Если торги не состоялись или лоты никто не купил, возможны несколько вариантов развития событий.

Торги по банкротству проходят в три этапа и цена на лоты постоянно снижается, поэтому большинство объектов рано или поздно продается. Разберемся в том, какое имущество остается непроданным, почему это происходит и что с ним будет дальше.

- Что и где продается на торгах?

- Как проходят торги по банкротству

- Первичные торги

- Повторные торги

- Публичные торги

- Почему не все объекты «уходят» с торгов

- Что происходит с нереализованным имуществом

- Выгодно ли кредиторам забирать непроданное имущество?

- Научитесь покупать объекты на торгах без денег

- Что Делает Банк Если После Торгов Квартира Не Продалась

- Если квартира не продастся со вторых торгов, что будет дальше

- Семья не платила ипотеку, и ее выселили

- Имущество банкрота, не проданное на торгах: что нужно знать кредитору

- Что делать, если банк забирает ипотечную квартиру

- Купить квартиру должника у банка

- Ипотечные торги: как не потерять квартиру во время кризиса

- Изъятие банком квартиры за ипотечный долг и действия должника

- В каком случае квартира продается приставами с торгов

- Особенности и риски покупки арестованной квартиры с торгов и у банка

- Прощай, квартира: чем опасна покупка жилья у владельцев с долгами

- Банки продают квартиры с жильцами: кого не выселит даже суд?

- Как узнать, прописан ли кто-то в квартире?

- Некоторые категории граждан выселить невозможно

- Условия продажи квартиры с торгов приставами

- Кто вправе наложить арест на квартиру?

- Условия наложения ареста на квартиру и выставления ее на торги

- Продажа квартиры на торгах

- Полномочия приставов, если в квартире есть несовершеннолетний

- Как снять арест с квартиры?

- Изъятие банком квартиры за ипотечный долг и действия должника

- Имеют ли по закону право отнять жилье

- Как избежать изъятия квартиры

- Если кредитор изымает квартиру, что делать

- Как оспорить действия банка

- Итог

- Как забирает банк квартиру на баланс?

- Кого и когда банк может оставить без крыши над головой?

- Как избежать печального финала?

- Как все происходит на практике?

- Советы

- Банк забирает квартиру за долги, что делать?

- Банк забирает квартиру за долги, что делать?

- 🎥 Видео

Что и где продается на торгах?

Если физическое или юридическое лицо банкротится, то всё его имущество продается в виде лотов путем проведения электронных торгов. Недвижимость, транспорт, техника, драгоценности, ценные бумаги и другие активы со всей территории РФ поступают на площадки торгов.

Вырученные от продажи активов деньги конкурсный управляющий использует для того, чтобы закрыть полностью или частично долг перед кредиторами.

Организаторы торгов публикуют исчерпывающие данные о каждом лоте, а недостающую информацию можно получить по запросу у конкурсного управляющего или осмотреть объект вживую.

На сайте Росимущества проводятся аукционы по продаже арестованного имущества. Однако на торгах по банкротству также продается залоговое и арестованное имущество, переданное на реализацию в ходе процедуры банкротства.

Если хотите подробнее узнать, как происходит продажа арестованных объектов, читайте мою статью.

Статья: «Порядок продажи арестованного имущества»

Как проходят торги по банкротству

Лот достается участнику торгов, предложившему самую высокую цену. Однако аукционы проходят в три этапа, и у каждого из них есть свои особенности.

Первичные торги

Это начальный этап мероприятия, на котором устанавливается стартовая цена на объект, близкая к его рыночной стоимости.

Участники торгов имеют право повышать ставку раз в 30 минут, основываясь на величине шага. Этот показатель определяется заранее и известен на этапе подачи заявки.

Повторные торги

Они проводятся только в том случае, если лот никто не купил на первичных торгах. На этом этапе стартовая стоимость объекта снижается на 10%, а механика проведения торгов такая же, как и на первичном аукционе.

Публичные торги

Если имущество должника не было реализовано на вторичных торгах, то организаторы переходят к публичному предложению. Для этого этапа характерно максимальное снижение цены на лот, иногда скидка достигает 99%. Участники могут купить объект, если правильно подадут заявку на участие и предложат более высокую цену на конкретном этапе торгов.

Кстати, скоро в сфере торгов по банкротству планируются серьезные изменения.

Минэкономразвития оценило минимальную выгоду для кредиторов и предлагает ввести голландскую модель проведения аукционов, о которой вы узнаете из этого видео.

Голландский аукцион онлайн — теперь в России?

Почему не все объекты «уходят» с торгов

Согласно данным исследований Федресурса, до 90% всех выставленных лотов продаются на этапе публичного предложения, когда цена на них падает ниже всего.

Однако случается и такое, что лоты никто не покупает. Иногда имущество не удается реализовать по объективным причинам, например:

- объект явно неликвидный и не представляет собой интереса ни для кого из участников торгов;

- в составе одного лота много объектов разбросанных по большой территории;

- недостаточно информации об объекте или не получается его осмотреть;

- специфические объекты, которые интересуют немногих участников торгов;

- покупателям не подходит цена.

Если никто не подал заявку на участие в торгах или победитель отказался подписывать договор купли-продажи, торги объявляются несостоявшимися. В этом случае имущество также остается нереализованным.

Впрочем, иногда лот просто теряется в обилии предложений или, как это часто бывает, на первый взгляд неликвидные объекты при ближайшем рассмотрении оказываются очень интересными.

https://www.youtube.com/watch?v=8YpXAhlNNmM

И за счет того, что большинство участников торгов проходят мимо таких предложений, вы можете покупать эти объекты по минимальным ценам, с дисконтом в 50-70%.

На бесплатном мастер-классе мы расскажем вам, как находить такие золотые объекты с помощью специальной методики Шерлока Холмса и покупать их без риска и без собственных вложений.

Интересно?

Кликни по кнопке и запишись на бесплатный мастер-класс, чтобы узнать о 5 шагах Формулы Доктора Ватсона, как скупать автомобили, квартиры и дома на торгах по банкротству со скидкой 50 – 90%!

Что происходит с нереализованным имуществом

Если имущество не ушло с молотка и на последнем этапе торгов, то его могут снова выставить на торги. Если аукцион проводится по привычной схеме, то заново стартуют все три этапа: первичные торги, повторные торги, стадия публичного предложения.

Конкурсный управляющий и совет кредиторов могут начать с третьего этапа аукциона, в таком случае сразу стартуют публичные торги.

Однако если торги не состоялись и имущество не реализовано, его могут передать кредиторам в порядке очереди.

Существует порядок передачи имущества кредиторам. Рассмотрим два случая.

- Единственный кредитор имеет право забрать непроданное имущество.

Однако если стоимость активов превышает сумму долга, то разницу в стоимости кредитор должен перечислить на счет банкрота.

- Если кредиторов несколько, то они получают имущество в долевую собственность, размер долей пропорционален размеру долга банкрота перед каждым из них.

Кредитор, завладевший непроданным имуществом, также должен вернуть разницу между стоимостью объектов и размером долга. Эта сумма идет на удовлетворение требований других кредиторов, которые не хотят принимать имущество и согласны только на денежный расчет.

В первую очередь на непроданное имущество претендуют приоритетные кредиторы. В случае нарушения этого условия соглашение о передаче активов банкрота может быть расторгнуто.

Если речь идет об имуществе фирмы, то иногда используется хитрая схема. Кредиторы специально отказываются от отступных активов, и они отходят учредителям предприятия-банкрота. Неправомерность действий кредиторов в такой ситуации нелегко доказать. Однако это один из способов того, как можно оставить непроданное имущество за должником.

Многих же интересует вопрос: «Если арестованное имущество не реализовалось, что с ним происходит дальше?». В таком случае судебные приставы могут предложить кредиторам выкупить его за 75% от стартовой цены.

Только в случае отказа всех кредиторов принимать отступное имущество его может получить сам должник или его передадут в федеральную собственность.

Выгодно ли кредиторам забирать непроданное имущество?

Принимать отступное имущество нецелесообразно в следующих случаях:

- если стоимость активов равна или немного больше совокупной суммы долга перед приоритетными кредиторами, так как после оплаты разницы у кредитора ничего не останется;

- если объекты неликвидны и кредитор не сможет их продать или использовать.

Иногда забрать имущество выгодно, тем более что часто на торгах оно продается буквально за копейки. Вырученных денег может не хватить, чтобы закрыть хотя бы часть долга.

А если рассуждать с позиции участника торгов, то нам выгодно постоянное снижение цены. Хотя не всегда стоит дожидаться максимальной скидки, чтобы не упустить выгодный лот.

Зная, как анализировать ликвидность и рассчитывать момент подачи заявки, на торгах можно выстроить полноценный бизнес, приносящий стабильную прибыль. В своей статье я собрал лучшие идеи для начинающих инвесторов.

Статья: «3 способа заработать на торгах по банкротству»

Научитесь покупать объекты на торгах без денег

Команда Академии торгов по банкротству покупает объекты на торгах уже более 6 лет и разработала собственные методики и стратегии для получения максимальной выгоды с минимальными рисками.

https://www.youtube.com/watch?v=0S8noqeg1jI

Одна из них позволяет зарабатывать на торгах по банкротству, даже не имея стартового капитала.

Мы обучаем лучших специалистов в этой теме и объединяем студентов в сообщество единомышленников, вместе с которыми можно совершать крупные сделки. Наши студенты сотрудничают друг с другом в процессе поиска и осмотра объектов, покупают объекты с общим капиталом или инвестируют в покупку лотов.

Приходите на наш мастер класс, который проходит в прямом эфире, и вы узнаете о лучших стратегиях создания бизнеса на торгах и получите ценные бонусы. Например, мы расскажем вам об уловках конкурсного управляющего и дадим список топовых электронных площадок торгов по банкротству.

Вы узнаете «план Б» для участия в торгах на тот случай, когда у вас осталось мало времени на подачу заявки и нет полностью всей суммы для покупки объекта.

Запишитесь на мастер-класс и приходите на онлайн-встречу без опозданий, чтобы не пропустить самое интересное.

Интересно?

Кликни по кнопке и запишись на бесплатный мастер-класс, чтобы узнать о 5 шагах Формулы Доктора Ватсона, как скупать автомобили, квартиры и дома на торгах по банкротству со скидкой 50 – 90%!

Видео:Банк забирает ипотечную квартиру, что делать? Юрист о конфискации квартиры в ипотеку банком.Скачать

Что Делает Банк Если После Торгов Квартира Не Продалась

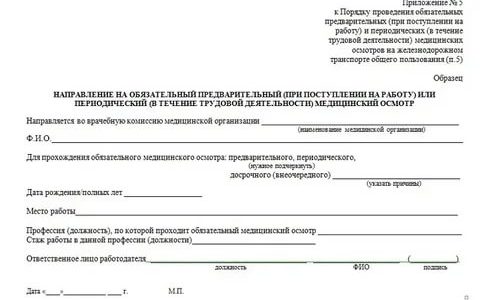

В соответствии с законом, процедура начинается с направления банком должнику уведомления по месту жительства, указанному в договоре об ипотеке. Обычно этот документ никто не получает, поэтому датой вручения в соответствии с законом будет дата возврата отправителю в связи с отсутствием адресата по указанному адресу.

После этого финансовая организация обращается в суд с иском о взыскании задолженности и обращении взыскания на заложенное имущество. Рассмотрение дела длится, как правило, в течение нескольких месяцев и практически всегда заканчивается в пользу банка. После этого заложенная квартира может быть продана.

Соответственно, вся процедура — от прекращения платежей до момента выставления имущества на торги — занимает около года, в зависимости от конкретных обстоятельств.

Снижение доходов ипотечных заемщиков все чаще приводит к тому, что многие из них не в состоянии вовремя вносить платежи даже по реструктурированным кредитам. В результате банк или сам собственник принимает решение о продаже своей недвижимости. Если вы решили приобрести подобный актив, советуем прочитать эту статью.

Если квартира не продастся со вторых торгов, что будет дальше

2. Возврат исполнительного листа взыскателю не освобождает должника от погашения задолженности, долг остается, как и обязанность его платить. Взыскатель может вновь предъявить исполнительный лист судебным приставам, по закону срок предъявления исполнительного листа — три года с момента выдачи.

Здравствуйте! У меня (физ лицо) имеется квартира, приобретенная в ипотеку. Кредит брался в валюте в 2007 г. В 2013 г. из-за роста доллара сумма долга превысила стоимость квартиры. Я перестал оплачивать кредит и банк обратился в суд о взыскании задолженности по кредиту. В 2014 г.

банк получил решение суда (оно стандартное для таких дел). В 2015 г. исполнительный лист направлен приставам, на квартиру был наложен арест и она выставлена на продажу. Первые торги уже были, но покупателей не нашлось. Сейчас будут вторые торги.

Даже если квартира продастся — долг останется 2 000 000 (по нынешнему курсу). Вопрос:

Семья не платила ипотеку, и ее выселили

Семья должна была съехать из квартиры сразу после ее продажи. Договор найма с ними не заключали, жить им в квартире не разрешали. И они не члены семьи нового владельца. Более того, собственник четко говорит: я не хочу, чтобы эти люди здесь находились. Этого достаточно, чтобы выселить семью с детьми на улицу.

https://www.youtube.com/watch?v=PHom9KF1IKY

Дальше все как положено: расторгают договор с банком, открывают исполнительное производство и выставляют квартиру на торги. Собственником становится победитель этих торгов, а банк получает деньги. Росреестр регистрирует переход права собственности по решению суда. Семью попросили выселиться: жить в этой квартире у них больше не было права.

Имущество банкрота, не проданное на торгах: что нужно знать кредитору

Если решение принято, арбитражный управляющий письменно предлагает кредиторам имущество и размещает предложение на Федресурсе. Кредиторы, готовые принять «свободное» имущество, должны направить ответ в срок, обозначенный в уведомлении (но не меньше 30 рабочих дней со дня размещения предложения).

Читать еще —> Что Полагается Детям И Внукам Ликвидаторов Чернобыльской Аэс

Важно: нельзя забрать имущество «без очереди», если требования кредиторов приоритетных очередей не погашены, а также, если нарушено правило пропорциональности удовлетворения требований.

Если такое случается, незаконное соглашение оспаривается заинтересованными лицами (обделенными кредиторами, налоговой службой) и признаются недействительным (Постановление АС Западно-Сибирского округа от 26 апреля 2021 г. № Ф04-20604/2015 по делу № А45-23218/2013).

Что делать, если банк забирает ипотечную квартиру

При продаже квартиры на торгах, кредитная организация несет определенные убытки. Банкам выгоднее вернуть залоговую недвижимость в собственность. В этой ситуации выигрывают все: и банк и заемщик.

Если объем денежных средств, полученных от реализации квартиры, будет больше, чем величина долга, то разницу, на основании законодательства, вернуть заемщику.

В этой ситуации банк забирает квартиру по ипотеке, а оставшийся долг не взыскивается.

- По закону банк не имеет права просто выселить на улицу из ипотечного жилья семейство с детьми, если не предоставит им другое жилище и не получит согласие от органов опеки;

- Можно оспорить оценку квартиры в суде. Если большая часть задолженности оплачена, а квартира резко потеряла в стоимости, о на нее лучше всего найти приобретателя;

- Возможности банка не безграничны, в тяжбы в суде могут длиться несколько лет. Во время судебного разбирательства банк может принять решение, что выиграть дело просто так у него не получится. В этой ситуации он может пойти на мировое соглашение и предложить заемщику более выгодные условия для погашения задолженности.

Купить квартиру должника у банка

Оспорить сделку, признать проведение торгов и их результаты недействительными можно только в судебном порядке. Заинтересованное лицо вправе обратиться в суд общей юрисдикции с исковым заявлением, приложив документы, подтверждающие информацию, изложенную в иске.

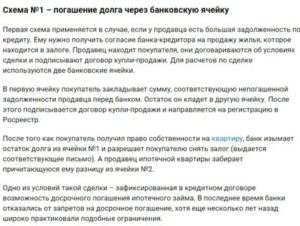

Существует схема, при которой квартира не продается, а передается сам кредит. В этом случае также понадобиться разрешение банка. Решение принимается индивидуально. Если новый заемщик по кредитоспособности лучше старого – то разрешение получить вполне реально.

Сумма долга, выплаченная первоначальным заемщиком банку, компенсируется ему новым кредитором, а ипотечный договор переоформляется на новое лицо.

Стоит учесть, что в любом случае такие сделки хоть и обходятся покупателю дешевле, требуют гораздо больше усилий по их оформлению.

Если такой сервисной услуги от банка не предусмотрено, то приставы могут взять хранение имущество на себя. Если через 2 месяца должник не заберет имущество, все добро передадут на продажу. Вырученные средства передадут должнику. Если они не будут востребованы, то через 3 года деньги переведут в госказну.

В Ярославской области ипотечную квартиру не удалось продать в ходе торгов. Тогда банк принял жилье на свой баланс в счет уплаты долга, однако по цене, которая была на 25% ниже первоначальной стоимости. Должникам придется освободить жилье и погасить банку оставшуюся сумму.

Ипотечные торги: как не потерять квартиру во время кризиса

— иные причины, предусмотренные кредитным договором. Сюда входит довольно много оснований: снижение рыночной стоимости заложенной квартиры, предоставление недостоверной информации о платежеспособности заемщика, нецелевое использование кредита, ухудшение финансового состояния заемщика и т.д.

https://www.youtube.com/watch?v=DyDBXEuSeDc

Основные законодательные акты, регулирующие данный процесс – это федеральный закон «Об ипотеке (залоге недвижимости)» и Гражданский кодекс РФ.

Олег Пятлин, начальник Управления по кредитной работе и заключению сделок блока «Ипотечное кредитование» Альфа-Банка, называет перечисленные в них случаи, при которых на заложенную квартиру может быть обращено взыскание:

Изъятие банком квартиры за ипотечный долг и действия должника

Существует несколько случаев, когда банк может потребовать изъятия жилья. Перед тем, как отбирать квартиру у должника, гражданину всегда дается шанс погасить всю неуплаченную сумму, избежав конфискации. Однако даже после выставления заемной квартиры на торги ее можно вернуть, погасив всю просрочку.

Часто случается, что люди не справляются со своими кредитными обязательствами. Особенно, когда речь идет о крупных займах, как ипотека или автокредит. При непогашении задолженности, следует выяснить, что делать, если банк забирает квартиру за долги по ипотеке.

В каком случае квартира продается приставами с торгов

После того как квартира арестована, у должника есть определенное время, чтобы добровольно погасить задолженность и остановить подготовку к торгам. Затем приставы вправе приступать к организации торгов, которые должны быть проведены в течение 2-х месяцев после ареста.

Арестовать квартиру приставы могут при наличии задолженности по коммунальным услугам, просрочке по банковским кредитам, налогам и сборам, алиментам, при необходимости выплаты крупной компенсации в виде возмещения ущерба. Т.е. это могут быть долги перед ФНС, бывшей супругой, банком, микрофинансовой организацией, управляющей компанией и пр.

Особенности и риски покупки арестованной квартиры с торгов и у банка

Покупка арестованной квартиры привлекательна тем, что имеет достаточно низкую стоимость, по сравнению с текущей рыночной, поскольку при продаже самое главное – это погасить все долги, а не нажиться на этой операции.

Многие соблазняются ценой, а также «прозрачностью» истории квартиры, если она арестована за долги по ипотеке. Ведь, перед тем, как одобрить ипотечный кредит, банк все тщательно проверил.

Но так ли все гладко бывает на самом деле?

Арест имущества происходит за долги собственника тому или иному учреждению, по факту обращения последнего в судебные инстанции. Что касается квартир, то здесь чаще всего задолженность образуется за непогашенный ипотечный кредит банку. Но бывают и другие случаи задолженности.

При аресте обязательным условием является то, что квартира находится в залоге. И когда долги систематически не выплачиваются, а только растут и растут, приумножаясь на проценты, неустойки и штрафные санкции, кредитор обращается в судебные инстанции.

И уже после судебного решения, приставы описывают имущество должника, а затем это имущество арестовывают, с целью дальнейшей реализации.

Прощай, квартира: чем опасна покупка жилья у владельцев с долгами

Продавец может не иметь возможности гасить долги по ЖКХ, но при продаже квартиры избавление от этого долга — единственный шанс провести сделку, поэтому он даже может привлечь другой заем, отмечает управляющий директор брокерского департамента «Миэль-Сеть офисов недвижимости» Александр Москатов.

«Бывают ситуации, когда продавец своими силами изыскивает возможность получить банковский кредит либо заем от физических лиц на оплату услуг ЖКХ, будучи уверенным, что погасит его из средств, полученных за квартиру.

При существенном размере долга залогом при таком кредите может служить имущество продавца: квартира, машина, земельный участок».

«Покупателя могут обязать вернуть квартиру в конкурсную массу, — поясняет заместитель руководителя практики имущественных и обязательственных отношений национальной юридической службы «Амулекс» Галина Гамбург. — А вот с возвратом покупателю денежных средств возникают подчас неразрешимые проблемы. Фактически покупатель становится одним из кредиторов продавца-банкрота».

Видео:КУПИЛ КВАРТИРУ С ТОРГОВ// Как выселить бывших зарегистрированных собственников???Скачать

Банки продают квартиры с жильцами: кого не выселит даже суд?

Издание “Коммерсантъ” рассказало о том, что в России становится всё больше квартир, которые выставлены на продажу с прописанными в них жильцами. Сейчас таких квартир на вторичном рынке Москвы всего 2%, но к 2021 году их доля может вырасти до 10%.

По данным «Инком-недвижимости», в январе совокупный объем этого рынка в старых границах Москвы составил 18,9 тыс. лотов, пишет “Коммерсант”

Как такое вообще возможно? А очень просто.

Сегодня в России наблюдается бум ипотечного кредитования. Кредит берется под залог покупаемой квартиры, но не у всех хватает сил и средств полностью выплачивать ипотеку. Учитывая падение реальных доходов и рост объемов кредитной задолженности по ипотеке, неплатежи со временем будут расти. Банки, соответственно, будут изымать квартиры.

https://www.youtube.com/watch?v=oUh6tM7e_GU

У тех, кто не тянет кредит и уже оброс просроченной задолженностью, взыскания банк добивается через суд. Далее квартира передается в организацию, уполномоченную Росимуществом для реализации, но часто её не удается продать с торгов, и такую квартиру отдают на баланс самого банка.

Бывает, что во время всех этих юридических процессов бывший собственник не желает выписываться и выселяться. Суды часто встают на их сторону, предоставляя отсрочку на выселение в связи с болезнью или тяжелой жизненной ситуацией.

Как отмечают аналитики, раньше всё-таки банки решали этот вопрос сами и выставляли на продажу уже “чистую” квартиру. Однако теперь ради экономии на судебных издержках они всё чаще предлагают новому собственнику самому решать вопросы с выселением жильцов.

Обычно покупатели подобной недвижимости добиваются выселения уже через суд, однако такие суды могут длиться годами.

Зачем покупать “нехорошую” квартиру? Ответ прост – такое жильё зачастую продается дешевле – скидка может достигать до 20-30% за подобную недвижимость. Поэтому и покупатели даже на такое жильё находятся. Чаще всего это агентства недвижимости – для них это возможность неплохо заработать, но, бывает, что подобные квартиры покупают и обычные физические лица в погоне за дешевизной.

Как узнать, прописан ли кто-то в квартире?

Увидев “выгодное” предложение от банка, нельзя терять бдительность. Обязательно нужно проверить, кто при продаже в квартире прописан. Для этого делается выписка из поквартирной (домовой) книги, которую должен сделать собственник. Для этого ему необходимо обратиться в жилищное управление или МФЦ. Постороннему лицу такую выписку не предоставляют.

Некоторые категории граждан выселить невозможно

Переход права собственности на жилой дом или квартиру к другому лицу является основанием для прекращения права пользования жилым помещением членами семьи прежнего собственника, если иное не установлено законом (п.2 ст. 292 ГК РФ). Однако по закону существуют некоторые категории граждан, которых нельзя выселить даже при смене собственника.

Невозможно в обычном порядке выписать следующих граждан:

- Прописанных в квартире до её приватизации, но не оформивших её в долевую собственность.

- Проживающих на жилплощади на основании завещательного отказа (если квартира получена по наследству). Например, отчим или иной член семьи, имеющий право пользоваться квартирой до конца своей жизни.

- Несовершеннолетних (младше 18 лет). Кроме того, дети, оставшиеся без попечительства и опекуна, не смогут быть выписаны из квартиры без предоставления им условий проживания, соответствующих предыдущим.

- Нельзя выписать тех, кто отсутствует временно, но имеет право на прописку, а именно, пребывающих в командировке, отбывающих срок в местах лишения свободы, проходящих лечение в специальных учреждениях. Новому собственнику необходимо будет дождаться, когда такой гражданин сам приедет и в паспортном столе собственноручно выпишет себя из квартиры.

Данных граждан всё же можно выписать через суд. Однако только в том случае, если получится доказать, что они имеют другую жилплощадь, не участвуют в оплате коммунальных услуг или давно переехали в другой населенный пункт и дома не появляются. Однако, как уже сказано, нужно всё это доказать, собрав подтверждающие документы.

Даже если гражданин не входит в данные категории, то суд может отсрочить выселение на год в некоторых случаях. Например, если у жильца нет другого жилья, и ему необходимо время на его поиски, либо он оказался в трудной финансовой ситуации.

Ситуацию, когда некоторые категории граждан невозможно выселить, используют мошенники при продаже такой недвижимости. Поэтому стоит быть осторожным и не вестись на дешевизну подобной квартиры.

Видео:Что ждет покупателя, если продавца квартиры признали банкротом?Скачать

Условия продажи квартиры с торгов приставами

Арест квартиры предшествует этапу непосредственной продаже недвижимости на торгах. Процедура наложения ареста регламентируется 80 ст. ФЗ об исполнительном производстве.

Кто вправе наложить арест на квартиру?

Арест квартиры – это крайняя мера, которая применяется по отношению к должнику. Согласно действующему законодательству правом наложения ареста обладают только сотрудники ФССП, причем при наличии на руках соответствующего судебного решения.

Сами кредиторы в лице сотрудников банка или коллекторских компаний это сделать не вправе. Если должнику угрожают коллекторы, что они заберут у него квартиру, то он вправе пожаловаться на них в прокуратуру.

Арестовать квартиру приставы могут при наличии задолженности по коммунальным услугам, просрочке по банковским кредитам, налогам и сборам, алиментам, при необходимости выплаты крупной компенсации в виде возмещения ущерба. Т.е. это могут быть долги перед ФНС, бывшей супругой, банком, микрофинансовой организацией, управляющей компанией и пр.

https://www.youtube.com/watch?v=Yzzu6YW2Klw

Арест квартиры предшествует этапу непосредственной продаже недвижимости на торгах. Он служит для обеспечения сохранности имущественной массы, чтобы должник не смог продать ее в период исполнительного производства и не возникло сложностей с погашением задолженности.

Отметка об аресте имущества вносится в ЕГРН в течение 3 дней после ареста и данная информация доступна всем желающим. Т.е. собственник не сможет утаить факт ареста от покупателя.

Условия наложения ареста на квартиру и выставления ее на торги

Для наложения ареста на квартиру и ее дальнейшего выставления на торги должно соблюдаться ряд условий:

- Квартира не должна быть единственным жильем должника. Если у должника есть иное жилье, даже когда речь идет о комнате в коммуналке, квартиру заберут. Но важно понимать, что данное правило не распространяется на квартиру, являющуюся залогом по ипотечному кредиту. В таком случае банк-залоговый кредитор может взыскать жилье, даже если должнику больше негде жить. При этом для продаж ипотечной квартиры требуется, чтобы просрочка по платежам превысила 3 месяца, а задолженность — более 5% от стоимости недвижимости.

- Имущество должно быть собственностью должника, т.е. нельзя арестовать квартиру, в которой он просто прописан, выступает арендатором, которая является муниципальной собственностью и лицо использует ее по договору социального найма.

- Приставы должны соблюдать принципы очередности. Квартира арестовывается в самую последнюю очередь. Первоначально арест накладывается на банковские счета, затем на предметы интерьера, транспортные средства, ценности, а только потом, если вырученных от продажи денег оказалось недостаточно, могут арестовать жилье. Приставы вправе не следовать указанной очередности по желанию самого должника.

- Приставы должны предъявить должнику решение суда, которое разрешает им наложение ареста на недвижимость.

- Размер задолженности должен быть соразмерным стоимости квартиры. За долг по кредиту в 50000 руб. квартиру стоимостью 3 млн.р. не арестуют.

- Если гражданин гасил свою задолженность, хоть и частично, то квартиру не арестуют. Например, он ежемесячно платил за коммунальные услуги, хоть и в меньшем размере.

- Если гражданин владеет долей в недвижимости, то ее также смогут арестовать. При этом приставы будут оценивать, возможно ли продать эту долю без ущерба другим дольщикам. Так, на долю 1/6 в квартире и меньше взыскание накладываться не будет.

Продажа квартиры на торгах

После того как квартира арестована, у должника есть определенное время, чтобы добровольно погасить задолженность и остановить подготовку к торгам. Затем приставы вправе приступать к организации торгов, которые должны быть проведены в течение 2-х месяцев после ареста.

Торги проводятся в открытой форме на специализированной электронной площадке, т.е. участвовать в них может любой желающий. Победителем торгов становится участник, который смог предложить наибольшую цену за лот. Квартира выставляется на торги по стартовой цене, которая должны быть привязана к ее рыночной стоимости. Оценивают ее приставы и обычно такая цена является сильно заниженной.

При необходимости должник может обжаловать результаты произведенной оценки недвижимости в суде, предъявив независимую оценку рыночной стоимости.

В его интересах, чтобы квартира была продана максимально выгодно и после погашения задолженности еще остались деньги.

Если торги оказались нерезультативными, то на втором этапе квартира выставляется уже со сниженной на 15% стартовой стоимостью. Несмотря на такие привлекательные условия, желающих приобрести арестованное жилье не так много.

Многие потенциальные покупатели просто опасаются проблем с бывшими собственниками, которые могут препятствовать вселению новых жильцов или подавать иски в суд о признании торгов недействительными. Также квартиру, выставленную на торги, нельзя будет предварительно посмотреть. Приставы не обязаны заниматься показом арестованного имущества потенциальным покупателям.

Полномочия приставов, если в квартире есть несовершеннолетний

В том случае, если в квартире прописан несовершеннолетний, то квартира также может быть продана, но с согласия органов опеки и попечительства.

https://www.youtube.com/watch?v=m24mcnyr1-0

Для этого на судебное заседание приглашается представитель опеки.

Если он даст свое разрешение на арест и продажу квартиры и посчитает, что имущественные права ребенка не будут ущемлены, то приставы могут приступать к процедуре продажи.

После того как квартира продана, у членов семьи и детей будет 2 недели на то, чтобы покинуть квартиру. Органами опеки должно учитываться, есть ли у родителей другое жилье, где они могли бы прописаться.

Если же ребенок является собственником доли в квартире, то ситуация осложнятся. Органы опеки должны убедиться, что ребенок получит аналогичную долю в другой квартире. А реализовать это на практике проблематично.

Что касается долгов по ипотеке, то никаких препятствий для банка наличие в квартире несовершеннолетних детей не несет. Банк-кредитор также не обязан предоставлять детям иное жилье. Но при принудительном выселении несовершеннолетних должен присутствовать прокурор, который проконтролирует законность действий приставов.

Как снять арест с квартиры?

Законодательство предусмотрело четыре ключевых способа снятия ареста с квартиры:

- добровольное погашение задолженности;

- остановка исполнительного производства по решению суда;

- при ошибочном вынесении ареста или без должных оснований (например, если квартира фактически не принадлежит должнику);

- процедура ареста проведена незаконно и с нарушением норм процессуального кодекса.

Для снятия ареста должнику необходимо обратиться в ФССП с платежными документами, подтверждающими погашением долга, или соответствующим решением суда.

Видео:Банк забирает квартиру//Как договориться?Скачать

Изъятие банком квартиры за ипотечный долг и действия должника

Часто случается, что люди не справляются со своими кредитными обязательствами. Особенно, когда речь идет о крупных займах, как ипотека или автокредит. При непогашении задолженности, следует выяснить, что делать, если банк забирает квартиру за долги по ипотеке.

Имеют ли по закону право отнять жилье

Существует несколько случаев, когда банк может потребовать изъятия жилья. Перед тем, как отбирать квартиру у должника, гражданину всегда дается шанс погасить всю неуплаченную сумму, избежав конфискации. Однако даже после выставления заемной квартиры на торги ее можно вернуть, погасив всю просрочку.

Выселение из жилья, купленного в ипотеку, дело распространенное. Такие процессы рассматриваются в суде, который выносит решение. Если имеется крупная, длительная задолженность по платежам, то банк вправе изъять квартиру и выставить на торгах.

Весь процесс осуществляется в три шага:

- Образование недостачи по долговому ипотечному обязательству.

- Исковое заявление от банка с целью взыскания жилища, купленного в ипотеку.

- Решение суда и размещение квартиры на реализации (чаще всего общественные торги).

Если конфискованная жилплощадь не реализована на торгах, то она переходит в распоряжение кредиторской компании. В такой ситуации банк вправе пользоваться квартирой на свое усмотрение.

При рассмотрении дела судебный орган берет во внимание следующие нюансы:

- Должник не скрывается и не отказывается от кредитовых обязательств.

- Потеря регулярной работы гражданином.

- Заемщик предпринимал попытки решить проблему мирным способом (писал заявления на снижение процентов, предоставление отсрочки).

Разумеется, лучше не доводить дело до крайности и при возникновении малейших трудностей пытаться их решить, не прибегая к исковому заявлению, тогда банк не заберет ваше жилье.

Судом может быть принято решение о выселении должников из ипотечной квартиры

Как избежать изъятия квартиры

Никто не имеет права отнимать ваше жилище без судебного решения. В связи с этим не стоит бояться, что банк или коллекторы самостоятельно придут описывать ваше имущество.

https://www.youtube.com/watch?v=ejLFdv1DbY4

Самая распространенная причина изъятия ипотечной квартиры – это невыполнение обязательств по кредиту. Если у неплательщика нет средств на погашение задолженности, то в счет уплаты пойдет жилплощадь.

В ходе судебного разбирательства заемщик может использовать любые методы и доказательства, которые могут смягчить решение или позволить выиграть дело против банка. Однако любое утверждение должно быть подтверждено документами. Это может быть:

- трудовая книжка с записью об увольнении;

- больничный лист;

- справки о снижении заработной платы и т. д.

Все, что может помочь, идет в дело. Если должник оказался в сложной финансовой ситуации, может это подтвердить и не отказывается от своих обязательств по ипотеке, то суд зачастую идет ему навстречу.

Если кредитор изымает квартиру, что делать

Как банк продает ипотечную квартиру, изъятую за долги, описано в ФЗ «Об ипотеке (залоге недвижимости)» от 16.07.1998 № 102. Заемщик может передать жилище представителям банка в любой момент. Это действие допускается сделать разными способами, включая составление обоюдного соглашения сторон.

Продавать квартиру на аукционе невыгодно. Проще всего обеим сторонам, если жилплощадь будет передана кредитной организации в собственности.

Если стоимость жилья превышает сумму долга, то на основании действующего законодательства банк возвращает оставшуюся сумму заемщику. Таким образом, даже лишившись жилья, гражданин может получить неплохой капитал.

В этой ситуации банк забирает квартиру, а оставшийся по ипотеке долг не взыскивается.

Наличие прописанных несовершеннолетних не уберегает от выселения

Если реализация жилища на торгах оказалась неудачной и у человека остался долг, то она была продана за цену меньше размера ипотеки. Действия заемщика в такой ситуации могут быть следующими:

- Обращение к квалифицированному юристу за помощью. В большинстве случаев клиент перестает платить не по собственной воле, а в силу обстоятельств.

- Подготовить доказательную базу, просчитать все за и против.

Нужно обратить внимание еще на несколько нюансов:

- Кредитное учреждение не имеет права выселять семью с детьми на улицу. Они обязаны предоставить альтернативное жилье и получить разрешение от органов опеки.

- Банковская оценка стоимости квартиры может быть необъективна, поэтому ее можно оспаривать в суде. Если основная часть ипотеки уже погашена, а жилье оценили слишком низко, то проще найти ей приобретателя самостоятельно.

- Судебные разбирательства могут затянуться надолго. Если банк примет решение, что ему это невыгодно, то он может предложить мирное урегулирование вопроса. Как правило, предлагаются упрощенная система погашения и начисления процентов.

Если у вас есть веские основания считать действия банка неправомерными, то это нужно обязательно прописать и прикрепить к делу.

Банк имеет право выселить кредитуемого, даже если жилье является единственным. Это регламентировано в ст. 446 ГПК РФ. Однако на улицу выселять нельзя, поэтому должна быть предоставлена альтернативная жилплощадь.

Многие граждане считают, что если зарегистрировать в жилье несовершеннолетнего, то кредитная организация будет не вправе отнять его или продать. Однако это ошибочное предположение. Даже с прописанным в квартире ребенком, у банка не будет препятствий для ее изъятия и дальнейшей реализации. Это прописано в ФЗ №229 РФ.

Как оспорить действия банка

Если суд принял решение, что квартира подлежит конфискации, то у гражданина есть ровно 5 суток на погашение задолженности. Если за это время не удается найти необходимую сумму, то квартира переходит в собственность кредитору и будет реализована.

Принятое банком решение может быть оспорено

Для подачи искового заявления достаточно малейшего основания полагать, что кредитное учреждение действовало неправомерно. Многое зависит не только от действующего законодательства, но и от условий конкретного ипотечного договора. Прежде чем подавать судебный иск на банк, нужно изучить все нюансы кредитного соглашения и оценить вероятность успеха.

https://www.youtube.com/watch?v=1gzI_lhbJHA

В любом случае, встречное ходатайство позволит оттянуть принятие решения и выиграть дополнительное время, за которое можно попытаться найти деньги на погашение задолженности.

Порядок действий такой:

- Ищете зацепку в договоре, законодательстве и действиях банка, чтобы на основании этого составить исковое заявление.

- Заполняете документ вместе с юристом, чтобы были учтены все моменты.

- Подаете ходатайство в судебный орган, ведущий ваше дело по ипотечному вопросу.

Если все сделать правильно, то можно либо выиграть дело, тогда можно оставаться в своем жилье, либо оттянуть выселение.

Итог

Чтобы купить квартиру в ипотеку нужно не только иметь материальные возможности, но и выбрать наиболее выгодный для вас вариант. Тщательно изучить договор, просчитать все за и против.

При возникновении каких-либо проблем или вопросов сразу обращаться в банк. Как правило, кредитная организация идет навстречу клиенту и предлагает пути решения.

Заемщик имеет право предлагать собственные варианты разрешения ситуации, которые банк рассмотрит и либо примет, либо откажет.

В любом случае, лучше не доводить дело до иска, а стараться урегулировать проблему на досудебном этапе.

Об ипотеке с банкротством можно узнать из видео:

Видео:Имущество банкрота, не проданное на торгах. Что нужно знать кредиторуСкачать

Как забирает банк квартиру на баланс?

- 1 Что делать, когда банк забирает квартиру по ипотеке, советы юристов

- 2 Банк забирает квартиру за долги, что делать?

- 3 Выселение из квартиры – ипотека

- 4 Изъятие банком квартиры за ипотечный долг и действия должника

- 5 Что Делает Банк Если После Торгов Квартира Не Продалась

По данным экспертов Объединенного Кредитного Бюро на 1 июля 2021 года количество лиц, задержавших банкам денежные выплаты по кредиту более чем на три месяца, достигло 7,2 миллиона человек, их число продолжает неуклонно расти.

Для взыскания кредитных долгов банки обращаются в суд и по решению, приставы арестовывают счета, принудительно удерживают денежные средства из зарплаты должников, изымают их имущество для последующей реализации.

В самом худшем варианте должников лишают жилья.

Кого и когда банк может оставить без крыши над головой?

От того в результате какого вида займа возник долг будет зависеть, как быстро банк обратит взыскание на жилье и сможет ли он вообще это сделать.

Для жителей МОСКВЫ доступны БЕСПЛАТНЫЕ консультации в офисе, оказываемые профессиональными юристами на основании Федерального закона № 324 «О бесплатной юридической помощи в Российской Федерации».

Не ждите — запишитесь на прием или задайте вопрос-онлайн.

Задолженность возникла по потребительскому кредиту

При взятии потребительского кредита это происходит редко и в самом крайнем случае. Банку это просто невыгодно. Судебный процесс, обращение в службу судебных приставов, изъятие, продажа имущества. Все это влечет за собой потерю времени и денег.

Банку проще продать кредит коллекторскому агентству (если сумма не очень большая) или пойти навстречу должнику и удовлетворить его ходатайство о рассрочке платежа, реструктуризации долга.

Если сумма задолженности велика, должник скрывается и не пытается урегулировать вопрос, банк может обратиться в суд с требованием о взыскании долга.

Согласно ст. 69 ФЗ 229 сначала в принудительном порядке будет наложен арест, списание денежных средств со счетов должника, удержание их из заработной платы, потом взыскание обратится на имущество и только случае недостаточности вырученных денег на покрытие долга дело дойдет до лишения жилой недвижимости.

Однако, при условии проживания в нем несовершеннолетнего ребенка или при отсутствии у должника другого годного жилья (ст. 446 ГПК) банк может наложить на него лишь арест, запрещающий продавать или обменивать жилое помещение, но отобрать его он не сможет.

Если долг по ипотеке

Иначе будет складываться ситуация, если жилая недвижимость, приобретена в ипотеку. Квартира или дом, по условиям ипотечного договора, сами по себе являются залогом, обеспечивающим своевременный возврат банку кредитных денег с процентами.

Поэтому

- при задержке залогодателем ежемесячных обязательных платежей более чем на 90 дней;

- образовавшейся сумме долга более 5% от стоимости заложенной квартиры;

- нарушение графика оплаты хотя бы три раза в течение года.

Дадут повод банку незамедлительно обратиться в суд за взысканием заложенной квартиры и последующей ее реализации на публичных торгах (ст. 54.1 ФЗ-102).

А если это единственное жилье и нем прописаны несовершеннолетние?

При этом никаких препятствий забрать квартиру и выселить из нее должника у суда не будет.

https://www.youtube.com/watch?v=XRHPCK7MG8s

Если в квартире, находящейся в залоге, прописан несовершеннолетний ребенок, то вопрос о его выселении рассмотрят органы опеки.

Если квартира, взятая в ипотеку, является единственным жильем у должника, то согласно ст. 95 ЖК, ему могут предоставить жилье из маневренного фонда, хотя на практике это происходит достаточно редко, людей часто просто выселяют, а банк продает квартиру за долги по ипотеке.

Следует заметить, что выселить должника могут и по исполнительной подписи нотариуса (внесудебный порядок), если договор по ипотеке включал в себя такой пункт (ст. 55 ФЗ-102) и был заверен нотариально. При этом реализация недвижимости будет осуществлена в обычном порядке.

Как избежать печального финала?

Доводить дело до выселения должника из квартиры, взятой в ипотеку, невыгодно обеим сторонам.

Дело в том, что продажная стоимость квартиры, выставленной на торги, будет составлять всего лишь 80% от ее стоимости, установленной независимым экспертом на суде (ст 54 п 4 Закон об ипотеке).

Если ее не смогут купить с первого раза, цена упадет еще на 15%, плюс придется оплачивать вознаграждение организатору торгов.

Вырученные от реализации недвижимости деньги пойдут на уплату расходов, связанных с судебными издержками, процентов, штрафов и лишь затем будут учтены в счет списания основного долга (ст. 319 ГК).

В результате заемщик может остаться с не полностью выплаченным долгом и без крыши над головой.

Поэтому при возникновении финансовых затруднений, должнику следует обратиться в банк с заявлением об отсрочке платежа, пересмотре графика выплат, увеличении срока кредитования с одновременным уменьшением суммы ежемесячных выплат, попытаться совместно с банковскими служащими найти выход из создавшейся ситуации.

Заявление с приложенными к нему документами, подтверждающими причины возникшей проблемы с выплатами, необходимо написать в двух экземплярах, на одном из которых, в банке должны поставить отметку о принятии просьбы к рассмотрению.

В суде этот документ будет являться подтверждением стремления должника добровольно исполнить свои долговые обязательства по ипотеке. Суд может изменить условия ипотечного договора по заявлению заемщика, основываясь на ст.

451 ГК РФ, или снизить сумму штрафа, неустойки ст. 333 ГК РФ (причем, как показывает практика, существенно), а также по просьбе должника, с указанием им уважительных причин, отсрочить продажу квартиры с торгов на один год (ст.

350 ГК РФ).

Банки, в свою очередь, не хотят отнимать жилье и стараются идти навстречу своему заемщику, предлагая различные варианты для разрешения создавшейся ситуации.

Как все происходит на практике?

Обычно банки начинают бить тревогу уже при 10-дневной задержке по ипотечному кредиту. За пять дней до даты наступления обязательной выплаты они СМС сообщением напоминают заемщику о необходимости совершить платеж, после 10 дней ее отсутствия они звонят должнику, выясняя причины задержки, спустя месяц, высылают письмо с напоминанием, потом пытаются решить вопрос во внесудебном порядке.

За это время сумма долга увеличивается, растет процент начисленной пени, создаются условия для обращения залогодержателя в суд с требованием о принудительном исполнении залогодателем своих обязательств по ипотеке.

За месяц до начала судебного процесса банк должен письменно предупредить об этом своего заемщика.

Неполучение им письменного уведомления не является причиной, по которой будет отложено рассмотрение дела, или признание судебного решения недействительным.

В течение двух месяцев суд ознакомится с материалами дела, выслушает мнение обеих сторон и примет решение, в котором, согласно ст. 54 ФЗ 102, будет указана:

- Стоимость заложенного имущества. Она устанавливается или по соглашению обеих сторон, или судом, по заключению независимого эксперта.

- Прописан способ реализации жилой недвижимости.

- Размер и порядок денежных выплат, которые должны быть осуществлены за счет продажи жилья.

- Указаны регистрационные сведения о квартире (адрес, кадастровый номер).

Потом квартира выставляется на публичные торги или по соглашению сторон (о чем нужно договариваться в суде или в досудебном порядке) реализуется на открытом аукционе.

https://www.youtube.com/watch?v=8MtNuOgCVMs

После продажи жилья с торгов у нее появляется новый собственник, который вправе требовать выселения незаконно находящихся там лиц, прибегая за этим к помощи судебных приставов.

Принудительное выселение может происходить только по решению суда и совершается уполномоченными на это должностными лицами.

Советы

Чтобы существенно снизить собственные риски при приобретении квартиры в ипотеку или взятии кредита на большую сумму следует:

- Внимательно ознакомиться с условиями договора по ипотеке (кредиту), размером указанной в нем пени, штрафа, неустойки, которая может возникнуть в результате денежных затруднений. Учесть это при выборе банка.

- Включить в ипотечное страхование риск потери работы.

- Перед взятием ипотеки (кредита) создать резервный фонд на несколько платежей вперед (специалисты советуют как минимум на три месяца). В случае финансовых проблем они помогут заемщику не выйти из графика платежей и уберегут его от начисления пеней и штрафных санкций на какое-то время.

Что делать, если оплата по ипотеке просрочена

В случае возникновения трудностей с оплатой задолженности не нужно тянуть время, избегать общения с кредитной организацией, ведь по счетам платить все равно придется. Конструктивный диалог и стремление исполнить свои обязательства перед банком — единственно правильный выход из создавшейся ситуации.

bank-zabiraet-kvartiru-za-dolgi-po-ipoteke/

Банк забирает квартиру за долги, что делать?

Банк забирает квартиру за долги по договору ипотеки, что делать? С таким вопросом ко мне обратилась Фарида Фатиховна из города Уфа. В этой квартире зарегистрирован малолетний ребенок, а банк хочет выставить квартиру на торги, чтобы взыскать долг по договору. Сама Фарида Фатиховна тоже жертва, так кредит оформила на себя, чтобы помочь подруге.

Подруга сперва платила, а потом забросила. В ответ на вопросы по сложившейся ситуации хочу сказать следующее. Банку можно вставлять палки в колеса постоянно и делать это нужно, так как вы являетесь тоже жертвой, а так же на вас еще ответственность за малолетнего ребенка и все эти факторы банк должен учитывать, ведь и Вы отстаиваете свои интересы.

Банк забирает квартиру за долги, что делать?

Как две добропорядочные стороны оказавшиеся жертвой в сложившейся ситуации и не отказывающиеся от своих обязательств по ранее заключенному договору должны найти такое решение, которое устроило бы все стороны. Если вставлять палки в колеса друг другу, то это можно делать очень долго, а от этого никто не выиграет тем более банк.

🎥 Видео

Процедура банкротства завершена. Что нужно знать банкроту?Скачать

Как ПРОДАТЬ КВАРТИРУ, если она В ЗАЛОГЕ У БАНКА? Может ли БАНК ЗАБРАТЬ КВАРТИРУ если нечем платить?Скачать

Долги по ипотеке - Что делать если банк забирает квартиру?Скачать

Арест имущества должника. По какому адресу приставы описывают имущество?Скачать

Аукцион недвижимости. Стоит ли покупать квартиру с торгов?Скачать

БАНК МОЖЕТ ЗАБРАТЬ КВАРТИРУ, ПРИ ЭТОМ НЕ ВАЖНО,ЧТО ЧАСТЬ ДОЛГА БЫЛА ПОГАШЕНА МАТЕРИНСКИМ КАПИТАЛОМ?Скачать

Состояние квартиры с банковских торговСкачать

Торги арестованным имуществом: почему квартиры и авто здесь стоят в 2 раза дешевле рынка?Скачать

С молотка за долги: можно ли оспорить результаты торгов?Скачать

Покупка арестованной квартиры: с торгов, у банкаСкачать

КРАХ НЕДВИЖИМОСТИ в России НЕ ОСТАНОВИТЬ! Что ждет вторичный рынок квартир в 2024 году?Скачать

Как не купить недвижимость у банкрота?Можно ли предугадать банкротство Продавца?Скачать

Как снять арест с недвижимости?Скачать

Как быстро отберут квартиру, если не платить ипотекуСкачать

Покупка квартиры с обременением. Что важно знать?Скачать