Добрый день!

Сегодня расскажу, может ли производится выплата дивидендов за год, если выплачивались промежуточные? Покажу, как это регламентируется законодательством, какие существуют ограничения и налоговые издержки.

Пару слов скажу о том, что может признаваться базой для начисления дивидендных потоков. Через какие промежутки времени могут выплачиваться дивиденды. Как рассчитать размер выплат и многое другое. А теперь пора начинать!

- Законодательные ограничения

- Налогообложение дивидендов и иных выплат

- Промежуточные дивиденды и страховые взносы

- Периодичность выплаты дивидендов

- Как рассчитать выплату дивидендов

- Риски, связанные с выплатой промежуточных дивидендов

- Можно ли выплатить дивиденды за прошлые года

- Правила выплаты промежуточных дивидендов

- Нормативная база

- Как осуществляется денежная выдача

- Бухгалтерские проводки

- Если по итогам года возник убыток

- Как быть упрощенцу

- Закрытие реестра

- Заключение

- Выплата дивидендов учредителям ООО: основания в 2021 году, ставка по налогу, пошаговая инструкция

- Что такое дивиденды и их источник

- Основания для выплаты

- Как часто можно делать выплаты

- Ставка по налогу в 2021 году

- Шаг 3. Оформить приказ на выплату дивидендов

- Шаг 4. Удержат налоги и произвести выплату

- Отчетность при выплате дивидендов

- Можно ли выплачивать дивиденды ежемесячно

- Вход на сайт

- Дивиденды ежемесячно выплачивать нельзя

- Из чего формируются дивиденды?

- Когда возможно введение ограничений по выплате дивидендов?

- Что делать если ООО не выплачивает дивиденды?

- Выплата дивидендов 2021 году с точки зрения бухгалтера и директора

- Как жить на дивиденды, которые приходят раз в месяц или чаще

- Какие компании платят дивиденды по акциям каждый месяц: полный обзор

- Дисклеймер

- 📺 Видео

Законодательные ограничения

Прямых законодательных ограничений на выплаты в разные отчетные периоды нет. Т.е. промежуточные дивиденды могут выплачиваться несколько раз за год, но с определенными правилами.

Однако могут возникать иные случаи, когда промежуточные или дивиденды за год нельзя выплачивать по другим причинам, о них я подробно расскажу далее.

Налогообложение дивидендов и иных выплат

Промежуточные дивиденды и иные выплаты облагаются налогом по ставке, которая составляет 13%. Для иностранных участников эта ставка составляет 15%.

Когда выплачиваются дивы, налоговый агент сразу перечисляет необходимые средства в ФНС, поэтому физическое лицо получает уже «очищенные» от налогов выплаты.

Приведу простой пример. Есть акция Х, она стоит 100 руб. Дивиденд выплачивается 2 раза в год. Периоды начисления: 1-й квартал (промежуточный дивиденд за отчетные 3 месяца) и выплата за год (начисления за 12 месяцев). Первый дивиденд составляет 5 руб., за второй период также выплачивается 5 руб. Итоговый номинальный размер дивидендных выплат за год будет равен 10 руб.

Т.е. номинальная доходность за год составит (10/100) * 100% = 10%.

Но реальная доходность с учетом выплаченных налогов будет составлять (10/100)*100% *0,87 = 8,7 рублей или 8,7% за год.

Промежуточные дивиденды и страховые взносы

Страховые взносы как при выплате промежуточных дивидендов, так и когда выплачиваются годовые дивиденды, взиматься не будут.

Страховые взносы признаются исключительно в случаях трудовых отношений или гражданско-правовых соглашений, смысл которых заключается в выполнении работ или услуг за определенную плату и в указанные сроки.

Когда инвестор покупает ценную бумагу или право на владение частью акционерного общества, что равнозначно по своему значению, описанных выше гражданско-правовых отношений не возникает.

А совсем простыми словами, страховые взносы уплачиваются из заработной платы, но не подлежат удержанию из дивидендов.

Периодичность выплаты дивидендов

В соответствии с законодательным актом об акционерных обществах эмитент может выплачивать промежуточные дивиденды за следующие периоды:

- квартал;

- полугодие;

- девять месяцев;

- год.

Как рассчитать выплату дивидендов

Размер начислений можно предположить относительно дивидендной политики, которую устанавливают сами эмитенты. Это необязательная мера, но многие пользуются ей для улучшения привлекательности своих бумаг.

Здесь все просто. Например, организация установила норму по див. политике в размере 50%. Т.е. при заработке 100 руб. общий размер выплат составит 50 руб., а если у компании 100 акций в обращении, то на каждую бумагу будет выплачиваться 50/100 = 0,5 руб.

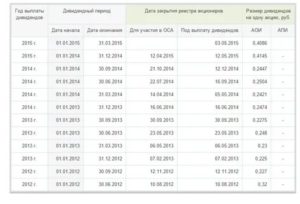

Теперь реальный и чуть более сложный пример, в котором покажу, как выплачивались промежуточные и годовые дивиденды в горнодобывающей компании «ГМК Норникель» за 2021 год.

Сразу оговорюсь, что эмитент придерживается порядка начисления полугодовых дивидендов, которые формально выплачиваются не из прибыли, а привязаны к показателю EBITDA за отчетный период. Однако юридически базой выплат все равно признается прибыль общества.

В итоге в 2021 году выплачивался 1 промежуточный дивиденд и 1 годовой. Они отображены в таблице ниже:

| Период начисления | Общий размер дивидендов, млрд. руб. | Дивиденд в расчете на одну акцию, руб. | Прибыль компании (ЧП) за период, млрд. руб. | % от ЧП | EBITDA за период, млрд. руб. | % от EBITDA |

| За 2021 год | 125, 45 | 792,52 | 98,0 | 128% | 182,6 | 68,7% |

| За 6 мес. 2021 года | 122, 8 | 776,02 | 91,5 | 134,2% | 206,5 | 59,5% |

В обращение у эмитента находится 158 245 476 штук обыкновенных акций. В итоге за текущий год выплачивались 248,25 млрд. руб., что составляет 1568,54 руб. на одну обыкновенную акцию.

Риски, связанные с выплатой промежуточных дивидендов

Бывают случаи, когда в компании выплачиваются промежуточные дивиденды акционерам за квартал, полугодие или 9 мес., но после этого фиксируется годовой убыток. В этом случае существует риск того, что данная бухгалтерская проводка приведет к увеличению начисляемых налоговых издержек.

https://www.youtube.com/watch?v=95LENn_wcuU

Это проблема решается довольно просто. Когда выплачиваются промежуточные дивиденды, организации может указывать расчетной базой не текущий доход, а «нераспределенную прибыль». Тогда вопрос отпадает, никаких дополнительных налогов и взносов отчислять не приходится.

С бухгалтерской точки зрения этот процесс описан ниже.

Можно ли выплатить дивиденды за прошлые года

Да, и это абсолютно нормальная практика, которая имеет место у многих организаций. Дивидендные начисления могут выплачиваться не только за счет текущей прибыли, но и из доходов прошлых лет.

И даже больше, есть специальные ценные бумаги, по которым в случаях убытков текущего периода, соответственно невозможности компании выплачивать дивиденды, указанные в див. политике, обязательства по распределению прибыли за этот период сохраняются и переносятся на доходы будущих лет или сформированные для этих целей ранее резервные фонды.

К примеру, такими бумагами являются кумулятивные привилегированные акции.

Правила выплаты промежуточных дивидендов

Промежуточные дивидендные потоки должны выплачиваться с определенными правилами. Эти правила могут носить юридический, бухгалтерский или иметь налоговый характер.

Далее расскажу обо всех этапах и возможных проблемах этого процесса подробнее.

Нормативная база

Основной документ, регламентирующий порядок исчисления и распределения прибыли, — ФЗ 208 «Об акционерных обществах»

Также один из регулирующих законодательным актов — Налоговый кодекс РФ. Само понятие дивидендных потоков, с точки зрения налоговых характеристик, описано в статье 224.

Правовая основа для распределения доходов среди акционеров описана в 103 статье ГК РФ.

Отмечу также важный момент, что по закону решение о промежуточной выплате средств акционерам необходимо принять в течение 3-х месяцев после окончания периода, за который будет начисляться выплата.

Как осуществляется денежная выдача

Денежная выдача осуществляется посредством безналичного перевода на счет в банке, реквизиты которого содержаться в информационной базе регистратора. Если такие данные у регистрирующих органов отсутствуют, деньги могут выплачиваться через почтовый перевод по адресу регистрации акционера.

Бухгалтерские проводки

Когда расчетной базой по выплачиваемым денежным средствам является ЧП акционерного общества, бухгалтерские проводки для начисления доходов учредителям проходят через «Дебет 84» и «Кредит 75, субсчет (Расчеты по выплате доходов)».

Если по итогам года возник убыток

Как я уже говорил ранее, промежуточные дивы могут выплачиваться, несмотря на то, что по году существует возможность возникновения убытка.

В этом случае после фиксации убытков в бухгалтерском учете необходимо отразить распределенные средства как начисление безвозмездной выплаты акционерам через счета «Дебет 91-2» и «Кредит 76».

Как быть упрощенцу

Если организация находится на упрощенной системе налогообложения, при этом заинтересовалась возможностью распределения прибыли через дивидендные потоки, то главными обязывающим критерием будет ведение полного бухгалтерского учета по всем операциям. Без соответствующего документального подтверждения всех денежных потоков выплачиваться суммы не могут.

Закрытие реестра

Дата закрытия реестра отражает конкретный момент времени, на который фиксируется окончательный список акционеров, претендующий на распределение прибыли определенного периода.

Т.е. для получения дивидендов необходимо быть владельцем акций на дату закрытия реестра.

Важно помнить, что на Московской бирже торги проходят в режиме Т+2. Это означает, что акционер фиксирует свои права только через 2 торговых сессии, соответственно для получения выплат ему необходимо приобрести бумаги за два рабочих дня до даты закрытия реестра акционеров.

Заключение

Подводя итоги, хочу привести еще пару важных и познавательных моментов про промежуточные дивиденды, вопросы по которым возникают у многих читателей:

- Промежуточные и годовые начисления могут производиться не только в денежной форме, но и в некоторых случаях в виде имущества или ценных бумаг.

- Если промежуточные или годовые дивы по каким-то причинам (например, отсутствие точных реквизитов учредителя) не выплачивались конкретному лицу в установленные сроки, то он имеет право в течение 3-х лет обратиться за получением этих денег.

Надеюсь, было интересно и полезно. Обязательно подписывайтесь на статьи и делитесь ими в соцсетях!

Видео:7 дивидендных акций российских компаний с ежемесячными выплатами на 2022 год / Дэвид КолесниковСкачать

Выплата дивидендов учредителям ООО: основания в 2021 году, ставка по налогу, пошаговая инструкция

Когда субъект бизнеса принимает решение осуществлять свою хозяйственную деятельность в качестве юрлица, то его собственники могут получать свой доход от участия в деятельности фирмы через процедуру выплаты дивидендов, которая регулируется законодательно. Как происходит выплата дивидендов учредителям ООО в 2021 году, рассмотрим пошаговую инструкцию.

Что такое дивиденды и их источник

Дивидендами принято называть часть полученной компанией чистой прибыли, которая по решению участников юрлица, направляется на выплату им пропорционально доли их вклада в уставный капитал или иным способом распределения, установленном в уставе компании.

Чистой прибылью является прибыль, которая осталась в распоряжении компании после осуществления всех обязательных платежей в бюджет.

Выплата дивидендов учредителям ООО возможна при определенных условиях из чистой прибыли, которые определены в соответствующих нормах законодательства.

https://www.youtube.com/watch?v=2DUjSLP1UhQ

Поэтому источником осуществления учредителям дивидендов является прибыль. Она исчисляется на основании сведений бухгалтерского учета. Чтобы принять решение о выплате дивидендов ООО, собственники сначала должны утвердить бухгалтерскую отчетность, в которой отражено наличие чистой прибыли.

Законодательством предусматривается возможность выплаты промежуточных дивидендов. Источником их выступает не распределенная прибыль текущего года. Однако, такая возможность существует, если за выбранный промежуток времени (квартал, полугодие) предприятие ее получило.

Внимание! Так как действующий алгоритм расчета прибыли определяет необходимость ее определения нарастающим итогом за год, окончательный ее размер может быть определен только по результатам прошедшего года. Тогда, если учредители решат производить выплату дивидендов, необходимо будет учесть суммы, полученные ими промежуточно в течение года.

Не считаются дивидендами следующие выплаты, производимые собственниками:

- Выплаты в ликвидируемой организации, по размеру не превышающие взноса собственника в уставный капитал.

- Если производятся выплаты учредителям в виде выкупа организацией их доли в компании в собственность.

- Выплаты некоммерческой организации на ведение ею деятельности, предусмотренной ее уставом, если она является одним из собственником фирмы.

Основания для выплаты

Основанием для выплаты дивидендов является либо решение собственника компании или протокол собрания участников его. Поэтому, для принятия этих документов необходимо собрать собственников компании. К самому собранию также нужно подготовить бухгалтерскую отчетность за соответствующий период, в которой будет установлен факт получения хозяйствующим субъектом прибыли.

Нужно помнить, что решение о выплате дивидендов принимается не руководством фирмы, а ее собственниками, которых к тому же может быть более одного человека.

Так как годовая отчетность представляется в контролирующие органы не позднее 31 марта, то собрание проводится в период с 01 марта по 30 апреля следующего после отчетного года.

Решение или протокол, в которых отражается воля собственников по вопросу выплаты таких доходов, должно обязательно содержать:

- Год, за который будет осуществляться такая выплата.

- Часть прибыли, которую собственники направили на выплату дивидендов.

- В какой форме будут осуществляться выплаты, а также их график с указанием окончательного срока осуществления таких выплат.

Внимание! При этом в решении или протоколе достаточно указать только общую сумму дивидендов к выплате. Связано это с тем, что порядок распределения их определяется в уставе компании или пропорционально доли участия каждого собственника.

Законодательством определены условия, при которых организация имеет право осуществлять своим собственникам выплаты дивидендов:

- Сумма чистых активов превышают его собственный капитал и резервный капитал. – Данное условие необходимо соблюдать как до осуществления выплаты, так и после ее осуществления.

- Задолженность учредителей по формированию уставного капитала должна быть полностью погашена, то есть он должен быть оплачен в полном объеме.

- Прошла выплата полной стоимости доли участия выбывшему участнику.

- Если у компании отсутствуют признаки банкротства или в отношении нее не ведется уже данная процедура.

Важно! Выплату дивидендов можно осуществлять, если все условия соблюдены. В противном случае руководство компании должно отказать своим собственникам в выплате дивидендов.

Как часто можно делать выплаты

Компания может производить выплаты своим учредителям при осуществлении деятельности, в результате которой был получен положительный финансовый результат. Он может определяться промежуточно на основании данных промежуточной бухгалтерской отчетности, то есть за 1 квартал, полугодие, 9 месяцев.

Производить выплаты за более короткий промежуток времени запрещено. Главное, чтобы данный порядок был предусмотрен уставом фирмы. Окончательный же финансовый результат за год может быть определен после его окончания.

https://www.youtube.com/watch?v=4dP26uA6PR0

Так как к концу года может быть получен убыток, то рекомендуется проводить выплаты учредителям в течение года, только при уверенности, что в итоге за год будет получена прибыль. Чаще всего промежуточные выплаты дивидендов наблюдаются у небольших предприятий.

Внимание! Как только принято решение о произведении выплаты дивидендов, в соответствии с нормами права, их нужно провести в течение 60 дней. Однако, иные сроки выплаты могут быть установлены в уставе организации.

Собственниками компании могут быть как одно лицо так и несколько участников. В первом случае необходимость распределения дивидендов не возникает. Однако, если учредителей несколько, то тогда приходится определять порядок распределения дивидендов.

Протокол собрания участников компании может содержать только общую сумму чистой прибыли, которую учредители направили на выплату дивидендов. Метод распределения дивидендов определяется в уставе.

Чаще всего этим документом предусмотрено осуществление распределения пропорционально доли участия собственника в уставном капитале. То есть у каждого учредителя существует процентное отношение (например, 50%).

Общую сумму дивидендов умножают на данный процент, в результате чего определяется в денежном выражении причитающиеся к выплате суммы собственникам.

Внимание! Уставом может быть предусмотрен и иной порядок распределения дивидендов. Если производить выплаты собственникам без соблюдения процедуры распределения, данные суммы нельзя будет считать дивидендами.

Для компании это может привести к тому, что ей придется осуществлять обложение выплаченных сумм страховыми взносами. Так как в этом случае выплаты будут рассматриваться ни как дивиденды, а доходы, выплаченные физлицу (если собственник физлицо).

Ставка по налогу в 2021 году

Налог при выплате дивидендов взимается как с физических, так и юридических лиц.

Расчет налога с физических лиц зависит от того, считаются ли они резидентами страны либо нет:

- НДФЛ для резидентов — 13%;

- НДФЛ для нерезидентов — 15%.

Статус определяется исходя из того, какое число дней за последний год лицо находилось на территории России (не обязательно дни должны идти подряд). Если ней наберется не меньше 183, то лицо считается резидентом.

Кроме этого, получателем дивидендов могут быть и юридические лица. Порядок расчета налога для них устанавливает НК.

Размер налога установлен в следующих размерах:

- Для российской компании — 13%;

- Для российской компании, если она не меньше 365 дней до даты принятия решения о выплате дивидендов, владела не меньше 50% количества акций – 0%;

- Иностранная компания — 15% либо иная ставка, когда она устанавливается иностранным налоговым законодательством в целях избежания двойного обложения.

Для подтверждения российской компанией права на льготу, она обязана один из бланков, входящих в следующий перечень документов:

- Соглашение о купле-продаже;

- Решение о разделении, преобразовании и т. д.

- Решения суда;

- Учредительный договор;

- Акт передачи

- И т. д.

Внимание! Налог на дивиденды должны платить не только лица, находящиеся на ОСНО, но также и использующие спецрежимы (при УСН, ЕНВД, ЕСХН). Это указано в соответствующих главах НК.

Организация может производить выплату дивидендов в случае, если ее чистые активы больше уставного капитала. Размер капитала известен, необходимо выполнить расчет чистых активов.

Этот показатель можно рассчитать согласно данным из бухгалтерского баланса.

Производится расчет по формуле:

Чистые активы=(стр. 1600- Задолженность учредителей)-(стр. 1400+стр. 1500-Доходы буд. периодов).

Важно! Если полученный итог окажется меньше, чем размер уставного капитала (а такое может быть, если в балансе отражен убыток прошлых лет), то выплату дивидендов производить нельзя.

Если условия для выплаты соблюдаются, то необходимо собрать всех учредителей, и принять решение — выплачивать дивиденды или нет. В последнем случае их можно отправить на развитие фирмы.

https://www.youtube.com/watch?v=zgFcyEf_hMk

Кроме этого собственники должны решить, в качестве дивидендов выплачивать всю чистую прибыль, либо какую-либо ее часть. Еще один вопрос, который необходимо решить на собрании — как распределять прибыль между участниками. Это можно сделать пропорционально имеющимся долям, либо по какому-либо алгоритму (его необходимо зафиксировать в Уставе).

Решение о выплате должно быть принято большинством. Если, например, собственник у фирмы один, то он принимает решение единолично.

По итогам собрания оформляется протокол. Он должен содержать название компании, список собственником общества и размера из долей, повестку дня, принятое решение, сумма, сроки, формат выплаты.

В протоколе можно указать срок выплаты. Если он не обозначен, то это необходимо сделать в течение 60 дней с даты принятия решения.

Шаг 3. Оформить приказ на выплату дивидендов

Делопроизводитель, секретарь либо иное ответственное лицо оформляет приказ на выплату дивидендов. В нем руководитель дает поручение главному бухгалтеру либо иному лицу обеспечить выполнение решения, принятого на собрании и оформленного в виде протокола. Последний идет в качестве приложения к распоряжению.

Шаг 4. Удержат налоги и произвести выплату

Расчет дивидендов производится согласно выбранному алгоритму. Одновременно определяется размер налога, который удерживается с каждой суммы.

Выплата дивидендов может выполняться как из кассы, так и с расчетного счета. После этого не позднее следующего дня хозяйствующий субъект выполняет перечисление налога в бюджет.

Пример расчета дивидендов:

ООО по итогам года имеет чистую прибыль в размере 313440 руб. Уставный капитал сформирован тремя участниками: Ивановым с долей 20%, Петровым с долей 35% и Сидоровым с долей 45%.

Все необходимые условия для выплаты дивидендов выполнены.

Рассчитаем размер дивидендов по каждому участнику пропорционально его доле в капитале:

- Иванов — сумма дивидендов 313440х20% = 62688 руб.;

- Петров — сумма дивидендов 313440х35% = 109704 руб.;

- Сидоров — сумма дивидендов 313440х45% = 141048 руб.

Определим сумму налога, которую необходимо удержать с выплаты:

- Иванов — налог 62688х13% = 8149 руб.

- Петров — налог 109704х13%=14262 руб.

- Сидоров — налог 141048х13%=18336 руб.

Итого к выплате на руки:

- Иванов — 62688-8149=54539 руб.

- Петров — 109704-14262=95442 руб.

- Сидоров — 141048-18336=122712 руб.

Отчетность при выплате дивидендов

Порядок оформления отчетности зависит от того, компания с какой организационной формой выдает дивиденды — ООО либо АО.

В каждой из ситуаций необходимо оформить и подать на каждого получателя дивидендов справки 2-НДФЛ и отчеты 6-НДФЛ. В них проставляются суммы, которые получил каждый из учредителей.

Отчет 2-НДФЛ сдается до 1 апреля года, идущего за отчетным. Отчет 6-НДФЛ необходимо подавать не позднее последнего для месяца, который идет за отчетным кварталом.

Кроме этого, закон обязывает подать декларацию по налогу на прибыль. Однако делать это необходимо только акционерным обществам. Минфин в своем письме уточнил, что ООО этот отчет не оформляют.

Внимание! Декларация по НП оформляется таким образом: заполняется титульный лист, на листу 03 заполняется раздел А, после чего по каждому получателю дивидендов заполняется приложение 2. Отчет отправляется до 28 марта года, идущего за годом перечисления дивидендов.

Если получателем дивидендов выступает иностранная фирма, то необходимо подать налоговый расчет (информацию) о суммах выплаченных доходов и удержанных налогов.

Видео:Как жить на дивиденды? Пассивный доход ежемесячноСкачать

Можно ли выплачивать дивиденды ежемесячно

Можно ли выплатить дивиденды по итогам года раньше 1 марта?

Нет. Ведь дивиденды за год перечисляются на основании годовых результатов. А годовые результаты утверждаются на общем собрании. Оно должно проводиться не ранее чем через два месяца после окончания финансового года (ст. 34 Закона № 14-ФЗ и п. 1 ст. 47 Закона № 208-ФЗ). Следовательно, раньше 1 марта дивиденды выплачивать не стоит.

— Если один учредитель, можно перечислить дивиденды ранее 1 марта? Ведь единственный собственник не обязан проводить собрание?

— Нет. Закон не разделяет один или несколько учредителей.

— А ежемесячно платить дивиденды можно?

— Законодательством не предусмотрена ежемесячная выплата дивидендов. Так, ООО вправе распределять прибыль между учредителями ежеквартально, раз в полгода или раз в год (п. 1 ст. 28 Закона № 14-ФЗ), а АО — по результатам I квартала, полугодия, 9 месяцев, финансового года (п. 1 ст. 42 Закона № 208-ФЗ).

Другие выплаты- доход!

Вход на сайт

И доначисление налогов.

— Можно ли прибыль распределить непропорционально доле учредителей?

— Распределить прибыль непропорционально долям можно, если на это есть решение самих участников общества или такой порядок предусмотрен уставом.

— Вправе ли ООО перечислить дивиденды из кассы, ведь это деньги, доход компании?

Выплата дивидендов наличными возможна только в том случае, если сумма будет снята с расчетного счета и оприходована в кассу. Напрямую расходовать кассовую выручку на перечисление дивидендов нельзя.

https://www.youtube.com/watch?v=ckgGqAkP0D0

Кассовая дисциплина, бухгалтерский и налоговый учет.

Когда выплачивать дивиденды нельзя????

1.Если уставный капитал не оплачен полностью. 2. Если на момент выплаты дивидендов стоимость чистых активов фирмы меньше ее уставного капитала и резервного фонда или станет меньше их размера в результате выплаты. 3. Если фирма признана банкротом.

4. Иные случаи, когда организация не может принимать решение о распределении прибыли между участниками или акционерами, для обществ с ограниченной ответственностью указаны в статье 29 Закона № 14-ФЗ, для акционерных обществ — в статье 43 Закона № 208-ФЗ

Когда нужно выплачивать дивиденды?

Срок и порядок выплаты дивидендов прописываются в уставе общества или решении общего собрания участников.

Ограничен только крайний срок выплаты — не позже 60 дней с даты, когда было принято соответствующее решение.

Если конкретные сроки не определены ни уставом, ни решением общего собрания участников, дивиденды нужно выплатить за те же 60 дней (п. 4 ст. 42 Закона № 208-ФЗ и п. 3 ст. 28 Закона № 14-ФЗ)

Как оформить выплату дивидендов учредителям????

Специального документа, которым нужно оформить выплату дивидендов учредителям, нет.Выдача денег оформляется расчетными или кассовыми документами: — расходными кассовыми ордерами;

— платежными поручениями

Дивиденды – прибыль, полученная от деятельности фирмы в виде ООО, распределяемая между членами общества.

Дивиденды ежемесячно выплачивать нельзя

Порядок осуществления выплат определена в законе, принятом в феврале 1998 ( № 14-ФЗ). В силу данного законодательного акта, дивиденды членам фирмы могут выплачиваться в различные промежутки времени:

- Раз в квартал.

- Раз в полгода.

- Раз в 12 месяцев.

Распределение прибыли может осуществляться чаще, но только если за такие сроки на ании было принято единогласное решение.

Из чего формируются дивиденды?

Юристам нашего портала довольно часто задают вопрос о том, из каких денег ООО должны выплачиваться дивиденды. Закон указывает на то, что в качестве распределяемых между членами ООО доходов, возможно учитывать только чистую прибыль (т.е. активы, после оплаты всех соответствующих налогов).

В отдельных случаях по решению участников, может быть сформирован специальный фонд и именно из его бюджета и будет производиться выплата прибыли для членов компании.

Когда возможно введение ограничений по выплате дивидендов?

Решение о распределении прибыли общества не может быть принято, если:

- Стартовый капитал ООО оплачен не полностью.

- До того, как была выплачена полная стоимость доли в случаях, установленных законом.

- На момент принятия решение у ООО есть основания для банкротства.

- Стоимость чистой прибыли меньше чем стартовый капитал и резервный фонд.

В последних двух случаях ООО не может выплатить дивиденды своим участникам даже несмотря на принятое участниками решение.

После того, как вышеуказанные обстоятельства прекратили свое действие, ООО обязано в порядке, предусмотренном законодательными актами распределить прибыль между членами фирмы.

Что делать если ООО не выплачивает дивиденды?

Невыплата дивидендов членам общества влечет наложение на фирму ответственности. По закону, у юридического лица есть 60 дней тех пор, как было принято решение, для того, чтобы выплатить участнику общества имеющуюся задолженность.

Если в срок долг по дивидендам не был выплачен, то лицо, внесшее вклад в капитал имеет правомочия предъявить требования к руководству ООО в течение 3 лет. Данный срок начинает течь с момента допущения просрочки со стороны предприятия.

По решению, принятому единогласно на заседании членов, срок может быть продлен, но не более чем на 5 лет.

Выплата дивидендов по частям возможна, но только если этот вопрос был принят на заседании участников компании.

Выплата дивидендов 2021 году с точки зрения бухгалтера и директора

Видео:5 дивидендных акций с ежемесячными выплатами, которые покроют аренду или ипотеку вашего жильяСкачать

Как жить на дивиденды, которые приходят раз в месяц или чаще

У каждого человека свои потребности в деньгах по отношению к его времени. Минуточку… что за бред я написал?

Видео:Как жить на дивиденды от акций. Сколько денег инвестировать, чтобы жить на дивиденды от акцийСкачать

Какие компании платят дивиденды по акциям каждый месяц: полный обзор

Инвестпривет, друзья! В России обычно компании платят дивиденды раз в год, реже – раз в полгода и совсем редко – раз в квартал. В то время как в США поквартальная выплата дивидендов считается скорее нормой, а годовая – исключением из правил. Более того, есть компании, которые платят дивиденды буквально ежемесячно. Далее – обзор компаний, которые платят дивиденды ежемесячно.

Дисклеймер

На всякий случай напомню, что всё сказанное ниже не является инвестиционной рекомендацией, призывом к действию или побуждению к покупке акций. Все решения о покупке акций вы принимаете на свой риск в зависимости от вашей инвестиционной стратегии.

Все данные о дивидендной доходности и курсовой стоимости акций даются на момент написания статьи. Так как котировки меняются ежеминутно, а дивиденды могут измениться, то данные в статье могут не совпадать с актуальными данными, которые вы получите в ходе самостоятельных расчетов. Это для тех комментаторов, которые пытаются научить меня считать правильную дивидендную доходность

📺 Видео

Дивиденды в ООО как утвердить и оформитьСкачать

Дивиденды: когда выплачивать нельзяСкачать

Как выплачиваются дивиденды по акциям?Скачать

Правила выплаты дивидендов (ИП/РФ)Скачать

Любишь дивиденды? Вот 4 акции, которые платят дивиденды КАЖДЫЙ МЕСЯЦСкачать

Как не нарушить законы РФ при инвестициях за рубежом?Скачать

ТОП 5 Акций чтобы жить на ДИВИДЕНДЫ в 2024 ГодуСкачать

Дивиденды: это что такое и как получать дивиденды по акциям | Дивидендная доходность от акцийСкачать

Дивиденды. Как заработать на дивидендах по акциям? ТрейдингСкачать

3 способа получать дивиденды ежемесячноСкачать

Что такое дивиденды? Как и когда они выплачиваются.Скачать

Зачем выплачивать дивиденды?Скачать

Как заработать в Тинькофф Инвестиции. Выплата дивидендов по акциям. Дивидендная зарплата 5000 руб. 💶Скачать

Учет выплаты дивидендов и долей от прибылиСкачать

Дивиденды не только раз в годуСкачать

Как вывести деньги ООО с расчетного счета? Дивиденды и компенсационные выплаты. Бизнес и налоги.Скачать