Из дохода, получаемого каждым гражданином, удерживается специальный взнос, составляющий 13%. Добросовестным налогоплательщикам положено возмещение подоходного налога за обучение в автошколе.

Кроме этого, вернуть себе часть суммы можно в том случае, если в прошлом отчетном периоде были выполнены конкретные условия, например, совершено приобретение квартиры, понесены затраты на услуги по лечению или обучению.

Это право закреплено в Налоговом кодексе.

- Что понимают под налоговым вычетом и кому он предоставляется

- Можно ли сделать возврат налога за обучение в автошколе

- Процедура вычета

- Необходимые документы

- Условия назначения

- Способы возврата

- Какую сумму можно получить

- Сроки проверки заявления

- Пример расчета

- Кому не предоставляют налоговый вычет

- Налоговый вычет за обучение в автошколе

- Как получить налоговый вычет за обучение в автошколе?

- Максимальная сумма налога для возврата

- Документы для налогового вычета в 2021 году

- Заполнение декларации 3 НДФЛ на вычет за обучение

- Налоговый вычет за обучение в автошколе: можно ли получить возврат налога

- Условия предоставления налогового вычета за обучение в автошколе

- Максимальная сумма возврата

- Срок подачи документов

- Список документов

- Как заполнить декларацию 3-НДФЛ

- Срок давности возврата налога за обучение

- Налоговый вычет за обучение в автошколе: возврат

- Можно ли получить налоговый вычет за обучение в автошколе

- Кто может получить налоговый вычет

- Какую сумму можно вернуть

- Процесс оформления

- В налоговом органе

- список документов

- Проблемные моменты обучения в автошколе. Пересдачи, возвраты, доплаты, заморозка обучения

- Пересдачи: сколько, когда, где

- Полезно знать

- Когда теоретический экзамен считается несданным?

- Дополнительные часы обучения

- Возврат средств за некачественное обучение

- 📸 Видео

Что понимают под налоговым вычетом и кому он предоставляется

Термин налоговый вычет определяется как сумма, уменьшающая базу для обложения или являющаяся частичным возвратом ранее внесенного сбора.

Получить ее могут граждане России, которые обладают статусом налогового резидента и отчисляют из своего заработка 13% в казну.

Воспользоваться такой государственной помощью имеют право люди, купившие квартиру, оплатившие стоимость обучения и лечения себе или своим детям, участники боевых событий, родители несовершеннолетних.

Имеют право претендовать на получение вычета:

- лица, у которых отчисление НДФЛ производилось более полугода;

- люди, имеющие иные доходы, подлежащие налогообложению в количестве 13%, например, являющиеся арендодателями.

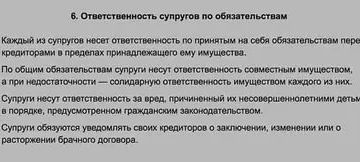

Вычет получают за понесенные расходы, касающиеся родителей, мужа или жены, братьев или сестер, детей и подопечных. Статья 219 Налогового кодекса устанавливает условия получения компенсации на подрастающее поколение: они должны обучаться на дневном отделении, их возраст не может быть старше 24 лет (включительно, согласно письму Минфина №03-04-05/8-1010 от 28.08.2021г.)

Различают 5 категорий налоговой льготы:

- Стандартная. Предоставляется определенному кругу лиц, соответствующих конкретным условиям. Например, ветеранам, семьям, в которых есть несовершеннолетние дети, работникам организаций, инвалидам.

- Социальная. Оформляется для частичного возврата средств, потраченных на обучение или лечение.

- Имущественная. Используется при продаже недвижимости или автомобиля.

- Профессиональная. Применяется для физических лиц.

- Инвестиционная.

Можно ли сделать возврат налога за обучение в автошколе

Водительские курсы, как любая учёба, также попадают в категорию социальных вычетов. Получить возврат можно при следующих обстоятельствах:

- учащийся в автошколе – налоговый резидент и отчисляет 13% взносов из своего дохода;

- образовательное учреждение должно иметь лицензию.

Процедура вычета

Оформить льготу можно через работодателя или посетив налоговый орган. Но в случае отправки заявления в бухгалтерию, пакет документов придется предоставлять в инспекцию лично.

Сотрудники ФНС рассматривают правомерность требований гражданина в течение 30 дней. После принятия положительного решения работодатель получает уведомление. На его основании бухгалтерия уменьшает базу для НДФЛ на сумму вычета.

Когда возврат превышает размер ежемесячной зарплаты, компенсацию всей льготы производят за несколько месяцев.

Инспекция принимает документы на налоговый вычет за обучение в автошколе после окончания соответствующего года и подачи декларации. Она осуществляет камеральную проверку, далее переводит деньги на указанный счет в банке.

Важно знать! Написать заявление на налоговый вычет за обучение в автошколе в 2021 году можно через интернет. Для этого следует воспользоваться порталом Госуслуги и сайтом налоговиков. Для отправки заявки требуется наличие электронной подписи.

Необходимые документы

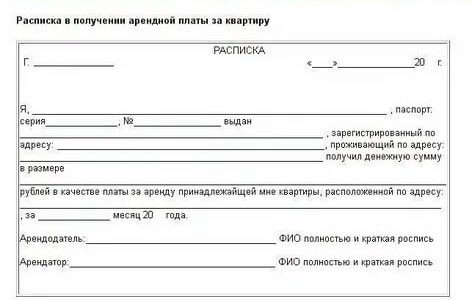

Для оформления вычета потребуется собрать определенный пакет оригинальных документов. В нем должны присутствовать:

- Заявление на возврат подоходного налога за обучение в автошколе.

- Оригинал паспорта и его ксерокопия.

- Заключенный договор о предоставлении образовательных услуг.

- Лицензия учебного заведения.

- Расходные документы (чек, платежное поручение).

- Получение вычета на близкого человека требует подтверждения родства, например, предъявление свидетельств о браке или о рождении детей.

- Справка 2-НДФЛ, предоставляемая бухгалтерской службой.

- Заполненная декларация форма 3-НДФЛ.

Условия назначения

Осуществить возврат денежных средств за обучение в автошколе можно только на конкретную сумму. Размер уплаченной стоимости не должен быть выше 120 000 рублей. В эту цифру может быть включены затраты и на лечение, проведенное в этом же году. Если при заполнении документов совершены ошибки, вернуть 13 процентов налога за обучение в автошколе не получится.

Способы возврата

Подавать пакет документов для рассмотрения заявки можно двумя способами: лично или через бухгалтерию. Такое право закреплено НК РФ. Если вычет будет оформляться работодателем, то сумма дохода, уменьшится на утвержденную льготу.

Получив уведомление из налогового органа, с вас удержат соответствующий размер из одной или нескольких заработных плат. При самостоятельной отправке в службу сумма выплачивается на счет в банке.

Для возвращения денежных средств потребуется собрать одинаковый пакет документов, вне зависимости от выбора способа возврата.

Какую сумму можно получить

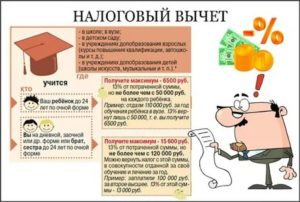

Чтобы узнать какой налог вернут за обучение в автошколе, необходимо умножить размер израсходованных денег на 13%. Законодательством определено ограничение суммы, с которой можно вернуть НДФЛ.

Затраченные средства на себя не должны превышать 120 тысяч. Если расходы предполагали оплату образовательных или оздоровительных услуг ребенка, то вычет начисляется на сумму в 50 тысяч на каждого. При покупке недвижимости также можно получить возврат.

Максимальный размер выплаты составит 260 тысяч рублей.

Сроки проверки заявления

Контроль подлинности документов государственным органом осуществляется три месяца. После это имеется еще 30 дней на перечисление денежных средств. Работодатель, получив уведомление о принятии решения, производит удержание налога со следующей зарплаты.

Существует неопределенность со временем рассмотрения заявлений граждан. Инспекционный орган может исчислить срок совершения выплаты с учетом полного и частичного месяца.

Это приведет к тому, что человек будет ожидать деньги в один срок, а они придут несколько позже.

https://www.youtube.com/watch?v=K-Cz6L4b1PI

Важно знать! При просрочке платежей государственной службой могут быть начислены штрафы и пени, которые перечислят налогоплательщику.

Пример расчета

Допустим, сумма затрат на обучение гражданина на водительских курсах составила 40 тысяч рублей. Его возврат будет равен: 40 000 * 13% = 5 200 рублей.

Если помимо образовательных услуг в том же году было получено лечение, то размер затрат, из которого будет высчитываться взыскание, не должен составлять более 120 тысяч рублей. Из этих расходов посчитается 15 600 руб. (120 000 * 13%)

Совет! Также для удобства расчета можно использовать программный калькулятор. Для автоматического подсчета вводят затраты на обучение, общий налогооблагаемый доход, год получения услуги.

Кому не предоставляют налоговый вычет

Выплата суммы вычета за обучение в автошколе не положена лицам, которые не отчисляют 13% налога. Это могут быль студенты, женщины в отпуске по уходу за ребенком, люди, не имеющих работы, пенсионеры.

Не выплачивается сумма лицам, которым присвоен статус индивидуального предпринимателя, ввиду отсутствия отчислений подоходного налога. Это условие не относится к бизнесменам, работающим по общей системе обложения (ОСН).

При изучении законодательства, у вас быстро найдется ответ на вопрос, можно ли получить налоговый вычет за обучение в автошколе ДОСААФ в 2021 году. Заявление подают в ФНС или работодателю. Возвращение стоимости занятий будет предоставлено в течение полугода.

Видео:Налоговый вычет за обучение в автошколе: как заполнить декларацию 3-НДФЛ и вернуть налог за обучениеСкачать

Налоговый вычет за обучение в автошколе

Добрый день, уважаемый читатель.

В этой статье речь пойдет о том, каким образом получить налоговый вычет за обучение в автошколе.

Далеко не каждый кандидат в водители знает, что он частично может возместить сумму, потраченную на обучение в автошколе, за счет НДФЛ (налога на доходы физических лиц). Причем вернуть деньги можно не только за собственное обучение, но и за обучение близких родственников.

Вы узнаете:

Для начала хочу обратить Ваше внимание, что вернуть деньги могут только граждане, которые уплачивают налог на доходы (13% от заработной платы). Например, индивидуальные предприниматели подобный налог не уплачивают, поэтому ИП не может получить вычет за обучение в автошколе.

Еще один важный момент. В этой статье будет рассматриваться вычет за обучение в автошколе, однако налоговые вычеты можно получить и за обучение в других образовательных организациях. Все документы при этом оформляются по аналогии.

Приступим.

Как получить налоговый вычет за обучение в автошколе?

Статья 219 налогового кодекса Российской Федерации:

1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих социальных налоговых вычетов:…

2) в сумме, уплаченной налогоплательщиком в налоговом периоде за свое обучение в образовательных учреждениях, — в размере фактически произведенных расходов на обучение с учетом ограничения, установленного пунктом 2 настоящей статьи, а также в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет, налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях, — в размере фактически произведенных расходов на это обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Право на получение указанного социального налогового вычета распространяется на налогоплательщиков, осуществлявших обязанности опекуна или попечителя над гражданами, бывшими их подопечными, после прекращения опеки или попечительства в случаях оплаты налогоплательщиками обучения указанных граждан в возрасте до 24 лет по очной форме обучения в образовательных учреждениях….

https://www.youtube.com/watch?v=Ooke4kPFBGc

Право на получение указанного социального налогового вычета распространяется также на налогоплательщика — брата (сестру) обучающегося в случаях оплаты налогоплательщиком обучения брата (сестры) в возрасте до 24 лет по очной форме обучения в образовательных учреждениях;

Итак, налоговый вычет можно получить:

- за собственное обучение;

- за обучение детей до 24 лет;

- за обучение подопечных до 24 лет по очной форме обучения;

- за обучение брата/сестры до 24 лет по очной форме обучения.

Поскольку обучение в автошколе в любом случае является очной формой обучения, то возместить деньги можно не только за свое обучение, но и за обучение детей, подопечных и братьев/сестер в возрасте до 24 лет.

С собственным обучением вопросов обычно не возникает. А вот при получении вычета за другого человека следует обратить внимание на заключение договора с автошколой. Этот договор должен быть заключен на имя человека, который впоследствии будет получать вычет.

Например, Вы хотите получить вычет за обучение в автошколе своего ребенка в возрасте 19 лет. В этом случае Вы должны заключить договор с автошколой. В тексте договора должно быть указано, что в автошколе будет учиться ребенок. С подобными договорами проблемы в автошколах обычно не возникают, т.к. данный вычет пользуется популярностью.

Так что о получении социального вычета следует задуматься еще до заключения договора с автошколой.

Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение.

Все официальные автошколы имеют соответствующую лицензию и при необходимости могут сделать копию этого документа.

Обратите внимание, существуют особенности получения вычета, которые не относятся к обучению в автошколе. Однако при получении вычетов за другие виды обучения их нужно учитывать:

Социальный налоговый вычет предоставляется за период обучения указанных лиц в учебном заведении, включая академический отпуск, оформленный в установленном порядке в процессе обучения.

Социальный налоговый вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер государственной поддержки семей, имеющих детей;

Максимальная сумма налога для возврата

Законодательство устанавливает ограничения на максимальную сумму, налоги с которой можно вернуть (пункт 2 статьи 219 НК РФ):

Социальные налоговые вычеты, предусмотренные подпунктами 2 — 6 пункта 1 настоящей статьи (за исключением вычетов в размере расходов на обучение детей налогоплательщика, указанных в подпункте 2 пункта 1 настоящей статьи, и расходов на дорогостоящее лечение, указанных в подпункте 3 пункта 1 настоящей статьи), предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей за налоговый период.

Вернуть налог можно с суммы, не превышающей 120 000 рублей. В эту сумму кроме затрат на обучение входят также затраты на медицинские услуги, на пенсионные взносы, на независимую оценку квалификации.

Например, если за 2021 года Иванов И.И. прошел обучение в автошколе на сумму 35 000 рублей, а также потратил на свое лечение 100 000 рублей, то налоговый вычет он сможет получить только со 120 000 рублей.

Еще одно ограничение, это максимальная сумма, которую можно потратить на обучение детей и подопечных — 50 000 рублей на каждого ребенка в сумме на обоих родителей.

Указанной суммы обычно хватает, чтобы покрыть стоимость обучения в автошколе. А вот если речь идет об обучении в высшем учебном заведении, то пятидесяти тысяч рублей в год может оказаться недостаточно, т.е.

налог удастся вернуть не со всей стоимости обучения.

Итак, максимальный размер НДФЛ, который можно вернуть:

| За собственное обучение | 120 000 * 0,13 = 15 600 рублей |

| За обучение каждого ребенка | 50 000 * 0,13 = 6 500 рублей |

Указанная сумма стоит того, чтобы заполнить декларацию 3-НДФЛ и отнести ее в налоговую инспекцию.

https://www.youtube.com/watch?v=qmwYW3R9mp8

Если на обучение в автошколе кандидат в водители затратил 40 000 рублей, то он сможет вернуть в налоговой НДФЛ в размере 5 200 рублей.

Обратите внимание, максимальные суммы вычета за себя и за обучение детей не пересекаются.

Например, если Вы потратили на собственное обучение 120 000 рублей, а на обучение каждого из двух детей по 50 000 рублей, то налог можно вернуть с 220 000 рублей.

Документы для налогового вычета в 2021 году

Документы, которые необходимы для получения вычета за обучение в автошколе:

- Договор с автошколой.

- Лицензия автошколы.

- Документы, подтверждающие оплату обучения (чеки, платежные поручения).

- Документ, подтверждающий родственные связи (свидетельство о рождении, при получении вычета за ребенка).

- Справка 2-НДФЛ (ее следует получить на работе).

- Декларация 3-НДФЛ (о ее заполнении речь пойдет ниже).

- Заявление на возврат НДФЛ (рассмотрено ниже).

Заполнение декларации 3 НДФЛ на вычет за обучение

Заполнение налоговой декларации подробно рассмотрено в отдельной статье. Ниже подробно будут рассмотрены только те вкладки программы, которые нужно заполнять при получении вычета за обучение.

Инструкция по заполнению декларации

1. Установите программу «Декларация».

2. Заполните вкладки «Задание условий» и «Сведения о декларанте».

3. На вкладке «Доходы, полученные в РФ», следует ввести информацию о заработной плате в соответствии со справкой 2-НДФЛ.

Сначала нужно добавить данные об организации, в которой Вы работаете. Для этого нужно нажать на зеленый плюс в верхней части окна:

В открывшемся окне следует заполнить поля в соответствии со справкой 2-НДФЛ, после чего нажать на кнопку «Да».

После этого нужно добавить сведения о всех выплатах за предшествующий год. Для этого нужно нажать на зеленый плюс в нижней части окна:

Все поля заполняются в соответствии со справкой 2-НДФЛ. Операцию следует повторить для всех доходов (заработной платы за каждый месяц, отпускных, больничных и других выплат).

Если Вы хотите получить вычет за собственное обучение в автошколе, то следует заполнить поле «свое обучение». В это поле нужно внести полную сумму, потраченную на учебу, даже если она превышает 120 000 рублей. При формировании декларации цифра будет автоматически приведена к нужному виду.

Если Вы хотите получить вычет за обучение ребенка в автошколе, то нужно нажать на зеленый плюс в правой части окна и ввести стоимость обучения в открывшемся окне. Здесь также нужно вводить полную стоимость обучения, даже если она превышает лимит в 50 000 рублей.

В примере выше на собственное обучение в автошколе было потрачено 35 000 рублей, а на обучение ребенка в автошколе — 50 000 рублей.

5. Сохраните декларацию (кнопка «Сохранить» в верхней части экрана), после чего распечатайте ее. Ниже Вы можете скачать образец декларации по форме 3-НДФЛ для получения налогового вычета за обучение:

Видео:Как получить налоговый вычет за обучение?Скачать

Налоговый вычет за обучение в автошколе: можно ли получить возврат налога

Так же как и за любые затраты на оплату образования, любой гражданин может получить налоговый вычет за обучение в автошколе. Порядок возврата регламентируется ст.219 Налогового кодекса Российской Федерации.

Условия предоставления налогового вычета за обучение в автошколе

Право на получение вычета возникает при соблюдении двух условий:

- должна быть оплачена учеба в автошколе;

- ваш доход должен облагаться подоходным налогом.

Важно! Если лицо, претендующее на получение вычета, имеет доход, не облагаемый НДФЛ (алименты, пенсия, стипендия и т.д.), то социальный вычет такому лицу не предоставляется.

Существуют отдельные требования, которые касаются возврата денег за подготовку детей к получению водительского удостоверения:

- ребенку менее 24 лет;

- он учащийся очной формы обучения;

- в соглашении на учебу родитель указан одной из сторон договора;

- все платежные документы выписаны на имя родителя.

Не имеет значения, на какого из родителей оформлены договор и платежные документы, так как по Семейному кодексу Российской Федерации, средства, потраченные на образование, являются совместной собственностью супругов. В случае оформления возврата денег за брата или сестру, надо выполнить эти же четыре условия.

Важно! При оплате своей учебы, вычет предоставляется за обучение независимо от формы обучения. Если оплачивалось обучение ребенка, брата или сестры, то возврат возможен только при варианте учебы на очном отделении. Форма подготовки прописывается в соглашении, в противном случае следует потребовать в учебном заведении соответствующую справку.

Согласно разъяснениям Минфина, родителям можно попытаться оформить возврат НДФЛ даже в случаях, когда соглашение оформлено на ребенка, и в финансовых документах также присутствует имя обучаемого. Но в этом случае решение о получении вычета будет зависеть от позиции территориального органа налоговой службы.

В случае отрицательного ответа, решение ИФНС можно обжаловать.

Максимальная сумма возврата

Возврат денежных средств может быть осуществлен в размере 13 процентов от оплаты учебы, но по размеру выплат есть два ограничения:

- Не получится возвратить за год денег в размере большем, чем за то же время уплачено подоходного налога. Если налог не перечислялся, то и возврат осуществить невозможно. Этот пункт действует для всех ситуаций.

- В случае оплаты обучения, для суммы возврата установлен потолок 6500 рублей в год, так как действует правило, что наибольшая сумма, от которой рассчитывается вычет, не должна быть больше 50 000 в год на одного человека.

Таким образом, если подготовка в автошколе требует оплаты в размере 40 тысяч рублей, то независимо от категории обучающегося, возвращается не более 5200 рублей, а вот при стоимости 60 000 размер возврата составит максимальные 6500 рублей.

Срок подачи документов

Срок подачи документов на получение вычета связан с подачей декларации 3-НДФЛ. Существует устойчивое мнение, что эта форма подается в первые три месяца года, следующего за отчетным — с начала января по конец марта.

https://www.youtube.com/watch?v=nySBTvZASdc

Подача декларации, чтобы получить налоговый вычет за обучение в автошколе — не выполнение обязанности, а пользование правом, и ограничений по срокам подачи нет. Ее принимают без временных ограничений с 1 января по 31 декабря ежегодно. Главное — не пропустить срок давности для оформления социального налогового вычета.

Список документов

Чтобы получить налоговый вычет за обучение вождению в автошколе, надо собрать определенный пакет документов:

- письменное заявление на возврат денежных средств;

- справку формы 2-НДФЛ;

- свидетельство ИНН;

- паспорт;

- договор с образовательным учреждением;

- заверенная копия лицензии учебного учреждения;

- документы – доказательства расходов;

- заполненную декларацию по форме 3-НДФЛ за истекший год.

Важно! В случаях, когда предполагается вернуть налог за обучение в автошколе родственника, то дополнительно нужен документ подтверждения степени родства.

Бланк заявления продается в налоговой инспекции, лучше сделать два экземпляра – один сдать с пакетом документов, второй оставить себе с отметкой о приеме. Справку 2-НДФЛ выдадут бухгалтеры по месту работы.

Если мест работы несколько, целесообразно взять справку в каждом месте, тогда перечисленные налоги суммируются, что увеличивает возможную сумму выплат.

С паспорта, договора, квитанций, свидетельства ИНН надо снять копии и сформировать из них пакет, оригиналы надо взять с собой.

Перед походом в ИФНС, следует убедиться, что у претендента на вычет открыт счет в Сбербанке. Если счет отсутствует, его надо открыть. Законом не запрещено иметь счет в любом другом финансовом учреждении, но это вызывает недовольство у сотрудников НИ.

В отдельную проблему выделяется заполнение декларации 3-НДФЛ. Ее содержание для неспециалиста затруднительно понять интуитивно и вызывает больше всего вопросов.

Как заполнить декларацию 3-НДФЛ

Внести сведения в 3-НДФЛ можно несколькими способами:

- Заполнить бумажный бланк. Его можно взять в налоговой без оплаты или скачать в интернете.

- Скачать программу для заполнения оффлайн формы. Здесь также нужно убедиться, что содержание бланка соответствует текущему году.

- Обратиться к услугам онлайн-сервисов по заполнению формы.

- Подать декларацию через сервис Госуслуг.

Важно! Форма бланка может меняться год от года, при скачивании декларации в интернете, убедитесь, что загружаете актуальную форму.

При подготовке декларации на бумажном носителе, следует иметь в виду, что все страницы заполнять не надо. Не относящиеся к делу страницы документа останутся пустыми – в налоговую их сдавать не нужно. Очень хорошо, если найдется помощник, имеющий опыт подготовки формы.

Важно! Форма 3-НДФЛ заполняется печатными символами, пастой синего или черного цвета, ошибки и исправления не допускаются.

То же самое относится и к оффлайн форме, но здесь проще – ошибку можно исправить по ходу действия, не заполняя лист (вкладку) заново.

В первую очередь вносятся сведения во вступительные рубрики:

- задание условий (здесь пишутся общие данные);

- сведения о декларанте (паспортные данные налогоплательщика, его адрес);

- данные о прибыли, которую налогоплательщик получил на территории России (здесь все, что нужно, находится в форме 2-НДФЛ).

Затем можно перейти непосредственно к разделу, относящемуся к социальному вычету. Суммируем расходы по всем платежным документам и заносим получившуюся цифру в соответствующую графу листа Е1. В программе это значение заносим в графу на вкладке социальных вычетов.

Если декларация заполняется в режиме онлайн, то вопросов возникает намного меньше – обычно такие сайты имеют развитую систему подсказок, раздел часто задаваемых вопросов, а также онлайн-консультантов, готовых разъяснить любой вопрос.

Аналогично форма заполняется на портале Госуслуги. После чего декларацию можно распечатать на бумаге, поставить на бумажном экземпляре подпись и передать в налоговую инспекцию. Если форма подготовлена через сайт Госуслуг, на этом же интернет-ресурсе есть возможность ее и подать, однако в этом случае все равно придется посетить офис НИ, чтобы подписать 3-НДФЛ.

Если по какой-либо причине нет возможности подать декларацию с помощью Госуслуг, можно принести документы в налоговую инспекцию напрямую или отправить подготовленный пакет заказным письмом. Проверка потребует времени максимум три месяца. Когда рассмотрение будет окончено, в течение месяца вычет будет отправлен на банковский счет, указанный при подаче заявления.

Важно! Есть простой и быстрый способ частично возместить затраты – в личном кабинете налогоплательщика с авторизацией через сайт Госуслуг по адресу https://lkfl.nalog.ru/lk/.

В этом случае форму 3-НДФЛ заполнять вообще не требуется.

Через 30 дней придет справка о том, что НИ подтверждает основания на вычет, ее надо отнести работодателю, с этого момента бухгалтерия перестанет производить налогообложение сотрудника.

Срок давности возврата налога за обучение

На запрос возврата налога за обучение в автошколе срок давности физическим лицам установлен в три года.

Это подразумевает, что граждане, потратившие доход на учебу в 2021 году, могут затребовать частичный возврат денежных средств в 2021, 2021 и в 2021 годах.

И наоборот: в 2021 году доступна к возврату оплата обучения в 2021, 2021 и 2015 годах. Допускать просрочки периода получения вычета не рекомендуется. Когда он истечет, возможность вернуть деньги будет упущена.

Видео:Как вернуть деньги за Обучение в вузе, автошколе, заполнить декларацию 3 НДФЛ в приложении НАЛОГИ ФЛСкачать

Налоговый вычет за обучение в автошколе: возврат

Умение водить машину может очень пригодиться в жизни. Поэтому искусству вождения многие обучаются, даже не имея собственного авто. Но для российских граждан стоимость такой услуги существенно опустошает бюджет. Чтобы его немного поправить, можно оформить налоговый вычет за обучение в автошколе. И не только за свое.

Можно ли получить налоговый вычет за обучение в автошколе

Сегодня обучение в автошколе – это дорогостоящий процесс. В некоторых регионах стоимость услуги доходит до 100 тыс. руб. А если к этому добавить покупку сопутствующих пособий, набирается очень приличная сумма.

Большинство родителей, у которых дети обучаются платно в вузах, знают, что они могут получить налоговый вычет за это обучение. Но это еще не все. Большинство граждан имеет право вернуть часть израсходованной суммы, если она потрачена на собственное обучение или на получение образовательных услуг:

- родным или усыновленным ребенком, которому еще не исполнилось 24 года;

- лицом, которое находится под опекой или попечительством претендента. При условии, что такому лицу еще не исполнилось 24 года. Пусть никого не смущает, что в 18 лет опека прекращается. Бывший опекун может оплатить обучение подопечного и вернуть часть средств;

- супругом;

- родителями;

- родными сестрами и братьями.

За свое обучение получить вычет можно всегда. Не имеет значения, по какой форме оно проходит. Главное, чтобы учреждение, которое предоставляет образовательные услуги, получило лицензию для такого вида деятельности.

https://www.youtube.com/watch?v=Yly55UrkNVQ

А вот получить вычет за образование родных можно, только если они проходят обучение по очной форме. Но при этом образовательные услуги могут быть совершенно разной направленности.

Обучение в автошколе соответствует всем требованиям. Поэтому в получении вычета не откажут, кто бы из родных его не проходил. Например, родители любят делать такие подарки своим детям на совершеннолетие.

Кто может получить налоговый вычет

Чтобы понять, кто имеет право получить налоговый вычет, необходимо, в первую очередь, установить, что он собой представляет. Так именуют процедуру возврата части подоходного налога.

Соответственно, вернуть налоги за обучение может лишь лицо, которое их платит. В случае с вычетами речь идет о подоходном налоге. Поэтому большинство претендентов – это наемные работники, т. к. они основные плательщики НДФЛ.

Но можно получить вычет за обучение и тому лицу, которое вносит подоходный налог с иных доходов, например, от сдачи внаем собственного имущества.

Налоговые вычеты предоставляют даже пенсионерам, если они отчисляли НДФЛ в течение трех лет до оплаты услуги.

Самое важное условие для возврата части денег – это то, что непосредственным плательщиком за образовательные услуги является лицо, которое намеревается получить социальный налоговый вычет. Когда обучение оплачивается за счет целевых государственных выплат, денежных грантов и т.п., никакой возврат денег не предусмотрен.

Какую сумму можно вернуть

Денежная сумма, которую вернут плательщику, имеет несколько ограничений.

Во-первых, она ограничена в ст. 219 НК РФ, где установлен максимально возможный размер вычета. Если гражданин платит за образовательные услуги собственные, супруга, родителей и братьев с сестрами, то ему полагается 13% от 120 тыс. руб.

Когда родитель оплачивает образовательные услуги, полученные детьми, ему вернут лишь 13% из 50 тыс. руб. Суммы эти предоставляют на год. Т.е. если на следующий год получатель будет еще оплачивать обучение свое или родных, ему еще вернут часть суммы. И так вплоть до того момента, пока он вносит в казну НДФЛ.

Важно учитывать, что вычет за свое обучение и образование взрослых членов семьи уменьшается, если претендент получает еще иные социальные вычеты.

А вот вычет за обучение детей не суммируется ни с какими иными. Во-вторых, величина ограничена стоимостью самой услуги.

Процесс оформления

Для возврата налога претендент может действовать двумя путями:

- Обратиться в отделение ФНС с заявлением.

- Подать заявку по месту своей работы в бухгалтерию.

Вариант с работодателем возможен лишь для тех, у кого он в принципе имеется. В таком случае выбор остается за заявителем.

В налоговом органе

чтобы обратиться за возвратом средств в фнс, потребуется дождаться окончания того года, когда претендент оплачивал обучение в автошколе. подать заявление можно следующими способами:

- передать в руки налоговому инспектору при личном визите.

- отправить по почте вместе с остальными документами заказной корреспонденцией. этот способ стоит оставить только на крайний случай, если личный визит невозможен, т.к. при наличии неточностей в документах заявитель узнает о них только через продолжительный промежуток времени.

- завести на сайте фнс личный кабинет и оставить онлайн-заявление. это – очень удобный способ. так можно отправить и декларацию, а программа поможет ее заполнить. но такой вариант доступен лишь для владельцев собственной усиленной эцп.

заявление должны рассмотреть максимум в течение трех месяцев. и далее дать положительный или отрицательный ответ. если отказывают, заявителю предоставляют письменное мотивированное уведомление. при положительном решении всю сумму переводят на личный банковский счет заявителя одним платежом в течение следующего месяца.

оформить возврат налога по месту работы можно в тот же год, в котором оплачивалось обучение. до обращения в бухгалтерию потребуется запросить в фнс справку, подтверждающую право на вычет. ее обязаны оформить в течение месяца.

https://www.youtube.com/watch?v=AqZqoZeZoQ8

далее все документы сдаются в бухгалтерию. проверяют их тоже максимум один месяц. если с ними все в порядке, с сотрудника перестают удерживать ндфл с заработка в течение всего срока, пока не наберется сумма вычета. учитывая, что за обучение они небольшие, укладываются, как правило, в 1 – 3 месяца.

список документов

Чтобы от государства получить налоговый вычет за обучение, нужно подготовить и представить ряд документов, подтверждающих право на него:

- Собственный паспорт.

- Договор с автошколой на предоставление образовательных услуг.

- Копия лицензии автошколы. Если реквизиты этого документа внесены в текст договора, отдельно представлять его не нужно.

- Платежные документы, которыми гражданин подтверждает факт оплаты образовательных услуг.

- Декларация НДФЛ. Бланк для заполнения можно скачать на сайте Налоговой. Для правильного заполнения там же представлена программа «Декларация». Если опыта нет, стоит ей воспользоваться.

- Справка о доходах. Оформить нужно ее на работе.

- Заявление установленного образца. Для него бланк тоже скачивается на сайте ФНС.

Если в автошколе обучался кто-то из родственников, дополнительно потребуются документы, подтверждающие степень родства. Например, свидетельство о рождении ребенка.

Видео:Как вернуть с автошколы деньгиСкачать

Проблемные моменты обучения в автошколе. Пересдачи, возвраты, доплаты, заморозка обучения

22 Авг

Проблемные моменты обучения в автошколе. Пересдачи, возвраты, доплаты, заморозка обучения

Не всегда обучение в автошколе проходит беспроблемно, поэтому сегодня поговорим о том, в каком случае вас ждут пересдачи, за какие из них придется заплатить, и что делать, если школа не хочет возвращать средства за некачественное обучение.

Пересдачи: сколько, когда, где

По статистике с первого раза экзамен сдают только 30 % обучающихся.

Успешная или неуспешная сдача внутреннего экзамена зависит только от вас – автошколе невыгодно показывать низкий уровень готовности курсантов к экзамену, поэтому намеренные «завалы» очень редки, и учреждения, грешащие этим, обычно имеют дурную славу.

Не стоит путать «завалы» с ужесточенными требованиями – внутренний экзамен везде и всегда сложнее того, который вы будете сдавать в ГАИ, причем это может быть даже оговорено в договоре и/или внутреннем уставе школы. Это идет на пользу и ученикам, и самому заведению.

Если вы ухитрились провалить экзамен в школе, вам придется выждать минимум 1 для пересдачи теории и еще минимум 2 дня – для пересдачи практики, причем при пересдаче практики вы платите за аренду авто у своей автошколы. Это нормально, т.к. в эту сумму включена сумма за бензин и техобслуживание.

Что касается этого самого экзамена в ГАИ, не будем врать, что здесь тоже все в руках ученика (по крайней мере, не во всех городах дело обстоит именно так), но «завалить» того, кто знает ПДД назубок и отлично управляется с механизмом управления авто, куда сложнее. Скорее всего, от явного «отличника» быстро отстанут, и он получит права в первую же сдачу.

За честность всей цепочки экзаменаторов ручаться сложно. Но то, что на отличника не станут тратить много времени с целью «завалить» – это точно

Если же вам не повезло, и вы провалились, вас ждут следующие сроки пересдачи.

- Первые три сдачи (включая первую сдачу и две пересдачи) назначаются с разрывом в семь дней: то есть первый раз вы можете пересдать через неделю после провала, второй – через две недели.

- Далее вам дадут «остыть» целых тридцать дней, и каждая новая попытка будет повторяться через этот промежуток.

Полезно знать

- При успешной сдаче теории вам не нужно беспокоиться об этой части экзамена целых 6 месяцев. Если попытки сдать практическую часть все еще продолжаются по истечении этого срока, придется снова сдать и теорию.

- При провале теории и автодрома в ГАИ можно вернуться для первой пересдачи города только через месяц.

- В принципе, после успешной сдачи внутреннего экзамена про автошколу можно забыть и сдавать экзамен в ГАИ самостоятельно, но первый раз вы сможете это сделать не ранее, чем его пройдет вся ваша группа.

- Государственная пошлина за экзамен в ГАИ отменена в 2010 году. Это полностью касается теории (любого количества пересдач) и первой сдачи практики. За повторную сдачу практики придется заплатить, но технически это не будет госпошлиной – дело в том, что ГАИ не имеет своего автопарка, и авто для экзамена арендуются.

А это дополнительные расходы. Первый раз их берет на себя автошкола, последующие оплачивает «провалившийся».

- Экзаменатор официально имеет право вводить вас в заблуждение, «разрешая» сделать запрещенный маневр на том основании, что экзамен уже, якобы, сдан.

Оспаривать это бесполезно, так как это оговорено в его должностной инструкции, а вот от соблюдения ПДД вас освободить не может никто – даже инспектор ГАИ, и вы должны твердо это знать. Не забывайте – пока вы не покинули водительское сиденье, экзамен продолжается.

- Срок действия водительского удостоверения – 10 лет. По его истечении нужно получить новые права в ГАИ, но переучиваться не нужно, так как сертификат школы действует бессрочно. Не следует путать эти два документа.

Когда теоретический экзамен считается несданным?

Если с практикой все понятно (вас «зарежут» сразу при наборе пяти штрафных баллов, которые вы набираете, нарушая ПДД), с теорией все немного, если так можно сказать, разнообразнее. Достаточным основанием для отправки на пересдачу являются:

- три ошибки, допущенные экзаменующимся в отведенное время;

- две ошибки (или два пропущенных ответа) в одном и том же тематическом блоке;

- одна ошибка при ответе на вопрос дополнительного тематического блока;

- использование шпаргалок и подсказок третьих лиц;

- отказ от ответа на вопросы своего билета.

Если вы трижды завалили практику в ГАИ, вас захотят снова видеть не ранее, чем через месяц

Здесь все определяется «Законом о правах потребителя» и, конечно, внутренними документами автошколы – договором и уставом учебного заведения.

Автошкола официально считается образовательным учреждением и подчиняется Министерству Образования; соответственно, добросовестная школа по закону обязана сохранять за вами место, если вы пропускаете занятия по уважительным (документально подтвержденным) причинам.

Пропущенные часы практики в этом случае не должны оплачиваться отдельно – вы просто наверстываете их по договоренности со школой или самим инструктором; естественно, это не лишает вас возможности неограниченно приобретать дополнительные часы.

https://www.youtube.com/watch?v=8muhj1q-KnA

По договоренности школа может также заморозить обучение, если у вас есть достаточно оснований приостановить его на какое-то время, например, по состоянию здоровья или из-за длительной командировки. Опять же, все это следует подтвердить документально. Заморозка обучения не влечет за собой дополнительных трат для обучающегося.

Дополнительные часы обучения

Дополнительные часы обучения имеет смысл брать, если:

- вы делали большой перерыв в обучении, и ваших законных часов, которые вы откатали скопом, вам показалось мало;

- вы не уверены в своих навыках;

- вы «провалились» на практическом экзамене, но у вас еще есть некоторое время до повторной попытки.

В последнем случае необходимость действительно острая, и, если есть возможность покататься еще немного, не стоит ею пренебрегать. Кстати, школа может не найти для вас дополнительных часов, так как не имеет права обязать инструктора работать сверхурочно, но вы всегда можете договориться напрямую с самим инструктором.

Если вы еще до начала обучения подозреваете, что часов может не хватить – берите сразу максимальный пакет обучения практике. Во-первых, вы гарантированно выкупаете время инструктора (в отличие от случая, когда приходится договариваться о дополнительных часах), во-вторых, это выгоднее отдельной доплаты.

Возврат средств за некачественное обучение

Если вы считаете, что автошкола должна вернуть денежные средства за некачественное обучение, в результате которого вы не можете сдать экзамен, вам нужен «Закон о правах потребителя». В соответствии с ним автошкола будет обязана возместить вам затраченное в полном объеме.

Самым сложным будет доказать, что виновата именно автошкола, а не невнимательный и нерадивый ученик. Но шансы это сделать все-таки есть.

Во-первых, вам нужно будет написать претензию на имя самой автошколы (на юридическое лицо, естественное), и иметь на руках письменное заверение о том, что школа претензию получила.

Во-вторых, необходимо найти веские доказательства халатности автошколы и ее персонала. Ими могут служить:

- неоднократные и конкретные (предметные) жалобы других учеников;

- несоответствие заявленных маршрутов реальным;

- невыполнение своих обязательств по времени обучения*;

- отсутствие лицензии у автошколы;

- неисправное состояние машины – такое, которое не соответствует требуемому для обучения.

* здесь нужно брать во внимание, что, скорее всего, в договоре у вас указаны академические, а не астрономические часы, то есть условленный час обучения равен 45, а не 60 минутам.

***

Главное – не теряйте присутствия духа: регулярное посещение автошколы и отличное знание ПДД сделают вас неуязвимым для любых проблем.

📸 Видео

Как вернуть деньги за онлайн-курс или любое обучениеСкачать

Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

Налоговый вычет за обучение 2024 Как заполнить декларацию 3-НДФЛ за обучение ребенка и свою учебуСкачать

Можно ли получить права, без обучения в автошколе?Скачать

Обучение в автошколе. Сроки. Этапы. Мой опыт.Скачать

КАК ЗАПОЛНИТЬ 3-НДФЛ В 2023 ГОДУ НА НАЛОГОВЫЙ ВЫЧЕТ ЗА ОБУЧЕНИЕ РЕБЕНКА ИЛИ СВОЕ ОБУЧЕНИЕ ОНЛАЙНСкачать

Как вернуть деньги за обучение?Скачать

Как кидают в автошколе: ни прав, ни денег, ни документовСкачать

Налоговый вычет за обучение | Пошаговая инструкция 2023Скачать

Права,с чего начать!как подготовиться к обучению в автошколеСкачать

Развод в автошколах - 10 примеров обмана. Подробный план не попасться на удочку.Скачать

Как можно оплатить обучение у нас в автошколе? #пдд #автошкола #автоуниверСкачать

Бесплатное обучение в автошколе. Как это работает?Скачать

Налоговый вычет за обучение: как вернуть налогСкачать

три тысячи за пятнадцать минут|пассажиры готовы грузить баулы в такси|держу в курсе|Яндекс такси|Скачать

Получить налоговый вычет 13 процентов за обучение. Как не получить отказ!Скачать