Статья акутальна на: Май 2021 г.

Например, полностью от налога освобождаются семьи, которые используют землю в сельскохозяйственных нуждах. Возможность снизить стоимость земли имеют граждане, чей доход не достигает прожиточного минимума в регионе.

Напомню, что и в настоящее время у местных властей есть возможность предоставить льготу по освобождению многодетных семей от имущественного налога в своем регионе. Но они не торопятся это делать. Поэтому семьи с детьми вынуждены платить имущественный налог.

Депутаты предложили освободить многодетные семьи от обязанности по уплате налога на имущество. Если поправки в статью 407 Налогового кодекса будут приняты Государственной Думой, то многодетным семьям не нужно будет платить налог за землю, квартиру, дом и т.д.

- Налоговые льготы многодетным семьям в 2021 году

- Платят ли налог на имущество многодетные семьи

- Вопросы и ответы

- Налог на имущество и льготы на него для многодетных семей

- Льготы многодетным семьям по налогу на имущество

- От каких налогов освобождены многодетные семьи

- Льготы по налогу на имущество физлиц для многодетных семей на федеральном уровне не предусмотрены

- Налог на имущество многодетным семьям 2021 — льготы, платят ли, на недвижимость, освобождение

- Налоговые льготы для многодетных семей

- Перечень и порядок получения налоговых льгот для многодетных семей

- Льгота на налог на имущество для многодетных семей в москве

- На какие налоговые льготы могут рассчитывать многодетные семьи в 2021 году

- Льготы по налогу на имущество для многодетных семей Москвы

- Налоговые льготы для многодетных семей в 2021 году

- Какие льготы многодетным семьям по налогу на имущество в 2021 году

- Нормативная база

- Какая семья считается многодетной

- На какие объекты распространяется

- Сумма налога

- Региональные льготы на имущество многочисленных семей

- Льготы положенные многодетным семьям в Москве в 2021 году — транспортный налог, на имущество, какие положены

- Что такое «многодетная семья» и какие льготы у многодетных

- Социальные пособия для многодетных

- Налоговые льготы многодетным.

- В москве предоставляется налоговая льгота многодетным на транспортный налог.

- Налоговая льгота на имущество многодетным

- Право на бесплатную парковку

- Как получить земельный участок

- Другие виды льгот многодетным

- Заключение

- Налог на квартиру многодетным семьям

- Платят ли многодетные семьи налог на квартиру

- Налоги с продажи квартиры для многодетных семей

- Налог на недвижимость для многодетных семей

- Льготы многодетным семьям по налогам на недвижимость

- Налог на квартиру для многодетных в москве

- Налоговые льготы многодетным семьям

- Транспортный налог для многодетной семьи отменен, а налог на недвижимость оставлен

- Льготы по транспортному налогу для многодетных семей

- Какие льготы предусмотрены в налоговом законодательстве для многодетных семей

- Путинские льготы для многодетных: как получить скидку по налогу на недвижимость

- Для тех, у кого есть в собственности земля:

- Для тех, у кого есть в собственности квартира или жилой дом

- Как получить льготу по налогу на недвижимость для многодетных?

- Сколько денег удастся сэкономить на налоге за квартиру?

- Есть нюанс

- 🔍 Видео

Налоговые льготы многодетным семьям в 2021 году

6 000 рублей — на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

Сразу необходимо отметить, что на федеральном уровне в России нет определения многодетности. Каждый регион самостоятельно определяет данную категорию лиц и полагающиеся им социальные привилегии. За редким исключением.

Платят ли налог на имущество многодетные семьи

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Если один из родителей в многодетной семье является индивидуальным предпринимателем он вправе рассчитывать при регистрации статуса ИП на освобождение от уплаты госпошлины в полном или частичном объеме. Это поблажка установлена на федеральном уровне.

В регионах могут быть установлены дополнительные льготы, касающиеся данного вопроса.

Вопросы и ответы

Просмотр различных документов, касаемых уплаты имущественного налога на квартиру (г. Москва), в которой проживает многодетная семья, вызывает вопрос: освобождены ли многодетные семьи от уплаты налога или нет?

Налог на имущество и льготы на него для многодетных семей

Облегчение налогового бремени для многодетных семей – это тоже один из способов стимулировать и увеличить рождаемость, а значит укрепить наш генофонд. К слову сказать, не так давно вопрос стоял ещё острее, поскольку касался темы сохранения нации.

Именно поэтому невзирая на значительные проблемы во внешней политике, увеличение государственного долга и провалы в бюджете, – налогообложение в социальной сфере постоянно претерпевает изменения в сторону интересов отдельных категорий граждан, в которые по праву входят многодетные семьи.

И здесь органы власти просто обязаны доходчиво информировать население страны о всех изменениях в данной области, которые вносятся в основные Федеральные Законы, в первую очередь в Налоговый Кодекс РФ.

Важно! Помимо НДФЛ, снижения ставки по транспортному налогу, помощи в приобретении необходимых ребёнку лекарственных средствах, оказании требуемых медицинских услуг, предусмотрено освобождение от части выплат по налогам на имущество для многодетных.

Льготы многодетным семьям по налогу на имущество

В ст.407 НК льготы многодетным семьям на налог на имущество физических лиц не предусмотрены. Значит, с них взимается плата на общих основаниях, если власти муниципальных образований не ввели дополнительные льготы.

Однако не везде дела обстоят так, как описано в приведенном выше примере. Власти муниципальных образований в рамках поддержки многодетных, устанавливают свои льготы, полностью или частично освобождая такие семьи от уплаты налога. Такие положения действуют в Краснодаре, Орле, Липецке, Элисте и других городах

От каких налогов освобождены многодетные семьи

Если в семье только один родитель, то его налоговый вычет увеличивается в 2 раза. То же самое происходит, если второй супруг официально откажется от своей льготы (подтверждается соответствующей справкой с места работы).

- ФЗ №138 «О многодетных семьях», определяющей порядок получения соответствующего статуса.

- Налоговым Кодексом РФ, где четко прописан весь перечень льгот, которые положены многодетным семьям.

- Постановлением Правительства РФ, гарантирующим предоставление определенных налоговых льгот.

- Региональными НПА.

Льготы по налогу на имущество физлиц для многодетных семей на федеральном уровне не предусмотрены

В то же время представительным органам муниципальных образований, а также органам государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя предоставлено право устанавливать налоговые льготы, не предусмотренные в Налоговом кодексе (ст. 399 НК РФ).

Налог на имущество многодетным семьям 2021 — льготы, платят ли, на недвижимость, освобождение

Так, например, Саратовская городская Дума освободила от уплаты налога физлиц, имеющих трех и более детей, за земельные участки площадью не более 1000 кв. м. Исключение составили участки, предназначенные для использования в предпринимательской деятельности.

https://www.youtube.com/watch?v=AG8fknyqtqo

В Госдуму внесен законопроект, предлагающий предоставление многодетным семьям права на налоговую льготу в отношении налога на имущество физических лиц. Автором законопроекта является глава комитета Думы по вопросам семьи, женщин и детей, депутат от КПРФ Тамара Плетнева.

«Настоящим проектом федерального закона предлагается предоставить членам многодетным семей право на налоговую льготу в отношении налога на имущество физических лиц, дополнив ст. 407 НК РФ соответствующими положениями», — гласит текст пояснительной записки. По замыслу автора, законопроект будет способствовать повышению рождаемости и статуса семей, имеющих трех и более детей.

Сообщалось, что, по мнению Плетневой, реализация законопроекта может потребовать до 6,4 млрд рублей.

Это важно знать: Образец соглашения о разделе наследственного имущества

Налоговые льготы для многодетных семей

Вместе с тем, пункт 2 ст.399 НК сохраняет такое право за органами местной власти. Как свидетельствует анализ статистических данных, налог на имущество для многодетных семей включен в перечень льготников для данной категории не всеми регионами.

- Оба родителя, даже если один из них – военнослужащий.

- Разведенные супруги, уплачивающие алименты или материально содержащие своих детей.

- Один из приемных родителей получает двойную льготу, если второй отказался от своей доли.

Перечень и порядок получения налоговых льгот для многодетных семей

Предприниматели, которые имеют статус многодетной семьи, имеют полное право рассчитывать на 1, но существенную льготу: в процессе регистрации статуса ИП они могут освобождаться от уплаты госпошлины в полном либо частичном объеме.

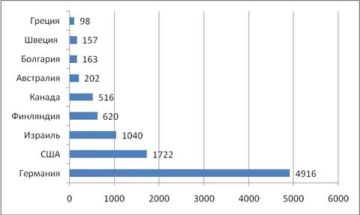

Действуют транспортные льготы в размере 50% для каждой многодетной семьи, которая имеет автомобиль вне зависимости от его мощности в таких регионах:

Льгота на налог на имущество для многодетных семей в москве

Ежегодно принимаются какие-то изменения касаемо вычетов на несовершеннолетних детей. В Налоговый кодекс постоянно вносятся поправки. Вместе с ними издается новый закон «О внесении изменений в статью 218 Налогового кодекса РФ». Он оговаривает увеличение и ежегодную инфляцию предоставляемого вычета всем родителям, трудоустроенным официально.

Но, несмотря на все попытки оказать всю необходимую финансовую помощь в сфере уплаты налогов для многодетных семей существуют определенные ограничения. Под этим подразумевается тот факт, что налоговые льготы в большинстве случаев устанавливаются непосредственно на региональном уровне.

На какие налоговые льготы могут рассчитывать многодетные семьи в 2021 году

Например, не платят налог на землю многодетные семьи Краснодарского края и Саратовской области. Однако данная льгота не распространяется на участки площадью свыше 1000 м 2 , а также предназначенные для осуществления предпринимательской деятельности.

Льготы по земельному налогу наиболее актуальны для г. Москвы и Московской области, где самые высокие цены на участки. В Москве налоговую базу по данному налогу льготники могут снизить на 1 млн.

рублей, а в большинстве городов области (Королев, Балашиха, Пущино и др.) им предоставляется скидка в размере 50% на уплату налога.

Но применить эту скидку можно только в том случае, если величина среднего дохода, приходящегося на члена семьи, ниже уровня, закрепленного местным законодательством.

Льготы по налогу на имущество для многодетных семей Москвы

Перед тем как идти в налоговую и разбираться «что к чему» попытался всё-таки найти какие-то ссылки на законы г.Москвы по налогам на имущество и соотетствующим льготам для многодетных в г.Москве. Однако, никаких норм устанавливающих такие льготы найти не удалось и получается, что платить надо (в отличии от «транспортного» налога, по которому ссылки всё-таки есть).

При этом на супругу налог этот не пришёл (и скорее всего не придёт), т.к. несколько лет назад в налоговой инспекции было сказано «она может его не платить, т.к. она из многодетной семьи и проживает в Москве». Формулировки несколько изменены для того, чтобы проще передать суть.

Налоговые льготы для многодетных семей в 2021 году

За оформлением налогового вычета можно обратиться непосредственно к работодателю, а это может быть, как предприятие/организация, так и индивидуальный предприниматель. Чтобы получить льготу надо на каждого ребенка собрать пакет, состоящий из копий следующих документов (если этого требует ситуация):

В каждом регионе по-разному относятся к семейным ценностям, различаются также демографическая ситуация и культура. Поэтому и определение многодетная семья в разных округах и районах страны разное.

Как правило, это понятие закрепляется в региональном законодательстве, а для примера возьмем Москву, где до сих пор действует закон №60 от 2005 года.

Согласно положениям закона о социальной поддержке семей с детьми, проживающих в столице, многодетной считается семья, насчитывающая 3-х и более детей.

Какие льготы многодетным семьям по налогу на имущество в 2021 году

За последние 10 лет государство, для улучшения демографической ситуации в нашей стране, приняло ряд нормативных актов, гарантирующих получение поддержки семьями, решившими завести детей.

https://www.youtube.com/watch?v=dHZvbfbdGKk

Помимо внимания и заботы дети требуют также материальных затрат. Многочисленные семейства часто оказываются в той ситуации, что финансовое обеспечение может взять на себя только один из родителей.

Чем больше деток в доме, тем больше должен быть и сам дом, в котором семья живет. В связи с изменением механизма исчисления имущественного налога, увеличением его размера, незнанием своих прав, многодетные семьи оказываются в тяжелой финансовой ситуации.

Нормативная база

НК РФ (в 32 главе) закреплены период уплаты, процентная ставка, категории льготников, состав налогооблагаемой базы по налогу на имущество.

Категории льготников, правомочных получить налоговые скидки, перечислены в ст. 407. Многочисленные семьи в качестве льготников по названному налогу не указаны.

Кроме того, статьей 399 НК РФ (п. 1) субъектам РФ предоставлено право освобождать семьи, имеющие более 3-х несовершеннолетних детей от уплаты полной суммы налога. Льгота может представляться как в виде освобождения от исполнения налогового обязательства, также в виде компенсаций, субсидий, вычета.

Таким правом воспользовались некоторые регионы России.

Какая семья считается многодетной

Общего определения на федеральном уровне законодательством не установлено.

В субъектах РФ понятие многодетности закреплено в региональных законах, устанавливающих меры социальной поддержки семей такой категории.

Обязательным условием многодетности является наличие родных и удочеренных (усыновленных) детей не менее 3-х человек, при этом самый младший член семьи не должен достигнуть своего совершеннолетия.

Некоторые регионы к таким семьям относят семейства, где живут несовершеннолетние, не достигшие 16 лет каждый, либо подростки до исполнения совершеннолетия, если ребенок продолжает получать среднее, а также среднее специальное образование.

На какие объекты распространяется

Имущественный налог исчисляется со следующих видов недвижимости:

• жилого помещения (комнаты либо квартиры); • объект завершенного строительства (квартиры) либо недостроенного жилого дома; • доли в жилье; • жилой собственный дом (на участке СНТ либо предназначенном для дачного хозяйства); • объекты недвижимости менее 50 кв.м., при их возведении на участках СНТ, личного хозяйства, ИЖС;

• гаражи.

Сумма налога

Размер налога зависит напрямую от кадастровой стоимости недвижимого личного имущества. При этом налоговая база уменьшается на сумму установленного вычета.

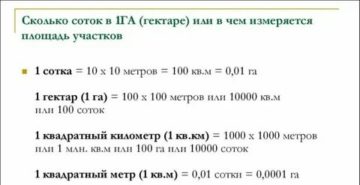

Таблица 1. Ставки и вычеты имущественного налога

Региональные льготы на имущество многочисленных семей

На уровне субъектов многочисленные семьи получают льготы и освобождаются от уплаты налога либо получают 50% скидку.

Таблица 2. Налоговые льготы на имущество многодетных семей в регионах

| Субъект | Льгота | Норма права |

| Новосибирская область | Освобождение от уплаты 100% | Пункт 5 Решения Совета депутатов Новосибирска 1210 от 26.11.2014 |

| Нижегородская область | Освобождение |

Видео:Льготы многодетным налог на недвижимостьСкачать

Льготы положенные многодетным семьям в Москве в 2021 году — транспортный налог, на имущество, какие положены

страница » Многодетные » Льготы положенные многодетным семьям в Москве в 2021 году — транспортный налог, на имущество, какие положены.

Государственная политика предусматривает поддержку многодетных на всех уровнях. Помимо федеральных льгот в городах и областях предусмотрены дополнительные, установленные на местном уровне. Это касается и столицы России. Многих родителей волнует вопрос, какие налоговые льготы многодетным семьям в 2021 году существуют, и на какие меры социальной поддержки можно рассчитывать.

Что такое «многодетная семья» и какие льготы у многодетных

В каждом регионе принимают свои требования для включения семьи в категорию многодетной.

https://www.youtube.com/watch?v=anJ1Uf-ZkFQ

В Москве сюда относят родителей, занимающихся воспитанием трех и более детей. При этом не учитываются умершие малыши или те, в отношении которых установлено ограничение родительских прав.

Статус остается за семьей до момента, пока младшему не исполнится 16 лет.

Если несовершеннолетний продолжает учебу в школе, то возрастное ограничение увеличивается до 18 лет.

Для оформления удостоверения, подтверждающего статус, можно воспользоваться официальной интернет-страницей Мэра Москвы или центром госуслуг.

Социальные пособия для многодетных

Помимо федеральных выплат многодетные семьи в Москве вправе претендовать на местные пособия.

При рождении трех и более детей один из родителей получает материальную поддержку в размере 50 000 рублей.

Ежемесячно многодетным начисляются следующие пособия:

• по росту стоимости жизни (1200 рублей, если малышей более 5, то сумма увеличивается до 1500 рублей); • возмещение оплаты коммуналки (1044 рубля и 2088 рублей соответственно); • выплата за телефон (250 рублей);

• компенсация роста стоимости продуктов (675 рублей).

Обратите внимание! Некоторые пособия оформляются только через интернет.

Если в семье более 5 детей, то дополнительно полагается пособие для приобретения товаров детской категории. Оно составляет 1800 рублей.

Тем родителям, у кого более 10 детей, устанавливается ежемесячная выплата 1500 рублей на каждого несовершеннолетнего.

Многодетным семьям полагается выплата для приобретения канцелярских принадлежностей и одежды к новому учебному году.

Она составляет 10 000 рублей и выплачивается раз в год.

Когда семья относится не только к многодетной, но и к малообеспеченной категории, на каждого несовершеннолетнего устанавливается дополнительная выплата в размере 4000 рублей каждый месяц.

На малышей, которым не исполнилось 3 лет, эта сумма увеличивается до 10 000 рублей. Для оформления этой выплаты среднемесячный доход на человека не должен достигать прожиточного минимума.

Скачать заявление о признании семьи малоимущей здесь:

blank-zayavleniya-maloimushhie1Скачать

Скачать заявление о признании семьи малоимущей. [11.31 KB]

Женщинам, которые родили (усыновили) более 10 детей и получают пенсию, устанавливается ежемесячная доплата в размере 20000 рублей. При этом размер социального пособия на данную выплату не влияет.

Многодетным родителям, воспитывающим от 10 детей, также полагается ежегодная выплата ко Дню семьи.

Она назначается, если хотя бы одному ребенку в семье еще не исполнилось 16 лет. Ее размер составляет 20000 рублей. Этой категории семей к 1 сентябрю выплачивается 30000 рублей.

Получение статуса малоимущей семьи: список документов и справки.

Налоговые льготы многодетным.

Многодетным семьям предусматриваются льготы в налогообложении. По законодательству разрешено их размер устанавливать местным властям.

Что касается выплат НДФЛ, то здесь они стандартные.

На первого ребенка налоговый вычет устанавливается 1400 рублей, на третьего и последующих – 3000 рублей.

Скачать бланк на налоговый вычет на ребёнка:

Zayavlenie-o-predostavlenii-vycheta-na-rebyonka.Скачать

Скачать заявление на налоговый вычет. [26.00 KB]

В москве предоставляется налоговая льгота многодетным на транспортный налог.

Госпошлина не оплачивается на одно транспортное средство, независимо от его мощности. Если родители владеют сразу несколькими автомобилями, то они могут выбрать, за какой именно из них не будут платить налог.

После этого им потребуется подать в отделение ФНС заявление с указанием транспортного средства.

Налоговые льготы для многодетных в Московской области также предусматривают скидку на оплату пошлины за транспорт.

В такой семье допускается отсутствие начислений налоговых органов на один автомобиль. Однако, мощность транспортного средства не должна превышать 250 л. с.

В противном случае понадобится заплатить пошлину.

Налоговая льгота на имущество многодетным

Она устанавливается на региональном уровне, как и многие другие меры социальной поддержки.

https://www.youtube.com/watch?v=4F7MEZInH2I

В Москве налоговые льготы на землю многодетным семьям, как уплата госпошлины за недвижимость, не предусмотрено.

Но с 2021 года принят федеральный закон, по которому появилась возможность снизить госпошлину, уплачиваемую за недвижимость.

Согласно документу площадь, облагаемая налогом, уменьшается на 5 кв. метров на каждого несовершеннолетнего ребенка.

Право на бесплатную парковку

Многодетной семье предоставляют бесплатные парковочные места на городских парковках.

Для ее получения необходимо обратиться в центр «Мои документы» и предоставить бумаги, подтверждающие статус многодетной семьи.

Льгота оформляется только на одно транспортное средство.

Услуга по оформлению оказывается и через официальный сайт Мэра Москвы.

Как получить земельный участок

За семьями, где растят более 3 несовершеннолетних, закреплено право на получение земельного участка для возведения строения.

Особенности получения данной льготы регулируются законодательными актами, изданными на уровне регионов.

В Московской области для оформления в собственность участка понадобится обратиться к представителям органов местного самоуправления.

В Администрации дадут подробную консультацию по получении услуги.

Нужно учитывать и то, что на территории области запущена программа «Жилище», благодаря которой малообеспеченные семьи могут оформить субсидию для покупки недвижимости.

На территории Москвы земельные участки не предоставляются, что законодательно регулируется Письмом Департамента No ДГИ-ЭГР-3685/16-1 от 12.02.2021.

При этом семьи, стоящие в очереди на улучшении жилищных условий, могут получить компенсацию. Ее размер составляет нормативную стоимость недвижимости.

Субсидию необходимо использовать не позднее полугода после ее одобрения.

Предоставление участков многодетным семьям в 2021 году.

Другие виды льгот многодетным

Для многодетных родителей на территории столицы предусмотрено бесплатное использование общественного транспорта.

Мерой соцподдержки может воспользоваться только один взрослый.Планируется, что со временем будет принят закон о возможности пользоваться бесплатным проездом обоими родителями.

При наличии у родителей более трех малышей, которым не исполнилось 12 лет, можно оформить отпуск в любой удобный период.

Несовершеннолетним из многодетных семей в столице выдаются бесплатные лекарства. Чтобы их получить рекомендуется обратиться в поликлинику по месту жительства.

Работник медицинского учреждения обязан ознакомить с перечнем доступных лекарств, а при необходимости выписать рецепт на их получение.

Малыши из данной категории семей обладают преимуществом при зачислении в дошкольное учреждение.

При этом родители освобождаются от оплаты за питание и присмотр. Данная льгота действует только в учреждениях, работающих под государственным контролем.

В частные детские сады дети из многодетных семей поступают и занимаются на таких же условиях, как и другие.

Социальная поддержка и гарантии московским многодетным семьям прекращают свое действие в следующих ситуациях:

• когда самый младший достигает возраста 16 лет (при получении среднего образования до 18 лет); • при переезде в другой край или область; • если дети оказываются на полном гособеспечении;

• при лишении родительских прав и др.

Для того чтобы оформить выплаты потребуется обратиться с заявлением в центр «Мои документы» или получить услугу в электронном виде на интернет-странице Мэра Москвы.

Для получения лекарственных препаратов понадобится написать бумагу на имя руководителя медицинского учреждения по месту жительства.

Многодетная семья ипотека 450 тысяч рублей: последние новости, документы.

Заключение

Москва и область являются регионами, в которых оказывается серьезная материальная поддержка многодетным семьям, поэтому важно знать, какие выплаты положены, и как их получить.

Финансовая помощь оказывается как ежемесячно, так и периодически, например, пособия ко Дню Семьи или ко Дню знаний.

https://www.youtube.com/watch?v=W7E6mvUjztA

Для многодетных семей используются налоговые вычеты, в том числе на автомобиль, организовывается бесплатный проезд на общественном транспорте, льготные парковки и многое другое.

Льготы московским многодетным семьям. Наталья Сергеевна Шереметева — главный редактор портала Права семей. Окончила бакалавриат Государственного Университета Управления г.Москва в 2000 году — специализация «Менеджмент».

Магистратура ГУУ в 2002г. — специализация «Юриспруденция».

| Москва, Московская область | +7 (499) 938-56-19 |

| Санкт-Петербург, Ленинградская область | +7 (812) 467-31-06 |

| Федеральный номер | 8 (800) 511-37-96 |

| 1 | 2 | 3 | ||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | 31 |

Видео:Матвиенко предложила выдавать бесплатно жилье многодетным семьямСкачать

Налог на квартиру многодетным семьям

Граждане должны платить много пошлин – транспортную, земельную, имущественную, НДФЛ с заработной платы или другого дохода.

Однако некоторые физлица могут быть вовсе освобождены от одного или нескольких налогов, или же иметь частичную льготу.

Какие преференции при уплате налога на квартиру есть у многодетных семей в 2021 году, на какие льготы имеют право семьи с тремя и более несовершеннолетними при исчислении налога на недвижимость – расскажем подробнее.

Платят ли многодетные пошлину за квартиру или дом? Такие граждане, как и остальные собственники, уплачивают деньги государству за владение имуществом.

Но начиная с апреля 2021 года появились дополнительные льготы благодаря указу Президента и внесенным поправкам в федеральное законодательство.

Если до этого вопрос с послаблением для семей с тремя и более детьми решался на местах (так как налог на недвижимость региональный), то сейчас преференция назначена на федеральном уровне.

Правда, местные власти все равно могут регулировать правила – устанавливать дополнительные льготы для многодетных, изменять возрастные ограничения, обозначать количество детей для получения статуса и т.д. Информацию о наличии статуса и послаблений лучше уточнять в МФЦ или в Управлении социальной защиты населения.

Кроме льгот с уплаты пошлины на недвижимость, физлица, воспитывающие больше двоих детей (а в некоторых регионах 4-5), получили и другие преференции по обязательным пошлинам:

- Транспортной. Наличие и размер льготы определяется муниципальными властями, поэтому преференции могут быть разными – от полного освобождения на ТС до частичного.

- Земельной. Многодетные семьи освобождаются от уплаты за 6 соток.

- НДФЛ. Если родитель работает, то имеет право на вычет 13 процентов от зарплаты. Такое послабление могут получить все семьи, даже если есть только один ребенок.

Если один из родителей регистрирует ИП и у него на иждивении три или более несовершеннолетних, то его могут освободить от госпошлины полностью или частично.

Важно знать: если ребенок достиг 18 лет, но обучается на дневном отделении в колледже, вузе, то льгота для семьи сохраняется, пока он не закончит учиться или ему не исполниться 24 года (в некоторых регионах возраст может быть другим).

Платят ли многодетные семьи налог на квартиру

В каком случае многодетные все же платят за квартиру/дом? Несмотря на то, что есть послабление (статья 403 НК РФ), полностью от обязательства освобождаются не все. Все зависит и квадратуры жилья, а также от того, сколько объектов в собственности.

Кроме льготного дополнительного вычета, граждане с тремя или более детьми получает стандартный вычет для уменьшения облагаемой базы – 20 кв. метров на квартиру, и 50 кв. метров на частный дом. Он предусмотрен для всех, независимо от количества детей.

Дополнительная преференция только для многодетных составляет 5 кв метров на каждого ребенка.

https://www.youtube.com/watch?v=WKgSESSEtj0

Важно знать: дополнительный вычет можно оформить только на один объект каждого вида. То есть если в собственности две квартиры, то дополнительную льготу получат только на одну. Размер налога на квартиру, начисленный таким семьям будет зависеть от того, покроет ли преференция квадратуру.

Рассмотрим на примере:

В семье есть трое несовершеннолетних детей, в собственности – две квартиры. Одна – 85 квадратов, вторая – 60. Закон предусматривает стандартный и дополнительный вычет для этой категории граждан.

20 кв + 15 квадратов (5 на каждого ребенка) = 35 необлагаемых квадратных метров.

То есть придется платить за оба объекта, но за один из них меньше. Размер налога на данный вид недвижимости рассчитывается с учетом облагаемой базы и ставки (которую могут также уменьшить для этой категории граждан местные органы власти).

Налоги с продажи квартиры для многодетных семей

При продаже дома или другого имущества нужно заплатить пошлину с полученной прибыли в государственную казну. Но не во всех случаях, а если не соблюден минимальный срок владения.

Например, квартира приобретена до 2021, получена в наследство или по договору пожизненного иждивения, то продать ее без внесения 13 процентов НДФЛ можно после 3-х лет официального владения на праве собственности.

В случае, когда объект был куплен в 2021 или позже, чтобы не вносить пошлину, нужно быть хозяином 5 лет. Многих интересует вопрос: а есть послабления в этом случае для тех, у кого трое или больше детей?

Существуют ли пошлины с продажи квартиры многодетных? До внесения изменений в НК России правило касалось всех граждан. И пошлину за полученную прибыль можно было не вносить, если выдержан минимальный срок владения.

Сейчас многодетные получили льготу по налогу – уменьшение обязательного срока с 5 до 3 лет при продаже единственной квартиры для улучшения жилищных условий.

Как следствие – сделка не будет облагаться НДФЛ, если граждане будут владеть недвижимостью не меньше 3-х лет.

Благодаря поправкам, теперь информацию о семьях с тремя и более детьми будут передавать в налоговую каждый год госорганы. Льготы по земельной и имущественной пошлине станут начислять автоматически. Однако если семья недавно стала многодетной, то сообщить об этом впервые лучше самостоятельно, подав необходимые документы.

Налог на недвижимость для многодетных семей

Нужно ли вносить налог за недвижимость/дом семьям, где на воспитании больше двоих детей, сколько и какие есть льготы? Если есть минимум три ребенка, они не достигли 18 лет, не работают и не состоят в браке, то родитель, усыновитель или опекун может получить скидки при оплате пошлины за недвижимость, в частности за дом, квартиру и т.д. Однако это не освобождает от обязательства на сто процентов: пока речь идет о послаблении.

При расчете налога на дом для многодетных теперь облагаемая база уменьшается на 7 кв. метров на каждого несовершеннолетнего. Например, если семья владеет домом в 120 кв. метров и имеет четверых детей, то заплатить нужно будет за 42 квадратных метра: 120-28-50 = 42.

Пятьдесят квадратных метров – это стандартный вычет по уменьшению кадастровой стоимости для всех.

Поправки в НК РФ внесли в апреле 2021 году, но применяют их уже при уплате налогов за 2021 год. Граждане могут уменьшить облагаемую базу на дом/квартиру на 5-7 кв. метров уже в этом году, оплачивая период 2021.

Льготы многодетным семьям по налогам на недвижимость

Льготы многодетным по налогу на недвижимость начали действовать с текущего года. Также изменили порядок получения преференции. Теперь гражданам не нужно собирать и отправлять пакет документов, писать заявление.

Льгота будет начисляться автоматически на основании полученной информации от ПФР, Росреестра, соцзащиты и т.д. Однако если семья недавно стала многодетной или льготу не начислили, то нужно заявить об этом и предоставить подтверждающие документы.

Подать заявление можно онлайн через сайт ФНС.

https://www.youtube.com/watch?v=zTzNyk02jdI

В регионе могут действовать и другие льготы для тех, кто воспитывает минимум троих детей. Если несовершеннолетние на попечительстве или усыновлены, то право сохраняется. Например, в Москве такие граждане могут получить:

- освобождение от транспортного налога на одну машину;

- бесплатную парковку;

- бесплатный поход в музей раз в месяц;

- проезд на городском транспорте и на пригородном железнодорожном для школьников и учащихся в колледже (до 18 лет) и другие преференции.

Субъекты РФ могут назначать и дополнительные льготы, поэтому наличие их нужно уточнять в инспекции или на сайте ФНС. Гражданам, у которых больше двоих-троих детей, в основном приходится платить в казну, но меньше. Заплатить пошлину за владение имуществом физлицам нужно до 1 декабря следующего года. В 2021 происходит расчет за прошлый – 2021.

Уплатить, проверить начисленную сумму, закрыть пени и штрафы можно на нашем сервисе. Это можно сделать онлайн за 5 минут, регистрация не требуется.

Видео:Кому положены льготы на транспортный налог?Скачать

Налог на квартиру для многодетных в москве

14.09.2021

- официально трудоустроены;

- выполняют определенный объем работ по договору;

- осуществляют деятельность на контрактной основе.

В данном случае под родителями имеются в виду все лица, заботящиеся о детях без учета официального статуса (смотри выше).

- Если в семье один родитель, то его вычет увеличивается в два раза.

- То же самое происходит, когда супруг официально отказывается от налоговой преференции (подтверждается справкой с места службы).

- Право на скидку наступает с момента рождения третьего ребенка (если первые двое не достигли предельного возраста).

- В случае просроченного обращения за вычетом, работодатель обязан сделать перерасчет. Но его сроки не превышают трех лет назад с момента подачи заявления.

Право на преференцию по налогообложению утрачивается, когда семья теряет статус многодетной официально: остается не более 2 несовершеннолетних (дети преодолевают граничный возраст или умирают).

- Бухгалтер на работе человека производит отчисление в бюджет определенных сумм из заработка. Остальное труженик получает на руки.

- Если у человека есть льготы, то налогооблагаемая сумма уменьшается на величину преференции. С остального делаются отчисления.

- Зарплата труженика при этом немного увеличивается.

Для получения преференции по налогообложению нужно подать заявление в орган, который ведает соответствующей выплатой.

Налоговые льготы многодетным семьям

Чтобы как-то достичь равенства, есть возможность буквально истолковать ст.

218 НК РФ, исходя из которой при рождении единственного ребенка-инвалида в семье вычет на него должен рассчитываться следующим образом: 1 400 как на ребенка из многодетной семьи плюс 3 000 как на инвалида.

Но в определенных ситуациях этот пункт закона только усиливает неравенство и может привести лишь к судебному спору. Если разобраться по сути, то каждую ситуацию нужно рассматривать в отдельности.

Согласно закону РФ ваши документы и заявления должны быть проверены на протяжении трех месяцев после их подачи, через месяц после окончания этой проверки на ваш счет поступят деньги. О необходимости камеральной проверки документов налоговой службой указано в п. 2 ст. 78 НК РФ.

Транспортный налог для многодетной семьи отменен, а налог на недвижимость оставлен

Предполагалось освободить от уплаты налога на имущество физических лиц родителей, имеющих трех и более несовершеннолетних детей, а также усыновителей, опекунов (попечителей), приемных родителей, усыновивших, взявших под опеку (попечительство), принявших на воспитание и имеющих трех и более несовершеннолетних детей.

https://www.youtube.com/watch?v=rofynG8hNN8

Минфин указал, что в случае оформления права собственности на объекты недвижимости на несовершеннолетних детей из состава многодетной семьи, освобождение от уплаты налога на имущество физических лиц будет распространяться только на их родителей, усыновителей, опекунов (попечителей).

Льготы по транспортному налогу для многодетных семей

От уплаты налога на автомобиль полностью освобождены автовладельцы, которые получили свой автомобиль с помощью органов социальной защиты. А значит, вне зависимости от того, где вы проживаете, если вы получили автомобиль с помощью соцслужб, вы вправе не платить за него налог.

один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи четырех и более детей в возрасте до 18 лет, — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что данное транспортное средство имеет мощность двигателя до 150 лошадиных сил включительно».

Какие льготы предусмотрены в налоговом законодательстве для многодетных семей

Видео:Пособия и льготы для многодетных семейСкачать

Путинские льготы для многодетных: как получить скидку по налогу на недвижимость

Законопроект под номером 607168-7 прошёл финальное третье чтение. Теперь его осталось подписать президенту, но это лишь вопрос времени.

Документом вводятся поправки в Налоговый кодекс, среди которых как раз и присутствуют меры, которые ранее предложил Владимир Путин.

Для тех, у кого есть в собственности земля:

Семьи с тремя и более несовершеннолетними детьми получили право не платить земельный налог при размере участка до 600 кв.метров. Если площадь участка превышает 600 кв.метров, налог будет исчисляться с разницы. Например, с участка в 1000 кв. м., налог нужно будет заплатить только с 400 кв.м.

Юридически это право будет закреплено в статье 391 Налогового кодекса. Сейчас льготой могут воспользоваться пенсионеры, инвалиды, ветераны, лица пострадавшие от аварий и ЧС. После вступления в силу в перечень лиц, имеющих право на эту льготу, в статью 391 п. 5 добавятся “физические лица, имеющие трех и более несовершеннолетних детей”

Для тех, у кого есть в собственности квартира или жилой дом

В статью 403 НК РФ в пункт “б” добавится новая фраза:

Налоговая база в отношении объектов налогообложения, указанных в пунктах 3 – 5 настоящей статьи, находящихся в собственности физических лиц, имеющих трех и более несовершеннолетних детей, уменьшается на величину кадастровой стоимости 5 квадратных метров общей площади квартиры, площади части квартиры, комнаты и 7 квадратных метров общей площади жилого дома, части жилого дома в расчете на каждого несовершеннолетнего ребенка.

При этом налоговый вычет будет предоставляться по каждому объекту недвижимости, который есть у налогоплательщика: квартире или её части, комнате, жилому дому или его частям.

Как получить льготу по налогу на недвижимость для многодетных?

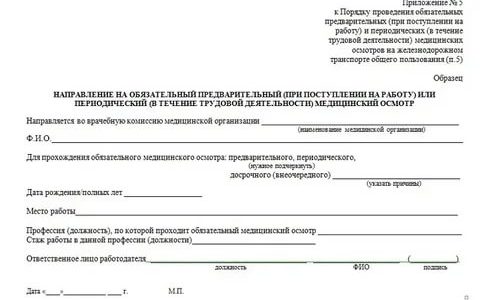

Для того, чтобы получить льготу, налогоплательщику будет необходимо направить в налоговую заявление о предоставлении льготы с подтверждением.

Если заявление не предоставлено, то льгота будет предоставляться на основании сведений, которые уже есть в распоряжении налогового органа.

Но всё равно будет не лишним уточнить непосредственно в самой налоговой о том, какие данные у них уже содержатся.

Действие закона распространено на 2021 год, то есть льготой можно будет воспользоваться уже в 2021 году.

Если многодетная семья ранее не пользовалась налоговыми льготами, то необходимо обратиться с заявлением по установленной форме в налоговую инспекцию до 1 июля текущего года, то есть до начала массового расчета имущественных налогов за 2021 год.

Сколько денег удастся сэкономить на налоге за квартиру?

А вот здесь, увы, суммы получатся не настолько мотивирующими, чтобы рожать больше.

https://www.youtube.com/watch?v=mOtez_cHTo0

Для примера возьмём мать с тремя несовершеннолетними детьми, которая владеет квартирой площадью 60 квадратных метров и кадастровой стоимостью в 7,5 млн рублей. Стоимость одного квадратного метра квартиры составит 125 тысяч рублей. Ставка налога на недвижимость составляет 0,1%.

Сумма налога рассчитывается по формуле:

T = * K, где

- T = величина налога имущество;

- P = цена за один квадратный метр недвижимости по кадастровой стоимости;

- S = общая площадь в собственности;

- S1 = минимальная площадь проживания, не включаемая в расчет (20 кв. метров);

- K = ставка налога в процентах .

Без учета понижающего коэффициента налог на недвижимость составит в год:

[125* (60 – 20)] * 0,1% = 5000 рублей

Но, поскольку все регионы переходят на пересчет налога по кадастровой стоимости постепенно и применяют понижающие коэффициенты, то представим, что семья проживает в регионе с понижающим коэффициентом в 0,6, а их старый налог, который они платили по инвентаризационной стоимости, составлял 1100 рублей.

Применим формулу T = (T1-T2)*K1 + Т2.

- Т – итоговая величина налога;

- Т1 – сумма, подлежащая к выплате по кадастровой стоимости;

- Т2 – сумма, рассчитанная по прежней, инвентаризационной цене;

- К1 – понижающий коэффициент (для облегчения перехода на новую систему).

Таким образом, в 2021 году с учетом понижающего коэффициента надо заплатить:

(5000 – 1100) * 0,6 + 1100 = 3440 рублей.

В случае если у семьи трое несовершеннолетних детей, то площадь жилья, которая облагается налогом, уменьшится ещё на 15 кв.м., и составит 25 кв.м. В таком случае налог с учетом понижающего коэффициента уменьшится до 2315 рублей.

Таким образом, экономия составит в год для данной семьи 1125 рублей.

Есть нюанс

В новых поправках сказано, что правом на льготу обладают граждане, имеющие трёх несовершеннолетних детей. Это означает, что как только один ребенок достигает совершеннолетия, то налогоплательщик уже теряет право на получение льготы. В новых изменениях не предусматривается, что льготы продолжат сохраняться.

🔍 Видео

Освобождение от налогов при продаже квартиры для семей с 2 и более детьмиСкачать

ЗАЯВЛЕНИЕ НА ЛЬГОТУ ПО НАЛОГУ НА ИМУЩЕСТВО / КВАРТИРУ, ДОМ, ЗЕМЕЛЬНЫЙ УЧАСТОК, ТРАНСПОРТСкачать

Семьи с детьми освободили от уплаты налогов при продаже жилья - обзор нового законаСкачать

Многодетные получат миллион на автоСкачать

Как многодетной семье получить бесплатно квартиру в МосквеСкачать

Налогообложение при продаже квартиры. Как и когда продать квартиру без налога?Скачать

⚡Установлен ЕДИНЫЙ статус многодетной семьи на ВСЕЙ территории РФ⚡Скачать

Налог с продажи квартиры в 2024 году: Надо ли платить налог при продаже квартиры, дома в 2024Скачать

Многодетные освобождены от уплаты транспортного налогаСкачать

Налоговые льготы многодетным семьямСкачать

Кто освобождается от уплаты транспортного налога?Скачать

Жилье для многодетной семьи. Социальное жилье / СубсидииСкачать

Многодетные перестанут платить налог на имуществоСкачать

Многодетные семьи освободят от уплаты НДФЛ при продаже квартиры. Льготы для многодетных семей.Скачать

Какие налоги нужно платить за дом и участок?Скачать

Выплаты МНОГОДЕТНЫМ СЕМЬЯМ в Москве 2020Скачать