Налог на доходы физических лиц (или подоходный налог) — это платеж, который затрагивает практически каждого человека. Так, НДФЛ платят те граждане, которые получают заработную плату, дивиденды, проценты по вкладам и т. д.

Для каждого налогоплательщика актуальным является вопрос о том, сколько составляет подоходный налог в 2021 году. Рассказываем, какие ставки действуют в текущем году и как различается размер налога для резидентов и нерезидентов.

Получи первичную консультацию от нескольких компаний бесплатно:

оформи заявку и система подберет подходящие компании!

По этой услуге подключено 13 компаний

Начать подбор в несколько кликов >

- Правовые основы НДФЛ

- Как меняется ставка в зависимости от вида дохода?

- Ндфл для нерезидентов

- Ожидаются ли изменения размера НДФЛ?

- Ндфл с нерезидентов рф в 2021 году

- Заказать обратный звонок для консультации

- Удержание налога с заработка граждан, работающих по патенту

- Налоговое и валютное резидентство в 2021 году : подходы и обязанности

- Резиденты – это граждане РФ или граждане иных государств, пребывающие на территории РФ больше 183-х суток за последние 12 месяцев

- Нерезиденты – российские и иные граждане, пребывающие на российской территории меньше 183 суток за последовательные 12 месяцев.

- Как платить налоги с зарплаты в 2021 году: изменения НДФЛ в 2021 году и разница подоходного налога для иностранных граждан и граждан РФ

- Уплата налогов с заработной платы в 2021 году

- Схема: ставки НДФЛ и налоги с заработной платы в процентах в 2021 году

- Подоходные налоги с зарплаты в 2021 году: ставки НДФЛ

- Ставка НДФЛ с заработной платы иностранных граждан (в процентах) в 2021 году

- Ндфл специалиста высокой квалификации: ндфл вкс 2021

- Ндфл беженцев в 2021 году

- Ндфл граждан еаэс в 2021 году

- Ндфл иностранного гражданина, трудящегося на основании патента в 2021 году

- С каких доходов взимается/не взимается ндфл в 2021 году

- Новая форма 2-НДФЛ: как заполнить справку по иностранцам и нерезидентам

- Работник из страны ЕАЭС: надо ли отслеживать его налоговый статус?

- Налоговый статус иностранца изменился по итогам года

- Бывший работник стал налоговым нерезидентом РФ

- 🔥 Видео

Правовые основы НДФЛ

НДФЛ представляет собой налоговый платеж, исчисляемый в процентах от совокупного дохода физических лиц. В качестве плательщиков этого налога в 2021 году могут выступать как резиденты РФ (т.е. те лица, которые находятся на территории РФ не менее 183 дней в течение года), так и нерезиденты, получающие доход в России.

Если налогоплательщик выезжал с территории РФ для прохождения обучения или лечения, эти периоды будут засчитаны в установленный шестимесячный период. Соответственно, статус резидента сохранится.

Узнать, сколько составляет стоимость подоходного налога в 2021 году, можно из главы 23 Налогового кодекса РФ: именно она регулирует вопросы, связанные с расчетом и уплатой НДФЛ.

По действующему законодательству НДФЛ платится со следующих видов дохода:

- заработная плата;

- выигрыши (при условии, что сумма превышает установленные законом значения);

- дивиденды;

- проценты по вкладам в банках;

- иные доходы, закрепленные НК РФ.

Как меняется ставка в зависимости от вида дохода?

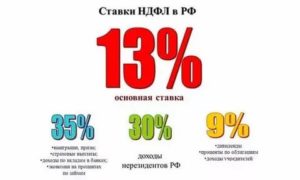

Если спросить любого человека, сколько составляет НДФЛ, можно услышать ответ, что размер этого налога — 13%.

Действительно, для основной части трудоспособного населения стоимость подоходного налога в 2021 году установлена в размере 13% от дохода, но в ряде случаев применяются и другие значения.

Итак, в отношении резидентов ставка 13% устанавливается на такие виды дохода, как оплата труда и дивиденды.

Еще один вид доходов, с которых также взимается НДФЛ — это доходы по ценным бумагам, выпущенным российскими организациями (дивиденды к ним не относятся). Ставка НДФЛ в этом случае будет существенно выше.

Сколько? В 2021 году с таких доходов придется заплатить 30%.

Эта ставка применяется при условии, что доходы учитываются на счетах депо иностранных держателей, а сведения о получателе доходов не были сообщены налоговому агенту по ст. 214.6 НК РФ.

Более высокая ставка по налогу в 2021 году (35%) предусмотрена для тех налогоплательщиков, которые получили выгоду от экономии на процентах по кредитам (по ст. 212 НК РФ) или проценты по вкладам в банках. Налог в размере 35% в 2021 году уплачивают граждане, получившие выигрыш или приз стоимостью более 4000 рублей.

Налог с заработной платы в 2021 году удерживается работодателем. При этом в ряде случаев налогоплательщики должны платить налог самостоятельно (например, с выигрышей в размере от 4 до 15 тыс. рублей).

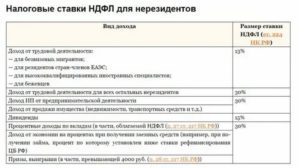

Ндфл для нерезидентов

Еще один распространенный вопрос, который часто возникает на практике — это сколько составляет стоимость подоходного налога для нерезидентов. Для этой категории налогоплательщиков ставка по налогу в 2021 году также различается в зависимости от их статуса.

На уплату НДФЛ в таком же размере, как и большинство резидентов РФ (13%), могут рассчитывать те плательщики, которые получают доход от деятельности по найму на основании патента.

Патент для применения ставки 13% должен быть выдан по ФЗ-115 от 25 июля 2002 года.

Также нерезиденты в 2021 году платят НДФЛ в размере 13% с доходов, которые были получены в результате исполнения трудовых обязанностей в качестве члена экипажа судна, плавающего под российским флагом.

https://www.youtube.com/watch?v=MwSz5_eiMhY

На ставку 13% могут рассчитывать и те нерезиденты, которые являются высококвалифицированными специалистами, участниками госпрограммы по переселению соотечественников из-за рубежа и представителями стран-участников ЕАЭС (если они получают доход в виде оплаты труда). Кроме того, в 2021 году налог 13% платят беженцы и иностранцы, которым в РФ предоставлено временное убежище.

НДФЛ в размере 15% от дохода предусмотрен для нерезидентов, получающих в РФ дивиденды от российских организаций. Ставка 30% в 2021 году распространяет свое действие на нерезидентов, которые получают в России зарплату и доход по ЦБ.

Ожидаются ли изменения размера НДФЛ?

Предложения увеличить стоимость подоходного налога поступали неоднократно, но пока ставки остаются на прежнем уровне. Чаще всего звучали мнения, что стоимость подоходного налога должна быть увеличена на 2%, т.е.

в этом случае НДФЛ для населения, работающего по найму, составил бы 15%. К счастью для налогоплательщиков, эти изменения не были приняты, поэтому пока ставка осталась на прежнем уровне — 13%.

Не планируется увеличивать ставку и в 2021 году.

Таким образом, на вопрос о том, сколько составляет стоимость подоходного налога в 2021 году, нельзя ответить однозначно: его размер различается в зависимости от статуса налогоплательщика и вида дохода.

Для получения консультации по вопросам налогообложения, а также для урегулирования спорных ситуаций, связанных с уплатой НДФЛ, рекомендуем обращаться к специалистам.

Квалифицированная помощь специалиста в сфере налогообложения дает возможность разобраться во всех нюансах расчета и уплаты налогов.

НК РФ. Глава 23. Налог на доходы физических лиц

Видео:НДФЛ для дистанционных сотрудников нерезидентов в 2024 году: 30, 13 или Скачать

Ндфл с нерезидентов рф в 2021 году

Понятие «налоговый резидент» определено в п. 2 ст. 207 НК РФ. Для указанных лиц удержание НДФЛ осуществляется по более низким ставкам. Резидентом становятся при выполнении условий, которые перечислены в статье «Налоговый резидент РФ – это …».

Среди отмеченных в этом материале требований к налоговому резиденту важным фактором является подтверждение указанного статуса. О том, как это можно сделать, читайте в публикации «Чем подтвердить налоговое резидентство работника-иностранца, если в его паспорте нет отметок о въезде и выезде из страны».

https://www..com/watch?v=Hk5JiJNOkwQ

О современном способе подтверждения статуса налогового резидента РФ узнайте здесь.

Как мы уже выяснили, выплаты нерезидентам облагаются по ставке 30%. Однако на практике бывают случаи, когда иностранный гражданин получает статут резидента РФ в середине года.

В этом случае необходимо сделать перерасчет налога с учетом изменившейся ставки НДФЛ.

Подробнее о том, как осуществить эту процедуру, вы узнаете из статьи «Как пересчитать НДФЛ в случае, когда нерезидент стал резидентом (на примере гражданина Украины)».

Чтобы не завысить (или, наоборот, не занизить) налог, нужно точно разграничить сроки, на которые приходились выплаты в качестве нерезидента и резидента. Разобраться в этом поможет материал «Как правильно определить период, необходимый для придания гражданину статуса налогового резидента».

Существует исключение, при котором иностранцу можно применять пониженную ставку НДФЛ. Для этого нужно быть нерезидентом из ЕАЭС. Период возникновения данной преференции указан в этом сообщении.

О том, какой еще может быть ставка НДФЛ по доходам нерезидентов, читайте в материале «НДФЛ с нерезидентов РФ в 2021-2021 году».

О том, что, по мнению ФНС, не влияет на статус НДФЛ-резидента, читайте тут.

Как видим, налоговые ставки по НДФЛ имеют большое разнообразие. Следите за обновлением нашей рубрики «Налоговая ставка», которая поможет разобраться в правильном применении того или иного их значения.

https://www.youtube.com/watch?v=EbddYx_XLNI

Отдельные категории нерезидентов—иностранцев вправе платить НДФЛ с применением 13%.

| Статус иностранных граждан, которые вправе применять льготную для них ставку | Пояснения |

| Специалисты высокой квалификации из зарубежных государств(п. 3 ст. 224 НК) | К ним причисляют:· граждан с заработком 83 500—167 000 руб.;· участников проекта «Сколково»Ставка 13% применяется при удержании НДФЛ с зарплаты.С остальных выплат (например, с денежной компенсации) налог начисляется по 30% |

| Иностранцы с патентом(ст. 227.1 НК) | Документированное разрешение для устройства на работу обычно выдается гражданам тех стран, с которыми у России введен безвизовый режим |

| Участники Госпрограммы по переселению соотечественников | Данная льготная норма одинаково распространяется и на работающих членов семьи участника |

| Граждане стран ЕАЭС(ст. 73 «Договора о ЕАЭС» от 29.05.2014) | К ним относятся: белорусы, армяне, казахи, а также граждане Кыргызстана.Граждане стран ЕАЭС вправе трудиться без документированного разрешения на работу |

| Беженцы | Данный статус удостоверяется отдельным документом, который дает право оплачивать подоходный налог по 13% |

Для резидентов и нерезидентов действует только одно общее правило. Те доходы, которые по закону освобождены от налогообложения, не облагаются НДФЛ.

Дорогие читатели! В статьях описаны лишь типовые (шаблонные) ситуации и способы их решений. Стоит учитывать, что каждый случай уникален, и для решения отдельного вопроса, требуется индивидуальный подход.

Чтобы узнать, как действовать именно в Вашем случае, рекомендуем воспользоваться бесплатной консультацией по номеру 7 (499) 938-80-92 для Москвы и МО, 7 (812) 467-36-94 для Санкт-Петербурга и Ленобласти, 7 (800) 350-31-76 для всех других регионов

Заказать обратный звонок для консультации

Заполните форму ниже. С вами свяжутся действующие юристы в течение 15 минут по вашему вопросу.

Процедура удержания подоходного налога в рассматриваемой ситуации отличается от общего порядка. Схематично ее можно изобразить в следующей очередности:

- Уплата фиксированного аванса работником, обладающим патентом (1200 руб.).

- Получение нанимателем документа, подтверждающего оплату работником фиксированного платежа. Из этого следует возможность снижения НДФЛ на сумму уплаченного аванса.

- Уменьшение величины налогового платежа на сумму оплаченного работником аванса (производит налоговый агент).

Фиксированная величина аванса индексируется. Пересчет авансовой суммы ведется исходя из действующего коэффициента—дефлятора и регионального коэффициента. Оба множителя устанавливаются на текущий календарный год.

Так, на 2021 год определены: 1,623 (дефлятор) и, соответственно, 2,3118 — для Москвы. По умолчанию региональный множитель равняется единице.

Действие патента распространяется только на тот регион, в котором его выдавали. Представленная схема удержания налога применяется во время действия патента.

Пример 2. Калькуляция фиксированного взноса по НДФЛ для иностранца с патентом

Иностранный гражданин работает на основании патента в Москве. Ежемесячно им перечисляется фиксированный аванс — 1200 руб.

| Данные для калькуляции | Подсчет и размер аванса |

| Актуальные для 2021 года показатели:1,623 — множитель—дефлятор для НДФЛ;2,3118 — региональный множитель для Москвы.Фиксированный аванс 1200 руб. | Сумма налогового платежа:1200 * 1,623 * 2,3118 = 4502,4руб. |

Нерезидент Российской Федерации, не может претендовать на налоговый вычет, так как все вычеты предоставляются лишь тем лицам, которые уплачивают в государственную казну налог по ставке 13%, а нерезиденты такими личностями не являются. Но, существуют все же некоторые ситуации, при которых налоговый вычет для нерезидента РФ может состояться.

- Человек на определенный период времени меняет сой статус на резидента.

- Человек заключает сделку с резидентом, для того, чтобы получить уменьшение налога, а резидент в свою очередь, получает вычет.

- Человек изменяет свое положение на индивидуального предпринимателя, с целью получения меньшего налога.

Согласно закону Российской Федерации, нерезидентами считаются все физические личности, которые не попадают под статус резидента. Чтобы разобраться, необходимо понять какое определение несет статус «нерезидент РФ?».

Нерезидент РФ—это юридическое или физическое лицо, которое занимается определенной деятельностью в одном государстве, но, в тот же момент, имеет прямое отношение к иным действиям, которые совершает в другой стране, в которой постоянно проживает.

https://www.youtube.com/watch?v=qEOirl_iGJ8

То есть можно сделать вывод, что под статус нерезидента РФ попадают те люди, которые по факту пребывали в России меньше 183 дней в промежутке последующего одного года.

Оплачивать налоги нерезиденты РФ должны лишь в том случае, если на территории России получали прибыль или их доходы пополнялись за счет источников страны.

- Проценты;

- Дивиденды;

- Заработная плата;

- Страховые выплаты;

- Вознаграждение за авторство;

- Доход от сдаваемого имущества;

- Прибыль от реализации недвижимости;

- Прибыль от бумаг ценного вида;

- Иная прибыль от какой-либо работы на территории Российского государства.

По сравнению с резидентами страны, для которых налог приравнивается 13% ставке, нерезиденты платят налог уже по ставке 30%. Как можно заметить, разница довольно внушительная.

- Нерезидент числится в одной из российских компаний. В таком случае ему придется платить налог по ставке всего в 15%;

- Нерезидент работает на территории России на основании полученного патента на работу. При таком условие, ставка по налогу опустится аж до 13%.Также такая ставка применяется для тех нерезидентов, которые являются специалистами наивысшего уровня, имеют статус беженца, признаны гражданами ЕАЭС (Евразийский Экономический Союз), а также, граждане России, которые вернулись на родину при помощи программы переселения соотечественников, и лица, которые числились в экипажах российских судов.

В том случае, когда определенные виды прибыли освобождены от уплаты налогов, то все льготы относятся и к нерезидентам. К примеру, уплачивать налог не нужно, если гражданин получает в России пенсию или алименты.

Но, хоть определенные льготы и применяются к нерезидентам, все же им обязательно нужно уплачивать и иные виды налогов, которые имеют прямое отношение к объектам России, которые попадают под наложение налога. В первую очередь, это касается любой недвижимости и различных сделок с ее участием.

ВАЖНО !!! Налогоплательщики, которые являются физическим лицами, в одинаковом размере должны уплачивать налог на свое имущество. Но, тем не менее, если недвижимость продает нерезидент РФ, то ему придется заплатить налог по ставке именно 30%, а не стандартный по ставке 13%, который положен резидентам РФ.

- Стандартный. Размер налога напрямую зависит от той категории статуса, к которой относится гражданин. Всего их 4: социальный, рабочий, военный и медицинский.

- Социальный. Налогом облагается та прибыль, которая получена в виде пожертвования, и имеет отношение к страховке пенсии, оплате за учебу или лечению.

- Инвестиционный. Для инвестиций в какой-либо вид деятельности.

- Имущественный.

На прибыль, полученную от реализации движимого или недвижимого имущества, в зависимости от всей суммы расходов на строительные работы или приобретения новой жилплощади, в том числе и применение средств по кредиту, а также иные виды прибыли и расходов, которые имеют отношение к имуществу.

- Вычет, имеющий отношение к ценным бумагам и иным инструментам финансов.

- Вычеты по профессии, которые имеют отношение к профессиональной деятельности, направленной на оказание услуг, которую выполняют нотариусы и адвокаты, а также индивидуальные предприниматели и граждане, которые трудятся по авторскому праву.

Заполучить налоговый вычет за какой-либо период, нерезидент может лишь в том случае, если в прошедшем налоговом промежутке он имел статус резидента РФ. Конечно же, для того чтобы претендовать на вычет, нерезидент должен заранее подумать о том, чтобы временно сменить свой статус на резидента.

Статус каждого плательщика налогов—резидент или нерезидент, устанавливается исключительно по итогам уже минувшего налогового промежутка.

Именно по этой причине, если нерезидент хочет в будущем году претендовать на вычет по налогу, то ему следует заранее сделать все для того, чтобы оставаться на территории Российской Федерации минимум 183 дня, с того момента как начался календарный год и как он закончится.

Артур Дулкарнаев

Удержание налога с заработка граждан, работающих по патенту

Как известно, работодатели, у которых трудятся иностранцы, получившие специальный патен т утв. Приказом ФМС от 08.12.

2014 № 638 , могут уменьшать сумму начисленного с их зарплаты НДФЛ на авансовые платежи, уплаченные иностранцами за период действия патента, относящийся к текущему календарному году ст. 216, п. 6 ст. 227.1 НК РФ .

Что для этого нужно сделать, мы писали не так давно (подробнее см. , 2015, № 19, с. 91).

Теперь же мы предлагаем вашему вниманию анализ наиболее интересных ситуаций, возникающих у нанимателей «патентных» мигрантов при уменьшении НДФЛ.

https://www.youtube.com/watch?v=nLxVGj6Anq0

СИТУАЦИЯ 1.Срок оплаченного иностранцем патента охватывает сразу два налоговых периода — 2015 и 2021 гг.

Допустим, в середине декабря 2015 г. в московскую организацию взят на работу мигрант с патентом, срок действия которого — с 08.12.2015 по 08.04.2021. При трудоустройстве, помимо патента и прочих документов, иностранец предъявил квитанцию об оплате фиксированных авансовых платежей по НДФЛ на сумму 16 000 руб. (1200 руб.

Видео:Как платить НДФЛ с доходов иностранцу?Скачать

Налоговое и валютное резидентство в 2021 году : подходы и обязанности

В процессе своей работы мы столкнулись с тем, что некоторые из наших клиентов до сих пор путают понятия налогового и валютного резидентства.

Это неудивительно, т. к в последние годы информация в части налогового законодательства РФ непрерывно обновляется. Давайте разбираться вместе.

Полагаю, что начать надо с терминологии, чтобы точно определить, что подразумевает законодательство под тем или иным понятием. Итак…

Резиденты – это граждане РФ или граждане иных государств, пребывающие на территории РФ больше 183-х суток за последние 12 месяцев

При этом срок 183 дня не обязательно должен быть последовательным. Главное – общее количество суток в течение года должно быть не меньше 183.

Нерезиденты – российские и иные граждане, пребывающие на российской территории меньше 183 суток за последовательные 12 месяцев.

Исключения:

- Российские военные, проходящие службу за рубежом.

- Госслужащие, находящиеся в служебных командировках за рубежом.

Для служащих консульств и торгпредства статус определяется в общеустановленном порядке.

Также это могут являться компании, которые не являются юридическими лицами, созданные в соответствии с законодательством других стран, либо находящиеся в государстве иностранные дипломатические представительства.

Обычно понятие применяется к правам и обязательствам лиц в финансовых и налоговых правоотношениях.

Определение данного статуса имеет важное значение. Например, для резидентов РФ налог на доходы физических лиц (НДФЛ) взимается по ставке 13 %, для нерезидентов – 30 %.

Говоря о валютном аспекте, следует отметить, что понятия «резидент» и «нерезидент» РФ в соответствии с налоговым и валютным законодательством РФ разнятся.

Причиной этому является, что налоговое и валютное законодательства России – это две разные области законодательства.

Согласно НК РФ гражданство физлица и налоговое резидентство физлица никак не связаны между собой.

Гражданин РФ может являться налоговым нерезидентом России, и иностранный гражданин может являться налоговым резидентом страны.

До 2021 года граждане, проживающие за границей РФ более 12 месяцев признавались валютными нерезидентами, однако при въезде на территорию России даже на 24 часа, они вновь становились валютными резидентами с возобновлением необходимости выполнения всех требований законодательства.

Это было крайне неудобно для граждан постоянно проживающих и работающих за рубежом, но периодически приезжающих в Россию навестить родных или в отпуск.

Что же изменилось и как дела обстоят сейчас?

С 1 января 2021 все граждане России, а также иностранные граждане с ВНЖ и лица без гражданства, постоянно живущие в РФ, считаются валютными резидентами, независимо от места проживания.

Но физические лица — валютные резиденты, постоянно проживающие за рубежом более 183-х суток в течение 12 месяцев освобождаются от ограничений валютного законодательства и не обязаны информировать налоговую о своих счетах в заграничных банках.

Таким образом, налоговые и валютные резиденты стали фактически приравненными понятиями.

https://www.youtube.com/watch?v=OXioSK4y_NE

Законодательством предусмотрены обязанности валютных резидентов, возникающие при открытии и ведении счетов за границей:

- сообщать налоговой об открытии, изменении реквизитов или закрытии счетов в заграничных банках (в течение месяца);

- раз в год направлять отчёты об операциях на этих счетах (не позднее 1.06 года, следующего за отчётным);

- осуществлять только те операции, которые перечислены в ст. 12 закона РФ «О валютном регулировании и валютном контроле».

Для освобождения от ограничений валютного законодательства, необходимо предоставить скан-копию заграничного паспорта с отметками о пересечении госграницы России, а также скан-копию ВНЖ или другого документа, доказывающего постоянное нахождение гражданина России на территории другой страны.

Статус валютного резидента/нерезидента также имеет значение при осуществлении переводов в иностранных валютах на счета в зарубежных банках.

Уважаемые подписчики и друзья!Вы всегда можете конфиденциально спросить или уточнить интересующий вас вопрос касательно сферы иммиграции за рубеж.

Еженедельно мы будем размещать дайджест с ответами на самые часто встречающиеся вопросы или предоставлять индивидуальную консультацию.

Видео:СНИЗЬ НДФЛ ДО 0 - КАК? Советы юриста для нерезидентовСкачать

Как платить налоги с зарплаты в 2021 году: изменения НДФЛ в 2021 году и разница подоходного налога для иностранных граждан и граждан РФ

Как известно размер налога НДФЛ может составлять от 9 до 35 % от зарплаты. В нашей статье мы подробно расскажем про изменение подоходного налога в 2021 году и как считать налоги НДФЛ, а также про категории налогоплательщиков, иностранных граждан и граждан РФ, и их ставки НДФЛ на 2021 год.

Для более удобного перемещения по странице вы можете воспользоваться навигацией:

Схема: ставки НДФЛ и налоги с заработной платы в процентах в 2021 году

Подоходные налоги с зарплаты в 2021 году: ставки НДФЛ

Ставка НДФЛ с заработной платы иностранных граждан (в процентах) в 2021 году

Ндфл специалиста высокой квалификации: ндфл вкс 2021

Ндфл беженцев в 2021 году

Ндфл граждан еаэс в 2021 году

Ндфл иностранного гражданина, трудящегося на основании патента в 2021 году

С каких доходов взимается/не взимается ндфл в 2021 году

Уплата налогов с заработной платы в 2021 году

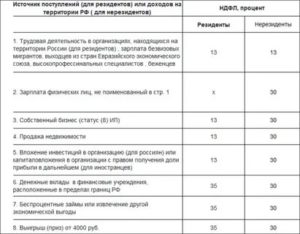

Заработная плата граждан вкупе со значительной частью иных доходов облагается НДФЛ. При этом ставка НДФЛ 2021 напрямую зависит от статуса налогоплательщика, резидент он или нерезидент РФ. Резиденты/нерезиденты.

В случае пребывания налогоплательщика более 183-х календарных дней в течение последнего года в РФ его официально считают резидентом РФ. Время нахождения в стране не прерывается, человек не выезжает за пределы государства для кратковременного (меньше полугода) обучения либо лечения.

В противном случае, при нахождении менее 183 календарных дней на территории РФ, налогоплательщик получает статус нерезидента. Ставка НДФЛ в 2021 году у нерезидента/резидента. Зачастую доходы резидентов облагают по ставке 13%, а нерезидентов – 30%.

Однако на протяжении года налоговый статус сотрудника может поменяться. Когда нерезидент станет резидентом, налог требуется взимать в соответствии со ставкой 13 процентов.

Важно учесть, что налоговый статус необходимо уточнять в обязательном порядке на конец года и, если понадобится, произвести пересчет НДФЛ по соответствующей ставке. Описанный статус применяется как к иностранным гражданам, получающим доход на территории РФ, так и к гражданам РФ.

Схема: ставки НДФЛ и налоги с заработной платы в процентах в 2021 году

Налоговым резидентом является человек, который на протяжении последнего календарного года пребывал в России не менее 183 календарных дней.

Подоходные налоги с зарплаты в 2021 году: ставки НДФЛ

13% ставка НДФЛ 2021, по ней облагаются:

- доходы работников, являющихся налоговыми резидентами РФ, за исключением тех категорий работников, которые представлены ниже.

К доходам, которые облагаются по ставке 13% относят зарплату, доходы от реализации имущества, вознаграждения по гражданско-правовым договорам, дивиденды, которые получили налоговые резиденты.

Напомним, что налоговыми резидентами считаются работники, которые фактически пребывают в РФ не меньше 183-х календарных дней на протяжении последнего года.

9% ставка НДФЛ 2021, по ней облагаются:

- Доходы иностранных граждан, являющихся нерезидентами: специалистов высокой квалификации, людей, трудящихся по патенту, граждан ЕАЭС.

- Проценты по облигациям с ипотечным покрытием, эмитированным до первого января 2007 года

15% ставка НДФЛ 2021, по ней облагаются:

- Доходы, которые получили учредители доверительного управления ипотечным покрытием. Получать такие доходы требуется на основе ипотечных сертификатов участия, которые выданы управляющим ипотечным покрытием до первого января 2007 года.

- Дивиденды, полученные от русских компаний гражданами, не являющимися налоговыми резидентами России

15% ставка НДФЛ 2021, по ней облагаются:

- Все доходы нерезидентов. Исключением считаются дивиденды и доходы иностранцев: специалистов высокой квалификации; иностранных граждан, трудящихся у физических лиц на базе патента либо из ЕАЭС.

30% ставка НДФЛ 2021, по ней облагаются:

- Вознаграждения и выигрыши в организуемых играх, конкурсах и прочих рекламных мероприятиях. Уплата налога осуществляется со стоимости подобных вознаграждений и выигрышей, которая превышает четыре тысячи рублей в год.

35% ставка НДФЛ 2021, по ней облагаются:

- Проценты по банковским вкладам в части их превышения над величиной процентов, которая рассчитывается так:

По вкладам в рублях – ориентируясь на ставку рефинансирования ЦБ РФ, увеличенную на пять процентов. При этом для таких целей берут ставку рефинансирования, актуальную в течение интервала, за который начислены представленные проценты. Если в этот период ставка рефинансирования изменялась, следует применить новую ставку с момента ее установления. По вкладам в зарубежной валюте – ориентируясь на девять процентов годовых. Материальная выгода при экономии на процентах по кредитным (заемным) средствам. При этом оплатить подоходный налог в 2021 году необходимо с таких сумм:

- По кредитам (займам) в рублях – с суммы превышения величины процентов, рассчитанной с учетом 2/3 актуальной ставки рефинансирования (ключевой ставки), которая установлена ЦБ РФ на момент уплаты процентов, над величиной процентов, высчитанной на основе условий договора.

- По кредитам (займам) в зарубежной валюте – с суммы превышения величины процентов, которая рассчитана, исходя из девяти процентов годовых, над величиной процентов, высчитанной на основе условий договора.

- Доходы пайщиков от сельскохозяйственного кредитного потребительского кооператива либо кредитного потребительского кооператива:

- плата за пользование денежными средствами, которые внесли пайщики, кредитным потребительским кооперативом;

- проценты за пользование сельскохозяйственным кредитным потребительским кооперативом денег, которые привлекаются от пайщиков в виде займов.

- Расчет НДФЛ требуется осуществлять с части превышения величины указанных доходов над величиной процентов, рассчитанной на основе ставки рефинансирования ЦБ РФ, повышенной на пять процентов.

Ставка НДФЛ с заработной платы иностранных граждан (в процентах) в 2021 году

В 2021 году ставка НДФЛ с заработной платы иностранного работника тоже находится в прямой зависимости от его налогового статуса.

Однако в отношении определенных иностранцев-заемщиков актуальными остаются особые правила, которые распространяются на:

- беженцев либо людей, которые получили временное убежище в Российской Федерации;

- специалистов высокой квалификации;

- людей, трудящихся в РФ по найму на основе патента;

- резидентов государств, которые входят в ЕАЭС.

НДФЛ с доходов иностранных граждан, являющихся резидентами России, рассчитывают по таким же ставкам, что и с доходов русских резидентов (смотрите выше). Требуется документальное подтверждение статуса налогового резидента.

Если иностранный работник трудится за границей, в том числе в домашних условиях по месту проживания либо в иностранном филиале (представительстве) русской компании, его вознаграждение за осуществление своих рабочих обязанностей относят к категории доходов, которые получены от заграничных источников.

Иностранный гражданин, обладающий статусом резидента РФ, самостоятельно платит НДФЛ с доходов, которые были получены за границей. НДФЛ с доходов иностранных граждан, не являющихся резидентами РФ, взимается не всегда. Исходя из места их трудоустройства, вознаграждения, выплаченные им, относят или к категории доходов, которые были получены от источников на территории Российской Федерации, либо к доходам из заграничных источников. Доходы, которые были получены иностранными работниками, не являющимися резидентами, вне пределов РФ, не облагаются НДФЛ.

Ндфл специалиста высокой квалификации: ндфл вкс 2021

Ставка НДФЛ в 2021 году с доходов от труда специалистов высокой квалификации всегда составляет тринадцать процентов (не важен налоговый статус). Она применима, к примеру, в отношении заработной платы, надбавок за работу вне постоянного места жительства, вознаграждений членам совета директоров.

Ставку 13 процентов применяют относительно выплат, которые начислены за время действия трудового договора либо гражданско-правового договора на осуществление работ (предоставление услуг). Все, что было начислено после завершения договора, облагают НДФЛ в соответствии со ставкой 30 либо 13 процентов, исходя из налогового статуса.

Ставка НДФЛ в 2021 году по доходам, которые не затрагивают трудовую деятельность, у специалиста высокой квалификации, не являющегося резидентом, составляет 30 процентов. Она применима в случае выплаты материальной помощи, компенсации затрат на питание, вручения подарков.

Обращаем ваше внимание на тот факт, что средняя заработная плата, сохраняемая за работником на время отпуска (отпускные), не входит в категорию доходов от трудовой деятельности. Отпуск является периодом отдыха, на протяжении которого человек освобожден от выполнения своих трудовых обязанностей.

Следовательно, со средств на отпуск специалиста высокой квалификации, не являющегося резидентом, НДФЛ следует взимать в соответствии со ставкой 30 процентов.

Ндфл беженцев в 2021 году

Доходы от труда беженцев либо людей, которые получили временное убежище в Российской Федерации, следует облагать НДФЛ в соответствии со ставкой 13 процентов.

Не имеет значения, насколько длительное время они находятся на территории России.

Если человек уже не имеет статуса беженца, однако он еще не успел приобрести статус налогового резидента, НДФЛ с его доходов следует взимать согласно ставке 30 процентов.

Ндфл граждан еаэс в 2021 году

Регулирование труда граждан ЕАЭС (Беларусь, Киргизия, Армения, Казахстан) осуществляется в соответствии не только с налоговым и трудовым кодексом РФ, но и с договором о ЕАЭС. В приоритете остаются нормы международного договора.

По этой причине доходы людей, являющихся гражданами государств из ЕАЭС, трудящихся на основании гражданско-правовых и трудовых договоров, облагают в соответствии со ставкой 13 процентов с первого дня трудоустройства. Не имеет значения, как долго на этот момент человек фактически пребывал в России.

Если иностранный гражданин из ЕАЭС утратит статус налогового резидента своего государства, он потеряет и право на льготное налогообложение. По этой причине потребуется пересчет НДФЛ с его доходов в соответствии со ставкой 30 процентов, как для нерезидента.

Ндфл иностранного гражданина, трудящегося на основании патента в 2021 году

Если иностранный работник приобрел патент на трудовую деятельность в РФ, он должен самостоятельно перечислить в бюджет установленный авансовый платеж по НДФЛ.

После того, как иностранный гражданин будет принят на работу, НДФЛ с его доходов рассчитывается и удерживается работодателем – налоговым агентом. Налоговая ставка составляет 13 процентов вне зависимости от того, резидент ли иностранный гражданин.

НДФЛ, который перечислен иностранным работником в виде установленного авансового платежа, должен быть засчитан в счет уплаты НДФЛ с зарплаты.

С каких доходов взимается/не взимается ндфл в 2021 году

От уплаты НДФЛ в 2021 освобождаются:

- пособия работникам с детьми – по родам и беременности, уходу за ребенком и т.д.;

- оплата образования работникам;

- возмещение ипотечных процентов;

- оплата экзамена на соответствие сотрудника профессиональному стандарту.

Налог НДФЛ в 2021 году взимается с:

- заработной платы, а также надбавок (к примеру, в случае сверхурочной трудовой деятельности);

- вознаграждений по гражданско-правовым договорам (за исключением авторских);

- пособий по нетрудоспособности;

- вознаграждений членам совета директоров;

- компенсации за неиспользованный отпуск;

- отпускных;

- дивидендов.

Облагаются НДФЛ поверх лимита:

- подарки, чья стоимость превышает четыре тысячи рублей в год;

- материальная помощь, превышающая четыре тысячи рублей в год;

- материальная помощь в случае рождения ребенка, превышающая пятьдесят тысяч рублей;

- выходные пособия, которые выше трехкратной средней заработной платы;

- суточные, превышающие семьсот рублей в день для командировок по РФ и 2500 рублей для командировок за границу.

Если вам была полезна наша статья про ставки НДФЛ в 2021 году, пожалуйста, поставьте плюс или поделитесь информацией о том, как платить налог на заработную плату в 2021 году в соц. сетях.

Видео:🎦 Налоги и вычеты для нерезидентов РФСкачать

Новая форма 2-НДФЛ: как заполнить справку по иностранцам и нерезидентам

Новая форма 2-НДФЛ: как заполнить справку по иностранцам и нерезидентам

22 марта 2021 Алексей Крайнев Юрист по налоговым, трудовым и гражданским правоотношениям

До конца марта налоговые агенты должны сдать в ИФНС справки о доходах работников и иных физлиц за 2021 год. Для этого нужно использовать новую форму 2-НДФЛ, а также Порядок ее заполнения (утв. приказом ФНС России от 02.10.18 № ММВ-7-11/566@).

В предыдущей статье мы рассмотрели наиболее распространенные вопросы, которые возникают при заполнении обновленной формы (см. «Заполняем новую форму 2-НДФЛ: возврат налога, задолженность по зарплате, изменение персональных сведений»).

Сегодня речь пойдет об особенностях заполнения новой формы 2-НДФЛ в отношении иностранцев, включая работающих по патенту, а также тех работников, у которых в течение года изменился налоговый статус.

https://www.youtube.com/watch?v=gcqwn-Q5cBY

В организации трудится иностранный гражданин, у кого имеется патент. ИФНС подтвердила, что работник внес авансовые платежи. Поскольку эти платежи превысили сумму НДФЛ с оклада работника, налог при выплате зарплаты не удерживался.

Как правильно заполнить справку 2-НДФЛ? Порядок заполнения новой формы 2-НДФЛ содержит достаточно четкий алгоритм действий в описанной ситуации. Так, согласно пункту 4.3 Порядка, в поле «Общая сумма дохода» раздела 2 справки указывается общая сумма начисленного и фактически полученного дохода, без учета вычетов.

Соответственно, в этом поле надо отразить общую сумму заработной платы, начисленную сотруднику в 2021 году. Далее, как сказано в пункте 4.

4 Порядка, показатель по полю «Налоговая база» раздела 2 справки соответствует сумме дохода, указанной в поле «Общая сумма дохода», уменьшенной на сумму вычетов, отраженных в разделе 3 и в приложении к справке. В большинстве случаев «патентные» иностранцы не имеют права на вычет, так как не являются налоговыми резидентами РФ.

Таким образом, если в описанной ситуации иностранный работник не получает вычеты, в поле «Налоговая база» также нужно отразить сумму зарплаты за 2021 год. Согласно пункту 4.5 Порядка, в поле «Сумма налога исчисленная» раздела 2 справки указывается общая исчисленная сумма налога. А пункт 4.

7 Порядка гласит, что в поле «Сумма фиксированных авансовых платежей» отражается сумма таких платежей, принимаемая к уменьшению суммы исчисленного налога. Соответственно, в поле «Сумма налога исчисленная» нужно вписать исчисленную сумму НДФЛ без уменьшения на сумму авансовых платежей. И одновременно в поле «Сумма фиксированных авансовых платежей» надо внести сумму фиксированных авансовых платежей, на которую уменьшается налог.

В рассматриваемой ситуации авансовые платежи больше суммы НДФЛ, исчисленной с зарплаты. Значит, уменьшение будет проводиться только в части исчисленного НДФЛ.

Превышение суммы фиксированных авансов над суммой налога не является переплатой (п. 7 ст. 227.1 НК РФ).

Следовательно, и в поле «Сумма налога исчисленная», и в поле «Сумма фиксированных авансовых платежей» должна быть указана сумма НДФЛ, исчисленного с заработной платы «патентного» работника.

На основании пункта 4.6 Порядка в поле «Сумма налога удержанная» раздела 2 справки указывается общая удержанная сумма налога. В приведенном примере работодатель НДФЛ не удерживал, так как исчисленная сумма налога полностью перекрывалась авансовыми платежами.

Значит, в данное поле нужно вписать ноль («0») (п. 1.16 Порядка). Также ноль («0») следует указать в поле «Сумма налога перечисленная». Согласно пункту 4.8 Порядка, в этом поле отображается общая сумма перечисленного налога.

Однако в нашем случае налоговый агент не перечислял НДФЛ в бюджет.

Заполнить и сдать через интернет 2-НДФЛ по новой форме Оформить заявку

Работник из страны ЕАЭС: надо ли отслеживать его налоговый статус?

В 2021 году в организации работали граждане Кыргызстана. С их зарплаты удерживался НДФЛ по ставке 13% с первого дня работы. Какой статус указывать в справках 2-НДФЛ по доходам таких лиц?

Прежде чем перейти к нюансам заполнения формы 2-НДФЛ, напомним, что статья 73 Договора о Евразийском экономическом союзе от 29 мая 2014 года позволяет работодателям удерживать НДФЛ в размере 13% с первого дня работы граждан Кыргызстана (письмо ФНС России от 27.08.15 № ЗН-4-11/15078). Точно такой же режим налогообложения действует и в отношении доходов от работы по найму, которые получают граждане других стран-участниц ЕАЭС: Белоруссии, Казахстана и Армении.

Но при этом указанные граждане не признаются автоматически налоговыми резидентами РФ. Их налоговый статус определяется в общем порядке, предусмотренном пунктом 2 статьи 207 НК РФ. То есть зависит от количества календарных дней, проведенных на территории РФ за предшествующие 12 месяцев (письма Минфина России от 22.01.19 № 03-04-06/3032 и от 23.05.

18 № 03-04-05/34859; см. «Ставка НДФЛ для граждан из ЕАЭС зависит от их налогового статуса по итогам года»).

Поэтому если за период с 1 января по 31 декабря 2021 года гражданин Кыргызстана провел на территории РФ менее 183 календарных дней (без учета кратковременных, то есть длящихся не более 6 месяцев, выездов для лечения или обучения), то он не является налоговым резидентом РФ.

В соответствии с пунктом 3.5 Порядка заполнения новой формы 2-НДФЛ, в поле «Статус налогоплательщика» раздела 1 справки указывается код статуса налогоплательщика. При этом налоговому резиденту РФ (за исключением лиц, работающих на основании патента) соответствует код 1, а налоговому нерезиденту РФ — код 2.

Таким образом, несмотря на то, что НДФЛ с зарплаты иностранцев из стран ЕАЭС удерживается по ставке 13% с первого дня работы, все равно необходимо отслеживать их налоговый статус с учетом времени пребывания в РФ и правильно отражать этот статус в справках 2-НДФЛ.

Вести учет НДФЛ в веб‑сервисе, формировать и сдавать 6‑НДФЛ и 2‑НДФЛ через интернет

Налоговый статус иностранца изменился по итогам года

В штате ООО есть иностранцы, налоговый статус которых в 2021 году изменился с нерезидентов на резидентов РФ. Нужно ли в справках 2-НДФЛ «разбивать» общую сумму исчисленного НДФЛ исходя из ставок 13% и 30%?

Прежде чем говорить о правилах формирования справок 2-НДФЛ в описанной ситуации, рассмотрим особенности налогообложения доходов налоговых нерезидентов и резидентов РФ.

https://www.youtube.com/watch?v=uDx51cs7tYM

Как известно, для целей НДФЛ налоговыми резидентами РФ признаются физические лица, фактически находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения в РФ не прерывается на время краткосрочного (на срок менее 6 месяцев) выезда для лечения или обучения (п. 2 ст. 207 НК РФ).

Налоговый агент вычисляет налоговый статус физического лица каждый раз на дату, которая признается датой фактического получения дохода на основании статьи 223 НК РФ. Это будет предварительный налоговый статус. Он влияет на выбор текущей ставки НДФЛ, по которой исчисляется и фактически удерживается налог.

По завершении года определяется окончательный налоговый статус физлица исходя из количества дней, проведенных в РФ за период с 1 января по 31 декабря.

Если статус меняется, это является основанием для перерасчета всего НДФЛ, который взимался с доходов работника по ставке, выбранной на основании предварительного налогового статуса (п. 3.2 постановления Конституционного суда РФ от 25.06.

15 № 16-П, письма Минфина России от 14.07.11 № 03-04-06/6-170 и ФНС России от 30.08.12 № ОА-3-13/3157@).

Заметим, что данное правило действует в обе стороны: перерасчету подлежит как НДФЛ, который удерживался по ставке 30% (если физлицо стало резидентом РФ), так и НДФЛ, который удерживался по ставке 13% (если физлицо стало нерезидентом РФ). Теперь рассмотрим, как составить справку 2-НДФЛ в случае изменения налогового статуса физлица. Согласно пункту 1.19 Порядка заполнения новой формы 2-НДФЛ, разделы 1, 2 и 3 (при необходимости), а также приложение к справке заполняются отдельно для каждой из ставок НДФЛ только в том случае, если физическому лицу в течение налогового периода были начислены доходы, облагаемые по разным ставкам налога. Применительно к рассматриваемой ситуации может возникнуть следующий вопрос: должен ли налоговый агент составить указанные разделы и приложение к справке отдельно для ставки 13%, и для ставки 30%?

В описанном случае иностранные работники по итогам 2021 года стали налоговыми резидентами РФ. Значит, все полученные ими в течение 2021 года доходы должны облагаться НДФЛ по ставке 13%, установленной пунктом 1 статьи 224 НК РФ.

Следовательно, у работодателя нет оснований заполнять разделы 1, 2 и 3, а также приложение к справке для ставки налога 30%. Все доходы, полученные указанными работниками в 2021 году, нужно отразить в справке 2-НДФЛ по ставке 13%.

(Если, конечно, физлица не получали от этого же работодателя доходы, для которых пунктом 2 статьи 224 НК РФ установлена ставка 35%, например, матвыгоду от экономии на процентах по займу).

Обратите внимание: если в результате перерасчета налоговых обязательств образуется сумма НДФЛ, излишне удержанная налоговым агентом, то ее нужно указать в поле «Сумма налога, излишне удержанная налоговым агентом» раздела 2 справки. Соответственно, в поле «Сумма налога исчисленная» вносится сумма НДФЛ, определенная по ставке 13% (т.е. с учетом перерасчета). При этом по полям «Сумма налога удержанная» и «Сумма налога перечисленная» отображается фактически удержанная и перечисленная в течение года сумма налога (т.е. с учетом налога, удержанного и перечисленного в течение года по ставке 30%).

Также напомним, что налоговый агент не имеет право возвращать налог, который оказался излишне удержанным в связи со сменой налогового статуса работника. Такой возврат осуществляет ИФНС на основании декларации, которую физлицо должно подать самостоятельно (п. 1.1 ст. 231 НК РФ).

Бесплатно воспользоваться сервисом «Контур.ФМС»

Бывший работник стал налоговым нерезидентом РФ

Руководитель, который также является учредителем компании, в сентябре 2021 года уволился и выехал на ПМЖ в Финляндию. По данным работодателя, на дату увольнения он являлся налоговым резидентом РФ. Соответственно, со всех его доходов удерживали НДФЛ по ставке 13%.

Но с учетом времени, проведенного за границей в течение всего года, по состоянию на 31 декабря 2021 года он утратил статус резидента РФ. Об этом бывший руководитель уведомил организацию-работодателя, так как в апреле-мае 2021 года в компании будут выплачиваться дивиденды.

Как в этом случае отчитаться о доходах уволенного работника?

Как было отмечено выше, правило о пересчете НДФЛ в зависимости от итогового налогового статуса физического лица работает в обе стороны. А значит, если по состоянию на 31 декабря 2021 года физлицо перестало быть налоговым резидентом РФ, то все доходы, полученные им в течение 2021 года, должны облагаться НДФЛ по ставке для нерезидентов (в общем случае она составляет 30%, п. 3 ст. 224 НК РФ).

Применительно к рассматриваемой ситуации это означает, что с зарплаты, которая была получена руководителем до увольнения, нужно было доудержать НДФЛ, пересчитанный по ставке 30%.

А поскольку организация не могла это сделать, так как руководитель уволился, и до апреля 2021 года не будет получать от нее доходов, то необходимо было проинформировать ИФНС о невозможности удержать налог. Для этого следовало подать справку 2-НДФЛ, указав в поле «Признак» общей части цифру 2.

Сделать это нужно было не позднее 1 марта 2021 года (п. 5 ст. 226 НК РФ, п. 2.7 Порядка заполнения новой формы 2-НДФЛ).

При заполнении такой справки в поле «Статус налогоплательщика» раздела 1 надо было проставить цифру 2 (п. 3.5 Порядка). В поле «Ставка налога» раздела 2 следовало указать 30, а в поле «Общая сумма дохода» отразить сумму заработной платы за весь год (т.к. с каждой зарплаты руководителя НДФЛ был удержан в размере 13%, а не 30%, как должно быть с учетом изменения его налогового статуса). Эту же сумму с разбивкой по месяцам надо было отразить в приложении к справке (п. 6.3 Порядка). В поле «Сумма налога исчисленная» раздела 2 нужно было указать исчисленную, но неудержанную сумму налога (т.е. разницу между удержанным налогом и налогом, исчисленным по ставке 30 процентов). В полях «Сумма налога удержанная», «Сумма налога перечисленная» и «Сумма налога, излишне удержанная налоговым агентом» раздела 2 следовало проставить нули («0»), а в поле «Сумма налога, не удержанная налоговым агентом» указать исчисленную сумму налога, которую налоговый агент не удержал в налоговом периоде (п. 4.11 Порядка).

Но на этом обязанности организации, связанные с НДФЛ-отчетностью, не заканчиваются. Представление справки 2-НДФЛ с признаком 2 не освобождает от необходимости направить в инспекцию сведения о доходах в порядке, предусмотренном пунктом 2 статьи 230 НК РФ.

Другими словами, в рассматриваемом случае также нужно будет сдать справку 2-НДФЛ с цифрой 1 в поле «Признак» общей части (письмо ФНС России от 30.03.16 № БС-4-11/5443; см. «ФНС: если с доходов физлица не был удержан НДФЛ, справку 2-НДФЛ о доходах такого лица нужно подать дважды»).

Справка 2-НДФЛ с признаком 1 подается не позднее 1 апреля и заполняется несколько иначе.

Так, в поле «Статус налогоплательщика» раздела 1 проставляется цифра 2 (п. 3.5 Порядка). В поле «Ставка налога» раздела 2 указывается 30.

В разделе 2 отражаются все доходы физического лица-нерезидента; сумма НДФЛ, исчисленная по ставке 30%, а также сумма налога, фактически удержанного в течение года по ставке 13% и перечисленного в бюджет.

Также заполняется поле «Сумма налога, не удержанная налоговым агентом» раздела 2, где отражается разница между суммой налога, исчисленной по ставке 30%, и фактически удержанной суммой налога по ставке 13% (п. 4.10 Порядка). Суммы доходов по месяцам вносятся в приложение к данной справке.

https://www.youtube.com/watch?v=gpCPp3iMQlo

Обратите внимание: при сдаче 2-НДФЛ наиболее комфортно будут чувствовать себя те налоговые агенты, которые используют для подготовки и проверки отчетности веб-сервисы (например, систему для отправки отчетности «Контур.Экстерн»).

Там установлены актуальные проверочные программы, которые используются при приеме отчетности на стороне инспекции. Причем, эти программы обновляются автоматически, без участия пользователя.

Если данные, которые ввел налоговый агент, не соответствуют актуальным кодам и контрольным соотношениям ФНС, система обязательно предупредит об этом бухгалтера и подскажет ему, как можно исправить ошибки.

Заполнить, проверить и сдать 2-НДФЛ через «Контур.Экстерн»

🔥 Видео

Сколько платить налогов, 30 или 13 НДФЛ, если вы уехали из России и не �Скачать

НДФЛ с иностранцев в 2021 годуСкачать

Кто является налоговым нерезидентом? Сделки с недвижимостьюСкачать

НДФЛ ДЛЯ НАЛОГОВЫХ НЕРЕЗИДЕНТОВСкачать

Как избежать проблем с налогами после переезда. Оптимизация НДФЛ для нерезидентовСкачать

Прогрессивная ставка НДФЛ 2021 | Увеличение налога на доходы физических лиц | НДФЛ 15Скачать

Как работает возврат налога для нерезидентов РФ? #россия #налоговая #налогиСкачать

Почему ты можешь перестать быть налоговым резидентом РФ? Налоги для нерезидентаСкачать

ГлавБлог #44. Резидент или нерезидент? Как правильно определять налоговый статус человекаСкачать

Налоги за сотрудника - нерезидента, иностранца-резидентаСкачать

Как правильно платить налоги после переезда в другую страну?Скачать

НДФЛ. Изменение в расчете в 2021 году.Скачать

Подача декларации 3-ндфл нерезидентами: сроки, ответственность, нюансы и рекомендацииСкачать

Как иностранцам вернуть НДФЛ?Скачать

КОГО С 2021 ГОДА ОСВОБОДИЛИ ОТ УПЛАТЫ НДФЛ?Скачать

Как сэкономить на налогах нерезидентам РФ. Бизнес и налоги.Скачать