С предложением повысить базовую ставку НДС на 2% выступил Дмитрий Медведев на заседании правительства 14 июня. При этом он пообещал сохранение всех льгот по НДС на основные социально значимые товары и услуги: продовольствие, детские товары, медицинские товары. Также он предупредил, что нулевые ставки сохранятся на внутренние межрегиональные воздушные перевозки.

- НДС 20 процентов: с какого числа

- Как изменится законодательство о налогах и сборах в 2021 году

- НДС — 20 процентов: причины повышения

- Переход на НДС 20%

- Новая форма декларации по НДС в 2021 году

- Калькулятор НДС

- Ндс 20% с 1 января 2021 года — что, как и почему

- Кого коснется новый закон

- Что нужно сделать всем предпринимателям, вне зависимости от режима налогообложения

- Как подготовиться к повышению НДС

- Тем, кто пользуется онлайн-бухгалтерией

- Что делать, если я веду бухгалтерию по старинке — в табличке Excel?

- Что делать с онлайн-кассой

- Что будет, если не обновить кассу?

- Как переходить на расчеты с поставщиками? Что делать с договорами?

- Несколько советов, как действовать в переходный период

- В заключение

- Перечень товаров облагаемых НДС по ставке 20 процентов в 2021 году: актуальная информация

- Актуальная информация по НДС на 2021 год

- Применение ставки НДС в размере 20 процентов

- Ндс в 2021 году — что такое налог на добавленную стоимость, изменения 2021

- Что такое НДС

- Виды НДС

- Кто обязан платить налог на добавленную стоимость

- Кто освобожден от уплаты НДС

- Что признается объектом обложения НДС

- Что не подлежит обложению налогом на добавленную стоимость

- Повышение НДС с 1 января 2021 года — как учесть в документах

- Если отгрузка была в 2021, а оплата будет в 2021

- Если отгрузка была в 2021, а в 2021 делается возврат

- Как учесть в договоре повышение ставки НДС с 18 на 20%?

- НДС: сколько процентов составит в 2021 году?

- Ставки налога НДС на 2021 год

- Последствия повышения НДС

- 🎬 Видео

НДС 20 процентов: с какого числа

Федеральный закон от 03.08.18 № 303-ФЗ, который касается повышения НДС, вступит в силу с 1 января 2021 года.

16 июня правительство внесло в Госдуму законопроекты об изменениях в законодательстве о налогах и сборах, в числе которых предложение повысить НДС. Соответствующие распоряжения подписал Дмитрий Медведев.

Один законопроект, помимо повышения базовой ставки НДС с 18% до 20%, предполагал внесение следующих изменений в законодательство по налогам и сборам:

- снижение совокупного тарифа страховых взносов в государственные внебюджетные фонды с 34 до 30%;

- сохранение права на вычет сумм НДС, уплаченных при приобретении товаров, работ, услуг за счет субсидий или бюджетных инвестиций, для организаций автомобильной промышленности на период до 1 января 2021 года.

Второй законопроект предлагал изменения в Федеральный закон «Об обязательном пенсионном страховании в Российской Федерации» и Федеральный закон «Об основах обязательного социального страхования», согласно которым тариф страховых взносов на обязательное пенсионное страхование должен быть зафиксирован в размере 22% с предельной величиной базы для обложения взносами и 10% сверх предельной величины. В настоящее время постоянный тариф составляет 26%.

Как изменится законодательство о налогах и сборах в 2021 году

Подписанный президентом закон о повышении НДС с 2021 года до 20% сохраняет на постоянной основе ставку страховых взносов в социальные внебюджетные фонды на уровне 30%.

Кроме того, согласно документу, продолжают действовать все существующие льготные ставки по НДС и права автопроизводителей получать вычеты на суммы НДС, уплаченные за товары, работы и услуги, даже если они приобретались за счет бюджетных субсидий или бюджетных инвестиций.

До 2025 года будет действовать нулевая ставка НДС для авиаперевозок в Республику Крым и Севастополь, в регионы Дальневосточного федерального округа, Калининградскую область.

Сейчас внутренние авиаперевозки облагаются НДС по льготной ставке 10%.

Исключение распространяется на Республику Крым, Севастополь и Калининградскую область — для них установлен нулевой НДС (для Крыма и Севастополя — до 1 января 2021 года, для Калининградской области — на бессрочной основе).

Принятый закон сохраняет на постоянной основе действующую ставку взноса на обязательное пенсионное страхование в размере 22%. Сохраняется ставка взноса в 10% на зарплаты сверх установленной предельной величины.

До 2025 года для некоммерческих и благотворительных организаций продлено действие пониженных тарифов страховых взносов на обязательное пенсионное страхование (20%), медстрахование и страхование от временной нетрудоспособности и в связи с материнством (0%).

В настоящее время общая ставка страховых взносов — 30% от фонда оплаты труда, из которых 22% — это взнос в ПФР, 5,1% — в ФОМС, 2,9% — в ФСС. Предполагалось, что с 2021 года общая ставка должна вырасти до 34%, однако с учетом принятого закона она останется на уровне 30%.

НДС — 20 процентов: причины повышения

Повышение ставки НДС до 20% будет приносить бюджету более 600 млрд руб. дополнительных доходов в год, отмечает Дмитрий Медведев.

По словам премьер-министра, правительство также приняло решение отказаться в будущем от использования такого института, как консолидированные группы налогоплательщиков, из-за отмены требования о контроле за трансфертными ценами внутри страны.

«Проблема так называемых консолидированных групп не новая. У этого механизма есть существенные недостатки. Прежде всего речь идет о выпадающих доходах региональных бюджетов.

Поэтому начиная с 2021 года, напомню, мы приостановили создание новых групп и запретили расширение уже действующих, ввели ряд ограничительных мер, — отметил премьер-министр на заседании правительства. – А с 2023 года этот институт на федеральном уровне вообще будет ликвидирован.

Принимая это решение заранее, мы должны сделать так, чтобы и у налогоплательщиков, и у региональных властей было время подготовиться к изменению налоговых правил в части консолидированных групп налогоплательщиков».

Предложенные налоговые меры позволят поддержать экономический рост, будут стимулировать технологическое обновление, развитие малого бизнеса, индивидуального предпринимательства. Новую налоговую конфигурацию, если она будет принята, Медведев предложил зафиксировать на ближайшие шесть лет.

https://www.youtube.com/watch?v=bwwy-fEqacI

В текущем году правительство также планирует проработать решение о создании условий по улучшению администрирования и снижения административной нагрузки на бизнес. Это позволит снизить налоговую нагрузку на самозанятых, индивидуальных предпринимателей.

Переход на НДС 20%

В связи с повышением НДС до 20% возникает множество вопросов, связанных с переходным периодом. И нужно сказать, что Федеральный закон от 3.08.2021 № 303-ФЗ, подписанный президентом, не предусматривают никаких особых условий в этот период. Зато вышло несколько писем Минфина с разъяснениями о том, как действовать бухгалтерам в тех или иных ситуациях.

- Вы закупаете товар в 2021 году по ставке НДС 18%, а реализуйте в 2021 году по ставке 20%.

Разъяснения дает Письмо Минфина от 10.09.2021 № 03-07-11/64577.

Что нужно знать? При реализации после 1 января 2021 года товаров, приобретенных в 2021 году, применяется ставка НДС в размере 20%, то есть на налоговые преференции рассчитывать не стоит.

- Аванс за товар был перечислен в 2021 году, а отгружен товар после 1 января 2021 года.

Разъяснения дает Письмо Минфина от 6.08.2021 № 03-07-05/55290.

Документ уточняет, что Федеральный закон «О внесении изменений в отдельные законодательные акты Российской Федерации о налогах и сборах», одобренный Советом Федерации, предусматривает увеличение с 1 января 2021 года ставки НДС до 20 процентов в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных начиная с 1 января 2021 года. «При этом исключений в отношении товаров (работ, услуг), имущественных прав, реализуемых по договорам, заключенным до 1 января 2021 года, в том числе предусматривающих перечисление авансовых платежей, указанным Федеральным законом не предусмотрено», — говорится в Письме Минфина.

С учетом изменений могут возникнуть сложности с правильным заполнением декларации по НДС — когда в первом квартале 2021 года надо отобразить одновременно несколько ставок: 18/118 и 20%.

Также сложности могут возникнуть в случаях, когда принимаются к вычету не принятое ранее НДС по счетам-фактурам 2021 года — в этом случае необходимо указать в декларации ставку 18%.

- ККТ должны печатать чеки с указанием ставки НДС 20%.

Разъяснения дает Письмо ФНС РФ от 03.10.2021 N ЕД-4-20/19309@.

ФНС предупреждает владельцев онлайн-касс о том, что первый чек, пробитый после 1 января 2021 года, должен содержать ставку НДС 20%.

«После вступления в силу проекта приказа, но не ранее 1 января 2021 года в кассовом чеке и кассовом чеке коррекции ставка НДС должна быть указана в размере 20% или 20/120, а также расчет соответствующей суммы должен быть произведен по ставке НДС 20% или, соответственно, по расчетной ставке 20/120», — уточняется в Письме ФНС.

Поэтому владельцам касс необходимо позаботиться об установке к 1 января 2021 года соответствующего обновления в программном обеспечении ККТ, которые обеспечат формирование фискального документа с действующей ставкой НДС при первом расчете с 1 января 2021 года.

- Что будет с налоговыми льготами по НДС, со ставкой НДС 10% и со специальными налоговыми режимами — ЕНВД и УСН?

Разъяснения дает Письмо Минфина от 24.08.2021 № 03-01-11/60358.

В письме говорится, что сохраняются:

- льготы по НДС в виде освобождения от налогообложения НДС;

- пониженная ставка НДС в размере 10%, которая применяется в отношении товаров (услуг) социального назначения, ряда продовольственных товаров, детских товаров, периодических печатных изданий и книжной продукции, связанной с образованием, наукой и культурой, а также лекарственных средств и изделий медицинского назначения.

С целью поддержки бизнеса для налогоплательщиков предусмотрена возможность добровольного выбора оптимального налогового режима в отношении осуществляемой предпринимательской деятельности.

Налогоплательщики вправе применять в отношении осуществляемой деятельности специальные налоговые режимы.

- Услуги по предоставлению в аренду имущества, оказываемые после 1 января 2021 года, в том числе на основании договоров, заключены до указанной даты.

Разъяснения дает Письмо Минфина от 10.09.2021 № 03-07-11/64576.

в этом случае договора придется пересмотреть: внести дополнительные соглашения и учесть в них повышение ставки НДС, а это может повлиять на повышение цены договора.

https://www.youtube.com/watch?v=Z1Uk5fClXOc

Ставка НДС в размере 20% применяется в отношении услуг по предоставлению в аренду имущества, оказываемых после 1 января 2021 года, в том числе на основании договоров, заключенных до указанной даты.

Что касается определения цены договора, в соответствии с которым осуществляется оказание услуг по предоставлению в аренду имущества, то данный вопрос регулируется нормами части первой Гражданского кодекса, разъяснения по применению, которого к компетенции Минфина не относятся.

Новая форма декларации по НДС в 2021 году

Декларацию по НДС и книгу продаж в 2021 году придется заполнять по новым формам. В новой редакции нужно обратить внимание на разделы 3, 9 и также приложение № 1 к разделу 9.

Раздел 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 1 — 4 статьи 164 НК РФ»: появятся строки для внесения налоговой базы и суммы налога, рассчитанной по ставкам 20% и 20/120. При этом строки для указания аналогичных показателей для ставок 18% и 18/118 останутся.

Появятся новые строки:

- Строка 043 — для организаций, которые отказались от применения нулевой ставки НДС.

- Строка 044 — для участников системы tax-free. Также для них появится строка 135, чтобы указывать вычет.

Раздел 9 «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период»: появятся строки 036 для указания кода вида товара (вносится теми, кто экспортирует товары в страны ЕАС). Строки дублируются под номером 116 в приложении к разделу 9.

Также раздел 9 и приложение № 1 к разделу 9 «Сведения из дополнительных листов книги продаж» дополнятся строками, в которых отражается стоимость продаж и налог, который исчислен по ставке 20%.

Калькулятор НДС

Рассчитать НДС можно как вручную, так и с помощью калькулятора НДС онлайн. Для этого достаточно указать цену и ставку НДС.

Видео:НДС и налог на прибыль: «горячие» изменения 2021-2022 г.Скачать

Ндс 20% с 1 января 2021 года — что, как и почему

Вместе с новым годом предприниматели встречают очередной подарок от правительства — повышение ставки НДС на 2 пункта. Как подготовиться к переходу, кого коснется новый закон и что поменяется в вашей бухгалтерии — читайте в нашей статье.

Кого коснется новый закон

Нововведения затронут предпринимателей, выставляющих своим клиентам и контрагентам НДС. Очевидно, что это компании, находящиеся на общем налоговом режиме — ОСН. Плательщики ЕНВД, ПСН и упрощенки новшества никак не затронут. Им не придется менять бухгалтерию, перенастраивать онлайн-кассы и обновлять программное обеспечение.

Также ничего не меняется для тех, кто работает по льготной ставке НДС — 10% или 0%. Это продавцы медицинских и детских товаров, книжной продукции (ставка 10%) и те, кто выдает лицензии и взимает пошлины (ставка 0%)

Однако если вы не работаете с НДС — не спешите радоваться. Даже если технически все останется на своих местах, кое к чему следует подготовиться. Об этом — следующий пункт.

Что нужно сделать всем предпринимателям, вне зависимости от режима налогообложения

Что такое повышение НДС на пальцах? Это повышение цен.

С первого января 2021 года все, что вы покупаете и заказываете у контрагентов, выставляющих налог на добавленную стоимость, станет дороже на 2%. Это в среднем.

Кто-то из поставщиков под шумок задерет цены побольше, другие поступятся своей выгодой и поднимут расценки, скажем, на процент. Но то, что закупочные цены в целом вырастут — это факт.

Поэтому первое, что нужно сделать, — это подготовиться к дополнительным расходам. Тяжелее всего придется тем, кто ведет бизнес на пределе, копейка в копейку. В любом случае резервы найти нужно. Потом эти деньги вернутся — ведь вы сами, скорее всего поднимете розничные цены на свои товары или услуги. Но первое время придется потратиться чуть больше.

Как подготовиться к повышению НДС

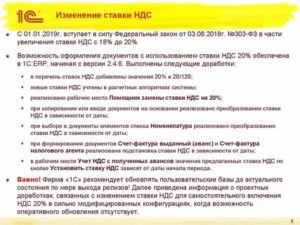

Обновить программное обеспечение. Это касается программы 1С Бухгалтерия и ей подобных.

С 1 января 2021 года система должна начать выставлять налог на добавленную стоимость в размере 20%.

Если у вас лицензионная версия программы, это не составит труда — достаточно скачать и установить соответствующие обновления. При возникновении трудностей свяжитесь со службой технической поддержки.

Если некогда и не хочется апгрейдить программы — можно обратиться к специалистам. Особенно это касается нетиповых конфигураций 1С. Предложений этой услуге на рынке предостаточно. Опытный программист или системный администратор без труда решит эту задачу.

Тем, кто пользуется онлайн-бухгалтерией

Многие интернет-магазины применяют онлайн-бухгалтерию, предоставляемую банками, операторами фискальных данных и другими компаниями. Таким повезло больше всех. Поставщики услуг уже вовсю трудятся над этим вопросом и, в большинстве своем, готовы к переходу. Пользователям онлайн-бухгалтерии начинают приходить уведомления с подробными инструкциями по переходу.

Если вы пользуетесь онлайн-бухгалтерией, свяжитесь со своим партнером по этой услуге и запросите план действий. В большинстве случаев это будет бесплатно. Все системы автоматически перейдут на ставку НДС 20% с 1 января будущего года.

Что делать, если я веду бухгалтерию по старинке — в табличке Excel?

В программе потребуется поменять все формулы и шаблоны. Вместо 18 процентов ставим 20 (или 120 вместо 118), после чего система сама начнет рассчитывать цены по-новому. Это можно сделать самостоятельно или обратиться к специалистам. Если в штате есть бухгалтер или системный администратор — поручите эту работу им.

https://www.youtube.com/watch?v=vUl6ZINOA8I

Единственный нюанс здесь — поймать нужный момент. Объясняем: программа должна начать считать НДС в размере 20% с первого января.

Если в случае с 1С или онлайн-бухгалтерией это произойдет автоматически, то с Excel все придется делать вручную. То есть менять формулы с шаблонами придется в ночь с 31 декабря на 1 января.

Или перед первым рабочим днем после новогодних праздников.

Что делать с онлайн-кассой

Кассовый аппарат должен пробивать чек со ставкой НДС 20% с 1 января 2021 года. Для этого устройство нужно обновить. Изменение ставки НДС еще и завязано со сменой формата фискальных документов — ФФД. Для тех, кто не в курсе: кассовый чек — это и есть фискальный документ. И он с будущего года будет другим — изменится состав реквизитов, указываемых в чеке.

Сейчас большинство кассовых аппаратов работают с ФФД версии 1.0. Для перехода на работу по новой ставке их нужно обновить до версии 1.05. После обновления в чеке автоматически будет указана новая ставка НДС — 20%.

Как узнать версию ФФД, по которой работает ваш кассовый аппарат? Есть несколько способов сделать это:

- посмотрите на отчет об открытии смены. Это небольшой чек, который касса распечатывает при запуске в начале рабочего дня. Там указана актуальная версия формата фискальных документов;

- указание о ФФД есть также в настройках онлайн-кассы. Поизучайте меню и найдите пункт “номер версии ФФД”;

- зайдите в личный кабинет на сайте вашего оператора фискальных данных — ОФД. Там номер версии ФФД можно отыскать в любом кассовом чеке;

- в личном кабинете кассового аппарат также может быть указана версия формата фискальных данных. Зайдите в пункт “Терминалы” и посмотрите, стоит ли № ФФД.

Если номер версии вашего ФФД 1.0 — кассовый аппарат нужно обновлять до версии 1.05. Можно самому настроить рабочее место кассира или обратиться в компанию, продавшую вам кассовый аппарат. При самостоятельной работе будьте внимательны: неверные действия могут заблокировать кассу или привести к замене фискального накопителя.

Если у вас ФФД версии 1.05 — ничего делать не нужно. Все произойдет в автоматическом режиме и с 1 января в кассовых чеках ставки НДС поменяются с 18 на 20 процентов.

Кроме формата фискальных чеков, возможно, придется перепрошивать сам кассовый аппарат. Уточните у поставщика или производителя ККТ, готово ли устройство к работе по новому закону и изменению размера НДС.

Также внимательно следите за уведомлениями от оператора фискальных данных и производителя онлайн-кассы. Там может появиться важная информация касательно перехода.

Информация может приходить на вашу электронную почту, в личный кабинет кассового аппарата или на саму ККТ.

Что будет, если не обновить кассу?

Ничего хорошего. Во-первых, если не сменить формат фискальных документов на актуальную версию, кассовый аппарат вообще может перестать отправлять данные ОФД и в налоговую. В худшем случае это может быть классифицировано как работа без онлайн-кассы вообще.

Штрафы за такие выкрутасы самые большие — от 30 тысяч рублей для юридических лиц. Индивидуальные предприниматели заплатят чуть меньше — от 10 тысяч.

Если не поменять ставку НДС с 18 на 20%, нарушение попадает под статью о применении контрольно-кассовой техники, не соответствующей установленным требованиям.

За это ИП заплатит от 1,5 до 3 тысяч рублей, а организация — от 5 до 10 тысяч.

Не забывайте, что касса на то и онлайн, чтобы держать всех предпринимателей под контролем. То, что вы не поменяли размер НДС, налоговая увидит моментально — ей достаточно сделать запрос оператору фискальных данных.

Но есть и хорошая новость. Согласно письму Федеральной налоговой службы от 13 декабря 2021 года, в течение I квартала штрафовать никого не будут. Это время дается тем, кто не успел обновить кассовые аппараты для работы с новой ставкой НДС. Таких, по некоторым данным, около 40% от всего числа зарегистрированных онлайн-касс.

При этом в кассовой чеке будет указана ставка НДС 18 процентов, но во всех отчетных документах налог должен составлять 20%. Продавать товар и оказывать услуги нужно также с НДС равном 20%.

Как переходить на расчеты с поставщиками? Что делать с договорами?

Все бы хорошо, если не одно “но”. Взаиморасчеты с поставщиками, договора и сальдовые ведомости не обнуляются по щелчку пальца с 31 декабря на 1 января. Есть миллион вариантов, связанными с отсрочками платежей, авансами и предоплатами.

Что делать, если товар отгрузили в 2021 по ставке налога 18%, а платить за него вы будете уже только в следующем году, когда на все будет распространяться НДС равный 20%? И наоборот, вы авансом оплатили продукцию, которую вам привезут только в следующем году? По какой ставке его считать?

На эти и многие другие вопросы налоговая сама дала ответ в своем разъяснительном письме от 23 октября. В документе разъясняются особенности применения ставок налога в период перехода с 18% на 20. Мы приведем несколько примеров из этого письма.

Пример 1 — поставщик привозит товар, полностью оплаченный в 2021 году, только в начале 2021 года. В этом случае налог на авансовый платеж рассчитывается по старой ставке 18%, а налог на отгрузку — 20%. При этом налог с аванса должен быть уменьшен.

Пример 2 — товар поставили в 2021-м, но в 2021 меняется цена на уже поставленную продукцию. В таком случае, как и раньше, продавец вносит изменения в форму для корректировки, а налог исчисляется исходя из ставки 18 процентов.

Пример 3 — покупатель отказывается от товара, оплаченного в 2021 году, в начале 2021 года. Здесь также нужна корректировочная форма. Продавец выставляет счет-фактуру на сумму возврата, используя старую ставку НДС — 18 %.

Несколько советов, как действовать в переходный период

Совет 1 — максимально закройте все сделки до конца года. Расплатитесь с поставщиками за отгруженный товар до конца года. По возможности не вносите авансов, чтобы потом не запутаться.

Совет 2 — попросите поставщиков привезти все заказы до конца года. Из письма Федеральной налоговой службы видно, что товар, поставленный в 2021 году, облагается налогом НДС 20%, даже если он оплачен в 2021-м. Чтобы избежать этих сложностей, договоритесь с контрагентами об отгрузке до конца текущего года.

Совет 3 — наймите на переходные период бухгалтера. Самому можно легко запутаться. Если поставщиков много и партий товара тоже, есть риск напутать со ставками НДС в переходный период. Опытный специалист учтет все нюансы и правильно посчитает налоги. Очень хороший вариант — подключить онлайн-бухгалтерию. Поинтересуйтесь в вашем банке — возможно, он предоставляет эту услугу.

Напомним: если вы открываете интернет-магазин на платформе InSales, о бухгалтерии можно не беспокоиться. Внутри вашего сайта будут сотни готовых интеграций, в том числе и с онлайн-бухгалтерией.

Если сделать это до нового года, то с переходом на новые ставки НДС не будет никаких проблем. Также вы можете перенести на платформу InSales уже работающий интернет-магазин, после чего подключить интернет-бухгалтерию.

В заключение

“Не дай вам Бог жить во время перемен”, — сказал кто-то из великих. В нашей стране перемены уже приобрели перманентный характер. Мы надеемся, что наши статьи помогают вам разобраться во всех новшествах законодательства и изменениях правил для бизнеса. Читайте материалы и будьте в курсе. Удачи в бизнесе!

Видео:НДС на примере простыми словамиСкачать

Перечень товаров облагаемых НДС по ставке 20 процентов в 2021 году: актуальная информация

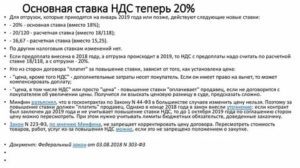

Федеральным законом от З августа 2021 года № З0З-Ф3 внесен ряд изменений, касающихся налога на добавленную стоимость, которые вступили в силу с 1 января 2021 года.

Актуальная информация по НДС на 2021 год

Главное нововведение – повышение базовой ставки по НДС с 18 до 20%. Соответственно, расчетная ставка, которая используется в случаях, когда в налоговой базе НДС уже учтен, определяется по формуле 20/120.

Пунктом 4 статьи 164 Налогового кодекса РФ предусмотрены следующие ситуации для применения расчетной ставки:

- получение сумм за реализованные товары или услуги и выполненные работы, указанные в статье 162 НК;

- получение авансовых платежей за будущие поставки;

- передача имущественных прав, согласно пунктам 2, 3, 4 статьи 155 НК РФ;

- удержание НДС налоговыми агентами;

- сбыт приобретенного на стороне имущества, которое подлежит учету с НДС в соответствии с действующим законодательством;

- реализация сельхозпродукции, согласно пункту 4 статьи 154 НК РФ;

- продажа транспортных средств, выкупленных для перепродажи у физлиц.

Следует также учитывать следующие изменения в законодательстве:

- Приобретатели электронных интернет-услуг (специализированных программ и баз данных) у иностранных компаний не несут обязанностей налоговых агентов и, соответственно, не удерживают сумму налога из надлежащих выплат. Важно помнить, что если НДС был уплачен по правилам, действующим в 2021 году, предъявить его к вычету невозможно.

- Освобождаются от уплаты НДС услуги по перевозке, цены на которые регулируются при заключении государственных или муниципальных контрактов. В таких случаях действуют правила, установленные для пассажироперевозок в черте города общественным транспортом.

- Разрешен пересмотр условий госконтрактов, подписанных до вступления в силу положения об изменении ставки НДС – можно корректировать цену исполнения.

- С января 2021 года категории, применяющие единый сельскохозяйственный налог, должны уплачивать НДС на общих основаниях. При этом в год перехода на данный режим, а также при соблюдении установленного лимита доходов право на освобождение по-прежнему действует.

Сложившийся в связи с изменениями в законодательстве переходный период создает сложности для плательщиков, заключивших договоры до 2021 года.

В соответствии с Письмом ФНС от 23 октября 2021 года № СД-4-3/20667@ такие лица имеют право уточнить порядок расчетов и скорректировать стоимость реализуемых товаров, выполняемых работ и услуг, хотя, по мнению органа, внесение изменений в договор не требуется.

https://www.youtube.com/watch?v=OmxNaXQ0TaA

В случае если отгрузка товаров, работ, услуг, имущественных прав происходит с 1 января 2021 года в счет предварительной оплаты, произведенной ранее, сторона-продавец исчисляет НДС по формуле 18/118. Когда товары или услуги непосредственно отгружены, налог рассчитывается в размере 20%, и предъявляется к вычету сумма, исчисленная с авансового платежа.

Сторона-покупатель действует «зеркальным» образом – с суммы предоплаты предъявляет к вычету НДС, исчисленный по старой расчетной ставке.

После факта передачи товаров или имущественных прав, выполнения работ или услуг появляется право произвести вычет НДС в размере 20%, параллельно восстановив предъявленную к вычету сумму с предоплаты, рассчитанную по формуле 18/118.

Применение ставки НДС в размере 20 процентов

Статья 164 НК РФ регламентирует ставки по налогу на добавленную стоимость для различных категорий товаров, работ и услуг. Нулевая ставка предусмотрена в отношении операций, предусматривающих прохождение таможенной процедуры экспорта (реэкспорта); международных товароперевозок; услуг и работ, выполняемых организациями трубопроводного транспорта нефти и продуктов переработки.

Ставка в размере 10% применяется при ввозе и реализации продовольственных и детских товаров, указанных в постановлении Правительства РФ от 31 декабря 2004 года № 908; печатной периодики, книг в области образования, науки и культуры, согласно постановлению Правительства РФ от 23 января 2003 года № 41; медицинских изделий и лекарственных препаратов из Перечня, утвержденного постановлением Правительства РФ от 15 сентября 2008 года № 688.

При реализации товаров, в отношении которых не предусмотрено использование льготных ставок или расчетной формулы, взимается НДС в размере 20%. Также основная ставка применяется в следующих случаях:

- передача имущественных прав, осуществление работ и оказание услуг за исключением предоставления племенных животных по договору финансовой аренды с правом выкупа;

- передача товаров, выполнение работ или услуг для собственных нужд в случае когда расходы не учитываются при исчислении налога на прибыль (в том числе строительно-монтажных работ);

- ввоз товаров, реализация которых не облагается по льготной ставке, а импорт не освобождается от налогообложения.

Видео:НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Ндс в 2021 году — что такое налог на добавленную стоимость, изменения 2021

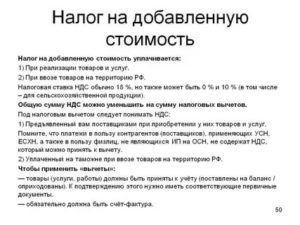

Налог на добавленную стоимость (НДС) является одним из основных и обязательных налогов, уплачиваемых ИП и организациями при применении общей системы налогообложения.

НДС является косвенным налогом, то есть взимаемым не с продавца, а с покупателя. А продавец, в свою очередь, выступает посредником, уплачивающим, полученный от покупателя налог в бюджет.

Порядок и особенности расчета, уплаты и возмещения налога установлены главой 21 НК РФ.

Рассмотрим вкратце, что из себя представляет данный налог.

Что такое НДС

Как было сказано выше, НДС является косвенным налогом.

Суть данного налога заключается в том, что продавец на сумму реализуемых покупателю товаров (работ, услуг и имущественных прав), начисляет НДС по определенной ставке.

Сумма НДС, поступившая от покупателя, уплачивается продавцом в бюджет и определяется им как разница между суммой налога, исчисленной им при реализации товаров (работ, услуг, имущественных прав) покупателям, и суммой налога, предъявленной этому налогоплательщику при приобретении им товаров (работ, услуг, имущественных прав), используемых для облагаемых НДС операций.

НДС является федеральным налогом, то есть обязательным к уплате на всей территории России. Он был установлен в Российской Федерации с 1 января 1992 года.

Виды НДС

Существует два вида налога на добавленную стоимость: внутренний, уплачиваемый при реализации товаров, работ и услуг на территории РФ и ввозной, подлежащий уплате при ввозе товара на территорию России.

Кто обязан платить налог на добавленную стоимость

Уплачивать НДС обязаны:

- Организации и ИП, реализующие товары (работы и услуги) на территории РФ;

- Организации и ИП, ввозящие товары на территорию РФ в порядке импорта;

- Экспортеры товаров в случае неподтверждения нулевой ставки по НДС.

Примечание: действующим законодательством предусматривается освобождение от обязанности уплаты НДС для отдельных категорий налогоплательщиков.

Кто освобожден от уплаты НДС

- Организации на специальных режимах налогообложения: УСНО, ЕНВД, ЕСХН;

- ИП на ПСНО, УСНО, ЕНВД и ЕСХН;

- Организации и ИП, выручка которых за 3 последних месяца не превысила 2 млн.руб.;

- Участники проекта «Сколково».

Обратите внимание, что освобождение от уплаты НДС не предусмотрено для ИП и организаций, реализующих подакцизные товары, ввозящих продукцию на территорию РФ, а также в случае выставления счет-фактуры с выделенной суммой НДС.

Что признается объектом обложения НДС

Обложению налогом на добавленную стоимость подлежат операции:

- По реализации товаров (работ и услуг) в том числе на безвозмездной основе на территории РФ;

- Передача на территории Российской Федерации товаров (работ и услуг) для собственных нужд, расходы по которым не принимаются к вычету при исчислении налога на прибыль организаций;

- Импорт товаров на территорию РФ;

- Выполнение строительно-монтажных работ для собственного потребления.

Что не подлежит обложению налогом на добавленную стоимость

К операциям, не подпадающим под обложение налогом на добавленную стоимость, относятся операции:

- Не признаваемые реализацией товаров, работ, услуг в соответствии с п. 3 ст. 39 НК РФ;

- По безвозмездной передаче жилых домов, детсадов, клубов, санаториев и иных объектов социально-культурного и жилищно-коммунального назначения, а также дорог, электросетей, подстанций и иных подобных объектов органам госвласти и местного самоуправления;

- По передаче имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации;

- По сдаче в аренду помещений иностранным гражданам и компаниям, имеющим аккредитацию в РФ;

- По реализации отдельных видов товаров и оказании определенных услуг, поименованных в п. 2 ст. 149 НК РФ;

- По выполнению работ или оказанию услуг органами, входящими в систему органов госвласти и местного самоуправления, в рамках возложенных на них полномочий при условии, что обязательность выполнения данных работ и услуг установлена действующим законодательством РФ;

- По выполнению работ и оказанию услуг казенными, бюджетными и автономными в рамках государственного или муниципального задания, источником финансового обеспечения которого является субсидия из соответствующего бюджета бюджетной системы Российской Федерации;

- По передаче на безвозмездной основе или в безвозмездное пользование основных средств органам госвласти и местного самоуправления, государственным и муниципальным учреждениям, а также государственным и муниципальным унитарным предприятиям;

- По продаже земельных участков и долей в них;

- По передаче имущественных прав компании ее правопреемнику (правопреемникам);

- По передаче денежных средств или недвижимости на формирование или пополнение целевого капитала некоммерческой организации.

Видео:ТОП-3 разъяснений чиновников по НДС за 4 квартал 2021Скачать

Повышение НДС с 1 января 2021 года — как учесть в документах

Согласно п. 3 ст. 164 НК РФ, с 1 января 2021 плательщики НДС обязаны применять ставку 20%. Это касается всех товаров, отгруженных с начала года.

Повышение ставки НДС с 1 января 2021 не зависит от того, когда и на каких условиях были заключены договоры.

Так, если вы сделаете отгрузку в 2021 году, но предоплату получили в 2021 (а значит, исчислили НДС по ставке 18/118%), то покупателю предъявлять нужно все равно НДС по ставке 20%. Дата аванса на это не влияет.

К переходу на НДС 20% обязательно нужно подготовить вашу кассу. Как это сделать — читайте здесь. В чеке онлайн-кассы должна быть указана новая ставка налога, а также название товара. Это значит, что вам потребуется кассовая программа, которая это умеет. Приложение Касса МойСклад поддерживает это и все остальные требования 54-ФЗ. Все уже готово и протестировано: ничего специально настраивать не надо. Скачайте и попробуйте приложение прямо сейчас. Это бесплатно.

Самый сложный вопрос в ситуации перехода на НДС 20 процентов — переходящие договоры, то есть сделки, которые были заключены в 2021 году, но выполняться будут только в 2021. Разберем, как учитывать НДС в документах, если оплата и отгрузка приходятся на разные годы.

Если отгрузка была в 2021, а оплата будет в 2021

Это вполне привычная ситуация, которая не вызовет сложностей. Налоговая база определяется в 2021 году. Продавец платит налог, а покупатель принимает его к вычету по ставке 18 процентов.

После перехода на НДС 20% в 2021 году по таким договорам поставки не возникнет проблем: на момент оплаты налоговую базу не потребуется пересчитывать, и увеличение ставки не изменит налоговые обязательства продавца и покупателя.

https://www.youtube.com/watch?v=R9h73LOWeFc

Сложность может возникнуть только в том случае, если в 2021 году вы отгрузите не весь товар по договору. Тогда НДС потребуется начислить отдельно для каждой отгрузки на стоимость фактически отгруженных товаров. Для тех товаров, которые будут отгружены после 1 января 2021 года, будет применяться ставка НДС 20 процентов.

Для продавца выгоднее отгрузить товары до нового года. Неважно, заплатит ли покупатель в этом году или в следующем, продавец выиграет от применения более низкой ставки налога.

В случае предварительной оплаты расчет налога в переходный период по НДС с 18 на 20% зависит от того, указана ли в договоре цена с учетом налога или без.

Если вы заключили договор в 2021 году и указали в нем цену с учетом ставки 18%, но отгрузка будет в 2021, НДС вам придется заплатить по ставке 20%.

Если цена приводится без учета НДС — начислите его сверху дополнительно. Это выгоднее для продавца, поскольку налог будет увеличен за счет покупателя.

Что если в договоре нет прямого указания, что НДС не входит в цену? Проверьте условия договора и обстоятельства его заключения, включая сопутствующую переписку.

Если из всего этого не следует, что НДС не включен в цену, указанную в договоре, это будет означать обратное: он в эту цену заложен. В этом случае вам придется исчислить налог расчетным методом.

Это невыгодная для продавца ситуация: при увеличении ставки уменьшится стоимость товаров, и получится, что НДС увеличивается за счет поставщика.

Если отгрузка была в 2021, а в 2021 делается возврат

Если покупатель возвращает товар, именно продавец составляет корректировочный счет-фактуру на возврат. В документе нужно указать ставку не 20%, а 18%. А в корректировочных строках продавец указывает те товары, которые покупатель хочет вернуть.

Пример:

Компания в декабре 2021 года отпустила покупателю товары на сумму 120 000 рублей, в том числе 18 000 рублей НДС. Но в январе 2021 года покупатель решил вернуть часть покупок на сумму 60 000 рублей.

Компания-продавец должна составить счет-фактуру на 60 000 рублей. Бухгалтер должен там указать ставку НДС 18%, потому что товар продали в 2021 года по старой ставке.

Как учесть в договоре повышение ставки НДС с 18 на 20%?

Очевидно, что подготовиться к такой ситуации можно в оставшийся период 2021 года, когда вы будете заключать договоры, обязательства по которым собираетесь исполнять после 1 января. Безопасный и выгодный вариант, который защитит вас от убытков, — не указывать ставку НДС.

Поскольку она увеличивается на основании закона, который вступит в силу только с 1 января следующего года, при заключении договора в этом году нет формального основания указывать ставку 20%.

Вы можете прописать в договоре порядок формирования окончательной цены, то есть стоимость товаров без учета НДС + указание, что НДС будет предъявляться дополнительно по ставке, установленной п. 3 ст. 164 НК РФ. Это будет значить, что до 31 декабря ставка НДС составит 18%, а с 1 января — 20%.

Можно ли при повышении ставки НДС вносить изменения в договор на 2021 год, который уже заключен? Прежде всего — согласуйте условия с партнером.

Затем составьте дополнительное соглашение с изменениями по ставке НДС в 2021 году. Тут действует тот же принцип, что и с договорами.

Заключая в 2021 году дополнительное соглашение, конкретную ставку НДС лучше не указывать, а просто сослаться на установленную Налоговым кодексом.

Составляя дополнительное соглашение к договору об изменении НДС с 2021, вы можете включить в него и другие условия. Это поможет избежать убытков.

Так, вы можете согласовать и обозначить досрочную поставку (без указания причины) — до момента изменения ставки НДС в 2021 году. Это будет выгодно для вас, потому что вы сможете применить ставку 18%.

Также, чтобы смягчить переход на НДС 20% для вашего постоянного покупателя, вы можете предложить ему скидку при отгрузке.

Если вы подписали такой договор, ничего страшного не произойдет. Такое указание не создает налоговых рисков. Эксперты отмечают, что в этом случае существует возможность признания сделки недействительной, но на практике эта вероятность нулевая.

Даже если при отгрузке с 2021 года НДС предъявляется по ставке 20 процентов, в переходный период — до 1 января — при получении аванса или предоплаты вам все равно нужно исчислять налог по ставке 18/118. При этом не имеет значения, какая ставка предусмотрена договором.

https://www.youtube.com/watch?v=kutujkZ7qfg

Новая ставка НДС 20 процентов должна указываться в кассовых чеках начиная с 1 января 2021 года. К нарушениям ФНС намерена относиться строго. Поэтому кассовую технику нужно привести в соответствие этому требованию как можно скорее. Что нужно делать — читайте в нашей статье >>

Источники:

- Письмо ФНС России от 23.10.2021 № СД-4-3/20667@

Видео:НДС и налог на прибыль: закрываем год и готовимся к 2021 годуСкачать

НДС: сколько процентов составит в 2021 году?

Налог на добавленную стоимость является одним из самых массовых в государственной фискальной системе. Он относится к категории косвенных платежей.

Обязательства по нему исчисляют и уплачивают субъекты предпринимательской деятельности, но вся сумма налога закладывается в цену товара, поэтому налоговая нагрузка по НДС по факту перекладывается на конечного потребителя. Сколько составляет НДС в 2021 году, расскажем далее.

Ставки налога НДС на 2021 год

Принятый закон от 03.08.2021 г. № 303-ФЗ предполагает изменение основной ставки налогообложения по НДС. Текущий показатель будет увеличен на 2% с 1 января 2021 года. Сейчас действует ставка 18%, со следующего года налог будет исчисляться по ставке 20%.

Минфином в связи с предстоящими корректировками анонсирован дополнительный приток налоговых доходов в бюджет в сумме 2 трлн руб. за три ближайших года. Эти средства планируется потратить на нужды сферы социальных услуг – образование, медицину и развитие культуры.

Сколько процентов составит НДС в 2021 году? Ставка 20% будет применяться вместо ныне действующих 18%.

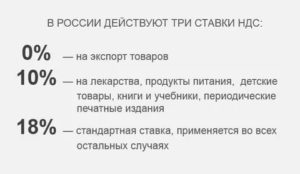

Но останутся без изменений льготные ставки налогообложения по налогу на добавленную стоимость. По ставке 10% будет исчисляться налог при продаже продовольственных товаров из перечня, указанного в п. 2 ст. 164 НК РФ, включая следующие продукты:

- мясная продукция (исключение предусмотрено для деликатесных мясных изделий, например, вырезки, колбас, мясных консервов);

- молочные изделия;

- яйца;

- маргарин, растительное масло;

- сахар;

- соль;

- хлебные изделия;

- зерновые, крупы, мука;

- макароны разных сортов и видов;

- морепродукты;

- овощи;

- питание для детей и диабетиков.

По льготной ставке 10% будут облагаться товары для детей: трикотажные изделия, детская обувь, кроватки, матрацы, коляски, подгузники и игрушки с канцелярскими принадлежностями.

В части НДС сколько процентов в 2021 году будет применяться в отношении периодических изданий? Также 10%, если продукция не носит рекламный характер, а ее содержание не является эротическим.

По сниженному тарифу 10% облагается издание культурно-образовательной и научной литературы.

Эта ставка остается актуальной и для медицинской продукции, включая лекарственные препараты, а также для услуг по внутренним авиаперевозкам.

Применительно к услугам международной транспортировки товаров по-прежнему будет применяться ставка 0%. Полный перечень видов деятельности, по которым субъекты хозяйствования исчисляют НДС по нулевому тарифу, приведен в п. 1 ст. 164 НК РФ.

Последствия повышения НДС

НДС закладывается практически во все реализуемые населению товары и оказываемые услуги.

За счет изменения ставок налогообложения эксперты прогнозируют рост отпускных цен на ряд продукции, в том числе на продукты питания, автомобильное топливо, одежду, услуги ЖКХ и др.

Применительно к тарифам коммунальных услуг правительство предлагает произвести повышение базовых ставок с 1 января 2021 года. Но обновленная стоимость оплаты ЖКХ не должна превышать размер инфляционного коэффициента.

Учитывая, сколько процентов составит НДС в 2021 году (основная ставка увеличится на 2%), эксперты уже к концу 2021 года, в связи с грядущим повышением налоговой нагрузки, ожидают рост инфляции выше прогнозируемого уровня.

Рост цен на потребительские товары и ряд услуг станет причиной снижения покупательской способности населения.

Если уровень инфляции превысит прогнозные показатели, будет утрачена возможность дальнейшего снижения Центробанком ключевой ставки, кредиты перестанут дешеветь.

https://www.youtube.com/watch?v=PXpg8N4sHyk

Субъектам хозяйствования, в связи с изменением налоговых тарифов, придется в начале года обновлять условия договорных отношений с контрагентами. В соглашения надо будет внести сведения о том, сколько составляет НДС в 2021 году, как в результате изменения условий налогообложения будет формироваться стоимость предмета договоренностей.

Сложности могут возникнуть по поставкам в переходный период.

Например, товарная продукция отгружена покупателю в конце 2021 года по цене с заложенным налогом по ставке 18%, а в январе предпринимателями подписывается допсоглашение об изменении цен на товары в связи с изменением ставки НДС и производится оплата декабрьской поставки.

В этой ситуации придется производить доначисления налога. Возможна и обратная ситуация, требующая корректировки – когда аванс получен с учетом старой ставки налога, а отгрузка произошла в январе 2021 года после вступления в силу изменений по НДС.

🎬 Видео

Какие налоги платит ИП на общей системе налогообложения в 2021 году? НДС и НДФЛ.Скачать

Чем грозит повышение НДС с 18 до 20 НДС в 2019 годуСкачать

НДС и налог на прибыль: закрываем 2021 год и встречаем 2022 год без ошибокСкачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

НДС: изменения правил применения и порядка формирования отчетности в 2021 годуСкачать

Изменения по НДС с 01.07.2021 г.Скачать

Ставка НДС 10. Противоречия в ПеречняхСкачать

Расчет налоговой базы по НДС. Момент определения базы НДС.Скачать

Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

Отмена ЕНВД с 2021, платформа 8.3.18, онлайн-ККТ в 1С, сроки уплаты налогов для пострадавших МСПСкачать

НДС и налог на прибыль. Изменения 2020-2021Скачать

НДС: изменения с 1 июля 2021 и не толькоСкачать

Налоги Обществознание ЕГЭ 2021Скачать

Изменения НК-2021: налог на прибыль, НДС, ЭСЧФ.Скачать

ЕСХН: налоги, взносы, НДС. Как считать налоги на ЕСХН. Плюсы и минусы ЕСХН в 2022 году.Скачать