ВЫБЕРУ.РУ / Иван Анчуков

До 2015 года налог на имущество физических лиц рассчитывался исходя из инвентаризационной стоимости. После 2015 года страна начала переходить на новый справедливый расчёт налога — по кадастровой стоимости. С 1 января 2021 года все регионы должны считать по-новому.

В связи с этим начались недовольства — люди получают огромные квитанции и не знают что с этим делать. Дальше — больше. Постепенно закончится переходный период с понижающими коэффициентами, и налоги ещё больше вырастут. Так ли страшна новая система, как о ней рассказывают, и кому особенно не повезло.

- Изменения в расчёте налога с 2021 года

- Сколько платить?

- Как меняется стоимость

- Что делать?

- Почему инвентаризационная стоимость квартиры увеличивается каждый год

- Скажите как может увеличится инвентаризационная стоимость дома

- Пересмотр цен на жилье или почему увеличилась кадастровая стоимость квартиры

- Почему налоговая база растет ежегодно на приличные суммы

- Налог на недвижимость: почему он вырос и как с этим быть

- Может ли БТИ увеличивать инвентаризационную стоимость квартиры по сравнению с моментом приватизации

- Для чего нужна инвентаризационная стоимость объекта недвижимости

- Почему кадастровая оценка жилья часто выше рыночной

- Кадастровый «рэкет»

- Почему увеличивается инвентаризационная стоимость дома

- Инвентаризационная стоимость квартиры

- Почему выросла сумма налога?

- Что такое коэффициент-дефлятор?

- Кто и как получит уведомления?

- Как узнать инвентаризационную стоимость квартиры, и зачем она нужна

- Что такое инвентаризационная стоимость квартиры и где ее узнать

- Чем отличается кадастровая стоимость от инвентаризационной? Определение кадастровой стоимости

- Что такое инвентаризационная стоимость квартиры и где получить справку об оценке

- Вопросы и ответы

- Как узнать инвентаризационную стоимость квартиры

- Когда в Алтайском крае могут начать считать налог по кадастровой оценке?

- Может ли меняться инвентаризационная стоимость квартиры

- Почему растет инвентаризационная стоимость дома каждый год

- Почему каждый год увеличивается инвентаризационная стоимость квартиры

- Что такое инвентаризационная стоимость: понятие и способ расчёта

- Где получить справку об инвентаризационной стоимости

- Почему инвентарная стоимость увеличивается каждый год

- Что вообще изменилось?

- Почему в налоге растет инвентаризациоонная стоимости дома каждый год

- Оспаривание инвентаризационной стоимости квартиры

- 🎥 Видео

Изменения в расчёте налога с 2021 года

Инвентаризационная стоимость рассчитывается из площади, степени износа и затрат на строительство. Несложно догадаться, что чем старше дом, тем меньше инвентаризационная стоимость.

Так, двухкомнатная хрущёвка в центре города может оцениваться по инвентаризационной стоимости в 300 тыс рублей, в то время, как её рыночная стоимость около 3 млн рублей. С новостройками обратная ситуация.

Стандарты расчёта были введены в 1969 году и с тех пор не менялись, даже для оценки домов новой постройки. Отсюда возникает несправедливость и расхождение между реальной и инвентризационной стоимостью.

Кадастровая стоимость приближена к рыночной.orenburzhie. Стандарты оценки инвентаризационной стоимости не менялись с 1969 года и одинаковы для всех домов, что не отражает рыночную стоимость.

В неё заложена не только площадь, но и удалённость района, его престижность, инфраструктура, класс жилья, материал стен и прочее. Расхождение с рыночной стоимостью будет, но не такое большое.

Раз в пять лет Росреестр будет пересматривать кадастровую стоимость, чтобы учитывать изменения на рынке.

Итак, по новому порядку налоговая база будет исчисляться не из инвентаризационной стоимости, а из кадастровой. Цель — восстановить справедливость и уравнять плательщиков налогов.

Сколько платить?

nash aleksandrov. Не обязательно считать налоги самостоятельно — налоговая это сделает за вас.

Региональные власти могут устанавливать свои налоговые ставки, но не превышающие базовые больше, чем в три раза. Так, базовый тариф на квартиру — 0,1%. В Москве введена прогрессивная шкала ставок в зависимости от стоимости недвижимости:

- до 10 млн — 0,1%;

- 10−20 млн — 0,15%;

- 20−50 млн — 0,2%;

- 50−300 млн — 0,3%;

- свыше 300 млн — 2%.

Для снижения размера налога предусмотрены вычеты:

- для квартир — 20 кв. м;

- для домов — 50 кв. м;

- для комнат — 10 кв. м.

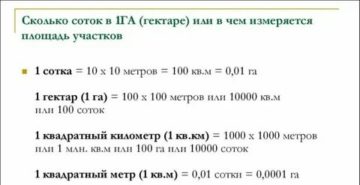

Для примера. Есть квартира площадью 39 кв. м. Минусуем из этой площади вычет и получаем 19 кв. м. Налог надо будет уплачивать только на эту площадь. Второй пример — дом 45 кв. м. По нему вычет 50 кв. м, что даёт отрицательное значение. Налогооблагаемая база равна нулю.

Налог по кадастровой стоимости уравняет владельцев недвижимости. yandex by.

Даже при изменении кадастровой стоимости, налог не должен повышаться более, чем на 10%.

Как меняется стоимость

Новые правила расчёта налогов породили панику и недовольство. Не повезло владельцам квартир в старых домах, которые находятся в центре города.

Если взять пример выше: инвентаризационная стоимость на двухкомнатную квартиру — 300 тыс, кадастровая — 3 млн. Разница по налогу более 3000 рублей. Если взять московские квартиры, там налог будет ещё выше.

Особенно с учётом большого метража, на который действует повышающая ставка.

Ещё одна категория тех, кому не повезло — владельцы апартаментов. Если жильё не числится как квартира, комната или дом, то придётся платить 0,5%.

novosti s. Апартаменты — это не квартира, а, значит, налоговая ставка для них выше.

Но нельзя оценивать нововведение только негативно. Например, новостройка на окраине города.

Инвентаризационная стоимость будет высокая, поскольку все расходы на строительство посчитаны и заложены в неё, а износа пока нет.

Если ту же самую квартиру посчитать по кадастровой стоимости, то налогооблагаемая база понизится, к тому же будет заложен вычет.

Итак, в выигрыше окажутся владельцы маленьких недорогих квартир в новостройках, а владельцы больших квартир в старых домах, которые находятся в центре, проиграют.

E1. Владельцы квартир в новостройке будут платить меньше.

Представители налоговой службы уверяют, что в любом случае повышение не будет большим. Впрочем, народ не согласен. Для большинства 3, 4, 5 тысяч плюсом к расходам — ощутимо.

Ещё одна категория владельцев недвижимости, которая будет недовольна новой системой расчётов, — бизнесмены. Для них ставка налога 2%, нет никаких льгот и вычетов. И-за этого увеличение налогооблагаемой базы сильно скажется на окончательной сумме налога.

Что делать?

Для начала надо проверить кадастровую стоимость на сайте Росреестра. Иногда она может быть завышенной, поскольку сотрудник не учёл того, что дом в аварийном состоянии или другие особенности.

Чтобы восстановить справедливость, придётся проводить переоценку и писать обращение в Росреестр. При этом практика показывает, что удовлетворены бывают только 40% дел. Обращение в суд — дорого, долго и не гарантирует результат. В этом случае надо считать выгоды.

Из-за 500 рублей разницы по налогам нет смысла тратить более 30 тыс на судебные разбирательства и переоценку.

realt onliner. Оценка и дальнейшие судебные разбирательства из-за пересмотра кадастровой стоимости — долго и дорого.

После получения квитанции лучше пересчитать налог самостоятельно. Это можно сделать, подставив свои данные в формулу, или воспользоваться калькулятором на сайте налоговой.

Для этого надо знать: кадастровый номер, метраж жилья, количество собственников, инвентаризационную стоимость (можно запросить в БТИ). Если есть расхождения, то надо обратиться в своё отделение УФНС за новой квитанцией. Если квитанция не пришла, значит её надо искать не в почтовом ящике, а в электронном.

Подробнее об этом мы писали в статье «Ничего не забыли?»

samara bezformata. Распространённая схема ухода от налогов — переоформление недвижимости на льготников

Проверить наличие льгот.

На них имеют право инвалиды I и II группы, инвалиды детства, пенсионеры, предпенсионеры, участники ВОВ, военные, чернобыльцы.

Один из распространённых способов ухода от налогов — переоформление недвижимости на родственника, имеющего льготу. Здесь тоже есть свои нюансы и опасности.

Итак, со следующего года все регионы перейдут на новую систему расчёта налога. Чтобы сумма в квитанции не стала неожиданностью, лучше рассчитать примерную сумму самостоятельно.

Видео:Кадастровая стоимость увеличилась. Покупать нет смысла?Скачать

Почему инвентаризационная стоимость квартиры увеличивается каждый год

О! Глубоко копаете Сергей. Скажу больше. В расчете участвует не инвентаризационная, а суммарная инвентаризационная стоимость имущества. Допустим, я являюсь собственником трех квартир в Москве по 200 000 руб. каждая. Тако вот налог я обязан платить не по каждой квартире отдельно (ставка 0,1%), а суммарно по всем трем квартирам (ставка 0,5%). То же неплохо.

Скажите как может увеличится инвентаризационная стоимость дома

Коэффициенты перерасчета установлены нормативно-правовым актом, а потому в настоящее время пересмотру не подлежат. Но на непосредственную налогооблагаемую стоимость объекта граждане все же могут повлиять.

Как уже объяснялось выше, на инвентаризационную стоимость в значительной мере влияет процент физического износа объекта, и органы технической инвентаризации берут за основу именно тот процент, который был установлен на дату последней технической инвентаризации объекта недвижимого имущества.

Пересмотр цен на жилье или почему увеличилась кадастровая стоимость квартиры

Рыночная цена основывается на показателях, которыми оперирует рынок. В условиях сделок купли-продажи, окончательной стоимостью квартиры можно назвать сумму, за которую покупатель готов приобрести объект.

Рыночное достоинство нельзя назвать объективным или стабильным, но оно стратегически важно для каждого владельца.

Недвижимость продается по завышенной и заниженной стоимости, конкретные примеры для рынка нивелируются, главное, понять, объективную востребованность для покупателя.

https://www.youtube.com/watch?v=0wln4QI-Wks

С 2015 года налоговики впервые стали применять коэффициент-дефлятор. Суть такова: суммарная инвентаризационная стоимость имущества умножается на коэффициент-дефлятор. Его размер, согласно приказу Минэкономразвития России, в 2015 году составлял 1,147, в 2021 году- 1,329, в 2021 году — 1,425.

Читать еще —> Кадастровая карта по кадастровому номеру земельного участка

Почему налоговая база растет ежегодно на приличные суммы

Согласно п.1 ст.5 Закона исчисление налога на имущество физических лиц производится налоговыми органами. При этом уплата налога производится на основании платежного извещения, которое направляется налоговыми органами каждому налогоплательщику (п.8 ст.5 Закона).

Налог на недвижимость: почему он вырос и как с этим быть

- Через комиссию. Направьте в комиссию Росреестра в вашем регионе заявление о пересмотре кадастровой стоимости. К нему приложите документы, подтверждающие наличие ошибки (официальные бумаги, в которых указаны верные сведения об объекте недвижимости, или независимую оценку его стоимости).

- Через суд. Для этого подаётся исковое заявление на местное отделение Росреестра, ответственное за кадастровую оценку вашей недвижимости, с приложением всех необходимых документов.

Может ли БТИ увеличивать инвентаризационную стоимость квартиры по сравнению с моментом приватизации

Приказ Минэкономразвития «Об утверждении порядка расчета инвентаризационной стоимости находящихся в собственности физических лиц зданий, помещений, сооружений, объектов незавершенного строительства, учтенных в государственном кадастре недвижимости и признаваемых объектами обложения налогом на имущество физических лиц» , согласно которому инвентаризационную стоимость предполагается считать по следующей формуле: произведение кадастровой стоимости объекта капитального строительства и коэффициента равного 0,03.

Для чего нужна инвентаризационная стоимость объекта недвижимости

Определение инвентаризационной стоимости объекта недвижимости в компетенции бюро технической инвентаризации (БТИ).

Руководством для БТИ является «Порядок оценки зданий…», который был утвержден приказом Министра архитектуры и строительства Российской Федерации N 87 от 04.04.92.

Восстановительную стоимость объекта определяют по уровню цен 1991 года, используя индексы и коэффициенты, введённые постановлением Госстроя СССР от 11 мая 1983 года N 94.

БТИ выдает справку, где написана инвентаризационная стоимость вашего объекта недвижимости, если вам, к примеру, нужно вступить в наследство или заплатить налог. Такую справку не стоит оформлять заранее, потому что срок её действия ограничен. Кроме этого, БТИ ежегодно представляют в налоговую службу инвентаризационную стоимость объекта на 1 января.

Читать еще —> Льготы ветеранам боевых действий в брянской области

Почему кадастровая оценка жилья часто выше рыночной

С ним не совсем согласен директор департамента вторичного рынка «ИНКОМ-Недвижимость» Сергей Шлома: «В то время, когда разрабатывался закон о кадастровой стоимости объектов недвижимости, цены на столичные квартиры были гораздо выше.

А мы фиксируем, что за последние 2–3 года стоимость недвижимости в Москве — мы говорим не о заявленных продавцами ценах, а о продажных — уменьшилась как минимум на 20%, а по некоторым позициям — на 25%. Соответственно, становится понятно, что налог на эту недвижимость подсчитан некорректно.

Возможно, сейчас не самое удачное время для введения нового налога на недвижимость, потому что в обществе есть определенное напряжение, связанное с падением уровня доходов населения, и люди в буквальном смысле слова считают каждую копейку.

Но государство тоже считает каждую копейку, и в условиях дефицита бюджета страны и удешевления нефти как раз встал вопрос о необходимости разработки нового налога на недвижимость».

Кадастровый «рэкет»

«Без преувеличения можно сказать, что эта тема может стать чуть ли не основной в предвыборной думской кампании. Неудивительно, что против новых мер правительства активно выступают многие политические силы.

Кстати, любопытно, что последовательно против всегда был только Сергей Миронов и его «Справедливая Россия». Остальные — или не высказывались по этому поводу, или допускали вариативность в повышении налога», — отмечает он.

«Эсеры» же в частности призвали без условий вернуться к прежней схеме расчета налога исходя из инвентаризационной стоимости объекта. И это требование, несмотря на популистские оттенки, логично. Почему?

Видео:Кадастровая стоимость квартиры. Зачем нужна? На что влияет?Скачать

Почему увеличивается инвентаризационная стоимость дома

Вопросы и ответы Легко заметить, что пределы инвентаризационной стоимости, определяющие ставку налога, не изменялись 10 лет. За это время инвентаризационна. Altapress.ru объясняет, почему вырос налог на имущество в Барнауле и Алтайском крае.

Инвентаризационная стоимость квартиры

Таким образом, сумма налога на имущество зависит: — во-первых, от ставки налога, которые устанавливаются нормативными правовыми актами представительных органов местного самоуправления в зависимости от суммарной инвентаризационной стоимости. Допускается установление дифференцированных налоговых ставок в зависимости от стоимости, типа использования и по иным критериям.

В настоящее время ставки установлены в пределах от 0,1 до 2,0 процентов; — во-вторых, от инвентаризационной стоимости имущества. Сведения об инвентаризационной стоимости имущества в налоговый орган предоставляются ежегодно органами технической инвентаризации.

Уплата налога производится на основании уведомления налогового органа, равными долями в два срока — не позднее 15 сентября и 15 ноября. Пример расчета сумм налога: Например, инвентаризационная стоимость жилого дома составляет 700 000 рублей.

https://www.youtube.com/watch?v=Most-84OtRs

Собственник жилья один.

Почему выросла сумма налога?

Основных причины — две.

1. В 2021 году коэффициент-дефлятор составил 1,425. Годом ранее он составлял 1,329.

Пример 1. Исходим из того, что базовая инвентаризационная стоимость жилья составляет 500 тыс. рублей.

2021 год:

500 тыс. рублей х 1,329 (коэффициент-дефлятор) = 664,5 тыс. (сумма, на которую начисляется ставка налога).

664,5 тыс. х 0,5% (ставка для объектов по стоимости от 500 до 800 тыс.) = 3322,5 рублей (сумма к оплате)

2021 год:

500 тыс. х 1,425 = 712,5

712,5×0,5% = 3562,5 рублей

Рост — 240 рублей при сохранении базовой стоимости жилья.

2. При умножении на коэффициент ваша инвентаризационная стоимость могла «перескочить» в другую ценовую группу, в которой ставка налога уже выше.

Пример 2. Исходим из того, что базовая инвентаризационная стоимость жилья 600 тыс. рублей.

2021 год:

600 тыс. х 1,329 (коэффициент-дефлятор) = 797,4 тыс. (сумма, на которую начисляется ставка налога).

797,4 тыс. х 0,5% (ставка для объектов по стоимости от 500 до 800 тыс.) = 3987 рублей к оплате.

2021 год:

600 тыс. х 1,425 х = 855 тыс.

855 тыс. х 0,88% (ставка для объектов стоимостью от 800 тыс. до 1,5 млн) = 7524 рубля к оплате.

Рост — 3537 рублей при сохранении базовой стоимости жилья.

Налоги. Бухгалтерия. открытые источники (CC0)

Что такое коэффициент-дефлятор?

Коэффициент-дефлятор ввели в 2014 году на федеральном уровне приказом Минэкономразвития. Он определяется на один год и един для всех регионов. На 2021 год (именно за него мы платим сейчас налог) он составляет 1,425. То есть по сути базовая инвентаризационная стоимость жилья при начислении налога умножается почти в 1,5 раза.

Кто и как получит уведомления?

Всем плательщикам, у которых зарегистрирован личный кабинет на сайте налоговой службы, уведомление загрузят именно туда. Печатную квитанцию им не принесут. Если вы забыли пароль от электронного кабинета, нужно обратиться в вашу инспекцию.

Остальным владельцам недвижимости уведомление пришлют по почте, кроме тех, у кого платеж составляет менее 100 рублей.

Массовая рассылка писем с уведомлениями начнется в конце сентября. В 2021 году ее будет проводить Волгоградский филиал ФНС — этот отправитель будет указан на почтовом конверте.

Инвентаризационную оценку объекта можно узнать:

- в органах БТИ,

- в личном кабинете налогоплательщика на сайте ФНС,

- в уведомлениях на уплату налога (указанную там сумму нужно разделить на 1,425 — коэффициент-дефлятор),

- в документах купли-продажи жилья, если сделка прошла после 1 января 2012 года (не касается новостроек, в отношении них указывается только кадастровая стоимость).

Как узнать инвентаризационную стоимость квартиры, и зачем она нужна

Информацию об инвентаризационной и кадастровой стоимости можно получить через интернет: для этого нужно зайти на сайт Росреестра и ввести в поле поиска данные о расположении объекта. Система позволит увидеть кадастровый номер объекта и его оценочную стоимость. К сожалению, нередки случаи, когда инвентаризационная стоимость конкретного объекта оказывается неоправданно завышенной.

- В арбитражный суд подается заявление, в котором нужно указать, какая организация проводила оценку объекта недвижимости, и почему собственник не согласен с ее результатами.

- К заявлению прикладываются документы, подтверждающие несправедливость назначенной инвентаризационной стоимости. Для этого желательно обратиться в независимую оценочную организацию, которая проведет процедуру оценки и все необходимые расчеты с соблюдением существующих нормативов.

- Суд рассмотрит ваше обращение и сделает выводы о правильности или неправильности проведенной оценки недвижимости, по результатам судебного заседания инвентаризационная стоимость жилья может быть уменьшена, или она оставляется без изменений, после чего вы сможете обратиться с жалобой в вышестоящие судебные инстанции. Как правило, суд встает на встречу собственника.

Что такое инвентаризационная стоимость квартиры и где ее узнать

До 2021 года действует переходный период, в котором начисление налога на имущество граждан и организаций осуществляется как по инвентаризационной, так и по кадастровой стоимости объекта жилой недвижимости (в зависимости от решения субъекта РФ).

- В соответствии со сборниками УПВС определяется восстановительная стоимость здания.

- Полученная стоимость пересчитывается сначала в цены 1991 года, а затем применяется коэффициент, учитывающий динамику роста цен по состоянию на год, в котором осуществляется расчет стоимости (эти коэффициенты утверждались регионами вплоть до ).

- Определяется размер физического износа здания на дату проведения последней инвентаризации квартиры (произведение восстановительной стоимости и установленного процента износа).

- Разница между восстановительной стоимостью и размером износа составляет инвентаризационную стоимость.

Чем отличается кадастровая стоимость от инвентаризационной? Определение кадастровой стоимости

Впоследствии все изменения стали вноситься ежегодно в автоматическом режиме – во-первых, с поправкой на инфляцию, во-вторых, с поправкой на время.

Однако все равно, как бы стремительно ни старело здание, инвентаризационная стоимость его растет.

Если владелец недвижимости задастся вопросом, как узнать инвентаризационную стоимость объекта, то ему надо заглянуть в технический паспорт. Там есть нужные сведения.

https://www.youtube.com/watch?v=qwXCieVAjY8

Кадастровая оценка предусматривает массовый подход, когда не нужно обмерять каждую квартиру или дом. Судя по всему, у занимающихся этим компаний есть набор коэффициентов, зависящих от расположения объекта и его категории.

Берется сумма оценки БТИ и умножается на эти коэффициенты. Именно поэтому инвентаризационная и кадастровая стоимость квартиры отличаются иногда в несколько раз.

Чиновники стараются учесть буквально все – даже расстояние до остановки троллейбуса, метро или наличие детской игровой площадки.

Рекомендуем прочесть: Зарегистрироваться в садик

Что такое инвентаризационная стоимость квартиры и где получить справку об оценке

- Сравнительный – оценщик анализирует и сравнивает информацию о проведённых сделках на рынке и на основании полученных сведений относит оцениваемую квартиру к той или иной группе.

- Затратный – специалист оценивает стоимость строительных материалов, работ по проведению коммуникаций и инженерных систем, а также стоимость земли, на которой стоит здание. В основном данный метод применяется относительно новостроек в стадии строительства.

- Доходный – основывается на сведениях о стоимости аренды квартиры и расходов на её обслуживание. Данный метод применяется, когда на рынке мало информации о сделках с недвижимостью.

Сегодня узнать стоимость квартиры можно онлайн на сайте Росреестра.

На главной странице следует выбрать раздел «Электронные услуги», затем — «Справочная информация по объектам недвижимости в режиме online». Далее необходимо ввести кадастровый номер интересующего объекта недвижимости. Система выдаст кадастровый номер и стоимость жилья. Если нет возможности ввести кадастровый номер, можно указать адрес квартиры.

Вопросы и ответы

Легко заметить, что пределы инвентаризационной стоимости, определяющие ставку налога, не изменялись 10 лет.

За это время инвентаризационная стоимость «потихоньку» выросла так, что ставка налога с 0.1% поднялась до 0.5% (в 5 раз!). И это притом, что площадь отдельно взятой квартиры «не подросла!» в доме 1982г.

постройки, который при этом ещё и состарился на 10 лет. Налоговая выполнила расчёт:

О! Глубоко копаете Сергей. Скажу больше. В расчете участвует не инвентаризационная, а суммарная инвентаризационная стоимость имущества. Допустим, я являюсь собственником трех квартир в Москве по 200 000 руб. каждая. Тако вот налог я обязан платить не по каждой квартире отдельно (ставка 0,1%), а суммарно по всем трем квартирам (ставка 0,5%). То же неплохо.

Как узнать инвентаризационную стоимость квартиры

На руки заявителю выдают документ с необходимыми подписями и печатями, который можно смело использовать при проведении сделок с недвижимостью. Если же инвентаризационная стоимость нужна лишь для оплаты налога, то ее легко можно рассчитать самостоятельно. Но об этом поговорим в конце.

- вход с помощью электронной цифровой подписи, получать которую можно на портале Госуслуг;

- вход с использованием Единой системы аутентификации;

- лично обратиться в ФНС и там получить логин и пароль – для простых людей такой способ однозначно самый доступный.

В настоящее время налог на имущество начисляется на основании данных об инвентаризационной стоимости квартиры на 01 января каждого года. Налог на квартиру начисляют органы налоговой службы. Эти органы в своей работе основываются на два фактора, это инвентаризационная стоимость и применяемая ставка, которую определяют органы местного управления.

- Рыночная стоимость нужна для совершения любой сделки с недвижимостью, а кадастровая требуется не всегда. Например, она не требуется для оформления наследования на квартиру.

- Кадастровая стоимость осуществляется совершенно по другой методике вычисления.

- При расчете такой стоимости во внимание берутся не только такие данные, как сегмент недвижимости, год постройки, но и имеется ли место для парковки, в каком районе города находится квартира и т.д.

- Органом, выдающим справки о кадастровой стоимости жилья, является Росреестр.

- Получить такую справку можно через интернет, зайдя на сайт Росреестра.

Когда в Алтайском крае могут начать считать налог по кадастровой оценке?

По закону, все регионы России должны перейти на эту систему до 2021 года. Кадастровая стоимость максимально приближена к рыночной. Именно поэтому, ожидают многие, суммы к оплате после перехода могут «взлететь». Однако все не так просто.

Во-первых, здесь не применяется коэффициент-дефлятор. Во-вторых, новая система предполагает систему налоговых вычетов:

- на 20 кв. м — для квартиры,

- на 50 кв. м — для жилого дома,

- на 10 кв. м — для комнаты.

Ранее Ирина Смирнова, начальник отдела краевой налоговой службы, объясняла , что сейчас площадь объекта не имеет значения. После перехода на новую систему налог, например, на квартиру будет исчисляться так: кадастровая оценка — минус кадастровая оценка ее 20 кв. метров — умножить на ставку, которую утвердят местные депутаты.

Может ли меняться инвентаризационная стоимость квартиры

Муж в 2006 году приватизировал дом родителей. В Кадастровой палате дом оценили в 376 тыс. руб. В 2007 и 2008 годах приходило уведомление с требованием уплатить налог 1143 рубля. Внимание И стоимость дома в квитке стояла 381 тыс. 72 руб. А в 2009 году цена почему-то стояла уже 468 тыс. 799 руб.! И налог мы заплатили 1406 руб. 73 коп.

Недавно пришло уведомление, в котором дом вроде как стоит уже 602 тыс.

170 руб. и налог 1806 руб. 51 коп. Мы понимаем, что земля дорожает. Но дом наш старый, построен своими руками, как же может расти на него цена? И как рассчитывается налог ? Понимаю ваше недовольство.

Дело в том, что ставки налога на строения, помещения и сооружения устанавливаются правовыми актами местных властей в зависимости от суммарной инвентаризационной стоимости.

Почему растет инвентаризационная стоимость дома каждый год

Инвентаризационную цену на 1 января каждого года определяет бюро технической инвентаризации (БТИ) и передает данные налоговикам до 1 марта. Она может меняться каждый год. Такая стоимость жилья рассчитывается через специальные коэффициенты, и ее все больше стараются приблизить к рыночной. Поэтому и налог растет.

https://www.youtube.com/watch?v=neq45QiQwKM

Муж в 2006 году приватизировал дом родителей. В Кадастровой палате дом оценили в 376 тыс. руб. В 2007 и 2008 годах приходило уведомление с требованием уплатить налог 1143 рубля. И стоимость дома в квитке стояла 381 тыс. 72 руб. А в 2009 году цена почему-то стояла уже 468 тыс. 799 руб.

! И налог мы заплатили 1406 руб. 73 коп. Недавно пришло уведомление, в котором дом вроде как стоит уже 602 тыс. 170 руб. и налог 1806 руб. 51 коп. Мы понимаем, что земля дорожает.

Но дом наш старый, построен своими руками, как же может расти на него цена? И как рассчитывается налог ?

Почему каждый год увеличивается инвентаризационная стоимость квартиры

С 2015 года налоговики впервые стали применять коэффициент-дефлятор. Суть такова: суммарная инвентаризационная стоимость имущества умножается на коэффициент-дефлятор. Его размер, согласно приказу Минэкономразвития России, в 2015 году составлял 1,147, в 2021 году- 1,329, в 2021 году — 1,425.

Что такое инвентаризационная стоимость: понятие и способ расчёта

Инвентаризационная стоимость – это оценочная стоимость жилья, согласно заключению оценщика из БТИ. Она рассчитывается, исходя из следующих показателей:

- Площадь квартиры (основной показатель).

- Коммунальные удобства.

- Год постройки сооружения, в котором находится квартира.

Инвентаризационная, или оценочная, стоимость объекта значительно ниже рыночной, поскольку при расчётах учитывается только конструкция квартиры и расценки на стройматериалы и работы. При этом земля, на котором стоит дом, расположение здания, комфортабельность и иные немаловажные характеристики во внимание не принимаются.

Где получить справку об инвентаризационной стоимости

Сведения и документация относительно инвентаризационной стоимости предоставляются только собственнику или квартиросъемщику (неприватизированные квартиры) либо их представителю, имеющему нотариально заверенную доверенность. Чтобы узнать оценочную стоимость квартиры, а также получить справку, собственнику недвижимости необходимо обратиться в БТИ, находящееся по месту жительства заявителя.

Документы, необходимые для получения справки об оценочной стоимости по БТИ:

- Соответствующее заявление.

- Свидетельство о собственности. (Если жилье не приватизировано — договор социального найма).

- Паспорт заявителя.

Сотрудник БТИ назначит день получения справки. Выдача справок об инвентаризационной стоимости недвижимости осуществляется на платной основе.

Почему инвентарная стоимость увеличивается каждый год

Муж в 2006 году приватизировал дом родителей. В Кадастровой палате дом оценили в 376 тыс. руб. В 2007 и 2008 годах приходило уведомление с требованием уплатить налог 1143 рубля. И стоимость дома в квитке стояла 381 тыс. 72 руб. А в 2009 году цена почему-то стояла уже 468 тыс.

799 руб.

! И налог мы заплатили 1406 руб. 73 коп. Недавно пришло уведомление, в котором дом вроде как стоит уже 602 тыс. 170 руб. и налог 1806 руб. 51 коп. Мы понимаем, что земля дорожает.

Но дом наш старый, построен своими руками, как же может расти на него цена? И как рассчитывается налог ?

Инвентаризационную цену на 1 января каждого года определяет бюро технической инвентаризации (БТИ) и передает данные налоговикам до 1 марта. Она может меняться каждый год. Такая стоимость жилья рассчитывается через специальные коэффициенты, и ее все больше стараются приблизить к рыночной. Поэтому и налог растет.

Что вообще изменилось?

На днях многие получили уведомления об уплате налога на недвижимость. Но не все поняли, отчего в них такие заоблачные цифры. Всё дело в изменениях налогового законодательства.

1 января 2015 года вступил в силу закон, добавляющий в Налоговый кодекс новую главу «Налог на имущество физических лиц». Согласно ему, все регионы до 2021 года начнут взимать налоги на недвижимость, исходя из её кадастровой стоимости. Раньше налог рассчитывался по инвентаризационной стоимости.

https://www.youtube.com/watch?v=ndO9ENsYIX4

Кадастровая стоимость считается максимально приближенной к рыночной, инвентаризационная же — наоборот.

Если налог, рассчитанный по новой системе, оказался выше, чем рассчитанный по старой, то действует особая формула.

Если в вашем регионе система введена с 2015 года, то в 2021 году вы платите 20% от нового налога, в 2021 году — 40%, в 2021 году — 60%, в 2021 году — 80%, в 2021-м и последующих годах — 100%.

Почему в налоге растет инвентаризациоонная стоимости дома каждый год

При изменении инвентаризационной стоимости в основном, упор идет на степень износа – такой фактор, как коэффициенты не меняются, так как их размеры четко установлены распоряжениями правительства.

Зачастую перерасчет проводится со временем, а если владельцы не обращаются в БТИ, то и степень износа не учитывается. В этом случае, показатель может оказаться далеким от реальности и снизить расценки можно, только проведя переоценку.

Сделать это можно, обратившись в БТИ.

Оспаривание инвентаризационной стоимости квартиры

Много вопросов в этом году возникло у граждан при получении уведомлений об уплате налога на имущество физических лиц.

Новая система оценки налога на имущество является лишь одним звеном в общей цепи поступательного повышения налоговой нагрузки в условиях кризиса.

Такой подход позволит обеспечить концентрацию ответственности, высокую прозрачность проведения процедур определения кадастровой стоимости и сопровождение её результатов».

Скорее всего, ваше прошение одобрят и ставку снизят. Так, в практике судебного эксперта, генерального директора консалтинговой компании Berkshire Advisory Group Ирины Вишневской, по таким процессам, по большинству обращений были вынесены положительные заключения, и удалось снизить кадастровую стоимость имущества на 20–40%, а иногда более.

Определение инвентаризационной стоимости объекта недвижимости в компетенции бюро технической инвентаризации (БТИ). Руководством для БТИ является «Порядок оценки зданий…», который был утвержден приказом Министра архитектуры и строительства Российской Федерации N 87 от 04.04.92.

Росреестр рассматривает заявления с просьбой провести индивидуальную оценку только в том случае, если стоимость жилья согласно государственному кадастру недвижимости на 30% превышает рыночную. Разница даже в 29%, в большую или меньшую сторону, не считается существенной. Важно: нужно брать рыночную стоимость на момент оценки кадастровой.

Размер налоговой ставки будет регулироваться также и в зависимости от принадлежности налогоплательщика к той или иной социальной группе. Льготники (например, ветераны, пенсионеры, инвалиды и другие) получат дополнительные вычеты в 50, 10 и 100 квадратных метров соответственно, а также 20 квадратных метров для гаража.

Однако эксперты не столь оптимистичны: для граждан, за исключением льготников, ежегодный платеж за имущество вырастет втрое.

🎥 Видео

Налог на имущество физических лиц. Подводные камни, о которых важно знать.Скачать

Как снизить кадастровую стоимость земельного участка и выгодно ли это делать? Ответы на вопросы!Скачать

Влияет ли количество зарегистрированных в квартире граждан на квартплату?Скачать

Правило 70 кадастраСкачать

СОВЕТЫ покупателю на ОСМОТРЕ квартиры, куда смотреть, что спрашивать, на что обращать вниманиеСкачать

Оспаривание кадастровой стоимости. Почему рыночная оценка больше не работает?Скачать

Что такое кадастровая стоимость недвижимости или земли?Скачать

Изменение правил кадастровой оценки недвижимостиСкачать

Рыночная и кадастровая стоимость: в чем разница?Скачать

Что такое кадастровая стоимость и как она определяется?Скачать

Расчет налога на недвижимость | Есть темаСкачать

Как оспорить кадастровую стоимость объекта недвижимого имуществаСкачать

Как оспорить кадастровую стоимость объекта недвижимого имущества?Скачать

Узнать кадастровую стоимость недвижимости? Это просто!Скачать

Реальная стоимость и сроки работ при ремонте квартиры в 2022 - 2023 году.Скачать

Кто может снизить кадастровую стоимость?Скачать

Почему вторичка не продается: дело в цене или квартире? Разбор инвестиционных квартир / НедвижимостьСкачать

Почему упадут цены на вторичку / Что делать начинающему инвестору в недвижимостьСкачать