Сегодня из-за низкого уровня доходов, сложной экономической ситуации в стране многие физические и юридические лица пользуются заемными средствами.

Кредитор предоставляет деньги в долг по расписке, кредитному соглашению, под предстоящие поставки продукции. цель займодавца в этой ситуации – получение прибыли за короткие сроки.

Если должник теряет платежеспособность, оказывается на грани банкротства, одним из выходов для кредитора является продать долг коллекторам.

- Выгодная продажа

- Нюансы мероприятия

- Нормативно-правовая база

- Регламент торговли

- Особенности соглашения

- Полномочия сторон

- Плюсы и минусы сделки

- Результаты процедуры

- Как продать долг физического лица: коллекторам или по расписке | Академия торгов по банкротству

- Продажа банковского долга агентствам по взысканию

- Если дошло до суда…

- Можно ли физическому лицу продать долг коллекторам?

- Как продать долг физического лица по расписке?

- Долги физических лиц: кто их покупает?

- От чего зависит стоимость долга?

- Аукцион как способ покупки долгов физических лиц

- Где гарантии того, что получится взыскать купленный долг?

- Обучение заработку на долгах

- Продать долги физлица по исплистам коллекторам в спб

- Могу ли я продать долговую расписку физ лица коллекторам

- Стоит ли продавать долги коллектору и какие последствия у процедуры

- Продажа долга физического лица коллекторам: что нужно знать

- Продажа долга физического лица коллекторам

- Петербургские бизнесмены начали продавать коллекторам долги юрлиц

- Продать долги физических лиц коллекторам

- Как продать долг коллекторам от физ лица

- Долги физических лиц

- Продать долг физического лица по исполнительному листу в спб

- Как продать долг физического лица коллекторам

- Продать долг физического лица по расписке

- Как продать долг коллекторам от физ лица без расписки

- Нао «пкб»

- Переуступка права требования по кредиту

- Форма заключения договора уступки

- Стоит ли продавать долг

- Расторжение договора

- 🔥 Видео

Выгодная продажа

Для многих должников легко взять взаймы и уладить именно в текущий момент все проблемы, не учитывая дальнейших последствий.

Существенная доля заемщиков спустя несколько месяцев оказываются неплатежеспособными, имеют дополнительные проблемы. Кредитор несет убытки, вынужден заниматься взысканием.

Неплательщик нарушает условия договоренности, платит штрафы, пени, но не предпринимает действий по погашению недоимки.

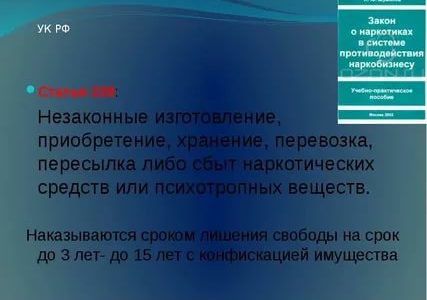

Коллекторы – специализированная организация, осуществляющая деятельность по взысканию долгов с граждан и компаний. Со вступлением в силу закона №230-ФЗ государство ограничило правовую базу и полномочия коллекторских служб. Тем не менее, обращение в эти службы приносит высокую эффективность в возврате просроченной задолженности. Особенно популярна скупка пакета банковских долгов.

Взаимодействие с коллекторами строится по агентскому договору, когда кредитор передает часть полномочий взыскателю. Вторым вариантом сотрудничества является оформление переуступки права требования (цессия). Именно в купле-продаже необходимо разобраться особенно внимательно.

Коллекторские службы преследуют основную цель – получить прибыль от сделки с кредитором. Поэтому для них абсолютно невыгодно заключать договора выкупа долговой недоимки малого размера.

Например, задолженность одного физического лица другому по расписке в сумме 15 тыс. руб. или квартплата за полгода будут неинтересны взыскателю.

А обязательство по ОСАГО с имеющимся залогом будет ликвидным и привлекательным.

Займодавец в праве продавать долги коллекторам

Итак, можно продать долг физического лица по следующим сделкам:

- Займы, кредиты, ссуды.

- Недоимку по договору поставки, оказанию услуг, выполнения работ.

- Долговые расписки.

- Дебиторку по сделкам подряда.

Нецелесообразно продавать недоимки по контрактам, обеспеченным имуществом, поручительством, иным залогом. Поскольку существует высокая вероятность возврата активов посредством конфискации объектов собственности. Основателем торговли долгами чаще всего выступает банк, микрофинансовая организация, юрлица.

Кредиторы предпочитают реализовать долги, когда их величина несоизмерима с потенциальными расходами на суд. Причем судебные тяжбы тянутся годами, но даже положительное решение не дает гарантии возврата денег. Вполне вероятно, что приставы по исполнительному производству не смогут отыскать должника и его имущество. Тогда лист попросту вернется займодавцу.

Под запретом на продажу числятся следующие виды обязательств:

- Алименты на содержание несовершеннолетних детей, нетрудоспособных родственников, супругов.

- Возмещение морального вреда, причиненного преступлением.

- Компенсационные выплаты за нарушение здоровья граждан.

Нюансы мероприятия

Главным условием для оформления цессии долгов является наличие у коллекторского агентства действующей лицензии. Компания в обязательном порядке должна пройти государственную регистрацию и осуществлять деятельность с финансовыми инструментами. Дополнительным требованием является необходимость оформления страховки.

Второй по важности фактор – наличие двустороннего договора. Важно, чтобы основной контракт между кредитором и дебитором не содержал прямого запрета на реализацию долгов. В остальных случаях согласия заемщика не требуется.

Нельзя покупать, передать в собственность обязательство, имеющее тесную связь с личностью кредитора. В момент оформления цессии займодавец обязан направить должнику письменное уведомление об изменении ситуации взаиморасчетов.

Без наличия лицензии у коллекторов продавать им долг запрещается

https://www.youtube.com/watch?v=i98S0-i-yVE

Стоит учесть, что коллекторы скупают не все долги подряд. Специалисты компании предварительно оценивают материальное положение неплательщика, уровень рисков, ликвидность задолженности.

Если сделка состоялась, прежний кредитор полностью закрывает обязательство и прекращает направление претензий в адрес должника.

Продать долг коллекторам физлица с распиской – значит передать не только обязательство, но и основной долговой документ.

Персональные данные граждан подлежат передаче в обработку новому кредитору в момент продажи займовой недоимки. Взыскатель не вправе использовать эту информацию в собственных интересах, за исключением законной процедуры возврата денег. Прежний контрагент также хранит сведения, не передает их третьим лицам.

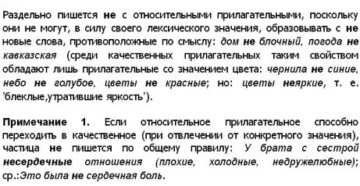

Нормативно-правовая база

В 2021 г. взаимоотношения между гражданами регламентирует Гражданский кодекс, споры между юридическими лицами разрешаются в суде соответствующей инстанции. Договора цессии регламентированы частью 3 главы 24 ГК РФ.

Сделка совершается в письменной форме по обоюдному согласию сторон. Деятельность коллекторских агентств контролируется государством, определена положениями закона №230-ФЗ от 03.07.2021 г.

Процедура реализации долгов коллекторам абсолютно законна.

Регламент торговли

Первым этапом в мероприятии реализации долгов становится поиск подходящей компании. Кредитор выбирает коллекторское агентство, ведущее лицензированную, официальную деятельность. При этом оценивается рейтинг фирмы, принципы работы, сроки существования юридического лица.

Далее кредитор выдвигает коллектору предложение на приобретение задолженности по определенной цене. Если покупатель согласен, заключается сделка. Бывают случаи, когда агентство самостоятельно выходит на связь с займодавцем и предлагает свою цену. Когда параметры сделки устраивают продавца, стороны переходят к составлению соглашения.

Главное правильно указать все реквизиты, сумму задолженности в разрезе основного обязательства, процентов, штрафных санкций. Необходимо на бланке описать обязанности сторон сделки, последствия нарушений условий соглашения.

При продаже долга коллектором, кредитор или коллекторское агенство обязаны известить об этом должника

В тридцатидневный срок после подписания цессии кредитор обязан направить неплательщику письменное уведомление.

Бланк составляется в произвольной форме с обязательным указанием контактной информации, реквизитов нового взыскателя.

Рекомендуется отправить извещение по почте заказной корреспонденцией на последний адрес проживания, регистрации ответчика. Допускается нарочное вручение, если должник идет на контакт.

Известить неплательщика о продаже обязательств может и коллектор. Но в этой ситуации есть риск того, что заемщик откажется исполнять требования до момента официального подтверждения факта сделки со стороны займодавца.

Особенности соглашения

договора цессии определяется в индивидуальном порядке участниками сделки. Важно, что все пункты соглашения не должны противоречить основному контракту и не могут привести к увеличению задолженности неплательщика.

Чаще всего коллекторы выкупают долговые обязательства за 30-70% от величины дебиторки. Несомненно, ликвидность долгов повышается при наличии у заемщика имущества, постоянного дохода.

Также большое влияние на ход дела оказывает возраст должника, его трудоспособность. Если коллекторское агентство оценит обязательство, как возможное для взыскания, стоимость выкупа возрастет.

По безнадежным недоимкам цена сделки будет существенно мала, поскольку коллектор не заинтересован нести дополнительные расходы.

Кредитор может продать просроченные долги на любой стадии взыскания до окончания исковой давности. Реализация допускается даже после издания судебного решения.

Если цессия оформлена по задолженности с исполнительным листом, то кредитор закрывает у себя недоимку. А коллекторы приступают к взысканию с использованием особых методик.

Покупатели готовы отдать больший процент по выкупу долгов с исполнительным листом.

https://www.youtube.com/watch?v=Egx9RuyWHkI

Также нужно понять, как можно продать просроченный долг коллекторам по исполнительному листу. По процедуре возврата задолженности на основании судебного решения кредитору рекомендуется подать иск на исполнение приставам. Служба возбуждает производство и приступает к розыску должника и его активов.

После оформления сделки продажи обязательств истец уведомляет исполнителя о смене правопреемника. В этом случае часть работы по взысканию для коллекторов уже выполнена, поэтому покупка долгов физических и юридических лиц по исполнительным листам особенно выгодна и прибыльна.

Условия продажи долга обсуждаются в каждом конкретном случае и могут разниться

Выделим несколько отличий работы агентства и приставов:

- Коллектор не вправе ограничивать перемещение должника, лишать его возможности управлять транспортом.

- Нельзя входить в квартиру, осматривать имущество без согласия должника.

- Невозможна конфискация и реализация объектов собственности через аукцион.

Полномочия сторон

Коллекторское агентство уполномочено вести прямое взаимодействие с неплательщиком, выражающееся в проведении встреч, переговоров, телефонных звонков, текстовых, ых сообщений. Специалисты службы не могут контактировать по телефону и лично с родственниками, коллегами, друзьями должника, если стороны не дали своего согласия на это.

Непрямое взаимодействие характеризуется направлением письменных претензий, извещений, уведомлений в адрес заемщика с требованием погасить задолженность. За взыскателем сохраняется право повторно реализовать долг, подать иск в суд.

Должник при переходе требования от кредитора к коллектору не лишается прав и обязанностей, прописанных первоначальным договором. Он может запрашивать контактные данные, реквизиты нового взыскателя, просить для ознакомления договор цессии. Дополнительно заемщик получает бесплатно информацию о величине задолженности, ее структуре.

Граждане могут отказаться от прямого контакта с коллекторами, передав полномочия юристу для ведения переговоров. Особенно такая ситуация уместна при осуществлении звонков на телефон, визитов на дом в ночное время, праздники, выходные дни.

Неплательщик ограничивает контакт с коллекторской службой по причине нахождения в стационаре. Работники компании прекращают диалог, если физлицо утратило дееспособность, получило первую группу инвалидности, находится под процедурой банкротства или уже признано банкротом.

Коллекторы не должны выходить за рамки своих полномочий, знание которых поможет должнику обезопасить себя

Если коллекторы угрожают расправой, порчей имущества, замучили звонками и СМС, гражданин может обратиться в компетентные органы с жалобой. Для подтверждения слов заявителя потребуются доказательства: записи телефонных разговоров, СМС-переписка и др.

Действия взыскателей строго регламентированы. Запрещены угрозы, насилие, применение физической силы, морального или психологического давления. Нельзя изымать вещи, врываться в жилье, давить на должника, отбирать у него деньги.

Плюсы и минусы сделки

Для кредитора цессия в пользу коллекторов, несомненно, дает положительные результаты: просроченная задолженность гасится, ликвидируется риск, нет необходимости проводить взыскание. Для кредитного учреждения выгодно избавиться от недоимки по займу, так как не придется содержать службу взыскания или нанимать колл-центры.

К тому же частично покрываются убытки и возрастает рейтинг банка. Учреждения с низким показателем неплатежей получают льготы и преимущества от Центробанка. Единственным нюансом является то, что взыскатели не всегда следуют нормам законов, используют противоправные методы, в том числе распространяют конфиденциальную информацию о должнике.

С точки зрения неплательщика, ситуация меняется только в том плане, что коллекторское агентство реализует активную политику истребования недоимок.

Компания предпринимает максимально возможные меры и действия, чтобы в кратчайшие сроки закрыть задолженность.

Несмотря на усиленное давление, заемщик всегда может ограничить взаимодействие и получить защиту в прокуратуре, полиции, Роспотребнадзоре.

https://www.youtube.com/watch?v=u69vjGoK5WY

Выкуп долгов сопряжен с определенными рисками для коллекторского агенства

Коллекторы от сделки получают определенную прибыль, поскольку выкупают задолженность по сниженной цене. При этом заемщик возвращает именно сумму долга по условиям контракта. Взыскать больше установленного у агентства не получится.

Все-таки многие просроченные обязательства являются неликвидными и сопряжены с дополнительными финансовыми и временными затратами. Поэтому для выигрышной деятельности агентство должно обладать отличными знаниями финансов, экономики, судебной практики и принципов работы приставов. Только в этом случае прибыльность мероприятия повышается.

Результаты процедуры

Как говорилось ранее, кредитор улучшает собственное финансовое положение за счет цессии кредитных обязательств в пользу коллекторских фирм. При этом аннулируются расходы на взыскание.

Коллекторы преследуют собственные цели и получают за проделанную работу достойное вознаграждение. Должника в этой ситуации ожидают негативные последствия, выражающиеся в непрерывном прессинге.

По общим результатам, финансовые потери ожидают только займодавца, незначительные риски сохраняются у взыскателя.

Подводя итоги, скажем, что продажа долгов – абсолютно законная и правомерная процедура, если контракт не содержит особых ограничений и запретов. Для участников взаимоотношения ситуация не претерпевает существенных изменений.

Кредитор оказывается в выгодном положении, получая выплату. Коллекторы увеличивают доходы за счет процентов от цессии, а должник вынужден в любой ситуации платить по долгам.

При превышении полномочий взыскателем, незаконной деятельности, присутствии давления, угроз, неплательщик подает жалобу в компетентные органы.

О правилах общения с коллекторами будет рассказано в видео:

Видео:Все о продаже долга коллекторамСкачать

Как продать долг физического лица: коллекторам или по расписке | Академия торгов по банкротству

Задолженность относится к специфическим активам, из которых можно извлечь выгоду. В этой статье разберем: как продать долг физического лица и кто имеет право его выкупить.

Занимают деньги, берут кредиты сегодня многие. Однако кризис, сложности с работой и попросту неумение грамотно распоряжаться банковскими средствами приводят к росту невозвратов по кредитам и частным долгам.

Заемщики попадают в «долговые ямы», а некоторые сознательно не спешат рассчитываться с долгами, и кредиторы вынуждены производить принудительное взыскание, иногда привлекая для этого сторонних лиц.

Начнем с того, как продать долг физического лица коллекторам, и у кого есть такие полномочия.

Продажа банковского долга агентствам по взысканию

Сначала следует убедиться в том, что условия договора с банком допускают переуступку прав. Если такое условие есть, то банк вправе передать долг новому кредитору, заключив с ним договор цессии.

Однако даже если таких полномочий у кредитора нет, то он всё равно сможет делегировать право взыскания средств согласно агентскому договору. Тогда должник остается клиентом банка, а коллекторы играют роль посредника и не могут распоряжаться взысканными средствами.

Договор цессии, заключенный легально, наделяет нового кредитора полным правом взыскания долга.

Выкуп долга позволяет пользоваться полученными от должника средствами, уже не отчитываясь перед банком.

Как продать долг физического лица коллекторам?

Банкам гораздо выгоднее взыскать долг самому, чем продать его, поэтому они передают коллекторам только безнадежные долги, когда у должника нет ни официального дохода, ни имущества, которое можно забрать в уплату долга.

Банк-кредитор составляет соглашение-цессию и передает все документы по заемщику и кредиту, а также сообщает должнику о том, что у него появился новый кредитор, и теперь все расчеты по задолженности следует вести с ним.

https://www.youtube.com/watch?v=ILOJwmHLFdg

Зачастую банки сбывают долговым агентствам «оптовые» партии из нескольких десятков дел должников. Передача задолженности возможна на любой стадии просрочки.

Если дошло до суда…

Можно ли продать долг физического лица коллекторам по исполнительному листу? Наличие судебного производства увеличивает шансы возврата кредита, поэтому подобные долги охотно скупаются коллекторами.

Полученный в суде исполнительный лист в обязательном порядке направляется кредитором в ФССП (Федеральную службу судебных приставов).

Назначенный пристав в 7-дневный срок начинает процедуру принудительного исполнения решений суда, и должник получает соответствующее уведомление по почте. Также информация об этом размещается на сайте fssprus.ru.

Заключенный при этом договор цессии обязательно передается в ФССП.

В отличие от приставов, закон ограничивает права коллекторов, которым запрещено:

- ограничивать выезд и перемещения должника;

- находиться на частной территории;

- налагать арест на имущество и продавать его.

Только приставы уполномочены использовать такие меры воздействия. Действия по взысканию заключаются исключительно в информировании о наличии задолженности и в поиске средств для ее погашения.

Можно ли физическому лицу продать долг коллекторам?

Предположим, вам не возвращают деньги, взятые под расписку. Вы можете передать третьей стороне право требования долга. Коллекторы вправе взыскивать долги, обозначенные не только в кредитных договорах, но и в нотариальных соглашениях, а также в простых расписках.

Как продать долг физического лица по расписке?

Основные условия коллекторов:

- Достаточная сумма долга. С суммами менее 50 000₽ мало кто желает «возиться».

- Платежеспособность. Наличие источников дохода, с помощью которых должник сможет рассчитаться.

- Скидка от 40%. Никто не захочет выкупать долг по его номиналу – шанс невозврата достаточно велик.

При любой смене кредитора, в том числе по расписке, заемщика нужно обязательно письменно уведомить об этом. Можно составить уведомление в свободной форме.

Долги физических лиц: кто их покупает?

Приобрести задолженность вправе любые организации или лица, не имеющие проблем с законом. Как правило, долги покупают другие кредитные учреждения, коллекторы и даже сами должники. Последний вариант – не шутка. Разумеется, покупателем выступает третья сторона, представитель должника.

Если задолженность попала на торги по банкротству, то можно выкупить ее с дисконтом до 99%.

Чтобы покупать чужие долги на аукционе, совсем необязательно быть коллектором и использовать агрессивные методы взыскания.

На самом деле на этом можно зарабатывать абсолютно законным способом, договариваясь с должниками или действуя через службу судебных приставов в рамках правового поля.

Если правильно анализировать долги на предмет их ликвидности и возможности взыскания, то можно выкупать проблемные задолженности за 1-5% от стоимости номинала и возвращать до 100% стоимости долга.

Эта статья поможет вам разобраться в том, какие долги выгодно покупать.

Статья: «Анализ дебиторской задолженности: 8 главных правил покупки долгов на торгах по банкротству, которые принесут вам миллионы»

Подробнее о том, как скупать долги различных компаний и физических лиц со скидкой до 90-99% и зарабатывать на законном взыскании от 150 000₽, вы узнаете на мастер-классе моего коллеги Вадима Куклина и его команды.

Интересно?

Кликни по кнопке и запишись на бесплатный мастер-класс, чтобы узнать как скупать дебиторские долги за копейки и зарабатывать на взыскании от 150 000₽ в месяц чужими руками!

Перед тем, как продать долг физического лица, кредитор должен удостовериться, что по этой задолженности можно переуступать права требования.

От чего зависит стоимость долга?

Уровень снижения цены долга зависит от многих факторов, в первую очередь, от платежеспособности заемщика.

https://www.youtube.com/watch?v=o_FbdW1pIts

Также принимаются во внимание:

- репутация и социальный статус должника;

- наличие поручителей по кредиту;

- сама сумма долга.

Считается, что большие суммы взыскивать сложнее, однако это не всегда так.

Даже в моей практике был случай, когда я приобрел на публичных торгах долг всего за 19₽ и совершенно забыл о нём, а должник сам перевел на мой счет 97 737₽, чтобы с него сняли запрет на выезд за границу.

Когда мы говорим о продаже долгов по договоренности или на специализированных площадках, то, как правило, чем ниже шансы на возврат, тем меньше стоимость кредита.

Торги по банкротству – другое дело. В основном тут работают аукционеры, а не специалисты по взысканию задолженности.

Многие из них просто не знают, как взыскать долг и боятся попасть впросак, поэтому цена на ликвидную задолженность падает согласно правилам торгов даже до 1% от номинала.

Используя алгоритм Вадима Куклина, вы сможете находить на аукционах и выкупать перспективные лоты с реально взыскиваемой дебиторской задолженностью.

Аукцион как способ покупки долгов физических лиц

На торги по банкротству попадает не только имущество (недвижимость, авто, техника), но и долги физических и юридических лиц.

Одним кажется, что покупать задолженность невыгодно и даже глупо, другие боятся того, что у них нет юридических знаний.

Именно поэтому конкуренция в этой области практически сводится к нулю.

Цена на такие лоты часто падает до 5-10%, а иногда и до 1% от начальной стоимости.

Представьте, что долг на сумму 130 000₽ вы сможете приобрести за 1300₽ – 9000₽. При этом вы можете взыскать эту задолженность, даже если у вас нет знакомых коллекторов, приставов и вы не имеете юридического образования.

Из следующего видео вы узнаете, как обычный сварщик, потратив на покупку лота 40 000₽, удаленно взыскал долг на сумму более чем 170 000₽ всего за 2 месяца.

Как взыскать долг без приставов?

Мало кто понимает, что делать с задолженностью после покупки. Однако научиться этому не так сложно, как может показаться. Для разных типов долгов есть схемы, которые применимы как минимум в 50-70% случаев, а множество однотипных вопросов решаются с помощью техник и шаблонов.

Где гарантии того, что получится взыскать купленный долг?

Своеобразная и единственно возможная гарантия – это внимательный и подробный анализ дебиторской задолженности, с помощью которого можно собрать достоверные данные о заемщике, оценить его платежеспособность и другие факторы, влияющие на вероятность возврата долга.

Само собой, анализировать лот нужно до его покупки; для этого в вашем распоряжении множество бесплатных сайтов и онлайн-сервисов с данными о должнике и о судебных процессах в его отношении.

Заполучив выгодный лот, вы сможете использовать эффективные, а главное, мирные способы взыскания долга.

Например, вы можете предложить должнику закрыть кредит со скидкой в 30-50%. Мало кто откажется выплатить кредит на сумму 10 0000 000₽, заплатив в 2 раза меньше.

Конечно, отношения с должниками могут развиваться по разным сценариям.

О том, что предпринять, если должник все-таки отказывается выплачивать долг, наш эксперт по взысканию дебиторской задолженности Вадим Куклин рассказывает в следующем видео:

Если должник не хочет возвращать долг

Даже если предположить не самый благоприятный исход событий, и вы получите только часть долга, в любом случае останетесь в плюсе.

Предположим, вы купили долг номиналом 700 000₽ за 3500₽ и вам удалось вернуть только 40% от его суммы. Вы получите 280 000₽ и почти 250 000₽ чистой прибыли. А таких лотов может быть несколько…

Обучение заработку на долгах

Законные методы возврата долгов, купленных на аукционах, не имеют ничего общего с деятельностью служб взыскания. Вы не станете коллектором: вам не придется бегать за заемщиком, атаковать его телефон, квартиру, работу и терроризировать должников другими подобными выходками.

https://www.youtube.com/watch?v=s5BolKCkGdA

Вы сможете взыскивать долги, действуя руками судебных приставов, или в мирном порядке, договариваясь с должниками, которые будут вам благодарны за возможность сбросить с плеч тяжелую ношу кредитов.

О том, как взаимодействовать с приставами и должниками, мы расскажем на бесплатном-мастер-классе.

Запишитесь на мастер-класс и получите пошаговый план и проверенные работающие решения, которые позволят вам находить выгодные для покупки долги и зарабатывать от 150 000₽, работая в правовом поле.

Интересно?

Кликни по кнопке и запишись на бесплатный мастер-класс, чтобы узнать как скупать дебиторские долги за копейки и зарабатывать на взыскании от 150 000₽ в месяц чужими руками!

Видео:Срок исковой давности при продаже долга коллекторам! Что нужно знатьСкачать

Продать долги физлица по исплистам коллекторам в спб

Практика показала, что реально получить одолженные средства можно по исполнительному документу только в том случае, если должник соглашается платить добровольно. Наше агентство по взысканию долгов выступает так же в роли оператора долгового рынка (ДА Константа занимается покупкой долгов и продажей долгов).

По такому договору Вы передаете свое право требования возврата долга коллектору. Покупка долгов у физических лиц подразумевает передачу сведений о заемщике и пакета документов, которые подтверждают факт займа, другому лицу за определенную плату. Покупка долговых обязательств Если долг выкупает коллекторское агентство или стороннее лицо, все равно с должника долг будет взыскан.

Могу ли я продать долговую расписку физ лица коллекторам

Расписка подтверждает наличие задолженности перед Вами поэтому Вы имеете право уступить право на взыскание долга, заключив договор уступки прав требования (цессия). Необходимо только уведомить должника об уступке. Но это может и сделать то лицо, которому Вы уступили право требования. Согласия на уступку со стороны должника не требуется.

Расписка конечно подтверждает наличие задолженности должника перед Вами, но! взыскивать деньги по расписке без решения суда очень чревато. Должник может сказать, что никаких денег по расписке он не получал, сослаться на безденежность расписки и написать заявление на вымогательство.

А вот если задолженность признает суд, то шансов, отказаться от получения денег и соответственно образования задолженности, у должника уже не будет. И я думаю, что даже если кто — нибудь из коллекторов и согласится купить Вашу долговую расписку, то за ооочень маленькие деньги, примерно 15-30% от номинала.

Лучше обратитесь в суд, получите решение суда, исполнительный лист, и уже на законных основаниях взыскивайте либо через приставов, либо через коллекторов.

Стоит ли продавать долги коллектору и какие последствия у процедуры

После оформления сделки продажи обязательств истец уведомляет исполнителя о смене правопреемника. В этом случае часть работы по взысканию для коллекторов уже выполнена, поэтому покупка долгов физических и юридических лиц по исполнительным листам особенно выгодна и прибыльна.

Все-таки многие просроченные обязательства являются неликвидными и сопряжены с дополнительными финансовыми и временными затратами. Поэтому для выигрышной деятельности агентство должно обладать отличными знаниями финансов, экономики, судебной практики и принципов работы приставов. Только в этом случае прибыльность мероприятия повышается.

Читать еще —> Акт приема передачи квартиры бланк

Продажа долга физического лица коллекторам: что нужно знать

Согласно российскому законодательству приобрести чужой долг может любая организация или гражданин, не имеющий проблем с законом. Нередко банки передают проблемные задолженности другим банковским учреждениям или продают безнадежный долг самому заемщику за символическую плату, дабы избавиться от застарелого кредита и получить хоть какое-то возмещение убытков.

https://www.youtube.com/watch?v=LAYEQsYj8bw

Несмотря на низкую стоимость продаваемого долга, первоначальный кредитор заинтересован в совершении данной сделки, особенно в том случае, если взыскание задолженности собственными силами для него слишком долго или слишком дорого по сравнению с потенциальной прибылью от возврата средств.

Продажа долга физического лица коллекторам

Долговые обязательства физического лица всегда подлежат возмещению, независимо ни от каких обстоятельств. Сегодня взыскатели могут переуступить права требования долгов коллекторским агентствам.

Продажа долга физического лица коллекторам вполне законна сделка, она осуществляется на основании договора цессии.

Это достаточно сложный процесс, имеющий много особенностей и нюансов, которые стоит подробно рассмотреть.

Переуступить права требования третьему лицу можно только в том случае, если это предусмотрено двухсторонним договором между взыскателем и должником. Например, если в кредитном договоре есть пункт о передаче данных третьему лицу в случае неисполнения обязательств, то банк может продать долг коллекторам, в противном случае — нет.

Петербургские бизнесмены начали продавать коллекторам долги юрлиц

Однако не все кредиторы готовы делиться с коллекторами частью денег. Гендиректор АО «Газпром теплоэнерго» Леонид Богорад говорит, что оставляет эту меру как крайний вариант: «Коллекторам нужно платить за услуги, а мы надеемся взыскать 100%».

Количество обращений от клиентов–юрлиц растет, но не все долги интересны коллекторам. Среди должников есть перспективные (госпредприятия, фирмы, владеющие большими массивами недвижимости) и малопривлекательные (на грани банкротства, с бедными активами), говорит Анастасия Кривельская–Ершова.

Исполнение решения суда Даже после того, как суд постановил вернуть задолженность, у граждан возникают проблемы с исполнением приговора. А коллекторы способны помочь взыскать долг и проконтролировать выполнение постановления. Для того чтобы воспользоваться услугами коллекторов, необходимо подготовить пакет документов:

Так же бывают случаи, когда юридическому лицу в срочном порядке нужны оборотные денежные средства, и ждать разрешения ситуации со взысканием дебиторской задолженности просто не времени. Альтернативным способом возврата долга является продажа долга. Такой способ возврата долгов в десятки раз более оперативный и безопасный, нежели судебный порядок взыскания долга.

Продать долги физических лиц коллекторам

Расписка, составленная должником — прямое доказательство займа. Коллекторские компании предлагают выкуп долгов физических лиц по расписке. Что актуально, когда нет возможности, времени заниматься взысканием самостоятельно?

Просроченная, то есть не погашенная вовремя по тем или иным причинам задолженность — крайне неприятное явление, которое тяготит кредитора (займодавца) и мешает ему осуществлять свою деятельность с максимальной отдачей.

Как продать долг коллекторам от физ лица

Документы Если клиент на словах одолжил кому-то крупную сумму денег, не оформляя долговой расписки, а теперь пытается выяснить, можно ли продавать такие долги коллекторам, то вынуждены его разочаровать. Большинству компаний, работающих на рынке, нужны документальные подтверждения сделки.

Читать еще —> Как получить квартиру от государства бесплатно молодой семье

Продавцу долга необходимо собрать все правоустанавливающие документы, собрать информацию о всех активах должниках, доходах.

Все сведения передаются коллекторам на анализ, в ходе которого они изучают подлинность документов, проверяют законность требований, оценивают имущественное и финансовое положение должника, взвешивают перспективы взыскания.

Долги физических лиц

Если вы хотите купить долги или вас интересует уступка прав требования, передача в работу по агентскому договору, договору цессии или иному договору долговых обязательств физических лиц в регионе Санкт-Петербург, мы рекоменуем Вам внимательно ознакомиться с предложениями наших партнеров по продаже долгов (уступки права требования).

Долговые обязательства предприятий представлены договорами, заключенными с контрагентами по различным видам услуг финансово-хозяйственной деятельности. В данном случае продажа долгов или уступка прав требования юридического лица является одним из механизмов минимизации убытков, возникающих во время ведения бизнеса.

Продать долг физического лица по исполнительному листу в спб

В 2021 г. взаимоотношения между гражданами регламентирует Гражданский кодекс, споры между юридическими лицами разрешаются в суде соответствующей инстанции. Договора цессии регламентированы частью 3 главы 24 ГК РФ.

https://www.youtube.com/watch?v=kHxvaQg5ye8

Для продажи задолженности (за исключением кредитов) не требуется согласие должника. Однако закон требует от кредитора обязательного уведомления неплательщика о переуступке требования по возврату долга за 30 дней до сделки.

Как продать долг физического лица коллекторам

Но действующий ГК РФ обязывает стороны договора цессии уведомить должника о смене кредитора. Это необходимо для того, чтобы выплата дола происходила цессионарию, ведь именно он после сделки обладает полнотой прав на долг.

Если должник скрывается, его место пребывания сложно определить. Либо, если имущества для погашения долга нет. В таком варианте единственным выходом может быть продажа задолженности. Но важно подробно знать, как продать долг физического лица коллекторам.

Продать долг физического лица по расписке

Не имеет значения и то обстоятельсво, что должник исправно платит всю положенную сумму вовремя и в полном объеме. Кредитная организация и в этом случае может переуступить свое право требования другому лицу, например, в случае приближения банкротсва.

Выход находится в переуступке прав требования за минимальную стоимость, которые готовы отдать новые кредиторы. Можно ли продать долг физического лица? На этот вопрос дадим ответ в нашей статье. Понятие о цессии Что делать, если банк продал долг физическому лицу? Имеет ли он на это право? На самом деле да, имеет.

Как продать долг коллекторам от физ лица без расписки

Согласно законодательству кредитные договора должны содержать положение о возможности передачи права требования третьим лицам. Без такого пункта в тексте контракта договор цессии впоследствии будет признан недействительным.

Непосредственно алгоритм того, как продать долг коллекторам от физ. лица, прост и мало чем отличается от покупки/продажи долгов, где кредитором является юридическое лицо. Если сумма долга значительная, то договор цессии лучше оформлять у нотариуса. Заверка нотариусом не является обязательной, но рекомендуется.

Видео:Банк продал долги коллекторам. Что делать? Советы юриста 2023Скачать

Нао «пкб»

Как продать долг коллекторам

Продажа долга коллекторам – один из способов восстановить финансовую ликвидность или улучшить материальное положение. Если у кредитора нет времени или возможности взыскать задолженность с недобросовестного заемщика самостоятельно, он может компенсировать потери, продав долг коллекторам.

Переуступка права требования по кредиту

Порядок и правила заключения договора цессии регулируются законом № 51-ФЗ ГК РФ, а переуступка проводится без предварительного уведомления заемщика. Исключение – случаи, указанные в договоре или прописанные в ГК РФ.

Согласно договоренности, цессионарий выплачивает кредитору (цеденту) сумму, указанную им при выдаче дебиторской задолженности на продажу.

Эта сумма может быть определена кредитором произвольно или установлена коллекторами по результатам оценивания стоимости долга и возможности его взыскания.

Результатом заключения договора о цессии является передача коллекторам всех прав и требований, связанных с конкретной задолженностью. Покупатель становится кредитором, а продавец (банк) больше не может предъявлять к заемщику требования о погашении долга.

Форма заключения договора уступки

Соглашение о продаже задолженности коллекторам заключается в письменной или другой специальной форме, вытекающей из конкретных правоотношений.

Форма договора может быть произвольной, но есть одно условие: в соответствии с положениями закона, если требование, являющееся предметом договора, изложено в письменной форме, то уступка также должна быть в письменной форме.

Пункты, которые обязательно должны быть включены в соглашение о переуступке права требования:

- дата и место заключения договора;

- информация о сторонах договора;

- заявление цедента о том, что право требования по кредиту принадлежит ему;

- заявление о передаче права требования;

- определение момента передачи дебиторской задолженности;

- цена предмета договора;

- пункт для информирования должника.

Общие принципы договорного права, включенные в Гражданский кодекс, гласят, что уступка не может быть произведена, если это противоречит закону, условию договора или ответственности сторон по соглашению. Одним из условий цессии является письменное уведомление заемщика в срок не позднее пяти дней с момента заключения договора цессии, что определено статьей № 388 ГК РФ. В уведомлении указываются:

- сумма долга, включая проценты и штрафы;

- основания передачи долга третьей стороне;

- ссылки на нормативно-правовые акты, регулирующие порядок проведения процедуры;

- реквизиты банковского счета нового кредитора.

К документам также прилагаются копия договора цессии и выписки по займу, подтверждающие наличие долга. Если заемщик не получил документы в течение пяти дней с момента продажи долга, он вправе не исполнять требования нового кредитора до ознакомления с условиями договора.

Стоит ли продавать долг

Выгода продажи долга коллекторам зависит от цены и текущего финансового положения первоначального кредитора. Продажа дебиторской задолженности позволяет практически сразу получить некоторую часть «замороженных» денег, а при заключении договора цессии избавляет от риска невозврата средств.

Цена покупки дебиторской задолженности пропорциональна ожидаемому времени и возможности получить ее у должника. В текущих рыночных условиях цены на стандартные долги устанавливаются в размере от 50 до 90 % от их стоимости.

То есть чем сложнее условия взыскания задолженности, тем ниже она будет оценена коллекторами.

Кредитору, желающему избавиться от проблемной задолженности, продав ее коллекторам, стоит обратить внимание на форму договора с коллекторами. Такое соглашение часто содержит положения, касающиеся потенциальных юридических недостатков приобретенной дебиторской задолженности.

Например, компания по взысканию долгов может отказаться от сделки, если первоначальный кредитор не проинформировал, например, о незавершенном судебном разбирательстве по жалобе, позволяющем заемщику не оплачивать задолженность.

На практике заключенные договоры цессии часто имеют дату отсрочки платежа, позволяющую коллекторам проверить качество приобретенной дебиторской задолженности.

Расторжение договора

Договор цессии не имеет указанных сроков действия, но в нем указываются возможные причины досрочного расторжения, среди которых:

- нарушения законодательных норм при заключении кредитного договора;

- полное или частичное невыполнение обязательств одной из сторон;

- изменение условий договора после его подписания.

Договор может быть расторгнут по обоюдному согласию или по решению суда, если стороны сочли претензии друг друга неправомерными.

https://www.youtube.com/watch?v=rodAgKrJaBw

Продажа долга коллекторам – хорошая альтернатива самостоятельному взысканию задолженности, которое требует времени, сил и знаний.

🔥 Видео

Долг продали коллекторам. Как не платить коллекторамСкачать

Коллектор не взыщет старый долг! #коллекторы #долгиСкачать

Очень нежный коллектор пытается забрать деньги у должника. Банкротство физических лиц мфцСкачать

Где ПРОДАТЬ долги? Какие долги самые прибыльные и где лучше продавать?Скачать

Как выкупить свой долг у коллектора? #долги #коллекторыСкачать

Законно ли БАНКИ ПРОДАЮТ ДОЛГИ КОЛЛЕКТОРАМ? На что имеют право коллекторы, когда ВЫКУПИЛИ ДОЛГ?Скачать

Мфо могут вам этого не сказать! как узнать каким коллекторам продали долг по цессииСкачать

Коллектор долги. Банк продал долг коллекторам.Скачать

Что вас ждет после процедуры банкротства? Вся правда из истории клиентаСкачать

Как выкупить свой долг у коллекторов самостоятельно если банк продал долг по кредиту коллекторамСкачать

Банк продал ваш долг коллекторам! Что делать? Законно ли это и что будет со штрафами и процентамиСкачать

Банк продал долги коллекторам что делатьСкачать

Банк продал долг коллекторам. Что делать и какие могут быть последствия? Отвечает опытный юристСкачать

Как банки продают долги коллекторам. Могут ли банки продавать долги коллекторам.Скачать

Как выкупить долг у коллектораСкачать

Платить ли коллекторам. Платить ли долг коллекторамСкачать

В КАКИХ СЛУЧАЯХ СУД МОЖЕТ ОСТАВИТЬ С ДОЛГАМИ ПРИ БАНКРОТСТВЕ ФИЗ ЛИЦА? | БАНКРОТСТВО | КузнецовСкачать