Казалось бы, что преимущества проведения взаиморасчетов в безналичной форме очевидны. Тем не менее, в России множество сделок осуществляется посредством передачи наличности непосредственно от покупателя продавцу. Именно на этом этапе существует наибольшая вероятность попасться на одну из многочисленных уловок нечистых на руку дельцов.

При всем этом, действующее в РФ законодательство дает детальное описание процедуры совершения сделки по купле-продаже объекта недвижимости, а вот о проведении взаиморасчетов в наличной форме там практически ничего не сказано…

Ниже речь пойдет о наиболее распространенных ошибках, которые допускают стороны договора на этапе передачи денег.

Почему-то у сторон присутствует уверенность в том, что уже сам по себе договор купли-продажи объекта недвижимости является документом, подтверждающим факт осуществления взаиморасчетов.

На самом же деле, договор подтверждает лишь факт перехода права собственности от продавца к покупателю. Для того чтобы иметь на руках документальное подтверждение передачи средств, покупатель должен:

- 1. Истребовать у продавца нотариально удостоверенную расписку

- 2. Передачу денег производить исключительно в присутствии свидетелей

- 1. Не надо стесняться пересчитывать наличность

- 2. Проверка подлинности банкнот также обязательна

- Ошибка третья: неудачно выбранное место передачи денег

- Ошибка четвертая: покупателю не следует соглашаться на слишком большую предоплату

- Ошибка пятая: ни в коем случае не соглашаться на занижение стоимости сделки

- 6 способов передать деньги при покупке квартиры. Какой способ самый безопасный и когда запрещено рассчитываться наличными

- 1. Прямая оплата стоимости квартиры

- 2. Оплата квартиры с использованием банковского сейфа

- 3. Использование аккредитива при покупке квартиры

- 4. Оплата квартиры через депозит нотариуса

- 5. Использование счета эскроу при оплате квартиры

- 6. Расчёт через «безопасный способ расчётов» от Сбербанка (ЦНС)

- Когда нельзя рассчитаться за квартиру наличными

- Способы расчетов при купле-продажи недвижимости

- Наличный расчет

- Безналичный расчет

- Налоги ООО при продаже недвижимости (здания) – платим правильно

- Недвижимость в собственности юридического лица

- Продажа жилой недвижимости

- Реализация коммерческой недвижимости

- Можно ли снизить налоговое бремя

- Как продать коммерческую недвижимость

- Вариант второй: продажа за наличные через ячейку

- Вариант третий: структурирование сделки через продажу ООО

- Вариант четвертый: продажа нескольких ИП

- Вариант пятый: перевод объекта в ЗПИФ

- Продажа недвижимости ооо наличный расчет

- Продажа квартиры юридическим лицом физическому лицу за наличный расчет без применения ккм

- Порядок покупки недвижимости за наличные – разные варианты безопасной передачи денежных средств продавцу

- Стоит ли покупать квартиру за наличный расчёт

- Продажа нежилого помещения за наличный расчет

- Может ли физическое лицо купить у ООО недвижимость за наличные

- Как и когда передаются деньги продавцу при покупке квартиры за наличный расчет?

- Риски: как себя обезопасить?

- В валюте

- В несколько этапов

- Аккредитив

- Счет Эскроу

- Платежные поручения

- Документы

- Составление ДКП

- Когда денежные средства передаются продавцу?

- Расписка

- 📽️ Видео

1. Истребовать у продавца нотариально удостоверенную расписку

Дело в том, что в случае, если продавец окажется непорядочным человеком, ему впоследствии не составит особого труда расторгнуть сделку. Причем, сделать это он сможет в одностороннем порядке, а основанием для обращения в суд будет то обстоятельство, что покупатель (якобы) не выполнил своих договорных обязательств.

Чтобы не лишиться и своих денег, и жилья, следует вытребовать у продавца расписку, не поленившись удостоверить ее у нотариуса.

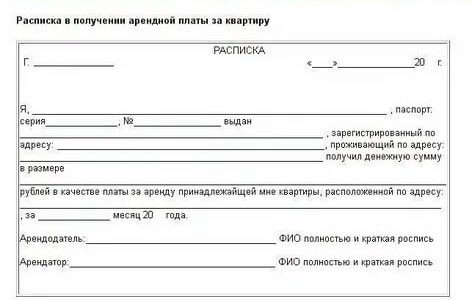

Образец расписки в получении денег

2. Передачу денег производить исключительно в присутствии свидетелей

Даже при наличии расписки, факт присутствия двух свидетелей во время передачи денег послужит дополнительным доказательством.

Кроме того, это обстоятельство окажет и психологическое воздействие на мошенника: вряд ли он рискнет предпринять какие-либо злоумышленные действия в окружении третих лиц.

1. Не надо стесняться пересчитывать наличность

Вы будете смеяться, но зачастую продавец принимает деньги от покупателя, не удосужившись пересчитать их.

Причины такой опрометчивой легкомысленности могут быть самыми разными, однако, как правило, носят они психологический характер: одни вроде бы видели, как покупатель пересчитывал деньги в банке, а потом положил их в свой портфель, другие боятся обидеть недоверием хорошего человека.

Даже если покупатель порядочный человек и не имеет каких-либо злых умыслов, он тоже может допустить ошибку. Именно по этой причине стороны должны быть заинтересованы в соблюдении всех формальностей, особенно при обращении с наличностью.

2. Проверка подлинности банкнот также обязательна

Визуально (или же на ощупь) подлинность денежных знаков может определить только профессионал, да и то далеко не всегда. Кстати, фальшивки не обязательно имеют вид новых, недавно отпечатанных банкнот – это могут быть и искусственно состаренные денежные знаки.

Зачастую нечистые на руку дельцы передают некий «бутерброд», частично состоящий из настоящих купюр, а частично – из фальшивок. Именно по этой причине следует проверять деньги.

Совет: прибор для проверки имеется как у нотариуса, так и в ближайшем отделении банка.

Кстати, данное обстоятельство служит еще одним доводом в пользу присутствия при передаче свидетелей.

Ошибка третья: неудачно выбранное место передачи денег

Следует помнить о том, что улица является одним из самых неудачных мест для осуществления передачи денег. Причем, это касается как покупателя, так и продавца.

Причин тому несколько:

- стороны могут стать объектом внимания со стороны уличных грабителей

- если покупатель имеет недобрые намерения, он заранее может сообщить о месте передачи своим подельникам.

Еще не рекомендуется пользоваться общественным транспортом. Если нет личного авто, следует попросить об услуге кого-то из родственников, соседей или просто знакомых, пользующихся доверием.

Совет: Лучшим местом передачи денежных средств является банк: здесь и охрана, и возможность проверить, а также – пересчитать купюры, и система безопасности с видеонаблюдением.

Ошибка четвертая: покупателю не следует соглашаться на слишком большую предоплату

Вообще-то, требование предоплаты со стороны продавца недвижимости – это нормальное явление. Таким образом покупатель может убедить его в серьезности своих намерений и «застолбить» за собой дом.

https://www.youtube.com/watch?v=m6m8IMyamA8

Как правило, размер предоплаты колеблется в пределах от 5 до 10 % от стоимости недвижимости. И наоборот: если продавец затребовал гораздо большую сумму аванса – это обстоятельство должно вас насторожить. Как минимум, следует поинтересоваться, что послужило причиной такой высокой цифры, а лучше будет, если вы полностью откажетесь от сделки.

Существует довольно распространенная схема: покупатель вручает предоплату, после чего продавец попросту исчезает.

Здесь возможны варианты: вначале сделка оформляется документально, а затем продавец расторгает ее в одностороннем порядке. Формальных оснований для этого существует более чем достаточно. Например: продавец оказался недееспособным, один из супругов не дал своего согласия и т. д.

Рекомендация: Чтобы не подвергать себя дополнительным рискам, следите, чтобы размер предоплаты оставался в пределах 5-10 % от суммы сделки. При этом не забывайте истребовать у продавца расписку.

Ошибка пятая: ни в коем случае не соглашаться на занижение стоимости сделки

С одной стороны, продавцу выгодно уменьшить стоимость сделки, поскольку это может уменьшить сумму подоходного налога, подлежащего уплате после продажи недвижимости.

Однако тем самым вы значительно повышается свои риски. Злоумышленники могут воспользоваться данным обстоятельством, «забыв» передать покупателю оставшуюся часть суммы.

Если что-то подобное случится, доказать свою правоту в суде будет практически невозможно. Кроме того, факт преднамеренного занижения базы обложения подоходным налогом уже сам по себе является основанием проведения налоговой проверки как продавца, так и покупателя.

Вам понравилась статья? Пожалуйста, поделитесь ею в соцсетях:

Видео:Договор купли-продажи недвижимости за наличные.Как не остаться без денег?Скачать

6 способов передать деньги при покупке квартиры. Какой способ самый безопасный и когда запрещено рассчитываться наличными

Существует шесть законных способов оплатить квартиру при её приобретении. Какой бы из способов вы не выбрали, главное, чтобы он был безопасным, гарантированным и комфортным.

Можно подумать, чего тут сложного — подписал договор купли-продажи, передал деньги. Однако, договор ещё нужно подать в Росреестр для регистрации перехода права собственности, и такая регистрация должна состояться.

Как показывает теория и практика, не всегда регистрация может осуществиться, в силу разных обстоятельств. Статья 26 Федерального закона от 13.07.

2015 N 218-ФЗ «О государственной регистрации недвижимости», предусматривает 60 основания для приостановки регистрации.

Подписанный договор купли-продажи квартиры ещё не означает, что покупатель обязательно станет собственником квартиры.

Именно поэтому существуют различные способы передачи денег в сделках с недвижимостью. Какие-то из способов являются безопасными, другие — не очень. Но обо всём по-порядку.

1. Прямая оплата стоимости квартиры

К данному способу можно отнести передачу наличных денег покупателем продавцу квартиры непосредственно при подписании договора купли-продажи квартиры. Либо банковский перевод денежных средств на счёт продавца, в день подписания договора.

Данный способ оплаты самый простой, но не безопасный для покупателя. Право собственности покупателя на квартиру может не зарегистрироваться в Росреестре, а деньги уже выплачены продавцу. Если продавец не захочет их возвращать, то придётся взыскивать с него неосновательное обогащение. Положительное судебное решение вы, возможно, получите, но вот деньги ещё нужно возвратить.

Оплата стоимости квартиры после регистрации также не решает проблему, так как риски появляются уже у продавца. А вдруг покупатель не оплатит? Прямая дорога в суд. К тому моменту, как начнётся рассмотрение дела, покупатель уже перепродаст квартиру третьему лицу. Дальше начнётся вереница судебных процессов.

https://www.youtube.com/watch?v=YKr3XvVv81M

При прямой оплате велик риск нарваться на мошенника и остаться без денег и без квартиры, именно поэтому выбирают другие способы оплаты. Но в некоторых сделках прямой платёж используется, поэтому я не стал исключать его из списка способов.

2. Оплата квартиры с использованием банковского сейфа

Практически все расчёты по сделкам с недвижимостью раньше проводились через банковские ячейки. Сейчас всё меньше людей хочет возиться с наличными деньгами.

Продавец и покупатель арендуют сейфовую ячейку в банке, в которую помещают деньги для оплаты квартиры. В условиях договора аренды сейфовой ячейки указываются условия предоставления доступа к ней отдельно продавцу и отдельно покупателю.

Определяется, что в течение первого месяца аренды к ячейке имеет право подойти продавец, имея при себе договор купли-продажи квартиры с отметкой о регистрации права собственности на имя покупателя. Также у продавца должен быть ключ от ячейки. Не рекомендую отдавать ключ покупателю, так как он может его не отдать.

Переход права на квартиру состоится, но доступ продавец осуществить не сможет без ключа. Пройдут первые 30 дней и покупатель заберёт из ячейки деньги. Продавец остался без денег и без квартиры. Лучше выбирайте банк, в котором ключ можно отдать на хранение банку или где ключ не является обязательным условием доступа и за его восстановление просто платится штраф.

У продавца появляются дополнительные расходы на пересчёт и проверку наличных денег, а это от 0,1% от суммы пересчёта.

Также банк не несёт ответственности за подлинность предоставленных продавцом документов.

Впрочем, за сохранность денег в ячейке банк тоже не отвечает, так как деньги не принимаются банком на ответственное хранение. Банк отвечает только за то, что ячейка не будет вскрыта третьими лицами.

3. Использование аккредитива при покупке квартиры

Этот способ платежа сейчас пользуется максимальным спросом в сделках с недвижимостью. Стоимость его значительно снижена, по сравнению с тем, сколько он стоил 10 лет назад. Сейчас комиссии банков начинаются от 2500 рублей за один аккредитив. Это даже дешевле чем арендовать ячейку? да и куда надёжнее.

Схема оплаты достаточно простая. В день подписания договора купли-продажи квартиры, покупатель подписывает в банке заявление на открытие аккредитива. Банк сообщает продавцу, что в его пользу открыт аккредитив.

Деньги покупателя списываются с его счёта на счёт аккредитива, где они будут заморожены в течение 30 или 60 дней.

В данный период покупатель не может отозвать заявление на открытие аккредитива (если аккредитив безотзывной).

Продавец приносит в банк, куда подано заявление, договор купли-продажи квартиры с отметкой о регистрации права собственности покупателя на квартиру. Банк проверяет договор, и производит выплату продавцу.

Главное, чтобы продавец явился в банк в срок действия аккредитива, иначе по окончанию срока, деньги вернутся обратно на счёт покупателя. Достаточно безопасный способ расчётов. Главные риски связаны с отзывом лицензии у банка, что приведёт к зависанию денег. Также иногда банковские операционисты совершают ошибки, поэтому следует внимательно всё проверять.

4. Оплата квартиры через депозит нотариуса

Следующий способ оплаты квартиры связан с обращением к нотариусу. У нотариуса существует специальный счёт в банке, на который можно переводить денежные средства для осуществления расчётов.

Если вы решили воспользоваться депозитом нотариуса, вам потребуется удостоверить у него договор купли-продажи квартиры. В нотариальной сделке есть преимущества.

Нотариус дополнительно проверить квартиру и продавца — это положительный момент для покупателя.

Что касается продавца, то он раньше получит деньги за квартиру, так как регистрация перехода права собственности по нотариальной сделке проходит быстрее.

Если нотариус подаст документы на регистрацию через электронные каналы взаимодействия, то регистрация пройдёт за один-два дня.

https://www.youtube.com/watch?v=ckVVe7ZBQTQ

Для осуществления расчётов через депозит, покупателю следует передать нотариусу заявление, с просьбой принять деньги в депозит. Нотариус примет заявление и передаст покупателю реквизиты своего счёта. Данные реквизиты следует также указать в договоре купли-продажи квартиры.

В заявлении о принятии денег в депозит указывается, на каких условиях нотариус должен перевести деньги продавцу. Например, после предоставления продавцом нотариусу договора с отметкой о регистрации перехода права собственности.

Если нотариус подаёт документы самостоятельно на регистрацию, то он сам может проследить регистрацию и сделает платёж без дополнительного обращения.

Недостаток данного способа связан с риском отзыва лицензии у нотариуса или мошеннических действия со стороны нотариуса. Также если покупатель не переведёт деньги на депозитный счёт, нотариальный договор придётся расторгать также у нотариуса. Либо обращаться в суд.

5. Использование счета эскроу при оплате квартиры

Оплата через счет эскроу не так развита как все остальные способы оплаты. Сейчас данный способ оплаты обязательно нужно использовать при покупки новостройки.

Счет эскроу открывается в банке. Для этого потребуется заключить с банком договор, который подписывают все участники сделки. В данном договоре указываются условия осуществления банком платежа. Также в договоре можно предусмотреть, на каких условиях деньги вернутся обратно покупателю. Это может потребоваться, если сделка зарегистрирована, а продавец в банк для получения денег не явился.

Счет эскроу отличается от аккредитива именно тем, что для его открытия необходимо подписать договора, когда для открытия аккредитива подписывается только заявление банка.

Пока ещё не самый используемый способ платежа, но имеет большие перспективы. Если он получит развитие, то сможет выйти на первое место среди всех способов платежа.

6. Расчёт через «безопасный способ расчётов» от Сбербанка (ЦНС)

Банк активно начал использовать данный способ расчётов в ипотечных сделках. Как только у банка появилась возможность подавать документы на регистрацию перехода права собственности, сразу появилась услуга «безопасный способ расчётов», через Центра недвижимости от Сбербанка.

Банк сам отслеживает регистрацию перехода права собственности, после чего производит платёж в пользу продавца, если регистрация прошла.

С одной стороны, это достаточно комфортный способов расчётов, с другой — правовая природа заключаемых соглашений о переводе денег не совсем понятна. Также существует недостаток в судебной практике по спорам связанным с осуществлением такой формы расчетов.

Когда нельзя рассчитаться за квартиру наличными

1. Если одна из сторон сделки иностранный гражданин, нерезидент РФ в соответствии с законом о валютном регулировании, то расчёт по такой сделки должен проводиться через счёт в уполномоченном банке. Уполномоченный банк — банк имеющий в соответствии с законом право проводить валютные операции.

2. Сделка также не может быть проведена в наличной форме, если собственник квартиры является несовершеннолетний или недееспособный гражданин, и имеется решение органа опеки и попечительства об оплате стоимости недвижимости в безналичном порядке, на счёт продавца, открытый в банке с государственным участием.

3. Купля-продажи недвижимости с участием юридических лиц проводится только в безналичном порядке.

Статья также опубликована на сайте pravonadom.info

Видео:ЭТАПЫ СДЕЛКИ: ПЕРЕДАЧА ДЕНЕГ ПРОДАВЦУ ПРИ КУПЛЕ-ПРОДАЖЕ КВАРТИРЫ!Скачать

Способы расчетов при купле-продажи недвижимости

Оплата по договору купли-продажи недвижимости может производится как в наличной, так и в безналичной форме.

Наличный расчет

При заключении сделки между физическими лицами ограничения по использованию наличного расчета отсутствуют. В тоже время стоит помнить, что если продавцом или покупателем выступает юридическое лицо, то могут присутствовать определенные ограничения на осуществление такой формы расчета.

Если оплата сделки производится наличными, то покупателю обязательно необходимо получить от продавца расписку в их получении.

Рекомендуется требовать ее составление непосредственно продавцом в присутствии покупателя в рукописном виде (желательно в присутствие 2-х свидетелей), так как в этом случае будет проще провести почерковедческую экспертизу (одной подписи может быть недостаточно) и доказать, что ее написал конкретный гражданин. Так же рекомендуется сверить подпись, проставленную на расписке с образцом подписи в паспорте.

https://www.youtube.com/watch?v=BVZDfd6chuE

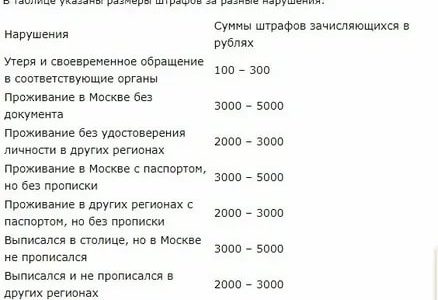

Расписка составляется в свободной форме. Однако, по общему правилу в расписке указываются Ф.И.О. и паспортные данные лица, которое передает деньги и лица, которое их получает, сумма передаваемых денежных средств (цифрами и прописью), дата составления и подписи сторон.

В тексе расписки следует избегать сокращений, исправлений и помарок. Подпись лучше ставить ближе к тексту (что бы стало невозможно что-либо дописать), а освободившиеся под подписью место и на обороте лучше перечеркнуть крест-накрест.

В заключение хочется отметить что в настоящий момент встречается очень большое количество мошеннических схем и судебных споров, связанных со сделками купли-продажи недвижимости в которых денежные средства передавались наличными. Как правило, оспаривается сам факт передачи денег от покупателя к продавцу, но также встречаются случаи передачи фальшивых банкнот.

Поэтому мы рекомендуем производить расчет только через банковские учреждение. Например, продавец может отрыть банковский счет, а покупатель тут же его пополнить наличными через кассу банка.

В этом случае покупатель будет иметь возможность потвердеть поступление денежных средств на счет продавца даже при утере квитанции (в отличии случая утери расписки), а также будет исключена вероятность передачи поддельных денежных купюр.

Так же широко используется такой способ передачи денежных средств как аренда ячеек в банке. В данном случае арендуются 2 ячейки – одна под деньги, другая под расписку. Денежные средства и расписка помещаются в ячейки в присутствии обеих сторон сделки. Продавец получает возможность получить деньги при предъявлении определенных документов (например, выписки из ЕГРН).

Аренда ячеек имеет 2 разновидности со своими плюсами и минусами:

Обычное хранение. В этом случае банк не знает, что у вас находится в ячейке, поэтому и не может выдать каких-либо документов, подтверждающих наличие в ячейке определенной суммы денег. В данном случае есть риск споров с продавцом о том, что в ячейке была меньшая сумма или их не было вовсе;

Ответственное хранение. В данном варианте при каждой закладке и изъятие вещей из ячейки составляется подробная опись сдаваемого на хранение или изымаемого имущества. Однако в данном случае стоимость тарифа на хранение будет существенно выше.

Безналичный расчет

Безналичные расчеты гораздо безопаснее и удобнее при совершении сделок по купле-продаже недвижимости. В данном случае главное правильно указать платежные реквизиты (желательно что бы банковский счет принадлежал именно продавцу и был указан в договоре купле-продажи).

При расчетах между сторонами сделки удобнее всего использовать аккредитив.

При данном способе расчета покупатель открывает и пополняет на необходимую сумму специальный счет, денежные средства с которого продавец может получить при предъявление определенных документов (например, выписки из ЕГРН). Важно уточнить что при выполнении условий по договору продавец имеет возможность снять деньги со счета уже без всякого участия покупателя.

Данный способ позволяет обезопасить обе стороны сделки так как с одной стороны продавец видит, что у покупателя действительно есть необходимая сумма денег и нет необходимости в дальнейшем искать покупателя для их получения (соответственно при соблюдение продавцам своих обязательств).

С другой стороны, и покупатель будет знать, что продавец выполнит свои обязательства. Например, в настоящий момент существует практика, когда покупатель передает деньги продавцу сразу после подачи документов в Россреестр.

В тоже время у покупателя могут быть долги, и на недвижимость может быть наложен арест, а ее оформление на покупателя приостановлено. Так же известны случаи мошенничества в виде продажи одной квартиры нескольким покупателям.

В данном случае подать документы на регистрацию перехода прав собственности могут успеть несколько покупателей, но одобрение получит лишь один из них (остальные отказы). При оформлении аккредитива покупатель будет защищен от утраты денег.

https://www.youtube.com/watch?v=dUYNUT7vcpY

Так же стоит обратить внимание что аккредитив открывается на определенный срок, в течение которого продавцом должны быть исполнены оговоренные обязательства (например, перерегистрация прав собственности). Поэтому продавцу не стоит затягивать с их исполнением, так как в противном случае денежные средства со счета будут возвращены покупателю.

Банк взымает за данную услуги небольшое вознаграждение (например, стоимость данной услуги у Сбербанка составляет 2 тыс. руб. независимо от суммы сделки).

Существует похожая банковская услуга – счет эскроу. Которая аналогична по своей сути, но отличается перечнем оформляемых документов.

Видео:Продажа квартиры за наличный расчет: документы, нюансы, риски, порядокСкачать

Налоги ООО при продаже недвижимости (здания) – платим правильно

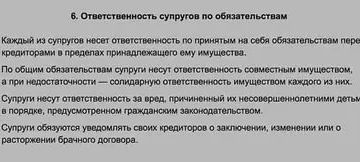

Любые сделки по продаже недвижимости, совершенные юридическими лицами, облагаются налогами. Причем платить их обязан не только продавец, но и покупатель, в том числе и ООО. Характер налогообложения определяется административно-правовой формой субъекта.

Вне зависимости от статуса недвижимости и целей ее отчуждения уплачиваются 2 вида налога:

Недвижимость в собственности юридического лица

Любая организация может иметь в собственности как коммерческую, так и жилую недвижимость. Отчуждается она по двум основным причинам:

- производственная необходимость, когда предметом сделки выступают здания и сооружения, находящиеся на балансе предприятия, т.е. те, которые оно ранее использовало в производственных целях (склады, цеха, офисы и др.);

- когда реализация недвижимости является основным направлением предпринимательской деятельности.

И в том, и в другом случае продажа осуществляется по следующему алгоритму:

- составление договора купли-продажи;

- подготовка необходимых документов;

- нотариальное удостоверение сделки;

- государственная регистрация перехода прав собственности.

Продажа жилой недвижимости

Собственник, отчуждающий жилую недвижимость, оплачивает только подоходный налог (налог на прибыль). Его точная сумма определяется после совершения сделки, исходя из:

- размера «чистой» выгоды. Рассчитать ее можно путем вычитания расходов и остаточной стоимости от суммы, вырученной после продажи объекта. Ставка подоходного налога зависит от вида экономической деятельности компании и системы налогообложения;

- наличия или отсутствия статуса резидента РФ.

Ставка налога на прибыль применяется не к продажной стоимости, содержащейся в договоре, а к объему дохода, полученного в результате совершения сделки. Исчислением налога занимается бухгалтер.

Он должен определить не только размер дохода, но и его наличие. Так, если «чистая»выручка по договору окажется ниже продажной стоимости, прибыль будет отсутствовать.

Благодаря этому компания освобождается от уплаты соответствующего налога.

Налог на прибыль исчисляется следующим образом:

- к субъектам, работающим по общей системе налогообложения, применяется ставка, составляющая 20% от разницы между продажной и балансовой стоимостью недвижимости;

- для упрощенной системы – 6% от стоимости, указанной в договоре;

- для упрощенной системы, где объект налогообложения составляют «доходы — расходы» — 15% от разницы между продажной и балансовой стоимостью объекта.

Реализация коммерческой недвижимости

Субъект, отчуждающий объекты нежилой недвижимости, уплачивает подоходный налог и налога на добавленную стоимость. Размер подоходного налога определяется способом, указанным в предыдущем разделе.

Что касается ставки НДС, то для реализации объектов коммерческой недвижимости она составляет 18% от продажной стоимости, отраженной в договоре купли-продажи. Основными документами, на основании которых оплачивается НДС в этом случае, являют договор и приложенная к нему счет-фактура.

Условно можно считать, что оплата НДС происходит в несколько этапов:

- совершение сделки и расчет;

- предъявление продавцом покупателю счета-фактуры, подтверждающей факт получения оплаты;

- расчет НДС и определение суммы, подлежащей оплате в бюджет;

- исполнение налогового обязательства.

Можно ли снизить налоговое бремя

Существует несколько легальных механизмов, позволяющих минимизировать налоги с продажи недвижимости. Важное условие их эффективности – это правильное составление документов и соблюдение надлежащей процедуры, предусмотренной для сделок с недвижимостью.

Итак, к механизмам, позволяющим снизить налоговые обязательства, относятся:

- отчуждение объекта путем совершения вклада компанию, работающую по «упрощенке». Этот метод подходит в недвижимости с истекшим сроком амортизации. Его суть в том, что при внесении вклада компания не платит НДС. Оплате подлежит налог, исчисленный по ставкам, применяемым на УСН, которые значительно меньше, чем для субъектов общей системы налогообложения;

- продажа по кадастровой стоимости. Известно, что кадастровая цена объекта ниже его рыночной и продажной стоимости. При этом закон не запрещает собственникам продавать недвижимость по кадастровой стоимости. Использование этой схемы позволяет снизить размер полученной выручки и оптимизировать налог на прибыль и НДС;

- реорганизация компании-продавца. Суть метода в том, что покупатель вступает в состав учредителей компании-продавца, и ему передается доля в виде объекта недвижимости. После надлежащего оформления права собственности, покупатель покидает состав участников путем создания и выделения нового юридического лица.

Видео:Продать квартиру за наличные. Расчёт через ячейку.Скачать

Как продать коммерческую недвижимость

Конечно, с точки зрения законопослушного налогоплательщика самым оптимальным способом продажи объекта коммерческой недвижимости является прямая сделка купли-продажи с уплатой всех причитающихся налогов.

Скажем, если объект продает физическое лицо, ему следует заплатить в бюджет 13% от стоимости здания или помещения в том случае, если этот человек владел недвижимостью менее пяти лет. Однако, как правило, в российской практике недорогими объектами стоимостью до 100 млн руб. владеют ИП.

Если ИП не использовал объект для своей коммерческой деятельности, то обязан заплатить те же 13%.

В случае если объект использовался для бизнеса ИП, заплатить нужно 6% от стоимости или 15% от разницы между доходами и расходами. В случае если владельцем объекта является ООО на упрощенной схеме налогообложения, можно не уплачивать НДС.

Однако используют такую форму лишь небольшие компании, доходы от объекта которых не превышают 120 млн руб. в год.

Крупные объекты коммерческой недвижимости предполагают больший оборот, при их продаже возникает необходимость уплачивать НДС, налог на прибыль и 13% с остатка на дивиденды собственнику от дохода с продажи.

https://www.youtube.com/watch?v=OYdrtxfTyW8

Как правило, собственники объектов коммерческой недвижимости предпочитают минимизировать свои расходы, поэтому для совершения сделки используется компания, имеющая накопленный убыток.

Объект переводится на баланс убыточной структуры, и уже она продает объект. Таким способом можно сэкономить 20% налога на прибыль.

Минус схемы в том, что подобная убыточная структура есть не у каждого предпринимателя, при этом все остальные налоги платить все-таки придется.

Вариант второй: продажа за наличные через ячейку

Одним из самых распространенных вариантов структурирования сделок по купле-продаже недвижимости до сих пор остается весьма рискованный способ, предполагающий передачу наличных от покупателя к продавцу.

Делается это следующим образом: продавец официально продает недвижимость по заниженной цене (например, по цене, которую заплатил он сам при покупке, к ней может прибавляться добавочный капитал из-за улучшений на объекте), остальная сумма выплачивается наличными с помощью банковской ячейки. Продавец и покупатель кладут деньги в банковскую ячейку, и продавец получает их, как только у покупателя возникает право собственности на объект продавца.

Такая схема в общем-то незаконна и таит в себе большие риски при проведении сделки. Известны случаи, когда мошенник-покупатель получал в собственность объект и при этом забирал из ячейки деньги.

В свою очередь, добропорядочный покупатель, в случае обнаружения проблем на объекте, не сможет рассчитывать на возврат всей суммы через суд.

В то же время такая схема выгодна покупателю, у которого на руках большая сумма в наличных, доказать законное происхождение которых он не может.

Вариант третий: структурирование сделки через продажу ООО

Разновидностью предыдущего варианта «серой сделки» является продажа объекта путем передачи долей ООО. При такой схеме не нужно платить НДС (а если часть денег передается через ячейку, на налогах можно сэкономить еще больше).

Вариант продажи через ООО заключается в том, что продается не сам объект недвижимости, а компания, на балансе которой он числится. Такая схема популярна при продаже небольших объектов коммерческой недвижимости стоимостью примерно до 100 млн руб.

, но предполагает значительные риски, которые берет на себя покупатель. В случае возникновения проблем и обмана со стороны продавца, суд не сможет рассматривать его в качестве добросовестного покупателя. Ведь приобретал он не объект, а доли в ООО.

Вариант четвертый: продажа нескольких ИП

Достаточно часто в российской практике мы сталкиваемся с ситуацией, когда с целью оптимизации налогообложения крупным объектом коммерческой недвижимости владеют несколько ИП (два или даже пять). Все ИП работают по «упрощенке», в результате после продажи объекта каждый из продавцов платит в налоговую небольшие суммы.

Такая схема таит в себе следующие риски: покупатель не всегда хочет иметь дело с несколькими собственниками сразу, ведь каждый из них так или иначе может повлиять на ход сделки.

Вариант пятый: перевод объекта в ЗПИФ

Для продажи объекта недвижимости продавец может сформировать закрытый паевой фонд (ЗПИФ), на баланс которого и переводится здание или помещение. Покупатель приобретает в этом случае не объект, а паи фонда. Таким образом, сделка не влечет за собой необходимость уплаты НДС.

Такой вариант не очень выгоден покупателю, целью которого является спекуляция, то есть быстрая перепродажа объекта с использованием иной схемы структурирования сделки.

Все дело в том, что с баланса ЗПИФа объект может перейти напрямую к собственнику или попасть на баланс ИП (ООО) лишь путем купли-продажи. В этом случае платить НДС все-таки придется. Такой вариант структурирования сделок встречается пока довольно редко.

Однако он выгоден при продаже здания или помещения пулу инвесторов (каждый из которых может стать собственником паев фонда) и практикуется нашей краудфандинговой площадкой AKTIVO.

Артур Устимов, операционный директор краудфандинговой площадки AKTIVO

Видео:Купить квартиру за наличные БЕЗ ипотеки Электронная регистрация Безопасные расчеты Сбер Домклик ВТБСкачать

Продажа недвижимости ооо наличный расчет

20.11.2021

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

- Кадастровая документация на жилую площадь. Если она отсутствует, то получение осуществляется в Кадастровой палате города. Время изготовления занимает 5 суток, требуется уплата государственной пошлины – от 220 руб.

- Техническая документация на недвижимость. Для проведения сделки он не требуется, то бумага должна быть на руках у новых собственников. Если он отсутствует, то требуется составить обращение в БТИ. Период изготовления занимает от 14 суток, уплачивается государственная пошлина – 900 руб.

- Выписка из единого реестра на недвижимость. В ней содержатся сведения о собственниках квартиры, наличии обременений. Для её получения требуется обратиться в органы Росреестра или МФЦ.

- Справка об отсутствии долгов по коммунальным платежам.

- Справка из наркологического диспансера о том, что ни продавец, ни покупатель не состоит на учете.

- Справки из органов налоговой службы с указанием о том, что налог будет выплачен.

Продажа квартиры юридическим лицом физическому лицу за наличный расчет без применения ккм

Сфера применения контрольно-кассовой техники — порядковый номер документа, дату его выдачи; — наименование для организации (фамилия, имя, отчество — для индивидуального предпринимателя); — идентификационный номер налогоплательщика, присвоенный организации (индивидуальному предпринимателю), выдавшей (выдавшему) документ; — наименование и количество оплачиваемых приобретенных товаров (выполненных работ, оказанных услуг); — сумму оплаты, осуществляемой наличными денежными средствами и (или) с использованием платежной карты, в рублях; — должность, фамилию и инициалы лица, выдавшего документ, и его личную подпись.

Вопросы применения контрольно-кассовой аппаратуры регулируются законом от 22.05.2003 № 54-ФЗ (далее — закон № 54-ФЗ). Согласно ст. 1.1 и п. 1 ст. 1.2 данного закона все организации и ИП, осуществляющие расчеты с использованием наличных или электронных средств платежа за реализуемые товары, работы, услуги, обязаны применять ККМ.

https://www.youtube.com/watch?v=oMePJiW2Cho

Как правило, размер предоплаты колеблется в пределах от 5 до 10 % от стоимости недвижимости. И наоборот: если продавец затребовал гораздо большую сумму аванса – это обстоятельство должно вас насторожить. Как минимум, следует поинтересоваться, что послужило причиной такой высокой цифры, а лучше будет, если вы полностью откажетесь от сделки.

Рекомендация: Чтобы не подвергать себя дополнительным рискам, следите, чтобы размер предоплаты оставался в пределах 5-10 % от суммы сделки. При этом не забывайте истребовать у продавца расписку.

Порядок покупки недвижимости за наличные – разные варианты безопасной передачи денежных средств продавцу

Отчуждение недвижимости без сведений о перечисленной сумме денег в банках может привлечь внимание налоговых органов, так как сделки с наличными часто используются для уклонения от оплаты налогов с продажи путем уменьшения суммы покупки в договоре при фактической передаче в руки продавца рыночной стоимости квартиры.

Передача денег в рассрочку является аналогом банковского кредита и предполагает, что покупатель на этапе заключения сделки передает продавцу только часть суммы покупки (первоначальный взнос), а оставшуюся сумму передает в течение нескольких месяцев или лет периодическими платежами. Платежные периоды при этом фиксируются в договоре покупки, с указанием размеров платежей и ответственности покупателя за невыполнение условий рассрочки.

Стоит ли покупать квартиру за наличный расчёт

Таким образом, продавая квартиру, собственник может указать её стоимость в любой валюте. Но не стоит забывать, что лишние действия, связанные с обменом денежных средств могут отвернуть потенциального покупателя от приобретения данной жилплощади.

На первом месте среди всех иностранных валют находятся доллары. Некоторое время назад, когда российский рынок недвижимости только формировался, все сделки покупки-продажи жилья оплачивались только в долларах.

Именно этим объясняется столь длительная и неугасающая популярность данной валюты.

Кроме того, курс доллара известен практически каждому человеку, будь он американцем или россиянином, поэтому оплата квартиры наличными в долларах не составит особого труда для любого человека.

Читать еще —> Производственная практика на предприятии

Продажа нежилого помещения за наличный расчет

Дополнительные требования к оформлению документов объясняются тем, что кассир является материально-ответственным лицом (перечень, утвержденный постановлением Минтруда России от 31 декабря 2002 г. № 85). В частности, он обязан в полном размере возместить работодателю ущерб, нанесенный по его вине (ст. 242 и 244 ТК РФ).

- не может оплатить наличными весь договор (в т. ч. долгосрочный), если цена, указанная в нем, превышает 100 000 руб. Периодичность платежей и количество платежных документов значения не имеет. Например, при цене договора 110 000 руб. покупатель не вправе рассчитаться с поставщиком наличными, даже если будет вносить деньги в несколько этапов – по 55 000 руб. в течение двух дней;

- может оплатить наличными несколько договоров с одним контрагентом в течение одного дня, даже если общая сумма по этим договорам превышает 100 000 руб.;

- может оплатить наличными часть цены договора, не превышающую 100 000 руб., даже если общая цена договора превышает лимит наличных расчетов.

Может ли физическое лицо купить у ООО недвижимость за наличные

Видео:Сделка купли-продажи недвижимости в 2023 году проходит по новому алгоритмуСкачать

Как и когда передаются деньги продавцу при покупке квартиры за наличный расчет?

Расчет за наличные на сегодняшний день по-прежнему является одним из самых популярных способов при приобретении недвижимости. Но несмотря на удобство он несет в себе множество рисков, избежать которых можно только приняв дополнительные меры безопасности. Подробно о том, как происходит продажа жилья и передача денег и как обезопасить себя при проведении сделки — читайте делее.

В соответствии с законодательством РФ, в частности с пунктом 5 Указания ЦБ от 07.10.

2013 №3073 – У «Об осуществлении наличных расчетов» все расчеты в сделках, участниками которых являются физические лица, могут осуществляться без ограничения суммы.

В этом же документе описаны ограничения, накладываемые на юридических лиц – допускается передавать средства в размере не более 100 тыс. рублей.

Справка: С 2012 года ведется обсуждение законопроекта, согласно которому должны быть введены ограничения на наличный расчет и для физических лиц в размере 300 тыс. рублей, однако инициатива не была принята и обсуждение проекта в очередной раз перенесено.

Плюсы:

- получение покупателем «живых» денег;

- отсутствие посредников;

- исключение технических рисков – сделка не зависит от возможных сбоев электронных платежей;

- возможность провести взаиморасчеты в любой валюте, одобренной участниками сделки.

Минусы:

- отсутствие доказательств фактической передачи средств;

- риск получения фальшивых банкнот;

- риск привлечения злоумышленников;

- самостоятельный подсчет переданных средств.

Риски: как себя обезопасить?

Согласно статистике:

- Кража денег.

- Передача фальшивых купюр.

- Требование продавца провести сделку без расписки.

Меры предосторожности:

- ведение взаиморасчетов в безопасном месте, например, в банке или конторе нотариуса;

- привлечение свидетелей;

- обязательное составление расписки.

Важно! Все нюансы сделки и будущих взаиморасчётов следует оговаривать на этапе заключения соглашения, поэтому при подписании договора его следует внимательно изучать, проследив за тем, чтобы все важные пункты были обозначены четко и недвусмысленно.

https://www.youtube.com/watch?v=wLefI4TaxfM

Далее расскажем, какие есть способы передачи денежных средств при продаже недвижимости.

В валюте

Если передача средств осуществляется в валюте, ограничения по сумме не действуют, поэтому метод является законным вариантом передачи средств в процессе проведения сделки по покупке и продаже. Его основным недостатком является неустойчивость валютного курса, из-за которого одна из сторон может понести убытки.

В несколько этапов

Когда сделка купли-продажи недвижимости за наличный расчет проходит в несколько этапов, часть средств передается покупателем продавцу в качестве задатка, вторая – в момент подписания соглашения, а остаток – после регистрации перехода права собственности.

Справка: Способ применяется в тех случаях, когда общая стоимость объекта недвижимости невысока и сумму, которая отдается за жилье, можно раздробить на допустимые величины.

Вот, как происходит продажа недвижимости, когда платят наличкой с использованием ячейки. Покупатель в присутствии владельца жилья закладывает в банковскую ячейку оговорённую сумму, которую продавец получает только тогда, когда будут выполнены определённые условия по продаже. Чаще всего условием передачи является предъявление свидетельства о переходе права собственности на недвижимость.

Ячейки — это один из самых безопасных типов расчетов, риски в этом случае сведены к минимуму. Единственным недостатком является необходимость затрат на оплату комиссионных банку, который выступает посредником. Правила описаны в статье 922 ГК РФ.

Аккредитив

Когда средства при купле-продаже передаются с использованием аккредитива, деньги вносятся покупателем на свой счет.

Действие сопровождается составлением договора, в соответствии с которым банк обязуется перевести продавцу оговоренную сумму после того, как покупатель предъявит выписку из ЕГРН, свидетельствующую о регистрации перехода права собственности.

Процедура регламентируется статьей 867 ГК РФ. Услуги банка предоставляются на возмездной основе.

Счет Эскроу

Относительно новый способ передачи средств, описанный в статье 860 ГК РФ.

Процедура предполагает открытие покупателем счета эксроу в банке, который специализируется именно на ведении расчетов по договорам купли-продажи объектов недвижимости.

На время осуществления регистрационных действий банк блокирует деньги. Продавцу средства переводятся только после документального подтверждения завершения сделки.

Статья 860 ГК РФ. Применение общих положений о банковском счете к отдельным видам банковских счетов

- Общие положения о банковском счете применяются к отдельным видам банковских счетов (совместный счет, номинальный счет, публичный депозитный счет и иные виды банковских счетов, предусмотренных законом), если правилами об этих видах банковских счетов, предусмотренными главой 45 настоящего Кодекса и иными законами, не установлено иное.

- К договору залогового счета общие положения о банковском счете применяются в части, не урегулированной правилами о залоге прав по договору банковского счета (статьи 358.9 — 358.14).

Платежные поручения

В соответствии с положениями статьи 516 ГК РФ этот способ прямо рекомендуется, если в тексте договора купли-продажи не оговорено иное.

Внимание! Платежное поручение – это документ, фиксирующий обязательство банковской организации по переводу внесенной покупателем суммы на указанный счет в течении оговоренного срока, максимум – 10 дней за исключением даты передачи поручения.

Документ должен быть составлен не менее чем в 4 экземплярах и содержать:

- Дату составления документа и срок его исполнения.

- Реквизиты плательщика и получателя средств.

- Сумму перевода.

- Основания перечисления средств. В случае сделок с недвижимостью – ссылка на договор купли-продажи.

- Скачать бланк платежного поручения

- Скачать образец платежного поручения

Далее подробнее поговорим о том, как правильно происходит сделка купли-продажи недвижимости на вторичном рынке за наличный расчет, и о моменте передачи средств продавцу.

Документы

Сбор документов – первый этап пошаговой инструкции по продаже жилья за наличку. Покупателю потребуются:

- Гражданский паспорт и его копия.

- Заверенное нотариусом согласие супруга.

- Договор купли-продажи.

Документов, которые понадобятся владельцу жилья при совершении сделки по продаже недвижимости за наличные, на порядок больше:

- Основные. Сюда входят документы, которые требуется предъявлять в Росреестр на этапе оформления регистрации сделки за наличный расчет:

- паспорт гражданина РФ и его копия;

- разрешение органов опеки и попечительства (если собственником является несовершеннолетний);

- нотариально заверенное согласие супруга на сделку;

- правоустанавливающие документы на объект недвижимости.

- Вспомогательные:

- технический и кадастровый паспорта на жилье;

- справка из УК об отсутствии долгов по услугам ЖКХ;

- справка по форме №9;

- выписка из ЕГРН;

- справка из медицинского учреждения, свидетельствующая о дееспособности продавца на момент совершения сделки.

Составление ДКП

Продажа жилья за наличные оформляется посредством составления договора купли-продажи. ДКП должен включать:

- Сведения об участниках сделки. Ф. И. О., паспортные данные сторон, а также место и дату заключения соглашения.

- Предмет договора. Здесь указываются подробные характеристики отчуждаемой недвижимости – адрес, кадастровый номер, площадь и прочие технические характеристики. Также необходимы реквизиты правоустанавливающего документа, на основании которого у текущего владельца возникло право собственности.

- Цена квартиры и порядок расчетов при купле-продаже. В этом разделе следует указать стоимость и отметить достигнутые договорённости относительно взаиморасчетов.

Важно! Для описания наличного расчета в договоре используется формулировка «Оплата по договору осуществляется собственными средствами покупателя». Дополнительно здесь указывается, когда и каким именно способом произойдет передача средств при продаже.

https://www.youtube.com/watch?v=dQ3n322_m-Y

Законодательство РФ допускает проведение взаиморасчетов между продавцом и покупателем не только в национальной валюте, но и с использованием иностранных платежных средств.

Важным нюансом является отслеживание изменения курса валют. Так как сумма сделки исчисляется миллионами – любое колебание может привести к существенным финансовым потерям.

Специалисты рекомендуют выбирать для проведения расчетов ту валюту, которую приносит основной источник дохода.

Когда денежные средства передаются продавцу?

Многих интересует, когда именно нужно отдавать средства продавцу. Для того чтобы избежать рисков в процессе купли-продажи недвижимости за наличный расчет, рекомендуется осуществлять фактическую передачу средств продавцу только после того, как Росреестр оформит регистрацию сделки и право собственности перейдет к покупателю. Теперь вы знаете, в какой момент средства передаются продавцу.

Расписка

Также, чтобы продать жилье за наличный расчет, понадобится расписка. Это документ, подтверждающий факт передачи средств от покупателя продавцу. Ее должен составлять бывший собственник объекта недвижимости, который получил деньги за отчуждение своего имущества.

Форма документа не регламентирована законодательными нормами РФ. Расписка составляется с указанием:

- Персональные данные продавца и покупателя.

- Точной суммы.

- Даты передачи средств.

- Основные моменты самой сделки по купле-продаже.

Под основным текстом продавец должен поставить свою подпись и расшифровать ее.

Процедура продажи квартиры за наличный расчет имеет множество достоинств, но при этом не является самым безопасным способом передачи средств. Для того чтобы избежать финансовых рисков следует грамотно составить основной договор купли-продажи и расписку, а также уделить особое внимание выбору места передачи средств.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

📽️ Видео

Процесс передачи денег при покупке квартирыСкачать

Совершить безопасную сделку купли-продажи недвижимости за наличные средства можно в офисе СбербанкаСкачать

Аккредитив при продаже квартиры. Расчеты при покупке недвижимостиСкачать

Штрафы за продажу недвижимости за наличные (ЗАБЕРУТ ВСЕ!). Риски продавцов и покупателей. ФЗ N 173Скачать

Как принимать оплату наличными деньгами ?!Скачать

Расчеты при продаже квартирыСкачать

💸 Аккредитив или Сервис безопасных расчетов (СБР)? Что выбрать для сделки по купле-продажи?Скачать

Признание договора купли-продажи недействительнымСкачать

Способы расчетов при проведении сделок по купле-продаже недвижимости АККРЕДИТИВ, СБР, ЯЧЕЙКАСкачать

Продажа квартиры. Куда идти? В МФЦ или к нотариусу?Скачать

Как проходит купля продажа недвижимости. Алгоритм сделки.Скачать

ПЕРЕДАЧА ДЕНЕГ при купле-продаже квартиры. Как безопасно передать деньги во время сделки 6+Скачать

Как осуществляется продажа квартиры за наличный расчет, пошаговая инструкцияСкачать

Как купить квартиру за наличные и когда передавать деньги продавцу?Скачать