Проводки по налогам и сборам — это отражение хозяйственных операций по начислению фискальных отчислений в бюджет. Чиновники предусмотрели характерные особенности составления бухзаписей по каждому виду налогов и сборов. О том, как составить проводки по налоговым обязательствам, расскажем в нашей статье.

Все налоговые обязательства, за исключением страховых взносов, следует отражать на специальном бухгалтерском счете 68 «Расчеты по налогам и сборам».

Чтобы суммы исчисленных налоговых платежей не путались, компания должна детализировать данные бухгалтерского счета. Для этого необходимо открыть субсчета отдельно по видам обязательств. О том, какие субсчета будет использовать конкретный экономический субъект, необходимо написать в учетной политике. Все возможные значения предусмотрены в Приказе № 69н об утверждении Единого плана счетов.

Отметим, что компании необходимо проводить систематические сверки взаиморасчетов с Федеральной налоговой службой.

Самостоятельный контроль позволит избежать начислений сумм пеней, штрафов и неустоек по просроченным или неверно зачисленным платежам. Для проведение сверки придется заказать в ИФНС специальную справку.

О том, как организовать проверку расчетов по фискальным платежам, читайте в статье «Как провести сверку с налоговой инспекцией».

- Типовые проводки по начислению налогов

- Страховые взносы

- Убыточная продажа имущества: делаем проводки и начисляем налоги

- Продажа дорогостоящих автомобилей

- «Осторожный» подход

- «Рискованный» подход

- Продажа ОС при «вмененке»: налог на прибыль

- Продажа ОС при «вмененке»: НДС

- Проводка начислен налог с продаж

- Начисление УСН (бухгалтерские проводки)

- Проводка по налогу на прибыль

- Составление отчетности при использовании УСН

- Проводки по НДС

- Начислен транспортный налог (бухгалтерские проводки)

- Начисление налогов с фонда оплаты труда

- Начислен налог на имущество проводка

- Бухгалтерские проводки по учету НДС (с примерами)

- Бухгалтерские проводки по учету региональных налогов и сборов

- Бухгалтерские проводки по НДС: приобретены ценности

- Бухгалтерские проводки по учету акцизов

- Начисление налога на прибыль: проводки и примеры начисления дохода

- Бухучет (проводки, шпаргалка)

- Начисление пени по НДС: проводки

- Бухгалтерские проводки по учету налог на доходы иностранных юридических лиц

- Бухгалтерские проводки по НДС: примеры

- Счета, на которых учитывают налог

- Механизм НДС

- Бухгалтерские проводки по НДС: приобретены ценности

- НДС с реализации: проводки

- НДС по уменьшению стоимости реализации: проводки

- Начисление пени по НДС: проводки

- Бухучет НДС при возврате товара

- 📸 Видео

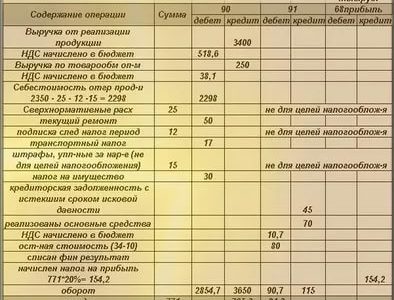

Типовые проводки по начислению налогов

Несмотря на то, что операции по начислению фискального платежа существенно отличаются по видам налоговых обязательств, проводка на оплату в большинстве случаев общая:

Дебет 68 Кредит 51 — денежные средства перечислены с расчетного счета в пользу уплаты фискальных платежей.

Приведем типовые бухгалтерские записи по начислению налогов в таблице. Проводки сгруппированы по видам платежей:

| Операция | Дебет | Кредит |

| НДФЛ | ||

| Удержан НДФЛ | 70 — с заработной платы73 — с прочих доходов75 — с дивидендов | 68 |

| Налог на прибыль начислен | 99 — самой компанией76, 60 — налоговым агентом | |

| НДСТаможенный НДС исчисленНДС восстановленНДС принят к вычету | 90 — при реализации91 — при прочих операциях76, 62 — с авансового расчета19 — СМР для собственных нужд | |

| 19 | 76, 68 | |

| 20, 26, 44, 76, 60, 91 и т. д. | 68 | |

| 68 | 19, 76, 62 | |

| Госпошлина | 08, 26, 44, 91 | 68 |

| Налог на имущество: проводки | 91, 26, 44 | |

| Транспортный | 26, 44 | |

| Земельный | 26, 44 | |

| Торговый сбор | 76 — если сбор уменьшает налог на прибыль91, 26, 44 — если не уменьшает налогооблагаемую базу по ННП |

Если ФНС выставила штрафы и(или) пени по налоговым платежам, то их также придется отразить в учете. Для этого используйте 91 или 99 счета. О том, как правильно оформить бухгалтерские записи в отдельном материале «Пени и штрафы по налоговым платежам: проводки».

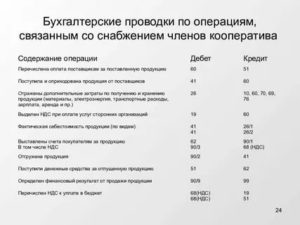

Страховые взносы

Для отражения сумм страхового обеспечения застрахованных лиц используется отдельный бухсчет 69 «Расходы по социальному страхованию и обеспечению». На данном счете необходимо отразить все виды взносов, которые компания начисляет на заработную плату своих работников.

В учете предусмотрите детализацию платежей по отдельным субсчетам в разрезе видов страхового обеспечения: ОПС, ОМС, ВНиМ и взносы на травматизм. Закрепите данную информацию в учетной политике.

Основные бухгалтерские проводки по зарплате и налогам:

| Операция | Дебет | Кредит |

| Начислена заработная плата | 20, 23, 25, 26, 29, 44 и так далее | 70 |

| Удержан НДФЛ | 70 | 68 |

| Зарплата выдана | 70 | 50 — из кассы51 — с расчетного счета |

| Начислены страховые взносы | 20, 23, 25, 26, 29, 44, и т. д. | 69 |

| Уплачены взносы в бюджет | 69 | 51 |

| Начислены штрафы по страховому обеспечению | 91 | 69 |

| Начислены пени по страховым взносам | 99 | 69 |

| Пени и штрафы уплачены в бюджет | 69 | 51 |

Подробнее о том, как отражать в бухучете начисление заработной платы, в статье «Проводки по зарплате».

Видео:Счет 90 "Продажи" в бухгалтерском учете: проводки, примерыСкачать

Убыточная продажа имущества: делаем проводки и начисляем налоги

Убыточная продажа имущества: делаем проводки и начисляем налоги

Чаще всего компании продают свое имущество дешевле, чем когда-то его приобрели. Из-за этого реализация нередко оказывается убыточной. Чтобы отразить такую операцию в учете, бухгалтер должен принять во внимание ряд особенностей. В статье рассказано, как учесть убыточную реализацию при общей системе налогообложения и при ЕНВД.

Согласно пункту 3 статьи 268 НК РФ при продаже объекта основных средств нужно сравнить две величины. Первая — это выручка от реализации (без НДС). Вторая — сумма остаточной стоимости и расходов, связанных с продажей.

Если первая величина меньше второй, то в налоговом учете появляется убыток. Его следует списать в прочие расходы, но не сразу, а равными долями в течение определенного срока. Он равен разнице между сроком полезного использования и фактическим сроком эксплуатации до момента продажи.

Начинать списание убытков нужно с месяца, следующего за месяцем реализации.

https://www.youtube.com/watch?v=jNWAI0s5fTM

В бухгалтерском учете убыток необходимо отразить в полной сумме в том периоде, когда состоялась убыточная продажа. Из-за разницы между налоговым и бухучетом образуется вычитаемая временная разница, которая порождает отложенный налоговый актив (ОНА).

Пример 1

На балансе компании числится основное средство. Первоначальная стоимость по данным налогового и бухгалтерского учета составляет 525 000 руб. Срок полезного использования — 30 месяцев.

На начало мая 2011 года начисленная амортизация (и в налоговом и бухгалтерском учете) равнялись 175 000 руб., а остаточная стоимость — 350 000 руб. (525 000 — 175 000). Срок фактического использовании достиг 10 месяцев.

В мае 2011 года предприятие продало объект за 250 000 руб. (в т.ч. НДС 18% — 38 135 руб.).

Бухгалтер сделает проводки:

ДЕБЕТ 01 субсчет «Выбытие основных средств» КРЕДИТ 01 субсчет «Основные средства в эксплуатации» 525 000 руб. — показана первоначальная стоимость объекта;

ДЕБЕТ 62 КРЕДИТ 91

250 000 руб. — показана выручка от реализации объекта;

ДЕБЕТ 91 КРЕДИТ 68

38 135 руб. — начислен НДС;

ДЕБЕТ 02 КРЕДИТ 01 субсчет «Выбытие основных средств»

175 000 руб. руб. — списана амортизация;

ДЕБЕТ 91 КРЕДИТ 01 субсчет «Выбытие основных средств»

350 000 руб. руб. — списана остаточная стоимость объекта;

ДЕБЕТ 99 КРЕДИТ 91

138 135 руб.(250 000 — 38 135 — 350 000) — показан убыток от продажи объекта.

В налоговом учете в мае 2011 года убыток не сформирован, поэтому появляется проводка:

ДЕБЕТ 09 КРЕДИТ 68

27 627 руб. (138 135 руб. х 20%) руб. — показан отложенный налоговый актив (ОНА).

Далее, начиная с июня 2011 года, бухгалтер станет списывать убыток в налоговом учете равными долями на протяжении 20 месяцев (30 — 10). Таким образом, сумма ежемесячного «налогового» убытка составит 6 906,75 руб.(138 135 руб.: 20 мес.). В бухучете появятся проводки:

ДЕБЕТ 68 КРЕДИТ 09

1 381,35 руб. (6 906,75 руб. х 20%) — показано уменьшение ОНА.

Существует мнение, что при убыточной продаже имущества компания должна восстановить НДС, ранее принятый к вычету и приходящийся на «недомортизированную» стоимость. Мы не разделяем подобный подход.

Дело в том, что пункт 3 статьи 170 НК РФ содержит исчерпывающий перечень случаев, когда восстановление налога необходимо. Реализация основного средства с убытком в нем не упомянута.

Это означает, что восстанавливать НДС в данной ситуации не надо.

Продажа дорогостоящих автомобилей

Особые сложности у бухгалтеров вызывает ситуация, когда убыток возник из-за продажи легкового автомобиля или пассажирского микроавтобуса первоначальной стоимостью более 600 000 руб. или 800 000 руб. соответственно. Раньше, до 2009 года, такие объекты амортизировались с понижающим коэффициентом 0,5.

Начиная с 2009 года понижающий коэффициент не применяется. В связи с этим возникает вопрос: увеличится ли оставшийся срок полезного использования, если машина продана после 1 января 2009 года? От ответа зависит, в течение какого времени компания будет списывать убытки от реализации авто.

Существуют два альтернативных подхода, которые можно условно обозначить как «осторожный» и «рискованный».

«Осторожный» подход

Предполагается, что срок полезного использования автомобиля нужно разбить на две части: до 1 января 2009 года и после этой даты. Первую часть следует умножить на 2, вторую часть оставить такой, какая она есть.

Сложив обе части, мы получим срок, который будем применять при списании убытков от продажи. Добавим, что такой вариант с точки зрения чиновников и налоговиков является единственно правильным (см. письмо Минфина России от 20.04.

09 № 03-03-06/1/262).

Пример 2

Предприятие в мае 2011 года реализовало легковой автомобиль, приобретенный в январе 2008 года. Первоначальная стоимость объекта — 950 000 руб., срок полезного использования — 85 месяцев.

На момент продажи фактический срок эксплуатации достиг 40 месяцев (11 месяцев в 2008 году + 12 месяцев в 2009 году + 12 месяцев в 2010 году + 5 месяцев в 2011 году). Убыток от реализации по данным налогового учета составил 280 000 руб.

https://www.youtube.com/watch?v=jCC9Fs0iPw8

Бухгалтер решил применить «осторожный» подход и определил срок, в течение которого необходимо списывать убыток.

Для этого удвоил месяцы, приходящиеся на период до 2009 года, и получил 22 месяца (11 мес. х 2).

Месяцы, приходящиеся на период после 1 января 2009 года, оставил без изменения, и получил 74 месяца (85 — 11). Итого измененный срок полезного использования составил 96 месяцев (22 + 74).

Затем бухгалтер нашел, что убыток можно включать в расходы в течение 56 месяцев (96 — 40). Значит, ежемесячно организация вправе списывать 5 000 руб.(280 000 руб.: 56).

«Рискованный» подход

Подразумевает, что, несмотря на применяемый ранее понижающий коэффициент, срок полезного использования автомобиля остается неизменным. Не исключено, что при таком способе учета инспекторы зафиксируют нарушение. Однако доначисления и штрафы, скорее всего, удастся оспорить в суде (см., например, постановление ФАС Центрального округа от 23.06.08 № А68-6347/07-241/14).

Пример 3

Предприятие в мае 2011 года реализовало автомобиль, приобретенный в январе 2008 года. Первоначальная стоимость объекта — 950 000 руб., срок полезного использования — 85 месяцев.

На момент продажи фактический срок эксплуатации достиг 40 месяцев (11 месяцев в 2008 году + 12 месяцев в 2009 году + 12 месяцев в 2010 году + 5 месяцев в 2011 году). Убыток от реализации по данным налогового учета составил 280 000 руб.

https://www.youtube.com/watch?v=jCC9Fs0iPw8

Бухгалтер решил применить «рискованный» подход и определил срок, в течение которого необходимо списывать убыток. Он составил 45 месяцев (85- 40). Значит, ежемесячно организация вправе списывать 6 222,22 руб.(280 000 руб.: 45 месяцев).

Продажа ОС при «вмененке»: налог на прибыль

Плательщики единого налога на вмененный доход при реализации имущества должны заплатить налог на прибыль, поскольку данные операции не подпадают под ЕНВД.

Каким образом определить налогооблагаемую базу по прибыли? В доходы следует включить продажную стоимость, а в расходы — остаточную стоимость, рассчитанную по правилам главы 25 НК РФ.

С этим согласны и специалисты Минфина России (письмо от 16.11.10 № 03-11-06/3/159).

Но остается некоторая неясность. Дело в том, что применяя «вмененку», организация не начисляла амортизацию для целей налогового учета.

В связи с этим возникает вопрос: должна ли организация при продаже ОС учесть остаточную стоимость без амортизации? Или нужно задним числом посчитать «налоговую» амортизацию, вычесть ее из остаточной стоимости, и полученную сумму включать в расходы? Рассмотрим оба варианта.

Для наглядности возьмем ситуацию, когда организация продает имущество по остаточной стоимости, сформированной в бухучете, то есть за вычетом «бухгалтерской» амортизации.

Если в налоговом учете остаточная стоимость не уменьшена на сумму амортизации, то по данным налогового учета доход от реализации ниже, чем остаточная стоимость.

Это приводит к убыткам, которые можно списать в затраты в течение оставшегося срока полезного использования. Таким образом, с точки зрения уплаты налога на прибыль такой вариант выгоден для компании.

Однако не исключено, что инспекторы станут возражать и настаивать на иной трактовке понятия «остаточная стоимость, рассчитанная по правилам главы 25 НК РФ».

Если предприятие задним числом вычислит «налоговую» амортизацию и уменьшит на нее остаточную стоимость, то продажа ОС завершится с нулевым финансовым результатом.

Действительно, показатели остаточной стоимости в налоговом и бухгалтерском учете совпадут друг с другом, а также с ценой реализации. Следовательно, у компании не будет ни прибыли, ни убытка.

Такой вариант очевидно не вызовет возражений у инспекторов, но при нем компания заплатит большую сумму налога на прибыль.

Обратите внимание: независимо от выбранного варианта, организация должна вести раздельный учет издержек, поскольку она одновременной применяет две системы налогообложения.

По этой причине при расчете базы по прибыли в расходы попадет не только остаточная стоимость ОС, но и другие суммы: часть зарплаты директора, бухгалтера и пр. В доходах же будет отражена только продажная цена объекта.

В итоге даже если сделка по продаже основного средства не окажется убыточной, в декларации по прибыли придется показать убыток. Организациям, которые хотят этого избежать, лучше продать объект не по остаточной стоимости, а немного дороже, чтобы покрыть все расходы.

Продажа ОС при «вмененке»: НДС

Кроме того, при продаже имущества «вмененщики» обязаны начислить НДС. Если основное средство куплено в период применения спецрежима, то «входной» НДС включен в первоначальную стоимость.

Тогда при продаже налогооблагаемой базой будет разница между продажной ценой и остаточной стоимостью (п. 3 ст. 154 НК РФ).

Когда эти величины равны, либо продажная стоимость меньше остаточной, налоговая база по НДС отсутствует.

https://www.youtube.com/watch?v=-8c2itQHweE

Если основное средство приобретено до перехода на ЕНВД, то «входной» налог не включен в первоначальную стоимость. В этом случае при реализации объекта нужно начислять НДС по правилам пункта 1 статьи 154 НК РФ, то есть с продажной стоимости. Это подтверждает Минфин России в письме от 12.07.10 № 03-11-06/3/102.

Бесплатно сдавать электронную отчетность в течение трех месяцев

Видео:НДС на примере простыми словамиСкачать

Проводка начислен налог с продаж

01.08.2021

- Вычисляем налоговую базу: Нб = 2480000 – 240000 – 750000 – 80000 = 1 410 000 рублей.

- Примем за условие ставку по налогу в 20% (2% и 18%), общая сумма налога на прибыль предприятия составит: Нп = 1410000 × 0.2 = 282 000 рублей.

- Из выведенной суммы в федеральный бюджет поступит: 1 410 000 × 0.02 = 28 200 рублей, в местный/региональный бюджет: 1 410 000 × 0.18 = 253 800 рублей.

- Произведено начисление налога на прибыль: проводка Дт «Прибыли и убытки» Кт «Налоги» на сумму 282 000 рублей.

Большинство предприятий «вспоминают» об обязанности выплачивать проценты со своего дохода государству раз в год – после составления финансовой отчетности, тогда и составляются проводки бухгалтерского учета по налогу на прибыль. Расчетным периодом считается в таком случае один год.

Сумма налоговой базы при этом определяется нарастающим итогом с первого дня. Отчетным периодом признаются промежутки в 3, 6 и 9 месяцев.

Начисление УСН (бухгалтерские проводки)

Под учетным бухгалтерским регистром, который является атрибутом как полного обычного, так и полного упрощенного бухгалтерского учета, понимается документ, в котором все операции систематизированы по счетам и записаны в хронологическом порядке. Например, по счету 51 регистр нужен для того, чтобы было видно, на какие цели пошли денежные средства.

- счет 51 — на нем фиксируют все операции по поступлению и списанию денежных средств;

- счет 68 — производят начисление налога на доход, в том числе ежеквартальных авансов по нему; здесь же осуществляют записи и по другим налогам;

- счет 99 — отражают суммы начисленного упрощенного налога.

Проводка по налогу на прибыль

Для налоговых расчетов с бюджетом в Плане счетов бухгалтерского учета (утв. Приказом Минфина РФ от 31.10.2000 № 94н) предусмотрен счет 68 «Расчеты по налогам и сборам».

К данному счету нужно открыть субсчет, соответствующий конкретному налогу, например, субсчет «Налог на прибыль».

Кроме того, в аналитическом учете можно сделать разбивку и по бюджетам, к примеру, счет 68, субсчет «Налог на прибыль – федеральный бюджет».

Начисление самого налога на прибыль и авансовых платежей по нему в 2021 году (как и прежде) в бухгалтерском учете нужно отразить проводкой Дебет счета 99 «Прибыли и убытки» — Кредит счета 68 «Расчеты по налогам и сборам», субсчет «Налог на прибыль».

Но не стоит забывать, что налог на прибыль считается нарастающим итогом. Следовательно, при начислении платежа за очередной отчетный период указывается не вся сумма аванса, а разница между суммой, начисленной за текущий отчетный период и предыдущий.

То есть данные из раздела 1 Декларации по налогу на прибыль.

Читать еще —> 3 ндфл пример покупка квартиры

Составление отчетности при использовании УСН

- КУДиР формируется в меню «Отчеты».

- Декларация заполняется в соответствующей вкладке «Отчеты», раздел «Налоговая отчетность». В отчетности происходит автоматический расчет суммы налога в соответствии с тем, какую схему использует предприятие на УСН – «доходы» или «доходы за минусом расходов».

- Начисление налога надо сделать в ручном режиме в меню «Операции», раздел «Операции, введенные вручную».

- Проводки: начисление Д 99.01.1, К 68.12.

Программа 1С версий 8.2 и 8.3 требует, чтобы в пункте «Учетная политика» обязательно была указана схема начисления налогов по УСН по проводкам. Если он взимается с дохода, удерживается 6%.

В случае подсчета по схеме «доходы минус расходы» ставка может быть от 5 до 15%, поскольку размер ее устанавливается региональной властью в зависимости от многих факторов.

Проводки по НДС

Когда бухгалтер отражает в бухучете начисление НДС, проводки формируют дебетовые и кредитовые обороты на 68 счете.

Если в кредите образовалась большая сумма, чем в дебете, сальдо подлежит перечислению в государственную казну. Обратная ситуация указывает на факт переплаты, фирма может претендовать на возмещение из бюджета.

Для этого ей необходимо представить в ИФНС пакет документов, подтверждающих право на возврат, и дождаться решения.

https://www.youtube.com/watch?v=nKs6TthU_58

Все поступления от реализационной и внереализационной деятельности фирмы подпадают под уплату налога на добавленную стоимость.

Его начисление и перечисление в бюджет необходимо отражать не только в налоговом, но и в бухгалтерском учете. Проводки по НДС необходимы для правильного отражения налога при совершении различных операций.

Рассмотрим основные правила их формирования и типовые примеры из работы бухгалтера.

Начислен транспортный налог (бухгалтерские проводки)

Налоговое законодательство обязывает лиц, владеющих транспортными средствами, ежегодно начислять и уплачивать налог. Периодичность данной процедуры увеличивается, если регион предусмотрел обязательные авансовые платежи по транспортному налогу по итогам каждого квартала.

- Деб.20 Кр.68.Тр.нал. – показано начисление налога (или аванса по нему) с транспортного средства, используемого для нужд основного производства организации;

- Деб.23 Кр.68 Тр.нал. – начисление налога (аванса) по транспорту, занятому во вспомогательном производстве;

- Деб.25 Кр.68 Тр.нал. – начисление налога (или аванса) по ТС, используемому в общепроизводственных целях;

- Деб.26 Кр.68 Тр.нал. – начисление налога (или аванса) по транспорту, используемому в общехозяйственных целях (например, для доставки руководителя до места назначения);

- Деб.44 Кр.68.Тр.нал. – начисление транспортного налога (аванса по нему) по ТС, занятому в торговой деятельности, например, доставка товаров до покупателей.

Начисление налогов с фонда оплаты труда

В бухгалтерском учете начисление компенсации за неиспользованный отпуск отражается проводкой по дебету счета затрат на оплату труда и кредиту счета 70 «Расчеты с персоналом по оплате труда».

В результате при проведении документа «Закрытие месяца» начисленная компенсация будет автоматически проведена по счету НБ «Доходы физических лиц, облагаемые единым социальным налогом» по виду начислений «Объект налогообложения».

Для того чтобы при начислении налога, сумма компенсации была исключена из налоговой базы, в момент начисления компенсации следует сформировать проводку по кредиту счета НБ «Доходы физических лиц, облагаемые единым социальным налогом» по виду начислений «Прочие необлагаемые начисления» на сумму начисленной компенсации.

Читать еще —> Как выплачивается больничный по беременности и родам

В результате определяется доля выручки, полученная от видов деятельности, облагаемых и не облагаемых ЕНВД, а доходы, начисленные сотрудникам, разделяются пропорционально найденной доле. Начисления, отнесенные к видам деятельности, облагаемым ЕНВД, в налоговую базу ЕСН не включаются (проводки по счету НБ не формируются).

Начислен налог на имущество проводка

По общему правилу организации на ЕНВД налог на имущество не платят. Исключение составляют организации, имеющие на балансе объекты недвижимости, по которым налоговая база определяется как кадастровая стоимость .

С этих объектов налог на имущество нужно платить на общих основаниях (п. 4 ст. 346.26 НК РФ).

Поскольку объектом обложения ЕНВД является вмененный доход, сумма уплаченного налога на имущество на расчет налоговой базы не повлияет.

Для организаций и ИП на УСН, ЕСХН, ЕНВД или ПСН (за исключением отдельных случаев) действует ограничение в отношении допустимого срока действия ключа фискального накопителя используемой ККТ. Так, они могут применять только фискальные накопители на 36 месяцев. Но, как оказалось, пока эта норма фактически не работает.

Д-т 68 К-т 19 Зачтен входящий НДС по приобретенным товарам Д-т 68 К-т 50 Уплата налогов и сборов в бюджет из кассы компании Д-т 68 К-т 51 Перечислены суммы налогов и сборов с расчетного счета организации

Д-т 68 К-т 66 Гашение задолженности перед бюджетом путем начисления займа

Как учесть налоги в бухгалтерском учете? Для этого используется счет 68 «Расчеты по налогам и сборам». Это пассивный счет, предназначенный для обобщения информации о расчетах компании с государственными бюджетами всех уровней. По закону все организации обязаны начислять, декларировать и перечислять налоги самостоятельно.

Бухгалтерские проводки по учету НДС (с примерами)

Во втором случае, приобретая товар, организация вправе направить НДС к возмещению из бюджета (к вычету), в этом случае из общей суммы приобретения выделяется налог и учитывается отдельно на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» проводкой Д19 К60. После чего НДС направляется к вычету проводка имеет вид Д68.НДС К19.

Приобретаемый товар учитывается на сч. 41. Покупая товар у поставщика, организация получает документы, в том числе счет-фактуру, в котором выделена сумма налога на добавленную стоимость. Если организация не освобождена от уплаты НДС, то она имеет право его выделить из суммы и направить к вычету, в этом случае товары на приход ставятся по стоимости без учета налога.

Проводка начислен налог с продаж Ссылка на основную публикацию

Бухгалтерские проводки по учету региональных налогов и сборов

Права на объекты недвижимости, возникшие до дня вступления в силу Федерального закона от 21 июля 1997 года N 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним», признаются юридически действительными при отсутствии их государственной регистрации в Едином государственном реестре недвижимости.

https://www.youtube.com/watch?v=IVGa9znYj3U

Вы также можете записаться на личный прием к руководителю инспекции № 17 (или к его заместителю) — +7 (495) 400-00-17.

Правда, еще как минимум до 2015 г. инспекторы смогут проверять старые бартерные договоры, то есть те, доходы или расходы по которым признаны до 2012 г. (Статья 40, п. 1 ст. 105.3 НК РФ; п. 6 ст. 4 Федерального закона от 18.07.2011 N 227-ФЗ).

Бухгалтерские проводки по НДС: приобретены ценности

Для того чтобы при начислении налога, сумма компенсации была исключена из налоговой базы, в момент начисления компенсации следует сформировать проводку по кредиту счета НБ «Доходы физических лиц, облагаемые единым социальным налогом» по виду начислений «Прочие необлагаемые начисления» на сумму начисленной компенсации.

Так, в соответствующих нормативных актах можно найти образцы распространенных методологий с примерными расчетами, для решения возникшей различной временной разницы.

Начисление налога на прибыль в части, приходящейся на временную разницу между прибылью по декларации и учетной прибылью за период.

Законодатели пытаются вернуть первоначальный смысл налога, когда предприимчивые люди находят пути обхода. И по моему мнению именно эта борьба и породило из махонькой формулы монстра подробное описание которого не помещается в одну книгу.

Бухгалтерские записи, сопровождающие деятельность компании, упорядочивают и структурируют все операции, совершаемые с этим налогом.

Включение в первоначальную стоимость приобретенных стройматериалов налогов или обязательных платежей, обложением которыми сопровождаются такие затраты.

Эта операция отражается в бухгалтерских документах, но в налоговую отчетность ее включать не нужно. Поскольку деньги, поступившие безвозмездно, не подлежат налогообложению.

Начисление налоговых обязательств по накладной, выданной покупателем или заказчиком в связи с предоплатой товаров, работ, услуг. Т. е. этому должна предшествовать проводка Дт 311 Кт 681.

Бухгалтерские проводки по учету акцизов

НДС — налог на добавленную стоимость. Это и является основным принципом его работы. В очень простом примере его база совпадает с базой налога на прибыль (ведь и прибыль и добавленная стоимость понятия синонимы), но уточнения писались по разныму и в итоге почти ничего общего в учете нет.

Начисленный налог уменьшает налогооблагаемую прибыль как прочие расходы на дату начисления (подп. 1 п. 1 ст. 264, подп. 1 п. 7 ст. 272 НК РФ).

Постоянные траты, которые записываются только в один учет и пропускается в другом, называют ПНО. А доходы, из-за которых получаются разницы временной группы, называются ПНА.

Автоматизированная система по сдаче отчетности, расчету налогов и зарплаты, выставлению счетов и актов.

К группе постоянных НО относятся, например, траты на проведение корпоратива или стоимость имущества, которое было получено бесплатно.

Д/т 68 К/т 19 — налог предъявлен к вычету после принятия ценностей к учету. Подобный алгоритм позволяет уменьшить сумму начисленного НДС за счет «входного» налога.

Начисление налога на прибыль: проводки и примеры начисления дохода

Не исключено, что вы общались с рядовым сотрудником, который, в силу каких-то причин, не владеет ситуацией по договорам, заключенным до 1999 года.

Рекомендую также использовать практику Верховного Суда РФ по похожему вопросу (приложил к ответу). Думаю, вам пригодятся выводы, которые сделали судьи ВС РФ.

Учет НДС охватывает большой пласт операций, отражающих взаимодействие хозяйствующих единиц между собой и бюджетом. Бухгалтерские записи, сопровождающие деятельность компании, упорядочивают и структурируют все операции, совершаемые с этим налогом.

ДКП нотариальный, плюс есть 2 штампа бти: круглая печать БТИ и штамп с номером инвентарного дела и номером инвентарной записи.

Расчетным периодом считается в таком случае один год. Сумма налоговой базы при этом определяется нарастающим итогом с первого дня. Отчетным периодом признаются промежутки в 3, 6 и 9 месяцев.

Бухучет (проводки, шпаргалка)

Когда бухгалтер отражает в бухучете начисление НДС, проводки формируют дебетовые и кредитовые обороты на 68 счете.

Если в кредите образовалась большая сумма, чем в дебете, сальдо подлежит перечислению в государственную казну. Обратная ситуация указывает на факт переплаты, фирма может претендовать на возмещение из бюджета.

В налоговом учете суммы ЕСН и взносов в ПФР (авансовых платежей) признаются на дату начисления (подп. 1 п. 7 ст. 272 НК РФ).

Начисление невозмещаемых налогов, сборов и других обязательных платежей, которые могут быть отнесены на себестоимость конечного продукта.

https://www.youtube.com/watch?v=ObPKtXkQApg

Включить суммы налогов в расходы нужно на момент их начисления, то есть на дату вступления в силу решения по проверке (подп. 1 п. 7 ст. 272 НК РФ). Поэтому мы считаем, что компания вправе корректировать текущую прибыль, не представляя уточненку.

Если в законе «О налоге на имущество предприятий» было прямо закреплено, что налог относится на финансовые результаты организации, то в Налоговом кодексе какого-либо указания на этот счет нет. Куда в этом году относить налог на имущество — по-прежнему на финансовые результаты или его можно включить в затраты предприятия?

Такие правила установлены пунктом 73 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Исходя из того, к какому виду субсчета относится статья расходов, будет актуальным применить ту или иную проводку.

Предварительную оплату (аванс), полученную от покупателя (заказчика), также учтите в составе доходов в момент получения (п. 2 ст. 273, подп. 1 п. 1 ст. 251 НК РФ).

Начисление пени по НДС: проводки

Аналогичного мнения придерживаются и специалисты департамента налогообложения прибыли МНС России (см. «УНП» № 26, стр. 6).

Если организация является плательщиком НДС, выставите покупателю счет-фактуру (п. 3 ст. 168 НК РФ).

НДС принятый — КнигаПокупок, приобретая товар мы с ним приобретаем и налог, и отражаем Дт19_НДС_принятый Кт60_Поставщик.

Если для целей перевозки привлекается специализированная организация, то оформите также транспортную накладную, которая приравнивается к договору перевозки грузов (п. 2 ст. 785 ГК РФ, ст. 8 Закона от 8 ноября 2007 г. № 259-ФЗ, п. 6 Правил, утвержденных постановлением Правительства РФ от 15 апреля 2011 г. № 272).

Бухгалтерские проводки по учету налог на доходы иностранных юридических лиц

Такой порядок предусмотрен в пункте 87 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Порядок уплаты налогов при реализации материалов зависит от системы налогообложения, которую применяет организация.

На основной системе налогообложения организации и ИП обязаны уплачивать НДС с сумм реализации. Также налогом на добавленную стоимость облагаются СМР для собственных нужд, ввоз импортных товаров, передача имущественных прав, передача товаров (а также работ или услуг) для собственного использования.

Все поступления от реализационной и внереализационной деятельности фирмы подпадают под уплату налога на добавленную стоимость. Его начисление и перечисление в бюджет необходимо отражать не только в налоговом, но и в бухгалтерском учете. Проводки по НДС необходимы для правильного отражения налога при совершении различных операций.

Например: мы получили аванс 100руб и включили его в КнигуПродаж Дт76.АВ Кт68.02, через неделю мы отгрузили товар на сумму 150руб и включили его в КнигуПродаж Дт90.03 Кт68.02, одновременно мы закрыли аванс включив его в КнигуПокупок 100руб Дт68.02 Кт76.АВ.

В противном случае (когда имущество будет использоваться в необлагаемых операциях), сумму налога по этим активам списывают на производственные издержки (по аналогии с учетом в компаниях-неплательщиках НДС). Не забывайте, что, если выплаты (например, материальная помощь) производятся за счет средств целевого назначения, ЕСН и страховые взносы нужно относить за счет тех же источников.

Видео:Начисление НДС с авансов полученных. Примеры расчета НДС с авансовСкачать

Бухгалтерские проводки по НДС: примеры

Copyright: фотобанк Лори

Учет НДС охватывает большой пласт операций, отражающих взаимодействие хозяйствующих единиц между собой и бюджетом.

Бухгалтерские записи, сопровождающие деятельность компании, упорядочивают и структурируют все операции, совершаемые с этим налогом.

Поговорим об отражении в учете самых распространенных ситуаций, связанных с НДС — начислением, принятием к вычету, списанием, восстановлением, зачетом и др.

Счета, на которых учитывают налог

Учитывая НДС, бухгалтер оперирует двумя счетами:

- Сч. 19, объединяющим суммы «входного» налога, т. е. начисленного на приобретенные активы или услуги, но пока не возмещенного из бюджета;

- Сч. 68 с соответствующим субсчетом НДС, на котором отражаются все операции с налогом. По кредиту счета учитывают начисление налога, по дебету — суммы оплаченного и возмещаемого из бюджета НДС. Возмещение НДС отражается бухгалтерской записью Д/т 68 К/т 19.

Механизм НДС

Начисление налога производится со всех операций в рамках основной и внереализационной деятельности фирмы. Записью «начислен НДС с реализации» (проводка Д/т 90 К/т 68) бухгалтер фиксирует сумму налога, подлежащую уплате в бюджет, а запись Д/т 91 К/т 68 отражает НДС, который компания должна уплатить при совершении прочих операций, приносящих доход.

https://www.youtube.com/watch?v=j7UwaNN1B80

При покупке товара, фирма-приобретатель вправе возместить из бюджета сумму налога, указываемую в счете-фактуре, сделав такие проводки:

Д/т 19 К/т 60 — НДС по приобретенному товару;

Д/т 68 К/т 19 — налог предъявлен к вычету после принятия ценностей к учету. Подобный алгоритм позволяет уменьшить сумму начисленного НДС за счет «входного» налога.

Так, начисленный НДС аккумулируется в кредите сч. 68, а возмещаемый — в дебете. Разница между дебетовым и кредитовым оборотами, подсчитанная по окончании отчетного квартала, является результатом, на который ориентируется бухгалтер, заполняя налоговую декларацию. Если преобладает:

- кредитовый оборот — необходимо перечислить разницу в бюджет;

- дебетовый — сумма разницы подлежит возмещению из бюджета.

Бухгалтерские проводки по НДС: приобретены ценности

Учитывают налог при покупках следующими записями:

Операции

Д/т

К/т

Основание

Отражен «входной» НДС по приобретенным ТМЦ, ОС, НМА, капвложениям, услугам

19

60

Счет-фактура

Списание НДС на затраты производства по приобретенным активам, которые будут использоваться в необлагаемых налогом операциях.

20, 23, 29

19

Бухсправка-расчет

Списание НДС на прочие расходы при невозможности принять налог к вычету, например, при неверном заполнении счета-фактуры поставщиком, его утере или непоступлении.

91

19

Восстановлен НДС, ранее предъявленный к возмещению по ТМЦ и услугам, использованным в необлагаемых операциях

20, 23, 29

68

НДС к вычету по активам

68

19

Итак, возместить НДС из бюджета можно лишь при покупке активов/услуг, которые будут использованы в операциях, облагаемых НДС. В противном случае (когда имущество будет использоваться в необлагаемых операциях), сумму налога по этим активам списывают на производственные издержки (по аналогии с учетом в компаниях-неплательщиках НДС).

Отнесение НДС на прочие расходы, в обиходе — списание НДС (проводка Д/т 91 К/т 19) осуществляется как в случаях невозможности получения счета-фактуры, так и при непроизводственных расходах, понесенных в командировках (например, по дополнительным услугам, означенным в ж/д билетах), списании кредиторской задолженности, безвозмездной передаче имущества, окончания трехлетнего срока, отведенного для возмещения налога и др.

НДС с реализации: проводки

Продажа активов сопровождается начислением НДС по дебету счета 90/3, по поступлениям от внереализационных операций — 91/2. Типовые проводки при реализации товаров и прочим операциям с НДС будут такими:

Операции

Д/т

К/т

Основание

Начислен НДС:

— по реализации (по факту отгрузки)

90/3

68

сч-фактура

— по реализации (по факту оплаты)

76

68

— по внереализационным доходам (отгруженным или оплаченным)

91/2

68

— на СМР, производимые хозспособом

08

68

Бухсправка

— на безвозмездно переданный актив

91

68

Сч-фактура

— на полученный аванс от покупателя

76

68

Сч-фактура на аванс

Зачтен НДС с аванса (по факту отгрузки)

68

76

Выданный сч-фактура

Уплачен НДС

68

51

Выписка банка

НДС по уменьшению стоимости реализации: проводки

Зачастую между контрагентами после отгрузки товара возникают споры по стоимости реализуемых активов. Уязвимой в подобной ситуации может быть любая сторона, но чаще это относится к поставщику. При его согласии на изменение цены оформляется корректировка реализации. Рассмотрим вариант уменьшения цены товара за счет дополнительной поставки.

Пример:Между двумя компаниями заключено соглашение на поставку изделий в количестве 100 единиц на сумму 500 000 руб. + НДС 90 000 руб. Цена одного изделия — 5000 руб. + НДС 900 руб., себестоимость 3000 руб. После отгрузки поставщик дополнительно поставил 8 изделий по заключенному допсоглашению. Корректировка реализации в учете поставщика будет следующей:ОперацииД/тК/тСуммаВыручка от продажи6290/1500 000НДС от выручки90/36890 000Списана себестоимость реализованного товара (3000 х 100)90/243300 000Списана себестоимость изделий, отгруженных дополнительно (3000 х 8)444324 000Начислен НДС на дополнительную поставку (5000 х 8 / 118 х 18)44686102Поступила оплата5162500 000Образовано постоянное налоговое обязательство по налогу на прибыль

(6102 х 20%)99681220

Начисление пени по НДС: проводки

Случается, ИФНС насчитывает компании пени по НДС. Отражаются эти суммы по дебету сч. 99 в корреспонденции с сч. 68, т.е. проводка по начислению пени будет такой:

Д/т 99 К/т 68 на сумму пени.

https://www.youtube.com/watch?v=pffM1QrB8Xw

Уплата пени фиксируется записью: Д/т 68 К/т 51.

Бухучет НДС при возврате товара

Несостоявшиеся приобретения также находят отражение в учете, но фиксируют их в зависимости от причин возврата.

- если товар оказался бракованным, и выявили это уже после оприходования, отражается НДС проводками так:

Операции

Д/т

К/т

У покупателя

СТОРНО НДС по браку

19

60

СТОРНО ранее принятого к вычету НДС на сумму брака

68

19

У продавца

СТОРНО НДС при приемке брака (если отгрузки и приемка происходят в одном налоговом периоде)

90

68

СТОРНО НДС при поступлении брака в следующем периоде

91

68

- если товар соответствующего качества:

Операции

Д/т

К/т

У покупателя

Начисление НДС по возвращаемому товару

90

68

У продавца

Входной НДС по возврату ТМЦ

19

60

По возвращаемому товару принят НДС к вычету

68

19

Фирма приобрела товары на сумму 767 000 руб. (в т. ч. НДС 117 000 руб.), а затем реализовала товары на условиях 50% предоплаты на сумму 1 180 000 руб. (в т.ч. НДС 180 000 руб.). Остаток товара на сумму 118 000 руб. (в т.ч. НДС 18 000 руб.) был реализован в розницу по деятельности, облагаемой ЕНВД, а НДС по нему восстановлен. Вторая доля аванса была перечислена через месяц.

Операции

Д/т

К/т

Основание

Оплата приобретенных товаров

60

51

767 000

Оприходование товаров

41

60

650 000

Начислен НДС по приобретенным товарам

19

60

117 000

НДС принят к вычету

68

19

117 000

Поступила предоплата 50% от покупателя

51

62

590 000

Начислен НДС на аванс

76

68

90 000

Отражена выручка от реализации

90/1

62

1 180 000

Зачтен аванс

62/2

62/1

590 000

Вычет НДС по авансу

68

76

90 000

Товары переданы в розницу

41/2

41/1

100 000

Списаны проданные ТМЦ

90/2

41

550000

Списана себестоимость товаров

90/2

41/2

100 000

Восстановлен НДС по переданным в розницу (на ЕНВД) товарам

19

68

18 000

НДС учтен в стоимости товара

41/1

19

18 000

Читать дальше в полном формате

📸 Видео

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Бухгалтерский учет. Видео 16. Учет готовой продукции и ее реализации. Счет 43. Счет 90.Скачать

Бухгалтерские проводки простыми словами | Финансовый результат | Счет 90 "Продажи" | БухучетСкачать

Продажа основных средств: учет и налогообложениеСкачать

Налог на имущество проводки в 1С Бухгалтерия 8Скачать

налоги в бухгалтерском учете счёт 68 (НДФЛ, НДС, налог на прибыль, прочие налоги)Скачать

Бухгалтерские проводки по НДС простыми словами | НДС что это такое | НДС просто о сложном | БухучетСкачать

Простая схема расчета НДС. Пример | Анастасия Крысанова. РУНОСкачать

Бухгалтерские проводки по счету 90. Справочник проводок. Продажи счет 90. Бухучет для начинающихСкачать

НДС простыми словами | Суть НДС + бухгалтерские проводки | НДС что это такое | НДС просто о сложномСкачать

БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]Скачать

![БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]](https://i.ytimg.com/vi/wEZ1CqCWSXg/0.jpg)

НАЧИСЛЕНИЕ ЗАРПЛАТЫ И СТРАХОВЫХ ВЗНОСОВ, БУХГАЛТЕРСКИЕ ПРОВОДКИСкачать

БУХГАЛТЕРСКИЕ ПРОВОДКИ | Бухучет для чайников | Бухгалтерия для начинающих | Двойная запись | СчетСкачать

Проводки при начислении налога на прибыль в 1С:Бухгалтерия 8Скачать

Занятие №16 — Проводки по учету доходов / Налоговые обязательства — Часть 2/3Скачать

Учет розничных продаж. Оформление розничной выручкиСкачать

Занятие №11 — Учет зарплаты // Проводки по учету зарплаты — часть 3/5Скачать