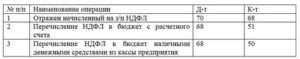

Бухгалтер сделает проводку по начислению зарплаты Дт 44 – Кт 70 на сумму 40 тыс. руб. Затем удержит НДФЛ (Дт 70 – Кт 68.01) в сумме 5200. Для отражения перечисления налога в бюджет будет использована запись Кт 51 – Дт 68.01.

НДФЛ является налогом на доходы физлиц, плательщиком которого являются как резиденты, так и налоговые нерезиденты, получающие доходы на территории РФ. Порядок расчета и уплаты данного налога приведен в ст. 23 НК.

- Начислен НДФЛ – какие проводки? / ОКБУХ

- Удержан НДФЛ при выплате денег физлицам, не являющимся работниками

- Счет 68 в бухгалтерском учете: проводки, субсчета, примеры для чайников

- Счет бухгалтерского учета для НДФЛ

- Перечислен ндфл в бюджет проводка

- Перечислен с расчетного счета налог на доходы физ лиц проводка

- Удержание НДФЛ проводки

- Бесплатная книга

- Счет 68 «Расчеты по налогам и сборам» — субсчета, проводки

- Типовые проводки по счету 68

- Перечислен с расчетного счета налог на доходы физ лиц проводка — Ваши права

- Основные счета по отражению НДФЛ

- Ндфл проводки по материальной выгоде

- Ндфл проводки по трудовому договору

- Ндфл проводки по командировочным расходам

- Ндфл проводки по дивидендам

- Итоги

- Перечислен с расчетного счета налог на доходы физических лиц проводка

- Проводки по удержанию НДФЛ с процентов по кредиту

- Пример расчета НДФЛ с заработной платы

- Начисление НДФЛ отражаем в проводках

- Перечислены с расчетного счета налог на доходы физических лиц — Ваш юрист

- Начисление ндфл – проводки

- Правильно отражаем удержание НДФЛ из заработной платы

- Оформляем проводки по перечислению НДФЛ

- Ндфл проводки

- Проводки по удержанию и перечислению НДФЛ

- 🌟 Видео

Начислен НДФЛ – какие проводки? / ОКБУХ

Что значит удержание НДФЛ из заработной платы? С каких выплат может быть удержан налог на доходы физических лиц? Какая проводка отражает удержание НДФЛ? Итоги Что значит удержание НДФЛ из заработной платы?

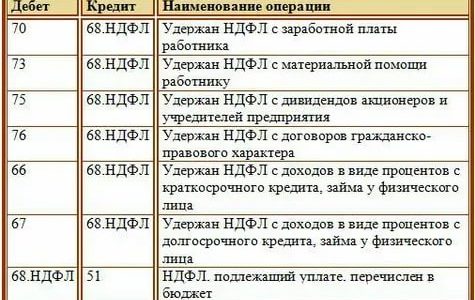

В статье приведена таблица с проводками по начислению налога к уплате, а также примеры расчета НДФЛ с дивидендов, процентов по кредиту и заработной платы работника.

Если работодатель перечисляет НДФЛ с выплаченной работнику материальной помощи, то в учете применяются такие проводки: Дебет счета 73 «Расчеты с персоналом по прочим операциям» – Кредит 68 «НДФЛ».

Удержан НДФЛ при выплате денег физлицам, не являющимся работниками

Для начала уточним: НДФЛ — это налог на доходы физических лиц. Из самого названия следует, что плательщиками данного налога являются физические лица:

- резиденты РФ;

- нерезиденты РФ, получающие доходы в РФ (ст. 207 НК РФ).

При этом полученные трудовые доходы граждан первоначально подлежат уменьшению на налоговые вычеты (в Налоговом кодексе предусмотрены имущественные, социальные и стандартные вычеты), а только потом к ним применяется налоговая ставка.

Начислен налог за III квартал: Дт «Прибыли и убытки» Кт «Налоги» IV 320 000 80 000 рублей 28 октября перечислен платеж за III квартал: Дт «Налоги» Кт «Банковский счет».

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Расчет НДФЛ производят в рамках п. 3 ст. 225 НК РФ, где определены все виды начислений, подлежащие налогообложению. Уточнение налоговых ставок проводится в Налоговом Кодексе, ст. 224.

Статьей 78 НК РФ установлен общий порядок возврата сумм излишне уплаченных налогов. В силу п.

2 названной нормы возврат производится налоговым органом по месту учета налогоплательщика, если иное не предусмотрено Налоговым кодексом.

Конечный результат вычислений – налогооблагаемая прибыль.

После умножения ее на процентную ставку выяснится сумма федерального налога, подлежащего уплате, и можно будет составить бухгалтерские проводки (счета 68, 99).

Платежное поручение (0401060),Выписка банка по расчетному счету. 91-2 68 Начислены местные лицензионные сборы. Бухгалтерская справка 68 51 Уплачены местные лицензионные сборы.

Счет 68 в бухгалтерском учете: проводки, субсчета, примеры для чайников

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Сроком удержания НДФЛ с отпускных является момент получения дохода работником. Указанная сумма прибыли рассчитана методом начисления. Как произвести отражение НДФЛ по дивидендам.

Компенсация за неиспользованный отпуск: десять с половиной месяцев идут за год При увольнении сотрудника, проработавшего в организации 11 месяцев, компенсацию за неиспользованный отпуск ему нужно выплатить как за полный рабочий год (п.28 Правил, утв. НКТ СССР 30.04.1930 № 169).

Сроком удержания НДФЛ с отпускных является момент получения дохода работником. Указанная сумма прибыли рассчитана методом начисления. Как произвести отражение НДФЛ по дивидендам.

Данные аббревиатуры расшифровываются таким образом:

- УД – условная величина доходов;

- УР – расходы компании;

- ПНО – постоянное налоговое обязательство;

- ОНА – отложенные налоговые активы;

- ОНО – отложенные налоговые обязательства;

- ТНП – текущий налог прибыли;

- ТНУ – текущий налоговый убыток.

Когда удержан НДФЛ, проводка производится по кредиту счета 68 в корреспонденции с дебетом одного из счетов расчетов с физлицами. В статье – корреспонденция счетов и примеры, бесплатные справочники и полезные ссылки.

Счет бухгалтерского учета для НДФЛ

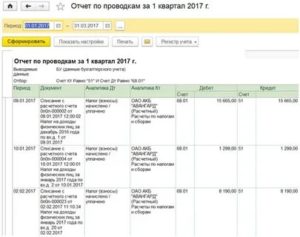

После рассмотрения этой темы будем разбираться с отчетностью по НДФЛ. Проводки по НДФЛ Для учета налога на доходы физических лиц используется счет 68 «Расчеты по налогам и сборам», на котором открывается субсчет «НДФЛ».

При этом производство оплаты налога может быть комбинированным. Перечисление производится в безналичной форме с расчетного счета или в отдельных ситуациях деньги могут быть внесены на бюджетный счет наличными через кассу банка.

https://www.youtube.com/watch?v=3GtChqg_qPo

Налоговый вычет – это сумма, на которую позволяется уменьшить налогооблагаемую сумму или налоговую базу. Есть много видов налоговых вычетов, на примере рассмотрим стандартный вид налогового вычета.

Для расчетов с бюджетом по налогам и сборам в Плане счетов бухгалтерского учета предусмотрен счет 68 «Расчеты по налогам и сборам», к которому нужно открыть соответствующий субсчет (например «НДФЛ»).

По способам начисления различают следующие виды налогов:

- Имущественные. Платятся за владение каким-либо объектом ― транспортом, землей, имуществом на балансе организации. Налоги рассчитываются исходя из стоимости облагаемой базы, не зависят от результатов деятельности фирмы.

- Косвенные налоги входят в стоимость товара или предоставленных услуг (НДС, акцизы, таможенные сборы). Конечным плательщиком считается непосредственный потребитель.

- Налоги по результатам экономической деятельности. Рассчитываются на основании полученной прибыли.

Коллизия расчета НДФЛ при начислении пособия по временной нетрудоспособности и уточнения налога при его удержании создает бухгалтерам затруднения в понимании результатов расчета НДФЛ и формирования отчетов 6-НДФЛ.

Отказ банка в проведении операции можно обжаловать Банк России разработал требования к заявлению, которое клиент банка (организация, ИП, физлицо) может направить в межведомственную комиссию в случае, когда банк отказывается проводить платеж или заключать договор банковского счета (вклада).

Работодатель, рассчитывая НДФЛ с заработной платы своих сотрудников, должен выполнить определенные проводки в бухгалтерском учете.

Расчет и удержание НДФЛ сопровождается выполнение соответствующих проводок в бухгалтерском учете. В статье приведена таблица с проводками по начислению налога к уплате, а также примеры расчета НДФЛ с дивидендов, процентов по кредиту и заработной платы работника.

Проводка по удержанию НДФЛ с заработной платы производится в последний день месяца, за который начислена зарплата.

Если НДФЛ удерживается из заработной платы работника, то такое удержание находит отражение по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту 68 «Расчеты по налогам и сборам» (субсчет – «НДФЛ»). Факт перечисления НДФЛ отображается проводками Дебет 68 – Кредит 51.

Экономист Иванов является акционером компании ООО «Ромашка». По итогам года ему причитается сумма дивидендов – 50 тыс. руб. Какие проводки в бухгалтерском учете нужно сделать?

Перечислен ндфл в бюджет проводка

В некоторых случаях первым днем таких выплат считается дата обращения женщины в суд на решение спорных вопросов об алиментах. Для компаний же это обязанность удержать НДФЛ с этих выплат.

А. в размере 200 000 руб. Проценты за пользование кредитом составили 10 000 руб. Посчитаем НДФЛ в данном примере и выполним необходимые проводки.

Для расчетов с бюджетом по налогам и сборам в Плане счетов бухгалтерского учета (утв. Приказом Минфина РФ от 31.10.2000 № 94н ) предусмотрен счет 68 «Расчеты по налогам и сборам», к которому нужно открыть соответствующий субсчет (например «НДФЛ»).

В наши дни государство четко устанавливает граничные сроки и способы внесения в бюджет начисленных сумм. В обязательном порядке на бюджетный расчетный счет перечисляется вся сумма начисленного налога в день выплаты заработной платы или не позднее, чем на следующий день после выдачи физическому лицу заработной платы или иных доходов. Проводки выглядят так:

- Дт 68 Кт 51. Документальным основанием является платежное поручение и выписки банка.

- Дт 68 Кт 50. Расходный кассовый ордер, кассовая книга, квитанция банка.

Перечислен с расчетного счета налог на доходы физ лиц проводка

Операции с налогом на доходы физического лица в современном бухгалтерском и налоговом учете осуществляются в обязательном порядке при выплате доходов физическим лицам. Рассмотрим более подробно какие проводки формируются при начислении, удержании и перечислении НДФЛ.

https://www.youtube.com/watch?v=ruP2oLjedjo

Кредит счета 68 показывает начисленные суммы, которые необходимо перечислить в бюджет. Данные должны совпадать с результатами налоговой отчетности ― декларациями, расчетами. Дебет 68 счета показывает операции по погашению задолженности или по уменьшению суммы налоговых обязательств.

В других случаях, когда под налогообложение подпадают не такие часто встречающиеся доходы физлиц, корреспонденция счетов может отличаться. Например, налоговые агенты удерживают НДФЛ не только с сумм оплаты труда, но и с матпомощи, дивидендов, пособий, премий и т.д.

Порядок выплаты дивидендов определяется на общем собрании акционеров, где решается, какая сумма будет выплачена каждому из владельцев акций, а также определяется периодичность таких выплат. НДФЛ необходимо удерживать и уплачивать не только с заработной платы, но и с таких доходов, как дивиденды.

Видео:Простая схема расчета НДС. Пример | Анастасия Крысанова. РУНОСкачать

Удержание НДФЛ проводки

Январь 7th, 2013 admin

Как учесть налоги в бухгалтерском учете? Для этого используется счет 68 «Расчеты по налогам и сборам». Это пассивный счет, предназначенный для обобщения информации о расчетах компании с государственными бюджетами всех уровней. По закону все организации обязаны начислять, декларировать и перечислять налоги самостоятельно.

Синтетический учет налогов ведется по счету 68 «Расчеты по налогам и сборам». Аналитический учет ведется по видам налогов.

Начисление налога отражается по кредиту счета 68 и корреспондируется со счетами согласно следующей классификации, учитывающей способ покрытия начисленных налогов:

1. Сумма налога включается в себестоимость продукции, работ, товаров, услуг;

2. Сумма налога включается в общий объем выручки;

3. Сумма налога включается в финансовые результаты деятельности компании за отчетный период;

4. Сумма налога исчисляется за счет чистой прибыли организации.

Уплата налога отражается по дебету счета 68 и корреспондируется с денежными счетами компании.

Типовые проводки по дебету счета 68 «Расчеты по налогам и сборам»(уплата налогов, гашение задолженности по налогам).

Д-т 68 К-т 19 Зачтен входящий НДС по приобретенным товарамД-т 68 К-т 50 Уплата налогов и сборов в бюджет из кассы компанииД-т 68 К-т 51 Перечислены суммы налогов и сборов с расчетного счета организации

Д-т 68 К-т 66 Гашение задолженности перед бюджетом путем начисления займа

Типовые проводки по кредиту счета 68 «Расчеты по налогам и сборам» (начисление налогов).

Д-т 20 К-т 68 Начисление налога за счет себестоимости продукцииД-т 41 К-т 68 Начислен невозмещаемый налог, связанный с приобретением товаров, и включенный в их стоимостьД-т 51 К-т 68 Возврат излишне уплаченного налога в бюджетД-т 70 К-т 68 Удержан НДФЛ из заработной платы работников компании

Д-т 75 К-т 68 Удержан налог на доходы учредителей компании

Бесплатная книга

Как рассчитать отпускные правильно и успеть отдохнуть.

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку «Получить книгу».

Счет 68 «Расчеты по налогам и сборам» — субсчета, проводки

Учет расчетов по налогам и сборам осуществляется на счете 68, на котором отражается начисление налогов и их уплата в бюджет. В соответствие с применяемым налоговым режимом организация может открыть на сч.68 необходимые субсчета по видам уплачиваемых видов налога.

Субсчета счета 68 «Расчеты по налогам и сборам»

В частности для начисления и уплаты налога на доходы физических лиц (сокращенно НДФЛ или подоходный налог, как любят его называть в народе) открывается субсчет 68.1.

Начисление, уплата, вычеты, восстановление и другие операции с налогом на добавленную стоимость (НДС) отражается на субсчете 68.2.

Если организация платит акцизы, то для их учета открывается субсчет 68.3.

Организации на общей системе налогообложения, платящие налог на прибыль, для его учета открываются субсчет 68.4.

Если у организации имеются транспортные средства в собственности, с которых они уплачиваются транспортный налог, то используется субсчет 68.7.

Для учета налога, уплачиваемого с имущества организаций, используется субсчет 68.8.

Если организация является плательщиком единого налога на вмененный доход (ЕНВД) по некоторым видам деятельности, то для отражения расчетов по ЕНВД открывается субсчет 68.11.

А плательщики единого налога при упрощенной системе налогообложения открываются субсчет 68.12.

Если организация платит еще какие-либо виды налогов: водный, на добычу полезных ископаемых и пр. то она может открывать дополнительные субсчета на счете 68.

Типовые проводки по счету 68

Бухгалтерские проводки по дебету счета 68:

- Д68 К50 – оплачены суммы налогов и сборов наличными деньгами из кассы.

- Д68 К51 – перечислены суммы налогов с расчетного счета.

- Д68 К19 – НДС, выделенный по приобретенным товарам, материалам и прочим ценностям, направлен к возмещению из бюджета.

Бухгалтерские проводки по кредиту счета 68:

- Д70 К68.1 – отражена сумма НДФЛ, удержанная из заработной платы персонала и подлежащая уплате в бюджет.

- Д90.3 К68.2 – отражена сумма НДС с реализованной продукции, товаров, услуг.

- Д91.2 К68.2 – отражен НДС, подлежащий уплате в бюджет, с реализованных основных средств и нематериальных активов.

- Д90 К68.3 – начислен акциз с проданных подакцизных товаров.

- Д99 К68.4 – начислен налог на прибыль организаций для уплаты в ФНС.

- Д20, 26 (44, 91.2) К68.7 – отражена сумма транспортного налога, подлежащего уплате в бюджет.

- Д26 (44, 91.2) К68.8 – отражен налог на имущество для уплаты в бюджет.

- Д99 К68.11 – отражен начисленный к уплате ЕНВД.

- Д99 К68.12 – отражен начисленный к уплате единый налог УСН.

Видео:Бухгалтерские проводки по НДС простыми словами | НДС что это такое | НДС просто о сложном | БухучетСкачать

Перечислен с расчетного счета налог на доходы физ лиц проводка — Ваши права

Все операции, связанные с расчетом заработной платы отражаются бухгалтерскими проводками. Когда начислен или удержан НДФЛ из заработной платы проводка отражается в мемориальном ордере, заполняемом за каждый отчетный месяц. Какие субсчета в операциях, связанных с начислением и уплатой налога применяются, разберемся в нашей статье.

Основные счета по отражению НДФЛ

В принципе нет никаких трудностей с отражением в бухгалтерском учете проводок по начислению, удержанию и уплате НДФЛ. Зачастую вопросы возникают с возвратом налога.

Налоговым кодексом утверждены правила ведения учета операций по налогам, где указано, что налоговый агент обязан произвести начисления, удержания и уплату НДФЛ из заработной платы налогоплательщика и соответствующим образом отразить операции бухгалтерскими проводками.

Учет налога на доходы ведется по субсчету 68, если начислен НДФЛ проводка отражается по кредиту. Корреспондирующие счета будут с учетом ситуации начисления. Далее приведем часто встречаемые ситуации, возникающие с отражением НДФЛ в бухучете.

Ндфл проводки по материальной выгоде

Доход, связанный с материальной выгодой – это предоставление сотруднику низкопроцентного или с нулевой ставкой займа, где займодателем выступает предприятие. Сумма разницы между процентами составляет базу налогообложения. Сумма выгода зависит от предоставляемой процентной ставки от организации, выдавшей кредит и от установленной процентной ставки ЦБ на дату получения займа.

https://www.youtube.com/watch?v=chAUv0DakU4u0026list=PLcuysnnOpdn6KUTbUty7ixpcKJaYBHsrT

Начисление и удержание Ндфл проводки отражаются следующим образом:

| Дебет | Кредит | Операция |

| 73 | 51 | Перечисление заемных средств на банковский счет работника |

| 73 | 91 | исчисленная сумма процентов по кредиту (отражается за каждый отчетный месяц) |

| 73 | 68 | Начислен налог от размера материальной выгоды (за отчетный месяц) |

| 68 | 51 | Уплата налога в Государственный бюджет (за отчетный месяц) |

Калькулятор НДФЛ

Ндфл проводки по трудовому договору

Трудовые отношения работодателя и физлица по договору являются основным видом дохода последнего, где предприятие выступает как налоговый агент. Начисления заработной платы, а также начислен и удержан НДФЛ проводка отражается в мемориальном ордере следующим образом:

| Дебет | Кредит | Операция |

| 44 | 70 | Начисления зарплаты сотруднику |

| 70 | 68 | Начислен налог на доходы из заработной платы и от иных видов налогооблагаемых доходов |

| 70 | 51 | Зачисление зарплаты на банковский счет работнику |

| 68 | 51 | Перечисление налога в бюджет |

Как рассчитать НДФЛ

Ндфл проводки по командировочным расходам

В соответствии с Налоговым кодексом командировочные расходы облагаются налогом только в случае превышения установленной нормы суточных расходов, которая составляет 700 рублей в пределах территории РФ, 2500 рублей – за границей.

При выплате работнику средств на командировку выше установленного размера суточных (по приказу руководителя), полученный доход облагается НДФЛ по ставке 13%.

Начисление командировочных и удержание НДФЛ проводка будет отражаться в мемориальном ордере так:

| Дебет | Кредит | Операция |

| 71 | 50 (51) | Выдан аванс работнику на будущие расходы |

| 44 (20, 26) | 71 | Начислена сумма командировочных |

| 70 | 68 | Начислен налог на доходы с разницы между установленной суточной нормой и выданной работнику суммой |

| 68 | 51 | Перечислен налог в Государственный бюджет |

Штраф за неуплату НДФЛ

Ндфл проводки по дивидендам

Отражение проводок в бухгалтерском учете по выплате дивидендов и начисление НДФЛ проводка будет зависеть от того, является ли учредитель работником данной организации или нет. В случае, когда учредитель работает на данном предприятии, будет задействован счет 70, если он не работник компании – счет 75.

| Дебет | Кредит | Операция |

| 84 | 70 (75) | Начислена сумма дивидендов |

| 70 (75) | 68 | Начислен НДФЛ |

| 70 (75) | 51 | Выплачена сумма дивидендов за вычетом удержанного НДФЛ |

| 68 | 51 | Перечислен налог в бюджет |

Важно учитывать, что НДФЛ рассчитывается по каждому работнику в отдельности, применяя соответствующие корреспондирующие счета. При составлении мемориального ордера записи по каждому счету сводятся в итоговую сумму.

nalogi-i-sbory/ndfl-provodki

Итоги

Хозсубъекты, выплачивающие доходы физлицам, становятся налоговыми агентами по НДФЛ и обязаны удержать и перечислить в бюджет исчисленную сумму налога.

Перечислен с расчетного счета налог на доходы физических лиц проводка

Об аналогичных ограничениях, введенных для суточных с 2021 года в части начисления страховых взносов, читайте в этой статье.

При выплате организацией сотруднику суточных по внутреннему приказу выше установленной нормы делаются следующие проводки:

Дт 71 «Ф. И. О. сотрудника» Кт 50 (51) — выдан аванс подотчетному лицу на командировочные расходы.

https://www.youtube.com/watch?v=6BJej2_NZd8u0026list=PLcuysnnOpdn6KUTbUty7ixpcKJaYBHsrT

Дт 44 (20, 26) Кт 71 «Ф.

Внимание И. О. сотрудника» — начислены командировочные расходы.

https://www.youtube.com/watch?v=6BJej2_NZd8u0026list=PLcuysnnOpdn6KUTbUty7ixpcKJaYBHsrT

Дт 70 «Ф. И. О. сотрудника» Кт 68 «НДФЛ» — начислен НДФЛ с сумм по командировкам, превышающим норму.

Датой получения такого дохода с 2021 года считается последний день того месяца, в котором утвержден соответствующий авансовый отчет (подп. 6 п. 1 ст. 223 НК РФ).

Посчитаем НДФЛ в данном примере и выполним необходимые проводки.

На доход в виде процентов с краткосрочного кредита применяется налоговая ставка НДФЛ 13%.

НДФЛ = 10 000 * 13 / 100 = 1300 руб.

Проводки по удержанию НДФЛ с процентов по кредиту

Получен краткосрочный кредит от Иванова

Начислены проценты за пользование кредитом

Начислен НДФЛ к уплате с процентов

Возвращены заемные средства с учетом процентов

Пример расчета НДФЛ с заработной платы

Иванову начислена зарплата с учетом премии в размере 30 000 руб. Иванов имеет право на вычет в размере 500 руб., также он имеет одного ребенка.

Российской Федерации. 2) выписка банка (копия выписки), подтверждающая фактическое поступление выручки от иностранного лица – покупателя. 3) грузовая таможенная декларация (ее копия) с отметками российского таможенного органа, осуществившего выпуск товаров в режиме экспорта.

4) копии транспортных, товаросопроводительных и (или) иных документов с отметками пограничных таможенных органов, подтверждающих вывоз товаров за пределы РФ 68 19–1, 19–2, 19-3 Предъявлены к вычету суммы НДС по оприходованным, принятым к учету и оплаченным: — основным средствам, — нематериальным активам, — материально-производственным запасам, Счета-фактуры 90-3 76 Начислен НДС от продаж продукции, товаров (выполнения работ, оказания услуг) (учет для целей налогообложения «по оплате»).

Операции с налогом на доходы физического лица в современном бухгалтерском и налоговом учете осуществляются в обязательном порядке при выплате доходов физическим лицам. Рассмотрим более подробно какие проводки формируются при начислении, удержании и перечислении НДФЛ.

Начисление НДФЛ отражаем в проводках

На сегодняшний день базой для НДФЛ являются определенные виды дохода.

Это основная и дополнительная заработная плата, суммы продаж или предоставления в лизинг, арендные платежи за движимое, недвижимое имущество и иные материальные ценности, являющиеся собственностью физ.

лица, выполненные работы и предоставленные услуги, дивиденды от участия в капитале, доход от вкладов и депозитов и другие поступления. Основные моменты учета НДФЛ следует рассмотреть отдельно.

НДФЛ совершенно справедливо называют одним из наиболее специфических удержаний.

Но предусматривает ли этот принцип включение суммы НДС в расчет убытков?

Постоянные и временные разницы и активы будут учитываться по‑новому

Среди положений о бухучете есть одно, которое влияет скорее не на бухгалтерский учет, а на налоговый. Речь, конечно, идет о ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Оно, как и прочие нормативные документы по бухгалтерскому учету, довольно консервативно. Но иногда изменения просто необходимы, и вот появился Приказ Минфина России от 20.11.

2021 № 236н, который внес в ПБУ 18/02 поправки.

Правила оформления и выдачи расчетных листков

Минтруд периодически в своих письмах напоминает работодателям о той или иной их обязанности в сфере трудовых отношений.

НК РФ), удерживается налог: ежемесячно в размере 13% для резидентов и 30% для нерезидентов, кроме перечисленных в ст. 227.1 НК РФ.

Формула для расчета НДФЛ следующая:

НДФЛ = (Дох – Выч) × Ст,

где:

- НДФЛ — величина налога к удержанию;

- Дох — сумма дохода сотрудника за месяц, включая премии, надбавки и т. д;

- Выч — сумма вычетов (детский, имущественный, социальный), предоставляемых по заявлению работника;

- Ст — ставка налога (13% для резидентов, 30% для нерезидентов).

Делаются проводки:

- Дт 44 (20, 26) Кт 70 «Ф.И.О. сотрудника» — начислена заработная плата;

- Дт 70 «Ф.И.О. сотрудника» Кт 68 «НДФЛ» — начислен (удержан) НДФЛ;

- Дт 70 «Ф.И.О.

Д69 К51 — уплачены взносы

Пример начисления зарплаты с проводками

Сотрудникам была начислена зарплата за январь 2021 года, удержан НДФЛ, рассчитаны страховые взносы. Учет по 70 счету ведется без аналитики по сотрудникам, по 69 счету — с субсчетами по каждому взносу.

https://www.youtube.com/watch?v=SZze_28F1-8

Расходы на зарплату и взносы относятся на 20 счет.

10.02.2021 г. – выплачена зарплата, уплачен НДФЛ и страховые взносы в ФСС на травматизм,

perechislen-s-raschetnogo-scheta-nalog-na-dohody-fiz-lits-provodka

Перечислены с расчетного счета налог на доходы физических лиц — Ваш юрист

Актуально на: 8 декабря 2015 г.

Видео:НДС простыми словами | Суть НДС + бухгалтерские проводки | НДС что это такое | НДС просто о сложномСкачать

Начисление ндфл – проводки

Операции с налогом на доходы физического лица в современном бухгалтерском и налоговом учете осуществляются в обязательном порядке при выплате доходов физическим лицам. Рассмотрим более подробно какие проводки формируются при начислении, удержании и перечислении НДФЛ.

Правильно отражаем удержание НДФЛ из заработной платы

Расчет НДФЛ производят в рамках п. 3 ст. 225 НК РФ, где определены все виды начислений, подлежащие налогообложению. Уточнение налоговых ставок проводится в Налоговом Кодексе, ст. 224.

Расчет производится по стандартной формуле, где суммарный налог составляет умножение налоговой базы на налоговую ставку:

- НДФЛ = (ЗП — СВ) * ставка налога

где ЗП — сумма полученного дохода, руб.; СВ — стандартные вычеты, руб.

Например, в октябре 2021 года продавец Анисимов отработал целый месяц и его доход составил 35 000 руб. При этом он имеет право на стандартную льготу (вычет) на пятилетнего сына в сумме 1 400 руб. на основании предоставленного заявления и копии свидетельства о рождении ребенка.

Предприятие в роли налогового агента рассчитывает сумму налога и не позднее дня, следующего за днем выплаты дохода, перечисляет его в бюджет. Расчет налога будет следующим:

- Сумма налога = (35 000 — 1 400) * 0, 13 = 4 368 руб.

Журнал хозяйственных операций будет содержать основные проводки:

| № | Дт | Кт | Сумма, руб. | Первичный документ | |

| 1 | Начислено за октябрь Анисимову | 44 | 70 | 35 000 | Расчетная или расчетно-платежная ведомость |

| 2 | Удержан НДФЛ | 70 | 68 | 4 368 | Расчетная или расчетно-платежная ведомость |

Оформляем проводки по перечислению НДФЛ

В наши дни государство четко устанавливает граничные сроки и способы внесения в бюджет начисленных сумм. В обязательном порядке на бюджетный расчетный счет перечисляется вся сумма начисленного налога в день выплаты заработной платы или не позднее, чем на следующий день после выдачи физическому лицу заработной платы или иных доходов. Проводки выглядят так:

- Дт 68 Кт 51. Документальным основанием является платежное поручение и выписки банка.

- Дт 68 Кт 50. Расходный кассовый ордер, кассовая книга, квитанция банка.

При этом производство оплаты налога может быть комбинированным. Перечисление производится в безналичной форме с расчетного счета или в отдельных ситуациях деньги могут быть внесены на бюджетный счет наличными через кассу банка.

[2]

Образец поручения на уплату налога:

В 2021 году введена новая форма отчета 6 НДФЛ, где предоставлено обобщение данных по юридическому лицу. Компания по этой форме отчитывается в разрезе общей суммы денежных средств, выплаченных сотрудникам, суммарного налогового вычета, размеров ставки и НДФЛ, оплаченного с доходов работников фирмы.

Видео:Проводки по бюджетному учету: ТОП 5 сложностей с их составлениемСкачать

Ндфл проводки

Все операции, связанные с расчетом заработной платы отражаются бухгалтерскими проводками. Когда начислен или удержан НДФЛ из заработной платы проводка отражается в мемориальном ордере, заполняемом за каждый отчетный месяц. Какие субсчета в операциях, связанных с начислением и уплатой налога применяются, разберемся в нашей статье.

Видео:Бухгалтерский учет понятно за 10 минутСкачать

Проводки по удержанию и перечислению НДФЛ

Операции с налогом на доходы физического лица в современном бухгалтерском и налоговом учете осуществляются в обязательном порядке при выплате доходов физическим лицам. Рассмотрим более подробно какие проводки формируются при начислении, удержании и перечислении НДФЛ.

🌟 Видео

БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]Скачать

![БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]](https://i.ytimg.com/vi/wEZ1CqCWSXg/0.jpg)

Занятие №11 — Учет зарплаты // Проводки по учету зарплаты — часть 3/5Скачать

Учет НДФЛ в 1С Бухгалтерия 8.3: начисление и удержаниеСкачать

Урок 3. Как за 4 минуты выучить счета и бухгалтерские проводки. Учет для начинающих.Скачать

Бухгалтерские проводки по учету налога на добавленную стоимостьСкачать

Как запомнить много проводокСкачать

Урок 17. Выплата зарплаты и перечисление НДФЛСкачать

НДС с АВАНСОВ + БУХГАЛТЕРСКИЕ ПРОВОДКИ | НДС простыми словами | НДС просто о сложном | БухгалтерияСкачать

Перечисление НДФЛ в бюджет: где правильно взять сумму? Идеальный НДФЛ в 1С ЗУП (ч.3)Скачать

НДС на примере простыми словамиСкачать

Ответ на мастер-класс - версия 2019. Бухгалтерские проводки, НДС, налог на прибыль, балансСкачать

#9 Учет НДФЛ: от расчёта до отчета.Скачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Бухгалтерские проводки НДС для Украины — Занятие №16 (часть 3/3)Скачать

НАЧИСЛЕНИЕ ЗАРПЛАТЫ И СТРАХОВЫХ ВЗНОСОВ, БУХГАЛТЕРСКИЕ ПРОВОДКИСкачать