Добровольная система взимания налогов УСН очень легка в применении на предприятии. Налогоплательщик освобождается от нескольких налогов: на прибыль, имущество, НДФЛ (если отсутствуют наемные работники) и НДС.

Вместо них взимается единый налог, который представляет собой чаще всего 6-процентное (иногда ставка равна 5–15%) отчисление от чистой прибыли хозяйствующего субъекта.

Начисление налога по УСН осуществляется с использованием особых проводок вручную или с использованием программы 1С.

- Роль УСН в бухучете предприятия

- Определение суммы налога и его отображение в отчетности

- Основные проводки при расчете налога по УСН

- Начисление УСН проводки в 2021 году

- Бухгалтерский учет при УСН

- Расчет налога УСН

- Начисление УСН в 1С

- Примеры расчетов налога по УСН с объектом доходы минус расходы и с объектом доходы — Контур.Бухгалтерия

- Налог при УСН с объектом «доходы минус расходы»

- Налог при УСН с объектом «доходы»

- Начисление УСН: проводки

- Организация учета при УСН

- Какими счетами оперирует бухгалтер, начисляя налог УСН (проводки)

- Начисление налога УСН 6% от дохода: проводки

- Пример:

- Проводки на упрощенке

- Объект налогообложения при УСН и ставки налога

- Организация учета

- Порядок расчета

- Бухгалтерские проводки, чтобы правильно закрыть год на упрощенке

- Начислите упрощенный налог

- Налог по упрощенке

- Дата реформации

- Ошибки в учете

- Пример. Как малому предприятию закрыть год и определить финансовый результат

- Составление отчетности при использовании УСН

- Проводки по УСН

- 🎦 Видео

Роль УСН в бухучете предприятия

Предприятия, в общем, обязаны вести бухгалтерский и налоговый тип учета. При использовании в деятельности УСН процедура ведения отчетности несколько упрощается. Руководствуясь конкретными нормативными актами, ИП и организации на «упрощенке» могут бухучет не вести вовсе. Об этом говорит закон №129-ФЗ от 1996 года.

Однако от составления первичной документации коммерческие единицы не освобождаются. На практике это означает, что обязательным является ведение учета нематериальных активов и основных средств.

Бухучет же необходим исключительно для определения возможности применять УСН. То есть, право на использование этого режима теряется, как только сумма ОС и активов превысит в целом 100 миллионов рублей.

Обязательным бухучет становится и в случае совмещения режимов, например, ЕНВД и «упрощенки».

В зависимости от выбранной схемы уплаты налогов базой может случить:

- прибыль – доходы;

- прибыль – доходы за минусом расходов.

При налогообложении дохода прибылью считается:

- выручка от сбыта товаров или услуг;

- внереализационный доход.

Признание доходов для целей взимания налогов осуществляется кассовым методом в некоторых случаях. Поступление денег в кассу учитывается по КУДиР. Отдельные виды прибыли не учитываются (статья 251 НК).

Не является прибылью (для налогообложения):

- взносы в уставный фонд;

- залог (задаток) в денежной или имущественной форме;

- земные средства;

- стоимость имущества, полученного для реализации по договору посредника.

При использовании схемы «доходы за минусом расходов» обязателен учет материальных расходов. Производится чаще всего способом оценивания приобретенного товара по цене единицы, средней цене или первой покупки (ФИФО).

Расходы в этом случае:

- оплата труда;

- амортизация основных средств;

- материальные нужды;

- соцнужды и прочее.

Определение суммы налога и его отображение в отчетности

Расчет сумм налога осуществляет бухгалтер предприятия или сторонняя организация. Ведение отчетности допускается и в электронном варианте, и в письменном. Все субъекты хозяйствования, кроме ООО, бухучет не ведут, но обязательно заполняют книгу расхода/дохода, согласно которой и производится начисление налога на УСН в проводках.

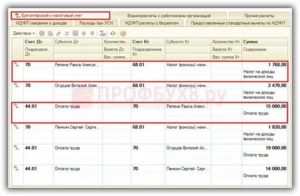

В балансе налог необходимо отразить на следующих счетах:

- 68 – налоговые расчеты, сборы;

- 51 – р/счет;

- 99 – убыток/прибыль предприятия.

При начислении единого налога при УСН задействуют две проводки:

- Кредит 51 – Дебет 68 (уплаченная сумма налога);

- Кредит 68 – Дебет 99 (начисленный налог).

Любая хозяйственная операция в обязательном порядке отражается проводкой. Учет по разным видам налогов в счете 68 происходит в соответствии с субсчетами. Перечень таковых обязательно оговаривается в учетной политике. Сам счет 68 может быть поделен на субсчета:

- 1 – налог по итогам 12 месяцев;

- 2 – авансовые платежи;

- 3 – НДФЛ и прочие налоги и сборы.

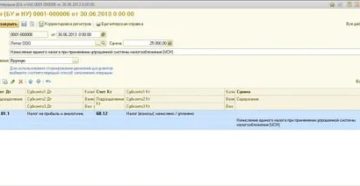

В программе 1С расчет налога имеет свои особенности:

- КУДиР формируется в меню «Отчеты».

- Декларация заполняется в соответствующей вкладке «Отчеты», раздел «Налоговая отчетность». В отчетности происходит автоматический расчет суммы налога в соответствии с тем, какую схему использует предприятие на УСН – «доходы» или «доходы за минусом расходов».

- Начисление налога надо сделать в ручном режиме в меню «Операции», раздел «Операции, введенные вручную».

- Проводки: начисление Д 99.01.1, К 68.12.

Программа 1С версий 8.2 и 8.3 требует, чтобы в пункте «Учетная политика» обязательно была указана схема начисления налогов по УСН по проводкам. Если он взимается с дохода, удерживается 6%. В случае подсчета по схеме «доходы минус расходы» ставка может быть от 5 до 15%, поскольку размер ее устанавливается региональной властью в зависимости от многих факторов.

https://www.youtube.com/watch?v=-8c2itQHweE

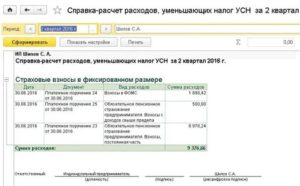

Иногда по итогам периода начислению и оплате компанией подлежит минимальный налог УСН, который в общем порядке отражается в бухгалтерских проводках. В этом случае обязательно в ФНС предоставить заявление с просьбой зачисления авансов в счет налога. Для начисления к уплате минимального размера налога УСН используются следующие бухгалтерские проводки:

- Д 99 К 68 суб. – расчет и начисление;

- Д 99 К 68 суб. – сторнирование суммы аванса.

Итак, налог или авансы зачисляются на счет Д99, где указываются как доходы, так и убытки. Для осуществления расчетов по налогу предназначен К68. Прибыль указывается нарастающим итогом с начала периода. Когда оканчивается период, на весь использованный доход уменьшается общая прибыль, а неиспользованные траты предприятия указываются в отчетах.

Штрафные санкции – пеня – также отражаются в проводках:

- Д 99 К 68 суб. – начисленные суммы пени;

- Д 68 суб. – определение суммы;

- К 51 – внесение отчета по уплаченным суммам пени.

Пеня не причисляется к расходам, принимаемым для уменьшения прибыли организации на УСН. Поэтому она не отражается в КУДиР. Пеня начисляется на основании бухгалтерской справки, а выплачивается по платежному поручению.

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ

ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ

ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

СРЕДНЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ПЕНЗЕНСКИЙ ТОРГОВО-ЭКОНОМИЧЕСКИЙ КОЛЛЕДЖ

Курсовая работа

по дисциплине « Налоговый учет»

Тема « Налоговый учет при упрощенной системе налогообложения»

Введение

I. УСН – специальный режим для стимулирования малого и среднего бизнеса

1.1 Понятие УСН, порядок перехода на УСН

1.2 Плательщики, объект налогообложения

II. Организация налогового учета при УСН

2.1 Понятие налогового учета

2.2 Уровни налогового учета при УСН

III. Ведение налогового учета в организации, перешедшей на УСН

3.1 Регистры налогового учета

3.2 Пути совершенствование налогового учета

Заключение

Список используемой литературы

Приложение

Введение

Упрощенная система налогообложения — это особый налоговый режим, который предназначен в основном для малых и средних предприятий и индивидуальных предпринимателей.

Упрощенная система налогообложения введена с 2003 года. И с тех пор многие организации предпочли перейти на «упрощенку».

Целью данной работы является раскрытие темы: «Ведение налогового учета при упрощенной системы налогообложения». Поставленная цель потребовала решения следующих задач:

· Проанализировать суть и объекты упрощенной системы налогообложения

· Выделить преимущества и недостатки перехода на упрощенную систему налогообложения

· Рассмотреть ведение налогового учета налогоплательщиками, перешедшими на УСН

Данная работа подготовлена на основе учебно — методической литературы, законодательных актов и нормативных документов, регулирующих предпринимательскую деятельность и определяющих правовые и методологические основы организации и ведения бухгалтерского учёта в Российской Федерации.

I. УСН — специальный режим для стимулирования малого и среднего бизнеса

1.1 Понятие УСН, порядок перехода на УСН

Упрощенная система налогообложения — это особый налоговый режим, который предназначен в основном для малых и средних предприятий и индивидуальных предпринимателей. Особенностью главы 26.

2 НК РФ является различие условий применения упрощенной системы налогообложения для организаций и индивидуальных предпринимателей, осуществляющих виды деятельности, названные в статье 346.25.1 НК РФ.

Если организации исчисляют и уплачивают единый налог по результатам хозяйственной деятельности, то у предпринимателей, в соответствии с указанной статьей НК РФ, имеется также альтернатива уплачивать в бюджет стоимость патента, устанавливаемую в зависимости от осуществляемого ими вида деятельности законами субъектов Российской Федерации.

https://www.youtube.com/watch?v=E-KhgLo3DZ8

Возможность осуществить, в своем роде, возврат к упрощенной системе налогообложения, действовавшей до 1 января 2003 года, когда налогоплательщику надлежало уплачивать в бюджет фиксированную стоимость патента появилась для ряда категорий индивидуальных предпринимателей с 1 января 2006 года.

Переход к упрощенной системе налогообложения, равно как и возврат к общему налоговому режиму, осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, регламентируемом главой 26.2 НК РФ.

Сущность единого налога, уплачиваемого в связи с применением упрощенной системы налогообложения организациями и индивидуальными предпринимателями, заключается в том, что он заменяет уплату целого ряда налогов, устанавливаемых общим налоговым режимом.

Организации, применяющие данный налоговый режим, освобождаются от обязанности по уплате:

· налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 3 и 4 статьи 284 НК РФ),

· налога на добавленную стоимость (за исключением случаев ввоза товаров на таможенную территорию Российской федерации и аренды государственного имущества, когда у организации возникает обязанность уплаты НДС на основании главы 21 НК РФ в качестве налогового агента),

· налога на имущество организаций,

Индивидуальные предприниматели, применяющие данный налоговый режим, освобождаются от обязанности по уплате:

· налога на доходы физических лиц (в отношении доходов, полученных от осуществления предпринимательской деятельности, за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2, 4 и 5 статьи 224 НК РФ),

· налога на добавленную стоимость (за исключением случаев, когда индивидуальный предприниматель в соответствии с нормами главы 21 НК РФ выступает налоговым агентом),

· налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности).

Следует особо отметить, что и организации, и индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения, уплачивают страховые взносы на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации (в частности, за работников 14%, предприниматель уплачивает фиксированные взносы на финансирование страховой и накопительной части трудовой пенсии. Для перехода на УСН организации подают заявление в налоговый орган по месту нахождения, а индивидуальные предприниматели — по месту жительства в период с 1 октября по 30 ноября предшествующего года. В заявлении сообщают о размере доходов за 9 месяцев текущего года, а также о средней численности работников за указанный период и остаточной стоимости основных средств и нематериальных активов по состоянию на 1 октября текущего года.

Организация имеет право перейти на упрощенную систему налогообложения, если по итогам 9 месяцев предыдущего года доходы, определяемые в соответствии со статьей 248 Налогового кодекса РФ, не превысили 45 млн. рублей. Это ограничение не применяется для индивидуальных предпринимателей. Для них право перехода на УСН не зависит от размера полученных доходов.

Кроме того, не вправе применять упрощенную систему налогообложения:

– организации, имеющие филиалы и (или) представительства;

– банки;

– страховщики;

– негосударственные пенсионные фонды;

– инвестиционные фонды;

– профессиональные участники рынка ценных бумаг;

– ломбарды;

– организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

– организации и индивидуальные предприниматели, занимающиеся игорным бизнесом;

– нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований;

– организации, являющиеся участниками соглашений о разделе продукции;

– организации и индивидуальные предприниматели, перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог)

– организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период превышает 100 человек;

– организации, в которых доля участия других организаций составляет более 25 процентов (с учетом особенностей, предусмотренных пп.14 п.3 ст.346.12 Налогового кодекса РФ);

– организации, у которых остаточная стоимость основных средств и нематериальных активов превышает 100 млн. рублей.

– бюджетные учреждения;

– иностранные организации.

https://www.youtube.com/watch?v=wDWISWXTyD0

Также следует учитывать, что если в следующем году по итогам отчетного (налогового) периода доходы налогоплательщика превысят 60 млн.

Основные проводки при расчете налога по УСН

рублей или в течение отчетного (налогового) периода будет допущено несоответствие указанным выше требованиям, то такой налогоплательщик будет считаться утратившим право на применение упрощенной системы налогообложения с начала того квартала, в котором допущены указанное превышение или несоответствие указанным требованиям. Указанное ограничение действует как для организаций, так и для индивидуальных предпринимателей.

Вновь созданная организация и индивидуальный предприниматель вправе подать заявление об использовании УСН в 5-дневный срок с даты постановки на налоговый учет и применять ее с даты постановки на учет, указанный в свидетельстве, выданном налоговым органом.

Видео:Проводки при начислении налога на прибыль в 1С:Бухгалтерия 8Скачать

Начисление УСН проводки в 2021 году

> бухучет > Начисление УСН проводки в 2021 году

Одним из преимуществ упрощенной системы налогообложения является простота учета. Компании и ИП на УСН освобождаются от уплаты налога на прибыль, налога на имущества, НДС, а также НДФЛ (в случае отсутствия работников).

Вместо указанных налогов уплачивается единый налог, который рассчитывается как 6% от дохода или 15% от разницы доходов и расходов. Единый налог начисляется вручную или с использованием специальной программы 1С.

В статье рассмотрим как в компании осуществляется начисление УСН и какие при этом формируются проводки.

Бухгалтерский учет при УСН

В общем случае компании обязаны вести бухгалтерский и налоговый учет. В случае с применением УСН ведение учета в компании происходит в упрощенном порядке. Согласно закона 129-ФЗ компании и предприниматели на УСН вправе не вести бухучет совсем. Но при этом от составления первичных документов компании не освобождены.

Это значит, что компании обязаны вести учет ОС и НМА. Бухучет для таких компаний необходим для того, чтобы определить возможность применения УСН. Право на применение данного режима будет утеряно, если сумма основных средств и НМА превысит 150 млн. рублей.

Обязательное применение бухучета требуется при совмещении нескольких режимов, например УСН и ЕНВД.

Исходя из выбранного способа расчета, налогооблагаемой базой может быть:

- доходы, при котором учитывается выручка от реализации товаров (услуг), а также внереализационный доход;

- доходы минус расходы.

К доходам от реализации относят выручку от продажи:

- продукции собственного производства, работ и услуг;

- товаров, в том числе объекты амортизируемого имущества, материалов и др.;

- имущественных прав.

Кроме того, в доходы от реализации также включаются авансы, оплаченные в счет будущих поставок.

К внереализационным доходам относят поступления, которые не вошли в первую группу, то есть:

- имущество, полученное безвозмездным путем, а также работы, услуги, имущественные права, кроме тех, что указаны в ст. 251 НК РФ;

- пени, штрафы, полученные за нарушение контрагентами условий договора, при возмещении ущерба или убытка;

- проценты по кредитам, займам, предоставленным фирмой;

- материалы, запчасти, полученные при демонтаже/ликвидации зданий, оборудования и прочего имущества фирмы.

Помимо этого, к внереализационным доходам также относят невостребованную кредиторскую задолженность, которую списывают в связи с:

- истечением срока исковой давности (доход образуется в том периоде, когда данный срок истекает);

- ликвидацией кредитора (образование дохода происходит в том периоде, когда будет внесена запись о ликвидации компании в ЕГРЮЛ).

Признание доходов для налогового учета происходит кассовым методом. При этом отдельные виды поступлений не учитываются (251 НК РФ). К ним относят:

- взносы в уставной фонд;

- залог или задаток, как в денежной, так и в имущественной форме;

- заемные денежные средства;

- имущество, полученное для продажи по говору посредника.

В случае применения схемы «доходы минус расходы» обязательно ведется учет материальных расходов. При этом учитываются следующие расходы:

- на оплату труда;

- на амортизацию ОС;

- на материальные нужды;

- на социальные нужды;

- и др.

Расчет налога УСН

Расчет налога УСН осуществляется бухгалтером компании или сторонней компанией. Отчетность может заполняться как в электронном, так и в письменном варианте. При этом все хозяйствующие субъекты за исключением ООО, бухучет могут не вести. Но они обязаны заполнять Книгу учета доходов и расходов, в соответствии с которой происходит отражение начисления налога соответствующими проводками.

https://www.youtube.com/watch?v=stA8qHKxFN8

Налог отражается на следующих счетах бухгалтерского учета:

- счет 68 для учета налоговых расчетов и сборов;

- счет 51 для учета поступлений по расчетному счету;

- счет 99 для учета убытка и прибыли организации.

При начислении УСН формируются следующие проводки:

| Хозяйственная операция | Д | К |

| Начислен налог УСН | 99 | 68 субсчет «Расчеты по единому налогу» |

| Уплачен налог УСН в бюджет | 68 субсчет «Расчеты по единому налогу» | 51 |

Все хозяйственные операции сопровождаются формированием соответствующей проводки. По разным видам налогов учет происходит на 68 счете и определенных субсчетах. Перечень используемых субсчетов в обязательном порядке должен прописываться в учетной политике. К 68 счету могут быть открыты следующие субсчета:

- 1 – для учета налогов по итогам года;

- 2 – для учета авансовых платежей;

- 3 – для учета НДФЛ и иных налогов и сборов.

Начисление УСН в 1С

При отражении начисления УСН в программе 1С следует учитывать некоторые особенности:

- Формирование КУДиР происходит в меню «Отчеты».

- Заполнение декларации происходит во вкладке «Отчеты» – разделе «Налоговая отчетность». Программа осуществляет автоматический расчет налога исходя из того, какую схему применяет компания: УСН «доходы» или УСН «доходы минус расходы».

- Налог начисляется вручную в меню «Операции» – разделе «Операции, введенные вручную».

- Проводка по начислению будет следующей: Д99 К68.12.

Видео:Начисление УСН - проводки в 1С 8.3 БухгалтерияСкачать

Примеры расчетов налога по УСН с объектом доходы минус расходы и с объектом доходы — Контур.Бухгалтерия

Все операции, совершаемые организацией, нужно отражать на бухгалтерских счетах. Сделать это можно с помощью проводок. Согласно Федеральному закону от 06.12.2011 № 402-ФЗ, индивидуальные предприниматели имеют законное право не вести бухучет и не вдаваться в нюансы составления проводок. Но на практике многие предприниматели предпочитают следовать канонам бухгалтерского учета.

Организации на упрощенке должны вести бухгалтерский учет. Несмотря на то, что проводки не зависят от системы налогообложения, расчет налога по упрощенке и формирование соответствующих бухгалтерских записей имеют ряд особенностей.

Налог по УСН нужно считать и уплачивать единожды по окончании года. Кроме налога, упрощенец должен вычислять авансовые платежи по итогам трех периодов: 1 квартала, шести и девяти месяцев (ст. 346.19 НК РФ). Налог рассчитывается нарастающим итогом и перечисляется в государственную казну в полных рублях.

Налог при УСН с объектом «доходы минус расходы»

Чтобы вычислить сумму авансового платежа, нужно найти разницу между доходной и расходной частями за отчетный период и умножить ее на налоговую ставку. В госбюджет нужно отправить сумму за вычетом предшествующих авансов. Ставка налога чаще всего составляет 15%, но по усмотрению субъекта РФ она может быть снижена (п. 2 ст. 346.20 НК РФ).

Налог рассчитывается аналогичным способом. Чтобы узнать годовой налог к уплате, следует из рассчитанной суммы вычесть авансовые платежи. Налог (авансовый платеж) начисляется проводкой:

Дебет 99 Кредит 68

При списании налога со счета в банке бухгалтеру нужно сделать запись:

Дебет 68 Кредит 51

Рассмотрим расчет налога на примере.

Согласно отчетным документам ООО «Тополь» в 2021 году удалось заработать 120 000 рублей, тем временем расходы составили 75 000 рублей. В отчетные периоды получены следующие показатели:

1 квартал

Доходы — 10 000 рублей;

Принимаемые расходы — 1 000 рублей.

Сделав расчет, бухгалтер получил значение 1 350 рублей ((10 000 — 1 000) х 15 %). Именно на эту сумму нужно составить платежное поручение, указав в назначении «авансовый платеж по налогу УСН за 1 квартал 2021 года».

Дебет 99 Кредит 68 1 350 рублей — начислен авансовый платеж за 1 квартал 2021 года;

Дебет 68 Кредит 51 1 350 рублей — авансовый платеж перечислен в ФНС.

1 полугодие

https://www.youtube.com/watch?v=raL8SZy6DVg

Доходы (январь — июнь) — 60 000 рублей;

Принимаемые расходы (январь — июнь) — 18 000 рублей.

При расчете бухгалтер учел платеж за 1 квартал. Получилось, что долг перед ФНС составляет 4 950 рублей ((60 000 — 18 000) х 15 % – 1 350).

Дебет 99 Кредит 68 4 950 рублей — отражен авансовый платеж за 6 месяцев;

Дебет 68 Кредит 51 4 950 рублей — авансовый платеж перечислен в ФНС.

9 месяцев

Доходы (январь — сентябрь) — 100 000 рублей;

Принимаемые расходы (январь — сентябрь) — 53 000 рублей.

Бухгалтер сделал платежку на сумму 750 рублей и отправил деньги в ФНС ((100 000 — 53 000) х 15 % – 1 350 — 4 950).

Дебет 99 Кредит 68 750 рублей — начислен авансовый платеж за 9 месяцев 2021 года;

Дебет 68 Кредит 51 750 рублей — авансовый платеж отправлен на счет ФНС.

Год

Доходы (январь — декабрь) — 120 000 рублей;

Принимаемые расходы (январь — декабрь) — 75 000 рублей.

Налог за год без вычета авансовых платежей составляет 6 750 рублей ((120 000 — 75 000) х 15 %).

За весь 2021 год были отправлены на счет налоговой инспекции авансовые платежи в сумме 7 050 рублей (1 350 + 4 950 + 750). Как видим, эта сумма больше итогового налога за год. Следовательно, доплачивать по итогам года в госбюджет ничего не нужно. Получается переплата по налогу в размере 300 рублей.

Чтобы учетные данные сошлись с фактическими расчетами, нужно сделать проводку на уменьшение налога:

Дебет 68 Кредит 99 300 рублей — уменьшен налог по УСН.

Если в конце года получается налог к доплате, формируется стандартная проводка:

Дебет 99 Кредит 68

Обратите внимание! Если у компании объект налогообложения «доходы минус расходы», она должна также определить минимальный налог. Для этого суммарный доход нужно умножить на 1 % (п. 6 ст. 346.18 НК РФ).

Вычислим минимальный налог, руководствуясь исходными данными.

120 000 х 1 % = 1 200 рублей — это значит, что ООО «Тополь» по итогам налогового периода должно заплатить в государственный бюджет не меньше 1 200 рублей. В 2021 году налог составил 6 750 рублей, а это больше минималки. Следовательно, фирме доплачивать государству ничего не придется.

Налог при УСН с объектом «доходы»

Авансовые платежи и сам налог исчисляются исходя из ставки 6% (ст. 346.20 НК РФ). Отдельные регионы могут применять ставки ниже нормы. Начисление налога (авансового платежа) отражается проводкой:

Дебет 99 Кредит 68

При списании с расчетного счета налога бухгалтеру нужно сделать следующую запись:

Дебет 68 Кредит 51

Рассмотрим, как рассчитать «упрощенный» налог на примере.

ИП Васнецов Георгий Васильевич в 2021 году заработал 450 000 рублей. В феврале бизнесмен со своего банковского счета отправил фиксированные взносы в размере 23 153,33 рубля. На эту сумму ИП на законных основаниях может сократить налог и авансы по нему.

1 квартал

Доходы ИП — 20 000 рублей.

Бухгалтер, ведущий учет ИП, исчислил авансовый платеж по формуле: 20 000 х 6 % = 1 200 рублей. Чтобы не платить налог, бухгалтер уменьшил его на перечисленные страховые взносы. Так как они значительно превышают сумму аванса, в первом квартале перечислять в налоговую инспекцию ничего не нужно. Соответственно начислять налог не следует, проводок не будет.

1 полугодие

https://www.youtube.com/watch?v=raL8SZy6DVg

Доходы ИП (январь — июнь) — 150 000 рублей.

Бухгалтер определил возможную сумму платежа: 150 000 х 6 % = 9 000 рублей. Вновь бухгалтер пользуется возможностью сократить налог на сумму взносов — 9 000 < 23 153. В этом отчетном периоде начислять авансовый платеж не нужно, проводок нет.

9 месяцев

Доходы ИП (январь — сентябрь) — 150 000 рублей.

В 3 квартале Васнецов ничего не заработал, начислений нет, проводки не формируются.

Год

Доходы ИП (январь — декабрь) — 450 000 рублей.

Специалист рассчитал налог за 2021 год: (450 000 х 6 %) – 23 153 = 3 847 рублей.

Так как на протяжении года авансовые платежи отсутствовали, налог был уменьшен только на фиксированные взносы.

https://www.youtube.com/watch?v=nKs6TthU_58

Бухгалтер показал начисленный налог проводкой:

Дебет 99 Кредит 68 3 847 рублей — начислен «упрощенный» налог за 2021 год;

Дебет 68 Кредит 51 3 847 рублей — перечислен в инспекцию налог по УСН.

Как видно из примеров, объект налогообложения не влияет на проводки. Абсолютно идентичны проводки на авансовые платежи и сам налог. Разница есть лишь в расчетах.

Елена Рогачева

Ведите учет на УСН в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и пособий и отправки отчетности в ФНС, ПФР, ФСС и Росстат. Сервис подходит для совместной работы бухгалтера и директора.

Попробовать бесплатно 14 дней

Компании и ИП не всегда работают на одном налоговом режиме долгие годы, иногда его приходится менять. В статье расскажем, какие бывают причины для смены системы налогообложения (СНО), как и в какие сроки сменить налоговый режим.

КУДиР — это книга доходов и расходов, обязательный налоговый документ для всех организаций и предпринимателей на УСН. Расскажем, как вести КУДир для УСН 6 % в 2021 году.

Совмещение налоговых режимов помогает оптимизировать работу компании и экономить на налогах. Разрешает ли законодательство совмещать УСН и ОСНО? Об этом — в статье.

Видео:Налоговый учет и расчет налога на прибыль - первый практический урок курсаСкачать

Начисление УСН: проводки

Применение упрощенного спецрежима налогообложения регулирует гл. 26.2 НК РФ.

Отличают эту систему простота ведения учета, возможность уплаты единого налога, замещающего собой ряд обязательных сборов и наличие льгот при его расчете.

УСН остается актуальной схемой для небольших производств и малого бизнеса. Рассмотрим, как организуется учет «упрощенцами», и какими записями сопровождается начисление/уплата единого налога.

Организация учета при УСН

Фирмы на УСН обязаны осуществлять бухучет в полном объеме по действующим стандартам и ПБУ. Налоговй учет ведется в налоговом регистре КУДиР (Книга учета доходов/расходов). Предприниматели на УСН вправе бухучет не вести, а только регистрировать полученные доходы и затраты в КУДиР.

Особенность этого режима в том, что доходы и затраты учитываются кассовым методом, т.е. по факту оплаты. В расчетах по отчетным периодам участвуют только полученные доходы и оплаченные расходы.

Затраты группируют по статьям и элементам, включая их в себестоимость: на амортизацию, материалы, оплату труда и перечисление в фонды, соцнужды, энергопотребление, прочие. Проводки расходов при УСН стандартны – аккумулируются по статьям затрат, уменьшая величину полученной выручки. В учете продаж используют сч. 90, отгруженных товаров – сч. 45.

Какими счетами оперирует бухгалтер, начисляя налог УСН (проводки)

Расчет единого налога в бухучете фирмы идентичен расчету налога на прибыль и осуществляется поэтапно – определяют налоговую базу, рассчитывают величину авансового платежа за отчетный квартал, а по окончании года – исчисляют окончательную сумму налога к уплате. Фиксируют начисление УСН проводкой:

Д/т сч. 99 «Прибыли и убытки» К/т сч. 68 «Расчеты по налогам/сборам».

Этой записью оформляют расчет авансового платежа по каждому отчетному периоду – кварталу и итоговой суммы налога по завершении финансового года. При этом проводка одинакова, она не зависит от выбранной предприятием схемы налогообложения – 6% от доходов или 15% от прибыли («доходы минус расходы»).

Важно лишь правильно рассчитать сумму налога, и здесь уже решающим фактором становится вариант УСН, на котором компания работает, поскольку они радикально разнятся определением налоговой базы и действующими ставками налога.

Разберемся, каким должно быть начисление налога по каждому из упрощенных режимов.

Начисление налога УСН 6% от дохода: проводки

Налоговой базой (НБ) при спецрежиме УСН 6% является общий размер зафиксированного в учете дохода. Для определения НБ за период начисления налога, доходы подсчитываются поквартально накопительным итогом.

По завершении года подводится суммарный результат по доходу. Предельная ставка налога – 6%, но региональным властям дано право установления ставки в размере от 1 до 6%.

Расчет аванса по налогу производится по формуле:

УСН = НБ х 6%.

При этом сумма авансового платежа может быть уменьшена на величину страховых взносов, уплаченных в отчетном периоде (на взносы ИП без работников «за себя» можно уменьшить налог в полном размере, страхвзносы компаний и ИП с работниками могут уменьшить размер исчисленного налога на 50%), а также торгового сбора. При расчете по внутригодовым периодам и налога за год из расчетной величины налога вычитаются и суммы ранее перечисленных авансов.

https://www.youtube.com/watch?v=AoiCF1Mh7I8

По итогам года при конечном подсчете налога может образоваться как доплата, так и переплата, которая засчитывается в счет будущих платежей или возвращается на счет компании. Уменьшение итоговой суммы налога фиксируют проводкой: Д/т сч. 68 – К/т сч. 99.

Пример:

Не имеющий работников ИП Иванов П.Т. применяет УСН «доходы» и ведет бухучет. За 2021 год он заработал 296 000 руб.:

- в 1-м кв. – 60 000 руб.,

- во 2-м кв. – 120 000 руб.,

- в 3-м кв. доходов не было (производство временно приостанавливалось),

- в 4-м кв. – 116 000 руб.

В 1-м квартале бизнесменом была уплачена часть страховых взносов «за себя» в сумме 15 000 руб.

Сумма аванса по налогу за 1 кв. составила 3600 руб. (60 000 х 6%). Поскольку величина взносов превышает размер налога, уплачивать его и фиксировать бухгалтерскими записями не нужно.

Аванс за полугодие — 10800 руб. (60 000 + 120 000 х 6%). Его размер также перекрывает сумма уплаченных страховых отчислений и предыдущего аванса (15 000 руб.), поэтому уплата налога также не производится.

В 3-м квартале продукция не производилась, и доход предпринимателем получен не был, аванс по налогу не начисляется.

По завершении года произведен расчет налога к уплате:

(60 000 + 120 000 + 116 000) х 6% = 17760 руб.

С зачетом уплаченных страховых отчислений сумма доплаты налога составила: 17 760 – 15 000 = 2760 руб.

Проводки по УСН «Доходы», отражающие начисление и уплату налога за год, будут такими:

| Дата | Операции | Д/т | К/т | Сумма |

| 29.12.2021 | Начислен налог | 99 | 68/УСН | 2760 |

Видео:Практика в 1С. Расчет суммы налога и заполнение декларации по УСН I РУНОСкачать

Проводки на упрощенке

Условия применения спецрежима установлены главой 26.2 части 2 НК РФ. При их нарушении применение УСН будет признано неправомерным с последующим доначислением налогов исходя из общей системы налогообложения.

Условия применения упрощенной системы налогообложения:

- средняя численность работников не превышает 100 человек;

- остаточная стоимость основных средств не более 150 млн руб.;

- годовой доход не превышает 150 млн руб.

Помимо этих ограничений, существует запрет применения спецрежима для определенных видов деятельности и при наличии у организации филиалов (п. 3 ст. 346.12 ч. 2 НК РФ ).

Объект налогообложения при УСН и ставки налога

Налоговый кодекс в этом случае предлагает два объекта налогообложения — «доходы» и «доходы минус расходы». Выбор осуществляется при подаче в ФНС заявления о применении упрощенной системы налогообложения. Сменить объект налогообложения на другой можно будет только с начала следующего налогового периода (календарный год), подав новое заявление.

От выбранной налоговой базы зависит ставка налога. Для УСН с объектом налогообложения «доходы» ставка составляет 6 % с правом субъектов РФ устанавливать на своей территории ставку от 1 до 6 %.

Для «доходы минус расходы» ставка налога составляет 15 % с возможностью понижения региональным законодательством до 5 %.

Субъекты РФ в своем законодательстве могут установить нулевую ставку для вновь зарегистрированных хозяйственных субъектов, осуществляющих деятельность в производственной, научной, социальной сферах или в области оказания бытовых услуг населению.

Организация учета

Организации обязаны вести учет бухгалтерских операций в полном объеме в соответствии с Планом счетов и бухгалтерскими стандартами.

Индивидуальные предприниматели вести бухгалтерский учет не обязаны и могут ограничиться ведением налогового учета, в этом случае никаких бухгалтерских проводок не возникает.

https://www.youtube.com/watch?v=j6P0ZPWwNk8

Особенностью упрощенной системы налогообложения является то, что и доходы, и расходы учитываются кассовым методом, то есть по мере оплаты. Для налогового регистра — книги учета доходов и расходов при упрощенке — отбираются оплаченные доходы и расходы.

Проводки при УСН — «доходы»:

| Дт 51 Кт 62.02 | Поступление аванса от покупателя |

| Дт 51 Кт 62.01 | Погашение задолженности покупателя |

| Дт 51 Кт 76 | Оплачены штрафы по хозяйственным договорам |

| Дт 57 Кт 62 | Оплата через сайт |

| Дт 50 Кт 90 | Оплата в рознице |

Проводки по УСН — «доходы минус расходы», примеры:

| Дт 50 Кт 70 | Выплата ранее начисленной зарплаты |

| Дт 26 Кт 60 | Поступил акт по ранее оплаченной аренде |

| Дт 51 Кт 60 | Оплата оказанных услуг |

| Дт 90 Кт 41 | Себестоимость отгруженного и оплаченного товара |

Для целей налогообложения при упрощенке учитываются только произведенные и оплаченные расходы, то есть при наличии документов от поставщика и об оплате.

Для торговли существует дополнительное условие включения себестоимости оплаченного товара в расход — товар должен быть отгружен.

При расчете УСН с объектом налогообложения «доходы минус расходы» учитываются только те расходы, что перечислены в ст. 346.16 гл. 26.2 НК РФ.

Порядок расчета

Расчет вычетов в связи с применением УСН производится налогоплательщиками самостоятельно по итогам налогового периода, которым является календарный год. Внутри него налогоплательщики рассчитывают ежеквартальные авансовые платежи и уплачивают их до 25 апреля — за 1-й квартал, до 25 июля — за 2-й квартал и до 25 октября — за 3-й квартал.

По итогам налогового периода организации уплачивают налог до 31 марта, а индивидуальные предприниматели — до 30 апреля. Как и при любом другом налоговом режиме, налогоплательщик обязан организовать учет расчетов с бюджетом и порядок исчисления упрощенки.

Учет расчетов ведется на бухгалтерском счете 68.12, по дебету которого показываются погашения налоговых обязательств, а по кредиту — начисление налога в связи с УСН. Сальдо по счету 68.12 показывает итог расчетов за выбранный период.

Бухгалтерские проводки, чтобы правильно закрыть год на упрощенке

До того как начнете составлять баланс за 2021 год, сделайте финальные записи в учете. Читайте, как правильно закрыть счета и провести реформацию баланса, чтобы составить бухотчетность без ошибок.

Начислите упрощенный налог

Прежде чем приступать к закрывающим проводкам, посчитайте итоговую сумму «упрощенного» налога. Ведь это тоже расход, и без него не получится подвести правильные итоги года. Хотя налог считаете уже в 2021 году, отразить его нужно проводкой на 31 декабря 2021 года. Когда по итогам года рассчитали налог к доплате, сделайте такую проводку:

Если рассчитали итоговый налог к уменьшению, такой же проводкой сторнируйте излишне начисленные суммы. Аналогично учитывайте минимальный налог. Но вначале заведите для него отдельный субсчет. Тогда сторнируйте начисления за год и сделайте проводку, чтобы начислить минимальный налог:

Налог по упрощенке

Прежде чем начинать реформацию баланса, посчитайте итоговую сумму налога за год.

Реформация баланса — списание финансовых результатов фирмы за прошедший год. Ее проводят в два этапа. На первом необходимо закрыть счета 90 и 91.

В течение года все доходы и расходы организации по основным видам деятельности вы учитывали на счете 90 «Продажи». Разницу между выручкой и затратами относили на субсчет «Прибыль (убыток) от продаж». Последним днем месяца списывали прибыль или убыток. Если выручка превысила затраты, прибыль отражали проводкой:

Если затраты превысили сумму выручки, то организация получила убыток. Тогда проводка была такой:

В таком случае на конец года по счету 90 у вас будет нулевое сальдо. Зато остатки будут на субсчетах к счету 90. Их и нужно обнулить. Для этого в бухучете на 31 декабря сделайте такие записи:

Дата реформации

Реформацию баланса проводите по состоянию на 31 декабря, после того как отразите в бухучете последнюю хозяйственную операцию за отчетный год.

https://www.youtube.com/watch?v=QFPwT_j0i1Y

Ежемесячно вы собирали доходы от иных видов деятельности по кредиту и расходы по дебету на счете 91 «Прочие доходы и расходы». Финансовый результат по прочим доходам и расходам отражали проводками:

Сальдо 91 счета на конец года будет нулевым, а на субсчетах останутся накопленные за год суммы. Закройте субсчета проводками:

В результате записей дебетовые и кредитовые обороты по субсчетам сравняются и на счете 90, и на счете 91. На 1 января 2021 года ни на самих синтетических счетах, ни на субсчетах к ним не будет сальдо. Это значит, что первый этап реформации закончили.

Ошибки в учете

Если обнаружили ошибки в учете, исправьте их до того, как будете проводить реформацию. Составьте бухгалтерскую справку и сделайте корректирующие проводки на 31 декабря.

На втором этапе реформации необходимо закрыть счет 99 «Прибыли и убытки». Для этого введите отдельный субсчет, например «Сальдо прибылей и убытков», и спишите на него все остальные субсчета. Итоговое сальдо по счету 99 необходимо перенести на счет 84. Если по итогам года получили прибыль, проводка такая:

Вышли на убытки? Сделайте проводку:

В результате реформации баланса сальдо по счету 99 «Прибыли и убытки» на 1 января 2021 года станет нулевым. Теперь можете приступать к составлению бухотчетности и распределению прибыли.

Пример. Как малому предприятию закрыть год и определить финансовый результат

ООО «Радуга» работает на упрощенке с доходов. За год с учетом вычетов начислили 87 900 руб. налога, из них 21 300 руб. в IV квартале. Прибыль от основной деятельности за 2021 год составила 1 230 000 руб., а от прочих операций — 850 000 руб.

31 декабря бухгалтер отразил доначисленный за IV квартал налог:

Учетная политика компании предусматривает специальный субсчет «Сальдо прибылей и убытков» к счету 99. На него бухгалтер списал суммы со всех остальных субсчетов этого счета. Для этого сделал такие проводки:

Видео:Налог на имущество проводки в 1С Бухгалтерия 8Скачать

Составление отчетности при использовании УСН

Добровольная система взимания налогов УСН очень легка в применении на предприятии. Налогоплательщик освобождается от нескольких налогов: на прибыль, имущество, НДФЛ (если отсутствуют наемные работники) и НДС.

Вместо них взимается единый налог, который представляет собой чаще всего 6-процентное (иногда ставка равна 5–15%) отчисление от чистой прибыли хозяйствующего субъекта.

Начисление налога по УСН осуществляется с использованием особых проводок вручную или с использованием программы 1С.

Видео:Ошибки по налогам в 1С 8.3 при УСНСкачать

Проводки по УСН

Упрощенная система налогообложения (УСН, упрощенка) — это специальный налоговый режим, применяемый организациями и индивидуальными предпринимателями, подавшими в ФНС заявление о его применении и отвечающие критериям его применения.

Условия применения спецрежима установлены главой 26.2 части 2 НК РФ. При их нарушении применение УСН будет признано неправомерным с последующим доначислением налогов исходя из общей системы налогообложения.

Условия применения упрощенной системы налогообложения:

- средняя численность работников не превышает 100 человек;

- остаточная стоимость основных средств не более 150 млн руб.;

- годовой доход не превышает 150 млн руб.

Помимо этих ограничений, существует запрет применения спецрежима для определенных видов деятельности и при наличии у организации филиалов (п. 3 ст. 346.12 ч. 2 НК РФ).

🎦 Видео

Нововведения ЕНС 2024 г. Начисления на ЕНС в 1С: БухгалтерияСкачать

Единый налоговый счет (ЕНС) и страховые взносы на примере учета ИП в программе 1С:Бухгалтерия 8Скачать

Минимальный налог на УСН - расчет и уплатаСкачать

Инструкция расчета налога и взносов ИП УСН доходы в 2020 годуСкачать

Учет ОС при УСН для чайников: примеры, проводкиСкачать

Начисление УСН в 1С Бухгалтерия 8Скачать

Налоговый учет для налога на прибыль в 1С 8.3 БухгалтерияСкачать

БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]Скачать

![БУХГАЛТЕРСКИЕ ПРОВОДКИ с нуля: ПОЛНЫЙ КУРС за 5 часов [ТЕОРИЯ 📚 + ПРАКТИКА 💻]](https://i.ytimg.com/vi/wEZ1CqCWSXg/0.jpg)

Начисление УСН и его уплата в 1ССкачать

Как рассчитать налоги ИП на УСН 6 без работников | УСН ДОХОДЫ для ИП | Упрощенка | ПредпринимательСкачать

Wildberries налогообложение! Как посчитать правильно, как платить налог в рамках площадки по УСН!Скачать

РАСЧЁТ НАЛОГА ИП на УСН ДОХОДЫСкачать

КАК ЗАПОЛНИТЬ УВЕДОМЛЕНИЕ ПО УСН 1110355 НА ЕНС В ЛИЧНОМ КАБИНЕТЕ ИП В 2023 ГОДУСкачать

Декларация УСН доходы с 2023 года в 1С Бухгалтерия 8Скачать