Согласно законодательству из заработной платы работников могут быть произведены различные удержания. Для правильного удержания необходимо знать нюансы видов удержания и их бухгалтерский учёт.

Рассмотрим пример расчета удержания из заработной платы, а также бухгалтерские проводки, формируемые при удержании НДФЛ, по исполнительным листам, при погашении выданного займа сотруднику и удержании профсоюзных взносов.

- Основания и порядок удержания из заработной платы

- Доходы, не подлежащие удержаниям

- Очерёдность удержаний

- Ограничение размера удержаний

- Пример расчета удержания из заработной платы

- Обязательные удержания

- По исполнительным документам

- По инициативе работодателя

- По заявлению сотрудника

- Проводки по удержанию из зарплаты сотрудника по заявлению

- Проводки по заработной плате

- Бухгалтерские проводки по удержанию из заработной платы за мобильную связь

- Удержание из зарплаты по заявлению работника проводки

- Что значит удержание из заработной платы по заявлению работника

- Как отразить в учете удержания из зарплаты по инициативе сотрудника

- Проводки по удержанию

- Удержание из заработной платы проводки

- Удержание из зарплаты по заявлению работника

- Как оформить удержание из заработной платы по заявлению работника в 1С 8

- Удержание из заработной платы работника суммы недостачи проводка

- Произведены удержания из заработной платы проводка

- Удержания из заработной платы работников

- Удержание из зарплаты в пользу третьих лиц: как отразить в 1С

- Настройка вида удержания из заработной платы

- Удержание из зарплаты в пользу сторонних организаций

- Удержания из зарплаты при увольнении: ограничения и правильные расчеты

- Когда удержание из зарплаты запрещено

- Ограничения по величине удержания

- Как рассчитывать неотработанные дни отпуска

- Пример расчета

- Если работодатель не может удержать (проводки)

- Если работодатель может удержать (проводки)

- Действия по НДФЛ и страховым взносам при удержании неотработанного аванса

- Как отразить в учете удержания из зарплаты по инициативе сотрудника — Про закон

- Учет удержаний из заработной платы работников

- Удержания из доходов наемного персонала

- Удержания по решению нанимателя

- Удержания по желанию работника

- 🔥 Видео

Основания и порядок удержания из заработной платы

Виды возможных удержаний из зарплаты работника:

Доходы, не подлежащие удержаниям

Данные виды установлены ст. 101 закона №229-ФЗ. Основные виды таких доходов:

- Возмещение вреда, причинённого здоровью или в связи со смертью кормильца;

- Компенсации при получении увечья сотрудником и членам семей, если они погибли;

- Компенсация за счёт средств бюджета в результате катастроф (техногенных или радиационных);

- Алименты;

- Суммы служебной командировки, переезда на новое место жительства;

- Материальная помощь в связи с рождением ребёнка, заключением брака и т.д.;

Очерёдность удержаний

Удержания из заработной платы работника производятся в следующей последовательности:

- НДФЛ;

- Исполнительные листы по алиментам на несовершеннолетних детей, на возмещение вреда здоровью, смерти кормильца, нанесённым преступлением или моральный вред;

- Прочие исполнительные листы в порядке поступления (прочие обязательные удержания);

- Удержания по инициативе руководителя.

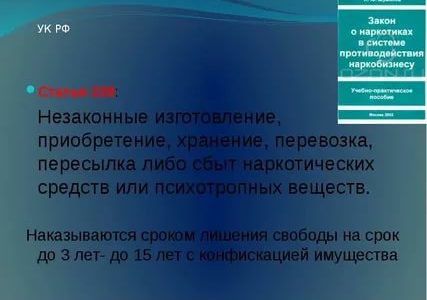

Ограничение размера удержаний

Сумма обязательных удержаний не может превышать 50% заработной платы, причитающейся работнику. В отдельных случаях размер удержаний может быть увеличен. Например, удержания по исполнительным листам. По данным удержаниям установлено ограничение 70%:

- По алиментам на несовершеннолетних детей;

- Возмещения вреда, причинённого здоровью, смерти кормильца;

- Возмещение преступного ущерба.

Также при расчете удержаний следует учесть:

- Если сумма обязательных удержаний превышает предельную (70%), то сумма удержаний распределяется пропорционально обязательным удержаниям. Остальные удержания не производятся;

- Сумма ограничения удержаний по инициативе работодателя составляет 20%;

- По заявлению сотрудника сумма удержаний не ограничивается.

Пример расчета удержания из заработной платы

На имя сотрудника Василькова А.А. поступило 2 исполнительных листа: алименты на содержание 3 несовершеннолетних детей – 50% заработка и возмещение вреда нанесённый здоровью в размере 5 000,00 руб. Сумма заработной платы составила 15 000,00 руб. Вычет НДФЛ на 3-х детей составил 5 800,00 руб.

Произведем расчёт удержаний по исполнительным листам:

- Налогооблагаемая база НДФЛ = 15 000,00 – 5 800,00 = 9 200,00 руб.;

- НДФЛ = 1 196,00 руб.;

- Сумма заработка для расчёта удержаний = 15 000,00 – 1 196,00 = 13 804,00 руб.;

- Предельная сумма = 9 662,80 руб.

Получите 267 видеоуроков по 1С бесплатно:

Удержания в размере =11 902,00 руб., из них:

- По алиментам = 6 902,00 руб. (58% от общей суммы удержания);

- Возмещение вреда = 5 000, руб. (42% от общей суммы удержания).

В итоге по исполнительным листам производятся удержания в сумме:

- По алиментам – 9 662,80 *0,58 = 5 604,42 руб.;

- Возмещение вреда – 9 662,80 *0,42 = 4 058,38 руб.

Обязательные удержания

НДФЛ удерживается у каждого сотрудника с заработной платы в размере ставок:

- 13% — если сотрудник — резидент РФ;

- 30% — если нерезидент РФ;

- 35% — в случае выигрыша, суммы экономии на процентах и прочее;

- 15% — от дивидендов нерезидента РФ;

- 9% — от дивидендов до 2015 года; процентов по облигациям с ипотечным покрытием до 2007 года, от доходов учредителями доверительного управления ипотечным покрытием.

При этом не важно в какой форме получен доход в денежной или натуральной. Рассмотрим пример:

Сотруднику Василькову А.А. начислена заработная плата 30 000,00 руб., из неё удержан НДФЛ по ставке 13%, так как Васильков А.А. является резидентом.

https://www.youtube.com/watch?v=iVHbJw0tyFs

Проводки по обязательному удержанию НДФЛ:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 30 000,00 | Начислена заработная плата |

| 70 | 68 | 3 900,00 | Удержан НДФЛ |

По исполнительным документам

Сумма по исполнительному листу удерживается с зарплаты с учётом НДФЛ. Сумма дополнительных расходов по исполнительному листу (например, комиссия за перевод) списывается с сотрудника.

Рассмотрим на примере:

Сотруднику Василькову А.А. начислена заработная плата 20 000,00 руб., из неё удержано 25% по исполнительному листу. Сумма удержания по исполнительному листу = (20 000,00 – 13%) * 25% = 4 350,00 руб.

Удержание из заработной платы Василькова А.А. по исполнительному листу отражается проводкой:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 20 000,00 | Начислена заработная плата |

| 70 | 68 | 2 600,00 | Удержан НДФЛ |

| 70 | 76.41 | 4 350,00 | Удержана сумма по исполнительному листу |

| 76.41 | 50 | 4 350,00 | Перечислена сумма по исполнительному документу из кассы |

По инициативе работодателя

Удержания в целях погашения задолженности регламентируются Трудовым кодексом и прочими федеральными законами. При этом необходимо издать приказ не позднее месяца со дня выплаты и получить письменное разрешение от сотрудника.

Если при увольнении сумма удержаний не полностью списана, то по согласованию с работником сумма может быть погашена:

- В судебном порядке;

- Внесением средств в кассу;

- Подарить работнику (в таком случае, расходы не учитываются при исчислении налога на прибыль);

- По заявлению работника списывать ежемесячно по 20% заработной платы.

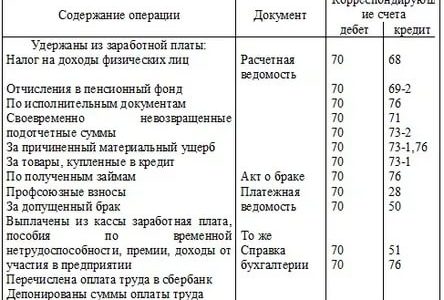

Типовые проводки при удержаниях из заработной платы по инициативе работодателя::

| Дт | Кт | Описание операции |

| 26 | 70 | Начислена заработная плата |

| 70 | 68 | Удержан НДФЛ |

| 70 | 73.2 | Удержана сумма возмещения недостачи |

| 70 | 71 | Удержана невозвращённая подотчётная сумма |

| 70 | 73.1 | Погашение выданного займа |

Рассмотрим пример:

У сотрудника Василькова А.А. из заработной платы произведено удержание в счёт погашения займа 1 500,00 руб. Заработная плата при этом составила 10 000,00 руб. Предельная сумма равна = 8 700,00 *0,2 = 1740,00 руб.

Проводки удержание займа из заработной платы Василькова А.А.:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 73.1 | 1 500,00 | Удержание в счёт погашения займа |

По заявлению сотрудника

По заявлению сотрудника руководитель может удерживать необходимые суммы из заработной платы, но также руководитель может отказать в таких удержаниях. При этом размер удержаний по заявлению сотрудника не ограничивается.

Удержание из заработной платы по заявлению сотрудника проводки:

| Дт | Кт | Описание операции |

| 70 | 76 | Удержана сумма по заявлению сотрудника |

Рассмотрим на примере:

Сотрудник Васильков А.А. написал заявление на удержание профсоюзных взносов в размере 2%. Заработная плата при этом составила 10 000,00 руб. Сумма профсоюзного взноса равна (10 000,00 – 1 300,00) *2% = 174,00 руб.

Удержание профсоюзных взносов из заработной платы Василькова А.А. проводка:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 76 | 174,00 | Удержан профсоюзный взнос |

Видео:Занятие №11 — Учет зарплаты // Проводки по учету зарплаты — часть 3/5Скачать

Проводки по удержанию из зарплаты сотрудника по заявлению

20.10.

2021

- 13% — если сотрудник — резидент РФ;

- 30% — если нерезидент РФ;

- 35% — в случае выигрыша, суммы экономии на процентах и прочее;

- 15% — от дивидендов нерезидента РФ;

- 9% — от дивидендов до 2015 года; процентов по облигациям с ипотечным покрытием до 2007 года, от доходов учредителями доверительного управления ипотечным покрытием.

- Если сумма обязательных удержаний превышает предельную (70%), то сумма удержаний распределяется пропорционально обязательным удержаниям. Остальные удержания не производятся;

- Сумма ограничения удержаний по инициативе работодателя составляет 20%;

- По заявлению сотрудника сумма удержаний не ограничивается.

Также без заявления работника могут быть удержаны отпускные, которые были авансом выплачены работнику, а он, не отработав их, решил уволиться. Правда, если увольнение связано, например, с сокращением численности или штата, удержать отпускные по своей воле работодатель не сможет (ч.ч.2,3 ст. 137 ТК РФ).

В том случае, когда об удержании из заработной платы просит сам работник, размер таких удержаний не ограничивается. Ведь работник вправе распоряжаться своей зарплатой по своему усмотрению (Письмо Роструда от 26.09.

2012 № ПГ/7156-6-1 ).

Например, работник может попросить работодателя перечислить свою зарплату или ее часть в счет погашения ипотечного кредита, направить деньги на благотворительность или другому физлицу в счет предоставленного ему займа.

https://www.youtube.com/watch?v=jRNt-Dv_rWU

Согласно ст.

238 ТК РФ работник обязан возместить работодателю причиненный ему прямой действительный ущерб, под которым понимается реальное уменьшение наличного имущества работодателя или ухудшение состояния указанного имущества (в том числе имущества третьих лиц, находящегося у работодателя, если работодатель несет ответственность за сохранность этого имущества), а также необходимость для работодателя произвести затраты либо излишние выплаты на приобретение, восстановление имущества либо на возмещение ущерба, причиненного работником третьим лицам.

Пример 2.В соответствии с правилами внутреннего трудового распорядка организации заработная плата за первую половину месяца выплачивается в фиксированном размере — 50 процентов оклада, независимо от фактически отработанного времени.

Проводки по заработной плате

- в производстве – счёт 20 (для работников основного производства), счет 23 (для работников вспомогательных производств), 25 (для работников, занятых в управлении и обслуживании цехов и/или участков), 26 (для работников заводоуправления и специалистов), 29 (для работников обслуживающих производств и хозяйств);

- в торговле и сфере обслуживания – счёт 44.

Предприятие (организация) в случае нехватки денежных средств может частично оплачивать труд работников в натуральной форме, но такие расчеты не должны превышать 20% от начисленной суммы оплаты труда. При оплате труда продукцией собственного производства она учитывается по рыночным ценам в соответствии со ст. 40 НК РФ. НДФЛ и ЕСН с выплат работникам в натуральной форме уплачивается на общих основаниях исходя из рыночной стоимости продукции либо иных выданных работникам материальных ценностей.

Бухгалтерские проводки по удержанию из заработной платы за мобильную связь

Главбух советует:* для контроля за расходованием средств разработайте правила пользования служебными мобильными телефонами. В них можно установить: – лимит расходов на служебные телефонные переговоры; – запрет на ведение личных телефонных переговоров;

– порядок возмещения расходов на оплату личных звонков и т. п.

По договору с оператором связи организация обязана оплатить выставленные ей счета в полном объеме, независимо от того, какие переговоры сотрудники вели с мобильного телефона – служебные или личные (подп. «б» п.

28 Правил, утвержденных постановлением Правительства РФ от 25 мая 2005 г. № 328). Однако для организации экономически обоснованными являются только те расходы, которые связаны с оплатой служебных звонков (п. 1 ст.

252 НК РФ).

Читать еще —> Права на скутер какие

Удержание из зарплаты по заявлению работника проводки

Для этого бухгалтерами используется особый способ учета таких доходов и расходов: принцип двойной записи. У каждой операции с денежными средствами и товаром есть две стороны: приходная и расходная, которые бухгалтеры называют дебетом и кредитом соответственно. Проводкой же называется процесс проведения операции сначала по кредитному счету, а затем по дебетовому.

Бухгалтеру необходимо будет сделать соответствующие записи по счетам и удержать определенную сумму из заработной платы сотрудника в нескольких случаях. В первом процедура будет происходить в пользу самой компании. Во втором в плюсе окажется конкретное физическое лицо, перед которым у рабочего возникают какие-либо обязательства.

Третья ситуация диктует необходимость взыскать суммы в случае неуплаты налогов, кредитов и еще каких-либо долгов перед бюджетными или же коммерческими организациями.

Каждая из перечисленных категорий должна быть рассмотрена в отдельности, так как случай может быть сугубо специфическим и требовать индивидуального подхода для принятия верного решения.

Что значит удержание из заработной платы по заявлению работника

Для сотрудника это удобно, так как не потребуется лишний раз идти в банк или другое учреждение, занимающееся переводом денежных средств, чтобы совершить необходимые платежи. Но для работодателя не всегда приемлемо, так как это дополнительная нагрузка для бухгалтера, да и отправка каждого платежного поручения стоит денег. Все удержания из заработной платы делятся на три группы:

Бухгалтер должен помнить о том, что не со всех видов доходов возможны перечисления денежных средств по письменной просьбе работника.

Нельзя удерживать из выплат, предназначенных на возмещение ущерба или вреда здоровью человека, компенсационного характера (возмещение расходов на командировки, приобретение путевок в детские лагеря и санатории, покупку билетов на самолет или поезд), пособий на погребение, материальной помощи.

https://www.youtube.com/watch?v=cT7w-0rmxfE

В ситуации, когда работник полностью отказывается от возмещения ущерба, возможно ли провести удержание из заработной платы без его письменного согласия.

Если сотрудник является материально ответственным лицом в соответствии с трудовым законодательством и факт недостачи был выявлен и зафиксирован при проведении всей необходимой правовой процедуры, то нет никаких препятствий чтобы удерживать ущерб из заработной платы ежемесячно пока не будет полностью покрыт ущерб организации.

Вопрос №2. Приказ о взыскание недостачи был составлен по прошествии нескольких месяцев после фиксации факта выявления недостачи, является ли правомерным удержание заработной платы.

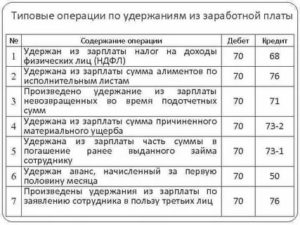

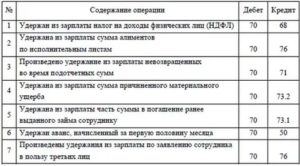

Удержания по инициативе работодателя Бывают в случае порчи или утрате имущества (Дебет 70 Кредит 73.2), задолженности по подотчетным суммам (Дебет 70 Кредит 71). Также работодатель может удерживать из зарплаты сотрудника часть денежных средств в счет погашения ранее выданного им займа (Дебет 70 Кредит 73.1). Иногда работодатель по ошибке может выплатить зарплату в большем размере.

Как отразить в учете удержания из зарплаты по инициативе сотрудника

Ситуация: можно ли удерживать из зарплаты сотрудника по его письменному заявлению алименты? Исполнительный лист или нотариально удостоверенное соглашение об уплате алиментов, подписанное супругами, сотрудник не представил.

Ставка процентов по договору займа (13 процентов) превышает 2/3 ставки рефинансирования, действующей на дату уплаты сотрудником процентов по займу. Поэтому материальной выгоды по займу Кондратьев не получает.

Проводки по удержанию

Депонироваться зарплата может лишь после истечения срока выдачи. По закону он не может превышать 5 дней. В последний день выдачи денежных средств из кассы кассир обязан сделать отметку о депонации заработка напротив фамилии сотрудника в расчетной ведомости.

В нашей стране существует налог на доходы физических лиц (НДФЛ).

Он, как правило, составляет 13% от заработка любого гражданина, получающего зарплату или иной доход (он индексируется в прямой зависимости от размера зарплаты). Он отчисляется от общей суммы дохода работника.

Кроме этого налога работодатель обязан выплачивать всяческие взносы с государственные страховые фонды. Взносы могут быть как страховые, так и пенсионные.

Удержание из заработной платы проводки

Бывают в случае порчи или утрате имущества (Дебет 70 Кредит 73.2), задолженности по подотчетным суммам (Дебет 70 Кредит 71). Также работодатель может удерживать из зарплаты сотрудника часть денежных средств в счет погашения ранее выданного им займа (Дебет 70 Кредит 73.1).

Еще одна ситуация: сотрудник взял полный оплачиваемый отпуск, но уволился до окончания периода, за который он взят. Суммы отпускных за те дни, на которые работник не имеет права, удерживаются (Дебет 70 Кредит 73).

Читать еще —> Где проверить по кадастровому номеру участок

Удержание из зарплаты по заявлению работника

Таким образом, в любом случае (производится ли удержание в соответствии с законодательством или по заявлению работника) операции по удержанию сумм заработной платы, выплат по оплате труда, стипендий отражаются по дебету соответствующих счетов аналитического учета счета 030200000 «Расчеты по принятым обязательствам» (030211830, 030212830, 030213830, 030262830, 030263830, 030291830) и кредиту счета 030403730 «Увеличение кредиторской задолженности по удержаниям из выплат по оплате труда» (пункт 139 Инструкции № 174н ).

В соответствии с пунктом 273 Инструкции № 157н счет 30403 «Расчеты по удержаниям из выплат по оплате труда» предназначен для учета расчетов по удержаниям из заработной платы и денежного довольствия, стипендий; безналичным перечислениям на счета во вклады сотрудников учреждения; взносам по договорам добровольного страхования; взносам на пенсионное страхование; суммам членских профсоюзных взносов; исполнительным листам и другим документам.

Как оформить удержание из заработной платы по заявлению работника в 1С 8

Любовь УЧ, Здравствуйте.Настройка удержания в программе 1С ЗУП 8 2,5

Настройка вида расчета

Вид расчета, используемый для удержания сумм сторонним организациям, описывается в плане видов расчета Удержания организаций.

1.Меню Расчет зарплаты по организациям — Настройка расчета зарплаты — Удержания организаций.

2.Нажмите на кнопку Добавить .

3.В поле Наименование заполните название вида расчета, в нашем примере — Удержание в ООО «Наименование».

4.В поле Код укажите код вида расчета (он должен быть уникальным).

5.На закладке Расчеты укажите последовательность расчета Первичное удержание.

6.Также на этой закладке укажите способ расчета Регламентированный: Удержание фиксированной суммой. 7. Закладка Использование не заполняется.

8. На закладке Бухучет укажите способ отражения вида удержания в регламентированном учете Дт 70 Кт 76.09 (если данного Контрагента нет, то добавьте нового в справочник Контрагенты).

9. ОК

Если удержание необходимо производить в течение нескольких месяцев равными суммами, то назначение удержания регистрируется документом Ввод сведений о плановых удержаниях сотрудников организации (меню Расчет зарплаты по организациям — Плановые начисления — Ввод сведений о плановых удержаниях).

При начисление зарплаты сотрудникам будет выполнятся полный расчет начислений и удержаний.

При формировании Отражение зарплаты в регламентированном учете сформируются проводки и при выгрузке из ЗУП в 1С Бухгалтерию они у Вас появятся автоматически. Останется только верно разнести оплату по выписке из банка Д 76,9 К 51 10000.

Да, и обратите внимание, что расходы, связанные с перечислением удержанных сумм третьим лицам, несет работник.

Удержание из заработной платы работника суммы недостачи проводка

Удержание из заработной платы при увольнении сотрудника Встречаются ситуации, когда недостача выявлена, все документы оформлены, а сотрудник изъявляет желание уволиться из организации. В этой ситуации работодатель имеет право:

Бухгалтерские проводки: удержание недостачи из заработной платы После проведения всех необходимых процедур бухгалтер обязан провести удержание по соответствующим счетам и изъять необходимую сумму из заработной платы сотрудника.

Произведены удержания из заработной платы проводка

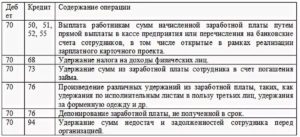

После того, как зарплата начислена по кредиту 70 счета, а по дебету 70 счета удержан НДФЛ и другие удержания, оставшаяся часть выплачивается работникам. Выплата может проходить как из кассы, так и через банк (деньги переводятся на счета работников с расчетного счета организации), т.е. 70 счет корреспондирует либо со счетом 50 «Касса», либо с 51 счетом «Расчетный счет», проводка:

Если в отчетах бухгалтерии появляется депонированная заработная плата, то у организации возникает кредиторская задолженность перед работником.

В случае если сотрудник не обратился в бухгалтерию с просьбой выдать ему зарплату, то списание такой задолженности происходит после истечения срока исковой давности.

После этого долг списывается на счёт № 91 «Внереализационные расходы». Срок давности составляет три года.

Удержания из заработной платы работников

Например, выплата алиментов;

Согласно статье 93 Закона РК «Об исполнительном производстве и статусе судебных исполнителей» от 2 апреля 2010 года № 261-IV, общая сумма удержания по одному исполнительному листу не должна превышать размера 100 МРП. Данная сумма взыскивается периодическими платежами.

Проводки по удержанию из зарплаты сотрудника по заявлению Ссылка на основную публикацию

Видео:Удержания из заработной платы сотрудников 2014Скачать

Удержание из зарплаты в пользу третьих лиц: как отразить в 1С

После того, как из заработной платы был удержан НДФЛ и суммы по исполнительным документам, работодатель по заявлению сотрудника может производить другие удержания в пользу третьих лиц — например, на благотворительность, на погашение кредита. Как настроить и зарегистрировать такие удержания в программе «1С:Зарплата и управление персоналом 8» редакции 3, рассказывают эксперты 1С.

Исчерпывающий перечень удержаний по инициативе работодателя из заработной платы сотрудника приведен в статье 137 ТК РФ и ч. 4 ст. 15 Федерального закона от 29.12.2006 № 255-ФЗ. Другие удержания из зарплаты производятся работодателем только с письменного заявления сотрудника.

| 1С:ИТСПодробнее о том, какие действия нужно предпринять работодателю для осуществления удержаний по инициативе работника, см. в «Справочнике кадровика» раздела «Кадры и оплата труда». |

Порядок отражения удержания в пользу третьих лиц в программе «1С:Зарплата и управление персоналом 8» редакции 3 рассмотрим на следующем примере.

| В соответствии с письменным заявлением сотрудницы ООО «Стиль» А.А. Иванцовой из ее заработной платы ежемесячно, начиная с марта 2021 года, удерживается и перечисляется в благотворительный фонд 1 000 руб. |

Выполняются следующие действия:

1. Настройка вида удержания.

2. Регистрация и удержание сумм сторонним организациям.

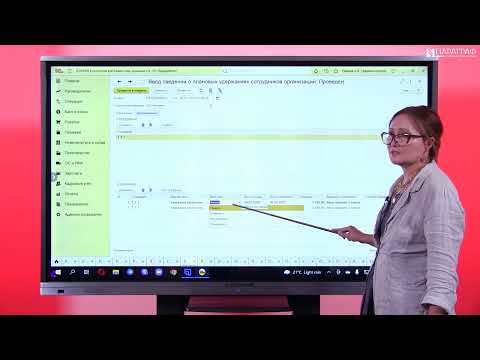

Настройка вида удержания из заработной платы

В разделе Настройка — Удержания нужно нажать на кнопку Создать. В поле Наименование следует заполнить название вида удержания, в нашем Примере — Удержание (сторонние организации) (рис. 1). Флаг Удержание больше не используется устанавливается в случае, если на предприятии данный вид удержания больше не используется.

Рис. 1

На закладке Основное:

- в разделе Назначение и порядок расчета в поле Назначение удержания нужно выбрать значение Прочее удержание в пользу третьих лиц. В поле Удержание выполняется — значение Ежемесячно (такое удержание можно назначить в качестве планового с помощью документа Постоянное удержание в пользу третьих лиц, а его расчет будет автоматически выполняться при окончательном расчете зарплаты документом Начисление зарплаты и взносов);

- в разделе Расчет и показатели устанавливается переключатель в положение Результат вводится фиксированной суммой. Если необходимо настроить формулу, нужно установить переключатель в положение Результат рассчитывается, и по ссылке Редактировать формулу вызывается редактор формул и описывается формула удержания.

Закладка Расчет базы недоступна (закладка становится доступной, если в формуле используется показатель Расчетная База, т. е. при расчете удержания предполагается использование результатов расчета начислений).

На закладке Описание в поле Краткое наименование можно задать краткое наименование удержания. Оно будет выводиться в различных отчетах по удержаниям. На этой же закладке также можно заполнить произвольное описание удержания для справки. Затем следует нажать кнопку Записать и закрыть.

Удержание из зарплаты в пользу сторонних организаций

Для назначения сотруднику удержания сторонним организациям используется документ Постоянное удержание в пользу третьих лиц (раздел Зарплата — Алименты и другие удержания — кнопка Создать).

Поле Организация заполняется по умолчанию. Если в информационной базе зарегистрировано более одной организации, то необходимо выбрать ту организацию, сотруднику которой вводится сумма удержания.

https://www.youtube.com/watch?v=2_y-LzxyV-M

В поле Дата указывается дата регистрации документа в информационной базе. В поле Удержание выбирается вид удержания (для выбора доступны виды удержаний с назначением Прочее удержание в пользу третьих лиц). В нашем Примере — Удержание (сторонние организации).

Устанавливается переключатель в положение Начать новое удержание. Если удержание этого вида сотруднику уже назначено, то с помощью другого экземпляра документа можно изменить его условия (размер), установив переключатель в положение Изменить…

, или прекратить с выбранной даты, установив переключатель в положение …или прекратить удержание, действующее на основании и указав в качестве основания документ, с помощью которого был назначен данный вид удержания.

Кроме того, имеется возможность назначить еще одно удержание этого же вида, например, в пользу другого контрагента.

В поле С… указывается дата, с которой будет производиться удержание (в Примере — с 01.03.2021). В поле удерживать по… указывается дата, после которой удержание производить не следует (в нашем примере дату указывать не нужно). Если окончание периода не задано, впоследствии прекратить удержание можно другим экземпляром документа.

В поле Контрагент выбирается третье лицо, в пользу которого выполняется удержание, которое предварительно необходимо добавить в справочник Контрагенты (раздел Настройка — Контрагенты). Его указание позволяет при последующем формировании данных для отражения в бухгалтерском учете заполнить контрагента в этих данных автоматически.

В табличную часть вводится строка по кнопке Подбор или Добавить и указывается:

| Колонка | Значение |

| «Сотрудник» | Сотрудник, из зарплаты которого производится удержание |

| «Рабочее место» | Имеется возможность выбрать, с начислений по какому рабочему месту следует выполнять удержание: если сотрудник работает на нескольких местах работы — на основном месте работы и по внутреннему совместительству. По умолчанию установлено значение «Все рабочие места», т. е. удержание назначается по всем рабочим местам |

| «Размер» | Сумма удержания. В нашем примере — 1 000 руб. |

После этого следует нажать кнопку Провести и закрыть.

Расчет суммы удержания производится с помощью документа Начисление зарплаты и взносов (раздел Зарплата — Начисление зарплаты и взносов). Для автоматического заполнения и расчета документа используется кнопка Заполнить или Подбор. В табличную часть на закладке Удержания вносятся строки по всем видам удержаний, назначенным сотрудникам в плановом порядке.

Зарегистрированная сумма удержания уменьшает сумму к выплате сотруднику. В расчетном листке (раздел Зарплата — Отчеты по зарплате — Расчетный листок) сумма удержания отражается в разделе Удержано.

При синхронизации данных с бухгалтерской программой на сумму удержания создается проводка по дебету счета 70 и кредиту счета 76.49 «Расчеты по прочим удержаниям из заработной платы работников».

Видео:Бухгалтерские проводки по учету заработной платы работников.Скачать

Удержания из зарплаты при увольнении: ограничения и правильные расчеты

С удержаниями при увольнении нередко возникают сложности. Вот только один из примеров: сотруднику начислили отпускные, но отпуск был предоставлен авансом, дни, которые нужно было отработать, он не отработал, а уже увольняется. Как поступить в таком случае?

Обязать сотрудника доработать пропущенные дни и не увольняться вы не можете. А бухгалтеру важно знать, как в таком случае правильно удерживать денежные средства и в каком размере, что можно удерживать и что нельзя, как быть с налогами и НДФЛ.

Когда удержание из зарплаты запрещено

В соответствии со ст. 137 ТК РФ при увольнении из зарплаты сотрудника можно удержать излишне выплаченные отпускные, при этом работодателю не нужно ни его письменное, ни устное согласие. Если это неотработанные дни отпуска, у работодателя есть право произвести удержание.

В то же время в законодательстве прописано несколько оснований, когда удержание невозможно, даже если сотрудник не отработал дни отпуска:

- Если работник отказывается от перевода на другую работу, необходимую ему в соответствии с медицинским заключением (п. 8 ч. 1 ст. 77 ТК РФ). При расторжении трудового договора по этому основанию работодатель не имеет права удерживать неотработанные дни отпуска.

- В случае ликвидации организации (п. 1 ч. 1 ст. 81 ТК РФ).

- В ситуации сокращения численности штата (п. 2 ч. 1 ст.81 ТК РФ).

- При смене собственника имущества организации — только в отношении руководителя организации, его заместителей и главбуха (п. 4 ч. 1 ст. 81 ТК РФ).

- В случае призыва работника на военную службу (п. 1 ст. 83 ТК РФ).

- При восстановлении на работе работника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда (п. 2 ст. 83 ТК РФ).

Чрезвычайные обстоятельства возникают при следующих основаниях:

- если работник признан полностью неспособным к трудовой деятельности в соответствии с медицинским заключением (п. 5 ст. 83 ТК РФ);

- в случае смерти работника либо работодателя — физического лица, а также в случае признания судом работника либо работодателя — физического лица умершим или безвестно отсутствующим (п. 6 ст. 83 ТК РФ);

- при наступлении чрезвычайных обстоятельств, препятствующих продолжению трудовых отношений (п. 7 ст. 83 ТК РФ).

Ограничения по величине удержания

Согласно ч. 1 ст. 138 ТК РФ, общий размер всех удержаний по инициативе работодателя при каждой выплате зарплаты не может выходить за рамки 20 %. Это касается удержаний неотработанного аванса в счет зарплаты — только 20 %.

Если одновременно с удержаниями по инициативе работодателя производятся еще и удержания по исполнительным документам, то в этом случае общая сумма не может превышать 50 %.

Но есть ряд ситуаций, когда ограничения в 20 % и 50 % не действуют, а размер удержаний может увеличиться и до 70 % – например, при взыскании алиментов на несовершеннолетних детей, при возмещении вреда, причиненного работником здоровью другого лица, при возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца и др.

Как рассчитывать неотработанные дни отпуска

В данном случае следует придерживаться алгоритма из трех действий.

- Определите количество полных месяцев, остающихся до конца рабочего года, в счет которого отпуск был использован авансом.

Право на ежегодный оплачиваемый отпуск возникает с началом рабочего года (не следует его путать с календарным годом). Так, если работника принимают на работу 1 октября 2021 года, то его рабочий год — с 1 октября 2021 года по 30 сентября 2021 года.

Например, если работник отработал три месяца — октябрь, ноябрь, декабрь, а в январе увольняется, нужно посмотреть, сколько полных месяцев остается до конца рабочего года (в данном случае — до октября 2021 года).

По излишкам действуют четкие правила:

- Если излишки составляют менее половины месяца, то есть менее 15 дней, то они из расчета исключаются;

- Если излишки составляют более половины месяца, то есть более 15 дней, то они округляются до целого месяца.

- Определите количество дней неотработанного отпуска.

Количество календарных дней, приходящихся на один месяц рабочего года, нужно умножить на количество месяцев, остающихся до конца рабочего года на момент увольнения.

- Определите размер отпускных, подлежащих удержанию.

Средний дневной заработок, исходя из которого были оплачены использованные авансом дни отпуска, умножьте на количество дней неотработанного отпуска.

Пример расчета

Допустим, сотрудник решил уволиться, но до конца рабочего года, в счет которого он использовал отпуск авансом, остается 2 месяца 20 дней.

https://www.youtube.com/watch?v=L218I7x_LtA

Отпускные были рассчитаны, исходя из среднего дневного заработка в размере 500 руб.

Количество дней неотработанного отпуска определяется таким образом:

(28 дней/12 месяцев) * 3 месяца (округлили 20 дней до месяца) = 6,99 календарных дня

Сумма к удержанию составляет: 500 * 6,99 = 3 494 руб.

Нужно отразить сумму оплаты неотработанных дней отпуска. По дебету будут затратные счета — 20, 23,25,26 на сумму отпускных которые невозможно удержать, по кредиту — 70 и сторнировочная запись — нужно отразить сумму оплаты неотработанных дней отпуска.

Автоматическое начисление зарплаты по каждому сотруднику — вам останется только подтвердить суммы. Расчет больничных и отпусков всего за несколько минут.

Попробовать

Если работодатель не может удержать (проводки)

Важно помнить об очередности удержания: сначала удерживается НДФЛ, потом алименты, а дальнейшие удержания производятся по инициативе работодателя.

На сумму отпускных, которую невозможно удержать, нужно сделать сторнировочную запись. И эти суммы мы относим на «Прочие расходы» организации (Дебет 91.2 Кредит 70).

Корректировка исчисленного и удержанного из доходов работника НДФЛ и страховых взносов в данной ситуации не потребуется.

Если работодатель может удержать (проводки)

Вам нужно сделать сторнировочную запись на сумму отпускных, которые можете удержать (Дебет 20,23,25,26 Кредит 70).

Также вам следует показать сторнировочной записью НДФЛ (Дебет 70 кредит 68).

Кроме того, вам нужно сторнировать сумму страховых взносов (Дебет 20, 23, 25, 26, Кредит 69).

В п. 3 ст. 266 НК РФ содержатся разъяснения по НДФЛ. Исчисление сумм налогов производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Разберемся на примере, что это значит.

Допустим, работник увольняется 14 октября. При увольнении бухгалтеру нужно удержать из его зарплаты 5 000 руб. – сумму отпускных за неотработанные дни отпуска. Работнику начислено за отработанные дни в октябре 15 000 руб.

Несложно заметить, что сумма к удержанию в размере 5 000 руб. превышает установленный трудовым законодательством лимит в 20 %. При этом работник согласился написать заявление на удержание излишне выплаченных отпускных. В этом случае бухгалтер должен удержать всю сумму.

Действия по НДФЛ и страховым взносам при удержании неотработанного аванса

Здесь алгоритм многоступенчатый, но довольно понятный.

Во-первых, бухгалтер делает сторнировочные записи в бухучете на сумму излишне выплаченных отпускных.

В нашем примере 5 000 руб. – сторнирована излишне выплаченная сумма отпускных (Дебет 20,23,25,26 Кредит 70 (сторно)).

Кроме того, бухгалтер сторнирует сумму НДФЛ (Дебет 70 Кредит 68 (сторно)).

5 000 * 13 % = 650 руб.

Также ему нужно сторнировать сумму страховых взносов, которую уплатили из отпускных (Дебет 20,23,25,26 Кредит 69 (сторно)).

5 000 * 30,2 % (взнос в ПФР, на ОПС, ОСС, на травматизм) = 1 510 руб.

Во-вторых, бухгалтер осуществляет начисление зарплаты, отражает это в бухучете.

Если сотрудник увольняется 14 октября, то проводку нужно сделать в этот же день — Дебет 20,23,25,26 Кредит 70.

В итоге сотруднику, покидающему компанию, начисляется 15 000 руб.

В-третьих, бухгалтер отражает удержанный НДФЛ (Дебет 70 Кредит 68).

5 000 * 13% = 1 950 руб.

В-четвертых, он начисляет страховые взносы (Дебет 20,23,25,26 Кредит 69).

15 000 * 30,2 % = 4 530 руб.

В-пятых, определяет зарплату к выплате при увольнении (Дебет 70 Кредит 50,51).

(15 000 — 1 950) – (5 000 — 650) = 8 700 руб.

То есть из 15 000 руб. вычитывается НДФЛ. Из 5 000 руб., которые удерживаются с работника, также вычитывается НДФЛ. В результате получается к выплате сумма в размере 8 700 руб.

В-шестых, определяется сумма НДФЛ, которая перечисляется в бюджет.

1 950 — 650 = 1 300 руб.

В-седьмых, остается определить страховые взносы для перечисления.

4 530 — 1 510 = 3 020 руб. (начисляются только на разницу)

Подпишитесь на наш канал в Telegram @konturjournal, чтобы вовремя узнавать о самых важных изменениях для бизнеса.

Видео:Удержание из заработной платы по заявлению сотрудникаСкачать

Как отразить в учете удержания из зарплаты по инициативе сотрудника — Про закон

После того, как из заработной платы был удержан НДФЛ и суммы по исполнительным документам, работодатель по заявлению сотрудника может производить другие удержания в пользу третьих лиц – например, на благотворительность, на погашение кредита. Как настроить и зарегистрировать такие удержания в программе «1С:Зарплата и управление персоналом 8» редакции 3, рассказывают эксперты 1С.

Исчерпывающий перечень удержаний по инициативе работодателя из заработной платы сотрудника приведен в статье 137 ТК РФ и ч. 4 ст. 15 Федерального закона от 29.12.2006 № 255-ФЗ. Другие удержания из зарплаты производятся работодателем только с письменного заявления сотрудника.

| 1С:ИТСПодробнее о том, какие действия нужно предпринять работодателю для осуществления удержаний по инициативе работника, см. в «Справочнике кадровика» раздела «Кадры и оплата труда». |

Порядок отражения удержания в пользу третьих лиц в программе «1С:Зарплата и управление персоналом 8» редакции 3 рассмотрим на следующем примере.

| В соответствии с письменным заявлением сотрудницы ООО «Стиль» А.А. Иванцовой из ее заработной платы ежемесячно, начиная с марта 2021 года, удерживается и перечисляется в благотворительный фонд 1 000 руб. |

Выполняются следующие действия:

1. Настройка вида удержания.

2. Регистрация и удержание сумм сторонним организациям.

Учет удержаний из заработной платы работников

Наниматель не только начисляет сотрудникам зарплату, но и производит из нее различные удержания. Некоторые из них носят обязательный характер, другие возникают из договорных отношений между работодателем и наемным персоналом. Нередки случаи, когда перечислять деньги с определенной периодичностью просит сам работник. Все виды удержаний из заработной платы необходимо отразить в учете.

Удержания из доходов наемного персонала

После того, как наемному работнику будет начислена зарплата и другие виды дохода, до перевода причитающихся ему сумм на банковский счет или выдачи через кассу фирмы, необходимо из начисленной части произвести ряд удержаний. Их условно можно разделить на:

- обязательные;

- договорные или по инициативе нанимателя;

- добровольные.

К первой группе платежей относится налог на доходы. Его высчитывают у всех наемных работников. В большинстве случаев, размер удержания составляет 13 % от начисленного дохода. Рассчитанные суммы НДФЛ могут быть уменьшены на размер налоговых вычетов, например, за наличие у сотрудника несовершеннолетнего ребенка или купленную в ипотеку квартиру.

https://www.youtube.com/watch?v=OzOuOOCqTIY

Следующим видом обязательных удержаний являются задолженности по судебным решениям, штрафам контролирующих ведомств и т. д. Наиболее распространенным видом принудительных выплат из дохода работника считаются алименты на несовершеннолетних детей и иных иждивенцев.

Исполнительные документы направляются в бухгалтерию, где хранятся до окончания выплат, либо момента увольнения работника, у которого эти деньги высчитывают из зарплаты. После этого оригиналы исполнительных листов возвращаются в то ведомство, по решению которого производили удержания.

Удержания по решению нанимателя

Вторая группа удержаний из доходов наемного персонала проистекает из договорных отношений между руководством компании и сотрудниками. К ним относится возврат излишне перечисленных или выданных средств, а также возмещение причиненного работодателю вреда.

Большинство сумм может быть удержано только по письменному согласию работника.

Если руководство или собственник фирмы и виновный сотрудник не сходятся в оценке размера причиненного вреда или фактической виновности, то работодателю необходимо решать вопрос с возмещением через судебные инстанции.

У работника удерживают деньги за:

- неизрасходованные суммы авансов;

- счетные ошибки в пользу работников;

- вред имуществу нанимателя;

- простой по вине работника;

- излишне выданные компенсации и пособия.

Общая сумма обязательных и договорных удержаний ограничена законодательством.

За исключением НДФЛ, остальные удержания не должны превышать 1/5 от причитающихся работнику сумм заработка. В исключительных случаях их доля может быть увеличена.

При наличии нескольких исполнительных документов — у сотрудника можно высчитать до половины дохода.

Вред от противоправных действий сотрудника, направление его на исправительные работы или наличие задолженности по алиментам в пользу нескольких плательщиков, позволяют увеличить размер удерживаемых сумм до 70 % от заработанных денег.

Удержания по желанию работника

Эта группа удержаний не имеет лимита. Работник может в письменном виде попросить нанимателя о перечислении хоть всей заработанной суммы. Чаще всего заявления касаются:

- страховых платежей;

- кредитных обязательств перед финансовыми учреждениями;

- добровольной выплаты алиментов детям и иным родственникам;

- корпоративных займов;

- коммунальных платежей;

- расходов на мобильную связь.

Все они носят длительный характер и их суммы относительно постоянны. Сотрудник может выбрать для накопления будущих пенсионных выплат не ПФР, а негосударственный фонд, заключить дополнительный договор медицинского страхования и т. д. Алиментные обязательства также могут исполняться не в принудительном порядке, а путем заключения добровольного соглашения о ежемесячных суммах выплат.

В некоторых случаях, компании оказывают дополнительную материальную поддержку своим работникам, расширяя предоставляемый соцпакет за счет внутрифирменных займов под низкие процентные ставки. Взамен сотрудник может написать заявление с просьбой о вычете этих сумм при начислении заработной платы.

В учете всех этих видов удержаний из заработной платы используются проводки по дебету активно-пассивного счета № 70, которые чаще всего корреспондируются с кредитом следующих счетов, в зависимости от вида перечисления:

- налоги — № 68;

- страховые платежи — № 69 (субсчет в зависимости от вида страхования);

- принудительное или добровольное исполнение обязательств — № 76;

- возмещение вреда нанимателю или возврат внутрифирменного займа — № 73.

Необходимой частью расчетов с персоналом по вознаграждениям за выполненную работу являются удержания. У каждого работника ежемесячно высчитывают и перечисляют в бюджет НДФЛ.

Остальные виды удержаний зависят от наличия исполнительных документов, договорных отношений с нанимателем и волеизъявления получателя заработной платы. (12 голос.

, 4,10

🔥 Видео

Удержания из заработной платыСкачать

5 нарушений по зарплате - Елена А. ПономареваСкачать

Удержания из заработной платы работникаСкачать

Максимальное удержание из заработной платыСкачать

Как считать зарплату | полный цикл зарплаты за месяц от бухгалтераСкачать

Удержание с заработной платы сотрудника, недостача по ТМЦСкачать

Удержания из заработной платыСкачать

БП 2_1_44_6 Удержания из зарплатыСкачать

Как отразить разовое удержание из дохода сотрудника в программе 1С: "Бухгалтерия для Казахстана"Скачать

Удержание алиментов по заявлениюСкачать

Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

УРОК 6. Инфо-Бухгалтер 8. Зарплата - расчет налогов и проводкиСкачать

Удержание алиментов из заработной платыСкачать

Удержания из заработной платыСкачать

5 ошибок сотрудника, который хочет повышения зарплаты от руководителяСкачать

Удержание из зарплаты подотчетных суммСкачать