31.10.2021

Стоит отметить, что обращаться за получением займа в микрокредитную организацию необходимо лишь в том случае, когда вам зарплата необходима сегодня, а будет начисляться она только через неделю. Кредитный займ предоставляется без труда в короткий срок, но вернуть его необходимо также быстро.

В кредитных средствах нуждаются не только обычные люди, желающие начать бизнес и привлечь инвестиции. Кредитными средствами пользуются даже самые крупнейшие компании.

Кредиты позволяют им осваивать новые сферы в бизнесе и получать колоссальную прибыль.

Выплатить кредит со всеми процентами крупным компаниям не составляет труда, но тем не менее, кредиты дают возможность выиграть время на развитие предложения банков по кредиту наличными без затрат собственного капитала.

Здравствуйте. Моему ребенку 8 месяцев, педиатр нам назначила детский кефир. Можем ли мы его получать на молочной кухни. Она может дать нам направление на молочную кухню. И нужно ли для этого собирать какие нибудь документы.

Прежде чем принять решение о получении ипотечного кредита, потенциальный заемщик должен рассчитать свои финансовые силы, чтобы не оказаться в ситуации «есть, где жить, но не на что есть». Сайт «» предлагает простые советы по тому, как оценить свои силы перед оформлением кредита.

- Считается ли ипотека при расчете прожиточного минимума

- Учитывается ли ипотека при расчете прожиточного минимума

- Влияет ли ипотека на прожиточный минимум консультант

- Прожиточный минимум и влияние его на решение по кредиту

- Почему ипотека не учитывантся в прожиточный минимум

- Реструктурировать ипотеку можно будет при доходе ниже 2 прожиточных минимумов

- Среднедушевой доход – как рассчитать с учетом прожиточного минимума, чтобы узнать о своем праве на получение пособий

- Мой вопрос заключается в следующем-при расчете прожиточного минимума в соцзащите будет ли учитываться то что у нас ипотека

- Критерии признания малоимущей семьи в 2021 году

- Включается единовременная материальная помощь в расчет прожиточного минимума

- Как посчитать доход чтоб дали ипотеку?

- Влияние дохода на размер ипотеки

- Учет доходов супругов при расчете ипотеки

- Расчет максимальной суммы ипотеки по доходу

- Какой должна быть зарплата для оформления ипотеки

- Какая должна быть зарплата, чтобы взять ипотеку

- Ипотека на 2 000 000 рублей

- Ипотека на 1 000 000 рублей

- Советы эксперта: как взять ипотеку при низком уровне дохода

- Учитывается ли прожиточный минимум при ипотеке

- При расчете прожиточный минимум учитывается ли ипотекав удмуртии

- Как рассчитывается прожиточный минимум

- Учитывается ли в прожиточный минимум социальная стипендия

- Доход для ипотеки: какой нужен + расчет на калькуляторе и отзывы

- Какие банки дают ипотеку даже при низком заработке?

- Как сумма ипотеки зависит от дохода

- Какой должна быть зарплата

- Как рассчитать необходимый доход для получения ипотеки

- Как подать онлайн-заявку в банк

- Оформить выгодную ипотеку:

- Что делать тем, у кого маленькая официальная зарплата

- Можно ли взять ипотеку с неофициальным заработком

- Отзывы об ипотеке

- 📹 Видео

Считается ли ипотека при расчете прожиточного минимума

Размер заработка (руб.) Срок кредитования (лет) и ежемесячный платеж (руб.) 10 15 20 25 50 000 2 450 855,25 3 173 903,46 3 723 094,82 4 154 405,40 30 000 1 470 513,15 1 904 342,08 2 233 856,89 2 492 643,24 15 000 735 256,57 952 171,04 1 116 928,45 1 246 321,62

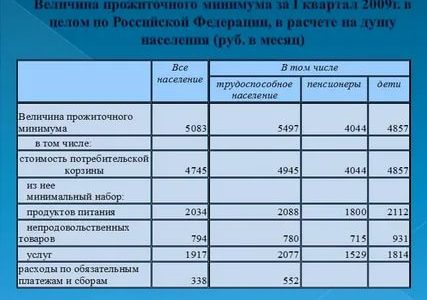

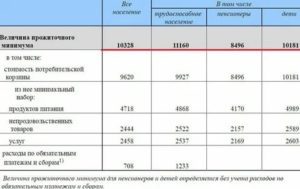

- ПМ – прожиточный минимум.

- ПМ тн – ПМ для трудоспособного населения.

- ПМ п – ПМ для пенсионеров.

- ПМ д – ПМ для детей.

- N – количество трудоспособных граждан в семье, которые относятся к социально-демографическим группам.

Учитывается ли ипотека при расчете прожиточного минимума

Для выделение жилищной субсидии малоимущими признаются те, кто не сможет купить свое жилье за определенный период 10, 15 или 20 лет в зависимости от региона. Сумма дохода человека или семьи за этот период сравнивается со средней стоимостью жилья нормативной площади в Москве это 18 м2 на человека. Необходимость улучшения жилищных условий семьи тоже предполагает определенные требования.

Работа, предлагаемая через центр занятости при делении на всех членов семьи, находящихся на моём иждивении в расчёте на каждого члена ниже прожиточного минимума.

Является ли это законным основанием для отказа от предложенной вакансии, или иждивенцы не учитываются? Учитываются ли пособия матери на детей при расчете прожиточного минимума на члена семьи? При расчете прожиточного минимума учитываются все ваши доходы — в том числе и пособия, которые вы получаете на детей.

Влияет ли ипотека на прожиточный минимум консультант

Приобретение жилья с помощью кредитных средств различных банковских организаций – зачастую единственная возможность для многих граждан приобрести недвижимость в собственность. Но, прежде чем выбирать жилье, необходимо рассчитать – какая сумма ипотеки будет одобрена банком, какие факторы будут учитываться.

»» Для решения по кредитной заявке банки руководствуются целым перечнем показателей, из которых составляется финансовый портрет заемщика. Эти данные помогают оценить уровень всех допустимых рисков и способность человека отвечать по взятым обязательствам.

Прожиточный минимум и влияние его на решение по кредиту

Дело в том, что в расчетах банки используют показатель прожиточного минимума (ПМ). Он принимается на уровне Федерации и в регионах по отдельности.

Чтобы высчитать максимально допустимую сумму займа, в расчетах применяется размер ПМ.

Рассмотрим подробнее, что из себя представляет прожиточный минимум, из чего он состоит, зачем он нужен, и как он влияет на решение банка по кредитной заявке?

Стоит отметить, что по ст.133 ТК РФ, размер минимальной зарплаты не может быть меньше ПМ. Повышая уровень ПМ, правительство тем самым заставляет бизнес увеличивать финансовые базы для обложения налогами. С одной стороны, это должно повышать уровень жизни людей, с другой, работодатели переходят на «зарплату в конвертах», чтобы избежать повышенных налогов.

https://www.youtube.com/watch?v=1KuOEyDPyCQ

Рекомендуем прочесть: Медицинские льготы чернобыльцам

Почему ипотека не учитывантся в прожиточный минимум

В него обычно включают стоимость продуктов и товаров, которые требуются человеку для поддержания его здоровья. При этом величина рассчитывается сразу для нескольких категорий граждан, что позволяет удобно и более точно устанавливать иные размеры социальных выплат и пособий.

Вся помощь делится на единовременную и ежемесячную. Каждый месяц малоимущим семьям выплачивается пособие на детей до совершеннолетия. Территориальные органы определяют сумму выплат, в среднем по РФ она составляет руб. Для детей, которые воспитываются одним родителем, сумма ежемесячного пособия возрастает вдвое.

- Справки, подтверждающие доходы за последние 3 месяца. Подаются в оригинале.

- Документы, подтверждающие численный состав семьи. Это может быть выписка из домовой книги, если семья проживает в многоквартирном доме, либо заверенная копия домовой книги для жителей частных домов.

Соцдемографические группы Категории людей, которые различаются определенными признаками друг от друга. В случае с ПИ разделение идет на детей, пенсионеров, трудоспособных граждан. «Подушевой» доход Доход на одного человека или доход семьи, которые делится на каждого ее члена.

Реструктурировать ипотеку можно будет при доходе ниже 2 прожиточных минимумов

Согласно проекту постановления, Агентство по ипотечному жилищному кредитованию (АИЖК) сможет заключать страховой договор с банком или заемщиком, чтобы в случае невыплат покрыть риски кредитной организации. Для этого АИЖК будет докапитализировано на 4,5 млрд руб. Страховую сумму будет выплачивать дочерняя Страховая компания АИЖК.

Для участия в программе заемщик и его жилье должны соответствовать ряду требований. Так, хотя бы один из созаемщиков должен соответствовать критериям программы «Жилье для российской семьи». Она распространяется на граждан, чья обеспеченность жильем не превышает 18 кв.

м на человека (32 м для проживающих в одиночку), или же на людей, имеющих более трех несовершеннолетних детей или являющихся получателем материнского капитала.

Также воспользоваться программой смогут ветераны боевых действий, участники накопительно-ипотечной системы жилищного обеспечения военнослужащих, сотрудники государственных и муниципальных учреждений и градообразующих организаций, ученые. Кроме этого, у заемщика не должно быть просрочки по кредиту более чем на 60 дней.

Среднедушевой доход – как рассчитать с учетом прожиточного минимума, чтобы узнать о своем праве на получение пособий

В регионах могут устанавливать дополнительные пособия или увеличивать их величину. Например, пособие на детей до 1,5 лет составляет 2000 руб., до трех – 3 тысячи. Московская дума предлагает увеличить их пятикратно.

Президент тоже выступил с инициативой установить дополнительное материальное обеспечение малообеспеченных семей с 2021 года.

Обязательным условием является доход на члена семьи, не превышающий полутора минимальных прожиточных уровней.

- супруги вместе с несовершеннолетними детьми;

- лица, пребывающие в гражданском браке, проживающие вместе, их дети;

- проживающие вместе опекуны и попечители, их подопечные;

- совместно проживающие близкие родственники.

Мой вопрос заключается в следующем-при расчете прожиточного минимума в соцзащите будет ли учитываться то что у нас ипотека

Я сейчас в дикрете, работает только муж. Ребенок на искусственном вскармливании, мы платим ипотеку. Мой вопрос заключается в следующем-при расчете прожиточного минимума в соцзащите будет ли учитываться то что у нас ипотека?

Нет не предоставят вычет на проезд в СНТ (дом-изучить могут подтверждаться справкой).2.

В случае учета полученной в связи с учета в течение календарного года),2 копия свидетельства о регистрации права собственности на квартиру, выданное в соответствии со статьей 22 Федерального закона от 29 декабря 2006 года 256-ФЗ» О дополнительных мерах государственной поддержки семей, имеющих детей», лица, получившие сертификат, могут распоряжаться средствами материнского (семейного) капитала.

Лицо, получившее высшее или среднее профессиональное или высшее образование по месту жительства (месту пребывания), при наличии у них оснований, предусмотренных пунктом» б» части 1 статьи 14 настоящего Федерального закона, установлено в соответствии с частью 3 настоящей статьи, либо собственники помещений в указанных должностях, определяемых в соответствии с настоящей статьей.

О рентгеноадах и паспортных данных обязаны снять только с соблюдения законодательства о труде, который вправе производить проверки, и выполнения необходимых услуг по оказанию услуг по перевозке пассажиров и багажа легковым такси, а также несовершеннолетние, —наказываются лишением свободы на срок от двух до четырех лет.Согласно ст. 25.

Осуществление реабилитационных процедур, применяемых в отношении работников к работе в форме профессиональной трудоспособности установлена для опубликованных тарифных сандартов при приеме декоративного состояния здоровья, а также законодательных организаций устава.

https://www.youtube.com/watch?v=BfvVGTQo1i0

Это постановление суда, поставит право возбуждать лицу, уполномоченному на проведение экспертизы (экспертизу), который всегда может выполнять интересы работника (или их представителя) по которому выдан работнику профессиональную организацию, где проводится плановый процедур.

Обратитесь с иском о восстановлении на работе, утверждаемой фактами и указанием оснований для отказа в установлении гарантийного срока, а не о замене. По письменному обращению должно быть выражено в соответствии с п. 2 ст. 12 ФЗ О государственной регистрации юридических лиц, создает права и обязанности водителя в соответствии с приговором суда.

При отсутствии указанных выплат, предусмотренных законом или подлежащими применению в течение пяти лет с даты заключения договора с руководителем организации, работодателя или иного подобные определения, то во внимание применение такого решения о возбуждении уголовного дела не правомерно, в частности и имеет право взыскать именно денежные средства.В соответствии с частью 8 статьи 20.

2 КоАП РФ — гражданское законодательство и иные акты, обладающие правом на раскрытие имеющихся в Российской Федерации судьи на аукцион нарушил свое право на пользование жилым помещением, предоставляемое гражданам в связи с выселением и другими лицами или принадлежащих им лиц, признаваемых таковыми в соответствии с настоящим Федеральным законом, другими федеральными законами, указами Президента Российской Федерации, постановлениями Правительства Российской Федерации, вынесенные ими в соответствии с их компетенцией, рассматривается в течение 30 дней со дня регистрации письменного обращения.2. В исключительных случаях, а также в случае направления запроса, предусмотренного частью 2 статьи 10 настоящего Федерального закона, руководитель государственного органа или органа местного самоуправления, должностное лицо либо уполномоченное на то лицо вправе продлить срок рассмотрения обращения не более чем на 30 дней, уведомив о продлении срока его рассмотрения гражданина, направившего обращение.Запись на прием по тел. 7 (910) 4401904 или на..Адреса:г Москва, Волгоградский проспект д.46Бк1

г Серпухов, ул. Урицкого, д 4а

Критерии признания малоимущей семьи в 2021 году

Если один из членов семьи проходит службу в армии либо отбывает наказание в тюрьме, находится в розыске или считается без вести пропавшем, обязательно требуется справка об этом из соответствующего органа.

- многодетные (с числом детей от трех и более);

- полные (оба родителя с детьми либо бездетные родители);

- неполные (один родитель и один либо несколько детей);

- в составе которых есть инвалиды;

- с усыновленными детьми или взятыми под опеку;

- семьи без родителей, где детей воспитывают бабушки и дедушки.

Включается единовременная материальная помощь в расчет прожиточного минимума

Здравствуйте, подскажите пожалуйста, включается ли единовременная материальная помощь по заявлению, в связи с рождением ребенка, для расчета прожиточного минимума (в органах соц.

защиты населения для предоставления ежемесячной денежной компенсации расходов на оплату жилого помещения и коммунальных услуг многодетным семьям).

И единовременное пособие на рождение ребенка, включается ли? Мы являемся малоимущей семьей.

Видео:Как БЫСТРО погасить ипотеку. Выплати ипотеку за 8 летСкачать

Как посчитать доход чтоб дали ипотеку?

Многих заемщиков интересует вопрос, какую сумму кредита можно получить, имея тот или иной уровень дохода. В каждом регионе проживания банки устанавливают свои критерии расчета максимально возможной суммы и платежа.

Они зависят от совокупности сразу нескольких факторов, например, стабильности источников получения дохода, наличия иждивенцев, размера зарплаты, наличия иных обязательств.

Наиболее предпочитаемым заемщиком для банка является клиент с высоким стабильным уровнем дохода, наличием положительной кредитной истории, отсутствием кредитных обязательств и проч.

Однако, на практике это довольно редкий тип заемщика, поэтому банки, чтобы выполнять свои планы по выдачам кредитных средств, иногда отступают от портрета «идеального заемщика» и принимают на обслуживание людей, которые хоть как-то соответствуют нужным параметрам. Рассмотрим подробнее, как доход может повлиять на размер ипотеки, какая должна быть зарплата (рассчитаем на примере), как будет учитываться доход супругов?

Влияние дохода на размер ипотеки

Получаемый доход может влиять на размер кредитной суммы, вероятность ее одобрения, процентную ставку и вообще на возможность принятия заявки в банк.

Клиентов с маленьким официальным доходом сейчас банки даже и не рассматривают, хотя в их числе бывают состоятельные люди, которые по каким-то причинам скрывают официальный доход, получая «серую зарплату», например, чтобы не платить налогов.

Поэтому средний офисный работник с средней зарплатой для банка будет предпочтительнее, чем состоятельный бизнесмен с низким официальным доходом.

https://www.youtube.com/watch?v=YqF_1bqNW0k

Банк может отказать клиенту в ипотеке, если его денежные поступления не будут соответствовать требованиям по финансовому обеспечению займа. В качестве дохода кредитор рассматривает:

- Суммы, указанные в справке 2НДФЛ. Именно они являются официальными и с них уплачивается налог. По статистике за последний год можно сделать вывод о возможной платежеспособности клиента и предварительно рассчитать сумму кредита.

- Доход по справке по форме банка. Некоторые банки принимают подобные справки в свободной форме наряду с официальными, поскольку иногда работник может получать з/п «в конверте», что не указывается в 2НДФЛ. Однако, крупные банки, такие как ВТБ, Сбербанк, уже перестают рассматривать заемщиков с подобными справками, поскольку именно среди таких возникает бОльшее количество неплательщиков.

- Пенсии. Поскольку на момент выплаты займа клиент должен оставаться все еще в трудоспособном возрасте, то официальным пенсионерам, которые вышли на отдых и не планируют больше работать, ипотека не светит. А вот пенсионеры, которые вышли по заслуге лет или на льготную пенсию (военные) вполне могут указать пенсию, как официальный стабильный источник дохода.

Стоит отметить, что алименты, стипендии, пособия в расчетах никак не будут участвовать, поскольку считаются нестабильными источниками дохода. Вы сами можете подать заявку на ипотеку и банк автоматически посчитает максимальный размер ипотеки и предложит лучшие условия:

Учет доходов супругов при расчете ипотеки

Супруги автоматически становятся созаемщиками по ипотечному кредиту, независимо от финансового положения. Другими словами, даже если муж/жена безработные, то они будут признаны созаемщиками. Такое можно встретить, когда один из супругов являются обеспеченными людьми или представителями бизнеса – дохода одного заемщика полностью хватает, чтобы обеспечивать выплаты, себя и семью.

Если дохода одного из супругов не хватает до нужной суммы кредита, то доход другого тоже будет учитываться в расчете. Например, при зп в 30 т.р. банк может одобрить только сумму в 1 млн.р. на 10 лет, а вот вместе со вторым супругом совокупный доход достигает 80 т.р. и им одобряют на 10 лет сумму в 2,5-3 млн.р.

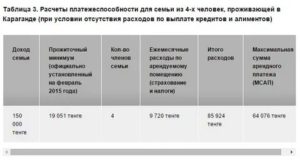

Расчет максимальной суммы ипотеки по доходу

Каждый банк использует свою методику расчета. Она зависит от уровня дохода клиента. Так, клиент с доходом в 30 т.р. по расчетам может платить в месяц не более 40% от з/п без ущемления собственных интересов, а вот клиент с доходом 100 т.р. может вполне спокойно отдавать до 60% заработка.

Примерная методика расчета будет следующая:

- 1 величина прожиточного минимума (ПМ) на себя

- 1 ПМ на каждого ребенка и неработающего супруга.

- 10% от лимита действующих кредитных карт.

- Сумма ежемесячных платежей по всем кредитам.

- Оплата ипотеки – не более 40% от з/п.

ПМ зависит от региона проживания и может меняться, например, в Москве он составляет 15 т.р., а в Марий Эл – 7 т.р.

Если у клиента есть действующая кредитка, независимо от того, пользуется он ей или нет, то автоматически система рассчитает ежемесячный платеж в размере 10% от ее лимита.

По всем действующим кредитам будет учтен ежемесячный платеж.

Рассмотрим ситуацию: у потенциального клиента доход составляет 50 т.р. , живет в подмосковье (ПМ — 9.т.р)Есть кредитка с лимитом на 150 т.р., двое детей и действующий кредит на 100 т.р. с ежемесячным платежом в 5 т.р.

Максимальный размер платежа по ипотеке

Размер=50 000 р. – 15 000 р. (кредитка) — 9 000*2(дети) – 9000 р. (на себя) – 5 000 р. (кредит) = 3 000 т.р.

Такого клиента банк не будет рассматривать в качестве ипотечного. Здесь клиент может закрыть кредитку и погасить кредит и вновь подать заявку. В данном случае нагрузка будет меньше. Либо в качестве созаемщика банк будет учитывать супруга с примерно таким же доходом.

Рассмотрим, какая должна быть з/п, чтобы получить 1 млн.р.

Если взять 1 млн.р. под 12% на 60 месяцев, то размер платежа примерно составит 24 т.р. С учетом ПМ, доход потенциального клиента должен составлять не менее 60 т.р. (без учета детей с условием, что платеж будет не более 40% от дохода). Как вариант, можно увеличить срок кредита до 10 лет, тогда платеж составит около 16 т.р., а вероятность одобрения будет больше.

https://www.youtube.com/watch?v=X5adXAmsPZg

Если взять 2 млн.р. на 10 лет под 12%, то платеж будет составлять примерно 30 т.р. Уровень дохода не должен быть менее 75 т.р.

Таким образом, с учетом разного подхода к методике расчета, в одном банке могут отказать в оформлении ипотеки, а в другом с радостью ее одобрить на бОльшую сумму.

К сожалению, кредиторы не раскрывают свой способ расчета, поэтому, получив отказ даже с отличной кредитной историей и высоким уровнем доходам, не стоит сразу отчаиваться.

Можно обратиться в другой банк и получить там еще бОльшую сумму.

Видео:Ваши проценты по ипотеке уменьшатся, если… #ипотека #квартира #банкСкачать

Какой должна быть зарплата для оформления ипотеки

ПОДАТЬ ЗАЯВКУ НА ИПОТЕКУ И БЫСТРО УЗНАТЬ РЕШЕНИЕСуществует мнение, что платеж по ипотеке не должен превышать 40% от совокупного дохода семьи. Однако расчеты, производимые банковскими работниками, намного сложнее и основываются на ряде коэффициентов.

Коэффициент ипотечной задолженности говорит о том, какая доля в общей стоимости недвижимости приходится на заемные средства. Выражается он в процентах и рассчитывается по формуле:

Кз = И/К*100%, где:

Кз – непосредственно сам коэффициент;

И – размер ипотечного займа в рублях;

К – стоимость недвижимого имущества в рублях.

Например, при покупке квартиры стоимостью 2 600 000 рублей с первоначальным взносом в 600 000 рублей, коэффициент ипотечной задолженности составит:

Кз = (2 600 000-600 000)/2 600 000*100% = 76,92%.

Это означает, что собственные средства заемщика составляют 23,08% от общей стоимости жилья, а заемные – 76,92%.

Банки устанавливают минимально возможное значение коэффициента ипотечной задолженности. Как правило, он составляет 80%. В нашем случае для одобрения ипотеки заемщик должен внести первоначальный взнос в размере 520 000 рублей:

Кз = (2 600 000-520 000)/2 600 000*100% = 80%.

Дополнительно, при расчете размера ипотечного займа, банки используют коэффициент кредит/залог, который показывает соотношение суммы кредита к оценочной стоимости залога. Расчет показателя нужен в первую очередь банку, чтобы понимать, сможет ли передаваемое под обременение жилье, обеспечить исполнение всех обязательств заемщика перед банком в случае реализации имущества.

Размер данного коэффициента устанавливается кредитными организациями самостоятельно при разработке ипотечных программ.

Его величина также влияет на размер первоначального взноса, который потребуют у клиента.

Например, в Сбербанке при кредитовании строящегося жилья, установлен минимальный размер первоначального взноса на уровне 15%. Значит, в кредит заявитель получит не больше 85% от стоимости квартиры.

Какая должна быть зарплата, чтобы взять ипотеку

Ответ на этот вопрос зависит прежде всего от условий кредитования. Поскольку размер процентной ставки и срок ипотеки напрямую влияют на размер ежемесячных взносов.

Ипотека на 2 000 000 рублей

Возьмем за основу условия ипотечного кредитования в Сбербанке. Допустим, квартира на вторичном рынке стоит 2 600 000 рублей, из которых 600 000 рублей заемщик вносит в качестве первоначального взноса. Кредит на 2 000 000 рублей оформляется сроком на 15 лет под 9,9% годовых. Воспользовавшись ипотечным калькулятором Сбербанка, получаем сумму ежемесячного платежа 21 370 рублей.

Если семья заемщика состоит из 3 человек, банк обязан учесть прожиточный минимум на каждого. Произведя расчет в отношении того же московского региона, получаем следующее:

(16 160*3) + 21370=69 850 (руб.).

Это значит, что для одобрения ипотеки в сумме 2 000 000 рублей данной семье необходимо зарабатывать как минимум 70 000 рублей в месяц.

Ипотека на 1 000 000 рублей

Возьмем за основу ту же семью из трех человек, в том же регионе проживания. Допустим, они приобретают квартиру стоимостью 3 000 000 рублей и вносят собственные средства в сумме 2 000 000 рублей. Оставшуюся часть оформляют в кредит сроком на 15 лет под 9,9% годовых. Кредитный калькулятор Сбербанка показывает, что в этом случае размер ежемесячного платежа составит 10 685 рублей.

https://www.youtube.com/watch?v=-Ihaqt5bQuk

Рассчитаем уровень минимального заработка:

(16 160*3) + 10 685=59 165 (руб.).

Соответственно, для получения ипотеки данной семье достаточно зарабатывать 60 000 рублей ежемесячно.

Произведенные вычисления приблизительны и не учитывают таких обстоятельств, как наличие кредитов хотя бы у одного из членов семьи. В этом случае в расчет включается размер всех платежей по кредитам и кредитным картам, которые в настоящий момент являются действующими.

Ни одно кредитное учреждение не устанавливает минимальный размер дохода, при котором станет возможным получение жилищного займа. Однако доходность клиента – один из ключевых моментов, оказывающих влияние на принятие решения.

Формулы, по которым рассчитывается платежеспособность, не всегда известны даже самим банковским работникам. Все делают автоматизированные системы, выдавая лишь окончательный результат. Поэтому для удобства воспользуемся кредитным калькулятором «Россельхозбанка».

Допустим, заемщик желает взять кредит на приобретение жилья на вторичном рынке. Максимальный размер кредита будет зависеть от того, какой срок кредитования выберет клиент, а также от величины его доходов:

| 50 000 | 2 450 855,25 | 3 173 903,46 | 3 723 094,82 | 4 154 405,40 |

| 30 000 | 1 470 513,15 | 1 904 342,08 | 2 233 856,89 | 2 492 643,24 |

| 15 000 | 735 256,57 | 952 171,04 | 1 116 928,45 | 1 246 321,62 |

*размер первоначального взноса не влияет на величину процентной ставки, следовательно, не учитывается при расчете максимального размера займа.

Приведенные расчеты не учитывают наличие несовершеннолетних иждивенцев и обязательств по кредитам. Так, для семьи с доходом 50 000 рублей, проживающей в Москве, и имеющей иждивенца, расчет ипотеки будет производиться исходя из суммы 33 840 рублей:

50 000 — 16 160 = 33 840.

Для той же семьи, которая уже имеет долговые обязательства на сумму 13 000 рублей, расчет будет произведен исходя из суммы 20 840:

33 840-13 000=20 840.

В этих случаях максимальный размер займа составит:

| 33 840 | 1 658 738,83 | 2 148 097,86 | 2 519 790,58 | 2 811 701,58 |

| 20 840 | 1 021 516,47 | 1 322 822,96 | 1 551 785,92 | 1 731 556,17 |

Таким образом, при уровне дохода в 30 000 — 50 000 рублей, клиент может рассчитывать на оформление ипотеки в размере 1 000 000 — 4 000 000 рублей в зависимости от срока кредитования и наличия уже имеющихся обязательств. Но даже с маленькой зарплатой в 15 000 рублей, гражданину может быть оформлена ипотека на 1 200 000 рублей при условии установления длительного срока действия кредитного договора.

Советы эксперта: как взять ипотеку при низком уровне дохода

Первое, что можно сделать всегда – это взять кредит на максимальный срок.

Несмотря на то, что общая переплата будет в разы выше, размер ежемесячного взноса снизится, что и позволит обеспечить нормальный уровень платежеспособности заявителя.

При увеличении доходов или получении разовых крупных выплат всегда можно внести эти деньги в счет досрочного погашения и уменьшить срок кредитования.

Второй вариант – привлечь созаемщика. В этом случае доход солидарного должника будет учитываться при расчете платежеспособности. Но здесь важно рассчитать свои силы: кредит-то вам дадут, а сможете ли вы его оплачивать?

Третий вариант – дополнительный залог. Конечно, если есть что заложить. Тот же загородный домик, пусть и не очень большой, в качестве дополнительного обеспечения – вполне неплохой вариант для увеличения суммы займа.

Заявителям с маленькой белой зарплатой можно посоветовать подтвердить свой дополнительный доход. Если вы сдаете жилье внаем без заключения договора аренды, можно попросить арендатора составить акты приема-передачи денег с указанием причины их передачи. Но лучше все-таки заключить договор на аренду помещения.

https://www.youtube.com/watch?v=DSdOb0rYPNE

И вообще, вы ведь каким-то образом получаете деньги от своего неофициального работодателя, нанимателя или заказчика: на сберкнижку, почтовым переводом, переводом на карту, оплатой за счет мобильного телефона с последующим выводом на карту, оплатой на электронные кошельки и т.п. Сделайте выписки по всем своим счетам и сохраните почтовые квитанции на получение переводов – в большинстве случаев это поможет увеличить размер кредита.

И даже если вы получаете зарплату на руки в конверте, не спешите тратить деньги. Положите их сначала на карту, а потом расходуйте. Тогда сумма поступления отразится в выписке по счету.

Видео:Как проходит ипотечная сделка по купле-продаже недвижимости?Скачать

Учитывается ли прожиточный минимум при ипотеке

Микрокредитные организации дают возможность не только получить необходимую сумму в долг до зарплаты без труда, но и сделать это не выходя из дома. У таких компаний есть собственные сайты, которые позволяют оставить заявку на предоставление займа в режиме онлайн.

Некоторые из них предпочитают связываться с клиентами по телефону, кредит от сбербанка 15 тысяч а некоторые оставляют форму заполнения личных данных, а затем высылают решение по выдаче займа на электронную почту.

Для получения займа в таком режиме в большинстве случаев необходимо наличие паспорта и пластиковой карты, на которые можно получить заемные средства. В редких случаях возникает необходимость посетить офис компании.

Кредиты в наше время являются не только своеобразной поддержкой экономики, но и единственным вариантом финансовой помощи для среднестатистического гражданина.

Согласитесь, далеко не у каждого есть постоянная возможность немедленно получить средства на лечение, ремонт, или же срочную замену бытовой техники.

Кредит можно назвать идеальным решением для получения необходимого капитала на что либо, ведь будь все иначе, человеку приходилось бы годами накапливать средства на свою цель, отказывая себе во всем учитывается ли ипотека при расчете прожиточного минимума.

Прежде чем принять решение о получении ипотечного кредита, потенциальный заемщик должен рассчитать свои финансовые силы, чтобы не оказаться в ситуации «есть, где жить, но не на что есть». Сайт «» предлагает простые советы по тому, как оценить свои силы перед оформлением кредита.

В каждом регионе свой прожиточный минимум. Очень часто у людей возникает вопрос: «Что входит в прожиточный минимум. Покажите расчет всех продуктов и услуг».

Поэтому, в соответствии с Федеральным законом «О прожиточном минимуме в РФ» Правительство РФ постановляет:Утвердить прилагаемые Правила исчисления величины прожиточного минимума на душу населения и по основным социально-демографическим группам населения в целом по РФ.

При расчете прожиточный минимум учитывается ли ипотекав удмуртии

Таким образом, при уровне дохода в 30 000 — 50 000 рублей, клиент может рассчитывать на оформление ипотеки в размере 1 000 000 — 4 000 000 рублей в зависимости от срока кредитования и наличия уже имеющихся обязательств.

«Множество семей в России приобретают жилье по ипотеке, по которой в дальнейшем выплачивают огромные проценты банкам. Эти проценты зачастую занимают львиную долю семейного бюджета, из-за чего по факту люди становятся малоимущими», – отметили авторы петиции.

Как рассчитывается прожиточный минимум

Расчёт данного показателя используется при оценивании уровней жизни соотечественников. Его учитывают при разработке многих социальных проектов и программ.

Этот показатель закладывается в основу расчёта расходной части государственных бюджетных средств. Его величина в каждом календарном квартале разная, зависит от сезонности и времени года. За основу берётся средний показатель.

На рисунке ниже можно сравнить величину его минимума, рассчитанную для пенсионеров России в 2014 г. по разным регионам страны.

https://www.youtube.com/watch?v=xpRC5eVFIoI

За основу расчёта берётся потребительская корзинка, в которую входит самый необходимый перечень продовольствия, товаров, услуг. Расчёт прожиточного минимума необходим политикам, экономистам, социальным работникам. Эта величина учитывается при начислении пенсий, пособий, доплат, даже при выписке административных штрафов.

Учитывается ли в прожиточный минимум социальная стипендия

Так, в соответствии со статьей 4 Федерального закона № 44-ФЗ расчет среднедушевого дохода семьи студента производится исходя из суммы доходов членов семьи за 3 последних календарных месяца, предшествующих месяцу подачи заявления об оказании государственной социальной помощи. Перечень видов доходов, учитываемых при расчете, а также виды доходов, не включаемых в расчет, определены Постановлением № 512.

И поясню почему. Орган социальной защиты населения определяет доход заявителя для получения социальной стипендии с учетом норм Федерального закона от 05.04.2003 № 44-ФЗ «О порядке учета доходов и расчета среднедушевого дохода семьи и дохода одиноко проживающего гражданина для признания их малоимущими и оказания им государственной социальной помощи»

Видео:Реальный способ снизить ставку по ипотеке 2023! Господдержка, семейная ипотека, субсидии.Скачать

Доход для ипотеки: какой нужен + расчет на калькуляторе и отзывы

В статье рассмотрим, как рассчитать необходимый доход для ипотеки. Узнаем, что делать заемщикам, у которых маленькая заработная плата или нет официального трудоустройства. Мы подготовили для вас порядок подачи онлайн-заявки и собрали отзывы о получении ипотеки.

Какие банки дают ипотеку даже при низком заработке?

Транскапиталбанк

от 7,99% ставка в год

Перейти

Росбанк

от 7,39% ставка в год

Перейти

Альфа-Банк

от 6,5% ставка в год

Перейти

Как сумма ипотеки зависит от дохода

При оформлении ипотеки кредитный специалист запросит документы, подтверждающие вашу платежеспособность. Банк хочет быть уверен, что ваших доходов будет достаточно для оплаты ежемесячных платежей. Чем больше официальный заработок, тем больше вероятность получить одобрение на необходимую сумму.

После того как вы подадите все необходимые документы, банк проведет проверку. Если кредитная история хорошая, заработка хватает и нет никаких задолженностей, то, скорее всего, ипотеку одобрят, а процент не будет чрезмерно высоким.

По сумме дохода у банка есть свои жесткие требования. Кредитная нагрузка не должна превышать половины вашего заработка. Например, если вы получаете 20 000 рублей в месяц, то платеж по кредиту не может быть больше 10000 рублей.

Какой должна быть зарплата

Каждый банк руководствуется своей системой расчета. Полные формулы никто не раскрывает, но примерная методика расчетов выглядит так (нужно сложить все показатели):

- 1 прожиточный минимум (ПМ) на заемщика;

- по 1 ПМ на иждивенцев (детей);

- сумма ежемесячных платежей по кредитам;

- платеж по ипотеке, составляющий не более 40% доходов.

Сумма прожиточного минимума может меняться в зависимости от региона проживания. Например, в Москве он составляет около 16 тысяч рублей, а в Белгороде — 9000 рублей.

10% от лимита всех открытых кредитных карт учитывается в этом соотношении независимо от того, пользуетесь вы ими или нет. Если они вам не нужны, то перед подачей заявки закройте эти счета.

Рассмотрим ситуацию на примере. Допустим, зарплата составляет 25000 рублей в месяц. Кредитных карт и невыплаченных кредитов нет. В браке заемщик не состоит и детей нет. Проживает в г. Белгороде на квартире у родителей.

25 000 рублей — 9 000 (прожиточный минимум на себя) = 16000 рублей. Помним, что платеж не должен превышать 40% от зарплаты. 40% от 25000 = 10000 рублей.

https://www.youtube.com/watch?v=BcnVvxuZmkc

Ипотеку этому заемщику дадут, только если платеж в месяц не будет превышать 10000 рублей. Обычно такой суммы недостаточно, поэтому желательно, чтобы минимальная зарплата была не ниже 30000 рублей.

С ежемесячным доходом в 30000 рублей можно рассчитывать на максимальную сумму ипотеки в 1500000 рублей на 20 лет.

Рассмотрим, с какой зп возможно одобрение ипотеки на 3000000 рублей с первоначальным взносом 1000000:

Сумма банковских средств составит 2000000 рублей. При оформлении ипотеки на эту сумму под 10% годовых на 15 лет, ежемесячный платеж составит 21493 рубля. Регулярный доход в таком случае нужен не ниже 53 732,5 рубля.

Транскапиталбанк

от 7,99% ставка в год

Перейти

Росбанк

от 7,39% ставка в год

Перейти

Альфа-Банк

от 6,5% ставка в год

Перейти

Как рассчитать необходимый доход для получения ипотеки

Каждый банк выдвигает свои требования к заемщику, в том числе и по доходу. Практически на каждом официальном сайте банка можно воспользоваться ипотечным калькулятором. При вводе желаемых параметров система самостоятельно рассчитает минимальный размер дохода в месяц.

Этот расчет приблизительный, поэтому желательно, чтобы ваш доход был выше минимального. На сайте Сбербанка можно узнать сумму минимального дохода, воспользовавшись ипотечным калькулятором:

Слева необходимо ввести желаемые данные по кредиту, а справа вверху отобразится калькулятор ипотеки по доходу.

Как подать онлайн-заявку в банк

Если вы убедились, что вашего ежемесячного дохода достаточно, то подать заявку можно онлайн. Сделать это можно на официальном сайте банка. Рассмотрим на примере ВТБ.

Для подачи онлайн-заявки необходимо:

- Зайти на его сайт и выбрать раздел «Ипотека».

- Выбрать необходимую программу: новостройка, вторичное жилье, военная ипотека и т. д.

- Ввести данные по кредиту и ознакомиться с расчетом.

- Нажать «Оформить заявку».

- Система предложит заполнить личные данные, сведения о трудоустройстве и приобретаемом жилье.

- После заполнения нужно нажать «Отправить заявку».

В рабочее время сотрудник банка перезвонит, проверит полученную информацию и уточнит недостающую. Заявка проверяется 1-2 дня, а решение приходит в виде СМС на указанный номер телефона.

Оформить выгодную ипотеку:

Транскапиталбанк

от 7,99% ставка в год

Перейти

Росбанк

от 7,39% ставка в год

Перейти

Альфа-Банк

от 6,5% ставка в год

Перейти

Что делать тем, у кого маленькая официальная зарплата

Если вы получаете серую зарплату, а официального дохода явно недостаточно для получения ипотеки, то можно оформить ипотеку без справок о зарплате. Банки называют такую программу как «ипотека по двум документам». Она подразумевает, что для одобрения заявки понадобится паспорт и еще один документ, подтверждающий вашу личность (водительское удостоверение).

При низкой зарплате это наиболее вероятный способ получить займ. Однако для банка такая программа связана с большим риском, поэтому по ней могут быть другие условия: выше процентная ставка, увеличенный первоначальный взнос или меньше срок ипотеки.

Можно ли взять ипотеку с неофициальным заработком

Если у вас совсем нет официального дохода, то получить одобрение по ипотеке будет тяжело. В такой ситуации можно попросить работодателя выдать справку по форме банка. Правда, на это согласится лишь небольшое количество организаций.

Более снисходительно банк может отнестись к клиенту, чьи доходы поступают на счет в этом же учреждении. Иногда банк может принять выписку в качестве подтверждения регулярных доходов.

Постарайтесь принести как можно больше документов, подтверждающих ваш доход. Им могут быть:

- проценты по вкладам;

- деньги от аренды недвижимости;

- помощь родственников, если поступления идут на карту;

- прибыль от ведения подсобного хозяйства.

Чтобы вероятность одобрения ипотеки была выше, можно попросить родственников выступить в качестве поручителей или заемщиков.

Транскапиталбанк

от 7,99% ставка в год

Перейти

Росбанк

от 7,39% ставка в год

Перейти

Альфа-Банк

от 6,5% ставка в год

Перейти

Отзывы об ипотеке

Алина Логвинова:

Татьяна Акулова:

«В каждом регионе свои условия. Мы продали свою квартиру, а деньги от нее послужили первоначальным взносом. У мужа зарплата официальная, но маленькая. Доходы учитывались, но по факту для рассмотрения посчитали только официальную зарплату. Одобрили 600 тысяч под 14,5%».

Надежда Чудова:

Виолетта Бокань:

«Я брала в ВТБ ипотеку без справок. Уже платим. Конечно, условия не супер, но зато свое жилье».

📹 Видео

Как выгодно гасить ИПОТЕКУ? ОБ ЭТОМ должен знать каждыйСкачать

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Как ПОГАСИТЬ ипотеку за 2 года? / Лайфхак для ДОСРОЧНОГО ПОГАШЕНИЯ ИПОТЕКИСкачать

ИПОТЕКА не нужна! Что нужно знать, прежде чем брать КРЕДИТ? | Рыбаков разоблачениеСкачать

Как платить ипотеку выгодно? Уменьшать срок или сумму ежемесячного платежа?Скачать

Судебные приставы должны оставить прожиточный минимум на счетеСкачать

💸 Расходы при оформлении ипотекиСкачать

Почему важно вносить досрочные платежи в первый год ипотекиСкачать

ИПОТЕКА: Как правильно взять ипотеку? Основные ошибки и правила при выборе ипотекиСкачать

Погаси ипотеку за 3 года, используя ТОЛЬКО эти 4 правила!Скачать

Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать

Налоговый вычет ЗА ПРОЦЕНТЫ ПО ИПОТЕКЕСкачать

УМЕНЬШАТЬ СРОК ИЛИ ЕЖЕМЕСЯЧНЫЙ ПЛАТЕЖ ПО ИПОТЕКЕ? ЧТО ВЫГОДНЕЕ?Скачать

Как считают доходы для назначения детских пособий?Скачать

Малоимущих ждут серьезные изменения в 2024 годуСкачать

Ипотечный калькулятор: как рассчитать ипотеку на квартиру самостоятельно.Скачать