Как составляется протокол о выплате дивидендов в ООО.

Вопрос о распределении прибыли может быть как 1 из нескольких, рассматриваемых на собрании, так и предметом отдельного собрания. Независимо от количества вопросов в повестке дня решение собрания оформляется путем составления протокола, непременными реквизитами которого станут:

- номер, дата и указание принадлежности документа к ООО;

- перечень участников, распределение долей между ними;

- повестка дня;

- результаты рассмотрения и вынесения решения по каждому из вопросов.

В отношении дивидендов собрание должно определить:

- за какой период их намерены платить;

- общую сумму, выделенную для этого;

- форму и сроки выдачи.

Период выплаты может составлять от квартала до года. При этом возможны платежи и за год, предшествующий предыдущему.

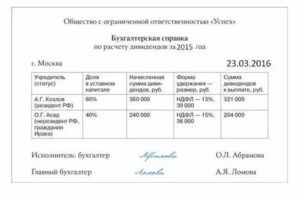

Общая сумма распределяется между участниками в пропорции к доле каждого, если в уставе не предусмотрен другой порядок (п. 2 ст. 28 закона № 14-ФЗ), поэтому достаточно установить ее величину. Хотя в протоколе можно записать и конкретные суммы, предназначенные к выдаче каждому участнику в соответствии с правилами распределения.

Форма выдачи чаще всего денежная. Однако закон не запрещает выплату имуществом.

- Приказ о выплате дивидендов

- Шапка

- Повестка дня, предложение и постановление

- Какие проводки сделать в бухучете

- Условия выплаты

- НДФЛ

- Порядок выплаты дивидендов ООО

- Справка учредителю о дивидендах образец

- Скачать образец бесплатно

- Протокол о выплате дивидендов ООО

- Решение о выплате дивидендов ООО — образец и приказ

- Выплата дивидендов учредителям ООО в 2021 году

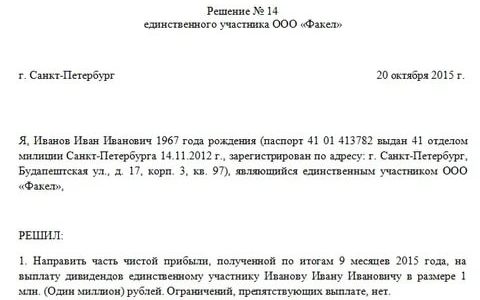

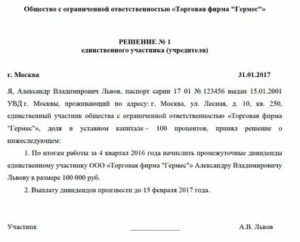

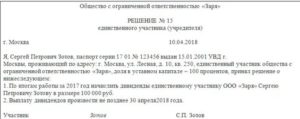

- Решение единственного участника ООО о распределении прибыли на дивиденды

- Принятие решения о выплате дивидендов единственного учредителя

- Правила перечисления дивидендов учредителю: платежное поручение, приказ, протокол

- Блог бухгалтера-практика и юриста-аналитика

- Справка о доходах учредителя ооо образец

- Кто имеет право быть участником ООО

- Тонкости и нюансы в оформлении бланка

- Справка о доходах в свободной форме: образец

- Другие источники информации об ООО (в части участников)

- Общая характеристика документа

- Правила оформления

- Инструкция по заполнению

- Вид справки

- Образец справки о доходах

- Роль документа

- Инструкция по заполнению справки о доходах

- Справка об оплате доли в уставном капитале

- Заполнение основной части

- Образцы заполнения 2-НДФЛ и справки о доходах и суммах налога физического лица, актуальные в 2021 году

- Справка о доходах в 2021 году

- Регистрация

- Справка о зарплате: образец

- Справка о выплате дивидендов учредителю образец

- Применение «нулевой» ставки

- Решение о выплате дивидендов единственному учредителю: образец, пример, бланк

- Образец справки о том что дивиденды не начислялись и не выплачивались

- Как выплачивать дивиденды учредителям ООО в 2021 году

- Пример расчета дивидендов в ооо с одним учредителем

- Образец справки учредителю об отсутствии дивидендов

- Выплата дивидендов при отсутствии прибыли или денег

- Дивиденды физическим лицам

- Образец справка о том что дивиденды не начислялись и не выплачивались

- Выплата дивидендов учредителям ООО в 2021 году

- 📹 Видео

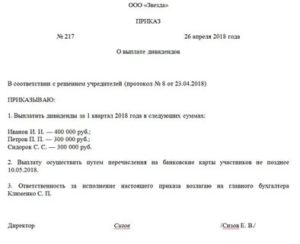

Приказ о выплате дивидендов

Решение, принятое учредителями, обязательно для исполнения руководителем ООО, но не его подчиненными. Для них нужен приказ руководителя. В данном случае им будет приказ о выплате дивидендов.

Образец приказа о выплате дивидендов вы также можете скачать на нашем сайте.

Шапка

В верхней части протокола неизменно должно присутствовать полное наименование компании, в которой проводится общее собрание. Обязательным требованием к этой части также является номер документа. Позже эти данные пригодятся для регистрации протокола. Чуть ниже слева пишется город. А справа – дата заполнения бумаги. На этом шапка заканчивается.

Повестка дня, предложение и постановление

Не страшно, если данные будут повторяться в этих пунктах. Главное, чтобы они были достоверными.

Повестка, предложение одного из участников собрания и постановление обычно состоят из нескольких пунктов. Последние должны вкратце описывать процесс выплаты дивидендов: кому, сколько, в какие сроки.

Предложение одного их участников собрания может состоять (и в подавляющем большинстве случаев состоит) из нескольких пунктов, как минимум из двух, как в прикрепленном образце.

Какие проводки сделать в бухучете

Расчеты по выплате дивидендов в бухучете удобно отражать на отдельном субсчете «Расчеты с учредителями по выплате доходов» к счету 75. Конечно, если ваши учредители не являются одновременно сотрудниками компании. А вот если у вас заключены трудовые договоры с владельцами компании, используйте счет 70.

Независимо от того, какие дивиденды вы начисляете (промежуточные или итоговые), в бухучете сделайте такую запись в день, когда документально оформили решение учредителей:

ДЕБЕТ 84 КРЕДИТ 75 субсчет «Расчеты с учредителями по выплате доходов»

– начислены дивиденды учредителю (организации-учредителю или гражданину, который не является сотрудником организации);

или

ДЕБЕТ 84 КРЕДИТ 70

– начислены дивиденды учредителю, который является сотрудником организации.

Условия выплаты

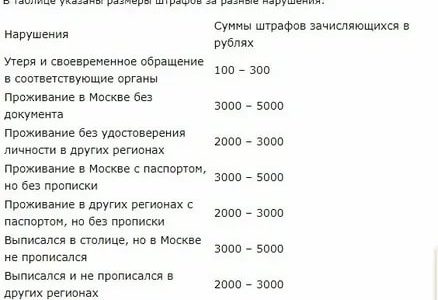

Действующие ограничения перечисляются в статье 29 Закона номер 14 Федерального закона, общество не может разделять чистый доход и оплату дивидендов, если

:

- Целиком не внесены взносы в начальный капитал.

- Не оплачена цена части участника общества.

- После оплаты дивидендов будет угрожать банкротство либо такая угроза уже есть.

- Оплата дивидендов в организации подействует на величину чистых активов и фонда резервов, и они будут меньше начального капитала.

Ресурс для оплаты дивидендов – это чистый доход компании. Понятие чистого дохода устанавливается на основе соответствующих бумаг, которые регулируют правила ведения бухучета.

Оплата дивидендов в организации может проходить по окончании года либо раз в квартал. Условие, которое регламентирует время оплаты дивидендов, обязано содержаться в уставе общества.

https://www.youtube.com/watch?v=r6vs78fxdV0

Оплату дивидендов делают не позже 60-ти дней со времени соответствующего постановления. По постановлению собрания время оплат может уменьшаться.

НДФЛ

Налоговая база устанавливается при учете всех доходов плательщика налогов – в форме денег либо в материальном виде. Отечественная организация вычисляет размер налога отдельно по каждому плательщику применительно к каждой оплате.

Это потянет за собой пересчет и доплату налогов, пеню, потому что оплаты облагаются налогом по ставке 13 % НДФЛ и 20 % налог на доход для юр. лиц.

Сейчас ставка НДФЛ и налога на доход для юр. лиц по прибыли, полученной в форме дивидендов у российских организаций, равняется 13 %, у иностранных компаний – 15 %.

Российская компания в качестве налогового агента вычитает размер налога отдельно по каждому плательщику налога применительно к каждой оплате.

Снимается НДФЛ с дивидендов одновременно с их выплатой участникам общества. Деньги перечисляются по месту работы организации.

Порядок выплаты дивидендов ООО

Дивиденды – это часть прибыли, которую распределяют между участниками предприятия. С 2021 года к ним также приравняли доходы акционера, которые он получает при выходе из компании или ее ликвидации (п. 13, 21 ст. 2, ч. 3 ст. 9 Закона от 27.11.2021 № 424-ФЗ).

Видео:Как правильно выводить прибыль из ОООСкачать

Справка учредителю о дивидендах образец

04.08.2021

Принятие или отклонение решения по распределению полученной обществом прибыли входит в компетенцию общего собрания ООО (подп. 7 п. 2 стат. 33 Закона № 14-ФЗ).

Или же это может быть решение единственного учредителя о выплате дивидендов. При этом вопрос выплат участникам выносится на рассмотрение в составе общей повестки дня или как единственная актуальная тема.

Что за данные отражаются в документе?

Нормативное право распределения ЧП (чистая прибыль) по итогам квартала, полугодия или года дается организациям Законом № 14-ФЗ от 08.02.98 г., а именно п. 1 стат. 28.

При этом соответствующее решение принимается на общем собрании ООО, а прибыль распределяется в пропорции к долям каждого из участников общества с той оговоркой, что учредительными документами предприятия может устанавливаться иной механизм распределения дивидендов.

Скачать образец бесплатно

С 1 января 2021 года (начиная с составления отчетности 2021 года) бюджетные учреждения в своей деятельности применяют положения ФСБУ «Обесценение актива». Приказами Минфина РФ от 31.03.2021 № 64н и 66н инструкции № 157н и 174н дополнены счетом 0 114 00 000 «Обесценение нефинансовых активов».

В настоящее время самый распространенный способ поиска работы (работников) – изучение (размещение) вакансий на специальных сайтах в Интернете. Это удобно как работодателям, так и работникам. Как отказать соискателю, направившему электронное резюме, в приеме на работу, не нарушив трудового законодательства?

Протокол о выплате дивидендов ООО

Важно! Если когда-то в прошлом организацией была получена прибыль, то ее также можно использовать на выплату дивидендов. Однако следует учитывать, что налоги с дивидендов будут рассчитываться исходя не из прошлой, а из действующей на момент совершения выплаты системы налогообложения.

В верхней части протокола неизменно должно присутствовать полное наименование компании, в которой проводится общее собрание. Обязательным требованием к этой части также является номер документа. Позже эти данные пригодятся для регистрации протокола. Чуть ниже слева пишется город. А справа – дата заполнения бумаги. На этом шапка заканчивается.

Решение о выплате дивидендов ООО — образец и приказ

Выплату осуществляют не позднее 60 дней с момента принятия решения (п. 3 ст. 28 закона № 14-ФЗ). Если срок в пределах этого промежутка не установлен уставом, собрание вправе назначить его своим решением по каждой конкретной выплате. Срок считают равным 60 дням, если в решении и уставе он отсутствует.

https://www.youtube.com/watch?v=g_vD_60r7bc

Читать еще —> Сколько штраф за тонировку

Вопрос о распределении прибыли может быть как 1 из нескольких, рассматриваемых на собрании, так и предметом отдельного собрания. Независимо от количества вопросов в повестке дня решение собрания оформляется путем составления протокола, непременными реквизитами которого станут:

Выплата дивидендов учредителям ООО в 2021 году

Выплачиваясь из «чистой» прибыли, данная выручка подлежат бухгалтерскому оформлению. Дивиденды не будут считаться таковыми, если в течение года были выплачены, но по результатам годичной отчетности компания оказалась в убытке. А также они не будут проведены расходами, направленными на получение прибыли, в налоговом учете.

- Вычисление чистой прибыли по данным бухгалтерской отчетности. Не всегда возможно принять решение о выплате дивидендов (№ 14-ФЗ от 08.02.98, статья 29). Например, по результатам деятельности предприятия у него может не оказаться прибыли. Но если решение принято, в тот же день требуется дополнить его справкой об отсутствии препятствий для распределения прибыли (например, непокрытых убытков). При риске банкротства дивиденды лучше не выдавать. А также невозможно распределить их, если в ООО есть учредители, не внесшие долю уставного капитала.

- ООО проводит собрание о выплатах, соответствующих результатам расчетов дохода по итогам года. Средства компании распределяются, участники ООО голосуют, составляется протокол.

- Определив чистую прибыль и приняв решение о распределении средств, рассматривают, какая часть положена каждому члену ООО.

- Взимание налогов для бюджета РФ должно осуществиться перед выплатой дивидендов: с физического лица (как получателя) — НДФЛ (налог на доходы физических лиц), если получатель — компания, она платит налог на прибыль.

Решение единственного участника ООО о распределении прибыли на дивиденды

Но вообще, участники ООО могут распределять чистую прибыль не только раз в год, но и раз в полгода или даже раз в квартал (п. 1 ст. 28 Закона от 08.02.1998 N 14-ФЗ ).

И может получиться так, что сумма выплаченных промежуточных дивидендов превысит сумму полученной обществом прибыли по итогам года.

Это приведет к тому, что для целей налогообложения сумма превышения превратится в иной «недивидендный доход» участников (п. 1 ст. 43 НК РФ), а значит, может измениться и порядок ее налогообложения.

- неполная оплата уставного капитала общества;

- невыплата (неполная выплата) действительной стоимости доли или части доли участнику общества, который вышел из ООО;

- наличие признаков банкротства у общества или высокая вероятность появления таких признаков после выплаты дивидендов;

- стоимость чистых активов общества, меньшая, чем сумма уставного капитала и резервного фонда (или реальная угроза того, что стоимость чистых активов станет меньше указанной суммы после принятия решения о выплате дивидендов).

Читать еще —> Как составить договор о сдаче квартиры

Принятие решения о выплате дивидендов единственного учредителя

Но ни в каких нормативных документах форма данного решения не установлена, поэтому оно пишется произвольно, с соблюдением правил оформления документации. Единственное требование состоит в том, что там должны быть обязательно упомянуты следующие необходимые сведения:

- Определяется прибыль фирмы (чистая, после уплаты абсолютно всех налогов).

- Единственный учредитель принимает обоснованное решение о выплате, включая величину, форму и сроки.

- Решение оформляется письменно.

- После принятия решения пишется приказ о выплате дивидендов. Этот приказ будет основанием для сотрудников финансового блока компании насчитать и выплатить дивиденды ее учредителю.

- Затем происходит начисление и выплата дивидендов.

Правила перечисления дивидендов учредителю: платежное поручение, приказ, протокол

- нет единой формы этого документа, он составляется произвольно с обязательным обозначением доли выплат, каждого учредителя или акционера;

- если же в компании есть определенная форма, по которой заполняются подобные документы, то надо следовать именно ей.

В том случае, когда организация создана на основе уставного капитала, то периодически должна делиться своими доходами с теми, кто ее основал, а также акционерами. Собственно дивиденды это те средства, которые остались после уплаты налогов, страховых взносов, зарплат и прочего.

Они являются доходом акционеров, которые, посредством покупки акций вложились в предприятие, и теперь могут получать заслуженную ими часть прибыли.

Блог бухгалтера-практика и юриста-аналитика

В соответствии с действующим законодательством признаком банкротства юридического лица является неспособность удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены (ст.3 Федерального закона от 26 октября 2002 года № 127-ФЗ “О несостоятельности (банкротстве)”). В п.2 ст.4 закона указано, какие виды обязательства учитываются, а какие не учитываются при определении наличия признаков банкротства. Так, в составе денежных обязательства учитываются:

Специальные правовые акты, регулирующие порядок расчета стоимости чистых активов ООО, в настоящее время отсутствуют. Суды и контролирующие органы указывают, что в данном случае применяется Порядок оценки стоимости чистых активов акционерных обществ, утвержденный Приказом Минфина РФ №10н, ФКЦБ РФ №03-6/пз от 29.01.

03 (далее – Порядок оценки стоимости чистых активов). Сам расчет стоимости чистых активов сложностей не представляет, любая бухгалтерская программа выполняет его автоматически.

Соответственно, необходимо произвести в бухгалтерской программе расчет и приложить его к справке (для особо дотошных учредителей, да и чтобы самому бухгалтеру не забыть, какие исходные цифры привели к конечному результату).

Справка учредителю о дивидендах образец Ссылка на основную публикацию

Видео:Правила выплаты дивидендов (ИП/РФ)Скачать

Справка о доходах учредителя ооо образец

муж является учредителем частной фирмы но официально он не работает, я хотела оформить субсидию но мне сказали что муж должен предоставить справку о сред.заработке даже если он не работает он должен получать доход т.к. он учредитель а фирма в настоящее время дееспособна. Как ему составить эту справку?

Бухгалтерия организации должна предоставить справку 2-НДФЛ о выплаченных дивидендах. Если дивиденды не распределялись и не выплачивались — то должны выдать об этом справку в свободной форме.

Кто имеет право быть участником ООО

В соответствии с законодательством Российской Федерации в качестве участника ООО может выступать физическое лицо, имеющее или не имеющее гражданство нашей страны, а также юридическое лицо, зарегистрированное или незарегистрированное на территории РФ (за некоторыми исключениями).

Получение или переход доли также может осуществляться различными способами:

- непосредственно при образовании общества;

- приобретении доли или долей в результате исполнения сделок купли-продажи;

- через наследование;

- путем перехода доли к обществу вследствие выхода кого-либо из участников.

Тонкости и нюансы в оформлении бланка

Оформление списка, также как и его содержание может быть произвольным: документ допустимо печатать на компьютере или делать в рукописном варианте на фирменном бланке компании или на обычном листе любого удобного формата (лучше, конечно, фирменный бланк А4).

Только одно правило необходимо соблюсти в неизменном виде: список должен быть удостоверен «живой» подписью директора организации или лица, исполняющего его обязанности (при этом применение факсимильных автографов недопустимо).

Необходимость ставить на документе печать возникает только тогда, когда норма по визированию бумаг при помощи штемпельных изделий закреплена во внутренних нормативно-правовых актах предприятия.

https://www.youtube.com/watch?v=ckgGqAkP0D0

Список об участниках общества с ограниченной ответственностью составляется в одном оригинальном экземпляре, но при надобности можно сделать в нужном количестве и его заверенные копии.

Сведения о формировании списка вносятся в специальный журнал учета, а если список требуется для предъявления в какое-либо стороннее учреждение – еще и в журнал исходящей документации.

Справка о доходах в свободной форме: образец

Год документа: 2021

Вид документа: Справка

Форматы для скачивания: DOC, PDF

Одним из видов подтверждения платежеспособности работников является справка о доходах в свободной форме. Образец 2021 года остается неизменным. Единого стандарта бумажного подтверждения нет, но есть ряд требований, которые применяются при составлении документа.

Бумага подтверждает не только доход, но и периодичность его получения, постоянное место работы и период трудоустройства. Используется такой документ для представления в различные учреждения.

Справка о доходах делается в установленных формах, которые зарегистрированы Постановлениями и Приказами органов власти. Также такой документ может делаться в свободной форме с учетом внесения обязательных пунктов. Такая справка имеет законную силу, просто делает возможным принести документ, если работодатель отказывается давать типовой образец, или подобные справки просто не выдаются.

Давайте подробнее рассмотрим разновидность такого документооборота, где его можно взять и на каких условиях, а также инструкцию с заполнением и основные правила.

Настройтесь на вдумчивое чтение и дочитайте статью до конца: предлагается скачать образец справки о доходах в свободной форме бесплатно.

Другие источники информации об ООО (в части участников)

Сведения об учредителях и участниках ООО можно почерпнуть не только из списка, составленного самим обществом, но и из ЕГРЮЛ.

В госреестре содержится полная и подробная информация о деятельности каждой зарегистрированной в России организации, в том числе и обществах с ограниченной ответственностью.

Общая характеристика документа

Чаще всего справка о доходах выдается или в день обращения работника или в течение последующих 2 дней.

Никаких конкретных сроков в законодательстве не устанавливается, поэтому все просто исходят из того, что они должны быть в рамках разумного.

Но если бухгалтерия предприятия работает в удаленном режиме (то есть располагается в другом городе или даже регионе), сроки изготовления этого документа могут существенно увеличиться из-за времени, затрачиваемого на доставку.

На заметку! Никаких сроков действия справки в законе также не устанавливается, поэтому данный документ считается бессрочным. Но у организации есть право самостоятельно определить срок действия справки.

Правила оформления

Никакого унифицированного образца, считающегося обязательным для оформления, у данной справки не существует. Поэтому этот документ может быть заполнен в свободной форме или по специальному шаблону, разработанному в организации.

Главное, чтобы в готовой справке была отражена следующая информация:

- Наименование организации;

- Данные о работнике;

- Среднемесячный размер заработной платы;

- Фактически начисленные суммы.

Размер отчислений в налоговую инспекцию и фонды в справке не прописывается.

Все данные, которые вносятся в этот документ, должны быть достоверными. Ошибки и исправления не допускаются. При выявлении факта указания в справке недостоверных данных, администрация организации привлекается к ответственности в виде крупного штрафа.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Инструкция по заполнению

Если рассматривать этот документ с точки зрения делопроизводства, то у сотрудника организации не должно возникнуть никаких проблем с его составлением, так как он имеет стандартную форму:

- В верхней части документа — реквизиты организации.

При использовании для справки фирменного бланка организации, прописывать эти данные повторно не требуется;

- Ниже — наименование документа;

- Далее — данные о сотруднике, а именно его Ф. И. О., данные паспорта, должность, дата оформления трудового договора;

- Доходы за определенный промежуток времени.

Оформление возможно и в виде списка, и в виде таблицы;

- Срок действия трудового договора;

- Подпись уполномоченного лица.

Читайте так же: Хочу открыть ооо с чего начать

Вид справки

Единственный госорган, который предъявляет требования к составлению справки о доходах — соцзащита.

Для всех прочих организаций достаточно, чтобы в документе была перечислена основная информация, а именно:

- Реквизиты организации, выдавшей справку;

- Период, за который предоставляются сведения;

- Данные о сотруднике;

- Продолжительность его работы в организации;

- Данные о доходах;

- Данные о лице, завизировавшем документ.

Данный документ может быть составлен или через программу, или вручную, главное, чтобы он соответствовал действительности и отвечал всем требованиям делопроизводства.

https://www.youtube.com/watch?v=zgFcyEf_hMk

В законодательстве срок действия этой справки никак не ограничен, однако данные требования могут быть заявлены организацией, которой предоставляется документ.

Органы местной власти вправе принять унифицированную форму документа, которая используется для передачи сведений в органы муниципальные и государственные учреждения.

Важно! При увольнении сотрудника работодатель обязан предоставить ему справку о полученных доходах за все время его работы в организации. Этот документ составляется по форме 2-НДФЛ.

Образец справки о доходах

Справка о доходах – один из самых востребованных документов. Он может потребоваться как государственному служащему, так и работнику частной организации.

Она говорит о том, насколько гражданин является платежеспособным человеком и чаще всего нужна для получения кредита в банках и прочих финансовых организациях, для оформления виз, а также для налоговых инстанций и различных социальных служб.

В последнем случае, этот документ обычно нужен для подтверждения права гражданина на получение каких-либо государственных субсидий и льгот.

Роль документа

Цели создания списка участников ООО могут быть самыми разными – начиная от оповещения участников общества о проведении общих собраний и распределения между ними прибыли до подтверждающей функции (в том числе о том, что данный гражданин или организация является участником общества).

Инструкция по заполнению справки о доходах

С точки зрения делопроизводства, заполнение справки не должно вызвать особых затруднений, поскольку она имеет вполне стандартную структуру.

Вверху документа пишется полное наименование организации с указанием ее организационно-правового статуса (ИП, ООО, ОАО, ЗАО), затем вносятся ее реквизиты, а также дата заполнения справки и населенный пункт, в котором работает предприятие. Если используется фирменный бланк, то эти сведения указывать уже необязательно.

Чуть ниже посередине строки пишется название документа. Далее вносятся сведения о сотруднике, для которого предназначается справка:

- фамилия, имя, отчество,

- паспортные данные (серия, номер, когда, где, кем выдан),

- удостоверяется тот факт, что данное лицо на момент выдачи справки действительно является работником организации,

- указывается его должность,

- дата заключения трудового договора.

Следующая часть справки касается непосредственно полученных сотрудником доходов за тот или иной период времени. Оформить это можно как списком, так и в виде таблицы (последний вариант намного удобнее). В таблицу вносятся суммы заработной платы помесячно (можно только в рублях, копейки указывать необязательно).

Если указывается «чистый» доход, то никаких дополнительных столбцов делать не нужно, в противном случае необходимо занести сведения о произведенных налоговых отчислениях и страховых выплатах во внебюджетные фонды.

Ниже таблицы нужно указать срок действия трудового договора и если он бессрочный, то это необходимо также отметить.

В завершении документ должен подписать главный бухгалтер и руководитель организации.

Справка об оплате доли в уставном капитале

Справка об оплате доли в уставном капитале является документальным подтверждением оплаты уставного капитала одним либо всеми учредителями ООО. Она может понадобиться как самой организации для составления внутренней отчетности, так и для взаимодействия с окружением. Например, без нее не обойтись при получении лицензии ООО.

Заполнение основной части

Для того чтобы справка имела юридическую силу, ее необходимо правильно заполнить. В основной части информация должна быть изложена четко. Обязательно должны быть указаны следующие моменты:

- Название юридического лица, которое выдавало справку. Даже если в указанных выше реквизитах уже содержится это наименование, в основной части оно прописывается еще раз. Это необходимо для однозначного понимания изложенного. Ведь издаваться справка может и по поручению другого лица.

- ФИО представителя компании.

- На основании какого документа действует представитель. Чаще всего это бывает Устав организации. Все будет зависеть от типа использующихся учредительных документов.

- ФИО того, кому выдается справка об оплате доли в уставном капитале. Это обязательно должен быть участник ООО. Также обязательно указание его паспортных данных во избежание ошибок.

- Сумма доли. Она указывается цифрами и прописью в скобках.

- Сколько процентов от всего уставного капитала составляет эта сумма. Размер доли также может быть указан в виде дроби. Если такой вид принят у юридического лица, то и доля тоже указывается тем же способом.

- Когда были выплачены средства. Если организация новая, то дата выплаты не должна быть более 4 месяцев с момента ее регистрации.

- Подтверждающие документы.

Вид последних будет зависеть от того, в каком виде оплачивалась доля. Это может быть приходной кассовый ордер, квитанция об оплате с пометкой банка об исполнении. Эти бумаги в идеале должны прикладываться к справке.

https://www.youtube.com/watch?v=ZF2XdGUIJOE

Если же речь идет об оплате доли путем передачи имущества, то участник ООО передает копию документа, которая подтверждает право на это имущество, а также отчет о его оценке (выполняется оценщиком) и передаточный акт. Все эти бумаги по отдельности не имеют смысла, они должны прикрепляться одним комплектом. Об этом сказано в письме ФНС от 13 декабря 2005 года №ШТ-6-07/1045.

Образцы заполнения 2-НДФЛ и справки о доходах и суммах налога физического лица, актуальные в 2021 году

Ниже приведены образцы заполнения справки по форме 2-НДФЛ и справки о доходах и суммах налога физического лица. В 2021 году они не потерли своей актуальности.

Обратите внимание! С начала 2021 года изменились правила и сроки сдачи в ФНС формы 2-НДФЛ. Подать ее нужно включительно до 1 марта следующего года. В 2021 году 1 марта приходится на выходной, поэтому срок переносится на 2 марта. Еще одно важное изменение — компаниям и ИП, у которых более 10 работников, направлять форму придется в электронном виде.

Справка о доходах в 2021 году

При обращении в большую часть государственных и муниципальных учреждений человек слышит требование о предоставлении справки о доходах с места работы. Данный документ может быть составлен в различных формах и за разные периоды.

Регистрация

Что касается механизма фиксирования выдачи подобного рода документов, то все будет зависеть от положения о документообороте организации. Именно в нем указывается, кто, когда и в какой форме будет регистрировать конкретно этот документ.

При небольших объемах можно записать данные справки в журнал учета исходящей корреспонденции.

Если же поток выдаваемых справок достаточно большой, то имеет смысл завести специальный журнал учета выдачи справок. С ним найти конкретный документ будет легче, так как там будут только справки.

Справка об оплате доли в уставном капитале при отсутствии альтернатив регистрируется в журнале учета выдачи справок. Там пишутся дата выдачи, номер документа. Лицо, которому выдается справка, там расписывается. Таким образом, при каких-либо разбирательствах можно будет доказать факт существования справки об оплате доли в уставном капитале.

Справка о зарплате: образец

Видео:Дивиденды в ООО как утвердить и оформитьСкачать

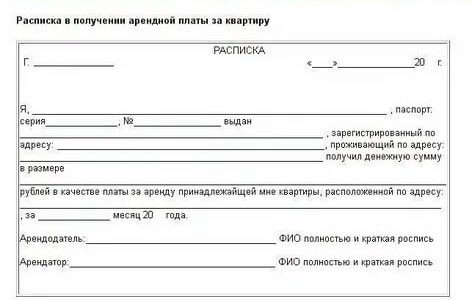

Справка о выплате дивидендов учредителю образец

Удержание исчисленной суммы налога производится налоговым агентом непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ).

ДЕБЕТ 84 субсчет «Нераспределенная прибыль отчетного года» КРЕДИТ 84 субсчет «Нераспределенная прибыль отчетного года, подлежащая распределению» — направлена чистая прибыль (ее часть) на приобретение имущества.

Применение «нулевой» ставки

Печать сегодня не является обязательным атрибутом компании, так что ставить ее требуется только при наличии такого условия в нормативно-правовых актах предприятия.

Под термином «дивиденды» понимается доход, выплачиваемый собственникам организации по результатам ее деятельности. Размер дивидендов находится в прямой зависимости от величины доли участника ООО.

У нас на сайте каждый может бесплатно скачать образец интересующего договора или образца документа, база договоров пополняется регулярно.

В нашей базе более 5000 договоров и документов различного характера.

Это потянет за собой пересчет и доплату налогов, пеню, потому что оплаты облагаются налогом по ставке 13 % НДФЛ и 20 % налог на доход для юр. лиц.

Рассмотрим, от чего это зависит и что еще может понадобиться для выдачи дивидендов. Вам помогут документы и бланки: Законодательные нормы, посвященные ООО, позволяют направлять получаемую им прибыль (всю или ее часть) на выдачу доходов (дивидендов) участникам (п.

Мне нужно подписать справку по форме организации о доходах. Я являюсь наемным директором. Кто может подписать справку: Учредитель или зам. директора?

Обусловлено это тем, что всякая трата компании должна быть обоснована и документально подтверждена. Конечно, учредители общества являются его владельцами.

https://www.youtube.com/watch?v=lklHoVHmQpU

Как отразить в декларации?» (N 3, 2011), «Пора получать (выплачивать) дивиденды» (N 4, 2010).

Генеральный директор действует без доверенности от имени ООО, в том числе представляет его интересы и совершает сделки (пп.1 п.3 ст.40 закона № 14-ФЗ).

Вопрос простой. Я учредитель и генеральный директор ООО, которое не ведет деятельность то есть доход я не получаю, в справке о доходах за последние 3 месяца для получения пособий на ребенка просят в скобках после слов «доход отсутствует» указать причину.

Часть чистой прибыли может выдаваться в виде дивидендов учредителю с периодичностью, которая зафиксирована в уставе предприятия. Распределение активов может осуществляться поквартально, по итогам каждого полугодия или раз в год.

Если вами замечена неточность в любом договоре, либо невозможность функции “скачать” какого-либо договора, обратитесь по контактным данным.

Предприятие применяет УСН с доходно-расходным объектом (налог 15%). Единственным учредителем является физическое лицо (налоговый нерезидент). Финансовые показатели деятельности фирмы за год следующие:

- доходы равны 988 700 руб.;

- учитываемые для целей налогообложения издержки составили 455 500 руб.;

- затраты, которые фактически проведены по бухгалтерскому учету, но не повлияли на размер налоговой базы по УСН, составили 105 700 руб.

ООО вправе выплатить физическому лицу – единственному учредителю дивиденды на основании принятого им решения о распределении прибыли при условии, что не срабатывают ограничения, предусмотренные ст. 29 Федерального закона № 14-ФЗ.

Предприятие применяет УСН с доходно-расходным объектом (налог 15%). Единственным учредителем является физическое лицо (налоговый нерезидент). Финансовые показатели деятельности фирмы за год следующие:

- доходы равны 988 700 руб.;

- учитываемые для целей налогообложения издержки составили 455 500 руб.;

- затраты, которые фактически проведены по бухгалтерскому учету, но не повлияли на размер налоговой базы по УСН, составили 105 700 руб.

Информация о начисленных и выплаченных дивидендах и удержанной с них сумме НДФЛ должна найти отражение в справке по форме 2-НДФЛ и расчете по форме 6-НДФЛ (п. 2 ст. 230 НК РФ).

А вопрос с будущим временем ( будет ли начисляться пособие/предоставляться отпуск) решается просто: на справке указывается срок , в течение которого справка действительна ( в УСЗН — 1 месяц).

Если у общества один учредитель, он должен принимать решение о выплате дивидендов единолично, при этом такие этапы, как собрание, а значит, и составление протокола собрания исключаются, а вот письменное оформление решения и приказ остаются.

Каждый официально занятый гражданин имеет право требовать от своего работодателя справку о том, что отсутствуют любого рода задолженности по заработной плате. Возможно оформление документа в свободном виде, поскольку унифицированная форма отсутствует.

Все, что остается после вычета обязательных расходов является нераспределенной прибылью. В законодательстве отсутствует понятие «чистой» прибыли.

Организация самостоятельно разрабатывает форму бланка такого документа. Первичным документом бухгалтерская справка будет являться при наличии всех обязательных реквизитов, предусмотренных ст. 9 Федерального закона о бухгалтерском учете № 402-ФЗ от 6 декабря 2011 г.

Решение о выплате дивидендов единственному учредителю: образец, пример, бланк

Ресурс для оплаты дивидендов – это чистый доход компании. Понятие чистого дохода устанавливается на основе соответствующих бумаг, которые регулируют правила ведения бухучета.

ДЕБЕТ 84 субсчет «Нераспределенная прибыль отчетного года» КРЕДИТ 80 — отражено увеличение уставного капитала за счет чистой прибыли.

Обратите внимание: такую проводку можно сделать только после того, как учредители примут решение об увеличении уставного капитала.

Я являюсь учредителем ООО, которое последние полгода неактивно. Также в данный момент официально нигде не трудоустроен. Для оформления пособия для малоимущей семьи мне нужна справка о доходах ООО за последние 3 месяца.

https://www.youtube.com/watch?v=7pgtFFt71YM

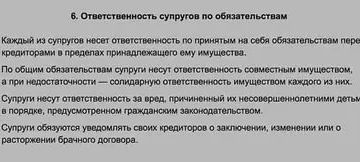

В ст. 29 закона № 14-ФЗ указаны случаи, когда выплата дивидендов в ООО единственному учредителю невозможна:

- заявленный уставный капитал внесен участником не в полном объеме;

- предприятие имеет проблемы с ликвидностью активов и находится на стадии банкротства (или окажется в такой ситуации после выплаты дивидендов);

- нарушен баланс между объемом чистых активов и размером уставного капитала (показатель активов ниже суммы уставного и резервного капитала).

Образец справки о том что дивиденды не начислялись и не выплачивались

Для отражения удержаний налога с выплат нужно провести в отчете один из следующих субсчетов:

- Дебет 75-2 Кредит 68;

- Дебет 70 Кредит 68;

- Дебет 75-2 Кредит 68.

Соответственно, при выплате дивидендов физическим лицам организация на упрощенной системе налогообложения должна удержать и перечислить в бюджет соответствующие суммы налога на доходы физических лиц. Обязано ли ООО также выполнить требование и представить в инспекцию сведения об этих лицах, выплаченных им доходах и удержанных налогах в составе декларации по налогу на прибыль?

Если перечисленные ограничения не срабатывают, учредитель общества вправе принять решение о распределении прибыли прошлых лет, даже если по итогам 2021 года получен убыток.

Во избежание претензий советуем в день принятия решения составить справку, подтверждающую, что ограничения для распределения прибыли отсутствуют. Посмототрите, как отразить в учете, если учредитель погашает заем дивидендами.

Помимо этих бланков, организация может самостоятельно сделать протокол о выплате дивидендов. В таком случае этот документ должен быть утвержден приказом об учетной политике.

В первую очередь, нужно понять, что такое дивиденды. По российскому налоговому законодательству дивидендом называется всякий доход, получаемый участниками организации после выплаты налогов.

Поэтому чаще всего используются типичные бланки, которые заполняют при выплате денег из кассы или при переводе на счет.

Как выплачивать дивиденды учредителям ООО в 2021 году

Организации могут выплачивать дивиденды учредителю от части прибыли каждого квартала, раз в полгода или год.

После сдачи годовой бухгалтерской (финансовой) отчетности за 2021 год было принято решение о выплате дивидендов в 2021 году. За 2021 год получен убыток, но у общества имеется нераспределенная прибыль прошлых лет. Вправе ли в такой ситуации оно выплатить дивиденды учредителю? Является ли оно налоговым агентом по НДФЛ?

Российская компания в качестве налогового агента вычитает размер налога отдельно по каждому плательщику налога применительно к каждой оплате. Снимается НДФЛ с дивидендов одновременно с их выплатой участникам общества. Деньги перечисляются по месту работы организации.

Если в компании есть неразделенный доход прошедших лет, то она может применять его для оплаты дивидендов, ведь расходование чистого дохода может направляться на любые задачи без ограничений, не зависимо от времени его получения.

Пример расчета дивидендов в ооо с одним учредителем

Здесь нужно отметить такой нюанс, что норма относительно порядка определения объема прибыли содержится в Законе об АО.

Решение о возврате суммы излишне уплаченного налога принимается ИФНС в течение 10 дней со дня получения от налогоплательщика соответствующего заявления или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая сверка проводилась (п. 8 ст. 78).

Причем обязательных направлений расходования прибыли для бизнесмена законодательством не установлено. Не надо предпринимателю платить самому себе и дивиденды. Ведь дивиденды перечисляют только фирмы своим учредителям. У бизнесмена учредителей нет, он единственный собственник своего бизнеса. Следовательно, он может свободно взять свою прибыль и потратить ее на любые нужды.

Видео:Какие доплаты предусмотрены законом за 25 лет трудового стажаСкачать

Образец справки учредителю об отсутствии дивидендов

Если отобразить краткую схему действий, то потребуется:

- принять решение о выплате;

- определить сумму дивидендов;

- выдать дивиденды и удержать .

Несмотря на кажущуюся простоту процесса, каждый этап требует правильного оформления. Как же выплатить дивиденды ООО?

В первую очередь, нужно понять, что такое дивиденды.

По российскому налоговому законодательству дивидендом называется всякий доход, получаемый участниками организации после выплаты налогов.

https://www.youtube.com/watch?v=MOlR6alQj-c

Причем распределяются доходы ООО в соответствии с долями учредителей. Таким образом, выплачивают дивиденды исключительно из чистой прибыли предприятия. С полученного дохода выплачиваются налоги, делаются перечисления в фонды.

Только после этого прибыль распределяется меж участников.

Выплата дивидендов при отсутствии прибыли или денег

Справка Признаком банкротства организации является наличие не погашенной в течение 3 месяцев кредиторской задолженности на общую сумму не менее 300 000 руб.

, (далее — Закон № 127-ФЗ) Чтобы проверить эти обстоятельства, к общему собранию нужно подготовить: •бухгалтерскую отчетность на дату проведения собрания; •справку о кредиторах (с расшифровкой сумм и сроков задолженности) и о предполагаемых поступлениях денег.

Дивиденды физическим лицам

Причем дивиденды могут быть получены не только от российских организаций, но и от источников за пределами России (п.

1 ст. 43 НК РФ). Это нужно учесть бухгалтерам обособленных подразделений инофирм, находящихся на территории РФ.Не будут считаться дивидендами выплаты (п. 2 ст. 43 НК РФ):

- акционеру (участнику) в пределах его взноса в уставный капитал при ликвидации организации;

- в виде передачи в собственность акций этой же организации.

При распределении прибыли участникам и акционерам предстоит решить, какую часть (долю) чистой прибыли выплатить в форме дивидендов, а какую оставить в составе собственного капитала.

Никаких нормативов по определению частей (долей) не существует, поэтому хозяйственные общества решают этот вопрос исходя из своих возможностей и потребностей.В пп.

1.1.1 п. 1 гл. 9 Кодекса корпоративного поведения (утв. Распоряжением ФКЦБ России от 04.04.2002 N 421/р)

Образец справка о том что дивиденды не начислялись и не выплачивались

Если акционер отказывается от доходов в пользу организации, то налог следует удержать в день отказа и перечислить его в бюджет.Начисление дивидендов — проводки у получателей (учредителей, участников) отражаются в бухгалтерском учете на дату, когда собрание акционеров (участников) приняло решение об их выплате (п.

7, подп. а-в п. 12, п. 16 ПБУ 9/99, утвержденного приказом Минфина России от 06.05.

1999 № 32н):Когда юрлицо, выплачивающее дивиденды, одновременно является их получателем, налог, уплачиваемый резидентами, может быть снижен за счет уменьшения общей налоговой базы (общей суммы дивидендов, выделенной для распределения), которая в этом случае будет рассчитана как разница между суммами предназначенных к выдаче и полученных дивидендов (п.

2 ст. 214 и п. 2 ст. 275 НК РФ).По своей сути дивиденды являются частью прибыли (а точнее, чистой прибыли), которая осталась после уплаты налогов.

Выплата дивидендов учредителям ООО в 2021 году

В статье 28 сказано об обязательности наличия решения общего собрания участников, на основании которого производится данное распределение средств. Закон предполагает следующие правила для ООО: Выплата рассчитывается при учете долей учредителей в уставном капитале.

Выплата не может производиться чаще, чем ежеквартально. ООО также имеет право делать это один раз за полгода или год.

Более конкретно вопрос периодичности отражается в уставе.

📹 Видео

Как правильно выводить дивиденды?Скачать

Судебное дело | Отказ от прохождения медицинского освидетельствования на состояние опьяненияСкачать

Выплата дивидендов единственному учредителю ОООСкачать

Дивиденды учредителю – физическому лицу (сотрудник)Скачать

Учет выплаты дивидендов и долей от прибылиСкачать

Как изменится порядок налогообложения дивидендов в 2023 году?Скачать

Зачем выплачивать дивиденды?Скачать

Начисление и выплата дивидендов в 1ССкачать

Как отчитаться в налоговую по дивидендам и сделкам? Пошаговая инструкцияСкачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Дивиденды, выплачиваемые российским компаниям и налогиСкачать

Начисление и выплата дивидендов в 1ССкачать

Начисление дивидендов в 1С 8.3 ЗУП учредителюСкачать

Начисление и выплата дивидендов физлицу - участнику ООО в 1С:Бухгалтерии 8Скачать

Налогообложение и выплата дивидендовСкачать

Начисление дивидендов в 1С 8.3 БухгалтерияСкачать