Плательщики вмененного налога отчитываются перед ИФНС ежеквартально. Нормами действующего законодательства подача нулевого отчета по вмененке не предусмотрена.

Поскольку расчет ведется не из реального дохода, а предполагаемого, даже при отсутствии выручки налог должен быть начислен.

Разберемся, как заполняется декларация по ЕНВД за 3 квартал 2021 года – новая форма, образец и сроки сдачи вы найдете ниже.

Читайте: Декларация по ЕНВД за 1 квартал 2021

Консультант Плюс

Попробуйте бесплатно

- Кто сдает декларацию по ЕНВД за 3 квартал 2021 года

- Декларация по ЕНВД за 3 квартал 2021 года – бланк

- Сроки сдачи декларации по ЕНВД за 3 квартал 2021 года

- Декларация по ЕНВД – порядок заполнения

- Декларация по ЕНВД за 3 квартал 2021 – образец заполнения

- Титульный лист

- Раздел 2

- Раздел 3

- Раздел 1

- Сроки сдачи налоговой декларации енвд

- Когда ЕНВД не подлежит уплате в 2021 году

- Сроки уплаты ЕНВД в 2021 году

- Таблица. Сроки уплаты Единого налога на вмененный доход в 2021 году

- Заполнение платежного поручения на уплату ЕНВД

- Ответственность за неуплату ЕНВД в 2021 году

- Сроки подачи декларации по ЕНВД в 2021 году

- Таблица сроков сдачи декларации по ЕНВД в 2021 году

- Информация полезна? Расскажите друзьям и коллегам

- Срок сдачи и уплаты декларации по ЕНВД за 1 квартал 2021 года

- Сроки уплаты ЕНВД на 2021 год

- Срок сдачи декларации ЕНВД за 1 квартал 2021 года

- Как считают налог на ЕНВД

- Где найти показатели для формулы ЕНВД

- Что ещё влияет на расчёт налога ЕНВД

- Бланк декларации

- Пример заполнения декларации ЕНВД за первый квартал 2021 года

- Ответственность за нарушение сроков сдачи декларации ЕНВД

- Енвд в 2021 году: состав, сроки сдачи, штрафы — контур.бухгалтерия

- Способы сдачи декларации

- Сроки и место сдачи декларации по ЕНВД

- Декларация по ЕНВД с 1 января 2021 года

- Декларация по ЕНВД за 1 квартал

- Декларация по ЕНВД за 2 квартал

- Декларация по ЕНВД за 3 квартал

- Декларация по ЕНВД за 4 квартал

- Из каких разделов состоит ЕНВД

- Как рассчитать ЕНВД

- Нулевая декларация по ЕНВД

- Штраф за декларацию ЕНВД 2021

- Сроки уплаты ЕНВД и сдачи декларации в 2021 году

- Когда ЕНВД не подлежит уплате в 2021 году

- Сроки уплаты ЕНВД в 2021 году

- Таблица. Сроки уплаты Единого налога на вмененный доход в 2021 году

- Ответственность за неуплату ЕНВД в 2021 году

- Сроки подачи декларации по ЕНВД в 2021 году

- 🎬 Видео

Кто сдает декларацию по ЕНВД за 3 квартал 2021 года

Подать в налоговую инспекцию отчет обязаны те, кто состоит на учете в ИФНС в качестве плательщиков ЕНВД. Напомним, для этого нужно представить заявление по установленной форме в 5-дневный период с момента начала вмененной деятельности (п. 3 стат. 346.28 НК).

Отчитаться необходимо в налоговые органы по адресу учета вмененщика или ведения бизнеса. Большинство компаний отправляют отчет по месту ведения хоздеятельности. По адресу регистрации подавать сведения обязаны фирмы и ИП на ЕНВД по следующим видам деятельности:

- Оказание услуг по грузоперевозкам или пассажирским.

- Ведение разносной торговли и развозной.

- Размещение рекламных материалов и рекламы.

В случае ведения в разных территориях нескольких видов деятельности, но администрируемых одной ИФНС, разрешается подать декларацию в эту инспекцию. Если же территориально бизнес ведется по адресам, которые подведомственны разным ИФНС, подавать сведения придется в каждую из них отдельно.

Декларация по ЕНВД за 3 квартал 2021 года – бланк

Действующий бланк утвержден ФНС в Приказе № ММВ-7-3/414 от 26.06.18 г. Эта форма применяется с 4 кв. 2021 г. Корректировка отчета была вызвана необходимостью отражения в документе данных по вычету на приобретение онлайн-ККТ ИП на ПСН и ЕНВД.

Документ включает в себя титульник и четыре раздела. Все вмененщики заполняют титульный лист и первые три раздела, только ИП заполняют (при необходимости) четвертый раздел. Способ подачи данных зависит от численности персонала. Налогоплательщики с количеством работников от 100 чел. должны отправлять документ только в электронном формате.

Читайте: Нулевая декларация по ЕНВД

Сроки сдачи декларации по ЕНВД за 3 квартал 2021 года

Общий нормативный срок подачи установлен в п. 3 стат. 346.32 НК. Согласно требованиям отчет подается не позднее 20-го числа за расчетным периодом, то есть, кварталом. Срок сдачи декларации по ЕНВД за 3 квартал 2021 года – до 21-го октября 2021 года. В связи с тем, что 20-ое октября выпадает на воскресенье, срок перенесен на 1 день – на понедельник.

При этом уплатить налог требуется не позднее 25-го числа. Соответственно, за 3 квартал 2021 года срок уплаты – до 25-го октября 2021 года.

Обратите внимание! За нарушение сроков подачи отчета взыскивается минимальный штраф в 1000 руб. (п. 1 стат. 119 НК). За каждый месяц просрочки придется заплатить 5 % от начисленного налога, но максимально не больше 30 %.

Декларация по ЕНВД – порядок заполнения

Подробный порядок заполнения и действующий бланк утверждены в Приказе ФНС № ММВ-7-3/414@ от 26.06.18 г. Начинать вносить данные лучше в такой очередности: титульник, разд. 2, 4, 3 и затем 1. Помните, что:

- По каждому из вмененных видов деятельности формируется отдельный разд. 2.

- Общая ставка = 15 %, но по своему усмотрению субъекты РФ вправе ее понижать до 7,5 %.

- Вычет в разд. 4 можно заявить, если документ составляется по ИП; расходы на онлайн-ККТ понесены до 1-го июля 2021 г.; ранее затраты на кассовую технику не брались к уменьшению.

- Данные в разд. 1 (с суммой налога к уплате) детализируются по кодам ОКТМО.

- В разд. 3 отражаются все виды полагающихся вмененщику вычетов, включая расходы по страховым взносам за сотрудников и «за себя» (для ИП), а также на онлайн-ККТ.

- Расчет налога ведется не по фактически извлеченным доходам, а по предполагаемым. Для этого берутся значения базовой доходности, физпоказателя, коэффициенты К1 (1,915 для 2021 г.) и К2 (по территориальному расположению вмененщика согласно НПА региона).

- Все стоимостные показатели вносятся в полных рублях по правилам математического округления.

- Страницы пронумеровываются, начиная с титульника (001).

- Не допускаются двусторонняя распечатка отчета и исправление ошибок корректирующими средствами.

Декларация по ЕНВД за 3 квартал 2021 – образец заполнения

Предположим, ИП Иванова Н.В. оказывает парикмахерские услуги в г. Ростове-на-Дону. У нее работает 3 парикмахера. Исходные данные для заполнения декларации по ЕНВД за 3 квартал 2021 года:

- Ставка = 15 %.

- Базовая доходность (БД) = 7500 руб. на 1 работника.

- Число сотрудников, включая ИП = 8 чел.

- К1 = 1,915.

- К2 = 1 (определен по адресу оказания услуг).

- Уплачено в 3 квартале взносов за работников = 22800 руб.

Приведенный далее образец поясняет, как нужно заполнять декларацию. Выделим основные моменты отражения данных.

Титульный лист

Налоговый период обозначаем кодом 23. Расшифровка кодов по месту учета отражена в Приложении 3 к Порядку заполнения. В нашем случае – это «320» (по адресу нахождения парикмахерской).

Раздел 2

Вид хоздеятельности определяется по Приложению 5 к Порядку заполнения отчета. По стр. 010 разд. 2 вносим «01». У нас 1 вид деятельности. Если ведется несколько видов вмененной деятельности, нужно заполнять по каждому из них отдельный разд. 2.

В стр. 020 вносим адрес нахождения парикмахерской, в стр. 030 – ОКТМО. Ниже делаем расчет налога за 3 квартал:

- 7500 руб. х 1,915 х 1 х (8 + 8 + 8) = 344700 руб. (облагаемая база).

- 344700 руб. х 15 % = 51705 руб.

Раздел 3

У ИП есть наемный персонал, поэтому по стр. 005 вносим код «1». В стр. 010 указываем рассчитанную величину налога 51705 руб. По стр. 020 указываем, сколько взносов уплачено в 3 кв. за наемных работников – 22800. По стр. 030, 040 поставим прочерк. А в стр. 050 рассчитаем налог к уплате:

- 51705– 22800 = 28905 руб. к уплате за 3 квартал (с учетом правила, что уменьшить на взносы при наличии наемного персонала можно только на 50 % от рассчитанного в разд. 2 налога).

Раздел 1

Результат из разд. 3 переносим в стр. 020 разд. 1. А по стр. 010 указываем ОКТМО. В нашем случае ИП должен уплатить за 3 квартал 2021 года 28905 руб.

https://www.youtube.com/watch?v=pDOOnEJUQgA

Бланк декларации по ЕНВД за 3 квартал 2021 года – скачать можно здесь

Образец заполнения декларации по ЕНВД за 3 квартал 2021 года – скачать можно здесь

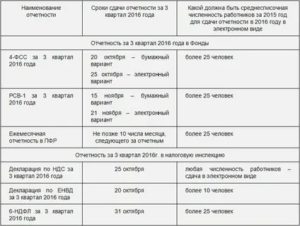

Видео:Налоговая отчетность. Сроки сдачи .Скачать

Сроки сдачи налоговой декларации енвд

Плательщики Единого налога на вмененный доход должны не только своевременно уплачивать налог, но и сдавать налоговую декларацию по нему. Из статьи вы узнаете, в какие сроки налогоплательщикам нужно уплатить ЕНВД и сдать по нему декларацию в 2021 году.

Когда ЕНВД не подлежит уплате в 2021 году

Рассмотрим ситуации, когда ИП или организации могут не осуществлять уплату ЕНВД. Единый налог на вмененный налог не нужно платить в таких ситуациях:

1. Физический показатель для исчисления ЕНВД был утрачен.

2. Деятельность на «вмененке» была прекращена налогоплательщиком (он снялся с регистрационного учета в качестве плательщика Единого налога на вменный доход).

[/attention]3. Если размер уплаченных фиксированных страховых взносов ИП превышает или равен размеру налога на вмененный доход в этом же налоговом периоде. Этот пункт может быть реализован только для ИП, не применяющих наемный труд.

Тем не менее, даже если деятельность фактически не велась, заплатить единый налог все же придется, в случае если налогоплательщик стоит на учете.

Сроки уплаты ЕНВД в 2021 году

Налоговым периодом для Единого налога на вмененный доход признается квартал. В соответствии с нормами действующего российского законодательства (пункт 1 статьи 346.32 НК РФ), ЕНВД необходимо уплатить в бюджет государства не позже, чем 25 числа месяца, который следует за прошедшим налоговым периодом, то есть, кварталом.

Стоит учитывать, что если дата уплаты единого налога выпадает на нерабочий день, то произвести оплату следует не позднее первого рабочего дня (после праздника или выходного). Об этом сказано в НК РФ (пункт 7 статьи 6.1).

Предлагаем вам ознакомиться со сроками уплаты ЕНВД в 2021 году в виде таблицы.

Таблица. Сроки уплаты Единого налога на вмененный доход в 2021 году

Период уплаты

Срок уплаты

за 4 квартал 2021 года

до 25 января 2021 года

за 1 квартал 2021 года

до 25 апреля 2021 года

за 2 квартал 2021 года

до 25 июля 2021 года

за 3 квартал 2021 года

до 25 октября 2021 года

за 4 квартал 2021 года

до 25 января 2021 года

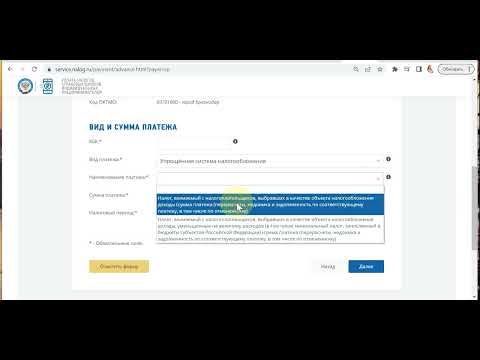

Заполнение платежного поручения на уплату ЕНВД

При заполнении платежного поручения, обратите внимание на следующее:

- поле «104» — укажите КБК и проверьте его правильность;

- поле «105» — укажите ОКТМО (данный код соответствует виду «вмененной» деятельности);

- поле «110» — тип платежа — не заполняйте эту графу (эти сведения содержатся в КБК).

На 2021 год установлены следующие КБК:

- Единый налог на вмененный доход 182 1 05 02010 02 1000 110

- Пени по ЕНВД 182 1 05 02010 02 2100 110

- Штраф по ЕНВД 182 1 05 02010 02 3000 110

С бланком платежного поручения на уплату ЕНВД, актуального в 2021 году можно ознакомиться здесь:

ЕНВД в 2021 году нужно оплатить по реквизитам ИФНС, которой подведомственна территория, где ведется деятельность на «вмененке».

Ответственность за неуплату ЕНВД в 2021 году

За неуплату ЕНВД для налогоплательщиков предусмотрена такая ответственность:

Основание (НК РФ)

Вид ответственности

статья 45 пункт 2

взыскание недоимки по единому налогу на вменный доход

статья 75 пункт 1 и 3

за несвоевременную уплату налога предусмотрено начисление пеней (за каждый день просрочки платежа)

статья 57 пункт 2

статья 122 пункт 1

за неуплату налога предусмотрен штраф в размере 20% от ЕНВД, который не был уплачен (если налогоплательщик не осуществил оплату неумышленно)

статья 122 пункт 3

за неуплату налога предусмотрен штраф в размере 40% от ЕНВД, который не был уплачен (если налогоплательщик не осуществил оплату умышленно)

Сроки подачи декларации по ЕНВД в 2021 году

В 2021 году налоговую декларацию по ЕНВД нужно подать в ИФНС:

- по месту нахождения организации или ИП (если конкретное место осуществления предпринимательской деятельности определить затруднительно, как в случае с услугами такси);

- по месту, где ведется «вмененная» деятельность.

Обратите внимание, что нулевой декларации по ЕНВД быть не может. Это связано с тем, что даже при отсутствии фактической деятельности, уплачивать налог необходимо исходя из физических показателей, таких как площадь помещения, численность работников и прочее.

https://www.youtube.com/watch?v=yT4uIszhfEo

На основании пункта 3 статьи 346.32 Налогового кодекса РФ, подавать декларацию по ЕНВД необходимо по итогам квартала, не позже, чем 20 числа месяца, который следует за отчетным кварталом.

С бланком, на котором нужно сдавать декларацию по ЕНВД в 2021 году, можно ознакомиться здесь:

[1]

Таблица сроков сдачи декларации по ЕНВД в 2021 году

Период сдачи декларации по ЕНВД

Срок сдачи декларации по ЕНВД

до 22 января 2021 года

за 1 квартал 2021 года

до 20 апреля 2021 года

за 2 квартал 2021 года

до 20 июля 2021 года

за 3 квартал 2021 года

до 20 октября 2021 года

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК — 74999385226. СПБ — 78124673429. Регионы — 78003502369 доб. 257

Срок сдачи и уплаты декларации по ЕНВД за 1 квартал 2021 года

Плательщики ЕНВД обязаны регулярно и своевременно платить налоги, а также сдать налоговою декларацию. Поэтому налоговая служба назначила срок сдачи декларации ЕНВД за 1 квартал 2021 , и последующие платежи на весь период. В статье детально описаны все расчеты, числа и даты, которые не позволят налогоплательщикам совершить нарушение сроков оплаты.

Сроки уплаты ЕНВД на 2021 год

Независимо от формы налогоплательщика, сроки оплаты единого налога не отличаются. Периодом уплаты ЕНВД является середина каждого квартала, который назначен действующим законом РФ, согласно пункту 1 статьи 346.32 НК РФ и его нужно оплатить не позднее 25 числа.

Однако не стоит забывать о законодательстве НК РФ, где в статье 6.1 пункта 7 сказано, что если налоговая дата выпадает на выходной день, то декларацию необходимо сдать на последующий рабочий день.

Таким образом, срок уплаты ЕНВД за 1 квартал 2021 года назначен на выплату, которую нужно произвести до 25 апреля.

[2]

Полный список чисел и учета для уплаты ЕНВД на 2021 год:

- 4-й квартал предыдущего семестра оплачивается 25 января 2021 года.

- 1-й кв. — 25.04.2021 г.

Видео:КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Срок сдачи декларации ЕНВД за 1 квартал 2021 года

Плательщики налога на вменённый доход отчитываются по своему режиму ежеквартально. Крайний срок сдачи ЕНВД за 1 квартал 2021 года перенесён на первый рабочий день после выходных – 22 апреля, вместо обычного 20 числа.

Декларация по ЕНВД недавно изменилась, поэтому рассмотрим заполнение нового бланка подробнее. Но перед тем, как перейти к самой декларации, надо разобраться в формуле расчёта налога на вменённый доход.

Как считают налог на ЕНВД

На этом режиме налогом облагается не реальный, а вменённый, т.е. предполагаемый доход организации или предпринимателя. В формуле расчёта налога несколько составляющих:

- физический показатель – в зависимости от вида деятельности ФП может выражаться в квадратных метрах торговой площади, количестве транспортных средств, численности работников и др.

- базовая доходность в рублях – предполагаемый доход на единицу физического показателя в месяц, например, на одного работника при оказании бытовых услуг это 7500 рублей;

- коэффициент К1 – учитывает рост инфляции, ежегодно устанавливается Правительством, в 2021 году равен 1,915;

- коэффициент К2 – в диапазоне от 0,05 до 1, устанавливается нормативными актами муниципальными образований по месту деятельности.

Все показатели формулы, кроме коэффициента К1, который остаётся фиксированным, будут индивидуальными для каждого налогоплательщика. Поэтому перед тем, как перейти к заполнению декларации ЕНВД в 2021 году, надо их найти.

Где найти показатели для формулы ЕНВД

Проще всего найти базовую доходность и физический показатель. Они указаны в статье 346.29 Налогового кодекса, причём по разным видам деятельности установлены разные значения, например:

- пассажирские автоперевозки — 1 500 рублей на одно посадочное место;

- СТО и автомойки – 12 000 рублей на одного работника;

- услуги общественного питания с залом обслуживания посетителей – 1 000 рублей на один кв. метр.

А вот узнать коэффициент К2 не всегда просто, потому что в каждом населённом пункте и по разным видам деятельности он свой. К2 можно уточнить в налоговой инспекции по месту ведения бизнеса или найти его на сайте ФНС.

https://www.youtube.com/watch?v=qflYppQNO-E

Для расчёта налога остаётся узнать только налоговую ставку. Стандартное значение налоговой ставки ЕНВД по России – 15%. Но согласно статье 346.

31 НК РФ на территории субъектов РФ и отдельных муниципальных образований могут быть установлены пониженные налоговые ставки — до 7,5%.

Правда, в отличие от дифференцированной ставки на УСН Доходы минус расходы, регионы неохотно устанавливают льготные ставки для плательщиков ЕНВД.

Кое-где пониженная ставка всё же применяется. Например, в г. Горячий ключ Краснодарского края плательщики ЕНВД, занятые ремонтом мебели, розничной и развозной торговлей рассчитывают налог по ставке 7,5%. А в Белогорском районе Амурской области для бытовых услуг установлена ставка 10%. Узнать действующую ставку ЕНВД можно в ИФНС по месту деятельности.

После того, как мы разобрались со всеми составляющими при расчёте ЕНВД, можно привести и саму формулу налога по стандартной ставке: БД * ФП * К1 * К2 *15%.

Что ещё влияет на расчёт налога ЕНВД

Налог на вменённый доход, который рассчитывается по формуле выше, называется исчисленный. Но это ещё не та сумма, которую надо заплатить в бюджет. В большинстве случаев исчисленный ЕНВД можно уменьшить:

- На страховые взносы за работников и ИП за себя, если они были перечислены в отчётном квартале.

- На расходы по приобретению ККТ в пределах 18 000 рублей за одну единицу. Этот вычет предоставляется только индивидуальным предпринимателям, организации заявить его не могут.

Обратите внимание: для корректного одновременного отражения двух вычетов в одном квартале надо учесть ряд нюансов. Рекомендуем в этом случае обращаться на бесплатную консультацию по налогообложению.

Бланк декларации

Форма новой декларации ЕНВД в 2021 году утверждена приказом ФНС от 26 июня 2021 года № ММВ-7-3/414@. Бланк состоит из пяти страниц, причём, для указания сведений о приобретённом кассовом аппарате есть отдельный раздел.

- Титульный лист – указывается стандартная информация о налогоплательщике: ИНН, КПП, полное наименование, телефон, а также отчётный период, код инспекции и места учёта.

- Раздел 1 – здесь отражается итоговая сумма налога к уплате в бюджет.

- Раздел 2 – на этой странице указывают адрес ведения деятельности на ЕНВД и все показатели формулы налога (БД, ФП, К1, К2, налоговая ставка). Если организация или ИП занимается несколькими видами деятельности, то по каждому из них заполняется отдельная страница.

- Раздел 3 – в первой строке этого раздела указывают налог, рассчитанный по формуле. В следующих двух строках отражают страховые взносы, перечисленные в отчётном квартале, за счёт которых уменьшается исчисленный налог. Если ИП заявляет вычет, связанный с приобретением ККТ, то эти расходы он вписывает в строку 040. В последней строке повторяют сумму налога к уплате.

- Раздел 4 – предназначен для внесения сведений о кассовом аппарате (название, заводской и регистрационный номер, сумма расходов на приобретение).

Организации, а также индивидуальные предприниматели, которые не заявляют вычет на кассу, заполняют только четыре страницы, без раздела 4.

Пример заполнения декларации ЕНВД за первый квартал 2021 года

Посмотрим на примере, как заполнить декларацию ЕНВД за первый квартал 2021 года. Дано:

- налогоплательщик – ООО «Рассвет»

- место деятельности – г. Борисоглебск Воронежской области

- вид деятельности — розничная торговля в магазине с залом площадью 45 кв. метров (алкоголь не реализуется);

- базовая доходность на 1 кв. м – 1800 рублей;

- К2 – 0,916 (указан в решении Борисоглебской городской Думы от 24.04.2021 № 78);

- страховые взносы за работников, уплаченные в первом квартале – 37 000 рублей.

Укажем на титульном листе данные необходимые данные:

- ИНН и КПП условные;

- номер корректировки – 0, т.к. это первая декларация за отчётный период;

- налоговый период за первый квартал – 21;

- отчётный год – 2021;

- код ИФНС – 3604;

- код места учёта – 310 (означает место осуществления деятельности российской организации, остальные коды есть в приложении № 3 приказа ФНС от 26 июня 2021 года № ММВ-7-3/414@).

В разделе 1 заполняем строку 010, где указываем код ОКТМО Борисоглебского городского округа – 20710000. В строку 020 вносим итоговую сумму налога к уплате.

ООО «Рассвет» ведёт деятельность только по одному адресу, поэтому строки 010 и 020 заполняются только один раз.

Если плательщик ЕНВД ведет деятельность в нескольких муниципальных образованиях, то по каждому из них указывается свой код ОКТМО и сумма налога к уплате.

https://www.youtube.com/watch?v=zlDR_vqSQ6g

В раздел 2 надо внести полный адрес ведения деятельности и все составляющие формулы расчёта ЕНВД. Причём, физический показатель указывают отдельно за каждый месяц отчётного квартала.

В строке 010 раздела 3 отражается сумма исчисленного налога. В нашем примере это 63 938 рублей. В следующей строке прописана сумма взносов, которая уменьшает исчисленный налог.

Но учитывая, что ООО платило взносы за работников, налог можно уменьшить не более, чем на 50%. То есть, из перечисленной суммы в 37 000 рублей можно учесть только 31 969 рублей.

Для ИП без работников такого ограничения нет, поэтому налог можно уменьшать на всю сумму взносов, перечисленных в отчётном квартале. Итоговая сумма к уплате – 31 969 рублей.

Скачать образец заполнения декларации декларацию ЕНВД за первый квартал 2021 года

Ответственность за нарушение сроков сдачи декларации ЕНВД

Сроки сдачи ЕНВД устанавливает статья 346.32 Налогового кодекса – не позднее 20-го числа месяца, следующего за отчётным кварталом. Как мы уже говорили, крайний срок сдачи ЕНВД за 1 квартал 2021 года, с учётом переноса из-за выходного дня, – 22 апреля 2021 года.

Кстати, в 2021 году 20-ое отчётное число всегда выпадает на выходной день, поэтому крайние сроки сдачи на ЕНВД в следующих налоговых периодах будут такими:

- за 2 квартал – 22 июля;

- за 3 квартал – 21 октября.

А за 4 квартал декларация сдаётся уже в 2021 году, причём 20 января – рабочий день, поэтому переноса даты здесь не происходит.

Но совсем необязательно откладывать сдачу декларации на самый крайний срок, ведь могут произойти обстоятельства, которые помешают это сделать. В этом случае налогоплательщика оштрафуют на сумму в 5% от суммы налога, который должен быть заплачен по данным этой декларации (за каждый месяц просрочки), но не менее 1000 рублей.

Установлена также дополнительная мера ответственности – блокировка расчётного счёта организации или ИП, если просрочка со сдачей декларации превысила 10 дней.

Видео:ЗАПОЛНЯЕМ НАЛОГОВУЮ ДЕКЛАРАЦИЮ ПО УСН ДЛЯ ИПСкачать

Енвд в 2021 году: состав, сроки сдачи, штрафы — контур.бухгалтерия

Декларацию по ЕНВД налогоплательщики сдают четыре раза в год по итогам квартала. В статье расскажем о сроках сдачи декларации, изменениях на 2021 год, о расчете налога и заполнении декларации, штрафах и нулевках.

статьи:

Способы сдачи декларации

Возможны три способа сдачи отчета:

- его сдает в налоговую непосредственно сам руководитель фирмы, или его официально доверенное лицо, или индивидуальный предприниматель;

- на почту заказным письмом (стандартно для таких документов должно быть уведомление и опись вложения);

- в электронном виде через интернет: с помощью сервиса ФНС или оператора ЭДО.

Сроки и место сдачи декларации по ЕНВД

Сдавать ЕНВД нужно до 20-го числа месяца, который идет за последним месяцем отчетного квартала.

Отчет за 1 квартал 2021 года — до 20 апреля 2021 (20 число приходится на субботу, поэтому срок сместился на понедельник 22-го).

Отчет за 2 квартал 2021 года — до 20 июля 2021.

Отчет за 3 квартал 2021 года — до 20 октября 2021.

Отчет за 4 квартал 2021 года — до 20 января 2021.

Уплатить налог на вмененный доход надо до 25 числа месяца, следующего за отчетным кварталом.

Декларацию по ЕНВД сдают в налоговую по месту регистрации бизнеса или по месту фактического нахождения. Например, у частных грузоперевозчиков рабочее место постоянно перемещается.

В бухгалтерском календаре от Контур.Бухгалтерии вы можете посмотреть, какие налоги нужно уплатить в текущем месяце и прочитать, как это сделать.

Декларация по ЕНВД с 1 января 2021 года

Еще в 2021 году в декларации появился раздел № 3 с расчетом страховых взносов, уменьшающих налог. Помните, что компаниям нельзя уменьшать сумму более чем наполовину, однако ИП без сотрудников могут даже обнулить налог и совсем его не платить.

https://www.youtube.com/watch?v=XJ0he539AlM

Чтобы ИП могли отразить в декларации налоговый вычет за покупку онлайн-кассы, налоговики разработали новую форму отчетности. Ее утвердил приказ ФНС от 26 июня 2021 г. N ММВ-7-3/414@.

Тратить много времени на изучение новой формы не придется. Бланк остался прежним, но пополнился дополнительным разделом.

Раздел 4 ввели для отражения расходов на покупку, установку и настройку онлайн-ККТ предпринимателями.

Напомним, что 1 июля 2021 года окончился переход на онлайн-кассы, поэтому в обновлении формы есть необходимость. При покупке кассовой техники в этом разделе нужно отразить:

- наименование модели приобретенной кассы;

- заводской номер кассы;

- регистрационный номер, полученный от налоговой;

- дата регистрации кассы в инспекции;

- расходы на покупку, установку и настройку — к вычету можно принять расходы в сумме не более 18 000 рублей на одну кассу.

Декларация по ЕНВД за 1 квартал

Отчетный период по вмененному налогу — квартал. Поэтому уже в апреле 2021 года надо снова сдавать отчет. Общепринятый срок сдачи — 20-е число месяца, следующего за отчетным кварталом. В 2021 году 20 апреля приходится на понедельник, поэтому срок не переносится. Заплатить налог надо не позже 25 апреля.

Имейте в виду, что даже если вы не покупали онлайн-кассу и у вас нет возможности применить вычет — вы обязаны использовать новый бланк отчетности. Не забывайте, что с 2021 года действуют повышенные коэффициенты дефляторы, К1 равен 2,005, а значение К2 уточните в местной налоговой.

На титульном листе укажите в поле отчетный год — 2021, а в коде налогового периода — 21 для первого квартала. При реорганизации или ликвидации организации во втором квартале укажите код периода 51.

Декларация по ЕНВД за 2 квартал

Второй отчет в 2021 году подготовьте за период апрель-июнь. Общепринятый срок сдачи — 20-е число месяца, следующего за отчетным кварталом.

В этом году 20 июля выпадает на понедельник, поэтому срок не переносится. Сдать декларацию можно в электронной или бумажной форме.

На бумаге отчет можно отнести в налоговую лично, передать с представителем или отправит по почте. Заплатить налог надо до 25 июля.

Не забывайте применять новый коэффициент дефлятор К1, который равен 2,005 в этом году. Новые значения К2 спросите в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2021, а в коде налогового периода — 22 для второго квартала. При реорганизации или ликвидации организации во втором квартале укажите код периода 54.

Декларация по ЕНВД за 3 квартал

Третий отчет по системе ЕНВД сдавайте за третий квартал — за период с июля по сентябрь. Сдать декларацию нужно до 20 октября, но так как этот день приходится на воскресенье, то еще можно успеть подать отчетность в понедельник.

Сдавать декларацию по ЕНВД можно в электронной или бумажной форме. Бумажный отчет можно отправить в налоговую почтой, с представителем или принести лично. Электронную декларацию можно удобнее сдавать онлайн через сервис Контур.

Бухгалтерия.

Не забывайте применять коэффициент дефлятор К1, который равен 2,005 в этом году. Значения К2 уточните в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2021, а в коде налогового периода — 23 для третьего квартала. При реорганизации или ликвидации организации в третьем квартале укажите код периода 55.

Декларация по ЕНВД за 4 квартал

Четвертую декларацию по ЕНВД налоговая ждет за период с октября по декабрь. Сдать декларацию нужно уже в следующем 2021 году до 20 января. Сдавать декларацию по ЕНВД можно в электронной или бумажной форме. Бумажный отчет можно отправить в налоговую почтой, с представителем или принести лично. Электронную декларацию удобнее подавать онлайн через сервис Контур.Бухгалтерия.

Не забывайте применять коэффициент дефлятор К1, который равен 2,005 в этом году. Значения К2 уточните в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2021, а в коде налогового периода — 24 для четвертого квартала. При реорганизации или ликвидации организации в четвертом квартале укажите код периода 56.

Из каких разделов состоит ЕНВД

Декларация по ЕНВД состоит из титульного листа и четырех разделов. ИП на ЕНВД, которые желают получить вычет на кассу должны заполнить все разделы.

https://www.youtube.com/watch?v=By_rc179l00

На всех листах декларации, указываются ИНН и КПП компании. Если организация одновременно состоит на учете по месту расположения обособленного подразделения (филиала) и по тому месту, где она ведет деятельность, облагаемую налогом на вмененный доход, то в декларации нужно указать КПП, присвоенный компании как плательщику этого налога, а не КПП филиала.

В титульном листе не произошло изменений. Его нужно заполнить по старым правилам. Указать основную информацию о бизнесе: название или ФИО, налоговый период, отчетный код, код по месту представления, каким ОКВЭД соответствует ваш бизнес и т.п.

Первый раздел обычно заполняют в последнюю очередь. Он отражает обязательства по уплате ЕНВД в бюджет.

Во втором разделе нужно рассчитать сумму налога. Второй раздел заполняется отдельно для каждого вида деятельности и по каждому ОКТМО.

Укажите в разделе 2 адрес работы, код ЕНВД, базовую доходность и коэффициенты К1 и К2. По строкам 070-090 укажите величину физического показателя по месяцам квартала.

Укажите ставку налога 15% (или меньше, если в вашем регионе введены льготы) и рассчитайте налог за квартал.

В третьем разделе указывается финансовая информация по бизнесу, страховые взносы. Тут нужно объединить сведения из второго и четвертого раздела, чтобы подсчитать итоговую сумму налога. Сначала налог уменьшается на страховые взносы, а затем на вычет за покупку кассы.

Четвертый раздел нужно заполнить для каждой единицы ККТ, приобретенной для работы на ЕНВД. Сумма расходов на приобретение экземпляра ККТ принимается к вычету и указывается в строке 040 Раздела 3.

Как рассчитать ЕНВД

Для расчета налога используется следующая формула:

Сумма налога = Налоговая база × Налоговая ставка.

Для расчета налоговой базы (суммы вмененного дохода) используется следующая формула:

Вмененный доход за месяц = Базовая доходность × К1 × К2 × Физический показатель

Базовая доходность определяется по типу бизнеса согласно п. 3 ст. 346.29 НК РФ. Там же можно найти физические показатели по ЕНВД.

Физический показатель зависит от вида деятельности. Если вы оказываете бытовые услуги и являетесь ИП, то ваш физический показатель — это сотрудники. А для предпринимателя на своем автобусе, который перевозит пассажиров, физический показатель — это посадочные места в авто. Соответственно, налоговая база будет другой.

Что касается корректировочных коэффициентов-дефляторов К1 и К2, то их можно посмотреть в Приказе от 30.10.2021 № 595 (K1) и в решении местного органа власти по месту регистрации бизнеса (K2). К1 с 2021 года увеличился до 2,005.

Нулевая декларация по ЕНВД

Даже если компания/ИП не вели никакой деятельности в отчетном квартале, сдавать пустую (нулевую) ЕНВД не стоит. Налог вам все равно начислят, но за последний период, когда была ненулевая отчетность.

Дело в том, что налог рассчитывается на основе физического показателя, а не фактического дохода. Отсутствие физических показателей — повод сняться с учета, а не отказываться от уплаты налога. Даже если плательщик какое-то время не работал по ЕНВД, он должен сдать декларацию с указанием суммы налога, исчисленной на основе физического показателя и нормы доходности.

Штраф за декларацию ЕНВД 2021

Согласно п 1. ст. 80 НК РФ, плательщики ЕНВД должны сдавать отчет по налогу каждый квартал, то есть четыре раза в год. Если декларацию за 1 квартал 2021 года сдать позднее 20 апреля 2021, то, согласно ст.

119 НК РФ, организация может получить штраф в размере 5 % от суммы налога.

Штраф — 5 % от не уплаченной вовремя суммы ЕНВД на основании налоговой декларации за каждый полный/неполный месяц со дня, в который нужно было эту декларацию представить.

Пример: налогоплательщик сдал декларацию за 1 квартал 2021года на три дня позже. Сумма к уплате по декларации — 30 000 рублей. Тогда штраф будет 1 500 рублей.

Минимальное значение штрафа — 1 000 рублей, максимальное — 30 % от всей суммы налога. Ответственность за несвоевременную сдачу «вмененной» декларации для ИП и директоров: штраф в размере 300–500 рублей.

https://www.youtube.com/watch?v=_ru-5XmDgdw

Смотреть бланк ЕНВД в 2021 году

Готовьте и подавайте ЕНВД через интернет в онлайн-сервисе Контур.Бухгалтерия. Декларация формируется автоматически на основе вашего учета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые две недели работы бесплатно. Для новых ООО подарок — 3 бесплатных месяца работы и отправки отчетности.

Видео:КАК ЗАПОЛНИТЬ УВЕДОМЛЕНИЕ 1110355 НА ЕНС ПО УСН В ЛИЧНОМ КАБИНЕТЕ ИП В 2023 ГОДУСкачать

Сроки уплаты ЕНВД и сдачи декларации в 2021 году

Плательщики Единого налога на вмененный доход должны не только своевременно уплачивать налог, но и сдавать налоговую декларацию по нему. Из статьи вы узнаете, в какие сроки налогоплательщикам нужно уплатить ЕНВД и сдать по нему декларацию в 2021 году.

Когда ЕНВД не подлежит уплате в 2021 году

Рассмотрим ситуации, когда ИП или организации могут не осуществлять уплату ЕНВД. Единый налог на вмененный налог не нужно платить в таких ситуациях:

1. Физический показатель для исчисления ЕНВД был утрачен.

2. Деятельность на «вмененке» была прекращена налогоплательщиком (он снялся с регистрационного учета в качестве плательщика Единого налога на вменный доход).

[/attention]3. Если размер уплаченных фиксированных страховых взносов ИП превышает или равен размеру налога на вмененный доход в этом же налоговом периоде. Этот пункт может быть реализован только для ИП, не применяющих наемный труд.

Тем не менее, даже если деятельность фактически не велась, заплатить единый налог все же придется, в случае если налогоплательщик стоит на учете.

Сроки уплаты ЕНВД в 2021 году

Налоговым периодом для Единого налога на вмененный доход признается квартал. В соответствии с нормами действующего российского законодательства (пункт 1 статьи 346.32 НК РФ), ЕНВД необходимо уплатить в бюджет государства не позже, чем 25 числа месяца, который следует за прошедшим налоговым периодом, то есть, кварталом.

Стоит учитывать, что если дата уплаты единого налога выпадает на нерабочий день, то произвести оплату следует не позднее первого рабочего дня (после праздника или выходного). Об этом сказано в НК РФ (пункт 7 статьи 6.1).

Предлагаем вам ознакомиться со сроками уплаты ЕНВД в 2021 году в виде таблицы.

Таблица. Сроки уплаты Единого налога на вмененный доход в 2021 году

Период уплаты | Срок уплаты |

за 4 квартал 2021 года | до 27 января 2021 года |

за 1 квартал 2021 года | до 27 апреля 2021 года |

за 2 квартал 2021 года | до 27 июля 2021 года |

за 3 квартал 2021 года | до 26 октября 2021 года |

за 4 квартал 2021 года | до 25 января 2021 года |

Ответственность за неуплату ЕНВД в 2021 году

За неуплату ЕНВД для налогоплательщиков предусмотрена такая ответственность:

Основание (НК РФ) | Вид ответственности |

статья 45 пункт 2 | взыскание недоимки по единому налогу на вменный доход |

статья 75 пункт 1 и 3 | за несвоевременную уплату налога предусмотрено начисление пеней (за каждый день просрочки платежа) |

статья 57 пункт 2 | |

статья 122 пункт 1 | за неуплату налога предусмотрен штраф в размере 20% от ЕНВД, который не был уплачен (если налогоплательщик не осуществил оплату неумышленно) |

статья 122 пункт 3 | за неуплату налога предусмотрен штраф в размере 40% от ЕНВД, который не был уплачен (если налогоплательщик не осуществил оплату умышленно) |

Сроки подачи декларации по ЕНВД в 2021 году

В 2021 году налоговую декларацию по ЕНВД нужно подать в ИФНС:

- по месту нахождения организации или ИП (если конкретное место осуществления предпринимательской деятельности определить затруднительно, как в случае с услугами такси);

- по месту, где ведется «вмененная» деятельность.

Обратите внимание, что нулевой декларации по ЕНВД быть не может. Это связано с тем, что даже при отсутствии фактической деятельности, уплачивать налог необходимо исходя из физических показателей, таких как площадь помещения, численность работников и прочее.

https://www.youtube.com/watch?v=yT4uIszhfEo

На основании пункта 3 статьи 346.32 Налогового кодекса РФ, подавать декларацию по ЕНВД необходимо по итогам квартала, не позже, чем 20 числа месяца, который следует за отчетным кварталом.

С бланком, на котором нужно сдавать декларацию по ЕНВД в 2021 году, можно ознакомиться здесь:

Период сдачи декларации по ЕНВД | Срок сдачи декларации по ЕНВД |

за 4 квартал 2021 года | до 20 января 2021 года |

за 1 квартал 2021 года | до 20 апреля 2021 года |

за 2 квартал 2021 года | до 20 июля 2021 года |

за 3 квартал 2021 года | до 20 октября 2021 года |

за 4 квартал 2021 года | до 20 октября 2021 года |

А теперь поделимся с вами не очень радостными изменениями ЕНВД в 2021 году, а вернее о невозможности в ряде случаев применять ЕНВД в 2021 году.

https://www.youtube.com/watch?v=pc28xZRYB98

О том, что ЕНВД должно прекратить свое существование известно уже давно. В налоговом кодексе РФ отмечено, что ст.26-3 прекращает свое действие с 1 января 2021 года. Ст.

26-3 НК РФ полностью посвящена единому налогу на вмененный доход и раз она будет отменена с 1 января 2021 года, то будет отменен и сам вмененный налог.

Однако для некоторых предпринимателей работа на ЕНВД может прекратиться уже с 1 января 2021 года.

Это связано с тем, что на рассмотрении в Госдуме находится законопроект, согласно которого, если вы торгуете товарами, которые будут подлежать маркировке, вы не сможете работать на ЕНВД. А маркировке будет подлежать бытовая техника, посуда, обувь, одежда и даже молочная продукция.

Однако в нашем мире все переменчиво, поэтому ожидаем, что здравый разум победит и законопроект не будет принят. Следите за новостями на нашем сайте, и узнаете — можно ли будет торговать маркированными товарами, не отказываясь от ЕНВД в 2021 году.

🎬 Видео

Сдача отчетности через сервис налоговой. Настройка отправки. Первая отправка декларации через ИФНС.Скачать

Как заполнить декларацию УСН в 2023 году как учесть страховые взносы в счёт налогов Озон селлерСкачать

Декларация ИП УСН 6 без сотрудников за 2023 год с учетом страховых взносов ОБРАЗЕЦ ЗАПОЛНЕНИЯСкачать

Новые сроки оплаты налога и сдачи отчетности в 2023 году для ИП на УСНСкачать

КАК ЗАПОЛНИТЬ УВЕДОМЛЕНИЕ ПО УСН 1110355 НА ЕНС В ЛИЧНОМ КАБИНЕТЕ ИП В 2023 ГОДУСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Декларация ИП 2020, ЕНВД , сроки сдачи. Налоговый вычет.Скачать

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ в 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Страховые взносы для бизнеса за 2 и 3 квартал 2022 года. Сроки уплаты перенесеныСкачать

Сроки сдачи отчетности и уплаты налога ЕНВДСкачать

Как заполнять декларацию: подоходный налог. ИП Беларусь. 3 квартал, 4 кварталСкачать

ОПЛАТА НАЛОГОВ И ВЗНОСОВ ИП САМОСТОЯТЕЛЬНО ОН-ЛАЙН ЧЕРЕЗ САЙТ НАЛОГ.РУ В 2023 ГОДУ. ЕНП и ЕНС.Скачать

Как уменьшать налоги на страховые взносы ИПСкачать

КАК ОТПРАВИТЬ ДЕКЛАРАЦИЮ 3НДФЛ/ УСН/ЕНВД ПО ПОЧТЕ РОССИИ.Скачать

Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

Срок сдачи декларации по УСН за 2022 год - до 25.04.23, сдавать можно раньше, но не позднее 25.04.Скачать