Количество просмотров 13096 10 Декабря 2021

Иностранцы, которые трудятся в России у работодателя или физлица, часто платят налог на доходы в особой форме – в виде стоимости патента. Сумма патента для иностранных граждан зависит от региона, где они трудятся.

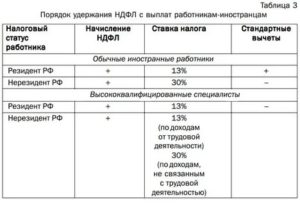

Налог на доходы (НДФЛ) с зарплаты иностранца, который трудится на основании патента, считается по ставке 13%. От его статуса — резидент или нерезидент, ставка налога не зависит.

Статус иностранца влияет на вычеты. Вычеты представляются только тому, кто является резидентом РФ.

По общему правилу налоговыми резидентами признаются физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

- Основания для уменьшения НДФЛ

- Как уменьшить налог?

- Как заполнить форму 2-НДФЛ?

- Как заполнить расчет 6-НДФЛ?

- Должны ли иностранцы на патенте сдавать форму 3-НДФЛ?

- Ставка Ндфл Для Неквалифицированного Работника Иностранца 2021 На Патенте При Увольнении

- Как составить для налоговой пояснения о возможном неправильном применении ставок НДФЛ, удержанного у работника

- Страховые взносы с иностранцев в 2021 — 2021 годах

- Практикум трудовых отношений с гражданами Белоруссии, Казахстана, Киргизии, Армении и — Патентными — иностранцами в России

- Иностранцы в России: трудоустройство в 2021 году

- Работники-иностранцы: как посчитать НДФЛ

- Справка 2-НДФЛ, новая форма в 2021 году: бланк и образец заполнения

- Иностранцы: Правила приема на работу

- В штате иностранные работники: шпаргалка для бухгалтера

- Иностранный работник: специфика уплаты взносов

- Стоимость патента в 2021 году для мигрантов в регионах России

- Иностранные работники «на патенте»: рассчитываем НДФЛ и страховые взносы

- Ндфл с иностранцев

- Процесс возмещения авансового платежа иностранными гражданами

- Как платить налоги за иностранца на патенте

- Расчет зарплаты иностранным гражданам в 2021 году

- Ндфл с нерезидентов рф в 2021 году

- Расчет НДФЛ по иностранным работникам

- Налоговые ставки

- Порядок исчисления, удержания, перечисления НДФЛ

- Ндфл с патента

- Страховые взносы

- Ставка ндфл для неквалифицированного работника иностранца 2021 на патенте при увольнении

- Страховые взносы с иностранцев в 2021 — 2021 годах

- Сколько Берется Ндфл С Граждан Узбекистана Работающим По Патенту В 2021 Году

- Ставка Ндфл Для Неквалифицированного Работника Иностранца 2021 На Патенте При Увольнении

- Налоговый статус киргиза при увольнении в 2021 году

- Ндфл по временно проживающим иностранцам 2021

- Как платить ндфл за иностранца работающего по патенту

- Нерезидент работающий по найму на основании патента

- Ндфл с нерезидентов работающих по патенту

- Если патент закончился а уволили позже

- Как вернуть ндфл по патенту иностранцу

- Трудовой договор с работником образец 2021 года по патенту гражданина молдовы

- Прием на работу граждан из Казахстана в 2021 году: процедура и требования

- Вид на жительство ставка ндфл 2021

- 📸 Видео

Основания для уменьшения НДФЛ

Работодатель может уменьшить НДФЛ на фиксированные авансовые платежи, уплаченные работником по патенту за этот же год.

Для этого нужны следующие документы:

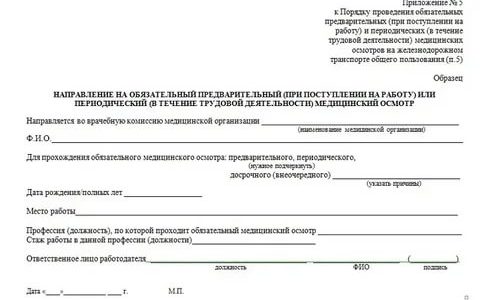

| 1 | Заявление работника об уменьшении налога и платежный документ об уплате фиксированного платежа | Образец заявления можно скачать. |

| 2 | Уведомление из ИФНС, подтверждающее право работодателя в отношении конкретного мигранта уменьшить налог | Необходимо направить в налоговый орган форму (КНД 1110055) вместе с копией заявления работника и квитанцией об уплате (из п. 1 текущей таблицы) |

Уведомление можно получить только за текущий год. В следующем году нужно обратиться за новым уведомлением.

Пример.

|

Как уменьшить налог?

Для уменьшения НДФЛ нужно сделать следующее.

- Собрать необходимые документы.

- Рассчитать сумму налога по ставке 13%. При этом вычеты по НДФЛ (стандартные, имущественные и социальные) предоставляются только резидентам. Если работник в начале года был налоговым нерезидентом, а затем, например, в июне, стал резидентом, то ему могут быть представлены вычеты, а также произведен перерасчет налога с начала года.

- Фактически уменьшить НДФЛ на фиксированные авансовые платежи, уплаченные работником за период действия патента, приходящийся на текущий год. Налог, перечисленный в бюджет с начала года до получения уведомления, нужно вернуть работнику в обычном порядке.

Пример расчета НДФЛ при смене налогового статуса.

|

Если по итогам года сумма уплаченного за этот год фиксированного платежа окажется больше, чем сумма НДФЛ, удержанная из дохода работника за год, то незачтенный остаток авансового платежа не переносится на следующий год и не возвращается физическому лицу.

Как заполнить форму 2-НДФЛ?

При заполнении 2-НДФЛ на иностранца, который работает по патенту, нужно обратить внимание на следующее.

https://www.youtube.com/watch?v=VNsG6S9ND88

В поле «Статус плательщика» нужно указать – 6.

В разделе «Общие суммы дохода и налога» в соответствующем поле нужно отразить сумму уплаченных иностранцем фиксированных авансовых платежей, на которую был уменьшен налог.

Если платежи по патенту превысили налог, рассчитанный с дохода иностранца, в поле «Сумма фиксированных авансовых платежей» – ставиться сумма исчисленного налога, в полях «Сумма налога удержанная», «Сумма налога перечисленная», «Сумма налога, излишне удержанная налоговым агентом», «Сумма налога, не удержанная налоговым агентом» – указывается ноль.

Образец заполнения справки 2-НДФЛ для иностранца на патенте

Как заполнить расчет 6-НДФЛ?

Работодатели должны включить данные по иностранцам, которые работают на основании патента, в расчет по форме 6-НДФЛ.

По строке 040 – отражается сумма исчисленного налога, в эту сумму нужно включить НДФЛ с иностранцев на патенте.

По строке 050 — указывается общая сумма фиксированных авансовых платежей по иностранцам на патенте, которая уменьшает НДФЛ. Эта сумма не должна превышать общую величину исчисленного налога.

В строках 100 и 130 – заполняется дата фактического получения дохода и сумма фактически полученного дохода.

В строках 110, 120 и 140 – по таким работникам проставляются нули, поскольку налога к удержанию и перечислению нет.

Пример заполнения расчета 6-НДФЛ со сведениями об иностранце на патенте

Должны ли иностранцы на патенте сдавать форму 3-НДФЛ?

Иностранному гражданину, работающему в России по трудовому договору на основании патента, нужно сдать форму 3-НДФЛ, если:

- он работал по найму у физических лиц для личных, домашних и иных подобных нужд и сумма уплаченных фиксированных авансовых платежей за год меньше общей суммы НДФЛ;

- патент аннулирован.

Как платить налоги за иностранца на патенте

Иностранцы, которые трудятся в России у работодателя или физлица, часто платят налог на доходы в особой форме – в виде стоимости патента. Сумма патента для иностранных граждан зависит от региона, где они трудятся.

Налог на доходы (НДФЛ) с зарплаты иностранца, который трудится на основании патента, считается по ставке 13%. От его статуса — резидент или нерезидент, ставка налога не зависит.

Статус иностранца влияет на вычеты. Вычеты представляются только тому, кто является резидентом РФ.

По общему правилу налоговыми резидентами признаются физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Видео:ИСЧИСЛЕНИЕ НДФЛ С ДОХОДОВ РАБОТНИКА-ИНОСТРАНЦА НА ПАТЕНТЕСкачать

Ставка Ндфл Для Неквалифицированного Работника Иностранца 2021 На Патенте При Увольнении

- паспорт, подтверждающий гражданство наемного сотрудника;

- часть сертификата о постановке работника на миграционный учет, она отрывается от всего бланка;

- соглашение о медицинском страховании (полис);

- миграционная карта, где графа «Цель визита» заполняется словом «Работа»;

- оригинал сертификата, в котором идет речь о владении казахов русским языком, подтверждает знание истории России и норм основных законодательных актов РФ;

- трудовая книжка.

Если вы собираетесь взять граждан Казахстана в качестве высококлассного специалиста, желательно ознакомиться и снять ксерокопии дипломов об окончании высших учебных заведений, а также дополнительных документов, которые могут подтвердить профессиональные навыки физлиц и повышение квалификации.

Как составить для налоговой пояснения о возможном неправильном применении ставок НДФЛ, удержанного у работника

Статья 227.1. 1. В порядке, установленном настоящей статьей, исчисляется сумма и уплачивается налог на доходы физических лиц от осуществления трудовой деятельности по найму в Российской Федерации на основании патента, выданного в соответствии с Федеральным законом от 25 июля 2002 года N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»

Пришло письмо из налоговой: «В соответствии со ст 32 НК проведен анализ справок о доходах 2-НДФЛ за 2021г. По результатам установлено ВОЗМОЖНОЕ допущение неправильного применения налоговых ставок по НДФЛ с доходов физ лиц, не являющихся резидентами РФ по след физ лицам: Иванов иван иваныч (имя взяла для примера). На основании вышеизложенного Вам необходимо

Страховые взносы с иностранцев в 2021 — 2021 годах

Обложение взносами временно пребывающих в РФ иностранцев имеет свои правила, прежде всего потому, что из их числа выделяются специалисты высокой квалификации, доходы которых по договору (трудовому или ГПХ) не облагаются никакими взносами, кроме взносов на травматизм.

1. Ни п. 1 ст. 7 закона «Об обязательном пенсионном…» от 15.12.2001 № 167-ФЗ, устанавливающий необходимость обязательного пенсионного страхования (ОПС) для всех лиц, работающих как по договорам (трудовому или ГПХ), так и в качестве ИП, кроме временно находящихся в РФ высококвалифицированных специалистов.

Практикум трудовых отношений с гражданами Белоруссии, Казахстана, Киргизии, Армении и — Патентными — иностранцами в России

1. Ограничения на привлечение к работе иностранцев в 2021 г. Запрет использования иностранцев в отдельных видах деятельности в 2021 г., что важно знать и какие действия необходимо предпринять, чтобы не нарушить закон. Запрет на использование иностранцев в отдельных видах деятельности, устанавливаемый субъектами РФ.

- Семь плюсов приема на работу граждан ЕАЭС.

- Особенности международных договоров со странами ЕАЭС.

- Льготы в области трудовых отношений, налогообложения и социального страхования для трудящихся из стран ЕАЭС.

- Порядок привлечения к работе граждан государства-члена ЕАЭС – пошаговая инструкция: перечень документов, особенности заключения трудового договора.

- Медицинский полис (ОМС) для трудящихся из стран ЕАЭС, новые правила выдачи.

- Срок пребывания и особенности миграционного учета граждан стран ЕАЭС.

- Уведомление МВД о заключении/расторжении трудового договора или договора ГПХ.

- Популярные вопросы:

- Нужно ли самому трудящемуся государства члена ЕАЭС везти или направлять в МВД трудовой договор или его копию.

- Ставка НДФЛ, применяемая в отношении доходов иностранцев из ЕАЭС.

- В каком размере следует уплачивать страховые взносы на доходы иностранцев из ЕАЭС? Имеют ли право на пособие по временной нетрудоспособности, пособие по беременности и родам, пособие по уходу за ребенком, пособие на погребение иностранцы из Армении, Казахстана, Белоруссии и Киргизии?

- Работа по совместительству.

- При длительной командировки трудящегося государства члена ЕАЭС, уведомлять ли МВД субъекта РФ, где он работает (командируется)?

Иностранцы в России: трудоустройство в 2021 году

Большинство правил имеет исключения. Поэтому можно предположить, что и в случае с трудоустройством мигрантов предусмотрены некоторые отступления от общих норм. Собственно, так и есть. Законодательство РФ оставляет работодателям несколько возможностей облегчить себе жизнь и нанять на работу иностранных граждан без разрешения на работу или патента.

https://www.youtube.com/watch?v=UkbBak9-p4k

Трудовая книжка – основной документ работающего человека, это своего рода летопись трудовой деятельности, куда вносится информация о самом работнике, работодателе, занимаемой должности, поступлении на работу, переводе или увольнении. В ней также содержатся сведения о поощрениях.

Работники-иностранцы: как посчитать НДФЛ

- Отсчитать 12 месяцев, предшествующих месяцу получения дохода. При этом не играет роли, что эти 12 месяцев могут приходиться на разные налоговые периоды (календарные годы);

- Высчитать количество календарных дней, когда работник фактически находился на территории РФ (см.

ниже);

- В зависимости от количества дней определить налоговый статус работника.

- Даты въезда (выезда) в РФ устанавливают по отметкам в документах (загранпаспорте и других видах паспортов, миграционной карте, документе беженца, т.п.). При этом дни въезда и выезда включаются в период пребывания в России.

- Если отметки в паспорте отсутствуют (безвизовый режим пребывания иностранца), то подтвердить факт пребывания в нашей стране могут другие документы, а именно:

- карточка регистрации по месту пребывания;

- квитанция о проживании в гостинице (с указанием данных проживающего);

- табели учета рабочего времени или справки, выданные на основании таких табелей (если гражданин работал).

Справка 2-НДФЛ, новая форма в 2021 году: бланк и образец заполнения

До конца 2021 года действующая форма называется «Справка о доходах физического лица». С 1 января 2021 года новая форма будет называться «Справка о доходах и суммах налога физического лица».

Причем вместо старой справки вводятся сразу две новые: одна для отправки в ФНС, вторая – для выдачи сотруднику на руки.

Скачать новые бланки вы можете на нашем сайте, а ниже мы расскажем, как их заполнять.

Рекомендуем прочесть: Налог на дом 200 кв м в 2021 году калькулятор

На самом деле листов может быть и больше. Количество справок и приложений равно количеству ставок НДФЛ, которыми облагаются доходы физического лица.

Например, если работнику выплачивается только зарплата, отпускные и прочие доходы, которые облагаются по ставке 13%, то работодателю придется заполнить одну справку и одно приложение.

Дополнительные листы могут понадобиться и в том случае, если не хватило строк для указания доходов или вычетов.

Иностранцы: Правила приема на работу

Далее нажимаем ссылку «Налог на доходы», где в обязательном порядке выбираем статус налогоплательщика (нерезидент) и указываем, с какого числа установлен данный статус, ведь он влияет на расчет НДФЛ (рис. 1).

Налоговая ставка по НДФЛ для нерезидентов составляет 30% в отношении всех доходов, которые они получают, за исключением лишь некоторых доходов, указанных в п. 3 ст. 224 НК РФ.

Следует обратить внимание на то, что налоговые вычеты не применяются для физических лиц, которые не являются налоговыми резидентами. Нажимаем кнопку «ОК» для сохранения данных.

Следом происходит формирование необходимой кадровой документации, ознакомление нового сотрудника со всеми требуемыми нормативными документами внутреннего характера, проведение инструктажа и прохождение медосмотра, если того требует профессия или должность принимаемого на работу иностранного гражданина.

В штате иностранные работники: шпаргалка для бухгалтера

- временно пребывающий в РФ иностранный гражданин — лицо, прибывшее в Россию на основании визы или в порядке, не требующем получения визы, и получившее миграционную карту, но не имеющее вида на жительство или разрешения на временное проживание;

- временно проживающий в РФ иностранный гражданин — лицо, получившее разрешение на временное проживание;

- постоянно проживающий в РФ иностранный гражданин — лицо, получившее вид на жительство.

Федеральный закон от 04.10.2014 № 285-ФЗ внес изменения в п. 3 ст. 224 НК РФ. Согласно им ставка НДФЛ от осуществления трудовой деятельности иностранными гражданами, признанными беженцами или получившими временное убежище на территории РФ в соответствии с законом о беженцах, устанавливается в размере 13% вне зависимости от наличия налогового резидентства РФ.

Иностранный работник: специфика уплаты взносов

“ При смене статуса иностранного работника с временно пребывающего на временно проживающего в РФ взносы в ФФОМС с выплат в его пользу надо исчислять с даты принятия решения о выдаче разрешения на временное проживание.

Например, решение о РВП принято 9 декабря. Зарплата, начисленная за дни с 1 по 8 декабря, взносами не облагается, зарплата, начисленная за дни с 9 по 31 декабря, — облагается. То есть зарплату надо делить на две част и ” .

Так как с 2012 г. на выплаты в пользу временно пребывающих иностранцев надо начислять взносы в ПФР, предельная база по ним сформируется раньше, нежели база по взносам в ФСС и ФФОМС п. 1 ст. 7, п. 2 ст. 22.1 Закона № 167-ФЗ ; п.

15 ч. 1 ст. 9 Закона № 212-ФЗ . И если мигрант высокооплачиваемый, может получиться, что по пенсионным взносам предел в 512 000 руб. будет достигнут, а по взносам в ФСС и ФФОМС — не т Постановление Правительства от 24.11.2011 № 974 .

Стоимость патента в 2021 году для мигрантов в регионах России

Ежегодная корректировка, изменяющая стоимость патента в 2021 году для иностранцев — прибывающих в Россию мигрантов из безвизовых стран произошла по всех регионах России и произошли изменения платы за патент в сторону увеличения.

Плата за патент для мигранта увеличилась как в крупнейших мегаполисах и регионах Российской Федерации, так и в тех, где иностранному работнику в принципе сложно найти работу даже подсобным рабочим, не говоря о квалифицированном труде.

- Москве — с 4500 руб. до 5000 руб.,

- Московской области — с 4000 руб. до 4300 руб.,

- Санкт-Петербурге — с 3000 руб. до 3500 руб., (см. Закон Санкт-Петербурга от 27.11.2021) и

Иностранные работники «на патенте»: рассчитываем НДФЛ и страховые взносы

Дело в том, что патент действует в течение того периода времени, за который уплачен фиксированный авансовый платеж, независимо от того, что иностранный гражданин получил статус временного проживающего. Следовательно, согласно нормам ст. 227.

1 НК РФ, фиксированные авансовые платежи, уплаченные иностранным гражданином, продолжают зачитываться в счет начисленного НДФЛ, независимо от статуса иностранного гражданина.

По истечении срока действия патента, НДФЛ исчисляется в общеустановленном порядке, учитывая налоговый статус иностранного гражданина: резидент или нерезидент, так как иностранный гражданин продолжает трудовую деятельность в России уже не на основании патента, а на основании разрешения на временное проживание. Пересчитывать НДФЛ за период с начала налогового периода (года) до смены статуса иностранного гражданина, не надо.

https://www.youtube.com/watch?v=MFcZXsnPZqw

Если временно пребывающий иностранец, работающий на основании патента, получает разрешение на временное проживание (РВП), то происходит изменение его статуса с временно пребывающего на временно проживающего.

Дата смены статуса иностранца — день принятия решения органом миграционного учета о выдаче иностранному гражданину РВП.

Какие особенности необходимо учитывать при расчете НДФЛ и страховых взносов с этой даты – в статье.

Ндфл с иностранцев

Рассмотрим, как вернуть НДФЛ иностранцу, который работает в российской организации. За период март-май им оплачен патент в сумме 12 000 руб.

Сотрудник обратился с заявлением на применение налогового вычета. Работодатель получил уведомление от ИФНС в конце марта. Месячный заработок иностранца составляет 66 тыс. руб.

, с которого работодатель должен удерживать ежемесячно по 8580 руб. (66 000 х 13%).

Таким образом, по трудовым доходам НДФЛ по иностранцам, работающим по патентам, удерживается в размере 13%, независимо от резидентства таких лиц.

Не учитывается количество дней пребывания на территории РФ и в отношении высококвалифицированных специалистов – с их доходов в РФ удерживается налог по ставке 13%.

Особый статус, дающий право на налогообложение по тарифу 13%, предоставляется также беженцам и переселенцам из других стран по государственным программам переселения в РФ бывших соотечественников.

Деятельность ООО не велась, уже пол года. УФМС не было уведомлено о регистрации. Это является нарушением? Как быть в этой ситуации? Рязанов Михаил 21 января , Валентина, здравствуйте! На мой взгляд, ФМС нужно уведомить в ближайшее время. Гость 18 марта , Спасибо, Михаил.

Перечень документов, которые нужны для оформления сотрудника, есть в статье. Достаточно регистрации по месту пребывания. Isheev Kirill 9 декабря , Да, вы правы. По соглашению, для граждан из стран-участниц действует упрощенный порядок трудоустройства.

Айзуура 24 февраля , Таалайбек здравствуйте. Вам удалось оформить его к себе на работу. Если да хотелось бы у вас взять советы. Isheev Kirill 24 ноября , Добрый день.

Светлана, уточните статус сотрудника: постоянно проживающий, временно проживающий или временно пребывающий.

Процесс возмещения авансового платежа иностранными гражданами

Сумма возврата НДФЛ не должна превышать размер авансового платежа. К примеру, если при оплате патента было оплачено 3 тыс. рублей, а работодатель оплатил 2 тыс. рублей, то возврату будет осуществлен только на 2000 рублей. К сожалению, по законодательству, разница возврату не подлежит, а остается на балансе налоговых органов.

Например, ежемесячная сумма авансового платежа в Санкт-Петербурге составляет 3000 рублей. Тем самым производится отчисление в налоговые органы, параллельно выплату производить и работодатель в размере тринадцати процентов, установленных законодательством.

Как платить налоги за иностранца на патенте

Например, в ноябре 2021 года в организацию устроился иностранец, у которого патент оплачен на полгода – с октября по март 2021 года включительно. Работодатель на основании уведомления, полученного 5 декабря 2021 года, может уменьшить НДФЛ на авансы только за ноябрь и декабрь 2021 года. Для уменьшения налога в 2021 году нужно получить новое уведомление из ИФНС.

Например, в ноябре 2021 года в организацию устроился иностранец, у которого патент оплачен на полгода – с октября по март 2021 года включительно. Работодатель на основании уведомления, полученного 5 декабря 2021 года, может уменьшить НДФЛ на авансы только за ноябрь и декабрь 2021 года. Для уменьшения налога в 2021 году нужно получить новое уведомление из ИФНС.

Расчет зарплаты иностранным гражданам в 2021 году

Если в штат сотрудников компании входят иностранцы, бухгалтеру по расчету заработной платы следует уделять особое внимание этой категории граждан. Расчет зарплаты, НДФЛ и страховых взносов имеет для них свои особенности. О начислениях, выплатах и удержаниях из заработка иностранных работников пойдет речь в этой статье.

https://www.youtube.com/watch?v=rCHbHhGvbMs

Рекомендуем прочесть: Размеры Пособий Детских В 2021 Году

Чтобы узнать статус получателя дохода, необходимо вычислить количество дней (календарных), в течение которых гражданин фактически находился на территории нашей страны за двенадцать месяцев, следующих подряд.

Законом определено несколько десятков видов деятельности, к которым применяется патентная система обложения налогом.

Это различные виды бытовых услуг населению или выполнение отдельных видов работ пошив, ремонт, чистка одежды и обуви, ремонт мебели, жилья, уход за детьми, розничная торговля в палатках и киосках и т.

Немаловажно то, что наряду с патентом по конкретной деятельности ИП вправе применять и иные правила налогообложения к другим видам работ или услуг.

Здравствуйте, хотим устроить на работу гражданина Казахстана, знаю, что для них есть какой-то упрощенный режим. Многие российские компании экономически заинтересованы в приеме на работу иностранцев.

Для одних организаций актуален неквалифицированный иностранный труд, который является более дешевым по сравнению с российским.

Уведомление о приеме на работу иностранного гражданина составляется на унифицированном бланке и передается в УФМС в 3-дневный срок. Дорогие читатели!

Ндфл с нерезидентов рф в 2021 году

Видео:Зачет авансов по НДФЛ у иностранных сотрудников на патенте в 1С:ЗУП и 1С:БухгалтерияСкачать

Расчет НДФЛ по иностранным работникам

В этой статье будем опираться на налоговый кодекс РФ, главу НДФЛ. Плательщиками НДФЛ являются физ. лица, т.е. наши работники: резиденты (находятся в РФ более 183 дней в году) и нерезиденты. Объектом налогообложения является только те доходы, которые были получены от источников в РФ.

Определение 12 месячного периода.

Для подсчета НДФЛ необходимо определить статус работника — является он резидентом или нет. Для этого узнаем у иностранца, сколько дней он прожил в России за последний год.

Не обязательно считать с января и с начала месяца. Расчетный период в 12 месяцев может начинаться, например 25 декабря 2021г. и заканчиваться 24 декабря 2021г.

Главное, чтобы в этом интервале рабочий прожил в стране 183 календарных дня и более.

Период в 183 дня определяется путем суммирования всех календарных дней, в который физ.

лицо находилось в России, и дней выезда за границу на краткосрочное лечение и обучение в течение идущих подряд 12 месяцев.

При этом дни, необходимые для определения резидентства, не обязательно должны быть последовательными, они могут и прерываться, например, на время отпуска или командировки. Рассмотрим пример:

Таким образом, в течение 12 последовательных месяцев с 21 октября 2013г. по 20 октября 2014г. наш работник находился на территории РФ более 183 дней. Значит, по состоянию на 21 октября 2014г. (на день выплаты дохода) он признается налоговым резидентом РФ, т.е. его доходы облагаются по ставке 13%.

Как подтвердить статус резидента?

- Отметки пропускного контроля в паспорте,

- трудовой договор,

- справка с места работы,

- справка из учебного заведения,

- табель учета рабочего времени.

Эти документы иностранец может предоставить по собственному желанию, если хочет, чтобы с него удерживали НДФЛ 13%. Первоначально работодателю они не требуются.

Налоговые ставки

Доходы резидентов облагаются по основной ставке 13%. К таким доходам, например, относятся заработная плата, вознаграждения, премии, доходы от продажи имущества, дивиденды.

Основная ставка для нерезидентов — 30%. НО! Если работник работает на основании патента, то его доходы облагаются по ставке 13% (это правило действует с 1 января 2015г. — ст.224 НК РФ, п.3). Кроме того, сам работник платит за себя ежемесячно фиксированный авансовый платеж за патент — это тоже НДФЛ. Т.е. получаем двойное налогообложение.

Что касается работников, граждан стран союза ЕАЭС (Беларусь, Казахстан, Киргизия, Армения), то их доходы облагаются по ставке 13% вне зависимости от того, являются они резидентами или нет. Но право на детский вычет у них возникнет только после того, как они станут резидентами (проживут в РФ более 183 дней в году). То же самое касается беженцев и граждан. получивших временное убежище.

https://www.youtube.com/watch?v=gXAUMelo9as

В том случае, если наш работник за год меняет свой статус с нерезидента на резидент, то по нему нужно пересчитать НДФЛ по уменьшенной ставке — 13%. Получается, что полгода работодатель платил НДФЛ 30%, затем — 13%. В итоге возникает переплата по налогу.

Порядок исчисления, удержания, перечисления НДФЛ

- Работодатель является по отношению к иностранным работникам налоговым агентом и должен исчислить, удержать и перечислить в бюджет сумму НДФЛ с доходов, которые вы им выплачиваете. Исключение предусмотрено лишь в отношении иностранных лиц, которые работают у граждан РФ на основании патента.

Они самостоятельно исчисляют и уплачивают НДФЛ (п.1 ст.227.1 НК РФ).

- Определить статус работника на момент выплаты зарплаты: резидент или нерезидент.

- Определить ставку НДФЛ. У резидента ставка НДФЛ составит 13%, у нерезидента — 30%.

Ставка 13% всегда применяется к высококвалифицированным работникам, беженцам или получившим временное убежище на территории РФ, для граждан стран союза ЕАЭС.

- Определить налоговые вычеты. Нерезидентам вычеты не положены, резидентам они предоставляются (детские вычеты).

- Посчитать налог и перечислить в налоговую инспекцию.

НДФЛ высококвалифицированных сотрудников (ВКС). По ним действуют льготные условия. С первого дня работы их НДФЛ облагается по ставке 13% вне зависимости от того, сколько дней они находятся в РФ. Помните, что эта ставка действует только на выплаты по трудовому договору, надбавки, сверхурочные.

Остальные выплаты, не связанные с оплатой труда (доплаты к отпуску, материальная помощь, подарки, возмещение расходов по аренде жилья), облагаются по ставке 30%.

Налоговые вычеты ВКС положены только в том случае, если они являются резидентами. Если у ВКС есть двойное гражданство и он не является налоговым резидентом, то все его доходы облагаются по ставке 30%.

НДФЛ беженцев с первого дня работы — 13%. Вычет на ребенка не предоставляется (только через 183 дня). Для получения вычета необходимы документы (должны быть переведены на русский язык):

- заявление с просьбой предоставить детский вычет;

- копия свидетельства о рождении ребенка;

- копия страницы гражданского паспорта, где указаны ФИО и дата рождения ребенка.

Доходы граждан стран-участниц ЕАЭС с первого дня работы этих граждан в РФ облагаются по ставке 13%. Но право на детские вычеты у них возникает только через 6 месяцев нахождения в РФ и получения статуса налоговый резидент.

Ндфл с патента

Сам работник вне зависимости от получения дохода обязан платить ежемесячные фиксированные авансовые платежи по НДФЛ в налоговую инспекцию (1200р./мес + региональный коэффициент). Если иностранец не уплачивает, его патент аннулируется.

Данный платеж можно перечислять ежемесячно или сразу за несколько месяцев вперед. Размер платежа фиксированный 1200р. + сумма региональных коэффициентов (например, в Москве 4000р.)

После устройства на работу работодатель обязан удерживать с работника НДФЛ с зарплаты по ставке 13%. Получается двойное налогообложение: работодатель перечисляет 13% + рабочий платит за патент.

Как избежать двойного налогообложения?

- Работник обращается к своему работодателю с просьбой уменьшить сумму налога.

- Работодатель обращается в налоговую с заявлением уменьшить сумму НДФЛ. Нужно приложить документы, подтверждающие оплату патента работником.

- Налоговая в течение 10 дней высылает уведомление, которое дает право уменьшить общую сумму НДФЛ на размер уплаченных платежей за патент.

Страховые взносы

Наглядно размер страховых взносов представлен в таблице.

Видео:Процедура увольнения с работы иностранца по патентуСкачать

Ставка ндфл для неквалифицированного работника иностранца 2021 на патенте при увольнении

В этом случае обязанность предоставлять в миграционный орган копию трудового договора у иностранного гражданина также отсутствует. Двойное налогообложение НДФЛ происходит за счет того, что налог оплачивается дважды:

Срок – в течение 60 суток с момента заключения отношений с работодателем. Если иностранец просрочит уплату налога по патенту, документ будет признан недействительным, а право на трудоустройство в стране пребывания – утеряно. Какие налоги платит иностранный работник При наличии патента на работу зарубежный гость уплачивает те же налоги, что и гражданин России.

Страховые взносы с иностранцев в 2021 — 2021 годах

- на ОПС — 22% с дохода, не превысившего 1 150 000 руб. (в 2021 году), и 10% с дохода сверх этой величины;

- на ОСС по нетрудоспособности и материнству — 1,8% с дохода, не превысившего 865 000 руб.

(в 2021 году), сверх этого дохода взносы начисляться не будут.

То есть страховые взносы на выплаты иностранцам должны начисляться.

Но у этих начислений есть свои нюансы, зависящие от категории плательщика взносов, основания пребывания иностранца в России и квалификации иностранного специалиста.

Сколько Берется Ндфл С Граждан Узбекистана Работающим По Патенту В 2021 Году

Исчисляется в процентах от совокупного дохода физических или юридических лиц за вычетом документально подтверждённых расходов , в соответствии с действующим законодательством.

В ряде стран подоходным налогом называют только налог на доходы физических лиц, а для юридических применяют термины налог на прибыль корпораций или налог на прибыль.

Главным преимуществом подоходного налога является то, что он, больше чем какой-либо другой налог, сообразуется с платежеспособностью налогоплательщика. Поэтому вплоть до конца XIX века основными в большинстве стран оставались косвенные налоги и налоги на имущество.

Первая попытка ввести подоходный налог была предпринята в Англии в году королём Генрихом VI. Она привела к восстанию в графстве Кент , в ходе которого были разграблены 12 богатейших поместий правящей династии и убиты десятки баронов и герцогов. В результате главный сборщик налогов был казнён, а налог был отменён.

Полный перечень необлагаемых выплат составили эксперты системы «Главбух». Дело в том, что такой иностранец не считается застрахованным лицом ни по пенсионному, ни по медицинскому, ни по социальному страхованию.

Ставка Ндфл Для Неквалифицированного Работника Иностранца 2021 На Патенте При Увольнении

Здравствуйте, хотим устроить на работу гражданина Казахстана, знаю, что для них есть какой-то упрощенный режим. Многие российские компании экономически заинтересованы в приеме на работу иностранцев.

Для одних организаций актуален неквалифицированный иностранный труд, который является более дешевым по сравнению с российским.

Уведомление о приеме на работу иностранного гражданина составляется на унифицированном бланке и передается в УФМС в 3-дневный срок. Дорогие читатели!

Узнайте, как проверить оплату патента на работу по чеку. Здесь вы найдете комментарии специалистов, как проверить патент иностранных граждан онлайн на официальном сайте УФМС России. Наличие патента обязательно для иностранных граждан, осуществляющих трудовую деятельность на территории РФ.

Налоговый статус киргиза при увольнении в 2021 году

Кроме того, человек может приехать в Россию из стран, с которыми действует безвизовый режим и особые условия трудоустройства, а может приехать из государства, с которым действую трудовые визы и другие ограничения. Во втором случае заключить трудовой договор с иностранцем будет сложнее, поскольку надо учитывать квоты и другие важные моменты.

https://www.youtube.com/watch?v=_qdKO9r_ip8

Для этого следует подготовить предварительный бланк трудового договора с иностранным гражданином и предварительно согласовать образец трудового договора с иностранным гражданином Нужно убедиться, что договоры на разных языках будут понятны обеим сторонам и идентичны по условиям.

Читать еще —> Могу ли я продать квартиру в ипотеке

Ндфл по временно проживающим иностранцам 2021

При трудоустройстве на работу из указанных республик не означает, что эти граждане автоматически признаются налоговыми резидентами РФ. Гражданин Республики Казахстан А.

Спирин приехал в Россию 1 марта года, сразу же устроился на работу в организацию. Его доходы начиная с 1 марта г. При этом он не имеет право на получение налоговых вычетов, поскольку не является налоговым резидентом России. Спирина есть ребенок.

С 25 апреля при условии, что работник не будет выезжать за пределы России А.

Ответ: Нет, не нужно. Выезжая за границу по служебным личным обстоятельствам, сотрудник покидает территорию России. А при определении статуса налогового резидента нужно учитывать только дни фактического пребывания в России. Ситуация из практики: как определить налоговый статус сотрудника, которого направляли в загранкомандировку. К примеру, работа гражданина Латвии А.

Как платить ндфл за иностранца работающего по патенту

Распространяется этот налог и на иностранцев, работающих в Российской Федерации. НДФЛ с иностранцев удерживает работодатель, с которым у иностранного гражданина или лица без гражданства заключен трудовой либо гражданско-правовой договор.

Частичное исключение из этого правила — иностранцы, купившие патент. НДФЛ они в определенной доле платят сами в виде аванса, а работодатель учитывает уплаченные ими суммы при окончательном расчете НДФЛ с доходов иностранного гражданина.

Однако ставка НДФЛ иностранных работников зависит в первую очередь не от режима, а от длительности их пребывания в России.

Цитата Газета «Российский налоговый курьер» В году перечислять НДФЛ нужно было в тот же день, когда в банке получены деньги на выплату дохода физлицу, либо средства переведены со счета налогового агента на счет налогоплательщика. Но уже с 1 января г. Федерального закона от

Нерезидент работающий по найму на основании патента

Трудоустройство на территории страны вне зависимости от категории работодателя осуществляется на основании патента. Его владельцы наделяются определенными льготами, такими как миграционная квота, гибкая система внесения платы за его получение.

Возврат подоходного налога возможен только по одному месту работы. Если специалист трудоустроен в нескольких местах, то основному работодателю он должен принести подтверждение о том, что не пользовался льготой в других компаниях.

Ндфл с нерезидентов работающих по патенту

Налоговый статус физлица При исчислении НДФЛ следует в первую очередь уделять внимание вопросу не гражданства, а резидентства. Налоговое резидентство определяется принадлежностью физического лица к налоговой системе государства. Понятия валютного, миграционного, любого другого и налогового резидента отличаются. В Федеральном законе от

На самом деле это не так сложно, и мы расскажем об этом чуть ниже, в соответствующем разделе этой статьи. Чтобы не тратить лишнее время на подбор вещей, у каждой дамы должны быть базовые вещи на все случаи жизни.

Если патент закончился а уволили позже

Реализовать данное право иностранец может только один раз и не позднее чем за 10 рабочих дней до истечения 12 месяцев со дня выдачи патента.

Таким образом, иностранный гражданин, временно пребывающий в РФ в безвизовом порядке, может непрерывно работать на территории РФ по патенту не более двух лет.

После этого для осуществления легальной трудовой деятельности ему придется выехать из страны и въехать снова, повторив процедуру получения патента.

При этом сумма налога на доходы физических лиц, подлежащая уплате за налоговый период, в котором индивидуальный предприниматель утратил право на применение патентной системы налогообложения в соответствии с пунктом 6 статьи В соответствии с подпунктом 3 пункта 6 статьи Отстранение от работы иностранца при окончании действия патента должно быть произведено руководителем на следующий рабочий день.

https://www.youtube.com/watch?v=QOLY50MxtlE

Обязательно ли при этом писать заявление об увольнении? А что, у сотрудницы есть желание уволиться, чтобы она писала об этом заявление? И как же быть с труд договором? А что с ним? При отстранении: можно ли оставить старый труд. И как тогда быть с уведомление МВД? О чем хотите уведомлять, если ТД не расторгается, новый не заключается? Natali Спасибо большое за комментарии.

Как вернуть ндфл по патенту иностранцу

- — в налоговой службе есть сведения из ФМС России о том, что с работником-иностранцем заключен трудовой или гражданско-правовой договор и ему выдан патент;

- — в отношении этого работника другой работодатель не получил уведомление.

Поскольку в течение года налоговый статус сотрудника может измениться, контролировать фактическую продолжительность его пребывания в России нужно по состоянию на дату получения дохода (ст. 223 НК РФ).

Если в течение календарного года (например, за январь-июль) продолжительность пребывания сотрудника в России достигла 183 дней, то до конца года его налоговый статус уже не изменится.

Трудовой договор с работником образец 2021 года по патенту гражданина молдовы

В силу ст. 303 ТК РФ физические лица обязаны зарегистрировать контракт в органе местного самоуправления по месту жительства (как правило, это администрация поселения, где проживает работодатель). Порядок регистрации не прописан в нормах ТК РФ и иных правовых актах федерального уровня, поэтому регулируется актами органов местного самоуправления.

Кроме того, не стоит забывать о необходимости уведомления территориального органа МВД РФ в субъекте регистрации работодателя о факте заключения трудового контракта с иностранцем. Такая регистрация должна быть осуществлена в трехдневный срок с момента заключения соглашения.

Прием на работу граждан из Казахстана в 2021 году: процедура и требования

Что нужно чтобы правильно заполнить уведомление? При составлении нельзя обойтись без паспорта гражданина Казахстана. Когда на руки новому работнику поступит отрывная часть свидетельства, попросите его отксерокопировать и предоставить вам ксерокопию на хранение. На этом прием на работу иностранца можно считать законченным.

Если какого-либо из этих документов у казаха нет в наличии, с регистрацией придется повременить. Исключение составляет трудовая книжка, обратите на этот документ особое внимание. Трудовая книжка может быть выполнена в нескольких образцах:

Вид на жительство ставка ндфл 2021

Только вот российские банки предпочитают не связываться с иностранцами в вопросах ипотечного кредитования. Ответ на вопрос : Нужно ли делать на него СНИЛС? И какие налоги мы должны платить? Вопрос пенсионного страхования и медицинского страхования : Оформить СНИЛС (оформляет работодатель).

Иностранные граждане, временно прибывающие в РФ, подлежат только обязательному пенсионному страховании ( при условии , что трудовой договор с ними заключен бессрочный или на срок более 6 месяцев суммарно в течение календарного года) .

В рамках действия налогового кодекса страны, налоговый резидент — это лицо, пребывающее в пределах территориальных границ государства не менее 183 суток в течение последнего года. Приобретение данного статуса обязывает человека перечислять в бюджетные фонды суммы, эквивалентные величине налогов, взимаемых с россиян.

Следовательно, с юридической точки зрения, нерезиденты и лица, проживающие в РФ на временной основе, уравнены в налоговых обязательствах.

Статья 207 НК РФ регулирует правила начислений налоговых сборов и разъясняет, какие факторы следует учитывать для правильного определения периода, по истечении которого человека можно считать резидентом. Размер ставки для каждой категории иностранных сотрудников определяет статья 224.

📸 Видео

Как иностранцам вернуть НДФЛ?Скачать

Уплата НДФЛ по патентуСкачать

Как платить НДФЛ с доходов иностранцу?Скачать

Порядок возмещения НДФЛ по иностранцам на патентеСкачать

ПРИЕМ ИНОСТРАННОГО ГРАЖДАНИНА НА РАБОТУ│Налоговый резидент│Как платить налог за иностранца ?Скачать

Как вести учёт иностранных работников?Скачать

Прием сотрудника по патенту, учет авансовых платежей по НДФЛСкачать

Нет трудового договора = аннулирован патентСкачать

Как иностранцу вернуть налог НДФЛ по патенту? | Договор78Скачать

Увольнение иностранного сотрудника в 2023 году: инструкцияСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Как исчислить НДФЛ с выплат работнику-иностранцу?Скачать

Прием на работу иностранцев с патентамиСкачать

Сумма налога по патенту в 2021-м году для иностранных граждан.Скачать

Как оформить трудовой договор с иностранным гражданиномСкачать

КОНТРОЛЬ ЗА ТРУДОВЫМИ ДОГОВОРАМИ! Приказ МВД № 655 от 5 сентября 2023 годаСкачать

Уведомление о приеме на работу иностранных гражданСкачать