Когда человек обращается в банк за денежным займом, сотрудники банковской организации советуют оформить страховой платеж. Дело вполне логичное: всякое может случиться с заемщиком. Кто тогда вернет деньги банку? Тогда предлагается застраховать потребительский кредит. Важно понимать способ расчета суммы, которую вы заплатите за весь период кредитования.

- Немного о страховке

- Виды страховых полисов

- Стоимость страхования по потребительскому кредиту

- Преимущества страхового обязательства

- Можно ли отказаться от страховки?

- Возврат денег

- Сколько процентов составляет страховка по кредиту в Сбербанке

- Стоимость страховки

- Какие преимущества получает клиент?

- Если не оплачивать страховку?

- Сколько процентов страховка по кредиту в сбербанке

- Зачем страхуют потребительские кредиты?

- Кому доступна программа

- От чего кредиты застрахованы?

- Страхование добровольно или обязательно?

- Что выгоднее: займ со страховкой или без

- Какую сумму вернут

- Возврат страховки по кредиту в Сбербанке

- Возможные варианты страхования кредита

- Зачем необходимо застраховать кредит

- Сколько действует договор страхования

- Особенности страхования Сбербанком

- Как поступить если Сбербанк навязывает страхование

- Процедура возврата денег за страховку

- Ипотечное кредитование

- Возвращает ли Сбербанк деньги по страховке

- Отказ от страховки после заключения кредита

- Возврат финансов при досрочном погашении кредита

- Документы для возврата страховки

- Размер суммы, которую можно вернуть

- Заявление на возврат страховки

- Опыт возврата страховки по кредиту

- Условия и особенности страхования кредита в Сбербанке

- Потребительское кредитование

- Обязательно ли при оформлении автокредита

- Ипотечный договор

- Отказ от страховки после получения займа

- Порядок расторжения соглашения

- 🌟 Видео

Немного о страховке

Среди заемщиков бытует мнение, что страхование — пустая трата денег. Так банки пытаются вытянуть из клиента лишнюю копейку. Но ведь банки должны как-то защититься.

Внимание! Страховка — своеобразное доказательство вашей платежеспособности. В полисе страхования первоочередно заинтересованы банковские организации: только при его наличии кредитор будет уверен в абсолютном возврате одолженных финансов.

Страховой полис является средством защиты от недобросовестных заемщиков. А таковым является каждый 3 в нашей стране.

Агенты своими способами оценивают платежеспособность клиента, прогнозируют дальнейшее финансовое поведение человека.

Важно! Страхование не является принудительным процессом. Ни один российский банк не в праве отклонить выдачу кредита только из-за отказа заемщика оформить страховой полис. Это исключительное дело клиента: не хочет страховаться — его право. Обязательна страховка оформляется только при взятии ипотеки.

Решив взять в банке автокредит, будьте готовы к обязательному оформлению полиса КАСКО. В данном случае все будет правомерно.

«Защитный» полис по потребительскому кредиту оформляется непосредственно в банковском отделении, выдающем займ.

Полис по страхованию потребительского кредита находится у заемщика на протяжении всего периода выплат.

Виды страховых полисов

Банк предлагает добровольно застраховать себя по нескольким программам. Что именно выбрать, решать будет только клиент, поскольку при потребительском кредитовании нет обязательных страховок.

Вы можете застраховать:

- Жизнь, здоровье. В одних компаниях это идет единым пунктом, у других подразделяется на два — отдельно жизнь, отдельно здоровье. Человек умер, стал неплатежеспособным из-за инвалидности. Эти случай предусмотрены данным видом страхования. Пенсионерам особенно рекомендуют оформить подобный договор.

- Риски при потере работы. Ситуация малоприятная, но очень реалистичная. Набрали кредитов, когда была хорошая работа, отдавать приходится, когда этой самой работы не стало. Только здесь важно понимать, что если вы уволились сами, никакой страховой платеж на вас не распространяется.

Стоимость страхования по потребительскому кредиту

Каждый банк имеет свою программу защиты потребительских займов. Страховое «вознаграждение» везде разное.

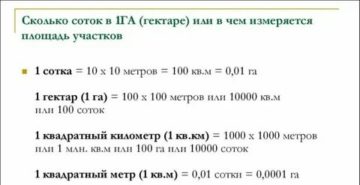

Страховку по кредиту можно рассчитать самостоятельно, если примерно знать величину процента. Ориентировочно это выглядит так:

- Самый высокий процент выставляет Сбербанк. Сегодня это примерно 2 — 3%.

- Россельхозбанк — 1 — 3%

- ВТБ 24 — 1%

- Застраховаться в Альфа-банке встанет в 0,2 % от общей суммы кредитования.

- Самый дешевый оказался Райффайзенбанк — 0, 19%.

Внимание! Процент устанавливает не банк, а страховая компания,сотрудничающая с банковской организацией.

Получается следующее. Взяв кредит в 200 000 в Сбербанке с процентной страховой ставкой 3%, то страховую выплату с вашей стороны вы заплатите 6000.

Отметим важную вещь. В среднем по всем банкам тариф близок к единому, составляет 2,99%.

Несколько иная картина обстоит с расчетом, если клиент выбрал только один вид страхования:

- Заемщик беспокоится только за свою жизнь — процентная ставка по страховому полису снижается до 1, 99%. Подсчитаем. От кредита в 200 000 рублей ваша страховка составит 3980 рублей.

- Клиент хочет застраховать жизнь, здоровье и случай увольнения, но с добавлением своих условии — полис будет стоить 2,5% и выше от общей суммы займа.

Важно! Страховка по потребительскому кредиту не является отдельным платежом. Она включается в ваш ежемесячный взнос по кредитованию. Исключение составляет ипотека.

https://www.youtube.com/watch?v=x2ByNNkyuMU

Внести платеж сразу вас могут попросить в том случае, если вы оформляете страховой полис к кредитной карте.

Получается следующая формула расчета по кредиту:

страховка = размер запрашиваемой суммы * единый страховой тариф (2,99% в случае выбора полного страхового пакета)

Страховой полис переоформляется каждый год. О повышении тарифов клиент должен быть информирован заранее.

Преимущества страхового обязательства

Страховка имеет целый спектр преимуществ:

- Оформив договор о страховании вы можете быть спокойны за родственников — им точно не придется впрягаться за ваши долги, если с вами что-то произойдет.

- В случае наступления страхового случая страховщики возьмут на себя все обязательства по погашению долга.

- Обанкротившийся, но застрахованный клиент ничего не будет должен кредитору.

Плюсы добровольного кредитования потребительского кредита очевидны. Есть один весомый минус — недобросовестные страховщики, кредитные организации, которые необоснованно завышают страховые тарифы. В малоизвестных организациях страховка может доходить до 20% от суммы всего займа.

Можно ли отказаться от страховки?

О том, что вы не собираетесь переплачивать за полис, необходимо предупредить банковского работника заранее. Пишите заявление на займ — сразу укажите отказ от добровольного страхового платежа.

Внимание! Вам навязывают услугу, пугают в отказе выдачи денежных средств, отказываются принимать заявление — обратитесь к руководителю банка. Действия его сотрудника противозаконны!

Страховка является дополнительной услугой. Не смогли решить вопрос на месте — звоните на горячую линию банка.

Возврат денег

Бывают случаи, когда человек вроде бы сначала добровольно оформил страховку, потом передумал. В таком случае необходимо подать заявление о расторжении страхового договора в банк или непосредственно в страховую компанию.

Вы должны указать требование вернуть выплаченные ранее деньги.

Важно! Такое заявление будет иметь силу, если с момента заключения договора не прошло еще 3 года, иначе в суде откажутся рассматривать дело за истечением срока давности.

Чтобы не было недоразумений со страховщиком по поводу возврата денег, при оформлении страхового полиса внимательно вчитывайтесь в договор. При наличии пункта о невозможности перерасчета или возврата денежных средств вернуть свои финансы вы вряд ли сможете.

Не удалось вернуть деньги — не отчаивайтесь. Вы можете попробовать подать претензию по частичному возврату оплаченного полиса.

Можно пойти на законную хитрость. Если в договоре прописано, что вы можете отказаться от платежа по страхованию за месяц до окончания кредита, то платить взнос вы можете перестать, а заплатить только в последнюю платежку по кредиту.

Оформляя страховой договор, будьте предельны внимательны. Не дайте себя обмануть!

Видео:Как вернуть страховку по кредиту в СбербанкеСкачать

Сколько процентов составляет страховка по кредиту в Сбербанке

Страховка до сих пор является неотъемлемой частью отдельных кредитных продуктов Сбербанка, в которых в качестве обеспечения клиент предоставляет залог. По-прежнему пытаются навязывать страховку и при оформлении потребительских кредитных продуктов.

В этой связи клиентам интересно, какой процент страховки по кредиту в Сбербанке существует сегодня, действительно ли она так обременительна? Может быть, и не стоит поднимать шум из-за лишних копеек, которые к тому же дают заемщику ощутимые преимущества?

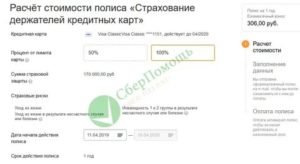

Стоимость страховки

Для начала оценим степень обременительности страховки по кредиту для бюджета заемщика. Сегодня средняя стоимость страховки в организации Сбербанк-страхование, которая работает с клиентами занимающими у Сбербанка, составляет 3% от оформляемого обязательства. Много это или мало? Давайте посмотрим, сколько денег составляют расходы на страховку на конкретном примере.

- Предположим, клиент берет кредит на 300 000 рублей на 5 лет под 13,9% годовых. Он подписывает договор страхования с вознаграждением 3% от суммы обязательства в год.

- Производим нехитрые вычисления и получаем, что за весь период пользования кредитом клиент заплатит дополнительно 45 000 рублей. Эту сумму ему даст в долг Сбербанк, присовокупив страховое вознаграждение к «телу» кредита. В итоге, фактически, заемщик берет у банка не 300 000, а 345 000 рублей и проценты за 5 лет начислят именно на эту сумму.

- Получается, что если бы заемщик оплачивал только проценты с основного займа 300 000 рублей, он переплатил бы за 5 лет, без досрочного погашения — 117 896 рублей. А вот если он оформляет страховку, то он должен будет оплатить проценты с 345 000 рублей, а это ни много ни мало 135 580 рублей.

- Выходит из-за суммы страховки, которую заемщик также занял у банка, он переплатит за 5 лет 17 684 рубля процентов (с 45 000). Итого, при оформлении страховки на заем в 300 000 рублей, клиент за 5 лет переплатит банку 62 684 рубля.

Чтобы было понятнее 62 684 рубля это сумма страховки (45 000) и проценты, которые на эту сумму набегут за 5 лет.

https://www.youtube.com/watch?v=x0Wf6vnj0-E

Вот вам и истинная стоимость страховки. Придется заплатить более чем шестую часть суммы основного обязательства, для того чтобы спать спокойно.

Дороговатое получается спокойствие! Приведенные нами расчеты были сделаны с помощью кредитного калькулятора Сбербанка.

Вы сами можете повторить вычисления, подставив какие угодно условия, но результат вас вряд-ли порадует, потому что страховка в любом случае очень дорогая.

Какие преимущества получает клиент?

Что же такого полезного дает заемщику страховка? Пакет включает в себя страхование жизни и здоровья, а также страхование изменения материального положения в худшую сторону. Если почитать условия, то получится, что заемщик (а точнее его родственники) сможет получить страховую выплату на всю сумму займа только в случае смерти. В остальных случаях страховка покроет долг лишь частично.

Например, при резком ухудшении материального положения, страховой выплаты хватит для того, чтобы 4 месяца гасить долг по кредиту. Дальнейшее это уже проблема заемщика. Если он не найдет работу или иной источник дохода, бремя дальнейших выплат может оказаться непосильным.

Поймите правильно, мы не пытаемся отговаривать от заключения договора страхования. Мы намекаем лишь на то, что условия соглашения могут оказаться не такими выгодными, как вам расписывают менеджеры в отделении Сбербанка. Чаще всего страховка не покрывает расходов, которые она породила и это на руку только двум субъектам: Сбербанку и его дочке страховой компании Сбербанк-страхование.

Если не оплачивать страховку?

Предположим, мы определились, сколько стоит страховка и нам совсем не захотелось ее оплачивать. Что же делать? Если вы берете ипотеку или кредит под залог, то вам не удастся отказаться от страховки предмета залога, но вы можете не страховать жизнь и здоровье. При таких условиях Сбербанк прибавит вам к одобренной процентной ставке еще 1% и согласится заключить договор без страховки.

Отказать заемщику в кредите, из-за того что тот не хочет страховаться, Сбербанк не вправе.

Если вдруг заемщик оформляет потребительский кредит любого размера, Сбербанк не может требовать от него заключать договор страхования.

Фишка в том, что клиент заранее ставит галочку в особой графе в заявке на кредит и банковские работники заранее знают, согласится он на страховку или нет.

Если заемщик не ставит галочку в графе о страховании, ему при одобрении заявки добавляют 1% к ставке по кредиту. Так банк, как бы, наказывает клиентов, которые отказываются от страховки.

Некоторые клиенты идут на хитрость и заключают договор страхования совместно с кредитным договором.

Через 1-2 дня они возвращаются в банк и настойчиво требуют у сотрудников принять заявление на расторжение договора страхования, либо едут и подают заявление прямо в офис страховой компании.

Договор в итоге расторгается, сумма страховки возвращается на счет заемщика, при этом процентная ставка по кредитному договору остается льготной, как будто клиент и не отказывался от страховки.

Получается довольно выгодно, но и нервы потрепать себе и работникам банка придется. Уж очень неохотно они принимают такие заявления, хотя обязаны это делать.

Итак, страховка по займу в Сбербанке, как мы убедились, может превышать 1/6 стоимости «тела» кредита. Это запредельно много. Советуем тысячу раз подумать, прежде чем подписывать договор страхования. Удачи!

Видео:Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Сколько процентов страховка по кредиту в сбербанке

Страхование кредита в Сбербанке происходит при выдаче как потребительского займа, так и карты. При этом бланк приобретается исключительно по желанию клиента, поскольку продукт является добровольным.

Данные требования прописаны в законе о защите прав потребителя и Гражданском кодексе. Нарушая условия закона, банк рискует получить штрафные санкции, сумма которых порой может достигать нескольких десятков тысяч рублей.

Однако есть страхование кредита в Сбербанке, которое осуществляется на обязательной основе, в рамках закона. Речь идет про ипотеку, в рамках которой каждый заемщик обязан застраховать конструктивные элементы. При отказе от защиты банк имеет право не выдавать ипотеку.

Прежде чем купить страховку при получении кредита в Сбербанке следует внимательно изучить все условия. Для вашего удобства рассмотрим все условия по продукту, которые предлагают специалисты финансовой компании.

https://www.youtube.com/watch?v=oM4NkbyyRVE

Покупается страховка на кредит в Сбербанке очень просто. Для оформления следует:

- получить сообщение от банка с предложением купить полис;

- отправить ответное подтверждающее сообщение на номер 900;

- получить подтверждение списания оплаты с основного счета;

- после оплаты получить полис и правила на электронную почту.

Также купить страховку можно при оформлении кредита в Сбербанке. Оформление включает:

- выбрать программу;

- задать все вопросы кредитному менеджеру;

- оплатить и поставить подпись в бланке;

- получить документы.

Зачем страхуют потребительские кредиты?

Главной целью страхования потребительских кредитов выступает снижение рисков для выдающих их банков.

Важно понимать, что в большинстве случаев полис оформляется в страховой компании, которая является зависимой или дочерней структурой данной кредитной организации. По сути, заемщик попросту отдает финансовому холдингу дополнительно 1-3%.

Несмотря на относительно небольшую величину страховки, реальная процентная ставка по займу увеличивается достаточно заметно.

При этом следует учитывать, что зачастую клиент получает не полноценные страховые услуги, которые были бы выгодны ему, а усеченные и малополезные.

Продолжая пример со страхованием жизни и здоровья, которое навязывает своим клиентам программой потребительского кредитования Сбербанк, к страховым случаям не относятся ушибы, переломы и другие даже очень существенные повреждения здоровья заемщика, которые при оформлении полноценной страховки стали бы обязательным основанием для выплаты страховой премии.

Предлагаем ознакомиться: Страховка имущества от пожара

Кому доступна программа

Получить полис по кредиту в Сбербанке могут не все, а только действующие клиенты банка, которые оформили деньги в долг. При этом во время оформления договора заполняется анкета, в которой следует отметить все имеющиеся заболевания.

Компания сможет принять на страхование только по риску «Уход из жизни в результате несчастного случая» тех, у кого:

- ишемическая болезнь сердца;

- инвалидность 1, 2, 3 группы;

- онкологические заболевания;

- инсульт;

- цирроз печению.

Также данная категория клиентов сможет купить полис для получения необходимой консультации. Продукты с полным пакетом рисков для данной категории заемщиков не доступны.

От чего кредиты застрахованы?

Главной целью оформления страхового полиса в качестве дополнительной к выдаче займа услуги выступает снижение рисков банка. Не удивительно, что в результате происходит, прежде всего, защита интересов кредитной организации в случае, когда клиент по тем или иным причинам не сможет выплачивать и обслуживать долг.

Конечно же, существуют различные процедуры возврата уплаченной на страхование суммы, например, при досрочном погашении кредита или при отказе от навязываемой услуги. Однако, воспользоваться ими удается далеко не всегда, а кроме того, это требует серьезных затрат времени и сил, а также наличия определенного уровня юридической грамотности.

Страхование добровольно или обязательно?

Действующим сегодня в России законодательством предусмотрен только один вид обязательной страховки, напрямую связанный с получением займа. Речь в данном случае идет о страховании жизни и здоровья клиента, а также залога при оформлении ипотечного или автокредита. Очевидно, что при получении потребительской ссуды наличие страхового полиса не обязательно.

Однако, это вовсе не означает, что требования банка не являются законными, так как кредитная организация сама вправе устанавливать порядок выдачи потребительских займов.

При этом важно понимать, что финансовое учреждение не имеет права включать пункт об обязательном страховании без ведома заемщика.

В подобной ситуации клиент получает отличную возможность отменить навязанную ему страховку, просто обратившись с соответствующим заявлением в страховую компанию.

https://www.youtube.com/watch?v=n0sHfupVCGU

В качестве причины для того, чтобы отказаться от услуги, необходимо указать тот факт, что она была включена в соглашение с кредитной организацией без ведома клиента. В большинстве случаев и банк, и страховщик идут навстречу заемщику, чтобы избежать огласки. В результате клиент получает уплаченные по страховке средства, которые поступают на его счет, как правило, в течение месяца.

Что выгоднее: займ со страховкой или без

Страхование клиента при оформлении им потребительского кредита не является обязательным. Однако, сегодня наличие полиса нередко выступает в качестве одного из обязательных условий одобрения сделки со стороны банка. В результате заемщику не остается иного выхода, кроме оформления страховки, которая, по сути, является для него бесполезной.

Важно отметить, что подобная практика принята даже в самых крупных и солидных отечественных банках, включая несомненного лидера финансового рынка страны, Сбербанк. При этом размер страховой выплаты необходимо учитывать при расчете эффективной процентной ставки по кредиту, что поможет найти наиболее выгодные с финансовой точки зрения условия потребительского займа.

Чтобы понять, что выгоднее, кредит со страхованием жизни или нет, необходимо ответить самому себе на несколько простых вопросов.

Вопросы:

- что я буду делать и как оплачивать долг, если потеряю работу;

- готов ли я переложить займ на родственников в случае своей неплатежеспособности или смерти.

Безусловно, когда берешь кредит со страховкой, то переплачиваешь. Однако при наступлении страхового события сумма долга покрывается за счет страховой. При этом следует понимать, что сумма займа в разы выше.

По мнению экспертов, страховка выгодна в том случае, если займ оформляется на длительный срок с максимальным лимитом.

Если вам необходима сумма до 50 000 рублей, то выгоднее просто получить средства. В таком случае страховка в Сбербанке по кредиту не обязательна, поскольку задолженность может быть погашена в минимальные сроки.

Какую сумму вернут

Если при потребительском кредите оформленная страховка не обязательна, то ее можно расторгнуть и вернуть деньги. Сумма возврата будет напрямую зависеть от:

- размера страховой премии;

- срока действия договора, поскольку выплата предусмотрена только за неиспользованные дни;

- размера РВД (ведение дела) по продукту.

Будем благодарны, если вы оставите отзыв и расскажите о своем опыте кредитования со страховкой.

Кому необходима помощь эксперта по страхованию, можете воспользоваться ею на нашем портале, через форму онлайн-чат.

Подробнее о том, что делать, если банк навязывает страховку по кредиту, и как вернуть навязанную страховку по кредиту в Сбербанке, вы можете узнать далее.

Будем благодарны за оценку поста, лайк и репост.

Видео:Потребительский кредит в Сбербанк. Условия, ставка, страховка и рекомендации по оформлению кредитаСкачать

Возврат страховки по кредиту в Сбербанке

На возможность вернуть страховку влияет вид полиса. Банки и страховые компании лояльно относятся к отказу клиента страховаться на стадии оформления кредита и после выдачи займа.

Страховка – это услуга по защите гражданина, взявшего у банка заем, от потери платежеспособности и, соответственно, защита банка по возврату выплаченных денежных средств.

В Сбербанке такие услуги предоставляет дочерняя компания «Сбербанк. Страхование». Когда наступает случай, подтвержденный документально, выплаты по кредитному обязательству берет на себя компания, оформившая полис. При кредитовании он оформляется аналогично получению страховки имущества по ОСАГО или автомобиля по КАСКО.

Жизнь каждого человека тесно связана с изменениями состояния здоровья и финансовых возможностей, которые предсказать невозможно.

Наличие поддержки от организации, предоставляющей страхование при заключении обязательств между банком и клиентом, будет гарантией платежеспособности и сохранения спокойствия родственников при покупке недвижимости и имущества при наступлении случая, описанного при страховании.

https://www.youtube.com/watch?v=dNC2UM6zsS8

На законодательном уровне оно подразделяется на два вида:

- Обязательное.

- Дополнительное.

При оформлении ипотечного займа, а также при покупке машины в рамках автокредитования клиент должен быть застрахован обязательно. По желанию потребительский займ можно дополнительно застраховать.

При ипотечном кредитовании также можно подключить дополнительный пакет по просьбе клиента.

При заключении договора дополнительного страхования банк предоставляет вариант уменьшения процентной ставки по ипотечному кредитованию.

Возможные варианты страхования кредита

Вид оформленного кредита повлияет на тип страховки. Приобретение недвижимости по программе ипотечного кредитования без заключения страховых обязательств невозможно. Поэтому на данный вид кредитования приходится много выпущенных страховых полисов. При подключении пакетов дополнительного страхования Сбербанк предлагает льготные условия по кредиту, такие как снижение процентной ставки.

Клиент может уменьшить финансовые риски при наступлении следующих ситуаций:

- Несчастный случай с летальным исходом или резкое ухудшение здоровья.

- Присвоение группы инвалидности, полученной при несчастном случае или внезапной болезни.

- Временная нетрудоспособность клиента.

- Стационарное лечение последствий несчастного случая.

Страховые обязательства, применяемые к недвижимому имуществу, вступают в силу при угрозах потери или повреждения недвижимости от ситуаций, не контролируемых человеком. Вот некоторые из них:

- Погодные явления разрушительного характера.

- Повреждение электропроводки, труб и др.

- Преступления при совершении сделки купли-продажи.

- Воздействия со стороны третьих лиц (пожар, взрыв и др.).

- Скрытые дефекты, проявляющиеся при эксплуатации здания.

- Повреждения от падения близко стоящих объектов.

Страхующая организация совершает выплаты после подтверждения правдивости наступления случая, оговоренного договорными обязательствами. Только при предоставлении обоснований будет проведена выплата. Эта защита помогает погасить платежные обязательства по кредиту.

Зачем необходимо застраховать кредит

Кредитное страхование будет выигрышным как для заемщика, так и для финансовой организации. Сбербанк получает гарантию исполнения обязательств заемщиком по возврату денег. Заемщик обеспечивает финансовую безопасность для себя и близких с гарантиями, установленными договором.

Необходимость дополнительно тратиться на необязательное страхование останавливает заемщика. Перед отказом от получения страховки необходимо проанализировать список достоинств и недостатков. Так как однозначно отрицать пользу необъективно.

Часто отказ страхования кредита обоснован небольшим бюджетом. Заемщик рискует потерять имущество. Также могут появиться долги по кредиту.

Если соотнести риски с возможными потерями, то плата за оформление полиса становится не так высока. Принятие решения о дополнительном страховании должно основываться на анализе условий жизни заемщика, а также на продолжительности кредитных обязательств.

Сколько действует договор страхования

Чаще всего действие полиса ограничено одним годом. По завершении этого периода заемщику необходимо обратиться в страховую компанию для продления. Поэтому он должен периодически продлевать действие страховки на протяжении всего периода кредитования.

При оформлении страхового полиса предлагаются различные размеры клиентских взносов и выплат по страховым случаям. Стоимость страхового займа зависит от величины кредита (или вычисляется из остатков при продлении).

Особенности страхования Сбербанком

Чтобы мотивировать клиента дополнительным страхованием, Сбербанк предлагает снижение ставки по кредиту. При долговременном кредитовании разница становится значительной. Размер процента непосредственно влияет на общую сумму и ежемесячный платеж.

В Сбербанке кроме обязательного страхования заемщик может выбрать программу дополнительного. Из списка доступных предлагаются такие как «Защита близких+», «Глава семьи» и др. Дополнительные пакеты по страховке не будут фигурировать в кредитной сделке, но помогут заемщику закрыть ее при наступлении несчастного случая.

Как поступить если Сбербанк навязывает страхование

Согласно законодательству Сбербанк должен обеспечить заключение страхового полиса при покупке недвижимости в рамках договора ипотечного кредитования. Остальные случаи не являются обязательными. Банк не вправе обязать кредитуемого застраховаться.

https://www.youtube.com/watch?v=Ef4hOLV_TRQ

В некоторых случаях менеджер может отклонить запрос о выдаче кредита без оформления страховки. Заемщик может согласиться и впоследствии отменить действие страхового полиса.

Данная процедура выполняется при подаче заявления в отделении Сбербанка.

Для этого необходимо иметь дополнительные средства для погашения кредитных обязательств, так как отмена страховки повлечет повышение процентной ставки.

Процедура возврата денег за страховку

При изначальном оформлении страхового полиса в отделении сбербанка необходимо обратиться в него лично либо направить документы почтой.

Потребительское кредитование

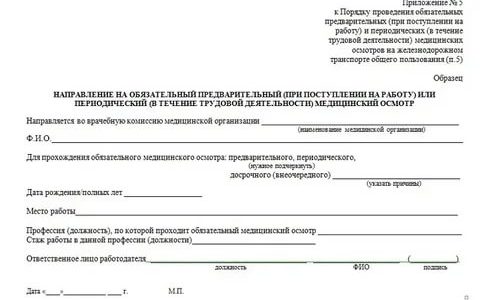

Чтобы вернуть денежные средства, в банковском отделении необходимо составить правильное заявление в двух экземплярах по форме, предоставленной банком. При обращении в отделение банка с собой необходимо иметь:

- Паспорт.

- Кредитный договор.

- Заявление.

Почему же необходимо лично посетить отделение для подачи заявления? Потому что менеджеры банка могут менять оговоренные законом сроки.

Законодательством установлен четырнадцатидневный период возврата страхового взноса. То есть в этот срок денежные средства должны быть возвращены беспроблемно.

При превышении двухнедельного периода банк может вернуть денежные средства при знании заемщиком законов, действующих в данной сфере. Необходимо составить грамотный иск, по статистике, большинство из них одобряются судом.

Ипотечное кредитование

Возврат страховки при ипотечном кредитовании возможен при полном погашении кредитных обязательств раньше срока, оговоренного в договоре. Оформление возврата страховки совпадает с потребительским кредитованием. Дополнительно необходимо представить справку о погашении кредита.

Возвращает ли Сбербанк деньги по страховке

Возврат средств по страховке – обязанность финансовой организации. Но она не всегда выполняет свои обязательства. Если страховая сумма не превышает десяти тысяч рублей, не стоит тратить время и нервы.

Большинство случаев по возврату денежных средств за страховку оканчиваются положительным результатом. Единственным условием является подача документов в течение четырнадцати дней. Обращение в отделение банка по вопросу полисов, оформленных в других страховых организациях, является неактуальным.

Сбербанк выдает список компаний, одобренных для заключения страховых полисов. С ними заемщику выгодно заключать страховку. Оформление полиса в сторонней организации может увеличить время оформления сделки.

При ведении самостоятельных страховых сделок Сбербанк ответственности не несет. Они проходят по инициативе заемщика и отношения к банку не имеют. К таким сделкам, например, относят страхование от потери работы, выполненное в компаниях, не предоставленным финансовым учреждением.

Отказ от страховки после заключения кредита

В страховых компаниях предполагается четырнадцатидневный срок для окончательного принятия решения по заключению страхового договора. Он называется «период охлаждения». При этом можно подать заявление на расторжение договора страхования. Когда документ вступает в силу, возврат денежных средств, внесенных за оформление страхового полиса, невозможен.

Возврат финансов при досрочном погашении кредита

Страховки продолжают действовать после погашения обязательств по кредитному договору. В данном случае выплаты по страховому полису не отменяются. Заемщик остается под защитой компании. Поэтому вернуть уплаченные средства по страховому договору невозможно.

Если договор страхования является действующим, то предполагается компенсация при досрочном закрытии кредита в следующих случаях:

- Компенсация страховки при частичном досрочном погашении кредита.

- При полном погашении обязательств по кредитному договору.

Чтобы не тратить время и нервы для возмещения компенсации страховки клиенту, предлагается рассчитать полное погашение долга в момент продления страхового полиса. Это поможет сэкономить денежные средства. Исходя из вышесказанного можно сделать вывод, что возврат денежных средств при досрочном погашении кредита не предусматривается.

Документы для возврата страховки

Заемщик, решивший отказаться от страховки, должен в течение четырнадцати дней после заключения договора кредитования обратиться в офис Сбербанка для заполнения бланка заявления на отказ от страховки. На сайте учреждения нет образцов. Бумага может быть написана собственноручно.

https://www.youtube.com/watch?v=wFCG_OxCdMg

При обращении к менеджерам банка необходимо при себе иметь паспорт, страховую документацию, квитанции по оплате страховки.

При отсутствии возможности посетить офис финансовой организации предлагается написать заявление от руки и направить по почте. Но в этом случае есть риск потерять время, отведенное на расторжение страхового договора.

Размер суммы, которую можно вернуть

Если заявление подано вовремя, вся сумма будет возвращена застрахованному лицу в полном объеме. Возвращение частичной компенсации после двухнедельного периода не предусмотрено.

Доказать объективность просрочки в офисе банка сложно и может не привести ни к каким результатам. В дальнейшем это придется доказывать в суде. Практика не является распространенной. Людям проще дождаться окончания годичного периода.

Заявление на возврат страховки

Документ не имеет утвержденной для всех формы. Это типовой бланк, разработанный отдельно взятым учреждением. В нем указываются сведения о личных данных заемщика и страхового полиса. Перед заполнением заявления необходимо подготовить определенный пакет документов.

Опыт возврата страховки по кредиту

На стадии одобрения кредита у заемщика существуют страхи перед менеджером Сбербанка. Он опасается получить отказ по займу. Поэтому мало клиентов банка может отказаться от дополнительных предложений. Хотя аннулирование кредитных договоров на практике действительно возможно.

Рассмотрим, что должно быть указано в заявлении:

- ФИО и все паспортные данные.

- Контактные данные.

- Номер договора страхования и дата его заключения.

- Реквизиты счета для возвращения средств.

Страхующая организация не сможет вернуть компенсацию по страховке, если не будут указаны реквизиты счета. Дочерняя страховая компания Сбербанка не будет выяснять, какие открытые счета есть у заявителя. В течение семи дней после предоставления всех документов денежные средства поступят на указанный л/с.

По действующему кредитному договору Сбербанк может вернуть деньги по срокам, оговоренным в документе. В том случае если страховщик не выполнил обязательства перед заявителем и отказал, в дальнейшем разбирательство будет происходить в порядке судебного делопроизводства. Объективные доказательства несоблюдения соглашений по договору обяжут страховую компанию выплатить страховку полностью.

Видео:Взяли кредит, как вернуть страховку в 2024 году?Скачать

Условия и особенности страхования кредита в Сбербанке

Оформляя кредит в Сбербанке, человек часто сталкивается с тем, что ему «добровольно-принудительно» предлагают застраховаться. Но зачем это нужно, и когда является обязательным? Какую защиту от рисков предлагает Сбербанк, и что она может дать заемщику при оформлении кредита со страховкой именно в этом банке? Обо всем этом мы подробно поговорим в этой статье.

к оглавлению ↑

Закон о потребительском кредитовании граждан четко указывает на необходимость оформления страховки только в двух случаях:

Подобрать и получить выгодный кредит

- когда человек получает ипотеку;

- оформляет автокредит.

Оба вида продуктов являются залоговыми – то есть предполагают наличие собственности, являющейся обеспечением по займу. И, согласно закону, данные объекты собственности обязательно необходимо страховать. Если вы откажетесь оформлять полис – банк имеет право отказать вам в выдаче займа.

Объект залога обычно защищают от:

- риска утраты объекта;

- потери права собственности на него;

- порчи залогового имущества, и вытекающих из этого расходов.

При наступлении страхового случая, обязанность погасить все расходы берет на себя страховая компания.

Ипотека является высокорисковым продуктом, поэтому заемщик обязан застраховать свою жизнь. Это обязательно по закону, и позволяет кредитору в случае непредвиденной кончины заемщика получить выплату долга от страховой компании.

Наследники выплачивать долг за усопшего будут не обязаны. Квартира же переходит в собственность наследника первой очереди.

Сбербанк предлагает дополнительную защиту от:

- потери работы;

- потери трудоспособности;

- несчастного случая (либо ухода из жизни).

А возможно ли отказаться от страхования кредита в Сбербанке и как это сделать?

Заемщику может оказаться полезной защита от потери работы. Если работодатель сократил или уволил по собственной инициативе сотрудника, страховая компания (далее – СК) до момента его трудоустройства обязана перечислять платежи в счет займа. Это позволяет избежать просрочек и проблем с кредитором.

Остальные виды защиты, как правило, не нужны, а оплачивать их приходится каждый год, до момента погашения ссуды. Важно помнить – при потребительском кредитовании ни одна страховая программа не является обязательной, поэтому вы имеете право от нее отказаться.

https://www.youtube.com/watch?v=FJoqLGd95yc

Отказаться от услуг страховой компании допустимо в течение всего периода выплаты долга. Но об этом мы поговорим чуть ниже.

В нашем специальном материале вы узнаете, как пользоваться кредитной картой Сбербанка со льготным периодом на 50 дней и насколько это выгодно.

к оглавлению ↑

Потребительское кредитование

При оформлении потребительской ссуды защита рисков не является обязательной.

Но Сбербанк обычно усиленно предлагает дополнительные услуги – например, застраховать жизнь заемщика. От клиентов пенсионного возраста, у которых риск неожиданно уйти из жизни возрастает, этого практически требуют.

Подобрать и получить выгодный кредит

Можно ли не оформлять страховку? Да, кредитор не имеет права настаивать, клиент принимает решение на добровольной основе.

Полис нужно переоформлять каждый год. Оплата возможна как раз в год, единым платежом, так и ежемесячно, когда сумма страховки включена в сумму займа.

Чтобы оформить защиту от рисков в Сбербанке, достаточно подтвердить свое согласие на страхование потребительского кредита, отметив соответствующий пункт в договоре с банком.

От чего защищает?

- потери дохода и занятости;

- потери трудоспособности, ухода из жизни.

Тарифы:

- 1,99% от суммы займа в год – страхование жизни и утраты трудоспособности;

- 2,99% — жизнь, здоровье, потеря работы по вине работодателя;

- 2,5% — с индивидуальным подбором параметров.

Кто страховщик?

Собственная СК «Сбербанка». Любая другая СК по выбору заемщика.

к оглавлению ↑

Обязательно ли при оформлении автокредита

При автокредитовании требуется обязательное оформление полиса КАСКО. Оплата страховки производится ежегодно, ее стоимость можно включить в полную стоимость займа. Рассчитывается она исходя из цены автомобиля.

От чего защищает?

- риск утраты или порчи автомобиля;

- угон транспортного средства;

- ДТП.

Кто страховщик?

Оформить КАСКО можно в любой крупной СК, существующей на рынке не менее 3 лет. Либо воспользоваться услугами дочернего предприятия Сбербанка — СК «Сбербанк страхование».

Оплата КАСКО обязательна на протяжении всего срока действия кредита. Отказаться от полиса нельзя.

к оглавлению ↑

Ипотечный договор

По закону заемщик обязан перед получением кредита обязательно заключить договор с СК, из числа предложенных кредитором. Обязательно страхуют:

- сам объект;

- жизнь и здоровье;

- риски недобровольной потери работы.

При подписании ипотечного договора понадобится уже оформленный страховой полис на приобретаемое имущество.

Ежегодно полис необходимо переоформлять, суммы выплат по нему уменьшаются, так как уменьшается сумма долга, оставшаяся к выплате. Выплата по страховке так же производится ежегодно.

Заключить контракт на страхование залога по ипотечному кредиту в Сбербанке возможно с любой компанией по своему выбору, однако этот банк предпочитает работать с проверенными страховщиками. Перечень аффилированных компаний указан на сайте банка. Рекомендуется проанализировать и сравнить условия страхования в разных компаниях, чтобы выбрать оптимальную.

ВАЖНО! Размер тарифа за услуги СК не должен превышать единого установленного тарифа, который равен 0,15% от суммы ипотеки.

к оглавлению ↑

Отказ от страховки после получения займа

Вы оформили полис под влиянием момента, или сотрудник банка был очень настойчив, и теперь понимаете, что взносы для вас обременительны? Не стоит волноваться, потому что у вас есть возможность расторгнуть договор с СК, и вернуть уплаченные средства.

Отказ от страховки по кредиту в Сбербанке возможен в двух случаях:

- если страховка была оформлена добровольно – в любое время с момента заключения договора на получение займа;

- если она была обязательной – после полного погашения долга, в случае, когда срок действия полиса еще не истек.

Размер выплаты зависит от времени обращения в компанию с целью расторжения соглашения. Полную стоимость страховки возвращают, если отказ от услуг происходит не позднее 1 месяца с момента заключения договора. Если клиент делает это спустя 1-6 месяцев, то получит на руки 50% выплаченной им суммы.

https://www.youtube.com/watch?v=77cGw_o2WZo

Обратившись за выплатой более, чем через 6 месяцев после заключения договора, есть шанс получить только 25-30% от выплаченной суммы.

Если срок полиса еще не истек, а кредит вами уже погашен, то обратиться в СК нужно в кратчайшие сроки. Тогда есть хорошая возможность получить на руки всю сумму перечисленных средств, которая может оказаться внушительной. В целом же, условия возврата средств аналогичны перечисленным выше, как и размеры выплат. Чем позднее вы обратитесь за деньгами, тем меньше их получите.

Обязательно ли оформление договора страхования жизни в Сбербанке, когда берешь кредит, и какой процент вы будете платить по страховке при оформлении займа, смотрите в этом видео:

к оглавлению ↑

Порядок расторжения соглашения

Соглашение между застрахованным лицом и страхователем прекращает свое действие, если:

- Выясняется, что у клиента есть болезнь, которая не допускает заключения договора. Перечень таких болезней обычно указывают в приложении к нему.

- Если застрахованный сам инициирует расторжение соглашения, и ему возвращается часть взносов (или вся сумма целиком).

- Если наступил случай, относящийся к страховым – компания погашает долг, а соглашение аннулируется.

Для расторжения контракта по инициативе застрахованного лица есть два способа.

Первый – когда полностью погашен кредит. Для этого понадобится:

- Получить у сотрудников Сбербанка выписку по счету, где будет указано, что задолженность отсутствует.

- Написать заявление страховщику, указав причину возврата средств – полное погашение долга.

Обязательно нужно отметить, что за время выплаты займа страховых случаев не наступало, обязательства перед банком выполнены в полном объеме.

- Подать заявление вместе с требуемыми бумагами (копией страхового договора, копии документов, подтверждающих своевременную выплату кредита), дождаться перечисления средств.

Если клиент оформлял полис добровольно, собирать документы не требуется. Достаточно написать заявление, указав причину отказа от услуг, вместе с копией соглашения подав его в отделение компании. После этого дождаться возврата средств– их переведут на указанный в заявлении счет.

Как происходит возврат страховки от Сбербанка после погашения кредита? Подробная инструкция для заемщиков на нашем сайте!

Узнайте также, сколько стоит годовое обслуживание кредитной карты Сбербанка. Всю необходимую информацию вы найдете в этой статье.

А вы слышали о бонусной программе Спасибо от Сбербанка? Расскажем, как потратить накопленные баллы в интернете и представим список магазинов-партнеров тут: https://cursinfo.com/spasibo-ot-sberbanka/.

к оглавлению ↑

Перед тем как застраховаться, нужно обратить внимание на следующие нюансы:

- Обычно «Сбербанк» предлагает оформить полис в собственной дочерней компании. Но если вас не устраивают условия, которые предлагаются, вы имеете законное право самостоятельно выбрать страховщика.

Не бойтесь сказать об этом сотруднику, оформляющему вам кредит.

- При наступлении страхового случая многие просто забывают о необходимости подать соответствующее заявление страхователю, в результате чего выплаты не производятся, возникают проблемы с банком.

Обычно это касается потери работы.

Если вы лишились рабочего места – открывайте свой договор, смотрите сроки обращения к страхователю, и подавайте заявление, предварительно уведомив о произошедшем кредитора.

- Сотрудники банка могут наставить на обязательной страховке во время оформления потребительского кредита, мотивируя это тем, что иначе вам просто не выдадут деньги. Это неправда. Смело отказывайтесь от дополнительных услуг. Вас защищает ФЗ «О потребительском кредитовании».

На самом деле, страхование может стать полезным инструментом при кредитовании, который позволит не волноваться о том, что вы потеряете доход, не сможете платить по кредиту, и у вас будут проблемы.

https://www.youtube.com/watch?v=bF9ql3tngIM

Обязательно ли страховать займы и еще немного информации об условиях страхования при получении кредитов, в том числе и в Сбербанке России, узнайте из этого видео:

Но к вопросу оформления страховки нужно подойти с максимальной ответственностью, выбрав оптимальные для себя условия. Тогда она станет полезным дополнением, а не обременительной обузой.

Нравится статья? Оцени и поделись с друзьями в соцсетях!

🌟 Видео

Страхование жизни и здоровья в Сбербанке. Обзор условийСкачать

Закрыл кредит досрочно? Верни страховку!Скачать

Как разводит Сбербанк, когда Вы берёте ИПОТЕКУ! | Ипотека 2020 - 2021 | Страхование жизниСкачать

КАК НА*БАТЬ БАНК СО СТРАХОВКОЙ ПРИ ВЫДАЧЕ КРЕДИТА. Лайфхак от юристаСкачать

Кредитная карта Сбербанк 120 дней без процентов — честный обзор условий, плюсы, минусы и подвохи!Скачать

Страховка Сбербанка при получении кредитаСкачать

Страховка при кредитах: новые хитростиСкачать

Кредитная Сберкарта - условия 120 дней без процентов и тарифы / Как пользоваться Сберкартой выгодноСкачать

Как выгодно досрочно погасить кредит в СбербанкеСкачать

Как отказаться от страховки по кредиту в СбербанкеСкачать

Почему страховка по кредиту - это полное надувалово. Схема СбербанкаСкачать

Какие документы нужны при наступлении страхового случая?Скачать

Возврат страховки по кредиту Сбербанка. Заявление на отказ от страховки по кредитуСкачать

Возвращение страховки по кредиту. Что значит полная стоимость кредита. Вернуть страховку жизни.Скачать

Возврат страховки Сбербанк онлайнСкачать

ВОЗВРАТ СТРАХОВКИ ПО КРЕДИТУ. Как вернуть страховку по кредиту?Скачать