Нередко происходят случаи, когда у должников отбирают имущество в счет задолженности по кредитным и иным обязательствам. Могут ли отобрать машину за неуплату кредита? Что происходит, когда заемщик не платит задолженность перед банком?

- Может ли заемщик лишиться машины из-за неуплаты кредита?

- За какой срок просрочки можно лишиться машины?

- Порядок изъятия и реализации автомобиля

- Если машина в залоге

- Если машина не в залоге

- Что делать, если банк хочет отобрать машину?

- Оплатить долг

- Попросить реструктуризацию долга

- Взять кредит в другом банке

- Обратиться в суд

- Как вернуть машину, если она уже выставлена на аукцион?

- Можно ли добиться самостоятельной продажи?

- Плюсы и минусы изъятия авто для должника

- Может ли банк забрать машину за просрочки без суда

- Если оформлялся потребительский, ипотечный или другой заем

- Изъятию авто предшествуют следующие этапы

- Как происходит наложение ареста на авто, если оно не выступало залогом

- Процесс изъятия ТС приставом

- Если в кредит оформлялся автомобиль

- Процедура конфискации машины без суда

- Просто кредитную машину не так-то просто продать

- Процесс продажи авто банком

- Какие цены на изъятые машины

- Машину забрали, но долг не погашен

- Интересно знать!

- Рубрика советы, вопросы и ответы экспертов

- Последствия неуплаты автокредита

- Привлечение к ответственности заёмщика по автокредиту

- Возможные последствия

- Если машина в залоге

- Когда заберут машину за долг по автокредиту?

- Не платить автокредит, если банк лишили лицензии

- Автомобиль за границей

- Возможные решения проблемы неуплаты автокредита

- Продажа автомобиля

- Отсрочки по платежам автокредита

- Отмена штрафных процентов

- Рефинансирование (перекредитование)

- Кредитные каникулы

- Реструктуризация автокредита

- Судебные Приставы Большая Просрочка По Автокредиту

- Дадут ли в банке кредит, если есть долг у судебных приставов

- Задолженность по автокредиту? Берегитесь приставов

- Взыскание автокредита судебными приставами

- Последствия просрочки по автокредиту

- Просрочка автокредита

- Последствия неуплаты автокредита

- Что будет если не платить автокредит: может ли банк списать долг и что делать если просрочил могут ли приставы забрать кредитный авто

- Суд по автокредиту – советы адвоката

- Могут ли забрать машину за долги по кредиту

- Может ли банк забрать автомобиль за долги по кредиту

- Автокредит: как не отдать машину за долги

- 💥 Видео

Может ли заемщик лишиться машины из-за неуплаты кредита?

Кредит порождает долговые обязательства заемщика перед банком, неисполнение которых влечет негативные последствия. При неуплате задолженности банковские учреждения сначала пытаются повлиять на должника разными мерами воздействия. Если это оказывается бесполезно, то нацеливаются на имущество, находящееся в его собственности.

Обычно рассматриваются ценные объекты, в частности и транспортные средства. Автомобиль выставляют на торги, а затем вырученные денежные средства направляют на погашение кредита. При желании и финансовых возможностях это последствие можно предотвратить.

Стоит отметить, что заемщик может лишиться своей машины не только при оформлении автокредита или иного кредита, когда транспортное средство передается в залог кредитору, но и в остальных случаях, когда авто не является предметом залога. Но в обеих ситуациях банковским организациям нужно получить разрешение суда на изъятие и продажу машины!

За какой срок просрочки можно лишиться машины?

Если клиент просрочил уплату кредита на несколько дней, то переживать не стоит. Никто не будет сразу же подавать в суд и отбирать транспортное средство. Ведь для кредиторов данная процедура тоже не слишком выгодна. Причина невыгодности состоит в следующем:

- Стоимость машины, которая уже была в пользовании, намного ниже.

- Процедура продажи часто затягивается на долгое время.

- Банкам приходится нести собственные расходы при оформлении сделки купли-продажи машины.

Поэтому банковские организации только в крайнем случае идут на конфискацию имущества.

Беспокоиться о том, что отберут авто за неуплату долга нужно, если просрочка составляет свыше 5-6 месяцев.

Порядок изъятия и реализации автомобиля

Процедура, при которой у должника забирают машину за неуплату кредита, немного разнится в зависимости от того, находилось ли это имущество в залоге у кредитора.

Если машина в залоге

Если транспортное средство находится в залоге у банковского учреждения, то проблем с его реализацией за долги обычно не возникает.

Ведь оформление соглашения о залоге – это наложение обременения на автомобиль. Часто кредиторы не торопятся забирать машину сразу, пытаются как-то воздействовать на заемщика.

Если же ничего не помогло, банк обращается в суд за разрешением на изъятие и продажу имущества.

Судьи в этом случае практически всегда оказываются на стороне кредиторов и одобряют их просьбу, потому что машина находится под обременением.

Заемщику дается определенный срок для того, чтобы он добровольно отдал автомобиль для продажи. Если же должник игнорирует требование, начинаются действия судебных приставов.

Они имеют полное право принудительно отобрать машину на основании соответствующего судебного решения.

После изъятия транспортное средство отправляется на торги. Продают ее обычно по стоимости, которая несколько ниже реальной. Полученные деньги отправляют в счет погашения задолженности перед банком. Если после продажи остались средства, их отдают заемщику. Если вырученных денег не хватило для оплаты всего долга, должнику придется оплатить остаток.

Передавая автомобиль в залог банковской организации, нужно всегда помнить о том, что он будет первым, что заберут в случае возникновения проблем с оплатой кредита.

Если машина не в залоге

Если автомобиль не находится в залоге у банка, то на нем нет никакого обременения и кредитор не имеет на него никаких прав. Однако, это совершенно не значит, что его не могут отобрать за неуплату кредита.

Банк имеет полное право подать в суд на должника.

Если на стадии судебного разбирательства заемщик не попытается стабилизировать ситуацию, судья может принять решение о наложении ареста на его имущество с последующей продажей.

https://www.youtube.com/watch?v=Ph8UDtAZqg8

В этом случае арест машины и иных имущественных объектов является радикальной мерой, к которой прибегают в самом последнем случае. В большинстве случаев судья сначала делает следующее:

- Взыскивает часть заработной платы должника. В организацию, где трудится заемщик, направляют исполнительный лист. На основании него каждый месяц часть дохода должна удерживаться и отправляться в банк для погашения кредита. Однако, такой вариант работает только при официальном трудоустройстве заемщика.

- Накладывает арест на банковские счета. Дальше проверяется наличие в банках личных счетов, вкладов, депозитов. Если они имеются и на них есть денежные суммы, то все средства переводятся кредитору в счет оплаты долга. Если на эти счета будут поступать новые деньги, они автоматически будут списываться в счет задолженности.

Если же должник не работает официально и не обладает банковскими счетами, то суду ничего не остается, как арестовать имущество, находящееся в его собственности. Тогда все происходит по стандартной схеме – машину выставляют на торги, а вырученные средства направляют на оплату задолженности.

Что делать, если банк хочет отобрать машину?

Если заемщик на самом деле является добросовестным человеком, просто у него нет возможности платить кредит дальше, то следует постараться решить вопрос мирным путем.

Оплатить долг

Если имеется возможность погасить задолженность пред банком, то лучше сделать это как можно раньше. Тогда можно избежать продажи автомобиля. Если нет необходимой суммы, можно попробовать занять у знакомых. Если не получается закрыть кредит полностью, стоит обратиться в банк и рассказать о своей проблеме. Возможно, он пойдет навстречу.

Попросить реструктуризацию долга

Реструктуризация позволит немного снизить финансовую нагрузку и разобраться с долгом без потери машины. Но данный вариант подходит не всем клиентам. Банк согласится предоставить услугу только тем заемщикам, которые в течение длительного времени исправно платили кредит, но в силу уважительных обстоятельств их платежеспособность сильно ухудшилась.

Кредитор может пойти навстречу, учитывая сложную жизненную ситуацию, и пересмотреть график погашения долга. В большинстве случаев используется такой вариант реструктуризации как уменьшение размера ежемесячных платежей за счет увеличения срока кредитования.

Также возможно предоставление отсрочки погашения на определенный период времени. Отсрочка может быть дана по оплате основного долга или по процентам.

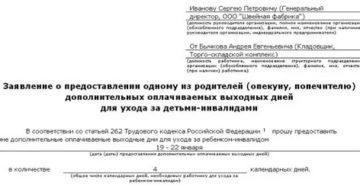

Чтобы воспользоваться реструктуризацией кредита, следует обратиться в банк и подать заявление. В нем нужно описать причину неуплаты, к примеру, необходимость в дорогостоящем лечении, увольнение с работы и так далее. Наличие уважительной причины понадобится подтвердить документально.

Если кредитор согласится помочь заемщику, а последний будет исправно вносить платежи по новому графику, то машину продавать не будут.

Рекомендуется просить о реструктуризации еще до того, как возникло много просрочек. Чем раньше должник расскажет о своей проблеме, тем больше шансов, что банк согласится пересмотреть график погашения.

Взять кредит в другом банке

Заемщик может обратиться в другой банк и оформить там новый кредит для погашения старого долга. Эта услуга называется рефинансирование. Она предоставляется многими кредитными учреждениями России. Для перекредитации выбирают программу с более выгодными условиями, чтобы облегчить дальнейшее погашение задолженности.

Но стоит отметить, что другой банк согласится рефинансировать кредит клиента, если тот будет полностью соответствовать его требованиям. Обращаться за перекредитацией следует тогда, когда финансовые проблемы только возникли, а просрочки еще не отобразились в кредитной истории. В противном случае в предоставлении услуги будет отказано. Поэтому этот метод не подходит для запущенных случаев.

Обратиться в суд

Если кредитор отказывает в любой возможности распрощаться с долгом и предотвратить реализацию транспортного средства, то стоит подать исковое заявление в суд. Если арест уже наложен, то нужно направить иск о снятии ареста. В нем нужно указать следующие сведения:

- Наименование и адрес судебного органа, куда отправляется иск.

- Паспортные данные заявителя.

- Номер ранее вынесенного решения о наложении ареста на машину.

- Описание обстоятельств дела.

- Указание причины, почему суд должен снять арест с транспорта.

- Просьба истца.

- Список приложенных документов.

- Подпись заявителя.

Заемщику важно доказать, что продажа машины не нужна, и у него есть возможность закрыть долговые обязательства перед банком.

Как вернуть машину, если она уже выставлена на аукцион?

Если транспортное средство уже отправлено на торги, то никакое погашение долга уже не поможет. В этом случае вернуть свой автомобиль можно только одним способом – выкупить его на аукционе. Конечно же, такой вариант подходит тем, у кого появилась финансовая возможность совершить покупку.

https://www.youtube.com/watch?v=yX9o3Vab6ow

Заемщики имеют полное право принимать участие в торгах, как и другие люди. Поэтому никто не запрещает им выкупить свою же машину. Более того, должники обладают преимущественным правом выкупа того имущества, которое они потеряли.

Можно ли добиться самостоятельной продажи?

Банковские организации часто продают автомобили на торгах по сниженной стоимости. Нередко бывает так, что вырученных с реализации машины денег не хватает, чтобы закрыть задолженность полностью. Также часто залоговые авто продают через автосалоны со скидкой чуть ли не 50%.

Поэтому заемщику выгоднее, если он продаст автомобиль самостоятельно. И он имеет на это право. Для этого ему необходимо обратиться в банк с соответствующим заявлением и с просьбой получить паспорт транспортного средства. Также понадобится составить письменное обязательство о том, что полученные деньги будут переданы кредитору.

Если банковское учреждение будет против самостоятельной реализации, то можно подать иск в суд и добиться разрешения там.

Плюсы и минусы изъятия авто для должника

Конечно же, изъятие и продажа автомобиля – неприятная процедура для заемщика. Ведь никому не хочется прощаться со своим имуществом. Но все же она имеет положительные стороны для должника. К ним можно отнести следующее:

- Возможность наконец-то распрощаться с проблемной задолженностью.

- Шанс получить немного денег, оставшихся после продажи машины и погашения долга, если вырученных средств оказалось больше, чем нужно.

- Закрытие исполнительного производства и ограничений, связанных с ним, к примеру, запрета на выезд за границу.

Из негативных моментов конфискации автомобиля можно выделить то, что полученных с продажи денег может не хватить для оплаты всей задолженности. Тогда должнику придется погашать оставшийся долг самостоятельно.

Если был оформлен автокредит, то это неприятно вдвойне. Ведь придется возвращать денежные средства за машину, которой клиент уже не пользуется.

Таким образом, за неуплату кредита банк может отобрать автомобиль, но только с разрешения суда. Это крайняя мера, которая применяется только при длительных просрочках, поэтому у должника есть возможность своевременно предотвратить такое негативное последствие.

Видео:Просрочка по кредиту. Что делать? Служба судебных приставовСкачать

Может ли банк забрать машину за просрочки без суда

Коронавирус и кредиты, актуальное

СРОЧНО ПО ПАСПОРТУ БЕЗ ОТКАЗА С ПЛОХОЙ КИ

При возникновении кредитного долга заемщиков начинает волновать, может ли банк без суда отобрать машину в счет погашения займа. Эксперты в таких случаях предлагают внимательно прочитать кредитный договор, а также учитывать вид займа – потребительский, ипотечный или же автокредит.

Если оформлялся потребительский, ипотечный или другой заем

Наличие автомобиля у проштрафившегося заемщика – еще не повод для банка отбирать машину. При реализации автомобиля, конечно, можно выручить сумму, достаточную для покрытия хотя бы части долга.

Нужно понимать, что реализация возможна только для залогового имущества, которое до расторжения кредитного договора принадлежит банку, но и то это происходит только после судебного заседания, где суд принимает подобное решение далеко не всегда, если заемщик готов платить. Но банк не имеет права отобрать автомобиль, если у заемщика есть даже крупный долг по:

В данном случае вопрос о конфискации имущества в счет погашения долга может решаться исключительно в судебном порядке. Да и то не факт, что автомобиль будет подлежать аресту с последующей его продажей.

Изъятию авто предшествуют следующие этапы

- Сначала банк звонит должнику и пытается мирно договориться. Если это неэффективно, то долг передается коллекторам (подробнее об их деятельности читайте здесь).

- Коллекторы начинают пугать тем, что заберут транспортное средство, если задолженность не будет погашена до определенной даты. На самом деле, это всего лишь устрашение, сами коллекторы знают, что не могут просто так прийти и изъять авто. Это могут сделать только судебные приставы после вынесения соответствующего решения. Так что это не более чем простые угрозы, никто не сможет у вас забрать автомобиль без оснований.

- Если и коллекторы не могут повлиять на должника, то не остается ничего иного, как подать в суд. Стоит отметить, что в этом случае может быть списана существенная часть задолженности, а сам долг фиксируется и больше не растет. Это плюс для должника. Больше о решении суда в пользу заемщика читайте по этой ссылке.

- На обжалование заключения предоставляется определенный срок. Если должник им не воспользовался, то решение вступает в законную силу.

Как происходит наложение ареста на авто, если оно не выступало залогом

- Сначала накладывается взыскание на часть заработной платы. Пристав узнает, где работает заемщик, и направляет туда исполнительный лист. С зарплаты может удерживаться до 50%. Если была применена данная мера, то можно быть спокойным за свое авто, долг будет уменьшаться за счет официальных доходов.

- Арест также может быть наложен на банковские счета. Если на них имеются деньги, то все они уходят банку. То же самое происходит с деньгами, поступающими в дальнейшем.

- Если клиент нигде не работает и не имеет счетов, то не остается ничего иного, кроме изъятия имущества. Если долг небольшой, то, скорее всего, авто забирать не будут.

Процесс изъятия ТС приставом

- Пристав у суда получает соответствующее разрешение. Затем приступает к поискам автомобиля: по месту прописки, жительства, работы должника. Иногда проводятся совместные рейды приставов и сотрудников ДПС.

- После обнаружения ТС на эвакуаторе увозится на стоянку. Далее оно реализуется на аукционе, а вырученные средства направляются на погашение задолженности.

Если в кредит оформлялся автомобиль

При оформлении автокредита заемщик уверен в собственной платежеспособности. Но потерять работу или по разным причинам влезть в крупные долги можно в любой момент – и вот уже платить кредит за машину нечем.

Список банков, которые дают кредиты без отказа ⇒

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Возможно, эти статьи также будут вам интересны:

Может ли банк забрать кредитный автомобиль без решения суда? Ответ будет положительным, если:

Процедура конфискации машины без суда

Банку нет необходимости доводить дело до суда – процедура изъятия кредитного автомобиля достаточно простая:

- банк обращается к нотариусу, который заверял договор;

- открывается исполнительное производство;

- заемщику предлагают в течение 10 дней погасить кредитный долг;

- если деньги не поступают на банковский счет, то автомобиль отбирают;

- если машину не могут найти, то ориентировки передают в автоинспекцию – автомобиль объявляется в розыск.

ТОП самых выгодных кредитов с низкими процентными ставками ⇒

Впрочем, банки не сильно часто отбирают машины у нерадивых заемщиков. И вовсе не потому, что все исправно оплачивают кредиты.

https://www.youtube.com/watch?v=NjzvHT10qdo

На самом деле, с момента просрочки до процесса изъятия авто может пройти от полугода до 12 месяцев.

Если кредитор никак не может повлиять на должника, то он обращается в суд, чтобы получить разрешение на изъятие транспортного средства и дальнейшую его продажу.

Конечно же, суд примет решение в пользу финансового учреждения, так как на автомобиль наложено обременение. ТС может быть отобрано судебными приставами и в принудительном порядке, сопротивляться нет смысла.

Просто кредитную машину не так-то просто продать

С течением времени автомобиль теряет в цене из-за износа. Иногда вырученных от продажи денег может даже не хватить на погашение тела кредита, процентов и суммы штрафов.

Подать заявку на кредит наличными прямо сейчас ⇒

Поэтому не стоит сильно уже переживать по поводу изъятия машины. Если заемщик хочет оставить автомобиль себе, то у него всегда есть шанс договориться с банком о реструктуризации задолженности или рефинансировании кредита.

Также возможно, что не все полученные от продажи авто средства пойдут на возврат задолженности. Деньги могут остаться, к примеру, если заемщик ранее платил по кредиту, и часть ссуды уже выплачена. Либо машина была продана по цене, выше чем долг по займу. Тогда разница возвращается должнику на руки.

Процесс продажи авто банком

Финансовое учреждение реализует авто самостоятельно. Машины с низкой стоимостью продаются в течение всего нескольких часов, поэтому кредиторы не спешат доверять процесс реализации ФССП, которая осуществляет продажу через аукционы Росимущества.

У каждого банка уже давно отработан процесс реализации изъятых авто. ТС отдают крупным перекупщикам, к примеру, автосалонам известных брендов и работающим по системе Trade-in. Машина также может быть продана физическому лицу, если имеется специальная программа по реализации подержанных авто.

Список банков, которые выдают кредиты без проверки кредитной истории ⇒

Какие цены на изъятые машины

Основная задача кредитора – скорее избавиться от залога и получить деньги, которые будут снова запущены в оборот. Поэтому продажа авто осуществляется по ценам ниже рыночных (разница может достигать 40%). Конечно же, такие машины забирают очень быстро.

Забрать залог без соответствующего решения невозможно. Исключением может стать только ипотека, когда квартиру забирают на основании ст. 55 РФ-102. Автомобиль можно отобрать только через суд! Однако, заемщик имеет право передать кредитору автомобиль в добровольном порядке, к примеру, чтобы рассчитаться с задолженностью и выбраться из долговой ямы.

Если у вас отобрали машину без суда, то сразу пишите заявление в полицию!

Машину забрали, но долг не погашен

Случается, что кредитор отбирает авто и все равно требует вернуть деньги. Это бывает, если средств, вырученных с продажи залога оказалось недостаточно для закрытия долга.

Список банков, которые выдают деньги за час по паспорту ⇒

Если вы не согласны с выставленной суммой, то нужно произвести независимую экспертизу стоимости вашего имущества и новый расчет долга.

Интересно знать!

- Если вы задолжали небольшую сумму, или у вас просрочка только в 1 месяц, то банк вряд ли будет забирать имущество. Однако, он может передать дело в суд. Поэтому старайтесь вовремя решить проблему.

- Если вы являетесь зарплатным клиентом, то при возникновении задержек платежей банк в одностороннем порядке имеет право забрать часть средств из заработной платы, поступающей на счет.

- ТС, являющееся залогом, можно изъять без решения суда, если это предусмотрено договором.

- Инспектор ГИБДД имеет право забрать машину, взятую в кредит, и отправить ее на штраф-стоянку. Основание – просрочки. В связи с этим в последние годы значительно увеличилось количество авто на штраф-стоянках.

Отправить заявку на кредит через интернет ⇒

Мы описали все возможные случаи, когда банк может без суда забирать машину для оплаты кредитного долга – заемщику остается определиться: договариваться с банком, чтобы понемногу оплачивать кредит и оставить машину себе, или же отдавать автомобиль, не обременяя себя кредитными обязательствами.

Рубрика советы, вопросы и ответы экспертов

Скрыть ответ

Консультант

Светлана, если у вас просрочка уже 50 дней, то здесь не может быть речи о том, что у вас есть деньги. Есть договор, есть отчетная дата, до нее необходимо вложить ежемесячный платеж на счет. Сейчас просить отсрочку уже бесполезно, но попробуйте, может и одобрят. А в целом да, банк имеет право обратиться в суд, и судебные приставы могут арестовать залоговое имущество

Скрыть ответ

Консультант

Иван, сам банк не может изъять у вас никакого имущества, но он может обратиться в суд. И если суд встанет на сторону банка, а это происходит практически всегда, то уже судебные приставы вправе изъять и реализовать залог для погашения долга

Скрыть ответ

Консультант

Михаил, при любой просрочке. 20, 30, 50 дней — это все на усмотрение банка, как долго он готов вас ждать, и как именно вы с ним ищите компромисс по выплатам. Если скрываетесь от банка, может и через месяц подать в суд

Скрыть ответ

https://www.youtube.com/watch?v=L4ZOUmZyMYI

Консультант сайта КредиторПро.Ру

Виктория, банк не может забрать сам, а вот если обратится в суд и выиграет дело, то судебные приставы действительно смогут изъять имущество в залоге

Скрыть ответ

https://www.youtube.com/watch?v=L4ZOUmZyMYI

Консультант сайта КредиторПро.Ру

Видео:Как закрыть долги у приставов и прекратить исполнительное производство? + Образец заявления приставуСкачать

Последствия неуплаты автокредита

Перед подписанием банковского договора заёмщиков информируют об ответственности по кредитным обязательствам и возможных последствиях.

Даже если клиент абсолютно уверен в своей финансовой стабильности и платёжеспособности по автокредиту, от кризисных ситуаций никто не защищён. В наши дни нередки случаи, когда очередной ежемесячный взнос оплатить нечем.

Особенно остро эта проблема проявляется в автокредитовании, её актуальность обусловлена повышенным спросом на данную банковскую услугу.

Для многих автокредит — единственная возможность купить машину. Банки заманивают привлекательными условиями, клиенты охотно соглашаются и подписывают договоры.

Все, кто поспешно принимает решения и не способен адекватно рассчитать свои материальные возможности, рискуют оказаться в должниках.

Что ждёт неплательщиков и как себя вести, если ежемесячные платежи по автокредиту становятся непосильной ношей? Попробуем разобраться.

Привлечение к ответственности заёмщика по автокредиту

Причины просрочек по автокредиту самые разные, но почти все они не являются уважительными для неуплаты. Договор надо соблюдать, а взносы регулярно вносить.

На ситуацию, когда денег нет и не предвидится, заёмщики реагируют по-разному: занимают у родственников, несут ценности в ломбарды, берут кредиты в других банках. Есть и такие, кто не платит вообще. Последний вариант лучше исключить сразу, это проблему не решит, а усугубит её.

Неприятностей будет много, так как если не платить автокредит, механизм привлечения собственника автомобиля к ответственности включается сразу.

Автомобиль, взятый в кредит, является залоговым имуществом. Пока действуют кредитные обязательства — это собственность банка.

Вы можете пользоваться машиной, усовершенствовать её, ремонтировать, работать и путешествовать, но считать авто «своим» можно будет после полной оплаты автокредита.

Только погасив последний платеж, банк вернёт вам ПТС, и вы станете полноправным собственником автомобиля.

При возникновении финансовых проблем некоторые заёмщики начинают искать способы не платить автокредит и пользуются так называемыми вредными советами. Многие считают, что автокредит «спишут», если просрочка составит 3 и более года. Имитируют аварии, чтобы получить поддельную страховку.

Нередки случаи, когда машину переписывают на другого собственника, считая, что так её не отнимут. Все эти схемы, в случае не уплаты автокредита, не работают, а добавляют проблем. Банк не обманешь, поэтому не стоит тратить время на поиск бесполезных советов.

Лучше подумать о том, каким способом решить финансовые сложности и вернуться в ряды ответственных клиентов, которым можно доверять.

Решение взять автокредит должно быть обдуманными, а не спонтанным. Необходимо предусмотреть все возможные риски. Заключая автокредитный договор, стороны принимают определённые обязанности. Обязанность заёмщика — своевременно оплачивать сумму долга и процентные платежи. Любая просрочка — это неустойка. Если её размер растёт, банк начинает действовать.

Возможные последствия

Последствий неисполненных обязательств по автокредиту может быть много и все они неприятные для заёмщика. Если просрочка небольшая, вам позвонят и напомнят о возникшей задолженности.

В случае дальнейшей неуплаты и игнорирования, предупреждения сменятся штрафами, с каждым днём они будут возрастать. Дальше заёмщика ждёт малоприятное общение с коллекторами, а если и эта мера окажется безрезультатной, банк обратится в суд.

Это законно и прописано в кредитном договоре на автомобиль.

Как правило, судебные процессы начинаются по истечении 2-3 месяцев просрочки.

https://www.youtube.com/watch?v=3g3NDpCjsTQ

В большинстве случаев суд принимает решение, предусматривающее арест залогового имущества в виде кредитного автомобиля. На законных правах у неплательщика могут забрать транспортное средство.

Банк может выставить машину на торги и продать за цену, релевантную сумме долга, либо предложить заёмщику самому продать автомобиль и рассчитаться с долгом.

В любом случае, взятые в автокредит деньги, возвращать придётся.

Ответственность за неуплату по автокредиту может быть гражданско-правовой и уголовной. Первая предусматривает изъятие автомобиля, а уголовная наступает в случаях, когда должник изначально не планировал платить автокредит и возвращать деньги.

Последствия уголовной ответственности по автокредиту могут быть очень серьёзными. Это не только большие штрафы и потеря залогового имущества. Неплательщику могут запретить выезд за границу.

В качестве наказания могут применяться исправительные работы, иногда лишение свободы.

Если машина в залоге

Наличие долга по автокредиту — это не только психологически неприятный момент, но и масса ограничений и финансовых санкций. Если неплательщик знает о ситуации и её последствиях, ответственность лежит исключительно на нём.

Бывают и другие ситуации, когда судебные повестки становятся сюрпризом для автовладельцев. Поспешная покупка заложенной машины может обернуться массой проблем. Если автокредит не оплачен и имеется большая задержка, автомобиль заберут.

Все обязанности должника по закону переходят к покупателю. Банку все равно кто владелец, главное, возврат денег по автокредиту. Накопившийся долг — прямая дорога в суд. Если процесс взыскания уже запущен, мирно решить вопрос вряд ли получится. Новый владелец автоматически становиться ответчиком. Такова цена неосмотрительности.

Побороться за свои права можно только в случае, если покупателя не оповестили о том, что автомобиль находится в залоге. Составляется встречный иск, суд рассматривает его и принимает решение. Если признаётся, что покупатель не знал о залоговом статусе машины, есть шанс на успешный исход дела.

Когда заберут машину за долг по автокредиту?

Изъятие автомобиля в пользу долга — это последняя мера, на которую идут банки. Машину по автокредитной задолженности забирают только после суда. Сам процесс может затянуться на месяцы, что невыгодно кредитной организации.

Банк может предложить несколько вариантов решения проблемы. Отказываться не стоит, так как риск изъятия автомобиля очень высок и финансовые потери неизбежны.

Конструктивные переговоры с банком являются наиболее оптимальным выходом из сложной ситуации.

Схема конфискации залогового имущества в случае неуплаты по автокредиту традиционна и складывается из следующих этапов:

- Принятие судебного решения.

- Выдача исполнительного листа.

- Десятидневный срок для исправления ситуации.

- Арест имущества.

- Передача автомобиля судебным приставам.

Должнику придётся погасить долг не только по остатку задолженности с начисленными штрафами, но и оплачивать судебные издержки и работу приставов. В итоге долг возрастёт в несколько раз.

Ещё один неприятный момент: задолженность не всегда покрывается, очень часто машина стоит дешевле, чем сумма долга по автокредиту. Судебные приставы могут потребовать выплату остатка долга за счёт продажи другого имущества.

Не платить автокредит, если банк лишили лицензии

Банка нет, долг остаётся. Отзыв лицензии и закрытие кредитно-финансовой организации не отменяет обязательств по автокредиту. Не стоит идти на обман и пытаться воспользоваться ситуацией и не возвращать стоимость.

Даже если реквизиты существуют только формально, а банк лишен права работать, платить за автокредит придётся. Это вопрос времени. Как правило, в таких случаях назначается правопреемник, который уполномочен решать вопрос с должниками.

Суммы и проценты по автокредиту не меняются, все пункты и сроки договора должны быть соблюдены.

Автомобиль за границей

Любые перемещения на машине за пределы страны возможны только при отсутствии задолженности по автокредиту. Только в таком случае заёмщик может пересечь границу. Если ежемесячные выплаты прекращаются и образуется просрочка по автокредиту, возникают всё те же проблемы: штрафные санкции и судебные разбирательства.

https://www.youtube.com/watch?v=LC6a3kRvXhU

Когда изъятие автомобиля становиться невозможным, суд может наложить арест и изъять другое имущество на сумму, релевантную долгу.

Возможные решения проблемы неуплаты автокредита

Для любого банка превыше всего коммерческие интересы. Главное, любым способом вернуть деньги. В ход идут все проверенные механизмы воздействия, включая уступки. Кредитные организации предлагают самые разные варианты решения проблемных долгов. Выделим основные:

Продажа автомобиля

Продавать заложенный автомобиль третьему лицу не запрещается. Долг (или часть долга) по автокредиту можно погасить за счет вырученных средств, главное, сделать всё честно и законно. Любые «хитрости» в этом вопросе наказуемы. Продать залоговое авто можно двумя способами:

- Заёмщик сам продаёт машину и рассчитывается с банком по автокредиту.

- Заёмщик ищет покупателя, готового приобрести транспортное средства с долговыми обязательствами.

С первым случаем всё понятно и сложностей не возникает. Банк контролирует ситуацию и готов ждать. Как правило, должники стараются побыстрее продать машину, соответственно, есть вероятность, что денег, вырученных с продажи залогового автомобиля, не хватит для полного погашения задолженности. Придётся доплачивать или расставаться с другим имуществом.

В ситуации, когда находится покупатель, согласный с долговыми обязательствами, автокредит переоформляется на него. Банк должен знать о предстоящей продаже. Заёмщик пишет заявление, а банк проводит проверку документов, платежеспособности, кредитной истории будущего автовладельца. В случае положительного ответа оформляется сделка.

О том, что машина в залоге и кредит на момент продажи не погашен, покупатель должен знать. Если это правило игнорируется и предупреждение не поступает, действия продавца расцениваются как мошенничество. Уголовно- правовые последствия неизбежны.

Отсрочки по платежам автокредита

Многие банки соглашаются на процедуру отсрочки. Больше везёт тем заёмщикам, у кого с кредитной историей все в порядке, но свою неплатёжеспособность придётся доказывать и подтверждать документально. Все справки о потере работоспособности, рабочего места, банкротстве тщательно проверяются банковскими работниками на достоверность.

Отсрочка по платежам автокредита даётся на основании заявления заёмщика, подать его лучше заранее. Если на момент предъявления документов просрочек по платежам не было, есть вероятность, что кредитная организация предоставит отсрочку сроком до 6 месяцев.

Отмена штрафных процентов

На такое предложение от банка могут рассчитывать только те заёмщики, которые указывают конкретные сроки полного погашение автокредита.

Рефинансирование (перекредитование)

Если выплаты по автокредиту оказались неподъёмными, можно взять кредит в другом банке и погасить предыдущий займ. Условия нового кредита должны быть более выгодными, иначе заёмщик может оказаться в еще более сложной ситуации.

Кредитные каникулы

Банк может предложить так называемые кредитные каникулы. Согласившись на это предложение, заёмщик будет оплачивать только проценты автокредита. Это обычная отсрочка, которая действует несколько месяцев. Сроки кредитных каникул устанавливаются банком.

Реструктуризация автокредита

Данное банковское предложение предполагает увеличение срока автокредита. При этом сумма ежемесячного платежа уменьшится, но платить придётся на несколько лет дольше. При реструктуризации составляется новый график платежей.

Кредитная история в таких случаях не пострадает, так как решение принимается совместно клиентом и кредитной организацией.

Если заёмщик автокредита вторично нарушает условия и не платит по новому договору, банк вправе расторгнуть соглашение и изъять автомобиль.

Любой из рассмотренных вариантов можно рассматривать как выход из сложной ситуации. Не забывайте, что отказ от уплаты по автокредиту, влечёт массу неприятностей. Долговые проблемы откладывать не стоит. С банком лучше договориться и найти решение, которое будет устраивать обе стороны.

https://www.youtube.com/watch?v=ZUJRbYPWDQg

Во избежание судебных процессов внимательно читайте договоры, при необходимости консультируйтесь с юристами и адекватно анализируйте своё финансовое состояние. Оно может в любой момент измениться и нарушить ваши планы. На момент заключения сделки у вас должно быть чёткое представление о кредитном продукте и возможных последствия в случае просрочек.

Видео:ЧТО НЕЛЬЗЯ ДЕЛАТЬ, ЕСЛИ НАЧАЛИСЬ ПРОСРОЧКИ ПО КРЕДИТАМ? / ОТВЕЧАЕТ ЮРИСТСкачать

Судебные Приставы Большая Просрочка По Автокредиту

В целом, ситуация с автокредитом почти не отличается от «обычного» судебного процесса по кредиту: сначала несколько заседаний в суде первой инстанции, потом при необходимости можно подать апелляцию.

Длительность этого процесса зависит от множества факторов и составляет обычно от 3 до 9 месяцев, подробнее см. статью «Сколько длится суд по кредиту».

Однако несмотря на общее сходство, есть отдельные отличительные особенности, связанные с наличием автомобиля в залоге.

По итогам рассмотрения вашего дела судья вынесет решение, в котором будут зафиксирована общая сумма задолженности с учетом всех процентов и штрафов. В этом же решении будет сразу сказано про взыскание объекта залога – автомобиля.

Если вы хотите сохранить машину, то нужно будет выплатить указанную сумму до того, как банк обратится к судебным приставам (или в течение пяти дней после обращения к вам приставов с постановлением о возбуждении исполнительного производства).

Если же за это время вы не выплатите деньги, то приставы заберут у вас машину для продажи с аукциона.

Дадут ли в банке кредит, если есть долг у судебных приставов

При постоянных своевременных погашениях заемщик может рассчитывать на то, что платежная система выступит его поручителем перед частным кредитором. В таких компаниях можно получить гораздо большую сумму средств. Кроме того, сотрудничество с частной организацией может положительно повлиять на КИ, но только при соблюдении всех условий и отсутствии нарушений.

- Выясняет, где работает кредитополучатель. Для этого обращается к нему напрямую или в налоговую службу. Очень хорошо, если должник работает официально. Это удобно и для него самого, и для кредитора. Приставы высчитают, в течение какого срока будет погашена задолженность, если ежемесячно с заработной платы заемщика будет удерживаться по 50%. Такой уровень отчислений указывается в исполнительном листе, который направляется работодателю. Снижения размера удержаний можно добиться, но для этого нужны веские причины, например, наличие иждивенцев.

- Если должник нигде не трудоустроен или удержаний с заработной платы недостаточно, то приставы направляют запросы в банки, чтобы выяснить, есть ли у заемщика счета, включая депозитные. Если таковые имеются, то средства не них подлежат аресту. Не арестовываются счета, на которые поступают пенсии, пособия, материальная помощь.

- В случае, когда все указанное выше, не приводит к нужному результату, пристав накладывает на находящееся в собственности имущество.

Задолженность по автокредиту? Берегитесь приставов

Еще с прошлого года было получено разрешение доступа судебных приставов к счетам должника, то есть, в случае задолженности они могут нанести на ваши счета арест, пока там не накопится полная сумма долга.

В этом же году судебными приставами был увеличен план по взысканию долгов, и они хотят побить свой существующий рекорд по возвращению банкам денег. В этом могут помочь и смс-сообщения, которые планируется оправить должникам с требованием срочной выплаты долгов. Таких сообщений будет около 8 миллионов.

В прошлом году уже проводился первый эксперимент с смс, который показал довольно высокую эффективность. Должниками была увеличена оплата через сайт судебной службы на 20%.

При получении такого извещения на телефон должник может зайти на сайт судебных приставов и в «Банке исполнительных производств», куда он может попасть, введя свои данные, проверить сумму долга и адрес подразделения, где было возбуждено это исполнительное производство.

https://www.youtube.com/watch?v=1AfR2x-det8

Для тех же, кто уклоняется от выплаты алиментов или штрафов (ПДД), не стоит ждать такого же исхода. По таким долгам суд может посадить в тюрьму, но лишение свободы неприменимо ко всем должникам, это скорее редкий случай.

Хотя самым действенным методом судебных приставов является наведение страха лишения свободы. Но это далеко не единственный способ, есть и другие. Только за прошедший год службой судебных приставов было взыскано долгов общей суммой в 400 миллиардов рублей.

В основном, возрастание задолженности объясняется популярностью кредитных карт и потребительского кредитования. При этом возрастание никоим образом не останавливается и не уменьшается. Обычно условия кредита или автокредита выгодны для самого банка, но не для человека, который берет заем.

После несвоевременной выплаты ежемесячной оплаты накапливаются штрафы и проценты. В результате выбраться из долговой ямы можно только при судебном вмешательстве.

Читать еще —> Где взять копию финансового лицевого счета на квартиру

Взыскание автокредита судебными приставами

Вы вправе не подписывать договор цессии (переуступки права требования). Вы также можете самостоятельно обратиться в отдел судебных приставов по месту жительства, чтобы узнать, возбуждено ли в отношении Вас исполнительное производство. Возможно, до настоящего времени исполнительный лист находится на руках у вашего кредитора и не был предъявлен в отдел судебных приставов для исполнения.

Суд вынес исполнительное дело по автокредиту, уже больше 5 месяц назад, приставы так еще не связались со мной, работаю по трудовой, не скрываюсь.Банк названивает и предлагает подписать договор цессия чтобы я отдала машину, но я не хочу , хочу отдавать долг через приставов.

Последствия просрочки по автокредиту

- обратиться в судебную инстанцию и подать исковое заявление на продавца. При заключении сделки купли-продажи записать данные паспорта продавца, тогда проще выиграть суд;

- обратиться в полицию и заявить о факте мошенничества.

Продавца объявят в розыск, правоохранительные органы помогут вам доказать факт обмана при покупке авто;

- можно попытаться договориться с кредитной организацией, если вы желаете оставить автомашину себе.

Вам придется погасить долг продавца, а впоследствии денежные средства можно будет получить с бывшего владельца авто по судебному решению. Банк может отменить штрафы и пени, начисленные из-за несвоевременной оплаты чужого долга.

В результате за автомобиль клиент отдает плату в двойном размере, а в дальнейшем этим делом будет заниматься уже через суд.

Автомобиль, взятый в заем, нельзя перепродавать без разрешения кредитной организации: такая сделка в любой ситуации будет признана противоправной, и всем ее участникам придется столкнуться с целым рядом судебных тяжб.

Что делать с кредитной машиной, если нет денежных средств? Проблема особо острая, когда риск изъятия авто очевиден. Машину заберут лишь после принятия решения суда, выдачи исполнительного листа, ареста ТС и непосредственной передачи автомашины судебными приставами.

Просрочка автокредита

Добрый день! Из Вашего вопроса не понятно, была машина в залоге у банка или нет. По существующей практики банки выдавая автокредит сразу оформляют залог авто. И второе если залог был то как Вы переоформили авто на другого человека. Если машина не была в залоге, тогда Вы могли распоряжаться автомобилем.

Соответственно Вы в настоящее время не собственник и наложить арест банк по Вашему кредиту не сможет. Тогда банк может подать иск в суд о взыскании с Вас денежных средств. Если банк подаст такой иск, в суде можете просить применить ст.333 ГК РФ снижение неустойки и пени. Просто так списать у Вас не получиться.

Кредит Европа банк подал на меня в суд по автокредиту. Просрочка примерно 1 год. Уважительных причин по неуплате нету. Кредит брал на 5 лет, но последний год все откладывал оплату кредита и запустил долг.

Машину категорически не хочу отдавать, ее состояние сейчас не покроет остаток долга. Но есть возможность за 4 месяца оплатить оставшийся долг.

Как вести себя в суде, что бы остаться с машиной и получить возможность оплатить долг банку за 4 месяца.

Последствия неуплаты автокредита

Любые перемещения на машине за пределы страны возможны только при отсутствии задолженности по автокредиту. Только в таком случае заёмщик может пересечь границу. Если ежемесячные выплаты прекращаются и образуется просрочка по автокредиту, возникают всё те же проблемы: штрафные санкции и судебные разбирательства.

https://www.youtube.com/watch?v=-OCvk0xxSMY

Многие банки соглашаются на процедуру отсрочки. Больше везёт тем заёмщикам, у кого с кредитной историей все в порядке, но свою неплатёжеспособность придётся доказывать и подтверждать документально. Все справки о потере работоспособности, рабочего места, банкротстве тщательно проверяются банковскими работниками на достоверность.

Читать еще —> Квитанция На Оплату Госпошлины В Суд На Развод

Что будет если не платить автокредит: может ли банк списать долг и что делать если просрочил могут ли приставы забрать кредитный авто

Ведь непредвиденные события, приводящие к неуплатам, возможны всегда. Если это произойдет, то дело может дойти до общения с коллекторами и судебных тяжб. Это нередко заканчивается арестом или конфискацией машины и даже потерей иного имущества. Сегодня расскажу об этом подробнее. Поехали!

В этом случае игнорирование телефонных звонков и т. п. уже не поможет – суд состоится в любом случае. В ваших интересах на нём не просто присутствовать, но и активно отстаивать свою позицию, приводя убедительные аргументы положительно оправдывающие вашу неплатёжеспособность. В каких случаях решение суда может быть в пользу заёмщика, расскажу далее.

Суд по автокредиту – советы адвоката

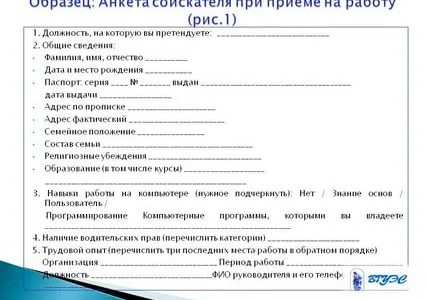

Чтобы узнать, чего именно хочет от вас банк, необходимо сходить в суд и попросить материалы вашего дела для ознакомления. Процедура ознакомления с материалами может быть различной, но в любом случае достаточно взять с собой паспорт, а все остальное можно уточнить уже на месте.

В итоге вам выдадут папку с полученными от банка документами – исковым заявлением, копией кредитного договора, расчетом задолженности и т.д. Все эти документы необходимо будет сфотографировать, чтобы потом изучить в спокойной обстановке.

Итоговые требования банка, на которые нужно обратить внимание, приведены в самом конце искового заявления и выглядят примерно так:

В-четвертых, суд по автокредиту может затянуться на более длительное время в случае, если одна из сторон, обычно должник, спорит с оценкой автомобиля, назначенной для стартовых торгов. Обычно оценка рассчитывается по тарифам, определенным страховыми организациями.

Однако достаточно распространена ситуация, в которой автомобиль попадает в ДТП, в результате которого резко теряет в стоимости.

Если у заемщика произошла именно такая ситуация, и есть необходимость в рамках избранной стратегии защиты удлинять процесс, целесообразно ходатайствовать о назначении оценочной экспертизы автомобиля.

Могут ли забрать машину за долги по кредиту

Любой кредитный договор предполагает возвратность средств. Заёмщик, ставя свою подпись, соглашается соблюдать все условия договора и приложенный к нему график платежей.

Если совершить нарушения в алгоритме выплат, то банк имеет полное право применить штрафные санкции и организовать процесс взыскания кредитной задолженности. А взыскание может предполагать изъятие имущества заёмщиков (читайте подробнее про взыскание кредитной задолженности).

А могут ли за кредитные долги забрать автомобиль, принадлежащий гражданину? Давайте рассмотрим этот вопрос подробнее.

В этом случае ответ очевиден — банк имеет полное право забрать вашу машину. Но кредиторы не спешат забирать залоговое имущество, для начала они постараются вернуть должника в график платежей. Это может происходить собственными силами, а при безрезультатности действий кредитор привлекает коллекторов, теперь уже они будут контактировать с должником и контакты эти не совсем доброжелательные.

Может ли банк забрать автомобиль за долги по кредиту

Если машина куплена в кредит, то в сложной финансовой ситуации заёмщик думает, не арестует ли банк машину. Чтобы максимально обезопасить залог по займу, нужно при возникновении сложной ситуации, сразу обратиться в банк за рефинансированием, реструктуризацией или кредитными каникулами.

Если автомобиль не является обеспечением кредита, то банк не может без суда забрать её и любое другое имущество, находящееся в залоге. Конечно, если заёмщик продаст машину он сможет закрыть сразу часть, а может и целиком задолженность. Но банк не может заставить сделать это заёмщика — это просто не законно.

Автокредит: как не отдать машину за долги

Самый оригинальный вариант (честь открытия принадлежит нижегородскому филиалу «Юниаструм Банка») — банковский клерк отказывает добропорядочному соискателю, а когда дверь за тем закрывается, на него оформляется автокредит, о котором он узнает благодаря подошедшему времени платежа.

https://www.youtube.com/watch?v=ImwLJ3na1pg

Наложения взыскания на кредитную машину для погашения долга — последняя из мер.

Это тот козырь, который у банкира при любых обстоятельствах остается в рукаве, поэтому использовать его банк не торопится.

Тем более что машина за год дешевеет в среднем на 15%, а потому есть серьезный риск, что вырученных денег на погашение долга не хватит, особенно если заемщик получил кредит при нулевом взносе.

💥 Видео

Не торопись оплатить просроченный кредит банку. Суда не будет.Скачать

Что категорически запрещено делать, если начались просрочки по кредиту? Как не платить кредит в 2024Скачать

Могут ли приставы забрать машину за долги в 2024 году?Скачать

Три ошибки должника при взаимодействии с судебным приставомСкачать

Что могут забрать приставы в 2023. Как не платить кредит законноСкачать

Когда приставы закрывают Исполнительное производство? Как закрыть долги у судебных приставов?Скачать

ДОЛЖНИКАМ НА ЗАМЕТКУ! Проценты на кредит после решения суда! "Хитрая" 319 статья ГК РФ!Скачать

Адвокаты в теме: банкротство, 127 ФЗ, как сохранить имущество?Скачать

Как списать долги у приставов. Сколько висит долг у судебных приставовСкачать

Вот Как Быстро и Правильно Закрыть Исполнительное Производство в ФССПСкачать

Что делать, если начались просрочки по кредитам?Скачать

Что будет если совсем забить на кредит в 2023. Не плачу кредит что будетСкачать

Дела судебные с Алисой Туровой. Битва за будущее. Эфир от 05.03.24Скачать

Дела судебные с Алисой Туровой. Яблоко раздора. Эфир от 05.03.24Скачать

К чему приводят просрочки по кредитам?Скачать

Что может сделать пристав должнику, если нет имущества и дохода?Скачать

Чем тебе грозит просрочка по кредиту?Скачать