Операции с налогом на доходы физического лица в современном бухгалтерском и налоговом учете осуществляются в обязательном порядке при выплате доходов физическим лицам. Рассмотрим более подробно какие проводки формируются при начислении, удержании и перечислении НДФЛ.

- Начисление НДФЛ отражаем в проводках

- Правильно отражаем удержание НДФЛ из заработной платы

- Оформляем проводки по перечислению НДФЛ

- Счет 68 в бухгалтерском учете: проводки, субсчета, примеры для чайников

- Счет 68 в бухгалтерском учете

- Субсчета 68 счёта «Расчёты по налогам и сборам»

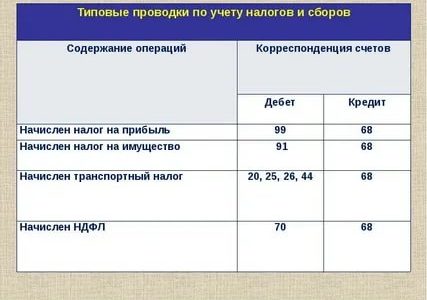

- Типовые проводки

- Пример 1. Проводки по субсчёту 68.01 «НДФЛ»

- Пример 2. Проводки по субсчёту 68.02 «НДС»

- Пример 3. Проводки по субсчёту 68.04 «Налог на прибыль»

- Расчеты по налогам и сборам проводки

- Специфика использования счета 68 в бухгалтерском учете

- Субсчета и аналитика

- Счет 68 «Расчеты по налогам и сборам»

- Особенности учета по счету 68

- Проводки по налогу на прибыль

- Порядок начисления и уплаты налога

- Способы уплаты налога на прибыль

- Проводка начисления налога на прибыль

- Проводка перечисления налога на прибыль в бюджет

- Бухгалтерские проводки по НДС: примеры

- Счета, на которых учитывают налог

- Механизм НДС

- Бухгалтерские проводки по НДС: приобретены ценности

- НДС с реализации: проводки

- НДС по уменьшению стоимости реализации: проводки

- Начисление пени по НДС: проводки

- Бухучет НДС при возврате товара

- Проводки по налогам и сборам

- Типовые проводки по начислению налогов

- Страховые взносы

- Перечислены налоги в бюджет проводка

- Бесплатная книга

- Счет 68 «Расчеты по налогам и сборам» — субсчета, проводки

- Типовые проводки по счету 68

- 🎬 Видео

Начисление НДФЛ отражаем в проводках

На сегодняшний день базой для НДФЛ являются определенные виды дохода.

Это основная и дополнительная заработная плата, суммы продаж или предоставления в лизинг, арендные платежи за движимое, недвижимое имущество и иные материальные ценности, являющиеся собственностью физ.

лица, выполненные работы и предоставленные услуги, дивиденды от участия в капитале, доход от вкладов и депозитов и другие поступления. Основные моменты учета НДФЛ следует рассмотреть отдельно.

НДФЛ совершенно справедливо называют одним из наиболее специфических удержаний. Его особенности состоят в том, что базой для расчета налога является весь доход физического лица, а плательщиками в качестве налоговых агентов являются юридические лица.

Бухгалтер расчетного отдела заносит в журнал хозяйственных операций следующие проводки по начислению НДФЛ для уплаты в бюджет, в зависимости от специфики формирования сумм доходов:

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

| № | Дт | Кт | Первичный документ | |

| 1 | НДФЛ по договорам ГПХ | 76 | 68 | Договор ГПХ |

| 2 | НДФЛ с процентов по краткосрочным займам у физ.лиц | 66 | 68 | Договор займа |

| 3 | НДФЛ с з/платы | 70 | 68 | Регистр налогового учета |

| 4 | НДФЛ при сдаче в аренду помещения у работника фирмы | 76 | 68 | Договор аренды |

| 5 | НДФЛ с материальной помощи сотруднику | 73 | 68 | Заявление сотрудника |

| 6 | НДФЛ с дивидендов | 75 | 68 | Протокол |

| 7 | НДФЛ с процентов по долгосрочным займам у физ.лиц | 67 | 68 | Договор займа |

Правильно отражаем удержание НДФЛ из заработной платы

Расчет НДФЛ производят в рамках п. 3 ст. 225 НК РФ, где определены все виды начислений, подлежащие налогообложению. Уточнение налоговых ставок проводится в Налоговом Кодексе, ст. 224.

Расчет производится по стандартной формуле, где суммарный налог составляет умножение налоговой базы на налоговую ставку:

- НДФЛ = (ЗП — СВ) * ставка налога

где ЗП — сумма полученного дохода, руб.; СВ — стандартные вычеты, руб.

Например, в октябре 2021 года продавец Анисимов отработал целый месяц и его доход составил 35 000 руб. При этом он имеет право на стандартную льготу (вычет) на пятилетнего сына в сумме 1 400 руб. на основании предоставленного заявления и копии свидетельства о рождении ребенка.

Предприятие в роли налогового агента рассчитывает сумму налога и не позднее дня, следующего за днем выплаты дохода, перечисляет его в бюджет. Расчет налога будет следующим:

- Сумма налога = (35 000 — 1 400) * 0, 13 = 4 368 руб.

Журнал хозяйственных операций будет содержать основные проводки:

| № | Дт | Кт | Сумма, руб. | Первичный документ | |

| 1 | Начислено за октябрь Анисимову | 44 | 70 | 35 000 | Расчетная или расчетно-платежная ведомость |

| 2 | Удержан НДФЛ | 70 | 68 | 4 368 | Расчетная или расчетно-платежная ведомость |

Оформляем проводки по перечислению НДФЛ

В наши дни государство четко устанавливает граничные сроки и способы внесения в бюджет начисленных сумм. В обязательном порядке на бюджетный расчетный счет перечисляется вся сумма начисленного налога в день выплаты заработной платы или не позднее, чем на следующий день после выдачи физическому лицу заработной платы или иных доходов. Проводки выглядят так:

- Дт 68 Кт 51. Документальным основанием является платежное поручение и выписки банка.

- Дт 68 Кт 50. Расходный кассовый ордер, кассовая книга, квитанция банка.

При этом производство оплаты налога может быть комбинированным. Перечисление производится в безналичной форме с расчетного счета или в отдельных ситуациях деньги могут быть внесены на бюджетный счет наличными через кассу банка.

[2]

Образец поручения на уплату налога:

В 2021 году введена новая форма отчета 6 НДФЛ, где предоставлено обобщение данных по юридическому лицу. Компания по этой форме отчитывается в разрезе общей суммы денежных средств, выплаченных сотрудникам, суммарного налогового вычета, размеров ставки и НДФЛ, оплаченного с доходов работников фирмы.

Видео:НДС на примере простыми словамиСкачать

Счет 68 в бухгалтерском учете: проводки, субсчета, примеры для чайников

Счёт 68 бухгалтерского учета — это активно-пассивный счет «Расчёты по налогам и сборам», представляет собой общие сведения по расчётам с бюджетами по налогам и сборам, уплачиваемых предприятием, и налогам своих работников.

Счет 68 в бухгалтерском учете

Счет 68 кредитуется на суммы, согласно налоговым декларациям или расчетам в корреспонденции:

- Счетом 99 — на сумму начисленного налога на прибыль;

- Счетом 70 — на сумму НДФЛ;

- Счетами 20, 25, 26, 44 — на суммы местных налогов, транспортный налог, на имущество и т.д.;

- Счетами 90.3, 91.2, 76.АВ — при начислении НДС за отчетный квартал;

- Счетом 51 — при получении из бюджета излишне уплаченного налога.

По дебету счета учитываются суммы налогов, фактически перечисленные в бюджет, в том числе суммы НДС, списанные с 19 счета.

Субсчета 68 счёта «Расчёты по налогам и сборам»

Субсчета по счёту 68 используются по налогам и сборам, которые уплачивает компания, в зависимости от выбранной ей сферы деятельности и налогового режима. При этом на каждый вид налогов открывается отдельный субсчет:

Также могут быть открыты дополнительные субсчета по 68 счёту:

- 68.11 — ЕНВД;

- 68.12 – УСН;

- 68.13 – Торговый сбор.

Типовые проводки

Основные проводки по данному счёту представлены в таблице:

Получите 267 видеоуроков по 1С бесплатно:

| Счёт Дт | Счёт Кт | Описание проводки | Документ-основание |

| 68 | 19 | Суммы налогов, фактически перечисленные в бюджет + НДС | Платёжное поручение |

| 68 | 50/51,52,55 | Оплата задолженности по налогам наличными или через банк | Платёжное поручение |

| 70/75 | 68 | Удержан НДФЛ с доходов работников или учредителей | Расчётная ведомость |

| По суммам расчётов по взносу в бюджеты | |||

| 99 | 68 | Отражается налог на прибыль | Справка-расчёт |

| 70 | 68 | Отражаем сумму начисленного НДФЛ | Расчётная ведомость |

| 90 | 68 | Отражаем НДС, акцизы, косвенные налоги | Бухгалтерская справка |

| 91 | 68 | Отражаем финансовые результаты (операционные расходы) | Справка-расчёт/Акт о приёмке-передаче |

Пример 1. Проводки по субсчёту 68.01 «НДФЛ»

Допустим, по итогам месяца в ООО «Осень» бухгалтер начислил налог на доходы физических лиц по зарплате сотрудников в размере 107 256 руб. Также учредителям были выплачены дивиденды, сумма налога составила 65 123 руб.

https://www.youtube.com/watch?v=j7UwaNN1B80

Проводки по начислению НДФЛ по счету 68:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 70 | 68.01 | 107 256 | Начислен НДФЛ по зарплате | Расчётная ведомость |

| 75.02 | 68.01 | 65 123 | Начислен НДФЛ по дивидендам | Налоговая карточка по НДФЛ, бухгалтерская справка |

| 68.01 | 51 | 107 256 | Перечислен НДФЛ по зарплате в бюджет | Платёжное поручение |

| 68.01 | 51 | 65 123 | Перечислен НДФЛ по дивидендам в бюджет | Платёжное поручение |

Пример 2. Проводки по субсчёту 68.02 «НДС»

В ООО «Лето» по итогам 2-го квартала (основная деятельность):

- начислен НДС в размере 78 958 руб.;

- Восстановлен НДС, принятый к вычету (аванс) в предыдущем квартале в размере 36 695 руб.;

- НДС от продажи ОС составил 7 959 руб.

Бухгалтер ООО «Лето» начисление НДС отразил следующими проводками:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 90.03 | 68.02 | 78 958 | Начислен НДС (реализация) | Бухгалтерская справка |

| 76 аванс | 68.02 | 36 695 | НДС восстановлен | Книга продаж |

| 91.02 | 68.02 | 7 959 | Начислен НДС (ОС) | Акт о приёмке-передаче |

| 68.02 | 51 | 123 612 | Налог перечислен в бюджет | Платёжное поручение |

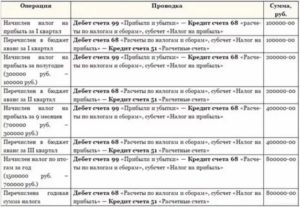

Пример 3. Проводки по субсчёту 68.04 «Налог на прибыль»

Для учёта расчётов по налогу на прибыль с бюджетом применяют субсчёт 68.04.01, а для расчёта налога — безсальдовый субсчёт 68.04.02, который закрывается на сч.68.04.01 по итогам периода.

Налог на прибыль исчисляется нарастающим итогом, учитывая авансы отчётных периодов: квартал, 06 и 09 месяцев и по результатам налогового периода — календарного года.

Допустим, по итогам отчётного периода, квартала, ООО «Весна» получила прибыль, налог с которой составил 310 000 руб. и был перечислен в бюджет.

Бухгалтером ООО «Весна» сформированы следующие проводки по субсчёту 68.04 «Налог на прибыль»:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 99 | 68.04.02 | 310 000 | Начислена сумма налога на прибыль | Справка-расчёт |

| 68.04.01 | 51 | 310 000 | Сумма налога перечислена в бюджет | Платёжное поручение |

Видео:НДС простыми словами | Суть НДС + бухгалтерские проводки | НДС что это такое | НДС просто о сложномСкачать

Расчеты по налогам и сборам проводки

Счет 68 «Расчеты по налогам и сборам» используется в бухгалтерском учёте с целью систематизации данных о налоговых тратах. Счет учитывает расходы организации по обозначенной статье как на внутреннем, так и на внешнем уровне.

Специфика использования счета 68 в бухгалтерском учете

Счет 68 взаимодействует главным образом со счетами 99 «Прибыли и убытки» и 70 «Расчеты с персоналом по оплате труда». В первом случае налоговый вычет осуществляется на основании принятых организацией налоговых деклараций. Во втором — опираясь на утвержденную сумму подоходного налога с каждого работника.

Кроме того, счет 68 может учитывать такие виды налогов и сборов, как:

Учет ведется по каждой из налоговых деклараций. Результатом этой работы становится отражение текущих и просроченных платежей, штрафов, отложенных и рассроченных выплат.

https://www.youtube.com/watch?v=0TWm6lRoTXI

Счет 68 может обладать как дебетовым, так и кредитовым сальдо. Это зависит от характера налоговой задолженности. Сумма обложения учитывается на кредитовом остатке в случае невыплаты. При наличии переплаты, напротив, сальдо становится дебетовым.

Субсчета и аналитика

Субсчета к счету 67 подразделяются по способу начисления на следующие типы:

- имущественные. Уплачиваются за владение определенными объектами. К ним относятся, например, транспорт, земля и другие материальные ценности на балансе предприятия;

- косвенные. Входящие в конечную стоимость продукта организации. Могут включать в себя налог на добавленную стоимость, таможенные сборы и пр.;

- по результатам экономической деятельности. Зависят от количества полученной организацией прибыли.

Кроме того, субсчета дифференцируются исходя из определения конкретного налога или сбора:

Предприятие имеет право использовать только те субсчета, которые соответствуют характеру её деятельности. Большинство российских компаний проводят свою налоговую деятельность по счету 68, используя только первый и второй субсчета.

Аналитический бухгалтерский учет по счету 68 ведется по каждому субсчету отдельно. Это обусловлено неизбежной разностью баланса по каждому из них. Дебетовые остатки включаются в его актив, а кредитовые — в пассив, что важно грамотно отразить в налоговой декларации и другой отчетности.

Ниже представлены типовые бухгалтерские проводки по счету 68 (дебет/кредит):

- 68/51 — уплата налога или сбора в бюджет;

- 68/19 — принятие входящего НДС;

- 99/68 — начисление налога на прибыль;

- 90/68 — НДС в стоимости продукции;

- 70/68 — начисление налога на доходы физлиц;

- 68/68 — зачет налогов и сборов (проходит по соответствующим субсчетам).

Счет 68 «Расчеты по налогам и сборам»

Размеры и периодичность налоговых платежей устанавливает действующее фискальное законодательство. НК РФ предусматривает расчеты с бюджетами федерального, регионального и местного уровней. А помимо налоговых обязательств, компании довольно часто обязаны уплатить и специфические сборы. Например, государственную пошлину либо местный торговый сбор.

По приказу Минфина № 94н, для отражения расчетов по государственным налогам и сборам следует применять счет 68 в бухгалтерском учете. Помимо разделения фискальных обязательств по уровням бюджета-получателя, налоги разделяют на:

- Имущественные. Такой вид НО уплачивается за пользование конкретным видом имущества. Например, если компания эксплуатирует транспорт, землю, здания и прочее, то фирма обязана уплатить государству определенную сумму. Размер имущественных НО определяется из расчета объема налогооблагаемой базы, помноженной на ставку.

- Косвенные. НО, которые входят в стоимость товаров, работ или услуг, следует относить к косвенным. Например, к такому виду НО относят налог на добавленную стоимость, акцизы, таможенные сборы и пошлины.

- По результату. Эти НО рассчитываются с конкретного результата экономической деятельности субъекта за определенный период времени (расчетный период). Например, налог на прибыль организации. Показатели расчетов по этому виду НО должны совпадать с декларациями и другой отчетностью, предоставленной в ФНС.

Показатели 68 счета бухгалтерского учета отражают не только сумму начисленного долга перед государством, но и размер перечисленных средств в бюджетную систему РФ, и суммы налоговых обязательств, подлежащих возврату или принятых к вычету.

Читайте так же: Отмена алиментов какие документы нужны

Особенности учета по счету 68

Этот бухсчет относят к группе активно-пассивных, то есть сальдо по счету 68 бывает не только дебетовым, но и кредитовым. Все зависит от того, в чью пользу числится задолженность: в пользу компании или государства.

Операции следует отражать в разрезе видов налоговых обязательств. Для организации этой детализации в рабочем ПС предусматривают специальные субсчета к 68 счету:

Отметим, что компания не обязана вводить все вышеперечисленные субсчета. Достаточно внести в учетную политику только те, которые используются в хозяйственной деятельности фирмы. Большинство российских организаций применяют только два субсчета: бухсчет 68-01 — для отражения операций по НДФЛ в разрезе по каждому сотруднику, и бухсчет 68-02 — для расчетов с бюджетом по НДС.

https://www.youtube.com/watch?v=iuiSBPB1v4A

Итоговое сальдо по счету 68 в разрезе налоговых обязательств бывает разным. Следовательно, формируется развернутое сальдо по действующим субсчетам.

Например, задолженность по одному налогу, что отражается по кредиту 68 счета, а переплата по другому относится в дебет.

В таком случае при включении показателей бухсчета 68 в годовой бухгалтерский баланс и другую финансовую отчетность проконтролируйте, чтобы дебетовые остатки были включены в актив баланса, а кредитовые — в пассив.

Проводки по налогу на прибыль

Если по результатам хозяйственной деятельности предприятия образовалась прибыль, то юридическое лицо обязано в соответствии с Налоговым кодексом РФ (статья 25) отразить данный факт в учете и сформировать бухгалтерские проводки по налогу на прибыль.

Порядок начисления и уплаты налога

В вышеуказанном регулирующем документе описаны объекты налогообложения, методы и способы расчёта, регламентированы периодичность и сроки уплаты платежей на счета бюджетов казначейства РФ и региона регистрации предприятия:

Все взаимоотношения по уплате налогов в государственные бюджеты разных уровней отражаются в бух.учёте на определённом счёте.

В бухгалтерском плане счетов для отображения движения финансовых средств для уплаты всех налогов создан 68 счёт «Расчёты по налогам и сборам», в котором для проводок по налогу на прибыль создаётся одноименный субсчет «Налог на прибыль».

Для более детального отражения движения средств в аналитическом учёте данный субсчет может разделяться на подчинённые субсчета под каждого получателя налогового платежа (федеральные, местные или муниципальные налоговые органы).

Способы уплаты налога на прибыль

Начисление и уплата налога на прибыль может производиться двумя способами:

- Четыре раза в год поквартально авансовыми платежами. В таком случае подсчёт данного налога производится нарастающим итогом. Ежеквартально выплачивается фактическая разница между начислениями за текущий и предыдущий периоды.

- Помесячно, исходя из фактического размера полученной предприятием прибыли.

Получите 267 видеоуроков по 1С бесплатно:

Проводка начисления налога на прибыль

Начислен налог на прибыль проводка: сумма дебета отражается на 99 счёте «Прибыли и убытки», на аналогичную сумму кредитуется 68 счёт «Расчёты по налогам и сборам».

Авансовый платёж по данной проводке рассчитывается умножением суммы полученной прибыли за период на текущую ставку налога по законодательству.

В случае, когда предприятие за отчётный период получило убытки от хозяйственной деятельности, оформляется обратная проводка (сторно), а сумма рассчитывается умножением ставки на сумму убытков.

Проводка перечисления налога на прибыль в бюджет

При фактическом переводе суммы налога на счета казначейства денежные средства списываются с расчётного счета предприятия по кредиту 51 счета «Расчётные счета» и дебетуется 68 счёт «Расчёты по налогам и сборам»:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки, руб. | Документ-основание |

| 99 Прибыли и убытки | 68, субсчет Налог на прибыль | Начисление аванса по налогу на прибыль за первый квартал | 10 000,00 | Справка-расчёт |

| 68, субсчет Налог на прибыль | 51 Расчётный счёт | Перечисление в бюджет аванса за I квартал | 10 000,00 | Платёжное поручение |

| 99 | 68, субсчет Налог на прибыль | Начисление аванса по налогу на прибыль за полгода | 15 000,00 | Справка-расчёт |

| 68, субсчет Налог на прибыль | 51 | Перечисление в бюджет аванса за 6 месяцев | 15 000,00 | Платёжное поручение |

| 99 | 68, субсчет Налог на прибыль | Начисление аванса по налогу на прибыль за три квартала | 25 000,00 | Справка-расчёт |

| 68, субсчет Налог на прибыль | 51 | Перечисление в бюджет аванса за 9 месяцев | 25 000,00 | Платёжное поручение |

| 99 | 68, субсчет Налог на прибыль | Начисление годовой суммы налога на прибыль | 40 000,00 | Справка-расчёт |

| 68, субсчет Налог на прибыль | 51 | Перечисление итоговой годовой суммы | 40 000,00 | Платёжное поручение |

При получении убытка дополнительно за какой-либо период третьей проводкой добавляется корректирующее сторно:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки, руб. | Документ-основание |

| 99 | 68, субсчет Налог на прибыль | Начисление аванса по налогу на прибыль за три квартала | 25 000,00 | Справка-расчёт |

| 68, субсчет «Налоги на прибыль» | 51 | Перечисление в бюджет аванса за 9 месяцев | 25 000,00 | Платёжное поручение |

| 99 | 68, субсчет Налог на прибыль | Корректировка (сторно) суммы налога на прибыль за 9 месяцев | 40 000,00 | Корректировочная декларация |

Читайте так же: Субсидии на приобретение оборудования для производства

Видео:Как запомнить много проводокСкачать

Бухгалтерские проводки по НДС: примеры

Copyright: фотобанк Лори

Учет НДС охватывает большой пласт операций, отражающих взаимодействие хозяйствующих единиц между собой и бюджетом.

Бухгалтерские записи, сопровождающие деятельность компании, упорядочивают и структурируют все операции, совершаемые с этим налогом.

Поговорим об отражении в учете самых распространенных ситуаций, связанных с НДС — начислением, принятием к вычету, списанием, восстановлением, зачетом и др.

Счета, на которых учитывают налог

Учитывая НДС, бухгалтер оперирует двумя счетами:

- Сч. 19, объединяющим суммы «входного» налога, т. е. начисленного на приобретенные активы или услуги, но пока не возмещенного из бюджета;

- Сч. 68 с соответствующим субсчетом НДС, на котором отражаются все операции с налогом. По кредиту счета учитывают начисление налога, по дебету — суммы оплаченного и возмещаемого из бюджета НДС. Возмещение НДС отражается бухгалтерской записью Д/т 68 К/т 19.

Механизм НДС

Начисление налога производится со всех операций в рамках основной и внереализационной деятельности фирмы. Записью «начислен НДС с реализации» (проводка Д/т 90 К/т 68) бухгалтер фиксирует сумму налога, подлежащую уплате в бюджет, а запись Д/т 91 К/т 68 отражает НДС, который компания должна уплатить при совершении прочих операций, приносящих доход.

https://www.youtube.com/watch?v=XlsvrAz07lc

При покупке товара, фирма-приобретатель вправе возместить из бюджета сумму налога, указываемую в счете-фактуре, сделав такие проводки:

Д/т 19 К/т 60 — НДС по приобретенному товару;

Д/т 68 К/т 19 — налог предъявлен к вычету после принятия ценностей к учету. Подобный алгоритм позволяет уменьшить сумму начисленного НДС за счет «входного» налога.

Так, начисленный НДС аккумулируется в кредите сч. 68, а возмещаемый — в дебете. Разница между дебетовым и кредитовым оборотами, подсчитанная по окончании отчетного квартала, является результатом, на который ориентируется бухгалтер, заполняя налоговую декларацию. Если преобладает:

- кредитовый оборот — необходимо перечислить разницу в бюджет;

- дебетовый — сумма разницы подлежит возмещению из бюджета.

Бухгалтерские проводки по НДС: приобретены ценности

Учитывают налог при покупках следующими записями:

Операции

Д/т

К/т

Основание

Отражен «входной» НДС по приобретенным ТМЦ, ОС, НМА, капвложениям, услугам

19

60

Счет-фактура

Списание НДС на затраты производства по приобретенным активам, которые будут использоваться в необлагаемых налогом операциях.

20, 23, 29

19

Бухсправка-расчет

Списание НДС на прочие расходы при невозможности принять налог к вычету, например, при неверном заполнении счета-фактуры поставщиком, его утере или непоступлении.

91

19

Восстановлен НДС, ранее предъявленный к возмещению по ТМЦ и услугам, использованным в необлагаемых операциях

20, 23, 29

68

НДС к вычету по активам

68

19

Итак, возместить НДС из бюджета можно лишь при покупке активов/услуг, которые будут использованы в операциях, облагаемых НДС. В противном случае (когда имущество будет использоваться в необлагаемых операциях), сумму налога по этим активам списывают на производственные издержки (по аналогии с учетом в компаниях-неплательщиках НДС).

Отнесение НДС на прочие расходы, в обиходе — списание НДС (проводка Д/т 91 К/т 19) осуществляется как в случаях невозможности получения счета-фактуры, так и при непроизводственных расходах, понесенных в командировках (например, по дополнительным услугам, означенным в ж/д билетах), списании кредиторской задолженности, безвозмездной передаче имущества, окончания трехлетнего срока, отведенного для возмещения налога и др.

НДС с реализации: проводки

Продажа активов сопровождается начислением НДС по дебету счета 90/3, по поступлениям от внереализационных операций — 91/2. Типовые проводки при реализации товаров и прочим операциям с НДС будут такими:

Операции

Д/т

К/т

Основание

Начислен НДС:

— по реализации (по факту отгрузки)

90/3

68

сч-фактура

— по реализации (по факту оплаты)

76

68

— по внереализационным доходам (отгруженным или оплаченным)

91/2

68

— на СМР, производимые хозспособом

08

68

Бухсправка

— на безвозмездно переданный актив

91

68

Сч-фактура

— на полученный аванс от покупателя

76

68

Сч-фактура на аванс

Зачтен НДС с аванса (по факту отгрузки)

68

76

Выданный сч-фактура

Уплачен НДС

68

51

Выписка банка

НДС по уменьшению стоимости реализации: проводки

Зачастую между контрагентами после отгрузки товара возникают споры по стоимости реализуемых активов. Уязвимой в подобной ситуации может быть любая сторона, но чаще это относится к поставщику. При его согласии на изменение цены оформляется корректировка реализации. Рассмотрим вариант уменьшения цены товара за счет дополнительной поставки.

Пример:Между двумя компаниями заключено соглашение на поставку изделий в количестве 100 единиц на сумму 500 000 руб. + НДС 90 000 руб. Цена одного изделия — 5000 руб. + НДС 900 руб., себестоимость 3000 руб. После отгрузки поставщик дополнительно поставил 8 изделий по заключенному допсоглашению. Корректировка реализации в учете поставщика будет следующей:ОперацииД/тК/тСуммаВыручка от продажи6290/1500 000НДС от выручки90/36890 000Списана себестоимость реализованного товара (3000 х 100)90/243300 000Списана себестоимость изделий, отгруженных дополнительно (3000 х 8)444324 000Начислен НДС на дополнительную поставку (5000 х 8 / 118 х 18)44686102Поступила оплата5162500 000Образовано постоянное налоговое обязательство по налогу на прибыль

(6102 х 20%)99681220

Начисление пени по НДС: проводки

Случается, ИФНС насчитывает компании пени по НДС. Отражаются эти суммы по дебету сч. 99 в корреспонденции с сч. 68, т.е. проводка по начислению пени будет такой:

Д/т 99 К/т 68 на сумму пени.

https://www.youtube.com/watch?v=wsNKBNXSDOQ

Уплата пени фиксируется записью: Д/т 68 К/т 51.

Бухучет НДС при возврате товара

Несостоявшиеся приобретения также находят отражение в учете, но фиксируют их в зависимости от причин возврата.

- если товар оказался бракованным, и выявили это уже после оприходования, отражается НДС проводками так:

Операции

Д/т

К/т

У покупателя

СТОРНО НДС по браку

19

60

СТОРНО ранее принятого к вычету НДС на сумму брака

68

19

У продавца

СТОРНО НДС при приемке брака (если отгрузки и приемка происходят в одном налоговом периоде)

90

68

СТОРНО НДС при поступлении брака в следующем периоде

91

68

- если товар соответствующего качества:

Операции

Д/т

К/т

У покупателя

Начисление НДС по возвращаемому товару

90

68

У продавца

Входной НДС по возврату ТМЦ

19

60

По возвращаемому товару принят НДС к вычету

68

19

Фирма приобрела товары на сумму 767 000 руб. (в т. ч. НДС 117 000 руб.), а затем реализовала товары на условиях 50% предоплаты на сумму 1 180 000 руб. (в т.ч. НДС 180 000 руб.). Остаток товара на сумму 118 000 руб. (в т.ч. НДС 18 000 руб.) был реализован в розницу по деятельности, облагаемой ЕНВД, а НДС по нему восстановлен. Вторая доля аванса была перечислена через месяц.

Операции

Д/т

К/т

Основание

Оплата приобретенных товаров

60

51

767 000

Оприходование товаров

41

60

650 000

Начислен НДС по приобретенным товарам

19

60

117 000

НДС принят к вычету

68

19

117 000

Поступила предоплата 50% от покупателя

51

62

590 000

Начислен НДС на аванс

76

68

90 000

Отражена выручка от реализации

90/1

62

1 180 000

Зачтен аванс

62/2

62/1

590 000

Вычет НДС по авансу

68

76

90 000

Товары переданы в розницу

41/2

41/1

100 000

Списаны проданные ТМЦ

90/2

41

550000

Списана себестоимость товаров

90/2

41/2

100 000

Восстановлен НДС по переданным в розницу (на ЕНВД) товарам

19

68

18 000

НДС учтен в стоимости товара

41/1

19

18 000

Читать дальше в полном формате

Видео:НДС с АВАНСОВ + БУХГАЛТЕРСКИЕ ПРОВОДКИ | НДС простыми словами | НДС просто о сложном | БухгалтерияСкачать

Проводки по налогам и сборам

Проводки по налогам и сборам — это отражение хозяйственных операций по начислению фискальных отчислений в бюджет. Чиновники предусмотрели характерные особенности составления бухзаписей по каждому виду налогов и сборов. О том, как составить проводки по налоговым обязательствам, расскажем в нашей статье.

Все налоговые обязательства, за исключением страховых взносов, следует отражать на специальном бухгалтерском счете 68 «Расчеты по налогам и сборам».

Чтобы суммы исчисленных налоговых платежей не путались, компания должна детализировать данные бухгалтерского счета. Для этого необходимо открыть субсчета отдельно по видам обязательств. О том, какие субсчета будет использовать конкретный экономический субъект, необходимо написать в учетной политике. Все возможные значения предусмотрены в Приказе № 69н об утверждении Единого плана счетов.

Отметим, что компании необходимо проводить систематические сверки взаиморасчетов с Федеральной налоговой службой.

Самостоятельный контроль позволит избежать начислений сумм пеней, штрафов и неустоек по просроченным или неверно зачисленным платежам. Для проведение сверки придется заказать в ИФНС специальную справку.

О том, как организовать проверку расчетов по фискальным платежам, читайте в статье «Как провести сверку с налоговой инспекцией».

Типовые проводки по начислению налогов

Несмотря на то, что операции по начислению фискального платежа существенно отличаются по видам налоговых обязательств, проводка на оплату в большинстве случаев общая:

Дебет 68 Кредит 51 — денежные средства перечислены с расчетного счета в пользу уплаты фискальных платежей.

https://www.youtube.com/watch?v=NoyQjEnNnzU

Приведем типовые бухгалтерские записи по начислению налогов в таблице. Проводки сгруппированы по видам платежей:

| Операция | Дебет | Кредит |

| НДФЛ | ||

| Удержан НДФЛ | 70 — с заработной платы73 — с прочих доходов75 — с дивидендов | 68 |

| Налог на прибыль начислен | 99 — самой компанией76, 60 — налоговым агентом | |

| НДСТаможенный НДС исчисленНДС восстановленНДС принят к вычету | 90 — при реализации91 — при прочих операциях76, 62 — с авансового расчета19 — СМР для собственных нужд | |

| 19 | 76, 68 | |

| 20, 26, 44, 76, 60, 91 и т. д. | 68 | |

| 68 | 19, 76, 62 | |

| Госпошлина | 08, 26, 44, 91 | 68 |

| Налог на имущество: проводки | 91, 26, 44 | |

| Транспортный | 26, 44 | |

| Земельный | 26, 44 | |

| Торговый сбор | 76 — если сбор уменьшает налог на прибыль91, 26, 44 — если не уменьшает налогооблагаемую базу по ННП |

Если ФНС выставила штрафы и(или) пени по налоговым платежам, то их также придется отразить в учете. Для этого используйте 91 или 99 счета. О том, как правильно оформить бухгалтерские записи в отдельном материале «Пени и штрафы по налоговым платежам: проводки».

Страховые взносы

Для отражения сумм страхового обеспечения застрахованных лиц используется отдельный бухсчет 69 «Расходы по социальному страхованию и обеспечению». На данном счете необходимо отразить все виды взносов, которые компания начисляет на заработную плату своих работников.

В учете предусмотрите детализацию платежей по отдельным субсчетам в разрезе видов страхового обеспечения: ОПС, ОМС, ВНиМ и взносы на травматизм. Закрепите данную информацию в учетной политике.

Основные бухгалтерские проводки по зарплате и налогам:

| Операция | Дебет | Кредит |

| Начислена заработная плата | 20, 23, 25, 26, 29, 44 и так далее | 70 |

| Удержан НДФЛ | 70 | 68 |

| Зарплата выдана | 70 | 50 — из кассы51 — с расчетного счета |

| Начислены страховые взносы | 20, 23, 25, 26, 29, 44, и т. д. | 69 |

| Уплачены взносы в бюджет | 69 | 51 |

| Начислены штрафы по страховому обеспечению | 91 | 69 |

| Начислены пени по страховым взносам | 99 | 69 |

| Пени и штрафы уплачены в бюджет | 69 | 51 |

Подробнее о том, как отражать в бухучете начисление заработной платы, в статье «Проводки по зарплате».

Видео:Бухгалтерские проводки по НДС простыми словами | НДС что это такое | НДС просто о сложном | БухучетСкачать

Перечислены налоги в бюджет проводка

Январь 7th, 2013 admin

Как учесть налоги в бухгалтерском учете? Для этого используется счет 68 «Расчеты по налогам и сборам». Это пассивный счет, предназначенный для обобщения информации о расчетах компании с государственными бюджетами всех уровней. По закону все организации обязаны начислять, декларировать и перечислять налоги самостоятельно.

Синтетический учет налогов ведется по счету 68 «Расчеты по налогам и сборам». Аналитический учет ведется по видам налогов.

Начисление налога отражается по кредиту счета 68 и корреспондируется со счетами согласно следующей классификации, учитывающей способ покрытия начисленных налогов:

1. Сумма налога включается в себестоимость продукции, работ, товаров, услуг;

2. Сумма налога включается в общий объем выручки;

3. Сумма налога включается в финансовые результаты деятельности компании за отчетный период;

4. Сумма налога исчисляется за счет чистой прибыли организации.

https://www.youtube.com/watch?v=x_xQHf8JtPU

Уплата налога отражается по дебету счета 68 и корреспондируется с денежными счетами компании.

Типовые проводки по дебету счета 68 «Расчеты по налогам и сборам»(уплата налогов, гашение задолженности по налогам).

Д-т 68 К-т 19 Зачтен входящий НДС по приобретенным товарам Д-т 68 К-т 50 Уплата налогов и сборов в бюджет из кассы компании Д-т 68 К-т 51 Перечислены суммы налогов и сборов с расчетного счета организации

Д-т 68 К-т 66 Гашение задолженности перед бюджетом путем начисления займа

Типовые проводки по кредиту счета 68 «Расчеты по налогам и сборам» (начисление налогов).

Д-т 20 К-т 68 Начисление налога за счет себестоимости продукции Д-т 41 К-т 68 Начислен невозмещаемый налог, связанный с приобретением товаров, и включенный в их стоимость Д-т 51 К-т 68 Возврат излишне уплаченного налога в бюджет Д-т 70 К-т 68 Удержан НДФЛ из заработной платы работников компании

Д-т 75 К-т 68 Удержан налог на доходы учредителей компании

Бесплатная книга

Как рассчитать отпускные правильно и успеть отдохнуть.

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку «Получить книгу».

Счет 68 «Расчеты по налогам и сборам» — субсчета, проводки

Учет расчетов по налогам и сборам осуществляется на счете 68, на котором отражается начисление налогов и их уплата в бюджет. В соответствие с применяемым налоговым режимом организация может открыть на сч.68 необходимые субсчета по видам уплачиваемых видов налога.

Субсчета счета 68 «Расчеты по налогам и сборам»

В частности для начисления и уплаты налога на доходы физических лиц (сокращенно НДФЛ или подоходный налог, как любят его называть в народе) открывается субсчет 68.1.

Начисление, уплата, вычеты, восстановление и другие операции с налогом на добавленную стоимость (НДС) отражается на субсчете 68.2.

Если организация платит акцизы, то для их учета открывается субсчет 68.3.

Организации на общей системе налогообложения, платящие налог на прибыль, для его учета открываются субсчет 68.4.

Если у организации имеются транспортные средства в собственности, с которых они уплачиваются транспортный налог, то используется субсчет 68.7.

Для учета налога, уплачиваемого с имущества организаций, используется субсчет 68.8.

Если организация является плательщиком единого налога на вмененный доход (ЕНВД) по некоторым видам деятельности, то для отражения расчетов по ЕНВД открывается субсчет 68.11.

А плательщики единого налога при упрощенной системе налогообложения открываются субсчет 68.12.

Если организация платит еще какие-либо виды налогов: водный, на добычу полезных ископаемых и пр. то она может открывать дополнительные субсчета на счете 68.

Типовые проводки по счету 68

Бухгалтерские проводки по дебету счета 68:

- Д68 К50 – оплачены суммы налогов и сборов наличными деньгами из кассы.

- Д68 К51 – перечислены суммы налогов с расчетного счета.

- Д68 К19 – НДС, выделенный по приобретенным товарам, материалам и прочим ценностям, направлен к возмещению из бюджета.

Бухгалтерские проводки по кредиту счета 68:

- Д70 К68.1 – отражена сумма НДФЛ, удержанная из заработной платы персонала и подлежащая уплате в бюджет.

- Д90.3 К68.2 – отражена сумма НДС с реализованной продукции, товаров, услуг.

- Д91.2 К68.2 – отражен НДС, подлежащий уплате в бюджет, с реализованных основных средств и нематериальных активов.

- Д90 К68.3 – начислен акциз с проданных подакцизных товаров.

- Д99 К68.4 – начислен налог на прибыль организаций для уплаты в ФНС.

- Д20, 26 (44, 91.2) К68.7 – отражена сумма транспортного налога, подлежащего уплате в бюджет.

- Д26 (44, 91.2) К68.8 – отражен налог на имущество для уплаты в бюджет.

- Д99 К68.11 – отражен начисленный к уплате ЕНВД.

- Д99 К68.12 – отражен начисленный к уплате единый налог УСН.

🎬 Видео

Бухгалтерский учет понятно за 10 минутСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Как уходят от налогов. Объяснение на пальцахСкачать

Бухгалтерские проводки по учету налога на добавленную стоимостьСкачать

Проводки по бюджетному учету: ТОП 5 сложностей с их составлениемСкачать

ПБУ 18? Сейчас объясню!Скачать

Ответ на мастер-класс - версия 2019. Бухгалтерские проводки, НДС, налог на прибыль, балансСкачать

Простая схема расчета НДС. Пример | Анастасия Крысанова. РУНОСкачать

Налог на имущество проводки в 1С Бухгалтерия 8Скачать

Учет по счету 77 " Отложенные налоговые обязательства": проводки, примерыСкачать

Занятие № 15. Бухучет основных средств. ПроводкиСкачать

НАЧИСЛЕНИЕ ЗАРПЛАТЫ И СТРАХОВЫХ ВЗНОСОВ, БУХГАЛТЕРСКИЕ ПРОВОДКИСкачать

Учет по счету 68 "Расчеты с бюджетом": проводки, примерыСкачать

Проводки при начислении налога на прибыль в 1С:Бухгалтерия 8Скачать

Занятие № 10. Налог на прибыльСкачать