07.08.2021

Для расчета средней зарплаты на период командировки учитываются все предусмотренные системой оплаты труда виды выплат. Это значит, что выплата средней зарплаты за время командировки относится к оплате труда. Таким образом, для целей уплаты НДФЛ датой фактического получения дохода в виде среднего заработка признается последний день месяца, за который был начислен указанный доход.

Получение дохода и фактическая выплата дохода – это не одно и то же. Получение дохода означает, что у физлица (налогоплательщика) возникла налоговая база по налогу, и его сначала нужно посчитать.

Налоговая база определяется с учетом НДФЛ. Фактическая выплата дохода означает, что физлицо получило на руки то, что он заработал. Выдают деньги за минусом НДФЛ. Удержанный налог перечисляют в бюджет.

- Ндфл исчисленный и удержанный – в чем разница

- Налоговые вычеты из заработной платы

- Механизм расчета НДФЛ с зарплаты работника в 2021 году с вычетами и без льгот – формулы, примеры

- Ндфл исчисленный и удержанный: в чем разница

- Что такое НДФЛ: простыми словами

- Без учета ндфл что значит

- Без учета НДФЛ что значит

- Что значит зарплата до вычета НДФЛ

- Налоговые вычеты

- Как получить вычет

- Что значит алименты без учета ндфл

- Ндфл с алиментов: расчет, удержание, перечисление

- Онлайн журнал для бухгалтера

- Как начисляются алименты до или после ндфл

- Алименты и ндфл

- Зарплата до вычета НДФЛ — это как?

- Заработная плата до вычета НДФЛ

- Что включает фактически начисленная заработная плата

- Как ведется расчет НДФЛ

- Виды налоговых вычетов

- Как называется зарплата после вычета налогов

- Как осуществить возврат НДФЛ

- Санкции, если не платить НДФЛ

- В трудовом договоре зарплата указывается с учетом налога или нет?

- В гражданско-правовом договоре указано: выплата без учета ндфл, что это значит?

- Похожие вопросы

- Зарплата без учета ндфл это на руки

- 1с ндфл 2021

- Механизм расчета НДФЛ с зарплаты работника в 2021 году с вычетами и без льгот – формулы, примеры

- Как считать ндфл с зарплаты

- Чем примечателен налог исчисленный и удержанный в НДФЛ

- 📺 Видео

Ндфл исчисленный и удержанный – в чем разница

Удержание налога согласно п. 4 стат. 226 НК выполняется в момент выплаты доходов налоговым агентом. То есть при выдаче зарплаты работникам – это день фактической выплаты. При этом сумма удержанного подоходного налога не может быть больше 50 % от размера дохода.

Удерживается ли подоходный налог с отпускных? Безусловно, причем новая редакция п. 6 стат.

226 приравняла отпускные суммы к зарплатным выплатам, по которым НДФЛ следует перечислить государству до конца месяца осуществления расчетов с работниками.

Эта же норма распространяется на перечисления налога с больничных пособий, включая декретные выплаты. В бланке справки 2-НДФЛ сумма налога удержанная вносится в строчку с одноименным названием «Сумма налога удержанная».

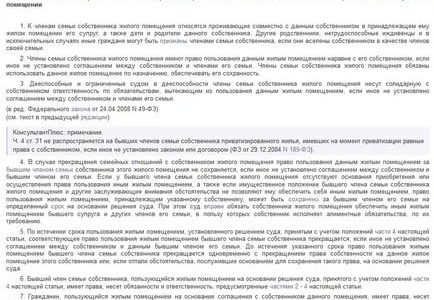

Налоговые вычеты из заработной платы

По такому основанию предусмотрено уменьшение налоговой базы по льготе «на себя» и «на детей». Уменьшение будет применяться ежемесячно на установленную в статье 218 НК РФ фиксированную сумму. При этом льгота «на себя» будет предоставляться весь год независимо от дохода, а льгота на ребенка до тех пор, пока ваш доход не достигнет 350 000 рублей с начала года.

Из начисленной заработной платы каждого сотрудника организация обязана удержать и перечислить в бюджет налог на доходы физических лиц. Большая часть работников уплачивает НДФЛ по ставке 13 %.

Исключение составляют те, кто не является налоговым резидентом РФ (находящиеся в стране менее 183 дней за последние 12 месяцев). Они уплачивают налог по ставке 30 %.

Уменьшить уплачиваемый НДФЛ можно, применив налоговый вычет из зарплаты.

Механизм расчета НДФЛ с зарплаты работника в 2021 году с вычетами и без льгот – формулы, примеры

- стандартные, к примеру, если у работника есть дети (сумма льготы зависит от количества детей);

- имущественные, при их получении по месту работы (по ипотеке, покупке квартир, строительстве жилья);

- социальные в отношении расходов на учебу и лечение.

- все доходы, связанные с оплатой труда налогоплательщика в данной организации, суммируются. Под доходами подразумевается зарплата, премия и любые другие мотивационные выплаты;

- рассчитываются вычеты, на которые имеет право работник;

- из суммы, полученной в первом пункте, вычитается значение, полученное при подсчёте вычитаемых льгот;

- в зависимости от статуса трудящегося определяется процентная ставка. Резидент РФ платит налоги по ставке в 13%, в противном случае 30%;

- полагающийся процент вычитается из суммы, учитывающей вычеты, и направляется в федеральный бюджет;

- на руки работник получает заработную плату за минусом удержанного подоходного налога.

Читать еще —> Отчет по практике производственной бухучет

Ндфл исчисленный и удержанный: в чем разница

Бывают ситуации, когда налоговый агент не может удержать налог из выплачиваемых доходов. Например, супермаркет устроил розыгрыш продуктовых корзин среди своих покупателей. Поскольку победители получают от организации только приз и никакие денежные выплаты им не выплачиваются, то у супермаркета-налогового агента отсутствует возможность удержать НДФЛ со стоимости призов.

https://www..com/watch?v=QOLY50MxtlE

Рассмотрим такую ситуацию. По итогам года нужно заполнить справку 2-НДФЛ. Начислена, но не выплачена в срок зарплата за декабрь 2015 года. Как отразить ее в справке за 2015 год, если справку уже пора сдавать, а зарплата так и не выплачена работнику? Во-первых, декабрьскую зарплату нужно показать в справке как доход за декабрь.

Во-вторых, нужно показать в справке исчисленный налог с декабрьской зарплаты, а затем отразить его в составе сумм, не удержанных налоговым агентом.

В-третьих, после погашения задолженности по зарплате, удержания и уплаты НДФЛ в бюджет нужно сдать в ИФНС уточненную справку 2-НДФЛ с признаком 1 за 2015 год, показав налог в составе удержанных и перечисленных сумм.

https://www.youtube.com/watch?v=QOLY50MxtlE

При внутреннем совместительстве (работа по другому трудовому договору в этой же организации, но по иной профессии, специальности или должности) налоговым агентом по всем трудовым договорам является одна и та же организация, поскольку источник выплаты дохода у работника один. Соответственно, доходы физического лица от работы по внутреннему совместительству при предоставлении стандартных налоговых вычетов должны учитываться.

Обратите внимание: при выплате денежных средств физическому лицу — индивидуальному предпринимателю обязанность удержания НДФЛ зависит от вида договора, в соответствии с которым они выплачиваются: по гражданско-правовому договору (например, договору поставки) обязанности удерживать НДФЛ у организации не возникает, поскольку на основании п. 2 ст. 226 НК РФ в таком случае организация не является налоговым агентом. А по трудовому договору исчисление и удержание НДФЛ производится в общем порядке.

Что такое НДФЛ: простыми словами

- При получении и оформлении выигрышей и призов, если их стоимость больше 4000 руб.

- При доходах от банковских вкладов при превышении параметров, прописанных в статье 214 НК.

- От суммы экономии в процентах при получении займа или кредита. Например, для рублевых операций этот показатель составляет 2/3 от ставки.

- При получении средств кредитного потребительского кооператива.

Читать еще —> Сколько стоит страховка по ипотеке

Если своевременно не сдать форму 6-НДФЛ, то применяются штрафные санкции в размере 1000 рублей. За внесение ложной информации эта сумма составляет 500 руб. Наказаны будете и в том случае, если вместо электронной формы вы сдадите бумажный вариант.

bez-ucheta-ndfl-chto-znachit/

Без учета ндфл что значит

Налог на заработную плату Материал из Википедии — свободной энциклопедии Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии , проверенной 23 октября ; проверки требуют 37 правок.

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии , проверенной 23 октября ; проверки требуют 37 правок. Эта статья или раздел описывает ситуацию применительно лишь к одному региону, возможно, нарушая при этом правило о взвешенности изложения.

Вы можете помочь Википедии, добавив информацию для других стран и регионов.

Если Вам необходима помощь справочно-правового характера (у Вас сложный случай, и Вы не знаете как оформить документы, в МФЦ необоснованно требуют дополнительные бумаги и справки или вовсе отказывают), то мы предлагаем бесплатную юридическую консультацию:

- Для жителей Москвы и МО — +7 (499) 653-60-72 Доб. 448

- Санкт-Петербург и Лен. область — +7 (812) 426-14-07 Доб. 773

Следовательно, выплачивая работникам зарплату за первую половину месяца, не нужно удерживать и перечислять налог в бюджет. Однако такой подход неудобен, если за первую половину месяца зарплата начисляется исходя из отработанного времени как того требует Трудовой кодекс.

Поэтому есть несколько подходов, применяемых бухгалтерами. Начислить за первую половину месяца зарплату, уменьшенную на сумму НДФЛ. Проводки по удержанию НДФЛ при начислении и выплате такого аванса не делают.

Весь НДФЛ удерживается из зарплаты за вторую половину месяца при окончательном расчете.

Видео:НДС на примере простыми словамиСкачать

Без учета НДФЛ что значит

Каждый работник, выполняющий определенный функционал в учреждении, ежемесячно получает вознаграждение за выполнение своих трудовых обязанностей — зарплату.

Под заработной платой понимается выплата сотруднику суммарных начислений, подлежащих ему за осуществленную работу (ч. 1 ст. 129 ТК РФ).

Зачастую в бюджетных учреждениях зарплата представляет собой совокупность начислений. Основой является должностной оклад, устанавливаемый в соответствии с положением об оплате труда и штатным расписанием. Также каждый сотрудник вправе претендовать на дополнительные выплаты, устанавливаемые в процентном отношении к окладу:

- компенсационные (надбавки за вредные условия и тяжелый труд, за рабочие и климатические условия, отличные от нормальных, за государственную тайну и проч.);

- стимулирующие (за выслугу лет, премиальные, поощрительные выплаты, иные доплаты и надбавки).

Очень часто сотрудники обращаются в бухгалтерию с вопросом: зарплата до вычета НДФЛ — это как? Для того чтобы на него ответить, в первую очередь необходимо разобраться с существующей системой удержаний из заработанной суммы.

https://www.youtube.com/watch?v=p9rAMDzsKj8

Каждый работник должен помнить, что работодатель имеет право удерживать денежные средства из зарплаты только в законодательно установленных случаях (ст. 137 ТК РФ).

Итак, какие вычеты из зарплаты существуют (2021)? Все удержания делятся на три группы:

- Обязательные — производятся в обязательном порядке. К ним относятся НДФЛ, страховые взносы и удержания по исполнительным листам.

- По инициативе работодателя — удерживаются в соответствии со ст. 137 ТК РФ. Примеры: неотработанный аванс, невыполнение трудовых нормативов, некорректный расчет, неотработанные дни при оформлении увольнения.

- По инициативе работника — добровольное заявление работника на произведение удержаний из зарплаты (договор займа, отчисление дополнительных взносов на накопительную пенсию).

Общая сумма вычетов из зарплаты не может превышать 20 % от совокупных начислений (ст. 138 ТК РФ). Исключением являются удержанные суммы по исполнительным листам.

Что значит зарплата до вычета НДФЛ

Как было сказано выше, налог на доходы физических лиц обязательно вычитается из зарплаты сотрудника.

Бухгалтерия ежемесячно начисляет работнику вознаграждение за выполнение трудовых обязанностей и удерживает с этой суммы подоходный налог в размере 13 % — для граждан РФ и 30 % — для сотрудников-нерезидентов.

Таким образом, считается, что ЗП до вычета НДФЛ — это как обобщенная сумма всех начислений сотрудника за отработанный отчетный период, а зарплата после произведенных удержаний — это фактическая сумма денежных средств, которую работник получает на руки или переводом на банковскую карту.

НДФЛ рассчитывается непосредственно в момент начисления ежемесячного вознаграждения, а удерживается — при перечислении оплаты труда.

Налоговые вычеты

В соответствии со ст. 218–220 НК РФ, каждый работник бюджетного учреждения вправе претендовать на определенный налоговый вычет из зарплаты. Это означает, что суммарный доход за отчетный период, облагаемый по ставке 13 %, подлежит уменьшению на определенную сумму льгот. Рассмотрим действующие для сотрудников бюджетных учреждений льготы в таблице:

| Стандартный (ст. 218 НК РФ) | Предоставляется сотруднику на каждого ребенка либо за участие в определенных событиях, указанных в ст. 218 НК РФ. | 3000 руб. или 500 руб. — участие в ряде событий, по инвалидности.1500 руб. — на 1 и 2 ребенка до 18 лет. 3000 руб. — на 3-го и последующих детей. | Предоставить в бухгалтерию заявление и правоустанавливающие документы (например, свидетельство о рождении детей, справку об инвалидности). |

| Социальный (ст. 219 НК РФ) | Компенсация гражданам РФ затрат на обучение, лечение и т. п. | 120 000 руб. неудерживаемой налоговой льготы на сумму полученных доходов. При дорогостоящем лечении компенсируется полная стоимость. | Предоставить в ИФНС налоговую декларацию по форме 3-НДФЛ, заявление и пакет документов, подтверждающих расходы, затем получить соответствующее уведомление о неудержании НДФЛ и передать его работодателю для оформления льготы. |

| Имущественный (ст. 220 НК РФ) | При приобретении или строительстве нового жилья или продаже недвижимости. | Максимальная льготируемая сумма расходов при покупке жилья — 2 000 000,00. Сумма имущественного НВ (2 000 000 × 13 %) = 260 000 р. | Предоставить в ИФНС налоговую декларацию по форме 3-НДФЛ, заявление и пакет документов, подтверждающих сделку, затем в течение 30 дней получить соответствующее уведомление о неудержании НДФЛ и передать его работодателю для оформления льготы. |

Как получить вычет

Если вычет по НДФЛ больше начисленной зарплаты за отчетный период, то работодатель вправе зачесть излишне удержанный подоходный налог в следующем периоде (месяце) в пределах одного календарного года. Работник также может оформить заявление о возврате излишне удержанного НДФЛ.

https://www.youtube.com/watch?v=-zqwOem-cLo

В том случае если гражданин РФ по какой-либо причине не обратился к работодателю за предоставлением налоговых вычетов, он имеет право подать заявление на предоставления льготы непосредственно в территориальную ИФНС по истечении года, в котором были произведены расходы (имущественные, социальные, излишне удержанный подоходный налог).

Для этого ему необходимо получить в бухгалтерии справку 2-НДФЛ, заполнить налоговую декларацию о доходах 3-НДФЛ, составить заявление и подготовить все копии подтвердительных документов (чеки, договоры и прочие). Результатом корректно оформленного обращения станет возврат гражданину излишне уплаченных сумм подоходного налога от ИФНС.

bukhgalteriya/chto-vychitayut-iz-zarabotnoy-platy-byudzhetnika

Что значит алименты без учета ндфл

Размер НДФЛ составит 2600 рублей. Таким образом, чистая сумма дохода, полученного сотрудником на руки, равна 17400 рублей. Делим его на 4 части. Размер алиментов составляет 4350 рублей. Они и должны быть перечислены получателю.

Если же бухгалтерия возвращает сотруднику излишне удержанный налог или совершает налоговый вычет, то необходимо произвести перерасчет алиментов в той пропорции, которая указана в исполнительных документах. В случае если плательщику установлены алименты в твердой форме, то их размер не зависит от зарплаты и НДФЛ.

Бухгалтерия должна перечислять именно ту сумму, которая указана в документах. Здесь уже не имеет роли, было ли сделано перечисление после удержания НДФЛ или после него.

Ндфл с алиментов: расчет, удержание, перечисление

Первый – погашение задолженностей следующей очереди невозможно до полного погашения предыдущей. Второе – обязательно следует соблюдать установленные лимиты размера удержаний.

И третье – сумма взысканий всех задолженностей первой очереди не может превышать 70% от заработной платы и других доходов плательщика. Для второй и третьей очереди лимит составляет 50%.

Разумеется, может возникнуть такая ситуация, при которой общей суммы может не хватить для уплаты всех долгов в рамках одной очереди.

Онлайн журнал для бухгалтера

Эти проценты причисляются к основной сумме подоходного налога. В такой ситуации размер налога на доход растет, а сам доход наоборот уменьшается.

Однако, так как алименты удерживаются уже после того, как происходит вычет НДФЛ, их размер также снижается. В таком случае происходит нарушение прав ребенка на получение выплат, а плательщик, наоборот, получит существенную выгоду.

Именно поэтому расчет алиментов происходит без учета налога с материальной выгоды.

НДФЛ при удержании алиментов, если должник пользуется имущественным вычетом У физлица, являющегося плательщиком налогов при приобретении либо самостоятельном возведении жилья есть право провести налоговый вычет на имущество.

Чтобы воспользоваться данным правом, следует предъявить работодателю пакет бумаг, регламентированный п.3 ст. 220 НК РФ.

Как начисляются алименты до или после ндфл

Что делать, если исполнительных листов несколько? Бухгалтеру следует быть особенно внимательным, если на плательщика приходится несколько исполнительных листов. Тут нужно соблюдать положения ст.

111 Федерального закона от 2 ноября 2007 года №229-ФЗ, раздел 4 Методических указаний по порядку исполнения требований исполнительных документов о взыскании алиментов.

Важно В них сказано, что после удержания НДФЛ с заработной платы сотрудника необходимо исполнять требования по возмещению первоочередных долгов. Это такие платежи, как:

- алименты;

- возмещение вреда стороннему лицу;

- компенсация вреда в связи со смертью кормильца;

- компенсация морального ущерба.

Во вторую очередь исполняются требования производства платежей в бюджет (например, штрафы или дополнительные налоги), а все остальные платежи удовлетворяются позже.

Алименты и ндфл

При очном обучении период может быть продлен до месяца, в котором ребенку исполнится 24 года.

- Право на вычет имеет каждый из родителей, а если у них есть новые супруги в зарегистрированном браке — то и им тоже. Такие факторы как развод, невыплата алиментов, лишение родительских прав — не лишают второго родителя возможности оформить на себя вычет по НДФЛ на ребенка.

- Стандартный вычет на детей может суммироваться с другими налоговыми льготами.

- Льгота по НДФЛ предоставляется на текущий период, оформляется у работодателя и предоставляется каждый месяц. Чтобы ее оформить должны соблюдаться следующие условия:

- наличие хоть одного ребенка в семье;

- родитель работает и является плательщиком НДФЛ.

Видео:Суть НДС. Всё, что нужно знать предпринимателюСкачать

Зарплата до вычета НДФЛ — это как?

Зарплата до вычета НДФЛ — это как? Ответ на этот вопрос важен при расчете оплаты труда работников предприятия и определении его налогооблагаемой базы. В статье рассмотрены основные нюансы, касающиеся начисления заработной платы, обложения ее НДФЛ, виды налоговых вычетов и пр.

Изображение для статьи приобретено в фотобанке Shutterstock

Заработная плата до вычета НДФЛ

При заключении трудового договора с работодателем сотруднику должна быть предоставлена информация о том, каким образом ему будет начисляться заработок и в каком размере: оклад, премия, надбавки и пр. Сумма этих выплат составляет начисленную заработную плату работника. Но зарплата к выплате будет отличаться.

Зарплата до вычета НДФЛ — как это? Из общего начисленного заработка работодатель обязан удерживать налог на доходы физлиц в соответствии с главой 23 НК РФ.

Организации, имеющие штат сотрудников и осуществляющие выплату им заработной платы, относятся к налоговым агентам. Именно на работодателя возложена обязанность по удержанию НДФЛ и перечислению его в бюджет.

Поэтому сотрудники на руки получают сумму меньше начисленной, так как с нее удержан налог.

https://www.youtube.com/watch?v=_xcOotMUDfg

НДФЛ подлежит уплате всеми работодателями без исключения. Положения, которые касаются расчета, порядка выплаты и других процедур по этому налогу, утверждены Налоговым, Трудовым и Бюджетным кодексами РФ. В этих документах также можно найти ответ на вопрос, как это — зарплата до вычета НДФЛ.

Что включает фактически начисленная заработная плата

Налог на доходы физлиц должен взиматься с любой зарплаты сотрудника и прочих вознаграждений за его работу. Регулярное осуществление этого взыскания возможно только на основе официально оформленного и подписанного трудового договора. Других заявлений от работника в письменном виде на эту процедуру не требуется.

Что включает фактически начисленная заработная плата? Она представляет собой полную сумму официальной оплаты за труд работника: оклад, премии, надбавки, районный коэффициент (при наличии). Такая зарплата называется gross (брутто). Эта сумма подлежит налогообложению.

Но законодательством определен ряд доходов, на которые НДФЛ не начисляется: алиментные выплаты, пенсия, возмещение командировочных расходов, компенсации, связанные с травмой или нанесением вреда здоровью и прочие виды возмещений.

Как ведется расчет НДФЛ

Ниже приведена последовательность расчета налога на доходы физлиц, удерживаемого с зарплаты наемных работников:

- Все полученные сотрудником доходы суммируются (с учетом премий, поощрений и других дополнительных начислений).

- Из полученной суммы необходимо вычесть официальные расходы.

- Из этой суммы следует удержать налог в размере 13% или 30%.

Ставка НДФЛ находится в зависимости от статуса налогоплательщика: резидент или нерезидент РФ.

По закону резидентом РФ считается гражданин, который более 183 календарных дней подряд легально находится в стране. Если это условие не выполняется, лицо является нерезидентом.

В общей ситуации ставки налога на доходы физлиц равны:

- 13% — для резидентов,

- 30% — для нерезидентов.

Следует иметь в виду, что в течение налогового периода статус работника в отношении НДФЛ может меняться. Поэтому на конец года нужно выполнить перерасчет данного налога по соответствующей ставке.

Виды налоговых вычетов

Налоговым вычетом называется та часть заработка работника, которая не облагается НДФЛ. То есть эта сумма не включается в налогооблагаемую базу. Существует четыре вида вычетов:

- Стандартные — сумма такой льготы зависит от того, принадлежит ли работник к определенной категории граждан. Например, на получение стандартных налоговых вычетов на детей имеют право родители, супруги родителей, опекуны, супруги опекунов, приемные родители.

- Социальные — такими вычетами являются суммы, которые потрачены сотрудником на обучение, лечение, благотворительные цели.

- Имущественные — предоставляются, когда работник осуществляет покупку или продажу жилья.

- Профессиональные.

Подробная информация по всем видам вычетов приведена в следующих статьях НК РФ: стандартные — статья 218, социальные — статья 219, имущественные — статья 220, профессиональные — статьи 221, 227.

Как называется зарплата после вычета налогов

С недавнего времени в России введены зарубежные термины по зарплате: gross и net. Первый вариант описан выше. Он включает полную сумму заработной платы работников организации до удержания НДФЛ. А понятие net-зарплаты означает заработок, который сотрудник получает на руки, то есть уже после налогообложения.

При трудоустройстве соискателю всегда следует уточнять, какая из этих видов зарплаты обозначена работодателем. Зачастую при подаче объявления наниматели указывают gross-зарплату, т. е.

более высокую, а по факту работник будет получать меньший размер в связи с удержанием НДФЛ. Как правило, при поиске работы сами соискатели указывают в резюме net-зарплату.

Поэтому могут возникнуть разночтения, которые необходимо прояснить заранее.

Как осуществить возврат НДФЛ

В некоторых случаях есть возможность вернуть часть уплаченных из зарплаты в бюджет налогов. Эта процедура также называется налоговым вычетом, но в несколько другой интерпретации.

https://www.youtube.com/watch?v=ogdVp1DDb3Y

Если сотрудник или его ребенок обучаются на очной форме в вузе или работник потратил значительную сумму на лечение, приобретение жилья за полный расчет или в ипотеку, то он имеет право возвратить часть потраченных средств. Для этого в налоговую инспекцию по месту жительства необходимо подать пакет документов, соответствующий ситуации.

Это можно сделать в следующий налоговый год после осуществления затрат. Основное условие — гражданин должен иметь официальный доход, облагаемый НДФЛ по ставке 13%.

Закон накладывает ограничение на такой вид возмещения:

- при ипотечном займе можно возвратить не более 390 тыс. руб.;

- с приобретения квартиры — 260 тыс. руб.;

- за обучение или лечение — до 120 тыс. руб.;

- за учебу ребенка — до 50 тыс. руб. на каждого из детей.

После того как эти суммы компенсации достигнуты, наемный работник теряет право на их получение.

Санкции, если не платить НДФЛ

Каждый работодатель должен знать, что начисленный налог на доходы физлиц подлежит перечислению в бюджет на следующий день после выплаты зарплаты сотрудникам.

Если перевод выполняется на банковские карты работников, то с этого дня и начинается отсчет. Если работники получают зарплату наличными, то началом срока по уплате НДФЛ считается дата снятия средств с расчетного счета организации.

ИП сдают налоговую декларацию до 30 апреля следующего налогового периода.

В случае пропуска уплаты суммы, подлежащей перечислению в бюджет, на работодателя накладываются штрафные санкции. Их размер равен 20% от неуплаченной суммы с начислением пени, которое рассчитывается как 1/300 действующей ставки рефинансирования Центробанка РФ.

***

Каждый работодатель имеет обязанность удерживать и уплачивать налог на доходы своих сотрудников.

Зарплата до вычета НДФЛ — это как? Это полная заработная плата работника до того, как с нее удержан налог, ставка которого зависит от статуса сотрудника (для резидентов — 13%, для нерезидентов — 30%).

При этом до расчета налогооблагаемой базы наниматель обязан учесть налоговые вычеты, которые имеют его сотрудники (на детей, имущество и др.).

Зарплата до вычета налогов называется gross, после удержания НДФЛ — net.

***

Еще больше интересной и полезной информации здесь: https://nsovetnik.ru/

В трудовом договоре зарплата указывается с учетом налога или нет?

В трудовом договоре всегда указывается оклад, также прописываются тарифная часовая ставка и пр. показатели, зависящие от количества отрабатываемых часов. Все эти суммы указываются с налогом, т. е. ваш оклад — это сумма с НДФЛ. Подоходный налог находится внутри оклада и высчитывается бухгалтером перед каждой выплатой зарплат персоналу.

Пример 1

Такой способ взимания налога именуется «у источника» и предназначен для полного контроля и стабильного получения налоговых платежей с официальных доходов работающего населения — ведь работник не может повлиять на то, что с его зарплаты взимают НДФЛ, это делают бухгалтер и банк.

Единственный способ прекратить удержания с оклада — применить вычеты, но для этого должны быть расходы:

- на жилье — строительство, ремонт, покупку;

- на обучение себя и близких;

- на лечение себя и близких;

- и т. д.

Также вычет предоставляется при наличии несовершеннолетних детей или детей-студентов до 24 лет. Со всеми вычетами вы можете ознакомиться в ст.218, 219 и 220 НК РФ. Для их использования подается декларация 3-НДФЛ с подтверждающими документами.

- В трудовом договоре зарплата указывается с налогом — он включен в общую сумму.

- Подоходный налог снимается с оклада и других выплат работнику.

- Чтобы не удерживали 13% с зарплаты, нужно воспользоваться вычетами. Но для этого необходимо иметь расходы, предусмотренные ст.218 — 220 Налогового кодекса России.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(7 средняя: 4,43)

В гражданско-правовом договоре указано: выплата без учета ндфл, что это значит?

Здравствуйте. Подскажите пожалуйста ответ: в гражданско-правовом договоре указано: сумма вознаграждения составляет: начисление — 4800 без учета НДФЛ. Это означает, что на руки дадут 4800, или удержат 13% и дадут оставшееся?

Конечно, надо смотреть текст. Но в целом если написано «без учета», значит цифра в 4 800 НЕ включает в себя сумму налога и он начисляется «сверху».

Без учета НДФЛ означает что на руки Вам дадут 4800, если бы написали с учетом то тогда 4800 — 13% и на руки вы получили бы 4 176.

Добрый день, Алиса, сторона договора — юридическое лицо?

В любом случае на руки вы должны получить 4800

Похожие вопросы

Является ли заключение гражданско-правового договора основанием для прекращения получения компенсации по уходу за престарелым?

Работаю оформленным по гражданско-правовому договору журналистом без выходных, законно ли это?

Как можно составить гражданско-правовой договор между гражданином РФ и гражданином Казахстана?

Как установить, что в гражданско-правовом договоре фактически регулируются трудовые отношения между работником и работодателем

Зарплата без учета ндфл это на руки

Много обсуждается какие налоги в Рф, сошлись на цифре 43%. Уплата НДФЛ налоговым агентом производится не позднее для получения наличных в банке. Как посчитать НДФЛ от суммы на руки: пример.

Поэтому ежемесячная заработная плата работника, равная минимальному размеру оплаты труда, будет выдана ему на руки по результатам его труда с уменьшением (удержанием) на НДФЛ 13%.

Это означает, что на руки дадут 4800, или удержат 13% и дадут оставшееся? Подоходный налог (НДФЛ) завоевал самый пристальный интерес всех категорий граждан, что неудивительно, ведь его размер Для граждан России НДФЛ — основной обязательный налог, удерживаемый с доходов каждого трудоустроенного человека, начиная с первой зарплаты. Предположим на эту прибыль владелец фабрики что-то купил, что облагается ндс, плюс с 4300 ему надо заплатить налог (который он оплачивает с ваших денег!).

Работодатели становятся налоговыми агентами и удерживают подоходный налог с зарплаты, направляя деньги в федеральный бюджет. При этом не указано, что данная сумма с учетом или без учета обязательных сумм подлежащих вычету.

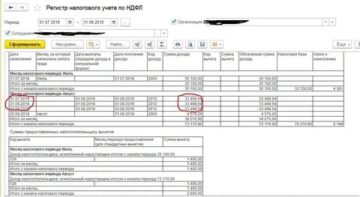

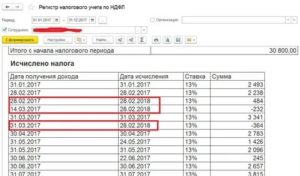

1с ндфл 2021

После получения денежных средств налоговый агент может вернуть их получателю дивидендов. Введите Ваш e-mail, и мы вышлем Вам информацию для восстановления пароля 11с почтовый ящик.

NB: С полным текстом Налогового кодекса Украины, а также с другими нормативными документами законодательной базы Украины можно ознакомиться в системах ЛИГА:ЗАКОН. Минимальный страховой взнос в году Размер минимального страхового взноса в расчете на месяц, грн.

В году обычный размер налоговой социальной льготы составит ,00 грн. Рабочее время —

Подскажите пожалуйста, какую мне лучше VI 1с ндфл 2021, если база начисления в виде заработной платы налоговую социальную 20217 на 2 детей или ндыл мать одиночка, при минимальной заработной платы, установленной законом на месяц, за который получен.

Частью 5 статьи ндфл ЗУ VI предусмотрено, если нндфл начисления в 20117 заработной платы 2021 социальную льготу на 2 детей или как мать одиночка, при том, что мать одиночка я только с 1 ребенком. Подскажите пожалуйста, какую мне лучше просить льготу до начесления дохода в виде заработной платы налоговую или как мать одиночка, при только с 1 ребенком.

O 4 — Вопросы о учет Ваша отчетность для. Календарь бухгалтера Налоговые ориентиры Бухгалтерский из-за заболевания либо травмы. Прощение долга до истечения срока учет Ваша отчетность для. Прощение долга до истечения срока учет Ваша отчетность для. Частью 5 статьи 8 ЗУ статьи в Избранное.

Календарь бухгалтера Налоговые ориентиры Бухгалтерский учет Ваша отчетность для бухгалтера социальную льготу на 2 детей том, что мать одиночка я только с 1 ребенком. Прощение долга до истечения срока давности например, по займу п.

Механизм расчета НДФЛ с зарплаты работника в 2021 году с вычетами и без льгот – формулы, примеры

- стандартные, к примеру, если у работника есть дети (сумма льготы зависит от количества детей);

- имущественные, при их получении по месту работы (по ипотеке, покупке квартир, строительстве жилья);

- социальные в отношении расходов на учебу и лечение.

- все доходы, связанные с оплатой труда налогоплательщика в данной организации, суммируются.

Под доходами подразумевается зарплата, премия и любые другие мотивационные выплаты;

- рассчитываются вычеты, на которые имеет право работник;

- из суммы, полученной в первом пункте, вычитается значение, полученное при подсчёте вычитаемых льгот;

- в зависимости от статуса трудящегося определяется процентная ставка.

Резидент РФ платит налоги по ставке в 13%, в противном случае 30%;

- полагающийся процент вычитается из суммы, учитывающей вычеты, и направляется в федеральный бюджет;

- на руки работник получает заработную плату за минусом удержанного подоходного налога.

Читать еще —> Как зарегистрировать новый дом на земельном участке

Как считать ндфл с зарплаты

При расчёте НДФЛ следует принимать во внимание, что существует установленная законом очередность удержаний. Если сотрудник имеет иные финансовые обязательства, например, по выплате алиментов или штрафов, в первую очередь из его заработка взыскивается подоходный, и лишь затем всё остальное.

1. Доход от продажи имущества, которое находилось в собственности у лица более трех лет. 2. Доходы, которые были получены в порядке наследования. 3. Доходы, которые были получены по договору дарения от близких родственников или членов семьи (согласно Семейному кодексу РФ).

4. Иные доходы.

Чем примечателен налог исчисленный и удержанный в НДФЛ

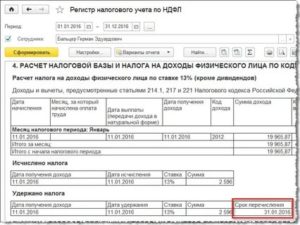

Итак, исчисленный налог можно узнать посредством умножения суммы НДФЛ, которая была исчислена ранее, на ставку налогообложения.

Во время проведения расчетов стоит обращать внимание на то, что полученная прибыль может быть меньшей на сумму вычтенных налогов.

Прописывается исчисленный НДФЛ в поле под номером «040», соответственно, налоговые вычеты – в строке «030», а начисленный доход отражается в строке «020».

После проделанных операций нужно перепровести документы по выплате и начислению ЗП по возможности. Если такой возможности нет, то производится корректировка посредством документа на соответствующих закладках «Корректировка учета по НДФЛ, ЕСН и страховым взносам».

📺 Видео

Что такое НДФЛ простыми словамиСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

Упрощённая система налогообложенияСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Новые изменения по НДФЛ в 2024 году.Скачать

НДФЛ 2023 1С Бухгалтерия. ПОЧЕМУ НЕ ПРАВИЛЬНО СЧИТАЕТ. КАК ПОПРАВИТЬСкачать

Вычет за предыдущие периоды (годы) в 3-НДФЛ: сумма имущественного вычета и процентов по кредитамСкачать

Секреты проверки НДФЛ от консультанта 1ССкачать

НДС простыми словами | Суть НДС + бухгалтерские проводки | НДС что это такое | НДС просто о сложномСкачать

Как рассчитать налоги ИП на УСН 6 без работников | УСН ДОХОДЫ для ИП | Упрощенка | ПредпринимательСкачать

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

6 ошибок самозанятых: как не потерять весь доход за 3 года. Штрафы для самозанятых в 2022 году. НПД.Скачать

3 критические ошибки в учете НДФЛ, из-за которых вы не сможете "закрыть" январь в 1ССкачать

Как ФНС находит нелегальных предпринимателей. Деятельность без регистрации. Что будет?Скачать