Если у индивидуального предпринимателя или в штате организации нет необходимых специалистов или своими силами выполнить работу сложно, заключают гражданско-правовые договоры со сторонними лицами. Например, договор подряда или договор оказания услуг.

Если привлекаемое лицо – ИП, то оформление отношений с ними ничем не отличается от отношений с контрагентами – организациями. Т.е. ИП выставляет счет на свои услуги или заключается договор, работы и услуги выполняются, подписывается акт выполненных работ. Оплата перечисляется на расчетный счет ИП. Налоги с полученных доходов ИП платит за себя сам.

А вот если вы привлекаете просто физическое лицо, не зарегистрированное в качестве ИП, то ситуация будет немного сложнее.

И в таком случае организация-заказчик обязана будет удержать НДФЛ с выплачиваемого дохода, т.к. она выступи в роли налогового агента.

В этой статье мы обсудим, как рассчитать и удержать Ндфл с выплат по гражданско-правовому договору на выполнение работ или оказание услуг.

- статьи:

- 1. Особенности гражданско-правового договора

- 2. Подписание акта приема-передачи выполненных работ

- 3. Обязанность удержать Ндфл с выплат по гражданско-правовому договору

- 4. НДФЛ с компенсации затрат

- 5. Две точки зрения на удержание НДФЛ с компенсации затрат подрядчику

- Возмещение затрат по договору гпх

- Страховые взносы

- А компот{q}

- Налог на прибыль и налог при УСНО

- НДФЛ

- Командировка по договору ГПХ

- Оплачиваются ли командировки по договору ГПХ

- Как оформить служебные поездки в рамках договора ГПХ

- Командировка по договору ГПХ – НДФЛ и страховые отчисления

- Возмещение затрат по договору гпх. Компенсация физическому лицу — исполнителю по гражданско-правовому договору стоимости проезда, проживания и прочих расходов как объект обложения ндфл (лермонтов ю.м.). Что такое компенсация, и какие расходы персонала отн

- Что все-таки можно компенсировать

- А компот?

- Компенсируем расходы на материалы, проезд и проживание

- Договор ГПХ: правила оформления, НДФЛ и взносы

- Ндфл с выплат по гражданско-правовым договорам

- Налоговые вычеты

- — Профессиональный налоговый вычет

- — Стандартный налоговый вычет

- — Имущественный налоговый вычет

- Страховые взносы в фонды

- Взносы на травматизм

- Учет в составе расходов по налогу на прибыль

- Расчеты с исполнителями по гражданско-правовым договорам

- Отличия договора ГПХ от трудового

- Договор ГПХ с физлицом на оказание услуг

- 📹 Видео

статьи:

1. Особенности гражданско-правового договора

2. Подписание акта приема-передачи выполненных работ

3. Обязанность удержать Ндфл с выплат по гражданско-правовому договору

4. НДФЛ с компенсации затрат

5. Две точки зрения на удержание НДФЛ с компенсации затрат подрядчику

6. Стандартные налоговые вычеты

7. Профессиональный налоговый вычет

8. Бухгалтерский учет выплат и удержания НДФЛ

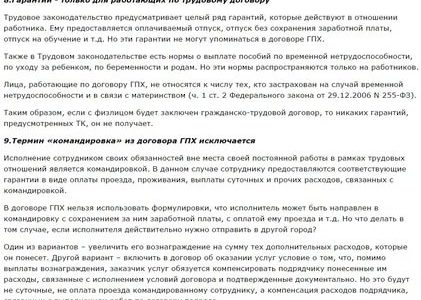

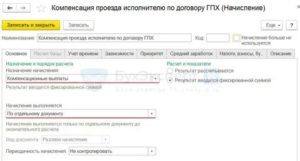

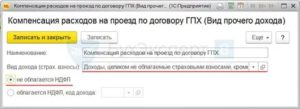

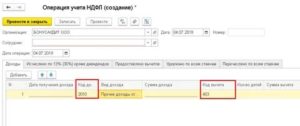

9. Начисление НДФЛ по договору подряда в 1С

Итак, идем по порядку. Если у вас нет времени читать длинную статью, посмотрите короткое видео ниже, из которого вы узнаете все самое важное по теме статьи.

(если видео видно нечетко, внизу видео есть шестеренка, нажмите ее и выберите Качество 720р)

Более подробно, чем в видео, разберем тему дальше в статье.

1. Особенности гражданско-правового договора

Гражданско-правовые договоры на выполнение работ (это договор подряда) и оказание услуг регулируется Гражданским кодексом (ГК) РФ.

Физические лица могут оказать вам услуги (регулируется гл.39 ГК) или выполнить работы (регулируется гл.37 ГК). Важное отличие гражданско-правового договора от трудового – наличие индивидуального конкретного задания. Предметом такого договора всегда служит конечный результат труда. И именно этот результат заказчик оплачивает.

Независимо от того, что у вас будет – работы или услуги, договор подряда или договор возмездного оказания услуг, общие правила взаимоотношений между заказчиком и исполнителем будут одинаковыми, поскольку к договору оказания услуг применяются положения о подряде (ст.783 ГК).

Стороны договора подряда — это заказчик и подрядчик. Того, кто дает задание, именуют заказчиком (это организация или ИП), а того, кто его выполняет — подрядчиком. Для договора оказания услуг аналогично – заказчик и исполнитель.

По условиям договора подрядчик (исполнитель) обязан выполнить конкретную работу (оказать услугу), п.1 ст.702 ГК.

В чем именно она состоит, нужно подробно расписать в договоре, который заключается в письменной форме.

Кроме вида выполняемых работ или услуг, в договоре прописываются даты начала и окончания работ, порядок сдачи-приемки, стоимость и порядок оплаты, ответственность сторон за нарушение условий договора.

Конечная цена по договору может включать в себя две части:

- непосредственно вознаграждение за работу (услугу) подрядчика (исполнителя) (п.1, 2 ст.709 ГК);

- стоимость компенсации издержек подрядчика (исполнителя).

Порядок оплаты по договору может предусматривать выплату аванса. Это может быть как фиксированная сумма, так и процент от общей суммы вознаграждения. Не забудьте прописать, что в случае невыполнения обязательств по договору подрядчик обязан вернуть вам полученный аванс!

2. Подписание акта приема-передачи выполненных работ

Окончив работу, подрядчик обязан сдать ее результат заказчику, а заказчик — принять его.

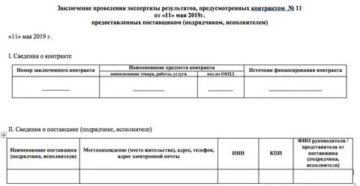

Сдача-приемка результата работ оформляется актом сдачи-приемки, который должны подписать подрядчик и заказчик (или их уполномоченные представители). На основе этого акта заказчик производит расчет с подрядчиком.

Составляя акт, не забудьте включить в него все обязательные реквизиты, предусмотренные ст.9 закона №402-ФЗ «О бухгалтерском учете».

Если подрядчик несет какие-то расходы, связанные с выполнением работ, фирма или предприниматель могут их оплатить. Порядок оплаты таких расходов определяется в договоре. Подробнее об этом – чуть позже. А пока давайте посмотрим, как может выглядеть такой акт.

https://www.youtube.com/watch?v=8FXQvCJe6C8

Акт составляется в двух экземплярах – по одной для каждой из сторон. На основании подписанного акта производится оплата работы и признаются расходы в бухгалтерском и налоговом учете.

3. Обязанность удержать Ндфл с выплат по гражданско-правовому договору

Физическое лицо, выполняющее для организации работы или оказывающее услуги, получает доход. А этот доход облагается НДФЛ (пп.6 п.1 ст.208 НК). Организация является источником выплаты этого дохода, а значит – налоговым агентом (п.1 ст.226 НК). Поэтому организация должна удержать Ндфл с выплат по гражданско-правовому договору и уплатить его в бюджет.

Обсуждая с подрядчиком цену выполняемых работ, во избежание конфликтных ситуаций, обратите его внимание, что свое вознаграждение он получит за минусом удержанного налога.

Переложить обязанность уплаты налога на физическое лицо и освободиться тем самым от исполнения обязанности налогового агента вы не имеете права. Это не предусмотрено законодательством. Независимо от того, что вы прописали в договоре.

Также вы не можете уплатить НДФЛ за счет собственных средств (п.9 ст.226 НК), поэтому в договоре обязательно должна фигурировать сумма включая НДФЛ.

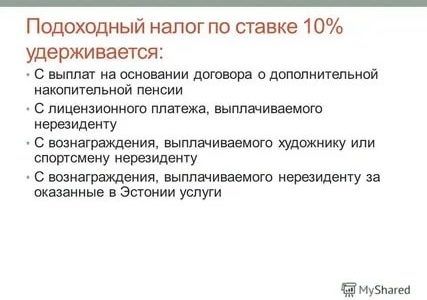

Ставки по НДФЛ:

- для резидентов РФ — 13%;

- для нерезидентов РФ — 30%.

Ниже в табличке смотрите информацию по дате получения дохода, удержания и уплаты налога.

| Наименование выплаты (дохода) | Дата получения дохода | Дата удержания налога | Дата уплаты (перечисления) налога |

| Выплаты по договору гражданско-правового характера (подряда, аренды и пр.) исполнителю — не ИП | День выплаты дохода (пп. 1 п.1.1 ст.223 НК) | В день выплаты дохода (п. 4 ст. 226 НК) | Не позднее дня, следующего за днем выплаты дохода, с которого удержан налог (п. 6 ст. 226 НК) |

Налог удерживается непосредственно из суммы вознаграждения при его фактической выплате (п. 1 ст. 223 и п. 4 ст. 226 НК).

Не забудьте, что выполнение обязанностей налогового агента удержанием и перечислением НДФЛ не ограничивается:

- по итогам года не позднее 1 марта следующего года в налоговую инспекцию подается справка по форме 2-НДФЛ;

- по итогам квартала, в котором физическое лицо (ваш подрядчик или исполнитель) получило доход, и по итогам каждого из последующих кварталов до конца года вы будете показывать доходы и НДФЛ в форме 6-НДФЛ.

Если организация не сможет удержать налог (например, если вознаграждение выплачивается в натуральной форме), то она должна сообщить об этом в налоговую инспекцию и самому исполнителю (п. 5 ст. 226 НК РФ).

4. НДФЛ с компенсации затрат

В связи с исполнением физическим лицом гражданско-правового договора у него могут возникать издержки, например, расходы на проезд и проживание, приобретение товарно-материальных ценностей, необходимых для выполнения работ или оказания услуг. И договором может предусматриваться компенсация этих фактических издержек заказчиком (ст. 709, 783 ГК).

Компенсация выплачивается при предоставлении физическим лицом первичных документов по произведенным расходам.

Для оплаты расходов можно составить акт в произвольной форме, в котором указать, какие именно расходы произведены, в какой сумме, и перечислить прилагаемые документы.

Также в акте нужно сослаться на договор, в котором прописана обязанность заказчика компенсировать расходы, возникшие в связи с исполнением договора.

Возникает вопрос – нужно ли начислять НДФЛ с сумм такой компенсации? К сожалению, в настоящее время однозначный ответ на этот вопрос отсутствует.

Согласно ст.209 НК объектом обложения НДФЛ признается доход, полученный налогоплательщиком. По ст.41 НК доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить. Экономическая выгода определяется в соответствии с гл.23 НК.

Но и там четкого определения дохода мы не найдем. П.1 ст.210 говорит, что при определении базы по налогу учитываются доходы в денежной и натуральной форме. Все! Никакой конкретики, круг замкнулся.

https://www.youtube.com/watch?v=MupywUTEQmY

По общему правилу даже компенсация, полученная в возмещение предшествующих расходов, признается доходом. И лишь в специально оговоренных законодателем ситуациях эти доходы не облагаются НДФЛ. К сожалению, компенсация фактических расходов, произведенных физическому лицу по гражданско-правовому договору, среди этих случаев отсутствует.

5. Две точки зрения на удержание НДФЛ с компенсации затрат подрядчику

Итак, две точки зрения:

- Мнение Минфина

Видео:НДФЛ с компенсации затрат физического лица по договору ГПХСкачать

Возмещение затрат по договору гпх

По гражданско-правовым договорам на выполнение работ или оказание услуг подрядчик может рассчитывать (Пункт 2 ст. 709, ст. 783 ГК РФ):- на вознаграждение за свои услуги или работы. Это и будет собственно его экономическая выгода;- на компенсацию своих издержек.

Предупреждаем руководителяЕсли решили компенсировать подрядчику его издержки, то лучше указать в договоре отдельно размер вознаграждения и отдельно — четкий перечень компенсируемых издержек и порядок их возмещения (Пункт 4 ст. 709 ГК РФ). Можно указать и пределы («норматив») компенсируемых издержек.

https://www..com/watch{q}v=ytadvertiseru

А теперь очертим этот самый перечень компенсируемых издержек применительно к подрядчику-гражданину. Это могут быть только издержки, непосредственно связанные с выполнением договора. При этом товары, работы и услуги, стоимость которых ваша компания готова компенсировать подрядчику, должны быть использованы для выполнения нужных вам работ (оказания услуг).

Вы, конечно, можете компенсировать подрядчику и приобретение дорогостоящего оборудования. Но контролирующие органы (налоговая инспекция и внебюджетные фонды) могут небезосновательно посчитать, что это уже не компенсация издержек, а способ выплаты части вознаграждения или даже подарок подрядчику. А значит, будут доначисления НДФЛ и страховых взносов.

Ведь это оборудование он может использовать и для выполнения заказов других компаний. С таким же успехом можно компенсировать подрядчику покупку машины, которую он также частично использует на благо заказчика.Так что для целей налогообложения безопаснее ограничиться компенсацией расходов:- на материалы, работы и услуги, необходимые для выполнения вашего заказа.

Например, подрядчик закупает древесину и обрабатывает ее в соответствии с вашими нуждами;- на проезд до места фактического выполнения работ и проживание там. Это характерно для ситуаций, когда вы нанимаете иногороднего гражданина и ему приходится добираться до вашего города и снимать там жилье. Или, наоборот, вы посылаете местного исполнителя для оказания услуг в другой город.

Итак, мы договорились, что идем по самому безопасному пути и компенсируем подрядчику только те расходы, которые прямо связаны с выполнением договора, то есть расходы на покупку материалов, проезд и проживание в месте выполнения договора. Можно ли учесть подобные компенсации в расходах и не начислять на них налоги и взносы{q} Да, при грамотном оформлении у таких выплат очень льготный режим налогообложения.

Предлагаем ознакомиться: Пробить водителя по правам

Кроме самих вознаграждений исполнители по ГПД нередко получают компенсации, возмещающие их расходы, связанные с выполнением работ, оказанием услуг (затраты на материалы, сырье, инструменты и т.д.). С этих сумм взносы в фонды по гражданско-правовому договору не начисляются (пп.2 п.1 ст.422 НК РФ, пп.2 п.1 ст.20.

Страховые взносы

Тут все просто. Установленные законодательством компенсационные выплаты, связанные с расходами физического лица в связи с выполнением работ или оказанием услуг по договорам гражданско-правового характера, прямо названы в качестве не облагаемых страховыми взносами (Подпункт «ж» п. 2 ч. 1 ст. 9 Федерального закона от 24.07.

С выплат по многим договорам ГПХ страховые взносы на ОПС и ОМС должны быть начислены в общем порядке (п.1 ст.420 НК РФ). Это договоры на оказание услуг (ст. 779 ГК РФ), выполнение работ, подряда (ст. 702 ГК РФ), авторского заказа (ст. 1288 ГК РФ) и др. Соответственно, в Расчет по страховым взносам 2021/2021 договоры ГПХ нужно включать.

https://www.youtube.com/watch?v=KHMGeI9EJdg

Вместе с тем страховые взносы с выплат по гражданско-правовому договору, предметом которого является переход права собственности или иных вещных прав на имущество, передача имущества в пользование, не начисляются (п.4 ст.

420 НК РФ). Речь идет о договорах купли-продажи, аренды, займа и т.д. То есть если, к примеру, работник предоставит организации заем, то с суммы процентов, выплаченных работнику, никакие страховые взносы начислять не придется.

Вознаграждения, выплаченные в рамках любых договоров ГПХ, не облагаются взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ) (пп.2 п.3 ст.422 НК РФ). И взносы «на травматизм» с договоров гражданско-правового характера по общему правилу не начисляются.

А компот{q}

Вот, пожалуй, и все обычно компенсируемые расходы. Но некоторые компании выплачивают частным подрядчикам еще и «суточные», обычно в том же размере, что и своим штатным командированным сотрудникам. Сразу отметим, что суточные положены только «штатникам», направляемым в служебные командировки (Статьи 166, 168 ТК РФ).

https://www..com/watch{q}v=ytaboutru

(или) под видом компенсаций издержек физического лица — подрядчика на питание, если они, конечно, документально подтверждены подрядчиком. Вы хоть и не обязаны по ГК РФ обеспечивать питание подрядчика, в частности, при выполнении работы в другом населенном пункте, но вправе возложить на себя такую обязанность договором.

Правда, и в этом случае вероятен спор с налоговиками, которые вряд ли сочтут такие расходы подрядчиков непосредственно связанными с выполнением вашего договора;(или) повышенным размером вознаграждения. То есть вы просто увеличиваете его на примерную сумму «накладных» расходов подрядчика. Тогда оплату по договору вы без проблем учтете в расходах.

Но, разумеется, с суммы вознаграждения придется заплатить страховые взносы и удержать НДФЛ.По сходной причине не стоит компенсировать подрядчику «представительские расходы». Даже если предметом договора является деятельность, сопряженная со встречами. Ведь представительские расходы предполагают участие во встречах ваших сотрудников, а в данном случае это не так.

Так что такие компенсации не получится учесть при налогообложении прибыли, и на их сумму придется начислить НДФЛ и страховые взносы (Пункт 2 ст. 264, пп. 6 п. 1 ст. 208 НК РФ; ч. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ).

Как и в случае с «суточными», лучше не называть такие выплаты компенсацией именно представительских расходов, а оформлять их как компенсацию конкретных расходов подрядчика при выполнении вашего договора (например, на аренду зала для ведения переговоров с потенциальными контрагентами) или просто повысить ему вознаграждение.

Налог на прибыль и налог при УСНО

Компенсации материальных расходов подрядчиков вы с равным основанием можете учитывать в качестве (Пункт 4 ст. 252 НК РФ):(или) прочего расхода (Подпункт 49 п. 1 ст. 264 НК РФ);(или) расхода того же вида, к которому отнесено вознаграждение подрядчику (например, расход на ремонт ваших ОС (Статья 260 НК РФ)).

Ведь мы помним, что такие компенсации являются частью цены договора подряда. Этот способ, кстати, больше всего подойдет упрощенцам с объектом «доходы минус расходы». Ведь прочие расходы (не упомянутые в закрытом перечне) они учитывать не вправе, а вот расходы на ремонт — пожалуйста (Подпункт 3 п. 1 ст. 346.16 НК РФ);

(или) материального расхода.

Например, компенсацию стоимости запчастей для ремонта вполне допустимо учитывать как расходы на приобретение материалов, используемых для содержания и эксплуатации основных средств (Подпункт 3 п. 1 ст. 254, пп. 5 п.

1 ст. 346.16 НК РФ).И в любом случае помним, что необходимо получить от подрядчика подтверждающие его расходы документы (договоры на закупку, кассовые и товарные чеки, накладные и т.д.).

Внимание! Необходимо получить от подрядчика документы, подтверждающие его расходы. Иначе выплаты ему нельзя расценивать как компенсации расходов.

Компенсацию расходов на проезд и проживание подрядчика-гражданина также можно учесть:(или) по тому же основанию, что и вознаграждение подрядчика. Именно такую позицию (правда, в спорах по компенсациям организациям, а не «физикам») занимают суды (Постановления ФАС УО от 30.04.2009 N Ф09-2594/09-С3; ФАС ПО от 05.03.

ПримечаниеА вот учитывать такие компенсации как собственно расходы на командировки категорически не стоит! Ведь возмещать командировочные расходы необходимо только штатным работникам (Статьи 166, 168 ТК РФ). Так что налоговики однозначно «снимут» такие расходы при проверке вашей компании (Письмо Минфина России от 19.12.

НДФЛ

С выплачиваемой подрядчику компенсации его расходов не нужно удерживать НДФЛ по следующим основаниям. Если речь идет о компенсации за материалы, то они приобретаются в интересах вашей компании и их стоимость компенсируется подрядчику без какой-либо наценки. Так что можно говорить об отсутствии экономической выгоды, а значит, и дохода (Статья 41 НК РФ).

Те же выводы применимы и для компенсации расходов на проезд и проживание — подрядчик ведь едет в другой город и проживает там по инициативе и в интересах прежде всего заказчика.

https://www.youtube.com/watch?v=HBCjIyExOHM

Ну и наконец, главный аргумент — налоговики теперь тоже считают, что компенсация расходов исполнителя, произведенных в интересах заказчика, не является облагаемым НДФЛ доходом, так как не является его доходом в принципе (Письмо ФНС России от 25.03.2011 N КЕ-3-3/926).

Видео:Компенсация затрат на проезд – начислять ли взносы?Скачать

Командировка по договору ГПХ

Возможна ли командировка по договору ГПХ? Ответ на данный вопрос надо искать в положениях Трудового и Гражданского кодексов. В ст. 166 ТК РФ говорится, что служебные поездки можно оформлять в отношении наемных работников на основании внутреннего распоряжения руководителя.

Командировка признается таковой только в случае, если ежедневное выполнение трудовых функций не предусматривает постоянное нахождение человека в пути.

Целью служебных поездок становится выполнение поручений нанимателя не на основном месте работы, а в территориальном отдалении от него.

Оплачиваются ли командировки по договору ГПХ

Заключение с физическим лицом соглашения гражданско-правового характера предполагает, что человек будет выполнять оговоренное контрактом задание, получать за это материальное вознаграждение, но после завершения работы над проектом сотрудничество считается оконченным. Физические лица, оформленные по договору ГПХ, не являются штатными сотрудниками, взаимоотношения с ними не попадают в сферу влияния норм трудового законодательства.

Таким образом, командировка по договору гражданско-правового характера в привычном формате невозможна – заказчик не имеет права направлять такого исполнителя в служебные поездки, так как не выступает по отношению к нему работодателем.

Но это не означает, что рабочие поездки физического лица в рамках соглашений ГПХ не реализуются или расходы по ним не подлежат возмещению. Предприятие может компенсировать гражданину издержки — затраты на транспорт, проживание, питание и связанные с поездкой сборы (п. 2 ст.

709 ГК РФ), но суточные при этом не начисляются и не платятся.

Как оформить служебные поездки в рамках договора ГПХ

«Командировка» в договоре ГПХ может быть выделена в отдельную статью затрат, то есть в соглашении указывается, что физическое лицо будет совершать поездки в рабочих целях и расходы по ним будут возмещены отдельно от расчетов по оплате работ/услуг. Для выплаты компенсации в таком случае заказчику потребуются документальные подтверждения обоснованности затрат – билеты, посадочные талоны, чеки из гостиниц и пр.

Другой вариант, когда служебные поездки в договоре ГПХ отдельно не оговариваются, а сумма вознаграждения фиксированная, при этом она рассчитана на оплату не только работы исполнителя, но и на погашение сопутствующих затрат (в т.ч. при поездке).

Еще один вариант организации командировки по договору ГПХ – билеты покупает работодатель без участия исполнителя работ/услуг. Работодатель также может сам оплатить, например, проживание в гостинице.

При вынесении затрат на рабочие поездки в отдельную группу издержек их сумму надо отражать в учете на расходных счетах в корреспонденции со счетом 76. При выплате компенсации расходов исполнителю счет 76 дебетуется с одновременным уменьшением остатка по денежным счетам (50 или 51).

Если затраты на поездку заложены в общую сумму по договору, они отдельно в учетных регистрах не показываются.

В последнем случае, когда работодатель самостоятельно производит оплату билетов на транспорт и счетов за проживание для физлица, работающего по ГПХ-договору, проводки формируются с участием счета 60.

Командировка по договору ГПХ – НДФЛ и страховые отчисления

В зависимости от выбранного способа расчета с физическим лицом, оказывающим услуги по соглашению ГПХ, транспортные затраты могут участвовать в формировании налоговой базы или исключаться из нее, составляя основу для применения профессионального вычета.

Отдельная схема отражения в налоговом учете доходно-расходных операций по договорам ГПХ предусмотрена в отношении физических лиц со статусом ИП.

Для таких исполнителей работ заказчик не является налоговым агентом, поэтому не несет ответственность за полноту и своевременность уплаты подоходного налога и страховых взносов.

https://www.youtube.com/watch?v=wQhRwFggULg

Если физическое лицо не является частным предпринимателем, удержанием и перечислением в бюджет НДФЛ занимается заказчик (налоговый агент). Как правильно отражается в налоговом учете командировка по договору гражданско-правового характера в 2021 году:

- Если транспортные расходы являются частью общей суммы вознаграждения по договору, НДФЛ и взносы начисляются со всей суммы выплаты в пользу физического лица. При этом исполнитель работ может обратиться к нанимателю с письменным заявлением на применение профессионального вычета в соответствии с п. 2 ст. 221 НК РФ в сумме фактически понесенных им обоснованных расходов. Транспортные издержки и затраты на проживание в рабочей поездке должны быть документально подтверждены. При выполнении всех условий, из базы налогообложения по НДФЛ стоимость билетов и проживания будет вычтена.

- Когда транспортные расходы учитываются отдельно от общей суммы вознаграждения, такие выплаты в пользу физического лица приравниваются к его облагаемым доходам, но при наличии документальных подтверждений обоснованности расходов и заявления физлица также можно применить профессиональный налоговый вычет.

Видео:Компенсация сотрудникам транспортных расходов и расходов на проезд к месту работы и обратно.Скачать

Возмещение затрат по договору гпх. Компенсация физическому лицу — исполнителю по гражданско-правовому договору стоимости проезда, проживания и прочих расходов как объект обложения ндфл (лермонтов ю.м.). Что такое компенсация, и какие расходы персонала отн

Многие организации привлекают для своих нужд граждан — профессионалов, не зарегистрированных в качестве предпринимателей. При этом с ними заключается гражданско-правовой договор.

Такие специалисты встречаются повсеместно — они проводят тренинги, ремонтируют помещения, настраивают и обслуживают оборудование, готовят проекты и сметы, представляют интересы компании в различных органах.

Помимо вознаграждения за собственно работу, компании-заказчики обычно еще и возмещают таким частным подрядчикам их расходы, связанные с выполнением договора. И вот тут заказчики вступают на «минное поле».

Ведь налоговые органы часто настаивают на том, что налогообложение этих компенсаций должно быть таким же, как и налогообложение вознаграждений. А кроме того, часто «убирают» их из расходов компаний-заказчиков. Так что пробегитесь по нашей шпаргалке и узнайте, что можно, а что нельзя возмещать «физикам»-подрядчикам и как весь этот «винегрет» облагается налогами.

Что все-таки можно компенсировать

По на выполнение работ или оказание услуг подрядчик может рассчитывать (Пункт 2 ст. 709, ст. 783 ГК РФ):- на вознаграждение за свои услуги или работы. Это и будет собственно его экономическая выгода;

— на компенсацию своих издержек.

Предупреждаем руководителя

Если решили компенсировать подрядчику его издержки, то лучше указать в договоре отдельно размер вознаграждения и отдельно — четкий перечень компенсируемых издержек и порядок их возмещения (Пункт 4 ст. 709 ГК РФ). Можно указать и пределы («норматив») компенсируемых издержек. Это нужно для избежания конфликтов и с подрядчиком, и с налоговиками.

А теперь очертим этот самый перечень компенсируемых издержек применительно к подрядчику-гражданину. Это могут быть только издержки, непосредственно связанные с выполнением договора.

При этом товары, работы и услуги, стоимость которых ваша компания готова компенсировать подрядчику, должны быть использованы для выполнения нужных вам работ (оказания услуг).Вы, конечно, можете компенсировать подрядчику и приобретение дорогостоящего оборудования.

Но контролирующие органы (налоговая инспекция и внебюджетные фонды) могут небезосновательно посчитать, что это уже не компенсация издержек, а способ выплаты части вознаграждения или даже подарок подрядчику. А значит, будут доначисления НДФЛ и страховых взносов.

Ведь это оборудование он может использовать и для выполнения заказов других компаний. С таким же успехом можно компенсировать подрядчику покупку машины, которую он также частично использует на благо заказчика.Так что для целей налогообложения безопаснее ограничиться компенсацией расходов:

— на материалы, работы и услуги, необходимые для выполнения вашего заказа. Например, подрядчик закупает древесину и обрабатывает ее в соответствии с вашими нуждами;

— на проезд до места фактического выполнения работ и проживание там. Это характерно для ситуаций, когда вы нанимаете иногороднего гражданина и ему приходится добираться до вашего города и снимать там жилье. Или, наоборот, вы посылаете местного исполнителя для оказания услуг в другой город.

А компот?

Вот, пожалуй, и все обычно компенсируемые расходы. Но некоторые компании выплачивают частным подрядчикам еще и «суточные», обычно в том же размере, что и своим штатным командированным сотрудникам. Сразу отметим, что суточные положены только «штатникам», направляемым в служебные командировки (Статьи 166, 168 ТК РФ).

И вас ожидает спор с инспекторами и из ИФНС (по поводу ), и из внебюджетных фондов (по поводу начисления страховых взносов). Кроме того, налоговики не дадут учесть такие «суточные» и при налогообложении прибыли.

Так что лучше не называть эти выплаты именно суточными, а компенсировать подрядчику неудобства от пребывания в другом городе:

(или) под видом компенсаций издержек физического лица — подрядчика на питание, если они, конечно, документально подтверждены подрядчиком.

Вы хоть и не обязаны по ГК РФ обеспечивать питание подрядчика, в частности, при выполнении работы в другом населенном пункте, но вправе возложить на себя такую обязанность договором.

Правда, и в этом случае вероятен спор с налоговиками, которые вряд ли сочтут такие расходы подрядчиков непосредственно связанными с выполнением вашего договора;

(или) повышенным размером вознаграждения. То есть вы просто увеличиваете его на примерную сумму «накладных» расходов подрядчика. Тогда оплату по договору вы без проблем учтете в расходах.

Но, разумеется, с суммы вознаграждения придется заплатить страховые взносы и удержать НДФЛ.

По сходной причине не стоит компенсировать подрядчику «представительские расходы». Даже если предметом договора является деятельность, сопряженная со встречами. Ведь представительские расходы предполагают участие во встречах ваших сотрудников, а в данном случае это не так.

Так что такие компенсации не получится учесть при налогообложении прибыли, и на их сумму придется начислить НДФЛ и страховые взносы (Пункт 2 ст. 264, пп. 6 п. 1 ст. 208 НК РФ; ч. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ). Как и в случае с «суточными», лучше не называть такие выплаты компенсацией именно представительских расходов, а оформлять их как компенсацию конкретных расходов подрядчика при выполнении вашего договора (например, на аренду зала для ведения переговоров с потенциальными контрагентами) или просто повысить ему вознаграждение.

Компенсируем расходы на материалы, проезд и проживание

Итак, мы договорились, что идем по самому безопасному пути и компенсируем подрядчику только те расходы, которые прямо связаны с выполнением договора, то есть расходы на покупку материалов, проезд и проживание в месте выполнения договора. Можно ли учесть подобные компенсации в расходах и не начислять на них налоги и взносы? Да, при грамотном оформлении у таких выплат очень льготный режим налогообложения.

Видео:Компенсация за использование личного имущества сотрудников в 1С 8.3Скачать

Договор ГПХ: правила оформления, НДФЛ и взносы

Какими налогами и страховыми взносами облагаются выплаты по гражданско-правовому договору?

Ндфл с выплат по гражданско-правовым договорам

Вознаграждение по договору подряда — это доход физлица, который он получает от организации, поэтому в силу пп. 6 п. 1 ст. 208 НК РФ такой доход облагается НДФЛ.

Если мы говорим о налоге в отношении физлица, который не является ИП, то исчислить, удержать и перечислить НДФЛ с сумм выплачиваемого вознаграждения должна организация (налоговый агент), выплачивающая вознаграждение физлицу. За невыполнение этого требования в налоговом законодательстве предусмотрена ответственность.

Если организация сотрудничает с ИП, то она не должна удерживать НДФЛ с суммы вознаграждения. В этом случае организация не признается налоговым агентом.

https://www.youtube.com/watch?v=fjwZYArN2iE

Если ИП на общей системе налогообложения, то на основании ст. 227 НК РФ он уплачивает НДФЛ самостоятельно.

ИП на специальных налоговых режимах (УСН, ЕНВД) не уплачивают НДФЛ в отношении доходов, полученных от предпринимательской деятельности. Из п. 3 ст. 346.11 и п. 4 ст. 346.26 НК РФ следует, что налоги, уплаченные в соответствии с этими спецрежимами, заменяют НДФЛ с доходов, полученных от предпринимательской деятельности.

В договоре нужно указать, что исполнитель является ИП, то есть указать реквизиты свидетельства ИП в преамбуле договора и копию свидетельства приложить к договору. Тогда у проверяющих не возникнет вопросов о том, почему налог не удержан, а сумма вознаграждения перечислена контрагенту в полном объеме.

Налоговые вычеты

Гл. 23 НК, регулирующая правила исчисления и уплаты НДФЛ, предоставляет возможность налогоплательщикам получить те или иные налоговые вычеты.

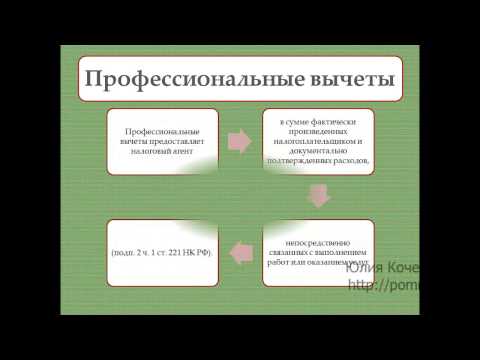

— Профессиональный налоговый вычет

Исполнители получающие доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера, вправе воспользоваться профессиональным налоговым вычетом, предусмотренным ст. 221 НК РФ, в сумме документально подтвержденных расходов.

То есть физлицо, с которым сотрудничает организация по договору ГПХ, может получить налоговый вычет, подтвердив свои расходы, которые он понес по гражданско-правовому договору.

Это один из вариантов того, как можно оформить поездку, которая необходима в рамках исполнения обязательство по гражданско-правовому договору (в отличие от трудового договора, в гражданско-правовом договоре не используется формулировка, что исполнитель может быть направлен в командировку с оплатой ему проезда и т.д.).

Поскольку все вычеты, предусмотренные гл. 23 НК, предоставляются по заявлению налогоплательщика, то, чтобы реализовать право на профессиональный налоговый вычет, исполнителю нужно предоставить соответствующее заявление и подтверждающие расходы документы налоговому агенту.

— Стандартный налоговый вычет

Организация вправе предоставлять исполнителю (подрядчику) работ по гражданско-правовому договору стандартные налоговые вычеты, предусмотренные ст. 218 НК, если его доход облагается НДФЛ по ставке 13% (п. 3 ст. 210 и п. 1 ст. 224 НК РФ).

Согласно п. 3 ст.

218 НК РФ, стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты. По сути, выбор налогоплательщика в данном случае будет оформлен его заявлением о предоставлении такого налогового вычета.

— Имущественный налоговый вычет

Имущественный налоговый вычет в связи с приобретением жилья могут предоставлять исключительно работодатели. Его можно получать как по окончании налогового периода, так и в течение налогового периода через работодателя.

В рамках гражданско-правового договора, заказчик не имеет права предоставлять исполнителю такие вычеты, даже если он является налоговым агентом (п. 8 ст. 220 НК РФ).

Ведите кадровый учет и рассчитывайте зарплату без проблем через интернет

Узнать больше

Страховые взносы в фонды

Норма п. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ: «Выплаты и иные вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках гражданско-правовых договоров, предметом которых является выполнение работ (оказание услуг) признаются объектом обложения страховыми взносами во внебюджетные фонды».

Это значит, что те выплаты, которые будут начислены по договорам выполнения работы и оказания услуг, будут признаваться объектом обложения страховыми взносами во внебюджетные фонды.

Но в данном случае есть небольшое отличие от трудового договора: взносы в ФСС РФ на гражданско-правовые договоры не начисляются. Это следует из пп. 2 п. 3 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ.

Взносы на травматизм

Как следует из абз. 4 п. 1 ст. 5 и п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ, данные взносы с вознаграждения исполнителю по гражданско-правовому договору организация должна уплачивать, только когда это прямо предусмотрено в договоре.

Учет в составе расходов по налогу на прибыль

В зависимости от статуса физлица расходы будут учтены на основании различных норм и в составе тех или иных видов расходов, предусмотренных гл. 25 НК РФ.

Исполнитель (подрядчик) – гражданин, не являющийся ИП и не состоящий в штате организации.

В этом случае налоговый кодекс подобные расходы включает в ст. 255 НК РФ («Расходы на оплату труда»). Данные расходы квалифицируются как затраты организации на оплату труда и учитываются на основании п. 21 ст. 255 НК РФ.

Исполнитель (подрядчик) – индивидуальный предприниматель, не состоящий в штате организации.

Выплаты по гражданско-правовым договорам в пользу физлиц, имеющих статус индивидуального предпринимателя, с которыми у компании нет трудовых отношений, отражаются в составе прочих расходов, связанных с производством и реализацией. Основание — пп. 41 п.1 ст. 264 НК РФ.

Исполнитель (подрядчик) – штатный работник.

Минфин РФ в своих разъяснениях (Письма Минфина России от 21.09.2012 № 03-03-06/1/495, от 19.08.2008 № 03-03-06/2/107, от 27.03.2008 № 03-03-06/3/7) предлагает эти расходы учитывать как прочие расходы, связанные с производством и реализацией, на основании пп. 49 п. 1 ст. 264 НК РФ.

https://www.youtube.com/watch?v=AmXnoM-J1MU

Расходы по гражданско-правовым договорам должны соответствовать общим критериям признания расходов, которые содержатся в п.1 ст. 252 НК РФ. Они должны быть документально подтверждены, экономически обоснованы и направлены на извлечение прибыли. В противном случае в ходе контрольных мероприятий налоговые органы попытаются эти расходы снять.

Современное обучение для бухгалтера: главные темы и изменения в бухучете и налогах

Узнать больше

Видео:Договор ГПХ: что и как оплачивает заказчик (ИП/РФ)Скачать

Расчеты с исполнителями по гражданско-правовым договорам

Статья № 420 ГК РФ определяет понятие договора — сделка, регулирующая отношения контрагентов, устанавливает, изменяет или прекращает гражданские правоотношения. Статьи № 153 и № 154 устанавливают нормы, которыми нужно руководствоваться при составлении многосторонних сделок.

Благодаря договору правоотношения лиц могут возникнуть, измениться или прекратиться. Договор заключается только при согласии обеих сторон выполнять и учитывать внесенные пункты в документ. Если же согласование договора не является волеизъявлением хотя бы одной стороны, то он теряет юридическую силу.

Договор является подтверждением существования сделки между сторонами. По этой причине было создано положение с правилами применения сделок, содержащееся в пункте 2 статьи № 420 ГК РФ.

Договор и обязательства — два отличающихся понятия, которые относительно пересекаются. Договор — факт возникновения прав и обязательств, зафиксированный с юридической стороны. Обязательство — гражданские правоотношения, которые возникают на основании законного договора и других типов сделок (односторонние, неправомерные и так далее).

Договор — важная часть общества, так как при его помощи регулируются отношения между участниками на основе гражданских правоотношений. Но главной сферой применения являются имущественные отношения. Но ничего не запрещает регулировать при помощи договора неимущественные отношения.

Договор является юридическим актом, но имеет отличие от иных юридических фактов. Различие заключается в том, что соглашение не только влияет на гражданские правоотношения, но и регулирует поведение сторон, их обязанности и права.

Ярким примером является договор купли-продажи, в соответствии с которым одна сторона (продавец) обязуется передать что-то в собственность только после того, как будет передана фиксированная денежная сумма, а вторая сторона (покупатель) — принять товар после проведения оплаты.

Статья 8 ГК РФ устанавливает определенный перечень юридических фактов, который является достаточным для открытия сделок.

В соответствии с этими правилами создаются даже те договоры, которые не подразумеваются законом, но не противоречат ему.

Примером большого количества сторон при составлении договора является договор простого товарищества, подразумевающий совместную деятельность лиц.

Договор и сделка — отличающиеся друг от друга понятия, главным признаком чего является широта второго.

Договор — только следствие возникновения обязательств и прав для сторон, что напрямую является сделкой в ее прямом виде. Но не каждая сделка может считаться договором.

Главное условие для соответствия сделки договору — взаимное волеизъявление сторон для составления соглашения и принятия обязательств и прав.

Сделка может быть определена на основе четырех признаков:

- это юридический факт

- волевой акт

- правомерное действие в юридической сфере

- напрямую воздействует на права и обязанности сторон

Сегодня договор — факт, который определен в юридической среде как основной для регулирования рыночных отношений между сторонами. Документ требуется для возникновения прав и обязанностей.

Отличия договора ГПХ от трудового

Если же трудовой договор рассматривается как соглашение работодателя и работника, то регулирование происходит на основании статьи № 56 ТК РФ.

Руководствуясь пунктами законодательного акта, сотрудник получит работу, но он будет обязан выполнять требования и соответствовать правилам Устава компании и кодекса страны.

А работодатель за выполнение условий будет выплачивать вознаграждение или заработную плату.

https://www.youtube.com/watch?v=Y4T95gTSPDQ

А вот договор ГПХ не обязывает соблюдать режим работы, выполнять все распоряжения руководителя. Подряд необходим для определения задания для человека или организации, обязанной сдавать результат работы в установленный срок. Если же при этом возникнут риски, то ответственность за них будет лежать только на исполнителе.

Договор ГПХ с физлицом на оказание услуг

12 мая 2008 г.

Исполнитель Гвоздиков Михаил Ильич выполнил услуги по мытью 16 окон в помещении ООО «Виртуальная бухгалтерия» (по адресу: Москва, ул. Михайловская, д. 50).

Стоимость услуг составляет 10 000 руб.

Сумма дополнительно возмещаемых исполнителю расходов на приобретение моющих средств — 3800 руб.

Услуги оказаны качественно и в срок. Заказчик претензий не имеет.

Исполнитель Гвоздиков М.И. ГвоздиковПечатьЗаказчик ООО «ВиртуальнаяООО «Виртуальная бухгалтерия» бухгалтерия»

Директор Голованов В.И. Голованов

При составлении акта выполненных работ (оказанных услуг) лучше избегать общих или расплывчатых формулировок типа «работы/услуги выполнены/предоставлены в полном объеме». Перечень работ или услуг надо конкретизировать или сослаться на пункт договора, в котором он расшифровывается. Иначе работники налоговых органов могут не принять расходы по такому договору для целей налогообложения прибыли.

После того как акт составлен и подписан, можно приступать к расчету НДФЛ.

Поскольку Гвоздиков не предприниматель, то, прежде чем выплатить ему деньги по гражданско-правовому договору, нужно удержать с выплат ему НДФЛ по ставке 13% {amp}lt;23{amp}gt;. Поэтому на руки он получит меньше, чем указано в акте.

Проверяем, заведена ли на Гвоздикова налоговая карточка по учету доходов и налога на доходы физлиц (форма N 1-НДФЛ) {amp}lt;24{amp}gt;. Обычно она ведется в электронном виде (в «зарплатной» программе). Заодно сразу можно проверить, заведена ли на Гвоздикова индивидуальная карточка для расчета единого социального налога и отчислений на пенсионное страхование {amp}lt;25{amp}gt;.

Если карточки 1-НДФЛ на Гвоздикова нет, ее надо завести (то же самое с индивидуальной карточкой для расчета ЕСН). Ведь эту карточку надо вести по каждому исполнителю по гражданско-правовым договорам — так же как и по работникам, с которыми заключены трудовые договоры {amp}lt;24{amp}gt;.

В карточке 1-НДФЛ надо отражать все доходы физического лица за год (полученные от организации и учитываемые при определении налоговой базы по НДФЛ), налоговые вычеты и суммы налога. Если исполнитель получает доходы в течение года по нескольким договорам, все они должны быть отражены в одной карточке.

Исполнитель работ (услуг) по договорам гражданско-правового характера, связанным с выполнением работ или оказанием услуг, может воспользоваться профессиональным налоговым вычетом по НДФЛ в сумме фактически произведенных им и документально подтвержденных расходов, непосредственно связанных с выполнением работ по договору {amp}lt;26{amp}gt;.

Примечание

Часто организации самостоятельно оплачивают сторонним контрагентам расходы, связанные с выполнением физическим лицом обязательств по гражданско-правовому договору (например, организация сама оплачивает расходы на проживание и проезд до места выполнения работ (оказания услуг)). Минфин считает, что такие суммы должны быть учтены в качестве полученного в натуральной форме дохода исполнителя {amp}lt;27{amp}gt;.

Есть решения арбитражных судов, которые поддержали налогоплательщика в том, что не нужно включать в доход исполнителей расходы, которые организация-заказчик самостоятельно оплатила третьим лицам (гостиницам, авиакомпаниям и др.) {amp}lt;28{amp}gt;. Ведь такие расходы сделаны заказчиком с целью обеспечить необходимые условия для исполнения заключенного договора.

В нашей «Виртуальной бухгалтерии» профессиональный вычет по НДФЛ раньше предоставлялся тем, кто работает по договорам подряда, как по возмещаемым расходам, так и по расходам, которые «договорники» сделали за свой счет.

https://www.youtube.com/watch?v=BRwOWFgEkr0

Однако недавно вышло Письмо Минфина России, в котором финансовое ведомство запрещает давать профессиональный вычет по расходам, которые исполнителю-«договорнику» возмещает заказчик (то есть наша организация) {amp}lt;29{amp}gt;. Поэтому нужно сходить к главбуху с Письмом Минфина — выяснить, надо ли в конкретной ситуации давать профессиональный налоговый вычет на сумму возмещаемых расходов или нет. Как главбух скажет, так и сделаем.

Главный бухгалтер считает, что позиция Минфина спорна: доход в виде возмещаемых расходов есть, а вычета нет. Главбух решил, что по НДФЛ должно быть то же самое, что и по ЕСН: в конечном счете должно облагаться только «чистое» вознаграждение. К тому же разница в сумме налога в общем-то небольшая, да еще письмо Минфина — это ненормативный документ.

(или)самостоятельно закупать все материально-производственные запасы, необходимые для выполнения работ (оказания услуг) «договорником», и зафиксировать в договоре, что предоставление их исполнителю — обязанность заказчика. В этом случае затраты на МПЗ будут списаны на расходы в момент подписания акта с «договорником» и в его доход включаться вообще не будут (следовательно, не будут облагаться ни НДФЛ, ни ЕСН);

(или)сумму возмещаемых исполнителю расходов включить в налоговую базу по НДФЛ, но профессиональный налоговый вычет не предоставлять.

При этом следует увеличить стоимость вознаграждения исполнителю так, чтобы не изменилась сумма, которую исполнитель получил на руки «чистыми».

Этот вариант может понадобиться, если кроме материально-производственных запасов организация обязуется оплатить исполнителю транспортные расходы или иные услуги сторонних организаций.

Вызываем Гвоздикова и предлагаем ему написать заявление на предоставление ему профессионального налогового вычета. При этом лучше сразу объяснить, что это исключительно в его интересах. Не будет заявления — больше будет сумма НДФЛ, которую наша организация удержит из его дохода. А сумма, которую Гвоздиков получит на руки, будет меньше.

Кстати, если по итогам года Гвоздиков попробует самостоятельно подать налоговую декларацию в свою налоговую инспекцию и заявить профессиональный налоговый вычет, то ему налоговая откажет.

Потому что, если дословно читать Налоговый кодекс {amp}lt;30{amp}gt;, получить профессиональный вычет в налоговой инспекции физлицо может только в случае, если у него не было налогового агента, который мог предоставить данный вычет.

Поэтому профессиональный вычет может предоставить только наша организация.

Заявление Гвоздикова может выглядеть так.

Директору

ООО «Виртуальная бухгалтерия»

Голованову В.И.

от Гвоздикова М.И.,

г. Москва, ул. Лесная, д. 4, кв. 6

ИНН 77XXXXXXXXXX

Помимо трудовых договоров, компании нередко заключают с физическими лицами и ИП договоры гражданско-правового характера. В каких случаях нужно платить взносы и НДФЛ, отражать ли таких работников в табеле и отчетности, рассмотрим в статье.

На выплаты по договору гражданско-правового характера, заключенному с физическим лицом, начисляются страховые взносы только в ПФР и ФОМС.

Взносы в ФСС на случай временной нетрудоспособности и в связи с материнством начислять не нужно (пп. 2 п. 3 ст. 422 НК РФ).

Взносы на страхование от несчастных случаев и профзаболеваний начисляются только, если это условие указано в договоре ГПХ (п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

📹 Видео

Как учесть компенсацию расходов на сотовую связь?Скачать

Возмещение расходов работника облагать или нет НДФЛ и страховыми взносамиСкачать

Возмещение расходов на оплату услуг представителяСкачать

О выплатах по возмещению затрат по договору ГПХ в 2021 годуСкачать

Договор ГПХ. Как платить налоги, взносы и сдавать отчетность в 23 годуСкачать

Признание договора ГПХ трудовымСкачать

Взыскание судебных расходов . Возмещение судебных расходов с проигравшей стороны.Скачать

Договор подряда (ГПХ) в 1С Бухгалтерия 8.3Скачать

Компенсация при увольнении по соглашению сторон: новый порядок учета расходов и налогообложенияСкачать

Начисление страховых взносов по договорам ГПХСкачать

Плюсы и минусы работы по ГПХ | Договор гражданско-правового характераСкачать

Компенсация за использование автомобиля в 1С Бухгалтерия 8Скачать

Расчет по договору ГПХ в 2022 годуСкачать

Выпуск № 3 от 18.03.2021. Возмещение расходов работодателя на обучение работниковСкачать

Судебные издержки: что важно учесть?Скачать