Начисление земельного налога (проводки, которые обычно используются, представлены в нашем материале), зависит от того, как используется площадь, являющаяся объектом налогообложения. Кроме того, влияет и вид деятельности организации. В производстве, оказании услуг, торговле используются разные счета для отражения расходов предприятия.

- Нормативная база

- Учет земельного налога в бухгалтерском учете

- Проводки по земельному налогу в бухгалтерском учете

- Проводки по земельному налогу в бухгалтерском учете

- Как начисляется земельный налог и какое ПБУ при этом применять

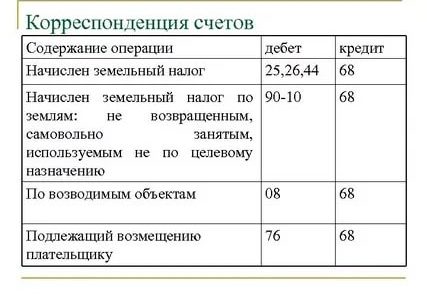

- Проводки для учета расчетов с бюджетом по земельному налогу (счет 68, субсчет «Земельный налог»)

- Итоги

- Земельный налог учет налога

- Как назначение земельного участка влияет на проводки

- Земельный налог какой счет в бухгалтерском учете

- Особенности бухгалтерского учета земельных участков

- Земельный налог на какой счет отнести

- Начисление земельного налога юридическим лицам

- Как отразить земельный налог в учете

- Проводки по начислению земельного налога

- Начисление и перечисление земельного налога проводки

- Земельный налог — проводки в бухучете

- Земельный налог: проводки в бухучете

- Как начисляется земельный налог?

- Порядок записи на счетах при начислении налога

- Похожие публикации

- Бухучет земли – типовые проводки

- Учет в учреждении: земельные участки используются бессрочно

- Начисление земельного налога проводки

- Свежие материалы

- Настройка отражения налогов в бухгалтерском учете программы 1С БУХ 3.0

- Настройка порядка уплаты земельного налога в 1С БУХ 3.0

- Операция закрытия месяца «Расчет земельного налога»: авансовые платежи

- 📺 Видео

Нормативная база

Юридические и физические лица, владеющие землей на праве собственности или в иной форме, предусмотренной п. 1 ст. 388 НК РФ, обязаны оплачивать налог на землю. Какие именно земельные участки относятся к объектам налогообложения, указано в ст. 389 НК РФ.

Ст. 393 НК РФ раскрывает информацию об отчетном и налоговом периодах в отношении земельного налога. Налоговым периодом является год, а отчетным – каждый квартал. Это значит, что начисление земельного налога в бухучете производится ежеквартально. При этом ст.

398 НК РФ предусмотрена сдача налоговой декларации только один раз в год.

Поэтому в течение года оплачиваются и отражаются в бухгалтерском учете авансовые платежи, а на основании декларации делается операция, где окончательная сумма земельного налога проводкой начисляется за минусом оплаченных авансов.

Учет земельного налога в бухгалтерском учете

Участок земли в балансе предприятия относится к ОС. При этом амортизация на такой актив не начисляется. Налог на землю, в свою очередь, относится к расходам предприятия. Но то, к каким именно затратам он относится, и соответственно, какими проводками начисление земельного налога отражается в учете, зависит от целевого назначения земли.

Оформление затрат юридического лица в бухучете регулируется ПБУ 10/99 (утв. приказом Минфина РФ от 06.05.1999 №33н). Нормами этого ПБУ предусмотрено деление издержек на:

- затраты по обычным видам деятельности;

- прочие расходы.

В Уставе юридического лица могут быть прописаны виды деятельности, относящиеся к обычным.

А также, для понимания того, какие издержки должны относиться к затратам по обычным видам деятельности, а какие – к прочим, можно воспользоваться критерием существенности, систематичности получения дохода по определенной деятельности или внутренними нормативными актами организации, такими как учетная политика.

Кроме того, если на земельном участке строится новый объект недвижимости, то до введения его в эксплуатацию в бухучете оформляется земельный налог проводками, увеличивающими вложения во внеоборотные активы предприятия. Такая норма предусмотрена ПБУ 6/01 (утв. приказом Минфина РФ от 30.03.2001 №26н).

Проводки по земельному налогу в бухгалтерском учете

Если юридическое лицо относится к плательщикам налога на землю, то ему необходимо открыть одноименный субсчет к бухгалтерскому счету 68, что должно быть отражено в плане счетов, который утверждается руководителем предприятия наравне с учетной политикой.

То, какие счета на предприятии используются для отражения затрат по обычным видам деятельности, также должно быть описано в учетной политике юридического лица.

Для предприятий торговли это счет 44, для производственных компаний это могут быть счета 20, 23, 25, 26, 29.

От того, какой счет используется для отражения тех или иных расходов, будут зависеть и проводки в бухучете для земельного налога.

Например, если земля находится под торговым павильоном магазина, то будет начислен земельный налог проводкой Дт 44 Кт 68. Такая же операция должна быть сделана и для земельного участка под складом, на котором хранятся товары под реализацию.

Для производственных предприятий будет иметь значение то, какие помещения располагаются на земельном участке.

Бывает, что производственный цех располагается в одном месте, а административное здание, где находится офис организации, в другом месте.

Тогда оформляется налог на землю бухгалтерскими проводками, которые будут различны для каждой отдельно взятой площади. По дебету будет стоять один из следующих счетов:

- 20 – основное производство;

- 23 – вспомогательное производство;

- 25 – общепроизводственные затраты;

- 26 – общехозяйственные издержки;

- 29 – обслуживающие хозяйства и производства.

А если, например, земельный участок сдается в аренду, но при этом такая деятельность не является для организации обычной, то расходы по такому участку относятся к прочим, и правильно должен быть начислен земельный налог проводкой Дт 91.2 Кт 68.

Но если деятельность по передаче в аренду собственной земли является основной для предприятия, то начисление налога будет отражаться по дебету счета 20 или 26.

Если при капитальном строительстве земельный налог по требованиям ПБУ 6/01 должен увеличивать стоимость объекта, то проводка будет такой: Дт 08 Кт 68.

Требования к ведению бухгалтерского учета на упрощенке не отличаются от требований, предъявляемых к ведению учета на предприятиях с любой другой системой налогообложения. Поэтому проводки на земельный налог при УСН будут аналогичны указанным выше.

https://www.youtube.com/watch?v=F8D3Gy1B6Hk

Оплата земельного налога отражается по дебету соответствующего субсчета 68 счета и кредиту счета 51.

То, как будет начислен земельный налог, зависит от многих факторов. Для правильного отражения данных о таком налоге необходимо ориентироваться на рабочий план счетов юрлица, учетную политику и особенности использования участка.

Видео:Налог на имущество проводки в 1С Бухгалтерия 8Скачать

Проводки по земельному налогу в бухгалтерском учете

Начисление земельного налога проводки могут отражать несколькими способами — в зависимости от характера использования земельного участка в хозяйственной деятельности организации. Цель нашей статьи — перечислить все возможные бухгалтерские проводки по земельному налогу.

Как начисляется земельный налог и какое ПБУ при этом применять

Проводки для учета расчетов с бюджетом по земельному налогу (счет 68, субсчет «Земельный налог»)

Итоги

Как начисляется земельный налог и какое ПБУ при этом применять

Для того чтобы определить ПБУ, к которому стоит обращаться для бухгалтерского учета земельного налога, нужно понять, к какой бухгалтерской категории его стоит относить.

В соответствии с п. 1 ст. 65 Земельного кодекса РФ налог на земельный участок является формой оплаты за его использование. Участки земли в бухучете учитываются в составе основных средств, таким образом, плата за пользование землей (объектом ОС) является ничем иным, как расходом, который связан с процессом эксплуатации и использования объекта ОС.

Учет расходов по организации ведется в бухучете в соответствии с нормами ПБУ 10/99 (утв. приказом Минфина России от 06.05.1999 № 33н). Земельный налог может быть отражен в составе:

- издержек по основным видам деятельности (пп. 5, п. 7 ПБУ 10/99);

- прочих издержек (п. 11 ПБУ 10/99).

ВАЖНО! Учитывать в составе издержек земельный налог можно, если на данном земельном участке не производится капитальное строительство, он введен в эксплуатацию и является объектом ОС.

В том случае, если на участке осуществляется капитальное строительство, то плата за землю в виде земельного налога должна учитываться в бухучете в составе капитальных затрат по строительству. Эта норма отражена в ПБУ 6/01 (п. 8 и п. 14).

Рассмотрим все возможные проводки по начислению земельного налога более детально.

Проводки для учета расчетов с бюджетом по земельному налогу (счет 68, субсчет «Земельный налог»)

Все налоги в бухучете отражаются на счете 68 «Налоги», а для каждого налога должен быть открыт субсчет — в нашем случае субсчет «Земельный налог». Эту процедуру осуществляют посредством утверждения рабочего плана счетов для организации, который является неотъемлемым приложением к такому важному и необходимому документу в бухучете, как «Учетная политика».

Поскольку счет 68 является пассивным, то все начисления по земельному налогу будут производиться по кредиту этого счета.

Теперь разберемся со счетами, которые могут дебетоваться в корреспонденции с указанным 68-м счетом.

- Земельный налог относится к издержкам по основной деятельности.

Когда участок земли используется в процессе осуществления определенного вида деятельности организацией, то затраты в виде платежей за землю (налога) должны отражаться на следующих счетах бухучета:

- счет 20, если расходы относятся к основному производству;

- счет 23, если расходы касаются вспомогательного производства;

- счет 25, если затраты общепроизводственные;

- счет 26, если затраты общехозяйственные;

- счет 29, если затраты касаются обслуживающих хозяйств и производств;

- счет 44, если это издержки при реализации.

Если резюмировать все вышесказанное, то проводки по начислению земельного налога при отнесении издержек по оплате за землю (налогу) на расходы по виду деятельности будут такие:

| Дебет | Кредит |

| 20, 23, 25, 26, 29, 44 | 68 (субсчет земельного налога) |

- Земельный налог относится к прочим издержкам.

Если участок земли сдается организацией в аренду, то плата за землю должна отражаться в составе прочих издержек.

ВАЖНО! Это правило действует в том случае, если сдача в аренду земли не является основополагающим направлением деятельности, а таким способом просто эффективно используются невостребованные организацией активы.

https://www.youtube.com/watch?v=nKs6TthU_58

Прочие расходы отражаются в бухучете на счете 91.2. Проводка будет такой:

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписаться

| Дебет | Кредит |

| 91.2 | 68 (субсчет земельного налога) |

- Начисление земельного налога в составе капитальных издержек по строительству.

При капстроительстве издержки собираются в разрезе каждого объекта на счете 08 «Вложения во внеоборотные активы» по открытому к нему субсчету «Строительство ОС». В данном случае, когда начислен земельный налог, проводка будет иметь следующий вид:

| Дебет | Кредит |

| 08 (субсчет строительство ОС) | 68 (субсчет земельного налога) |

Мы рассмотрели начисление земельного налога в соответствии с различным характером использования участка. Теперь рассмотрим проводку при уплате этого налога. Она будет следующей:

| Дебет | Кредит |

| 68 (субсчет земельного налога) | 51 |

Образец платежного поручения на уплату земельного налога (образец) ищите здесь.

Об особенностях уплаты земельного налога на УСН читайте в материале «Земельный налог при УСН: порядок уплаты, сроки».

В том случае, если вы хотите произвести погашение обязательств по земельному налогу перед бюджетом за счет существующей у вашей организации переплаты по другому налогу (налогам), проводка будет следующая:

| Дебет | Кредит |

| 68 (субсчет земельного налога) | 68 (субсчет налога, за счет которого производится перезачет) |

ВАЖНО! Поскольку земельный налог относится к местным платежам, то перезачет по нему можно осуществлять также только за счет переплат по другим платежам в местный бюджет.

Итоги

При начислении земельного налога проводки зависят от назначения использования участка. Начисляя земельный налог, обязательно проанализируйте характер использования участка, чтобы не ошибиться с корреспонденцией счетов.

zemelnyj_nalog/uplata_zemelnogo_naloga/provodki_po_nachisleniyu_zemelnogo_naloga/

Земельный налог учет налога

Обновление: 7 февраля 2021 г.

Земельный налог возникает как одна из установленных законом специальных форм платы за землю. Величина суммы земельного налога не зависит от финансовых итогов деятельности компании.

Каждый бухгалтер, сопровождающий деятельность компании, у которой на основании вещного права имеется земельный участок (доля земельного участка), рано или поздно сталкивается с вопросом расчета и начисления земельного налога в проводках бухгалтерского учета.

Под вещным правом понимается право собственности, право постоянного пользования или право пожизненного владения. Согласно нормам налогового законодательства такая компания будет являться плательщиком земельного налога.

Как назначение земельного участка влияет на проводки

Чтобы правильно отразить проводки по земельному налогу в бухгалтерском учете, необходимо четко понимать назначение и использование земельного участка. Ведь на основании п. 6 ст. 8 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» в бухгалтерском учете организации должен быть обеспечен раздельный учет капвложений и текущих затрат на производство продукции.

От того, в каких целях используется земельный участок, зависит применение того или иного ПБУ. Обратимся к Плану счетов бухгалтерского учета, Положению по бухучету 10/99 «Расходы организации», а также Положению по бухучету 6/01 «Учет ОС» для того, чтобы с практической стороны разобраться с вопросом отражения в проводках земельного налога.

Видео:Как рассчитывается земельный налог?Скачать

Земельный налог какой счет в бухгалтерском учете

Для того чтобы определить ПБУ, к которому стоит обращаться для бухгалтерского учета земельного налога, нужно понять, к какой бухгалтерской категории его стоит относить.

В соответствии с п. 1 ст. 65 Земельного кодекса РФ налог на земельный участок является формой оплаты за его использование. Участки земли в бухучете учитываются в составе основных средств, таким образом, плата за пользование землей (объектом ОС) является ничем иным, как расходом, который связан с процессом эксплуатации и использования объекта ОС.

О том, как рассчитывается земельный налог и что меняется в порядке его уплаты в 2021 году, читайте здесь.

Учет расходов по организации ведется в бухучете в соответствии с нормами ПБУ 10/99 (утв. приказом Минфина России от 06.05.1999 № 33н). Земельный налог может быть отражен в составе:

- издержек по основным видам деятельности (пп. 5, п. 7 ПБУ 10/99);

- прочих издержек (п. 11 ПБУ 10/99).

ВАЖНО! Учитывать в составе издержек земельный налог можно, если на данном земельном участке не производится капитальное строительство, он введен в эксплуатацию и является объектом ОС.

В том случае, если на участке осуществляется капитальное строительство, то плата за землю в виде земельного налога должна учитываться в бухучете в составе капитальных затрат по строительству. Эта норма отражена в ПБУ 6/01 (п. 8 и п. 14).

Рассмотрим все возможные проводки по начислению земельного налога более детально.

Особенности бухгалтерского учета земельных участков

Порядок оформления операций с землей регламентируется положениями гл. 17 ГК РФ, нормами ЗК РФ и НК РФ, а также ПБУ 6/01 (утверждено приказом Минфина РФ от 30.03.2001 № 26н).

Купить землю можно только на основании договора купли-продажи, составленного в письменной форме (ст. 550 ГК РФ). Нотариально заверять договор не нужно.

В договоре обязательно должна быть вся информация об ограничениях или обременениях земли, а также о местонахождении и цене участка (ст. 554, 555 ГК РФ).

Объектом сделки может быть только земля, прошедшая государственный кадастровый учет (ст. 37 ЗК РФ).

Право собственности на землю переходит с момента госрегистрации в Росреестре (п. 2 ст. 223 ГК РФ). Размер пошлины при госрегистрации операций с землей для юрлиц — 22 000 руб. (подп. 22 п.1 ст. 333.33 НК РФ).

Землю по правилам бухучета следует относить к основным средствам (ОС) (п. 5 ПБУ 6/01). Участок принимают к учету при соблюдении следующих условий:

- фирма будет использовать его в основной деятельности либо предоставлять в аренду;

- использование будет продолжаться дольше 12 месяцев;

Видео:Нововведения ЕНС 2024 г. Начисления на ЕНС в 1С: БухгалтерияСкачать

Земельный налог на какой счет отнести

Чтобы правильно отразить проводки по земельному налогу в бухгалтерском учете, необходимо четко понимать назначение и использование земельного участка. Ведь на основании п. 6 ст. 8 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» в бухгалтерском учете организации должен быть обеспечен раздельный учет капвложений и текущих затрат на производство продукции.

Для расчетов по налогам Планом счетов предусмотрен специальный счет «Расчеты по налогам и сборам» (68). Он применяется, в том числе, для отражения и учета земельного налога. Следует создать отдельный субсчет к 68 счету именно для проводок по начислению земельного налога.

Начисление земельного налога юридическим лицам

Необходимость в уплате налога на землю присутствует, если кредитовый оборот превышает дебетовый. В противном случае, бюджет становится должным организации. Такая ситуация может возникнуть при переплатах, неверных расчетах. Подобные суммы налога могут быть возвращены бюджетом на счет налогоплательщика или зачтены в счет будущих налоговых платежей.

По факту каждого осуществленного расчета налоговой земельной нагрузки, нужно показывать расчетный результат в бухгалтерии. Для отражения годовой суммы налога выполняется проводка по начислению на последний день расчетного года. Для отражения авансовых сумм по налогу совершается проводка на последний день квартала, за который проводится расчет.

Как отразить земельный налог в учете

Исходя из буквального толкования положений подпункта 1 пункта 1 статьи 264 Налогового кодекса РФ, налоговую базу по налогу на прибыль уменьшают любые налоги, начисленные в соответствии с действующим законодательством (кроме налогов, указанных в ст. 270 НК РФ). Земельный налог уплачивается организацией по требованию законодательства, поэтому его сумму можно учесть при расчете налога на прибыль (в т. ч. и по участкам, не используемым в деятельности организации) (ст. 388 252 НК РФ).

При расчете налога на прибыль организация использует метод начисления. Бухгалтер включил авансовые платежи по земельному налогу в расходы по налогу на прибыль в следующих размерах: 12 844 руб. за I квартал – 31 марта; 25 688 руб. (12 844 руб. × 2) за полугодие – 30 июня;

38 532 руб. (12 844 руб. × 3) за девять месяцев – 30 сентября.

Проводки по начислению земельного налога

В соответствии с п. 1 ст. 65 Земельного кодекса РФ налог на земельный участок является формой оплаты за его использование. Участки земли в бухучете учитываются в составе основных средств, таким образом, плата за пользование землей (объектом ОС) является ничем иным, как расходом, который связан с процессом эксплуатации и использования объекта ОС.

https://www.youtube.com/watch?v=jNWAI0s5fTM

Начисление земельного налога проводки могут отражать несколькими способами — в зависимости от характера использования земельного участка в хозяйственной деятельности организации. Цель нашей статьи — перечислить все возможные бухгалтерские проводки по земельному налогу.

Начисление и перечисление земельного налога проводки

Земельные участки учитываются в качестве основных средств, поэтому земельный налог является расходом, который организация несет в связи с процессом эксплуатации и использования ОС. Учет земельного налога может быть отражен или в качестве издержек по основным видам деятельности (п.

п. 5, 7 Положения по бухучету 10/99), или в качестве прочих издержек (п. 11 того же ПБУ 10/99). При этом необходимо учитывать, что отразить земельный налог в составе издержек можно, если земельный участок является объектом основных средств и на нем не ведется капитальное строительство.

п. 5, 7 Положения по бухучету 10/99), или в качестве прочих издержек (п. 11 того же ПБУ 10/99).

При этом необходимо учитывать, что отразить земельный налог в составе издержек можно, если земельный участок является объектом основных средств и на нем не ведется капитальное строительство.

В случае если участок используется под капитальное строительство, то начисление земельного налога должно происходить иначе.

Земельный налог — проводки в бухучете

Участок земли в балансе предприятия относится к ОС. При этом амортизация на такой актив не начисляется. Налог на землю, в свою очередь, относится к расходам предприятия. Но то, к каким именно затратам он относится, и соответственно, какими проводками начисление земельного налога отражается в учете, зависит от целевого назначения земли.

Начисление земельного налога (проводки, которые обычно используются, представлены в нашем материале), зависит от того, как используется площадь, являющаяся объектом налогообложения. Кроме того, влияет и вид деятельности организации. В производстве, оказании услуг, торговле используются разные счета для отражения расходов предприятия.

Земельный налог: проводки в бухучете

Рассматривая порядок начисления земельного налога, необходимо отметить, что при начислении налога применяется специальный счет 68, который так и называется «Налоги».

Отражать налог без открытия субсчетов к данному счету не целесообразно, поэтому для каждого налога бухгалтер, как правило, должен открывать субсчета.

Порядок открытия субсчетов отражается в приказе об учетной политике, который и регламентирует весь бухучет компании.

Прежде, чем осуществить отражение земельного налога, уплаченного в бюджет на основе авансовых платежей, бухгалтеру необходимо определить, каким Положением бухгалтерского учета ему руководствоваться.

Сделать это не так просто, поскольку необходимо четко разграничивать само назначение и использование земельного участка. Такая норма четкого разграничения определена ФЗ № 129 от 21.11.1996.

В нем сказано, что в зависимости от того, где используется земля, за которую платиться налог, и будет зависеть применение конкретного ПБУ.

Как начисляется земельный налог?

Решая вопрос о том, каким документом следует руководствоваться при отражении в учете начисления земельного налога, сначала необходимо установить, что является объектом хозяйственной деятельности в этом случае.

Читайте так же: Прожиточный минимум с налогами или без

Выстраивая логическую цепочку, дающую ответ, необходимо исходить из следующих предпосылок:

- В п. 1 ст. 65 Земельного кодекса четко указывается, что земельный налог является ничем иным, как компенсирующей выплатой государству за право использования указанного ресурса.

- Земельный участок учитывается в составе внеоборотных активов компании.

- затраты по основной деятельности на основании п. 7 ПБУ 10/99;

- внереализационные расходы по п. 11 ПБУ 10/99.

Применение данных подходов верно, за исключением случаев, когда участок используется в качестве строительной площадки для возведения зданий, сооружений, механизмов.

Если имеет место указанная ситуация, земельный налог включается в стоимость создаваемого внеоборотного актива в форме капитальных вложений.

Для корректной записи содержания хозяйственной операции при этом следует руководствоваться п. 8 и п. 14 ПБУ 6/01.

Порядок записи на счетах при начислении налога

В соответствии с утвержденным планом счетов для отражения платежей в бюджет используется счет 68. Для земельного налога необходимо утвердить в учетной политике открытие отдельного субсчета к нему.

Счет пассивный, следовательно, начисление (увеличение задолженности перед бюджетом) будет соответствовать кредитовым оборотам.

Корреспонденция счетов зависит от того, для каких целей используется участок:

- Начисление налога входит в состав затрат по основной деятельности. В этом случае для отражения оборотов по дебету применяются счета накопления расходов:

- 20 — для основного производства;

- 23 — для вспомогательных подразделений;

- 25 — общепроизводственные затраты;

- 26 — общехозяйственные затраты.

- 29 — для иных обслуживающих основную деятельность производств;

- 44 — расходы по сбыту.

Проводки по земельному налогу тогда будут иметь вид:

Рассмотренные выше операции связаны только с начислением и ведут к увеличению задолженности по налогу, а как известно, их нужно платить. Для отражения в учете уплаты налога применяют следующую проводку:

- Дт 68 (Земельный налог) Кт 51.

Нередко возникают ситуации, когда происходит переплата в бюджет по какому-либо виду налога. В этой ситуации законодательством разрешено проводить взаимозачет переплаты по одному налогу в счет уплаты по другому. В случае реализации подобной возможности для земельного налога применяют следующую проводку:

- Дт 68 (Земельный налог) Кт 68 (Переплаченный налог).

Для описанной операции есть ограничение, касающееся уровня бюджета, в который платятся налоги. Так, если земельный налог перечисляется в местный бюджет, то переплата должна возникнуть по бюджету соответствующего уровня. В противном случае зачет невозможен.

https://www.youtube.com/watch?v=YFcg9sI_OI0

Для того чтобы корректно отразить на счетах начисление земельного налога, нужно четко знать, для каких целей используется принадлежащий на праве собственности участок. Без учета этого возможно допущение ошибок в бухгалтерских записях.

Похожие публикации

Учет земельного участка в бухгалтерском учете предприятия ведется согласно нормам ГК и ЗК РФ (Земельного кодекса), ПБУ об основных средствах № 6/01.

Специфика отражения операций зависит от ряда ключевых моментов – вида заключаемый сделки, первоначальной стоимости и дальнейшего назначения использования объекта.

Рассмотрим основные нюансы учета земли в бухгалтерском учете – формирование стоимости, начисление амортизации, проводки.

Бухучет земли – типовые проводки

После приобретения участка, дальнейшее отражение зависит от цели. К примеру, в случае использования для строительства, объект остается на сч. 08, а после завершения строительства передается инвестору:

Если покупатель планирует использовать участок в основной деятельности, производится принятие земли в составе основных средств:

Если в дальнейшем земля продается, в учете отражается реализация объекта:

Читайте так же: Где взять справку о размере пенсии пенсионеру

Если же требуется произвести переоценку земельных участков, в бухгалтерском учете делается проводка на сумму дооценки:

Учет в учреждении: земельные участки используются бессрочно

Учреждению передан земельный участок на праве постоянного (бессрочного) пользования. Как учитывать этот участок: за балансом или на балансе? Как оформить принятие к учету земли в программе «1С:Бухгалтерия государственного учреждения 8». Ответы на эти вопросы вы найдете в статье экспертов 1С.

Видео:Земельный налог в 1С: БухгалтерияСкачать

Начисление земельного налога проводки

Чтобы правильно отразить проводки по земельному налогу в бухгалтерском учете, необходимо четко понимать назначение и использование земельного участка. Ведь на основании п. 6 ст. 8 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» в бухгалтерском учете организации должен быть обеспечен раздельный учет капвложений и текущих затрат на производство продукции.

От того, в каких целях используется земельный участок, зависит применение того или иного ПБУ. Обратимся к Плану счетов бухгалтерского учета, Положению по бухучету 10/99 «Расходы организации», а также Положению по бухучету 6/01 «Учет ОС» для того, чтобы с практической стороны разобраться с вопросом отражения в проводках земельного налога.

Для расчетов по налогам Планом счетов предусмотрен специальный счет «Расчеты по налогам и сборам» (68). Он применяется, в том числе, для отражения и учета земельного налога. Следует создать отдельный субсчет к 68 счету именно для проводок по начислению земельного налога.

Земельные участки учитываются в качестве основных средств, поэтому земельный налог является расходом, который организация несет в связи с процессом эксплуатации и использования ОС.

Учет земельного налога может быть отражен или в качестве издержек по основным видам деятельности (п. п. 5, 7 Положения по бухучету 10/99), или в качестве прочих издержек (п. 11 того же ПБУ 10/99).

При этом необходимо учитывать, что отразить земельный налог в составе издержек можно, если земельный участок является объектом основных средств и на нем не ведется капитальное строительство.

В случае если участок используется под капитальное строительство, то начисление земельного налога должно происходить иначе. В этом случае необходимо руководствоваться правилами Положения по бухучету 6/01 и учитывать затраты в составе капитальных затрат по строительству (п. 8, п. 14 указанного ПБУ).

По каждому земельному участку сумму земельного налога, подлежащую уплате в бюджет, целесообразно исчислять отдельно.

https://www.youtube.com/watch?v=P3MeZFwmwP4

Выбор конкретного корреспондирующего счета будет зависеть от того, где именно применяется земельный участок: во вспомогательном или основном производстве.

Если земельный участок используется в основном производстве, то земельный налог относится к обычным расходам и его начисление отражается в корреспонденции со счетами для учета обычных расходов 20 или счетами 23, 25, 26, 44 в зависимости от места использования земельного участка.

Свежие материалы

- Проводки по кассе

Задача: определение актива и пассива Извините, я прочла условия задачи не от нужной. И такая…

- Проводки по счету 50

Рекомендации по написанию письма-напоминания Напоминание в письменном виде составляется в том случае, если нужно в…

Для того чтобы определить ПБУ, к которому стоит обращаться для бухгалтерского учета земельного налога, нужно понять, к какой бухгалтерской категории его стоит относить.

В соответствии с п. 1 ст. 65 Земельного кодекса РФ налог на земельный участок является формой оплаты за его использование. Участки земли в бухучете учитываются в составе основных средств, таким образом, плата за пользование землей (объектом ОС) является ничем иным, как расходом, который связан с процессом эксплуатации и использования объекта ОС.

Учет расходов по организации ведется в бухучете в соответствии с нормами ПБУ 10/99 (утв. приказом Минфина России от 06.05.1999 № 33н). Земельный налог может быть отражен в составе:

- издержек по основным видам деятельности (пп. 5, п. 7 ПБУ 10/99);

- прочих издержек (п. 11 ПБУ 10/99).

ВАЖНО! Учитывать в составе издержек земельный налог можно, если на данном земельном участке не производится капитальное строительство, он введен в эксплуатацию и является объектом ОС.

В том случае, если на участке осуществляется капитальное строительство, то плата за землю в виде земельного налога должна учитываться в бухучете в составе капитальных затрат по строительству. Эта норма отражена в ПБУ 6/01 (п. 8 и п. 14).

Рассмотрим все возможные проводки по начислению земельного налога более детально.

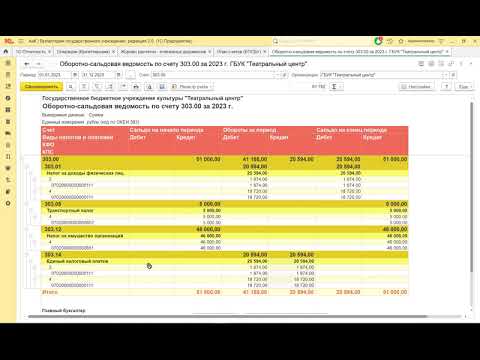

Настройка отражения налогов в бухгалтерском учете программы 1С БУХ 3.0

В конфигурации 1С Бухгалтерия редакции 3.0 существует регистр «Способы отражения расходов по налогам». В этом регистре настраивается счет затрат, по которому учитывается в том числе и земельный налог.

Доступ к регистру также можно получить из элемента справочника «Основные средства». В регистре находится предопределенная запись, которая действует для всех основных средств, на которые начисляется земельный налог.

При этом можно создать настройку для конкретного основного средства, указав его в соответствующем поле.

Настройка порядка уплаты земельного налога в 1С БУХ 3.0

Порядок уплаты налогов устанавливается в регистре «Порядок уплаты налогов на местах». Доступ к регистру можно получить в разделе главного меню «Справочники» в группе ссылок «Налоги». Создается запись регистра, где указывается:

Операция закрытия месяца «Расчет земельного налога»: авансовые платежи

В нашем случае земельный участок был принят к учету 24 августа, поэтому первый расчет будет осуществляться в сентябре 2014 года.

Полученную сумму проводки (авансового платежа) можно расшифровать, открыв «Справку расчет земельного налога» за 3 квартал 2014 года.

Её можно открыть из сервиса закрытия месяца, нажав левой кнопкой мыши на ссылку «Расчет земельного налога» и выбрав в открывшемся списке строку отчета «Расчет земельного налога».

Поскольку во владении данный земельный участок находился лишь 1 полный месяц (Сентябрь, так как принят к учету 24 августа), то аванс рассчитывается так:

450 000 руб. (кадастровая стоимость) * 1,5% (ставка налога) * 1/12 (за 1 месяц) = 562 руб.

https://www.youtube.com/watch?v=DurOCe9Jqqk

Следующая операция закрытия месяца «Расчет земельного налога» должна быть выполнена в декабре и налог будет рассчитан за 3 месяца:

450 000 руб. (кадастровая стоимость) * 1,5% (ставка налога) * 3/12 (за 3 месяца) = 1 688 руб.

Обратите внимание, что в справке в графе 14 указан весь исчисленный налог за год, а в графе 15 сумма ранее рассчитанных авансовых платежей.

На этом сегодня всё!

Если Вам понравилась эта статья, Вы можете воспользоваться кнопочками социальных сетей, чтобы сохранить её у себя!

📺 Видео

Расчет земельного налога с учетом особых условий в 1С:Бухгалтерии 8Скачать

Земельный налог в 1ССкачать

Проводки при начислении налога на прибыль в 1С:Бухгалтерия 8Скачать

Как рассчитать земельный налог?Скачать

Бухгалтерские проводки по НДС простыми словами | НДС что это такое | НДС просто о сложном | БухучетСкачать

Земельный налог. Теория и практика 1С:БГУСкачать

Налоги в БГУ 2.0 2023 ЕНП и все делаСкачать

НДС простыми словами | Суть НДС + бухгалтерские проводки | НДС что это такое | НДС просто о сложномСкачать

Урок 18. Как в 1С начислить налог на прибыль за 1 квартал в версии 8.3 Бухгалтерия?Скачать

Ответ на мастер-класс - версия 2019. Бухгалтерские проводки, НДС, налог на прибыль, балансСкачать

НАСТРОЙКИ ПАРАМЕТРОВ РАСЧЕТА ЗЕМЕЛЬНОГО НАЛОГА В ПРОГРАММЕ 1ССкачать

Как в программе перейти на единый налоговый счет в 1С:Бухгалтерии 8Скачать

БУХГАЛТЕРСКИЕ ПРОВОДКИ | Бухучет для чайников | Бухгалтерия для начинающих | Двойная запись | СчетСкачать

Основные проводки в бухгалтерии в 1С. План счетовСкачать

Учет материалов | Решение задач по бухучету | Бухгалтерские проводки по счету 10 "Материалы"Скачать

Счет 09 "Отложенные налоговые активы": проводки, интересные примерыСкачать