СРО (саморегулируемая организация) – это объединение индивидуальных предпринимателей и юридических лиц, занимающихся одним направлением деятельности или обладающих схожими профессиональными характеристиками.

Государство, образовав подобные организации, переложило на них часть собственного функционала, а именно, контроль и надзор над определёнными категориями работ. Иными словами, госорганы проводят оценку только итогового результата. СРО объединяют инженеров, проектировщиков, а также исполнителей строительных работ.

Вступление в СРО для ИП строительство – обязательная процедура. Что для этого необходимо, и какие преимущества получает предприниматель, когда становится членом СРО.

- Регистрация ИП на строительство

- Кто должен стать членом СРО

- Перечень документов для вступления в СРО индивидуального предпринимателя

- Отчётность ИП в строительстве

- Как организовать ИП в сфере строительства и ремонта

- Ип или ооо: что лучше выбрать

- Выбор ОКВЭД

- Набор кодов ОКВЭД “Ремонт и отделка квартир под ключ”

- Пакет документов

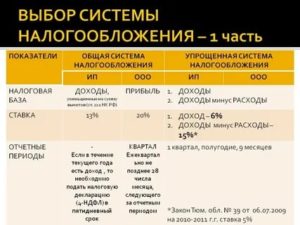

- Выбор системы налогообложения

- Варианты оформления ИП

- Самостоятельное оформление ИП

- Регистрация ИП онлайн

- Регистрация через посредников

- Сколько стоит открыть ИП

- Отчетность ИП в строительстве

- Регистрация ИП за 7 шагов:

- Системы налогообложения для ИП в 2021 году — виды и какую выбрать

- Виды налогообложения ИП

- 1. ОСНО

- 2. УСН

- 3. ЕНВД

- 4. ПСН

- 5. ЕСХН

- Выбираем лучший режим

- Советы для новичков

- Как перейти на режимы

- Налоги ип в строительстве

- Какие налоги платить ип строительство

- Строительство домов индивидуальным предпринимателем: какие налоги платить

- Налоги ИП в 2021-2021 годах: как построена система налогообложения ИП

- Выбор налогового режима для ИП

- Регистрация ИП по строительству

- Система налогообложения для ИП, занимающегося строительством

- Какие налоги платит ИП в 2021 году и как их рассчитать

- Бухучет и налогообложение в строительстве (нюансы)

- Налоги ИП в 2021 году: изменения в законах и другие нововведения, которые я начал собирать

- 📽️ Видео

Регистрация ИП на строительство

Работать ИП в строительстве может наравне с юридическими лицами.

Как открыть ИП на строительные работы в 2021 году, представлено в пошаговой инструкции:

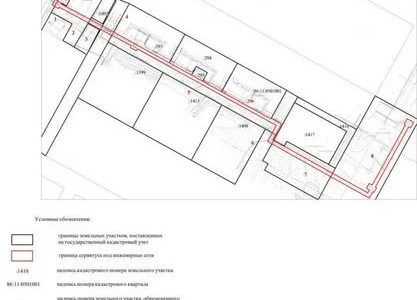

- Выбрать ОКВЭД. Выбор осуществляется из общероссийского классификатора ОКВЭД-2, который действует с 2021 года. Основная цель этого этапа – определить конкретное направление деятельности. Код требуется указать в заявлении на регистрацию. Строительному направлению соответствует раздел F Классификатора. Раздел включает разные направления ремонта (капитальный и текущий), новое строительство. Градостроительство, архитектура и проектирование в раздел не входят. Предприниматель выбирает только один основной ОКВЭД и неограниченное количество дополнительных. Выбор последних не означает, что ИП в обязательном порядке будет работать в этих направлениях.

- Выбор формы налогообложения. Для ИП и организаций в сфере строительства действуют 4 режима: ОСНО, УСН, ЕНВД, ПСН. В будущем можно перейти на другой режим налогообложения, написав соответствующее заявление.

- Уплата госпошлины – 800 рублей.

- Передача документов ФНС. Потребуется только 3 документа: паспорт, квитанция, подтверждающая факт уплаты пошлины, заявление на регистрацию формы Р21001.

Наиболее популярные ОКВЭД среди ИП, трудящихся в строительной сфере:

- 45.31 – электромонтажные работы;

- 45.32 – изоляционный работы;

- 45.33 – санитарно-технические работы;

- 45.42 – столярные и плотничные работы;

- 45.43 – покрытия полов и облицовка стен;

- 45.44 – малярные и стекольные работы.

Регистрация считается завершённой после внесения записи в ЕГРИП. Срок процедуры 3-5 дней.

Стоит отметить, что предприниматель может не только лично обратиться в ФНС для регистрации, но и составить доверенность, заверенную нотариусом на представителя. Помимо этого доступна онлайн-регистрация.

Однако на этом подготовка к осуществлению строительного бизнеса не заканчивается, ИП нужен допуск от СРО.

Если при регистрации ИП не составит заявление о переходе на один из спецрежимов налогообложения, то автоматически будет применяться ОСНО. Разрешение на применение специального режима не требуется, заявление носит уведомительный характер.

Кто должен стать членом СРО

На текущий момент никаких ограничений деятельности ИП в строительной сфере не существует. Бизнес ведётся без получения специальных лицензий, которые были упразднены в 2010 году. Заменой лицензированию стало свидетельство СРО. Подобный документ выдаётся на неограниченный срок, сопряжён с внушительными финансовыми затратами.

Однако участники саморегулируемых организаций получают ряд преимуществ:

- растёт степень доверия заказчиков и контрагентов;

- появляется воможность повышения квалификации и обучения;

- при возникновении споров и судебных разбирательств член СРО получит поддержку и помощь высококвалифицированных юристов;

- возможность компенсировать убытки, понесённые от сторонних лиц, за счёт ресурсов компенсационного фонда;

- обмен опытом;

- получение информационно-правовой поддержки.

Стоит отметить, что предприниматель может лишиться членства в саморегулируемой организации. Как правило, для этого есть 3 основные причины: нанесение ущерба сторонним лицам, неоплата членских взносов, осуществление работ без соответствующих допусков.

https://www.youtube.com/watch?v=IHH4uKLU_s0

Получение допуска СРО для ИП на проектирование или выполнение строительных работ требует предоставления учредительных документов, а также информации о ресурсах (как трудовых, так и имущественных).

Вступление в СРО для ИП также требует внесения компенсационного и вступительного взноса, а в дальнейшем ежемесячно перечислять членский взнос.

Также некоторые саморегулируемые организации обязывают приобретать страховой полис.

Существует ряд строительных и ремонтных работ, которые не требуют от предпринимателей вступления в СРО.

К таковым относятся:

- штукатурные, малярные, облицовочные и земляные работы;

- текущий ремонт;

- отделка гипсокартоном.

Все иные направления строительного бизнеса требуют членства в саморегулируемой организации.

В первую очередь деятельность СРО направлена на контроль привлекаемых застройщиком подрядчиков. Если при строительстве объектов недвижимости застройщик привлекает стороннего участника для организации работ на основании генерального подряда, то допуск СРО требуется генподрядчику. Если же застройщик самостоятельно занимается поиском подрядчиков, то ему необходимо получить допуск СРО.

Перечень документов для вступления в СРО индивидуального предпринимателя

Получению свидетельства о допуске к выполнению строительных работ предшествует предоставление комплекта документов по утверждённому перечню. Стоит отметить, что перечень для получения свидетельства СРО для ИП по строительству и ремонту может значительно разниться в зависимости от конкретно взятой организации, а также вида СРО.

Однако стандартными требованиями к комплекту документов запрос от СРО может не ограничиться, законодательство позволяет устанавливать дополнительные требования, а значит, комплект будет расширен.

Для получения допуска от большинства СРО для ИП потребуется предоставить следующие документы:

- Свидетельство ОГРНИП с приложением свидетельств или выписок из ЕГРИП о регистрации изменений. Достаточно предоставить копии. Заверить может сам предприниматель.

- Копия ИНН, заверенная предпринимателем.

- Заверенная предпринимателем копия уведомления о постановке на учёт в органах налогового учёта.

- Коды статистики (копия оригинала или «свежая» выписка с сайта органов Росстата).

- Выписка из ЕГРИП, которая была выдана не ранее, чем 30 дней до даты подачи документов.

- Паспорт. Копию заверяет ИП.

- Информация о квалификации ИП, а также сотрудников кандидата в участники СРО (например, заверенные ИП копии дипломов, трудовых книжек, отображающих трудовой стаж в строительной сфере от 3-х лет, документов о повышении квалификации).

- Оформленный в свободной форме перечень имущества, требуемого для выполнения заявленных работ. Важно указать не только наименование, но и сделать пометки, находится ли оборудование в собственности или является арендованным.

- Копии действующих лицензий или свидетельств СРО.

- В текстовом файле: реквизиты из банка, контактная информация (телефон, адрес электронной почты, дата и место рождения предпринимателя, ссылка на сайт).

- Отмеченные виды и подвиды деятельности из классификатора СРО, которыми планирует заниматься предприниматель. От числа выбранных видов рассчитывается цена подготовки документов. Важно отметить виды и подвиды деятельности.

Заниматься строительством ИП может только после прохождения процедуры освидетельствования. Получать допуск СРО требуется только для тех работ по подготовке проектной документации, которые оказывают влияние на обеспечение безопасности капитального строительства.

Несколько другая ситуация с проектированием, главным этапом строительства, от качества которого зависит не только комфорт использования объекта и срок эксплуатации, но и безопасность. Однако размер взноса в компенсационный фонд проектировщиков в 2 раза ниже взноса в СРОС. Также отсутствуют требования к материально-техническому оснащению.

Вместо этого максимально строгие требования к квалификации персонала. Так, существует требование к количеству работников, которые имеют профильное высшее образование (не менее 3), а также требования к минимальному стажу по профессии (от 5 лет). Помимо этого необходимо раз в 5 лет проходить повышение квалификации.

Главным отличием в комплектах документов для строителей и проектировщиков, наличие у последних сертификата ИСО (для проектирования сложных с технической точки зрения объектов, а также опасных и нестандартных).

Некоторые СРО требуют от всех кандидатов договор о страховании ответственности перед 3-ми лицами.

https://www.youtube.com/watch?v=4OYBCN-52i8

Чем выше статус СРО, тем больше требований к кандидатам. Полную информацию о необходимых документах можно получить путём запроса коммерческого предложения на электронную почту.

Отчётность ИП в строительстве

Деятельность в сфере строительного бизнеса ИП требует сдачи двух видов отчётности:

- согласно выбранному режиму налогообложения. Состав зависит от выбранного режима. Наиболее полную отчётность требуется вести предпринимателям на основной форме налогообложения. УСН, ЕНВД предусматривают упрощённую бухгалтерию и сдачу налоговой декларации. Патент не предусматривает подачу декларации, но требует ведения КУДиР;

- отчётность во внебюджетные фонды, ПФР. Подразумевает следующие виды отчётов: о среднесписочной численности работников, отчёты перед ПФР и Фондом соцстрахования, отчёт по НДФЛ.

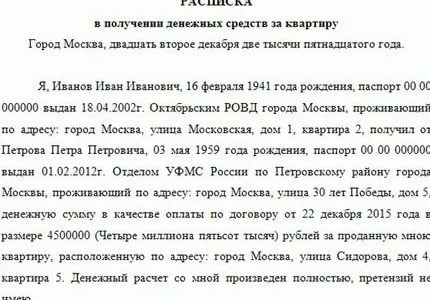

Согласно законодательным нормам предпринимателю даётся 30 дней для подготовки квартального отчёта и 100 для годового. Одним из самых распространённых первичных документов для предпринимателей этой сферы является договор подряда на выполнение строительных работ ИП. Это соглашение даёт право вычесть из доходов возможные расходы.

Предпринимателям важно корректно составить договор, чтобы избежать судебных и иных финансовых издержек в будущем. Главной отличительной чертой такого соглашения является обязательство заказчика организовать подрядчику условия для выполнения работ.

Приёмка итогов работ производится по акту, при наличии разногласий также требуется составить соответствующий документ.

ИП должен своевременно подавать отчётность и уплачивать налоговые платежи. Несоблюдение этих требований закона грозит штрафными санкциями.

Таким образом, обязательство по вступлению в СРО позволило существенно повысить качество строительных услуг по причине высоких требований к членам. СРО регулярно и плодотворно развиваются. Поэтому, не смотря на необходимость уплаты членских взносов и внушительных требований к комплекту документов, предприниматель-участник получает значительные преимущества.

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Как организовать ИП в сфере строительства и ремонта

Профессиональное строительство и ремонт домов и квартир – это система последовательных операций по созданию или восстановлению функциональности жилых помещений.

Перспективность деятельности в этом направлении обусловлена высоким спросом на сравнительно недорогие, но высококачественные работы по строительству и отделке.

В тоже время доступность новых технологий и хороших материалов позволяет при небольшом размере стартового капитала начать свое дело, что объясняет заинтересованность бизнесменов в возможности открытия ИП в строительстве и ремонте.

Ип или ооо: что лучше выбрать

Начинающие предприниматели часто интересуются, может ли ИП заниматься строительством и ремонтом, или для бизнеса в этой сфере необходимо выбрать другую форму хозяйствования – ООО. С позиции российского законодательства обе формы предпринимательства являются приемлемыми, а выбор зависит лишь от точки зрения заинтересованного лица.

Для того чтобы определиться с выбором между ИП и ООО, нужно разобраться в плюсах и минусах этих форм предпринимательства. ИП легче открыть, а доходом от деятельности предприниматель распоряжается самостоятельно. С другой стороны, ИП невозможно продать, оно ведется только самостоятельно и отвечает по долгам всем своим имуществом.

ООО можно и купить, и продать, а ответственность его членов пропорциональна их взносам. Однако затраты на регистрацию велики, и уплачивает ООО гораздо больший объем налогов.

Обе формы хозяйствования могут быть предпочтительны в разных ситуациях. Специалисты говорят, что если предприниматель изначально не видит особой разницы, – лучше и проще открыть ИП.

Выбор ОКВЭД

Первым шагом в открытии индивидуального предпринимательства является выбор кодов экономической деятельности, которой в дальнейшем планирует заниматься бизнесмен. Коды выбирают согласно общероссийскому классификатору: с 2021 года действует только одна его версия – ОКВЭД-2.

На классификацию предпринимательства по ОКВЭД не влияет ни размер начального капитала, ни форма собственности, ни система налогообложения. Все, что имеет значение, – это предполагаемый вид деятельности.

https://www.youtube.com/watch?v=dNmtuaeTo78

При создании ИП код ОКВЭД должен быть указан в заявлении на регистрацию.

ОКВЭД состоит из 17 разделов (от А до Q), которые описывают все виды деятельности, совершаемые предпринимателями. Строительству и ремонту соответствует раздел F. Эта группировка включает в себя капитальный и текущий ремонт, а также новое строительство; и не включает деятельность по градостроительству, архитектуре и проектированию зданий.

Набор кодов ОКВЭД “Ремонт и отделка квартир под ключ”

Деятельность ИП в сфере строительства и ремонта преимущественно заключается в ремонте и отделке помещений под ключ. Основной код этой деятельности – ОКВЭД 45.45, характеризующий завершающие и отделочные работы.

ИП может воспользоваться и дополнительными кодами:

- 45.31 –электромонтажные работы;

- 45.32 –изоляционные работы;

- 45.33 –санитарно-технические работы;

- 45.42 –столярные и плотничные работы;

- 45.43 – покрытия полов и облицовка стен;

- 45.44 –малярные и стекольные работы.

ИП вправе выбрать несколько кодов ОКВЭД, однако основным должен быть один. Подробнее о кодах и их группах можно прочитать в электронной версии классификатора.

Пакет документов

Для того чтобы зарегистрировать ИП, гражданину РФ понадобится всего три документа:

- ксерокопия гражданского паспорта;

- квитанция об уплате госпошлины;

- заявление на открытие ИП, составленное по действующему образцу (Р21001).

Скачать пример заявления можно на сайте налоговой службы.

Если предпринимательство регистрируется при помощи посредника, то такому представителю необходимо предъявить доверенность, а также документ в подтверждение личности. Иностранцу, желающему открыть бизнес в России, нужно иметь при себе разрешение на проживание в РФ (РВП, ВНЖ).

Выбор системы налогообложения

Выбор системы налогообложения – особенно важный вопрос для ИП, поскольку именно от этого зависит, как часто будет необходимо подавать отчетность и в каком размере платить взносы. В сфере строительства действуют четыре системы:

- общая (ОСНО);

- упрощенная (УСН);

- патентная (ПСН);

- единый налог на вмененный доход (ЕНВД).

Рассмотрим их характеристики:

- ОСНО оптимальна для крупных предпринимателей и для тех, кому нужен НДС, однако невыгодна в начале ведения бизнеса.

- УСН наиболее распространена среди начинающих ИП. Она удобна тем, что вместо 3 общих налогов нужно платить всего один.

- ПСН распространяется только на индивидуальных предпринимателей, позволяя им приобрести патент на деятельность сроком от месяца до года и не платить другие налоги в этот период.

- При уплате ЕНВД не имеет значения, какой доход получил ИП. Налог взимается только с установленной законом суммы.

Отметим, что из всех перечисленных режимов налогообложения начинающим бизнесменам специалисты советуют выбирать упрощенный. При желании режим налогообложения можно позже изменить.

Варианты оформления ИП

Зарегистрировать ИП в сфере строительства, ремонта или в любой другой можно несколькими способами:

- самостоятельно;

- онлайн;

- при помощи посредников.

Срок регистрации ИП обычно занимает не больше 3 дней с момента подачи нужных бумаг в налоговую службу. Сократить этот срок невозможно вне зависимости от способа оформления предпринимательства.

Самостоятельное оформление ИП

Самостоятельное оформление нового бизнеса считается оптимальным, поскольку не требует больших затрат и позволяет начинающему предпринимателю понять особенности взаимодействия с органами власти. В этом случае гражданину необходимо просто отнести в налоговую инспекцию описанный выше пакет документов.

Завершается процесс личной регистрации получением в той же налоговой нужных свидетельств.

Регистрация ИП онлайн

Сегодня зарегистрировать ИП можно даже дистанционно. В этом помогает сайт ФНС РФ, предлагающий бизнесменам пройти всю процедуру онлайн. Пакет документов формируется буквально автоматически: в соответствующих вкладках необходимо ввести свои данные паспорта, ИНН, а также заполнить заявление на оформление ИП. Более того, оплатить госпошлину можно тоже удаленно – например, с мобильного.

https://www.youtube.com/watch?v=LH-a3I7z-ts

Такой способ регистрации бизнеса подходит уверенным пользователям ПК, которые ценят свое время и не хотят его тратить на очереди.

Регистрация через посредников

Существует и третий вариант открытия индивидуального предпринимательства – через посредников. Преимуществом этого метода выступает экономия времени гражданина, однако такой вариант ощутимо дороже. Помимо государственной пошлины, нужно оплачивать услуги самого посредника и нотариуса, который составит на него доверенность.

задача ИП при такой регистрации – передать свои документы посреднику (нередко ими выступают многофункциональные центры). Все остальное посредник сделает сам.

Сколько стоит открыть ИП

Стоимость открытия ИП варьируется в зависимости от способа регистрации. Наиболее дешевыми для предпринимателя выступают первые два: в случае самостоятельной регистрации или регистрации онлайн единственным взносом выступает госпошлина в размере 800 рублей.

Оформление ИП через посредников будет стоить на несколько тысяч дороже: нотариальные услуги (500-1000 рублей) плюс дополнительные расходы.

Отчетность ИП в строительстве

ИП в сфере строительства должен подавать два вида отчетности:

- Отчетность самого индивидуального предпринимателя. Она включает в себя данные о среднесписочной численности работников, а также отчеты и налоги во внебюджетные фонды и Пенсионный фонд.

- Отчетность, которую подает ИП за своих сотрудников. Она состоит из отчетов в Фонд соцстрахования, Пенсионный фонд, а также отчета по налогу на доходы физлиц.

Согласно нормам законодательства, у ИП есть 30 дней для того, чтобы сдать квартальный отчет, и 100 дней для подготовки годового отчета. Перед подачей отчетов в налоговую их необходимо тщательно проверить во избежание проблем и санкций.

Регистрация ИП за 7 шагов:

Видео:Как ИП организовать строительный бизнес с минимальными налогами. Бизнес и налогиСкачать

Системы налогообложения для ИП в 2021 году — виды и какую выбрать

Российское законодательство создает все условия, чтобы предприниматели развивали свой бизнес с комфортом.

Даже налогообложение ИП не предусматривает какой-то определенной ставки или единого для всех бизнесменов налога. Каждый вправе решать по какой системе облагаться, и выбирать есть из чего.

В 2021 действует 5 налоговых режимов, кардинально отличающихся один от другого.

Виды налогообложения ИП

К выбору режима нужно относиться так серьезно, как будто это ваш будущий дом. Ведь по нему вы будете платить налоги далеко не один день. Ставка, период, база, сроки уплаты, порядок расчета — все это на каждом режиме разное. И если прогадать с выбором в самом начале пути, достичь вершин в бизнесе уже не удастся.

В РФ действуют следующие виды налогообложения для ИП:

- ЕСХН — единый сельскохозяйственный налог;

- ОСНО — общая система налогообложения;

- УСН — упрощенная система налогообложения;

- ПСН — патентная система налогообложения;

- ЕНВД — единый налог на вмененный доход.

1. ОСНО

ОСНО — самый сложный в техническом смысле налоговый режим. Индивидуальный предприниматель должен обладать бухгалтерскими знаниями либо иметь в штате собственного специалиста, чтобы справиться с отчетной документацией, в перечень которой входят:

| Декларация по НДС | За каждый квартал/25 числа |

| Декларация 3-НДФЛ | 1 раз в год/30 апреля |

| Декларация 4-НДФЛ | 1 раз, когда фирма получит самую первую прибыль/в пятидневный срок |

| КУДИР | По просьбе налоговой |

Помимо этого, в отчетность на ОСНО входят:

- Учетная книга покупок/продаж, предназначенная для расчета НДС;

- Кадровая книга;

- Отчетность по страховым взносам;

- И отчетность за персонал.

Список налогов на ОСНО тоже велик. В него входят все платежи, которые предусмотрены законодательством для налогоплательщиков:

| НДФЛ | 13% | Весь доход |

| НДС | 0-18% | Стоимость продукции/услуги |

| Налог на имущество | 2,2% | Средняя стоимость имущества за год |

| Земельный | 0,3 — 1,5% | Кадастровая стоимость участка |

| Страховые взносы за себя | 22% в счет пенсионного страхования и 5,1% в счет медицинского | Действующий МРОТ |

В зависимости от типа работ и особенностей бизнеса предприниматель может выплачивать еще и такие налоги:

- Акцизы;

- Водный;

- За биоресурсы;

- За добычу ископаемых;

- Взносы за работников;

- Транспортный.

Не смотря на многочисленные минусы, ОСНО нельзя назвать невыгодным. Есть у режима и положительные стороны. Это режим по умолчанию. То есть на него можно попасть не только по собственному желанию, но и «слететь» с другого режима. К примеру, на ПСН нельзя набирать в штат больше 15 человек, превысили норму — добро пожаловать на ОСНО. Этот режим никого ни в чем не ограничивает, можно пополнять штат на любое число сотрудников, получать десятизначную прибыль.

Еще одна причина, из-за которой многие ИП могут выбрать именно этот вид налогообложения — уплата НДС. Почему? Организации, выплачивающие НДС, предпочитают сотрудничать с такими же фирмами. Им куда приятнее получить от них счет-фактуру с обозначенным НДС и уменьшить на него свой налог, чем вести дела с ИП на УСН.

2. УСН

Большая часть ИП выбирают упрощенный режим налогообложения, на котором не нужно выплачивать НДС, НДФЛ, налог на имущество. Вся налоговая нагрузка сводится к одному налогу:

- 6% на УСН доходы;

- 5-15% на УСН доходы минус расходы.

Базу для обложения выбирает сам налогоплательщик. Если у вас ограниченные расходы, идеальным будет первый вариант. А если затраты составляют 60% от прибыли и более, лучше выбрать вторую систему налогообложения, поскольку на ней ИП сможет отнять от дохода все расходы, предусмотренные статьей 346.16 НК РФ.

https://www.youtube.com/watch?v=lf2YGs3oD04

Индивидуальные предприниматели на общем налогообложении уплачивают единый налог раз в год, а ежеквартально вносятся авансовые платежи. Плюс на упрощенке 6% можно уменьшать авансовые платежи и итоговый налог на сумму страховых взносов. И неважно за какой промежуток времени вы их внесли, главное, что в том же квартале, по которому рассчитывается пошлина.

Работодатели и ИП-одиночки уменьшают налог УСН по-разному:

- Первые могут учитывать взносы за себя и за работников, но не вправе уменьшать налог более, чем вдвое;

- Вторые уменьшают пошлину на сумму всех внесенных за себя взносов, вплоть до 0.

При базе доходы минус расходы учитывать взносы тоже можно, но их вносят в графу затрат.

Перейти на УСН могут не все. Запрещено применять упрощенную систему налогообложения ИП:

- Со штатом 100 человек;

- С годовым доходом от 60 млн.;

- Плательщикам ЕСХН;

- С запрещенным видом работ, это лица, практикующие игорный бизнес, добычу полезных ископаемых, производство подакцизных товаров;

- Лица, имеющие филиалы.

К другим минусам УСН относятся:

- Невозможность продажи товаров с НДС;

- Обязательное наличие ККМ.

3. ЕНВД

Если ИП решит выбрать такую систему налогообложения, как ЕНВД, он будет оплачивать налог по ставке 15% не по полученному доходу, а по вмененному государством. Это некая цифра, которая по мнению законодателей является оптимальной для конкретного вида деятельности.

Формула для расчета: БД (базовая доходность, присвоенная государством для каждого вида работ) х К1 (коэффициент, устанавливаемый Правительством) х ФП (физический показатель, к примеру, площадь торгового зала) х К2 (коэффициент, определяемый региональной властью) х 15% (ставка).

ЕНВД освобождает налогоплательщика от НДС, НДФЛ, налога на имущество. И главное — от установки ККМ. Можно уменьшать пошлину на страховые взносы по аналогичным с УСН правилам.

Полный бухгалтерский учет вести не обязательно. Но некоторые документы все-таки нужно заполнять:

- Налоговую декларацию;

- Учет физ. показателей;

- Отчетность за работников;

- Дополнительную отчетность.

Среди недостатков этой формы налогообложения выделяют:

- Ограничение по видам работ — не смогут применить вмененку лица, занимающиеся оптовой торговлей, производством, строительством.

- Отсутствие системы в некоторых регионах, информацию следует уточнять в местных органах. В Москве в 2021 она не действует.

- Нельзя нанимать свыше 100 человек.

- Налог нужно выплачивать даже при убытке.

4. ПСН

ПСН — самая понятная система налогообложения для ИП, поскольку заключается в уплате стоимости за патент. Полное отсутствие отчетности, выбор любого удобного срока (от 30 дней до года), работа без ККМ — все эти плюсы дают право назвать ее самой выгодной.

Ставка для ИП на патентной системе налогообложения в 2021 году — 6%, а за базу принимается некий идеальный размер прибыли, установленный местными властями. Реальный доход предприятия не имеет значения.

Это лучший вариант для предпринимателей с сезонным или временным бизнесом. Но примкнуть к налогоплательщикам на ПСН могут не все, список подходящих видов деятельности строго регламентирован.

Он схож со списком для ЕНВД, только дополнен мелким производством, к примеру, хлебобулочных изделий, колбасных, молочной продукции, ковров, очков, носков, визиток, галстуков.

К тому же, численность работников на патенте не может превышать отметку в 15 человек, а прибыль — 60 млн. Р.

5. ЕСХН

ЕСХН — выгодный режим со ставкой 6%, но не от дохода, а от разницы доходов и расходов. Оплата производится всего раз в полугодие, а декларация сдается раз в год.

Единственный минус формы налогообложения для ИП в том, что применяется она только по отношению к производителям сельхозпродукции и лицам, занимающимся рыбоводством.

Выбираем лучший режим

Чтобы определиться, какую систему налогообложения выбрать для ИП, необходимо сделать серию индивидуальных расчетов налоговой нагрузки для всех возможных режимов. Рассмотрим, как сравнить виды налогообложения, на конкретном примере.

https://www.youtube.com/watch?v=r4GYlplzfO4

Предприниматель Хадоркин планирует открыть парикмахерскую в Красноярской области. Прогнозируемая прибыль в месяц — 777 000 рублей, в штате — 5 сотрудников, прогнозируемые расходы в месяц — 266 000 рублей, размер страховых взносов за работников — 34 000 р.

Рассчитаем предполагаемый налог на самых доступных льготных системах:

- ПСН. Базовая доходность для этого региона и вида работ равна 3 554 799 р. БД/12 месяцев х 6% = 3 554 799/12 х 6% = 17 770 р. в месяц. Уменьшать эту сумму нельзя.

- ЕНВД. К2 для парикмахерских в Красноярске — 0,99. БД — 7 500, К1 — 1,798, ФП — 5 (число работников). Пошлина за месяц = 0,99 х 7 500 х 1,798 х 5 х 15% = 10 012 р. Эту сумму можно уменьшить на взносы за штат, но не более, чем вдвое: 10 012 — 34 000 = 0. Значит к уплате = 10 012/2 = 5 006 р.

- УСН доходы. Расходы фирмы не учитываются, вся прибыль подлежит обложению по ставке 6%. 777 000 х 6% = 46 620 р. Сумму можно уменьшить на выплаты в счет страхования, но не более, чем вдвое. Поэтому к уплате 46 620/2 = 23 310 р.

- УСН доходы-расходы. А вот здесь расходы учитываются, и взносы заносятся в них же: (777 000 — 266 000 — 34 000) х 15% = 71 550.

Вывод: ИП Хадоркину лучше остановить выбор на вмененном режиме налогообложения, поскольку его бизнес приносит большую прибыль и незатратен. Если бы расходы составляли больше 60% от прибыли, возможно самой выгодной системой оказалась бы УСН доходы за вычетом расходов. Каждый случай нужно рассматривать отдельно.

Кроме размера налоговых платежей выбор вида налогообложения зависит от таких нюансов:

- Наличия ограничений: численность штата, размер прибыли, вид деятельности;

- Региональных особенностей: размер К2, БД для вмененки и патента, ставки на упрощенке);

- Типа системы, которую применяют партнеры;

- Надобности в экспорте и импорте;

- Площади торгового зала для розничной торговли;

- Площади зала обслуживания для общепита;

- Количества транспортных средств для грузоперевозок;

- Других показателей, фигурирующих в расчетах.

Советы для новичков

Список золотых правил для новичков в сфере бизнеса, которые помогут выбрать оптимальное налогообложение:

- Сфера услуг. Для работы с физлицами можно выбрать вмененку, поскольку на ней не обязательно использовать ККМ. А для сотрудничества с юрлицами лучше отдать предпочтение упрощенке. И с теми, и с другими лицами — можно совместить два налогообложения.

- Оптовая и розничная торговля с большой площадью помещения/зала. Выгодно использование УСНО с вычетом затрат.

- Развозная и розничная торговля с малой площадью. Актуальнее применение вмененного налога или патента.

- Для крупного производства хорошо использовать ОСНО, а для мелкого — упрощенный налог.

Как перейти на режимы

Правила перехода с одного типа налога на другой несколько отличаются:

- Если вы изначально желаете регистрировать ИП на УСН, вам следует подать в ИФНС ходатайство №26.2-1 в тридцатидневный срок со дня получение свидетельства об открытии ИП. Если перейти — до 31 декабря, поскольку переход возможен только с начала нового периода. Переход с УСН посреди года также недопустим.

- Чтобы перейти на вмененку, достаточно направить в ИФНС заявление по форме ЕНВД-1 в пятидневный срок после того, как начнете его применять. Через сутки вас уведомят о том, что вы начали работать по ЕНВД со дня начала его фактического применения. Для регистрации ИП на вмененном налоге подают тот же тип ходатайства в тридцатидневный срок со дня фактической регистрации.

- Регистрироваться как плательщик ОСНО не нужно, на общее налогообложение ставят по умолчанию, если ИП не изъявит желание перейти на иную форму.

- Для оформления патента нужно заполнить заявление 26.5-1 и отнести его в налоговую в десятидневный срок до начала работы.

И не забывайте, что после перевода на иное налогообложение вас не снимут с учета по предыдущему на автомате. Нужно подать в налоговую ходатайство о снятии с учета, иначе вы начнете совмещать 2 системы одновременно.

Видео:Как платить налоги строителям? ИП или ООО для строительства открыть? Налогообложение для строителейСкачать

Налоги ип в строительстве

28.07.2021

Устанавливая такие льготные ставки для отдельных видов деятельности, власти стремятся развить в своём регионе какое-либо направление, чаще всего это производство или строительство.

Поэтому, прежде чем выбирать объект налогообложения на упрощёнке, изучите региональный закон, возможно, что по вашему виду деятельности действует льготная ставка.

Узнать эти особенности можно в ИФНС или экономическом отделе местной администрации.

https://www.youtube.com/watch?v=MIZOuCXAuoA

Это официальное название отчётных периодов, связанное с методикой расчёта, а на практике проще считать, что авансовые платежи вносят за каждый квартал. Причём, вносить их надо, только если предприниматель получил в отчётном квартале доход. Если дохода не было, то и оплачивать ничего не надо.

Какие налоги платить ип строительство

Подборки из журналов бухгалтеру. Налоги ИП: сколько стоит бизнес строить. Подробности.УСН (упрощенная система налогообложения). Единый налог по упрощенной системе налогообложения (НДФЛ и НДС платить не нужно). Лучший ответ про как открыть ип и какие налоги платить дан 10 ноября автором Мария Костромская.2.

Налоги, взносы: а) Налог расчитывается исходя из системы налогообложения, которую Вы выберете. б) Обязательные взносы оплачиваются в ПФР в Отдел архитектуры и строительства. Сельсоветы.

Какие налоги платит ИП? Какую систему налогообложения выбрать, чтобы не платить лишнего? Инструкция для тех, кто не разберется без словаря, что такое ОСНО, УСН, ЕСХН, ЕНВД и ПСН. Те объекты, по которым еще ведется строительство, тоже облагаются налогом . он составляет 0,3 процента.Посмотрите видео по теме: Какие налоги платить в 2021 году на ИП.

Очень и очень многих людей волнует ответ на вопрос: «какие налоги нужно платить ИП»?Но есть и минусы: заплатить придется 15 от установленной суммы. Упрощенная система налогообложения (УСН). Налоги, которые платит ИП без работников и с работниками на 2021 год. В российской федерации бизнесмену предоставляется выбор системы налогообложения.

Объекты, строительство которых еще не завершено, также облагаются налогами в размере 0,3. Какой процент налогов должен платить этот ИП? Обратимся к вычислениям.Какие налоги платит (уплачивает) индивидуальный предприниматель в таком случае? Ну, во-первых, всё зависит от её выбора системы налогообложения.

К примеру, по общей системе налогообложения таких форм будет 21, а патентная система заключается в стоимости приобретаемого патента, которая и является суммой налога, выплачиваемого государству. Отчетность ИП в строительстве.

Какие налоги и страховые взносы должен уплачивать индивидуальный предприниматель в данном случае?Таким образом, если ИП оказывает услуги физическим лицам по ремонту и (или) строительству жилья и других построек (кроме строительства индивидуальных Как выбрать систему налогообложения для ИП. Налогообложение ИП или какие налоги платит предприниматель в 2021 году.

Как открыть ИП по строительству и ремонту: что для этого требуется. Нужно ли ИП на отделочные работы. Индивидуальный предприниматель, осуществляя свою деятельность, обязан выплачивать, описанные ниже, виды налогов.

На общем режиме, налоги ИП составляют: НДФЛ, при получении дохода за отчетный налоговый период, уплачивается процент с дохода ИП суммы налога на имущество какие налоги платить ип в сфере строительства выручке от реализации Группа Б. По мнению Минтруда, эти формулировки неверные. Спасибо всем ответившим на вопрос.

Как, когда и какие налоги платить ИП и ООО?Здравствуйте! Хочу зарегистрировать ООО, какую форму налогообложения выбрать. Сфера: ремонты и малоэтажное строительство, в дальнейшем добавится производство. в штате планируется до 15 сотрудников.

Строительство домов индивидуальным предпринимателем: какие налоги платить

Налог и авансовые платежи по нему налогоплательщики уплачивают в порядке и сроки, закрепленные нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) (п. 1 ст. 397 НК РФ). При этом срок уплаты налога для налогоплательщиков — организаций или физических лиц, являющихся индивидуальными предпринимателями, не может быть установлен ранее срока, предусмотренного в п. 3 ст. 398 Налогового кодекса.

Читать еще —> Какого числа платят пособие по уходу за ребенком

Порядок постановки на учет физических лиц в налоговых органах разъяснен в ст. 84 НК РФ.

Государственная регистрация физического лица в качестве индивидуального предпринимателя осуществляется с учетом норм ст. 22.1 Федерального закона от 08.08.

2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Налоги ИП в 2021-2021 годах: как построена система налогообложения ИП

Любой индивидуальный предприниматель обязан перечислять государству определенные виды налогов. Многие начинающие бизнесмены пребывают в некоторой растерянности и не всегда точно знают, какие налоги и в какой очередности им нужно платить. Для облегчения восприятия и упорядочивания необходимой информации можно разделить все налоги ИП в 2021-2021 годах на 4 группы:

- Общая система налогообложения имеет аббревиатуру ОСНО и обладает большим сходством с одноименным учетом большинства организаций малого, среднего и крупного бизнеса. Индивидуальные предприниматели не очень любят применять ОСНО из-за достаточно сложного учета, требующего привлечения специалиста и аккуратного, правильного и своевременного заполнения большого количества документов. Стимулом, подталкивающим бизнесменов работать по этой системе, служит явная благосклонность к ним со стороны партнеров — организаций, предпочитающих сотрудничать с плательщиками НДС. Кроме специально установленных выплат на страхование, предприниматель, работающий на общей системе, платит НДФЛ (налог на доходы физических лиц) с доходов и НДС (налог на добавленную стоимость), а при наличии имущества — еще и налог на имущество. В этом случае НДФЛ у предпринимателя является заменой классического налога на прибыль у организаций. ИП также может уменьшать размер прибыли за счет подтвержденных расходов; или некоторой части неподтвержденных (статья 221 НК РФ), если ИП не в состоянии документально подтвердить свои расходы, связанные с предпринимательской деятельностью. НДС можно не платить, если квартальный оборот — не больше 2 млн руб.

- Упрощенная система налогообложения (также именуется упрощенкой или УСНО) является самой распространенной в среде предпринимателей. Этот способ учета покоряет своей простотой и заменой единым упрощенным налогом таких налогов, как: НДС, налог на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности и облагаемых единым упрощенным налогом) и налог на имущество. Небольшие ИП могут справиться с простыми расчетами самостоятельно, существенно экономя на бухгалтерском обслуживании, но надежнее и безопаснее обратиться к профессионалу. УСНО, в свою очередь, предполагает 2 варианта выбора объекта налогообложения: доходы или доходы минус расходы, а также патентную упрощенную систему.

- Определенные виды деятельности, попадающие в специальный перечень своего региона, автоматически попадают под специальный режим, предполагающий уплату ЕНВД (единого налога на вмененный доход). Как и единый упрощенный, этот налог заменяет налог на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности и облагаемых единым налогом) и налог на имущество. ЕНВД, в отличие от налога на упрощенке, не зависит напрямую от полученного дохода. Для каждой сферы деятельности существует своя методика расчета этого налога: торговая площадь, количество персонала и другие факторы могут влиять на его размер.

- Бизнесмены, деятельность которых плотно связана с сельским хозяйством, имеют право уплачивать лишь единый сельскохозяйственный налог (ЕСХН). От ЕНВД этот налог отличается выгодно-низкими ставками и добровольностью его применения. Размер страховых взносов организаций, перешедших на уплату ЕСХН, также существенно ниже основных ставок. Применять этот режим можно при условии, что не меньше 70% прибыли бизнесмена получено в отраслях, имеющих отношение к сельскому хозяйству.

Выбор налогового режима для ИП

- налоговый период предприниматель выбирает самостоятельно (в пределах одного года);

- не нужно предоставлять декларацию;

- ставка налога для ИП в 2021 году составляет 6% от потенциально возможной выручки предпринимателя;

- государством предусмотрена довольно гибкая система оплаты патента, позволяющая вносить платежи частями в пределах срока действия патента.

Этот налоговый режим отлично подойдет для бизнеса, который носит сезонный характер. Яркий тому пример – курортные услуги. Приобретая патент на нужный срок и выплачивая таким образом патентный налог для ИП, бизнесмен минует обязательные платежи в бюджет в тот период, когда не получает дохода в связи с отсутствием сезонного спроса на услуги.

https://www.youtube.com/watch?v=g9BA2a7YD38

Читать еще —> Образец заявления в школу на отпуск ребенка

Регистрация ИП по строительству

Важным аспектом предпринимательской деятельности, влияющим на результат его прибыли, является оптимизация налоговых платежей.

Для этого в первую очередь необходимо проанализировать выплаты по налогам и сборам, осуществлявшимся на протяжении нескольких отчетных периодов.

Это позволит увидеть их динамику и структуру, что поможет скоординировать ведение бизнеса, используя оптимальные схемы по минимизации налогообложения.

Есть принципиальная разница ведения деятельности от имени юридического лица или от лица ИП.

К примеру, если строительная организация представлена ООО, все его участники имеют риски, пропорциональные своим долям, и каждый из них несет часть ответственности.

ИП же является единственным лицом, которое несет все риски и обязательства, при этом вкладывая в развитие бизнеса либо собственные, либо заемные средства.

Система налогообложения для ИП, занимающегося строительством

Индивидуальные предприниматели, занимающиеся ремонтом и строительством жилья, могут также перейти на упрощенную схему налогообложения на основе патента. Но необходимо учесть, что по такой схеме, регламентирующей налогообложение строительного ИП, бизнесмен может привлекать наемных работников, среднесписочная численность которых за отчетный период не превышает 5 человек.

Чтобы выбрать данную систему, нужно подать заявление об этом в органы ФНС не позднее 30 дней после регистрации ИП или до 31 декабря, чтобы перейти на эту схему сразу после наступления следующего года.

Необходимо учесть, что эту систему можно использовать не всегда. Есть ограничения на определенные виды бизнеса, которые не могут использовать ее.

Кроме того, существуют ограничения на максимальный размер годового дохода и на некоторые другие факторы.

Какие налоги платит ИП в 2021 году и как их рассчитать

- К1 – коэффициент-дефлятор. Минэкономразвития РФ устанавливает этот показатель ежегодно.

- К2 – коэффициент понижения, устанавливается ежегодно региональными структурами ( составляет от 0,005 до 1).

- БД – базовый доход за месяц на единицу физ. показателя.

- ФП – физический показатель, Который бывает количеством трудящихся, торговых объектов или площадью зало для торговли и многие другие варианты.

- Доходы со ставкой 6 процентов.

- Прибыль со ставкой 15 процентов.

Он упрощает введение отчетности и налоговое давление.

Оплата составляет 15 процентов от дохода;

Организация выплачивает в казну 6 процентов от прибыли.

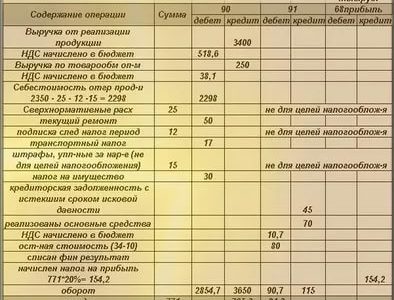

Бухучет и налогообложение в строительстве (нюансы)

ОБРАТИТЕ ВНИМАНИЕ! Возможность учесть в качестве расходов будущих периодов затраты, понесенные в связи с предстоящими строительными работами, предоставляет п. 16 ПБУ 2/2008 «Учет договоров строительного подряда», утвержденного приказом Минфина России от 24.10.2008 № 116н. При этом бухгалтерский учет в строительстве в 2021 году не претерпел никаких изменений.

Если работы по благоустройству (озеленение, устройство тротуаров и др.

) пришлось отложить по погодно-климатическим причинам, предусмотренные строительной сметой расходы такого рода включаются в стоимость строящегося объекта посредством формирования оценочного обязательства (счет 96 «Резервы предстоящих расходов»). Списание выполненных в последующем работ производится за счет данного резерва.

Налоги ИП в 2021 году: изменения в законах и другие нововведения, которые я начал собирать

Но есть и плохая новость: 1 – июля 2021 года будет последним днем, когда ИП на ЕНВД (или ПСН) обязаны начать использовать онлайн-кассы. Разумеется, это касается тех ИП на ЕНВД (или ПСН), которые ранее имели право не использовать кассовую технику при проведении наличных расчетов.

https://www.youtube.com/watch?v=OgP_YiSgEyg

На сайте ГосДумы появился интересный законопроект, в котором предложено для ИП, которые открываются с 1-го по 31 декабря изменить первый налоговый период. То есть, если некий человек стал ИП с 1-го по 31 декабря, то первый раз он будет отчитываться за период с даты постановки на учет в декабре текущего года и до конца следующего года. Он уже одобрен и действует.

Налоги ип в строительстве Ссылка на основную публикацию

📽️ Видео

Патентная система налогообложения для ИП в 2023 годуСкачать

ТОП ОШИБОК НАЧИНАЮЩИХ ИП / ЧТО НУЖНО ЗНАТЬ ПРИ ОТКРЫТИИ ИПСкачать

Как открыть ИП в 2024 году — 4 распространенные ошибкиСкачать

Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)Скачать

ОТКРЫЛИ ИП - ЧТО ДАЛЬШЕ? ЧТО НУЖНО ЗНАТЬ НАЧИНАЮЩЕМУ ПРЕДПРИНИМАТЕЛЮ.Скачать

Как выбрать выгодную систему налогообложения для ИП: лучший налоговый режим 2022 для ИП с таблицейСкачать

Юрист: Как ПРАВИЛЬНО организовать работу по строй подряду. Все нюансы за 10 минСкачать

НАЛОГ 13 НДФЛ С ПРОДАЖИ ПОСТРОЕННОГО ДОМА и ЗЕМЕЛЬНОГО УЧАСТКАСкачать

Как уходят от налогов. Объяснение на пальцахСкачать

Упрощённая система налогообложенияСкачать

Какие налоги платит ИП: УСН, Пенсионные страховые взносыСкачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Как ИП нанять работника в 2022 году: трудовой договор или ГПХ, налоги, взносы, штрафы.Скачать

Топ 8 схем, на которых налоговая ловит предпринимателей. Ошибки ООО и ИП. Бизнес и налоги.Скачать

Что такое патент для ИП и чем он так хорош? Какие налоги, как оформить?Скачать

Патентная система налогообложения в 2023 году. Сколько стоит патент и кто может его получитьСкачать

КАК ОТКРЫТЬ ИП? ПОШАГОВАЯ ИНСТРУКЦИЯСкачать