Не смотря на то, что перечень объектов, которые подлежит обложению у организаций сократился, сам налог никуда не делся. Платить его всё равно нужно. На данной странице размещены образцы заполнения платежных поручений по налогу на имущество организаций по имуществу, не входящему в Единую систему газоснабжения. Предполагаем, что малый бизнес другого-то и не уплачивает.

Впрочем, для двух видов одного налога различными будут только коды бюджетной классификации. Остальные реквизиты в платежках заполняются одинаково. Не думаем, что вам нужно заморачиваться по этому поводу. Пусть у бухгалтеров Газпрома голова болит.

Поскольку налог является региональным, отдельные вопросы налогообложения по нему регулируются законами субъектов Российской Федерации. В частности, законами регионов могут не устанавливаться отчетные периоды.

Тогда и авансовых платежей не будет, а только перечисление за налоговый период, то есть за год. Квартальные расчеты также сдавать не придется.

Однако мы рассмотрим первый вариант, когда уплачиваются авансы и сдаются расчеты налога.

- Авансовые платежи

- Задолженность по налогу уплачиваемая добровольно

- Задолженность по налогу на имущество по требованию налоговой

- Уин отсутствует в требовании ифнс по налогу на имущество

- Образец платежки задолженность по налогу на имущество по требованию с УИН

- Добровольное перечисление пени

- Пени по налогу на имущество по требованию ИФНС

- В требовании от налоговой инспекции нет уин

- Образец платежки пени по налогу на имущество по требованию с УИН

- Штраф по налогу на имущество при наличии требования

- В требовании на штраф отсутствует уин

- Образец платежки штраф по налогу на имущество с УИН

- В два счета: как составить платежное поручение на оплату пеней и штрафов

- Штрафы и пени по налогам и сборам

- Платежное поручение по пеням в 2021-2021 годах — образец

- Уплата пеней платежным поручением в 2021–2021 годах

- Основание платежа — 2-я особенность платежки на пени

- Особенность 3-я — поле 107 «Налоговый период»

- Как указать номер и дату документа — основания уплаты пеней

- Если пени — по взносам

- Итоги

- Кбк пени по ндфл 2021: платежное поручение образец

- Основные сведения

- Образец платежки на пени по НДФЛ 2021

- Какой налоговый период указывать при оплате пеней

- Шаг 1: определяем сумму пеней

- Шаг 2: заполняем платежное поручение по пеням

- Общие правила заполнения платежки по налоговым пеням

- Как заполнить поля 106 и 107 в платежном поручении

- Что писать в поле 106

- Что писать в поле 107

- Образцы заполнения полей 106 и 107 в платежном поручении

- Платеж организации по страховым взносам в ФФОМС за июнь 2021 года

- Платежное поручение по требованию ИФНС: образец заполнения платежки для оплаты недоимки по решению ФНС

- В каких случаях платежка на оплату оформляется по решению ифнс?

- Как заполнить правильно?

- Скачать образец заполнения при недоимке

- Выводы

- 🔍 Видео

Авансовые платежи

Отчетный период по налогу на имущество организаций каждый раз охватывает и предыдущие периоды, то есть увеличивается нарастающим итогом. Однако периодичность авансовых платежей квартальная.

И даже при уплате налога по итогам года, в этом случае нужно ставить в реквизите налогового периода 4 квартал, а не год.

Год будут писать те налогоплательщики, для которых установлена уплата налога только один раз за год.

| 101 | Статус плательщика | 01 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | |

| 104 | КБК | 18210602010021000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором находится ИФНС, в которую сдается декларация |

| 106 | Основание платежа | ТП |

| 107 | Налоговый период | КВ.01.2014; КВ.02.2014; КВ.03.2014; КВ.04.2014 (ГД.00.2014) |

| 108 | Номер документа | |

| 109 | Дата документа | (если уплата производится до подачи декларации (расчета)). ДД.ММ.ГГГГ— дата подписания декларации (расчета) если перечисление после того, как сдан расчет (декларация) |

| 110 | Тип платежа | (с 28 марта 2021 г. значение реквизита 110 не указывается) |

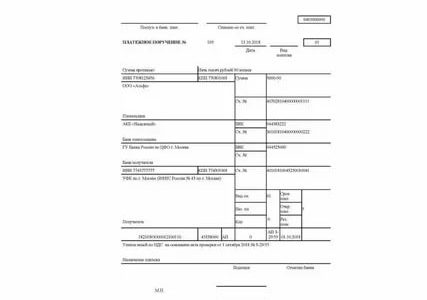

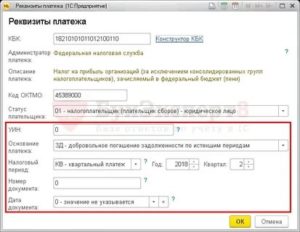

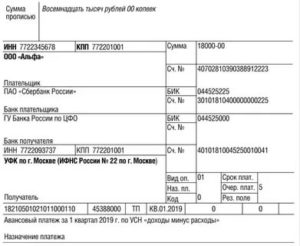

Образец платежного поручения по авансовому платежу налога на имущество за полугодие 2014 года

Скачать образец в формате Word или Excel

Задолженность по налогу уплачиваемая добровольно

При добровольной уплате задолженности по налогу на имущество организаций, в реквизите налогового периода ставим номер квартала, если это платежи текущего года. Если уплачиваем недоимку за прошлые годы, пишем год.

| 101 | Статус плательщика | 01 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | |

| 104 | КБК | 18210602010021000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором находится ИФНС, в которую сдается декларация по налогу на имущество |

| 106 | Основание платежа | ЗД |

| 107 | Налоговый период | ГД.00.2013; КВ.01.2014; КВ.02.2014; КВ.03.2014; КВ.04.2014 |

| 108 | Номер документа | |

| 109 | Дата документа | |

| 110 | Тип платежа | (с 28 марта 2021 г. значение реквизита 110 не указывается) |

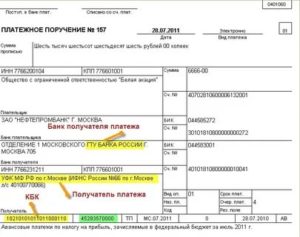

Образец платежного поручения добровольная уплата задолженности по налогу на имущество в 2014 году

https://www.youtube.com/watch?v=XNCDn1Axo4I

Скачать в формате или

Задолженность по налогу на имущество по требованию налоговой

Вместо «ЗД», как в предыдущем примере, следует писать «ТР», если уплачивается задолженность по требованию ИФНС. И другие налоговые поля заполняются иначе.

| 101 | Статус плательщика | 01 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | или 20 знаков УИН |

| 104 | КБК | 18210602010021000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором находится ИФНС, в которую сдается налоговая декларация |

| 106 | Основание платежа | ТР |

| 107 | Налоговый период | Дата, указанная в требовании в качестве срока уплаты в формате ДД.ММ.ГГГГ |

| 108 | Номер документа | Номер требования от ИФНС (только цифры без пробелов и других знаков) |

| 109 | Дата документа | ДД.ММ.ГГГГ— дата требования (рядом с номером в шапке) |

| 110 | Тип платежа | (с 28 марта 2021 г. значение реквизита 110 не указывается) |

Уин отсутствует в требовании ифнс по налогу на имущество

Задолженность по налогу на имущество организаций 2014 по требованию без УИН образец платежного поручения

Скачать в формате или

Образец платежки задолженность по налогу на имущество по требованию с УИН

Если в требовании присутствует УИН, берем этот код и переносим в поле 22 платежного поручения.

Образец заполнения платежки задолженность по налогу на имущество 2014 по требованию с указанием УИН

Скачать в формате или

Профессиональный учет для организаций и индивидуальных предпринимателей в г. Иваново. Мы избавим Вас от проблем и ежедневных забот по ведению всех видов учета и сдачи отчетности. LLC NEW тел. 929-553

Не забываем в КБК заменить цифру 1 на 2 в 14 позиции, если считать слева на право.

Добровольное перечисление пени

Пени считается недоимкой, значит текущим платежом такое перечисление быть уже не может. Тогда, нужно писать «ЗД» в реквизите № 106. Однако если вы поставите «ТП» ошибки практически не будет, и платеж зачислится, куда надо.

Как правило, пени уплачиваются по задолженности за прошлый год. Но встречаются такие чудаки, которые добровольно платят пени, если пересчитали авансовый платеж за прошедший квартал.

Для них в поле «Налоговый период» и нужно указывать значение квартала.

| 101 | Статус плательщика | 01 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | |

| 104 | КБК | 18210602010022000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором находится ИФНС, в которую сдается декларация |

| 106 | Основание платежа | ЗД (ТП) |

| 107 | Налоговый период | ГД.00.2012; ГД.00.2013; КВ.01.2014 – КВ.04.2014 |

| 108 | Номер документа | |

| 109 | Дата документа | |

| 110 | Тип платежа | (с 28 марта 2021 г. значение реквизита 110 не указывается) |

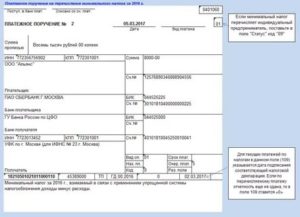

Добровольная уплата пени по налогу на имущество в 2014 году образец платежного поручения

Скачать в формате или

Пени по налогу на имущество по требованию ИФНС

КБК не меняется, остальное всё другое в налоговых реквизитах. УИН может быть, а может и не быть в требовании. Мы выложили и тот и другой образец заполнения.

| 101 | Статус плательщика | 01 |

| 18 | Вид операции | 01 |

| 21 | Очередность платежа | 5 |

| 22 | Код | (или 20 знаков УИН) |

| 104 | КБК | 18210602010022000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором находится ИФНС, в которую сдается декларация |

| 106 | Основание платежа | ТР |

| 107 | Налоговый период | Дата, указанная в требовании в качестве срока уплаты пени в формате ДД.ММ.ГГГГ |

| 108 | Номер документа | Номер требования от ИФНС (только цифры без пробелов) |

| 109 | Дата документа | ДД.ММ.ГГГГ— дата требования (рядом с номером в штампе) |

| 110 | Тип платежа | (с 28 марта 2021 г. значение реквизита 110 не указывается) |

В требовании от налоговой инспекции нет уин

Пени налог на имущество организаций по требованию без УИН образец платежки 2014

Скачать в формате или

Образец платежки пени по налогу на имущество по требованию с УИН

Все знаки кода УИН переносим в отведенное для него поле «22».

Образец платежного поручения пени налог на имущество по требованию в 2014 году с УИН

Скачать в формате или

https://www.youtube.com/watch?v=oW1EHM7I8Bw

Штраф по налогу на имущество организаций уплачивается, как правило, только при наличии требования от налогового органа. А как же иначе? Вариантов всего два. Различаются только УИНом, который либо есть, либо нет.

Штраф по налогу на имущество при наличии требования

В очередной раз меняется циферка в 14-м разряде КБК, теперь на троечку. Необходимые реквизиты для заполнения налоговых полей есть в требовании. Остальные в таблице ниже.

| 101 | Статус плательщика | 01 |

| 18 | Вид операции | 01 |

| 21 | Очередность | 5 |

| 22 | Код | (или 20 знаков УИН) |

| 104 | КБК | 18210602010023000110 |

| 105 | ОКТМО | Код ОКТМО муниципального образования, в котором находится ИФНС, в которую сдается декларация |

| 106 | Основание платежа | ТР |

| 107 | Налоговый период | Дата, указанная в требовании в качестве срока уплаты штрафа в формате ДД.ММ.ГГГГ |

| 108 | Номер документа | Номер требования от ИФНС (только цифры без пробелов и тире) |

| 109 | Дата документа | ДД.ММ.ГГГГ— дата требования (рядом с номером в штампе) |

| 110 | Тип платежа | (с 28 марта 2021 г. значение реквизита 110 не указывается) |

В требовании на штраф отсутствует уин

Штраф по налогу на имущество образец платежного поручения 2014 без УИН

Скачать в формате или

Образец платежки штраф по налогу на имущество с УИН

Образец платежного поручения на штраф по налогу на имущество организаций в 2014 году с указанием УИН

Скачать в формате или

Далее можете ознакомиться с образцами заполнения платежного поручения на уплату НДФЛ организацией.

В два счета: как составить платежное поручение на оплату пеней и штрафов

Вы не вовремя сдали налоговую декларацию? Или забыли уплатить налог? Налоговая инспекция прислала требование об уплате пени и штрафов? Мы поможем вам составить платежное поручение на оплату пеней и штрафов в налоговую инспекцию или внебюджетный фонд.

Штрафы и пени по налогам и сборам

Штраф и пени уплачиваются по реквизитам налоговой инспекции, туда же, куда вы платите налоги. Очередность платежа та же самая, что и при уплате налогов – 5-я[1].

Если получено требование на уплату штрафа или пени, оно может содержать УИН (уникальный идентификатор начислений), его надо указать в поле «Код». Если требования с УИН нет, то в этом поле ставится 0.

ОКТМО указывается обычный, как и при уплате налогов. В поле 106 выбирается основание платежа: при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД.

Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании.

Если требования нет, то в этом поле так же ставится 0.

КБК, если он не указан в требовании, надо искать самостоятельно. Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете. Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год.

Налоговая инспекция может налагать штрафы как по Налоговому кодексу, так и по Кодексу об административных правонарушениях (КоАП). Принцип заполнения платежного поручения при этом один, разные только КБК.

- КБК по пеням и штрафам согласно Налоговому кодексу

- * Пени (статья 75 НК) за несвоевременную уплату и штрафы за неуплату налога (статья 122 НК) — КБК налога, по которому нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2100 (пени) или 3000 (штраф).

- Пример:КБК транспортного налога 182 1 06 04011 02 1000 110, пени по этому налогу уплачиваются на КБК 182 1 06 04011 02 2100 110, а штраф на КБК 182 1 06 04011 02 3000 110

Видео:КАК ОПЛАТИТЬ ПЕНИ ЗА ПРОСРОЧКУ НАЛОГА, КАК ОПРЕДЕЛИТЬ ПЕРВЫЙ НАЛОГОВЫЙ ПЕРИОД И ВОПРОСЫ ЗРИТЕЛЕЙСкачать

Платежное поручение по пеням в 2021-2021 годах — образец

Образец платежного поручения в 2021-2021 годах – пени с его помощью смогут уплатить те, кто просрочил обязательные платежи (налоги, сборы, взносы). В данной статье мы расскажем об особенностях оформления платежки на уплату пени.

Уплата пеней платежным поручением в 2021–2021 годах

Прежде всего, напомним, что посредством пеней обеспечивается своевременность уплаты обязательных платежей. В то же время пеня — это не санкция, а обеспечительная мера.

Подробнее о пенях по налогам читайте в этойстатье.Рассчитать пени можно с помощьюнашего калькулятора.

У платежного поручения на пени есть как сходства с платежкой по основному платежу (в нем ставят тот же статус плательщика, указывают те же реквизиты получателя, того же администратора доходов), так и различия. На последних остановимся подробнее.

Итак, отличие 1-е — КБК (поле 104). Для пеней по налогам всегда есть свой код бюджетной классификации, в 14–17-м разрядах которого указывается код подвида дохода — 2100. С этим кодом связано существенное изменение в заполнении платежных поручений: с 2015 года мы больше не заполняем поле 110 «Тип платежа».

Ранее при уплате пеней в нем проставляли шифр пеней ПЕ. Теперь мы оставляем это поле пустым, а то, что это именно пени, можно понять как раз из КБК.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

В 2021-2021 годах правила заполнения поручений на оплату пеней не изменены.

Основание платежа — 2-я особенность платежки на пени

2-е отличие платежки по пеням — основание платежа (поле 106). По текущим платежам мы ставим здесь ТП. По пеням же возможны следующие варианты:

- Мы самостоятельно посчитали пени и платим их добровольно. В этом случае основание платежа, скорее всего, будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования ИФНС, ведь пени мы, как правило, перечисляем не за текущий период, а за прошлые.

- Уплата пеней по требованию ИФНС. В этом случае основание платежа будет иметь вид ТР.

- Перечисление пеней на основании акта проверки. Это основание платежа АП.

Подробнее о реквизитах платежки читайте в материале«Основные реквизиты платежного поручения».

Особенность 3-я — поле 107 «Налоговый период»

В зависимости от того, что послужило основанием для платежа, будет различаться и заполнение этого поля:

- При добровольной уплате пеней (основание ЗД) здесь будет стоять 0, ведь пени не имеют периодичности уплаты, которая присуща текущим платежам. Если вы перечисляете пени за какой-то 1 конкретный период (месяц, квартал), стоит указать его, например, МС.02.2021 — пени за февраль 2021 года.

- При уплате по требованию налоговиков (основание ТР) — срок, указанный в требовании.

- При погашении пеней согласно проверочному акту (основание АП) тоже ставят 0.

Как указать номер и дату документа — основания уплаты пеней

Если вы платите пени самостоятельно, в полях 108 «Номер документа» и 109 «Дата документа» ставьте 0.

Во всех остальных случаях в поле 108 приведите номер документа — основания платежа (например, требования), при этом знак «№» не ставьте.

В поле 109 укажите:

- дату требования ИФНС — для основания платежа ТР;

- дату решения о привлечении (об отказе в привлечении) к налоговой ответственности — для основания АП.

Образец платежного поручения на уплату пеней в 2021 году можно посмотреть и скачать на нашем сайте:

Скачать образец платежного поручения на уплату пеней

Если пени — по взносам

Все указанные выше особенности платежек по пени с 2021 года относятся и к уплате пеней по страховым взносам, ставшим с этого года налоговым платежом.

О порядке оформления платежных поручений по страховым взносам узнайте из этогоматериала.

Однако эти изменения не коснулись взносов на страхование от несчастных случаев, и пени по ним, как и сами эти взносы, платятся по-прежнему в соцстрах.

При уплате в ФСС и взносов, и пеней по ним в полях 106 «Основание платежа», 107 «Налоговый период», 108 «Номер документа» и 109 «Дата документа» проставляют 0 (пп. 5, 6 приложения 4 к приказу Минфина России от 12.11.2013 № 107н).

А если пени платятся по требованию фонда и по акту проверки, их реквизиты приводятся в назначении платежа.

Итоги

Платежное поручение на уплату пеней оформляется аналогично платежке на уплату налогов (указывается тот же статус плательщика, те же реквизиты получателя и того же администратора доходов).

Уплата пеней по видам налогов и сборов производится по отдельным КБК, в 14–17-м разрядах 14–17 которых указывается код подвида дохода — 2100. В особом порядке заполняются отдельные поля платежки на перечисление пени («Основание платежа» и «Налоговый период»).

Видео:ПЕНИЯ ПО НАЛОГАМ, КАК ПРОВЕРИТЬ И ОПЛАТИТЬ ПЕНИЮ? КАК ВЕРНУТЬ ПЕРЕПЛАТУ?Скачать

Кбк пени по ндфл 2021: платежное поручение образец

Если пени — по взносам

Все указанные выше особенности платежек по пени с 2021 года относятся и к уплате пеней по страховым взносам, ставшим с этого года налоговым платежом.

Однако эти изменения не коснулись взносов на страхование от несчастных случаев, и пени по ним, как и сами эти взносы, платятся по-прежнему в соцстрах.

При уплате в ФСС и взносов, и пеней по ним в полях 106 «Основание платежа», 107 «Налоговый период», 108 «Номер документа» и 109 «Дата документа» проставляют 0 (пп. 5, 6 приложения 4 к приказу Минфина России № 107н).

А если пени платятся по требованию фонда и по акту проверки, их реквизиты приводятся в назначении платежа.

https://www.youtube.com/watch?v=b9DhbXD_QFU

Некоторые значения реквизитов платежки на оплату пеней по налогу отличаются от тех, которые вносят при перечислении недоимки по налогу (см. таблицу).

| Реквизит платёжки | Что указывать при перечислении пеней по НДС |

| Поле 104 | При заполнении платежного поручения в 2021 году КБК пени по НДС имеет такое значение: 182 1 03 01000 01 2100 110 |

| Поле 106 | Здесь приводят основание платежа. При самостоятельном расчете недоимки и пеней по ней значение этого реквизита имеет значение «ЗД». В случае наличия требования от налоговой проставляют код «ТР». А если уплата происходит согласно акту проверки, указывают код «АП». |

| Поля 108 и 109 | При оплате пеней по требованию ИФНС отражают реквизиты этого документа – номер и дату соответственно |

| Поле 107 | Это налоговый период, за который происходит оплата пеней. Здесь нужно проставить дату, указанную в требовании на их уплату. |

| Поле 110 | Значение реквизита «Тип платежа» с 28 марта 2021 года не указывают согласно дополнению в Положение 383-П, утвержденное Банком России |

| Поле 21 | Очередность платежа будет зависеть от наличия налогового требования с пенями. Если оно есть, то в строке ставят цифру «3», если пени оплачиваются добровольно – цифра «5». |

| Поле 22 | Если пени оплачивают на основании налогового требования, то здесь отражают уникальный идентификатор платежа (УИП), если он указан в самом требовании. Иначе ставят ноль. |

| Поле 24 | Если назначение платежа – пени по НДС, то это надо просто расшифровать. А также указать определенный период уплаты и на основании какого документа. |

Остальные реквизиты заполняют так же, как и в других платежках.

Также см. «Платежное поручение на уплату налогов и страховых взносов в 2021 году: расшифровка полей».

Фото Евгения Смирнова, ИА «Клерк.Ру»

Вы не вовремя сдали налоговую декларацию? Или забыли уплатить налог? Налоговая инспекция прислала требование об уплате пени и штрафов? Мы поможем вам составить платежное поручение на оплату пеней и штрафов в налоговую инспекцию или внебюджетный фонд.

Штраф и пени уплачиваются по реквизитам налоговой инспекции, туда же, куда вы платите налоги. Очередность платежа та же самая, что и при уплате налогов – 5-я[1].

Если получено требование на уплату штрафа или пени, оно может содержать УИН (уникальный идентификатор начислений), его надо указать в поле «Код». Если требования с УИН нет, то в этом поле ставится 0.

ОКТМО указывается обычный, как и при уплате налогов. В поле 106 выбирается основание платежа: при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД.

Если требования нет, то в этом поле так же ставится 0.

КБК, если он не указан в требовании, надо искать самостоятельно. Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете. Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год.

Налоговая инспекция может налагать штрафы как по Налоговому кодексу, так и по Кодексу об административных правонарушениях (КоАП). Принцип заполнения платежного поручения при этом один, разные только КБК.

КБК по пеням и штрафам согласно Налоговому кодексу

* Пени (статья 75 НК) за несвоевременную уплату и штрафы за неуплату налога (статья 122 НК) – КБК налога, по которому нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2100 (пени) или 3000 (штраф).

Пример: КБК транспортного налога 182 1 06 04011 02 1000 110, пени по этому налогу уплачиваются на КБК 182 1 06 04011 02 2100 110, а штраф на КБК 182 1 06 04011 02 3000 110

* Штрафы за непредставление налоговой декларации в установленный срок (статья 119 НК) – КБК указываются по такому же принципу, как и при пенях за несвоевременную уплату налога. Т.е. берется КБК налога, по которому подается декларация и в 14-17 разряде ставится 3000.

* Штраф за непредставление справок 2-НДФЛ, сведений о среднесписочной численности, а также иных документов и (или) иных сведений (статьи 119.2, 129.1 и пункт 1 статьи 126 НК) – КБК 182 1 16 03010 01 6000 140

* Штраф за несоблюдение порядка представления налоговой декларации (расчета) в электронной форме (статья 119.1 НК) – КБК 182 1 16 03010 01 6000 140

КБК по штрафам согласно КоАП

* Штрафы за административные правонарушения в области налогов и сборов, предусмотренные КоАП – 182 1 16 03030 01 6000 140

* Штрафы за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт -182 1 16 06000 01 6000 140

* Штрафы за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций 182 1 16 31000 01 6000 140

Принцип заполнения платежного поручения такой же, как и по налоговым штрафам и пеням. Однако есть различия. Так же, как и при уплате взносов, поля 106-109 не заполняются. Даже если есть требование от фонда, номера и даты его в поручении не указываются. Но если есть УИН, то в поле «Код» его надо указать.

https://www.youtube.com/watch?v=M3LVD9WdsQc

Фонд социального страхования выставляет штрафы по двум федеральным законам[2], так же, как и Пенсионный фонд[3]. Кроме этого, оба фонда могут оштрафовать должностных лиц организации по ст.15.33 КоАП.

Штрафы и пени по страховым пенсионным взносам

* Пени (статья 25 закона 212-ФЗ) за несвоевременную уплату и штрафы за неуплату взносов (статья 47 закона 212-ФЗ) – КБК взносов, по которым нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносов на выплату страховой части трудовой пенсии – 392 1 02 02010 06 1000 160, пени за несвоевременную уплату следует платить на КБК 392 1 02 02010 06 2000 160, а штраф за неуплату на КБК 392 1 02 02010 06 3000 160

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета Пенсионного фонда РФ (за исключением ст.48-51 закона 212-ФЗ) – 392 1 16 20010 06 6000 140;

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФФОМС (за исключением ст.48-51 закона 212-ФЗ) – 392 1 16 20030 08 6000 140;

* Штрафы в соответствии со статьями 48 – 51 Федерального закона 212-ФЗ – 392 1 16 20050 01 6000 140.

Штрафы и пени по страховым взносам в ФСС

* Пени за несвоевременную уплату и штрафы за неуплату взносов – КБК взносов, по которым нарушен срок уплаты, в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний – 393 1 02 02050 07 1000 160, пени уплачиваются на КБК 393 1 02 02050 07 2000 160, 393 1 02 02050 07 3000 160.

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФСС – 393 1 16 20020 07 6000 140

[1] Пункт 2 статьи 855 Гражданского кодекса

Как составить платежное поручение по оплате пени по НДФЛ в 2021 году, подробно изложено в соответствующих Приказ и иных нормативных актах. Обращая на них внимание можно исключить вероятность допущения ошибок.

Для возможности перечисления средств в бюджет, крайне важно правильно верно составить платежное поручение, в противном случае нужная сумма не будет зачислена на требуемый счет.

В частности, при наличии ошибок платежка будет отнесена к категории невыясненных со всеми вытекающими последствиями.

Правила формирования платежного поручения подробно изложены в Приказе Минфине № 107н от ноября 2013 года.

Используя специально разработанную форму можно исключить вероятность возникновения многочисленных недоразумений.

Основные сведения

В российском законодательстве отображены сроки, в течении которых плательщик должен в обязательном порядке внести плату в установленном размере.

В случае игнорирования периодов оплаты, то это может повлечь за собой начисление неустойки в виде пени. ОБ этом подробно должно быть описано в соответствующем договоре, а также в действующем законодательстве РФ.

Неустойка может быть:

- фиксированной;

- либо же напрямую зависеть от процентного соотношения за каждый день имеющейся просрочки.

Законодательство РФ не предусматривает возможности достичь нужных договоренностей в устной форме. В частности речь идет о формировании письменного договора.

В период исчисления пени, вне зависимости от того, о ПФР идет речь либо об ФСС ил УФНС, в обязательном порядке должно быть взято во внимание:

- размер задолженности;

- сроки расчетов;

- сумма.

Размер, для которого осуществляется расчет пени, должен быть взят во внимание только тот, который ранее не был по каким-либо причинам уплачен.

https://www.youtube.com/watch?v=0AdQa9tlnDA

К основным признакам пени принято относить:

- использование за просрочку возложенных обязательств;

- ежедневные начисления;

- процентное соотношение.

Расчет пени осуществляется таким образом:

- Изначально устанавливается размер долговых обязательств.

- Далее следует выяснить период просрочки.

- После этого определяется ставка неустойки.

- Далее происходит расчет пени за день. В данном случае сумма долговых обязательств подлежит умножению на ставку.

- Устанавливается суммарный размер пени.

Образец платежки на пени по НДФЛ 2021

Для того, чтобы деньги попали по назначению, необходимо правильно заполнить платежное поручение на перечисление обязательного платежа. Форма платежного поручения утверждена положением ЦБ РФ от 19.06.2012 N 383-П «Положение о правилах осуществления перевода денежных средств» (далее Положение 383-П).

Видео:Налоговые пени: все, что нужно знатьСкачать

Какой налоговый период указывать при оплате пеней

Пропустив срок уплаты налога, компании придется уплачивать пени. Для этого потребуется составить платежное поручение по пеням в 2021 году. Образец, который мы привели для вас, поможет сделать это правильно.

Шаг 1: определяем сумму пеней

Прежде чем составлять платежное поручение по пеням в 2021 году, образец которого представлен ниже, организация должна определить размер пеней.

Если недоимка возникла до 1 октября 2021 года сумму пеней можно вычислить по формуле:

СП = Н х Кд х 1/300 х СР,

где СП – сумма пеней;

Н – сумма неуплаченного вовремя налога;

Кд – количество дней просрочки;

СР – ставка рефинансирования, действующая в период просрочки.

При этом количество дней просрочки считается со дня, следующего за днем, когда налог следовало перечислить в бюджет. И заканчивается днем фактической уплаты недоимки.

Если недоимка возникла после 1 октября 2021 года и позднее, в частности, в 2021 году, то за первые 30 дней просрочки пени считаются по выше приведенной формуле. А за последующие (31-й день и далее) вместо коэффициента 1/300 берется повышенный — 1/150.

Например, компания 6 февраля выплатила зарплату за январь 2021 года. А НДФЛ с нее в размере 25 800 руб. уплатила в бюджет только 27 февраля. Просрочка составляет 20 дней. Так как перечислить налог в бюджет надо было на следующий день после выплаты зарплаты (п. 6 ст. 226 НК РФ).

Ставка рефинансирования в эти дни была 10%. Таким образом, размер пеней составит 172 руб. (25 800 руб. х 20 дн. х 1/300 х 10%).

Шаг 2: заполняем платежное поручение по пеням

Чтобы заполнить платежное поручение по пеням в 2021 году, некоторые реквизиты можно взять из платежки на уплату налога. Одинаковыми будут следующие данные:

- статус плательщика (поле 101);

- наименование организации, ее ИНН и КПП (поля 8, 60 и 102);

- банковские реквизиты организации (поля 10, 9, 11 и 12);

- наименование получателя, его ИНН и КПП (поля 16, 61 и 103);

- банковские реквизиты получателя (поля 13, 14, 15 и 17);

- очередность платежа (поле 21);

- ОКТМО (поле 105).

Теперь расскажем о тех реквизитах, которые отличаются.

КБК (поле 104). КБК для налога и КБК для пеней по этому налогу схожи. Различается только код подвида дохода (14 – 17 разряды КБК). Для налога это 1000, а для пеней – 2100. Например, КБК для уплаты НДФЛ налоговым агентом – 182 101 02010 01 1000 110, а КБК для уплаты пеней по НДФЛ – 182 101 02010 01 2100 110.

Основание платежа (поле 106). Уплачивая налог, фирма поставит в этом поле ТП. При уплате пеней в нем будет одно из следующих значений:

- ЗД – при добровольной уплате пеней;

- ТР – при уплате пеней по требованию ИФНС;

- АП – при уплате пеней по акту проверки.

Налоговый период (поле 107). Уплачивая пени по собственной воле (основание ЗД), в поле 107 указывается 0. Аналогично следует поступить, если пени погашаются по акту проверки (основание АП).

Если же перечисляются пени за какой-то конкретный период, то его следует отразить в поле 107. Так, при уплате пеней за январь 2021 года в поле 107 надо поставить МС.01.2021.

Когда пени перечисляются по требованию ИФНС (основание ТР), в поле 107 вписывается срок из требования.

https://www.youtube.com/watch?v=-67EoLbf8jw

Номер и дата документа (поля 108 и 109). При самостоятельной уплате пеней в этих полях записываются нули. Если же пени перечисляются в принудительном порядке, то в поле 108 указывается номер требования или решения о привлечении к ответственности. А в поле 109 заносится дата требования или решения о привлечении.

Также имейте в виду, что в 2021 году обновили КБК по пеням (и штрафам) на пенсионные страховые взносы, начисленные по доптарифу. Указанные коды разнятся в зависимости от результатов спецоценки условий труда.

Общие правила заполнения платежки по налоговым пеням

Предназначенные для уплаты в адрес ИФНС пени — это сумма, формирующаяся в результате более поздней уплаты налогов в бюджет по сравнению с установленными для этого сроками (п. 1 ст. 75 НК РФ). Перечисляются они в ту же инспекцию, куда уплачиваются соответствующие налоги.

Документ на уплату пеней оформляется по тем же принципам, что и на сам налоговый платеж, но с рядом нюансов. Так же как и для платежа по налогам, в него вносятся:

- название, ИНН, КПП и банковские реквизиты плательщика;

- название, ИНН, КПП и банковские реквизиты налогового органа;

- очередность платежа, КБК, ОКТМО, основание для уплаты;

- назначение платежа.

Со своими особенностями при уплате пеней отражаются:

- Очередность платежа. Ее выбор будет зависеть от основания, по которому происходит оплата.

- КБК. Основной набор цифр для пеней всегда схож с применяемым для налога, по которому платятся пени, но знаки 14–17 — это обязательно 2100, указываемые только для пеней.

- Основание платежа. Здесь не всегда бывает достаточно основания для уплаты (их для пеней несколько). Могут потребоваться данные о периоде, за который делается платеж, и документе, по которому производится оплата.

- Назначение платежа. Указывается, что уплачиваются пени и по какому именно налогу, также может возникнуть необходимость в иных сведениях.

Правила оформления платежных поручений на уплату пеней по налогам с 2021 года применяются также в отношении страховых взносов, подчиняющихся НК РФ. Но при уплате пеней по взносам на травматизм, оставшимся в ведении ФСС, тоже придется учесть ряд особенностей.

Основание платежа, указываемое в платежном документе по пеням, зависит от того, добровольно или по документу, оформленному в ИФНС, он делается:

- О добровольности платежа будут свидетельствовать буквы ЗД, проставляемые в поле 106. Их наличие позволяет не вносить иные отметки, связанные с основанием платежа (о периоде оплаты, номере и дате документа), и ограничиться проставлением в предназначенных для них полях (107–109) цифры 0. Если же уплачиваемую сумму можно привязать к определенному налоговому периоду, то в поле 107 можно сделать ссылку на него в формате МС.05.2021 или КВ.02.2021.

- Документы, оформляемые ИФНС в отношении пеней, делятся:

- На требование об уплате. По нему в поле 106 следует проставить буквы ТР, а в следующих за ним полях — срок уплаты, указанный в требовании (поле 107), номер требования (поле 108) и его дату (поле 109).

- Акт проверки. В отношении него в поле 106 появятся буквы АП и, так же как для требования, нужно будет проставить срок уплаты, указанный в акте, номер акта и его дату в строках 107–109.

Видео:ЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЕЖ. ПЕНИ ПО НАЛОГАМ И ВЗНОСАМСкачать

Как заполнить поля 106 и 107 в платежном поручении

Платежное поручение представляет собой документ, целью которого — перевод денежных средств с банковского счета отправителя на счет получателя. Является самым частым в обращении документом финансовой сферы деятельности. Для бюджетных учреждений форма документа утверждена Банком России в правилах осуществления перевода денежных средств (Положении ЦБ РФ от 19.06.2012 N 383-П).

Реквизиты платежного поручения обязательно включают в себя все необходимые идентификаторы плательщика и получателя. Для перечислений в пользу налоговых агентов, фондов или иных бюджетных платежей необходимо заполнять поля под номерами 106 и 107.

Что писать в поле 106

Эти реквизиты несут в себе информацию об основании и налоговом периоде, за который производится оплата.

Поле 106 в платежном поручении 2021 года заполняется двумя знаками и может принимать значения из перечня, который утвержден Центральным Банком.

Итак, чтобы помочь разобраться, как правильно заполнить в платежном поручении поле 106 (основание платежа), мы составили специальную таблицу с пояснениями. Она поможет разобраться с обозначениями, которые можно казывать в основании платежа 106, расшифровка 2021 года дана в левом столбце.

| ТП | Обозначает оплаты текущего года по задолженностям и начислениям |

| ЗД | Обозначает, что вы сами нашли недоимку или ошибку по оплате и, не дожидаясь требования налоговой, внесли недостающую сумму в бюджет |

| БФ | Ставится, когда плательщиком является физическое лицо и денежные средства списываются с его банковского счета |

| ТР | Нужно ставить, когда задолженность была обнаружена и предъявлена к оплате налоговым органом |

| РС | Обозначает погашение долга, который может уплачиваться в рассрочку |

| ОТ | Необходимо применить в случае погашения задолженности, которая была отсрочена |

| РТ | Погашение реструктурируемой задолженности |

| ПБ | Указывается в случае погашения задолженности банкротящимися организациями |

| ПР | Заполняется при погашении долга, который приостановили к взысканию |

| АП | Обозначает, что необходимо погасить долг после проверки организации и выставления акта проверки |

| АР | Ставится в случае погашения задолженности по исполнительному документу |

| ИН | Применяется для погашения инвестиционного налогового кредита |

| ТЛ | Применяется в делах о банкротстве, когда задолженность платится третьим лицом |

| ЗТ | Указывается для погашения текущей задолженности банкротящимися организациями |

Что писать в поле 107

Поле 107 в платежном поручении имеет 10 обязательных знаков. Восемь из них — смысловые, в еще два знака — разделяющие точки. Например, МС.06.2021.

Согласно указаниям Банка России первые два знака в реквизите 107 заполняются в зависимости от периода оплаты и, соответственно, обозначают его:

- МС — за месяц;

- КВ — за квартал;

- ПЛ — за полугодие;

- ГД — за год.

Следующие два смысловых знака (4-й и 5-й) реквизита 107 заполняются согласно периоду оплаты и, соответственно, по выбранным ранее первым двум параметрам.

То есть, если платеж ежемесячный — показатель может быть выбран от 01 до 12 в зависимости от месяца, за который осуществляется. Квартальные — от 01 до 04. Полугодовые — 01 или 02.

При перечислении денежных средств один раз в год в 4 и 5-ом знаках указывается – «00».

Последние 4 знака заполняются в соответствии с годом, за который производится оплата.

https://www.youtube.com/watch?v=v68WoZrBjWg

В случае, когда законодательство предусматривает конкретную дату уплаты налога, поле 107 в платежке стоит заполнять, указав эту дату, например:

- МС.06.2021;

- КВ.02.2021;

- ПЛ.01.2021;

- ГД.00.2021;

- 15.07.2021.

При невозможности указать требуемые значения, платежное поручение может не сохраниться и выдать ошибку о том, что поле «основание платежа 106» не заполнено. В таком случае в полях 106 и107 платежки возможно поставить значение «0».

Образцы заполнения полей 106 и 107 в платежном поручении

Рассмотрим образцы заполнения полей основание платежа 106 и налоговый период 107 платежки для наиболее частых ситуаций.

Платеж организации по страховым взносам в ФФОМС за июнь 2021 года

Видео:Как оплатить ПЕНИ за несвоевременно оплаченные пенсионные , социальные и ОСМССкачать

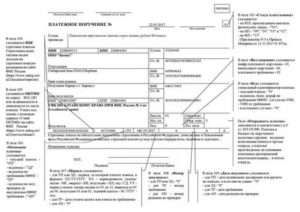

Платежное поручение по требованию ИФНС: образец заполнения платежки для оплаты недоимки по решению ФНС

Требование налогового органа об уплате недоимки по налогу (штрафа, пени) является своего рода извещением об имеющейся задолженности для ее погашения в установленный срок (п. 1 статья 69 НК РФ). Оно составлено в виде таблицы с разбивкой сумм долга.

Оплатить требование следует не позднее 8 рабочих дней со дня его получения (если иной срок не обозначен в требовании). Для этого заполняется платежное поручение.

В каких случаях платежка на оплату оформляется по решению ифнс?

Если юридическими лицами не соблюдаются нормы Налогового Кодекса, бухгалтером предприятия совершаются ошибки (оплата взноса, налога позже обозначенного в законодательстве срока, отсутствие оплаты по налоговым обязательствам), то в адрес компании вскоре будет направлено требование от налоговой инспекции для перечисления недостающих сумм, в том числе пени и штрафы.

Получив требование о погашении недоимки от надзорного органа, добросовестные налогоплательщики оформляют платежное поручение для уплаты обязательств.

Как заполнить правильно?

При внесении сведений в платежный документ используются тот же бланк, что и при перечислении текущих обязательств по налогам.

Форма платежки закреплена положением Центробанка РФ (№383-П) и обозначена индексом 0401060.

Для своевременного исполнения требования необходимо оформить платежное поручение с указанием всех необходимых данных. Обозначенные суммы задолженности перечисляются по тем же реквизитам, которые вносятся при оплате налога, сбора.

Получателем в платежном поручении будет являться подразделение налоговой инспекции, территориально закрепленное за организацией.

Заполнение строк платежного поручения при получении требования об оплате недоимки:

- очередность платежа — проставляется значение 3;

- код — при получении документа о взыскан пени, штрафа в нем может быть прописан уникальный идентификатор начислений (УИН), состоящий из 20, 25 символов, который необходимо указать в поручении, при его отсутствии ставится цифра «0»;

- ОКТМО — комбинация цифр в зависимости от места регистрации юридического лица, частного предпринимателя;

- основание платежа — ставятся заглавные буквы ТР, что свидетельствует о получении требования от налоговой инспекции;

- поле 104 — КБК, указывается в соответствии с данными требования ИФНС;

- показатель налогового периода (поле 107) — предельный срок оплаты недоимки, обозначенный в документе, формат строго определен (к примеру, КВ.03.2021 — третий квартал 2021 года);

- поля 108 и 109 — вписывается номер и дата оповещения об имеющейся задолженности перед бюджетом.

Налогоплательщик вправе самостоятельно оплатить задолженность, в этом случае, в основании платежа проставляется ЗД (самостоятельная оплата задолженности предприятием, не дожидаясь уведомления инспекции), поля 107, 108, 109 содержат значение «0».

Для исполнения обязанности по погашению возникшей недоимки по налогам, сборам в платежке следует внимательно указывать счет Федерального казначейства и наименование банка получателя, а также особое внимание необходимо уделить КБК.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

В соответствии с нормами 45 статьи (п.7) НК РФ с 2021 года счет Федерального казначейства допустимо уточнять, что позволяет налогоплательщику при возникновении ошибки в написании счета написать заявление на уточнение платежа, нет необходимости заново погашать задолженность, возвращать неверно перечисленные денежные средства.

https://www.youtube.com/watch?v=CmcxLwE4jkg

Поле «Сумма прописью» заполняется в соответствии с полученным требованием из ИФНС.

Если выставленные суммы некорректны по мнению руководства компании, и существуют доказательства для предоставления их в суд, платеж допускается осуществить частично.

Получив требование, налогоплательщик может выразить несогласие с выставленной суммой задолженности и приступить к обжалованию документа.

Например, в соответствии с ранее подписанным актом сверки с ИФНС у предприятия все обязательства были исполнены. В связи с этим, направленное требование можно посчитать ошибочным и выразить несогласие с предъявленными суммами.

Очередность текущих налогов, оплачивающихся в добровольном порядке, в 21 поле платежки обозначается цифрой 5. Данное значение проставляется до момента получения запроса о погашении недоимки.

Третья очередность при оформлении платежа по требованию налоговых инспекторов подчеркивает приоритетность погашения задолженности, а текущие налоги оплачиваются позднее.

Основанием для направления требования является проведение проверки контролирующим органом и обнаружение у конкретного предприятия долга по обязательным налоговым отчислениям, пропуск, несвоевременная уплата налогов, сборов, взносов.

Если в требовании зафиксирована задолженность по нескольким КБК, то по каждой строке формируется отдельное платежное поручение.

Также разделять нужно задолженность по налогу, пени и штрафам.

Скачать образец заполнения при недоимке

Скачать образец платежного поручения при оплате недоимки – ссылка.

Как правильно заполнить платежное поручение на уплату пеней, можно узнать из данного видео:

Выводы

При невыполнении требования в установленный срок далее последует принудительное взыскание задолженности через инкассовые поручения, исковые заявления, что чревато дополнительными расходами.

🔍 Видео

Где посмотреть пеню за пенс, соц и мед отчисления. Как оплатить пеню через приложение КаспийСкачать

Задолженность по налогам, срок которой превысил 3 года можно списать через судСкачать

Где взять сумму пени по налогам к начислению в 2023 гСкачать

За неоплаченные налоги начисляются пениСкачать

Как оплатить налоги через приложение Сбербанк Онлайн? Поиск и оплата налогов по ИННСкачать

Как заплатить меньше налогов? / Что будет делать налоговая, если нет денег на уплату налога?Скачать

Взыскание налоговой задолженности с физических лицСкачать

Налоговое уведомление не пришло. Могу не платить налог!?Скачать

Самозанятость: Не совершай эти ошибки! Оплата налога, Чеки, ДоговорыСкачать

КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

Транспортный налог 2021: сроки оплаты, пениСкачать

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Единый налоговый платеж. Разбираемся как и куда платитьСкачать

НАЛОГОВАЯ ЗАДОЛЖЕННОСТЬ │Что грозит за неуплату налогов? Штрафы и пени за неуплату налоговСкачать

Как рассчитать пени по налогам по новым правилам?Скачать