В сложной финансовой ситуации или при желании улучшить жилищные условия, заемщик может продать свою квартиру, находящуюся в залоге у банка. Для проведения официальной сделки необходимо получить согласие кредитора, а после погашения задолженности, снять обременение с недвижимости и передать права собственности покупателю.

Существует 5 основных способов, как продать квартиру в ипотеке Сбербанка, каждый из которых, имеет свои преимущества и недостатки.

- Причины продажи ипотечной недвижимости

- Можно ли продать квартиру в ипотеке Сбербанка

- Юридические нюансы продажи ипотечной недвижимости

- Отношение банковской организации к продаже ипотечной недвижимости

- Нужно ли согласовывать продажу ипотечного жилья с банком

- Как получить разрешение на продажу жилья с непогашенной ипотекой

- Способы продажи ипотечного жилья

- Досрочная оплата ипотеки покупателем

- Продажа квартиры с погашением ипотеки

- Продажа жилья вместе с ипотечным долгом

- Продажа ипотечной недвижимости Сбербанком

- Почему жилье попадает под арест

- Принципы аукциона Сбербанка

- Где проводятся торги

- Плюсы и минусы аукциона

- Продажа жилья в ипотеку другого банка

- Пакет документов для продажи

- Этапы продажи ипотечного жилья

- Нюансы продажи жилья с обременением

- По программе «Военная ипотека»

- По программе «Ипотека плюс материнский капитал»

- При наличии несовершеннолетних

- Как продать квартиру в ипотеке сбербанка и купить другую в ипотеку

- Доступна ли продажа ипотечной квартиры?

- Ситуации, когда может потребоваться продажа квартиры

- Продажа квартиры, находящейся в ипотечном кредите

- Ищем покупателя для приобретения залогового имущества

- Продаём кредитные обязательства

- Продаём квартиру через банк

- Продаём ипотечную квартиру и приобретаем другую

- Продажа дома через ипотеку сбербанк

- Можно ли продать квартиру в ипотеку: как это происходит, не опасно ли

- Риски продавца при продаже квартиры в ипотеку

- Процесс продажи квартиры по ипотеке: риски продавца

- Продажа квартиры через ипотеку сбербанк пошаговая инструкция

- Покупка дома с земельным участком в ипотеку Сбербанка

- Документы, которые нужны, чтобы продать квартиру в ипотеку Сберабанка

- Официальный сайт Сбербанка России

- Правила оформления ипотечного кредита на покупку дома с земельным участком

- Ипотека Сбербанк на покупку частного дома: условия, калькулятор

- Конкурентные преимущества

- Процентные ставки

- Условия ипотеки на покупку дома от Сбербанка

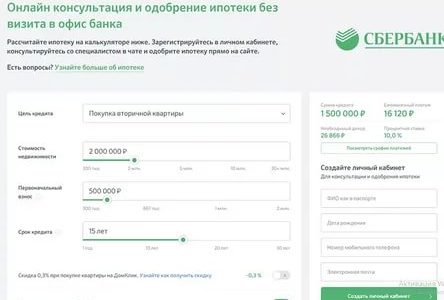

- Рассчитать кредит на покупку дома через Сбербанк

- Требования кредитора

- Кто может быть заемщиком

- Созаемщики

- Требования к объекту недвижимости

- Необходимые документы

- Документы по залогу

- Процедура оформления

- Пошаговая инструкция: покупка дома в ипотеку Сбербанк

- 🔥 Видео

Причины продажи ипотечной недвижимости

Продать квартиру, находящуюся в ипотеке, не прочь некоторые категории заемщиков, причин этому несколько:

- Сложности с выплатой займа. Из-за сокращения, увольнения, потери трудоспособности или иных непредвиденных обстоятельств должник не может в полной мере рассчитаться по кредитным обязательствам.

- Покупка новой квартиры. С появлением второго/третьего малыша семья нуждается в более просторной жилплощади или финансовые возможности позволяют приобрести недвижимость в другом районе города.

- Обстоятельства внутрисемейного или бытового характера (свадьба, развод, конфликты с соседями, иные причины — могут вынудить людей продать квартиру).

Можно ли продать квартиру в ипотеке Сбербанка

В соответствии с Федеральным Законом № 102 и ГК РФ заемщик вправе перепродать ипотечную квартиру Сбербанка, но только при его согласии. По договору, залогодержателем является кредитор, а так как он заинтересован в ликвидности объекта, то обязан быть в курсе любых сделок с недвижимостью.

Оформить согласие можно после объяснения причин, приведших к необходимости продажи объекта залога. Если банк примет указанные обстоятельства, официальное ходатайство будет одобрено.

Юридические нюансы продажи ипотечной недвижимости

Согласно ФЗ № 102 «Об Ипотеке» и ГК РФ, заемщик имеет право использовать приобретенную квартиру по своему назначению, но распоряжаться ею только с согласия залогодержателя. При несоблюдении требования, клиента обвинят в нарушении условий ипотечного кредитования.

Тайно продать ипотечную квартиру не получится, покупатель не сможет зарегистрировать ее в Росреестре из-за обременения.

Отношение банковской организации к продаже ипотечной недвижимости

Банки заинтересованы в своевременном погашении кредитов. Поэтому при возникновении у заемщика желания продать ипотечную квартиру, они пойдут навстречу.

Сбербанк разрешает реализовать недвижимость, которая находится у него в залоге, и помогает в осуществлении сделки.

Нужно ли согласовывать продажу ипотечного жилья с банком

Согласовывать продажу ипотечной недвижимости нужно всегда, кроме случаев, когда покупатель погашает всю задолженность.

Если в кредитном договоре прописана возможность реализации жилья, передаваемого в залог, то банк не имеет права препятствовать сделке. В иных обстоятельствах, решение зависит от причин, указанных в заявлении.

Кредитор может отказать заемщику, решившему продать ипотечную квартиру, в связи с утратой ожидаемой прибыли от выплаты процентов.

Как получить разрешение на продажу жилья с непогашенной ипотекой

Получить разрешение на продажу квартиры, находящейся в залоге у Сбербанка, может каждый заемщик, если иное не прописано в кредитном договоре. Заявление необходимо подать в отделение учреждения, указав объективные причины. Ответ кредитора будет зависеть от способа реализации недвижимости, срока выплаты процентов.

Для увеличения шансов на положительное решение, продавцу нужно найти клиента, который реально готов купить квартиру за наличные или оформить ипотеку в Сбербанке. Кандидатура будущего владельца рассматривается кредитором, но при несоответствии требованиям, в продаже будет отказано.

Способы продажи ипотечного жилья

Без договора продажа квартиры невозможна. Процедура начинается с обязательного посещения банка для определения приемлемого варианта реализации ипотечной недвижимости.

Досрочная оплата ипотеки покупателем

Способ предполагает внесение задатка от покупателя для погашения ссудной задолженности с дальнейшим снятием обременения. Остаток средств продавцу перечисляется после перехода права собственности.

Важно! При отсутствии нотариального заверения, владелец квартиры может отказаться от сделки, не вернув задаток, поэтому второй стороне необходимо защитить свои интересы.

Продажа квартиры с погашением ипотеки

Существует еще один способ, позволяющий продать квартиру, взятую в ипотеку в Сбере. В этом случае кредитор выступает в роли получателя задатка, а во время сделки используются депозитарные ячейки: первая — для банка, а вторая — для продавца.

https://www.youtube.com/watch?v=KqTgKB_nJQU

Из минусов можно выделить только то, что сделку контролирует банк, и сроки проведения зависят от него. При срочной продаже — это неудобно.

Продажа жилья вместе с ипотечным долгом

Схема, предполагающая передачу прав собственности на квартиру вместе с кредитными обязательствами. Подходит тем, у кого недостаточно средств на покупку жилья .

Продать дом/квартиру в ипотеке с долгами довольно сложно, поэтому сделка оформляется агентствами недвижимости, аккредитованных банком.

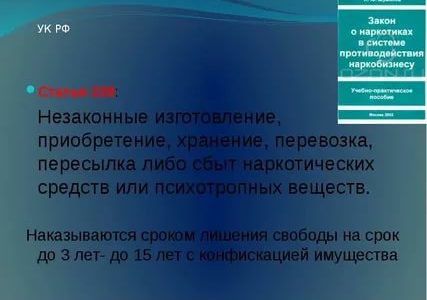

Продажа ипотечной недвижимости Сбербанком

Четвертая схема. Используется только при наличии серьезных просрочек или при условии, что заемщик уведомил кредитора о невозможности оплачивать ссуду. Продать квартиру банк может с торгов на специализированных интернет-площадках.

Покупать недвижимость, которая находится в залоге, можно по цене ниже рыночной. Банку важно вернуть выданный займ, не учитывая интересы продавца.

Почему жилье попадает под арест

Основной причиной ареста является несвоевременное исполнение кредитных обязательств владельцем квартиры. Если сумма долга по ипотеке приближена к стоимости недвижимости, то банк может потребовать наложение санкции.

Иные причины:

- Жилье выступает предметом споров по завещанию, и до разрешения конфликта квартира будет арестована.

- Владелец недвижимости имеет задолженность по налогам.

- Собственность заложена в ломбарде.

Принципы аукциона Сбербанка

Сбербанк соблюдает нормы законодательства на каждом этапе торгов. Он предлагает своим пользователям удобный, простой интерфейс, понятный функционал и доступные тарифные планы. С помощью сервиса возможно выкупить квартиру в залоге в любом субъекте РФ на условиях абсолютной анонимности.

Где проводятся торги

Торги осуществляются на официальной интернет-площадке Сбербанка.

Плюсы и минусы аукциона

Преимущества приобретения квартиры, находящейся в ипотеке Сбербанка, через аукцион:

- Быстрая продажа недвижимости с передачей прав собственности.

- Приобрести жилье можно с хорошей скидкой.

- Спрос объекта продажи отражается в системе.

Недостатки:

- На торгах стоимость квартиры может существенно возрасти.

- Оформить кредит или ипотеку на покупку лота невозможно.

- Только при постоянном контроле рынка недвижимости можно провести выгодную сделку.

- На каждые торги нужно оформлять заявки.

- При излишнем азарте можно превысить имеющийся лимит средств.

Продажа жилья в ипотеку другого банка

Существует два варианта продажи квартиры в ипотеку клиенту другого банка:

- Процедура двойного обременения. Первичный кредитор разрешает второму банку наложить обременение.

- Полное погашение ссудной задолженности за счет личных средств покупателя с последующим снятием закладной.

Самое главное — убедить банк в безопасности сделки.

Пакет документов для продажи

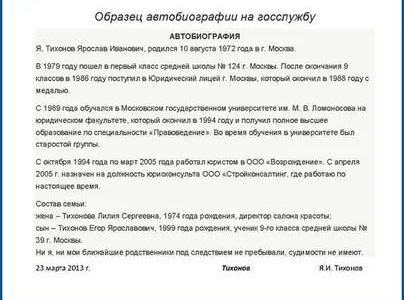

Документы для осуществления сделки:

- паспорта обеих сторон;

- справка, подтверждающая платёжеспособность покупателя;

- договор купли-продажи;

- справка об отсутствии долга по ссудному счету;

- закладная по ипотеке;

- документ о зачислении средств в счет долга за недвижимость;

- выписка о снятии обременения.

Этапы продажи ипотечного жилья

Каждый способ предусматривает особый порядок продажи квартиры в ипотеке.

Этапы досрочной выплаты ссуды:

- Заемщик получает согласие Сбербанка на продажу обремененной квартиры.

- Банк определяет остаток задолженности по ипотеке.

- С покупателем составляется предварительный договор купли-продажи и заверяется у нотариуса.

- Продавец выписывает зарегистрированных жильцов из квартиры.

- Должник погашает ссуду полученным задатком и снимает обременение.

- Обе стороны подписывают договор и регистрируют переход права собственности в регистрационной палате.

- Покупатель передает оставшиеся средства продавцу.

Процедура продажи квартиры с погашением ипотеки:

- Банк одобряет перепродажу недвижимости и определяет оставшуюся сумму задолженности.

- Покупатель в первую депозитарную ячейку вносит сумму, равную невыплаченной ипотеке. Во вторую — остаток для продавца.

- Стороны подписывают договор и подтверждают сделку в Росреестре.

- После регистрации прав собственности, залоговое обязательство переходит к покупателю, а предыдущий владелец получает доступ к первой ячейке.

- После погашения долга, бывшему владельцу выдают погашенную закладную на жилье, которую необходимо направить в МФЦ для получения выписки из ЕГРН об отсутствии обременения.

- Продавец получает средства из второй ячейки.

Этапы продажи квартиры совместно с кредитными обязательствами:

- Заемщик подает заявление в банк на продажу ипотечной недвижимости.

- Самостоятельно или по рекомендации банка клиент находит покупателя, готового оформить недвижимость в ипотеку. Первый взнос должен быть не менее суммы задолженности по ипотеке.

- Обе стороны заключают у нотариуса договор задатка.

- Покупатель передает первый взнос (задаток) продавцу или банку для погашения задолженности по займу.

- В МФЦ владелец квартиры снимает с нее обременение и получает выписку из ЕГРН.

- Покупатель и продавец собирают требуемые документы и передают в Сбербанк.

- Будущим владельцем квартиры заказывается ее оценка.

- Обе стороны сделки подписывают договор купли-продажи, регистрируют переход прав собственности.

- Покупатель перечисляет оставшуюся сумму.

Этапы оформления продажи недвижимости Сбербанком:

- Заемщик получает одобрение кредитора на продажу недвижимости и подписывает согласие на реализацию объекта.

- После оценки банк выставляет квартиру на торги. Во время продажи цена может снижаться без уведомления владельца.

- Открываются две депозитные ячейки, первая — для банка, вторая — для продавца.

- Обе стороны заключают договор купли-продажи.

- Банк направляет документы в Росреестр для снятия обременения и получает средства т первой ячейки.

- После регистрации перехода прав собственности продавец получает остаток денег.

Нюансы продажи жилья с обременением

Продажа недвижимости, находящейся в залоге у банка возможна и официально разрешена законом. Однако, в некоторых случаях процедура имеет свои особенности.

По программе «Военная ипотека»

По договору на военную ипотеку квартира находится в залоге у банка и государства. Продать ее можно, если полностью выплатить долг, или после переуступки прав вместе с долговыми обязательства третьему лицу без снятия обременения.

https://www.youtube.com/watch?v=bvwaKni-X-8

Покупателем квартиры может стать любой гражданин.

По программе «Ипотека плюс материнский капитал»

Продать квартиру, купленную с помощью средств материнского капитала, сложно. Трудности связаны с некоторыми нюансами:

- нужно убедить органы опеки и попечительства, что права детей не будут ущемлены в будущем, и получить от них согласие;

- владельцы квартиры могут продать ее, только при условии, что приобретут новую, направят деньги на постройку дома или разместят вырученные средства на вкладе для детей;

Порядок сделки:

- Получение согласия органов опеки и попечительства, и Сбербанка.

- Поиск покупателя и заключение договора купли-продажи.

- Получение задатка в сумме, равной остатку ссудной задолженности.

- Снятие обременения с недвижимости.

- Получение остатка средств от покупателя.

Важно! Оспорить и обойти запрет на продажу квартиры со стороны органов попечительства невозможно.

При наличии несовершеннолетних

В том случае, если одним из владельцев квартиры является гражданин, не достигший 18 лет, необходимо письменное согласие органов опеки и попечительства.

Уполномоченное лицо должно убедиться в том, что права ребенка не нарушены и будущие жилищные условия соответствуют санитарно-техническим нормам. Сотрудники службы выезжают по адресу новой и старой квартир, проводят оценку и составляют отчет.

Сделка, в которой участвуют дети — риск для покупателя. В будущем, в судебном порядке истцы могут доказать, что права несовершеннолетних были нарушены.

Видео:Как продать ипотечную квартиру? | Об ипотеке и продаже в 2022 годуСкачать

Как продать квартиру в ипотеке сбербанка и купить другую в ипотеку

В последнее время продажа кредитного имущества только-только начинает набирать обороты. Многие с удовольствием покупают такую недвижимость. Да и самый популярный банк РФ с лёгкостью позволяет реализовать такую возможность. Она может потребоваться когда угодно.

Например, если Вы ждёте пополнения в семье – была однушка, а теперь требуется двушка, чтобы у ребёнка уже была собственная комната. И это крайне удобно. Сегодня Вы узнаете, как продать квартиру в ипотеке Сбербанка и купить другую в ипотеку.

Об этом мало где рассказано настолько точно, как это постарались сделать мы.

pixabay.com

Доступна ли продажа ипотечной квартиры?

Так как в жизни бывают различные ситуации и далеко не все из них можно предвидеть, кредиторы прекрасно понимают, что может возникнуть и такая, когда потребуется продажа квартиры. Эти условия должны быть прописаны в договоре изначально. Поэтому рекомендуем изучать его настолько внимательно, насколько это вообще возможно.

Практика говорит об актуальности следующих вариантов продажи:

- Погашение задолженности раньше указанного в договоре срока. То есть, Вы ищете покупателя, который готов к покупке квартиры, обременённой дополнительным залогом.

- Перекредитование. Наиболее подходящий вариант для тех заёмщиков, что высмотрели в соседнем банке через дорогу куда более выгодные условия. Тогда появляется возможность погасить ипотечную задолженность значительно быстрее (не всегда).

- Смена заемщика. Суть заключается в том, что Вы ищете покупателя, который хочет взять обязательства по ипотеке на себя. Заёмщику доступны то вложенные ранее средства, что пошли на оплату задолженности.

Из вышенаписанного можно сделать вывод о том, что выплачивать ипотеку вовсе необязательно, если Вы собираетесь продавать квартиру. Однако, к данному вопросу нужно подходить с полнейшей ответственностью.

Ситуации, когда может потребоваться продажа квартиры

В целом, можно привести лишь несколько актуальный примеров продажи на таких условиях. И это:

- Потеря основного заработка или невозможность в дальнейшем платить за ипотеку. Большинство людей ведь не задумываются о том, что будет завтра, зато сегодня они берут своё жильё. Пусть и в ипотеку. А потом, когда их увольняют с работы, начинаются проблемы. Но ведь график платежей совершенно никуда не делся и придётся как-то решать эту проблему. И одним из выходов является продажа ипотечной собственности.

- Требуется покупка новой квартиры. Если Вы финансовые трудности не испытываете, Ваша семья стала больше или просто решили обзавестись более просторной квартирой – это также отличный вариант. Также это пользуется спросом, если человек по определённым обстоятельствам вынужден переехать в другой города (работа, семья и так далее).

- Заработок денежных средств на ипотеке. Безусловно, есть и такие умельцы, кто на этом зарабатывает. Притом, достаточно хорошо. Все же понимают, что на этапе строительства квартиры продаются за куда меньшие сумму, нежели потом. И как только дом сдаю, стоимость недвижимого имущества значительно дорожает – в полтора, а то и в два раза в зависимости от региона, района. Но есть и минусы:

- Во-первых, возможны проблемы с застройщиками. Банкротство. Невыполнение обязательств. И многое другое;

- Длительное ожидание. Зачастую, это два и более года. Вплоть до пяти лет.

Также следует понимать, что уведомление банковской организации является обязательным при продаже ипотечной квартиры. Да и никто не позволит Вам оформить такую сделку, только собственное время попусту потратите. Так что, сначала в банк – на согласование – и только затем, после него, можете выставлять квартиру на продажу на бесплатных площадках, привлекать риэлтерские агентства и так далее.

pixabay.com

Продажа квартиры, находящейся в ипотечном кредите

Если Ваше решение окончательное, то настоятельно рекомендуем ознакомиться с составленной нами инструкцией. Так и только так Вам удастся на выгодных условиях «сплавить» ипотечную квартиру и приобрести себе другую, или… осуществить то, что Вы там задумали.

Ищем покупателя для приобретения залогового имущества

Ключевой момент, поэтому повнимательнее. Клиенты Сбербанка активно пользуются данным вариантом, поэтому и Вы можете. Суть заключается в том, что заёмщик самостоятельно должен найти человека, согласного совершить покупку на выгодных для банка условиях (а для кого же ещё?!).

Нужно, чтобы потенциальный покупатель был согласен со следующими условиями:

- Ему предстоит в полной мере погасить задолженность заёмщика (по ипотеке);

- Дождаться, пока кредитором будет снято обременение;

- Переоформить квартиру в собственность.

Таким образом, сделается является для покупателя не очень-то и выгодной. Соответственно, далеко не каждый может «подписаться» на такую. Что касается практики, то заёмщикам предлагается достойная скидка от покупателей, в связи с чем данные предложения и живут.

https://www.youtube.com/watch?v=IWEJrSHopDo

Если человек согласен с условиями покупки, то схема действий следующая:

- Нужно узнать общую задолженность по ипотечному кредиту;

- Покупатель должен передать средства продавцу, чтобы тот погасил задолженность в необходимом размере;

- Ипотечный долг спустя небольшой срок будет погашен, после чего снимут обременение;

- Квартиру можно будет переоформить на нового собственника с последующей передачей остальных денежных средств.

Важно: задаток необходимое передавать в присутствии не только сотрудника банковской организации, но и нотариуса. Всё делается по соглашению, под которым подписываются обе стороны.

Продаём кредитные обязательства

Суть данной процедуры заключается в том, что Ваша задолженность и сам залог (недвижимое имущество) переходят в собственность к другому человеку (но на данный момент квартиру ещё нельзя назвать собственностью). Наиболее распространён этот вариант среди тех заёмщиков, что покупали квартиру, будучи в браке, но как говорится «не сошлись характерами», после чего развелись.

В этом случае все долги + сама квартира достанутся одному заёмщику. Покупатель должен будет заняться подготовкой полного пакета документов, чтобы пройти проверку в банке (кредит кому попало не дают). То есть, процедура фактически аналогичная тому, как если бы покупатель получал ипотечный кредит на квартиру.

Отличия заключаются в следующем – покупателю нужно:

- Доказать кредитору свою порядочность и обозначить финансовое положение;

- Внести первоначальный взнос;

- Дождаться съёма обременения;

- Переоформить квартиру на своё имя.

В большинстве случаев, на данную сделку соглашаются родственники или друзья. Люди со стороны такой схеме не слишком доверяют.

pixabay.com

Продаём квартиру через банк

Если Вы выбираете этот вариант, то готовьтесь к тому, что Вам и делать ничего не придётся. Банк самостоятельно найдёт покупателя, после чего отдаст средства Вам.

Казалось бы, вариант более чем достойный – ничего и делать не нужно, зато ни долга не будет, да ещё и денежные средства появятся. Но есть и обратная сторона медали – минимальная стоимость для продажи квартиры. Так как цель у кредитора одна единственная – закрытие долговых обязательств. Вы обязательно потеряете деньги, если обратитесь с данной просьбой к банку. Будьте уверены.

Продаём ипотечную квартиру и приобретаем другую

Наконец, мы дошли до самого интересного. Если Вы хотите более просторную квартирку, то можете попробовать. Теория говорит о том, что данная процедура возможна.

Однако, есть ещё и практика. Здесь всё достаточно проблематично, так как найти покупателя, согласного оплатить Ваши долги, нереально сложно.

Если же Вам его найти удалось, дальше необходимо:

- Найти новое имущество.

- Заняться подготовкой полного пакета документа.

- Повторно пройти проверку в банковской организации.

- Если одобрили ипотеку, то внести первоначальный взнос.

- Заключить договор.

Как правило, это не происходит быстро. От одного месяца (в лучшем случае). Но если кредитор откажет в проведении сделки, тогда Вам придётся заняться поиском средств для погашение ВСЕХ долговых обязательств, что также непросто.

Теперь Вы знаете, как продать квартиру в ипотеке Сбербанка, а после купить другую в ипотеку и примерно представляете, с какими сложностями придётся столкнуться. В любом случае, мы искренне надеемся на то, что у Вас всё получится!

Оригинал статьи: https://b2bmaster.ru/nedvizhimost/kak-prodat-kvartiru-v-ipoteke-sberbanka-i-kupit-druguyu-v-ipoteku/

Видео:Как проходит ипотечная сделка по купле-продаже недвижимости?Скачать

Продажа дома через ипотеку сбербанк

20.05.2021

- Обращение в финансовое учреждение за изучением актуальных условий и выбора определенной программы.

- Сбор нужных документов и подача заявки.

- Получение предварительного ответа в течение 3-5 рабочих дней.

- Поиск подходящего дома или пр. объекта недвижимости. На это учреждение дает до полугода.

- Предоставление документов по жилью кредитору, получение окончательного решения.

- Назначение даты сделки.

- Подписание в строго оговоренное время полного пакета бумаг с банком и продавцом.

- Взаиморасчеты со всеми участниками сделки.

- Регистрация операции в Росреестре.

- Оплата страховой премии.

- Получение ключей от квадратных метров.

Правила по уплате налога с продажи ипотечного жилья аналогичны тем, которые действуют при продаже квартиры, которая уже находится в собственности. Если квартира находится в собственности не больше 3 лет, тогда продавец-заемщик оплачивает налог от продажи.

Если же с момента получения права собственности прошло больше 3 лет, от уплаты налога продавец освобождается.

Можно ли продать квартиру в ипотеку: как это происходит, не опасно ли

Банки, куда обращаются заемщики, дают деньги не только на приобретения жилья в новостройках (первичный рынок недвижимости) но и на то, которое находится в собственности других граждан (вторичный рынок жилья). Поэтому продать квартиру под ипотеку может любой собственник.

Риски продавца при продаже квартиры в ипотеку

- невозможность завышения стоимости жилья;

- затруднения при наличии несогласованной перепланировки и переустройства;

- запрет на сделку при включении объекта в число аварийных или ветхих;

- недопустимость заключения договора купли-продажи до снятия обременений, в том числе потенциальных, в виде родственников, имеющих право на недвижимость и выписанных с нарушением их прав.

Читать еще —> Проверка партнеров по инн налоговая

Процесс продажи квартиры по ипотеке: риски продавца

- Безналичным путем с использованием посредника. В данном случае – банка. Он переведет деньги продавцу напрямую, минуя покупателя, как только получит подтверждение, что сделка благополучно завершилась. Для осуществления этого процесса продавец должен иметь в банке расчетный счет.

- С использованием банковской ячейки. В этом случае покупатель обналичивает полученные от банка средства и закладывает их в ячейку. Продавец получит к ней доступ, как только предъявит выписку из Росреестра, что квартира принадлежит покупателю, а также подписанный договор купли-продажи.

Продажа квартиры через ипотеку сбербанк пошаговая инструкция

- Прежде всего, необходимо подготовить все необходимые документы. Перечень их будет приведен ниже.

- Затем следует встретиться с покупателем и обсудить детали сделки.

Он должен сообщить, что собирается покупать жилье по ипотечному кредитованию, при этом предварительно осмотреть саму квартиру. Для этой цели, лучше сделать это в присутствии специалиста, который внимательно осмотрит коммуникации, общее состояние объекта недвижимости.

Такой шаг обезопасит и покупателя и продавца от возможного отказа банка в кредите по причине плохого состояния квартиры.

- Следующий шаг. Когда все договоренности достигнуты, стороны должны подписать предварительный договор купли-продажи.

Это обязательное требование, так как на основании него передается задаток, и он показывается банковскому учреждению, что является основанием начала проверки заемщика и объекта недвижимости.

- Далее банковское учреждение (его представители) связываются с продавцом и обговаривают с последним конкретное время, когда они смогут осмотреть жилое помещение со своим специалистом, а покупатель за собственные средства должен обратиться к лицензированному оценщику, и получить от него акт рыночной оценки (стоимости) жилого помещения, и застраховать его.

- Если покупателя, продавца и банк все устраивает, тогда подписывается договор купли-продажи. и продавцу перечисляется необходимая сумма на его счет, или выдается наличностью в кассе банка. То есть происходит оформление продажи квартиры или иного жилого помещения.

Читать еще —> Акт приема передачи квартиры бланк

Покупка дома с земельным участком в ипотеку Сбербанка

Напомню: Технический паспорт описывает общие характеристики объекта (площадь, описание конструктива, этажность и т.д), Технический план «привязывает» объект недвижимости к земельному участку. Технический план готовит кадастровый инженер и это дорогая работа. ( 10 000-15 000 руб в Тюменских ценах).

Документы, которые нужны, чтобы продать квартиру в ипотеку Сберабанка

- паспорта и их копии всех собственников недвижимости;

- кадастровый паспорт, который не утратил первой свежести — в нем указаны все изменения, которые произошли с объектом;

- технический паспорт;

- выписка из ЕГРН, подтверждающая, что квартира не имеет обременений;

- правоустанавливающие бумаги, которые сделали вас собственником жилья (договор купли/продажи, обмена, дарения, наследования и прочее);

- свежая оценка объекта от независимых оценщиков (лучше заказать услугу оценщикам, перечень которых есть на сайте Сбербанка, и по правилам эту бумагу должен оплатить покупатель);

- если в квартире все-таки кто-то зарегистрирован, то собирайте все возможные бумаги на этих лиц (Сбербанк не пропустит сделку, если в квартире прописаны несовершеннолетние дети, психически больные и лица, находящиеся в не столь отдаленных местах);

Официальный сайт Сбербанка России

Оформление услуги занимает 15 минут. Не нужно снимать наличные в кассе, пересчитывать, вносить в банковскую ячейку или брать расписку. Деньги хранятся под надежной защитой до регистрации сделки в Росреестре, после чего покупатель получает уведомление о том, что сделка состоялась. Только после этого деньги переводятся на счет продавцу.

Правила оформления ипотечного кредита на покупку дома с земельным участком

Следует отметить, что если лицо состоит в браке, то его супруга (или супруг) автоматически считается созаемщиком.

При этом неважно, сколько этому человеку лет, где он работает и какую заработную плату получает. Сбербанк предоставляет возможность привлекать до трех человек в качестве созаемщиков.

Их доходы будут сложены вместе и на основании этого полученного числа установлена максимальная сумма ежемесячного платежа.

Продажа дома через ипотеку сбербанк Ссылка на основную публикацию

Видео:А вдруг я не получу деньги? Продажа под ипотеку для ПРОДАВЦА// Обсуждение комментария...Скачать

Ипотека Сбербанк на покупку частного дома: условия, калькулятор

Рано или поздно в голову каждого второго городского жителя приходит мысль о приобретении дачи или загородного дома с земельным участком вдали от суеты мегаполиса. Но не все могут позволить себе единовременно вырвать круглую сумму из семейного бюджета.

Решением проблемы станет покупка частного дома в ипотеку Сбербанк.

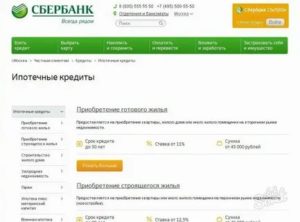

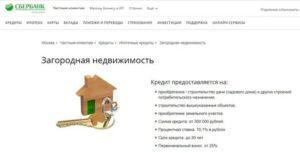

Уникальное предложение банка «Загородная недвижимость» предусматривает выдачу денег желающим купить дачный участок с готовым домом, а также взять деньги на постройку собственного коттеджа с небольшой переплатой по выгодным условиям.

Конкурентные преимущества

Ипотечный кредит на покупку дома от Сбербанк – это быстрое оформление, честные ставки и индивидуальный подход к каждому клиенту. Дополнительные выгоды по жилищным кредитам:

- нет комиссий;

- пониженные ставки для участников партнерских и зарплатных проектов;

- максимальный лимит кредитования с учетом совокупного дохода всех созаемщиков;

- 600 тысяч рублей на завершение ремонта и отделку помещения по кредитной карте после оформления ипотеки;

- возможно досрочное погашение долга любыми частями на основании заблаговременно поданного заявления.

Внимание! Рекомендуем оформить заявку на выбор ипотеки в агрегаторе ипотечных кредитов. Преимуществом которого является возможность поиска подходящих предложений по параметрам заемщика.

https://www.youtube.com/watch?v=qdpBXfV2q38

Платеж по ссуде аннуитетный. То есть каждый месяц до конца срока не меняется. Благодаря такой схеме рассчитывается небольшой ежемесячный взнос, что облегчает уплату.

Процентные ставки

Главным критерием выбора программы жилищного кредитования при покупке дома в ипотеку для любого заемщика является размер переплаты. На сегодняшний день самые выгодные условия предлагают коммерческие банки с государственным участием.

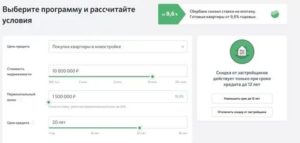

На сайте Сбербанка опубликовано интересное предложение для желающих взять кредит под строительство дома или покупку земельного участка с готовым дачным домом. Максимальная ставка составит 12% годовых. Для большинства обратившихся она будет неизменна.

Однако, существует несколько способов существенно сэкономить и снизить процент:

- застраховаться от внезапной смерти или потери трудоспособности и получить скидку в 1%;

- как можно быстрее узаконить право собственности в регистрирующих органах, предоставить выписку и уменьшить ставку на 1%;

- перевести выдачу зарплаты на карту и воспользоваться дисконтом 0,5%.

Если выполнить все условия, то ипотеку можно будет взять под заявленные в рекламе 9,5%.

Больше других повезет участникам специальных жилищных программ с государственным софинансированием. Данные категории граждан смогут рассчитывать на 9% годовых, при условии добровольного страхования собственной жизни.

Перед оформлением полиса добровольного страхования жизни, обязательно уточните у сотрудника его стоимость. А затем посчитайте сколько это будет процентов от остатка основного долга (ОД).Иногда, выгоднее переплатить 1% по кредиту, чем страховаться.

Например:

Остаток ОД 1 000 000 • 1 % = 10 000 рублей (возможная экономия от покупки полиса).

То есть покупать полис дороже 10 тысяч — не выгодно.

Последние изменения размера ставок в Сбербанке датированы 10.08.2021 г.

Условия ипотеки на покупку дома от Сбербанка

Коробочный продукт «Загородная недвижимость» – новинка в линейке жилищных кредитов Сбербанка. Предложение понравится частным лицам, желающим приобрести загородный дом с землей для ведения приусадебного хозяйства или отдыха на природе.

Рассмотрим подробнее параметры ипотеки на строительство или покупку частного дома:

- Валюта. Предоставляется в рублевом эквиваленте.

- Цель. Покупка сданного в эксплуатацию отдельно стоящего дома с землей или только земельного пая для будущего строительства.

- Срок. Предельный — 30 лет. Минимальный — в зависимости от размера платежа и финансовых возможностей.

- Сумма. Не более 75% цены частного дома с землевладением / только участка и затрат по строительной смете — для объекта покупки. Не выше 75% цены по данным оценочной компании — для объекта залога. Минимальная планка установлена на уровне 300 тысяч рублей. Собственный взнос. 1/4 часть от стоимости недвижимости.

- Гарантии по исполнению обязанностей заемщика. Поручительство физического или юридического лица, залог собственного жилья или третьих лиц.

- Страхование. Обязательное — от гибели или повреждения обеспечения. Добровольное — жизни и здоровья заемщика.

- Комиссии. Не взимаются.

Рассчитать кредит на покупку дома через Сбербанк

Калькулятор ипотеки Сбербанк предоставлен официальным сервисом по покупке недвижимости «ДомКлик», входящим в группу компаний Сбербанка.

Требования кредитора

Взять кредит на покупку дома в Сбербанке сможет далеко не каждый. Банковская инструкция значительно сужает круг лиц, рассматриваемых в качестве заемщика или поручителя.

Особыми характеристиками должен обладать также объект недвижимости, предназначенный для залога и/или покупки.

Узнайте свою кредитную историю https://sber-help.ru/instrukcii/uznat-kreditnuyu-istoriyu-sberbank-online/

Кто может быть заемщиком

Сбербанк предъявляет к претендентам на роль заемщика довольно лояльные требования. А именно:

- Российское гражданство. Иностранные резиденты не смогут получить ипотеку, даже если они имеют постоянную прописку на территории РФ.

- Возраст. На положительное решение могут рассчитывать лица, которым уже есть 21 год и не будет на момент погашения займа более 75 лет. Таким образом, кредит на 30 лет может взять человек не старше 45. В противном случае срок договора придется сократить.

- Стаж. Не менее чем за 6 месяцев до обращения в банк, необходимо официально трудоустроиться. При этом, общий трудовой стаж за последние 5 лет должен превышать 1 год. Для участников зарплатных проектов Сбербанка это требование не является обязательным.

Молодые люди до 25 лет попадают в зону риска по отказу. Начинающих заёмщиков банкиры не любят.

Они только начинают работать, имеют скромные доходы, зачастую легкомысленны, не всегда понимают свою ответственность, совершают необдуманные поступки.

Повысить свои шансы можно предоставив банку поручителя. Такой же «неоперившийся» приятель в этом случае не подойдёт, лучший вариант кто-то из родителей.

Созаемщики

Для снижения рисков по не возврату долга, банк продумывает различные варианты подстраховки. Конечно, в случае возникновения просрочки, можно продать залоговое имущество. Однако, это довольно трудоемкий и длительный процесс, который запускается обычно в случае крайней необходимости.

https://www.youtube.com/watch?v=XWXtkKzPn50

Гораздо проще, в период финансовых трудностей у заемщика, предъявить требование по уплате долга к Созаемщику, так в ипотечных документах именуют поручителя. Оба, из названых субъектов, подписывают кредитный договор и несут солидарную ответственность по нему. Требования кредитора к ним тоже одинаковые.

Физическое лицо, которое будет оформлять на себя приобретаемое имущество и делать платежи от имени всех созаемщиков, называется титульный заемщик.

Супруг основного (титульного) заемщика становится созаёмщиком автоматически, даже при отсутствии доходов.

Это правило не применяется только в случае отсутствия у мужа (жены) гражданства РФ и наличия брачного контракта, регламентирующего имущественные отношения пары.

Привлечение дополнительных лиц может быть выгодно и для заемщика тоже. Ведь тогда в расчет суммы кредита войдут совокупные заработки каждого из созаемщиков. Согласно регламенту Сбербанка, таких физических лиц разрешено привлекать не более 3 человек.

Требования к объекту недвижимости

Обеспечением по ссуде может быть земельный надел и/или дом, купленные на кредитные деньги, а также иное недвижимое имущество, принадлежащее заемщику, его супругу или родственнику.

Процедуру одобрения должен пройти не только потенциальный заёмщик, но и объект недвижимости, предназначенный для залога. Соответствующее решение принимает юридический отдел банка на основании экспертизы документации.

Критериями для оценки обеспечения являются:

- фактическое состояние и степень износа строения;

- конструктивные особенности (фундамент, кровля, этажность);

- наличие коммуникаций или возможности подключения;

- благоустройство прилегающей территории;

- местонахождение;

- транспортная доступность.

Документы на земельный участок, входящий в общую массу приобретаемого недвижимого имущества, тоже должен быть правильно оформлены. Согласно генеральному плану местности и результатам межевания, земельный надел должен иметь четкие границы по всему периметру. Для продажи подходит только участок находящийся в собственности продавца, а не в аренде.

Необходимые документы

Заключение о вероятности предоставления ипотеки в Сбербанке принимает кредитный совет после тщательного анализа документов и сведений заемщика. На сайте кредитной организации фигурирует информация о максимальных сроках для рассмотрения анкеты — 8 рабочих дней.

В стандартный пакет документов заемщика входят:

- Бланк заявления. Заполняется заявителем собственноручно, содержит персональные сведения, данные о заработке, организации работодателе, параметрах кредитной сделки и цели.

- Паспорта всех субъектов кредитных отношений.

- Подтверждение платёжеспособности и финансового состояния (справка 2 НДФЛ, на бланке банка или предприятия за прошедшие полгода). Для увеличения лимита кредитования стоит указать и подтвердить все возможные источники дохода, которые носят регулярный, а не разовый характер.

- Документы о занятости. (Заверенная копия трудовой книжки или срочного контракта).

Для клиентов, заработок которых перечисляется на карту эмитированную Сбербанком, действует льготный порядок оформления, трудовая и справка не нужны.

Подтверждением наличия собственных средств для первого взноса являются:

- справка об остатке денежных средств на депозитах;

- платежное поручение на перевод оплаты на счет продавца;

- расписка в простой форме о личном вручении задатка;

- справка из пенсионного фонда о неиспользованном остатке материнского капитала;

- гарантийное обязательство органов власти соответствующего уровня о выделении бюджетного финансирования.

Документы по залогу

- свидетельство о праве собственности на строение или землевладение;

- заключение аккредитованной оценочной компании о рыночной стоимости объекта залога;

- паспорт технического состояния и план помещения из БТИ;

- выписка из ЕГРП об отсутствии обременения;

- удостоверенное нотариусом согласие супруга (при наличии) на передачу жилья в залог;

- брачный договор;

- разрешение на продажу от органов опеки и попечительства, если в сделке участвуют несовершеннолетние дети.

Аналогичный комплект необходим также на земельный участок, дачу, иное жилое строение, приобретаемое за счет ипотечных средств.

https://www.youtube.com/watch?v=26kc7c5T7Dk

В течение 3 месяцев после получения положительного вердикта по заявке нужно донести документы по кредитуемому имуществу:

- свидетельство наличия денежной суммы для оплаты первоначального взноса;

- строительную смету и план.

Окончательный перечень необходимых бумаг утверждает банк для каждой отдельной сделки.

Процедура оформления

Ипотечная сделка — сложная юридическая процедура. Выдача денег возможна только после ряда согласований со стороны различных служб банка. Много времени может занять также правовая экспертиза документов. При отсутствии проволочек процесс оформления займет минимум 2 недели.

Получить займ возможно в дополнительных офисах Сбербанка как по адресу прописки заемщика, так и по месту расположения дома.

Пошаговая инструкция: покупка дома в ипотеку Сбербанк

- Проконсультироваться в офисе или по телефону.

- Получить одобрение по кандидатуре заемщика. Для этого нужно заполнить анкету, собрать пакет документов и сдать их в офис. Сбербанк обещает вынести решение по заявке в течение 8 дней.

- Согласовать предмет залога, предлагаемый для покупки дом или смету на строительство.

- Сделать первоначальный взнос.

- Заключить ипотечный договор и подписать кредитное досье.

- Забрать всю сумму или первый транш.

- Оформить право собственности в Росреестре.

Данный вид кредитования предполагает 2 способа перечисления денег клиенту:

- полной суммы единовременно;

- частями за несколько раз по мере завершения этапов возведения постройки.

Кредит является целевым, поэтому банк строго следит за направлением расходования средств. Перед выделением очередного транша, потребуется предоставить подробный отчёт об использовании ранее выданного. К отчету нужно приложить копии всех расходных ордеров, чеков на покупку строительных материалов, оплату услуг подрядной организации.

Как оплатить кредит через Сбербанк Онлайн https://sber-help.ru/instrukcii/kak-oplatit-kredit-cherez-sberbank-online/

На рынке банковских услуг можно найти предложения, удовлетворяющие потребности различных групп населения.

Наличие специальных ипотечных программ, помимо стандартного кредитования новостроек, повышает интерес клиентов. Именно в этом и состоит главное преимущество направления «Загородная недвижимость» от Сбербанка.

Приобрести в собственность готовый дом на отдельном участке или выстроить свой дом мечты теперь намного легче.

Если клиент находится в браке, ему необходимо взять нотариально-заверенное согласие от супруга или предварительно составить брачный договор для ипотеки в Сбербанке.

🔥 Видео

Нюансы ипотеки на строительство дома своими силами. | Сбербанк vs Дом РФ.Скачать

Ипотека Сбербанк Домклик 2024 Электронная регистрация Безопасные расчетыСкачать

Продажа квартиры в ипотеку. Действия продавца пошаговоСкачать

ДомКлик 2022! Ипотека Сбера//Как проходит сделка//Электронная регистрация//Подробный разбор!Скачать

Как продать ипотечную квартиру в залоге у Сбербанка и не сорвать сделку?Скачать

Сделка купли-продажи недвижимости в 2023 году проходит по новому алгоритмуСкачать

Как правильно провести куплю-продажу земельного участка с домом.Скачать

КРАХ НЕДВИЖИМОСТИ в России НЕ ОСТАНОВИТЬ! Что ждет вторичный рынок квартир в 2024 году?Скачать

Как продать квартиру в ипотеке? Продажа квартиры, находящейся в залоге у банка. ИнвестированиеСкачать

Чем рискует продавец квартиры связываясь с ипотекой?Скачать

Как купить квартиру в ДомКлике (НАШ ОПЫТ)Скачать

Когда продавец получит деньги по ипотекеСкачать

✅ Одновременное завышение и занижение стоимости при купле-продаже недвижимостиСкачать

Покупка дома и земельного участка в ипотекуСкачать

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Продажа квартиры. Куда идти? В МФЦ или к нотариусу?Скачать

ИПОТЕКА РОССЕЛЬХОЗБАНКА ПОД 3, ВСЯ ПРАВДАСкачать