Согласно законодательству из заработной платы работников могут быть произведены различные удержания. Для правильного удержания необходимо знать нюансы видов удержания и их бухгалтерский учёт.

Рассмотрим пример расчета удержания из заработной платы, а также бухгалтерские проводки, формируемые при удержании НДФЛ, по исполнительным листам, при погашении выданного займа сотруднику и удержании профсоюзных взносов.

- Основания и порядок удержания из заработной платы

- Доходы, не подлежащие удержаниям

- Очерёдность удержаний

- Ограничение размера удержаний

- Пример расчета удержания из заработной платы

- Обязательные удержания

- По исполнительным документам

- По инициативе работодателя

- По заявлению сотрудника

- Удержания из зарплаты при увольнении: ограничения и правильные расчеты

- Когда удержание из зарплаты запрещено

- Ограничения по величине удержания

- Как рассчитывать неотработанные дни отпуска

- Пример расчета

- Если работодатель не может удержать (проводки)

- Если работодатель может удержать (проводки)

- Действия по НДФЛ и страховым взносам при удержании неотработанного аванса

- Удержание из зарплаты за обучение при увольнении 2021 бюджетное учреждение

- Увольнение сотрудника и удержание за обучение из зарплаты

- Как законно провести удержание за обучение при увольнении сотрудника – порядок возмещения затрат и возврат денег

- Удержание из зарплаты за обучение при увольнении

- Как оформляется удержание затрат на обучение?

- Удержание За Обучение Сотрудника Проводки Бюджетный Учет 2021

- Удержание за обучение при увольнении сотрудника

- Удержание с уволенного суммы, бухгалтерскими проводками в бюджетном учреждении

- Удержание при увольнении за обучение из заработной платы: проводки, отражение, статьи тк рф в 2021 году — Права Работника

- Удержание за обучение проводки

- Увольнение работника: удерживаем деньги за обучение

- Учет удержаний из заработной платы: проводки и примеры

- Начислена заработная плата проводка

- Удержание при увольнении за обучение

- Оплата обучения сотрудника с последующим удержанием из зарплаты

- Удержания за обучение при увольнении проводки

- Какими проводками оформляется удержание у работника части расходов по его обучению при увольнении? (Иванова И, 29 апреля 2014 г

- Как в 1С отразить удержание из заработной платы стоимости обучения сотрудника

- Удержание за обучение из заработной платы при увольнении в 2021 году

- Как отразить в учете возмещение сотрудником расходов, произведенных организацией на его обучение

- Удержание при увольнении за обучение проводки

- 📺 Видео

Основания и порядок удержания из заработной платы

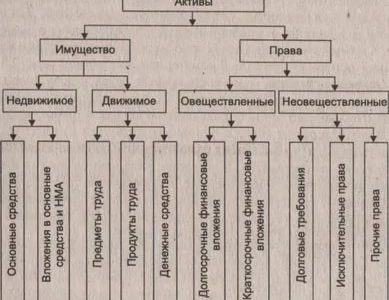

Виды возможных удержаний из зарплаты работника:

Доходы, не подлежащие удержаниям

Данные виды установлены ст. 101 закона №229-ФЗ. Основные виды таких доходов:

- Возмещение вреда, причинённого здоровью или в связи со смертью кормильца;

- Компенсации при получении увечья сотрудником и членам семей, если они погибли;

- Компенсация за счёт средств бюджета в результате катастроф (техногенных или радиационных);

- Алименты;

- Суммы служебной командировки, переезда на новое место жительства;

- Материальная помощь в связи с рождением ребёнка, заключением брака и т.д.;

Очерёдность удержаний

Удержания из заработной платы работника производятся в следующей последовательности:

- НДФЛ;

- Исполнительные листы по алиментам на несовершеннолетних детей, на возмещение вреда здоровью, смерти кормильца, нанесённым преступлением или моральный вред;

- Прочие исполнительные листы в порядке поступления (прочие обязательные удержания);

- Удержания по инициативе руководителя.

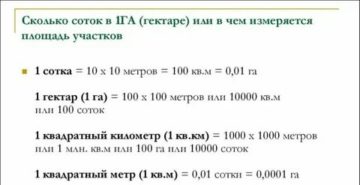

Ограничение размера удержаний

Сумма обязательных удержаний не может превышать 50% заработной платы, причитающейся работнику. В отдельных случаях размер удержаний может быть увеличен. Например, удержания по исполнительным листам. По данным удержаниям установлено ограничение 70%:

- По алиментам на несовершеннолетних детей;

- Возмещения вреда, причинённого здоровью, смерти кормильца;

- Возмещение преступного ущерба.

Также при расчете удержаний следует учесть:

- Если сумма обязательных удержаний превышает предельную (70%), то сумма удержаний распределяется пропорционально обязательным удержаниям. Остальные удержания не производятся;

- Сумма ограничения удержаний по инициативе работодателя составляет 20%;

- По заявлению сотрудника сумма удержаний не ограничивается.

Пример расчета удержания из заработной платы

На имя сотрудника Василькова А.А. поступило 2 исполнительных листа: алименты на содержание 3 несовершеннолетних детей – 50% заработка и возмещение вреда нанесённый здоровью в размере 5 000,00 руб. Сумма заработной платы составила 15 000,00 руб. Вычет НДФЛ на 3-х детей составил 5 800,00 руб.

Произведем расчёт удержаний по исполнительным листам:

- Налогооблагаемая база НДФЛ = 15 000,00 – 5 800,00 = 9 200,00 руб.;

- НДФЛ = 1 196,00 руб.;

- Сумма заработка для расчёта удержаний = 15 000,00 – 1 196,00 = 13 804,00 руб.;

- Предельная сумма = 9 662,80 руб.

Получите 267 видеоуроков по 1С бесплатно:

Удержания в размере =11 902,00 руб., из них:

- По алиментам = 6 902,00 руб. (58% от общей суммы удержания);

- Возмещение вреда = 5 000, руб. (42% от общей суммы удержания).

В итоге по исполнительным листам производятся удержания в сумме:

- По алиментам – 9 662,80 *0,58 = 5 604,42 руб.;

- Возмещение вреда – 9 662,80 *0,42 = 4 058,38 руб.

Обязательные удержания

НДФЛ удерживается у каждого сотрудника с заработной платы в размере ставок:

- 13% — если сотрудник — резидент РФ;

- 30% — если нерезидент РФ;

- 35% — в случае выигрыша, суммы экономии на процентах и прочее;

- 15% — от дивидендов нерезидента РФ;

- 9% — от дивидендов до 2015 года; процентов по облигациям с ипотечным покрытием до 2007 года, от доходов учредителями доверительного управления ипотечным покрытием.

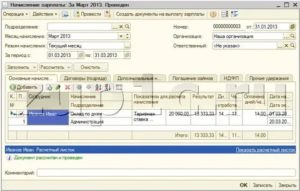

При этом не важно в какой форме получен доход в денежной или натуральной. Рассмотрим пример:

Сотруднику Василькову А.А. начислена заработная плата 30 000,00 руб., из неё удержан НДФЛ по ставке 13%, так как Васильков А.А. является резидентом.

https://www.youtube.com/watch?v=gXAUMelo9as

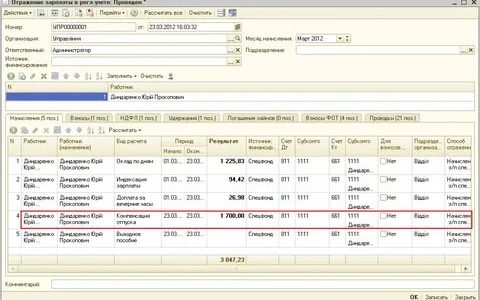

Проводки по обязательному удержанию НДФЛ:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 30 000,00 | Начислена заработная плата |

| 70 | 68 | 3 900,00 | Удержан НДФЛ |

По исполнительным документам

Сумма по исполнительному листу удерживается с зарплаты с учётом НДФЛ. Сумма дополнительных расходов по исполнительному листу (например, комиссия за перевод) списывается с сотрудника.

Рассмотрим на примере:

Сотруднику Василькову А.А. начислена заработная плата 20 000,00 руб., из неё удержано 25% по исполнительному листу. Сумма удержания по исполнительному листу = (20 000,00 – 13%) * 25% = 4 350,00 руб.

Удержание из заработной платы Василькова А.А. по исполнительному листу отражается проводкой:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 20 000,00 | Начислена заработная плата |

| 70 | 68 | 2 600,00 | Удержан НДФЛ |

| 70 | 76.41 | 4 350,00 | Удержана сумма по исполнительному листу |

| 76.41 | 50 | 4 350,00 | Перечислена сумма по исполнительному документу из кассы |

По инициативе работодателя

Удержания в целях погашения задолженности регламентируются Трудовым кодексом и прочими федеральными законами. При этом необходимо издать приказ не позднее месяца со дня выплаты и получить письменное разрешение от сотрудника.

Если при увольнении сумма удержаний не полностью списана, то по согласованию с работником сумма может быть погашена:

- В судебном порядке;

- Внесением средств в кассу;

- Подарить работнику (в таком случае, расходы не учитываются при исчислении налога на прибыль);

- По заявлению работника списывать ежемесячно по 20% заработной платы.

Типовые проводки при удержаниях из заработной платы по инициативе работодателя::

| Дт | Кт | Описание операции |

| 26 | 70 | Начислена заработная плата |

| 70 | 68 | Удержан НДФЛ |

| 70 | 73.2 | Удержана сумма возмещения недостачи |

| 70 | 71 | Удержана невозвращённая подотчётная сумма |

| 70 | 73.1 | Погашение выданного займа |

Рассмотрим пример:

У сотрудника Василькова А.А. из заработной платы произведено удержание в счёт погашения займа 1 500,00 руб. Заработная плата при этом составила 10 000,00 руб. Предельная сумма равна = 8 700,00 *0,2 = 1740,00 руб.

Проводки удержание займа из заработной платы Василькова А.А.:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 73.1 | 1 500,00 | Удержание в счёт погашения займа |

По заявлению сотрудника

По заявлению сотрудника руководитель может удерживать необходимые суммы из заработной платы, но также руководитель может отказать в таких удержаниях. При этом размер удержаний по заявлению сотрудника не ограничивается.

Удержание из заработной платы по заявлению сотрудника проводки:

| Дт | Кт | Описание операции |

| 70 | 76 | Удержана сумма по заявлению сотрудника |

Рассмотрим на примере:

Сотрудник Васильков А.А. написал заявление на удержание профсоюзных взносов в размере 2%. Заработная плата при этом составила 10 000,00 руб. Сумма профсоюзного взноса равна (10 000,00 – 1 300,00) *2% = 174,00 руб.

Удержание профсоюзных взносов из заработной платы Василькова А.А. проводка:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 76 | 174,00 | Удержан профсоюзный взнос |

Видео:Удержание за неотработанные дни отпуска при увольненииСкачать

Удержания из зарплаты при увольнении: ограничения и правильные расчеты

С удержаниями при увольнении нередко возникают сложности. Вот только один из примеров: сотруднику начислили отпускные, но отпуск был предоставлен авансом, дни, которые нужно было отработать, он не отработал, а уже увольняется. Как поступить в таком случае?

Обязать сотрудника доработать пропущенные дни и не увольняться вы не можете. А бухгалтеру важно знать, как в таком случае правильно удерживать денежные средства и в каком размере, что можно удерживать и что нельзя, как быть с налогами и НДФЛ.

Когда удержание из зарплаты запрещено

В соответствии со ст. 137 ТК РФ при увольнении из зарплаты сотрудника можно удержать излишне выплаченные отпускные, при этом работодателю не нужно ни его письменное, ни устное согласие. Если это неотработанные дни отпуска, у работодателя есть право произвести удержание.

В то же время в законодательстве прописано несколько оснований, когда удержание невозможно, даже если сотрудник не отработал дни отпуска:

- Если работник отказывается от перевода на другую работу, необходимую ему в соответствии с медицинским заключением (п. 8 ч. 1 ст. 77 ТК РФ). При расторжении трудового договора по этому основанию работодатель не имеет права удерживать неотработанные дни отпуска.

- В случае ликвидации организации (п. 1 ч. 1 ст. 81 ТК РФ).

- В ситуации сокращения численности штата (п. 2 ч. 1 ст.81 ТК РФ).

- При смене собственника имущества организации — только в отношении руководителя организации, его заместителей и главбуха (п. 4 ч. 1 ст. 81 ТК РФ).

- В случае призыва работника на военную службу (п. 1 ст. 83 ТК РФ).

- При восстановлении на работе работника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда (п. 2 ст. 83 ТК РФ).

Чрезвычайные обстоятельства возникают при следующих основаниях:

- если работник признан полностью неспособным к трудовой деятельности в соответствии с медицинским заключением (п. 5 ст. 83 ТК РФ);

- в случае смерти работника либо работодателя — физического лица, а также в случае признания судом работника либо работодателя — физического лица умершим или безвестно отсутствующим (п. 6 ст. 83 ТК РФ);

- при наступлении чрезвычайных обстоятельств, препятствующих продолжению трудовых отношений (п. 7 ст. 83 ТК РФ).

Ограничения по величине удержания

Согласно ч. 1 ст. 138 ТК РФ, общий размер всех удержаний по инициативе работодателя при каждой выплате зарплаты не может выходить за рамки 20 %. Это касается удержаний неотработанного аванса в счет зарплаты — только 20 %.

Если одновременно с удержаниями по инициативе работодателя производятся еще и удержания по исполнительным документам, то в этом случае общая сумма не может превышать 50 %.

Но есть ряд ситуаций, когда ограничения в 20 % и 50 % не действуют, а размер удержаний может увеличиться и до 70 % – например, при взыскании алиментов на несовершеннолетних детей, при возмещении вреда, причиненного работником здоровью другого лица, при возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца и др.

Как рассчитывать неотработанные дни отпуска

В данном случае следует придерживаться алгоритма из трех действий.

- Определите количество полных месяцев, остающихся до конца рабочего года, в счет которого отпуск был использован авансом.

Право на ежегодный оплачиваемый отпуск возникает с началом рабочего года (не следует его путать с календарным годом). Так, если работника принимают на работу 1 октября 2021 года, то его рабочий год — с 1 октября 2021 года по 30 сентября 2021 года.

Например, если работник отработал три месяца — октябрь, ноябрь, декабрь, а в январе увольняется, нужно посмотреть, сколько полных месяцев остается до конца рабочего года (в данном случае — до октября 2021 года).

По излишкам действуют четкие правила:

- Если излишки составляют менее половины месяца, то есть менее 15 дней, то они из расчета исключаются;

- Если излишки составляют более половины месяца, то есть более 15 дней, то они округляются до целого месяца.

- Определите количество дней неотработанного отпуска.

Количество календарных дней, приходящихся на один месяц рабочего года, нужно умножить на количество месяцев, остающихся до конца рабочего года на момент увольнения.

- Определите размер отпускных, подлежащих удержанию.

Средний дневной заработок, исходя из которого были оплачены использованные авансом дни отпуска, умножьте на количество дней неотработанного отпуска.

Пример расчета

Допустим, сотрудник решил уволиться, но до конца рабочего года, в счет которого он использовал отпуск авансом, остается 2 месяца 20 дней.

https://www.youtube.com/watch?v=5sSoQiaz8O0

Отпускные были рассчитаны, исходя из среднего дневного заработка в размере 500 руб.

Количество дней неотработанного отпуска определяется таким образом:

(28 дней/12 месяцев) * 3 месяца (округлили 20 дней до месяца) = 6,99 календарных дня

Сумма к удержанию составляет: 500 * 6,99 = 3 494 руб.

Нужно отразить сумму оплаты неотработанных дней отпуска. По дебету будут затратные счета — 20, 23,25,26 на сумму отпускных которые невозможно удержать, по кредиту — 70 и сторнировочная запись — нужно отразить сумму оплаты неотработанных дней отпуска.

Автоматическое начисление зарплаты по каждому сотруднику — вам останется только подтвердить суммы. Расчет больничных и отпусков всего за несколько минут.

Попробовать

Если работодатель не может удержать (проводки)

Важно помнить об очередности удержания: сначала удерживается НДФЛ, потом алименты, а дальнейшие удержания производятся по инициативе работодателя.

На сумму отпускных, которую невозможно удержать, нужно сделать сторнировочную запись. И эти суммы мы относим на «Прочие расходы» организации (Дебет 91.2 Кредит 70).

Корректировка исчисленного и удержанного из доходов работника НДФЛ и страховых взносов в данной ситуации не потребуется.

Если работодатель может удержать (проводки)

Вам нужно сделать сторнировочную запись на сумму отпускных, которые можете удержать (Дебет 20,23,25,26 Кредит 70).

Также вам следует показать сторнировочной записью НДФЛ (Дебет 70 кредит 68).

Кроме того, вам нужно сторнировать сумму страховых взносов (Дебет 20, 23, 25, 26, Кредит 69).

В п. 3 ст. 266 НК РФ содержатся разъяснения по НДФЛ. Исчисление сумм налогов производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

Разберемся на примере, что это значит.

Допустим, работник увольняется 14 октября. При увольнении бухгалтеру нужно удержать из его зарплаты 5 000 руб. – сумму отпускных за неотработанные дни отпуска. Работнику начислено за отработанные дни в октябре 15 000 руб.

Несложно заметить, что сумма к удержанию в размере 5 000 руб. превышает установленный трудовым законодательством лимит в 20 %. При этом работник согласился написать заявление на удержание излишне выплаченных отпускных. В этом случае бухгалтер должен удержать всю сумму.

Действия по НДФЛ и страховым взносам при удержании неотработанного аванса

Здесь алгоритм многоступенчатый, но довольно понятный.

Во-первых, бухгалтер делает сторнировочные записи в бухучете на сумму излишне выплаченных отпускных.

В нашем примере 5 000 руб. – сторнирована излишне выплаченная сумма отпускных (Дебет 20,23,25,26 Кредит 70 (сторно)).

Кроме того, бухгалтер сторнирует сумму НДФЛ (Дебет 70 Кредит 68 (сторно)).

5 000 * 13 % = 650 руб.

Также ему нужно сторнировать сумму страховых взносов, которую уплатили из отпускных (Дебет 20,23,25,26 Кредит 69 (сторно)).

5 000 * 30,2 % (взнос в ПФР, на ОПС, ОСС, на травматизм) = 1 510 руб.

Во-вторых, бухгалтер осуществляет начисление зарплаты, отражает это в бухучете.

Если сотрудник увольняется 14 октября, то проводку нужно сделать в этот же день — Дебет 20,23,25,26 Кредит 70.

В итоге сотруднику, покидающему компанию, начисляется 15 000 руб.

В-третьих, бухгалтер отражает удержанный НДФЛ (Дебет 70 Кредит 68).

5 000 * 13% = 1 950 руб.

В-четвертых, он начисляет страховые взносы (Дебет 20,23,25,26 Кредит 69).

15 000 * 30,2 % = 4 530 руб.

В-пятых, определяет зарплату к выплате при увольнении (Дебет 70 Кредит 50,51).

(15 000 — 1 950) – (5 000 — 650) = 8 700 руб.

То есть из 15 000 руб. вычитывается НДФЛ. Из 5 000 руб., которые удерживаются с работника, также вычитывается НДФЛ. В результате получается к выплате сумма в размере 8 700 руб.

В-шестых, определяется сумма НДФЛ, которая перечисляется в бюджет.

1 950 — 650 = 1 300 руб.

В-седьмых, остается определить страховые взносы для перечисления.

4 530 — 1 510 = 3 020 руб. (начисляются только на разницу)

Подпишитесь на наш канал в Telegram @konturjournal, чтобы вовремя узнавать о самых важных изменениях для бизнеса.

Видео:Удержания при увольнении за использованный авансом отпуск в 1С:ЗУП ред.3Скачать

Удержание из зарплаты за обучение при увольнении 2021 бюджетное учреждение

Сумма оплаты за обучение, которую учреждение удерживает при увольнении сотрудника, является компенсацией затрат работодателя. Поэтому отражать такие расчеты нужно на счете 209.30 «Расчеты по компенсации затрат».

Компенсация затрат в данном случае будет собственными доходами учреждения и распоряжаться ими оно может самостоятельно. Поэтому задолженность сотрудника по возмещению расходов на обучение отражайте по КФО 2 «Приносящая доход деятельность».

Операции в учете оформляйте на основании договора на обучение, приказа об увольнении и бухгалтерской справки по ф. 0504833.

Проводки приведены в обосновании на примере суммы штрафа, которую сотрудник возмещает учреждению (ситуация № 2).

Обоснование Как учесть расходы на обучение сотрудника в интересах учреждения Ситуация: можно ли удержать с уволенного сотрудника сумму, которую потратили на его обучение Да, можно.

https://www.youtube.com/watch?v=wB6tFD5nUac

Для этого, перед тем как оплатить обучение сотрудника, с ним нужно заключить соответствующий договор (ст. 197 ТК РФ).

Увольнение сотрудника и удержание за обучение из зарплаты

» Всякое крупное предприятие планирует в своём бюджете расходы на подготовку, повышение квалификации работников. Случаются ситуации, когда совершается увольнение сотрудника и удержание за обучение из расчётных денег.

Не всегда администрация компании обладает правом вычета.

Для этого должны быть весомые основания, предусмотренные Трудовым кодексом (ТК), контрактом, договором.При исчислении размера возмещения пользуются определёнными правилами.В процессе ведения бизнеса нередко организуются новые или смежные направления, требующие назначения уже проверенных временем людей, но не обладающих достаточной для другого вида деятельности подготовкой.

Проблема решается направлением сотрудника на обучение и финансированием повышения его квалификации из средств компании.

Порядок откомандирования работника для получения образования следующий:составляется программа повышения квалификации

Как законно провести удержание за обучение при увольнении сотрудника – порядок возмещения затрат и возврат денег

» » » 11.09.2021Довольно часто сотрудникам требуется повышение квалификации или уровня образования.Работодатель готов вложить деньги в такое обучение, но при условии, что сотрудник продолжит работать.

В текущей статье разберемся, можно ли удержать затраченные средства с работника при его увольнении, и как правильно это сделать.Статья описывает типовые ситуации.

Чтобы решить Вашу проблему — или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — Это быстро и бесплатно! При производственной необходимости организация вправе заключить с работником ученический договор о получении образования.

Он регулируется правоотношения между сторонами и устанавливает срок, который работник обязуется отработать в компании.Если сотрудник решает , он должен отдать работодателю затраченные средства на его обучение.Ученический договор разрешается заключать не только с работником компании,

Удержание из зарплаты за обучение при увольнении

> > Можно ли заключать с ними соглашения об обучении и прописывать обязанность возместить его стоимость при увольнении без уважительных причин?

Нет, нельзя. В случаях, предусмотренных законом, работодатель обязан проводить дополнительное профессиональное образование работников, если это является условием выполнения ими определенных видов деятельности (ч.

четвертая ст. 196 ТК РФ). Сотрудники в свою очередь имеют право на такое образование (ч. первая ст. 197 ТК РФ). Обязанность работодателя проводить обучение подразумевает, что на него возлагаются соответствующие расходы.

Это прямо прописано в отношении медицинских и фармацевтических работников (п. 2 ч. 1 ст. 72 Федерального закона от 21 ноября 2011 г.

по делу № 33-522)

> > ТК РФ, определение Конституционного суда РФ от 15.07.2010 № 1005-О-О): не позднее одного месяца со дня установления суммы компенсации директор издает приказ об удержании с увольняющегося работника расходов на его обучение (ч.

Так, удерживаемая сумма денег не может быть больше среднемесячного заработка сотрудника и единовременное удержание не может быть больше 20% месячного заработка (ст.

138, ч. 1 ст. 248 ТК РФ)

Как оформляется удержание затрат на обучение?

Ответ на вопрос: По правилам, установленным ст.

249 ТК РФ, в случае увольнения без уважительных причин до истечения срока, обусловленного трудовым договором или соглашением об обучении за счет средств работодателя, работник обязан возместить затраты, понесенные работодателем на его обучение, исчисленные пропорционально фактически не отработанному после окончания обучения времени, если иное не предусмотрено трудовым договором или соглашением об обучении.

Трудовое законодательство не устанавливает специальную методику расчета удержания с работника в целях применения статьи 249 ТК РФ. Поэтому данную методику следует предусмотреть в локальном акте организации.

https://www.youtube.com/watch?v=p3RuAjB1U2k

Для расчета суммы удержания целесообразно руководствоваться месяцами.

Так, например, в целях оптимизации расчетов, локальным актом может быть предусмотрено, что в том случае, если сотрудник отработает больше половины месяца, происходит округление до полного месяца.

Удержание За Обучение Сотрудника Проводки Бюджетный Учет 2021

Все юрлица обязаны вести бухучет.

Но учитывать нужно не только оклад.

Есть еще премии, доплаты, обязательные взносы, налоги и прочее.

Как правильно в 2021 году оформить бухгалтерские проводки по зарплате?

Любое коммерческое предприятие своей целью имеет получение прибыли. При этом предполагается ежедневное свершение различных сделок. Не имея строгой системы, достаточно легко запутаться в учете операций.

Кроме того закон обязует юрлиц к обязательному ведению бухучета.

Организуется бухгалтерский учет посредством документирования любой хозяйственной операции.

Удержание за обучение при увольнении сотрудника

Последнее изменение: Май 2021 года 638 В настоящее время, все больше и больше работодателей задумываются над квалификацией своих сотрудников.

Желая повышать их профессиональный уровень, руководители организаций закладывают отдельный бюджет для осуществления подготовки новых кадров, а также повышения квалификации уже работающих подчиненных.

Однако, лица, которые отучились за счет работодателя иногда забывают про свою обязанность перед ним, в связи с чем, к ним применяется процедура удержания средств за обучение при увольнении.

Встречаются случаи, когда работодатель злоупотребляет и применяет данную процедуру без достаточных к тому правовых оснований. Основанием для направления лица на обучение является:

Удержание с уволенного суммы, бухгалтерскими проводками в бюджетном учреждении

Для удержания части расходов на обучение сотрудника из его зарплаты учреждению необходимо получить от сотрудника его письменное согласие на удержание из его зарплаты (на основании письменного согласия сотрудника учреждение может издать приказ об удержании).

Видео:Удержание за неотработанные дни отпуска при увольнении в 1С 8.3 ЗУПСкачать

Удержание при увольнении за обучение из заработной платы: проводки, отражение, статьи тк рф в 2021 году — Права Работника

Обучение может происходить с отрывом или же без отрыва от производственного процесса. В ученическом договоре прописываются различные моменты, касающиеся взаимодействия сторон (оплата, рабочее время, обязательства работодателя и специалиста).

Составление ученического договора, следование этому документу — важнейшие моменты в деятельности каждой организации. Если руководителю приходится осуществлять удержание компенсации за расходы на обучение работника, необходимо составлять соответствующий договор.

Удержание за обучение проводки

Причем независимо от того, как именно организация получила компенсацию от бывшего сотрудника или его нового работодателя. Компенсацию расходов на обучение, полученную при досрочном увольнении сотрудника, включите в состав доходов независимо от объекта налогообложения п.

В декабре: Дебет 73 Кредит — руб. В январе следующего года: Дебет 50 Кредит 73 — руб. НДФЛ При компенсации расходов на обучение у бывшего сотрудника может возникнуть налогооблагаемый доход.

Это произойдет при выполнении двух условий: компенсацию расходов на обучение выплачивает не сам бывший сотрудник, а его новый работодатель; новый работодатель не удерживает сумму компенсации из зарплаты сотрудника.

УСН Компенсацию расходов на обучение, полученную при досрочном увольнении сотрудника, включите в состав доходов независимо от объекта налогообложения п.

К сведению: В случае принятия решения о выплате заработной платы сотруднику в полном объеме с последующим внесением средств в кассу или на лицевой счет автономного учреждения в погашение задолженности перед работодателем корреспонденции по начислению задолженности будут аналогичными. При этом необходимость в проведении цепочки корреспонденций с некассовыми операциями с использованием счета 0 304 06 отпадает.

https://www.youtube.com/watch?v=r84RzFTF8PU

Рекомендуем также ознакомиться со следующими материалами: — Энциклопедия решений. Учет расчетов госучреждения по ущербу и иным доходам. Счет 209 00; — Энциклопедия решений. Отчетность бюджетных (автономных) учреждений. Отчет (ф. 0503737). Некассовые операции;

— Энциклопедия решений. Отчетность бюджетных (автономных) учреждений. Пример формирования ф. 0503737. Некассовые операции в рамках нескольких видов деятельности.

Увольнение работника: удерживаем деньги за обучение

На практике может возникнуть ситуация, когда работника предприятия нужно обучить. Например, организация собирается осваивать смежные виды бизнеса, и срочно нужен человек, который сможет освоить новую специальность. В такой ситуации имеет смысл «вложиться» в работника с целью получения последующей отдачи.

В первом случае, возмещение расходов производится в порядке, предусмотренном в договоре. Во втором случае, компенсация денежных средств производится в общем порядке возмещения работником материального ущерба, а именно (гл. 39, ст. 137-138 ТК РФ, определение Конституционного суда РФ от 15.07.2010 № 1005-О-О):

: Закон О Защитесадоводстве

Сумма оплаты за обучение, которую учреждение удерживает при увольнении сотрудника, является компенсацией затрат работодателя. Поэтому отражать такие расчеты нужно на счете 209.30 «Расчеты по компенсации затрат».

В первом случае организация компенсирует сотруднику стоимость обучения. Во втором случае организация сама заключит договор на оказание образовательных услуг сотруднику и оплатит их стоимость.

В такой ситуации руководитель издает приказ об оплате учебы сотрудника за счет собственных средств организации.

Все факты хозяйственной жизни организации должны быть подтверждены первичными документами, которые содержат реквизиты, перечисленные в части 2 статьи 9 Закона от 6 декабря 2011 г.

Учет удержаний из заработной платы: проводки и примеры

- В судебном порядке;

- Внесением средств в кассу;

- Подарить работнику (в таком случае, расходы не учитываются при исчислении налога на прибыль);

- По заявлению работника списывать ежемесячно по 20% заработной платы.

Удержания в целях погашения задолженности регламентируются Трудовым кодексом и прочими федеральными законами. При этом необходимо издать приказ не позднее месяца со дня выплаты и получить письменное разрешение от сотрудника.

Начислена заработная плата проводка

При начислении зарплаты проводки по дебету могут включать не только счета учета затрат и резерва, но и учета имущества. К примеру, начисление заработной платы работников, занятых монтажом основного средства, будет отражено:

Если работнику не полагается уменьшение налогооблагаемой базы, то вычисления начинаются сразу же после формирования номинальной заработной платы путем ее умножения на тарифную ставку. Допустим, сотрудник занят в основном производстве. Операции имеют следующий порядок:

Удержание при увольнении за обучение

Если говорить о критерии уважительности причин для увольнения, то законодатель обходит этот вопрос стороной. Как правило, это определяется либо работодателем, либо судом. Обращаем ваше внимание на ст. 80 ТК РФ, в которой указаны варианты, когда работодатель должен уволить работника на следующий день после написания последний заявления на увольнения:

В любом случае, вне зависимости от причины увольнения, если работник хочет подчеркнуть ее уважительность, ему необходимо собрать пакет документов, на основании которых будет понятно, что таковые обстоятельства действительно имеют место быть.

Оплата обучения сотрудника с последующим удержанием из зарплаты

Независимо от применяемой системы налогообложения на стоимость обучения в интересах сотрудника начислите взносы на обязательное пенсионное (социальное, медицинское) страхование, а также взносы на страхование от несчастных случаев и профзаболеваний. Дело в том, что данная выплата рассматривается как оплата за сотрудника услуг.

https://www.youtube.com/watch?v=fDF9WgT-PQo

Такие выплаты работодатель производит в рамках трудового договора. Кроме того, подобные выплаты отсутствуют в закрытых перечнях сумм, не облагаемых страховыми взносами. Такие выводы позволяют сделать часть 1 статьи 7 и статья 9 Закона от 24 июля 2009 г. № 212-ФЗ, а также часть 1 статьи 20.1 и часть 1 статьи 20.2 Закона от 24 июля 1998 г.

№ 125-ФЗ.

Все факты хозяйственной жизни организации должны быть подтверждены первичными документами, которые содержат реквизиты, перечисленные в части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Такими документами, например, могут быть:

: Льгота По Налогу На Имущество Для Пенсионеров В 2021 Году

Удержания за обучение при увольнении проводки

- Приказ с указанием списка сотрудников и их должностей, в соответствии с которыми выдается та или иная спецодежда.

- Ведомости учета выдачи спецодежды с подписями каждого из работников.

- Акты о списании одежды, пришедшей в негодность.

- Отражать выдачу и возврат спецодежды в личных карточках работников.

- Следить за сроками службы СИЗ и вовремя обновлять их.

- Не допускать вынос спецодежды за пределы территории предприятия, за исключением случаев, когда это необходимо сделать для выполнения служебных обязанностей.

- Поручить сотрудникам контролировать подсчет и состояние СИЗ при приеме/передаче смены, а также отражать факт отсутствия претензий в журнале приема дежурства.

Какими проводками оформляется удержание у работника части расходов по его обучению при увольнении? (Иванова И, 29 апреля 2014 г

При этом, если ТОО отнесет стоимость обучения на доход работника в момент получения акта выполненных работ, удержит и начислит соответствующие налоги и прочие платежи, то оно вправе признать стоимость обучения работников расходами периода и отнести данную сумму на вычеты в соответствии с пунктом 1 статьи 110 Налогового кодекса.

ТОО заключило договор с тренинговым центром на обучение инженерного персонала английскому языку.

Данное обучение не относится к повышению квалификации, поэтому расходы за обучение в размере 9 000 тенге в месяц на каждого сотрудника рассматриваются как косвенный доход сотрудника и облагаются налогами (ОПВ, ИПН, СН и СО) за счет чистой прибыли компании (приказ на это имеется) в соответствии с требованиями Налогового кодекса.

С каждым сотрудником заключен ученический договор, по которому сотрудник обязан отработать 8 месяцев после получения сертификата о прохождении каждого уровня. В связи с увольнением одного из сотрудников возникла необходимость произвести удержание суммы за обучение пропорционально неотработанному сроку.

Правомерно ли применить следующие бухгалтерские проводки по начислению задолженности работника: Дебет 1284 — Кредит 6280; Дебет 3350— Кредит 1284, при условии, что эти расходы ранее списывались ежемесячно? Можно ли данные расходы по обучению аккумулировать на счета РБП и списывать равномерно по сроку, указанному в ученическом договоре, после получения сертификата о прохождении обучения? В данном случае сложно точно определить, когда будут закончено обучение. Причина в том, что преподаватели не могут точно сказать, когда та или иная группа закончит обучение, потому что одна группа обучается в рамках графика, а вторая отстает. Как правильно проводить учет (с указанием проводок) по данным расходам?

Как в 1С отразить удержание из заработной платы стоимости обучения сотрудника

ТОО, резидент РК, стоит на учете по НДС, общеустановленный режим налогообложения. В марте 2013г. сотрудник- разнорабочий на складе проходит обучение стропальщика. Обучающая компания после прохождения обучения выставляется акт и НСФ на сумму 7000 тенге, НДС 12% в т.ч.

750 тенге. ТОО берет НДС в зачет и 6250 тенге относит на расходы периода. В марте 2014г. работник увольняется и руководитель решил удержать из заработной платы стоимость обучения 7000 тенге и издает приказ об удержании при расчете работника.

https://www.youtube.com/watch?v=0qMdBTM8C3g

Работник с данным удержанием согласен о чем есть запись в приказе. Разрешается ли удержать из заработной платы стоимость обучения сотрудника и если «да», то какими документами это проводится в 1С бухгалтерии версия 8.

2, какие бухгалтерские проводки и что делать с НДС, ранее отнесенным в зачет и расходами периода в 2013г.?

Ответ:Положение ТК Удержание из заработной платы работника стоимости обучения возможно в соответствии с Трудовым кодексом и заключенным между работником и работодателем договора обучения. Удержания из заработной платы работника производится в соответствии со ст. 137 Трудового кодекса РК с письменного согласия работника.

В конфигурации «1С: Бухгалтерия 8 для Казахстана» удержания работников.

Удержание за обучение из заработной платы при увольнении в 2021 году

В марте ООО отправило на обучение сотрудницу, затратив 23 600 руб. С ней было оформлено соглашение, по условиям которого она должна отработать на предприятии не менее 12 месяцев. Работница окончила курсы 7 мая, а в декабре решила уволиться, подав заявление. Согласно условиям договора, она обязана компенсировать 7 177 руб.

Перед тем, как разбираться в основаниях для удержаний из зарплаты, нужно ознакомиться с понятием «ученического договора».

Под ним подразумевается соглашение, заключаемое между работодателем и работником, ищущим работу, или с уже трудоустроенным сотрудником, если ему необходимо получить образование без отрыва или с отрывом от работы, но специализация по учебе и месту трудовой деятельности совпадает (ст. 198 ТК РФ).

Как отразить в учете возмещение сотрудником расходов, произведенных организацией на его обучение

Если сотрудник, компенсирующий организации затраты на свое обучение, занят только в деятельности на общей системе налогообложения, то сумму полученной от него компенсации учтите в порядке, предусмотренном для организаций, применяющих общую систему налогообложения.

Компенсацию расходов на обучение, полученную при досрочном увольнении сотрудника, включите в состав доходов независимо от объекта налогообложения (п. 1 ст. 346.15, п. 3 ст. 250 НК РФ). Тот факт, учитывала организация подобные расходы при расчете единого налога или нет, значения не имеет. Подробнее об этом см.:

Удержание при увольнении за обучение проводки

Важно помнить, что, в соответствии с ч. 1 ст. 248 ТК РФ, по приказу работодателя может взыскиваться компенсация, размер которой не превышает среднемесячного заработка сотрудника. Единоразово может удерживаться не более 20% от зарплаты (ст. 138 ТК РФ).

Удержание компенсации за расходы, понесенные на обучение сотрудника, производится лишь в том случае, если с ним был заключен соответствующий договор. За неправомерные вычисления из зарплаты работодатель может быть привлечен к административной ответственности, поэтому к бухгалтерским проводкам и вычислениям необходимо относиться внимательно и знать законодательство.

📺 Видео

Компенсация отпуска при увольнении в 1С 8.3 БухгалтерияСкачать

Увольнение сотрудника в 1С 8.3 Бухгалтерия пошаговоСкачать

Компенсация отпуска при увольненииСкачать

Занятие №11 — Учет зарплаты // Проводки по учету зарплаты — часть 3/5Скачать

Выплаты при увольнении работникаСкачать

Удержания из заработной платы работникаСкачать

Проводки по бюджетному учету: ТОП 5 сложностей с их составлениемСкачать

Удержание отпускных при увольнении работника в 1С:ЗУП ред.3Скачать

Удержание алиментов из заработной платыСкачать

Увольнение по собственному желанию. Что нужно знать работнику?Скачать

Урок 3. Как за 4 минуты выучить счета и бухгалтерские проводки. Учет для начинающих.Скачать

Счет 08 "Вложения во внеоборотные активы": 7 примеров, проводки, ситуацииСкачать

Как запомнить много проводокСкачать

Удержаны алименты из заработной платы — проводкаСкачать

Бухгалтерский учет понятно за 10 минутСкачать

Проводки при начислении налога на прибыль в 1С:Бухгалтерия 8Скачать

Бухгалтерские проводки: продажа готовой продукции. БухучетСкачать