Каждый сотрудник имеет право на ежегодно оплачиваемый отпуск, продолжительность которого закреплена Трудовым кодексом РФ. Его продолжительность составляет 28 календарных дней. Рассмотрим порядок начисления отпускных, проводки по выплате отпускных за счет резерва по отпускам, а также проводки по начислению отпускных без резерва.

- Отпускные: порядок их начисления и выплаты

- Резерв на выплату отпускных в бухгалтерском учете

- Порядок отражения отпускных выплат на счетах бухгалтерского учета

- Удержание за неотработанные дни отпуска при увольнении в 1С ЗУП 8.3

- Настройки удержания за использованный авансом отпуск в 1С 8.3 ЗУП

- Ввод удержания за неотработанные дни отпуска в 1С ЗУП 8.3

- Расчет и учет удержания за неотработанные дни отпуска при варианте учета «сторно начислений»

- Расчет и учет удержания за неотработанные дни отпуска при варианте учета «удержание»

- Проводки в 1С по удержаниям за неотработанные дни отпуска при увольнении

- Удержания за неотработанные дни отпуска при увольнении в 1С ЗУП: проводки, приказ

- Проблема

- Правила

- Пример

- Юридические аспекты

- Удержания за неотработанные дни отпуска при увольнении: проводки

- Ндфл и взносы

- Нюансы

- Расчет удержания за отпуск при увольнении

- Что это такое

- Лимиты

- Расчет отпускных

- Расчет суммы

- Осложнения

- Бухгалтерский и налоговый учет

- Правильные поправки

- НДФЛ

- Расчет НДФЛ

- Страховые взносы

- Проводки в 1с

- Налоговые отношения

- Погашение задолженности

- Судебное взыскание

- Удержание за неотработанные дни отпуска при увольнении, проводки в 1с

- Возврат отпускных

- Учет удержания неотработанных дней

- Повторный расчет НДФЛ и сборов

- Проводки в 1с82 при выплате излешне выплаченных отпускных

- Учет отпускных

- Возможно ли по закону при увольнении удержание излишне выплаченных отпускных — правила возврата денег, оформление

- Сам себе адвокат

- Удержание суммы излишне выплаченных отпускных при увольнении работника

- Бухпроводки при излишне выплаченных отпускных при увольнении

- Как удержать излишне выплаченные отпускные при увольнении

- Порядок удержаний из заработной платы излишне выплаченных сумм

- Удержания при увольнении за предоставленный — авансом — отпуск

- 📺 Видео

Отпускные: порядок их начисления и выплаты

Предоставление отпуска осуществляться двумя способами:

- Согласно полученного заявления от сотрудника фирмы;

- Согласно ранее утвержденного графика отпусков:

Кстати, по требованию сотрудника предоставляемый отпуск можно разбить по срокам на несколько частей, но при одном условии, что первая часть отпуска будет не менее 14 календарных дней.

Что касается сроков выплаты отпускных, то тут также существует свой регламент, который закреплен статьей 136 частью 9 Трудового кодекса – отпускные выплачиваются не позднее 3-х дней до его начала.

За нарушение сроков выплаты отпускных на должностных лиц предприятий применяется административная ответственность в виде предупреждения или штрафа (1 000 – 30 000 руб.). За повторное нарушение размер штрафа увеличивается от 10 000 до 70 000 руб.

Внимание! Если сотруднику не выплатили отпускные своевременно, то он вправе потребовать перенесения ежегодного отпуска на другое время.

Если по производственной необходимости (экстренная ситуация) человек не может отправиться в отпуск по графику, то оформляется отзыв на отпуск.

Резерв на выплату отпускных в бухгалтерском учете

Все организации, кроме малых предприятий, обязаны формировать резерв на оплату отпусков. После чего их выплата будет осуществляться именно с этого «резерва».

При формировании резерва на выплату отпускных необходимо определиться в размерах и последовательности его наполнения:

- Исходя из начислений на последний день месяца, квартала или года;

- Max сумма отчислений;

- Min сума отчислений.

Получите 267 видеоуроков по 1С бесплатно:

Прежде чем приступить к пополнению резерва на выплату отпускных в начале года осуществляется расчет процента отчислений, который рассчитывается по формуле:

Отч = (Пгс + СВ1) / (Псз + СВ2) х 100%, где

- Отч – процент отчисления в резерв на выплату отпускных;

- Пгс – годовая сумма необходимая для оплаты отпусков всех сотрудников;

- СВ1 – годовая сумма страховых взносов начисленная на годовую сумму оплаты отпусков;

- Псз – годовой фонд заработной платы без учета отпускных;

- СВ2 – годовая сумма страховых взносов начисленная на годовой фонд заработной платы.

Суммарный размер резервного фонда на выплату отпусков можно рассчитать по формуле:

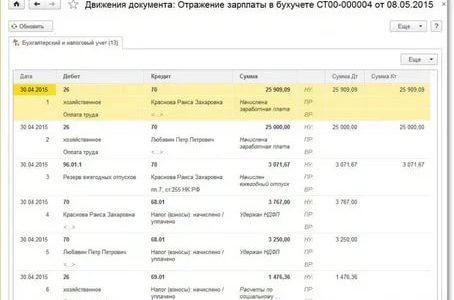

Порядок отражения отпускных выплат на счетах бухгалтерского учета

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Отпускные, выплаченные с резервного фонда | ||||

| 20 | 96 | 395 000,00 | Сформирован резерв на выплату отпускных | Бухгалтерская справка |

| 09 | 68 | 79 000,00 | Начисление отложенного налогового актива395000 х 20% = 79000 | Бухгалтерская справка |

| 96 | 70 | 28 976,00 | Сотруднику фирмы начислены отпускные выплаты | Зарплатная ведомость и бухгалтерская справка |

| 96 | 69 | 8 692,80 | Начислены страховые взносы на сумму отпускных | Зарплатная ведомость |

| 68 | 09 | 7 533,76 | Частично погашены отложенные налоговые активы(28976 + 8692,80) х 20% = 7533,76 | Бухгалтерская справка |

| 70 | 68-НДФЛ | 3 766,88 | Удержан НДФЛ28976 х 13% = 3766,88 | Зарплатная ведомость |

| 70 | 50 (51) | 25 209,12 | Сотруднику фирмы выплачены отпускные28976 – 3766,88 = 25209,12 | РКО, (платежное поручение) |

| Отпускные, выплаченные в общем порядке согласно (п. 21 ПБУ 8/2010), который не предусматривает их выплату с формированного «резерва» | ||||

| 20 (23, 25, 26, 29, 44) | 70 | 32 578,00 | Сотруднику фирмы начислены отпускные | Зарплатная ведомость и бухгалтерская справка |

| 20 (23, 25, 26, 29, 44) | 69 | 9 773,40 | Начислены страховые взносы на сумму отпускных | Зарплатная ведомость |

| 99 | 68 | 6 515,60 | Начислено постоянное налоговое обязательство32578 х 20% = 6515,60 | Бухгалтерская справка |

| 70 | 68-НДФЛ | 4 235,14 | Удержан НДФЛ32578 х 13% = 4235,14 | Зарплатная ведомость |

| 70 | 50 (51) | 28 342,86 | Сотруднику фирмы выплачены отпускные32578 – 4235,14 = 28342,86 | РКО, (платежное поручение) |

| Начисление отпускных за счет сформированного резерва и авансом (необходимый период еще не отработан) | ||||

| 96 | 70 | 16 855,00 | Сотруднику фирмы начислены отпускные выплаты за счет сформированного резерваОбщая сумма отпускных 33710 руб.33710 : 2 = 16855,00 | Бухгалтерская справка |

| 20 (23, 25, 26, 29, 44) | 70 | 16 855,00 | Начислена вторая часть отпускных | Бухгалтерская справка |

| Досрочное прекращение отпуска | ||||

| 20 (23, 25, 26, 29, 44) | 70 | 28 400,00 | Сотруднику начислены отпускные | Бухгалтерская справка |

| 20 (23, 25, 26, 29, 44) | 70 | 5 071,43 | Сторнирование излишне начисленных отпускных28400 : 28 дн. х 5 дн. = 5071,43 | Бухгалтерская справка |

| Оплаченные страховые взносы и НДФЛ также подлежат сторнированию |

Видео:Начисление отпуска в 1С 8.3 бухгалтерияСкачать

Удержание за неотработанные дни отпуска при увольнении в 1С ЗУП 8.3

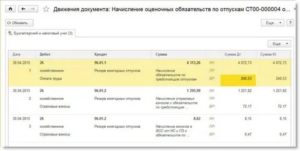

Рассмотрим, как в программе 1С ЗУП 3.1 производится удержание за неотработанные дни отпуска при увольнении сотрудника, какие проводки при этом формируются.

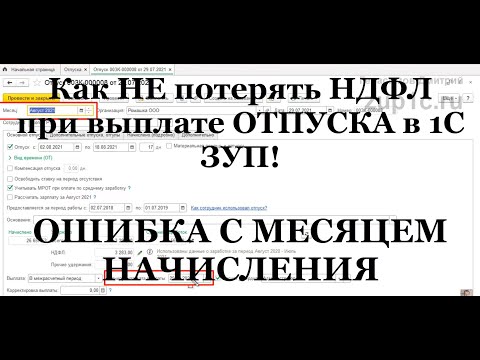

Настройки удержания за использованный авансом отпуск в 1С 8.3 ЗУП

Прежде чем выполнять регистрацию удержания за неотработанные дни отпуска при увольнении в 1с 8.3 ЗУП, необходимо определиться с тем, какой именно вариант удержания будет выполняться:

- как сторно начислений (при этом происходит уменьшение облагаемой базы по НДФЛ и страховым взносам),

- либо как обычное удержание (база не уменьшается).

Эта настройка выполняется в настройках расчета зарплаты: Настройка – Расчет зарплаты – Настройка состава начислений и удержаний – вкладка Удержания:

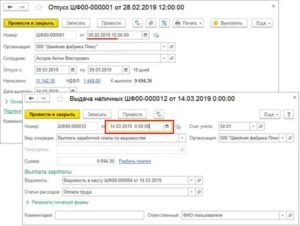

Ввод удержания за неотработанные дни отпуска в 1С ЗУП 8.3

Регистрация удержания за использованный авансом отпуск при увольнении в 1с ЗУП 8.3 выполняется в документе Увольнение.

При выборе в документе сотрудника и ввода даты увольнения происходит автоматический расчет остатка отпуска по сотруднику, подсчитанный остаток отражается на вкладке Компенсации отпуска.

Если остаток получается отрицательным, то автоматически указывается вариант Удержать за использованный авансом отпуск.

Например, сотрудник Голованчиков А.А увольняется 20.11.2021. На дату увольнения у сотрудника по данным учета 7 дней отпуска, израсходованных авансом:

Эта информация отображается на вкладке Компенсация отпуска:

Далее расчет зависит от выбранного в настройках варианта учета удержания.

Расчет и учет удержания за неотработанные дни отпуска при варианте учета «сторно начислений»

Если выбран Сторно начислений и уменьшает налоги и взносы, то расчет этого сторно-начисления происходит на вкладке Начисления и удержания – Начисления по виду начисления, который предназначается для расчета обычного отпуска, но с отрицательной суммой.

https://www.youtube.com/watch?v=2EOLdMNg7UI

Для расчета сторно-начисления «компенсации» отпуска средний заработок повторно не рассчитывается, используется тот же средний заработок, исходя из которого ранее сотруднику были начислены «авансовые» отпускные.

Отпуск Голованчинову А.А. был предоставлен в октябре, отпускные рассчитаны, исходя из среднего заработка 574,04 руб.:

Именно этот средний заработок и используется для расчета суммы «удержания» за неиспользованный отпуск:

Сторно-начисление будет учитываться при расчете НДФЛ и взносов, уменьшая облагаемую базу.

При увольнении сотрудника ему была начислена оплата по окладу 6 190,48 руб. и произведено сторно начисление за неотработанные дни отпуска в сумме 4 018,28 руб.

База для расчета НДФЛ и взносов составит:

- 6 190,48 – 4 018,28 = 2 172,20 руб.

НДФЛ:

- 2 172,20 руб. * 13% = 283 руб. (отражается двумя строками по категориям дохода: 807 руб. с оплаты по окладу и -524 руб. со сторно отпуска.

Страховые взносы:

- На ОПС: 2 172,20 руб. * 22% = 477,89 руб.

- ФСС: 2 172,20 руб. * 2,9% = 63 руб.

- ФОМС: 2 172,20 руб. * 5.1% = 110,78 руб.

Расчет и учет удержания за неотработанные дни отпуска при варианте учета «удержание»

Если же в настройках выбран вариант Удержание и не уменьшает налоги и взносы, то расчет этого удержания происходит на вкладке Начисления и удержания – Удержания по виду удержания Удержание за неотработанный отпуск. Этот вид удержания создается в программе автоматически, когда в настройках устанавливается соответствующий переключатель.

Средний заработок для расчета удержания за использованный авансом отпуск в этом случае рассчитывается в документе Увольнение на дату увольнения сотрудника:

Удержания не влияют на облагаемую базу по НДФЛ и страховым взносам, поэтому при таком варианте учета база НДФЛ и взносов уменьшаться не будет.

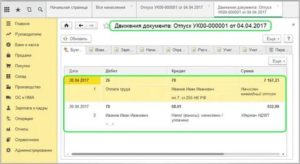

Проводки в 1С по удержаниям за неотработанные дни отпуска при увольнении

Если для учета удержания за неотработанные дни отпуска используется настройка Сторно начислений и уменьшает налоги и взносы, тогда на стороне программы ЗУП 3.1 в документе Отражение зарплаты в бухучете, это сторно-начисление заполняется на вкладке Начисленная зарплата и взносы с минусовой суммой:

Способ отражения для этой суммы «подтягивается» в документ в соответствии с настройками формирования проводок для начислений.

После синхронизации с бухгалтерской программой формируется сторно-проводка по тому счету затрат и аналитике, которые указаны в 1С Бухгалтерии 8.3 для соответствующего способа отражения:

В случае использования настройки Удержание и не уменьшает налоги и взносы в документе Отражение зарплаты в бухучете такое удержание будет заполнено на вкладке Удержанная зарплата по виду операции Удержание за отпуск:

После синхронизации с бухгалтерской программой в 1С Бухгалтерии 8.3 будет сформирована проводка Дт 70 Кт 91.01.

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С ЗУП», тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Как в 1С ЗУП отразить удержание за отпуск, предоставленный авансом, как сторно начисление смотрите в нашем видео:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Видео:НАЛОГОВЫЙ И БУХГАЛТЕРСКИЙ УЧЕТ ОТПУСКНЫХ. РЕЗЕРВ ПО ОПЛАТЕ ОТПУСКНЫХСкачать

Удержания за неотработанные дни отпуска при увольнении в 1С ЗУП: проводки, приказ

Работник заранее использовал отпуск и увольняется. Деньги выплачены, но время не отработано. Как вернуть средства? Как просчитывается удержание за неотработанные дни отпуска при увольнении?

Проблема

Сотрудник, отработавший шесть и более месяцев, имеет право на оплачиваемый отпуск. Работодатель должен предоставить ему все 28 дней отдыха.

По предварительному соглашению отпуск может быть использован авансом. Законодательством не предусмотрены нормы расчета дней пропорционально отработанным часам либо иным периодам.

За второй и последующий годы отпуск может предоставляться сотруднику в любое время по графику.

Пример. Сотрудник был оформлен на предприятие 21 декабря 2012 года и работал до 20 декабря 2013-го включительно. Право на отпуск в 28 дней у него возникнет c 21 июня.

По соглашению сторон, он может воспользоваться им раньше этого времени.

Если сотрудник уйдет с работы до окончания отчетного года (20 декабря), то с его зарплаты вычитываются удержания за неотработанные дни отпуска при увольнении.

Правила

Удержания за неотработанные дни отпуска при увольнении рассчитываются во всех случаях, кроме следующих:

- отказ сотрудника от перевода на другую должность, необходимую ему по медицинским показаниям, либо отсутствие у работодателя нужной вакансии;

- ликвидация предприятия, прекращение деятельности ИП;

- сокращения штата сотрудников организации, ИП;

- смена собственника предприятия;

- призыв сотрудника на военную службу;

- восстановление лица, ранее выполнявшего работу, по решению суда или госинспекции по труду;

- признание человека нетрудоспособным;

- смерть сотрудника;

- наступление чрезвычайных обстоятельств: военных действий, катастрофы, стихийного бедствия, крупной аварии, эпидемии.

Если сотрудник, которому был предоставлен отпуск, уходит с работы по любым другим причинам, в обязательном порядке рассчитываются удержания за неотработанные дни отпуска при увольнении.

https://www.youtube.com/watch?v=wYz00Cxgrvk

Удержание осуществляется за сутки отпуска, не отработанные в течение 12 месяцев, в счет которых сотрудник уже получил деньги. Чтобы рассчитать период отпуска, нужно количество дней отдыха разделить на 12. Чтобы узнать сумму удержаний, нужно выполнить такую последовательность действий:

1. Рассчитываем количество месяцев, оставшихся до окончания года, за который получены деньги. Законодательно не установлен порядок подсчета. Поэтому лучше руководствоваться правилами расчета отпускных и количество месяцев округлять до целых. Этот же принцип можно использовать при расчете дополнительного отпуска, компенсации.

2. Умножить дни на число месяцев, которые нужно отработать. Так рассчитывается продолжительность неотработанного отдыха в сутках. Если в результате получилось дробное число, то округлять его нужно в пользу сотрудника.

3. Полученную цифру нужно умножить на средний заработок за день, исчисленный при оплате отпуска. Это и будут удержания за неотработанные дни отпуска при увольнении. Страховые взносы и НДФЛ перечисленные ранее, позже будут компенсированы из бюджета.

Пример

Допустим, сотрудник использовал часть из 28 дней отпуска авансом. Сразу после выхода на работу написал заявление на увольнение. Расчеты показали, что отдых за 3,8 месяца рабочего года был предоставлен авансом. Полученную цифру следует округлить до 4.

За каждые сутки стандартного 28-дневного отпуска положено: 28 / 12 = 2.3 дня работы. Получается, что сотрудник «должен» организации: 2,3 х 4 = 9,2, или 9 дней работы. Средний заработок за день составил 250 руб. Рассчитаем сумму удержаний: 9 х 250 = 2250 руб.

Удержание осуществляется из причитающейся сотруднику заработка в день увольнения. При этом сумма не может превышать 20 % зарплаты. Вернуть разницу можно добровольно, договорившись с сотрудником, или в судебном порядке.

Ежегодный отпуск состоит из основного и дополнительного. Правила расчета периода отдыха рассчитываются одинаково во всех случаях, кроме доплат за вредные или опасные условия труда. Удержания с этих категорий компенсаций также не осуществляются.

Юридические аспекты

При увольнении сотрудника суммы, предоставленные за неотработанные дни, должны быть удержаны из его зарплаты. Если это невозможно ввиду отсутствия у того заработанных средств, работодатель может обратиться в суд за взысканием. Но если не будет доказано, что действия сотрудника привели к нарушению порядка расчетов, то в иске, скорее всего, будет отказано.

Удержания за неотработанные дни отпуска при увольнении: проводки

Бюджет доходов и расходов организации может предусматривать создание резерва для таких выплат. Тогда в балансе делается следующая проводка: ДТ96 КТ70. Во всех остальных случаях сторнирование отпускных оформляется так: ДТ20 КТ70.

Ндфл и взносы

Как пересчитываются взносы, удержанные при выплате отпускных? Все зависит от того, хватит ли суммы последней зарплаты для взимания. Если причитающихся средств хватает для выплаты долга, то выполняются следующие действия.

1. В БУ отражается начисление зарплаты. При этом не рассчитываются удержания за неотработанные дни отпуска при увольнении. НДФЛ, взносы калькулируются по стандартной схеме. Излишне удержанные суммы сторнируют, если годовая отчетность еще не подписана. Иначе придется исправлять данные в балансе.

2. При выплате отпускных в бюджет перечисляется НДФЛ. Излишние суммы должны быть возвращены сотруднику. Чтобы сумму пересчитали, нужно предоставить в ФНС уточняющую справку 2-НДФЛ и отразить в ней все расчеты.

Датой получения зарплаты при увольнении считается последний день работы. Поэтому последнюю зарплату в отчете за текущий год следует отразить месяцем увольнения. Подавать уточнения РСВ-1 ПФР за период, в котором сотрудник был в отпуске, организация не обязана.

Взносы были исчислены без ошибок, обновлять данные не нужно.

Нюансы

По результатам расчетов может образоваться отрицательная сумма взносов. Это означает, что начисленная выплата меньше излишней. Возможны несколько вариантов исхода событий:

- суммы заработка хватает, и бухгалтерия просто осуществляет удержание за неотработанные дни отпуска при увольнении (пенсионера или любого другого работника — не суть важно);

- заработка не хватает, сотрудник соглашается добровольно вернуть «излишек» полученных сумм в кассу;

- зарплаты не хватает, сотрудник идти на компромисс не хочет, организация подает иск и взимает средства через суд.

В первых двух случаях подаются корректирующие справки в зависимости от того, в каком году сотрудник был трудоустроен: СЗВ-6-1 (2) – до 2012 года и СЗВ-6-4 – с 01.01.2013. В скорректированных формах взносы должны быть уменьшены на сторнированные суммы. Также желательно предоставить уточненный расчет.

Видео:Расчет ОТПУСКНЫХ, налогов и взносов / ПРИМЕРЫ / ПРОВОДКИ и поясненияСкачать

Расчет удержания за отпуск при увольнении

Удержание за не отработанные дни отпуска при увольнении требует не только цифрового расчета, но и правильного отражения в отчетности, бухгалтерском и налоговом учете.

Увольнение по существу — это негативное явление. Для работника — отрыв от места заработка, коллектива, адаптация к новым условиям. Для работодателя — потеря кадра, поиск преемника. И для обоих — документальные процедуры оформления мероприятия.

Не только со стороны работника важно получить окончательный расчет — остаток зарплаты за последний месяц, компенсацию, выходное пособие, и не быть ущемленным в своих правах. Для работодателя не меньшую роль играет соблюдение порядка и размеров причитающихся выплат и избежание лишних расходов.

Если с остаточном зарплатой и компенсацией законодательство определило строгие и ясные нормы, то тема неотработанного отпуска создает много вопросов.

Что это такое

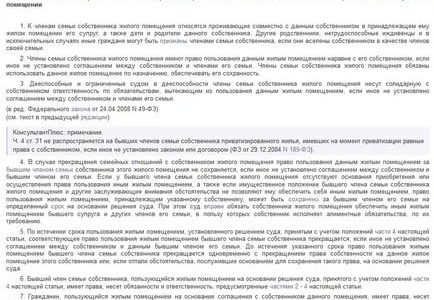

Согласно положениям Трудового кодекса, защищающему права и труд работников, каждый сотрудник вправе на отпуск не меньше 28 календарных дней, из них 14 — подряд идущих, а остальные дни могут делиться на любые отрезки в течение года.

https://www.youtube.com/watch?v=gXAUMelo9as

Но также работник по статье 122 кодекса может получить отпуск, использованный авансом. Если после этого сотрудник уволится до истечения календарного года, возникнет излишне уплаченная сумма заработка за отпуск либо неотработанность отпуска. Однако работодатель может вычесть излишек при окончательном расчете и таким образом добиться баланса. Для такого действия не нужно согласие сотрудника.

Эта ситуация противоположна той, когда при увольнении трудящийся, наоборот, не использовал отпуск и получает в расчет компенсацию за дни отпуска, оставшиеся неиспользованными.

Законодательство учитывает интересы обеих сторон.

Лимиты

Но работодатель ограничен в размере суммы, которую вправе взыскать — только 20 % от выдаваемого сотруднику заработка.

Увольняющийся по своему желанию может погасить оставшийся авансовый отпуск.

Если он отказывается это делать, работодатель имеет возможность требовать неудержанные суммы в исковом порядке в суде либо — считать расчет справедливым.

Также невозможно удержание при таких обстоятельствах, когда лицо получает выходное пособие за месяц и более. Например, при увольнении с связи с воинским призывом.

Расчет отпускных

Для исчисления оплаченных дней требуется определить:

- число отпускных дней, использованных за трудовой период в фирме — х;

- число отпускных дней, обязательных к представлению работнику за год — у;

- число месяцев, отработанных в фирме — z.

При определении последнего значения учитывается, какую часть месяца отработал сотрудник — если меньше половины, то месяц не включается, если больше — учитывается.

Итак, формула расчета: x – (y / 12 * z).

Если в результате калькуляции получается нецелое число, оно округляется до полных дней в пользу сотрудника.

Расчет суммы

Для перевода полученного количества дней в денежное выражение требуется среднегодовая зарплата сотрудника.

Механизм определения средней зарплаты:

Например, нужно значение среднегодового заработка. Необходимо число рабочих дней года. В 2021 году это 247 дней.

Оклад сотрудника, например, 30 тысяч рублей.

Средняя зарплата в день: 30000 рублей * 12 месяцев / 247 дней = 1457 рублей.

Следовательно, это число умножается на количество полученных в предыдущем расчете дней. Результат — и есть авансовый отпуск.

Если по математике отпускных получилось, что сумма неотработанных дней превышает количество дней в последнем отпуске — например, рассчитанный авансовый отпуск равен 12 дням, а фактический конечный — 10 дням — то бухгалтерии фирме требуется исследовать среднюю зарплату прошлого года и отпуска.

В итоге, удержание за последний фактический отпуск исчисляется по среднему заработку в этот период, а за разницу — 2 дня — по средней зарплате предыдущего отпускного периода.

Осложнения

Более тщательную и затрудненную формулу применяют, когда в период пребывания этого сотрудника в отпуске, в фирме производилась прибавка к заработным платам всего штата либо отдела, в котором он числился.

В какой день должны выплатить зарплату после увольнения

При такой ситуации за период от увеличения заработка до конца этого отпуска применяется повышающий коэффициент.

Для этого рассчитываются неотработанные отпускные дни с начала до крайнего дня отпуска. Затем определяется соотношение дней до поднятия зарплаты и после. Например, отпуск длился с 20 сентября по 9 октября. Число неотработанных дней — 9. Зарплату в подразделении сотрудника повысили 1 октября. Следовательно, число неотработанных дней с повышающим коэффициентом — 9.

Далее используется следующая математическая формула: число отпускных неотработанных дней до поднятия * средняя отпускная зарплата + число отпускных неотработанных дней после поднятия * средняя отпускная зарплата * повышающий коэффициент.

Например, зарплата повышена на 10 %. Средняя зарплата 1500 рублей за день.

Расчет: 9 * 1500 + 9 * 1500 * 10 %.

В результате будет получена сумма дней неотработанного отпуска.

Бухгалтерский и налоговый учет

Как от всех доходов, от заработной платы вычитается и переводится в казну работодателем, выполняющим функции агента по налогам, НДФЛ по стандартному тарифу 13 % для резидентов (лиц, проживающих на территории России более 183 дней в году без выездов) и 30 % для нерезидентов (не проживающих в пределах России подряд 183 дня в году), а также страховые взносы во внебюджетные фонды по общей ставке 30 %.

Сам отпуск осуществляется за счет фирмы, выплата включается в перечень расходов для уменьшения налоговой базы по налогу на прибыль.

https://www.youtube.com/watch?v=ugs8Zp2yX2w

А увольнение сотрудника до конца года влечет излишек выплаты ему в бухгалтерии организации и удержание этой суммы. Следовательно, требуется изменить суммы и по налогам и страховым взносам в государственные фонды.

Во-первых, на день выплаты за отпуск предприятие не допустило ошибок в ведении учета операций, так как проблема связана не с самими отпускными, а с прекращением трудового договора до завершения календарного года.

Уточнение данных за время до отпуска и в процессе отпуска не осуществляется, ошибок по законодательству нет. Корректорские действия необходимы за период самого увольнения.

Правильные поправки

Когда удержание производится от суммы окончательного расчета, включающего остаточную зарплату за последний трудовой месяц, либо сотрудник добровольно возвращает не удержанную часть в фирму, Министерство финансов рекомендуют включать размеры выплаченных денег за отпуск и страховых взносов, сверхначисленных на них, во внереализационные доходы предприятия за месяц прекращения договора с работником.

НДФЛ

Что касается подоходного налога, удержанного в большем размере, чем потребовалось в результате увольнения, то Министерство финансов дает следующие разъяснения ситуации: в регистре по налоговому учета НДФЛ и справке по форме 2-НДФЛ возвращение излишне уплаченных сумм отражать не следует.

Требуется в указанных регистре и справке показать за месяц увольнения сумму окончательного расчета за вычетом взыскания за не отработанные дни отпуска при увольнении.

Размер подоходного налога за последний месяц уменьшить на размер подоходного налога за отпускные не отработанного отпуска, удержанные работодателем.

Затем, после принятия решения об удержании излишка отпускных в течение 10 дней работодатель осведомляет сотрудника о избыточном НДФЛ, удержанном с его зарплаты, чтобы сотрудник мог заявить в налоговую инспекцию ФНС о желании вернуть излишек.

Организация не перечисляет сотруднику сумму лишнего НДФЛ, а уменьшает задолженность трудящегося по НДФЛ в последнем месяце.

Расчет НДФЛ

Если сотрудник не применял предусмотренные Налоговым кодексом вычеты по НДФЛ — стандартные, социальные, профессиональные, имущественный, то рассчитать налог легко.

НДФЛ за не отработанный отпуск равняется: начисление суммы отпускных выплат за не отработанные отпускные дни * ставка НДФЛ.

При применении каких-либо вычетов по главе 23 НК для математики используется следующая формула: уплаченный в бюджет НДФЛ с включением вычетов * начисление суммы отпускных выплат за не отработанные отпускные дни / размер ранее начисленных отпускных.

Пример

Сотрудник заключил трудовой договор с 1 ноября 2021 года. С 3 по 31 июля имел место предоставленный первый стандартный отпуск в 28 дней. За отпуск ему было выплачено в сумме 21500 рублей.

30 сентября он прекратил трудовые отношения с фирмой по своему желанию.

Размер выплаты за отработанную часть последнего трудового месяца составляет 11200 рублей.

Сотрудник не применяет льготы по НДФЛ.

Инструкция расчета:

- определить число отработанных месяцев — 11;

- подсчитать число неотработанных дней отпуска: 28 дней — (28 дней / 12 месяцев * 11 месяцев) = 2,37 дня;

- перевести полученные дни в денежную форму: 21500 рублей / 28 дней * 2,37 дня = 1819,82 рубля;

- удержать НДФЛ: 1819,82 * 0,13 = 237 рубля;

- определить излишек, выплаченный сотруднику: 1820 — 237 = 1583 рубля;

- посчитать максимальную сумму удержания за неотработанные дни отпуска из окончательного расчета без НДФЛ: 11200 — (11200 * 0,13) = 9744 рубля;

- как говорилось выше, удержать можно лишь 20 % суммы: 9744 * 0,2 = 1948 рублей;

- из расчета ясно, что фактический долг меньше (1583 рубля) и он удерживается из окончательной выплаты при увольнении;

- исчислить окончательный расчет: 11200 — 1583 — (11200 — 1583) * 0,13 = 8367 рубля.

Страховые взносы

За авансовый отпуск работник получил выплату больше, чем при перерасчете с включением увольнения. Как следствие, база для исчисления платежей во внебюджетные государственные фонды была больше.

https://www.youtube.com/watch?v=JzfuvrlZTvA

Как разъяснил Минфин, перерасчет производить не нужно, поправки вносятся лишь за время отпуска.

При взыскании за неотработанные дни отпуска сотрудник получит окончательный расчет в меньшем размере из-за страховых взносов, но именно с этой суммы будут удержаны взносы последнего месяца.

В какой день должны выплатить зарплату после увольнения

Значит, базой для исчисления будет сумма 11200 — 1583 = 9617 рубля.

Проводки в 1с

Министерство финансов предложил отразить удержание за отпускную переплату в бухгалтерском учете с помощью проводок в 1с по удержанию за не отработанные дни отпуска при увольнении:

Дебет: 20, 23, 25, 26, 44 и остальные счета по учету производственных зарплат и Кредит 70;

Минфин рекомендовал следующее проводки при добровольном отказе сотрудника от части окончательного расчета, в котором осталась задолженность, в пользу кассы фирмы:

Дебет 50 Кредит 70.

Налоговые отношения

Принятые к расходам суммы не отработанных отпускных зачастую налоговые органы включают в необоснованные.

Чтобы избежать споров с инспекцией ФНС, следует уменьшить доходы по налогу на прибыль на размер отпускных во время увольнения. Вносить уточнения по НДФЛ и страховым взносам не требуется. А суммы по страховым взносам, не учтенные в отчетности по налогу на прибыль, можно добавить в налоговые расходы предприятия.

Погашение задолженности

Для целей бухгалтерского учета необходимо рассчитывать размер не удержанных сумм за авансовый отпуск.

Однако если этот размер незначительный и уточнения в отчетности не стоят этой суммы, работодатель может «простить долг» — не удерживать его и не заявлять о погашении (для этого составляется соглашении о прощении), а по истечении периода давности — 3-х лет — определить его как безнадежный и списать.

Однако по желанию сторон можно не удерживать излишне выплаченные отпускные и оформить прощение долга по установленному порядку:

- формируется соглашение сторон о погашении задолженности по переплате за неотработанный отпуск;

- соглашение содержит волю обеих сторон, подписи и реквизиты;

- корректируется налоговый учет — в случае сотрудника изменений в положении налогоплательщика не происходит, а организация обязана уточнить размер налога на прибыль, из нее выводятся расходы за неудержанные выплаты дней отпуска. По страховым взносам изменения не вносятся.

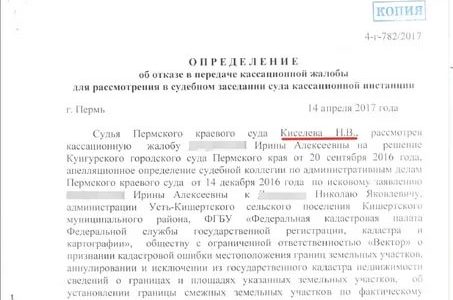

Судебное взыскание

Как отмечалось, работник и сам может внести переплату в кассу организации, а удержание производится независимо от его согласия и несогласия.

Но лимит в 20 %, значительный размер переплаты и отказ сотрудника добровольно вычесть из расчета соответствующий остаток провоцируют работодателей прибегать к исковому порядку возврата своих средств.

Однако судебная практика по этому вопросу разница в разных судах. Гарантии, что суд примет решение в пользу организации, нет.

Так, решения петербургского суда по вопросу взыскания сумм за неотработанные дни отпуска часто поддерживают уволившихся сотрудников, так как указывается на непричастность работника к возникшей переплате, которую необходимо расценивать в качестве счетной ошибки, и отсутствие недобросовестности в его отказе.

Но есть постановления судей, одобривших исковые заявления организаций. Такие примеры были среди пермских и московских судей.

Видео:Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

Удержание за неотработанные дни отпуска при увольнении, проводки в 1с

Во время увольнения сотрудника, работающего по трудовому договору раньше, чем завершится рабочий год, но при этом заранее побывавшего в отпуске, начальник предприятия вправе произвести удержание за неотработанные дни отпуска при увольнении. Проводки в 1С в бухгалтерии учета удержаний для определенных сотрудников и административно-хозяйственных единиц могут отличаться.

Возврат отпускных

В ситуации, когда из последней заработной платы нет возможности удержать необходимую сумму для возврата авансом выданных отпускных, нужно договариваться и предложить сотруднику вернуть эту сумму добровольно. В противном случае организации не удастся её взыскать в судебном порядке.

Статьёй 137 трудового законодательства РФ предусмотрено, что в случае увольнения работника эта задолженность удерживается из его заработной платы. Иными словами, установленная норма позволяет выполнить удержания исключительно из заработной платы, полученной последний раз перед расчётом.

Несмотря на то что норма, которая запрещала взыскать излишние авансовые отпускные через суд, была отменена, трудовое законодательство по-прежнему не позволяет решить эту проблему в суде.

Единственным правильным решением в такой ситуации будет договор с работником о добровольной денежной компенсации. Существует ряд обстоятельств, когда удержание отпускных невозможно в соответствии с трудовым законодательством.

Работник освобождается от возмещения в таких случаях:

- прекращение деятельности организации;

- отказ от перевода на другую должность по состоянию здоровья;

- военный призыв;

- смена владельца компании;

- предыдущий работник восстановлен в должности;

- работник признан недееспособным медицинской комиссией;

- смерть сотрудника или руководителя;

- форс-мажорные обстоятельства.

Если ни одно из перечисленных обстоятельств на момент увольнения выявлено не было, удержание нанимателем отпускных считается юридически обоснованным.

https://www.youtube.com/watch?v=_aUdL897VN4

Работник также имеет право получить компенсацию при увольнении за отпуск по уходу за ребенком в полной мере, вне зависимости от отработанного времени.

Учет удержания неотработанных дней

Как именно отражается операция по возврату излишне полученной суммы за отпуск в финансовой отчетности, Министерство финансов РФ разъясняет в письме № 07−05−13/10 от 20.10.2004 г.

В нем рассматривается ситуация добровольного погашения долга работником.

Министерство финансов в этом документе ссылается на 11-ю главу, в которой указан порядок отображения и предоставления финансовой отчетности.

Существует установленный лимит удержаний из заработной платы. Наниматель не имеет права удерживать свыше 20% от положенной к выплате суммы (с вычетом налога НДФЛ). Переплата исправляется корректировочной проводкой или способом «красного сторно». Показываются и рассчитываются следующие данные:

- Дебет счетов учета производственных затрат корреспондирует с Кредитом счета расчетов с сотрудниками по оплате труда;

- компенсация, вносимая работником в кассу, показывается на Дебете счета «Касса» и Кредите сч. «Расчет с персоналом по оплате труда».

В случае если суммарный объем удержания превышает 20%, остаток придется удерживать другим способом. Наниматель может использовать возможность удерживания 20% из заработной платы сотрудника во время увольнения, не согласовывая свои действия с работником.

Если бюджетом организации предусмотрено формирование резервного фонда для подобного рода выплат, проводки удержания при увольнении за предоставленный авансом отпуск выполняются в балансе по дебету сч. 96 и кредиту сч. 70.

Для прочих случаев отмена первоначальной операции (сторнирование) производится по дебету сч. 20 и кредиту сч. 70. Для оформления проводки удержания излишне выплаченных отпускных при увольнении применяется красное Сторно.

Посредством того, что проводки имеют отрицательное значение, отчетность выравнивается за счет отрицательных значений и отпадает необходимость в дополнительной корректировке.

Повторный расчет НДФЛ и сборов

Процесс пересчета НДФЛ и страховых сборов обусловливается периодом увольнения работника. Если сумма заработной платы позволяет покрыть долг, тогда реализуются следующие операции:

- начисляется заработная плата, которую отражают в финансовой отчетности, не учитывая удержания невыработанных дней отпуска в период увольнения;

- во время выплат отпускных НДФЛ переводится в бюджет.

Сборы и НДФЛ рассчитываются в обычном порядке. Чтобы избежать исправлений данных в балансе, сторнировать излишне удержанные суммы следует до подписания годового отчета. Излишки денежных средств нужно вернуть работнику.

В программе «1-С Бухгалтерия» в настройках параметров учета необходимо открыть вкладку «Алгоритмы расчетов» и отметить пункты «Уменьшает налоги и взносы» и «Месячная норма времени по графику сотрудника».

Для пересчета суммы в Федеральную налоговую службу предоставляется уточняющая справка 2-НДФЛ в которой отражаются все операции.

Днем выплаты заработной платы считается последний день увольняемого сотрудника, следовательно, последняя зарплата в годовом отчете отражается тем же месяцем, в котором работник расторгнул трудовое соглашение. Уточнения РСВ-1 ПФР за период пребывания сотрудника в отпуске предприятие может не подавать.

Видео:Урок "Начисление отпускных в 1С ЗУП 8.3"Скачать

Проводки в 1с82 при выплате излешне выплаченных отпускных

16.10.2021

Сегодня одной из самых частых ошибок является переплата отпускных при увольнении. В таком случае работодатель имеет право взыскать средства со своего бывшего работника только в достаточно ограниченном количестве случаев.

Например, если работник выполнял свои обязанности в течение последних 10 месяцев, но в отпуске ещё не был и увольняется – все отпускные за отработанный период в обязательном порядке установленным образом должны быть оформлены и перечислены сотруднику.

Учет отпускных

Работнику начислено 6000 гривен отпускных. Отпуск начинается в марте, а заканчивается в апреле. На март приходится 2500 гривен отпускных, а на апрель — 3500 гривен. Выданы отпускные полностью в марте перед началом отпуска (требования к дате их выплаты смотрите на странице Выплата отпускных ).

Для чистоты картины не будем в этом примере упоминать проводки по начислению зарплаты в этих месяцах. В таблице 1 с проводками используется счет 47-1 «Обеспечение выплат отпусков». Если у вас этот счет не используется (смотрите для кого он обязателен, а для кого нет на странице Резерв отпусков), то вместо него у вас в проводках участвуют счета затрат (23, 92, 93, 94).

Возможно ли по закону при увольнении удержание излишне выплаченных отпускных — правила возврата денег, оформление

Важно указать в документе информацию о работнике (имя, фамилию, должность), количество неотработанных дней, сумму долга за неотработанный период. Также в конце должна быть пометка о том, что сотрудник ознакомлен с условиями, и его подпись для согласия с написанным в документе.

https://www.youtube.com/watch?v=MZkzSg9tfRw

Но в случае, когда у последнего не имеется нужной суммы для выплаты, или же она превышает процент, прописанный законом, он имеет право выплатить ее в добровольном порядке.

Сам себе адвокат

Сумма удержаний не должна превышать 20 процентов при каждой выплате заработной платы, а в случаях, предусмотренных федеральными законами, – 50 процентов (ч. 1 ст. 138 ТК РФ). Закон не позволяет работодателю удерживать 50 процентов зарплаты сотрудника за неотработанные дни отпуска. Значит, размер удержаний составит не более 20 процентов от суммы, причитающейся к выплате.

Указанные 20 процентов исчисляют из зарплаты, оставшейся после удержания НДФЛ. Например, работнику были начислены отпускные за 28 дней 44 517,20 руб., с них удержали НДФЛ в размере 5787,23 руб. (44 517,20 руб. x 13%). Отпускные Сергею рассчитали исходя из среднего заработка в 1589,90 руб. Сумма неотработанных отпускных за 14 дней составила 22 258,60 руб. (1589,90 руб. x 14 дн.).

На день увольнения к выплате работнику на руки причитается заработная плата в размере 42 000 руб. Удержать с работника при расчете организация может только 8400 руб. (42 000 руб. x 20%).

Для начала нужно рассчитать, сколько дней отпуска работник заработал. Каждый полный месяц работы дает право на 2,33 календарного дня основного отпуска, если его общая продолжительность составляет 28 дней.

У сотрудников, которым установлен ежегодный отпуск большей продолжительности, заработанных за месяц дней отпуска будет больше. Чтобы подсчитать количество месяцев работы, нужно исключить из подсчета излишки, составляющие менее половины месяца, например 13 дней.

Дни, составляющие не менее половины месяца, нужно округлить до полного месяца. В результате подсчета может получиться дробное число заработанных дней отпуска. Округлять по правилам арифметики в этом случае нельзя.

Работодатель вправе округлить дробное число до целого только в пользу работника Затем нужно определить количество неотработанных сотрудником дней отпуска. Например. Работник уволился по собственному желанию 30.04.2021 года. За рабочий год работник использовал 28 календарных дней ежегодного отпуска в марте 2021 года.

Работник отработал в организации 6 месяцев 6 дней. По правилам подсчета 6 дней нужно отбросить, и получается 6 месяцев стажа, дающего право на очередной оплачиваемый отпуск в текущем рабочем году. Работник заработал право на 13,98 календарного дня отпуска (28 дн. : 12 мес. x 6 мес.). Округляем до 14 дней.

Работник использовал, но не отработал 14 календарных дней ежегодного отпуска (28 дн. – 14 дн.).

Читать еще —> Как правильно оформить продажу квартиры самостоятельно

Удержание суммы излишне выплаченных отпускных при увольнении работника

Обратите внимание: в своих разъяснениях, приведенных в Письме № 02-06-10/65506, чиновники Минфина отмечают, что применяемая методология бухгалтерского учета не содержит каких-либо ограничений по кодам видов финансового обеспечения (КВФО) (деятельности), в рамках которых могут отражаться расчеты с использованием счета 0 209 30 000 «Расчеты по компенсации затрат». Чиновники допускают оформление таких операций по КВФО 4 и 5.

Нередко на практике возникает ситуация, когда отпуск предоставляется авансом, а работник, отгуляв положенные дни, в последующем увольняется. При этом в учете образуется сумма задолженности.

Как удержать с работника сумму излишне выплаченных отпускных? Необходимо ли в данной ситуации письменное согласие работника? Каким образом следует отразить данную операцию в учете? Ответы на эти и другие вопросы – в статье.

Бухпроводки при излишне выплаченных отпускных при увольнении

В документ нередко вносят пункт об отсутствии финансовых претензий, чтобы исключить саму возможность их возникновения. В остальном соглашение составляется по правилам делового оборота. На практике большинство компаний заставляет персонал возмещать излишне выплаченные отпускные, поскольку нести дополнительные расходы не хочет никто.

https://www.youtube.com/watch?v=d76wRZCxWLY

Наниматель может пойти ему навстречу, увеличив срок уплаты долга до 1 месяца. Если по истечении этого времени задолженность остается непогашенной, работодатель имеет право обратиться в суд для истребования средств. Удержание отпускных при увольнении важно надлежащим образом отразить в балансе.

Как удержать излишне выплаченные отпускные при увольнении

Удержание избыточных выплат за неотработанные дни осуществляется только за тот годовой период, когда были выданы отпускные, о которых идет речь. Получать согласие работника на это нет необходимости. Весь процесс занимает немного времени и включает:

- ДТ 20, 23, 25, 26, 44 и др. («Траты на производство»), КТ 70 — избыточная выплата;

- ДТ 96 (20, 26, 44 и т. д.), КТ 69 — страховые отчисления;

- ДТ 70, КТ 68, субсч. «Расчеты НДФЛ» — исчисление подоходного налога;

- ДТ 50, КТ 70 — возврат денег работником в кассу.

Порядок удержаний из заработной платы излишне выплаченных сумм

8) После каждого удержания проводится перерасчёт налогов. Невозвращённая сумма не облагается ЕСН, не производятся пенсионные отчисления. Для целей уплаты налога на прибыль, излишне уплаченные суммы списываются как внереализационные расходы.

Получение согласия работника. Ознакомьте сотрудника с приказом под роспись и получите его письменное согласие. Обычно, оно представляется в форме заявления на имя руководителя предприятия, где указано, что человек не возражает против удержаний.

Удержания при увольнении за предоставленный — авансом — отпуск

Нужно ли пересчитывать доход в периоде, когда работнику были выплачены отпускные авансом? Нет, не нужно.

При получении работником дохода в виде оплаты труда датой его фактического получения дохода признается последний день месяца, за который доход был начислен (п. 2 ст. 223 НК).

Поэтому в момент выплаты отпускных, организация правильно удержала и перечислила в бюджет НДФЛ со всей суммы начисленных и полученных сотрудником в данном отчетном периоде отпускных.

📺 Видео

Выгрузка сведений о доходах физических лиц | 1С Моя бухгалтерия 8 | Хьюмен системСкачать

Компенсация отпуска при увольнении в 1С 8.3 БухгалтерияСкачать

Шелк, пополнение изделий ППМ , часть 3, заключительная ☺️🌷🌷🌷Павловопосадские платки в МинскеСкачать

Как НЕ потерять НДФЛ при выплате отпуска в 1С ЗУП: частая ошибка с месяцем начисления!Скачать

Как сделать расчет компенсации отпуска при увольнении?Скачать

Компенсация отпуска при увольненииСкачать

СЧИТАЕМ И ВЫПЛАЧИВАЕМ ОТПУСКНЫЕ. РАСЧЕТ ОТПУСКНЫХСкачать

☀️ Примеры расчета отпускных работникамСкачать

Инвентаризация оценочных обязательств и резервов по отпускам в 1С ЗУП 3.1Скачать

Индексация зарплаты при расчете отпускныхСкачать

🧰 Оплата отпускных в 1С в 1С 8.3 Бухгалтерия (ред. 2.0). Спикер: Евгений ГанчевСкачать

Начисление оплаты основного ежегодного отпуска в 1С: ЗУП 8.3Скачать

Оплата основного ежегодного отпуска, начинающегося с первого числа месяца в 1С:ЗУП 3.1Скачать

Как удержать переплаченные отпускные, если работник увольняется?Скачать

Учет отпусков в программе 1С:Бухгалтерия 8, ред. 3.0. Сервис 1С:Кабинет сотрудникаСкачать