]]>]]>

Система налогообложения – это определенный порядок взимания налогов с фирмы или предпринимателя. Выбор наиболее благоприятного налогового режима для получения максимальной прибыли – очень важный момент при открытии любого бизнеса. Какие системы налогообложения существуют на сегодня и каковы их основные черты – рассмотрим в данной статье.

- Типы налоговых систем

- Формы налогообложения

- ОСНО

- УСН

- ЕНВД

- ЕСХН

- Патент

- Виды систем налогообложения: сводная таблица

- Виды систем налогообложения в России

- ОСН: какие виды налогообложения существуют

- ПСН

- Страховые взносы

- Налоги и их виды. ТАБЛИЦЫ. |

- По методу взимания.

- По уровню взимания налогов.

- По характеру налоговых ставок.

- По субъектам налогообложения.

- По объектам налогообложения.

- По целевому назначению.

- Виды систем налогообложения для ИП и ООО в России | 5 режимов

- Общая система налогообложения (ОСНО, ОСН, ОРН)

- Упрощенная система налогообложения (УСНО, УСН, упрощенка)

- Единый налог на вмененный доход (ЕНВД, вмененка)

- Патентная система налогообложения (ПСН, патент)

- Единый сельскохозяйственный налог (ЕСХН)

- Совмещение систем налогообложения

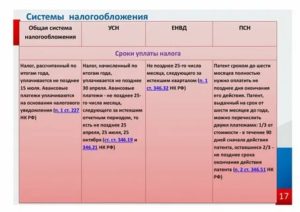

- Системы налогообложения России в 2021 году

- Общая система налогообложения

- Упрощенная система налогообложения

- Единый налог на вмененный доход для отдельных видов деятельности

- Единый сельскохозяйственный налог

- Патентная система налогообложения

- Налог на профессиональный доход

- Системы налогообложения в России — сводная таблица

- Существующие виды налогообложения

- Какой режим налогообложения выбрать?

- Преимущества и недостатки каждой системы

- 💥 Видео

Типы налоговых систем

Одна общая и четыре специальных системы налогообложения действуют в 2021 году для российских ИП и организаций.

Общая система налогообложения (ОСНО) – применяется автоматически, если налогоплательщик не выбрал для своей деятельности какой-либо специальный режим, и имеет самую высокую налоговую нагрузку и объем отчетности. На общей системе могут работать абсолютно все ИП и организации без ограничений.

Специальные налоговые режимы подразумевают более выгодный уровень налогообложения, но требуют соблюдения налогоплательщиком определенных условий для их применения. К ним относятся следующие виды налоговых систем:

Каждый из специальных налоговых режимов, действующих в РФ, предусматривает уплату специального налога вместо налога на прибыль для юрлиц, или НДФЛ для предпринимателей, а также освобождает от уплаты НДС (кроме ввозного), налога на имущество организаций, или налога на имущество физлиц, используемое в деятельности на спецрежиме (в отдельных случаях).

Какие бы виды налоговых режимов не применялись, всем работодателям необходимо уплачивать НДФЛ и страховые взносы с доходов своих работников, а ИП должны платить еще и фиксированные страхвзносы «за себя».

Формы налогообложения

Рассмотрим основные черты каждой из налоговых систем.

ОСНО

На общей системе необходимо уплачивать:

- юрлицам — налог на прибыль, ИП – НДФЛ,

- НДС,

- налог на имущество организаций, или физлиц,

- при необходимости – прочие налоги, как федеральные, так и региональные (транспортный, земельный, водный, на добычу полезных ископаемых, акцизы и др.).

Предприятиям, применяющим в качестве формы налогообложения общий режим, необходимо вести бухгалтерский и налоговый учет, а также сдавать бухгалтерскую отчетность.

УСН

«Упрощенка» на сегодня самая популярная система налогообложения в России у малого и среднего предпринимательства.

Стать «упрощенцем» могут только лица, отвечающие определенным в НК РФ требованиям:

- организация не должна иметь филиалов,

- остаточная стоимость основных фондов организации по бухучету не превышает 150 млн руб.,

- фирма или ИП не производят подакцизные товары, не ведут добычу и торговлю полезными ископаемыми и не занимаются прочими видами деятельности, перечисленными в п. 3 ст. 346.12 НК РФ,

- доход юрлица за 9 месяцев года, предшествующего году перехода на УСН не должен превышать 112,5 млн руб., для ИП ограничений нет.

Налогоплательщики могут выбрать один из двух объектов налогообложения. Их виды и порядок налогообложения различен: «доходы» облагаются по ставке 6%, а «доходы за минусом расходов» — 15%.

К минусам «упрощенки» можно отнести:

- ограничение лимита дохода — с 2021 г. он равен 150 млн руб. в год,

- при УСН «доходы минус расходы» — необходимость уплаты минимального налога даже при отсутствии прибыли,

- возможность утраты права на УСН при нарушении любого ограничения или условия и переход на ОСНО с начала того квартала, в котором произошло превышение,

- освобождение от НДС (как при любом спецрежиме) может привести к потере клиентов или покупателей, принимающих НДС к вычету.

ЕНВД

Для уплаты ЕНВД не имеет значения – получена прибыль или нет, ведь налогом облагается предполагаемый доход, а не реальный. Налог рассчитывается по физическим показателям и базовой доходности, определенной Налоговым кодексом (ст. 346.29 НК РФ).

«Вмененный» налоговый режим применяется к ограниченному кругу видов деятельности и только в тех регионах, где принят местный закон о его введении (п. 2 ст. 346.26 НК РФ).

Ограничения для применения ЕНВД:

- не принимать участия в договорах доверительного управления или о совместной деятельности,

- не сдавать в аренду авто- и газозаправочные станции,

- осуществлять торговлю, или услуги общепита в зале, не превышающем 150 кв. м.

«Вмененный» режим может стать выгодным для тех, чей реальный доход существенно выше предполагаемого, к тому же на ЕНВД не требуется вести налоговые регистры.

Но есть и минусы: применять его можно только в регионах, где он введен, платить налог придется, даже если доход отсутствует, а сдавать декларацию по ЕНВД нужно ежеквартально.

«Слететь» с ЕНВД можно также как и с УСН – нарушив любое из ограничений.

ЕСХН

Единый сельхозналог – специальная форма налогообложения в России, которую могут использовать только производители сельхозпродукции и те, кто оказывает им услуги, имея от этого не менее 70% в общем доходе.

https://www.youtube.com/watch?v=Ip3S34cEfp8

Спецрежим недоступен для производителей подакцизных товаров, организаторов азартных игр и госпредприятий. Право на ЕСХН теми, кто нарушил установленные НК РФ условия для его применения, утрачивается с начала налогового периода, в котором произошло нарушение.

Учет по налогу ведется в КУДиР для ИП, а организации должны вести регистры бухучета. Декларация подается раз в год.

Патент

ПСН – режим, который предназначен исключительно для ИП. Приобретаемый патент дает право на определенной территории вести какой-либо вид деятельности, указанный в ст. 346.43. Число приобретаемых патентов не ограничено, а срок их действия может длиться от 1 до 12 месяцев в пределах одного года. Стоимость патента не зависит от фактического дохода ИП и уплачивается авансом.

Данный вид формы налогообложения для ИП имеет ряд ограничений:

- средняя численность работников – до 15 человек,

- ИП не заключает договора о совместной деятельности или доверительном управлении имуществом,

- площадь зала при оказании услуг общепита или розничной торговле не более 50 кв. м,

- лимит дохода в год – 60 млн руб. по всей деятельности ИП, а не только «патентной».

Несомненные плюсы патента – отсутствие налоговой отчетности и простой налоговый учет в Книге учета доходов. Утратить право на патент можно, нарушив любое из ограничений.

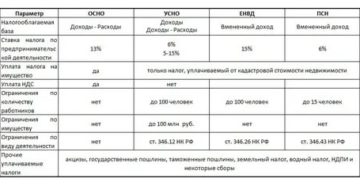

Виды систем налогообложения: сводная таблица

Разобравшись, какие бывают системы налогообложения в России, рассмотрим особенности каждой из них в сводной таблице.

Системы налогообложения в России таблица 2021

| Виды налогообложения | ОСНО | УСН | ЕНВД | ЕСХН | ПСН |

| Налоговый объект | Доходы, уменьшенные на расходы (налог на прибыль), доход ИП (НДФЛ) | Доходы, или доходы за минусом расходов | Вмененный доход | Доходы, уменьшенные на расходы | Доход, потенциально возможный к получению |

| Ставка налога | 20%, или 13% для ИП | 6% или 15% | 15% | 6% | 6% |

| Налоговый период | Год | Год | Квартал | Год | От 1 до 12 месяцев |

| Авансовые платежи | За 1 квартал, полугодие, 9 месяцев | — | За полугодие | — | |

| Декларация | Ежеквартально | Раз в год | Ежеквартально | Раз в год | — |

| Кто может применять | ООО и ИП | ИП | |||

| Ограничения по численности, чел. | — | Не более 100 | Не более 100 | Для рыбохозяйств и ИП не более 300, по остальным ограничений нет | Не более 15 |

| Доля участия юрлиц в организации | — | 25% | 25% | — | — |

| Годовой лимит дохода | — | 150 млн руб. | — | 60 млн руб. в сумме по всем видам деятельности | |

| Совмещение режимов | ЕНВД, ПСН | ЕНВД, ПСН | ОСНО, УСН, ЕСХН,ПСН | ЕНВД, ПСН | ОСНО, УСН, ЕНВД, ЕСХН |

Как видно из таблицы, не все виды налогообложения для ООО доступны: патент применяется только ИП. Остальные режимы могут применять как ИП, так и юрлица.

Видео:Какую систему налогообложения выбрать для ИП и ООО в 2023 годуСкачать

Виды систем налогообложения в России

Виды систем налогообложения — это совокупность налоговых платежей, которые обязан уплачивать налогоплательщик. В статье расскажем, какие системы налогообложения существуют, каковы их особенности, какую отчетность включают те или иные типы налоговых систем.

Налоговое законодательство предоставляет возможность организациям и ИП выбрать виды и порядок налогообложения. С момента регистрации все организации и ИП применяют общую систему налогообложения. О своем решении применять иные виды налоговых режимов налогоплательщик должен уведомить ФНС.

| Организации | Индивидуальные предприниматели | Наименование | Периодичность | |||

| Обычная система | ОСН | 21, 23, 25, 30 | V | V | Декларация по НДС | Ежеквартально |

| Декларация по налогу на прибыль | ||||||

| Декларация и квартальные расчеты по налогу на имущество | ||||||

| Бухгалтерская отчетность | Ежегодно | |||||

| Сведения о среднесписочной численности | ||||||

| Упрощенная система | УСН | 26.2 | V | V | Декларация по УСН | Ежегодно |

| Бухгалтерская отчетность | ||||||

| Сведения о среднесписочной численности | ||||||

| Единый налог на вмененный доход | ЕНВД | 26.3 | V | V | Декларация по ЕНВД | Ежеквартально |

| Единый сельскохозяйственный налог | ЕСХН | 26.1 | V | V | Декларация по ЕНВД | Ежегодно |

| Патентная система | ПСН | 26.5 | — | V | — |

Далее постараемся более подробно указать налоговые режимы, действующие в РФ, и описать, какие имеют ограничения формы налогообложения в России.

ОСН: какие виды налогообложения существуют

Как было сказано выше, ОСН применяется по умолчанию. Для ее применения нет необходимости уведомления ФНС. Уведомление понадобится только в том случае, если компания ранее применяла спецрежим, а затем решила вернуться к обычной системе.

https://www.youtube.com/watch?v=4FUZBslDRQk

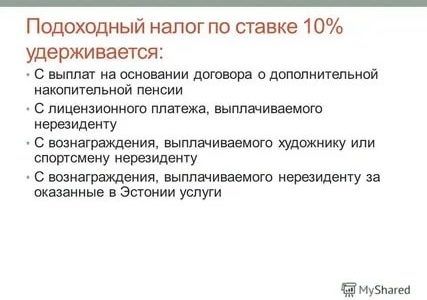

На ОСН уплачиваются следующие виды налогов:

- Организациями — НДС, налог на прибыль, налог на имущество;

- ИП — НДС, НДФЛ.

Также такие налогоплательщики уплачивают все остальные налоги, обязанности по которым возникают у них согласно законодательству.

ПСН

Данный вид специального налогообложения могут применять только индивидуальные предприниматели. Для его применения необходимо приобрести патент на ведение соответствующего вида деятельности. Совмещать ПСН можно с любой иной системой налогообложения. Приобретение патента заменяет необходимость уплаты НДС и НДФЛ.

Стоимость патента рассчитает ИФНС при его выдаче. Но можно предварительно сделать расчет на официальном сервисе ФНС.

Для применения ПСН установлены ограничения:

- численность работников — не более 15 человек;

- годовой доход от деятельности на ПСН — не более 60 млн руб.

Страховые взносы

Кроме указанных платежей, любые организации и ИП платят страховые взносы с выплат работникам. Обычная ставка страховых взносов составляет:

- 22 % — на пенсионное страхование;

- 2,9 % — на социальное страхование;

- 5,1 % — на медицинское страхование.

Некоторые категории страхователей на спецрежимах имеют право на применение пониженной ставки страховых взносов. Она устанавливается в размере 20 % на пенсионное страхование. Взносы в ОМС и ФСС не уплачиваются вовсе. Право на пониженную ставку имеют:

- организации и ИП на УСН с основными видами деятельности, поименованными в пп. 5 п. 1 ст. 427 НК РФ;

- ИП на ЕНВД, имеющие лицензию на фармацевтическую деятельность;

- ИП на ПСН

ИП также независимо от применяемой системы перечисляют страховые взносы за себя:

- фиксированный платеж (независимо от полученного дохода): устанавливается ежегодно. В 2021 г. он равен 36 238 руб.;

- допвзнос в ПФР в размере 1 % с суммы превышения дохода 300 000 руб. за год.

Видео:Упрощённая система налогообложенияСкачать

Налоги и их виды. ТАБЛИЦЫ. |

Налоги – это обязательные платежи, взимаемые государством с граждан (физических лиц) и организаций (юридических лиц). Налоги – это основа наполнения доходной части бюджетов страны.

По методу взимания.

| Прямые – взимаются с доходов или имущества физических и юридических лиц.Особенность: налоплательщик (кто уплачивает налог) и налогоноситель (кто выплачивает налог государству) выступает одно и то же лицо.То есть налог выплачивается «по квитанции». | Косвенные – взимаются с товаров и услуг, включаются в цену продукции и оплачивается ее потребителями посредством введения государственных надбавок к ценам на товары и услуги, уплачиваемых покупателем и поступающих в государственный бюджет.Особенность: налогоплательщик- покупатель товара или услуги, который оплачивает налог, входящий в цену товара; налогоноситель – фирма, которая произвела или продала продукт и выплачивает налог государству. |

| · Подоходный налог с физических лиц(13 %).· Налог на прибыль организаций (20 %).· Налог на добычу ископаемых.· Транспортный налог.· Налог на имущество организаций· Налоги с наследства и дарения.· Земельный налог.· Налоги, регулирующие процессы природопользования.· НДФЛ- налог на доходы физических лиц.· ЕСХН – единый сельскохозяйственный налог.· УСН – упрощённая система налогообложения для малого бизнеса.· ЕНВД – единый налог на вменённый доход (то есть потенциально возможный доход).· ПСН – патентная система налогообложения (патент- исключительное право на что-либо).· налог на игорный бизнес. | · акцизы на отдельные виды товаров (сигареты, алкоголь, нефтепродукты, автомобили)

|

По уровню взимания налогов.

| Федеральные – обязательны к уплате по всей территории РФ. | Региональные – обязательны к уплате на территории субъекта Федерации. | Местные – обязательны к уплате на территориях соответствующих местных образований. |

| · Налог на добавленную стоимость – НДС.· Акцизы.· Налог на доходы физических лиц- НДФЛ.· Налог на прибыль организаций.· Налог на доход от капитала.· Налог на добычу полезных ископаемых.· Водный налог.· Государственные пошлины.· Налог на пользование недрами.· сборы за пользование объектами живого мира и водными ресурсами.· Лесной налог.· Водный налог.· Экологический налог.· Взносы в государственные социальные фонды.· Таможенные пошлины. | · Налог на имущество организаций.· Транспортный налог.· Дорожный налог.· Налог на игорный бизнес. | · Земельный налог.· Налог на имущество физических лиц.· На рекламу.· Местные лицензионные сборы (например, туристический налог). |

По характеру налоговых ставок.

| Прогрессивные – налоговая ставка возрастает по мере роста величины объекта налогообложения.Например, на товары первой необходимости устанавливается самая низкая ставка налога (в некоторых странах 0%), а на товары, относящиеся к предметам роскоши наиболее высокая. Предполагается, что лица с высокими и очень высокими доходами, которые являются основными потребителями предметов роскоши, будут платить больше налогов, приобретая их. При этом груз налогового бремени также смещается на лиц с высоким уровнем дохода.Пропорциональные– налоговая ставка является неизменной вне зависимости от величины объекта налогообложения.· Налог на прибыль организаций – 20 %.· Подоходный налог -13 %.· для большинства товаров и услуг ставка НДС – 18% от суммы проданных товаров или оказанных услуг.Регрессивные – налоговая ставка уменьшается по мере роста величины объекта налогообложения.Примером являются косвенные налоги, бремя регрессивных налогов тяжелее для бедных, чем для богатых; например, бедные тратят большую, по сравнению с богатыми, сумму от своих доходов. Например, цены на товары одинаковые и для бедных, и для богатых, поэтому для бедных покупка одного и того же продукта- тяжелее. То есть чем выше доход, тем ниже косвенный налог, есть часть денежных средств, которые платит покупатель. |

По субъектам налогообложения.

| С физических лиц. | С юридических лиц. |

| · транспортный;· налог на доходы физических лиц;· имущественный налог;· земельный налог;· госпошлина . | · Налог на добавленную стоимость (НДС).· Акцизы.· Налог на прибыль организаций.· Налог на добычу полезных ископаемых.· Водный налог.· Сборы за пользование объектам животного мира и за пользование объектами водных биологических ресурсов.· Госпошлина.· Налог на имущество организаций.· Налог на игорный бизнес.· Транспортный налог.· Земельный налог.· Торговый сбор.· Курортный сбор. |

По объектам налогообложения.

| · Налоги на товары и услуги.· На доходы.· На прибыль.· На прирост рыночной стоимости капиталов.· На недвижимость и имущество и др. |

По целевому назначению.

| Общие – собираются в бюджет и используются по усмотрению органа, который распоряжается бюджетом. | Специальные (или целевые) – используются на конкретную цель. |

| Налог на прибыль, на добавленную стоимость и многие другие. | Образовательный налог ( за платные образовательные услуги), земельный, дорожный налог, взносы во внебюджетные фонды и другие. |

Материал подготовила: Мельникова Вера Александровна.

Видео:Системы налогообложения в РФСкачать

Виды систем налогообложения для ИП и ООО в России | 5 режимов

Система налогообложения (налоговый режим) – это комплекс налогов, сборов и прочих обязательных платежей, которые обязан уплачивать в государственную казну хозяйствующий субъект, ведущий предпринимательскую деятельность, в соответствии с действующим налоговым законодательством.

На сегодняшний день в Российской Федерации действует 5 налоговых режимов, которые условно подразделяются на 2 группы:

| № группы | Наименование | Состав |

| 1 | Общий (традиционный) режим | ОСНО |

| 2 | Специальные (льготные) режимы | УСНО, ЕНВД, ПСН, ЕСХН |

Рассмотрим каждый режим более подробно:

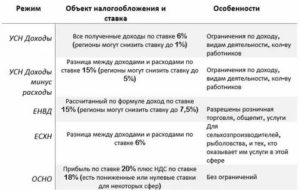

Общая система налогообложения (ОСНО, ОСН, ОРН)

ОСНО – стандартный режим, по умолчанию присваиваемый любому налогоплательщику, если он при прохождении процедуры государственный регистрации бизнеса не заявил о своем желании применять один из спецрежимов. Другое название системы – традиционная, основная.

https://www.youtube.com/watch?v=MIZOuCXAuoA

Также любой хозяйствующий субъект автоматически попадет на ОСН, если он перестал соответствовать требованиям льготного режима, который использовался в установленном порядке в течение календарного года.

ОСНО является самым сложным, трудоемким и затратным видом налогообложения.

Добровольно его выбирают только те налогоплательщики, которые по объективным причинам не попадают под ограничения, установленные для применения льготных налоговых систем:

- имеют большое количество персонала и (или) высокий уровень доходов;

- ведут деятельность, предусматривающую работу с контрагентами, также находящимися на ОСН.

См. подробнее про общий режим налогообложения.

Упрощенная система налогообложения (УСНО, УСН, упрощенка)

УСНО – один из специальных режимов для юрлиц и ИП, предусматривающий пониженную налоговую нагрузку и доступный для самостоятельного администрирования даже начинающим бизнесменам.

При этом налогоплательщик может выбрать один из двух вариантов расчета налогов, исходя из особенностей экономической деятельности:

- УСН – «доходы» (уплачивается налог с полученных доходов в размере 6%).

- УСН – «доходы минус расходы» (из суммы полученных доходов вычитаются произведенные затраты, и с этой разницы рассчитывается налог в размере 15%).

См. подробнее про упрощенку.

Единый налог на вмененный доход (ЕНВД, вмененка)

ЕНВД – льготный режим для юрлиц и ИП, который можно применять, занимаясь только определенными видами предпринимательской деятельности. Как правило, это виды бизнеса, связанные с торговлей в розницу и оказанием бытовых услуг населению.

При этом не имеет значения, сколько фактически зарабатывает налогоплательщик, налог взимается с потенциально возможного дохода, который устанавливается НК РФ и напрямую зависит от физического показателя. Таким показателем могут являться количество наемного персонала, размер торговой площади и т. д.

Размер налога (в пределах от 7,5 до 15%) и перечень видов деятельности, который попадает под ЕНВД, утверждаются в законодательном порядке властями региона, в котором работает (или планирует вести деятельность) хозяйствующий субъект.

См. подробнее про вмененную систему налогообложения.

Патентная система налогообложения (ПСН, патент)

ПСН – льготный вид налогообложения, который доступен только ИП, у которых трудится не более 15 работников.

ПСН также применяется только для определенных видов бизнеса, при этом предприниматель должен купить патент на срок от 1 до 12 месяцев. Стоимость патента и является налогом, уплачиваемым в связи с применением ПСН.

Фактическая величина доходов коммерсанта в расчет не принимается, а цена патента устанавливается нормативным законодательством региона, в котором работает (планирует вести деятельность) предприниматель.

См. подробнее про патентную систему налогообложения.

Единый сельскохозяйственный налог (ЕСХН)

ЕСХН – спецрежим, предназначенный исключительно для сельхозпроизводителей, которыми могут выступать как организации, так и ИП.

Главное требование – субъект должен именно производить сельхозпродукцию (переработка продукции попадает под ЕСХН только в качестве одной из стадий производственного процесса, а не как самостоятельный вид деятельности), при этом доля дохода, получаемого от сельхозпроизводства, должна составлять не менее 70% от общего объема доходов.

Фактически способ расчета налога при ЕСХН аналогичен расчету налога при УСН «доходы минус расходы», только ставка налога ниже – 6% (4% для Крыма и Севастополя).

См. подробнее про сельхозналог.

Совмещение систем налогообложения

Налоговое законодательство РФ не запрещает совмещать две системы налогообложения, но при этом далеко не все режимы сочетаются между собой.

Сориентироваться поможет следующая таблица:

| Налоговая система | ОСНО | УСНО | ЕНВД | ЕСХН | Патент |

| ОСНО | – | + | – | + | |

| УСНО | – | + | – | + | |

| ЕНВД | + | + | + | + | |

| ЕСХН | – | – | + | + | |

| Патент | + | + | + | + |

При этом предприниматели, в отличие от юрлиц, могут одновременно совмещать не только 2, но и 3 системы налогообложения:

- ОСНО + ЕНВД + ПСН;

- УСНО + ЕНВД + ПСН.

Видео:Как уходят от налогов. Объяснение на пальцахСкачать

Системы налогообложения России в 2021 году

По состоянию на 2021 год для российских индивидуальных предпринимателей и организаций предусмотрено 6 режимов налогообложения: 1 общий (ОСН) и 4 специальных (УСН, ЕНВД, ЕСХН, ПСН, НПД).

Рассмотрим каждый из них более подробно.

Бесплатная консультация по налогам

Общая система налогообложения

Общая система налогообложения (ОСНО, ОСН, традиционная, основная) – налоговый режим, который назначается автоматически всем ИП и организациям после их создания (за исключением случаев, когда вместе с документами на регистрацию было подано заявление о переходе на один из специальных режимов).

ОСН является самым тяжелым налоговым режимом по части уплаты налогов и ведения отчетности. Как правило, общий режим используют те предприниматели и организации, которые по каким-либо причинам не могут находиться на других системах налогообложения (например, из-за большой численности сотрудников или превышающего доступные пределы размера дохода).

Подробнее про общую систему налогообложения.

Упрощенная система налогообложения

Упрощенная система налогообложения (УСНО, УСН, упрощенка) – специальный налоговый режим, который чаще всего является самым выгодным для уплаты налогов и ведения отчетности. По сравнению с другими особыми режимами, под действие УСН попадает гораздо большее количество видов предпринимательской деятельности.

https://www.youtube.com/watch?v=DvBsZkftCg4

Применяя УСН, предприниматели и организации платят только один налог в соответствии с заранее выбранной ими облагаемой базой (6% от доходов или 15% от доходов, уменьшенных на величину расходов).

Подробнее про упрощенную систему налогообложения.

Единый налог на вмененный доход для отдельных видов деятельности

Единый налог на вмененный доход (ЕНВД, вмененка) – специальный налоговый режим, который применяется только в отношении определенных видов деятельности (как правило, это розничная торговля и оказание услуг населению).

Главной особенностью ЕНВД является то, что при исчислении и уплате налога размер реально полученного дохода значения не имеет. ЕНВД считается исходя из размера предполагаемого дохода предпринимателя, который устанавливается (вменяется) государством.

Обратите внимание! 2021 год — последний для применения ЕНВД. С 01.01.2021 этот режим отменяется.

Но уже в 2021 году применять его не смогут организации и ИП, которые занимаются продажей товаров, подлежащих обязательной маркировке: обуви, лекарственных препаратов, а также одежды и аксессуаров из натурального меха.

Кроме того, ЕНВД перестанет действовать с начала 2021 года в Пермском крае — так решили местные законодатели.

Подробнее про единый налог на вмененный доход.

Единый сельскохозяйственный налог

Единый сельскохозяйственный налог (ЕСХН) – специальный налоговый режим, который предназначен специально для сельскохозяйственных товаропроизводителей. Применять ЕСХН имеют право только те ИП и организации, у которых доход от сельскохозяйственной деятельности составляет больше 70%.

Как и любой другой специальный режим, ЕСХН позволяет одним единым налогом заменить все основные налоги общей системы налогообложения: НДС, налог на имущество и НДФЛ.

Подробнее про единый сельскохозяйственный налог.

Патентная система налогообложения

Патентная система налогообложения (ПСН) – специальный налоговый режим, который могут применять только индивидуальные предприниматели, при этом средняя численность наемных работников у них не должна превышать 15 человек.

Применяя ПСН, индивидуальный предприниматель получает право покупать патенты (по одному на каждый) на определенные виды деятельности (как правило, это оказание бытовых услуг населению и розничная торговля).

В случае, если предприниматель планирует вести бизнес на патенте в своем регионе, он может одновременно подать документы на регистрацию ИП и покупку патента и начать предпринимательскую деятельность сразу после регистрации ИП.

При расчете стоимости патента размер реального полученного дохода не имеет значения. Налог на ПСН рассчитывается исходя от потенциально возможного к получению дохода, который устанавливается законами субъектов России.

Подробнее про патентную систему налогообложения.

Налог на профессиональный доход

Налог на профессиональный доход (НПД) действует в 2021 году в 23 регионах России в качестве эксперимента. Применять его могут самозанятые лица и ИП. У плательщиков не должно быть наемных работников, они не могут заниматься торговлей. Лимит на годовой доход — 2,4 млн рублей.

Налогом облагается весь полученный доход, расходы не учитываются. Ставки такие: 4% — если он получен от физических лиц, 6% — от организаций и ИП. Учет операций ведется в личном кабинете, там же формируются чеки. Налог ежемесячно рассчитывает ИФНС, отчетности подавать не нужно.

Подробнее про налог на профессиональный доход.

Видео:Патентная система налогообложения в 2024 году. Все что нужно знать предпринимателю.Скачать

Системы налогообложения в России — сводная таблица

Выбор налогового режима – серьёзное решение, от которого будет зависеть дальнейшая судьба бизнеса. Система влияет на размеры получаемого ИП или предприятием дохода, вид деятельности, которой сможет заниматься лицо, круг его основных клиентов и многие другие факторы.

Если вы желаете избежать финансовых потерь, рекомендуем заранее подумать, какой режим подходит в вашем случае.

Существующие виды налогообложения

Каждое лицо, занимающееся коммерческой деятельностью и получающее прибыль – индивидуальный предприниматель или организация – должны отчислять в пользу государства определённую денежную сумму, называемую налогом. Система налогообложения – это порядок вычисления и взимания этого сбора.

Выделяют несколько видов налогообложения:

- ЕНВД;

- ОСНО (то есть традиционный режим);

- ЕСХН;

- ПСН(подходит исключительно для частных предпринимателей, занимающихся отдельными видами деятельности);

- УСН (имеет 2 разновидности – УСН «Доходы» и УСН «Доходы минус расходы»).

Перечисленные режимы действуют для лиц, занимающихся коммерческой деятельностью на территории Российской Федерации.

Какой режим налогообложения выбрать?

При выборе определённой налоговой системы лицу, которое собирается заниматься коммерческой деятельностью, предварительно следует ответить на следующие вопросы:

- какими видами деятельности вы будете заниматься;

- будет ли ваш доход стабильным;

- какой статус у вас будет после регистрации – ИП или юридического лица;

- собираетесь ли вы сотрудничать с крупными компаниями.

Помните, что от выбранного вами режима будет зависеть график сдачи отчётности в ФНС, сумма налогового сбора и способ ведения бухгалтерского отчёта.

Заинтересованное лицо может самостоятельно выбрать систему налогообложения:

- во время постановки на учёт в налоговой службе;

- по истечении месяца с момента регистрации в ФНС;

- до 31 декабря, чтобы сменить режим с нового года.

С этой целью предприниматель или представитель организации составляет и отправляет в отделение ФНС, в котором происходила регистрация, соответствующее уведомление (наибольшей популярностью пользуется УСН).

Бланк имеет стандартную форму как для предпринимателей, так и для предприятий. Документ должен содержать подпись ИП или руководителя фирмы (к примеру, её директора). Сотруднику налоговой службы предоставляется 2 экземпляра уведомления (один остаётся в ФНС, второй предъявляется заявителю).

Отметим, что выбор режима во время постановки на учёт не является обязательным условием регистрации. Однако специалисты рекомендуют заранее определить, какая система лучше всего подходит для ведения вашего бизнеса.

Если гражданин не подаёт соответствующее уведомление, ему автоматически устанавливается режим ОСНО.

https://www.youtube.com/watch?v=E9jx1RhuC3U

Традиционная система налогообложения применяется редко, так как предусматривает уплату наибольшего количества налогов.

Добровольно её выбирают, если предприятие работает с крупными компаниями, которые платят НДС, а также если условия ведения бизнеса не подходят под какой-либо другой режим.

Преимущества и недостатки каждой системы

Каждый из режимов имеет положительные и отрицательные стороны. Прежде чем приступать к выбору вида налогообложения, необходимо как следует изучить их. С этой целью рекомендуем ознакомиться с представленной ниже сравнительной таблицей систем налогообложения в России.

Элемент сравнения | ЕСХН | УСН | ОСНО | ЕНВД | ПСН |

Сборы, требующиеся к уплате | Единый сельхозналог | Единый налог УСН, земельный, транспортный, торговый сбор | НДС, НДФЛ и другие, связанные с объектом налог-ния (например, земельный, торговый, транспортный, имущественный сбор) | Единый вменённый налог, транспортный и земельный сбор | Фиксированный налог, сумма которого равна стоимости патента, а также транспортный и земельный налог |

Объект налог-ния | Прибыль, уменьшенная на сумму расходов | Прибыль (при УСН Доходы) или прибыль, уменьшенная на понесённые лицом затраты (при УСН Доходы минус расходы) | Доход (для налога на прибыль). Движимые и недвижимые объекты имущества (для ИП только недвижимость). Прибыль, полученная при реализации услуг и товаров | Вменённый доход плательщика налоговых сборов | Потенциальная прибыль, которую может получить лицо в течение календарного года |

Размеры ставки | 6% от разницы между прибылью и затратами плательщика |

| Налог на прибыль – 20% (для отдельных категорий лиц – от 0 до 30% включительно). НДС – 0%, 10% и 18%. Имущественный налог – до 2% (для ИП) или 2,2% (для предприятий). НДФЛ – от 13 до 30% | 15% от суммы вменённого дохода | 6% от возможной прибыли |

Имеющиеся ограничения | Применяется только сельхозпро-ми и рыбох-ми организациями. Прибыль от реализации продукции должна быть выше 70% от общего дохода. | Число сотрудников не должно превышать ста человек. Организация или ИП, получившие за год от 60 млн. рублей, теряют право на использование УСН. | Не имеет | Количество сотрудников не может быть больше 100 человек. Перечень разрешённых на федеральном уровне услуг вправе сократить местные власти. |

|

Налоговый период | 12 месяцев | 12 месяцев | Для НДФЛ, налогов на имущество и прибыль – 12 месяцев; для НДС – квартал | Квартал | 12 месяцев или период, на который выдан тот или иной патент |

Пред-ние отчёта в ФНС | По итогам года | По итогам года | По НДС – по итогам квартала, по остальным сборам – за год. | По итогам квартала | По итогам года |

Возможность совмещения с другими режимами | С ЕНВД (для предприятий), с ПСН и ЕНВД (для ИП) | С ПСН и ЕНВД | С ЕНВД и ПСН | ОСНО, ПСН или УСН (исключение составляет деятельность, в отношении которой установлен торговый сбор) | ОСНО, ЕНВД, УСН |

Налоговые сборы, которые не нужно платить | НДС, НДФЛ, иму-нный налог | НДФЛ (кроме прибыли от дивидендов), имущественный сбор и НДС | Не имеет | НДС, имущественный налог и НДФЛ на «вменённый» вид деятельности | Товарный и имущественный сбор, НДС и НДФЛ (по отношению к деятельности, регулируемой патентом) |

Полезный материал: Выплаты сотрудникам при ликвидации предприятия.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас или заполните форму онлайн:

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (Санкт-Петербург)

Это быстро и бесплатно !

💥 Видео

Налоги в России: сколько денег у вас забирает государство | Страну содержите вы, а не ГазпромСкачать

Экономика 11 класс (Урок№12 - Системы налогообложения.)Скачать

Как выбрать выгодную систему налогообложения для ИП: лучший налоговый режим 2022 для ИП с таблицейСкачать

Налоги | ЕГЭ 2024 | Настя МаловаСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

Налоги скоро повысят: кто будет платить больше? Мосбиржа пробила сопротивление! / НовостиСкачать

Патентная система налогообложения в 2023 году. Сколько стоит патент и кто может его получитьСкачать

Налоговая система в РФСкачать

Какие бывают системы НАЛОГООБЛОЖЕНИЯ?Скачать

Что такое «налог»? Какие бывают налоги?Скачать

НДС / Общая система налогообложения или ОСНОСкачать

ПРОСТО О НАЛОГАХ. Всё, что нужно знать предпринимателюСкачать

Патентная система налогообложения для ИП в 2023 годуСкачать

Системы налогообложения в РФСкачать