Организация определяет срок полезного использования основного средства, чтобы в бухгалтерском и налоговом учете начислить амортизацию. С 12 мая 2021 года бухгалтеры применяют обновленную Классификацию основных средств. Расскажем подробнее, что изменилось и как определять амортизационные группы в 2021 году.

Экспресс-курсы

Интенсивы по горячим темам в Контур.Школе

Расписание

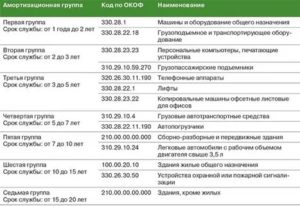

Основные средства (ОС) организации в зависимости от срока полезного использования (СПИ) для целей налогообложения прибыли относят к той или иной амортизационной группе (п. 1 ст. 258 НК РФ). Срок полезного использования ОС организация определяет сама с учетом классификации, утвержденной Постановлением Правительства РФ от 01.01.2002 № 1 (Постановление № 1).

В 2021 году изменились все амортизационные группы классификации, кроме первой. Изменения действуют на правоотношения, возникшие с 1 января 2021 года.

Больше всего поправок — в подразделе «Сооружения и передаточные устройства» второй-десятой групп. Расширен перечень основных средств подраздела «Машины и оборудование» второй и девятой групп.

Классификатор основных средств по амортизационным группам с примерами ОС:

| 1 | От 1 года до 2 лет включительно | Машины и оборудование общего назначения |

| 2 | Свыше 2 лет до 3 лет включительно | Насосы для перекачки жидкостей |

| 3 | Свыше 3 лет до 5 лет включительно | Радиоэлектронные средства связи |

| 4 | Свыше 5 лет до 7 лет включительно | Ограды (заборы) и ограждения железобетонные |

| 5 | Свыше 7 лет до 10 лет включительно | Сооружения лесной промышленности |

| 6 | Свыше 10 лет до 15 лет включительно | Скважина водозаборная |

| 7 | Свыше 15 лет до 20 лет включительно | Канализация |

| 8 | Свыше 20 лет до 25 лет включительно | Конденсатопровод и продуктопровод магистральные |

| 9 | Свыше 25 лет до 30 лет включительно | Здания (кроме жилых) |

| 10 | Свыше 30 лет | Жилые здания и сооружения |

Общероссийский классификатор основных фондов (ОКОФ), по которому определяют амортизационную группу ОС, — без изменений. С 1 января 2021 года действует ОКОФ ОК 013-2014 (СНС 2008), утвержденный приказом Росстандарта от 12.12.2014 № 2021-ст. Этот же классификатор будет действовать в 2021 году.

- Этап 1 — установите амортизационную группу основного средства по классификации, утвержденной Постановлением № 1

- Способ 1 — по коду подкласса имущества

- Способ 2 — по коду класса имущества

- Этап 2. Обратитесь к технической документации

- Этап 3. Зафиксируйте СПИ в инвентарной карточке учета ОС (форма № ОС-6)

- Обратите внимание при учете ОС

- Бухгалтерский и налоговый учет смартфона в 2021

- С 2021 года бухотчетность не надо будет сдавать дважды: и в налоговую, и в статистику

- Организацией за плату приобретен iPhone7

- Бухгалтерский и налоговый учет мобильных телефонов в организации

- Услуги связи в бухгалтерском учете и налогообложении

- Учет смартфонов, мобильных телефонов: от приобретения до списания

- Учет мобильных телефонов в организации

- Бухгалтерский и налоговый учет: итоги — 2021, ожидания

- Основные средства с учетом изменений 2021 Запись

- Основные средства в бухгалтерском учете в 2021 году

- Изменения в налоговом законодательстве с 1 января 2021 года в России

- Учет основных средств в 2021 году: стоимость, амортизация

- Основные средства в бухгалтерском и налоговом учете в 2021 году

- Изменения в учете основных средств в 2021 году

- Срок Полезного Использования Смартфона В Бухгалтерском Учете 2021 — Юридическая консультация

- Амортизационные группы основных средств 2021

- Срок полезного использования смартфона 2021

- Срок полезного использования основных средств

- Срок полезного использования

- Срок полезного использования «мобильника»

- Срок Полезного Использования Смартфона В Бухгалтерском Учете

- Выбор амортизационной группы для смартфона

- Основные средства в бухгалтерском и налоговом учете, основные изменения в 2021 году

- Что такое основные средства

- Виды основных средств

- Что изменилось в 2021 году

- Бухгалтерский и налоговый учет основных средств в 2021 году

- ОС стоимостью до 40 тыс. рублей

- ОС стоимостью от 40 до 100 тыс. рублей

- Стоимость ОС более 100 тыс рублей

- Амортизация ОС в 2021 году

- Какие документы применяются для учета основных средств

- Бухгалтерские проводки

- Срок Эксплуатации Смартфона Бухучет 2021г

- Неначисление амортизации в 2021 году

- Бухгалтерский учет основных средств (ОС)

- Критерии признания актива объектом основных средств

- Как вести учет малоценных основных средств

- 🌟 Видео

Этап 1 — установите амортизационную группу основного средства по классификации, утвержденной Постановлением № 1

Классификация ОС — это таблица, в которой для каждой амортизационной группы перечислены наименования входящих в нее ОС и соответствующие коды Общероссийского классификатора основных фондов.

Для целей налогового учета по классификации ОС определяют:

- амортизационную группу, к которой относится ОС. Все амортизируемое имущество объединяется в 10 амортизационных групп в зависимости от срока полезного использования имущества (п. 3 ст. 258 НК РФ). Амортизационные группы также важны для того, чтобы определить размер амортизационной премии, которая может быть применена по конкретному ОС;

- срок полезного использования должен быть в установленных для каждой амортизационной группы пределах (Письмо Минфина России от 06.07.2021 № 03-05-05-01/39563). Выбирайте любой срок в пределах СПИ, например наименьший, чтобы быстрее списать стоимость ОС на расходы (Письмо Минфина РФ от 06.07.2021 № 03-05-05-01/39563).

В классификации можно установить целую группу ОС. Расшифровка группы представлена в ОКОФ.

https://www.youtube.com/watch?v=_Sj8xRR6Y5I

Определите амортизационную группу основного средства так:

- В первой графе ОКОФ найдите вид имущества, к которому относится ОС (9 цифр).

- Проверьте в первой графе классификации ОС код, указанный в ОКОФ.

- Если есть код в классификации ОС, посмотрите, к какой амортизационной группе ОС относится.

Если кода в классификации ОС нет, определите амортизационную группу одним из способов:

Способ 1 — по коду подкласса имущества

Код подкласса имущества отличается от кода вида имущества тем, что седьмая цифра в нем — всегда ноль. Например, роторный насос относится к подклассу 14 2912010 (насосы центробежные, поршневые и роторные). Если и этого кода в классификации ОС нет, определите амортизационную группу вторым способом.

Способ 2 — по коду класса имущества

Класс имущества отличается от кода вида имущества тем, что седьмая, восьмая и девятая цифры в нем — всегда нули. Например, роторный насос относится к классу 14 2912000 (насосы и оборудование компрессорное).

Пример. Определение амортизационной группы по коду ОКОФ

Код роторного насоса по ОКОФ — 14 2912113. В Классификации ОС такой код, а также код подкласса 14 2912010 (насосы центробежные, поршневые и роторные) не указаны.

Однако в ней есть код класса 14 2912000 (насосы и оборудование компрессорное). Он относится к третьей амортизационной группе (имущество со сроком полезного использования свыше трех лет до пяти лет включительно).

Значит, роторный насос надо включить в третью амортизационную группу.

Этап 2. Обратитесь к технической документации

Если основное средство в классификации и ОКОФ не упоминается, установите СПИ из срока эксплуатации ОС, указанного в технической документации или рекомендациях производителя (п. 6 ст. 258 НК РФ, Письмо Минфина России от 18.06.2021 № 03-03-20/41332).

Этап 3. Зафиксируйте СПИ в инвентарной карточке учета ОС (форма № ОС-6)

Если налоговый и бухгалтерский СПИ разные, то раздел 2 формы № ОС-6 дополните соответствующей графой.

Пример. Организация приобрела грузовую «Газель» (грузоподъемность 1,5 тонны). Определим СПИ автомобиля.

Согласно классификации ОС, грузовые автомобили общего назначения грузоподъемностью свыше 0,5 и до 5 т включительно входят в 4-ю амортизационную группу.

Диапазон СПИ для 4-й амортизационной группы — свыше 5 и до 7 лет включительно. Следовательно, минимально возможный СПИ в месяцах — 61 (5 лет x 12 мес. + 1 мес.), максимальный — 84 мес. (7 лет x 12 мес.).

Организация вправе установить любой СПИ автомобиля в диапазоне от 61 до 84 месяцев включительно.

Обратите внимание при учете ОС

- В налоговом учете стоимостной критерий для признания объекта ОС — 100 000 руб., в бухгалтерском учете — 40 000 руб.

- Бухгалтерский учет основных средств в 2021 году ведите в том же порядке, что и ранее: принимайте к учету ОС на дату доведения до состояния готовности к эксплуатации. Если вы продаете ОС, то полученное вознаграждение включайте в доходы, а остаточную стоимость ОС — в расходы. Аналогичные правила распространяются и на продажу недостроенных объектов.

- В бухгалтерском учете организация не обязана придерживаться амортизационных групп, но для удобства может определять срок по классификации основных средств. Это удобно, так как сближает бухгалтерский учет с налоговым.

- Если объект соответствует всем критериям, поименованным в п. 4 ПБУ 6/01, то в бухгалтерском учете его сразу следует перевести в состав основных средств, то есть оприходовать на 01 счет. Фактическое использование объекта, в отличие от налогового учета, необязательно.

Видео:КАК ЧАСТО СТОИТ ПОКУПАТЬ НОВЫЙ СМАРТФОН?Скачать

Бухгалтерский и налоговый учет смартфона в 2021

Проект будет направлен на решение такой проблемы, как наличие в законодательстве РФ положений, предусматривающих представление экономическими субъектами годовой указанной отчетности в различные госорганы (статистика, налоговая), что приводит к дублированию функций госорганов по получению отчетности, формированию и ведению информационного ресурса такой отчетности, повышению административной нагрузки на отчитывающиеся субъекты.

С 2021 года бухотчетность не надо будет сдавать дважды: и в налоговую, и в статистику

Поэтому, полагаем, что в данной ситуации смартфону «iPhone 7» более соответствует код 320.26.30.23 «Аппараты телефонные прочие, устройства и аппаратура для передачи и приема речи, изображений или других данных, включая оборудование коммуникационное для работы в проводных или беспроводных сетях связи (например, локальных и глобальных сетях)».

Организацией за плату приобретен iPhone7

Согласно п.п.7 и 8 ПБУ 6/01 объекты основных средств принимаются к бухгалтерскому учету по первоначальной стоимости, которой в случае приобретения за плату признается сумма фактических затрат на приобретение без НДС.

Для учета расходов, связанных с приобретением объектов, которые впоследствии будут приняты к учету в качестве основных средств, Планом счетов бухгалтерского учета финансово — хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными Приказом Минфина России от 31.

10.2000 N 94н, предназначен счет 08 «Вложения во внеоборотные активы». При оприходовании приобретенного телефонного аппарата производится запись по дебету счета 08 в корреспонденции с кредитом счета 60.

Сформированная первоначальная стоимость объектов основных средств, принятых в эксплуатацию, списывается со счета 08 в дебет счета 01 «Основные средства».

Бухгалтерский и налоговый учет мобильных телефонов в организации

Понятие услуг связи (далее УС), их предмет, а также информация о сторонах, участвующих в их предоставлении и потреблении, содержатся в законе «О связи» от 07.07.2003 № 126-ФЗ (далее — закон 126-ФЗ).

Сторонами при осуществлении УС выступают покупатель услуг и продавец, оказывающий УС, — оператор (п. 12 ст. 2 закона 126-ФЗ). Предмет взаимоотношений УС, согласно п. 32 ст.

2 закона 126-ФЗ, выражен деятельностью, связанной с осуществлением электросвязи и организацией почтовых операций: по приему, обработке, хранению, передаче и доставке сообщений.

Услуги связи в бухгалтерском учете и налогообложении

А что делать, если инвентарь можно отнести одновременно и к запасам, и к ОС? На этот счет есть ответ Минфина. Согласно ему, для таких случаев организация в своей учетной политике может установить дополнительные условия признания активов ОС, в том числе стоимостной критерий .

https://www.youtube.com/watch?v=ySjkGbMjd_A

Обратите внимание => Понятие пенсионного капитала

Учет смартфонов, мобильных телефонов: от приобретения до списания

Мобильный телефон – привычное средство связи. Благодаря своей доступности в настоящее время он используется менеджерами организации как наилучшее средство коммуникаций.

Для бухгалтера мобильный телефон – это всего лишь объект учета.

Все расходы, связанные с его приобретением и эксплуатацией, подлежат учету в зависимости от того, за чей счет был приобретен телефон, кто его использует, для каких целей и кто оплачивает расходы на переговоры.

Учет мобильных телефонов в организации

- 402-ФЗ: планируемые изменения

- Федеральные стандарты бухгалтерского учета (ФСБУ). Введением в действие ФСБУ «Запасы»: изменения в порядке оценки незавершенного производства, в системе калькулирования себестоимости, в распределении затрат и готовой продукции. Рекомендации Минфина России; Учет основных средств, нематериальных активов и НИОКР

- Бухгалтерская отчетность за 2021 год: особенности учетной политики; ПБУ при составлении отчетности; практические рекомендации по подготовке

- Первичные учетные документы в условиях перехода на электронный документооборот: подходы Минфина России; тенденции судебной практики

- Дижитализация учета: новые сервисы, новые возможности и риски

Бухгалтерский и налоговый учет: итоги — 2021, ожидания

Профессия бухгалтера учит идти в ногу со временем и следить за всеми нововведениями в законодательстве.

Когда мне впервые предложили поучаствовать в вебинаре, я с радостью согласилась, так как было любопытно попробовать такую инновационную форму проведения семинара. И Вы знаете, я ни разу не пожалела об этом.

Теперь я — постоянный клиент ФА «Актив». Темы всегда актуальны, лектора известны, на вебинарах ведущий «не льет воду» — обсуждается только самое важное.

Основные средства с учетом изменений 2021 Запись

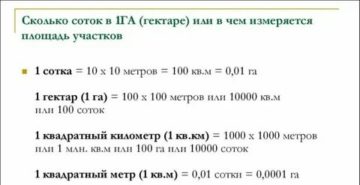

• первая группа — все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно; • вторая группа — имущество со сроком полезного использования свыше 2 лет до 3 лет включительно; • третья группа — имущество со сроком полезного использования свыше 3 лет до 5 лет включительно; • четвертая группа — имущество со сроком полезного использования свыше 5 лет до 7 лет включительно; • пятая группа — имущество со сроком полезного использования свыше 7 лет до 10 лет включительно; • шестая группа — имущество со сроком полезного использования свыше 10 лет до 15 лет включительно; • седьмая группа — имущество со сроком полезного использования свыше 15 лет до 20 лет включительно; • восьмая группа — имущество со сроком полезного использования свыше 20 лет до 25 лет включительно; • девятая группа — имущество со сроком полезного использования свыше 25 лет до 30 лет включительно;

• десятая группа — имущество со сроком полезного использования свыше 30 лет.

Основные средства в бухгалтерском учете в 2021 году

С 2021 года вступят в силу поправки в Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте», утвержденные в 2021 году приказом Минфина от 09.

11.17 № 180н. ПБУ устанавливает правила формирования в бухучете и отчетности информации об активах и обязательствах в иностранной валюте. С 1 января 2021 года эти правила изменятся. Разберем все изменения.

Изменения в налоговом законодательстве с 1 января 2021 года в России

В январе 2021 ООО «Гамма» купила компьютер стоимостью 90 000 руб. (без НДС) и ввела его в эксплуатацию. Согласно Классификации основных средств, компьютеры нужно относить к группе со сроком использования от двух до трех лет. Компания установила, что амортизировать будут в течение 25 месяцев, линейным способом.

Учет основных средств в 2021 году: стоимость, амортизация

Если поступивший объект учитывался у передающей стороны как товар (например, у магазина оптовой торговли), акт должен составить только получатель.

Основанием заполнения акта в этом случае будут товаросопроводительные документы и техническая документация, приложенная к основному средству.

При этом реквизиты организации-сдатчика, которые предусмотрены в начале акта, а также разделы «Сведения о состоянии объекта основных средств на дату передачи» и «Сдал» не заполняются.

Основные средства в бухгалтерском и налоговом учете в 2021 году

- Обменные действия. ОС обмениваются на денежные средства и прочие ценности. В счет стоимости предмета может входить стоимость исполненных работ или предоставленных услуг. Обменные операции производятся на основании рыночной стоимости. Предмет ОС будет оцениваться исходя из реальных расходов.

- Необменные действия. В этом случае объекты передаются или за символическую плату или на основании договора о безвозмездной передаче. Первоначальная стоимость будет рассчитываться на основании адекватной стоимости объекта.

Изменения в учете основных средств в 2021 году

Видео:Как понять, что заканчивается срок службы смартфонаСкачать

Срок Полезного Использования Смартфона В Бухгалтерском Учете 2021 — Юридическая консультация

Если Вам необходима помощь справочно-правового характера (у Вас сложный случай, и Вы не знаете как оформить документы, в МФЦ необоснованно требуют дополнительные бумаги и справки или вовсе отказывают), то мы предлагаем бесплатную юридическую консультацию:

- Для жителей Москвы и МО — +7 (499) 110-86-37

- Санкт-Петербург и Лен. область — +7 (812) 426-14-07 Доб. 366

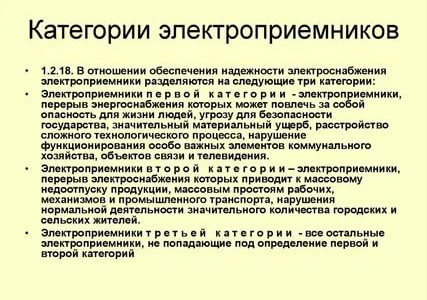

В организации сотовый телефон числится как основное средство. Классификацией основных средств сотовый телефон отнесен к 3-й амортизационной группе ОКОФ 14 При этом в сертификате к телефону указан срок его службы — три года.

Можно ли списывать расходы на телефон начислять амортизацию , руководствуясь сроком, указанным в сертификате? Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте.

https://www.youtube.com/watch?v=r9GrAzlj0wE

Четвертая группа имущество со сроком полезного использования свыше 5 лет до 7 лет включительно Расходы на приобретение сотового телефона стоимостью менее 10 руб.

Вопрос: Приобрели смартфон для руководителя стоимостью более 40 и менее руб. В документах на телефон указан срок эксплуатации 3 года.

Амортизационные группы основных средств 2021

В бухгалтерском учете расходы на приобретение SIM-карт, принадлежащих организации, включаются в состав расходов по обычным видам деятельности п.

Кроме того, надо учитывать особенности, указанные в п. Так, затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как расходы будущих периодов.

Для этого используется одноименный счет Стоимость приобретенной SIM-карты учитывается по дебету этого счета. В соответствии с п.

Организация составляет акт о приеме-передаче объекта основных средств по форме N ОС-1 и инвентарную карточку учета объекта основных средств по форме N ОС-6 утв.

Постановлением Госкомстата России от Только при наличии указанных первичных документов, подтверждающих, что сотовый телефон пригоден и уже используется в коммерческой деятельности, организация признает его в составе основных средств. Правда, новый срок должен быть установлен в пределах сроков, установленных для той амортизационной группы, в которую это ОС было включено изначально п.

То есть после, например, модернизации основное средство не может сменить амортизационную группу.

Таким образом, в бухучете компьютер, ноутбук и прочую компьютерную технику можно отнести к основным средствам и принять их к учету на счет 01 с последующим постепенным списанием стоимости в расходы с помощью амортизации.

Если в бухучете компьютер признан основным средством, то для него нужно правильно определить срок полезного использования — тот период, на протяжении которого бухгалтер будет проводить списание амортизационных отчислений в расходы.

В организации сотовый телефон числится как основное средство. Классификацией основных средств сотовый телефон отнесен к 3-й амортизационной группе ОКОФ 14 При этом в сертификате к телефону указан срок его службы — три года.

Можно ли списывать расходы на телефон начислять амортизацию , руководствуясь сроком, указанным в сертификате? Для целей налогообложения срок полезного использования амортизируемого имущества определяется налогоплательщиком на дату ввода объекта ОС в эксплуатацию.

При этом конкретный срок полезного использования сотового телефона как и в бухгалтерском учете организация вправе установить самостоятельно, но в пределах того срока, который определен для данной амортизационной группы Классификацией основных средств, утвержденной Постановлением Правительства РФ от К сожалению, в НК РФ не установлено, какими именно документами можно подтвердить тот факт, что в организации ведется раздельный учет НДС. Однако, резюмируя судебные дела, рассмотренные арбитражными судами, можно вывести список документов, подтверждающих ведение раздельного учета.

Сотовые телефоны в соответствии с Классификацией основных средств относятся к 3-й амортизационной группе как имущество со сроком полезного использования свыше трех и до пяти лет включительно, или 37 — 60 месяцев код В зависимости от СПИ все основные средства классифицируются по определенным амортизационным группам.

В году группировка основных средств претерпела значимые изменения, которые необходимо знать для правильного ведения учета. Каждое предприятие использует в своей работе различные основные средства, являющиеся его собственностью и использующиеся в производстве товаров, оказании услуг, выполнении работ.

Для принятия их к учету определяется первоначальная стоимость. Учет во время использования ведется по остаточной стоимости.

Анализ норм Правил оказания услуг подвижной связи позволяет сделать вывод, что карты экспресс-оплаты то есть карты оплаты услуг подвижной связи являются по своей природе не товаром, а средством авансового платежа за услуги подвижной связи.

https://www.youtube.com/watch?v=D8GP7z03hUQ

В зависимости от принятой в компании бухгалтерской учетной политики приобретенный сотовый телефон можно отнести к основным средствам либо учесть в составе материально-производственных запасов.

Это правило такое же, как и в налоговом учете. Но руководствоваться в бухучете нужно иными нормами. Затраты организации на платный ремонт принадлежащего ей сотового телефона являются расходами по обычным видам деятельности. Это следует из п.

Причем порядок отражения подобных затрат в бухгалтерском учете не зависит от того, как учтен сотовый телефон — в качестве основного средства или в составе материально-производственных запасов. Исходя из п.

Значит, сумма, уплаченная за ремонт неисправного мобильного телефона, списывается в дебет соответствующего счета учета затрат 20, 25, 26, 29 или 44 в том месяце, в котором ремонтные работы были выполнены и их результат отремонтированный телефон принят фирмой-заказчиком.

Разработан специальный Классификатор, в котором все основные средства распределены по амортизационным группам.

Код ОКОФ версия с Код ОКОФ версия до То есть, заключив договор выкупного лизинга, общество не предполагало установление ограниченного срока, в течение которого данное имущество способно приносить ему доход, а напротив, предполагало эксплуатировать его и после истечения срока действия договора, таким образом, оно не имело оснований для уменьшения срока полезного использования для целей бухгалтерского учета.

Так рассуждают налоговики. Работник, виновный в причинении ущерба работодателю, может добровольно возместить его полностью или частично. По соглашению сторон трудового договора допускается возмещение ущерба с рассрочкой платежа.

В этом случае работник представляет работодателю письменное обязательство о возмещении ущерба с указанием конкретных сроков платежей ст.

В рассматриваемой ситуации сумма возмещения ущерба удерживается в течение 8 месяцев равными долями из заработной платы работника.

Указанные удержания производятся с учетом ограничений, установленных ст.

Работником организации утерян мобильный телефон объект основных средств , использовавшийся им в производственных целях в течение 16 месяцев с момента ввода в эксплуатацию.

Первоначальная стоимость телефона, приобретенного через подотчетное лицо у организации — плательщика ЕНВД, в бухгалтерском и налоговом учете равна 12 руб.

С согласия работника остаточная стоимость утерянного им телефона определяемая по данным бухгалтерского учета на момент его выбытия удерживается из заработной платы работника в течение 8 месяцев равными долями. Организация признает доходы и расходы в целях налогообложения прибыли методом начисления.

Либо его следует определять с учетом требований Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от Так, например, согласно Классификации телевизор относится к четвертой амортизационной группе, срок его полезного использования свыше пяти и до семи лет включительно.

Допустим, что стоимость телевизора 11 руб. Основные средства ОС организации в зависимости от срока полезного использования СПИ этого имущества для целей налогообложения прибыли относятся к той или иной амортизационной группе основных средств п.

Срок полезного использования ОС организация определяет сама с учетом специальной классификации, утверждаемой Правительством РФ.

Классификация основных средств, включаемых в амортизационные группы В году действует Классификация, утвержденная Постановлением Правительства РФ от В соответствии с этой Классификацией все основные средства делятся на 10 амортизационных групп.

Необходимо исходить из того, что если организация приобретает и использует имущество, то оно не может быть не связано с деятельностью организации. Мнение Минфина России.

В связи с тем что законодательство не содержит четкого ответа на данный вопрос, мы обратились за консультацией в Минфин. Search for:. Автор Мария На чтение 9 мин.

Просмотров 1 Было Финансирование По Челябинской Области. Карта сайта.

Срок полезного использования смартфона 2021

В бухгалтерском учете расходы на приобретение SIM-карт, принадлежащих организации, включаются в состав расходов по обычным видам деятельности п. Кроме того, надо учитывать особенности, указанные в п.

Так, затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, отражаются в бухгалтерском балансе отдельной статьей как расходы будущих периодов.

Для этого используется одноименный счет Стоимость приобретенной SIM-карты учитывается по дебету этого счета. В соответствии с п.

Срок полезного использования основных средств

Амортизационные группы основных средств в году определяются по новым правилам. Таблица поможет точно определить, куда отнести имущество. А инструкция расскажет, какой именно использовать классификатор по амортизационным группам.

Активировать пробный доступ к журналу «РНК» или подписаться со скидкой. Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте.

Срок полезного использования

Уважаемый пользователь, Вы пользуетесь устаревшим браузером, который не поддерживает современные веб-стандарты и представляет угрозу вашей безопасности. Для корректного отображения сайта рекомендуем установить актуальную версию любого современного браузера:. Прочитать в мобильной версии сайта. Приобретенный iPhone7 стоимостю около 60 тыс.

В документах на телефон срок эксплуатации, установленный изготовителем, не указан указан только гарантийный срок.

Какой код ОКОФ ему соответствует? В целях бухгалтерского учета организация самостоятельно определяет срок полезного использования приобретенного смартфона в зависимости от ожидаемого срока его использования, либо ожидаемого физического износа. В налоговом учете объект стоимостью менее тыс.

С 1 января года действует новый классификатор основных фондов ОК СНС , принятый и введенный в действие приказом Росстандарта от Группировка объектов основных средств, принимаемых к бухгалтерскому учету с 1 января года, осуществляется в соответствии с группировкой, предусмотренной ОКОФ ОК

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Отчетный период 2021 года: особенности бухгалтерского учета и применения федеральных стандартов

Срок полезного использования «мобильника»

В организации сотовый телефон числится как основное средство. Классификацией основных средств сотовый телефон отнесен к 3-й амортизационной группе ОКОФ 14 При этом в сертификате к телефону указан срок его службы — три года.

Можно ли списывать расходы на телефон начислять амортизацию , руководствуясь сроком, указанным в сертификате?

Амортизационные группы основных средств в году определяются по новым правилам. Таблица поможет точно определить, куда отнести имущество.

https://www.youtube.com/watch?v=RG98XNSxPmM

Срок полезного использования — это период, в течение которого объект основных средств и или объект нематериальных активов будет применяться в деятельности предприятия с целью извлечения финансовой выгоды.

Правильно установленный срок полезного использования позволяет точно рассчитать амортизацию и перенести вложенные в покупку основных средств и нематериальных активов средства в расходы, правильно сформировать налоговые базы по налогу на прибыль и налогу на имущество организаций в отношении основных средств.

В налоговом учете срок полезного использования нематериальных активов устанавливается для амортизируемых НМА в момент ввода объектов в эксплуатацию.

Срок Полезного Использования Смартфона В Бухгалтерском Учете

Срок полезного использования основных средств СПИ имеет важное значение при расчете налога на прибыль, а также налога на имущество организаций. Данный классификатор делит все основные средства на 10 групп в зависимости от срока полезного использования имущества.

Найдя свое основное средство в этом классификаторе, вы определите, какой срок полезного использования можно установить в отношении данного ОС. Подробнее прочитать про группы основных средств по срокам полезного использования можно в отдельном материале.

Если свое основное средство вы не нашли в классификаторе амортизационных групп, то установите СПИ этого ОС, опираясь на срок эксплуатации, указанный в технической документации или рекомендациях производителя.

Правда, новый срок должен быть установлен в пределах сроков, установленных для той амортизационной группы, в которую это ОС было включено изначально п.

Выбор амортизационной группы для смартфона

.

.

.

ВИДЕО ПО ТЕМЕ: Налоговые и бухгалтерские изменения с 2021 г.

Видео:Изменения в бухгалтерском и налоговом учете в 2021гСкачать

Основные средства в бухгалтерском и налоговом учете, основные изменения в 2021 году

Деятельность субъекта бизнеса предполагает использование имущества с длительным временем применения в процессе производства.

Поскольку у таких объектов учета большое время использования и существенная цена, есть некоторые особенности отражения их как в бухучете, так и в налоговом учете.

Рассмотрим подробнее как указываются основные средства в бухгалтерском и налоговом учете в 2021 году.

Что такое основные средства

Основные средства это имущество, принадлежащее компании или привлекаемое им со стороны, какое применяется в его деятельности по производству более одного года и обладает стоимостью выше установленной нормативными актами границы.

Существуют критерии, по которым происходит разграничение между основными фондами и прочим имуществом.

Как ОС можно учитывать объекты:

- Время использования свыше 12 месяцев.

- Такое имущество используется компанией во время деятельности для производства, оказания услуг, выполнения работ или же для целей управления предприятием.

- Оно куплено для применения, а не последующей продажи.

- Его применение позволит организации получать доход.

Отсюда следует, что как ОС учитывают здания, сооружения, транспортные средства, оборудование и т.д.

Ведущим нормативным актом, регулирующим учет основных средств в России является ПБУ № 6/01. В указанном документе определяются показатели отнесения к ОС, а также методология учета.

Внимание! Среди выше упомянутых признаков ОС не указан еще один важный критерий — его цена. Согласно ПБУ к основным средствам нужно относить имущество, стоимость покупки которого установлена от 40000 рублей. Для налогового учета как указано в НК РФ цена объекта, который будет применяться как ОС, должна быть от 100000 рублей.

Виды основных средств

Поскольку объекты ОС разнообразны, их легче всего классифицировать по различным группам. Такое разделение имеет значение, так как согласно установленным нормам существуют некоторые особенности учета и переноса цены объекта на конечный продукт деятельности компании.

https://www.youtube.com/watch?v=SuOtmbNGCgk

Выделяют такие ОС:

- Здания.

- Сооружения (временные постройки, мосты и т.д.).

- Передаточные устройства.

- Машины и оборудование.

- Транспортные средства.

- Инструменты.

- Инвентарь и принадлежности.

- Прочие (не включенные ни в одну из выше перечисленных групп)

Кроме этого, ОС могут делиться на производственные объекты и непроизводственные, на основании их назначения. По принадлежности — они бывают собственные и арендованные.

Внимание! Могут применяться и другие разделения ОС – по степени действия в процессе производства, по времени применения, по переносу цены на конечный продукт и т.д.

Что изменилось в 2021 году

Правительство ввело следующие изменения с 2021 года:

- Начиная с 1 января 2021 года были внесены некоторые изменения в НК РФ ст. 259.3, п.1 – расширили перечень оборудования, эксплуатируемого в условиях наилучших доступных технологий. Данное оборудование амортизируется с повышающим коэффициентом, равным двум.

- Был утвержден новый перечень оборудования для ускоренной амортизации в соответствии с Постановлением Правительства №622-р ри 07.04.2021.

Внимание! Теперь под ускоренную амортизацию попадает 583 наименования оборудования, т.е. теперь в 2 раза больше позиций, чем раньше (было 246).

Ожидалось что с начала года в учете основных фондов произойдут существенные изменения. Но новые нормативные акты так и не были приняты. Поэтому в отношении существенного количества объектов ОС продолжают действовать старые правила.

Однако, есть и некоторые нововведения, какие, в большей части, затронули субъектов малого бизнеса, осуществляющих учет по упрощенной схеме.

Такие субъекты получили право создавать первоначальную стоимость ОС на основе сумм оплаты поставщикам и подрядных организаций, осуществляющих монтаж этого объекта. Если ОС было создано в самой организации, то его цена формируется из сумм оплаты подрядчикам и иным организациям. Все прочие затраченные суммы можно перенести в состав текущих расходов.

Важно! Амортизировать объекты ОС организация на упрощенном режиме имеет право единоразово в год последним числом года.

Также субъекты бизнеса с упрощенными схемами учета получили право сразу же амортизировать по полной цене объекты ОС, относящиеся к инвентарю (у них небольшая цена и маленький срок эксплуатации). Такие меры позволяют таким субъектам снизить нагрузку при расчете налога на имущество.

В текущий период времени принят к использованию новый классификатор ОС по группам для налогового учета, применяемым для разграничения объектов по группам амортизации. Отдельные объекты были переведены из одной группы в другую, в связи с этим поменяются их нормы амортизации.

Бухгалтерский и налоговый учет основных средств в 2021 году

Одним из важных показателей учета объекта как ОС является его изначальная стоимость. Для бухучета она определена как 40000 рублей, для налогового – 100000 рублей.

На основании этих отличий существуют некоторые особенности учета объектов ОС.

ОС стоимостью до 40 тыс. рублей

Такого рода ОС обычно называют малоценкой, так как они имеют небольшую стоимость, но применяются в деятельности довольно длительное время.

Данные ОС компания имеет возможность либо сразу списать как МПЗ или поставить на учет в виде ОС и амортизировать. Это правило распространяется как на бухучет, так и на налоговый учет. Однако компания должна закрепить применяемый способ в своей учетной политике.

ОС стоимостью от 40 до 100 тыс. рублей

Объекты ОС с ценой в промежутке от 40000 рублей и до 100000 рублей входят в промежуточную группу.

В бухучете они определяются как ОС, а в налоговом учете как малоценка.

Поэтому компании необходимо в первой ситуации поставить объект на учет (принять к эксплуатации) и амортизировать его цену по существующей методике.

В налоговом учете фирма имеет возможность перенести издержки на его покупку (изготовление) моментально или же принять к учету и амортизировать. Для целей налогового учета фирме принятый способ нужно также зафиксировать в учетной политике.

Стоимость ОС более 100 тыс рублей

Предел в 100 тыс. рублей в бухучете не используется. Там объектом ОС будет признано любое имущество с ценой свыше 40 тысяч рублей. Однако это имеет большое значение для налогового учета.

https://www.youtube.com/watch?v=8T_UgkbTGbM

Для целей этого учета ОС, которое было поставлено на учет позднее 31 декабря 2015 года, и меньше этого предела, допустимо сразу перенести на расходы. Если же его цена больше 100 тысяч рублей, то объект придется амортизировать, использовав один из двух предлагаемых методов.

Амортизация ОС в 2021 году

Стоимость ОС необходимо небольшими долями переносить на выпускаемую продукцию либо оказываемые работы. Этот процесс называется амортизацией.

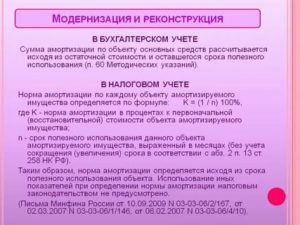

В 2021 году были приняты к использованию новые классификатор ОС и ОКОФ. Несмотря на то, что число групп осталось неизменным, некоторые объекты были перемещены из одних в другие. В результате, меняются нормы ежегодных и соответственно ежемесячных расчетов амортизации.

Существует группа ОС, какие амортизировать не нужно. К ним отнесены земельные участки, природные объекты, музейные предметы и коллекции и т. д. Такой список указывается в ПБУ 6/01.

Амортизация определяется с 1 дня месяца, какой следует за месяцем принятия ОС к учету. Прекратить процесс необходимо с 1 дня месяца, идущего за месяцем, в каком это ОС было снято с учета (его списали, продали и т. д.).

В 2021 году все также можно применять для целей бухучета четыре способа определения амортизации:

- Линейный;

- По снижаемому остатку;

- Списание исходя из суммы количества лет;

- Пропорционально объему выпущенной продукции.

Для целей налогового учета все также разрешено использовать два способа:

Необходимо прекратить определение амортизации в ситуациях:

- Производится трехмесячная консервация;

- Выполняется реконструкция;

- ОС на ремонте;

- Модернизация длится более 1 года.

Внимание! Новые справочники нужно использовать только для объектов, которые начали использоваться начиная с 2021 года и позднее. Вносить исправления в карточки учета всех ранее принятых ОС и пересчитывать у них амортизацию не нужно. Это правило обязательно как к бухгалтерскому, так и к налоговому учету.

Какие документы применяются для учета основных средств

При документальном оформлении компания может использовать как стандартные документы, предлагаемые Госкомстатом, то и разработанные самостоятельно. Какие бы бланки ни применялись, они должны быть указаны в учетной политике.

Стандартные бланки распределяются на несколько групп:

| Номер формы | Название | Для чего нужен |

| Поступление и выбытие | ||

| ОС-1 | Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений) | Для фиксации прихода и выбытия отдельных ОС, не заполняется для зданий и сооружений. |

| ОС-1а | Акт о приеме-передаче здания (сооружения) | Для фиксации прихода и выбытия зданий и сооружений |

| ОС-1б | Акт о приеме-передаче групп объектов основных средств (кроме зданий, сооружений) | Если фиксация прихода и выбытия объектов ОС (не относится к зданиям, сооружениям) выполняется сразу для группы |

| ОС-14 | Акт о приеме (поступлении) оборудования | Учет оборудования на складском хранении, какое будет использоваться в дальнейшем |

| ОС-4 | Акт о списании объекта основных средств (кроме автотранспортных средств) | Списание определенных объектов ОС, какое пришли в негодность. Не заполняется для автотранспорта. |

| ОС-4а | Акт о списании автотранспортных средств | Списание пришедшего в негодность транспортного средства |

| ОС-4б | Акт о списании групп объектов основных средств (кроме автотранспортных средств) | Списание сразу группы ОС, не заполняется для транспортных средств |

| Наличие и движение | ||

| ОС-6 | Инвентарная карточка учета объекта основных средств | Учет определенных объектов ОС и их передвижение внутри компании |

| ОС-6а | Инвентарная карточка группового учета объектов основных средств | Учет нескольких однотипных ОС |

| ОС-6б | Инвентарная книга учета объектов основных средств | В малых предприятиях заменяет заполнение ОС-6 и ОС-6а |

| ОС-15 | Акт о приеме-передаче оборудования в монтаж | Передача хранящегося на складе ОС в монтаж |

| ОС-16 | Акт о выявленных дефектах оборудования | Фиксация дефектов, какие были выявлены при монтаже, испытании и т.д. |

| ОС-2 | Накладная на внутреннее перемещение объектов основных средств | Фиксация передвижения ОС между подразделениями в пределах компании |

| ОС-3 | Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств | Постановка на учет ОС по завершении ремонта, модернизации |

Бухгалтерские проводки

Операции с основными средствами отражают в учете следующими проводками:

| Дебет | Кредит | Название операции |

| Поступление основных средств | ||

| 08 | 60, 10, 70, 69 | Зафиксированы в учете совершенные расходы на приобретение либо создание ОС |

| 07 | 60, 10, 70, 69 | Зафиксированы в учете затраты по подготовке монтажа ОС и его установке |

| 08 | 07 | Перенесены затраты на монтаж |

| 19 | 60 | Зафиксирован в учете входящий НДС по затратам на ОС |

| 68 | 19 | Входящий НДС принят к вычету |

| 01 | 08 | Объект ОС принят к учету |

| Амортизация | ||

| 20, 23, 25, 26, 29, 44 | 02 | Рассчитана амортизация основных средств исходя из направления их применения |

| Восстановление, модернизация, ремонт | ||

| 08 | 60 | Зафиксирована цена работ сторонней компании по ремонту, модернизации ОС |

| 19 | 60 | Зафиксирован НДС по работам подрядчика |

| 08 | 10, 70, 69 | Работы по ремонту, модернизации ОС проведены собственными силами |

| 01 | 08 | Все выполненные затраты списаны на увеличение стоимости ОС |

| Продажа | ||

| 62 | 91 | Зафиксирован в учете доход от продажи ОС |

| 91 | 68 | Зафиксирован НДС по продаже |

| 02 | 01 | Списана начисленная амортизация |

| 91 | 01 | Списана остаточная стоимость объекта ОС |

| Ликвидация | ||

| 02 | 01 | Списана амортизация по ликвидируемому ОС |

| 91 | 01 | Списана остаточная стоимость |

Видео:СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать

Срок Эксплуатации Смартфона Бухучет 2021г

В зависимости от стоимости мобильного телефона, приобретаемого организацией в связи с производственной необходимостью, определяется порядок отражения в бухгалтерском учете расходов по приобретению мобильного телефона: он может относиться как к основным средствам, так и к предметам в составе оборотных средств.

Аналогичную норму содержит и Закон о налогах на доходы и прибыль, в соответствии с п.

6-1 которого затраты по производству и реализации продукции, товаров (работ, услуг), учитываемые при налогообложении, определяются на основании документов бухгалтерского и налогового учета и отражаются (признаются) в том отчетном периоде, к которому они относятся (по начислению) независимо от времени (срока) оплаты (предварительная или последующая). Здесь же оговорены и некоторые особенности учета затрат. Так, затраты, относящиеся к предыдущим отчетным периодам (месяцам) текущего года, подтверждаемые первичными учетными документами, поступившими по истечении этих периодов (месяцев), могут отражаться (признаваться) для целей налогообложения в том отчетном периоде (месяце) текущего года, в котором поступили указанные первичные учетные документы.

Неначисление амортизации в 2021 году

Справочно

Предпринимательская деятельность – это самостоятельная деятельность юридических и физических лиц, осуществляемая ими в гражданском обороте от своего имени, на свой риск и под свою имущественную ответственность и направленная на систематическое получение прибыли от пользования имуществом, продажи вещей, произведенных, переработанных или приобретенных указанными лицами для продажи, а также от выполнения работ или оказания услуг, если эти работы или услуги предназначаются для реализации другим лицам и не используются для собственного потребления (ст. 1 Гражданского кодекса).

Рассмотрим практическую ситуацию.

Организация не утверждает ежегодно новую редакцию учетной политики, а пользуется последовательно из в года в год.

В учетной политике предусмотрено не производить в 2021 году начисление амортизации по всем объектам основных средств и нематериальных активов, используемых в предпринимательской деятельности.

Рассмотрим, верно ли поступает организация. Организация поступает неверно.

https://www.youtube.com/watch?v=uWvfULc1IdY

Постановлением Совета Министров от 30.10.

2021 № 802 «О неначислении амортизации по основным средствам и нематериальным активам в 2021 и последующих годах» (далее – постановление № 802) предусмотрено, что организации, за исключением банков, открытого акционерного общества «Банк развития Республики Беларусь» и небанковских кредитно-финансовых организаций, а также индивидуальные предприниматели (далее – организации) вправе принять решение о неначислении амортизации по основным средствам и нематериальным активам, используемым ими в предпринимательской деятельности, за исключением основных средств, используемых при оказании жилищно-коммунальных и транспортных услуг населению, субсидируемых за счет бюджетных средств (далее – основные средства и нематериальные активы), с 1 января по 31 декабря 2021 г. – по всем или отдельным объектам основных средств и нематериальных активов.

Рекомендуем прочесть: Кбк По Пени Ндс В 2021

Мы перечислили лишь небольшую часть изменений, относящуюся только к тем объектам основных средств, которые, по нашему мнению, встречаются наиболее часто.

Однако учесть при написании статьи нюансы работы каждого субъекта хозяйствования невозможно, поэтому рекомендуем внимательно изучить постановление № 9, обратив внимание на основные средства, используемые конкретной организацией.

Как известно, если общая площадь капитальных строений (зданий, сооружений), их частей, машиномест более 1 000 м 2 , то организация, применяющая УСН, платит и налог на недвижимость.

При этом согласно абзацу второму подпункта 3.13.

1 статьи 286 НК под капитальными строениями в виде зданий понимаются капитальные строения в виде зданий, признаваемые таковыми в соответствии с частью второй пункта 1 статьи 185 НК.

Бухгалтерский учет основных средств (ОС)

К слову, в налоговом учете действуют иные правила. Там предусмотрено всего два метода: линейный и нелинейный. Тот или иной способ устанавливается не для группы, а для всех объектов, принадлежащих организации, причем выбранный метод амортизации можно менять.

Это единица бухгалтерского учета основных средств. Инвентарным объектом может быть отдельный предмет (например, шкаф), либо комплекс конструктивно сочлененных предметов, представляющий собой единое целое.

Такой комплекс представляет собой несколько предметов с общими приспособлениями и принадлежностями, смонтированных на одном фундаменте. Они могут иметь одинаковое или разное назначение.

Главное, чтобы каждый предмет мог выполнять свои функции только в составе комплекса, а не самостоятельно.

Критерии признания актива объектом основных средств

При приобретении объекта недвижимости следует учитывать, что не оформленные актами приемки — передачи и иными документами (включая документы, подтверждающие государственную регистрацию объектов недвижимости в установленных законодательством случаях) основные средства не могут быть зачислены в состав основных средств.

Для правильной организации учета названных объектов в инвентарной карточке учета основных средств бухгалтеру следует указать «производственный комплекс», и пометить, что комплекс состоит из нескольких объектов и каждому объекту присваивается индивидуальный инвентарный номер и применяется различный шифр норм амортизации и сроков полезного использования.

- Нормативный срок службы основных средств вида «Аппараты контрольнокассовые, кассовые суммирующие аппараты и системы» (шифр 47101) уменьшился с 6 до 4 лет.

- Основные средства вида «Банкоматы, платежные терминалы» (шифр 47102) с нормативным сроком службы 8 лет теперь называются «Банкоматы; нестационарные платежные терминалы; электронные терминалы по обмену валют и картоматы». Соответственно, из этого вида исключены стационарные платежные терминалы, которые выделены в отдельный вид «Платежные терминалы» (шифр 47107) с нормативным сроком службы 5 лет.

- Уточнены названия некоторых видов основных средств из подгруппы 480 «Техника вычислительная и организационная». Так, вид с нормативным сроком службы 5 лет «Устройства периферийные вычислительных комплексов на базе электронных вычислительных машин персональных, в том числе сканеры, плоттеры, принтеры, модемы, многофункциональные устройства» (шифр 48003) теперь называется «Устройства периферийные вычислительных комплексов на базе электронных вычислительных машин персональных, в том числе сканеры, плоттеры, принтеры, многофункциональные устройства, мониторы; источники бесперебойного питания для вычислительной и организационной техники». Как видим, вид дополнен, в частности, мониторами.

Но это не значит, что мониторы нужно учитывать как отдельный объект основных средств, поскольку следующий вид — «Электронновычислительные машины персональные, портативные компьютеры, ноутбуки» (шифр 48009) — имеет примечание 83 (кстати, изложенное в новой редакции).

Согласно этому примечанию в состав электронновычислительных машин персональных (понашему — компьютеров) включаются: один монитор и более, один системный блок и более, мышь, коврик, клавиатура и другие комплектующие. Следовательно, монитор как до 1 мая 2021 года, так и после — это составная часть компьютера, причем у компьютера их может быть несколько.

Впрочем, в некоторых случаях главный бухгалтер, используя профессиональное суждение, может учесть монитор и как отдельный объект основных средств.

https://www.youtube.com/watch?v=n2WMDrj3xkI

Рекомендуем прочесть: Норма Содержания Алкоголя В Крови Водителя 2021

Как вести учет малоценных основных средств

Итак, что относится к основным средствам в бухгалтерском учете в 2021 году? Рассмотрим ключевые моменты. В первую очередь определим, с какой суммы считается основным средством имущество организации. Для этого обратимся к действующим инструкциям по бухучету и установим, что основным средством признается объект, который отвечает следующим требованиям:

🌟 Видео

НОВЫЕ правила поверки счетчиков горячей и холодной водыСкачать

Новые правила учета запасов с 2021г. ФСБУ 5/2019Скачать

Бухучет простыми словами: МСФО (IAS) 16 Основные средстваСкачать

Телефоны SAMSUNG (Galaxy) - срок службы и гарантии, ремонт и возврат денег, гарантийный случайСкачать

Телефоны Xiaomi (Redmi) - срок гарантии, службы, обмен и возврат, гарантийный случай, как вернутьСкачать

Бухгалтерский учет понятно за 10 минутСкачать

«Бухгалтерский и налоговый учёт в 2022 г. для строительных организаций. Отчетность за 2021 г.»Скачать

Увеличение предельного возраста пребывания на военной службеСкачать

Особенности расходов на программное обеспечение в бухгалтерском и налоговом учетеСкачать

Совмещаем ПАТЕНТ и УСН в 1:Бухгалтерии 8.3 в 2021 г.Скачать

НАЛОГ на GOOGLE, Неисключительные права на ПО: бухучёт и налоги, IV кварталСкачать

Как мигранту продлить регистрацию и что для этого нужноСкачать

Учет целевых средств в НКОСкачать

Важные изменения бухгалтерской отчетности в 2021г. Полезные советы бухгалтерам строительных компанийСкачать

Что такое оценка основных средств | БухгалтерСкачать

Как вести бухгалтерский учет при работе на МаркетеСкачать