Плательщики Единого налога на вмененный доход должны не только своевременно уплачивать налог, но и сдавать налоговую декларацию по нему. Из статьи вы узнаете, в какие сроки налогоплательщикам нужно уплатить ЕНВД и сдать по нему декларацию в 2021 году.

- Когда ЕНВД не подлежит уплате в 2021 году

- Сроки уплаты ЕНВД в 2021 году

- Таблица. Сроки уплаты Единого налога на вмененный доход в 2021 году

- Заполнение платежного поручения на уплату ЕНВД

- Ответственность за неуплату ЕНВД в 2021 году

- Сроки подачи декларации по ЕНВД в 2021 году

- Тоже может быть полезно:

- Сроки уплаты ЕНВД для ИП за квартал

- Сроки уплаты

- Как рассчитать?

- Кто облагается

- Как уменьшить сумму налога?

- Декларация по ЕНВД

- Перенесены сроки уплаты налогов и взносов

- Перенос сроков уплаты налогов для малого и среднего бизнеса

- Продление сроков уплаты страховых взносов для микропредприятий

- Перенос срока уплаты пенсионных взносов ИП за 2021 год

- Енвд срок уплаты и порядок сдачи налоговой декларации

- Сроки сдачи ЕНВД декларации

- Сроки уплаты ЕНВД

- Порядок уплаты ЕНВД

- Штраф за несвоевременную уплату налога

- Как уменьшить налог

- Подведем итоги. Выгоден ли Единый налог на вмененный доход предпринимателям?

- Правительство перенесло сроки сдачи отчётности и уплаты налогов

- Новые сроки уплаты налогов и страховых взносов

- Для бизнеса из реестра МСП, попадающего в перечень

- Для микропредприятий из пострадавших отраслей

- Сроки уплаты енвд и усн

- Сроки уплаты ЕНВД и сдачи декларации в 2021-2021 году

- Срок уплаты УСН за 2021 год

- Официальные сроки уплаты налога при УСН в 2021 году

- Сроки уплаты ЕНВД в 2021 году

- Тема: Сроки уплаты налога (УСН и ЕНВД) при закрытии ИП

- Налоги ИП в 2021 году: УСН, ЕНВД, ПСН, сроки оплаты, отчетность

- Уплата одновременно и енвд и усн

- Сроки уплаты УСН в 2021 году

- Срок уплаты ЕНВД

- 🔥 Видео

Когда ЕНВД не подлежит уплате в 2021 году

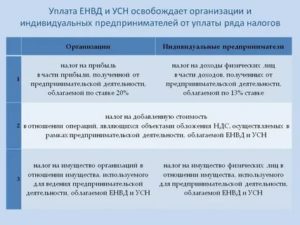

Рассмотрим ситуации, когда ИП или организации могут не осуществлять уплату ЕНВД. Единый налог на вмененный налог не нужно платить в таких ситуациях:

1. Физический показатель для исчисления ЕНВД был утрачен.

2. Деятельность на «вмененке» была прекращена налогоплательщиком (он снялся с регистрационного учета в качестве плательщика Единого налога на вменный доход).

3. Если размер уплаченных фиксированных страховых взносов ИП превышает или равен размеру налога на вмененный доход в этом же налоговом периоде. Этот пункт может быть реализован только для ИП, не применяющих наемный труд.

Тем не менее, даже если деятельность фактически не велась, заплатить единый налог все же придется, в случае если налогоплательщик стоит на учете.

Сроки уплаты ЕНВД в 2021 году

Налоговым периодом для Единого налога на вмененный доход признается квартал. В соответствии с нормами действующего российского законодательства (пункт 1 статьи 346.32 НК РФ), ЕНВД необходимо уплатить в бюджет государства не позже, чем 25 числа месяца, который следует за прошедшим налоговым периодом, то есть, кварталом.

Стоит учитывать, что если дата уплаты единого налога выпадает на нерабочий день, то произвести оплату следует не позднее первого рабочего дня (после праздника или выходного). Об этом сказано в НК РФ (пункт 7 статьи 6.1).

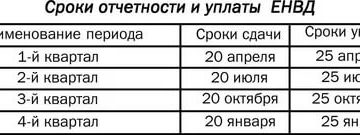

Предлагаем вам ознакомиться со сроками уплаты ЕНВД в 2021 году в виде таблицы.

Таблица. Сроки уплаты Единого налога на вмененный доход в 2021 году

| Период уплаты | Срок уплаты |

| за 4 квартал 2021 года | до 27 января 2021 года |

| за 1 квартал 2021 года | до 27 апреля 2021 года |

| за 2 квартал 2021 года | до 27 июля 2021 года |

| за 3 квартал 2021 года | до 26 октября 2021 года |

| за 4 квартал 2021 года | до 25 января 2021 года |

Заполнение платежного поручения на уплату ЕНВД

При заполнении платежного поручения, обратите внимание на следующее:

- поле «104» — укажите КБК и проверьте его правильность;

- поле «105» — укажите ОКТМО (данный код соответствует виду «вмененной» деятельности);

- поле «110» — тип платежа — не заполняйте эту графу (эти сведения содержатся в КБК).

На 2021 год установлены следующие КБК:

- Единый налог на вмененный доход 182 1 05 02010 02 1000 110

- Пени по ЕНВД 182 1 05 02010 02 2100 110

- Штраф по ЕНВД 182 1 05 02010 02 3000 110

С бланком платежного поручения на уплату ЕНВД, актуального в 2021 году можно ознакомиться здесь:

ЕНВД в 2021 году нужно оплатить по реквизитам ИФНС, которой подведомственна территория, где ведется деятельность на «вмененке».

Ответственность за неуплату ЕНВД в 2021 году

За неуплату ЕНВД для налогоплательщиков предусмотрена такая ответственность:

| Основание (НК РФ) | Вид ответственности |

| статья 45 пункт 2 | взыскание недоимки по единому налогу на вменный доход |

| статья 75 пункт 1 и 3 | за несвоевременную уплату налога предусмотрено начисление пеней (за каждый день просрочки платежа) |

| статья 57 пункт 2 | |

| статья 122 пункт 1 | за неуплату налога предусмотрен штраф в размере 20% от ЕНВД, который не был уплачен (если налогоплательщик не осуществил оплату неумышленно) |

| статья 122 пункт 3 | за неуплату налога предусмотрен штраф в размере 40% от ЕНВД, который не был уплачен (если налогоплательщик не осуществил оплату умышленно) |

Сроки подачи декларации по ЕНВД в 2021 году

В 2021 году налоговую декларацию по ЕНВД нужно подать в ИФНС:

- по месту нахождения организации или ИП (если конкретное место осуществления предпринимательской деятельности определить затруднительно, как в случае с услугами такси);

- по месту, где ведется «вмененная» деятельность.

Обратите внимание, что нулевой декларации по ЕНВД быть не может. Это связано с тем, что даже при отсутствии фактической деятельности, уплачивать налог необходимо исходя из физических показателей, таких как площадь помещения, численность работников и прочее.

https://www.youtube.com/watch?v=O_VNoN6ts6c

На основании пункта 3 статьи 346.32 Налогового кодекса РФ, подавать декларацию по ЕНВД необходимо по итогам квартала, не позже, чем 20 числа месяца, который следует за отчетным кварталом.

С бланком, на котором нужно сдавать декларацию по ЕНВД в 2021 году, можно ознакомиться здесь:

| Период сдачи декларации по ЕНВД | Срок сдачи декларации по ЕНВД |

| за 4 квартал 2021 года | до 20 января 2021 года |

| за 1 квартал 2021 года | до 20 апреля 2021 года |

| за 2 квартал 2021 года | до 20 июля 2021 года |

| за 3 квартал 2021 года | до 20 октября 2021 года |

| за 4 квартал 2021 года | до 20 октября 2021 года |

А теперь поделимся с вами не очень радостными изменениями ЕНВД в 2021 году, а вернее о невозможности в ряде случаев применять ЕНВД в 2021 году.

О том, что ЕНВД должно прекратить свое существование известно уже давно. В налоговом кодексе РФ отмечено, что ст.26-3 прекращает свое действие с 1 января 2021 года. Ст.

26-3 НК РФ полностью посвящена единому налогу на вмененный доход и раз она будет отменена с 1 января 2021 года, то будет отменен и сам вмененный налог.

Однако для некоторых предпринимателей работа на ЕНВД может прекратиться уже с 1 января 2021 года.

Это связано с тем, что на рассмотрении в Госдуме находится законопроект, согласно которого, если вы торгуете товарами, которые будут подлежать маркировке, вы не сможете работать на ЕНВД. А маркировке будет подлежать бытовая техника, посуда, обувь, одежда и даже молочная продукция.

Однако в нашем мире все переменчиво, поэтому ожидаем, что здравый разум победит и законопроект не будет принят. Следите за новостями на нашем сайте, и узнаете — можно ли будет торговать маркированными товарами, не отказываясь от ЕНВД в 2021 году.

Тоже может быть полезно:

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Видео:Взносы ИП в 2024Скачать

Сроки уплаты ЕНВД для ИП за квартал

Единый налог на вмененный доход (ЕНВД) – это то, что в итоге должна платить каждая организация. С расчетом всех данных возникает немало проблем, данные по этому показателю следует предоставлять каждый квартал до конце срока. Как правильно рассчитать показатель ЕНВД и какой срок его уплаты? Давайте вместе разберемся с этими вопросами.

Сроки уплаты

Срок уплаты налога ЕНВД начисляется до 25 числа месяца, который идет после отчетного квартала. Так, это может быть до 25 апреля, июля, октября и августа. Но, если же 25 число является праздничным, то последним сроком назначают следующий рабочий день. Так, вы обязаны уплатить в то налоговое место, где вы оставляли заявление на уплату данного налога.

Чаще всего это место является вашим учетным по адресу нахождения. На практике, бывают случаи, когда адрес юридической фирмы не является статическим, а меняется, в таком случае организации потребуются дополнительные действия и регистрация на учете в налоговой службе.

Так, например, это может быть торговля на вывоз, реклама в транспорте или повсеместно на улице, доставка грузов или туры.

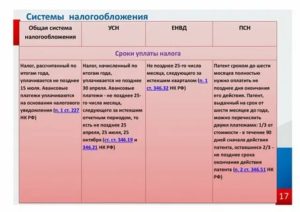

ЕНВД отличается от упрощенной системы налогообложения, так как второй подается лишь раз в год до конца марта или апреля, в зависимости от типа организации: будь то ООО или ИП.

Как рассчитать?

Если ваша организация решила уплачивать налог ЕНВД каждый квартал, вам необходимо будет знать его величину, чтобы понять насколько это в ваших интересах и во сколько вам это обойдется.

Если вы хотите посчитать его вручную, вам понадобится следующая формула:

- Bd * K1 * K2 * (F1 + F2 + F3) * 15%;

Где:

- Так, в этой формуле роль Bd играет доходность, которая прописана по закону в статье 346 Налогового Кодекса Российской Федерации.

- K1 – дефляционный коэффициент, данная величина постоянно меняется и определяется на уровне правительства. Так, в 2015 году он изменился, и теперь равняется 1,798.

- K2 – коэффициент корректировки. также устанавливается властями, но уже на региональном уровне, с учетом местности и вида деятельности. Узнать его можно в налоговой инспекции по месту вашей прописки.

- F1, F2, F3 – это значение каких-либо показателей в зависимости от особенной организации. Так, это может быть площадь рекламы, или её число работников.

- 15 % – это установленная ставка единого налога на вмененный налог.

Если вы не хотите или не можете посчитать данный показатель самостоятельно, всегда сможете использовать онлайн-сайт. Так. Введя там искомую вами величину, вы сможете узнать своей ЕНВД. Вам будет необходимо поставить лишь F1, F2, F3, а все остальное подставит сама система.

Давайте представим, что мы владеем предприятием, которое владеет следующими показателями:

Кто облагается

Единый налог на временный доход есть далеко не у всех предприятий, а потому в законах Российской Федерации существует специальный перечень объектов, на которых он накладывается:

- услуги по уходу за животными;

- бытовые услуги;

- услуги по обслуживанию транспорта;

- торговля в розницу;

- услуги, которые можно отнести к общественному питанию;

- услуги съема жилья, или помещения;

- сдача в аренду земли или другого места для торговых операций;

Так, ЕНВД может ввести местные власти на любой объект такого типа, который был описан выше. Кроме этого, они могут сами устанавливать ЕНВД и определять дополнительные сферы деятельности по своему усмотрению.

Например, еще совсем недавно, в Краснодарском крае налогом ЕНВД облагалась наружная реклама. Сейчас же он полностью отменен во всех сферах деятельности, включая и наружную рекламу.

Таким образом, они могут или выбрать несколько услуг из разрешенного списка, или выбрать все, или же все отменить.

Они имеют право на проведения любого налога из списка ЕНВД, разрешенного законом Российской Федерации.

Но, даже если региональные власти решат ввести ЕНДВ на один из видов деятельности, организации не обязана переходить на данный вид налога. Все дело в том, что статья 346 Налогового Кодекса Российской Федерации предусматривает переход на Единый налог на временный доход только в случае личного желания индивидуальных предприятий и ООО.

Как уменьшить сумму налога?

Существует несколько правил, при учете которых вы сможете немного уменьшить сумму выплат по ЕНВД:

- Если вы используете данный налог не полный месяц, заплатить вы можете только за срок пользования. Так, оплаченная сумма будет равняться количеству дней, за которые вы использовали данный налог.

- Меньше можно сделать налог с помощью страхового взноса, так как индивидуальные предприниматели могут уменьшить суммы, которые были использованы для страхового взноса и зачтены за сотрудника. Если кроме вас в фирме есть сотрудники, то сумму взноса можно будет снизить только на половину или меньше, и только на страховые взносы. Также можно использовать больничные и страховые взносы.

Также, законы Российской Федерации позволяют уменьшить налог для ИП и ООО как на точные взносы за ИНН, так и за пенсионный фонд, фонд обязательного медицинского страхования, а также фонд социального страхования.

Также, начиная с 20130 года, данный налог не является обязательным для частного бизнеса, а потому последний может легко отказаться от данного взноса в налоговую.

Представьте, что у вас на предприятии есть работник, в ЕНВД необходимо вносить за него деньги, так, если он получает деньги за работу в размере 10 000 рублей, тогда, вам потребуется сделать следующие взносы:

- В пенсионный фонд – 20% от суммы, то есть – 10 000 * 20% = 2 000 рублей, и это сумма каждый месяц.

- В фонд обязательного медицинского страхования – 5,1%. Тогда, мы заплатим 10 000 * 5,1% = 510 рублей, эту плату тоже необходимо совершать каждый месяц.

- В фонд социального страхования (нетрудоспособность) – 3,1%. В таком случае мы должны будем оплатить еще 10 000 * 3,1% = 310 рублей.

- В фонд социального страхования (несчастные случаи) – 0,3%, это составит сумму в 10 000 * 0,3% = 30 рублей.

Таким образом, в месяц за этого сотрудника вы должны будете заплатить: 2 000 рублей + 510 рублей + 310 рублей + 30 рублей =2 850 рублей в месяц, тогда за квартал у вас получается – 2 850 рублей * 3 = 8 850 рублей.

https://www.youtube.com/watch?v=S3Vcga1FSq4

Согласно закону Российской Федерации, налогоплательщик может вычесть эту сумму из уплачиваемого налога, если он не превышает 50% от ЕНВД. Так, если сумма уплачиваемого ЕНВД будет 10 000 рублей, ты вычесть он сможет только 5 000 рублей. А вот если, как и в нашем случае, 32 768 рублей 55 копеек, тогда вы сможете вычесть всю сумму с налога ЕНВД.

Декларация по ЕНВД

Таким образом, декларация по ЕНВД должна быть сдана не позже 25 числа каждого квартала, то есть 4 раза в год, раз в три месяца. Сдавать ее нужно в налоговую службу по месту вашей прописки, или же по месту регистрации вашей организации.

Так, единый налог на вмененный доход имеет четкую установленную законом структуру, а потому всё должно составляться в соответствии с законодательством. Взять форму вы сможете в налоговой инспекции, или же посмотреть в интернете на любом сайте. Там вы узнаете, как ее необходимо заполнить и какие данные нужно обязательно вписать.

После того, как все будет готово, его необходимо будет сдать в налоговые или другие соответствующие органы, но сделать это необходимо таким образом:

- Отдать документы самому, принеся их лично со всеми подтверждающими документами.

- Если вы не можете этого сделать, оформите доверенность на другое лицо, пусть он передаст.

- Если у вас нет времени на хождение в налоговую, вы можете послать письмо через Почту России.

- Самым новым способом стало использование электронного вида в отправлении отчета.

Загрузка…

Видео:Как ИП на УСН уменьшать налог и базу на взносыСкачать

Перенесены сроки уплаты налогов и взносов

- Новости

- Обзорные материалы

Перенесены сроки уплаты налогов и взносов

7 апреля Марина Басович Налоговый журналист, опыт работы более 10 лет

РСВ и декларацию по НДС можно сдать до 15 мая. Сроки сдачи остальных отчетов правительство РФ перенесло на три месяца.

Кроме этого, для малого и среднего бизнеса, который работает в отраслях, наиболее пострадавших из-за коронавируса, на несколько месяцев продлевается уплата налогов (за исключением НДС). А микропредприятия смогут заплатить позже обычного срока еще и страховые взносы.

Эти и другие меры утверждены постановлением Правительства РФ от 02.04.20 № 409.

Согласно комментируемому постановлению, срок представления отчетности, приходящийся на март – май 2021 года, продлевается для всех организаций и ИП на три месяца. Речь идет о следующих отчетах:

- налоговых декларациях (за исключением декларации по НДС);

Заполнить, проверить и сдать декларацию по НДС по новой форме Сдать бесплатно

- налоговых расчетах о суммах выплаченных иностранным организациям доходов и удержанных налогов;

- расчетах по НДФЛ;

- расчетах по авансовым платежам;

- бухгалтерской (финансовой) отчетности.

Таким образом, не позднее 30 июня 2021 года можно будет сдать:

- бухгалтерскую отчетность за 2021 год, если организация указана в подпункте 5.1 пункта 1 статьи 23 НК РФ (изначальный срок сдачи — 31 марта);

- декларации по УСН (для организаций) и по ЕСХН за 2021 год (изначальный срок сдачи — 31 марта);

- декларации по налогу на имущество организаций и по налогу на прибыль за 2021 год (изначальный срок сдачи — 30 марта).

Аналогичным образом переносятся сроки сдачи других форм отчетности:

- декларацию по ЕНВД за I квартал 2021 года можно подать до 20 июля включительно (изначальный срок сдачи — 20 апреля);

- декларацию по налогу на прибыль за I квартал 2021 года — до 28 июля (изначальный срок сдачи — 28 апреля);

- декларацию по УСН за 2021 год для ИП — до 30 июля (изначальный срок сдачи — 30 апреля);

- расчет 6-НДФЛ за I квартал 2021 года — до 30 июля (изначальный срок сдачи — 30 апреля) и др.

Бесплатно сдать всю налоговую отчетность через интернет

Сроки сдачи декларации по НДС и РСВ также перенесены, но на более короткий период. Согласно постановлению № 409, до 15 мая 2021 года продлеваются сроки представления:

- декларации по НДС за I квартал 2021 года (изначальный срок сдачи — 27 апреля);

- расчета по страховым взносам за I квартал 2021 года (изначальный срок сдачи — 30 апреля).

В постановлении № 409 оговорено, что продление сроков сдачи отчетности не влечет увеличение сроков уплаты налогов (авансовых платежей). В том числе, в случае, когда срок уплаты установлен не позднее даты представления декларации (расчета).

Перенос сроков уплаты налогов для малого и среднего бизнеса

Помимо этого, продлены сроки уплаты налогов для организаций и ИП, которые включены в реестр субъектов малого и среднего предпринимательства по состоянию на 1 марта 2021 года и которые относятся к отраслям, наиболее пострадавшим из-за коронавируса. (Перечень таких отраслей должно утвердить Правительство РФ. Предполагается, что в него попадут 22 отрасли).

Так, переносятся сроки уплаты:

- налога на прибыль организаций, ЕСХН, налога по УСН за 2021 год, — на 6 месяцев;

- НДФЛ за 2021 год, уплачиваемого ИП на ОСНО, — на 3 месяца;

- налогов и авансовых платежей за март и I квартал 2021 года — на 6 месяцев (за исключением НДС, налога на профессиональный доход и налогов, уплачиваемых в качестве налогового агента);

- налогов и авансовых платежей за апрель – июнь, за II квартал и первое полугодие 2021 года — на 4 месяца (за исключением НДС, налога на профессиональный доход и налогов, уплачиваемых в качестве налогового агента);

- «патентного» налога, срок уплаты которого приходится на II квартал 2021 года, — на 4 месяца.

Автоматически сформировать платежку на уплату налога по данным из декларации и сдать отчетность через интернет

Также установлены новые сроки уплаты авансовых платежей по налогу на имущество организаций, транспортному и земельному налогам (в случае, если их уплата предусмотрена законами субъектов РФ или актами органов местного самоуправления). Указанные платежи подлежат уплате:

- за I квартал 2021 года — не позднее 30 октября 2021 года;

- за II квартал 2021 года — не позднее 30 декабря 2021 года.

Продление сроков уплаты страховых взносов для микропредприятий

Микропредприятиям, которые пострадали из-за коронавируса, продлены также сроки уплаты страховых взносов (в том числе взносов «на травматизм»), исчисленных с выплат и иных вознаграждений в пользу физлиц:

- за март – май 2021 года — на 6 месяцев;

- за июнь – июль 2021 года — на 4 месяца.

Перенос срока уплаты пенсионных взносов ИП за 2021 год

Кроме этого, на 4 месяца продлен срок уплаты личных пенсионных взносов ИП, исчисленных в размере 1 процента с дохода свыше 300 тыс. рублей. Напомним, что согласно статье 432 НК РФ, по взносам на ОПС за 2021 год (с суммы превышения) нужно было рассчитаться не позднее 1 июля. Теперь же крайний срок уплаты переносится на 2 ноября (1 ноября приходится на воскресенье).

Рассчитывайте взносы «за себя», налоги по УСН и ЕНВД, заполняйте платежки в веб-сервисе Заполнить бесплатно

Видео:Сроки уплаты налогов и сдачи отчетов ИП в январеСкачать

Енвд срок уплаты и порядок сдачи налоговой декларации

В связи с последними изменениями в законодательстве Единый налог на вмененный доход считается добровольным, а не обязательным налогом, как это было до 1 января 2013 года.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

В том случае если предприниматели оказывают услуги, подпадающие под применение единого налога, они могут перейти на эту систему уплаты налога. ЕНВД применяется в случае:

- Оказания бытовых услуг.

- Розничной торговли.

- Автоперевозок.

- Предоставления ветеринарных услуг.

- Сдачи в аренду автостоянок.

- Предоставления услуг общественного питания на площади менее 150 кв. метров.

- Размещения наружной рекламы.

- Гостиниц.

- Предоставления во временное пользование земельных участков и иных объектов.

Но, в этом правиле есть некоторые исключения. Не могут работать по налогу на вмененный доход налогоплательщики в случае:

- Если численность работников превышает сто человек.

- Если юридическое лицо признано крупнейшим налогоплательщиком.

- Если оказываются услуги питания в организациях социальной защиты, здравоохранения, образования; в том числе организаций с площадью торгового зала более 150 кв. метров.

- Если доля участия других учреждений в этих организациях более 25%.

Все виды деятельности, которые облагаются этой системой, представлены в Налоговом кодексе, в статье 346.26.

Прежде чем переходить на систему налогообложения следует уточнить, применяется ли она в том регионе, где проживает предприниматель.

Не во всех регионах данная система налогообложения работает во всех видах деятельности, указанных в законе (например, в Московской и Ленинградской областях).

Положительный момент при ЕНВД-отсутствие кассового аппарата при расчете наличными деньгами.

В этом случае, хотя законом и разрешено кассовый аппарат не применять, покупателям и клиентам все же лучше выдавать заполненные вручную квитанции или чеки.

Если предприниматель решил перейти на Вменённую систему налогообложения, то он в течение пяти дней подает соответствующее заявление в Налоговую службу.

https://www.youtube.com/watch?v=qflYppQNO-E

При осуществлении своей предпринимательской деятельности по нескольким видам налогообложения ИП подает сведения раздельно. Также для правильного учета налогов нужно вести раздельный учет.

Сроки сдачи ЕНВД декларации

Декларация по Единому налогу на вмененный доход предоставляется в налоговую службу по месту предоставления услуг, подпадающих под действие налога. Декларация подается ежеквартально до 20 числа месяца следующего за отчетным периодом, по форме, утвержденной Приказом ФНС России. То есть подавать Декларацию нужно до 20 января, 20 апреля, 20 июля, 20 октября.

Если последний день сдачи отчетности приходится на выходной день, он автоматически переносится на ближайший рабочий день.

Поскольку предусмотрена квартальная отчетность, то этим ЕНВД отличается от УСН, декларация по которому подается один раз в год.

Индивидуальные предприниматели, которые осуществляют свою предпринимательскую деятельность в рамках ЕНВД, подают декларацию на бумажном носителе и в электронном виде.

Помимо Декларации по ЕНВД физическим и юридическим лицам при осуществлении деятельности необходимо представлять дополнительные документы. Вот их перечень:

- Сведения о среднесписочной численности работников за прошедший год. Сведения подаются в налоговую службу до 20 января. Если у предпринимателя нет работников, проставляются нули.

- При наличии у предпринимателя земельного участка, который он использует в бизнесе- Декларация по земельному налогу за предыдущий год.

- При наличии наемных работников до 1 апреля подаются Сведения о доходах за предыдущий год по форме 2-НДФЛ (не для ИП).

- В Управление Пенсионного фонда до 1 марта Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование.

Дополнение. Страховые взносы на обязательное страхование за работников предприниматель уплачивает по месту своей регистрации в качестве ИП или ООО. В то же время налог на доходы физических лиц уплачивается по месту осуществления предпринимательской деятельности.

Сроки уплаты ЕНВД

Уплата налога производится до 25 числа месяца, следующего за отчетным периодом, то есть уплату налога следует производить до 25 апреля, 25 июля, 25 октября, 25 января.

Порядок уплаты ЕНВД

Как уже указывалось, налоговым периодом для Единого налога на вмененный доход признается квартал. Ставка по доходу составляет 15 процентов от суммы вмененного дохода.

ВАЖНО! Следует иметь в виду, что при расчете уплачиваемого дохода учитывается не полученный доход предпринимателя, а сумма потенциального дохода, на который влияют множество факторов в зависимости от вида деятельности. Такими факторами выступают количество работников, площадь торгового зала, количество транспорта и т.д. Исходя из этого и формируются корректирующие коэффициенты К1 и К2.

К1-это коэффициент, устанавливаемый Минэкономразвития ежегодно. В 2015 году он равен 1,798.

К2-понижающий коэффициент, принимаемый местными (муниципальными) органами власти. В одном субъекте федерации может быть разным данный коэффициент.

Оплатить «вменёнку» можно как наличным, так и безналичным способом.

Штраф за несвоевременную уплату налога

В случае неуплаты налога на вмененный доход налоговым кодексом предусмотрен штраф в размере 20 процентов от суммы налога. С налогоплательщика могут взыскать 40 процентов штрафа, если будет доказано, что предприниматель не оплатил налог умышленно (ст. 120).

Также одновременно будут начисляться пени за просрочку платежа. Законодательством предусмотрена ставка в размере 1/300 ставки рефинансирования Банка России.

Как уменьшить налог

Уменьшить налог можно следующими способами.

За счет платежей и взносов:

- Уменьшить сумму уплачиваемого налога можно в том случае, если предприниматель начал осуществлять свою деятельность не с начала отчетного периода или закончил свою деятельность, недоработав до конца квартала. В этом случае расчет будет производиться по фактическим рабочим дням.

- Налог может быть уменьшен, если предприниматель уплачивает страховые взносы за наемных работников или за себя; сумм больничного пособия, взносы на социальное страхование и в связи с материнством.

Важное дополнение! Суммы пособий по временной нетрудоспособности учитываются в части уплаты за счет средств работодателя, т. е. за первые три дня нетрудоспособности работника. При наличии перечисленных условий сумма вмененного налога может быть снижена не более чем наполовину.

Пособия должны быть выплачены в течение квартала когда начислялся вменённый налог.

Практические советы по уменьшению налога ЕНВД:

- При расчете налога исходя из площади торгового зала, эту площадь не в ущерб своему делу можно немного уменьшить. Уменьшится налоговая база, а, следовательно, и налог.

- При расчёте налога исходя из количества единиц автотранспорта. Ввести двухсменный режим работы. Количество автотранспорта не изменится, но увеличится прибыль, и налоговая нагрузка будет не столь ощутима.

Подведем итоги. Выгоден ли Единый налог на вмененный доход предпринимателям?

На первых порах, когда предприниматель только начинает свою деятельность в качестве ИП налоговая нагрузка по «вменёнке» может быть тяжелой. Но по мере развития бизнеса ЕНВД станет наиболее выгодной системой налогообложения. При определении режима уплаты налогов для начала следует рассчитать суммы налогов по ЕНВД и УСН. Выбрать для себя приемлемый вариант.

https://www.youtube.com/watch?v=mCHTjTw7PS0

В случае если лицо уже зарегистрировано как индивидуальный предприниматель или ООО и при переходе на ЕНВД, ему необходимо повторно пройти регистрацию уже по месту оказания услуг, т. е. своей предпринимательской деятельности. Заявление подается в течение пяти дней, по форме, утвержденной законодательством. Снятие с учета производится тоже в таком же порядке, т. е. в течение пяти дней.

Видео:Сроки уплаты УСН-налога и представления декларации.Скачать

Правительство перенесло сроки сдачи отчётности и уплаты налогов

Постановлением Правительства от 02.04.2021 № 409 утверждены новые сроки сдачи отчётности. Они действуют для всех организаций и предпринимателей. Те, кто не входит в реестр МСП и не занимается деятельностью из перечня пострадавших отраслей, тоже сдают декларации, расчёты и отчёты по новым правилам.

| Бухгалтерская отчётность | 31 марта | 6 мая или 30 июня* |

| Расчёт по страховым взносам за 1 квартал 2021 | 30 апреля | 15 мая |

| Налог на имущество за 2021 год | 30 марта | 30 июня |

| Декларация по налогу на прибыль за 2021 год | 30 марта | 29 июня |

| Декларация по налогу на прибыль за 1 квартал 2021 | 28 апреля | 28 июля |

| Декларация по налогу на прибыль за март | 28 апреля | 28 июля |

| Декларация по налогу на прибыль за апрель | 28 мая | 28 августа |

| Декларация по НДС за 1 квартал 2021 | 27 апреля | 15 мая |

| 6-НДФЛ за 1 квартал 2021 года | 30 апреля | 30 июля |

| УСН за 2021 год | организации — 31 марта ИП — 30 апреля | организации — 30 июня ИП — 30 июля |

| ЕНВД за 1 квартал 2021 года | 20 апреля | 20 июля |

| ЕНВД за 1 квартал 2021 | 20 апреля | 20 июля |

| 4-ФСС | электронный — 27 апреля бумажный — 20 апреля | 15 мая |

| 3-НДФЛ | 30 апреля | 30 июля |

* 7 апреля Минфин и ФНС уточнили сроки сдачи бухгалтерской отчётности (письмо ФНС и Минфина от 07.04.2021 № 07-04-07/27289/ВД-4-1/5878@).

До 30 июня 2021 года бухгалтерскую отчётность сдают только организации, которые отчитываются в особом порядке (пп. 5.1 п. 1 ст. 23 НК РФ):

- организации, отчетность которых содержит сведения государственной тайны;

- организации, попавшие под иностранные санкции (постановление Правительства РФ от 22.01.2021 № 35).

До 6 мая 2021 года должны сдать бухгалтерскую отчётность все остальные налогоплательщики.

Всеобщий перенос сроков сдачи отчётности не означает, что все организации смогут уплатить налоги и авансовые платежи позднее установленных сроков, даже если срок уплаты привязан к сроку сдачи отчёта (абз. 3 п. 3 Постановления от 02.04.2021 № 409).

Новые сроки уплаты налогов и страховых взносов

Отсрочки по уплате налогов получает не все ИП и организации, а только те, кто включен в реестр МСП и занят в наиболее пострадавших отраслях из перечня (утв. Постановлением Правительства РФ от 03.04.2021 № 434 и от 10.04.2021 № 479).

Организации и ИП, которые не попадают в этот список, платят налоги в сроки смещённые с учётом нерабочих дней, без дополнительных отсрочек. То есть в первый рабочий день после нерабочего месяца — 6 мая.

Для бизнеса из реестра МСП, попадающего в перечень

| Налог на прибыль за 2021 год | 30 марта | 28 сентября |

| Налог на прибыль за 1 квартал 2021 года | 28 апреля | 28 октября |

| Первый ежемесячный авансовый платёж по налогу на прибыль во 2 квартале | 28 апреля | 28 августа |

| Второй ежемесячный авансовый платёж по налогу на прибыль во 2 квартале | 28 мая | 28 сентября |

| Третий ежемесячный авансовый платёж по налогу на прибыль во 2 квартале | 29 июня | 28 октября |

| Авансовые платежи по налогу на имущество организаций, транспортному и земельному налогу за 1 квартал | В сроки, установленные региональным законодательством | 30 октября |

| Авансовые платежи по налогу на имущество организаций, транспортному и земельному налогу за 2 квартал | В сроки, установленные региональным законодательством | 30 декабря |

| НДС за 1 квартал 2021 года | 27 апреля | 6 мая |

| УСН за 2021 год | организации — 31 марта ИП — 30 апреля | организации — 30 сентября ИП — 30 октября |

| Авансовый платеж по УСН за 1 квартал | 25 апреля | 26 октября |

| Авансовый платеж по УСН за полугодие | 25 июля | 25 ноября |

| ЕСХН за 2021 год | 31 марта | 30 сентября |

| ЕСХН за полугодие | 25 июля | 25 ноября |

| ЕНВД за 1 квартал | 27 апреля | 26 октября |

| ЕНВД за 2 квартал | 27 июля | 25 ноября |

| Патент в сроки, выпавшие на 2 квартал 2021 года | — | перенос на 4 месяца |

| НДФЛ за 2021 год (ИП и специалисты частной практики) | 15 июля | 15 октября |

Для микропредприятий из пострадавших отраслей

Для микропредприятий установлены особые сроки уплаты страховых взносов.

| за март 2021 года | 15 апреля | 15 октября |

| за апрель 2021 года | 15 мая | 16 ноября |

| за май 2021 года | 15 июня | 15 декабря |

| за июнь 2021 года | 15 июля | 16 ноября |

| за июль 2021 года | 17 августа | 15 декабря |

| 1 % с суммы дохода, превышающей 300 000 рублей | 1 июля | 2 ноября |

Видео:Все, что нужно знать ИП о налогах в 2023 годуСкачать

Сроки уплаты енвд и усн

Индивидуальных предпринимателей в 2021 году ожидает целый ряд изменений в законодательстве.

Плательщики, которые используют специальный режим налогообложения в форме уплаты ЕНВД, оплачивают налог в государственный бюджет и На 2021 год сроки по оплате ЕНВД будут следующими: IV квартал 2021 года — до 25.01.2021.

Как рассчитать ЕНВД с розничной торговли через торговые залы (магазины, павильоны). Для ИП на ЕНВД в 2021 г Определение налога на вменённый доход в 2021 году для ИП происходит по старым Режим ЕНВД разрешено применять одновременно с иными системами — УСН, патент, ОСНО, ЕСХН.

Сроки уплаты сборов по спецрежимам налогообложения ЕНВД и УСН. НК РФ не установлен конкретный порядок уплаты страховых взносов для предпринимателей Расчет 1 % с дохода свыше 300 тыс. руб. при ЕНВД в 2021 году. ЕНВД — это особая система налогообложения, предназначенная для отдельных видов деятельности, которые указаны в ст. 346.26.

Предприятия, выбравшие в качестве системы налогообложения ОСНО и УСН, платят налоги только в том случае ЕНВД: налоги в 2021 году. Для уплаты «упрощенного» налога установлены сроки Сроки уплаты УСН в 2021 году. В соответствии со статьей 346.32 НК РФ, организациям и предпринимателям следует Страховые взносы при совмещении ЕНВД и УСН.

Сроки уплаты ЕНВД и сдачи декларации в 2021-2021 году

- поле «104» — укажите КБК и проверьте его правильность;

- поле «105» — укажите ОКТМО (данный код соответствует виду «вмененной» деятельности);

- поле «110» — тип платежа — не заполняйте эту графу (эти сведения содержатся в КБК).

- по месту нахождения организации или ИП (если конкретное место осуществления предпринимательской деятельности определить затруднительно, как в случае с услугами такси);

- по месту, где ведется «вмененная» деятельность.

Примечание:Главными критериями отнесения фирм к субъектам малого предпринимательства являются численность сотрудников и выручка фирмы в течение последних двух лет. Число работников не должно превысить 100 человек в год, а выручка 400 млн. в год (п. 1 ст.

4 Федерального закона от 24 июля 2007 г. № 209-ФЗ).

С 2013 года ЕНВД перестал быть обязательным, организации и индивидуальные предприниматели переходят на уплату вмененного налога добровольно.

При применении ЕНВД компании так же как и до вступления в силу 402-ФЗ обязаны сдавать в налоговую инспекцию бухгалтерский баланс и отчет о прибылях и убытках.

Индивидуальные предприниматели при ЕНВД, бухгалтерский учёт не ведут и бухгалтерскую отчётность составлять не должны (пп.1 п.2 ст.6 № 402-ФЗ “О бухгалтерском учете”). Данная позиция фигурирует в Письме Минфина № 03-11-10/29

Срок уплаты УСН за 2021 год

Для возможности применять УСН экономические субъекты должны отвечать определенным требованиям в части вырученных за год доходов, средней численности работников, формирования уставного капитала и пр. Обо всем этом подробно можно почитать здесь. Кроме того, УСН нельзя использовать при осуществлении определенных видов деятельности, например страховой или банковской.

- для юридических лиц — в размере 1/300 ставки рефинансирования, установленной Центробанком, за каждый день просрочки за первые 30 дней и в размере 1/150 за каждый день начиная с 31-го дня;

- для ИП — в размере 1/300 ставки рефинансирования за каждый день опоздания.

Официальные сроки уплаты налога при УСН в 2021 году

Штрафа за просрочку поквартального платежа платить не надо, однако, за каждый день просрочки будут налагаться пени. Если предприятие допускает нарушения налогового законодательства, которые начинают носить систематический характер, то на руководителя может быть наложена штрафная санкция. Размер штрафа может составить от 200 руб. до 500 рублей.

Читать еще —> Покупка вторичного жилья что нужно знать

Следовательно, получается, что в 2021г., поквартальные платежи нужно будет уплатить 25 апреля, 25 июля и 25 октября. Причем, как для юридических лиц, так и для индивидуальных предпринимателей, эти даты будут одинаковы. А сроки последних итоговых платежей за 2021 год будут в 2021г. 2 апреля (для компаний) и 30 апреля (для ИП).

Сроки уплаты ЕНВД в 2021 году

В 2021 году ЕНВД платите по реквизитам ИФНС, которой подведомственна территория, где ведется «вмененная» деятельность. При этом организация должна быть зарегистрирована ИФНС в качестве плательщика ЕНВД (п. 2 ст. 346.28, п. 3 ст. 346.32 НК РФ). Однако если определенные виды бизнеса, которых данные правила не касается, а именно:

- взыскание недоимки по ЕНВД (пункт 2 статьи 45 Налогового кодекса РФ);

- применение штрафа в размере 20 процентов от неуплаченного налога ЕНВД, если это произошло без умысла плательщика (пункт 1 статьи 122 Налогового кодекса РФ), или штрафа в размере 40 процентов от неуплаченного налога, если неуплата явилась результатом умысла (пункт 3 статьи 122 Налогового кодекса РФ).

Тема: Сроки уплаты налога (УСН и ЕНВД) при закрытии ИП

если Вы подаете заявление лично, то не нужно. С 2011 года. В закон внесены изменения. Это обсуждалось уже многократно

И вообще, пользовались бы Вы поиском. Про закрытие ИП уже написано все, что только можно

https://www.youtube.com/watch?v=o85TnKrIVWE

И что? Применять её физлицо все равно не может. И р/счетом тоже не может, если только остатки согнать и закрыть счет.

Кстати, ИП никуда не девается, это физлицо которое не исчезает после того, как перестает быть ИП. Ничего не мешает закрыть счет позже, а ККМ вообще можно не снимать с учета

Налоги ИП в 2021 году: УСН, ЕНВД, ПСН, сроки оплаты, отчетность

По итогам года предприниматели составляют и подают в ФНС налоговую декларацию, на основании которой производят окончательный расчет по налогу. Срок подачи декларации за 2021 год для предпринимателей-«упрощенцев» установлен до 30.04.2021 года. Место подачи декларации – территориальный орган ФНС по месту жительства ИП.

Вся вышеперечисленная информация заполняется путем выбора необходимого значения из выпадающего списка, в связи с чем заполнение формы займет у пользователя несколько минут. После внесения всех данных в электронную форму предпринимателю следует нажать кнопку «Рассчитать», после чего на экране появиться расчетная стоимость патента, подлежащая уплате.

Уплата одновременно и енвд и усн

По итогам года плательщики УСН сдают в ФСС или Пенсионный фонд налоговую декларацию. Принято считать, что ЕНВД — это менее гибкая система налогообложения.

Да, но только в отношении операций, осуществляемых в рамках «вмененки».

В статье идет речь о невозможности применения одновременно ЕНВД и УСН по одному и тому же виду деятельности в одном муниципальном образовании (Письмо Минфина РФ от 17 февраля 2021 г. n 03-11-11/9389).

При совмещении режимов УСН и ЕНВД расходы и доходы по ЕНВД программой фиксируются на вспомогательном забалансовом счете УСН.01 «Расчеты с покупателями по деятельности ЕНВД».

Приятное налоговое новшество, касающееся УСН: ставка 6% на УСН — Доходы, и так самая низкая среди систем налогообложения, с 2021 года может быть снижена до 1% по региональной инициативе. Уплата ЕНВД производится по месту постановки на учет в качестве плательщика единого налога (п. 1 ст. 346.32 НК РФ).

Кроме того, ИП необходимо уплачивать взносы в фонды. Упрощенная система налогообложения (УСН) применяется организациями и ИП наряду с другими режимами налогообложения. ВАЖНО: Организации вправе совмещать спецрежимы: ЕСХН и ЕНВД, УСН, и ЕНВД и УСН, а также совмещать их с общей системой налогообложения.

Расчёт и уплата налога ЕНВД в 2021 году, сроки сдачи декларации и уплаты налога, изменения в декларации по ЕНВД, и все остальное об отчетности ЕНВД для ИП и ООО на e-kontur.ru.

Сроки уплаты УСН в 2021 году

Добавим, что если срок внесения платежей по УСН выпадает на выходной день (нерабочий или праздничный), то оплату можно осуществить в первый же рабочий день после выходных. Об этом свидетельствует норма пункта 7 статьи 6.1 российского Налогового кодекса.

Читать еще —> Принтер какой окоф 2021

Из этой статьи вы получите всю необходимую информацию по таким вопросам: сроки уплаты авансовых платежей и налога на «упрощенке» в виде таблицы, а также, на какие КБК их перечислять налог и платежи по нему индивидуальным предпринимателям и организациям в 2021 году.

Срок уплаты ЕНВД

🔥 Видео

Какие налоги платит ИП на УСН?Скачать

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ В 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛСкачать

Патентная система налогообложения для ИП в 2023 годуСкачать

Срок сдачи отчетности ИП на УСНСкачать

ОТЧЕТНОСТЬ 2023 ООО ИП ОСНО УСН ПАТЕНТ ФОРМЫ И СРОКИСкачать

Фиксированные взносы ИП за себя в 2023 году: как, куда, когда платить. Можно ли вообще не платить?Скачать

📌Переход с ЕНВД на УСН с 2021 года. Условия, выбор объекта, ваши действияСкачать

Отчетность и платежи организаций на ЕНВД и УСНСкачать

Сроки сдачи отчетности УСНСкачать

Как уменьшать налоги на страховые взносы ИПСкачать

Учет при переходе на УСН с ЕНВДСкачать

Сроки сдачи отчетности и уплаты налога ЕНВДСкачать

Налоги ИП и Взносы. Сравнение НДС, УСН, ЕНВД, Патент.Скачать

Отмена ЕНВД с 2021, платформа 8.3.18, онлайн-ККТ в 1С, сроки уплаты налогов для пострадавших МСПСкачать

Декларация по УСН за 2022 год ИП объект "Доходы"Скачать