- Неточности и ошибки, допущенные работниками бухгалтерии при расчете НДФЛ.

- Удержание налога с тех видов доходов, с которых не следует взимать такой обязательный платеж (ст. 217 НК РФ).

- Представление работником документов на получение налогового вычета стандартного, социального, имущественного, инвестиционного или профессионального типа (ст. 218, 219, 219.1, 220, 221 НК РФ).

- Превращение работника с нерезидента в резидента страны (ставка налога автоматически меняется с 30% на 13%).

- осуществлял ИЖС;

- приобретал недвижимое имущество или автомобили;

- привлекал ипотечные займы;

- получал платное образование или оплачивал обучение своих детей;

- проходил лечение, реабилитацию или покупал лекарственные препараты для себя и своих родных;

- оформлял полис ДМС или осуществлял взносы в счет добровольного пенсионного страхования;

- отчислял средства на благотворительные цели и виде пожертвований.

Государство предоставляет возможность вернуть НДФЛ при покупке квартиры, в том числе у застройщика. Сама процедура возврата налога при покупке квартиры достаточно запутанная (из-за постоянных правок и дополнений Налогового кодекса), и чтобы облегчить свое участие в ней, нужно быть хорошо подкованным в этом вопросе.

Нормативная сторона рассматриваемого вопроса содержится в НК РФ, ст. 220. Если квартира куплена в новостройке, то есть путем вложения средств в строительство на первичном рынке, то оформлять вычет становится возможно только с момента получения акта приема-передачи готовой квартиры от застройщика.

- Налоговый кодекс ( ст 231 Возврат НДФЛ НК РФ 2021 )

- Налоговый кодекс возврат ндфл

- Как происходит возмещение НДФЛ при покупке квартиры в 2021 году

- На Основании Какой Статьи Налогового Кодекса Производится Возврат Ндфл

- На Основании Какой Статьи Нк Производится Возврат Ндфл За Лечение

- Как заполнить заявление на возврат НДФЛ в 2021 году

- Налоговый кодекс ( ст 231 Возврат НДФЛ НК РФ 2021 )

- Как происходит возмещение НДФЛ при покупке квартиры в 2021 году

- По какой статье налогового кодекса возврат подоходнего налога за лечение

- Какую статью нк указывать в заявлении на возврат ндфл при покупке квартиры

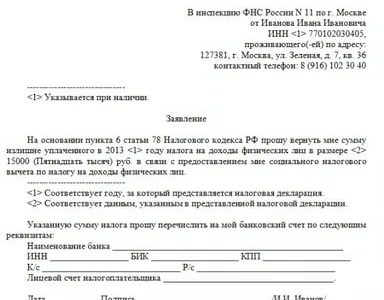

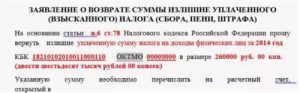

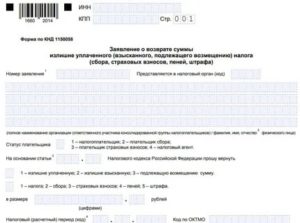

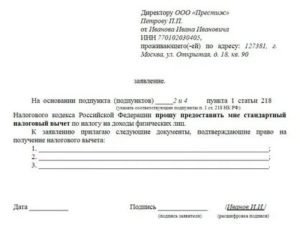

- Образец заявления на возврат НДФЛ

- Статья нк на основании которой производится возврат ндфл

- Статья 231 НК РФ

- Номер статьи налогового кодекса о возврате ндфл при покупке квартиры — Права россиян

- Общие правила возврата 13 % после приобретения недвижимости

- В каких случаях компенсируются 13 %?

- Сколько денег можно получить?

- Особенности компенсации ипотеки

- Кто имеет право на имущественный вычет

- Кому будет отказано в выдаче средств

- Понятие возникновения права на частичное возмещение затрат

- Документы для получения

- Нюансы расчётов

- Сроки подачи документов на возвращение 13 %

- Заполнение налоговой декларации

- Особенности заполнения

- Куда подавать документы: варианты подачи

- Онлайн-вариант

- Отправка почтой

- Личное посещение ФНС

- Получение вычета

- Статья 220 НК РФ: вычеты НДФЛ при приобретении и продаже недвижимости

- Налоговые льготы и вычеты при приобретении жилья, в том числе при инвестировании по ДДУ

- Возврат налога НДФЛ при приобретении или строительстве жилья

- Возврат налога НДФЛ по процентным платежам по ипотеке

- Налоговый вычет при рефинансировании ипотеки

- Что следует знать о процедуре получения имущественного вычета:

- Об обязанности уплатить НДФЛ с продажи объекта недвижимости

- На Основании Какой Статьи Нк Производится Возврат Ндфл За Лечение

- Статья налогового кодекса о возврате ндфл за лечение

- Возврат налога за лечение

- Статья 231 НК РФ — Порядок взыскания и возврата налога

- Возврат НДФЛ: самый быстрый способ

- На основании какой статьи нк производится возврат налога

- Возмещение НДФЛ за лечение

- Возврат НДФЛ и налоговый вычет

- На основании какой статьи возврат ндфл

- Статья 78 НК РФ

- 🌟 Видео

Налоговый кодекс ( ст 231 Возврат НДФЛ НК РФ 2021 )

Возврат налогоплательщику излишне удержанной суммы налога производится налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему Российской Федерации в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент производит удержание такого налога, в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика.

В случае, если возврат излишне удержанной суммы налога осуществляется налоговым агентом с нарушением срока, установленного абзацем третьим настоящего пункта, налоговым агентом на сумму излишне удержанного налога, которая не возвращена налогоплательщику в установленный срок, начисляются проценты, подлежащие уплате налогоплательщику, за каждый календарный день нарушения срока возврата. Процентная ставка принимается равной ставке рефинансирования Центрального банка Российской Федерации, действовавшей в дни нарушения срока возврата.

Налоговый кодекс возврат ндфл

В Постановлении Пленума ВАС РФ от 30.07.

2013 N 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации», указывается, что, если из норм части второй НК РФ не вытекают на этот счет специальные правила (например, из пункта 2 статьи 231 НК РФ), принудительное исполнение обязанностей налогового агента путем взыскания с него неперечисленных сумм налога, а также соответствующих сумм пеней возможно в случае, когда налоговым агентом сумма налога была удержана у налогоплательщика, но не перечислена в бюджет.

Все правовые основания для получения возврата НДФЛ предусмотрены Налоговым Кодексом РФ. Претендовать на вычеты по налогу могут абсолютно все граждане страны, доходы которых облагаются налогом по ставке 13%.

Законодательством предусмотрено, что налоговый возврат покрывает не всю сумму расходов, которая заявлена в пределах определенного вычета, а только ту сумму, которая была потрачена на уплату налогов.

Другими словами, государство возвращает только уплаченный ранее налог, но не всю сумму вместе с налогом.

Как происходит возмещение НДФЛ при покупке квартиры в 2021 году

- если на строительство или приобретение готового жилья было привлечено финансирование работодателя, государства;

- потрачен материнский капитал, других государственных выплат с целью поддержки семей с детьми;

- сделка была осуществлена между взаимозависимыми лицами (перечень таких лиц указан в ст. 105.1 НК РФ);

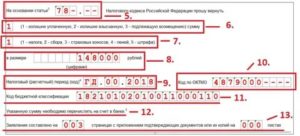

На основании пункта 6 статьи 78 Налогового кодекса Российской Федерации прошу вернуть мне сумму излишне уплаченного в 2014 году налога на доходы физических лиц в размере 63 000 рублей (шестьдесят три тысяч рублей) в связи с предоставлением мне имущественного налогового вычета по налогу на доходы физических лиц.

https://www.youtube.com/watch?v=Sf7muCfyTGc

В некоторых случаях могут иметь место особенности правил отсчета сроков. Например, если переплата указана в декларации 3-НДФЛ и одновременно с ней подано заявление о возврате, то отсчет срока возврата начнется не с даты подачи заявления, а с даты фактического завершения камеральной проверки декларации либо по истечении срока такой проверки (письмо ФНС России от 26.10.2012 № ЕД-4-3/18162@).

Видео:Возврат излишне уплаченного налога. Статья 78 Налогового кодекса Российской ФедерацииСкачать

На Основании Какой Статьи Налогового Кодекса Производится Возврат Ндфл

8. Решение о возврате суммы излишне уплаченного налога принимается налоговым органом в течение 10 дней со дня получения заявления налогоплательщика о возврате суммы излишне уплаченного налога или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась.

Зачет обнаруженной переплаты ИФНС может сделать самостоятельно, но это не лишает налогоплательщика права на подачу заявления, обусловленного собственной точкой зрения на погашение имеющейся недоимки (п. 5 ст. 78 НК РФ). Мнение заявителя при этом является приоритетным (постановление ФАС Восточно-Сибирского округа от 20.09.2012 № А33-15051/2011).

На Основании Какой Статьи Нк Производится Возврат Ндфл За Лечение

- документы, подтверждающие расходы на оплату лечения: договор с медорганизацией, справку об оказании медуслуг, платежные документы;

- документы, подтверждающие родство с тем, кто лечился – в случае, если лечение оплачивал близкий родственник – свидетельство о рождении, о браке, паспорт.

При отсутствии налогового агента налогоплательщик вправе подать заявление в налоговый орган о возврате излишне удержанной с него и перечисленной в бюджетную систему Российской Федерации ранее налоговым агентом суммы налога одновременно с представлением налоговой декларации по окончании налогового периода.

Как заполнить заявление на возврат НДФЛ в 2021 году

- Неточности и ошибки, допущенные работниками бухгалтерии при расчете НДФЛ.

- Удержание налога с тех видов доходов, с которых не следует взимать такой обязательный платеж (ст. 217 НК РФ).

- Представление работником документов на получение налогового вычета стандартного, социального, имущественного, инвестиционного или профессионального типа (ст. 218, 219, 219.1, 220, 221 НК РФ).

- Превращение работника с нерезидента в резидента страны (ставка налога автоматически меняется с 30% на 13%).

- в течение трех месяцев ИФНС проводит тщательную камеральную проверку всех документов;

- в течение месяца после принятия решение средства перечисляются на счет работодателя;

- сразу после поступления средств на счет налоговый агент совместно с плательщиком должен согласовать судьбу возвращенной суммы (выплата работнику или зачет в счет будущих периодов).

Налоговый кодекс ( ст 231 Возврат НДФЛ НК РФ 2021 )

Возврат налогоплательщику излишне удержанной суммы налога производится налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему Российской Федерации в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент производит удержание такого налога, в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика.

Вместе с заявлением на возврат излишне удержанной и перечисленной в бюджетную систему Российской Федерации суммы налога налоговый агент представляет в налоговый орган выписку из регистра налогового учета за соответствующий налоговый период и документы, подтверждающие излишнее удержание и перечисление суммы налога в бюджетную систему Российской Федерации.

Как происходит возмещение НДФЛ при покупке квартиры в 2021 году

В соответствии с п. 7 ст. 78 НК РФ заявление на возврат налога на доходы подаётся в течение 3 лет после внесения налога в бюджет. За один год вы получаете сумму, которую оплатили государству по налогу на доходы. Допустим, каждый месяц в течение года с ваших доходов перечисляются 13% от заработной платы в сумме 10 000 рублей, вычет будет составлять 120 000 рублей.

https://www.youtube.com/watch?v=YxnhmaSg7aE

Еще почитать: Заказать выписку из налоговой через интернет бесплатно

В случае если, возврат НДФЛ производится через налоговую службу, срок возврата включает 3 месяца камеральной проверки, после которой ФНС передает документы для выплаты, которая производится в срок от 20 дней до 3 месяцев, имеются также случаи, когда выплаты производились и через 6 месяцев.

По какой статье налогового кодекса возврат подоходнего налога за лечение

- все медикаменты были назначены лечащим врачом и использовались только для лечения самого налогоплательщика либо же его ближайших родственников;

- приобретенные препараты входят в перечень медикаментозных средств, предусмотренных Постановлением №201;

- оплата производилась за личные средства налогоплательщика и это можно подтвердить документально.

Право на получение налогоплательщиком указанных социальных налоговых вычетов должно быть подтверждено налоговым органом в срок, не превышающий 30 календарных дней со дня подачи налогоплательщиком в налоговый орган письменного заявления и документов, подтверждающих право на получение указанных социальных налоговых вычетов. (в ред. Федерального закона от 30.11.2021 N 403-ФЗ) (см. текст в предыдущей редакции) Социальные налоговые вычеты, предусмотренные подпунктами 2 и 3 пункта 1 настоящей статьи, и социальный налоговый вычет в сумме страховых взносов по договору (договорам) добровольного страхования жизни, предусмотренный подпунктом 4 пункта 1 настоящей статьи, предоставляются налогоплательщику налоговым агентом начиная с месяца, в котором налогоплательщик обратился к налоговому агенту за их получением в порядке, установленном абзацем вторым настоящего пункта. (в ред.

Какую статью нк указывать в заявлении на возврат ндфл при покупке квартиры

- осуществлял ИЖС;

- приобретал недвижимое имущество или автомобили;

- привлекал ипотечные займы;

- получал платное образование или оплачивал обучение своих детей;

- проходил лечение, реабилитацию или покупал лекарственные препараты для себя и своих родных;

- оформлял полис ДМС или осуществлял взносы в счет добровольного пенсионного страхования;

- отчислял средства на благотворительные цели и виде пожертвований.

Что касается даты, то указывается время подачи документа, а не его составления. К сожалению, многие граждане допускают в этом ошибку, поэтому его приходится составлять повторно. Образец Образец заявления на вычет при покупке квартиры отличается от бланка тем, что его графы заполнены. Это позволяет гражданину правильно составить документ и не допустить ошибку при его написании.

Образец заявления на возврат НДФЛ

Налоговый агент не вправе вернуть налогоплательщику излишне удержанный НДФЛ в сумме, превышающей размер налога, подлежащего удержанию в течение текущего налогового периода. Ни зачет, ни возврат налоговым агентом суммы превышения невозможны. За возвратом суммы налогоплательщик должен будет обратиться в налоговый орган по месту регистрации.

возврат НДФЛ производится налоговым агентом из сумм НДФЛ, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей. При этом они могут быть удержаны как из доходов данного налогоплательщика, так и других лиц, получающих доходы от данного налогового агента.

Статья нк на основании которой производится возврат ндфл

220. Если квартира куплена в новостройке, то есть путем вложения средств в строительство на первичном рынке, то оформлять вычет становится возможно только с момента получения акта приема-передачи готовой квартиры от застройщика.

Возврат налога НДФЛ при приобретении или строительстве жилья Вернуть НДФЛ по приобретенной недвижимости со вторичного рынка возможно только при наличии установленного факта регистрации права собственности в уполномоченном органе, подкрепленного выпиской из ЕГРН (выписка из ЕГРН – единственный актуальный документ на недвижимость с 1 января 2021 года, введена взамен свидетельству о праве собственности и кадастровому паспорту, которые упразднены).

Еще почитать: Что такое вредный фактор и опасный фактор

ВАЖНО! На уведомление налогоплательщика отводится 10 рабочих дней с того момента, когда налоговый агент выявил переплату. Способ передачи информации никем не регламентируется, и можно избрать любой (послать уведомление почтой, сообщить по электронным каналам связи и т.

Статья 231 НК РФ

Если налоговый агент не может удержать налог, то он в течение месяца должен письменно сообщить об этом в налоговую инспекцию (п. 5 ст. 226 НК РФ). Для этого можно использовать справку по форме 2-НДФЛ, в которой указывается сумма дохода и сумма налога, переданная на взыскание в налоговый орган.

https://www.youtube.com/watch?v=cAydW0TQZ34

Если же налоговый агент не проинформирует налоговиков, инспекция вправе оштрафовать его по ст. 126 НК РФ за непредставление сведений, необходимых для осуществления налогового контроля. Штраф — 50 руб. за каждый непредставленный документ. Этот же штраф грозит и в том случае, если справки по форме 2-НДФЛ не сданы в инспекцию по итогам отчетного года.

Видео:«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Номер статьи налогового кодекса о возврате ндфл при покупке квартиры — Права россиян

С официальной зарплаты гражданина РФ на протяжении всей жизни вычитывается 13 %. В некоторых случаях он имеет право получить часть этих денег обратно. Одной из таких ситуаций является приобретение жилья. В законодательстве 3 НДФЛ возврат за покупку квартиры называется имущественным вычетом.

Общие правила возврата 13 % после приобретения недвижимости

Большинство людей не интересуются подробностями возвращения 13 %, а потому бытует неверное мнение, что данная компенсация выдаётся сразу же. На самом деле процесс проходит иначе.

- Сначала покупается жильё за имеющиеся деньги или в ипотеку.

- Далее нужно собрать документы, чтобы подать заявку на возмещение затрат.

- После этого сумма будет поступать на счёт по частям. Первый вариант: налогоплательщик получает их ежегодно в конце налогового периода. Второй вариант: 13 % просто перестают высчитывать из зарплаты.

- Так происходит до тех пор, пока общий объём выплат не достигнет 13 % от цены жилья.

Эту схему лучше знать заранее, чтобы не рассчитывать на крупную сумму сразу после приобретения. Тем не менее, в итоге можно получить полную компенсацию. Для этого нужно лишь продолжать уплачивать отчисления или быть трудоустроенным официально.

В каких случаях компенсируются 13 %?

Возможность получить возврат НДФЛ при покупке квартиры регулируется законодательством. Это пункт 1, подпункт 3 и 4 статьи 220 Налогового кодекса РФ.

Согласно этим пунктам законодательства, гражданин имеет право на получение 13 % в следующих случаях:

- в случае приобретения жилплощади в собственность;

- при строительстве личного жилья, предназначенного для проживания;

- на проценты при ипотеке на приобретение или строительство жилья.

Если человек покупает всего лишь долю от построенного дома или купленной недвижимости, он также может получить частичное возмещение затрат. Если взносы по ипотеке вносятся несвоевременно, компенсации на штрафы не предусмотрено. Но основная переплата всё равно будет восполнена на 13 %.

Сколько денег можно получить?

Компенсацию личных средств, внесённых на оплату купленного жилья, можно получить в пределах максимальной суммы – это 260 тысяч рублей. Фактически это 13 % от 2 млн.

Цена в 2 млн является максимально возможной для получения компенсации. Если гражданин приобрёл жильё по цене выше 2 млн, максимальный размер компенсации всё равно составит 260 тысяч.

Минимальная сумма высчитывается в процентном соотношении в зависимости от цены жилья.

Бывают ситуации, когда налогоплательщик хотя и получал возврат НДФЛ при покупке квартиры, максимальная сумма в 260 тысяч не была достигнута. В этом случае, если он покупает жильё во второй раз, может рассчитывать на оставшиеся деньги. Выплачиваться они будут в том же порядке: отчислениями с заработной платы.

Если лимит в 260 тысяч исчерпан, повторное получение невозможно даже в случае купли нового жилья.

Особенности компенсации ипотеки

Если недвижимость приобретена в ипотеку, имущественный вычет на проценты может достигать максимум 390 000 руб. Данная возможность предоставляется только один раз. Во второй раз в случае приобретения жилья в кредит возмещения процентов не будет. Это регулируется пунктом 11 статьи 220 Налогового кодекса.

Тем, кто уже получал компенсацию части потраченных на приобретение недвижимости средств до 2014 года, уже нельзя воспользоваться данной возможностью. Причина – изменения в законодательстве.

https://www.youtube.com/watch?v=sK_c7NRzs7g

Правила получения имущественного вычета на недвижимость регулируются статьёй 220 Налогового кодекса, п. 3. В той же статье, но под пунктом 4, отражена возможность возвращения уплаченных банку процентов в том случае, если жильё приобреталось в ипотеку.

Кто имеет право на имущественный вычет

Главное правило, применяемое к купленной недвижимости: она должна находиться на территории РФ. К гражданину, купившему это жильё, требований намного больше.

Получить возврат вычета НДФЛ при покупке квартиры можно при совокупности следующих условий:На момент подачи заявления владелец жилья должен быть официально трудоустроен.

Если жильё приобреталось супругами на двоих, то документы может подать любой из них.Гражданин, работающий на себя, также имеет право на компенсацию, если он выплачивает подоходный налог.

Потрачены либо личные средства, либо взята ипотека, оформленная на собственника жилья.

Между покупателем и продавцом нет родственных или иных связей.

Приобретение недвижимости возможно как для себя, так и для детей до 18 лет, своих или находящихся под опекой. Выплаты покупатель производит полностью за свой счёт.

Кому будет отказано в выдаче средств

Средства не будут возвращены, если человек, подающий декларацию с целью получения права на возмещение затрат на приобретение недвижимости, не является собственником купленного жилья. Также будет отказано, если покупатель и продавец являются родственниками.

Невозможно компенсировать затраты, когда жильё было подарено, выиграно, получено от государства и т.д., так как главное условие – лично купленная недвижимость. На все средства, выданные в рамках субсидий, в том числе материнский капитал, вычет не предусмотрен.

Исключением являются случаи, когда военнослужащий получил жильё от государства и доплатил за лишние квадратные метры: тогда ему причитается возмещение 13 % от внесённых личных средств. Также можно получить деньги, когда жильё досталось в наследство, но находилось в ипотеке. Компенсируют в этом случае часть тех средств, которые наследнику понадобилось доплатить.

Понятие возникновения права на частичное возмещение затрат

Важно знать, что возврат НДФЛ после покупки квартиры не будет происходить автоматически. Для этого нужно подать документы в налоговый орган по месту отчисления налогов с заработной платы.

В Налоговом кодексе есть такое понятие, как подтверждение права на получение имущественного вычета. Данное право появляется у гражданина как раз после подачи документов в ФНС, их проверки и получения ответа.

Документы для получения

Чтобы рассчитывать на возврат налога при покупке квартиры, потребуется предоставить пакет документов:

- налоговая декларация 3-НДФЛ;

- документ, подтверждающий право собственности;

- договор купли-продажи;

- если жильё было приобретено по ДДУ, также потребуется соответствующий договор со строительной компанией, подтверждающий право на объект;

- если собственниками являются дети до 18 лет, то потребуется предоставить их свидетельства о рождении;

- если собственниками являются дети до 18 лет, находящиеся под опекой, потребуется документ, подтверждающий опеку и попечительство;

- кредитный договор с банком, если жильё взято в ипотеку;

- копии ИНН и паспорта заявителя, заверенные нотариусом;

- справка 2-НДФЛ с работы – её требуют не всегда;

- документы, квитанции, чеки по расходам.

Нюансы расчётов

Согласно п.3 пп. 4 статьи 220 НК, при подсчёте общих расходов учитывается не только цена жилплощади, но и отделочные материалы, оплата отделочных работ, стоимость разработки проектной документации и составления сметы.

Подпункт 5 подразумевает, что данное правило работает лишь в том случае, если недвижимость приобреталась без отделки и это указано в документах.

Если в жилплощадь требуется провести какие-либо коммуникации, они также могут быть включены в смету, а их стоимость частично компенсируется.

Если жильё было приобретено в ипотеку, то в расходы также включаются проценты по оплате. Чтобы получить частичный возврат вычета НДФЛ при покупке квартиры, выдаваемый за переплату банку, нужно предоставить в налоговый орган справки из банка по вносимым ежемесячным платежам.

Чтобы получить частичную компенсацию первоначального взноса, нужно предоставить в налоговую справку о его внесении и сумме. 13 % также будут отчислены с последующих выплат заработной платы.

Сроки подачи документов на возвращение 13 %

Срок подачи документов не ограничен. Даже если недвижимость была куплена несколько лет назад, но проценты не были возвращены, можно сделать запрос.

https://www.youtube.com/watch?v=liv4K1C86Dg

На практике налоговая инспекция может отказать, если прошло более 3 лет с момента приобретения, ссылаясь на пункт 7 статьи 78 НК РФ. Однако это спорный момент в законодательстве, и очень часто в таких случаях налогоплательщику удаётся оспорить решение и всё же получить деньги.

Для пенсионеров может быть сделано исключение. Для них сумма возврата НДФЛ при покупке квартиры частично вычитается из уже уплаченных за последние 3 налоговых периода до приобретения жилья.

Заполнение налоговой декларации

Форма налоговой декларации 3-НДФЛ может быть скачана на сайте ФНС или получена непосредственно в отделении ФНС. Заполнить её нужно самостоятельно, либо доверить бухгалтеру. Заполнение не должно вызвать затруднений у среднестатистического гражданина.

С титульным листом и приложениями декларация занимает 5 страниц. Основная информация, которую требуется указать – персональная о налогоплательщике и базовая о налоговом органе, в который будет подан документ.

Особенности заполнения

Нюансы заполнения:

- В первом разделе указываются результаты по итогу подсчётов налога, а именно положенные к доплате и возмещению.

- Второй раздел содержит весь алгоритм расчёта. По нему налогоплательщик может подсчитать налоговую базу и полученную в итоге сумму.

- Приложение №1 содержит несколько граф для заполнения сведений о доходах. Информация вносится из справки 2-НДФЛ, которую можно взять у работодателя.

- 6-ое приложение должно содержать сведения о том, какая жилплощадь была приобретена. Также нужно вычислить окончательную сумму имущественного вычета, которую государство должно предоставить в связи с приобретением.

- На заполненной от руки декларации нужно выровнять текст по левому краю. Если документ создаётся в компьютерной программе – по правому.

- Заполняется информация только с одной стороны листов.

- Страницы не скрепляются между собой.

Правильно заполненная декларация – минимальный срок ожидания. Ошибки в ней, в том числе опечатки, приведут к тому, что её возвратят, и придётся подавать её заново, и возврат налога НДФЛ при покупке квартиры будет произведён позже.

Куда подавать документы: варианты подачи

Есть три варианта подачи документов на получение компенсации. Выбрать можно любой.

Онлайн-вариант

Способ предполагает использование личного кабинета налогоплательщика. В этом случае декларация заполняется прямо на сайте. Остальные документы необходимо будет отсканировать.

Преимущества:

- Возможность сделать всё быстро, из дома или офиса, без ожидания и посещения ФНС.

- Можно в онлайн-режиме отслеживать, на каком этапе находится проверка.

Минус – надобность сканирования документов. Не у всех под рукой есть нужная техника.

Отправка почтой

Для надёжности при такой отправке используется заказное письмо с описью вложенных документов. Преимущество – удобный многим, привычный, простой способ. Недостаток – то, что в случае неверного заполнения о повторной подаче налогоплательщик узнает только больше чем через полтора месяца, обычно – через 3.

Личное посещение ФНС

Стандартный способ – подать документы лично, посетив свой отдел ФНС. Недостатки – очередь, пусть даже электронная; трата времени; общение с сотрудниками налоговой, необходимость отвечать на их вопросы.

Получение вычета

Срок рассмотрения – 30 календарных дней. Отсчёт начинается со дня получения документов.

После подачи документов и заполнения декларации 3 НДФЛ возврат налога при покупке квартиры будет предоставлен по окончании налогового периода, в который были рассмотрены документы. Выдача производится в рамках суммы, начисленной за год. Далее гражданин будет получать деньги постоянно, до тех пор, пока общий объём средств не будет исчерпан. Их выплачивает работодатель.

Можно подать заявление работодателю на досрочное получение – до окончания налогового периода. Он может пойти навстречу в том случае, если будут предоставлены все документы, подтверждающие право на эти средства. В заявлении в качестве основания надо указать пункт 8 статьи 220 НК.

https://www.youtube.com/watch?v=I4STChcsGsk

Данная возможность позволяет гражданам не только отдавать государству, но и отчасти возвращать потраченное за счёт налогов, купить дешевле. Воспользоваться ей стоит каждому, кто приобретает жильё.

(15,00

Видео:Налоги – дело добровольное: разбираем статью 45.1 НК РФСкачать

Статья 220 НК РФ: вычеты НДФЛ при приобретении и продаже недвижимости

Приобретение недвижимости – событие важное и доступное далеко не каждому гражданину нашей страны.

Государство предоставляет возможность вернуть НДФЛ при покупке квартиры, в том числе у застройщика. Сама процедура возврата налога при покупке квартиры достаточно запутанная (из-за постоянных правок и дополнений Налогового кодекса), и чтобы облегчить свое участие в ней, нужно быть хорошо подкованным в этом вопросе.

Налоговые льготы и вычеты при приобретении жилья, в том числе при инвестировании по ДДУ

Нормативная сторона рассматриваемого вопроса содержится в НК РФ, ст. 220. Если квартира куплена в новостройке, то есть путем вложения средств в строительство на первичном рынке, то оформлять вычет становится возможно только с момента получения акта приема-передачи готовой квартиры от застройщика.

Возврат налога НДФЛ при приобретении или строительстве жилья

Вернуть НДФЛ по приобретенной недвижимости со вторичного рынка возможно только при наличии установленного факта регистрации права собственности в уполномоченном органе, подкрепленного выпиской из ЕГРН (выписка из ЕГРН – единственный актуальный документ на недвижимость с 1 января 2021 года, введена взамен свидетельству о праве собственности и кадастровому паспорту, которые упразднены).

Предельная сумма, с которой государство позволяет вернуть налог — это 2 млн. руб. Умножив эту величину на 13 %, получаем 260 000 рублей.

260 тыс. рублей – максимальный размер льготы в расчете на 1 человека, которую возвращает государство как компенсацию понесенных расходов на покупку, строительство жилья единожды для каждого гражданина РФ.

При этом если цена на недвижимость меньше 2 млн. рублей, налог вернется с фактически понесенных расходов. То есть при стоимости квартиры в 1,5 млн., величина экономии составит 195 000 рублей.

Важно знать: при вычислении вычета нужно учитывать год приобретения жилья, то есть дату, отмеченную в акте приема-передачи, или выписке ЕГРН (свидетельстве о собственности).

До 1 января 2014 года налог на жилье возвращался единственный раз в жизни. 195 000 рублей при стоимости жилья в 1,5 млн. компенсирует дольщику государство, и он более никогда не может претендовать на вычет.

После 2014 года в это правило внесены коррективы – покупатель может подавать документы в налоговую столько раз, пока общий полагающийся ему вычет не составит 260 тыс. рублей. Появилось понятие многократного вычета (закон № 212-ФЗ от 23 июля 2013 года, который внес изменения в Налоговый кодекс по части имущественного вычета).

Возврат налога НДФЛ по процентным платежам по ипотеке

Еще одно важное изменение касается возмещения процентов по кредитам на приобретение жилья, например, ипотечным кредитам. При использовании кредитных средств до 2014 года лимита на возврат налога по ипотеке не было.

Это означает, что лицо, подписавшее акт приема-передачи объекта недвижимости, приобретенного с использованием средств по ипотечному кредиту, до начала 2014 года продолжает использовать налоговый вычет по процентам по ипотеке в полном объеме (возмещает 13 % со всех процентных платежей по ипотеке за каждый из отчетных годов).

После 2014 года ограничение компенсации процентов по ипотечным сделкам составило 3 млн. руб., то есть сэкономить можно самое большее 390 тыс. рублей. Сумма до 390 тыс.

рублей может быть возвращена из бюджета в пределах суммы уплаченного налога НДФЛ (13 % от зарплаты) за текущий год на основании подачи в ИФНС декларации с предоставлением справки от банка, в которой четко выделена процентная часть платежей по ипотеке.

https://www.youtube.com/watch?v=nnK2u_u5nwA

При этом неиспользованный остаток, независимо от года покупки квартиры, сгорает и повторная подача на вычет по ипотечному кредиту, предметом ипотеки которого является другая квартира, дом – невозможно.

Налоговый вычет при рефинансировании ипотеки

Важное замечание касается того, что рефинансирование ипотеки не препятствует продолжению возмещать НДФЛ по указанным выше налоговым вычетам ст. 220 НК РФ.

Но, прежде всего, во втором кредитном договоре должна быть указана цель, что получение займа осуществляется в целях рефинансирования ипотеки.

Заёмщик может перекредитовываться сколько угодно раз, это не запрещено законом, при этом, кредитная организация должна быть зарегистрирована на территории РФ.

Если клиент уже получал возмещение НДФЛ по текущему кредиту по справке от первого кредитора, то возмещение по кредиту другого банка он может получить только после завершения получения возмещений НДФЛ по процентам первого банка (вплоть до его погашения при рефинансировании).

Перевод ипотеки в новый банк повлечет за собой увеличивающуюся стопку документов для ИНФС: вместо одного кредитного договора будет два, чтобы инспектор смог отследить всю историю финансирования долга под жилье.

Что следует знать о процедуре получения имущественного вычета:

- Вернуть налог можно лицам, имеющим официальный налогооблагаемый доход и не свыше уплаченного налога за соответствующий период. За год вернется столько средств, сколько подтверждено официальными доходами, но также и расходами.

- Возврат налога за проценты по ипотеке можно получить только по мере уплаты кредита банку, то есть частями. Таким образом, возмещение НДФЛ по процентам по ипотеке обычно растягивается на несколько лет.

- В соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога подается в течение 3-х лет со дня уплаты указанной суммы. Если гражданин в текущем году решил вернуть налоги, то он вправе подать три декларации за три предыдущих года и заявление за 1-й год из этих 3-х лет. При этом, излишне уплаченный налог вернут за три года, а неиспользованный остаток вычета перенесут на последующие налоговые периоды. Равно, гражданин вправе подать 3-НДФЛ за текущий год и неиспользованную часть перенести на следующие годы.

- Сделки, совершенные после 2014 года, дают право поэтапно возвращать средства для разных объектов недвижимости. Если 260 тыс. рублей вы вернули от покупки первой квартиры, и для нее заемные средства не привлекались, то впоследствии можно оформить возврат с процентов по кредиту за приобретение второго жилья, если оно куплено с учетом банковского займа.

- Если стороны сделки – близкие родственники (мать – дочь, бабушка – внук), вычет оформить нельзя, так как налог при сделках с взаимозависимыми родственниками не возвращается.

- Осуществить возврат средств можно либо через работодателя, либо через ИФНС, но в обоих случаях нужно начинать с получения справки 2-НДФЛ от работодателя и с заполнения декларации для ИФНС.

- Всем дольщикам, планирующим возмещение НДФЛ нужно понимать, что если стройка растягивается на несколько налоговых периодов и к моменту подписания акта о приемке квартиры пройдет более 3 лет, вычет в полном объеме получить невозможно. Возмещение налоговой инспекцией потраченных дольщиками средств осуществляется за последние три года.

Об обязанности уплатить НДФЛ с продажи объекта недвижимости

Как известно, НК РФ предусматривает не только налоговые вычеты на приобретение жилой недвижимости, но и ряд льгот при продаже недвижимости. Правила действуют для всех объектов недвижимости, включая нежилой фонд и апартаменты.

А именно, согласно изменения в ст. 217.1 НК РФ, теперь минимальный предельный срок владения объектом недвижимости, который при продаже освобождается от уплаты НДФЛ, составляет пять лет.

Из этого правила есть исключения, для которых срок владения по-прежнему сохранен на отметке 3 года:

- право собственности на недвижимость получено налогоплательщиком-наследником или по договору дарения от гражданина, признаваемого членом семьи и (или) близким родственником по Семейному кодексу РФ;

- право собственности на получено в результате приватизации;

- право собственности получено плательщиком ренты, который заключил договор для передачи имущества по договору пожизненного содержания с иждивением.

Таким образом, при обеспечении владения объектом недвижимости на праве собственности (право супругов не требует регистрации на обоих супругов) свыше указанных сроков, их продажа не сопровождается уплатой налога на доходы физических лиц.

https://www.youtube.com/watch?v=RuGBGrI8Uc8

Для всех остальных случаев, согласно пп. 1 п. 2 ст. 220 НК РФ, продавец может использовать налоговый вычет из продажной цены в размере 1 млн. рублей – для жилой недвижимости и 250 тыс. рублей – для иных объектов недвижимости.

Нужно заметить, что согласно изменений в НК РФ в редакции закона от 29.11.2014 № 382-ФЗ, для борьбы с занижением стоимости в договорах купли-продажи недвижимости была дополнена еще одна норма.

Если продажная цена объекта недвижимого имущества меньше, чем кадастровая стоимость этого объекта по состоянию на 1 января года, в котором совершена сделка, умноженной на коэффициент 0,7 (т.е. меньше 70 % кадастровой стоимости), то в целях налогообложения цена принимается равной кадастровой стоимости с применением этого коэффициента.

Следует отметить, что законом субъекта РФ могут быть изменены как указанные выше минимальный порог владения объектов недвижимости, так и коэффициент, применимые для расчета справедливой цены продажи для целей налогообложения.

rn

Видео:Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

На Основании Какой Статьи Нк Производится Возврат Ндфл За Лечение

Право на льготу возникает у гражданина в момент, когда с его прибыли может быть удержан тринадцатипроцентный налог. Если доход физлица составляет достаточную сумму, он может рассчитывать на возмещение НДФЛ (лечение за зубов или иные услуги, предусмотренные в законе). Компенсирована будет только часть от подоходных отчислений физлиц.

- Сложных форм заболеваний крови.

- Болезней нервной системы.

- Сложных форм глазных патологий.

- Болезней дыхательного тракта.

- Осложнений патологий пищеварительных органов.

- В списке дорогостоящих услуг присутствует также лечение:

- Наследственных заболеваний.

- Патологий щитовидной железы.

- Осложнений миастении и полиневропатии.

- Патологий соединительной ткани.

- Заболеваний поджелудочной железы.

- Тяжелых патологий пищеварительной, кровеносной и дыхательной систем у детей.

- Осложнений при диабете.

- Злокачественных опухолей комбинированными средствами.

- Остеомиелита.

- Редких форм анемии и проблем свертывания крови.

- Ожогов тела.

- Глазных болезней.

- Осложнений, возникших в период беременности, во время и после родов.

- Бесплодия.

Статья налогового кодекса о возврате ндфл за лечение

Для налоговиков имеют значение не оригиналы документов, а их копии – в инспекцию нужно принести заверенные ксерокопии, а сами оригиналы сотрудник ИФНС просмотрит и вернет вам. Можно и не ходить в инспекцию лично, а передать документы через представителя или вовсе выслать Почтой России.

- документы, подтверждающие расходы на оплату лечения: договор с медорганизацией, справку об оказании медуслуг, платежные документы;

- документы, подтверждающие родство с тем, кто лечился – в случае, если лечение оплачивал близкий родственник – свидетельство о рождении, о браке, паспорт.

Возврат налога за лечение

И еще одно важное условие: получить возмещение налога можно только за лечение зубов, но не услуги эстетического характера. Например, отбеливание или дорогостоящие металлокерамические имплантаты вам не оплатят, а вот установка пломбы или лечение флюса вполне пойдут.

Еще один немаловажный вопрос, который волнует немалое число налогоплательщиков, заключается в том, возможен ли возврат налога при лечении зубов. Безусловно, да, такое право закреплено пунктом 1 статьи 219 НК РФ.

Причем возвратить себе часть уплаченного НДФЛ можно не только за лечение собственных зубов, но и за здоровую улыбку своих ближайших родственников. Разница заключается только в сумме: за себя вы можете получить до 100 тыс.

рублей, а за родных — только 50 тысяч.

Статья 231 НК РФ — Порядок взыскания и возврата налога

При отсутствии налогового агента налогоплательщик вправе подать заявление в налоговый орган о возврате излишне удержанной с него и перечисленной в бюджетную систему Российской Федерации ранее налоговым агентом суммы налога одновременно с представлением налоговой декларации по окончании налогового периода.

https://www.youtube.com/watch?v=fhB9_0_BxMM

Если суммы налога, подлежащей перечислению налоговым агентом в бюджетную систему Российской Федерации, недостаточно для осуществления возврата излишне удержанной и перечисленной в бюджетную систему Российской Федерации суммы налога налогоплательщику в срок, установленный настоящим пунктом, налоговый агент в течение 10 дней со дня подачи ему налогоплательщиком соответствующего заявления направляет в налоговый орган по месту своего учета заявление на возврат налоговому агенту излишне удержанной им суммы налога.

Возврат НДФЛ: самый быстрый способ

Принцип исчисления фактического размера возврата НДФЛ тот же, что и в случае с двумя рассмотренными типами выплат. Компенсируется 13% от соответствующих сумм.

Можно отметить, что стандартные вычеты, в отличие от имущественных и социальных, как правило учитываются при текущем расчете зарплаты работодателем, и потому, человек их фактически получает на руки в виде законной неуплаты НДФЛ в установленных пределах.

Всегда требуется предоставить документы, подтверждающие расходы, связанные с обучением, оплатой медуслуг, участием в пенсионных программах, расчетами с продавцом жилья.

Также в большинстве случаев нужны источники, свидетельствующие о легитимности коммуникаций гражданина с теми или иными субъектами. Например, если осуществляется возврат НДФЛ за лечение, то это могут быть договоры с медучреждением.

Если речь идет об имущественном вычете — нужны контракты купли-продажи, на долевое участие, подтверждающие оформление ипотечного кредита.

На основании какой статьи нк производится возврат налога

1.1.

Сумма излишне уплаченных страховых взносов подлежит зачету по соответствующему бюджету государственного внебюджетного фонда Российской Федерации, в который эта сумма была зачислена, в счет предстоящих платежей плательщика по этому взносу, задолженности по соответствующим пеням и штрафам за налоговые правонарушения либо возврату плательщику страховых взносов в порядке, предусмотренном настоящей статьей.

14. Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата сумм излишне уплаченных авансовых платежей, сборов, страховых взносов, пеней и штрафов и распространяются на налоговых агентов, плательщиков сборов, плательщиков страховых взносов и ответственного участника консолидированной группы налогоплательщиков.

Возмещение НДФЛ за лечение

Оно предусмотрено в ст. 219 НК. Положения статьи устанавливают право плательщика НДФЛ получить вычет за приобретение медикаментов и лечение.

Другими словами, лицо, получающее официальный доход, может компенсировать часть средств, потраченных на восстановление здоровья. Каждый такой гражданин перечисляет в бюджет 13, а в ряде случаев и 30 % от своей прибыли.

Это ставка налога на доход физлица. Существуют формы прибыли, а также их части, с которых отчисления в бюджет не осуществляются.

Возместить расходы на приобретение лекарственных препаратов, за проведенное лечение, профилактику, восстановление, диагностику можно только за те годы, в которые непосредственно осуществлялась их оплата.

Для декларирования доходов (по ф. 3 НДФЛ) и получения компенсации установлены сроки. Это можно сделать в году, который последует за временным промежутком в 12 мес. с даты оплаты.

То есть если это произошло в 2015-м, то право на вычет реализуется в 2021-м.

: Закон О Детях Войны Закон О Детях Войны В России Принят

Возврат НДФЛ и налоговый вычет

Определенную долю процентной ставки по ипотеке можно вернуть тем лицам, которые приобрели недвижимость по ипотечному договору. Напомним, что возврат процентов в 2021 году осуществляется только заемщикам с официальными доходами, заработки в конверте не идут в счет налогооблагаемой базы.

- Строительство жилья или его приобретение (вне зависимости от типа недвижимого имущества);

- Покупка участка земли для строительства на его территории дома или с уже расположенным домом;

- Расходы, понесенные при проведении ремонтных или отделочных работ в случае приобретения жилья у застройщика без предварительного ремонта;

- Расходы, понесенные на уплату ипотечных кредитов на приобретение или строительство жилья.

На основании какой статьи возврат ндфл

- До 2 млн. рублей — при покупке или строительстве недвижимости – дома, квартиры, комнаты или доли в них, а также при приобретении земельного участка под ИЖС или с домом, расположенным на нем;

- До 3 млн.

рублей – на погашение процентов по целевому жилищному кредиту, взятому для покупки или строительства недвижимости.

- Учитывается оплата лечения, медпрепаратов и страховки не только за себя, но и за членов своей семьи: детей младше 18 лет, супругов, родителей.

- Оказанные вам медицинские услуги и приобретенные лекарства должны входить в специальные Перечни медуслуг и лекарств, по которым можно применять налоговый вычет (постановление Правительства РФ от 19.03.2001 № 201), а больница, клиника или иное медучреждение должны иметь действующую лицензию на медицинскую деятельность.

- Договор ДМС, по которому платились взносы, не может включать иные услуги, кроме оплаты лечения, а страховая компания, заключившая договор, должна иметь соответствующую лицензию.

- В вычете будет отказано, если полностью или частично медуслуги за вас оплатил работодатель, или иное лицо.

В том числе не будет принята оплата за счет материальной помощи на лечение, оказанной работодателем сотруднику (пп.3 п. 1 ст.219 НК РФ). Оплату может сделать только сам налогоплательщик в полной сумме.

Статья 78 НК РФ

🌟 Видео

Возврат излишне уплаченного налога. #Договор78Скачать

Детальные разъяснения ФНС России по статье 54.1 НК РФСкачать

Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Взыскание налоговой задолженности с физических лицСкачать

Налоговый вычет: что такое и как получить. Возврат НДФЛ. Упрощенный налоговый вычетСкачать

Статья 54.1 НК РФ «Пределы осуществления налогоплательщиками прав при исчислении налогов»Скачать

ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Все сроки предоставления 3 НДФЛСкачать

Возврат переплаты по НДФЛ - порядок действийСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать

Письмо ФНС о практике применения статьи 54.1 НК РФСкачать

Налоговый вычет за лечение 2023 - Как заполнить декларацию 3-НДФЛ за лечение и лекарства ОнлайнСкачать

Мастер-класс Вадима Баранча "Налоговые вычеты по статье 220 НК РФ"Скачать

О практике применения статьи 54.1 НК РФ. Большое интервью Виктора БациеваСкачать

льготы ветеранам боевых действий-льготы ветеранамСкачать