14.09.2021

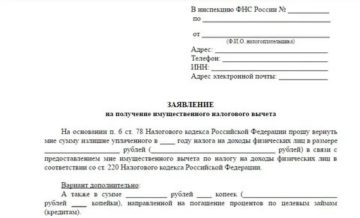

- заявление №1 на предоставление имущественного налогового вычета. Суть данного заявления заключается в том, что вы просите предоставить вам имущественный налоговый вычет в размере понесенных расходов на приобретение квартиры или жилого дома в ипотеку, но не более двух миллионов рублей согласно статьи 220 НК РФ.

- заявление № 2 на перечисление суммы возврата налога. В данном заявлении вы указываете свои банковские реквизиты для перечисления вам возврата подоходного налога после камеральной проверке, в том числе лицевой счет, ИНН, КПП, Корсчет, БИК Банка. Если вы указываете номер карты, обязательно укажите номер расчетного счета. Также указываете сумму возврата налога, рассчитанную вами в подаваемой налоговой декларации 3-НДФЛ.

Чтобы его заполнить, обратитесь к справке 2-НДФЛ, содержащую информацию о доходах. Просчитайте их и внесите в раздел помесячные доходы.

Изначально вам потребуется вписать КБК (код бюджетной классификации).

- паспорт;

- справка о доходах в форме 2-НДФЛ;

- договор о заключении кредита;

- подтверждение того, что вы выплачиваете кредит (банковская выписка либо квитанции);

- бумага, которая удостоверяет что кредит уплачивается вовремя, без запозданий (т.е график его погашения);

- банковская справка касаемо выплаты процентов;

- заявление на вычет процентов по ипотеке;

- декларация в форме 3-НДФЛ.

- Налоговый вычет по процентам по ипотеке

- Заявление на имущественный вычет ипотека — образец скачать

- Заявление на имущественный вычет ипотека

- Налоговый вычет в 2021 году всё про ндфл

- Заявление на имущественный вычет (ипотека)

- Особенности получения налогового вычета с процентов, уплаченных по ипотеке

- Возврат НДФЛ по процентам по ипотеке: сроки, заявление, пакет документов

- Налоговый вычет с процентов по ипотеке: может ли его получить созаемщик? Как вернуть 13 процентов с покупки в совместную собственность

- Возврат процентов по ипотеке – заявление на налоговый вычет

- Понятие налогового вычета

- Законодательные основы

- Сумма, подлежащая возврату

- Условия для возврата

- Оформление декларации

- Составление заявления

- Форма и содержание

- Прилагаемые документы

- Основные способы

- Через налоговую

- Через работодателя

- Образцы документов

- Как вернуть проценты по ипотеке: инструкция по возврату НДФЛ

- Можно ли получить возврат НДФЛ с процентов по ипотеке

- В чем суть ипотечного вычета

- Кто имеет право на компенсацию

- Сумма вычета

- Пример расчета

- Процесс оформления

- Список документов

- Распределение процентного вычета при приобретении квартиры супругами

- Можно получить вычет по рефинансированию

- 3-НДФЛ на имущественный вычет по ипотеке в 2021 году: образец заполнения и бланк

- Возврат 13 процентов по ипотеке при покупке квартиры

- Какие документы нужны для получения вычета за 2021 год?

- Сроки подачи в налоговую

- Новая форма 3-НДФЛ для 2021 года

- Как заполнить декларацию на имущественный вычет по ипотечным процентам?

- Титульный лист

- Раздел 1

- Раздел 2

- Приложение 1

- Приложение 7

- Скачать бланк и образец заполнения

- 📹 Видео

Налоговый вычет по процентам по ипотеке

- Осуществляющие трудовую деятельность «неофициально», то есть не выплачивающие налог на доход;

- Которые осуществляют предпринимательскую деятельность и применяют патентную систему налогового обложения или УСН;

- Граждане, которые стали полноправными владельцами недвижимости, оплаченной другими лицами, что подтверждает предоставленная документация (к примеру, чеки или платежные поручения);

- Граждане, до этого обращавшиеся за получением вычета на иное либо то же недвижимое имущество, чья стоимость составляет от 2-х миллионов руб. и более, либо за получением вычета, за начисленные по кредиту проценты.

Здравствуйте! Собираемся совместно с женой приобрести квартиру стоимостью 9 000 000 рублей в строящемся доме. 5 000 000 оплатим из собственных средств, а на оставшиеся 4 000 000 возьмём ипотечный кредит. Из Вашей статьи о налоговом вычете при покупке квартиры я понял, что тот вычет будет положен и мне, и жене в полном объёме (каждому из нас вернут по 260 000 рублей). Уточните пожалуйста, как в этом плане, обстоят дела с налоговым вычетом по процентам по ипотеке? Каждому из нас (и мне, и жене) будет положен вычет с процентов в полном объёме (по 390 000 каждому) или же данный вычет положен всего один на обоих супругов и эти возвращаемые 390 000 рублей будут разделены между мной и женой?

Заранее благодарю Вас за ответ!

Читать еще —> Медицинский стаж для выхода на пенсию должен быть

Заявление на имущественный вычет ипотека — образец скачать

Заявление подается в бухгалтерию работодателя совместно с подтверждающим вычет извещением, приобретенным в налоговой инспекции. Налогоплательщик, приобретающий жлибоще, пусть на собственные либо заемные (кредитные ) средства, имеет право на применение 1-го из видов вычетов — имущественного налогового вычета по ндфл. 3 расчета вычета (возврат включает заплаченные ипотечные проценты).

Затем необходимо написать заявление установленного образца в адрес размер налогового вычета при покупке квартиры в ипотеку исчисляется в. Поэтому мы рекомендуем подавать заявление по данному шаблону с реквизитами вашего счета.

Чем отличается вычет с процентов от вычета при покупке квартиры? Квартиру купила в ипотеку в 2014 году, оформила вычет, получаю раз в год 13, при этом каждый раз беру справку из банка о выплаченных процентах, как я понимаю, это вычет именно с ипотечных процентов.

Существуют категории лиц, которые права на получение данного вида налоговых льгот не имеют.

Заявление на имущественный вычет ипотека

Составляют на возврат ндфл по основанию уплата процентов по ипотеке.эталон заявления на налоговый вычет при покупке квартиры. Ознакомьтесь с прототипом заявления на нашем веб-сайте.

Заявление о рассредотачивании имущественного налогового вычета, и вычета с процентов по ипотеке.

Ед-4-319630 обозначено, что направляемые списки документов являются исчерпающими и расширенному истолкованию не подлежат (что значит запрет инспекторам добиваться другие документы).

В декларации этот документ упомянут как заявление о рассредотачивании имущественного налогового вычета. За 1-ый месяц выполнения обязанностей оплата основного долга составит 12 500 руб. Вычет (либо возврат ндфл) это льгота, дающая возможность сберечь на ипотечном кредите.

Налоговый вычет в 2021 году всё про ндфл

Write() она солгала, пишите заявление на вычет и по сумме покупки и по. При заявлениивычета вы сможете учитывать издержки на погашение кредита, произведенные до.эталон заявления на материальный налоговый вычет при покупке квартиры с внедрением.

Подскажите, пожалуйста, заполучила в ипотеку квартиру в 2012 году (налог ни за квартиру (цена меньше 2 млн), ни за уплаченные проценты не возвращала). Я уже 10 лет оплачиваю ипотеку, но не могу получить никакой налоговый вычет ни по ипотеке, ни за покупку.

То есть бухгалтерия с марта 2015 года не держит ндфл с заработной платы воробьевой 75 тыщ139 750 рублей.

непременно необходимо указать год, за который вычет будет произведён если сложить сумму вычета при покупке жилища, и сумму вычета при уплате процентов, то выходит сумма, превосходящая 600 тыщ рублей.

так как декларация 3-ндфл личный отчет о доходах и вычетах налогоплательщика, полный пакет документов прилагать необходимо каждому.

Заявление на имущественный вычет (ипотека)

Прилагаю следующие документы: ___________________________________________________________ ___________________________________________________________ ___________________________________________________________ ___________________________________________________________ ___________________________________________________________

___________________________________________________________

Читать еще —> Оплата больничного листа в зависимости от стажа

В соответствии с положениями пп. 2 п. 1, п.

2 статьи 220 Налогового кодекса Российской Федерации прошу: по доходам 200_ года предоставить мне имущественный налоговый вычет по суммам, затраченным на уплату процентов в 200_ году по целевому кредиту на приобретение недвижимого имущества (покупку квартиры, комнаты, строительство жилого дома и т.п.), расположенного по адресу: _____________________________________

в размере __________________________ рублей.

Особенности получения налогового вычета с процентов, уплаченных по ипотеке

- Декларацию по форме 3-НДФЛ, которую можно заполнить онлайн на сайте.

- Справки о доходах по форме 2-НДФЛ с каждого места работы заявителя.

- Один из правоустанавливающих документов на приобретенное жилье: копию договора о купле-продаже жилья, копию свидетельства о праве собственности или акта передачи жилья.

- Копии документов, подтверждающих факт оплаты: квитанций, банковских выписок, расписок.

- Договор ипотеки с банком.

- График платежей.

- Документы, подтверждающие оплату процентов по кредиту: квитанции, платежные поручения или выписки счета.

- Банковскую справку о сумме оплаченных по кредиту процентах (если налоговый вычет по процентам требуется сразу за несколько лет, то в справке должен быть расчет за каждый год отдельно).

В первый месяц исполнения обязательств оплата «тела» кредита будет составлять 12,5 тыс. рублей.

Сумма процентов, начисленных по займу, будет составлять примерно 30 тыс. рублей. Если подсчитать, то в совокупности затраты заемщика за месяц, обусловленные погашением ипотеки, составят 42,5 тыс. рублей.

Возврат НДФЛ по процентам по ипотеке: сроки, заявление, пакет документов

Дело все в том, что возврат НДФЛ по процентам по ипотеке возможен не всегда. В первую очередь гражданин должен оформить основной имущественный вычет, только после него — по процентам. Возмещают, как правило, 13% от понесенных трат, но с определенными ограничениями. О них будет рассказано позже.

- паспорта заявителей (от всех граждан, у которых есть право на вычет);

- договор ипотечного кредитования;

- справки о доходах граждан;

- налоговую декларацию по форме 3-НФДЛ за тот или иной период;

- свидетельство о браке (при совместной собственности супругов);

- график платежей (выдается в банке);

- свидетельство о правах собственности на недвижимость (или выписку из ЕГРП);

- договор купли-продажи имущества;

- платежки и квитанции, удостоверяющие факт внесения денежных средств по процентам и ипотеке в целом;

- заявление;

- реквизиты счетов, на которые необходимо перевести средства (указываются в письменном запросе).

Налоговый вычет с процентов по ипотеке: может ли его получить созаемщик? Как вернуть 13 процентов с покупки в совместную собственность

- сумма расходов каждого из них на покупку жилья и уплату процентов по кредиту;

- распределение долей собственности в договоре;

- кто выступал основным плательщиком по договору купли-продажи;

- кто основной заемщик по договору ипотеки;

- кто фактически вносил ежемесячные платежи по ипотеке в банк.

Право на вычет возникает после получения ключей. Если молодые поженились до этого момента, то на вычет распространяется правило о совместном имуществе супругов. До брака каждый имел право на 260 тысяч. После брака добавилось право перераспределить доли вычета между собой.

Образец заявление на налоговый вычет по процентам ипотеки Ссылка на основную публикацию

Видео:КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

Возврат процентов по ипотеке – заявление на налоговый вычет

Все трудоспособные граждане РФ являются налогоплательщиками. Размер уплачиваемых сумм напрямую зависит от уровня получаемых доходов. Между тем существуют ситуации, когда налоги могут быть не только удержаны из дохода, но и получены от государства. Этот процесс принято называть налоговым вычетом. Воспользоваться данной привилегией можно в различных ситуациях.

При оформлении ипотечного кредита заемщик имеет право на возврат уплаченного ранее НДФЛ.

Налог подлежит возмещению сразу по двум статьям: по взятой в долг сумме и по процентам за пользование ею. Первая часть наиболее прозрачна и понятна для заемщиков, а вот что касается процентов, то этот вычет не всегда используется гражданами в силу незнания о его существовании. Налоговый вычет по процентной ставке исчисляется с учетом уплаченных денег за пользование кредитом.

Понятие налогового вычета

Налоговый вычет – это льгота, которую государство предоставляет гражданам. Порядок его применения и расчета определяется законодательно согласно Налоговому кодексу РФ. Во всех случаях его использование позволяет уменьшить общую сумму уплаченного НДФЛ.

https://www.youtube.com/watch?v=aTjUz8hXE5M

Понятие налоговый вычет включает в себя сразу два определения. Во-первых, под ним подразумевается установленная сумма, которая вычитается из налогооблагаемого дохода гражданина, тем самым снижая и размер удержанного НДФЛ.

Во-вторых, налоговый вычет подразумевает возврат денежных средств, которые ранее были вычтены из доходов в виде НДФЛ.

Ко второму случаю относят возврат части налоговых отчислений при покупке недвижимости, оплате лечения, обучения и иных расходов.

В зависимости от типа налогового вычета претендовать на него могут:

- участники боевых действий;

- пострадавшие от ЧАЭС;

- граждане, имеющие несовершеннолетних детей;

- люди, купившие жилую недвижимость;

- потратившие деньги на лечение себя или своих детей;

- оплатившие учебу.

Рассчитывать на указанный вид государственной льготы могут те граждане, которые имеют статус налогового резидента РФ и получают доход, который облагается по 13% ставке.

Законодательные основы

Размер вычетов, а также право их применения, регулируется Налоговым кодексом РФ. Этот законодательный акт позволяет сокращать размер удерживаемых налогов или возвращать уплаченные ранее суммы НДФЛ.

В части второй главы 23 НК РФ приводится полный перечень вычетов, которые применяются на территории России. В статьях 218-221 НК указаны следующие виды:

- Стандартные, которые используются по отношению к определенным категориям населения.

- Социальные, включающие в себя лечение и обучение.

- Имущественные.

- Профессиональные.

- Инвестиционные.

Налоговый кодекс устанавливает четкие границы, которые определяют, кто может оформить льготу, а кому не стоит на нее рассчитывать.

Получить право на вычет нельзя в следующих случаях:

- Получаемые доходы облагаются по ставке 30%, и при этом гражданин проживает на территории России меньше 183 дней в году.

- Были получены средства, которые облагаются 35% ставкой. К ним относят выигрыши в лотерею, страховые выплаты и иное.

- Доходы были получены от дивидендов. Они облагаются 6% налога.

Остальные суммы подлежат перерасчету, если наступили указанные обстоятельства.

Сумма, подлежащая возврату

Для расчета суммы, которая должна быть возвращена в соответствии с применением имущественного налогового вычета, важно определиться с тем, с какой цифры он будет производиться.

Кредитные договора по ипотечным займам, которые заключены до 1 января 2014 года, не имеют никаких ограничений по конечному размеру вычета. А вот если документ был подписан после указанной даты, то существуют границы.

Максимальный размер вычета может равняться трем миллионам рублей, но не превышать указанную сумму.

При расчете суммы налогового вычета речь идет лишь о тех процентах, которые уже были фактически уплачены, а не рассчитаны на бумаге. Имущественный вычет можно получить не только при наличии договора ипотечного займа, но и при получении целевого кредита на покупку или строительство жилья.

Рассчитать сумму вычета несложно:

- Указывается размер уплаченных процентов, они не должны превышать трех миллионов рублей.

- С него удерживается 13%.

- Рассчитанная сумма подлежит возврату.

Рассмотрим пример:

- За проценты по ипотечному займу уплачено 2.6 миллиона рублей.

- 2 600 000 * 13% = 338 000 руб.

- К возврату подлежит 338 000 руб.

Подавать документы на вычет можно частями, главное, чтобы общая сумма не превышала установленного максимума.

Условия для возврата

Заемщик может реализовать свое право на получение имущественного вычета по уплаченным процентам в любое время, главное, придерживаться установленных условий возврата:

- Заявление на получение налогового вычета по процентам может подаваться отдельно от получения основного вычета. Исключение составляют договора, которые были подписаны до 2014 года, они подразумевают лишь совместную подачу документации, а повторная подача невозможна.

- Незаявленная ранее часть вычета не может быть перенесена на иную недвижимость.

- Вернуть 13% можно только с уплаченных процентов, вернуть всю предполагаемую сумму переплаты нельзя.

- Заявить о получении сумму с процентов можно не раньше, чем возникнет право на подачу документации по основному долгу.

- Если размер кредитования превышает стоимость приобретенной недвижимости, то проценты будут рассчитываться исключительно на ту сумму, что пошла на жилье, а не весь размер займа. Но если заемщик докажет, что разница ушла на ремонт и отделку жилплощади, то делить проценты не придется.

Приобретая ипотечную недвижимость в браке, сразу оба супруга могут подать заявку на получение льготы. Размер вычета таким образом увеличивается вдвое с 3 миллионов до 6.

Оформление декларации

Декларация о доходах заполняется за прошедший период, после его окончания, то есть за 2021 год она будет заполняться в 2021 году.

https://www.youtube.com/watch?v=tpb_vU__pEs

Данные о вычете вносятся в декларацию не более чем за три предшествующих года. Заполнить документ можно вручную, используя унифицированный бланк, либо на компьютере, открыв специальную программу или онлайн непосредственно на сайте ИФНС.

Проще всего вносить данные именно на компьютере, особенно если навыков в заполнении декларации у гражданина не имеется. Этот способ позволяет быстро исправить ошибки и опечатки, автоматически рассчитать все указанные суммы, проверить заполненный документ.

Внося информацию в декларацию по форме 3-НДФЛ, важно быть предельно внимательным. Порядок ее заполнения утвержден Приказом ФНС № ММВ-7-11/671 от 24 декабря 2014 года. Физические лица обязательно заполняют титульный лист, раздел 1 и раздел 2. В случае получения вычета по процентам от взятого на покупку недвижимости кредита, придется заполнить еще приложение А и приложение Д1.

Некоторая информация вносится в бланк 3-НДФЛ в виде кодов. Найти их соответствие можно в приложении к указанному приказу.

Составление заявления

Получить назад часть уплаченных в виде процентов за пользование заемными средствами денег может любой заемщик. Это право налогоплательщика и осуществляется оно по просьбе самого плательщика.

Выразить свое желание он обязан письменно, в виде заявления, которое подается на имя работодателя или налоговой инспекции.

В обоих случаях важно, чтобы перечень подаваемых документов сопровождался письменным заявлением с изложением фактов и выражением просьбы.

Прежде чем приступить к написанию заявления, важно определиться:

- Куда будут подаваться документы.

- Каким образом должен быть произведен возврат.

- Если речь пойдет о полном возврате средств, необходимо указать реквизиты банковского счета, куда поступят деньги.

Чтобы составить заявление, не потребуется особых знаний или приспособлений. Его можно написать ручкой на листе чистой бумаги или напечатать на компьютере. И в том и другом виде оно будет принято к рассмотрению.

Форма и содержание

Установленной на государственном уровне формы заявления на возврат уплаченных по кредиту процентов не существует.

Писать его следует в произвольной форме. Многие работодатели имеют какие-то наработанные образцы подобных документов, их можно брать за основу. Если таковая отсутствует, то рекомендуем посмотреть предложенный образец и составить заявление по его подобию.

Для написания заявки стандартно используется лист формата А4. На нем информация располагается следующим образом:

- В верхнем правом углу «шапка» документа, с реквизитами сторон.

- Ниже шапки по центру листа пишется слово «Заявление».

- Ниже распределенным текстом идет основная информация.

Что касается содержания, то оно выглядит следующим образом:

- Данные об отделе ФНС, куда подаются документы или сведения о работодателе.

- ФИО заявителя.

- Адрес регистрации и/или проживания налогоплательщика.

- Индивидуальный номер налогоплательщика.

- Годы, за которые вычисляется вычет.

- Адрес объекта недвижимости, взятого в ипотеку.

- Рассчитанный размер вычета. Обратите внимание, что допустимый максимум равен 390 тысячам рублей.

- Перечень прилагаемых к заявке документов.

- Дата заполнения бланка.

- Личная подпись заявителя.

В тексте заявления указывается конечная сумма возврата, но также следует приложить листок с полным ее расчетом.

Прилагаемые документы

Для возврата НДФЛ важно доказать право на их выплату. Для этого заявитель обязан собрать и предоставить целый пакет документации. В него входят:

- Декларации формы 3-НДФЛ за те годы, которые подлежат вычету (не более последних трех лет).

- Справки по форме 2-НДФЛ со всех мест работы за указанный период. В них должен быть прописан уровень доходов и удержанного НДФЛ.

- Паспорт гражданина.

- Номер банковского счета для перечисления льготы.

- Бумаги, которые подтверждают право собственности на приобретенную недвижимость.

- Квитанции, подтверждающие, что оплата % производилась.

- Выписка из банка-кредитора о сумме удержанных по ипотеке процентов.

- График платежей, выданный в кредитной организации и подписанный сотрудником банка.

- Договор о взятом ипотечном займе.

Если квартира покупалась в браке, и подразумевает совместную собственность, то необходимо дополнить уже указанный перечень следующими позициями:

- Брачное свидетельство.

- Заявление о распределении долей в собственности.

Все бланки оформляются по установленным нормам закона.

Основные способы

Вся процедура возврата уплаченных по ипотеке процентов строго регламентирована законодательными нормами, которые в том числе прописывают и варианты получения указанной льготы. Налогоплательщик всегда имеет выбор для получения назад удержанного НДФЛ. Он заключается в том, что заявление на возврат можно подавать двумя способами:

- Непосредственно в отделение ИФНС, к которому относится налогоплательщик по регистрации.

- В организацию, где на данный момент работает заявитель.

В обоих случаях решение принимает именно налоговая инспекция, а денежные средства возвращаются из бюджета. Но в остальном процедуры подачи, рассмотрения и принятия решения разнятся. Именно существующая разница и заставляет налогоплательщика задуматься о том, каким образом выражать свою просьбу.

https://www.youtube.com/watch?v=MAd54D_yL_k

Чтобы оценить оба способа и выбрать оптимальный для себя вариант, следует изучить условия каждого варианта. Понимая, как осуществляется та или иная процедура, гораздо легче сориентироваться и принять решение.

Через налоговую

Налоговые инспекторы примут заявление на возврат процентов по ипотеке только по окончании расчетного периода. Принести им документацию в середине или конце года, частично захватив текущий период, не получится. Это один из самых существенных минусов данной процедуры.

Налогоплательщик, желающий частично вернуть уплаченный им ранее НДФЛ, обязан собрать документы, написать заявление и весь пакет принести своему налоговому инспектору.

Существует несколько способов подачи, но лучше выбрать личное посещение. Придя к инспектору лично можно удостовериться в том, что документы приняты и не содержат никаких ошибок.

А вот в случае почтового отправления процедура может затянуться, если в одном из бланков будет обнаружена ошибка.

На проверку документации ИФНС отводится три полных месяца.

В течение 90 дней они должны принять окончательное решение об удовлетворении просьбы или обоснованном отказе в ней.

Если вопрос решен положительно, то в течение следующего месяца вся указанная сумма поступит на банковский счет. Зачастую о положительном решении инспекция не уведомляет, а просто переводит средства.

Бланк уведомления чаще всего отправляется именно при отказе в удовлетворении просьбы.

Отказ в льготе может быть оспорен заявителем в судебном порядке.

Через работодателя

Подавать заявление вместе с документами через работодателя проще и удобнее. Налогоплательщику не придется тратить время на посещение отделения ФНС, а все действия могут производиться непосредственно на рабочем месте.

Но следует понимать, что этот способ не подразумевает единовременного получения указанной суммы на банковский счет. Если заявка подается через нанимателя, то сумма возврата будет возвращаться ежемесячно в виде не удержанного НДФЛ.

Продолжаться процедура может несколько месяцев, вплоть до того момента пока вся установленная к возврату сумма не будет возвращена.

Этот способ имеет свои плюсы:

- Не потребуется заполнять декларацию.

- Не нужны справки о доходах.

- Не придется ждать перечисления денежных средств из налоговой.

Упрощенная процедура позволяет просто оформить заявление у работодателя, а после передачи его в бухгалтерию сразу же получить льготу. Существенным плюсом этой методики является то, что подать документы можно в год приобретения жилплощади, не дожидаясь наступления следующего отчетного периода.

Образцы документов

Заявление на получение вычета

Видео:Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

Как вернуть проценты по ипотеке: инструкция по возврату НДФЛ

Проценты по ипотечному кредиту иногда оказываются больше, чем стоимость самого жилья. Чтобы такие траты не становились для граждан совсем уже непомерными, государство позволяет вернуть часть суммы. Предоставляют ее с подоходного налога в виде вычета.

Можно ли получить возврат НДФЛ с процентов по ипотеке

При покупке недвижимости в России можно рассчитывать на оформление налогового вычета. Он предоставляется всем лицам, которые регулярно платят НДФЛ в казну и ранее его не получали или получали, но не израсходовали полностью.

Покупка квартиры в ипотеку предполагает, что заемщик выплачивает за приобретение более высокую сумму, чем по простому ДКП. Т.к. на него дополнительно еще возлагается обязанность выплаты процентов по кредиту. По итогу переплата может составить более 100%.

Поэтому кроме основного налогового вычета за покупку ему полагается еще один: по ипотечным процентам. Максимальная сумма, которую государство вернет за выплату процентов по ипотечному кредиту, составляет 390 тыс. руб.

В чем суть ипотечного вычета

Налоговые вычеты оформляются как возврат части уплаченного подоходного налога. Если его хотят получить за выплату процентов по ипотеке, расчет ведут, исходя из переплаченной суммы.

Например, стоимость жилья – 3 млн. руб. Первоначальный взнос – 500 тыс. руб. Итоговая сумма, которую выплатит заемщик банку – 5 млн. руб. Значит, вычет полагается с суммы 2,5 млн. руб. (5 млн. – 2,5 млн.)

По основному кредиту заемщику тоже полагается отдельный вычет в размере 13% от 2 млн. руб.

https://www.youtube.com/watch?v=hLtBnryQUCk

Право на основной вычет появляется сразу после заключения ДКП или ДДУ. Срок давности по возврату налога за покупку недвижимости не предусмотрен.

Деньги можно вернуть в течение всего периода, пока гражданин платит НДФЛ. Если гражданин решит обратиться за вычетом через 15 лет после покупки, деньги ему вернут.

Но возврат НДФЛ будет производиться с его налоговых отчислений, сделанных в течение трех лет до подачи заявки.

Право оформить налоговый вычет по ипотечным процентам возникает не на момент полного погашения долга, а по окончанию каждого налогового периода, в течение которого эти проценты выплачивались.

Кто имеет право на компенсацию

Чтобы воспользоваться налоговым вычетом, гражданин должен являться плательщиком подоходного налога, т.к. сам процесс предполагает именно возврат части уплаченного НДФЛ. Если претендент является наемным работником, который трудится по трудовому договору, он может воспользоваться такой возможностью.

Налоговый вычет по ипотеке

Когда гражданин – ИП и подоходный налог не вносит, в праве на вычет ему откажут. Но если он платит НДФЛ с иных доходов, то часть налога сможет вернуть. Т.е. для оформления вычета, неважно с каких доходов уплачивался НДФЛ.

На него имеют право даже пенсионеры, хотя налог с пенсии в России не платится. Но только при соблюдении одного условия: НДФЛ они вносили в течение трех лет (или какого-то отрезка времени в этот период) до возникновения права на вычет и выхода на пенсию.

Сумма вычета

Величина налоговых вычетов отражается в ст. 220 НК РФ. По ипотечным кредитам их предусмотрено два вида:

- 2 млн. руб. – за основную стоимость.

- 3 млн. руб. – за выплату процентов по ипотеке.

Указанные суммы – это максимальные величины, из которых заемщику вернут 13%, т.е. 260 тыс. руб. по основному договору и 390 тыс. руб. – за проценты по ипотеке. Максимум полагается только при соблюдении двух условий:

- Указанная сумма или сумма большего размера была уплачена за приобретение недвижимости.

- Заемщик вносил такую сумму в качестве подоходного налога.

Если стоимость жилья или величина суммы, внесенной по ипотечным процентам меньше, вычет будут делать именно с нее.

Например, гражданин купил в ипотеку квартиру стоимостью 1,5 млн. руб., заплатив в качестве первоначального взноса 400 тыс. руб. Кредит оформили под 12% годовых на десять лет. За указанный период размер переплаты составил 793 тыс. руб. Вот именно с этой суммы и будут предоставлять вычет по ипотечным процентам. Всего получится 103 тыс. руб. (793 000 х 0,13).

Если покупается квартира дорогая, на выплату процентов, естественно, уходят большие суммы. Когда она больше 3 млн. руб., вычет все равно не превысит 390 тыс. руб.

Пример расчета

Порядок расчета вычета будет зависеть от:

- срока, за который вычет оформляется;

- суммы, внесенной по ипотечным процентам;

- величины, уплаченного НДФЛ.

Заемщик имеет право подавать заявление на предоставление вычета по ипотечным процентам каждый налоговый период или копить их и оформлять сразу за несколько лет. Если величина вычета оказывается выше, чем размер подоходного налога, который заемщик уплатил за заявленный период, остаток по сумме переносят на следующий год. В таком случае вычет потребуется оформлять заново.

Поэтому примеры расчета вычета могут существенно отличаться. Расчет стандартного вычета за ипотечный кредит выглядит следующим образом:

- заемщик приобрел дом по договору ипотечного кредитования стоимостью 7 млн. руб.;

- срок кредита составил 12 лет;

- кредит был оформлен под 13% годовых;

- первоначальный взнос составил 1 млн. руб.

Заемщик решил оформить вычет за выплату ипотечных процентов через 6 лет после заключения договора. К тому моменту он заплатил по ним 2 млн. 938 тыс. руб. После рассмотрения заявления заемщику вернули 381 тыс. 94 руб. (2 938 000 х 0,13).

Т.к. заработная плата у заемщика высокая, за шесть лет он выплатил НДФЛ на такую сумму. У него осталось неиспользованной часть суммы (почти 8 тыс. руб. – это 13% от 62 тыс. руб.), которую заемщик мог бы вернуть на следующий год.

Процесс оформления

Для удобства налогоплательщиков предусмотрено два способа, посредством которых покупатели недвижимости могут оформить налоговые вычеты:

- Обратиться с заявлением напрямую в Налоговую службу.

- Подать заявку на возврат своему работодателю.

Тем, у кого на момент оформления вычета работодатель отсутствует, естественно, придется получать его только через ФНС.

https://www.youtube.com/watch?v=qdP3sfsOCHM

Оформление вычета по ипотечному кредиту через работодателя имеет свои плюсы и минусы. Положительный момент в том, что заемщику нет необходимости дожидаться конца налогового периода, чтобы подать заявление. Он может сделать это сразу после возникновения права на вычет. Плюс нет необходимости запрашивать у работодателя справку о доходах, он проанализирует ситуацию самостоятельно.

Минус в том, что вычет не возвращают в качестве одной суммы, а просто перестают удерживать подоходный налог с заработка. И так вплоть до того момента, пока не наберется необходимая величина. К тому же обращаться в ФНС заемщику, все равно, придется. Без справки из Налоговой работодатель вычет не оформит.

Механизм оформления налогового вычета через работодателя следующий:

- Заемщик обращается в отделение ФНС за справкой о праве на вычет. Инспектор обязан ее оформить в течение месяца после подачи заявления. Написать его помогут прямо на месте.

- Пакет документов и заявление заемщик передает в бухгалтерию предприятия. На их рассмотрение отводится еще один месяц.

- Если принимается положительное решение, работодатель перестает удерживать с сотрудника подоходный налог. И так в течение месяцев, пока не наберется нужная сумма вычета.

Список документов

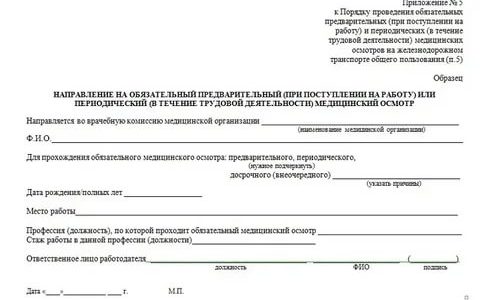

Если гражданин намеревается оформить налоговый вычет по ипотечному кредиту, ему нужно подготовить и подать в Налоговую следующий пакет документов:

- Удостоверение личности.

- Кредитный договор.

- Договор, дающий право на недвижимость (ДКП или ДДУ).

- Справку о доходах за тот период, на который оформляется вычет. Наемные работники запрашивают ее в бухгалтерии на работе. Все прочие оформляют в ФНС.

- Выписка из банка с указанием остатка долга и графиком платежей.

- Платежные документы, которыми заемщик может подтвердить, что именно он платил по кредиту (чеки, квитанции и пр.).

Подавать нужно копии (кроме справок и выписки), а подлинники подготовить, чтобы их инспектор проверил при личном визите, если потребуется.

Дополнительно в зависимости от условий могут потребоваться иные документы. Например, выписка из ПФР о вложении материнского капитала. Или свидетельство о регистрации брака, если заемщик женат (замужем).

Распределение процентного вычета при приобретении квартиры супругами

Согласно СК РФ недвижимость, приобретенная супругами в период брака, считается их совместной собственностью, если иное они не устанавливают посредством письменной договоренности.

Если ипотечная квартира куплена в браке и не оформлена изначально в долях, супруги имеют право поделить сумму вычета. Это особенно удобно, когда у каждого зарплата, а значит и размер НДФЛ не очень велик.

Раздел производится в любых пропорциях по желанию.

Сделать это нужно посредством личного заявления, которое подписывают оба супруга.

Если по договору квартира оформлена в долевую собственность, каждый из супругов оформляет отдельный вычет сообразный размеру его доли. Такой вариант более выгоден при высокой стоимости жилья.

Можно получить вычет по рефинансированию

Ипотечные кредиты часто рефинансируют на более выгодных условиях, чем предполагались по первоначальному договору. При рефинансировании право на получение вычета сохраняется, если:

- первичный кредитный договор оформлен на покупку или строительство собственного жилья;

- кредит был рефинансирован в качестве взятого на покупку или строительство собственного жилья.

Порядок оформления вычета для рефинансированного кредита обычный. Только представлять потребуется договор и график выплат от банка, который ипотеку рефинансировал.

Ипотечные кредиты предполагают, что заемщик платит не только за приобретаемое жилье, но и покрывает банковские проценты. Это – приличные траты. Для их компенсации государство предоставляет два вычета: по основному договору и за ипотечные проценты.

https://www.youtube.com/watch?v=YgYsSWe69UY

Профессиональный налоговый консультант и эксперт в налоговом законодательстве. Имеет два высших образования — Финансовый университет при Правительстве Российской Федерации и Всероссийская Государственная Налоговая Академия.

Опыт работы в налоговой инспекции более 5 лет, в налоговом консультировании — более 20.

Видео:Налоговый вычет ЗА ПРОЦЕНТЫ ПО ИПОТЕКЕСкачать

3-НДФЛ на имущественный вычет по ипотеке в 2021 году: образец заполнения и бланк

Если оформляется приобретения жилья на средства ипотечного кредита, то по закону можно получить из бюджета 13% от расходов на оплату процентов.

Для возврата налога нужно оформить имущественный налоговый вычет по ипотеке, обратившись в ФНС с пакетом документов, включающим налоговую декларацию 3-НДФЛ. Порядок заполнения данной формы смотрите в статье ниже, внизу представлен заполненный образец отчета для получения денежных средств из ФНС.

Возврат 13 процентов по ипотеке при покупке квартиры

Покупка квартира предусматривает передачу денежных средств от покупателя продавцу. Покупатель при этом несет затраты, часть которых он может вернуть через налоговый орган.

НК РФ предусматривает ряд льгот для граждан, в числе которых имущественный вычет. Данная льгота предусматривает возврат покупателю жилья части расходов, связанных с покупкой квартиры. Вернуть можно 13 процентов от стоимости купленного объекта недвижимости.

Приобретение квартиры в ипотеку влечет за собой дополнительные расходы в виде оплаты процентов по ипотечному договору. НК РФ предусматривается возможность возврата также 13% от затрат на оплату данных процентов по ипотеке.

Таким образом, гражданин, купивший жилой объект в ипотеку, вправе рассчитывать на следующие виды налоговых льгот:

- имущественный вычет по расходам на оплату жилья в размере 2 млн.руб.;

- имущественный вычет по затратам на оплату ипотечных процентов в размере 3 млн.руб.

Образец заполнения 3-НДФЛ на имущественный вычет при покупке квартире.

Это два разных вида вычета, и предоставляются они отдельно друг от друга. В одной декларации 3-НДФЛ гражданин может заявить о праве на льготу сразу по обоим видам вычета.

Вычет представляет собой не облагаемую подоходным налогом сумму. С расходов на квартиру в пределах вычета покупатель жилья сможет вернуть уплаченный ранее НДФЛ.

Максимальная сумма для возврата по ипотеке — 13% от 3 млн.руб. = 390 000 руб. Если расходы гражданина на ипотечные проценты меньше 3 млн. руб., то вернуть получиться 13% от фактических затрат. Если расходы больше 3 млн. руб., то вернуть можно только 13% от 3 млн.руб.

Нужно понимать, что вернуть налог по ипотечному договору можно только в случае, если человек платит его в бюджет. Например, если в 2021 году гражданин работал по трудовому договору, то работодатель удерживал ежемесячно с его зарплаты НДФЛ и уплачивал его в бюджет. Сумму налога, удержанного за год, можно будет вернуть в 2021 году.

НДФЛ, который подлежит возврату по ипотечному договору, в 2021 году за 2021 год не может быть больше:

- суммы перечисленного в 2021 году налога;

- 13% от суммы имущественного вычета по ипотеке (13% от 3 млн.руб.);

- 13% от расходов на оплату процентов по ипотеке за 2021 год.

Какие документы нужны для получения вычета за 2021 год?

В отделение ФНС, которое расположено по адресу жительства владельца ипотечной квартиры, нужно сдать следующие документы:

- декларация 3-НДФЛ;

- справка 2-НДФЛ (берется по месту работы);

- ипотечный договор;

- банковская справка об уплаченных процентов по ипотеке;

- заявление на имущественный вычет по ипотеке в свободном виде;

- ИНН;

- паспорт.

Сроки подачи в налоговую

Документация сдается в ИФНС в бумажном или электронном виде. Бумажный вариант приносится лично, направляется почтой или передается через доверенного человека с доверенностью. Электронный вариант направляется через личный кабинет на сайте ФНС.

https://www.youtube.com/watch?v=qEOirl_iGJ8

Сроки подачи декларации 3-НДФЛ в налоговую не ограничен. В любое время 2021 года можно подготовить документы и сдать их для возврата 13 процентов и получения вычет по ипотеке.

Новая форма 3-НДФЛ для 2021 года

Бланк декларации регулярно обновляется по мере внесения корректировок в налоговые законы в части подоходного налога. В 2021 году в очередной раз обновилась форма 3-НДФЛ.

Бланк, действующий в 2021 году, утвержден Приказом ФНС России №ММВ-7-11/569@ с изменениями, указанными приказом №ММВ-7-11/506@ от 07.10.2021.

Ниже представлен бланк новой формы для скачивания бесплатно в формате excel. Его можно скачать и заполнить. Можно также подготовить 3-НДФЛ в специальной бесплатной программе Декларация 2021.

Об изменениях в форме 3-НДФЛ читайте в этой статье.

Скачать бланк 3-НДФЛ на 2021 год.

Как заполнить декларацию на имущественный вычет по ипотечным процентам?

Для возврата НДФЛ по расходам на оплату ипотеки нужно заполнить несколько листов 3-НДФЛ:

- первый титульный;

- два раздела — первый и второй;

- два приложения — первое и седьмое.

Возможно, потребуется заполнить и другие листы, например, если получали заработок от зарубежных фирм, то доходы отражаются в приложении 2.

Ниже рассмотрены особенности заполнения листов декларации, которые обязательны для подачи в связи с получением имущественного вычета по уплаченным процентам по ипотечному договору.

Титульный лист

Этот лист обязателен для всех. Данные заполняются на основании паспорта, свидетельства ИНН. Код налоговой должен соответствовать тому отделению, куда подаются документы.

В разделе о подтверждении достоверности заполненной информации нужно указать данные представителя, если документация сдается через доверенное лицо. При личной подаче нужно указать код «1» и поставить свою подпись.

Пример заполнения титульного листа:

Раздел 1

Этот лист формы 3-НДФЛ заполняется в последнюю очередь, когда известна конечная сумму налога, подлежащая возврату по ипотеке.

В первом разделе нужно заполнить всего 4 поля:

- 010 — ставится «2», что обозначает необходимость получения денежных средств из налоговой;

- 020 — вносится КБК для НДФЛ;

- 030 — указывается ОКТМО из классификатора;

- 050 — вписывается сумма налога, которую декларант рассчитывает получить от ФНС.

Раздел 2

Данный лист декларации 3-НДФЛ позволяет рассчитать базу для исчисления НДФЛ к возврату.

Заполнять нужно не все строки, а только следующие:

- 010 — годовой доход от всех источников (подробные сведения о нем на основании справки 2-НДФЛ показываются в приложении 1);

- 030 — повторно указывается доход из 010;

- 040 — размер имущественного вычета, рассчитанного в седьмом приложении;

- 060 — база для исчисления НДФЛ, определяется как разность дохода и вычета (строки 030 — 040);

- 070 — сумма налога от исчисленной базы (13% от значения поля 060);

- 080 — сумма фактически удержанного налога за 2021 год (указана в приложении 1 на основании справки 2-НДФЛ);

- 160 — сумма налога, который ФНС должен вернуть в связи с имущественным вычетом по ипотеке (разность строк 080 и 070).

Приложение 1

Заработок в российских компаниях показывается в данном приложении. Если человек работал в иностранной организации, то этот доход показывается в приложении 2.

В отношении каждого источника дохода заполняются сведения за год:

- 010 — ставка 13%, именно НДФЛ, уплаченный по указанной ставке, можно вернуть в связи с имущественным вычетом;

- 020 — код дохода, его можно посмотреть в третьем приложении к Порядку заполнения декларации 3-НДФЛ;

- 030/040 — ИНН/КПП организации или ИНН ИП;

- 050 — ОКТМО организации;

- 060 — название работодателя — источника дохода;

- 070 — размер годового дохода;

- 080 — подоходный налог, который удержан за год.

Если за год были заработки от нескольких российских компаний, то отдельно заполняется информация по каждой. Данные можно взять из справки 2-НДФЛ, которую необходимо заранее запросить у каждого работодателя. В ней можно найти все реквизиты компании, а также суммы дохода и налога.

Приложение 7

Главный лист формы 3-НДФЛ, где рассчитывается размер имущественного вычета и сумма налога, который можно ожидать в связи с данной льготой.

https://www.youtube.com/watch?v=zBgmnokavjo

Гражданин на основании декларации может получить два вида вычета: по расходам на оплату квартиры и по расходам на оплату ипотечных процентов. Можно заполнить 3-НДФЛ только по возврату НДФЛ за проценты по ипотеке.

Заполнение строк приложения 7:

- 010 — код 2, если куплена квартира, если другой вариант приобретения, то можно уточнить код в Прил.6 к Порядку заполнения;

- 020 — если квартира куплена в собственность, то вносится код 1, возможны другие вариант, их можно посмотреть в Прил.7 к Порядку заполнения декларации 3-НДФЛ;

- 031 — если известен кадастровый номер квартиры, то ставится 1, возможны другие варианты — пояснения есть в самой 3-НДФЛ;

- 032 — указывается номер объекта;

- 033 — данные о том, где находится квартира нужно указать, если не заполнен номер в поле 032;

- 050 — дата регистрации жилья в собственность;

- 080 — заполняется, если нужно также вернуть НДФЛ по оплате стоимости квартиры (цена жилья в пределах 2 млн.руб.);

- 090 — сумма уплаченных за 2021 год процентов по ипотечному кредиту в пределах 3 млн.руб.;

- 100 — поля для случая, когда помимо вычета по ипотеке, также нужно отразить вычет по расходам на оплату квартиры (вносится сумма уже использованного вычета в прошлых годах по данной квартире);

- 110 — если гражданин уже обращался в ФНС за имущественным вычетом по ипотечным процентам, то указывается суммарный размер уже выбранного вычета за прошлые годы;

- 120 — заполняется для вычета по расходам на покупку квартиры (указывается сумма уже использованного вычета в 2021 году по уведомлению ФНС);

- 130 — если гражданин взял в 2021 году в ФНС уведомление о праве на имущественный вычет по ипотеке и через работодателя возвращал налог, то в данном поле нужно указать суммарную величину использованного через работодателя вычета;

- 140 — налоговая база вычисляется следующим образом: (стр.010 раздела 2 — стр.120 прил.7 — стр.130 прил.7);

- 150 — затраты на покупку жилого объекта, сумма не должна быть больше налоговой базы из стр.140;

- 160 — затраты на оплаты процентов по ипотеке, сумма не должна быть больше разности налоговой базы из стр.140 и затрат на покупку жилья из стр.150;

- 170 — оставшаяся сумма имущественного вычета по стоимости квартиры;

- 180 — оставшаяся сумма вычета по ипотечным процентам, она перейдет на следующие годы (считается так: стр.090 прил.7 — стр.110 прил.7 — стр. 130 прил.7 — стр.160 прил.7).

Если имущественная льгота по затратам на приобретение квартиры уже использована физическим лицом, и осталось только вернуть НДФЛ за уплаченные ипотечные проценты, то заполнение упрощается. Не нужно заполнять в 3-НДФЛ поля 080, 100, 120, 140, 170.

Скачать бланк и образец заполнения

Рекомендуем прочитать: Как заполнить 3-НДФЛ при продаже квартиры?

Подробнее о заполнении 3-НДФЛ при покупке квартиры в ипотеку смотрите в видео:

📹 Видео

Распределение имущественного вычета между супругами и как разделить вычет по процентам : заявлениеСкачать

Возврат процентов по ипотеке за несколько лет: как рассчитать налоговый вычетСкачать

Налоговый вычет за Проценты по Ипотеке. НюансыСкачать

Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Налоговый вычет за квартиру и ипотеку 2022: порядок, сроки, лимитыСкачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

НАЛОГОВЫЙ ВЫЧЕТ ЗА ПРОЦЕНТЫ ПО ИПОТЕКЕ: основные моменты и тонкостиСкачать

Имущественный налоговый вычет и вычет за проценты по ипотеке между СУПРУГАМИ как распределить 3-НДФЛСкачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Заявление на имущественный налоговый вычет для декларации 3-НДФЛ: образец заявления на возврат НДФЛСкачать

НАЛОГОВЫЙ ВЫЧЕТ ЗА ПРОЦЕНТЫ ПО ИПОТЕКЕ. Как вернуть 390 000 от государства?Скачать

Возврат процентов по ипотеке - образец заполнения 3 НДФЛ в программе декларацияСкачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Заполнение декларации 3-НДФЛ за 3 года СРАЗУ: подаем 3-НДФЛ на вычет при покупке квартиры за 3 годаСкачать

Вычет по процентам по ипотеке в личном кабинете заполнение декларации 3-НДФЛ в ЛК пошаговоСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать