Иностранные граждане нередко приезжают в Россию на заработки. Если въезд в страну осуществляется в визовом режиме, для официального трудоустройства понадобится оформить разрешение на работу.

А для тех, кто пересек границу РФ в безвизовом режиме, предусматривается получение патента. В обоих случаях работодатель обязан удерживать НДФЛ с заработной платы иностранца, как если бы на него работал россиянин.

Предлагаем выяснить, как удержать НДФЛ с иностранных работников в 2021 году (работающих по патенту).

- Как рассчитывается фиксированный авансовый платеж

- Уменьшение НДФЛ на фиксированный авансовый платеж (НДФЛ с иностранных работников на патенте)

- Пример уменьшения НДФЛ за счет авансовых платежей за патент

- Распространенные ошибки по теме “Удержание налога на доходы с иностранных работников в 2021 году”

- Ответы на часто задаваемые вопросы по теме “НДФЛ с иностранных работников в 2021 году (работающих по патенту)”

- Ставка Ндфл Для Осужденных Иностранных Граждан В 2021 Году По Патенту

- Возврат НДФЛ по патенту иностранному работнику

- Как рассчитать НДФЛ работника-иностранца

- Ндфл для иностранцев с патентом 2021 год

- Фиксированные авансовые платежи в справке 2-НДФЛ

- Ставка ндфл для иностранных граждан в 2021 году по патенту

- Сколько платит налог иностранный гражданин

- Как платить налоги за иностранца на патенте

- Основания для уменьшения НДФЛ

- Как уменьшить налог?

- Как заполнить форму 2-НДФЛ?

- Как заполнить расчет 6-НДФЛ?

- Должны ли иностранцы на патенте сдавать форму 3-НДФЛ?

- Новое в НДФЛ в 2021 году: изменения ставки налога на доходы

- Что такое НДФЛ простыми словами, расшифровка

- Налог с зарплатной платы в 2021 году в процентах — текущие ставки НДФЛ для иностранных работников

- Ндфл иностранного гражданина с патентом в 2021 году

- Право на перерасчет НДФЛ 2021

- Декларация 3 НДФЛ: нужно ли сдавать 3-НДФЛ в 2021 году

- Ндфл иностранных работников в 2021 году

- Какой код ставить в 3-НДФЛ

- 📸 Видео

Как рассчитывается фиксированный авансовый платеж

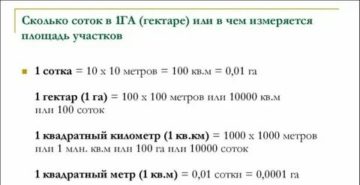

Исчисление и уплата в бюджет налога на доходы (НДФЛ) иностранных граждан производится в соответствии с указаниями ст. 227.1 НК РФ. В пунктах 2 и 3 данной статьи говорится о том, что мигрант производит уплату авансовых платежей за период действия выданного ему патента в сумме 1200 рублей в месяц. Размер платежа корректируется с учетом следующих коэффициентов:

| № п/п. | Название коэффициента | Величина коэффициента | Уточняющие сведения |

| 1 | Дефлятор | 1,729 | Устанавливает каждый год (1,729 – это на 2021 год),см. Приказ Минэкономразвития РФ от 30 октября 2021 № 595 |

| 2 | Региональный | Зависит от субъекта РФ, или1(если регион не установил свой коэффициент) | Утверждается большинством субъектов РФ, на календарный год. Коэффициент отражает региональные особенности рынка труда. |

| Региональный коэффициент в регионах (примеры) | Расчет фиксированного платежа в регионе | Размер фиксированного платежа в регионе | |

| Москва – 2,4099 | 1200 р. х 1,729 х 2,4099 | 5 000 рублей | |

| Санкт-Петербург – 1,8315 | 1200 р. х 1,729 х 1,8315 | 3 800 рублей | |

| Нижегородская область | 1200 р. х 1,729 х 2,06 | 4 274 рубля |

Мигрант должен уплачивать фиксированные платежи в том регионе, в котором он работает по патенту. Оплачивается время действия патента до даты начала срока, на который выдается/продлевается/переоформляется патент.

Рассмотрим особый случай. Допустим, иностранец оформил патент впервые в 2021 году, внес авансовый платеж с принятием во внимание коэффициента-дефлятора, который действовал на протяжении 2021 года. Затем МВД продлевает патент до 01.01.2021 г., и срок действия документа истекает в 2021 году.

Получается, что время действия патента относится к разным налоговым периодам. В таком случае применяется дефлятор, который действовал на момент внесения авансового платежа. Проводить перерасчет сумм фиксированных авансовых платежей не нужно. См.

Письмо ФНС от 22 января 2021 № ГД-4-11/926@.

Важно! Если сумма уплаченного фиксированного взноса за налоговый период оказывается больше суммы НДФЛ к уплате за аналогичный налоговый период (календарный год), работодатель может учесть образовавшуюся разницу в момент уменьшения размера налога в будущем месяце этого же налогового периода.

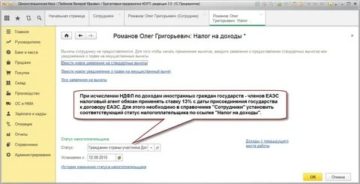

Уменьшение НДФЛ на фиксированный авансовый платеж (НДФЛ с иностранных работников на патенте)

Важно! Иностранный сотрудник сам оплачивает авансовый платеж по налогу на доходы физических лиц (НДФЛ) в момент получения патента на работу впервые или при переоформлении документа. Работодатель не имеет права брать на себя такую обязанность, согласно п. 1 ст. 45 НК РФ, п. 1 ст. 227.1 НК РФ, указаниям Письма Минфина России от 2 апреля 2015 № 03-05-05-03/18346.

В соответствии с п. 1 ст. 13.

3 Федерального закона от 25 июля 2002 № 115-ФЗ, работодатель вправе взять на предприятие только иностранных граждан, прибывших в РФ в безвизовом режиме, которые находятся в России в статусе временно пребывающих и перед официальным трудоустройством оформили патент (документ, разрешающий работу по найму, утвержденный Приказом ФМС от 8 декабря 2014 № 638).

Работодателю (и его бухгалтеру, в частности) необходимо учитывать тот факт, что патент имеет ограниченный срок действия, который тем больше, чем за более длительный период иностранец уплатил фиксированный авансовый платеж по НДФЛ (п. 5 ст. 13.

3 Федерального закона от 25 июля 2002 № 115-ФЗ, п. 2 ст. 227.1 НК РФ). Уплата производится пропорционально полным месяцам. А величина платежа варьируется в зависимости от субъекта РФ, на территории которого иностранец оформляет документ и собирается трудоустраиваться (п.

3 ст. 227.1 НК РФ).

Наниматель в момент выплаты иностранному сотруднику заработной платы и исчисления суммы налога на доходы физлиц, может учесть авансовый платеж, совершенный его работником при оформлении/продлении патента и уменьшить размер НДФЛ.

При этом учитывается исключительно авансовый платеж, который был уплачен мигрантом в течение срока действия патента, относящегося к текущему календарному году, т.е. текущему налоговому периоду. Об этом говорится в ст. 216 НК РФ, п. 6 ст. 227.

1 НК РФ, в Письме ФНС России от 16 марта 2015 № 3Н-4-11/4105.

Важно! С 2015 года, вне зависимости от того, каков срок пребывания иностранного гражданина в России, его доходы должны облагаться налогом (НДФЛ) по ставке 13%, если он трудоустроен на основании патента. См. п. 3 ст. 224 НК РФ, ст. 227.1 НК РФ.

https://www.youtube.com/watch?v=VNsG6S9ND88

Оформление такого “вычета” по НДФЛ осуществляется в соответствии со следующим алгоритмом:

| Этап | Действия со стороны работодателя | Уточнение |

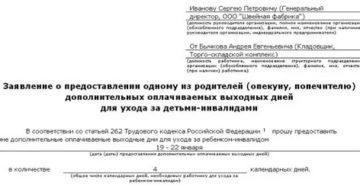

| 1 | Попросить иностранного сотрудника составить заявление о налоговом вычете (форма произвольная) | Если работодатель постоянно нанимает на работу иностранных работников на патенте, целесообразно разработать форму заявления и выдавать “заготовку” при необходимости (пример заявления см. под таблицей). |

| 2 | Взять у иностранного работника оплаченные квитанции и отксерокопировать их | Во-первых, копии квитанций будут основанием для вычета. Во-вторых, наличие квитанций придаст уверенность в подлинности патента. |

| 3 | Обратиться в “родную” ИФНС, подать заявление о необходимости получения уведомления, которое подтверждает наличие возможности уменьшить размер НДФЛ на фиксированные платежи в текущем году | Заявление следует написать по рекомендованной налоговыми органами форме (см. Приложение № 1 к Письму ФНС от 19 февраля 2015 № БС-4-11/2622). Рекомендуется подавать документ, когда в наличие имеются заявление работника и квитанции (лучше приложить их копии к заявлению). |

| 4 | Дождаться специального уведомления от ФНС, разрешающего вычет(уведомление утв. Приказом ФНС от 17 марта 2015 № ММВ-7-11/109@) | Если соблюдены следующие 2 условия, уведомление направят в течение 10 раб. дней с момента подачи заявления:

(п. 6 ст. 227.1 НК РФ, п. 6 ст. 6.1 НК РФ) |

| 5 | Произвести вычет по НДФЛ в ближайшую выплату в пользу иностранного работника | До того момента, пока не поступит уведомление от ФНС, засчитывать авансовые платежи закон не позволяет! |

Заявление от иностранного работника на оформление вычета по налогу на доход физических лиц в счет уплаченных авансовых платежей при оформлении/продлении патента может выглядеть следующим образом:

Генеральному директору ООО “ЮниСэнд”

Емельяненко П.Р.

от Муродова Содикжона Алижоновича

ЗАЯВЛЕНИЕ

Прошу уменьшать НДФЛ, удерживаемый из моей заработной платы за 2021 год, на суммы уплачиваемых мною фиксированных авансовых платежей на основании представленных квитанций об оплате патента за период его действия в 2021 году.

Дата 15 июля 2021 года Подпись ______________ (С.А. Муродов)

Пример уменьшения НДФЛ за счет авансовых платежей за патент

Работодатель из Санкт-Петербурга подписал договор ГПХ с иностранцем на период действия патента. Патент иностранного сотрудника оформлен на срок с 1 апреля 2021 года по 30 июня 2021 года. Величина фиксированного авансового платежа составил 3800 р. х 3 мес. = 11400 рублей. Зарплата сотрудника составляет 42 000 рублей.

| Месяц | Зарплата | НДФЛ(2 х 13%) | Остаток авансового платежа на начало месяца | НДФЛ к уплате(3-4) | Остаток АП, перенос на будущий месяц(4-3) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 04.2021 | 42 000 | 5460 | 11400 | 0 | 5940 |

| 05.2021 | 42 000 | 5460 | 5940 | 0 | 480 |

| 06.2021 | 42 000 | 5460 | 480 | 4980 | 0 |

Распространенные ошибки по теме “Удержание налога на доходы с иностранных работников в 2021 году”

Ошибка: Работодатель подал заявление в ИФНС на оформление вычета по НДФЛ иностранному сотруднику в счет уплаченных им авансовых платежей при “покупке” патента. Не дождавшись уведомления о позволении совершать вычеты, наниматель уменьшил НДФЛ с ближайшей зарплаты мигранта.

https://www.youtube.com/watch?v=UkbBak9-p4k

До тех пор, пока ИФНС не пришлет уведомление о возможности налогового вычета, работодатель иностранного сотрудника не имеет права на уменьшение суммы НДФЛ с заработной платы мигранта. Даже в том случае, если уведомление не приходит в течение длительного периода времени.

Ошибка: Работодатель, предприятие которого зарегистрировано в Санкт-Петербурге, берет на работу иностранного гражданина, оформившего патент в Московской области.

Иностранный гражданин должен осуществлять трудовую деятельность на территории того региона, в котором он оформил патент. Если работа будет найдена в другом субъекте РФ, патент придется переоформлять.

Ответы на часто задаваемые вопросы по теме “НДФЛ с иностранных работников в 2021 году (работающих по патенту)”

Вопрос: Будет ли возвращена или засчитана в счет будущих периодов сумма авансовых платежей за период действия патента, превышающая сумму НДФЛ по итогам налогового периода?

Ответ: Нет. Если сумма уплаченных авансовых платежей за период действия патента в течение календарного года оказывается больше суммы НДФЛ по итогам этого налогового периода, разница не будет возвращена или зачтена в будущих налоговых периодах – она “сгорает”.

Вопрос: Зависит ли налоговая ставка по НДФЛ от налогового статуса работника?

Ответ: Нет. Даже если сотрудник не является резидентом РФ, ставка по НДФЛ составит 13%, как для граждан России.

Видео:Сумма налога по патенту в 2021-м году для иностранных граждан.Скачать

Ставка Ндфл Для Осужденных Иностранных Граждан В 2021 Году По Патенту

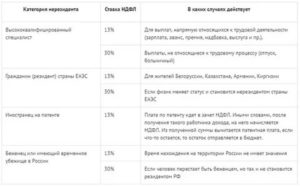

Мигрантам из стран — участников Евразийского экономического союза сюда входят Армения, Белоруссия, Казахстан и Киргизия , патент теперь не требуется.

Если посмотреть статистику по трудовым мигрантам, то в году на миграционный учет в России было поставлено 17,8 млн человек. При этом за тот же год было оформлено всего 1,67 миллиона патентов для иностранцев.

Минимальная стоимость патента определена Налоговым кодексом и составляет 1,2 тыс.

Впрочем, привлечь в Россию высокооплачиваемых иностранных работников эти меры вряд ли помогут,.

Исключения касаются, в частности, граждан, осуществляющих юридическую практику, переселенцев, беженцев, работающих по найму у физлиц по системе трудового патента и т.

Так, трудовой мигрант может получить льготную ставку, не имея статус российского резидента, если получит патент и устроится на работу у физлица, говорит Жарский.

Возврат НДФЛ по патенту иностранному работнику

Иностранные граждане, осуществляющие трудовую деятельность на территории Российской Федерации, уплачивают подоходный налог. Это требование Налогового кодекса.

Только работая легально и уплачивая налоги, можно рассчитывать на возврат НДФЛ.

Процесс возврата не вызовет затруднений при наличии разрешительных документов на работу, а также подтверждающих наличие трудовых отношений с работодателем.

В 2021 году сохранился порядок, действовавший ранее. Иностранный работник может оформить вычет лично, обратившись в налоговую службу. Или подать заявление работодателю, который подготовит документацию для передачи в налоговые органы.

Как рассчитать НДФЛ работника-иностранца

Пожалуй, самый простой и верный способ получить возмещение излишне уплаченного НДФЛ по патенту иностранного гражданина – обратиться к в отдел кадров или в бухгалтерию работодателя. Сотрудники этих подразделений точно знают, что и как нужно делать. Они подготовят все необходимые бумаги и передадут их в ведомство.

Давайте остановимся подробнее на вышеупомянутой ситуации, когда мигрант платит налог дважды. Обратите внимание: это относится исключительно к тем иностранным гражданам, кто получил патент и успешно им воспользовался, то есть трудоустроился.

https://www.youtube.com/watch?v=V-LiggylVZU

Рекомендуем прочесть: Отдельная Строка Одн В Квитанциях В 2021 Пермь

Ндфл для иностранцев с патентом 2021 год

Тэра , «В соответствии с п. 6 ст. 227.1 НК РФ общая сумма налога с доходов иностранного работника исчисляется налоговым агентом и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных иностранцем за период действия патента применительно к соответствующему налоговому периоду . «

В соответствии с п. 6 ст. 227.1 НК РФ общая сумма налога с доходов иностранного работника исчисляется налоговым агентом и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных иностранцем за период действия патента применительно к соответствующему налоговому периоду.

Фиксированные авансовые платежи в справке 2-НДФЛ

При уплате фиксированных сумм налога за патент иностранцы могут воспользоваться возможностью уменьшить размер удерживаемого НДФЛ по месту работы. Для этого надо обратиться с заявлением к работодателю, приложив к ходатайству копии платежных документов (чтобы удостоверить сумму фактически проведенных платежей).

Наниматель, обратившись с соответствующим заявлением и документами в налоговую о подтверждении возможности зачета (его форма утв. Приказом от 13.11.2015 г. № ММВ-7-11/512), получает уведомление из ФНС, подтверждающее наличие права на проведение корректировки налоговых обязательств по конкретному сотруднику-иностранцу.

Например, на предприятии в Республике Крым работает гражданин Китая. Он оплатил стоимость патента на работу за 12 месяцев. Его ежемесячный заработок составляет 35 800 руб., в июле доход состоял из отпускных, начисленных в сумме 33 650 руб. НДФЛ с доходов иностранного работника удерживается по ставке 13% (п. 3 ст.

224 НК РФ) с учетом стандартного вычета на двоих детей, предоставляемого ему как налоговому резиденту (право на эту льготу сохранялось в январе-сентябре, после чего был превышен лимит доходов).

При оформлении справки 2-НДФЛ, сумма фиксированных авансовых платежей и размер итоговых налоговых обязательств перед бюджетом отражаются следующим образом:

Ставка ндфл для иностранных граждан в 2021 году по патенту

Осуществить новый вход? Задавать вопросы и отвечать на них могут только зарегистрированные пользователи Авторизуйтесь или Зарегистрируйтесь. Получите доступ и продолжите чтение. Подтверждение пробного доступа. СМС с кодом отправлено на ваш номер телефона.

Пробный доступ получен! На ваш email отправлено письмо. Для активации доступа, перейдите по ссылке из письма. Прислать новый код. Журнал и сервисы для бухгалтеров Подписаться на журнал Получить демодоступ к журналу Задать вопрос специалисту Связаться с нами.

Мы постараемся исправить найденную вами ошибку в ближайшее время. Если вы уже подписаны на журнал, авторизуйтесь или активируйте код доступа с карты подписчика. Если хотите оформить подписку, заполните заявку.

Пожалуйста, введите корректный электронный адрес. Извините, неверный email или пароль. Невозможно завершить сессию, открытую на первом устройстве. Запомнить логин. Восстановить пароль. Подписаться на новостную рассылку.

Пользователь с таким логином и паролем уже вошел на сайт.

Рекомендуем прочесть: Будет Ли Повышение Пенсии В Августе 2021

Сколько платит налог иностранный гражданин

Расчет по страховым взносам — 5% не уплаченных в срок взносов, подлежащих уплате по расчету за последние три месяца, за каждый полный или неполный месяц просрочки. Максимальный штраф — 30% не уплаченных в срок взносов, минимальный — 1 000 руб.

Видео:Как иностранцу вернуть налог НДФЛ по патенту? | Договор78Скачать

Как платить налоги за иностранца на патенте

Количество просмотров 13097 10 Декабря 2021

Иностранцы, которые трудятся в России у работодателя или физлица, часто платят налог на доходы в особой форме – в виде стоимости патента. Сумма патента для иностранных граждан зависит от региона, где они трудятся.

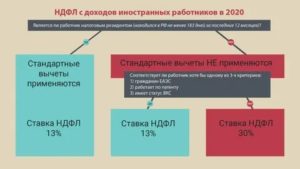

Налог на доходы (НДФЛ) с зарплаты иностранца, который трудится на основании патента, считается по ставке 13%. От его статуса — резидент или нерезидент, ставка налога не зависит.

Статус иностранца влияет на вычеты. Вычеты представляются только тому, кто является резидентом РФ.

По общему правилу налоговыми резидентами признаются физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Основания для уменьшения НДФЛ

Работодатель может уменьшить НДФЛ на фиксированные авансовые платежи, уплаченные работником по патенту за этот же год.

Для этого нужны следующие документы:

| 1 | Заявление работника об уменьшении налога и платежный документ об уплате фиксированного платежа | Образец заявления можно скачать. |

| 2 | Уведомление из ИФНС, подтверждающее право работодателя в отношении конкретного мигранта уменьшить налог | Необходимо направить в налоговый орган форму (КНД 1110055) вместе с копией заявления работника и квитанцией об уплате (из п. 1 текущей таблицы) |

Уведомление можно получить только за текущий год. В следующем году нужно обратиться за новым уведомлением.

Пример.

|

Как уменьшить налог?

Для уменьшения НДФЛ нужно сделать следующее.

- Собрать необходимые документы.

- Рассчитать сумму налога по ставке 13%. При этом вычеты по НДФЛ (стандартные, имущественные и социальные) предоставляются только резидентам. Если работник в начале года был налоговым нерезидентом, а затем, например, в июне, стал резидентом, то ему могут быть представлены вычеты, а также произведен перерасчет налога с начала года.

- Фактически уменьшить НДФЛ на фиксированные авансовые платежи, уплаченные работником за период действия патента, приходящийся на текущий год. Налог, перечисленный в бюджет с начала года до получения уведомления, нужно вернуть работнику в обычном порядке.

Пример расчета НДФЛ при смене налогового статуса.

|

Если по итогам года сумма уплаченного за этот год фиксированного платежа окажется больше, чем сумма НДФЛ, удержанная из дохода работника за год, то незачтенный остаток авансового платежа не переносится на следующий год и не возвращается физическому лицу.

Как заполнить форму 2-НДФЛ?

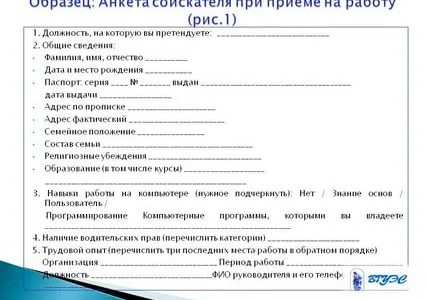

При заполнении 2-НДФЛ на иностранца, который работает по патенту, нужно обратить внимание на следующее.

https://www.youtube.com/watch?v=MFcZXsnPZqw

В поле «Статус плательщика» нужно указать – 6.

В разделе «Общие суммы дохода и налога» в соответствующем поле нужно отразить сумму уплаченных иностранцем фиксированных авансовых платежей, на которую был уменьшен налог.

Если платежи по патенту превысили налог, рассчитанный с дохода иностранца, в поле «Сумма фиксированных авансовых платежей» – ставиться сумма исчисленного налога, в полях «Сумма налога удержанная», «Сумма налога перечисленная», «Сумма налога, излишне удержанная налоговым агентом», «Сумма налога, не удержанная налоговым агентом» – указывается ноль.

Образец заполнения справки 2-НДФЛ для иностранца на патенте

Как заполнить расчет 6-НДФЛ?

Работодатели должны включить данные по иностранцам, которые работают на основании патента, в расчет по форме 6-НДФЛ.

По строке 040 – отражается сумма исчисленного налога, в эту сумму нужно включить НДФЛ с иностранцев на патенте.

По строке 050 — указывается общая сумма фиксированных авансовых платежей по иностранцам на патенте, которая уменьшает НДФЛ. Эта сумма не должна превышать общую величину исчисленного налога.

В строках 100 и 130 – заполняется дата фактического получения дохода и сумма фактически полученного дохода.

В строках 110, 120 и 140 – по таким работникам проставляются нули, поскольку налога к удержанию и перечислению нет.

Пример заполнения расчета 6-НДФЛ со сведениями об иностранце на патенте

Должны ли иностранцы на патенте сдавать форму 3-НДФЛ?

Иностранному гражданину, работающему в России по трудовому договору на основании патента, нужно сдать форму 3-НДФЛ, если:

- он работал по найму у физических лиц для личных, домашних и иных подобных нужд и сумма уплаченных фиксированных авансовых платежей за год меньше общей суммы НДФЛ;

- патент аннулирован.

Как платить налоги за иностранца на патенте

Иностранцы, которые трудятся в России у работодателя или физлица, часто платят налог на доходы в особой форме – в виде стоимости патента. Сумма патента для иностранных граждан зависит от региона, где они трудятся.

Налог на доходы (НДФЛ) с зарплаты иностранца, который трудится на основании патента, считается по ставке 13%. От его статуса — резидент или нерезидент, ставка налога не зависит.

Статус иностранца влияет на вычеты. Вычеты представляются только тому, кто является резидентом РФ.

По общему правилу налоговыми резидентами признаются физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Видео:Как заполнить уведомление на уменьшение налога по патентуСкачать

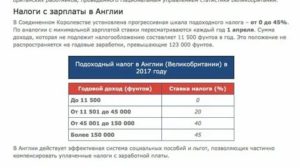

Новое в НДФЛ в 2021 году: изменения ставки налога на доходы

Изменения НДФЛ в 2021 году вновь затрагивают работу бухгалтера, производящих расчёт отчислений за трудоустроенных на предприятии работников как из числа граждан России, так и налогоплательщиков — иностранных граждан. Какие ставки изменились на 2021 год при расчёте подоходного налога, какие доходы работников считать по новым правилам.

Основная задача рассмотреть, имеются ли новые изменения при расчётах подоходного налога в 2021 году для иностранных граждан резидентов и нерезидентов. Сколько нужно заплатить в бюджет Российской Федерации мигранту. Имеет ли иностранец право на возврат подоходного налога. Расчёт 4 НДФЛ с иностранного гражданина, работающего по патенту.

Что такое НДФЛ простыми словами, расшифровка

если говорить простыми словами, понятными человеку, не являющемуся бухгалтером,

Аббревиатура НДФЛ расшифровывается, как налог на доходы физических лиц — это сумма денежных средств в определённом проценте, взимаемая с физического лица при получении дохода от любых источников. Определены льготные категории доходов, не облагаемые подоходным налогом.

Налогоплательщиком НДФЛ является

- как россиянин, так и иностранный гражданин из другого государства вне зависимости от статуса — физическое лицо, пребывающий на территории Российской Федерации не менее 183 дней в течение года.

- Как россияне, так и иностранцы, находящиеся в России более 183 дней, являются налоговыми резидентами.

- Физическое лицо, имеющее источник дохода в РФ, обязано платить НДФЛ вне зависимости от нахождения на территории РФ .

Налоговым резидентом человека признают не по календарному году, а именно по 12 месяцам подряд, начинаться они могут с любого числа любого месяца. Смотрим пункт 2 статьи 207 Налогового Кодекса РФ.

https://www.youtube.com/watch?v=N22alJbIJhc

Сразу определим, с каких доходов не взимается налог в 2021 году: получатели социальных выплат освобождаются от уплаты НДФЛ.

- Компенсация от государства. Относятся государственные компенсационные выплаты по любым программам, в числе которых (например, Программа переселения соотечественников из Казахстана в Россию), компенсация утерянного жилья.

- Наследство или доход путем дарения, полученное иностранным гражданином в России.

- Алименты.

- Пенсии, стипендии или гранты.

- Государственные пособия (как вариант пособие по уходу за ребенком, по родам и беременности).

- Материнский капитал, полученный по Сертификату, входит в категорию льготных выплат и не требует уплату подоходного налога. Сегодня выплаты материнского капитала переселенцам по Программе переселения соотечественников из Казахстана, Узбекистана и других государств находятся на контроле детского омблсмена.

- Оплата экзамена на соответствие профессиональному стандарту.

Налог с зарплатной платы в 2021 году в процентах — текущие ставки НДФЛ для иностранных работников

В 2021 году ставка НДФЛ с заработной платы иностранного работника тоже находится в прямой зависимости от его налогового статуса.

Подоходный налог с зарплаты граждан — физических лиц налоговики облагают налогом по ставке НДФЛ 2021 которая напрямую зависит от статуса налогоплательщика, резидент он или нерезидент (англ. non-resident) РФ.

Сбор является обязательным для получивших зарплату, дивиденды, доход от вкладов и выигрышей.

Льготное налогообложение иностранного гражданина зависит от времени пребывания его на территории России. Именно в зависимости от количества дней иностранцем в РФ происходит расчёт подоходного налога т определяется правовой статус.

Период пребывания налогоплательщика более 183 календарных дней подряд, т.е. непрерывно, в течение текущих 12 месяцев в РФ означает получение статуса резидент РФ иностранцем, мигрантом. Время нахождения в частности, в России не прерывается на периоды его выезда за границу:

- для краткосрочного (менее шести месяцев) лечения или обучения;

- для исполнения трудовых или других обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья.

Период нахождении в стране менее 183 календарных дней даёт налогоплательщику получает статус нерезидента, кстати, как гражданину Российской Федерации, так и мигранту.

Иностранному гражданину, который меняет свой статус в течение года с нерезидента на резидента, производится перерасчет удержанного из зарплаты налога НДФЛ по ставке 13%. Налоговый статус уточняется бухгалтером предприятия — работодателя обязательно, на конец года, чтобы произвести перерасчёт НДФЛ по соответствующей шкале.

Налоговый статус применяется как к иностранцам, получающим доход в России, так и к гражданам Российской Федерации. Посчитать количество дней за требуемый период бухгалтер может на основании данных

- в загранпаспорте;

- в дипломатическом паспорте;

- в служебном паспорте;

- в паспорте моряка (удостоверении личности моряка);

- в миграционной карте;

- в проездном документе беженца и т. д.

Период пребывания в России отсчитывается начиная со дня прибытия (въезда) работника в страну. Дни отъезда и возвращения включаются в количество дней пребывания в стране. Данный порядок расчета подтверждают контролирующие ведомства (письма Минфина России от 7 октября 2010 г. № 03-04-06/6-245, ФНС России от 24 апреля 2015 г. № ОА-3-17/1702).

Контролировать фактическую продолжительность пребывания мигранта в России следует по состоянию на дату получения дохода (статья 223 НК РФ).

Для работающих сотрудников доказательством пребывания в России могут быть табели учета рабочего времени или справки с места работы, выданные на основании данных табелей (письма Минфина России от 27 июня 2012 г. № 03-04-05/6-782, ФНС России от 6 сентября 2021 г. № ОА-3-17/4086).

В 2021 году НДФЛ изменился незначительно и в процентах выражается следующим образом

| Налоговый статус иностранного сотрудника | Ставка НДФЛ |

| Налоговый резидент | 13 % (п. 1 ст. 224 НК РФ) |

| Налоговый нерезидент | 30 % (п. 3 ст. 224 НК РФ) |

Исключения (независимо от налогового статуса):

| 13 % (п. 3 ст. 224 НК РФ) |

Ндфл иностранного гражданина с патентом в 2021 году

Если иностранный гражданин оформил патент на работу в РФ, он должен ежемесячно платить за патент полную стоимость авансового платежа по НДФЛ, установленного на текущий календарный год.

https://www.youtube.com/watch?v=Fv6C7FlEUJc

Расчет подоходного налога мигранта на патенте производится бухгалтером по шкале в 13 процентов вне зависимости от налогового статуса. После заключения трудового договора зарплата мигранта облагается НДФЛ и удерживается работодателем, являющимся налоговым агентом

Внимание. НДФЛ, перечисленный иностранным работником при оформлении (продлении патента) в виде действующего авансового платежа, засчитывается бухгалтерией в счет уплаты НДФЛ с заработной платы.

Зачёт аванса можно получить так:

Написать Заявление на имя руководителя предприятия, в котором трудится. Бухгалтер на основании Заявления направит запрос в ФНС в виде справки — уведомления о праве на возмещение налога иностранным гражданином.

Разрешение от ФНС обязательно и «подстраховывает» работодателя от недобросовестного сотрудника, который ранее мог обратиться с просьбой о зачете авансового платежа к другому работодателю. Запрос в ИФНС оформляется на каждого сотрудника персонально, объединить всех мигрантов, трудящихся в вашей организации, в одно заявление нельзя.

Одновременно с запросом в ИФНС о возможности вернуть деньги за патент иностранному гражданину направляется Декларация 3-НДФЛ.

Полученное одобрение из налоговой инспекции является основанием для сотрудника финансовой службы работодателя провести вычет НДФЛ мигранту при работе по патенту.

Право на перерасчет НДФЛ 2021

Рассмотрим, как вернуть переплаченный НДФЛ при перерасчете. Полученный работодателем ответ из налоговой инспекции с одобрением запроса на перерасчёт НДФЛ означает возможность возврата части переплаченного авансовом налога.

Для начала налогового пересчета иностранному гражданину следует подготовить стартовый пакет документов с учётом рекомендаций ФНС.

- Личное заявление на возмещение налога на доходы физического лица — иностранного работника, работающего по патенту. Пока работник не представит заявление, зачесть уплаченный аванс по НДФЛ нельзя.

- Приложением к Заявлению должны быть копии платежный поручений (бланков), подтверждающих оплату авансового платежа в бюджет региона (района), где работодатель состоит на налоговом учете.

- Далее проводится расчет срока пребывания иностранца в РФ, который согласовывается на основе данных из базы учета между налоговыми и миграционными органами. В уведомление от налоговой службы имеется информация о периоде, который может быть пересчитан, чтобы вернуть излишне уплаченный НДФЛ по патенту иностранцу за прошлый налоговый период.

- В практике встречаются случаи, когда уплата НДФЛ в виде авансовых платежей для получения (продления) патента производится в разных налоговых периодах, в таких случаях применяйте коэффициенты-дефляторы, установленные на дату совершения платежа (письмо Минфина РФ от 02 февраля 2021 г. № 03-04-06/4981).

Декларация 3 НДФЛ: нужно ли сдавать 3-НДФЛ в 2021 году

Декларацию 3-НДФЛ должны подать физические лица, которые получили доходы сверх тех, по которым налог уже оплачен налоговым агентом (например, работодателем или заказчиком). Такая обязанность возложена на:

- физических лиц, не являющихся ИП (подп. 1 п. 1 ст. 228 НК РФ);

- ИП и лиц, занимающихся частной практикой (например, адвокатов, нотариусов) (п. 1 ст. 227 НК РФ);

- иностранных граждан, работающих по патенту в двух случаях: если общая сумма налога, который нужно уплатить, превышает размер уже уплаченных фиксированных платежей (только для иностранцев, трудящихся у физического лица для помощи в личных и домашних делах, в том числе если они покидают Россию до конца налогового периода) либо при аннулировании патента (п. 8 ст. 227.1 НК РФ).

По общему правилу, перечисленные лица обязаны подать налоговую декларацию по форме 3-НДФЛ в налоговую инспекцию в срок не позднее 30 апреля года, следующего за истекшим (а заплатить налог – не позднее 15 июля года, следующего за истекшим (п. 4 ст. 228 НК РФ).

Обстоятельства, при которых налогоплательщику 3-НДФЛ нужно подать, не дожидаясь окончания года, в котором был получен доход, описаны ниже:

- выезд иностранца, доходы от деятельности которого подлежат налогообложению, за пределы России (декларация представляется им не позднее чем за один месяц до выезда) (смотри пункт 3 статьи 229 Налогового Кодекса РФ)

- прекращение деятельности в качестве ИП или частной практики до конца налогового периода (декларация представляется в 5-дневный срок со дня прекращения такой деятельности.

Налогоплательщик вправе подать 3-НДФЛ для получения налоговых вычетов по своему усмотрению (п. 2 ст. 229 НК РФ).

Ндфл иностранных работников в 2021 году

Подоходный налог уплачивается в том же порядке, что и для российских граждан. Организация или индивидуальный предприниматель исполняют функции фискального агента: рассчитывают и перечисляют подоходный налог за сотрудника-иностранца.

Сроки перечисления средств в бюджет зависят от вида полученного дохода:

- оклад – в день совершения платежа по безналичному расчету или снятия наличных в банке;

- отпускные и листки нетрудоспособности – не позднее окончания месяца, в котором были выплачены соответствующие суммы;

- доход в натуральной форме – на следующий день после передачи сотруднику продукции (оказания услуги).

Организации, перечисляющие иностранным гражданам дивиденды, выполняют роль фискальных агентов. Они обязаны удержать и перечислить налог в госказну не позднее дня, следующего за выплатой дохода.

НДФЛ с доходов по ставке 15%

Ставку 15% применяют ко всем доходам физических лиц-нерезидентов, получающим выплаты в виде дивидендов от российских организаций.

https://www.youtube.com/watch?v=J6cvWKnZ738

Исключением считаются дивиденды и доходы иностранцев:

- специалистов высокой квалификации;

- иностранных граждан, работающих у физических лиц на основании патента по гражданско-правовому, либо трудовому договорам, либо прибывшим из страны, входящей в ЕАЭС

9% ставка НДФЛ 2021 (п. 5 ст. 224 НК РФ)

Ставку используют при определении величины налога со следующих доходов налоговых резидентов:

- проценты по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

- доходы учредителей доверительного управления ипотечным покрытием по сертификатам участия, выданным до 1 января 2007 года.

Вопросы из практики

Как пересчитать НДФЛ, когда сотрудник получил статус резидента России

Предположим, гражданин другого государства работает в БУ, являясь нерезидентом РФ. За период работы 2 месяца с начисленной заработной платы (т.е. дохода) бухгалтером удержано и перечислено в бюджет НДФЛ по ставке 30 процентов. По истечении 2 месяцев работы в бюджетном учреждении работник получает статус резидента.

Начисленная за следующий месяц зарплата подлежит налогообложению уже по ставке НДФЛ 13 процентов. Бухгалтер делает перерасчёт и зачёт из переплаты, которая образовалась после перерасчета.

Если образовался остаток переплаты, гражданин сможет вернуть его через налоговую инспекцию, представив декларацию по форме 3-НДФЛ и документы, подтверждающие получение им статуса резидента РФ (письмо Минфина России от 3 октября 2013 г. № 03-04-05/41061).

Какой код ставить в 3-НДФЛ

Рассмотрим коды вида доходов, проставляемые в налоговой декларации 3-НДФЛ иностранными гражданами. Указание кода вида дохода предусматривается в листах А и Б формы 3-НДФЛ, шифры кодов каждого из этих листов применяются разные.

Оба листа заполняются резидентом РФ и отражают сводные сведения о доходах, полученные физическим лицом из источников, расположенных

- лист А — на территории Российской Федерации;

- лист Б — за рубежом.

Коды вида дохода приведены в приложении 4 к Порядку, утвержденному приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671. Например, для доходов по трудовому договору (проще говоря, зарплаты) поставьте код «06».

- лист А — из приложения № 4 к Порядку заполнения 3-НДФЛ,

- лист Б — п. 7.2 текста Порядка.

📸 Видео

НДФЛ с иностранцев в 2021 годуСкачать

Налог по патенту в 2021 годуСкачать

Размер платежа по патенту в 2021 году [перезалив]Скачать

![Размер платежа по патенту в 2021 году [перезалив]](https://i.ytimg.com/vi/j9Is5_7Dpok/0.jpg)

Как платить НДФЛ с доходов иностранцу?Скачать

Уплата НДФЛ по патентуСкачать

ПАТЕНТ В 2021 ГОДУ. КАК ИЗБЕЖАТЬ ШТРАФОВ ПРИ НАЛОГОВОМ КОНТРОЛЕСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Нет трудового договора = аннулирован патентСкачать

Можно ли вернуть авансовый платеж по НДФЛ за патентСкачать

Прием сотрудника по патенту, учет авансовых платежей по НДФЛСкачать

ВСЁ ПРО ПАТЕНТ в 2023 году | Как МИГРАНТУ оформить патент, как продлить патентСкачать

Порядок возмещения НДФЛ по иностранцам на патентеСкачать

Как вернуть деньги за патентСкачать

Система налогообложения ПАТЕНТ 2021 | ИП на Патенте в регионах | Изменения в патентной системеСкачать

ИСЧИСЛЕНИЕ НДФЛ С ДОХОДОВ РАБОТНИКА-ИНОСТРАНЦА НА ПАТЕНТЕСкачать

Имущественные налоги 2020, патент и страховые взносы 2021, декларация УСН 2020, НДФЛ 2021Скачать

Cовмещение патента и УСН | Как совмещать УСН и патент? И нужно ли?Скачать