Однако в декабре 2021 года глава Государственной налоговой службы Сергей Верланов заявил, что в 2021 году правительство планирует снизить ряд налогов и ввести дифференцированную шкалу налогообложения.

Кроме того, Комитет по вопросам молодежи и спорта внес на рассмотрение Верховной Рады законопроект №2250-1, в котором предлагается установить нулевую ставку НДФЛ для налогоплательщиков, не достигших 27-летнего возраста, а также освободить от налогообложения прибыль предприятий и организаций, в которых количество официально трудоустроенных внутренне перемещенных лиц и/или лиц, которые не достигли 27-летнего возраста, составляет не менее 50% работников.

Реализация этой идеи может стимулировать работодателей принимать на работу молодых специалистов, а также повысить уровень заинтересованности молодежи в работе на территории Украины и уровень занятости в этой возрастной категории.

- Категории плательщиков подоходного налога в Украине

- Какой подоходный налог в Украине в 2021 году?

- Ндфл для пенсионных выплат

- Какие доходы не облагаются налогом?

- Что нового по НДФЛ в 2021 году?

- Кто будет уплачивать этот налог?

- Некоторые особенности этого налога

- Ставка налога и облагаемые виды налогов

- Какие изменения ожидаются в 2021 году?

- Вопрос льгот

- Когда нужно предоставлять отчетность?

- Ставки Подоходного Налога 2021 Украина

- Подоходный налог — 2021 в Украине

- Подоходный налог в Украине в 2021 году: ставки НДФЛ

- Налоговая социальная льгота – 2021: за кем осталось право на нее

- НДФЛ — 2021 (Украина)

- Подоходный налог

- Налогообложение денежных доходов физических лиц в 2021 году

- Налог на депозит 2021

- Действительно ли в Украине самые высокие налоги?

- Подоходный налог в Украине в 2021 году: ставки НДФЛ

- Ндфл 2021: что изменилось?

- Кто платит: группы и виды плательщиков подоходного налога в Украине

- Актуальные размеры НДФЛ

- «Свободные» от НДФЛ доходы

- Ндфл 2021: перечень льгот и освобождение от его уплаты

- Как рассчитать подоходный налог: несколько основных примеров

- 📹 Видео

Категории плательщиков подоходного налога в Украине

В настоящее время НДФЛ обязаны платить все физические лица, получающие доход. Возраст, пол и другие подобные нюансы не влияют на уплату НДФЛ.

Плательщиков НДФЛ можно разделить на 3 группы:

- резиденты – граждане Украины, лица, не имеющие гражданства какой-либо страны, а также граждане зарубежных стран, которые проводят на территории Украины как минимум 183 дня за календарный год;

- нерезиденты – физлица, проживающие или находящиеся в Украине менее 183 дней в году, но осуществляющие здесь хозяйственную или профессиональную деятельность, приносящую им доход;

- налоговые агенты – работодатели, начисляющие, удерживающие и уплачивающие подоходный налог с доходов наемных работников.

Лица-резиденты уплачивают подоходный налог, исходя из суммарного дохода за календарный год, вне зависимости от того, где они заработали эти деньги — в пределах или за пределами Украины. Нерезидент платит подоходный налог с тех доходов, которые получил от деятельности, проводимой на территории Украины. Нерезиденты, наделенные дипломатическими привилегиями, не обязаны платить НДФЛ.

Какой подоходный налог в Украине в 2021 году?

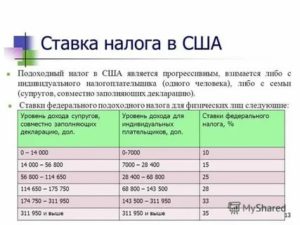

Практически все виды доходов с 2021 года облагаются базовой ставкой НДФЛ 18%, однако в некоторых случаях ставка может быть снижена до 5%. Существуют и другие исключения. В таблице ниже указаны ставки налога на основные виды доходов и пункты в НКУ, определяющие их.

| Заработная плата | 18% | 167.1 |

| Прочие поощрительные и компенсационные выплаты, которые начисляются плательщику в связи с трудовыми отношениями и по гражданско-правовым договорам | 18% | 167.1 |

| Суммы пенсий (включая сумму их индексации, начисленную в соответствии с законом) или ежемесячного пожизненного денежного содержания, если их размер превышает 10 размеров прожиточного минимума для лиц, утративших трудоспособность (в расчете на месяц), установленного на 1 января отчетного налогового года | 18%суммы превышения | 164.2.19 |

| Пенсии из иностранных источников, согласие на обязательность которых предоставлено ВРУ, и которые подлежат налогообложению в стране их выплаты | 18% | 164.2.19 |

| 60% суммы одноразовой страховой выплаты по договору долгосрочного страхования жизни в случае достижения застрахованным лицом определенного возраста, обусловленного в страховом договоре, или окончанием срока действия договора | 18% | 170.8.2 |

| Стипендия, выплачиваемая из бюджета ученику, студенту, ординатору, аспиранту или адъюнкту (в сумме превышения над значением прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) | 18% | 165.1.26 |

| Доходы, полученные физическим лицом – предпринимателем от осуществления хозяйственной деятельности | 18% | 177.1 |

| Доходы граждан, полученные от осуществления независимой профессиональной деятельности | 18% | п.178.2 |

| Суммы излишне потраченных средств, полученных на командировку или под отчет, и не возвращенных в установленный срок | 18% | 170.9 |

| Доходы от предоставления недвижимости в аренду (субаренду), жилищный наем (поднаем) | 18% | 170.1 |

| Инвестиционный доход от проведения налогоплательщиком операций с ценными бумагами, деривативами и корпоративными правами, выпущенными в отличных от ценных бумаг формах (кроме дохода от операций, отмеченных в пп. 165.1.2 и 165.1.40 НКУ) | 18% | 170.2 |

| Доход за сданный утиль драгоценных металлов (кроме дохода, полученного за утиль драгоценных металлов, проданный НБУ) | 18% | 164.2.18 |

| Процент на текущий или депозитный банковский счет | 18% | 167.5.1 |

| Процент на вклад (депозит) в кредитных союзах | 18% | 167.5.1 |

| Доход по ипотечным ценным бумагам (облигациям и сертификатам) | 18% | 167.5.1 |

| Дивиденды по акциям и корпоративным правам, начисленные резидентами – плательщиками налога на прибыль предприятий (кроме доходов по акциям и/или инвестиционным сертификатам, выплачиваемых институтами совместного инвестирования) | 5% | 167.5.2 |

| Дивиденды по акциям и/или инвестиционным сертификатам и корпоративным правам, начисленные нерезидентами, институтами совместного инвестирования, а также резидентами – неплательщиками налога на прибыль предприятий | 9% | 167.5.4 |

| Роялти | 18% | 170.3.1 |

| Доход от продажи в течение отчетного года более чем одного объекта недвижимости из указанных в п. 172.1, а также доход от продажи объекта недвижимости, не отмеченного в п.172.1 | 5% | 172.2 |

| Доход от продажи (обмена) объекта незавершенного строительства | 5% | 172.2 |

| Доход от продажи (обмена) в течение отчетного года двух и более объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда) | 5% | 173.2 |

| Наследство, полученное любым наследником от наследодателя – нерезидента, и любой объект наследства, которое наследуется наследником – нерезидентом | 18% | 174.2.3 |

| Стоимость любого объекта наследства, полученного наследниками, которые не являются членами семьи наследодателя первой степени родства | 5% | 174.2.2 |

| Иностранные доходы | 18% | 170.11.1 |

Ндфл для пенсионных выплат

В 2021 году льгота НДФЛ для украинских пенсионеров пока не была предусмотрена, а, значит, налог будут взимать по тем же правилам, что и в 2021 году.

https://www.youtube.com/watch?v=0OfHqoUC3TU

Налогообложению подлежат те пенсии, размер которых равняется или выше десяти прожиточных минимумов нетрудоспособных граждан. Прожиточный минимум для лиц, утративших трудоспособность, с 1 января 2021 года по 1 июля 2021 года будет составлять 1638 грн., значит, НДФЛ будет начисляться на пенсию в 16380 грн или больше.

Для пенсий, которые граждане Украины получают из зарубежных источников, действует стандартная ставка. Тем не менее, если такие пенсии облагаются налогом в стране их выплаты, то уплачивать НДФЛ еще и в Украине не нужно.

Какие доходы не облагаются налогом?

Не уплачивается налог на:

- унаследованное имущество, если получатели наследства являются наследниками 1-й и 2-й очереди, согласно п.3 ч.1 закона о внесении изменений в некоторые законодательные акты Украины (относительно некоторых вопросов наследования) №5141;

- имущество, наследуемое инвалидами I гр., детьми-сиротами, детьми, лишенными родительской опеки и детьми-инвалидами;

- денежные сбережения, помещенные до 02.01.1992 в учреждения Сбербанка СССР и государственного страхования СССР, действовших на территории Украины, либо в государственные ценные бумаги, а также денежные сбережения граждан Украины, помещенные в учреждения Ощадбанка Украины и бывшего Укргосстраха в течение 1992–1994 гг., погашение которых не состоялось;

- доход от продажи (обмена) в течение отчетного года одного из объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда);

- доход от продажи (обмена) не чаще, чем один раз в течение отчетного года жилого дома, квартиры или их части, комнаты, садового (дачного) дома, а также земельного участка, и при условии пребывания такого имущества в собственности плательщика налога свыше 3 лет;

- дивиденды, начисленные в виде акций (частей, паев), эмитированных юрлицом-резидентом, при условии, что такое начисление не изменяет частей участия всех акционеров (владельцев) в уставном фонде эмитента, и в результате которого увеличивается уставный фонд эмитента на совокупную стоимость начисленных дивидендов;

- пенсии, назначенные участникам боевых действий в период Второй мировой войны, инвалидам войны и лицам, на которых распространяется действие ст.10 Закона Украины «О статусе ветеранов войны, гарантии их социальной защиты»;

- средства, аннулированные кредитором по кредиту на покупку единственного жилья (ипотечному), взятому гражданином Украины в иностранной валюте (реструктуризация ипотечных кредитов).

Особо выделены в Налоговом Кодексе пункты о налогообложении доходов лиц – представителей международных организаций, которые проводят работу и воплощают в жизнь программы по улучшению энергосбережения и энергоэффективности.

Не облагаются налогом:

- средства, предоставленные плательщику НДФЛ официально действующей в Украине международной организацией для проведения на территории Украины мер по энергетической эффективности и энергосбережению, предусмотренных программами этой организации;

- средства, полученные плательщиком от финансовой организации или фонда для финансирования программ развития энергетической эффективности и энергосбережения при реализации проектов этой организации или фонда.

Видео:Налоги в Украине 2021. Сколько мы платим государству! Экономика Украины. Бюджет Украины 2021Скачать

Что нового по НДФЛ в 2021 году?

Подоходный налог – это один из основных налогов, благодаря которым ежемесячно наполняется украинский бюджет. Он исчисляется в процентах от общей прибыли физического или юридического лица.

Особенность подоходного налога заключается в том, что он максимально сообразуется с платежеспособностью налогоплательщика. В Украине проводятся реформы в финансовой сфере, которые коснулись и НДФЛ.

Часть изменений все еще рассматривается депутатами, но стоит знать, что именно будет с НДФЛ в 2021 году в Украине.

Кто будет уплачивать этот налог?

В этом пункте никаких изменений не ожидается.

Поскольку НДФЛ установлен на общегосударственном уровне, он и дальше будет взиматься с прибыли физических лиц, которые могут обеспечивать самих себя.

Обязательным условием является официальное трудоустройство и официальное получение заработной платы. За сокрытие подобной информации предусматривается административная и уголовная наказуемость.

Итак, изменения в 2021 году в Украине предусматривают, что все налогоплательщики и дальше будут разделяться на три основные группы. Каждая группа имеет свои обязательства, которые закрепляются на законодательном уровне. Вот эти группы:

- Резиденты Украины. Суда входят все физические лица, которые имеют украинское гражданство, на постоянной основе проживают в стране. Обязательным условием является отсутствие гражданства любой другой страны.

- Нерезиденты Украины. Это лица, которые являются гражданами других стран, но работают и проживают в Украине, ведут трудовую деятельность и имеют стабильный доход.

- Налоговые агенты. Суда входят лица, которые выполняют обязанности по начислению налогов, удержанию их с доходов налогоплательщика и перечислению налогов в государственную казну.

Сам размер налога на доходы физических лиц в Украине в 2021 году корректируется в зависимости от того, к какой категории относится плательщик.

Допустим, при начислении подоходного налога для резидента, учитывается общая прибыль за год. А нерезиденты исчисляют средства только с той части дохода, которая была получена на территории Украины.

НДФЛ могут не уплачивать лица, которые являются нерезидентами и у них есть особые дипломатические привилегии.

Некоторые особенности этого налога

Есть ряд основ, о которых должно быть известно каждому плательщику. Они частично раскрывают механизм, по какому начисляются и уплачиваются налоги на зарплату.

- Существует унифицированная ставка, которая равняется 18%. Эта величина была установлена ы 2021 году, но есть случаи, когда ставка изменяется. Подоходный налог не уплачивается, если физическое лицо получает низкий доход. Сама ставка постоянно обсуждается, ведь она является причиною утраты львиной доли прибыли.

- Есть возможность уплатить 18% от общей суммы дохода, но в этом случае предприятие должно пользоваться общей системой налогообложения.

- С недавнего времени лица, которые ведут предпринимательскую деятельность, должны уплачивать три аванса.

- Если всеми финансовыми вопросами физического лица занимаются налоговые агенты, то лицо освобождается от составления и подачи годовой декларации. Этим как раз занимаются налоговые агенты. Расчет НДФЛ тоже выполняется агентами.

- Размеры льгот не соответствуют нынешним реалиям, а потому малоимущие семьи экономят лишь малую часть средств.

Ставка налога и облагаемые виды налогов

Как и в предыдущих годах, ставка НДФЛ в 2021 году в Украине составит 18%. Налог исчисляется почти со всех видов доходов, которые получают физические лица:

- С начисляемых зарплат.

- С премиальных выплат, которые носят постоянный характер.

- С официальных выигрышей в лотерею или азартные игры.

- С иных видов доходов.

При этом налогом облагается даже пассивная часть дохода граждан. В Налоговом Кодексе также указан перечень доходов, при получении которых не требуется уплачивать НДФЛ. Не уплачивается налог на полученное в наследство имущество в случае, если наследник был первым в очереди.

Не облагается налогом имущество, унаследованное людям с инвалидностью и осиротевшими детьми. Не облагается прибыль от продажи или обмена автотранспортных средств, прибыль от продажи или обмена недвижимости.

Также НДФЛ не применяется к пенсиям инвалидов войны и некоторым другим видам доходов.

Какие изменения ожидаются в 2021 году?

Теперь надо перейти к вопросу о том, что нового по НДФЛ в 2021 году. Не так давно в Верховную Раду Украины поступил законопроект, который предусматривает введение единой формы отчетности по ЕСВ и НДФЛ. Законопроект все еще находится на рассмотрении, но в случае его принятия изменения вступят в силу с первого января 2021 года.

https://www.youtube.com/watch?v=0chW07V-MSY

Проектом предусматривается введение новых штрафных санкций.

В случае, если плательщик не подал отчетность, подал не полную отчетность, указал неверные сведения или сделал ошибки, что привело к изменению налоговых обязательств и изменению размера налог, то за это придется заплатить 510 гривен штрафа. За повторное нарушение придется уплатить уже 1020 гривен. Пока что существует только один штраф за не предоставленную отчетность, и он составляет только 170 гривен.

Пока неизвестна судьба этого проекта, ведь особой поддержки он так и не сыскал. Чтобы эти изменения вступили в силу, нужно, чтобы за них проали депутаты и подготовили соответствующие правки.

Вопрос льгот

Определенные категории граждан все еще могут получить льготы и не платить НДФЛ. Согласно законодательству требуется. Чтобы доход физического лица не превышал уровень минимальной заработной платы. Также законодательством предусмотрены льготы в размере 150%. Их могут получить только:

- Одинокие родители, которые занимаются самостоятельным воспитанием ребенка.

- Вдовцы и вдовы.

- Люди, которые являются опекуном ребенка, возраст которого меньше 18 лет.

- Родители ребенка с инвалидностью.

А вот лица, которые являются героями СССР и Украины, во время войны пребывали в концлагерях, имеют право на получение льготы в размере 200%. Пока в налоговой сфере предусматривают, что льгота по НДФЛ в Украине сохранится, а с ее помощью правительство будет предоставлять гражданам с низким уровнем дохода дополнительную поддержку.

Когда нужно предоставлять отчетность?

Законодательством Украины установлено, что физические лица должны предоставлять полную налоговую декларацию к первому мая в новом отчетном году.

Что касается работодателей, то в их распоряжении есть сорок дней после того, как завершится очередной квартал. Своевременная подача всей отчетности и уплата налогов – это обязательные действия.

Если этого не делать, то придется уплачивать немалые штрафы, а можно даже попасть за решетку.

Читайте так же: Налог на недвижимость 2021 в Украине

НДФЛ – это основной способ наполнения государственного бюджета. К сожалению пока именно налоги являются основными доходными статьями в проекте бюджета на ближайшие годы.

Эти средства тратятся на поддержание государственных инстанций, поддержание обороноспособности государства, проведение реформ и на многие другие вещи.

Получается, что НДФЛ с граждан Украины взимается для обеспечения нормального существования и функционирования страны.

Видео:Подоходный налог (НДФЛ) в УкраинеСкачать

Ставки Подоходного Налога 2021 Украина

Исчисляется в процентах от совокупного дохода физических или юридических лиц за вычетом документально подтверждённых расходов , в соответствии с действующим законодательством.

В ряде стран подоходным налогом называют только налог на доходы физических лиц, а для юридических применяют термины налог на прибыль корпораций или налог на прибыль.

Главным преимуществом подоходного налога является то, что он, больше чем какой-либо другой налог, сообразуется с платежеспособностью налогоплательщика. Поэтому вплоть до конца XIX века основными в большинстве стран оставались косвенные налоги и налоги на имущество.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

- Подоходный налог — 2021 в Украине

- Подоходный налог в Украине в 2021 году: ставки НДФЛ

- Налоговая социальная льгота – 2021: за кем осталось право на нее

- НДФЛ — 2021 (Украина)

- Выбирай и оформляй финансовые и страховые услуги

- Подоходный налог

- Налогообложение денежных доходов физических лиц в 2021 году

Подоходный налог — 2021 в Украине

Однако несколько изменений все же есть. Рассмотри их. Первое — увеличение необлагаемого размера стипендии включая сумму ее индексации — грн согласно пп. В течение года размер такой стипендии составлял грн. Второе — освобождение от налогообложения суммы страховой выплаты, выплаченной страховщиком-нерезидентом пп.

https://www.youtube.com/watch?v=Um9fkGRcbGQ

При этом страховые выплаты от нерезидента с года не отражаются в годовой декларации об имущественном состоянии. Следовательно, максимальная стоимость подарка, не подлежащая обложению НДФЛ и военным сбором, составляет ,25 грн в месяц.

В случае превышения указанной стоимости облагается разница. Четвертое — расширен перечень расходов, разрешенных ко включению в налоговую скидку. Так, п. Кроме того, размер такой скидки не может превышать в расчете на календарный год 30 размеров минимальной заработной платы, установленной на 1 января отчетного налогового года, то есть грн.

Еще одна величина, которая будет влиять на размер объекта обложения НДФЛ, — прожиточный минимум для трудоспособного лица из расчета на месяц , установленный Законом о Госбюджете на 1 января года, — грн.

Как известно, от размера прожиточного минимума зависит размер налоговой социальной льготы. Более подробно об этом см. Далее предлагаем ознакомиться с основными ставками и суммами НДФЛ, военного сбора и ЕСВ из расчета на календарный месяц, а также предельными сроками их уплаты.

ЕН — ежемесячно авансовыми платежами не позднее 20 числа включительно текущего месяца. ЕН — в течение 10 к. ЕН — ежеквартально в течение 30 к.

НДФЛ и ВС — авансовые платежи уплачиваются в бюджет до 20 числа месяца, следующего за календарным кварталом до 20 апреля, до 20 июля и до 20 октября.

Окончательная сумма уплачивается не позднее 19 февраля года, следующего за отчетным. ЕСВ — не позднее 20 числа следующего месяца, для горных предприятий — не позднее 28 числа следующего месяца. О проекте Редакция Партнерство Акции Цена. Искать расширенный поиск. Подписаться войти.

Аналитические материалы Новости и события. Онлайн- сервисы Календарь бухгалтера. Аналитические статьи. Тариф Стандарт. Тариф Премиум.

Туристический сбор Плата за землю до Плата за пользование недрами до Рентная плата с Сбор в виде целевой надбавки к действующему тарифу на природный газ до Сбор за пользование радиочастотным ресурсом Украины до Сбор за специальное использование воды до Сбор за специальное использование лесных ресурсов до Сбор на обязательное государственное пенсионное страхование Сбор на развитие виноградарства, садоводства и хмелеводства до Таможенная пошлина Фиксированный сельскохозяйственный налог до Налогообложение денежных доходов физических лиц в году.

Последние поступления. Новости ЕСВ — до 20 числа месяца, следующего за отчетным кварталом Лица, осуществляющие независимую профессиональную деятельность адвокаты, нотариусы и т. Материалы по теме.

Аналитические материалы. НДФЛ и военный сбор ВС — это налоги, с удержанием которых сталкиваются практически все предприятия и предприниматели независимо от специфики их деятельности.

Поэтому неудивительно, что при проведении таких операций возникает ряд вопросов и ошибок.

Давайте рассмотрим наиболее распространенные виды нарушений в части начисления, удержания, уплаты и представления отчетности по НДФЛ и ВС, а также проанализируем, какие штрафные санкции грозят за данные нарушения.

Финответственность единщиков и последствия нарушения правил применения упрощенной системы налогообложения. Проанализируем, за какие основные правонарушения в сфере налогового законодательства единщикам грозит финответственность, в каком размере, а также чем грозит пренебрежение правилами пребывания на упрощенной системе налогообложения.

Перерасчет НДФЛ за год: правила, алгоритм, примеры.

Во время данного перерасчета начисленные суммы доходов относят к соответствующим периодам налогообложения, определяют правильные суммы налога, выявляют допущенные ошибки в расчете, и, соответственно, исправляют их.

Рассмотрим особенности проведения годового перерасчета НДФЛ в текущем году. Налогообложение в году подарка, выданного работнику к новогодним праздникам. Работнику предприятия неплательщик НДС в декабре года начислили заработную плату в размере грн.

Кроме того, в декабре работник получил подарок от фирмы — ноутбук стоимостью грн. Предоставление таких подарков не предусмотрено колдоговором. Начиная с отчетности за август года, страхователи подают новые формы отчетности. С года ФЛП, в т.

Как будет действовать данная новация? Игрушки Подписаться. Служба технической поддержки. Все права защищены. Какое-либо использование полностью или частично такой информации допускается только с письменного согласия редакции.

Ответственность за содержание и точность изложенных фактов возлагается на авторов.

https://www.youtube.com/watch?v=AaBJGaAJQvE

Редакция может не разделять точки зрения авторов. Редакция оставляет за собой право редактировать материалы. Для иллюстрирования материалов и создания графических объектов и рекламных макетов используются фотоизображения и иллюстрации Getty Images.

Приготовьтесь к переменам! Ставки и суммы из расчета на календарный месяц. Предельный срок уплаты. ЕСВ — до 20 числа месяца, следующего за отчетным кварталом. Лица, осуществляющие независимую профессиональную деятельность адвокаты, нотариусы и т. ЕСВ — не позднее 20 числа следующего месяца. Члены фермерских хозяйств не относящиеся к вышеуказанным категориям.

Подоходный налог в Украине в 2021 году: ставки НДФЛ

Право на применение налоговой социальной льготы далее — НСЛ напрямую зависит от показателя предельного дохода для ее применения. Выясним, кто имеет право на НСЛ при размерах минимальной зарплаты и предельного дохода для применения НСЛ в году.

Налогоплательщик имеет право на уменьшение суммы общего месячного налогооблагаемого дохода, получаемого от одного работодателя в виде заработной платы, на сумму НСЛ, предусмотренную п.

При этом НСЛ применяем к доходу в виде зарплаты , начисленному в пользу налогоплательщика в течение отчетного налогового месяца, если размер данного дохода не превышает суммы, равной размеру месячного прожиточного минимума, действующего для трудоспособного лица по состоянию на 1 января отчетного налогового года, умноженного на 1,4 и округленного до ближайших 10 грн пп. При размере прожиточного минимума для трудоспособного лица по состоянию на

сборника » Подоходный налог — «:. Ставка НДФЛ. Налоговый агент.

Однако несколько изменений все же есть. Рассмотри их. Первое — увеличение необлагаемого размера стипендии включая сумму ее индексации — грн согласно пп. В течение года размер такой стипендии составлял грн. Второе — освобождение от налогообложения суммы страховой выплаты, выплаченной страховщиком-нерезидентом пп.

Налоговая социальная льгота – 2021: за кем осталось право на нее

тематического сборника » НДФЛ — «:. Ставка НДФЛ. Налоговый агент. Все льготы по НДФЛ. Форма 1ДФ. Декларация о доходах. Вопросы о налоге нa доходы физических лиц.

НДФЛ — 2021 (Украина)

В году относительно подоходного налога не было значительных изменений в Налоговом Кодексе Украины. Из основных новшеств можно выделить следующие:.

Нотариус в обязательном порядке должен будет при удостоверении сделок, для которых предусмотрено действующим законодательством Украины получение нотариусом отчета об оценке, проверять регистрацию такого отчета в Единой базе данных отчетов об оценке и наличие присвоенного ему уникального номера.

Если отчет об оценке не будет зарегистрирован в Единой базе данных отчетов об оценке и ему не будет присвоен уникальный номер, его будут считать недействительным. Единая база данных отчетов об оценке недвижимого имущества создана с целью предотвращения занижения базы налогообложения оценочной стоимости при продаже недвижимого имущества.

.

Подоходный налог

.

Ставка подоходного налога для физических лиц в Украине ✅НДФЛ на пенсионные выплаты ✅социальные пособия ✅зарплату.

.

Налогообложение денежных доходов физических лиц в 2021 году

.

.

.

.

.

Налог на депозит 2021

сборника » Подоходный налог — «:. Ставка НДФЛ. Налоговый агент. Все льготы по подоходному налогу. Форма 1ДФ. Декларация о доходах. Вопросы о подоходном нaлоге. Налог на дoходы физических лиц. Хронология: Изменения с года Изменения пo НДФЛ с начала года.

Налогообложение отдельных доходов: Налогообложение иностранных доходов Доходы oт инвестиционных активов ценные бумаги, доли в уставном фонде, прочие корпоративные права. о налогообложении доходов.

Уплата НДФЛ, реквизиты, сроки. Скачайте справочник «Подоходный и другие налоги на зарплату». Уплата и сдaча отчетности при смене местоположения.

Скачайте тaблицу о влиянии минималки и прожиточного минимума на подоходный налог. Годовой перерасчет подоходного налога. Разъяснения налоговиков по теме » Подоходный налог » и аналитика:.

Вебинару посвящены 3 страницы:. Вебинар Дополнительное благо: когда платить налог.

https://www.youtube.com/watch?v=KxxuUSpjWXM

Дополнительное благо — что это? Налогообложение подарков 3. Услуги мобильной связи 4. Возмещение стоимости питания 5. Компенсация использования собственного транспорта 6. Дополнительное благо: когда оплачивать налог.

Рассмотрены вопросы по предпринимателям на общей системе:. Обложение подоходным помощи на лечение. Кaк быть с декларированием? Декларировать ли это как доход? Подоходный налог: с чего начинался гoд.

В предыдущем году ГНС издала несколько обобщающих налоговых консультаций по теме подоходный налог, в году можно их использовать:.

Также за предыдущий год ГНС дала ответы на некоторые нерешенные вопросы в своих письмах:. Письмо ГНС в г. Часто задаваемые вопросы:.

Другие сборники Toggle Navigation. Справочник бухгалтера. Календарь бухгалтера. Примеры документов. Тематические сборники. Налоговые ориентиры. для бухгалтера. Часто задаваемые вопросы Подоходный налог — Подоходный налог — в Украине. Скачать бесплатно. Календари бухгалтера, предпринимателя, кадровика Форма 1-ДФ с примерами заполнения.

Что облагается HДФЛ, а что нет. O декларировании доходов. О налоговой социальной льготе. O предпринимателе на общей системе. Популярные сборники:. НДФЛ — изменения и разъяснения. Единый социальный взнос. Налог нa прибыль.

Действительно ли в Украине самые высокие налоги?

.

.

.

Видео:Налоги скоро повысят: кто будет платить больше? Мосбиржа пробила сопротивление! / НовостиСкачать

Подоходный налог в Украине в 2021 году: ставки НДФЛ

Подоходный налог с доходов физических лиц – один из главных источников пополнения госбюджета. Придумали его много столетий давно, и практикуется во всем мире по сей день.

Суть и логика его в разных странах практически идентична, меняться могут размеры ставок, категории плательщиков и само название платежа.

В Украине налог с доходов физических лиц (сокращенно НДФЛ) в народе также называют подохо��ным.

Сегодня информация меняется со скоростью звука, поэтому уследить за всеми изменениями налогового законодательства очень сложно. Тем более, если ты не имеешь непосредственного отношения к бухгалтерскому учету.

А незнание законов, как известно, не освобождает от наказания, поэтому предлагаем вашему вниманию полезную статью, где мы и обсудим актуальные нюансы данного налога.

Что такое НДФЛ? Какой подоходный налог в Украине в 2021 году? Какой его размер и алгоритм расчета для разных групп плательщиков? На все эти и многие другие вопросы мы попробовали ответить в доступном и понятном виде.

Ндфл 2021: что изменилось?

Вопреки ожиданиям многих украинских экономистов, больших корректировок в условиях налога на доход физических лиц в 2021 не предвидится. Несколько небольших правок уже вступили в действие. Самые большие нововведения коснулись стипендий, подарков и страховых выплат.

Во-первых, раньше не облагались стипендии (госбюджетные) до суммы – 2470,00 грн. Начиная с этого года, не облагаются налогом все стипендии до 2690 грн. В их перечень входят стипендии госбюджетные и стипендии частных ВУЗов. А кроме того, спонсорские поощрения и гранты.

Во-вторых, до 2021-го налогообложению подлежали подарки на сумму 930,75 грн. и выше. Теперь граничная сумма увеличилась до 1043,25 грн.

В-третьих, страховые выплаты: в 2021 году налогообложение на страховые выплаты отменено (до этого был равен 18%).

Есть еще несколько изменений, которые касаются узких категорий плательщиков НДФЛ, но они не являются столь распространенными. Детальную информацию обо всех изменениях налогообложения всегда можно узнать на профильных бухгалтерских сайтах. Сегодня их в интернете большое количество.

Кто платит: группы и виды плательщиков подоходного налога в Украине

Украинские плательщики НДФЛ делятся на три основные категории:

· Физлица, имеющие место для жизни в Украине, другими словами, резиденты. Налогооблагаются доходы, полученные в нашей стране, и за ее пределами. Хорошим примером получения такого вида дохода могут послужить IT-специалисты, проживающие в Украине и выполняющие работу для иностранных компаний, не выходя из дома. Еще таких людей называют фрилансерами;

· Физлица, не имеющие места жительства в Украине – нерезиденты. Под прицелом доходы, полученные на территории нашей страны;

- Налоговые агенты – сюда входят все предприятия и работодатели, проводящие начисление, удержание и уплату НДФЛ с зарплат своих работников. Процесс оплаты обязательных налоговых сборов играет одну из главных ролей при начислении и выплате зарплаты, а значит своевременность и полнота этих выплат очень важны. В данном случае агент берет на себя ответственность за качественную и регулярную оплату налога на зарплату от лица наемного работника.

Интересный факт. В мире есть несколько стран, где подоходный налог равен 0 и не зависит от уровня заработков населения. Граждане Бахрейна, Брунея, Кувейта и Катара могут считать себя в этом плане счастливчиками.

Актуальные размеры НДФЛ

Предлагаем рассмотреть самые распространенные ставки НДФЛ в Украине. Для вашего удобства мы составили небольшую табличку. Важный момент – в большинстве случаев ставка налогообложения стандартная – 18% и действует уже почти три года.

| Вид заработка | Ставка |

| Зарплаты, больничные, премии и др. | 18% |

| Доходы ФЛП (общая система налогообложения) | |

| Заработок от сдачи в аренду или лизинг имущества | |

| Проценты по банковским счетам – текущие и депозитные (зарплатные исключаются) и др. | |

| Пенсия, которую гражданин Украины получает из зарубежных источников | |

| Пенсия, превышающая сумму 10 прожминимумов (облагается только сумма превышения, на данный момент это 19 210 грн) | |

| Зарплата шахтеров (при условии пребывания под землей в размере полного рабочего дня и не менее 50% годового рабочего времени), сотрудников специализированных аварийных и спасательных служб | 10% |

| Наследство или подарки от лиц не являющимися членами семьи первой/второй степени родства | 5% |

| Наследство или подарки от членов семьи первой/второй степени родства | 0% |

Самым популярным видом налога на доходы физических лиц 2021 является налог на зарплату. Знаем, что данным вопросом интересуется большое количество украинцев, поэтому предлагаем рассмотреть его более детально. А начнем с того, что налогообложение зарплаты предполагает уплату таких платежей: НДФЛ – 18%, военный сбор – 1,5% и ЕСВ – 22%.

Если рассматривать более конкретно, то первые два платежа платятся непосредственно из заработной платы работника, ЕСВ начисляется за счет расходов предприятия. И, как мы уже говорили выше, своевременную уплату всех трех платежей организовывает работодатель.

Важно! Обратите внимание, что непосредственно с зарплаты сотрудника высчитывают только 19,5% налогов. Однако предприятие еще дополнительно платит 22% ЕСВ со своих расходов, и они не влияют на размер «чистой» зарплаты. Кстати, минимальная зарплата также подлежит стандартному налогообложению.

Итак, теперь вы знаете какой размер подоходного налога в Украине в 2021 году. В этом же разделе хотим подробно рассказать и о военном сборе (ВС), так как он относится к обязательным видам налогообложения.

Начнем с того, ВС был введен правительством в 2014 году. Планировали на несколько месяцев, так как нужно было экстренно наполнять пустую казну страны. Но, вот уже пять лет, как он продолжает действовать. И, скорее всего, будет актуален до тех пор, пока на востоке не прекратятся военные действия.

Военный сбор удерживают с доходов резидентов и нерезидентов, которые они получают на территории нашей страны и за ее пределами.

За все время своего существования ставка сбора остается неизменной — 1,5%. Освобождены от уплаты ВС военнослужащие, которые берут участие в операции Объединенных сил.

«Свободные» от НДФЛ доходы

Ниже мы собрали перечень доходов физлиц, во время получении которых, вы не должны делиться с государством:

· Деньги, которые были выданы под отчет, и было выполнено условие их своевременного возвращения;

· Алименты;

· Заработки от продажи или обмена движимог�� и недвижимого имущества. Не чаще одного раза на протяжении отчетного года;

· Пенсии участников боевых действий ВМВ, военных инвалидов и лиц, которые подпадают под действие специального законодательства;

- Средства, аннулированные в процессе реструктуризации ипотеки, взятой в валюте на покупку жилья со статусом «единственное».

Ндфл 2021: перечень льгот и освобождение от его уплаты

Налоговые социальные льготы (НСЛ) регулируют величину суммы, которая отнимается от заработной платы работника в процессе налогообложения. Этим самым уменьшается сумма налоговых выплат. Но, как показывает практика, далеко не все работники имеют право на их применение.

Важно! На военный сбор НСЛ не влияет. То есть, в случае применения скидки, она отнимается только от суммы подоходного налога, а ВС остается неизменным – 1,5%.

Сегодня «базовая» НСЛ составляет 960,50 грн, а максимальное значение дохода, которое дает право на НСЛ – 2690,00 грн. Таким образом, заработная плата для получения льготы должна не превышать 2690,00 грн.

На выплату НСЛ претендуют сотрудники, работающие неполный рабочий день или неделю, а также совместители. Но! Работник, трудящийся по совместительству, имеет право выбрать только одно место получения налоговой льготы из всех доступных ему мест работы. И обратите внимание, что это место может быть не обязательно тем, где хранится его трудовая книжка.

Кроме этого, скидка на ставку НДФЛ предоставляется физлицу, в случае, если он имеет заработок в виде зарплаты и при этом:

· платит проценты за пользование ипотечным кредитом;

· вносит благотворительные взносы или делает пожертвования;

· оплачивает обучение в ВУЗах и ПТУ;

· вносит страховые платежи и взносы в негосударственные пенсионные фонды;

- тратит денежные накопления на строительство или покупку доступного жилья и другое.

Нужно также знать, что льготы применяться только к зарплатам! Вы частный предприниматель или занимаетесь профессиональной независимой деятельностью (нотариат или адвокатура)? Тогда льгота вам не «светит». Право на льготу теряют работники, которые к основной заработной плате получают: стипендию или другое материальное обеспечение в роли ученика, студента, аспиранта, военнослужащего.

Интересный факт. Планируете получить налоговую скидку за 2021 год? Не забудьте заполнить и подать декларацию до 31.12.2021 включительно. Советуем подойти к сдаче документа ответственно и подготовиться морально. По мнению итальянских врачей, именно на дни заполнения и подачи деклараций, приходится пик роста сердечных и нервных приступов.

Государство также предвидело возможность получения увеличенных налоговых льгот: 150% и 200%. Условия получения таких скидок:

150% может быть назначена чернобыльцу I или II категории, ученику, студенту или аспиранту, инвалиду I и II групп, инвалиду детства. Также на увеличенную льготу могут рассчитывать одинокие мамы и отцы, вдовы и вдовцы, опекуны или попечители, на содержании которых имеются дети до 18-ти лет. А также лица, содержащие ребенка-инвалида.

На 200% могут рассчитывать украинцы, удостоенные звания Героя Украины, или со статусом «узника концлагеря».

Как рассчитать подоходный налог: несколько основных примеров

Примеров расчета НДФЛ можно придумать тысячи: под разные категории плательщиков и для разных видов доходов. Мы же хотим остановиться не нескольких наиболее близких рядовому украинцу случаев. И касаться они будут, конечно же, заработной платы.

Итак, приведем пример расчета НДФЛ на зарплату сотрудника (все расчеты проводим в гривне).

Условия расчета: основное место работы, но неполный рабочий день (4 часа); оклад 5000 грн, за январь отработано 80 часов (при месячной норме в 168 ч.).

ЗП = 5000×80/168 = 5500×0,4762 = 2381,05

Обратите внимание! В данной ситуации применяется НСЛ, так как 2381,05 меньше 2690.

НДФЛ = (2381,05 – 960,50)×18% = 1420,55×18% = 255,69

ВС = 2381,05×1,5% = 35,71 – напомним, что к военному сбору льготы не применяются;

ЗП на руки: 2381,05 – 255,69 – 35,71 = 2089,65

Теперь представим, что сотрудник перешел на полный рабочий день, и сейчас его оклад составляет 10000 грн. Отработано 168 часов.

НДФЛ = 10000×18% = 1420,55×18% = 1800

ВС = 10000×1,5% = 150

ЗП на руки: 10000 – 1800,00 – 150,00 = 8050

По срокам подачи отчетности: для «физиков» крайняя дата подачи 1 августа года, следующего за отчетным, работодателям – на момент оплаты доходов единой платежкой. Информацию о реквизитах без проблем можно получить, обратившись в местный орган ГНИ.

https://www.youtube.com/watch?v=4G29z5sOCIo

Для индивидуального расчета, зная всю необходимую информацию, можно воспользоваться специальным зарплатным калькулятором. Такие программки уже давно можно найти в интернете.

Их разработчики гарантируют высокую точность расчетов, ведь они следят за всеми изменениями законодательства и оперативно вносят корректировки. В любом случае, рекомендуем доверить все расчеты налогообложения физических лиц профессиональному бухгалтеру.

Как вы помните, ваш работодатель в полной мере должен обеспечить эту опцию. Если возникла потребность в дополнительной или специфической консультации, всегда можно обратиться к профессионалам и разложить все «по полочкам».

Лучше заплатить вовремя налоги и спать спокойно, чем уплачивать потом штрафы и неустойки, которые, во многих случаях, будут намного выше, чем прибыль от уклонения оплаты.

И не забывайте, что безвыходных ситуаций не бывает! Выход есть всегда, если рядом надежный финансовый партнер. Компания «Быстрозайм» — профессиональный онлайн сервис по предоставлению займов на все случаи жизни: индивидуальный подход, быстрые решения и всегда выгодные тарифы. Заполняйте заявку на кредит уже сегодня и получите займ под 0%!

📹 Видео

Ставки налогов в БиблииСкачать

Налоговые обязательства и налоговый кредит. НДС Украина — Занятие №17 (часть 2/3)Скачать

Какие налоги платит в Украине нерезидент?Скачать

Сколько будет платить предприниматель в 2021 году налогов и штрафов?Скачать

Кто платит НДФЛ по ставке 15 процентов? Как считать?Скачать

Налоги в Украине для ООО (ТОВ) 2021Скачать

Налог на зарплату в Украине в 2020 году: советы юриста как оформить налог на зарплату правильно!Скачать

В 2021 году 100 подоходного налога планируется отдать местным бюджетамСкачать

НИВА-СХП. Зарплата. Справочник базовых величин и ставок подоходного налога.Скачать

Сколько налогов платят граждане Украины⁉️ // РазборСкачать

Супер секретная информация: ставки налогов в Украине и других странах мираСкачать

Налоги для фрилансера. Как и сколько платить. Как правильно регистрироваться. Украина, 2021Скачать

НОВЫЙ НАЛОГ НА ВКЛАДЫ: кому и как придется платить? Пошаговая инструкция / СпецвыпускСкачать

Законопроект 5600 | Как изменятся налоги в сфере недвижимости Украина | Стоимость недвижимости 2021Скачать

Налоговый кодекс Украины за 15 минутСкачать

Налог на недвижимость в Украине. Как не платить, чтобы Вам ничего за это не было?Скачать

Налоговые изменения для ФЛП и юрлиц в 2021Скачать