› Финансы › Кредитование

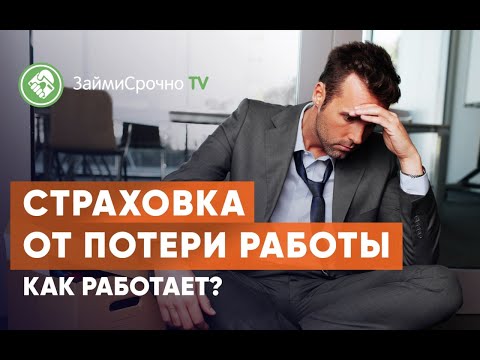

Заемщики Сбербанка по потребительским, жилищным и автомобильным кредитам могут столкнуться с различными жизненными проблемами, влекущими невозможность осуществления погашения основного долга и процентов.

Например, получение инвалидности 1-й группы никак не освободит заемщика от выполнения долговых обязательств по кредитному договору. Так же как и увольнение.

В последнем случае вовремя погашать задолженность поможет страховка от потери работы Сбербанка, оформить которую, правда, может не каждый желающий.

- Что понимается под страховкой, защищающей от потери работы, и кто ее может оформить

- От каких рисков сможет защитить соответствующая программа

- Условия в Сбербанке

- Сколько стоит полис страховки

- Куда обращаться за страховым возмещением в случае возникновения страхового случая

- Как получить страховое возмещение в связи с потерей работы не по своей вине

- В каких случаях компания «кардиф» может отказать в осуществлении выплаты

- Отзывы

- Стоит ли оформлять страховку, которая защищает заемщика от потери работы – преимущества и недостатки

- Страхование от потери работы — правила и выплаты

- Условия заключения

- Действия при наступлении события

- 3. Форма заявления

- Основания для отказа

- Залоговое страхование автотранспорта

- Страхование кредита от потери работы

- Что такое страхование от потери работы?

- Страховые случаи

- Случаи, при которых в выплатах откажут

- При каких видах кредита можно получить страховку?

- Чем полезен договор страхования?

- В каких случаях договор страхования при потере работы необязательно заключать?

- Особенности договора страхования

- Стоимость страховых услуг

- Как же получить выплату при возникновении страхового случая?

- Страхование от потери работы: где застраховаться

- Страхование на случай потери работы: определение, плюсы и минусы

- Что не страхуют

- Особенности получения полиса

- Когда не выплачивают компенсацию

- Список надежных организаций

- Рекомендации юристов по страхованию от потери работы

- 🎦 Видео

Что понимается под страховкой, защищающей от потери работы, и кто ее может оформить

Данный вид страховки позволяет заемщику вовремя вносить ежемесячные платежи по займу за счет страхового возмещения, выплачиваемого страховой компанией, в случае возникновения страхового случая, связанного с потерей основного места работы по инициативе работодателя.

Оформить полис от потери работы можно при соблюдении одновременно следующих условий:

- гражданин имеет действующий договор ипотечного кредитования, заключенный со Сбербанком;

- гражданину поступило предложение от Сбербанка посредством телефонной связи в виде СМС о заключении страхового договора.

От каких рисков сможет защитить соответствующая программа

Страховка от потери работы Сбербанка защищает всего лишь от 2-х рисков:

- расторжение трудового контракта с ипотечным заемщиком в соответствии с п. 2 ст. 81 Трудового Кодекса РФ – то есть при сокращении численности или штата тружеников организации, предприятия или индивидуального предпринимателя;

- аннулирование трудового контракта согласно ст. 78 ТК РФ, то есть по соглашению работника и работодателя.

Важно! Получить страховое возмещение при потере работы по соглашению сторон можно только в том случае, если инициатором прекращения правоотношений выступил работодатель.

Также в качестве дополнительного риска программой предусматривается оказание помощи ипотечному заемщику в поиске нового места работы. Для реализации данной помощи компания «Кардиф», которая, собственно, и предоставляет указанную услугу, привлечет квалифицированных сотрудников кадрового агентства, которые и помогут заемщику:

- справиться с последствиями депрессии, связанной с потерей места работы;

- подобрать пути поиска нового места работы;

- подготовить хорошее резюме;

- пройти собеседование.

Условия в Сбербанке

В Сбербанке осуществить страхование от потери работы могут ипотечные заемщики, которым поступило соответствующее предложение на телефон в виде СМС, на следующих базовых условиях:

| Условие | Значение |

| Срок, на который заключается страховой договор | 12 месяцев |

| Возможна ли пролонгация? | Да |

| Порядок внесения страховой премии | Ежемесячные аннуитетные (равные) платежи |

| Кто имеет право на получение страховой выплаты? | Застрахованное лицо или выгодоприобретатель, указанный в договоре сторон, либо же страхователь (если страхователь и застрахованное лицо – один и тот же человек) |

| Вступление страховки в Сбербанке в законно-правовую силу | Через 60 дней после внесения первого платежа (страховой премии, уплачиваемой в рассрочку) |

| Ограничение на осуществление первой страховой выплаты после возникновения страхового случая | Не ранее, чем через 30 дней после вступления договора в силу |

| Периодичность осуществления страховых выплат в Сбербанке | Ежемесячно (при условии нахождения заемщика в официальном статусе безработного) |

| Ограничение на общее количество выплат по страховке | Не более 6 ежемесячных выплат в течение срока действия договора, то есть в течение 12 месяцев |

Подробные условия страховки от потери работы и другая необходимая информация могут быть получены ипотечным заемщиком самостоятельно по контактным телефонам Сбербанка и «Кардифа»:

- 900 – с мобильных телефонов, звонок бесплатный;

- 8 (800) 555 – 55 – 50 – бесплатная горячая линия Сбербанка, с любых телефонов – как мобильных, так и стационарных;

- 8 (800) 555 – 32 – 45 – федеральная горячая линия страховой компании «Кардиф».

Сколько стоит полис страховки

Стоимость страховки от потери работы зависит от выбранной страхователем страховой суммы и может варьироваться от 190 до 1990 рублей в месяц:

| Страховая сумма, в тыс. рублей | Размер страховой премии, уплачиваемой в рассрочку ежемесячно, рублей |

| 6,5 | 190 |

| 12 | 330 |

| 20 | 530 |

| 27 | 730 |

| 35 | 990 |

| 43 | 1190 |

| 50,5 | 1390 |

| 58 | 1590 |

| 66 | 1790 |

| 74 | 1990 |

Куда обращаться за страховым возмещением в случае возникновения страхового случая

Обращаться необходимо в страховую компанию, заключившую договор с ипотечным заемщиком, то есть в «Кардиф».

Всю необходимую информацию относительно порядка уведомления о страховом случае, комплектности документации и др., можно получить следующим образом:

- воспользоваться формой обратной связи на официальном сайте «Кардиф»;

- заказать обратный звонок;

- самостоятельно позвонить по номеру горячей линии 8 (800) 555 – 87 – 65 (для жителей регионов) или + 7 (495) 287 – 77 – 85 (для жителей из Москвы);

- написать электронное письмо на адрес электронной почты claims@cardifrussia.ru.

Как получить страховое возмещение в связи с потерей работы не по своей вине

Что делать при возникновении страхового случая:

- как только стало известно о расторжении трудового контракта по инициативе работодателя, немедленно уведомить страховщика об этом (по телефону горячей линии 8 (800) 555 – 32 – 45, через электронную почту claims@cardifrussia.ru или через форму обратной связи на официальном сайте);

- подготовить заявление в письменной форме (образец можно скачать здесь);

- собрать документацию, указанную в п. 6.7. Правил страхования физических лиц от потери работы № 2, утвержденных Генеральным директором ООО «Страховая компания КАРДИФ» от 7 апреля 2021 года (далее – Правила);

- предоставить заявление и документы страховщику способом, указанным в договоре сторон, не позднее 10 суток с того момента, как страхователю или выгодоприобретателю стало известно о потере занятости (п. 6.6. Правил);

- предоставить в «Кардиф» дополнительную документацию, если этого потребует страховщик (п. 6.9. Правил);

- подождать 10 суток, пока «Кардиф» рассмотрит заявление и предоставленные документы и составит акт о признании увольнения с работы страховым случаем (или о непризнании);

- подождать еще 5 суток с момента составления акта о потере занятости – в течение этого времени на указанные в заявлении банковские реквизиты должна прийти первая выплата (п. 6.12. Правил).

Внимание! Поскольку выплаты по страховке от потери занятости производятся ежемесячно (аб. 3 п. 6.2. Правил), то страхователю нужно каждый месяц приносить в «Кардиф» подтверждение от Центра Занятости о нахождении в официальном статусе безработного.

https://www.youtube.com/watch?v=-F8xB61l56E

Помимо справки от службы занятости населения, потребуются еще и (каждый месяц):

В каких случаях компания «кардиф» может отказать в осуществлении выплаты

В соответствии с п. 6.14. Правил, «Кардиф» вправе отказать в осуществлении страхового возмещения в следующих случаях:

- если страхователь сообщил ложные или недостоверные сведения об известных ему фактах, влияющих на установление уровня риска наступления потери занятости;

- если страхователь не уведомил страховщика в установленный договором или Правилами срок об увольнении.

Также в выплате страховки будет отказано, если увольнение не будет признано страховым случаем. Обо всех исключениях из страхового покрытия можно почитать в Разделе 4 Правил. К примеру, «Кардиф» не заплатит деньги, если:

- увольнение произошло с работы, на которой застрахованное лицо осуществляло деятельность 6 месяцев или менее;

- трудовой договор был расторгнут раньше даты заключения страхового договора;

- трудовой договор был расторгнут в течение испытательного срока и др.

Отзывы

Отзывы клиентов о данном типе страховки в «Кардиф» и Сбербанке преимущественно отрицательные. Наша редакция нашла некоторые отклики и готова представить их (орфография и пунктуация авторов сохранены – прим. ред.).

Вот, например, Ксения написала развернутый отзыв о том, как ее отцу навязали несколько видов страховок при оформлении потребительского кредита в Сбербанке (в том числе, и от потери работы).

Когда на следующий день она вместе с отцом пришла отказываться от страховок, старший менеджер пыталась ввести их в заблуждение, дав подписать только 1 заявление – то есть на отказ только от 1 страховки, а не от всех трех сразу.

А вот, например, одна клиентка побуждает всех заемщиков не пользоваться таким бесполезным видом страховки в Сбербанке и приводит существенные аргументы в подтверждение своих слов.

Стоит ли оформлять страховку, которая защищает заемщика от потери работы – преимущества и недостатки

Плюсы данного вида страховки в Сбербанке следующие:

- небольшая цена – при страховой сумме 6500 рублей ежемесячный платеж составит всего лишь 190 рублей;

- своевременная финансовая помощь в ситуации, когда она действительно необходима – так как выплаты приходят регулярно (раз в месяц), то заемщик может быть уверен, что он сможет за счет полученных денег от страховой осуществлять погашение долговых обязательств;

- удобный способ получения выплат – деньги зачисляются на указанный в заявлении банковский (расчетный) счет.

В то же время существуют и недостатки у данной страховой программы:

- есть ограничение в Сбербанке на максимальную сумму одной ежемесячной выплаты – она не может превышать среднемесячную заработную плату застрахованного лица, исчисленную за последние 12 месяцев до даты увольнения;

- этот страховой продукт не доступен для многих ипотечных заемщиков Сбербанка – его могут оформить только те, кому поступило соответствующее СМС-уведомление;

- при потере работы по собственному желанию, а также при увольнении за виновные действия (например, прогул или непоявление на работе в течение более 4 часов подряд), страховая компания выплату не произведет.

Итак, рассмотренный в статье вид страховки в Сбербанке поможет получать ежемесячные выплаты в случае увольнения не по своей вине и вовремя погашать кредитные обязательства. Премия уплачивается ежемесячно, ее размер сравнительно небольшой (от 190 рублей). Платить ее удобнее всего без посещения офиса банка или страховой компании посредством услуги «Автоплатеж».

Если у вас возникли трудности с оплатой кредитов или нужна помощь со страхованием, то ждем вас на бесплатную консультацию с юристом. Запись через онлайн-консультанта.

Подробнее про страхование от потери работы вы можете узнать далее.

Будем благодарны за оценку поста и репост.

Полис страхования от потери работы в Сбербанке: условия, отзывы, стоимость в 2021 году Ссылка на основную публикацию

Видео:Страхование от потери работы в Сбербанке. УсловияСкачать

Страхование от потери работы — правила и выплаты

Чтобы получить выплаты после наступления страхового случая, нужно обратиться в страховую компанию, предварительно подготовив необходимые документы:

- Паспорт российского гражданина (и копия паспорта).

- Расторгнутый трудовой контракт (копия). Если нет долгосрочного трудового контракта с работодателем, вас не застрахуют.

- Трудовая книга с записью о потере работы (и оригинал, и копия).

- 2 обязательные справки (одна о среднемесячных доходах и другая из фонда занятости). Еще одна справка нужна из банка, если у клиента есть невыплаченный кредит.

Страховой случай будет оплачиваться лишь спустя несколько месяцев после заключения договора. У каждой фирмы этот период свой. Этот нюанс в страховом договоре наличествует для безопасности самой фирмы. Ведь многие клиенты догадываются заранее о банкротстве своего предприятия, и хотят получить деньги сразу после его ликвидации.

Значит, что алгоритм получения законных выплат таков:

- После потери официального рабочего места по независимым от вас обстоятельствам займитесь подготовкой справок. Обязательно становитесь на учет в фонде занятости.

- Если есть непогашенный кредит, и вы его заблаговременно застраховали, получите справку из банка.

- После того, как истечет срок, исключающий обращение к страховику, указанный в договоре, можно прийти со всем пакетом документов и требовать выплаты.

- Лишь после утверждения компанией страхового случая, страхователь вправе рассчитывать на свои деньги.

Чтобы удостовериться в том, что страхователь действительно безработный, агент страховой компании будет каждый месяц проверять вашу трудовую книжку.

https://www.youtube.com/watch?v=_4qGScPPa_E

Данный вид страховки позволяет заемщику вовремя вносить ежемесячные платежи по займу за счет страхового возмещения, выплачиваемого страховой компанией, в случае возникновения страхового случая, связанного с потерей основного места работы по инициативе работодателя.

Оформить полис от потери работы можно при соблюдении одновременно следующих условий:

- гражданин имеет действующий договор ипотечного кредитования, заключенный со Сбербанком;

- гражданину поступило предложение от Сбербанка посредством телефонной связи в виде СМС о заключении страхового договора.

Страховка от потери работы Сбербанка защищает всего лишь от 2-х рисков:

- расторжение трудового контракта с ипотечным заемщиком в соответствии с п. 2 ст. 81 Трудового Кодекса РФ – то есть при сокращении численности или штата тружеников организации, предприятия или индивидуального предпринимателя;

- аннулирование трудового контракта согласно ст. 78 ТК РФ, то есть по соглашению работника и работодателя.

Также в качестве дополнительного риска программой предусматривается оказание помощи ипотечному заемщику в поиске нового места работы. Для реализации данной помощи компания «Кардиф», которая, собственно, и предоставляет указанную услугу, привлечет квалифицированных сотрудников кадрового агентства, которые и помогут заемщику:

- справиться с последствиями депрессии, связанной с потерей места работы;

- подобрать пути поиска нового места работы;

- подготовить хорошее резюме;

- пройти собеседование.

В соответствии с п. 6.14. Правил, «Кардиф» вправе отказать в осуществлении страхового возмещения в следующих случаях:

- если страхователь сообщил ложные или недостоверные сведения об известных ему фактах, влияющих на установление уровня риска наступления потери занятости;

- если страхователь не уведомил страховщика в установленный договором или Правилами срок об увольнении.

Также в выплате страховки будет отказано, если увольнение не будет признано страховым случаем. Обо всех исключениях из страхового покрытия можно почитать в Разделе 4 Правил. К примеру, «Кардиф» не заплатит деньги, если:

- увольнение произошло с работы, на которой застрахованное лицо осуществляло деятельность 6 месяцев или менее;

- трудовой договор был расторгнут раньше даты заключения страхового договора;

- трудовой договор был расторгнут в течение испытательного срока и др.

Плюсы данного вида страховки в Сбербанке следующие:

- небольшая цена – при страховой сумме 6500 рублей ежемесячный платеж составит всего лишь 190 рублей;

- своевременная финансовая помощь в ситуации, когда она действительно необходима – так как выплаты приходят регулярно (раз в месяц), то заемщик может быть уверен, что он сможет за счет полученных денег от страховой осуществлять погашение долговых обязательств;

- удобный способ получения выплат – деньги зачисляются на указанный в заявлении банковский (расчетный) счет.

В то же время существуют и недостатки у данной страховой программы:

- есть ограничение в Сбербанке на максимальную сумму одной ежемесячной выплаты – она не может превышать среднемесячную заработную плату застрахованного лица, исчисленную за последние 12 месяцев до даты увольнения;

- этот страховой продукт не доступен для многих ипотечных заемщиков Сбербанка – его могут оформить только те, кому поступило соответствующее СМС-уведомление;

- при потере работы по собственному желанию, а также при увольнении за виновные действия (например, прогул или непоявление на работе в течение более 4 часов подряд), страховая компания выплату не произведет.

Итак, рассмотренный в статье вид страховки в Сбербанке поможет получать ежемесячные выплаты в случае увольнения не по своей вине и вовремя погашать кредитные обязательства. Премия уплачивается ежемесячно, ее размер сравнительно небольшой (от 190 рублей). Платить ее удобнее всего без посещения офиса банка или страховой компании посредством услуги «Автоплатеж».

Подробнее про страхование от потери работы вы можете узнать далее.

Будем благодарны за оценку поста и репост.

Условия заключения

| Условие | Значение |

| Срок, на который заключается страховой договор | 12 месяцев |

| Возможна ли пролонгация? | Да |

| Порядок внесения страховой премии | Ежемесячные аннуитетные (равные) платежи |

| Кто имеет право на получение страховой выплаты? | Застрахованное лицо или выгодоприобретатель, указанный в договоре сторон, либо же страхователь (если страхователь и застрахованное лицо – один и тот же человек) |

| Вступление страховки в Сбербанке в законно-правовую силу | Через 60 дней после внесения первого платежа (страховой премии, уплачиваемой в рассрочку) |

| Ограничение на осуществление первой страховой выплаты после возникновения страхового случая | Не ранее, чем через 30 дней после вступления договора в силу |

| Периодичность осуществления страховых выплат в Сбербанке | Ежемесячно (при условии нахождения заемщика в официальном статусе безработного) |

| Ограничение на общее количество выплат по страховке | Не более 6 ежемесячных выплат в течение срока действия договора, то есть в течение 12 месяцев |

Предлагаем ознакомиться: Отсутствие на работе по повестке в суд

Подробные условия страховки от потери работы и другая необходимая информация могут быть получены ипотечным заемщиком самостоятельно по контактным телефонам Сбербанка и «Кардифа»:

- 900 – с мобильных телефонов, звонок бесплатный;

- 8 (800) 555 – 55 – 50 – бесплатная горячая линия Сбербанка, с любых телефонов – как мобильных, так и стационарных;

- 8 (800) 555 – 32 – 45 – федеральная горячая линия страховой компании «Кардиф».

Согласно законодательству клиент, обращаясь с просьбой кредитования, имеет право самостоятельного выбора компании, условий страхования.

Практически при крупных банках существуют страховые партнеры, без которых получение ссуды может не состояться.

Это привело к различиям условий, стоимости договоров, появлению двух типов полисов, предлагаемых банковскими менеджерами при кредитовании физических лиц.

https://www.youtube.com/watch?v=OViskFHEWOM

Первый – стандартный, отличается от обычных полисов указанием трех сторон:

- гарант – страховщик;

- заемщик – страхователь;

- кредитор – выгодоприобретатель.

Второй – «коллективный» договор, заключаемый банком-страхователем и страховой компанией. Клиенты, получающие заемные средства, указываются застрахованными лицами. Практически заемщики потребительских кредитов присоединяются на время выполнения своих обязательств к договоренностям кредитора и страховщика.

Независимо от типов клиент должен быть ознакомлен с условиями, рисками, покрываемыми случаями, размером оплаты, должен понимать, от чего застрахован, знать последовательность действий при наступлении негативных обстоятельств.

Действия при наступлении события

Договорные обязательства требуют от всех сторон четкого следования законодательству, условиям, перечисленным в полисе. Понимание, при каких обстоятельствах, какие действия, в какие сроки предпринимать, должно приходить во время подписания.

В полисе указываются события, при наступлении которых человек имеет право воспользоваться правом обращения к страховой компании с требованием погасить задолженность. Перечень каждого договора отличается зависимо от объекта страхования, вида кредитования.

Срочность сообщения – важный момент, отказ может быть мотивирован поздним заявлением. Иногда он может составлять всего 5 дней.

3. Форма заявления

В большинстве случаев требуется сообщение в любой удобной форме (телефонный звонок, электронная почта) по реквизитам указанным в полисе. Указание о заполнении бумажного бланка определенного образца, пересылке в определенный срок по почте на адрес центрального офиса – повод задуматься о выборе другой компании.

Случай должен быть подтвержден документально. Перечень документации, которая должна быть предоставлена застрахованным лицом или его родственниками, приводится в договоре. На практике сомневающийся страховщик требует дополнительные доказательства, проводит самостоятельные экспертизы.

Прежде, чем застраховываться, требуется разобраться в том, что же собой представляет страховой случай. Не каждое увольнение будет оплачивать страховщик.

Заметим, что ему (страховщику) нет резона платить уволенному малоквалифицированному работнику, или тому, кто ушел по собственному желанию, и решил, зарабатывать, не устраиваясь официально.

Перечислим те случаи увольнения, которые все же будут считаться застрахованными:

- Сокращение штата работников (при наличии письменного уведомления).

- Восстановление на должность бывшего сотрудника.

- Ликвидация предприятия.

- Увольнение по причине получения группы инвалидности (1 или 2).

Предлагаем ознакомиться: Как вернуть страховку после выплаты кредита

Но не выплачивается страховка если:

- Работник сокращен, но не получил официального уведомления.

- Инвалидность получена вследствие несчастного случая по вине самого работника.

- Увольнение из-за употребления алкогольных напитков или сильнодействующих наркотических средств.

- Увольнение по личному желанию или по согласованию сторон.

- Увольнение вследствие грубого нарушения техники безопасности.

- Работодатель отказался подписывать работнику трудовой договор по истечении положенного срока испытания.

- Был официальный перевод с полной рабочей ставки на половину ставки.

- Страхователь получает ежемесячные выплаты в центре занятости.

Если потенциального клиента устраивает такое положение вещей, он полностью соглашается с политикой компании, подписывает договор и не претендует на оплату, если увольнение не считается страховым случаем.

Основания для отказа

Эксперт компании может принять решение об отказе в выплате возмещения. Чем крупнее сумма ссуды, соответственно страховая сумма, тем тщательнее компания будет изучать документы, расследовать обстоятельства произошедшего. Основанием для отказа могут стать как преднамеренные действия, так и сокрытие информации о состоянии здоровья:

- намеренное членовредительство, самоубийство;

- наличие до заключения договора ВИЧ, умственных или физических отклонений;

- употребление алкоголя, наркотических, психотропных веществ, которые привели к утрате трудоспособности;

- профессиональное или любительское занятие опасными видами спорта;

- отказ от медицинского лечения.

Залоговое страхование автотранспорта

Ссуда, выданная на приобретение автомобиля под его залог, подразумевает, что при неплатежеспособности должника кредитная организация может изъять авто, возместить свой ущерб за счет его продажи. Смысл пропадает, если автомобиль попадет в аварию, потеряет товарную стоимость или будет угнан.

Обычно финансовая организация требует оформления двух видов страховок:

- страхователя от несчастного случая;

- автотранспорта – полное Каско.

Простое страхование от несчастного случая содержит минимальный перечень случаев – смерть, инвалидность I или II групп. Каско же защищает от всех возможных рисков, начиная от незначительных повреждений до угона.

Видео:Как работает страховка от потери работы и где оформить?Скачать

Страхование кредита от потери работы

» Страхование » Общая информация

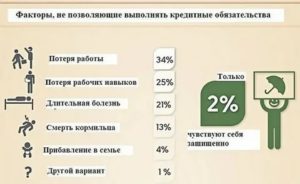

Задумывались ли вы когда-нибудь, почему так много людей перестает платить по кредитам, попадая в глубокую долговую яму?

Большинство из этих людей испытывает финансовые затруднения, связанные с потерей работы. Причины увольнения могут быть разными, но в результате человек лишается финансирования, рушатся долгосрочные планы.

Если вы собрались взять кредит, стоит обезопасить себя от непредвиденных обстоятельств, просто застраховавшись.

Что такое страхование от потери работы?

Это такая услуга, суть которой заключается в том, что страховая компания выплачивает своему клиенту, потерявшему работу, денежные средства в размере, равном сумме ежемесячных платежей по кредиту. Согласитесь, удобно!

Выплаты производятся в течение полугода или года в зависимости от выбранной вами программы. Не работать длительное время, получая деньги от страховой компании, у вас не получится, а полгода вполне достаточно, чтобы найти место для трудоустройства.

https://www.youtube.com/watch?v=Ftc1-Tc-L_k

Обычно банки сами предлагают оформить страховку, нередко выдача кредита без страхования невозможна, но это не значит, что страховой компанией является банк.

Чаще всего у банка заключен договор со сторонней организацией, которая и поможет вам в случае возникновения трудностей. Банк тоже заинтересован в таком сотрудничестве, ведь он должен быть уверен в обязательности возврата денежных средств.

Страховые случаи

Стоит иметь в виду, что увольнение по собственному желанию или за нарушение трудовой дисциплины вовсе не является страховым случаем.

В различных страховых организациях гарантированная выплата производится по различным основаниям потери работы.

Но есть стандартный список страховых случаев.

- Увольнение при ликвидации организации.

- Сокращение штата сотрудников.

- Расторжение договора в связи со сменой владельца организации.

- Расторжение договора по обстоятельствам, не зависящим от воли сторон, будь то призыв на военную службу, неизбрание на должность, восстановление на работе сотрудника, выполнявшего эту работу ранее, семейные обстоятельства или потеря трудоспособности.

Случаи, при которых в выплатах откажут

Существуют случаи, в которых вам будет отказано в выплате страховки. Перечень этих случаев примерно следующий:

- увольнение по собственному желанию;

- увольнение за нарушение трудовой дисциплины;

- увольнение по соглашению сторон;

- получение выплат от Центра занятости;

- потеря работоспособности по вашей вине, например при несоблюдении техники безопасности или причинении вреда здоровью в состоянии алкогольного опьянения.

При каких видах кредита можно получить страховку?

Страховку кредита от потери работы можно получить при любом виде кредита. Это может быть ипотека, потребительский кредит, а также автокредит или кредитная карта.

Самый простой и потому доступный вариант заключения договора – обратиться к сотруднику банка, в котором оформляете кредит и выразить желание заключить такой договор.

Можно и самостоятельно подыскать страховую организацию с максимально выгодными для вас условиями. Это будет гораздо выгоднее, но сложнее, придется потратить достаточно много времени.

Чем полезен договор страхования?

Заключение страхового договора, безусловно, полезно. В современном мире нельзя быть уверенным в том, что вашу организацию не закроют или не начнутся проблемы на работе другого характера. Поэтому преимуществ у такого договора очень много:

- платежи по кредиту осуществляются за счёт страховой компании;

- вы не боитесь испортить кредитную историю и спокойно ищете новую работу;

- ваши родственники и поручители не будут нести ответственности по кредитным обязательствам, в случае если вы потеряете работу;

- страховой договор быстро оформляется и стоит недорого.

Всем, кого интересуют вопросы права собственности на недвижимость, полезно будет узнать про титульное страхование, понять, когда оно необходимо.

Приходится сталкиваться с тем, что страховые компании уклоняются от выплаты. Если не знаете, что делать в такой ситуации — ЗДЕСЬ найдете ответ.

В каких случаях договор страхования при потере работы необязательно заключать?

Например, если у вас есть накопленные денежные средства на черный день. В этом случае при потере работы вы будете оплачивать кредит ими.

Или же у вас есть надежные друзья и родственники, которые непременно окажут вам финансовую помощь в сложной жизненной ситуации.

Такие возможности есть не у всех, именно поэтому и появляется необходимость страхования кредита от потери работы.

Особенности договора страхования

Заключение договора возможно при оформлении кредита, чтобы защитить и себя и банк от финансовых потерь.

https://www.youtube.com/watch?v=q7gf58h548c

Самостоятельное страхование пока не очень популярно в России. Тем не менее, если есть опасения, что штат сотрудников собираются сокращать или ликвидировать организацию, то можно приобрести страховой полис и получать денежные выплаты в случае увольнения.

Требования к страхуемому лицу:

- Наличие российского гражданства;

- Возраст: от 18 до 60 лет для мужчин, от 18 до 55 лет для женщин. В некоторых организациях минимальный возраст равен 21 году;

- Стаж на последнем месте работы не менее трех месяцев;

- Общий трудовой стаж – более года;

- С клиентом должен быть заключен бессрочный трудовой договор.

В некоторых страховых компаниях могут быть дополнительные требования.

Стоимость страховых услуг

Стоимость услуги страхования зависит от той организации, в которой вы страхуетесь. Где-то эта стоимость будет исчисляться в процентах от суммы кредита, а где-то это сумма фиксирована. Изучите все предложения страховых компаний, чтобы выбрать лучшее.

Обычно стоимость страховки равна 0,8–5% от суммы кредита, а при фиксированной стоимости – от 200 рублей в месяц. Единовременная стоимость оформления страхового полиса составляет 5–10 тысяч рублей.

Стоимость страховых услуг в России достаточно высока в связи с особенным менталитетом граждан.

Большинство людей никогда не согласятся отдавать свои кровные, если не будет достаточных оснований полагать, что в скором времени штат сократят. Поэтому в страховую организацию они приходят только в крайних случаях, когда страшная перспектива уже не за горами.

Если вы занимаетесь покупкой жилья, прочитайте про страхование жизни при ипотеке.

Каждому из нас приходится выступать в роли пассажира либо перевозчика. ЗДЕСЬ полезная статья об ответственности перевозчика.

Собираясь за рубеж, прочитайте о страховании туристов — //vzr/v-info/dlya-shengen.html

Как же получить выплату при возникновении страхового случая?

Чтобы получить страховую выплату, необходимо в кратчайшие сроки после увольнения стать на учёт в Службе занятости и обратиться в страховую организацию со следующим пакетом документов:

- копия паспорта;

- копия и оригинал трудовой книжки;

- копия трудового договора, который был расторгнут;

- копия кредитного договора;

- справка из банка о наличии задолженности;

- справка из Службы занятости о том, что вы состоите на учёте;

- справка с предыдущего места работы о среднемесячной заработной плате.

Страхование на случай потери работы – это отличный вариант для всех людей, которые берут кредит. Так вы сможете не переживать о пенях, штрафах и растущей задолженности в случае потери работы. Требования к застрахованному лицу невысокие, можно получать выплаты в течение года, но только при увольнении по определённым обстоятельствам.

Для получения выплаты потребуется большой пакет документов, что не очень удобно. Страхование риска потери работы лучше всего оформлять при большой сумме кредита или при неуверенном положении вашей фирмы, например, если грядет сокращение или фирма дышит на ладан, уже сейчас начиная разоряться.

Внимательно читайте подписываемый договор, тщательно изучайте все условия, а после увольнения не сидите дома – сразу становитесь на учёт в Службе занятости и быстро обращайтесь в страховую компанию. При возникновении разногласий можете обратиться в суд за защитой ваших законных прав.

Видео:Страхование жизни, Ожидание и реальность/ Страховка которая нарушает права человека/Скачать

Страхование от потери работы: где застраховаться

Страхование от потери работы — практически единственная возможность человеку без личных накоплений остаться на плаву после увольнения. Недобровольная страховка в указанном направлении не выдается, даже при получении кредита. Оформляется полис по желанию клиента. Но все ли могут получить его и в каких случаях выплачивается компенсация.

Страхование на случай потери работы: определение, плюсы и минусы

Под термином “страховка от потери работы” скрывается сделка, заключаемая между гражданином и имеющей лицензию на осуществление страховой деятельности компании. Основным условием является выплата компенсации в случае увольнения с официального места трудоустройства.

Бесплатная консультация юриста по страхованию>>

Преимуществ у подобного полиса много:

- компания оплачивает долги клиента по кредиту в течение указанного в соглашении срока — обычно это 6 или 12 месяцев

- гражданин может спокойно искать работу, освободившись от уплаты взносов на погашение займа

- кредитная история физического лица не страдает

- появляется возможность избежать начисления пеней за неуплату

Но есть у программ и минусы:

- строгие требования к клиенту, обратившемуся за оформлением полиса

- большое количество причин, по которым в выплате компенсации может быть отказано

- страховка не действует только при указании в трудовой книжке определенной причины увольнения

Еще один недостаток — необходимость вносить постоянные взносы, размер которых зачастую превышает выплаты при наступлении страхового случая. Как правило, страховщики берут определенный процент от суммы оформленного кредита — от 0,5% до 4% в виде ежемесячных выплат.

Что не страхуют

Риски, связанные с потерей работы можно разделить на две большие группы. Первую обозначим как страховые случаи, которые могут быть включены в договор о выплате компенсаций. Они отражают ситуации, когда увольнение производится по обоюдному согласию или инициативе руководства компании-работодателя:

- Штат сотрудников сокращается.

- Фирма перестает работать или умирает физическое лицо, являющееся нанимателем.

- Если работодатель переводит сотрудника на новую должность или желает трудоустроить его в другой местности.

- Если на место служащего возвращается третье лицо, ранее занимавшее место. Например, женщина, которая находилась в декрете.

- Меняется руководитель.

В указанных случаях страховщик обязуется выплатить выгодоприобретателю, то есть застрахованному гражданину, определенною договором компсацию в связи с потерей работы. Но увольнение, сопровождающееся некоторыми иными обстоятельствами, не будет страховать ни один банк. Не компенсируется потеря работы, если производится увольнение:

- по собственному желанию

- из-за злоупотребления алкоголем или наркотическими веществами

- по причине невыполнения служебных обязанностей или нарушения трудового режима

- сопровождающееся нарушением законодательства РФ

Полный список страховых случаев прописывается в договоре с клиентом и зависит от политики выдавшей полис организации.

Особенности получения полиса

Чтобы оформить страховку, клиенту нужно соответствовать выставленным банком требованиям:

- Иметь трудовой договор. Фрилансеры и предприниматели не претендуют на получение полиса.

- Наработать определенный стаж.

- Достигнуть подходящего возраста. Обычно выдача производится с 18 до 60 лет.

- Предоставить необходимую документацию, в том числе справку о доходах 2-НДФЛ.

- Иметь возможность оплатить первоначальный взнос.

Еще один момент, на который обращают внимание банки — текущая трудоспособность страхователя. Если получена инвалидность 1 или 2 группы, в выдаче полиса могут отказать.

https://www.youtube.com/watch?v=D0WsT1GNFJI

Обмануть страховую компанию не получится: вся информация тщательно проверяется. Если обнаружено несоответствие, договор с клиентом не заключается.

Когда не выплачивают компенсацию

Даже если наступивший страховой случай обозначен в договоре, возмещение клиент может не получить. Причины различны:

- работник уволен до оформления полиса.

- сотрудник оформлен на частичную занятость.

- выплачивается пособие по безработице или муниципальные выплаты.

- страхователь пытался умышленно нанести вред здоровью, либо иными своими действиями добивался наступления страхового случая.

- обстоятельства препятствуют получению компенсации и их наступление не зависит от воли сторон. Например, военные действия или природные катаклизмы.

Но возможность получить компенсацию все же высока. И только подобное возмещение зачастую способно помочь удержаться на плаву в период потери работы.

Список надежных организаций

Договор о защите жизни и потери работы гражданам предлагают заключить многие организации: банки и непосредственно страховые фирмы. Это добровольное страхование. Рассмотрим самые популярные компании, где застраховать “рабочее место” можно легко:

| Страховщик | Название | |

| ВТБ24 | “Финансовый резерв” | Существует два варианта: “Лайт+” — страхует от потери трудоспособности, как постоянной, так и на определенный период, и смерти “Профи” — к указанным страховым случаям добавляется увольнение |

| Райффайзен банк | Финансовая защита заёмщика | Страхуется потеря работы из-за: Закрытия предприятия, в том числе по причине смерти работодателя; Смены собственника; Отказ от перевода на другое рабочее место; Сокращение персонала; Соглашение сторон; Наступление нетрудоспособности; Непринятие на должность; Восстановление на работу гражданина, который выполнял ее ранее |

| Согаз | В рамках программ “Мультизащита” и “Страхование ипотеки” | Конкретно от увольнения организация не страхует, однако можно оформить возможности получения компенсации при потере трудоспособности или инвалидности, влекущих за собой сокращение. |

| Сбербанк | “Зеленый парашют” | Покрытие риска потери работы при сокращении штата или увольнении по соглашению сторон на основании соглашения. |

| ВСК-групп | При оформлении кредита у банков-партнеров | Страхуется увольнение из-за сокращения штата, либо в связи с закрытием фирмы. Выплачивается компенсация, если статус безработного сохраняется более 30 дней. При этом нужно после ухода с рабочего места встать на учет в ЦЗН. |

| Ингосстрах | При оформлении ипотеки “Ингосстрах-Жизнь” | От временной и длительной нетрудоспособности В рамках страхования жизни и здоровья заемщика защищает от увольнения по сокращению штата, закрытию организации и смены руководителей |

| Ресо | Страхование от потери работы | Действует при увольнении из-за:

|

Отзывы клиентов говорят о том, что страхование от Сбербанка россияне считают одним из самых надежных.

Стоит помнить, что не все банки и фирмы-страховщики предлагаю возможность застраховаться от потери работы. Например, Росгосстрах ранее осуществлял подобную услугу в рамках программ кредитования “Твои услуги”, однако в 2021 году опция не доступна.

Тинькофф также отказался от выпусков подобных полисов: ранее застраховать работу можно было по программе комбинированного страхования. Индивидуальный пакет страхования, включающий в себя риски по потере работы, предоставляется только гражданам, оформляющим кредит у партнеров.

Подробности нужно узнавать непосредственно в отделениях банка и офисах страховщика.

https://www.youtube.com/watch?v=2m8GyerO5ZY

Прежде чем брать кредит и оформлять полис, внимательно изучите условия страхования: возможно, в списке страховых рисков потеря работы не числится. И помните — некоторые банки предлагают выбрать страховщика самостоятельно, и отказываться от подобной услуги не стоит!

Рекомендации юристов по страхованию от потери работы

Стоит ли оформлять страховку от потери работы и что для этого нужно? Задайте вопрос нашему юристу и через форму ниже для получения бесплатной консультации.

(17 5,00 из 5)

Загрузка…

🎦 Видео

Как получить страховку при потере работы?Скачать

Компенсация за увольнение Все особенности страховки от потери работыСкачать

Страхование жизни и здоровья в Сбербанке. Обзор условийСкачать

Взяли кредит, как вернуть страховку в 2024 году?Скачать

Страховка от потери работы. Как работает?Скачать

✓ Как получить страховку при потере работы?Скачать

Страхование на случай потери работы в Халык БанкСкачать

Страховка при получении кредита. Где могут обмануть? Советы адвоката Максима Петрова.Скачать

Какие документы нужны при наступлении страхового случая?Скачать

Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Приватбанк. Существует ли страховка от потери работы?Скачать

Страхование квартиры, дома и дачи в Сбербанке. Обзор условийСкачать

Страховой случай по кредиту. Страховой случай инвалидность. Наступление страхового случая.Скачать

Кредитная карта сбербанка 120 дней без процентов СберкартаСкачать

Выплаты по травмам I Как оплачивается травмаСкачать

Страховая отказала в выплате по страхованию жизни. Страховой случай ипотека инвалидность.Скачать

сбербанк страхование ипотекиСкачать