Каждый должен знать свои права, на территории нашей страны много иностранцев, пересекшие границу в безвизовом режиме, в поисках более опаиваемого места работы.

По закону, данные граждане обязаны получить патент на работу, денежные средства переводится в счет уплаты налога. Данные средства подлежат частичному возврату.

- Что такое патент

- Как получить

- Общие понятия о налогообложении

- Налоги на доходы физлиц

- Порядок возмещения НДФЛ иностранному работнику по патенту в 2021 году

- Необходимые условия

- Какие нужны документы

- Какую сумму можно вернуть

- Как происходит

- Как сделать возврат НДФЛ иностранцам, работающим по патентам: возмещение НДФЛ работодателем по патенту иностранного гражданина в 2021 году

- На какую сумму можно сделать возврат НДФЛ за патент иностранному гражданину?

- Пример: возврат НДФЛ по патенту иностранцу в регионе г. Санкт-Петербург

- Пример: возврат НДФЛ по патенту иностранцу в регионе г. Москва

- Как происходит возврат НДФЛ иностранным гражданам через работодателя?

- Заявление на возврат НДФЛ иностранного работника

- Ндфл с иностранных граждан: как сделать возврат, правила и порядок процедуры — Страж закона

- Что такое патент иностранному гражданину в России и кому он нужен в 2021 году

- Порядок возврата НДФЛ из бюджета нерезиденту РФ, работающему по патенту в 2021 году

- Порядок возврата НДФЛ из бюджета нерезидентами РФ, работающими на основании патента

- Наряду с положениями, устанавливающими общий порядок исчисления и уплаты налога, Налоговым кодексом установлены особенности исчисления и уплаты налога для отдельных категорий налогоплательщиков:

- С 1 января 2015 года правила уплаты фиксированных авансовых платежей по НДФЛ для иностранных работников, прибывших в РФ в порядке, не требующем получения визы, изменены.

- О возмещении ндфл, уплаченного иностранным работником

- Возврат НДФЛ по патенту иностранному работнику

- Что такое патент иностранцу, кому он нужен

- Какие налоги платит иностранный работник

- Ставка НДФЛ для иностранных граждан

- Документы

- Заявление на возврат НДФЛ иностранного работника

- Сумма налога

- 💡 Видео

Что такое патент

Российская Федерация, а в частности ее столица всегда привлекала жителей стран СНГ своей возможность заработать.

Однако, работать без официального оформления на текущий момент довольно опасно, потому что тогда имеется риск получить административный штраф и выдворение за пределы страны.

Для легальной трудовой деятельность необходимо получить разрешение на работу, то есть так называемый патент.

По правила ФМС регламентированным приказом № 638 от 8.12.2014 утверждена форма документа, которая выдается иностранному для возможного трудоустройства. Данный документ имеет определенные степени защиты, ведется их учет в ответственном подразделении.

Патент должен содержать следующую информацию:

- ФИО иностранного гражданина.

- Гражданство.

- Дату рождения.

- Информацию о документе, удостоверяющем личность.

- ИНН.

- Наличие имеющей специализации.

Эти данные указываются на лицевой стороне документа.

Оборотная сторона имеет следующее содержание:

- Кем был выдан документ.

- Дата выдачи патента.

- Территория, на котором действует предоставленный документ.

Как получить

Согласно действующему законодательству, иностранный гражданин, который пересек границу Российской Федерации с целью трудоустройства, обязан получить патент не позднее чем через тридцать дней начиная с первого дня его нахождения данной территории.

Заявление на патент он должен предоставить в местные органы ФМС согласно ФЗ № 115 статье номер 13,3, пункта 2. Нерезидент обязан предоставить полный пакет документов, необходимый для оформления документов.

Патент может быть выдан только при личном обращении иностранного гражданина при предъявлении паспорта. Патент может быть аннулирован, если по истечении двух месяце не будет предоставлена информация о заключении трудового договора, который будет подтверждать целесообразность выданного документа.

Общие понятия о налогообложении

Действующие экономические отношения на территории нашей страны регулируются Налоговым Кодексом.

Субъектами налогообложения являются лица, которые имеют самостоятельный источник дохода.

Предметом налогообложения являются материальные и нематериальные блага, стоимость которых можно оценить в денежном эквиваленте.

Имеется четырехуровневая система, принятая на всей территории Российской Федерации:

- Налогообложение на федеральном уровне, средства направляются непосредственно в казну государства.

- Региональное налогообложение, регулируемые органами субъектов Российской Федерации, основной особенностью данного вида является территориальная принадлежность.

- Местное налогообложение подразумевает уплату налога физическими лицами, имеющими в собственности определенное имущество.

Налоги на доходы физлиц

Плательщиками по данному виду налога могут являться:

- Лица, считающиеся налоговыми резидентами (нахождение на территории страны должно быть непрерывным последние двенадцать месяцев).

- Лица, которые являются нерезидентами, однако получающие доход.

Подача декларации о доходах в налоговые органы должна происходит не позднее тридцатого апреля. Полается декларация за прошедший период.

Важно разобраться также в вопросе с какого вида дохода должен быть удержан налог:

- При получении дохода с продажи имущества, находящего в собственности меньше чем три года с момента вступления в права собственности.

- Доход, полученный при выполнении своей трудовой деятельности.

- Доход при сдаче в аренду имеющейся собственности.

- Выплаты от страховых компаний.

- Проценты по вкладам, превышающие ставку рефинансирования.

- Доходы, полученные за авторские права.

Для всех физических лиц, осуществляющих свою деятельность на территории РФ, налоговая ставка едина и составляет 13 процентов.

Порядок возмещения НДФЛ иностранному работнику по патенту в 2021 году

Граждане, которые прибыли в Россию с целью трудоустройства и получения дохода из государств, в которых для пресечения не требуется виза, обязаны внести сумму авансового платежа для перечисления в налоговые органы.

Данный платеж означает сумму налога, которую как полагает гражданин, он сможет заработать в течении определенного периода, на основании трудового договора, заключенного с работодателем.

https://www.youtube.com/watch?v=Fv6C7FlEUJc

Данные граждане имеют право возместить ущерб, которые они понесли при оплате первоначальной суммы налогового сбора, за счет уплаченного налога работодателем. Возмещение НДФЛ в отношении одного работодателя возможно только один раз.

Рассмотрим, какие действия должен предпринять иностранный гражданин:

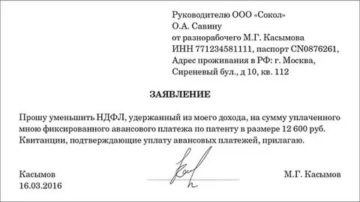

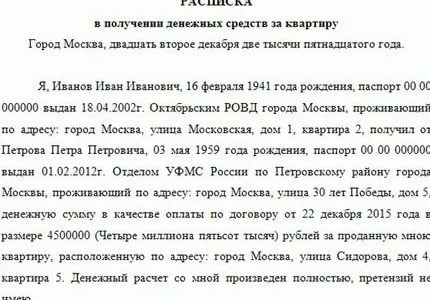

- Заполнить заявление на возмещение НДФЛ ранее уплаченного по патенту. Образец заявления выглядит следующим образом:

- Заполненное заявление передается в бухгалтерию организации.

- На этом основании дальше документы перенаправляются в налоговые органы, соответственно утвержденной форме.

- Сотрудники налоговой инспекции делают запрос в миграционную службу на подтверждение информации о трудоустройстве нерезидента, после чего принимают решение о возмещении суммы.

Необходимые условия

Важно, чтобы вся информация о деятельности иностранного гражданина фигурировала в различных органах власти:

- Каждый работник обязан предоставлять информацию в местные органы миграции информацию о заключенных трудовых отношениях. В этом случае подойдет копия трудового договора. При этом данное условия касается непосредственно первого места работы, если же произошла смена работодателя, то повторное обращение в ФНС не обязательно.

- Каждый работодатель должен производить налоговые выплаты за каждого работника, состоящего в штате организации. Поэтому информация о работнике должна фигурировать как налогоплательщике.

- Важно соблюдать сроки подачи документов в миграционные органы, не позднее чем через два месяца после получения патента, потому что дальше возврат суммы может не произойти на основании нарушении сроков и аннулирования патента. Да данный момент предоставление документов возможно тремя способами: через электронную почту, при личной передаче документов либо через почту России (данный способ является самым ненадежным).

Какие нужны документы

Документы на возмещение возврата авансовых платежей производится налоговым агентом, которым является непосредственно работодатель.

Чтобы иностранный работник получил компенсацию, ему необходимо предоставить следующие документы:

- Документы, подтверждающие перевод денежных средств в пользу оплаты авансового платежа по НДФЛ. В данном случае таким документом обычно является кавитация при оплате патента.

- Заявление работника с требованием уменьшения выплаты по НДФЛ на период, который возможно предусмотреть, исходя из произведенной суммы оплаты. Пока что нет определенной формы, утвержденной в рамках нормативной базы, заявление пишется в произвольной форме с указанием в шапке на чье имя оно направляется, указывается требование с указанием суммы, оплаченной за патент, заверяется подписью работника, указывается дата заявления.

Далее работодатель прилагает к этому пакету документов уведомление от местного миграционного центра, в котором указана информация о его работнике.

Какую сумму можно вернуть

Квитанция за оплату патента формируется из следующих выплат:

- Фиксированная сумма, которая составляет 1200 рублей.

- Коэффициента, который устанавливается исходя из региона, в котором иностранный гражданин планирует работать.

Например, ежемесячная сумма авансового платежа в Санкт-Петербурге составляет 3000 рублей. Тем самым производится отчисление в налоговые органы, параллельно выплату производить и работодатель в размере тринадцати процентов, установленных законодательством.

Сумма возврата НДФЛ не должна превышать размер авансового платежа. К примеру, если при оплате патента было оплачено 3 тыс. рублей, а работодатель оплатил 2 тыс. рублей, то возврату будет осуществлен только на 2000 рублей. К сожалению, по законодательству, разница возврату не подлежит, а остается на балансе налоговых органов.

Как происходит

Перечисление излишне удержанной суммы налогообложения при оплате патента производится посредством безналичного перевода на счет, указанный в заявлении налогоплательщиком или налоговым агентом (в случае если документы направлялись работодателем).

Сумма возвращается согласно статье № 78 Налогового Кодекса Российской Федерации, после зачета всех неоплаченных налоговых обязательств. Работодатель в праве осуществить выплату за счет собственных средств, а впоследствии компенсировать сумму из поступившего возврата.

Каждый иностранный гражданин, который планирует повысить свой уровень жизни, работая на территории РФ, должен знать какими права он обладает, ведь государство заинтересованно в дополнительных трудовых ресурсах на территории страны, и законодательно регулирует вопрос комфорта трудовой деятельно нерезидентов.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:Как иностранцу вернуть налог НДФЛ по патенту? | Договор78Скачать

Как сделать возврат НДФЛ иностранцам, работающим по патентам: возмещение НДФЛ работодателем по патенту иностранного гражданина в 2021 году

Далеко не все работодатели, у которых трудятся иностранные граждане по патенту на работу, знают, что в их компании ведется двойное налогообложение на доходы физических лиц.

Двойное налогообложение НДФЛ происходит за счет того, что налог оплачивается дважды:

- первый раз – когда работодатель удерживает с зарплаты сотрудника 13% подоходного налога,

- второй раз – оплату вносит иностранный сотрудник, работающий по патенту, когда вносит ежемесячный авансовый платеж НДФЛ по патенту.

И получается, что иностранный гражданин платит налог НДФЛ дважды. Поэтому работодатели, у которых трудятся иностранные граждане, могут помочь своим сотрудникам значительно снизить расходы и помочь сделать возврат НДФЛ иностранцам, работающим по патентам. Подробнее о процессе возмещения НДФЛ мы расскажем ниже.

На какую сумму можно сделать возврат НДФЛ за патент иностранному гражданину?

Возмещение НДФЛ по патенту иностранного гражданина можно сделать на сумму, не превышающую размер ежемесячного авансового платежа, который вносит иностранный сотрудник каждый месяц, в соответствии с НК РФ, ст. 227.1, п.7.

Однако итоговая сумма возмещения НДФЛ через работодателя зависит от дохода иностранного гражданина.

При этом важно помнить, что в разных регионах сумма оплаты авансового платежа по патенту разная, а значит возврат НДФЛ иностранцам производится в разных размерах.

Пример: возврат НДФЛ по патенту иностранцу в регионе г. Санкт-Петербург

Разберемся подробнее и возьмем для примера возврат НДФЛ иностранному работнику, работающему по патенту в Санкт-Петербурге, где размер авансового платежа составляет 3000 рублей:

- В случае если заработная плата иностранного работника в Петербурге менее 23100 руб., возврат НДФЛ иностранному работнику полагается в размере суммы, которую должен оплатить работодатель. Т.е. с зарплатой в 20 000 возмещение НДФЛ иностранному работнику по патенту делается на сумму 2600 (13%*20000), так как именно такую сумму удерживает работодатель при оплате подоходного налога сотрудника.

- В случае если зарплата иностранца больше 23100 руб., 13% НДФЛ, удерживаемого работодателем, составляет 3003 руб., иностранец же ежемесячно оплачивает 3000 руб., значит, в данном случае возврат НДФЛ по патенту иностранцу можно делать на полную сумму авансового платежа в размере 3000 руб., поскольку 13% НДФЛ больше суммы авансового платежа (13%*23100=3003 > 3000). И с заработной платы тогда удерживается только часть, которая больше суммы авансового платежа, в данном случае 3 рубля;

Пример: возврат НДФЛ по патенту иностранцу в регионе г. Москва

Рассмотрим еще один пример устранения двойного налогообложения по НДФЛ в городе Москва, где сумма авансового платежа по патенту на работу составляет 4200 руб.:

- В случае если заработная плата иностранного работника в Москве менее 32500 руб., возврат НДФЛ иностранному работнику, работающему по патенту, полагается в размере суммы, которую должен оплатить работодатель. Т.е. с зарплатой в 25000 руб. возмещение НДФЛ по патенту иностранцу делается на сумму 3250 руб. (13%*25000), так как именно эту сумму удерживает работодатель при оплате подоходного налога работника.

- В случае если зарплата иностранца в Москве больше 32350 руб., 13% НДФЛ, удерживаемого работодателем, составляет 4205,5 руб., иностранец же ежемесячно оплачивает 4200 руб., значит, в данном случае возврат НДФЛ по патенту иностранцу можно делать на полную сумму авансового платежа в размере 4200 руб., поскольку 13% НДФЛ больше суммы авансового платежа (13%*32350=4205,5 > 4200). И с заработной платы тогда удерживается только часть, которая больше суммы авансового платежа, в данном случае 5,5 руб.

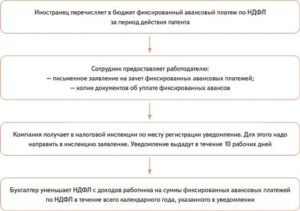

Как происходит возврат НДФЛ иностранным гражданам через работодателя?

Чтобы сделать возмещение НДФЛ иностранному работнику, работодатель должен заполнить и отправить заявление об этом в Федеральную налоговую службу.

Помимо этого для возмещения НДФЛ работодатель также должен предоставить в налоговую следующие документы:

- Копии чеков оплаты за патент иностранного гражданина;

- Справку 3-НДФЛ.

Важно! Платеж по патенту должен быть внесен в той налоговой, где компания-работодатель поставлена на учет (ст. 226 НК РФ).

Важно! Необходимо подавать отдельное заявление и предоставлять необходимые документы на каждого иностранного работника отдельно.

После того, как работодатель отправит заявление на возмещение НДФЛ иностранцам со всеми необходимыми документами, необходимо получить уведомление от ФНС о возможности возмещения налога иностранцу. Ответ должен прийти в течение 10 рабочих дней.

Заявление на возврат НДФЛ иностранного работника

Заявление на возмещение НДФЛ иностранцам выглядит следующим образом:

Скачать заявление на возврат НДФЛ иностранного работника по патенту можно по ссылке.

Если вам была полезна наша статья про возврат работодателем излишне удержанного НДФЛ с иностранного работника, пожалуйста, оцените запись или поделитесь тем, как сделать возврат НДФЛ иностранцам, работающим по патентам, в соц. сетях:

Видео:Как иностранцам вернуть НДФЛ?Скачать

Ндфл с иностранных граждан: как сделать возврат, правила и порядок процедуры — Страж закона

Требованием налогового законодательства является уплата подоходного налога иностранным гражданином, осуществляющим трудовую деятельность на территории России.

Легальное трудоустройство мигрантом даёт право на возврат НДФЛ при наличии разрешительного документа на работу и оформленных трудовых отношений с работодателем.

Как получить возмещение НДФЛ иностранцу, трудоустроенному по патенту и избежать двойного налогообложения.

Что такое патент иностранному гражданину в России и кому он нужен в 2021 году

Стоимость 1 месяца патента на работу для иностранных граждан с 2021 года продолжают устанавливать субъекты РФ и цена может существенно отличаться в зависимости от региона.

Порядок возврата НДФЛ из бюджета нерезиденту РФ, работающему по патенту в 2021 году

Основные принципы возмещения НДФЛ для иностранного работника состоят из правил

- должна быть произведена ранее уплата по патенту авансом не более, чем на 1 год

- платеж можно уменьшить на сумму, не превышающую взнос за патент,

иных льгот для трудовых мигрантов не предусмотрено.

https://www.youtube.com/watch?v=VNsG6S9ND88

Необходимые условия возврата

- Личное обращение в налоговую службу

- Обращение в бухгалтерию работодателя.

Для того, чтобы оформить возврат по налогу, обратившись к работодателю, потребуются

- Документы, подтверждающие получение налогового вычета.

- Заявление на имя руководителя предприятия.

- Работодатель направляет в налоговую запрос.

- После получения ответа от налоговой оформляется вычет.

Работодатель обязан после подачи письменного заявления о возврате НДФЛ иностранного работника, рассмотреть заявление, принять все дополнительные документы, отправить документы в налоговую службу, дождаться ответа налоговой и произвести выплаты. Подробнее — далее.

Оформление вычета будет осуществлено, в случае если трудовые отношения официальны, а налоговый агент оплачивает налоги.

Обратимся к нормам налогового законодательства, регламентирующего общий порядок возврата излишне уплаченного НДФЛ из бюджета нерезидентам, работающими на основании патента.

- По письменному заявлению налогоплательщика-иностранца в налоговый орган сумма излишне уплаченного им ранее авансового фиксированного платежа м.б. возвращена согласно п.1 ст. 78 НК РФ. При личном обращении в налоговую необходимо иметь декларацию по форме 3 НДФЛ и справку о доходах 2 НДФЛ.

- Срок давности обращения с заявлением о возврате — три года с даты уплаты указанной суммы (п.7 ст. 78 НК РФ).

- Приложением №8 Приказа ФНС России № ММВ-7-8/90@ утверждена форма заявления о возврате излишне уплаченного сбора.

Перед принятием решения о возврате налоговым органом проводится сверка расчётов с целью установления факта переплаты. И, если возврат НДФЛ можно произвести при помощи работодателя, то платежи за пользование патентом иностранцем вносятся самостоятельно.

На сегодняшний момент мигрант оплачивает налоги, аналогичные оплачиваемым гражданами РФ. Недавно иностранцы получили право на возврат НДФЛ, так они оплачивают его дважды.

Кстати.Трудоустроенный по разрешению на работу мигрант оплачивает по более высокой шкале в зависимости от срока проживания в России

- проживающие менее 6 месяцев уплачивают по ставке 30%

- проживающие более 6 месяцев оплачивают налог по сниженной до 15% ставке.

Высококвалифицированные трудовые мигранты (специалисты) относятся к отдельной категории и их налоговая ставка составляет 15% независимо от сроков проживания в нашей стране.

Оформляется возврат 1 раз /год по истечении налогового периода.

Порядок возврата НДФЛ из бюджета нерезидентами РФ, работающими на основании патента

Налогоплательщиками налога на доходы физических лиц (далее НДФЛ) являются физические лица, как являющиеся налоговыми резидентами РФ, так и не являющиеся таковыми, при условии, что все указанные лица получают доходы от источников в РФ (ст. 207 НК РФ).

Доходом для целей налогообложения является вознаграждение за выполнение трудовых или иных обязанностей на территории России (пп.6 п.1 ст. 208 НК РФ). Иными словами, заработная плата и другие выплаты в пользу работников, в том числе иностранных граждан, являются их доходом, подлежащим обложению НДФЛ.

Он может быть получен как в денежной, так и в натуральной форме, а также в виде материальной выгоды (п.1 ст. 210 НК РФ).

Наряду с положениями, устанавливающими общий порядок исчисления и уплаты налога, Налоговым кодексом установлены особенности исчисления и уплаты налога для отдельных категорий налогоплательщиков:

- физических лиц, не являющихся индивидуальными предпринимателями;

- налоговых агентов;

- индивидуальных предпринимателей и лиц, занимающихся частной практикой, а также для иностранных граждан, прибывших в РФ в порядке, не требующем получения визы и осуществляющих трудовую деятельность по найму на основании патента, выданного в соответствии с Федеральным законом от 25 июля 2002 г. N 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

В данной статье нас будет интересовать последняя указанная категория, а именно иностранные граждане, осуществляющие трудовую деятельность на основании патента. Иностранные граждане как налогоплательщики интересны, по крайней мере, по двум причинам.

https://www.youtube.com/watch?v=UkbBak9-p4k

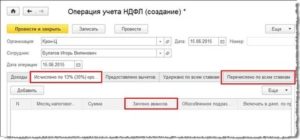

Первой особенностью является то, что общая сумма НДФЛ налогоплательщиков-иностранцев, работающих по найму в организациях и у индивидуальных предпринимателей, исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду.

И вторая, в том, что Минфин в своих недавних письмах определил порядок возмещения иностранному работнику сумм, внесенных им в виде авансового платежа фиксированного размера. Речь идет о возврате денежных сумм, уплаченных иностранцем по НДФЛ за период действия патента в случаях, когда срок действия патента не был продлен.

ПОРЯДОК ВОЗВРАТА НДФЛ ИЗ БЮДЖЕТА НЕРЕЗИДЕНТАМИ РФ ПО СТАВКЕ 30%

С 1 января 2015 года правила уплаты фиксированных авансовых платежей по НДФЛ для иностранных работников, прибывших в РФ в порядке, не требующем получения визы, изменены.

Новый порядок распространяется на иностранных граждан, работающих по патенту не только у физических лиц, но и в организациях, у индивидуальных предпринимателей или занимающихся частной практикой лиц. В отношении ранее выданных патентов до истечения срока их действия сохраняется прежний порядок уплаты НДФЛ.

Напоминаем, что с 1 января 2015 года работодатели (заказчики), являющиеся юридическими лицами, ИП, нотариусами, адвокатами и т.д. могут привлекать к трудовой деятельности законно находящихся на территории РФ иностранных граждан, прибывших в РФ в порядке, не требующем получения визы, и достигших возраста 18 лет, при наличии у каждого такого иностранного гражданина патента.

ПРИГЛАШЕНИЯ ДЛЯ ИНОСТРАНЦЕВ С ROSCO!

С 01 января 2015 года фиксированный авансовый платеж по НДФЛ установлен в сумме 1200 рублей за каждый месяц периода, на который выдается патент.

Однако это не окончательна сумма, поскольку размер платежа корректируется на коэффициент-дефлятор и коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта РФ (п.3 ст. 227.1 НК РФ).

Если региональный коэффициент на очередной календарный год не установлен, его значение принимается равным 1.

Коэффициент-дефлятор ежегодно устанавливается Минэкономразвития России и в 2015 году составляет 1,307 (Приказ от 29.10.2014 N 685).

О возмещении ндфл, уплаченного иностранным работником

После трудоустройства такие иностранные работники в соответствии со статьей 227.1. НК РФ могут воспользоваться правом возместить часть уплаченного ими ранее НДФЛ за счет налога, который обязан уплачивать в бюджет работодатель с их заработной платы.

Такое право в течение одного года иностранный работник может реализовать только один раз в отношении только одного работодателя.

Иностранный гражданин подает в бухгалтерию своей организации заявление с просьбой уменьшить НДФЛ, удерживаемый из его дохода организацией, на сумму уплаченных им ранее фиксированных авансовых платежей по патенту. К заявлению он прилагает копии квитанций, подтверждающих сделанную им оплату налога на доходы физических лиц.

(Образец заявления)

Генеральному директору ООО «********»

Ф.И.О.

от _________________

ЗАЯВЛЕНИЕ

Прошу уменьшить НДФЛ, удержанный из моего дохода, на сумму уплаченных мною фиксированных авансовых платежей НДФЛ по патенту. По настоящее время мною оплачено фиксированных авансовых платежей на сумму — ******** руб. Квитанции, подтверждающие уплату авансовых платежей, прилагаю.

18.04.2021 ___________________ (подпись)

Бухгалтерия предприятия на основании представленных документов подает заявление в налоговую инспекцию по утвержденной форме. Форма утверждена Приказом ФНС от 13 ноября 2015 г. N ММВ-7-11/512@.

Получив заявление, налоговая инспекция по своим каналам обращается в органы миграции за подтверждением, что между иностранным работником и предприятием имеются трудовые отношения.

https://www.youtube.com/watch?v=PR8e7cR3C88

Эта информация попадает в миграционные органы из двух источников: от работодателя и от работника.

Если с работодателем всё ясно: он обязан уведомить территориальный орган миграции о заключении трудового договора в трехдневный срок, то для работника – другие правила.

Закон обязывает работника предоставить в территориальный орган миграции копию трудового договора в течение первых двух месяцев с момента получения патента.

При этом в обязанности работника не входит предоставление трудового договора с новым работодателем, если работник по какой-либо причине решил сменить место работы в течение срока действия патента.

Органы миграции вправе отказать в приеме копии трудового договора и даже аннулировать патент если иностранный работник получил патент, но в двухмесячный срок не устроился на работу. Однако миграционные органы прибегает к аннулированию патента по такому основанию крайне редко.

Возможна также ситуация, когда работник после получения патента какое-то время работал наемным работником у физического лица. В этом случае обязанность предоставлять в миграционный орган копию трудового договора у иностранного гражданина также отсутствует.

Из вышеприведенных ситуаций следует, что наличие или отсутствие в органах миграции копии трудового договора может послужить лишь косвенным признаком, подтверждающим возникновение между иностранным работником и российским работодателем трудовых отношений.

Основным документом, подтверждающим такие отношения, является уведомление территориального органа миграции работодателем о заключении с иностранным гражданином трудового договора и процедуре подачи такого уведомления мы предлагаем уделить особое внимание.

Законом предусматривается возможность предоставления такого уведомления, как лично, так и по почте, и даже по электронным каналам связи, однако, не во всех регионах эта возможность реализована. Ни Москва, ни Питер, ни Московская область в число счастливчиков пока не попали.

Для последних и большинства других субъектов Федерации остается выбирать между почтой и очередями в миграционных органах.

Наши рекомендации следующие: все уведомления о заключении и расторжении трудовых договоров с иностранными работниками, прибывшими из государств-членов ЕАЭС, имеющих РВП, ВНЖ, статус беженца или свидетельство о предоставлении временного убежища или статус участника программы по переселению соотечественников, а также уведомления о расторжении трудовых договоров с иностранными гражданами, осуществляющими трудовую деятельность по патенту – отправлять в органы миграции по почте ценным письмом с описью и уведомлением о вручении.

Уведомления о заключении трудового договора с иностранными гражданами, осуществляющими трудовую деятельность по патенту – подавать лично!

Это ускорит попадание информации в базу миграционных органов, а также исключит вероятность утери уведомления в процессе почтовой пересылки. При подаче уведомления лично у инспектора можно поинтересоваться, когда оно будет заведено в базу.

После этого уже можно обращаться в налоговую инспекцию за получением разрешения на уменьшение НДФЛ.

У ФНС есть только два основания отказать работодателю в выдаче разрешения: если такое разрешение в этом налоговом периоде в отношении этого же работника ранее выдавалось другому работодателю, либо при отсутствии в ФНС информации о факте заключения между работодателем и иностранным работником трудового договора. (См. Письмо ФНС от 16 марта 2015 года N ЗН-4-11/4105). Поэтому мы рекомендуем вместе с заявлением о праве на уменьшение НДФЛ предоставлять в ФНС копию патента, трудового договора, квитанций об оплате НДФЛ, а главное – копии уведомления о заключении трудового договора с отметкой территориального органа миграции о принятии. В этом случае ведомствам сложнее будет отказать вам по основанию отсутствия информации о факте заключения трудового договора, держа это подтверждение в руках.

Налоговая инспекция в течение 10 дней обязана предоставить ответ на ваше заявление в виде уведомления о праве на уменьшение НДФЛ, либо отказа в таком праве.

https://www.youtube.com/watch?v=V-LiggylVZU

С момента получения уведомления вы вправе начать уменьшать размер удержанного из дохода работника налога на сумму уплаченных им платежей по патенту. Нехитрый расчет показывает, что для иностранного работника, имеющего патент для работы в г.

Москве, баланс достигается при совокупном доходе в размере 32 300 руб. в месяц.

Право на уменьшение НДФЛ действует в отношении иностранного работника и одного и того же работодателя в течение всего года независимо от количества патентов, полученных работником в этом налоговом периоде, а также времени совершения иностранным гражданином платежей: до получения работодателем уведомления из налоговой или после. (Позиция ФНС, выраженная в Письме от 14 марта 2021 г. N БС-4-11/4184@).

Видео:Как вернуть деньги за патентСкачать

Возврат НДФЛ по патенту иностранному работнику

Иностранные граждане, осуществляющие трудовую деятельность на территории Российской Федерации, уплачивают подоходный налог. Это требование Налогового кодекса.

Только работая легально и уплачивая налоги, можно рассчитывать на возврат НДФЛ.

Процесс возврата не вызовет затруднений при наличии разрешительных документов на работу, а также подтверждающих наличие трудовых отношений с работодателем.

Что такое патент иностранцу, кому он нужен

Этот документ необходим иностранному гражданину, желающему официально трудоустроиться на территории Российской Федерации. Патент удостоверяет легальность трудоустройства для иностранца.

Что нужно знать об этом документе:

- Он выдается на срок от одного месяца до года.

- Его действие ограничивается определенной территорией.

- Выдается под определенную профессию и вид деятельности.

- Для получения необходимо пройти медицинское обследование.

- Выдается с разрешения Миграционной службы.

Для того чтобы трудовые отношения с работодателем считались полностью легальными, после получения патента нужно произвести действия:

- Подготовить копию трудового договора с работодателем.

- Обратиться в органы МВД для последующей регистрации.

Какие налоги платит иностранный работник

Имея трудовые отношения на территории Российской Федерации, иностранец оплачивает виды налогов, сходные с местными гражданами. Иностранцы получили право на возврат НДФЛ, так как они уплачивают его дважды. Это происходит при уплате налога, а также при удержании работодателем 13% при расчете заработной платы.

Если патент отсутствует, но имеется разрешение, налоги исчисляются по более высокой ставке. Она привязана к срокам проживания на территории государства:

- 30% ставкой облагаются лица, сроки пребывания которых не превышают полугода.

- Если лицо пребывает на территории РФ уже более полугода, ставка снижается до 15%.

Некоторым группам граждан не вменяется в обязанность приобретать патент. Это:

- беженцы;

- граждане Беларуси, Киргизии, Армении и Казахстана.

Ставка НДФЛ для иностранных граждан

Ставка НДФЛ будет различна в зависимости от вида дохода, статуса и резидентства. Статус резидентства определяется временем нахождения на территории Российской Федерации. Так, иностранцы, пробывшие в России менее 183 дней (календарных) в течение одного года, являются нерезидентами. А лицами, обладающими особым статусом, признаются:

- беженцы;

- специалисты высокого класса;

- иностранцы, имеющие патент;

- резиденты стран ЕАЭС.

Читать так же: Аренда авто за границей

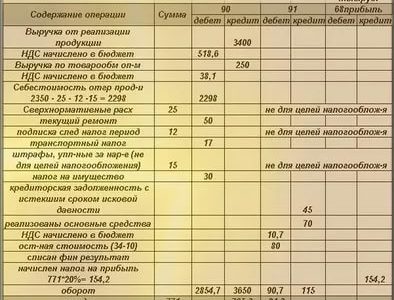

| Статус иностранного гражданина | Ставка НДФЛ (%) | ||

| Доходы от трудовой деятельности | Другие виды доходов, за исключением выигрышей и дивидендов, облагаемых по повышенной ставке | Прибыли от участия в акционерном обществе | |

| Особый статус/резидент РФ | 13 | 13 | 13 |

| Особый статус/не резидент РФ | 13 | 30 | 15 |

| Особый статус отсутствует/резидент РФ | 13 | 13 | 13 |

| Особый статус отсутствует/не резидент РФ | 30 | 30 | 15 |

Документы

При личном обращении, или оформлении возврата через работодателя, налоговая служба потребует один и тот же набор документов.

Разница в том, что при оформлении работодателем, заполнять налоговую декларацию и заниматься подготовкой документов будет бухгалтерия организации.

При самостоятельном же обращении в налоговые органы, заниматься заполнением декларации и подготовкой документов придется лично работнику. В налоговой службе попросят предоставить:

- Заявление по установленной форме.Бланк заявления на возврат НДФЛ

- Справку о доходах по форме 2-НДФЛ.Образец справки о доходах 2-НДФЛ

- Декларацию по форме 3-НДФЛ.Образец декларации 3-НДФЛ

При личном оформлении вычета работнику необходимо запросить справку 2-НДФЛ у работодателя. Для этого необходимо обратиться в бухгалтерию организации с заявлением, а затем забрать готовую справку в установленный срок. В справку будут отражены взносы в зачет патента. Образец заявления и актуальной на момент обращения декларации по форме 3-НДФЛ можно получить в налоговой службе.

https://www.youtube.com/watch?v=hB_RsJRQuTk

Читать так же: Заявление на ВНЖ

Заявление на возврат НДФЛ иностранного работника

При оформлении вычета при помощи работодателя в заявлении указывается:

- данные работодателя;

- личные данные;

- просьба о возврате НДФЛ;

- сумма уплаченных в счет патента взносов;

- опись прилагаемых к заявлению квитанций;

- подпись, дата.

Сумма налога

При определении суммы налога необходимо акцентировать внимание не на гражданской принадлежности, а на резидентность – соответственно, продолжительность фактического нахождения на территории России.

Налогообложения зарубежных гостей условно разделяется на два типа.

Среди них можно выделить следующие:

- налоговый резидент — лицо находиться на территории РФ свыше 183 дней в течение года;

- нерезидент – лицо пребывает на территории страны менее 183 дней в год.

Непосредственно от налогового статуса гражданина будет зависеть ставка налога на рабочий патент.

Подробная информация представлена в таблице ниже:

| Статус лица | Налоговая ставка |

| Нерезиденты страны | 30% |

| Высококвалифицированный иностранец | 15% |

| Иностранец-резидент | 15% |

| В случае долевого участия в российской компании | 15% |

💡 Видео

Как мигрантам вернуть свои деньги | Патент и пошлиныСкачать

Как иностранцу получить возврат налога в России?Скачать

Подача уведомления по патенту через Госуслуги. Пошаговая инструкцияСкачать

«Объясняем на пальцах». Как вернуть уплаченный НДФЛСкачать

Порядок возмещения НДФЛ по иностранцам на патентеСкачать

Что делать мигранту если патент оплачен с ошибкой?Скачать

Как заполнить уведомление на уменьшение налога по патентуСкачать

Деньги за ПАТЕНТ можно Вернуть. Как это сделать рассказал Вадим Коженов 17.07.2020Скачать

Как платить НДФЛ с доходов иностранцу?Скачать

ПАТЕНТ ДЛЯ ТРУДОВЫХ МИГРАНТОВ: документы, регистрация, оплата, возврат НДФЛ, продление. ФМС. ЮристСкачать

НОВЫЕ ЗАКОНЫ ДЛЯ ПАТЕНТА МИГРАНТОВ С 1 ЯНВАРЯ 2024: УВЕДОМЛЕНИЕ! КАК И КОГДА ПЛАТИТЬ ЗА ПАТЕНТ?Скачать

Можно ли вернуть авансовый платеж по НДФЛ за патентСкачать

Уплата НДФЛ по патентуСкачать

Оплатил патент не туда, ошибка в реквизитах, как вернуть деньги ? Лишняя оплата.Скачать

В 2024-м году патент на работу у иностранца аннулируют если не подать уведомление о трудоустройстве.Скачать

ВСЁ ПРО ПАТЕНТ в 2023 году | Как МИГРАНТУ оформить патент, как продлить патентСкачать

ПРИЕМ ИНОСТРАННОГО ГРАЖДАНИНА НА РАБОТУ│Налоговый резидент│Как платить налог за иностранца ?Скачать