Возможность получить налоговый вычет за приобретение лекарственных средств и оплату медицинских услуг оговорена в первом пункте статьи 219 НК РФ. Получить вычет можно за расходы, потраченные не только на себя, но и на супругов, родителей и несовершеннолетних детей.

С трудоустроенных россиян ежемесячно удерживают НДФЛ в размере 13%, именно эти средства предполагается возвращать с помощью вычета. Поскольку декларация 3-НДФЛ заполняется после окончания налогового периода (года), соответственно, средства в виде вычета возвращается налогоплательщику на счет уже на следующий год (при самостоятельном оформлении).

Следует помнить, что, если у гражданина нет налогооблагаемого дохода, вычет получить он не сможет.

- За какие препараты положен вычет

- Лимит расходов

- Как получить вычет

- Медицинские услуги, по которым может быть возвращена оплата

- Куда обращаться

- Как получить налоговый вычет на лечение и лекарства в 2021 году

- Что такое налоговый вычет на лечение и лекарства

- На какое лечение можно получить налоговый вычет

- Размер налогового вычета на лечение

- Документы для налогового вычета на лечение

- Как получить вычет на лечение

- За какие годы предоставляется налоговый вычет налечение

- Налоговый вычет на лечение в 2021 году: образцы документов, примеры расчетов — Портал юридической поддержки населения

- Условия предоставления вычета на лечение

- Размер вычета с расходов на лечение

- За какой период оформляется вычет?

- Способы получения социального вычета

- Пример 1. Оплата собственного лечения

- Пример 2. Вычет на лечение с затрат более 120000 руб

- Пример 3. Расчет налога при нескольких социальных вычетах

- Пример 4. Вычет за дорогостоящее лечение

- Пример 5. Вычет за два вида лечения

- Пример 6. Вычет на лечение детей

- Заключение

- Налоговый вычет на лечение в 2021 году: как получить, максимальный размер, примеры расчета

- Кому положен вычет на лечение?

- Процедура получения вычета на лечение

- Размер вычета в 2021 году

- Как получить вычет?

- Вычет за лечение детей

- Вычет за лечение родителей, супруга(и)

- Вычет за курортно-санаторное лечение

- Информация о вычете

- В каких случаях можно получить налоговый вычет на лечение?

- Процесс получения вычета на лечение

- Документы необходимые для оформления налогового вычета на лечение

- Когда и за какой период можно получить налоговый вычет?

- Список медицинских услуг, по которым предоставляется налоговый вычет

- Список дорогостоящих видов лечения, по которым предоставляется налоговый вычет

- 🔍 Видео

За какие препараты положен вычет

Если раньше вычет можно было получить только за лекарственные средства, указанные в перечне Постановления Правительства №201 от 19.03.2001, то с 2021 года в соответствии с информацией, опубликованной ФНС в июле текущего года, можно вернуть средства за любые препараты, выписанные по рецепту врача.

Лимит расходов

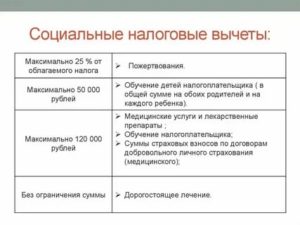

Существует лимит расходов, с которого рассчитывается выплата – 120 тысяч рублей (второй пункт статьи 219 НК РФ).

Вычет законодательно привязан к НДФЛ, соответственно, максимальная сумма вычета за налоговый период – это 13% от 120 тысяч рублей.

Поэтому получить выплату можно в полном размере от расходов на лечение, но не более, чем 15 600 рублей за налоговый период.

Как получить вычет

Для получения вычета прежде всего следует собрать все необходимые документы:

- Рецепты врача (для этого необходимо получать два экземпляра документа у лечащего врача, так как один из них останется в аптеке). На рецепте обязательно должна стоять печать врача, а также штамп для ФНС.

- Чеки или иные платежные документы за покупку лекарственных препаратов и оплату медицинских услуг, договоры с медицинскими учреждениями. Также прохождение лечения можно доказать выписками из медкарт, эпикризами. Все эти документы должны быть заверены лечащим врачом.

- Справку 2-НДФЛ.

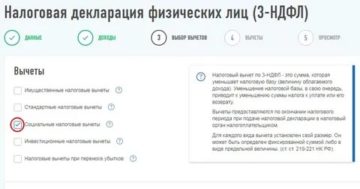

- Декларацию 3-НДФЛ.

- Копию паспорта.

- Заявление на вычет.

Медицинские услуги, по которым может быть возвращена оплата

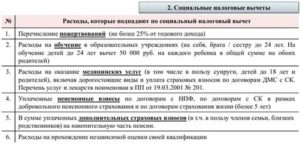

При возврате средств за оплату медицинских услуг следует убедиться, что медицинская организация зарегистрирована на территории РФ и имеет все необходимые лицензии. Согласно Постановлению Правительства №201 от 19.03.2001, к медицинским услугам, оплата по которым может быть возвращена через вычет, относят:

- Услуги, указанные в пункте 86 ОК 034-2014 (диагностика, профилактика, лечение, санаторное лечение и пр.).

- Дорогостоящие виды лечения:

- хирургическое лечение врожденных аномалий, тяжелых форм болезней системы кровообращения, органов дыхания, глаз, нервной системы, органов пищеварения;

- протезирование и операции на суставах;

- трансплантации;

- имплантация металлических конструкций, протезов, стимуляторов;

- лечение генетических болезней;

- пластические операции;

- лечение злокачественных новообразований щитовидной железы, полиневропатии, соединительной ткани, болезней органов кровообращения, дыхания и пищеварения у детей;

- комбинированное лечение болезней поджелудочной железы, онкологии, кровообращения, остеомиелита, диабета, генетических заболеваний, болезней почек, ожогов, болезней глаз, состояний при беременности и родах и послеродовом периоде, выхаживание недоношенных детей и пр.

- ДМС, оплаченное за свой счет.

Куда обращаться

Со всеми документами для получения вычета следует обращаться в налоговую инспекцию по месту жительства по окончании налогового периода. В данном случае налоговый период совпадает с календарным годом.

https://www.youtube.com/watch?v=k4HZQSLx-IU

Вторым вариантов оформления вычета является получение справки о подтверждении права на получение социальных вычетов в налоговой инспекции. Эта справка передается работодателю и вычет можно получить уже в текущем году, заполнять декларацию в таком случае нет необходимости.

Обе эти возможности можно осуществить через личный кабинет на портале ФНС.

Задекларировать расходы на лечение можно в течение трех лет, то есть при расходах в 2021 году вычет по ним можно получить в 2021, 2021 и 2022 годах.

Видео:Налоговый вычет за лечение. Как получить в 2021 году?Скачать

Как получить налоговый вычет на лечение и лекарства в 2021 году

Что такое налоговый вычет на лечение илекарства

На какое лечение можно получить налоговыйвычет

Размер налогового вычета на лечение

Документы для налогового вычета на лечение

Как получить вычет на лечение илекарства

За какие годы предоставляется налоговый вычет налечение

Миллионы россиян лечатся в платных клиниках, проходятдиагностические обследования, тратят тысячи рублей на лекарства,анализы, операции, лечение зубов и протезирование, но не знают, чтоможно легко вернуть часть потраченных средств.

Получить налоговый вычет можно не только на собственное лечение,но и на оплату лечения ближайших родственников – супругов,родителей, детей до 18 лет.

Что такое налоговый вычет на лечение и лекарства

Если вы официально трудоустроены и ваш работодатель ежемесячновыплачивает в бюджет 13% от вашей зарплаты, вы можете вернуть частьденег, потраченных на лечение и медикаменты. Фактически это вашиденьги, которые вы уплатили государству в виде налога на доходы(НДФЛ).

Расчет прост – налогооблагаемая база (ваша заработная плата)уменьшается на размер налогового вычета. В результате вы должнызаплатить налог с меньшей суммы.

Так как декларация 3-НДФЛ и заявление на налоговый вычетподаются в следующем году, а вы уже полностью выплатили НДФЛ втекущем году, возникает переплата, которая возвращается на вашсчет. Об этом говорится в ст. 219 Налогового Кодекса РФ.

Главное помнить – размер годового возврата не может превышатьразмер уплаченных в течение этого года налогов.

На какое лечение можно получить налоговый вычет

Это самый популярный вопрос, ответ на который дает Постановление Правительства РФ от 19 марта 2001 г. N201.

Оплата медицинских услуг:

- Если вы оплачивали свое лечение, супруга, родителей или детей ввозрасте до 18 лет. При этом не важно, на чье имя заключен договорс лечебным учреждением, главное, чтобы было официальноеподтверждение того, что оплата производилась именно вами.

- Лечебное учреждение должно быть зарегистрировано на территорииРоссии и быть лицензированным.

- Оплаченные вами медицинские процедуры должны присутствовать вутвержденном перечне медицинских услуг для определениясоциального налогового вычета.

Оплата медикаментов:

- Медикаменты назначены лечащим врачом и оплачены вами длясобственного лечения, супруга, родителей или детей в возрасте до 18лет.

ВАЖНО! С 1 января 2021 года налоговый вычет можнополучить за все лекарства, а не только за те, что присутствуют вПеречне медикаментов.

Главные условия:

- Вы должны получить два экземпляра рецепта, выписанного лечащимврачом.

- На рецепте должна стоять печать для налогового органа.

- Один экземпляр остается в аптеке, а второй прикладывается кпакету документов для налоговой инспекции.

- Обязательно сохраняйте все чеки на покупку этих лекарств.

Оплата ДМС (добровольное медицинскоестрахование):

- Если вы купили полис добровольного медицинского страхования длясебя, супруга, родителей или детей до 18 лет.

- Если полис добровольного страхования был оплачен лично вами.Полисы, оплаченные работодателем, к вычету не принимаются.

- Страховой договор заключен только на оказание услуг полечению.

- Страховая компания имеет лицензию на подобный виддеятельности.

Размер налогового вычета на лечение

Для того чтобы определиться с размером налогового вычета нужнопонимать, что законодательно выделены два вида лечения: простое идорогостоящее.

Простое лечение. Налоговый вычет на лечениеотносится к социальным вычетам. В список социальных вычетов входитлечение, медикаменты, обучение и пенсионные взносы.

https://www.youtube.com/watch?v=hRuBbnzv488

Совокупный размер социальных вычетов не может превышать 120 тыс.рублей. Это значит, что вам на счет вернется не более 13% от этойсуммы, а именно 15600 рублей.

Полный перечень медицинских услуг и лекарств, за которыеположен налоговый вычет, представлен в Постановлении ПравительстваРФ от 19 марта 2001 г. N 201.

Дорогостоящее лечение. Налоговый вычет надорогостоящее лечение, в отличие от простого, не ограничен верхнейсуммой. Вы можете заявить к возврату 13% от всех понесенныхрасходов.

Главное, чтобы ваш вид лечения был указан в Перечне дорогостоящих видов лечения ПостановленияПравительства РФ от 19.03.2001 N 201.

Подробно об этом виде вычета читайте в нашей статье «Налоговыйвычет на дорогостоящее лечение».

Пример:

В 2021 году вы обратились в платную стоматологическую клиникуи потратили на лечение зубов 135 тыс. рублей. В этом же году выоплатили жене экстракорпоральное оплодотворение (ЭКО) и сталисчастливым родителем. Процедура обошлась вам в 250 тыс.рублей.

Ваша зарплата в течение 2021 года составила 840 тыс. рублей.Из них было выплачено 109,2 тыс. рублей НДФЛ. Какой размерналогового вычета на лечение вам положен?

Так как лечение зубов не относится к дорогостоящемувиду, вы не сможете предъявить к вычету более 120 тыс.рублей. Но процедура ЭКО присутствует в списке дорогостоящихманипуляций. Поэтому вы можете получить вычет на всю суммуЭКО.

Расчет прост: (120 тыс. рублей (лечение зубов) + 250 тыс.рублей (ЭКО)) х 13% = 48,1 тыс. рублей. Так как эта сумма меньшевыплаченных вами в течение 2021 года налогов, в 2021 году вы можетесразу получить возврат на всю сумму.

Документы для налогового вычета на лечение

Наиболее ответственный шаг, от которого будет зависеть, получители вы налоговый вычет – это сбор документов. Основной списокдокументов для подачи в ИФНС:

- Договор с лечебным учреждением;

- Справка из лечебного учреждения, подтверждающая оплатууслуг;

- Платежные документы по расходам за медикаменты;

- Справка 2-НДФЛ;

- Декларация 3-НДФЛ.

Подробный список документов смотрите в статье«Документыдля налогового вычета на лечение».

Как получить вычет на лечение

Вы можете выбрать один из двух вариантов оформления налоговоговычета:

Пройти весь путь самостоятельно:

- собрать необходимые документы;

- проверить правильность оформления каждого документа;

- заполнить декларацию 3-НДФЛ;

- передать пакет документов в налоговую инспекцию.

Доверить работу личному налоговому экспертуонлайн-сервиса НДФЛка.ру:

- специалист составит для вас полный перечень необходимых именнодля вашего случая документов;

- проверит правильность оформления каждого документа;

- окажет консультационную поддержку при заполнении декларации3-НДФЛ (если вы решили сделать это самостоятельно);

- быстро и безошибочно заполнит декларацию 3-НДФЛ (если вы решилипоручить это нашему эксперту);

- передаст вам заполненную 3-НДФЛ в электронном виде (если выхотите самостоятельно отправить декларацию в ИФНС);

- с помощью электронной подписи отправит 3-НДФЛ в вашу налоговуюинспекцию (если вы поручите это нашему эксперту);

- останется с вами на связи и будет курировать весь процессвплоть до перечисления налогового возврата на ваш расчетныйсчет.

За какие годы предоставляется налоговый вычет налечение

Налоговый вычет на лечение подчиняется общему правилу –декларация 3-НДФЛ заполняется по окончании налогового периода. Этозначит, если вы оплачивали лечение в 2021 году, документы на вычетподавайте в налоговую инспекцию не ранее 2021 года.

Законодательно разрешено подавать декларацию в течение трех летс момента оплаты лечения. В нашем примере – оплаченное в 2021 годулечение может быть задекларировано в 2021, 2021 или 2021 году.

Помните – заявить налоговый вычет можно только за те годы, когдавы оплачивали лечение.

https://www.youtube.com/watch?v=azEzMsAG-AA

После получения документов налоговая инспекция начнет проверку,которая может занимать до трех месяцев. После этого в течение 30дней вам на счет будет перечислен налоговый возврат.

Видео:Налоговый вычет на лечение 2024 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете ЛКФЛСкачать

Налоговый вычет на лечение в 2021 году: образцы документов, примеры расчетов — Портал юридической поддержки населения

(10 5,00 из 5)

Загрузка…

Налоговый вычет на лечение позволяет компенсировать часть средств, потраченных на медицинские услуги. Данное право установлено ст. 219 НК РФ. Льгота предоставляется, если гражданин официально трудоустроен или самостоятельно вносит налоги в бюджет.

Условия предоставления вычета на лечение

Социальный вычет с расходов на медицинские услуги имеют право оформить граждане, оплатившие медполис для себя или родственников. Льгота применяется при соблюдении следующих условий:

- налогоплательщик потратил личные средства на медицинские услуги для себя, близких родственников (детей, родителей, супругов);

- медпомощь оказывалась в лицензированной клинике или другом учреждении России;

- оказанные услуги включены в перечень, установленный ПП № 201 от 19.03.2001.

Вычет с учетом стоимости медикаментов доступен, если они были прописаны врачом. Важно, чтобы страховая организация имела лицензию, по договору страхования была предусмотрена оплата оказанных услуг.

Размер вычета с расходов на лечение

Налоговый период для расчета вычета за медуслуги – календарный год. Размер налоговой льготы ограничен следующими показателями:

- налогоплательщик не сможет вернуть больше, чем перечислил в бюджет НДФЛ (13% от дохода);

- сумма налога к возврату составляет 13% от затрат на лечение/лекарства;

- социальный вычет ограничен суммой 120000 руб., то есть максимум к возврату – 15600 руб. (120000 × 13% = 15600 руб.)

В социальный вычет включаются не только расходы на лечение, но и плата за образовательные услуги, пенсионные взносы. Следовательно, сумма 15600 руб. – это максимальный возврат за все социальные вычеты.

Внимание! Ограничение возврата налога в 15600 руб. не распространяется на некоторые дорогостоящие медуслуги. По ним предоставляется полный вычет, то есть 13% от всей суммы расходов. Перечень таких видов лечения утвержден ПП РФ № 201.

За какой период оформляется вычет?

Возврат налога предоставляется за годы, когда была произведена оплата медицинских услуг. Декларация подается в налоговом периоде, следующем за периодом появления расходов.

Например, платная медицинская помощь оказана в 2021 году, возврат налога оформляется только в 2021 году. Декларация подается за три предыдущих года. В 2021 году можно применить вычет за услуги, оплаченные в 2021, 2021 и 2021 годах.

Способы получения социального вычета

Существует два варианта получения налоговой компенсации с затрат на социальные нужды.

- По завершении календарного года (трех лет), когда были понесены расходы, сдать декларацию в ФНС. Налог будет возвращен в пределах установленных ограничений за весь прошлый год или несколько лет.

- В текущем году обратиться в налоговую службу для подтверждения права на вычет. Получить уведомление и передать работодателю. После этого бухгалтер приостановит удержание НДФЛ из заработной платы до исчерпания вычета. Если издержки по оплате лечения возникли в прошлые годы, подается декларация.

Для оформления возврата налога гражданин собирает пакет подтверждающих бумаг:

- 3-НДФЛ;

- договор на оказание услуг с лицензированной медицинской организацией;

- справка о расходах на лечение и медикаменты;

- подтверждающие бумаги (квитанции, чеки);

- справка 2-НДФЛ о зарплате и уплаченном подоходном налоге.

Весь процесс от подачи 3-НДФЛ до получения денег на счет обычно занимает 2-4 месяца.

Образцы документов и заявлений для возврата социального вычета можно посмотреть здесь.

Пример 1. Оплата собственного лечения

В 2021 году Васюков Н.В. прошел платный курс лечения в государственном стационаре за 55000 руб. Заработок налогоплательщика за год составил 540000 руб., работодатель перечислил НДФЛ в размере 70200 руб. Необходимо рассчитать вычет.

- 55000 × 13% = 7150 руб. – сумма налога к возврату.

Социальный вычет составил 55000 руб., так как подоходный налог внесен на большую сумму. Вычет меньше 120000 руб., поэтому 13% от расходов предоставляются в полном объеме.

Пример 2. Вычет на лечение с затрат более 120000 руб

В 2021 году Семенов Д.П. оплатил медицинские услуги на сумму 112000 руб., приобрел по рецепту лекарства стоимостью 45000 руб. Медикаменты входят в список разрешенных для вычета. В этом же году Семенов получал заработную плату в размере 60000 руб. в месяц. Перечислен подоходный налог за год – 93600 руб.

- 112000 + 45000 = 157000 руб. – общие затраты на лечение больше максимального вычета – 120000 руб.;

- 120000 × 13% = 15600 руб. – компенсация налога к возврату в 2021 году.

Сумма 15600 руб. будет перечислена полностью, так как за год уплачен НДФЛ в большем размере – 93600 руб.

Пример 3. Расчет налога при нескольких социальных вычетах

В 2021 году Моргунов А.В. оплатил курсы в автошколе на сумму 45000 руб. и лечение зубов – 87000 руб. Гражданин ежемесячно зарабатывает по 35000 руб. Уплачен НДФЛ за год – 54600 руб.

- 45000 + 87000 = 132000 руб. – расходы на социальные цели, которые больше максимального вычета;

- 120000 × 13% = 15600 руб. – возврат налога в 2021 году в пределах установленного вычета.

Сумма 15600 руб. будет возращена в полном объеме, так как НДФЛ внесен в большем размере.

Пример 4. Вычет за дорогостоящее лечение

В 2021 году Мазунина М.А. оплатила сложную операцию желудочно-кишечного тракта в бюджетной поликлинике за 380000 руб. Ежемесячный заработок гражданки составлял в 2021 году 24000 руб., подоходный налог за год – 37440 руб.

- 380000 руб. × 13% = 49400 руб. – сумма налога к возврату. В качестве вычета берется полная сумма затрат, так как проведенная операция входит в перечень дорогостоящих услуг, на которые не распространяется ограничение – 120000 руб.

- 49400 – 37440 = 11960 руб. – налоговая компенсация к возврату в 2021 году.

В 2021 году Мазунина получит возврат в размере 37440 руб., то есть не больше уплаченного НДФЛ. Остаток вычета будет перенесен на 2021 году.

Пример 5. Вычет за два вида лечения

В 2021 году Деменева М.О. оплатила дорогостоящую операцию стоимостью 278000 руб. и лечение зубов за 123000 руб. Заработная плата пациентки за год составила 390000 руб., внесен подоходный налог – 50700 руб. Операция входит в список, утвержденный ПП № 201 от 19.03.2001, значит, с расходов на нее будет возвращен налог. Лечение зубов в данном перечне не значится.

278000 × 13% = 36140 руб. – сумма налога к возврату в 2021 году будет перечислена в полном объеме, так как внесен НДФЛ в размере 50700 руб.

Пример 6. Вычет на лечение детей

В 2021 году Плотников А.А. заплатил за лечение 10-летней дочери в платной клинике 89000 руб. Заработная плата налогоплательщика за год – 420000 руб., уплачен подоходный налог – 54600 руб. Возраст пациентки менее 18 лет, поэтому ее отец имеет право на использование вычета.

89000 × 13% = 11570 руб. – налог к возврату в 2021 году будет предоставлен в полном объеме, так как внесен НДФЛ – 54600 руб.

Заключение

Налогоплательщики имеют право компенсировать 13% издержек на лицензированные медицинские услуги, лекарственные средства для себя и близких родственников. Максимальный вычет установлен в размере 120000 руб., если вид лечения не включен в специальный перечень из ПП № 201 от 19.03.2001.

Прочтите также: Налоговый вычет за обучение ребенка: образцы документов, примеры расчетов

(10 5,00 из 5)

Загрузка…

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

8 (800) 555-67-55 доб. 284

или заполнив форму ниже.

Видео:Налоговый вычет за лечение 2023 - Как заполнить декларацию 3-НДФЛ за лечение и лекарства ОнлайнСкачать

Налоговый вычет на лечение в 2021 году: как получить, максимальный размер, примеры расчета

Время чтения 12 минутСпросить юриста быстрее. Это бесплатно! Размер шрифта: A+ | A−

В соответствии с действующим налоговым законодательством, в случае оплаты лечения либо лекарств, граждане могут претендовать на получение налогового вычета или, иными словами, вернуть некоторую часть потраченных на лечение средств.

Внимание! С 1 января 2021 года упростился порядок получения социального налогового вычета на лечение. Из него было исключено требование наличия приобретенных лекарственных средств в утвержденном перечне (Федеральный закон от 17.06.2021 № 147-ФЗ).

Вычет – представляет собой часть заработка, которая не подлежит обложению налогом. Таким образом, если Вы имеете официальное место трудовой деятельности (и отчисляете НДФЛ) и оплачивали лечение одного из родственников либо свое собственное, то имеете право вернуть часть денег, а именно — до 13% от суммы затрат на предоставленные вам медицинские услуги.

Кому положен вычет на лечение?

Оформить налоговые вычет за лечение возможно в случаях:

- по лечению одного из родственников (несовершеннолетних детей, родителей супруги(а)), а также своему лечению в лечебных учреждениях РФ;

- оказанные услуги есть в перечне медуслуг, по которым предусмотрено предоставление вычета (перечень утвержден Постановлением № 201 от 19.03.2001 г.).

- лечение осуществлялось в лицензированном учреждении;

- При оплате лекарств, если:

- В случае оплаты страхования (добровольного), если:

- заплачен страховой взнос по договору медстрахования за себя либо за одного из близких родственников (родителя, несовершеннолетнего ребенка (детей);

- страховой договор предполагает лишь оплату лечения;

- фирма-страхователь, с которой оформлен договор, обладает лицензией на право осуществлять соответствующий вид деятельности.

Процедура получения вычета на лечение

Процесс оформления вычета НДФЛ на лечение включает следующие этапы:

- сбор и подачу необходимых документов в налоговый орган. В случае предъявления копий, при себе нужно иметь и их подлинники;

- проверка документов МИФНС (ее срок составляет до 90 суток). После ее завершения налогоплательщику в течение 10 суток направляется уведомление с итогами проведенной проверки;

- перевод средств заявителю, в случае принятия налоговым органом решения в его пользу – в течение 30 дней.

Список документов, необходимых для получения налогового вычета за лечение

- Заполненная надлежащим образом декларация (по 3-НДФЛ форме);

- Справка о фактическом доходе (по 2-НДФЛ форме). Выдается бухгалтерией на работе;

- Паспорт (оригинал + копия).

- Заявление на вычет с указанием реквизитов счёта, куда будут перечисляться средства;

- Договор с медучреждением с прописанной стоимостью лечения (ксерокопия, заверенная налогоплательщиком);

- Лицензия медучреждения на право осуществления деятельности (копия);

- Справка от медучреждения, которая подтверждает, что лечение действительно было оплачено;

- В случае лечения в санатории — аналогичная справка, где указана стоимость лечения;

- Платёжная документация по оплате медицинских услуг – копии.

Скачать бланк 3-НДФЛ для физических лиц за 2021 год (.pdf или .tif)

Скачать образец заполненной формы 3-НДФЛ вычета за лечение

https://www.youtube.com/watch?v=UknRP4AGGI8

Скачать образец заявления на налоговый вычет на лечение

https://www.youtube.com/watch?v=UknRP4AGGI8

Скачать образец описи документов для получения налогового вычета за лечение

Если у вас возникли сложности с подготовкой и отправкой в налоговую инспекцию всех необходимых документов для оформления вычета НДФЛ, или вы не знаете, как правильно заполнить заявление на вычет, то наш дежурных юрист онлайн готов оказать вам оперативную помощь в данном вопросе.

Дополнительные документы:

- Рецепт формы № 107-1/у с пометкой «Для налоговой, идентификационный номер налогоплательщика», выписанный лечащим доктором.

- Для вычета за страхование.

- полис (копия заверенная налогоплательщиком);

- лицензия страховой фирмы на право осуществлять соответствующую деятельность (копия);

- Вычета за расходы на лечение одного из родственников.

- документ о рождении – копия (в случае вычета за детей);

- документ о заключении брака – копия (в случае вычета за супругу(а));

- свое свидетельство о рождении – копия (в случае вычета за родителя).

Размер вычета в 2021 году

Сумма вычета за расходы на лечение рассчитывается за год и зависит от таких факторов:

Вам не удастся вернуть денег больше, чем выплатили НДФЛ (до 13% от официальной заработной платы).

Возврату подлежат до 13% от оплаченной стоимости лечения/лекарственных средств, но не больше, чем 15 600, что вызвано ограничением максимального размера компенсации в 120 тысяч руб. (13% * 120 000 = 15 600).

При этом данное ограничение касается как вычета на расходы, связанные с лечением, так и иных социальных вычетов.

Общая сумма всех положенных вычетов (пенсионные взносы, учеба, лечение) должна быть не больше 120 000 (то есть вернуть максимум удастся – 15 600 руб. за все полагающиеся вычеты).

Такие образом, максимальная сумма социального налогового вычета по состоянию на 2021 год равна 15 600 рублей.

Существует перечень дорогих медуслуг, на которые ограничение по размеру не распространяется. Так можно получить 13% с полной стоимости оказанных услуг (помимо остальных соц. вычетов). Здесь вы можете ознакомиться с этим списком дорогостоящих медицинских услуг.

Пример: Гражданин Сидоров в 2021 году пролечил зубы на 140 000 руб. и сделал платную дорогую операцию на сумму 200 000. Доход гражданина за 12 месяцев составил 500 тысяч руб., а сумма налога – 62 000.

Поскольку лечение зубов дорогостоящим не считается, то максимальный размер вычета по нему будет равен 120 тысячам руб. Операция является дорогим видом лечения, поэтому ограничений по размеру вычета нет. Таким образом, за 2021 год Сидорову полагается к возврату 41 600 руб.

13% * (200 000 + 120 000), и в связи с тем, что налог был заплачен больше 41 600 руб., он вправе вернуть всю сумму сразу.

Как получить вычет?

Для того чтобы определить положен ли вам вычет следует обратиться к правительственному постановлению № 201, согласно которому сумма налогового вычета на расходы по лечению включает в себя оплату услуг по реабилитации, профилактике, диагностике, лечению, при оказании поликлинической и амбулаторной мед. помощи.

Полный список видов медпомощи можно найти в Общем российском классификаторе ОК 004-93 (Документ утратил силу или отменен).

Итак, человек вправе получить вычет если:

- Он официально работает на территории РФ;

- Получает зарплату, облагаемую по налоговой 13%-й ставке;

- Лечебное заведение, где проводилось лечение, должно обладать лицензией на право осуществления соответствующей деятельности;

- Лицо, претендующее на вычет, предъявило документы, которые подтверждают факт оплаты услуг по лечению;

- Гражданин оплачивал лечение из личных средств.

Пример, как рассчитать суммы вычета на лечение

Гр-н Иванов в 2021 г. заплатил за лечение 50 тыс. руб.

https://www.youtube.com/watch?v=ARurj4sahFU

Его суммарный доход за этот год составляет 600 тысяч. (12 месяцев*50 000).

Сумма подоходного налога за год — 78 тысяч рублей. (13%*600 000).

Иванов в 2021 г. решает оформить вычет. Он сможет получить — 6 500 руб. (13%*50 000) – в полном объеме, поскольку НДФЛ он заплатил – 78 000.

Следует напомнить, что вычет ограничивается суммой в 120 тыс. И если, скажем, гражданин оплатил бы лечение на 150 тысяч, его вычет составил бы — 15 тысяч 600 рублей (13%*120 000).

Вычет за лечение детей

Дети болеют гораздо чаще, нежели взрослые, оплачивать медуслуги для них, как правило, приходится их родителям.

Согласно российскому законодательству, родители ребенка, а также его официально назначенные опекуны, имеют право на получение налогового вычета, если оплачивалось лечение в лицензированных медучреждениях. Важным аспектом выступает возраст ребенка – он должен быть не старше 18 лет.

В противном случае вычет за лечение своего ребенка родители не получат. Подавая документы в налоговую инспекцию, важно приложить подтверждение того факта, что лицо является родителем или законным представителем ребенка.

Пример: Гражданин Сидоров в 2021 г. заплатил за курс лечения 14-летней дочки в медицинском центре 70 тысяч рублей. Доход Сидорова за этот год составил 480 тысяч. (12 месяцев*зарплату 40 000). Подоходный налог за 12 месяцев Сидорова равен 62 400 (13%*480 000).

Поскольку возраст ребенка младше 18-ти лет, гражданин вправе воспользоваться вычетом по затратам на лечение дочери. Полагающаяся к возврату, сумма составит: 9 100 руб. (13%*70 000). В связи с тем, что за 2021 г.

отец девочки заплатил НДФЛ больше чем 9 100, он имеет право на вычет в полном размере.

Вычет за лечение родителей, супруга(и)

Необходимо помнить, что при оплате лечения родственников договор должен оформляться на имя человека, который хочет получить вычет.

Пример: Мужчина оплатил лечение своей супруги, договор должен быть оформлен на имя супруга пациентки, равно как и все платежные документы.

В ряде случаев люди, обладая необходимой суммой денежных средств, не имеют возможности заплатить за собственное лечение, в частности из-за травмы, поскольку лишены возможности свободного перемещения. В подобных ситуациях оплата может производиться членами семьи или друзьями.

Когда лечение оплачивается друзьями, знакомыми, супругом (супругой) не состоящими в официальном браке с налогоплательщиком, получить вычет довольно сложно, но все-таки можно.

Гражданин вправе доверить другому лицу оплату своего лечения, то есть оформить на него доверенность.

Согласно разъяснению УФНС России данная доверенность не обязательно должна оформляться нотариально, а может быть просто заверена, к примеру, главным врачом лечебного заведения.

Далее гражданин может обратиться за получением вычета, предъявив в налоговый орган оформленную на его имя доверенность, а также полный пакет документов, в частности платежное поручение (квитанцию и пр.), в которых доверенное лицо указано в качестве в плательщика.

Вычет за курортно-санаторное лечение

Действующее законодательство дает возможность снизить сумму расходов человека на курортно-санаторное лечение при соблюдении одного условия: лечение было получено в санатории, имеющем лицензию на право осуществления соответствующего вида деятельности.

Пример: Гр-н Кузнецов приобрел путёвку в санаторий, где прошел полный курс лечения. При отъезде учреждение выдаёт ему справку установленной формы о стоимости, которую Кузнецов потратил на собственное лечение. Эта сумма включает в себя стоимость всех проводимых процедур (в частности диетического питания) предусмотренных путёвкой плюс цены платных дополнительных медуслуг.

Предположим, что стоимость одних суток лечения в санатории составляет 2000 руб. Курс лечения – 14 суток. Стоимость платной дополнительной услуги – 1000 руб. Итого, Кузнецов потратил на лечение 29 000 ((2000 х 14) + 1000). Так, сумма вычета составит 3770 рублей (29000*13%), при условии, что размер уплаченного НДФЛ превышает стоимость лечения.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Если вам требуется помощь или консультация по вопросам оформления возврата НДФЛ за социальные услуги, то наш дежурный юрист онлайн готов оперативно ответить на все ваши вопросы.

Видео:Заполнение декларации 3-НДФЛ на несколько вычетов одновременно - имущественный, за обучение, лечениеСкачать

Информация о вычете

24.03.20

Согласно законодательству РФ (ст. 219 НК РФ), при оплате лечения или медикаментов Вы можете рассчитывать на налоговый вычет и вернуть часть затраченных на лечение денег.

Налоговый вычет — это часть дохода, которая не облагается налогом. Поэтому Вы и можете вернуть себе уплаченный налог с расходов, понесенных на лечение. Если Вы официально работаете и платите подоходный налог, оплатили свое лечение или лечение своих родственников, Вы можете вернуть себе часть денег в размере до 13% от стоимости лечения.

В каких случаях можно получить налоговый вычет на лечение?

Воспользоваться социальным налоговым вычетом на лечение и вернуть себе часть расходов можно в следующих случаях:

- Вы можете получить налоговый вычет при оплате медицинских услуг, если:

- оплатили услуги по собственному лечению или лечению ближайших родственников (супруг, родители, дети до 18 лет), предоставленные медицинскими учреждениями России;

- оплаченные услуги входят в специальный перечень медицинских услуг, по которым предоставляется вычет. Перечень услуг определен в Постановлении Правительства РФ от 19.03.2001 N 201.

- лечение проводилось в медицинском учреждении, имеющем лицензию на осуществление медицинской деятельности;

- Вы можете получить налоговый вычет при оплате медикаментов, если:

- оплатили за счет собственных средств медикаменты для себя или ближайших родственников (супруг, родители, дети до 18 лет), назначенные лечащим врачом.

- Вы можете получить налоговый вычет при оплате добровольного медицинского страхования, если:

- заплатили страховые взносы по договору добровольного медицинского страхования или страхования ближайших родственников (супруг, родители, дети до 18 лет);

- договор страхования предусматривает только оплату услуг по лечению;

- страховая организация, с которой заключен договор добровольного страхования, имеет лицензию на ведение соответствующего вида деятельности.

Процесс получения вычета на лечение

Процесс получения вычета на лечение состоит из сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег. Подробнее узнать о процессе получения налогового вычета с указанием сроков Вы можете здесь: Процесс получения налогового вычета за лечение.

Процесс получения вычета можно упростить, воспользовавшись нашим сервисом.

Мы заполним для Вас декларацию 3-НДФЛ, подскажем, какие еще понадобятся документы на вычет, а также дадим подробную инструкцию по сдаче документов в налоговые органы.

Или же отправим Ваши документы самостоятельно, без Вашего участия. В случае возникновения любых вопросов при работе с сервисом налоговые эксперты с удовольствием Вас проконсультируют.

Документы необходимые для оформления налогового вычета на лечение

Для оформления налогового вычета Вам в первую очередь потребуются:

- декларация 3-НДФЛ;

- договор с медицинским учреждением;

- справка об оплате медицинских услуг;

- документы, подтверждающие Ваши расходы;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Ознакомиться с полным списком документов Вы можете здесь: Документы для налогового вычета на лечение.

Когда и за какой период можно получить налоговый вычет?

Вы можете вернуть деньги за лечение/медикаменты только за те годы, когда Вы непосредственно производили оплату. При этом подать декларацию и вернуть деньги можно лишь в году, следующем за годом оплаты. То есть, если Вы оплатили лечение в 2021 году, то вернуть деньги сможете только в 2021.

Если Вы не оформили вычет сразу, то можете сделать это позже, но вернуть налог можете не более чем за три последних года. Например, в 2021 году Вы можете оформить налоговый вычет только за 2021, 2021 и 2021 годы.

https://www.youtube.com/watch?v=eq9C9ClvOk0

Вся процедура получения вычета обычно занимает от двух до четырех месяцев. Большую часть времени занимает проверка документов налоговой инспекцией.

Список медицинских услуг, по которым предоставляется налоговый вычет

Согласно Постановлению Правительства РФ №201 от 19 марта 2001 года следующие медицинские услуги могут учитываться в налоговом вычете:

- Услуги по диагностике и лечению при оказании населению скорой медицинской помощи.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению стационарной медицинской помощи (в том числе в дневных стационарах), включая проведение медицинской экспертизы.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению медицинской помощи в санаторно-курортных учреждениях.

- Услуги по санитарному просвещению, оказываемые населению.

Список дорогостоящих видов лечения, по которым предоставляется налоговый вычет

Согласно Постановлению Правительства РФ №201 от 19 марта 2001 года следующие медицинские услуги являются дорогостоящими и учитываются в налоговом вычете в полном объеме (без ограничения в 120 тыс. рублей):

- Хирургическое лечение врожденных аномалий (пороков развития).

- Хирургическое лечение тяжелых форм болезней системы кровообращения, включая операции с использованием аппаратов искусственного кровообращения, лазерных технологий и коронарной ангиографии.

- Хирургическое лечение тяжелых форм болезней органов дыхания.

- Хирургическое лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата, в том числе с использованием эндолазерных технологий.

- Хирургическое лечение тяжелых форм болезней нервной системы, включая микронейрохирургические и эндовазальные вмешательства.

- Хирургическое лечение осложненных форм болезней органов пищеварения.

- Эндопротезирование и реконструктивно-восстановительные операции на суставах.

- Трансплантация органов (комплекса органов), тканей и костного мозга.

- Реплантация, имплантация протезов, металлических конструкций, электрокардиостимуляторов и электродов.

- Реконструктивные, пластические и реконструктивно-пластические операции.

- Терапевтическое лечение хромосомных нарушений и наследственных болезней.

- Терапевтическое лечение злокачественных новообразований щитовидной железы и других эндокринных желез, в том числе с использованием протонной терапии.

- Терапевтическое лечение острых воспалительных полиневропатий и осложнений миастении.

- Терапевтическое лечение системных поражений соединительной ткани.

- Терапевтическое лечение тяжелых форм болезней органов кровообращения, дыхания и пищеварения у детей.

- Комбинированное лечение болезней поджелудочной железы.

- Комбинированное лечение злокачественных новообразований.

- Комбинированное лечение наследственных нарушений свертываемости крови и апластических анемий.

- Комбинированное лечение остеомиелита.

- Комбинированное лечение состояний, связанных с осложненным течением беременности, родов и послеродового периода.

- Комбинированное лечение осложненных форм сахарного диабета.

- Комбинированное лечение наследственных болезней.

- Комбинированное лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата.

- Комплексное лечение ожогов с площадью поражения поверхности тела 30 процентов и более.

- Виды лечения, связанные с использованием гемо- и перитонеального диализа.

- Выхаживание недоношенных детей массой до 1,5 кг.

- Лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона.

Получите вычет

https://www.youtube.com/watch?v=seKOgqBmubY

Личный консультант заполнит за вас декларацию за 3%

от суммы вычета

🔍 Видео

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Социальные налоговые вычеты в 2024 годуСкачать

Вычет на лечение 2022 через личный кабинет. Как заполнить декларацию 3-НДФЛ онлайн.Скачать

Налоговый вычет за лечение зубов стоматологию, брекеты, зубное протезирование как заполнить 3-НДФЛСкачать

Вычет за лечение в 2021 году, как заполнить декларацию 3-НДФЛ в личном кабинете на социальный вычетСкачать

Вычет за лечение 2021: 3 НДФЛ в личном кабинете, заполнение декларации и возврат налога за лечениеСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать

ЗАПОЛНЕНИЕ 3-НДФЛ НА НАЛОГОВЫЙ ВЫЧЕТ ЗА ЛЕЧЕНИЕ И ПОКУПКУ ЛЕКАРСТВ В ПРОГРАММЕ "ДЕКЛАРАЦИЯ"Скачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Как получить налоговый вычет на лечениеСкачать

Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Налоговый вычет за лечение 2022 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете 2022Скачать

Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать