Статья акутальна на: Май 2021 г.

Досудебное урегулирование конфликта.

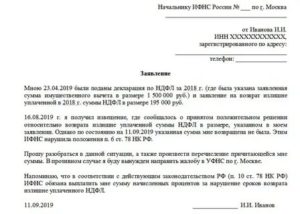

Изначально необходимо попытаться урегулировать сложившуюся ситуацию мирным путем. Для этого в ФНС направляется жалоба. Документ должен содержать ряд обязательных сведений:

- Полное название государственного органа, в адрес которого направляется бумага. Местоположение организации.

- Информация о заявителе. Важно прописать ФИО, место проживания и данные для оперативной связи. Обычно необходимо оставить телефон и электронную почту.

- Причины для подачи жалобы. Важно описать все обстоятельства, ставшие поводом для обращения в уполномоченный орган.

- Суть предъявляемых требований. Гражданин обязан подробно описать, чего он хочет добиться в результате направления обращения.

- Способ предоставления ответа. Лицо имеет право попросить представителя налоговой отправить документ по почте, выслать его на электронный адрес или уведомить при помощи текстового сообщения в личном кабинете на официальном сайте налоговой службы.

- Список приложений. Заявитель обязан перечислить все бумаги, прикладываемые к жалобе. Дополнительная документация необходима для подтверждения собственной правоты.

- Дата составления обращения и подпись заявителя.

Готовые жалобы нужно передать в отделение учреждения, чье действие или бездействие лицо пытается обжаловать. Допустима передача бумаг следующим способом:

- Во время личного визита в ФНС. Бумаги предоставляются через канцелярию учреждения.

- Посредством почтового отправления. Документы нужно пересылать заказным письмом с описью вложений.

- Через интернет. Для удобства граждан был разработан онлайн сервис Личный кабинет налогоплательщика. Он располагается на официальном сайте ФНС.

- Какие документы приложить

- Какие документы следует приложить к заявлению в арбитражный суд

- Куда пожаловаться на налоговую инспекцию физическому лицу в Москве и как подать в суд на бездействие налоговой инспекции

- Вопросы и ответы

- Отзыв на ИСКОВОЕ ЗАЯВЛЕНИЕ о взыскании транспортного налога через суд

- В какой суд подавать иск на налоговую службу?

- Исковое заявление на налоговую инспекцию от юридического лица

- Какими документами дополнить судебный иск?

- Основания для подачи жалобы на налоговую службу

- Судебное урегулирование налоговых споров

- Как подать в суд на налоговую инспекцию? Советы юриста в 2021 году

- Можнно ли подать в суд на налоговый орган за систематическое нарушение прав

- Как правильно подать в суд на ИФНС

- Каков порядок правильного обращения

- Технические тонкости оформления заявления

- Кто имеет право подавать жалобу

- Итоги

- Как подать в суд на налоговую инспекцию?

- Основания для жалобы

- Как бороться с налоговой?

- Как подать иск?

- Как правильно подать в суд на ИФНС

- Каков порядок правильного обращения

- Подготовка досудебной жалобы

- Обращение в налоговую службу

- Ожидание ответа от органа налоговой службы

- Подготовка искового заявления

- Обращение в суд

- Как подать в суд на налоговую инспекцию: образец иска, порядок, основания

- Основания для обращения в суд

- Досудебное урегулирование конфликта

- Как подать

- Составляем иск

- Образец

- Стоимость

- Порядок и сроки рассмотрения

- Как подать в суд на налоговую инспекцию: образец иска физическим лицом

- Порядок обращения в суд

- Важные нюансы разрешения налоговых споров

- 💥 Видео

Какие документы приложить

Список дополнений меняется в зависимости от особенностей ситуации. Полный перечень бумаг, которые можно прикладывать к иску, отражен в статье 126 АПК РФ.

В перечень включают:

- квитанцию, подтверждающую внесение госпошлины;

- бумаги, демонстрирующие законность выдвинутых требований;

- копия свидетельства о госрегистрации, если в учреждение обращается предприниматель или юридическое лицо;

- нотариально заверенная доверенность предоставляется в ситуациях, когда человек действует через представителя;

- копия полученных решений, если вердикт вынесен;

- жалоба, направлявшаяся в ФНС;

- выписка из реестра для ИП и юр лиц.

Какие документы следует приложить к заявлению в арбитражный суд

Получите консультацию специалистов нашего центра по составлению грамотного искового заявления, гарантирующего успех, АБСОЛЮТНО БЕСПЛАТНО! Отправьте заявку и юрист свяжется с Вами уже через 15 минут! Обратитесь к нам за бесплатной консультацией по составлению и подаче иска!

Почему Вам необходима предварительная консультация?

* правильно составить исковое заявление самостоятельно – сложная задача.

Куда пожаловаться на налоговую инспекцию физическому лицу в Москве и как подать в суд на бездействие налоговой инспекции

Что касается судебного органа, то подача жалобы на действие или бездействие представителей налоговой инспекции, а также порядок обжалования результатов проверки и других актов, начисление штрафных санкций за несвоевременную уплату налога ничем не отличается от решения других гражданско-правовых споров.

- Пропущен срок подачи обращения, а ходатайство о его продлении отсутствует;

- Отсутствие четко сформулированной просьбы и обоснований;

- Подача заявления лицом, не имеющим права представлять интересы налогоплательщика;

- Наличие подтверждений о том, что обращение было также подано вышестоящему органу или лицу и находится на рассмотрении;

- Вступление в законную силу решения суда по данному вопросу.

Вопросы и ответы

Я не согласен с определением суда, поскольку положение пункта 2 статьи 254 ГПК РФ, позволяют подавать подобные заявления как по месту нахождения государственного органа, решение которого оспаривается, так и по месту проживания гражданина, права которого нарушены.

https://www.youtube.com/watch?v=tOsB9GHikMg

В вашем случае судья немного ошибся. Намеренно или по незнанию, не важно. Общие правила, о которых он написал в определении, в данном случае значения не имеют.

По статье 254 (пункт 2) Гражданского процессуального кодекса иск об оспаривании решения налоговой инспекции (как органа государственной власти) может быть подан как по месту проживания истца (то есть вас), так и по месту нахождения ответчика (то есть налоговой инспекции).

Право выбора суда принадлежит истцу (то есть вам). Чтобы не быть голословными приведем цитату из этой статьи:

Отзыв на ИСКОВОЕ ЗАЯВЛЕНИЕ о взыскании транспортного налога через суд

После просительной части вам нужно перечислить приложения к исковому заявлению. Приложения надо собирать как исходя из текста вашего заявления, так и руководствуясь процессуальным законодательством. Например, обязательно стоит приложить договор, доказательства оплаты товара или услуги, подтверждение соблюдения досудебного порядка.

Рекомендуем ознакомиться с общими правилами написания исковых заявлений, что позволит оформить исковое заявление о защите прав потребителя более грамотно и качественно.

В какой суд подавать иск на налоговую службу?

Оно имеет строгую форму и пишется по определенным правилам, несоблюдение которых влечет отказ от рассмотрения дела. Эти правила очень просты:

- Избегайте ненормативной лексики. Оскорбление должностного лица — уголовно наказуемое преступление;

- Описывайте только четкие факты, подтвержденные доказательствами.

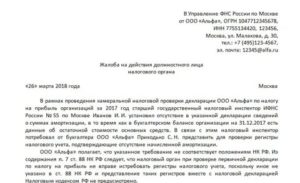

Исковое заявление на налоговую инспекцию от юридического лица

МАРКОВАНТОНПАВЛОВИЧ Младший юрист ООО «Правовое бюро Форсети».

Специализируется в области гражданского права и арбитражных процессах: по делам, связанным с недвижимостью; в делах о защите прав потребителей; в делах о взыскании задолженностей; в корпоративных спорах.

Внимание МУСАЕВСАИДНУРМАГОМЕДОВИЧ Помощник юриста ООО «Правовое бюро Форсети».Специализируется на сопровождении процедуры банкротства в соответствии с ФЗ № 127 «О несостоятельности (банкротстве)».

2. Доказательства в подтверждение заявления. 3. Квитанция об уплате госпошлины.4. Документ о направлении копии заявления налоговому органу.

5. Доверенность или иной документ, подтверждающий право на подписание заявления.

Какими документами дополнить судебный иск?

Пропущенный по уважительной причине срок подачи заявления может быть восстановлен судом ().

Заявление о признании ненормативного правового акта недействительным, решений и действий (бездействия) незаконными должно соответствовать требованиям, предусмотренным частью 1, пунктами 1, 2 и 10 части 2, частью 3 .

- Квитанция об оплате государственной пошлины за подачу иска;

- Любые документы, которые подтверждают законность требований истца;

- Копия свидетельства о государственной регистрации юридического лица или ИП;

- Доверенность, заверенная у нотариуса (при подаче заявления через представителя);

- Копии предыдущих судебных решений;

- Документы, подтверждающие попытки досудебного урегулирования конфликта (жалоба в налоговую инспекцию);

- Выписка из ЕГРП или ЕГРИП для юридических лиц и предпринимателей.

Основания для подачи жалобы на налоговую службу

Огромное количество частных предпринимателей и простых граждан сталкивается с нарушениями в деятельности налоговых органов.

Такие нарушения чаще всего проявляются в неправомерном начислении налогов, несвоевременном возврате ошибочно начисленных сумм налога, а также незаконном вынесении штрафов и других финансовых санкций.

Чтобы оспорить неправомерные действия налоговиков, необходимо подать жалобу на их решение, действия или же на бездействие налоговой инспекции.

может быть подана в следующие органы:

- Вышестоящий налоговый орган. Любое неправомерное решение налоговиков может быть отменено вышестоящим налоговым органом. Подобный административный порядок обжалования незаконных действий или бездеятельности налоговой инспекции нечасто приводит к положительным результатам, однако является достаточно оперативным способом решения тех споров, где вина налоговой очевидна.

- Органы прокуратуры. Наличие функции общего надзора позволяет органам прокуратуры контролировать действия любого государственного органа. Однако на практике, прокуратура редко вмешивается в налоговые споры, реагируя лишь там, где в действиях налоговиков есть признаки уголовного преступления.

- Суд. Юрисдикция судов распространяется на все правоотношения, что создает предпосылки для подачи жалобы на действия налоговых органов именно в судебный орган. Вместе с очевидными преимуществами (независимость судебного органа, высокий уровень квалификации лица, рассматривающего дело), подача жалобы в суд сопряжена и с определенными недостатками, ключевым из которых является долгий срок судебного рассмотрения.

Как видим, оптимальным вариантом является подача жалобы сразу во все органы, имеющие право отменить незаконное решение налогового органа либо же повлиять на него. Жалоба на решение ифнс должна содержать реквизиты обжалуемого решения налогового органа.

Судебное урегулирование налоговых споров

Когда досудебные способы урегулирования налоговых споров исчерпаны, для защиты своих прав и законных интересов граждане, организации и иные лица вправе обратиться в суд.

Акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган и (или) в суд в порядке, предусмотренном НК РФ и соответствующим процессуальным законодательством Российской Федерации (п.

1 ). Обращение в арбитражный суд в соответствии со статьей 4 АПК РФ осуществляется в форме:

- жалобы — при обращении в арбитражный суд апелляционной и кассационной инстанций, а также в иных случаях, предусмотренных АПК РФ и иными федеральными законами.

- заявления — по делам, возникающим из административных и иных публичных правоотношений, по делам о несостоятельности (банкротстве), по делам особого производства, по делам приказного производства и в иных случаях, предусмотренных АПК РФ;

- искового заявления — по экономическим спорам и иным делам, возникающим из гражданских правоотношений;

Дела об оспаривании затрагивающих права и законные интересы лиц в сфере предпринимательской и иной экономической деятельности ненормативных правовых актов, решений и действий (бездействия) налоговых органов, должностных лиц, рассматриваются арбитражным судом по общим правилам искового производства, предусмотренным АПК РФ, с особенностями, установленными в . Производство по делам об оспаривании ненормативных правовых актов, решений

Как подать в суд на налоговую инспекцию? Советы юриста в 2021 году

Дата публикации материала: 07.02.2021

Видео:Жалоба на налоговую инспекцию — куда писатьСкачать

Можнно ли подать в суд на налоговый орган за систематическое нарушение прав

Чтобы признать решение налоговиков недействительным, в первую очередь нужно обратиться в арбитражный суд по месту нахождения налогового органа с заявлением (п. 4 ст. 138 НК РФ, подп. 2 п. 1 ст. 29, ст. 34, 35 АПК РФ).

Заявления налогоплательщиков — физических лиц, не имеющих статуса индивидуального предпринимателя, рассматриваются в судах общей юрисдикции (п. 4 ст. 138 НК РФ, ст. 24 ГПК РФ, п. 2 ч. 2 ст. 1, ст. 19, ч. 1 ст. 22, чч. 1, 5 ст. 218, ч. 3 ст. 24 КАС РФ).

https://www..com/watch{q}v=ytpolicyandsafetyru

Рассмотрение заявлений происходит в соответствии с нормами искового производства и особенностями, установленными гл. 24 АПК РФ.

https://www.youtube.com/watch?v=yx3UqDr24HE

Судья единолично рассматривает дело не более 3 месяцев, включая срок на подготовку к судебному разбирательству и принятие решения. Данный срок может быть продлен, если дело окажется достаточно сложным или в процессе будет задействовано большое количество участников (п. 1 ст. 200 АПК РФ).

Если решение арбитражного суда не устроит налогоплательщика, то он может обжаловать его в судах вышестоящих инстанций.

Повторно обратиться в арбитражный суд по одному и тому же решению налогового органа уже не удастся, даже если позднее будут приведены новые доводы в обоснование позиции заявителя.

При повторном обращении по тому же делу арбитражный суд должен прекратить производство по делу со ссылкой на п. 2 ч. 1 ст. 150 АПК РФ.

В возобновлении того же самого дела налогоплательщику будет отказано (ч. 3 ст. 151 АПК РФ).

Пример

В арбитражный суд поступило заявление налогоплательщика о признании решения по итогам налоговой проверки незаконным в связи с нарушениями налоговой инспекции, допущенными в ходе проверки. Других доводов заявлено не было. Суд не удовлетворил требование заявителя.

Позднее налогоплательщик повторно обратился в арбитраж с заявлением о признании того же решения недействительным, в котором указал, что доначисления по налогу на прибыль были произведены неправомерно. Хотя в заявлении были приведены новые доводы, суд обязан прекратить производство по данному делу.

См. также «Порядок действий налогоплательщика, если он не согласен с решением о привлечении (об отказе в привлечении) к ответственности по итогам проверки».

Как правильно подать в суд на ИФНС

Для того, чтобы защитить свои права, можно обращаться с жалобой на ее действие либо же бездействие, в том числе в высшие и судебные инстанции, даже несмотря на то, что предписания налоговой службы изменить крайне сложно. Тем не менее закон предусматривает право налогоплательщика на обжалование решения ИФНС.

В каких случаях можно обратиться с жалобой на службу ИФНС в суд{q} Естественно, когда есть основание о ненадлежащем исполнении своих обязанностей либо их превышение. Все эти обязанности и полномочия предусмотрены действующим налоговым законодательством Российской Федерации, в соответствии с которыми налоговые органы обязаны:

- Обеспечить полностью правовое исполнение законодательства о сборах налогов с граждан;

- Соблюдать налоговую тайну;

- Осуществлять контроль исполнения законодательства о сборах и налогообложении;

- Вести учёт частных предпринимателей, а также учреждений и физических лиц;

- Обеспечивать свободное и беcплатное оповещение граждан-налогоплательщиков об их правах и обязанностях;

- Предоставить гражданам принятые формы налоговых деклараций, а также все необходимые разъяснения образа и порядка их заполнения;

- Регулярно предоставлять гражданам справки и все необходимые документы о налоговых расчётах, пенях и сборах, а также штрафных санкциях и процентных ставках;

- Предоставление подтверждающих справок налогоплательщикам о соблюдении их обязанностей по уплате налогов, разнообразных сборов, штрафных санкций, процентных ставках и пени;

- Представлять частным предпринимателям и юридическим лицам выписки из Единого государственного реестра налогоплательщиков (ЕГРИП и ЕГРЮЛ);

- Осуществлять выдачу налогоплательщикам копий свидетельств предписаний, принятых органами налоговой инспекции в отношении граждан.

Каков порядок правильного обращения

К началу страницы

В налоговом законодательстве закреплен обязательный досудебный порядок урегулирования споров, связанных с обжалованием актов налоговых органов ненормативного характера, действий или бездействием их должностных лиц (п. 2 ст. 138 НК РФ).

Примеры иных ненормативных актов налоговых органов, действий/ бездействия налоговых органов которые могут быть обжалованы:

- отказ в возврате налога;

- решение о приостановлении операций по счетам;

- требование об уплате налога, пени или штрафа;

- решение о взыскании налога;

- отказ в предоставлении налогового вычета;

- и иные.

Жалоба — это обращение лица в налоговый орган, предметом которого является обжалование вступивших в силу актов налогового органа ненормативного характера, действий или бездействия его должностных лиц, если, по мнению этого лица, обжалуемые акты, действия или бездействие должностных лиц налогового органа нарушают его права (п.1 ст.138 НК РФ).

Жалоба подается в вышестоящий налоговый орган, но через налоговый орган, чьи документы, действия/бездействия обжалуются. То есть жалоба направляется в адрес налогового органа, вынесшего оспариваемый документ, совершившего оспариваемое действие или допустившего неправомерное бездействие, и именно он направит ее в вышестоящий налоговый орган.

Налогоплательщик может обратиться в суд, если его не устраивает результат рассмотрения вышестоящим налоговым органом его жалобы (апелляционной жалобы). Решение по жалобе налоговики должны принять в течение 1 мес. со дня ее получения (п. 6 ст. 140 НК РФ).

Учтите, что срок рассмотрения жалобы может быть продлен, но не более чем на 1 месяц, о чем налогоплательщик должен быть извещен в течение 3 дней с момента принятия решения такого решения вышестоящим налоговым органом.

https://www.youtube.com/watch?v=mK-gOQDkSAA

В течение 3 месяцев после получения решения вышестоящего налогового органа по проведенной проверке налогоплательщик может обратиться в суд с тем, чтобы обжаловать данное решение (ч. 4 ст. 198 АПК РФ, п. 1 ст. 219 КАС РФ, п. 3 ст. 138 НК РФ).

Если вышестоящий налоговый орган не успеет вынести решение по жалобе налогоплательщика в сроки, установленные п. 6 ст. 140 НК РФ, налогоплательщику можно обратиться в суд, не дожидаясь вынесения данного решения (абз. 2 п. 2, п. 3 ст. 138 НК РФ).

3-месячный срок исчисляется в соответствии с нормами, установленными ст. 113, 114 АПК РФ или ст. 107, 108 ГПК РФ, ст. 92,93 КАС РФ. Зачастую суды восстанавливают срок подачи заявления, но только в том случае, если посчитают, что он был пропущен по уважительной причине.

1. Копия оспариваемого решения налогового органа (ч. 2 ст. 199 АПК РФ).

2. Копия решения вышестоящего налогового органа по жалобе налогоплательщика.

Данный документ является доказательством того, что досудебный порядок обжалования соблюдался, поскольку выходить в суд с заявлением можно только после обжалования решения налоговиков в вышестоящем налоговом органе (п. 7 ч. 1 ст. 126, ч. 2 ст. 199 АПК РФ).

Если же вышестоящий налоговый орган не вынес решения своевременно, то к заявлению можно приложить копию жалобы с отметкой вышестоящего налогового органа о ее принятии либо копию описи вложения в почтовое отправление и уведомления о его вручении, если жалоба направлялась по почте.

3. Ходатайство о приостановлении действия оспариваемого решения налогового органа (ч. 3 ст. 199 АПК РФ, информационное письмо президиума ВАС РФ от 13.08.2004 № 83).

Если заявление в суд подается в электронном виде, то все прилагаемые документы также представляются электронно (абз. 2 ч. 1 ст. 41, ч. 2 ст. 126 АПК РФ).

Кроме того, все прилагаемые к заявлению документы вместе с самим заявлением должны быть направлены в налоговую службу и всем лицам, которые участвуют в деле. Направлять документы следует заказной почтой с уведомлением о вручении. Квитанции, свидетельствующие о почтовых отправлениях, прилагаются к исковому заявлению, подаваемому в арбитражный суд (п. 1 ч. 1 ст. 126 АПК РФ).

Основные правила разрешения налоговых споров узнайте из этой публикации.

Предлагаем ознакомиться: Подача иска по закону о защите прав потребителей

(На территории РФ действует специальный досудебный порядок решения споров).

В этом документе нужно описать следующее:

- Название и адрес органа налоговой службы, на который подаётся жалоба;

- Информация об истце (Фамилия, имя, отчество, место проживания, способ удалённой связи);

- Основание жалобы с описанием всех обстоятельств, послуживших причинойдля её подачи;

- Суть требований;

- Способ информирования налогоплательщика о вынесенном решении по жалобе(бумажный носитель, на электронную почту, посредством сообщения в личный кабинет на интернет-портале налоговой ИФНС);

- Перечень дополнительных документов, обосновывающих предъявляемую жалобу;

- Указание даты составления заявления-жалобы.

Технические тонкости оформления заявления

Заявление необходимо формулировать грамотно и четко. После каждого аргумента лучше всего приводить ссылки:

- на действующие в спорный момент законодательные акты, нормы Налогового кодекса;

- ссылки на судебные акты, изданные Высшим арбитражным судом РФ, Верховным судом РФ или арбитражными судами вашего судебного округа;

- разъяснения Минфина и ФНС России, если они соответствуют спорному вопросу.

Обязательно следует обратить внимание на такие обстоятельства, которые могут повлиять на решение суда, если налогоплательщика все же привлекут к ответственности:

- обстоятельства, исключающие привлечение к ответственности (ст. 109 НК РФ);

- смягчающие обстоятельства (ст. 112, 114 НК РФ);

- обстоятельства, исключающие вину налогоплательщика в совершении правонарушения (ст. 111 НК РФ), и т. д.

https://www..com/watch{q}v=ytdevru

Таким образом, составить заявление в суд достаточно непросто, поэтому есть смысл обратиться к грамотным юристам для выполнения этой задачи.

Кто имеет право подавать жалобу

Любой гражданин-налогоплательщик, имеющий претензии к осуществлению полномочий и обязанностей налоговой службой, обладает правом обжалования решений и предписаний налоговой инспекции, а также действий или бездействия уполномоченных лиц, в том случае, если они такие являются свидетельством о нарушении прав гражданина.

https://www.youtube.com/watch?v=lJ9Gz7SWClI

При этом право обжалования осуществляется налогоплательщиком через жалобу в письменном виде в налоговую службу или же путём обращения в судебный орган с исковым заявлением.

Итоги

Заявление в суд можно подать на бумаге или в электронной форме. Изложите в нем аргументы, подтверждающие вашу позицию. Поясните, почему вы считаете доводы налоговиков не соответствующими действительности и/или нормам законодательства.

К заявлению приложите подтверждающие документы и иные бумаги из перечня, указанного в ст. 126 АПК (копии оспариваемого решения налогового органа, копии решения вышестоящего налогового органа по жалобе налогоплательщика и др.).

https://www..com/watch{q}v=upload

О том, по какой форме подать возражения на акт проверки, читайте в материале «Возражения на акт проверки — новая форма от ФНС».

Видео:Как подать иск в суд самостоятельно | ИнструкцияСкачать

Как подать в суд на налоговую инспекцию?

Каждый гражданин, получающий какой либо доход из любого источника, должен платить налоги. Их количество достаточно велико, но все их объединяет одно — они все курируются налоговой инспекцией. Именно она заведует всеми операциями, связанными с налоговыми сборами: сбором, распределением, подсчетом, работой с неплательщиками и прочим.

При этом порой случается так, что налоговая совершает ошибки, которые затем за собой не признает: начисляет лишние суммы к оплате, требует повторной уплаты налога, применяет штрафные санкции к добросовестным гражданам. И в этом случае приходится вступать с этой службой в серьезные споры. Встать на вашу сторону могут разные инстанции, самой эффективной из которых будет суд. Именно о нем и пойдет речь в нашей статье.

Основания для жалобы

Налоговая инспекция — государственная служба, работающая с финансами, и большинство её сотрудников — уполномоченные госслужащие, имеющие ряд дополнительных прав и обязанностей.

В связи с тем, что налоговая работает с финансами населения и организаций, существует весьма широкий спектр для подачи жалоб, связанных именно с особенностями работы.

Подать жалобу на налоговую инспекцию вы можете в следующих случаях:

- Сотрудник налоговой использовал свои полномочия в личных целях, распространил закрытую информацию, нарушил права физического или юридического лица;

- Налоговая допустила значительную ошибку, которая привела к ущербу для гражданина или его финансов;

- Налоговая применила меры к физическому или юридическому лицу, не имеющему каких — либо нарушений;

- При оплате налоговых сборов была совершена какая — либо ошибка, в результате которой возникли требования по повторной уплате налога;

- Сотрудниками налоговой были утеряны личные документы или денежные средства гражданина;

- За сотрудниками налоговой были замечены следы мошенничества или иного должностного преступления.

Как бороться с налоговой?

Существует достаточно много способов добиться справедливости, и метод защиты ваших интересов целиком зависит от того, какая именно ситуация произошла. В любом случае жаловаться вы можете как в различные уровни самой налоговой, так и в суд.

Самый простой способ подать жалобу — сделать это прямо в отделении. Для этого нужно обратиться к руководителю отделения с устной или письменной просьбой.

Устное обращение хорошо тем, что не требует ничего составлять или подписывать, однако такую жалобу следует подавать только в том случае, если нарушение незначительно и не требует проверок. Если же произошло более значимое событие, то можно составить жалобу в свободной форме.

Однако поступить так можно только в том случае, если были затронуты права гражданина — в случае проблем в работе самой налоговой такое обращение не подойдет.

Если вы столкнулись именно с нарушением работы, неправильными подсчетами или бездействием, то вам стоит отправить письменное обращение в УФНС — главный отдел налоговой службы, который уполномочен рассматривать обращения граждан, связанные с различными проблемами. Передать обращение туда можно как по почте, так и лично.

Однако подготовить его достаточно сложно. Вам обязательно потребуется указать номер операции, с которой возникли проблемы, уполномоченных лиц, которых вы считаете виновными, а так же очень четко обосновать вашу позицию. В целом, обращения в УФНС достаточно для того, чтобы решить любую спорную ситуацию, однако жалоба не дает вас 100% гарантии.

Так что если вам не смогли ничем помочь, то обращаться следует в суд.

Как подать иск?

Инициация судебного разбирательства всегда начинается с подачи искового заявления. Оно имеет строгую форму и пишется по определенным правилам, несоблюдение которых влечет отказ от рассмотрения дела. Эти правила очень просты:

- Избегайте ненормативной лексики. Оскорбление должностного лица — уголовно наказуемое преступление;

- Описывайте только четкие факты, подтвержденные доказательствами. Если ваши слова не подтверждены документально или свидетелями то вам никто не поверит;

- Используйте деловой стиль, излагайте свою позицию максимально ясно.

Форму искового заявления на налоговую инспекцию так же нужно соблюдать достаточно четко. Всего в заявлении три части, прописывать которые следует следующему плану:

- Заголовок. В нем нужно указать реквизиты суда, истца (то есть заявителя) и ответчика (отделения налоговой инспекции);

- Информационная часть. В ней необходимо описать суть проблемы (обязательно указав номер документа или операции, из — за которой начался конфликт), указать на возникшие ошибки в работе налоговой, обозначить ваши требования и обосновать их;

- Заключительная часть. Содержит дополнительные сведения, такие как контакты свидетелей, а так же опись приложенных к иску документов, подпись заявителя и дату подачи иска в суд.

Как правильно подать в суд на ИФНС

Для того, чтобы защитить свои права, можно обращаться с жалобой на ее действие либо же бездействие, в том числе в высшие и судебные инстанции, даже несмотря на то, что предписания налоговой службы изменить крайне сложно. Тем не менее закон предусматривает право налогоплательщика на обжалование решения ИФНС.

В каких случаях можно обратиться с жалобой на службу ИФНС в суд? Естественно, когда есть основание о ненадлежащем исполнении своих обязанностей либо их превышение. Все эти обязанности и полномочия предусмотрены действующим налоговым законодательством Российской Федерации, в соответствии с которыми налоговые органы обязаны:

- Обеспечить полностью правовое исполнение законодательства о сборах налогов с граждан;

- Соблюдать налоговую тайну;

- Осуществлять контроль исполнения законодательства о сборах и налогообложении;

- Вести учёт частных предпринимателей, а также учреждений и физических лиц;

- Обеспечивать свободное и беcплатное оповещение граждан-налогоплательщиков об их правах и обязанностях;

- Предоставить гражданам принятые формы налоговых деклараций, а также все необходимые разъяснения образа и порядка их заполнения;

- Регулярно предоставлять гражданам справки и все необходимые документы о налоговых расчётах, пенях и сборах, а также штрафных санкциях и процентных ставках;

- Предоставление подтверждающих справок налогоплательщикам о соблюдении их обязанностей по уплате налогов, разнообразных сборов, штрафных санкций, процентных ставках и пени;

- Представлять частным предпринимателям и юридическим лицам выписки из Единого государственного реестра налогоплательщиков (ЕГРИП и ЕГРЮЛ);

- Осуществлять выдачу налогоплательщикам копий свидетельств предписаний, принятых органами налоговой инспекции в отношении граждан.

Любое несоблюдение вышеописанных обязанностей налоговой инспекции является непосредственным основанием для жалобы в соответствующие вышестоящие органы.

Каков порядок правильного обращения

Существует определённый пошаговый алгоритм, которого необходимо придерживаться:

Подготовка досудебной жалобы

(На территории РФ действует специальный досудебный порядок решения споров).

В этом документе нужно описать следующее:

- Название и адрес органа налоговой службы, на который подаётся жалоба;

- Информация об истце (Фамилия, имя, отчество, место проживания, способ удалённой связи);

- Основание жалобы с описанием всех обстоятельств, послуживших причинойдля её подачи;

- Суть требований;

- Способ информирования налогоплательщика о вынесенном решении по жалобе(бумажный носитель, на электронную почту, посредством сообщения в личный кабинет на интернет-портале налоговой ИФНС);

- Перечень дополнительных документов, обосновывающих предъявляемую жалобу;

- Указание даты составления заявления-жалобы.

Обращение в налоговую службу

Необходимо оставить жалобу непосредственно в налоговом органе, действия которого необходимо обжаловать. Сделать это можно любым способом, удобным налогоплательщику:

- Лично – через официальную канцелярию налогового органа;

- По почте заказным письмом со списком всех прилагаемых документов;

- Электронным сообщением через личный кабинет налогоплательщика.

Ожидание ответа от органа налоговой службы

Рассмотрение жалобы выносится вышестоящим налоговым органом в течение месяца с момента получения исковой жалобы. В случае, если налогоплательщик не принимает решение, то у него есть полное право продолжить рассмотрение жалобы в судебном порядке.

Подготовка искового заявления

Как и любое другой иск, исковое заявление с жалобой на налоговую инспекцию должен быть подготовлен в соответствии с условиями, установленными ст. 131 ГПК РФ.

https://www.youtube.com/watch?v=f2aER2vV6jU

Образец иска на налоговую.doc

Единой формы с оставления иска не существует, так как каждый случай особенный и нуждается в индивидуальном подходе. Для составления грамотного заявления в соответствии с конкретной жалобой необходимо обратиться к квалифицированному юристу.

Обращение в суд

Согласно общим требованиям, заявление-иск подается в отделение районного суда по месту расположения налоговой инспекции. Уведомление о дате и времени заседания поступает в течение 5 дней со дня поступления заявления.

Видео:Исковое заявление в суд ( образец, шаблон) #искСкачать

Как подать в суд на налоговую инспекцию: образец иска, порядок, основания

Не все конфликты удаётся урегулировать мирно. Если права гражданина были нарушены, допустимо обращение в суд. Причём оппонентом может выступать как физическое лицо, так и государственный орган.

Если гражданин считает, что ФНС допустила нарушение, потребуется составить исковое заявление. Однако предварительно необходимо соблюсти ряд обязательных нюансов.

Важно заранее выяснить, как подать в суд на налоговую инспекцию.

Основания для обращения в суд

ФНС занимается финансами. Большинство сотрудников организации являются уполномоченными госслужащими, имеющими значительно больше прав и обязанностей, чем другие лица. Работа с денежными средствами влечет за собой возникновение целого перечня причин, выступающих поводом для написания искового заявления. Обратиться в суд с иском можно в следующих ситуациях:

- гражданину неверно начислили налоговые платежи;

- с лица незаконно взыскали штрафы и пени;

- учреждение отказалось вернуть излишне уплаченные деньги по налогам и сборам;

- госорган не своевременно выполняет возложенные на него обязательства;

- ФНС проводила проверку предпринимателя или юридического лица и допустила нарушение;

- учреждение отказало заявителю в предоставлении налоговых льгот;

- лица, имеющие право на вычет, получили отказ.

Досудебное урегулирование конфликта

Изначально необходимо попытаться урегулировать сложившуюся ситуацию мирным путем. Для этого в ФНС направляется жалоба. Документ должен содержать ряд обязательных сведений:

- Полное название государственного органа, в адрес которого направляется бумага. Местоположение организации.

- Информация о заявителе. Важно прописать ФИО, место проживания и данные для оперативной связи. Обычно необходимо оставить телефон и электронную почту.

- Причины для подачи жалобы. Важно описать все обстоятельства, ставшие поводом для обращения в уполномоченный орган.

- Суть предъявляемых требований. Гражданин обязан подробно описать, чего он хочет добиться в результате направления обращения.

- Способ предоставления ответа. Лицо имеет право попросить представителя налоговой отправить документ по почте, выслать его на электронный адрес или уведомить при помощи текстового сообщения в личном кабинете на официальном сайте налоговой службы.

- Список приложений. Заявитель обязан перечислить все бумаги, прикладываемые к жалобе. Дополнительная документация необходима для подтверждения собственной правоты.

- Дата составления обращения и подпись заявителя.

Готовые жалобы нужно передать в отделение учреждения, чье действие или бездействие лицо пытается обжаловать. Допустима передача бумаг следующим способом:

- Во время личного визита в ФНС. Бумаги предоставляются через канцелярию учреждения.

- Посредством почтового отправления. Документы нужно пересылать заказным письмом с описью вложений.

- Через интернет. Для удобства граждан был разработан онлайн сервис Личный кабинет налогоплательщика. Он располагается на официальном сайте ФНС.

Потребуется дождаться ответа. Решение принимают в течение 1 месяца. Требования могут удовлетворить, частично удовлетворить или отклонить полностью. Если лицо не согласно с принятым решением, допустимо обращение в суд.

Как подать

Начало судебного делопроизводства считается самым эффективным способом доказательства собственной правоты. Если жалоба была отклонена, или предпринятые налоговой действия заявителя не удовлетворили, предстоит:

- Собрать необходимые документы. Важно подготовить все бумаги, подтверждающие правоту заявителя. Это повысит вероятность вынесения положительного решения.

- Подготовить исковое заявление. Бумага составляется в соответствии с нормами статьи 131 ГПК РФ. Типовой образец документа отсутствует. Дело в том, что каждый случай индивидуален и требует особого подхода. Однако использование готового образца допустимо. Заявитель должен понимать, что ему придется корректировать документы в зависимости от особенностей произошедшего.

- Подать документацию в суд. Обращаться необходимо по месту нахождения ФНС. Бумаги предоставляются в канцелярию органа. Её представители проверят правильность заполнения документа. Если он подготовлен правильно, заявку примут. Начнется рассмотрение дела. Когда найдены ошибки, исковое заявление могут отклонить. Поэтому важно проявлять внимательность.

- Назначается дата разбирательства. Заявителю предоставят уведомление о месте и времени проведения судебного заседания в течение 5 дней. Срок начинает исчисляться с момента поступления заявления в уполномоченный орган.

- В назначенный день необходимо посетить учреждение и принять участие в разбирательстве. Допустимо отстаивание собственной позиции, предъявление доказательств, привлечение уполномоченного представителя.

- Узнать итоговое решение. Вердикт суда также можно обжаловать. Для этого необходимо обратиться в вышестоящий орган.

Составляем иск

Чтобы иск рассмотрели, важно подготовить бумагу правильно. Типовая форма отсутствует, однако содержание закреплено статьей 199 ГПК РФ. В заявке должны присутствовать следующие составные части:

- Шапка. Размещается в правом верхнем углу. Здесь приводится информация об учреждении, личные сведения заявителя, и представителя, если лицо участвует в разбирательстве, стоимость иска и информация о размере госпошлины.

- Тело. Здесь фиксируется подробное описание обстоятельств произошедшего и приводятся ссылки на действующие нормативно-правовые акты, которые нарушили представители ФНС.

- Заключение. Заявитель выдвигает перечень требований и обосновывает их в соответствии с нормами законодательства.

- Приводится перечень приложений.

- Заявка заканчивается подписью гражданина или представителя и датой предоставления.

Физические лица обращаются в районные суды, а предприниматели в арбитражные.

Образец

Образец иска на налоговую инспекцию.doc

Стоимость

Цена иска представляет собой объем имущественных требований лица, выраженный в конкретной сумме.

Ответчик будет обязан предоставить это количество денежных средств заявителю, если суд удовлетворит выдвинутые требования. Заявитель обязан аргументировать цену иска.

Для этого приводятся доказательства нанесенного ущерба или присутствие иных обстоятельств, позволяющих требовать уплаты суммы.

От размера цены зависит величина госпошлины. На показатель также влияет статус заявителя и инстанции, в которой будет происходить разбирательство. В ряде случаев истец может быть частично или полностью освобождён от внесения госпошлины.

https://www.youtube.com/watch?v=_RriWz4Cio4

Если лицо отказывается от иска, госпошлину можно вернуть. Во внимание принимается причина подобного решения. Если суд отказал в рассмотрении требований, средства вернут плательщику.

Однако если речь идет о ситуациях, когда ответчик добровольно выполнил обязательства, а истец уже успел обратиться в суд, деньги не возвращаются.

Допустимо взыскание суммы с противоположного участника разбирательства.

Порядок и сроки рассмотрения

Когда исковое заявление принято, назначается судебное разбирательство. Стороны извещают. Для этого направляется повестка. В бланке отражается дата и время проведения процедуры. Если участник разбирательства не явился, это способно стать поводом для откладывания разбирательства.

Однако в ряде случаев допустимо изучение дела без противоположного участника происшествия. Во время первичного заседания судья самостоятельно изучает дело. Процедуре предшествуют предварительные слушания, на которых истец и ответчик могут представить свою позицию. Суд предоставляет сторонам право самостоятельно разрешить конфликтную ситуацию.

Если достичь компромисса не удаётся, выносится соответствующее судебное решение.

Судебное разбирательство — длительный процесс. На вынесение решения требуется минимум 3 месяца. Допустимо увеличение срока до 6 месяцев, если рассматривается сложное дело.

Если суд удовлетворит требование заявителя, ФНС может компенсировать убытки или предоставить льготы. Дополнительно может быть выдвинут штраф в размере до 100000руб. Санкции накладываются и на должностное лицо. Размер взыскания составляет до 15000 руб.

Принятое решение допустимо обжаловать. На выполнение процедуры даётся 10 суток. Бумаги потребуется подготовить и направить в вышестоящую инстанцию.

Учреждение имеет право удовлетворить выдвинутое требование, пересмотреть решение, частично удовлетворить или отклонить.

Об авторе

Видео:Лайфхак от Генпрокуратуры №2 ЖАЛОБАСкачать

Как подать в суд на налоговую инспекцию: образец иска физическим лицом

Время чтения 5 минутСпросить юриста быстрее. Это бесплатно! Размер шрифта: A+ | A−

Подать в суд на налоговую инспекцию может любой гражданин, если его права и интересы нарушены решением, действием или бездействием ИФНС. Физические лица должны обращаться в районный суд.

Порядок обращения в суд

Процедура обжалования действий (бездействия), решений налогового органа и его должностных лиц предусматривает 2 этапа: досудебный и судебный.

До суда обязательно необходимо обратиться в вышестоящий налоговый орган и дождаться решения вопроса либо истечения срока, отведенного налоговикам на ответ.

Иначе суд заявление не примет, сославшись на отсутствие обязательной процедуры досудебного урегулирования спора.

Жалоба в вышестоящий налоговый орган может быть подана в течение 1 года с момента, когда гражданин узнал или должен был узнать о нарушении своих прав.

Для некоторых (специальных) случаев законом может быть установлен другой срок.

Если срок пропущен и это связано с уважительными причинами, которые есть возможность подтвердить, вместе с жалобой (или в тексте жалобы) нужно подготовить заявление о восстановлении пропущенного срока.

Зачастую вышестоящий орган отказывает в удовлетворении жалобы. В этом случае у гражданина есть выбор – подавать апелляционную жалобу в ФНС либо сразу обращаться в суд.

Как только вопрос с досудебным урегулированием спора решен, и он не дал положительного итога, у гражданина появляется право на обращение в суд. Первой судебной инстанцией будет районный суд. На подготовку заявления отводится 3 месяца. Срок нужно считать с момента, когда гражданин узнал (должен был узнать), что в удовлетворении его жалобы (апелляционной жалобы) отказано.

Обращение в суд должно иметь форму административного искового заявления и предполагает выдвижение одного или нескольких требований, в частности:

- признание нормативного акта налогового органа недействующим;

- признание незаконным оспариваемого решения (действия, бездействия) налогового органа;

- обязывание налогового органа принять решение по определенному вопросу или устранить допущенные нарушения, совершив ряд определенных действий;

- обязывание налогового органа воздержаться от определенных действий;

- установление наличия или отсутствия у налогового органа полномочий по спорному вопросу.

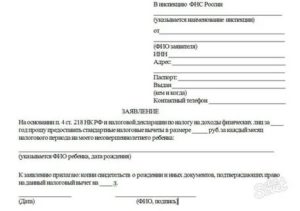

В исковом заявлении нужно указать:

- Наименование суда, в который подается иск.

- Данные заявителя – ФИО, место жительства (регистрации), контактная информация.

- Данные ответчика – наименование налогового органа, его местонахождение.

- Права и интересы, которые нарушены оспариваемым решением, действием или бездействием.

- Основания для иска и доводы в его подтверждение.

- Требования к ответчику.

- Сведения о досудебном рассмотрении жалобы на ИФНС, его итогах.

- Ходатайства перед судом (например, об истребовании доказательств, о приостановлении действия оспариваемого решения).

Иск готовится по правилам, установленным ст. 125 КАС РФ, а также:

- ст. 209 КАС РФ – если оспаривается нормативный акт (приказ, распоряжение и т.п.);

- ст. 220 КАС РФ – если оспаривается решение, действия или бездействие.

К заявлению обязательно нужно приложить доказательства своей позиции, копию оспариваемого акта или решения и копию решения вышестоящего налогового органа, принятого в рамках досудебного урегулирования спора. Госпошлину платить не надо. Иск подается в суд по месту нахождения ИФНС, которая является ответчиком по делу.

https://www.youtube.com/watch?v=eV88S0YPPjo

Граждане по своему усмотрению направляют копии материалов ответчику – такой обязанности законом не установлено.

Обращение в суд может быть представлено лично, направлено почтой, а если есть возможность – в электронной форме.

Важные нюансы разрешения налоговых споров

Споры граждан с налоговыми органами достаточно серьезно отличаются от аналогичных споров юридических лиц.

В основном обращения с жалобами связаны с начислением и доначислением налогов, списанием долгов со счетов, привлечением к ответственности за неуплату налогов и с отказом в предоставлении вычета.

Крайне редко встречается оспаривание нормативных актов – на это идут лишь наиболее инициативные граждане.

В целом среди налоговых юристов считается, что практика налоговых споров, рассматриваемых судами общей юрисдикции, весьма непоказательна. Ведущая роль принадлежит арбитражным спорам, но такие прецеденты нельзя в чистом виде применять к спорам между ИФНС и гражданами. Эта ситуация серьезно сказывается на оценке перспектив дела – нужно очень внимательно смотреть, стоит ли вообще идти в суд.

Последние годы ФНС делает ставку на досудебное урегулирование споров с налогоплательщиками. В отличие от многих других госорганов, эта система работает достаточно эффективно.

Поэтому на первом этапе обжалования решения, действий или бездействия налоговиков целесообразно сосредоточиться на подаче жалобы в вышестоящий налоговый орган. Как правило, это региональный уровень по отношению к районным или межрайонным инспекциям.

Найти адрес ИФНС и вышестоящего налогового органа можно на сайте ФНС РФ – www.nalog.ru.

Налоговики очень внимательно анализируют судебную практику по спорам с налогоплательщиками, и для них судебные прецеденты – не пустой звук.

Если ранее по делу, похожему на ваше, было принято определенное решение, оно практически 100% воспринимается налоговыми органами как руководство к действию. Таким образом, оценить перспективу жалобы и административного иска обычно несложно.

До суда, как правило, доходят налоговые споры, по которым нет прецедентов, либо дела, в которых налогоплательщик решил бороться до конца, несмотря на плохие перспективы.

Готовясь к судебному процессу, важно:

- Проанализировать, на что именно ссылается налоговый орган, отказывая в удовлетворении жалобы.

- Изучить судебную практику по схожим спорам – какое решение принимал суд, чем мотивировал.

- Привлечь налогового юриста, если ранее подобных дел в судебной практике не было, либо затруднительно самостоятельно подготовить позицию, доказательства, оценить перспективы.

💥 Видео

Как обратиться в трудовую инспекцию? / Консультация юриста / МОИ ПРАВАСкачать

Жалоба на судебного пристава. САМЫЙ ЭФФЕКТИВНЫЙ СПОСОБ.Скачать

Жалоба. Техника написания сверх эффективной жалобы в правоохранительные органыСкачать

Задолженность по налогам, срок которой превысил 3 года можно списать через судСкачать

Жалоба в прокуратуру (заявление) пример составленияСкачать

Как написать исковое заявление в суд | Подробная инструкция | 090 Блондинка вправеСкачать

Жалоба в налоговую инспекциюСкачать

Как правильно написать жалобу? Примеры, образцы, рекомендацииСкачать

Как составить и подать жалобу в прокуратуруСкачать

Когда НАЛОГОВАЯ пропустила сроки // РОДНОЙ РЕГИОН 2022Скачать

Как написать исковое заявление в судСкачать

Путин удивился решению суда, обвинившему человека за написание заявления в прокуратуруСкачать

Как написать исковое заявление в суд ГПК РФ (подробная инструкция)Скачать

4 жалобы которые напугают вашу УКСкачать

Отзыв или возражение на исковое заявление - как написать? Адвокат учит писать отзыв!Скачать

Образец искового заявления в суд о возмещении материального ущербаСкачать