Формально прямое наказание за обналичивание денежных средств в России не предусмотрено, но на практике нарушителя могут привлечь к ответственности по многим статьям УК РФ — 198, 199, 327, 173 и другим.

Ниже рассмотрим, в чем особенности такого преступления, какие у него характерные черты, как избежать ответственности, и что ожидает нарушителя в случае выявления преступления.

Также разберем популярные схемы обналички и поговорим о способах их выявления.

- Что говорит закон

- В каких случаях это делается

- Схемы обналичивания

- Через ИП

- Через ООО

- Другие схемы

- Риски и последствия

- Наказание

- Как избежать последствий

- Легальные способы обналичивания

- Как ФНС выявляет схемы обналичивания

- Вопросы и ответы

- Итоги

- Юридическая консультация по обналичиванию денежных средств доступна на сайте:

- Обналичивание денег: статья в УК РФ и ответственность

- Известные методы обналички

- Уголовная ответственность

- Статья 174 УК РФ: Отмывание денег

- Что такое отмывание денег? Что это значит?

- Последствия отмывания денег для страны и населения

- Ответственность за отмывание денег по ст. 174 УК РФ

- Как происходит процесс отмывания денег?

- Примеры незаконных схем отмывания денег

- Отмывание денег через оффшоры

- Отмывание денег через биткоины

- Отмывание денег через ИП

- Как разоблачают мошеннические схемы с отмыванием денег?

- Предлагают открыть ИП для отмывания денег: чем это грозит?

- Банк заблокировал счет по подозрению в отмывании денег: что делать?

- : Как работает отмывание денег

- Уголовная ответственность за обналичивание денежных средств через ООО

- Легальные способы вывода средств организации

- Полулегальные схемы вывода средств: займы и подотчет

- Нелегальная обналичка через фирмы-однодневки и наказание за нее

- Кто и как раскрывает незаконные схемы обналички

- 🌟 Видео

Что говорит закон

В УК РФ нет статьи, позволяющей наказать непосредственно за обналичку денежных средств. Причина состоит в отсутствии такого термина, как обналичивание.

Это слово применяется в обычном общении (сленге) и подразумевает проведение незаконных сделок для вывода наличных денег. При этом злоумышленники не остаются безнаказанными.

Как правило, их ожидают последствия обналичивания денег в виде штрафов, принудительного труда и продолжительных тюремных сроков.

Отсутствие прямых статей за обналичку не мешает привлекать к ответственности в привязке к другим нарушениям:

- Уклонение от выплаты налогов — ст. 198 и 199.

- Подделка документации — ст. 327.

- Фиктивный оборот бумаг для сокрытия незаконных сделок — ст. 173 (первый и второй пункты).

- Нарушение правил работы в сфере предпринимательства — ст. 171.

- Отмывание денег — ст. 174.

- Нарушение закона в сфере банковской деятельности — ст. 172.

- Создание преступной организации — ст. 210 и т. д.

Во всех случаях нарушитель отвечает по УК РФ, а наказание за обналичивание денежных средств может быть очень суровым в зависимости от применяемой статьи.

В каких случаях это делается

Обналичка денежных средств — частое нарушение, получившее массовый характер еще в 90-х годах прошлого века. Как правило, термин обналичивания применяется к ИП и компаниями, которые выводят деньги для уклонения от оплаты налогов ФНС и получения «черной наличности». Иными словами, злоумышленники получают деньги, которые не отражены в официальной документации.

Таким образом, основная цель обналички — снижение затрат на выплату налогов ИП и ООО. Косвенные задачи:

- получение «черной» наличности

- желание удержать компанию на плаву

- борьба с конкурентами и т. д.

Чаще всего цель достигается проведением фиктивной сделки по продаже, оказанию услуги или осуществлению иных действий, которые по факту не выполняются или проводятся с применением поддельной документации.

Схемы обналичивания

Последние годы участились случаи наказания ИП и ООО за обналичивание денежных средств. Ниже рассмотрим распространенные схемы.

Через ИП

Индивидуальные предприниматели нередко прибегают к обналичке. Для этого они применяют следующие методы:

- Регистрация физлица в роли ИП по украденным или потерянным документам.

- Создание «поддельных» ИП по просьбе третьих лиц.

- Обналичка материнского капитала.

- Фиктивный денежный оборот с привлечением банка.

- Обналичка денег через терминал и т. д.

Наиболее популярная схема — регистрация друга или родственника в роли предпринимателя и оформление с ним соглашения на выполнение каких-либо услуг. На практике вновь созданное ИП ничего не делает, ведь не имеет для этого никаких ресурсов (материальных и людских).

По документам проходят крупные суммы, которые в конечном итоге оседают в кармане заказчика. Это происходит очень просто.

После предоставления «услуг» средства переводятся на расчетный счет ИП с последующим получением наличности и ее передаче другой стороне.

Сегодня такое обналичивание денег через ИП быстро выявляется, а нарушителей ждут последствия в виде штрафов и даже нескольких лет тюрьмы.

Через ООО

Нарушение характерно не только для частных предпринимателей, но и крупных компаний. Последние в своей деятельности применяют следующие схемы:

- Перечисление средств ИП и увеличение затрат.

- Оформление директором кредита на продолжительный период.

- Перевод дивидендных платежей.

- Использование дебетовых пластиковых карточек.

- Привлечение к схеме подотчетных лиц.

- Превышение валовых расходов и т. д.

Наиболее спорным является второй пункт. В нем последствия за обналичивание денег со стороны общества (ООО) не очевидны. Причина в том, что при оформлении займа средства не выводятся.

Применение такой схемы позволяет уменьшить размер налога. В привлечении подставных субъектов нет необходимости, ведь сам факт оформления кредита руководителем допускается. Единственное условие — возврат полученной суммы.

При этом за время кредитования может многое произойти.

https://www.youtube.com/watch?v=7eh_ddrrFNM

Чаще всего последствия возникают при обналичивании денег через ООО путем вывода дивидендов участникам и себе. После совершения таких платежей размер налогооблагаемой базы снижается, но доказательство факта нарушения может занять много времени.

Многие руководители не брезгуют выводом подотчетных денег работниками. Суть в том, что ООО дает сотруднику кредит с требованием возврата в определенный период. При этом деньги проводятся обратно уже через кассира общества. Для погашения долга компания дает еще один долг для покрытия первой задолженности и т. д. Этот цикл может продолжаться долго.

Реже применяется схема с пластиковыми картами. За такое обналичивание денег ООО (общества с ограниченной ответственностью) также ожидают негативные последствия. Схема работает по принципу вывода денежных средств по данным погибших людей или по поддельным документам.

Во избежание наказания представители ООО разбивают отправляемые суммы на небольшие части. Это связано с особенностями законодательства РФ, согласно которого при переводах н сумму больше 600 000 р банковские организации должны информировать Росфинмониторинг.

При использовании группы кредитных карт и с помощью нескольких транзакций можно вывести более 10 000 000 рублей.

Другие схемы

Существуют и другие схемы вывода через ИП и ООО, за которые положено наказание за обналичивание денежных средств.

В эту категорию входят схемы, подразумевающие передачу средств на благотворительность, отправка денег за интеллектуальный труд, заключение разового договора с выплатой большого аванса и т. д.

На практике схем обналички более сотни, и почти все они известны представителям контролирующих органов.

Риски и последствия

При нарушении законодательства индивидуальные предприниматели (ИП) и ООО должны помнить о последствиях обналичивания денег. Для защиты интересов государство активно борется с таким дельцами и наказывает их по всей строгости закона. К работе по выявлению нарушителей привлекаются следующие органы:

- Банковские организации. В их функции входит контроль счетов клиентов и поиск «странных» сделок. Почти во всех банках имеются отделы, занимающиеся поиском фактов обналичивания средств.

- Налоговые службы. Работники ФНС проверяют предпринимателей (ИП) и ООО на факт обналичивания денег с последующим определением последствий для руководства.

- МВД. В полиции предусмотрен орган, который борется с преступлениями экономического характера, в том числе обналичкой.

- Таможенные структуры. Выявляют факты нарушения закона при пересечении товаром границы.

- Роструд. Задача органа состоит в проверке компаний и ИП на факт соблюдения законности при выплате людям заработной платы.

При выявлении нарушений злоумышленник привлекается к ответственности, а наказание за обналичивание денежных средств ИП или ООО зависит от инкриминируемой статьи.

Наказание

Рассмотрим варианты наказания злоумышленников. Основные позиции УК РФ:

- Ст. 187, ч.1 и ч. 2. Обналичка нередко наказывается по статье за неправомерный оборот платежных средств. Последствия при самостоятельном нарушении подразумевают штраф 100-300 т. р. или принудительный труд до 6-ти лет. Если же действовала организованная группа, наказание за обналичивание денежных средств более суровое — штраф до 1 млн р, принудительный труд или лишение свободы до 7-ми лет.

- Ст. 172. Здесь описано наказание за незаконную банковскую деятельность. К этой группе относятся последствия за обналичивание денег ООО или ИП и траты обналиченных средств с помощью поддельной документации. К примеру, злоумышленники могли использовать заведомо фиктивные бумаги для открытия банковского счета. В таком случае степень наказания зависит от того, сам действовал нарушитель или в составе группы. В первом случае накладывается штраф 100-300 т. р. или тюрьма до 4-х лет, а во втором — штраф до 1 000 000 р или в размере зарплаты до пяти лет.

- Ст. 198 (для физлица). Здесь действия по обналичке привязываются к нарушению налогового законодательства, поэтому последствия обналичивания денег рассматриваются по соответствующей статье. Степень наказания зависит от ущерба, нанесенного государству. В результате судебного решения налагаться штраф от 100 до 500 т. р. или злоумышленник направляется в тюрьму на период до 1-3 лет.

- Ст. 199. Здесь также предусматривается наказание за уклонение от выплаты налогов со стороны организаций и ИП. Как и в прошлом случае, степень ответственности зависит от размера финансовых потерь государства. Штраф составляет до 500 т. р. с возможностью отправиться в тюрьму на срок до 6 лет.

Несмотря на отсутствии четкого наказания за обналичивание, российское законодательство достаточно гибкое и позволяет наказывать нарушителей по многим направлениям. Каждый случай рассматривается в индивидуальном порядке. Одним по результатам расследования назначается штраф или принудительные работы, а другим срок до пяти лет (иногда более). Все зависит от степени вины.

Как избежать последствий

Для защиты от контролирующих органов компаниям и ИП важно заранее планировать мероприятия, касающиеся оплаты налогов. Важно следовать законодательству и применять только законные методы оптимизации налогов.

В ином случае высок риск привлечения к ответу и получения сурового наказания. Если организация или предприниматель сталкиваются с трудностями, в решении вопроса может помочь налоговый адвокат.

С его помощью можно, как минимум, уменьшить степень ответственности.

Легальные способы обналичивания

Законным способом обналички считается вывод дивидендов, но при условии, что все делается с учетом ФЗ №14. Здесь важно соблюдать такие условия:

- Частота распределения прибыли не чаще одного раза в три месяца.

- Обязательна организация собрания участников и оформление документов.

- Компания должны соответствовать требованиям финансовой устойчивости и т. д.

При выплате дивидендов нельзя забывать о налогах, размер которых составляет 13%. При этом компания перечисляет эти средства дважды.

https://www.youtube.com/watch?v=2KgH6YVYjXg

Еще один способ вывода наличных денег — перейти с позиции участника на должность руководителя, после чего платить себе зарплату. Но здесь добавляются налоговые платежи, а именно 30% от заработной платы. Плюс в том, зарплата и взносы относятся к расходам, что позволяет уменьшить выплаты.

Как ФНС выявляет схемы обналичивания

Представители налоговой хорошо знают обо всех способах обналички денежных средств. При выявлении однодневной фирмы представители ФНС находятся директора и вызывают его на беседу. Кроме того, работники налоговой могут наведаться в офис по адресу ИП. Если там нет сотрудников или необходимых мощностей для работы, все становится ясно.

Более того, сегодня в работе ФНС применяются методические рекомендации, где прописан перечень вопросов для плательщика налогов и даются рекомендации, чему уделить внимание при проверке.

Здесь четко прописано, как выявить нарушителя, а впоследствии и наказать его. Документ постоянно дополняется и всегда актуален.

Здесь же перечислены все схемы, которые применяются для уклонения от выплаты налогов.

Вопросы и ответы

Нарушители должны понимать, что обналичивание денег — противозаконно, а злоумышленники сегодня легко выявляются и привлекаются к ответственности. В завершение рассмотрим ряд важных моментов, касающихся рассматриваемой темы:

- Кто несет ответственность за обналичку? Наказание предусматривается для всех лиц, участвующих в незаконной операции. Жесткость ответственности может отличаться в зависимости от степени вины. Как правило, привлекаются руководители и бухгалтера.

- Какова главная причина обналичивания? В большинстве случаев компании и ИП используют незаконный вывод для ухода от налогов.

- Что считается незаконной обналичкой? К этой категории относятся преступления, подразумевающие вывод наличных денег без уплаты налогов, взносов и иных платежей, предусмотренных законодательством.

Более подробные сведения можно получить, если обратиться за помощью к профессиональному юристу.

Итоги

Судебная практика показала, что государство строго карает представителей банков, предпринимателей и ООО, замешанных в обналичивании денег. Во избежание таких проблем рекомендуется легально проводить сделки и стараться не нарушать налоговое законодательство. Тем более, сегодня существует множество легальных и безопасных способов уменьшить размер налогов.

Юридическая консультация по обналичиванию денежных средств доступна на сайте:

Статья на нашем сайте: Ответственность за обналичивание денег — почему нельзя вестись на предложения обнальщиков

————————————————————————————————Подписывайтесь на наш канал «Федзакон», ставьте лайки и пишите, что вы думаете по этому поводу.

Если Вам нужна юридическая помощь, консультация специалистов, заходи к нам на сайт, мы обязательно поможем.

Делитесь информацией с друзьями в социальных сетях. А также подписывайтесь на наши соц. сети (ссылки впрофиле)

Видео:Как отмывают деньги? Легализация доходовСкачать

Обналичивание денег: статья в УК РФ и ответственность

Преступные схемы, позволяющие получать незаконную прибыль, создаются и внедряются в практику постоянно. Еще в 90-е использовалось обналичивание денег, то есть незаконный вывод средств со счетов юрлиц. Несмотря на популярность методики отдельная статья в УК РФ, разбирающая правонарушение, не введена. Законодатель решил проблему иначе.

Разберем, какая уголовная ответственность предусмотрена за обналичку, под какие статьи УК подпадает правонарушение. А также в чем таковое выражается и почему законодатель не выделил обнал в отдельную статью.

Правила оборота денег на счетах юрлиц и индивидуальных предпринимателей описаны в статьях ГК. К примеру, ст. 286 содержит норму об обязательном расчете контрагентов безналичным способом. Введена таковая, в том числе с целью осуществления контроля оборотов каждого отдельного предприятия, являющегося налогоплательщиком. Ведь сбор в бюджет исчисляется на основании оборота или прибыли.

Незаконное обналичивание состоит в выводе денег из баланса фирмы. Без объективного обоснования операция является незаконной. Переводить деньги разрешено только для:

- развития производства (контрагентам);

- организации работы администрации;

- выплаты дивидендов;

- осуществления иных законных операций.

Важно: каждая трата юрлица или индивидуального предпринимателя должна быть обоснована документально. Иначе проверяющие органы могут заподозрить обналичку денег.

https://www.youtube.com/watch?v=2pn9yGkww98

Распоряжение средствами компании так строго нормируется с тем, чтобы избежать укрытия таковых от налогообложения. После выплат в бюджет собственник может распределять прибыль любым образом. Правонарушители же пытаются вывести из поля зрения налоговой инспекции как можно больше денег. Способы, которыми проводится незаконное обналичивание, разнообразны. Рассмотрим самые популярные.

Известные методы обналички

Количество операций, проводимых фирмами в правовом поле, ограничено. На их основе строится механизм укрытия от налогообложения. Поэтому нелегальные финансовые операции (обнал) обычно маскируют под законные. Самыми распространенными являются следующие:

- использование фирм-однодневок;

- проведение средств через банки;

- перевод индивидуальным предпринимателям;

- выплата дивидендов;

- привлечение средств маткапитала;

- создание липовых контрагентов.

Схема через фирмы-однодневки состоит в том, что участник рынка регистрирует иное предприятие на реальное лицо. С фирмой заключается договор на поставку товаров или услуг. На его основании переводятся средства.

Деньги снимаются со счета, а фирма закрывается. Кроме того, бухгалтер сумму вносит в убытки предприятия. А это уменьшает базу налогообложения. В таковой ситуации могут привлечь к ответственности владельцев обоих предприятий.

Сложность состоит в сборе доказательной базы, подтверждающей обналичку.

Похоже по сути и форме на вышеописанное незаконное обналичивание денег фирмы через подставное предприятие. ИП или ООО регистрируется на «липовый» паспорт. То есть документ вполне реальный.

Но принадлежит или умершему, или обворованному человеку. Мошенник переводит деньги со счета предприятия липовому контрагенту в рамках договора. Затем они снимаются и тратятся на собственные нужды.

А поддельное ООО даже закрывать не требуется. Ведь оно оформлено на подложный паспорт.

Банковские учреждения в преступных схемах используются только с согласия менеджеров. Без участия работника финансовой организации обналичивание денежных средств невозможно. Транзакции проводит специалист.

Он старается перегнать сумму через счета большого количества банков, чтобы трудно было отследить операции. В настоящее время такие схемы используются довольно редко. Банковские транзакции контролируются крайне жестко.

Кроме того, наказание в случае выявления махинаций настигнет и недобросовестного финансиста.

Раньше преступники переводили незаконным способом деньги на счета физлиц. Но таковая операция требует документального оформления. К примеру, фирма может приобретать у людей материалы, информацию и иное. Операция оформляется на подставных лиц.

Им за «товар» переводят деньги. Сумма, таким образом, дробится. А за небольшое нарушение уголовной ответственности преступник не подвергается. Чтобы его наказать за обналичивание, нужно доказать незаконность всех переводов, что не так просто.

Следующая схема реализуется путем преступного сговора с индивидуальным предпринимателем. Организация (юрлицо) заключает с ИП договор об оказании услуг (чаще всего). Деньги отправляются на счет предпринимателя и делятся в оговоренных пропорциях. «Законность» операции подтверждается договором и актом выполненных работ. Контрагенты подписывают документы, считая себя в полной безопасности.

Выплата дивидендов – это вполне законная операция. Но только в том случае, если они отчисляются с прибыли после уплаты налогов. Кроме того, акционеры также обязаны внести в бюджет взнос с доходов физических лиц. Преступной в данном случае является попытка уклониться от налогообложения. То есть дивиденды переводят физлицам без взимания с них взноса в казну.

С 2009 года практикуется схема с маткапиталом. Обналичивание происходит путем оформления поддельной сделки купли-продажи жилого помещения. На основании договора ПФР перечисляет деньги, которые впоследствии снимаются со счета преступником.

Существуют иные схемы обнала, они менее распространены. Но уже из вышеописанных примеров видно, что уголовные правонарушения подпадают под различные статьи УК. Поэтому законодатель решил не вводить отдельно нормы, описывающей обналичивание. Каждая отдельная нарушает норму, описанную в 22-й главе УК, посвященной описанию преступлений в экономической сфере.

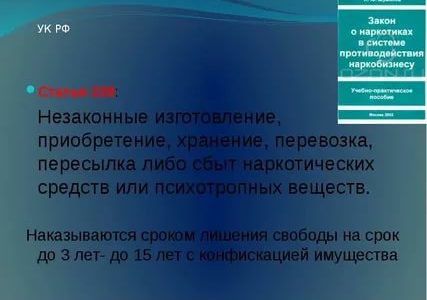

Уголовная ответственность

Преступные деяния, связанные с обналичиванием денег, разбираются в рамках 22-й главы УК. Уголовная ответственность зависит от того, какая из статей применяется в том или ином случае. Так, за обналичку путем увода крупных сумм от налогообложения гражданам полагается одна из таких кар (статья 198):

- штраф от 100 до 300 тыс. руб.;

- до года принудительного труда;

- арест до полугода;

- тюремное заключение до года.

Если выяснится, что от налогообложения скрыта особо крупная сумма, то наказание увеличивается. А именно:

- штраф может составить от 200 до 500 тыс. руб.;

- принудительные работы назначаются до трех лет;

- в тюрьму посадить могут на период до трех лет.

Крупным ущербом признается не перечисление в бюджет суммы размером в 900 000 руб. в течение трех финансовых периодов. При условии, что недоимка превышает 10% от полагающихся налогов и иных обязательных платежей. А особо масштабным – 4,5 мил. руб., что превышает 20%.

Внимание: не подлежит уголовному преследованию человек, совершивший правонарушение впервые, если он добровольно выплатил все полагающиеся взносы в казну и соответствующие фонды.

Предприятие, незаконно обналичивающее средства, наказывается по статье 199 УК. Ответственности подлежат должностные лица, отвечающие за финансовые операции (имеющие право подписи). Так, за невыплату обязательных сборов в крупном размере руководителя или бухгалтера могут наказать одним из следующих способов:

- штраф от 100 до 300 тыс. руб.;

- арестом на полгода;

- тюремным заключением на период до двух лет;

- дополнительно: лишением права занимать указанную в решении суда должность на срок до трех лет.

Незаконное обналичивание денежных средств юрлицом в особо масштабном размере приводит к более строгому наказанию. Штрафные санкции увеличиваются до полумиллиона рублей, а лишить свободы могут на период до шести лет.

Справка: крупная сумма невыплаты в бюджет составляет 5 млн. руб. и более.

https://www.youtube.com/watch?v=6VGD8Qdu3Ic

Задолженность перед казной подсчитывают за три предшествующих финансовых года. Уголовная ответственность наступает, если недоимка превышает 25% от положенной суммы. Особо масштабное уклонение – это 15 млн. руб. и более.

В 199 статье УК законодатель выделил квалифицирующий фактор. Он состоит в совершении правонарушения участниками преступной группировки. За таковое деяние наказываются все выявленные лица с учетом виновности каждого.

Лица, причастные к обналичиванию, могут понести ответственность в рамках статьи 199.2. Она описывает преступление, состоящее в сокрытии денег от налогообложения. Наказание за таковое деяние:

- штраф до полумиллиона руб.;

- принудительные работы до трех лет;

- тюремное заключение до трех лет.

Компании, занимающиеся системной преступной деятельностью, могут закрыть путем прекращения регистрации. Кроме того, в ходе расследования выявляются все пособники правонарушителей. Людей, способствующих уводу сумм от налогообложения, также наказывают. Виновность определяется исходя из размера ущерба, нанесенного государственному бюджету.

Квалификация преступлений, связанных с обналичкой, представляется довольно сложным делом. Так, злодеи часто прибегают к фальсификации документов (оформление на поддельный паспорт), иным незаконным операциям. Поэтому их деятельность может подпадать под следующие статьи УК:

- 327 – подделка документов;

- 171 – незаконное предпринимательство;

- 173 – лжепредпринимательство;

- 174, 174.1 – отмывание средств.

Как правило, первоначально нарушение законодательства выявляет сотрудник налогового органа. В его обязанности входит передача информации о злодеянии в прокуратуру. Работники последней проводят анализ данных. В случае необходимости дают задание дознанию провести предварительное следствие с целью выявить состав того или иного преступления.

Если состав обнаружен, то проводится расследование. К обналичиванию средств, как правило, причастно несколько физических, должностных и юридических лиц. В отношении каждого решается вопрос о привлечении к уголовной ответственности. Связываться с нарушителями законов очень опасно. Последствия легкой наживы могут оказаться крайне тяжелыми.

Паняева Надежда

Видео:Какая ответственность за обналичивание денежных средствСкачать

Статья 174 УК РФ: Отмывание денег

Отмывание денег всегда представляло угрозу для государства любой страны.

Все потому, что незаконная легализация денежных средств, полученных преступным путем, приводит к утечке валюты из страны, к негативному курсу валют, создается угроза для национальной и международной безопасности, снижаются налоговые доходы правительства, страна, в которой бизнесмены и политики отмывают деньги, теряет репутацию.

Именно поэтому все государства борются с таким явлением, как отмывание денег. Для того чтобы остановить работу преступных группировок, нечестных на руку бизнесменов, правительство ввело ст. 174 УК РФ «Отмывание денег».

За нарушение закона по части незаконного оборота денежных средств виновные будут нести суровое наказание.

Что такое отмывание денег? Что это значит?

Это любой процесс, действие, в результате которого происходит «очищение» денег от их преступного происхождения с целью их использования в официальной экономике.

Отмывание денег подрывает экономическую стабильность, делает нищим население, а также усиливает коррупцию. Самой уязвимой является банковская система.

Для борьбы с таким негативным явлением, как отмывание денег, банки должны: отлично знать своих клиентов, определять финансовые риски, работать чисто и безупречно, быть независимыми, быстро обмениваться информацией, правильно выстаивать отношения с политически уязвимыми лицами.

Последствия отмывания денег для страны и населения

При таком негативном явлении, как отмывание денег могут наступить следующие последствия:

- ухудшается инвестиционный климат;

- воруется публичная собственность;

- усугубляется такое негативное явление, как коррупция;

- подрываются экономические стандарты;

- наблюдается миграция населения из-за дестабилизации экономики;

- происходит фальсификация выборов, подкупаются депутаты;

- обедняется население.

Самым прибыльным криминальным бизнесом является незаконный оборот наркотиков. Среди других видов преступной деятельности, связанной с отмыванием денег является:

- торговля людьми;

- мошеннические схемы с НДС;

- оружие;

- контрабанда.

Для отмывания денег преступные группировки вкладывают средства в легальные секторы экономики, например, в бары, рестораны, ночные клубы, то есть, в те заведения, под прикрытием которых процветает проституция, торговля наркотиками.

https://www.youtube.com/watch?v=lJpfhkNNbw0

Преступные деньги в 2021 году чаще всего отмываются через различные системы банковских переводов, недвижимость, транспорт, строительство и др.

Ответственность за отмывание денег по ст. 174 УК РФ

В Уголовном кодексе четко прописана ответственность за совершение любых незаконных сделок с деньгами или другим имуществом, которое было приобретено другими лицами с целью придания имуществу правомерного вида владения:

- штраф от 120 тыс. руб.;

- штраф в размере зарплаты за период до 12 месяцев.

Если те же действия были совершены в крупном размере (свыше 1,5 млн. руб.), тогда виновным может грозить одно из следующих видов наказаний:

- штраф до 200 тыс. руб.;

- штраф в размере зарплаты или другого дохода за период 1-2 года;

- принудительные работы сроком до 24 месяцев;

- лишение свободы сроком до 24 месяцев со штрафом (до 50 тыс. руб.) или без него.

Если отмывание денег совершалось группой лиц по предварительному сговору либо одним лицом, который использовал свое служебное положение для незаконного оборота, обналичивания денежных средств, тогда предусмотрено такое наказание (суд назначает один вид наказания из списка):

- принудительные работы сроком до 3 лет;

- ограничение свободы сроком до 2 лет с лишением права занимать прежнюю должность;

- лишение свободы сроком до 5 лет со штрафом (до 500 тыс. руб.) или без него.

Как происходит процесс отмывания денег?

Существует 3 этапа отмывания денег:

- Этап размещения – «грязные» деньги злоумышленники подмешивают к легальным счетам. Зачастую деньги зачисляются на банковский счет, зарегистрированный на анонимную компанию или на профессионального посредника. Как раз на этом этапе преступная схема может быть раскрыта, потому что появление большого количества денег из ниоткуда всегда вызывает подозрение.

- Этап сокрытия – проведение транзакций для сокрытия истории происхождения «грязных» денег. К примеру, деньги переводятся между счетами или злоумышленники покупают на них дорогостоящее имущество.

- Этап интеграции – возвращение денег в официальную экономику и к их изначальному владельцу. «Мытые» деньги злоумышленники инвестируют в легальный бизнес, при этом оплата производится на поддельные счета. Также нечестные на руку, хитрые преступники нередко подаются в благотворительность или назначают себя директорами с огромной зарплатой.

Сегодня на борьбу с таким феноменом, как отмывание денег вступила ООН, правительства различных стран, а также некоммерческие организации.

Примеры незаконных схем отмывания денег

Существуют структуры (подставные организации), с помощью которых отмывателю денег обналичивают денежные средства.

Происходит это так: злоумышленник со своего расчетного счета перечисляет деньги на расчетный счет какой-то странной организации за услуги или товар, который по факту он не покупал или не получал. За такую услугу посредник получал от 3 до 10 процентов премии.

Знаменитый гангстер Аль Капоне под прикрытием мебельного бизнеса занимался отмыванием денег путем игорного бизнеса, сутенерства, благотворительности. Отследить источники его доходов власти не могли.

Отмывание денег через оффшоры

Оффшоры – это особые финансовые центры, которые привлекают капитал за счет налоговых льгот.

В основном на территории оффшоров регистрируются представители среднего и крупного бизнеса.

Для мелких предпринимателей регистрация и обслуживание обходится дорого, поэтому им проще и дешевле организовать бизнес в стране проживания. Компании используют оффшоры с одной целью – уменьшить налоги.

Почему оффшорные компании пользуются популярностью у элиты, органов государственной власти? Потому что:

- Процесс регистрации новой оффшорной компании значительно упрощен. Владельцу компании необязательно «светиться».

- Нерезиденты страны оплачивают налог с прибыли по заниженной ставке.

- Государственный валютный контроль оффшорных компаний просто отсутствует.

- Деятельность оффшорных компаний является конфиденциальной, не разглашается никому.

Именно через оффшоры многие политики, а также люди при власти отмывают деньги.

Процесс отмывания денег может быть таким: организатор открывает счет в другой стране через посредника. Затем он начинает перечислять на этот счет деньги из разных источников, в том числе из своего оффшора.

https://www.youtube.com/watch?v=U6wB9pm6OS8

Через некоторое время эти деньги перечисляются в третью страну, где источник данных средств уже перестает рассматриваться, как подозрительный.

Отмывание денег через биткоины

Биткоин (и другие криптовалюты) сегодня являтся одним из способов отмывания денег. Почему? Потому что эта платежная система может быть использована для анонимного переноса денег за рубеж.

Простая схема отмывания средств через биткоин такова: некая фирма открывает счет биткоин для получения денег за оказанные услуги.

При этом эта же фирма может купить у себя товар (естественно фиктивно), она получит законный доход со своего бизнеса.

Клиенту необязательно идентифицироваться по биткоин-протоколу.

Также схема отмывания денег через биткоин может быть такой:

- Клиент регистрируется в системе и создает одноразовые счет биткоин.

- Затем он покупает биткоин через электронные платежные системы – Киви, Яндекс и др.

- Далее эти деньги система переводит на «чистый» кошелек.

Приведем еще один реальный пример: участники незаконной группировки вербовали людей из Украины и отправляли их работать в Россию.

Люди жили там в арендованных квартирах, их задачей было – принятие от участников группировки наличных денег и дальнейший их перевод в биткоины.

Происходила легализация денег через криптовалюты, после чего производился перевод средств в рубли или доллары. Далее эти деньги перенаправлялись назад в Украину, где распределялись между участниками группировки.

Отмывание денег – популярная схема оборота «грязных» денег среди злоумышленников. Кстати, наиболее громкие дела отмывания денег связаны с крупными финансовыми корпорациями, а также с чиновниками.

Отмывание денег через ИП

Самая простая схема, которой пользуются частные предприниматели – обналичка денежных средств через ИП.

Как это работает? Некий бизнесмен открывает ИП, фирму-однодневку, регистрирует ее не на себя, а на кого-то. Затем он проворачивает крупные сделки, после чего закрывает фирму, чтобы не вызывать подозрений у налоговиков.

Затем он снова открывает ИП, но уже оформляет его на другого человека и проводит те же самые операции. Так будет длиться до тех пор, пока он не отмоет все незаконные деньги.

Как разоблачают мошеннические схемы с отмыванием денег?

Рассмотрим этот процесс на примере: компания «А» якобы везла товар в другой город для компании «Б», которая его якобы купила. Документы все были сделаны, директора обоих компаний поставили на них свои подписи, печати, чтобы все было чисто.

Но когда их вызывает прокуратура на допрос и спрашивает «Какими транспортными средствами был перевезен товар?», то здесь обнаруживается прокол.

Оба директора называют, какой конкретно машиной перевозился товар, налоговики тем временем проверяют эту информацию, сделав запрос владельцу автотранспортного средства или фирме, которой принадлежит транспорт. Выясняется, что в тот день машина была совершенно в другом городе.

Предлагают открыть ИП для отмывания денег: чем это грозит?

Если кто-то из знакомых предлагает вам открыть ИП, ежемесячно получать неплохую зарплату, при этом ничего не делая, то нужно понимать, что легких денег не бывает.

Скорее всего знакомый хочет использовать ваши данные для отмывания денег. Если это так, то вам, как ИП будет грозить ответственность по ст. 174 УК РФ.

Наказание может быть в виде штрафа, принудительных работ, лишения свободы в зависимости от величины действия (сделки крупного, особо крупного или мелкого размера), а также от количества лиц, участвующих в незаконном обороте денег.

Банк заблокировал счет по подозрению в отмывании денег: что делать?

Такое может случиться тогда, когда денежные средства на карту зачисляются с электронных кошельков либо же переводятся одним и тем же лицом.

Если банк заподозрит незаконный денежный оборот по карте, перевод денег в коррупционных целях, осуществление транзакций для ухода от налогов и так далее, тогда он действительно может заблокировать расчетный счет клиента.

Банк разблокирует счет только в том случае, если клиент предоставит сведения о том, что это был законный денежный оборот по его счету.

https://www.youtube.com/watch?v=hAfmOqqE4Qk

Для подтверждения проведения финансовых операций легальным путем клиенту нужно пойти в банк вместе с документами, которые подтверждают факт оплаты товара, предоставления услуг.

Если все запрашиваемые банком документы будут предоставлены клиентом, тогда счет будет разблокирован в течение одного дня.

Если клиент считает, что у банка не должно было быть оснований и подозрений насчет расчетного счета, то клиент может обратиться в службу по защите прав потребителей и миноритарных акционеров РФ.

В крайнем случае он может обратиться в суд. Но зачастую ему достаточно просто прийти в банк, выяснить, почему его счет был заблокирован и решить эту проблему на месте.

Отмывание денег – это процесс перехода денежных средств, полученных незаконным путем, в результате преступной деятельности.

При этом владелец «грязных» денег перемещает их через финансовую систему так ловко, что создается впечатление, будто деньги он получил на законных основаниях.

Между тем, в случае обнаружения прокуратурой и налоговой службой факта отмывания денег, злоумышленнику будет грозить уголовная ответственность по ст. 174 УК РФ, предусматривающая как штраф, так и более серьезное наказание – лишение свободы.

: Как работает отмывание денег

Видео:Как делать нельзя: cпособы отмывания денегСкачать

Уголовная ответственность за обналичивание денежных средств через ООО

Любая коммерческая организация создается для получения прибыли. Но просто заработать прибыль — это еще не все: доход нужно выплатить учредителям.

Понятно, что собственники хотят получить денежные средства от своего бизнеса самым простым путем и с минимальными потерями. Но это вполне естественное желание иногда приводит их к конфликту с законом.

Рассмотрим, в каких случаях вывод денежных средств компании является нарушением, и какая ответственность за обналичку через ООО предусмотрена законодательством.

Легальные способы вывода средств организации

Классическим и абсолютно законным способом вывода средств является выплата дивидендов. Однако она связана с рядом условий, предусмотренных статьями 28 и 29 закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью»:

- Распределять прибыль с помощью дивидендов можно не чаще раза в квартал.

- Необходимо организовать собрание учредителей и оформить ряд документов.

- Организация должна соответствовать формальным критериям финансовой устойчивости по данным баланса, в том числе и после распределения прибыли.

Важно!

Не следует забывать и о налогообложении. Собственник должен заплатить с дивидендов 13% НДФЛ. А ведь организация уже заплатила налоги с полученной прибыли. С точки зрения владельца бизнеса — его доход облагается налогом дважды.

Есть, конечно, и другой легальный вариант. Учредитель может занять в компании руководящую позицию и выплачивать сам себе зарплату. В этом случае отпадают проблемы, связанные с периодичностью, оформлением документов и контролем финансовых показателей.

Но фискальная нагрузка никуда не девается. К подоходному налогу добавляются еще и страховые взносы, составляющие в сумме 30% от зарплаты. Правда, в этом случае всю сумму (зарплата плюс взносы) можно учесть в качестве расходов и уменьшить налоги самой организации.

Чтобы снизить налоговые платежи, бизнесмены нередко производят обналичивание денег и другими методами. Одни из них вызывают вопросы проверяющих, а другие — и вовсе незаконны.

Как вывести деньги с ООО учредителю: законные способы

Полулегальные схемы вывода средств: займы и подотчет

К полулегальным вариантам относится обналичка денег через ООО с использованием займа. Формально юридическое лицо имеет право выдать займ кому угодно, в том числе и своему учредителю.

https://www.youtube.com/watch?v=Sfkzl8x8fFo

При необходимости долг можно простить (ст. 415 ГК РФ). В таком случае тоже необходимо будет заплатить 13% НДФЛ с «прощенной» суммы. Кроме того, при выдаче займа под процент ниже 2/3 ключевой ставки ЦБ начисляется НДФЛ с материальной выгоды по ставке 35%.

Обналичиванием через займ имеет смысл пользоваться в особых случаях, при единовременной потребности в деньгах. Регулярная выдача займов собственным учредителям несомненно привлечет внимание контролеров, особенно, если выдаваемые суммы превышают 600 тыс. руб.

Также иногда применяется вариант с обналичиванием через выдачу в подотчет. Денежные средства, выданные собственникам, затем оформляются в качестве командировочных, представительских и иных подобных расходов. Последствия здесь зависят от работы юридической и бухгалтерской службы, т.е. от корректного оформления подтверждающих документов.

Риски в этом случае связаны с возможной налоговой проверкой. Ответственные лица могут быть подвергнуты уголовному преследованию, если проверяющие докажут необоснованность тех или иных затрат, и общая недоимка по налогам превысит лимит, установленный статьей 199 УК РФ (5 млн. руб. в течение трех лет).

Нелегальная обналичка через фирмы-однодневки и наказание за нее

Полностью незаконной является схема с использованием так называемых фирм-однодневок.

В данном случае компания заключает с однодневкой фиктивный договор на поставку товаров, оказание услуг и т.п. Фактически же товар не поставляется, услуги не оказываются. Перечисленные по договору деньги однодневка затем обналичивает, используя для этого один из способов, рассмотренных выше. В итоге полученная наличность передаются организатору схемы за вычетом комиссионных за услуги.

Этот вариант может повлечь за собой наказание по целому ряду статей УК РФ:

- Статьи 199 «Уклонение от уплаты налогов» и 199.1 «Неисполнение обязанностей налогового агента». Проверяющие исключают из затрат все расчеты по договорам с однодневками и доначисляют налоги.

- Статья 327 «Подделка документов». Так как совершаемые с однодневками сделки являются фиктивными, то оформляемые в этой связи документы считаются поддельными.

- Статья 171 «Незаконное предпринимательство». По этой статье привлекается руководитель «однодневки».

- Статья 172 «Незаконная банковская деятельность». Основания для ее применения к «однодневкам», не являющимся кредитными организациями, весьма спорны, однако проверяющие иногда пытаются сделать это.

- Статьи 174 и 174.1 «Легализация (отмывание) денежных средств или иного имущества, приобретенного преступным путем».

Далее рассмотрим санкции по этим статьям и условия для их применения

199, 199.1 | 5,0 | до 500 | до 3 | до 5 | до 6 |

327 | — | до 80 | — | до 4 | до 4 |

171 | 2,25 | до 500 | — | до 5 | до 5 |

172 | 2,25 | до 1000 | — | до 5 | до 7 |

174, 174.1 | 1,5 | до 1000 | до 5 | до 5 | до 7 |

На практике речь в первую очередь идет об ответственности директора за обналичивание денег, т.к. именно руководитель компании подписывает документы и отвечает за деятельность организации. Иные лица (например, учредитель или главный бухгалтер) могут привлекаться, если доказана их вина: подстрекательство, соучастие и т.п.

Кто и как раскрывает незаконные схемы обналички

В первую очередь речь идет о налоговом контроле, проводимом специалистами ИФНС. Налоговики видят компанию, которой проверяемая организация регулярно перечисляет существенные суммы, и проводят ее встречную проверку. В итоге оказывается, что этот контрагент деятельности не ведет, налогов не платит и по месту регистрации — отсутствует. Здесь все понятно.

https://www.youtube.com/watch?v=PspmE2rT7Aw

Но выездные проверки не назначаются просто так. Чтобы выбрать предприятие для такой проверки, инспекторы проводят мониторинг и выявляют подозрительные моменты в его деятельности.

К таковым относятся и связи с однодневками. Для анализа используется информация из предоставленной отчетности и различные базы данных.

В первую очередь это АСК «НДС3», в которой содержатся сведения обо всех сделках, облагаемых НДС.

Примером может служить дошедшее до Верховного Суда РФ дело ООО «Комплект-Сервис» (определение ВС РФ от 01.02.2021 № 304-КГ17-21566).

Суд указал, что предоставленные обществом документы не подтверждают реальность хозяйственных операций по ряду контрагентов.

Поэтому проведенное по итогам налоговой проверки исключение затрат по налогу на прибыль и вычетов по НДС в части расчетов с этими контрагентами является правомерным.

🌟 Видео

Юные гении криминала, продавшие миллиард фальшивых рублей,во время приговора сменили улыбки на слезыСкачать

От какой суммы начинается уголовная ответственность за мошенничество - Адвокат по уголовным деламСкачать

ОБНАЛ В РОССИИСкачать

Как ОТМЫВАЮТ ДЕНЬГИ? / Самые распространенные схемыСкачать

Большая стирка. Искусство отмывания денегСкачать

Как работает отмывание денег | Как работает преступность | InsiderСкачать

"Черный обнал" с дебетовых карт. Рассказ участника схемыСкачать

Легализация денежных средств добытых преступным путем. Статья 174 УК. Советы адвоката.Скачать

РАБОТА, ЗА КОТОРУЮ ТЕБЯ ТОЧНО ПОСАДЯТ НА…Скачать

Почти идеальная схема отмывания денегСкачать

DARKNET и Грязные деньги: отмыв бабла, криптовалюта, хакеры и эксплойтыСкачать

Отмывание денег. Черный обнал. коррупционные схемы.Скачать

Как уходят от налогов. Объяснение на пальцахСкачать

Эксперт по отмыванию денег, оценивает 8 сцен отмывания денег из фильмов | Русская озвучка J EllСкачать

⚠️ ОБНАЛ-БЕЗНАЛ В 2022 РАБОТАЕТ? «БЕЛЫЙ» ОБНАЛ – КРИМИНАЛ? | ДРОПОВОД ОБНАЛЬЩИКОВСкачать

Как работают офшоры: уход от налогов/ отмывание денег/ где прячут миллионы. Понятная политикаСкачать

ДРОПЫ. Сколько живут и почему это опаснее закладок. Работа из ДаркнетаСкачать