Пристальный интерес налоговых органов к договорам займа между взаимозависимыми лицами в первую очередь связан с нерыночным характером таких операций. Дело в том, что условия этих договоров сильно отличаются от обычных: беспроцентные займы, займы на длительное время (в том числе бессрочные), просроченные займы, по которым нет требований о возврате и уплате штрафов.

Получить такое финансирование на открытом рынке практически невозможно. А значит, подобные условия связаны исключительно с взаимозависимостью заёмщика и займодавца. Например, это касается ситуаций, когда такие договоры заключаются между материнской и дочерней компаниями или между должностными лицами, которые приходятся друг другу родственниками или друзьями.

С точки зрения налогового законодательства сделки, которые совершаются на нерыночных условиях, не должны ничем отличаться от обычных сделок, а любые доходы, недополученные в результате таких сделок, должны быть учтены для целей налогообложения (п. 1 ст. 105.3 НК РФ). А значит, займы между взаимозависимыми юридическими лицами могут иметь серьёзные налоговые последствия. Рассмотрим примеры.

- Как смотрят на это суды

- Как снизить риски

- Отказаться от займов на нерыночных условиях

- Вернуть деньги по формальным займам

- Взвесить риски по беспроцентным займам

- Беспроцентный займ между физическими лицами: договор, образец, налогообложение

- Образец договора между физическими лицами

- Форма заключения договора

- Предмет соглашения

- Права и обязанности

- Нарушение условий

- Реквизиты сторон

- Особенности договора

- Налогообложение беспроцентного займа физическому лицу

- : Беспроцентный займ физическому лицу облагается НДФЛ? Владимир Туров

- Договор займа между физическими лицами: налоговые последствия

- Как правильно оформить соглашение на ссуду

- Как оформляется договор

- Может ли физическое лицо выдавать займы на постоянной основе?

- Налоговые последствия при заключении договора займа

- Нужно ли подавать декларацию для отражения полученного займа

- Налогообложение займа от индивидуального предпринимателя и подача 6-НДФЛ

- Что делать, если заемщик не вернул деньги

- Налог на заемные средства физических лиц

- Правила оплаты и ставка налога для граждан

- Ндфл с материальной выгоды по займу

- Беспроцентный заем: материальная выгода и НДФЛ

- Материальная выгода по договору процентного займа: НДФЛ

- Расчет НДФЛ с материальной выгоды по займам

- Уплата Ндфл с материальной выгоды по займу

- НДФЛ и материальная выгода при займе от физического лица

- Удержание НДФЛ с материальной выгоды

- Беспроцентный займ между физическими лицами ндфл

- Уплата НДФЛ с материальной выгоды по займу

- Ндфл и материальная выгода при займе от физического лица

- Беспроцентный заём между резидентами

- 📽️ Видео

Как смотрят на это суды

При проверках займов между «своими» налоговые органы ищут скрытые от налогообложения доходы.

Речь идёт не только о доначислении займодавцу процентов по договору беспроцентного займа, которые он мог бы получить, если бы передал эти деньги независимому лицу.

Налоговые органы смотрят на этот вопрос гораздо шире, проверяя и процентные займы и признавая сам заём доходом заёмщика. Такой подход нашёл поддержку и у судов.

Пример 1. ВС доначислила налог предпринимателю, который взял беспроцентный займ у нескольких ООО, где был участником

Представим ситуацию. Организация предоставила своему участнику — индивидуальному предпринимателю — заём без процентов и без указания срока возврата.

При этом речь идёт не о единичной сделке: участник получил займы на одинаковых условиях от нескольких компаний, которые контролировал, и не вернул ни одного из них.

По мнению инспекторов ФНС, подобные займы были выданы на нерыночных условиях, а также свидетельствовали о том, что заёмщик не собирался возвращать полученные средства.

Оценив эти обстоятельства, Верховный Суд РФ пришёл к выводу, что все договоры были формальными, поэтому суммы займов должны признаваться доходом заёмщика для целей налогообложения (Определение ВС от 03.04.2021 № 304-ЭС19-3151 по делу № А03-384/2021).

В результате заёмщик, который получал займы в статусе ИП, утратил право на применение УСН, так как превысил лимит по величине дохода (п. 2 ст. 346.12 НК РФ). Поэтому переквалификация займа привела к значительным доначислениям по всей деятельности учредителя.

Пример 2. Суд переквалифицировал займ, который учредитель-ИП взял у своей компании, в дивиденды и доначислил НДФЛ

Схожий подход применили судьи ВС РФ и в Определении от 09.04.2021 № 307-ЭС19-5113 по делу № А26-3394/2021. Здесь уже деньги выдавались под процент, который реально уплачивался учредителем, однако ФНС удалось убедить суд в том, что эти средства являются не займами, а дивидендами.

Дело в том, что стороной договора займа выступал учредитель, но не как простое физлицо, а как ИП. Все полученные средства он переводил на личные счета, в предпринимательской деятельности не использовал и не возвращал их займодавцу. При этом деньги выдавались на длительный срок (более пяти лет), а ставка по займу была установлена в размере 2/3 учётной ставки ЦБ РФ.

По мнению ИФНС, совокупность этих фактов означала, что полученные деньги учредитель использовал для личных нужд и возвращать не планировал.

Следовательно, он присвоил прибыль «своей» компании, поэтому эти займы нужно рассматривать как дивиденды.

В дополнение инспекторы проанализировали и деятельность компаний-займодавцев и установили, что выданные займы соответствовали сумме нераспределённой прибыли.

https://www.youtube.com/watch?v=ceN2uySP3Mo

В результате физлицу был доначислен НДФЛ со всей суммы полученных займов, так как доходы в виде дивидендов в рамках УСН не облагаются налогом (п. 3 ст. 346.11 НК РФ). Одновременно учредителя оштрафовали за то, что он не представил декларацию по НДФЛ в отношении доначисленных сумм.

Что касается условия об уплате процентов, то оно сыграло против налогоплательщика, поскольку размер процентов был чётко привязан к учётной ставке ЦБ РФ.

Включение в договор подобного условия суд признал недобросовестным поведением обеих сторон, направленным исключительно на уклонение от уплаты НДФЛ с материальной выгоды по повышенной ставке 35 % (у заёмщика) и от исполнения обязанностей налогового агента (у займодавца).

В данном случае займодавца не оштрафовали за неудержание НДФЛ с дивидендов, хотя все условия для этого были. Оценивая возможные налоговые последствия при займах между взаимозависимыми лицами, это тоже нужно принимать во внимание.

Пример 3. Суд переквалифицировал заём в безвозвратную финпомощь и доначислил налог на прибыль

Наконец, ВС РФ также встал на сторону налоговиков в деле об учёте в расходах процентов по договору займа. У заёмщика не было реальных источников, за счёт которых он мог бы возвратить заём. Займодавец об этом знал, но постоянно продлевал срок возврата займа. ФНС посчитала, что это подтверждает фиктивность займа.

Суд переквалифицировал его в безвозвратную финансовую помощь, переданную на развитие дочернего предприятия. В результате суммы процентов, которые заёмщик учитывал в расходах при методе начисления, были исключены, что привело к доначислению налога на прибыль (Определение ВС РФ от 08.04.

2021 № 310-ЭС19-3529 по делу № А09-1493/2021).

Как снизить риски

Как видим, займы между взаимозависимыми юридическими лицами, особенно беспроцентые, могут иметь серьёзные налоговые последствия.

Если суд признает заёмные отношения фиктивными, это может привести, в частности, к доначислению налога на прибыль и НДФЛ.

При этом даже если заёмщик реально уплачивает проценты за пользование займом, это не гарантирует, что займ не переквалифицируют. Как минимизировать риски?

Отказаться от займов на нерыночных условиях

Займы должны соответствовать рыночным условиям как «де юре», так и «де факто». Это значит, что при оформлении заёмных отношений между «своими» мало включить в договор те же условия, что и в договоры с неаффилированными лицами.

Нужно также фактически подтверждать реальность сделки. А для этого отслеживать исполнение договоров и требовать возврата денег по окончании срока займа.

Также не стоит без обеспечения выдавать займы и продлевать договоры, если известно, что у заёмщика плохое финансовое состояние.

Вернуть деньги по формальным займам

Мы советуем провести ревизию уже имеющихся заёмных отношений и оценить их с точки зрения признаков формальности. И если такие признаки обнаружатся, то стоит предпринять меры по возврату средств, чтобы уменьшить риск переквалификации займа и налоговых доначислений.

Взвесить риски по беспроцентным займам

Риск договора беспроцентного займа в том, что заёмщик фактически пользуется деньгами бесплатно. А значит, займодавцу могут доначислить доход в виде неполученных процентов (п. 1 ст. 105.3 НК РФ). Это возможно, если заёмщик применяет УСН «Доходы».

Рассчитайте, какой налог заплатили бы обе стороны, если бы займ выдавался под рыночный процент, и сравните эту сумму с текущими налоговыми обязательствами сторон.

Если сумма налога с учётом процентов будет выше реальной, то риски велики и от заключения такого договора беспроцентного займа стоит отказаться. Если же он уже заключён, стоит изменить его условия и установить проценты.

Гражданский кодекс позволяет придать этому условию обратную силу, распространив его действие на период с даты выдачи займа (п. 2 ст. 425 ГК РФ).

Эти меры значительно снизят риски переквалификации займов и налоговых доначислений.

https://www.youtube.com/watch?v=cxan9h9yNnk

Эльба подготовит налоговую декларацию по УСН и рассчитает налоги. Сервисом пользуется 100 000 ИП и ООО. Попробуйте тоже, первые 30 дней бесплатно.

Попробовать бесплатно

Видео:Договор займа между физическими лицами: важные нюансы и примерСкачать

Беспроцентный займ между физическими лицами: договор, образец, налогообложение

Как правильно одолжить сумму денег? Такие ситуации возникают практически у каждого – деньги нужны знакомым, родственникам, товарищам. Самым опрометчивым поступком будет устная договоренность.

В таком случае есть большая вероятность попросту не получить свои деньги назад. Именно поэтому юристы рекомендуют осуществлять беспроцентный заем между физическими лицами подтвержденный письменными договоренностями.

Сначала необходимо узнать, какие именно преимущества и гарантии предоставит соглашение между сторонами? В законодательстве РФ о финансовых отношениях между физическими лицами сказано очень мало.

Это касается и заема – не существует определенных правил составления договора, порядка выполнения его пунктов. Но некоторые подсказки при детальном изучении Гражданского Кодекса получить все-таки можно.

В статье 808, главы 42 ГК РФ есть четкие рекомендации об условиях составления соглашения между физическими лицами. Если общая сумма договора превышает 10 минимальных размеров оплаты труда, то обязательно составляется договор.

В противном случае доказать о самом факте совершения передачи денежных средств будет довольно проблематично.

При возникновении ситуации неуплаты займа можно воспользоваться статьей 811 и 396 ГК РФ. Они регламентируют порядок возмещения ущерба заимодавцу в случае нарушения заемщиком условий договора.

Увы, но ссылки на эти пункты не часто встречаются в договоре беспроцентного займа между физ лицами.

Преимущества правильного заключения соглашения заключаются в следующем:

- определение прав и обязанностей двух сторон;

- уменьшение вероятности возникновения споров и конфликтных ситуаций;

- возможность внесения согласованных дополнений и изменений в текст текущего договора. Это может быть вызвано сторонними факторами – изменение экономической ситуации или наступление форс-мажорных обстоятельств.

В том случае, если соглашение не предусматривает начислений других сумм в течение его действия, то он носит название беспроцентный. Однако любой здравомыслящий человек понимает, что при долгосрочном действии инфляция будет сказываться на текущей «ценности» предмета договора.

В этом случае заемщик будет получать так называемую скрытую прибыль из-за отсутствия процентов, а заимодавец соответственно – убыток.

Поэтому при согласовании порядка расчетов рекомендовано использовать процентную ставку рефинансирования ЦБР на момент выплаты части долга или полного объема. Это внесет ясность во взаимоотношения между сторонами.

Но вернемся к главной задаче – правильному составлению соглашения займа.

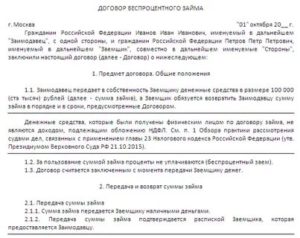

Образец договора между физическими лицами

Определившись в важности наличия этого документа при денежном заеме, можно приступить к рассмотрению его основных пунктов. Порядок их ничем не отличается от стандартной формы.

Заимодавец, с одной стороны, предоставляет некоторые средства в пользование, заемщик обязуется их вернуть. По ссылке далее можно ознакомиться с образцом подобного документа. Договор займа, образец

Следует отметить, что это один из самых расширенных вариантов. Для незначительных сумм можно использовать аналогичный ему документ – расписку.

При правильном заполнении она будет иметь такую же юридическую значимость. По сути она является договором, но в очень упрощенной редакции.

Если во время самостоятельного составления соглашения возникают трудности с толкованием пунктов, нет уверенности в правильности его заполнения – рекомендуют обратиться к профессиональным юристам.

https://www.youtube.com/watch?v=0VFBcS0R780

Это повлечет за собой дополнительные финансовые затраты, но в итоге получится документ, удовлетворяющий интересам двух сторон.

Стандартный бланк договора беспроцентного займа между физическими лицами можно использовать практически для всех видов подобных финансовых отношений. Но для полного понимания структуры документа следует внимательно ознакомиться с каждым пунктом.

Форма заключения договора

Как и каждый правовой документ, соглашение между физическими лицами о беспроцентном займе должен начинаться с шапки. В ней указывается номер, дата подписания и данные о сторонах.

Для последнего пункта необходимо указать следующее:

- ФИО каждого участника;

- паспортные данные. Желательно копии приложить к каждому экземпляру в качестве дополнений;

- адрес прописки и фактического проживания.

Последний пункт не обязателен, но желателен. Это позволит решить некоторые проблемы в случае невыполнения одной из сторон принятых на себя обязательств.

Далее идет стандартный перечень глав, содержание которых может незначительно адаптироваться согласно заранее достигнутых устных договоренностей.

Предмет соглашения

В этом разделе подробно описывается сумма предоставляемого заема, валюта. Если долг выдается в иностранной валюте – желательно сделать ее привязку к курсу ЦБР или коммерческому. При невозможности выплаты займа в валюте этот механизм позволит осуществить расчеты в рублях.

Также необходимо указать срок займа. Порядок его выплат может определяться в отдельном пункте или дополнении. Последнее предпочтительно при постепенном возврате долями.

Права и обязанности

Данный пункт очень важен, так как он определяет возможные альтернативные варианты досрочного погашения долга, описывает методику осуществления процедуры как со стороны заимодавца, так и заемщика.

Кроме этого в нем указывают порядок уплаты основного тела заема. Зачастую это наличный расчет с оформлением расписок. В качестве другого варианта можно рассмотреть дополнение к соглашению с соответствующими полями заполнения.

Так как рассматривается беспроцентный вариант, то начисление дополнительных сумм в договоре не регламентируется. Исключения составляют только штрафные санкции, которые описываются в следующем разделе.

Нарушение условий

Это один из самых важных пунктов. В нем должны указываться порядок начисления штрафов и пени за неисполнение одной из сторон условий соглашения. В большей степени это касается заемщиков. В этом разделе необходимо сделать ссылку на следующие нормативные документы ГК РФ — 811 и 396.

В дальнейшем именно этот раздел может стать решающим аргументом для решения суда. Но в большинстве случаев подобные споры решаются между сторонами в частном порядке, так как сумма судебных издержек зачастую превышает сам займ.

Реквизиты сторон

Это основные пункты, которые могут быть дополнены или изменены участниками соглашения.

Особенности договора

Кроме вышеописанных пунктов нужно обратить внимание на порядок расчетов между сторонами. В данном случае им предоставляется полная свобода действии.

Погашение текущих обязательств может осуществляться следующими способами:

- наличный расчет. Обязательно составляется расписка — это единственный механизм фиксирования факта оплаты;

- банковский перевод на расчетный счет или карту. В этом случае не нужно предоставлять работникам финансового учреждения копию договора как для юридических лиц. Но в поле назначение платежа обязательно указывается номер соглашения и дата его подписания;

- если же средства передаются другими альтернативными способами (через платежный терминал, интернет сервисы и т.д), то обязательно сохраняются чеки и прикрепляются к договору или приложению. Факт оплаты должен быть зафиксирован в любом случае.

Если в качестве основного документа выступает расписка, то в ней обязательно указывается порядок погашения долга, даты и график.

Налогообложение беспроцентного займа физическому лицу

При ежегодном заполнении декларации у заимодавцев и заемщиков возникает вопрос – нужно ли платить налоги, если был оформлен беспроцентный заем между физическими лицами? НДФЛ (налог на доходы физического лица) в этом случае не взимается, так как не зафиксирован сам факт прибыли от заключения соглашения.

https://www.youtube.com/watch?v=puwVIJpSMho

Однако этот пункт в налоговом законодательстве не совсем прозрачен. Если в договоре не прописана привязка к процентной ставке рефинансирования на момент выплаты долга, то заемщик как бы получает прибыль от предоставления беспроцентного займа.

Поэтому специалисты рекомендуют сделать привязку к этому финансовому показателю, дабы избежать возможных проблем с налоговыми органами.

Можно ли самостоятельно составить соглашение, которое регламентирует беспроцентный займ физ лицу? Да, но только в том случае, если есть хотя бы небольшой опыт и информационная осведомленность о положениях текущего законодательства. Если же есть неуверенность — лучше всего обратиться к юристам.

: Беспроцентный займ физическому лицу облагается НДФЛ? Владимир Туров

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:Как признать договор займа между физическими лицами незаключенным либо недействительнымСкачать

Договор займа между физическими лицами: налоговые последствия

Получить деньги в долг можно не только в банке – достаточно обратиться за помощью к друзьям или знакомым, заключив договор займа между физ. лицами. Этот документ является гарантией возврата средств, в его составлении заинтересованы обе стороны.

Однако нужно понимать, что сделка, оформленная юридически грамотно, может повлечь за собой необходимость подготовки отчетности и уплаты налогов в отдельных случаях. Какие же налоговые последствия влечет за собой процентный и беспроцентный займ между физическими лицами?

Как правильно оформить соглашение на ссуду

В зависимости от размера получаемых в долг средств и иных нюансов сделки, необходимо подготавливать подтверждающие документы. Как правильно оформить займ денег между физическими лицами?

- Если сумма не превышает 10 тыс. руб., оформляется устный договор займа между физлицами – его будет достаточно при наличии расписки;

- Если сумма больше 10 тыс., оформляется простой письменный договор займа между физическими лицами и расписка;

- При оформлении договора с залогом нужно обязательно зарегистрировать его в ФРС, без этой процедуры сделка считается незаключенной, ее легко можно оспорить впоследствии;

- Сделки между гражданами РФ осуществляются только в рублях, поэтому заключить договор в валюте можно только с нерезидентом России. В противном случае грозит ответственность по ст.15.15 КоАП со штрафом до 100% от незаконной операции, а сделка может быть признана ничтожной.

В валютном договоре можно указать, что расчеты осуществляются в рублях в сумме, которая эквивалентна иностранным денежным знакам.

Как составить договор возмездного или безвозмездного займа между физическими лицами? Для правильного оформления, особенно когда речь идет о крупной сумме, стоит обратиться к финансовому юристу, чтобы избежать подводных камней и возможного оспаривания в дальнейшем.

Как оформляется договор

Безусловно, друзьям и родственникам можно давать деньги в долг на доверии, но при таком подходе Заимодавец всегда рискует: средства могут вернуть с опозданием или вовсе отказать в этом.

Займ от частного лица под расписку позволяет избежать разногласий, а при несоблюдении условий – обратиться в суд и взыскать деньги в принудительном порядке. Типовая форма договора не установлена законодательством, а возникающие правоотношения регулируются Гражданским Кодексом.

https://www.youtube.com/watch?v=QxdWkOxeDiE

Чтобы взять займ у частного лица, нужно подготовить документ, где указаны:

- данные о сторонах сделки, нужно указать ФИО, адрес регистрации, проживания, серию, номер паспорта;

- предмет сделки – сумма цифрами и прописью, обязательно указываются денежные единицы (в рублях или в валюте);

- платность или бесплатность – если размер процентов не указан, он определяется, исходя из ставки рефинансирования, получение беспроцентного займа от физического лица должно быть прямо указано в условиях договора;

- особенности выдачи денег в долг от частных лиц под расписку – способ (наличными или на карту), график платежей, наличие обеспечения (например, ссуда под залог недвижимости или автомобиля);

- срок возврата денег, если он отсутствует – в течение месяца с момента, когда Заимодавец выставил такое требование;

- санкции и ответственность, если лицо не вернуло беспроцентный займ, условия разрешения споров.

Дополнительно составляется расписка о займе денег между физическими лицами – она подтверждает факт получения средств и остается у Заимодавца.

Максимальная сумма беспроцентного займа между физическими лицами не ограничена – оформить сделку можно на сумму и в 1 тыс., и в 1 млн. рублей. Нотариальный договор в этих случаях не требуется, может составлять по желанию сторон.

Может ли физическое лицо выдавать займы на постоянной основе?

Некоторые люди, имеющий в распоряжении достаточный размер средств, могут зарабатывать, выдавая займы физическим лицам. Но если предоставление денег в долг родственникам, друзьям и знакомым никак не ограничено по закону, то частные займы и кредиты посторонним лицам выдаются только предпринимателями.

Сколько займов может выдать физическое лицо? Их количество не ограничено, но если ФНС сможет определить систематичность их выдачи, грозит начисление штрафа за незаконное ведение предпринимательской деятельности.

Таким образом, обязанность по уплате налогов с займов под проценты от частных лиц регулируется НК РФ. По беспроцентным договорам, когда получена материальная выгода, тоже приходится уплачивать НДФЛ. В остальных же ситуациях физ. лица избавлены от обязанности не только платить налоги, но и сдавать в ФНС отчетность.

Налоговые последствия при заключении договора займа

Когда осуществлен перевод долга по договору займа, налоговые последствия наступают не во всех случаях. Если деньги получены на безвозмездной основе, ничего платить не придется – налогообложение беспроцентного займа не предусмотрено. Необходимость уплаты НДФЛ возникает, если:

- Составлен договор процентного займа – налогообложения избежать не удастся, придется платить 13% с дохода. Например, Иванов предоставил Петрову сумму в размере 100 тыс. руб. на год, через 12 месяцев Петров вернул с процентами 120 тыс. руб. Иванов получил прибыль – 20 тыс., должен уплатить в ФНС 2 600 руб.;

- При нарушении условий сделки, когда применяются штрафы и пени, хотя сам кредит является беспроцентным. К примеру, Иванов предоставил Петрову 100 тыс. руб. без процентов, но через год деньги не были возвращены, а через суд удалось взыскать не только ссуду, но и пени со штрафами на сумму 130 тыс. Тогда Иванов должен уплатить в бюджет 3 900 руб.;

- Облагается ли займ налогом, если долг будет прощен? Такая ситуация часто возникает между родственниками или хорошими друзьями при небольшом размере ссуды. Является ли займ доходом физического лица? Да, в этом случае заемщик фактически получает деньги в дар, обязан уплатить налог. Например, Иванов предоставил Петрову средства по договору – 100 тыс. руб. Петров вернул 50 тыс., остальная сумма была прощена, поэтому заемщик уплачивает 50 тыс.*13% = 6,5 тыс. руб.

Таким образом, проценты по займу от физического лица всегда облагаются НДФЛ, а уплачивать налоги нужно в том случае, если одна из сторон сделки получила материальную выгоду.

Нужно ли подавать декларацию для отражения полученного займа

Случаи, когда требуется подготовить декларацию по форме 3-НДФЛ, указаны в ст. 228-229 НК РФ. Платить НДФЛ с мат. выгоды по беспроцентному займу не нужно, как и не нужно сдавать отчетность. Декларация требуется если:

- начислены проценты;

- заемщик уплатил пени и штрафы за просрочку долга;

- ссуда была прощена;

- если кредит получен от физического лица – предпринимателя, Заимодавец подает декларацию и платит НДФЛ с процентов. А заемщик уплачивает налог по беспроцентному кредиту, так как он экономит на процентах, которые могли бы быть начислены при оформлении стандартной ссуды.

Отражать получение денежного займа от частных лиц в отчетности нужно только в том случае, если была получена прибыль. Документы сдаются в ФНС до 30 апреля следующего за отчетным периодом года.

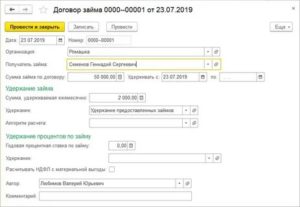

Налогообложение займа от индивидуального предпринимателя и подача 6-НДФЛ

Индивидуальные предприниматели также являются физическими лицами и могут получать деньги в рассрочку у частных лиц либо, напротив, предоставлять финансовую помощь – своим работникам или третьим сторонам. Если заемщиком является ИП, подается 6-НДФЛ для уплаты налога на материальную выгоду по беспроцентному займу. Займ без НДФЛ можно получить:

- от физического лица;

- от другого ИП, если деньги потрачены на ведение основной деятельности на режиме ЕНВД.

Не стоит забывать и о максимальной сумме, которую можно предоставить наличными – 100 тыс. руб., по безналичной форме – 600 тыс. руб., что избавит от вопросов со стороны работников банка. Возврат займа наличными осуществляется без ограничений, если отсутствует лимит наличных расчетов.

https://www.youtube.com/watch?v=qe6V4F33708

В 6-НДФЛ отражаются и проценты по займам, при этом налог считается по формуле: НДФЛ = сумма ссуды * 2/3 ставки рефинансирования / 365 дней * срок действия договора * 35%. Делается это в строках 020, 040, 080. Удерживать же НДФЛ с заемщика ИП не может, это сделает ФНС самостоятельно.

Если не подать отчетность, можно столкнуться с такой ситуацией, когда налоговая самостоятельно прислала налог на заем по итогам камеральной проверки. За просрочку уплаты ИП грозит начисление пени.

Что делать, если заемщик не вернул деньги

Правильное оформление займа между физическими лицами позволяет в случае нарушения условий обратиться в суд, где взысканию подлежит:

- полная сумма ссуды;

- неустойка по договору;

- пени за пользование чужими денежными средствами;

- компенсация причиненного вреда и упущенной выгоды.

Чтобы исключить невозврат денег, стороны могут прибегнуть к страхованию, обратившись в специализированные компании. Тогда при наступлении страхового случая деньги переводятся не от физ. лица физ. лицу, а от страховщиков.

Если Вам необходима личная консультация или помощь в заполнении налоговой декларации 3-НДФЛ, а также отправке ее в налоговую через сервис “Личный кабинет налогоплательщика”, смело переходите на страницу с нашими Услугами.

Если Вы нашли полезную информацию, поделитесь этой статьей со своими знакомыми и в социальных сетях (кнопки находятся чуть ниже). Давайте помогать друг другу!

Видео:Налоги при договоре займаСкачать

Налог на заемные средства физических лиц

Проценты полученные Вами по частным ссудам, однозначно облагаются НДФЛ! Законопослушный россиянин ежегодно должен подсчитывать свои доходы от займов, которые он выдал в каждом прошлом году, и, посетив местную налоговую службу, заполнить форму 3-НДФЛ.

Кстати, под доходами подразумеваются реально полученные в этом году деньги, а не те деньги, которые вам должны отдать по договору. Так что если заемщик задержал выплаты процентов (именно процентов, но не тела кредита!) к 31 декабрю прошедшего года, то налог не платится. Точнее, оплатить придется, но на год позже.

Правила оплаты и ставка налога для граждан

Налоговая ставка по доходам от ссуд для налоговых резидентов РФ стандартная — 13‰.

Здесь не действуют разные правила определения “завышенных” или “заниженных” процентов, относящихся к займам, получаемым или выдаваемым организациями. Потому, независимо ни от чего, вы обязаны отдать в казну ровно 13‰ с совокупной выгоды, полученной по ссуде.

При выданном займе физическому лицу, целиком возвращенным Вам в закончившемся году с процентами, достаточно отнять от возвращенной суммы ту сумму, что выдали ранее заемщику. Разница — это и есть попадающий под налоговый сбор доход.

С частичным возвратом ссуды вместе с обозначенной частью процентов, учитываются данные только по полученным процентам. Когда ссуда была выплачена полностью или частично, а проценты должны быть выплачены только в текущем году, то налог платить в данный момент не должны, поскольку выгоды еще не получили. Платить надо будет в начале грядущего года.

Некоторые хитрые займодавцы делают так: в договоре на заем и расписке о получении средств прописывается, что заемщику необходимо вернуть определенную сумму без процентов, а в действительности на руки он получает сумму поменьше. В этом случае, по его мнению, налоговых обязательств не появляется, поскольку заем в договоре обозначается беспроцентным.

На самом же деле государство совершенно не интересует, что и как написано в договоре. Важно лишь одно обстоятельство: у гражданина (то есть займодавца) денежных средств стало больше, нежели было до сделки.

Это “больше” и является налогооблагаемым доходом, и не имеет значения, каким образом договор был оформлен.

Потому законопослушный кредитор даже при подобной форме договора обязан в следующем году заполнить декларацию, раскрыть в ней полученный доход и уплатить 13‰.

Иное дело, что если отсутствуют свидетели передачи средств, то никто (кроме займодавца и заемщика) не знает, что происходило на самом деле, и выплата налога по подобной сделке зависит исключительно от честности займодавца.

Отвечаем: нет, не должен. Принято считать, что (в отличие от юрлиц и ИП) обычные физлица получают средства в долг не для извлечения прибылей или в форме скрытой зарплаты, а лишь в личных целях, дабы что-то приобрести или оплатить какую-то услугу (то есть безвозвратно израсходовать деньги).

Поэтому гражданин, получивший беспроцентный займ от другого гражданина, ничего государству не должен. При получении ссуды от работодателя ситуация иная, но здесь мы ее касаться не будем.

Ндфл с материальной выгоды по займу

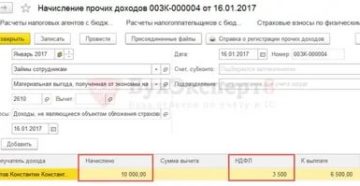

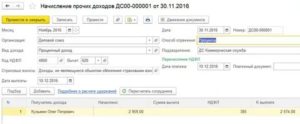

Рассчитывать доход в виде материальной выгоды от экономии на процентах по займам необходимо на последнее число каждого месяца. Например, заем выдан 15 января, а возвращен 23 марта. Тогда рассчитать матвыгоду придется 31 января, 28(29) февраля и 31 марта (подп. 7 п. 1 ст. 223 НК РФ).

Если заем физлицу (например, своему сотруднику) выдала организация, то именно она будет являться налоговым агентом по НДФЛ в отношении дохода в виде матвыгоды. Следовательно, организация должна будет (ст. 226 НК РФ):

- ежемесячно рассчитывать доход в виде матвыгоды и НДФЛ с него;

- удерживать налог из ближайших денежных выплат физлицу;

- перечислять удержанный налог в бюджет;

- по итогам года подавать на физлицо справку 2-НДФЛ.

Если же денежные доходы физлицу не выплачиваются и удержать налог не из чего, то по окончании года не позднее 1 марта нужно сообщить в ИФНС о невозможности удержать налог (п. 5 ст. 226 НК РФ).

Мы же расскажем о том, как рассчитать материальную выгоду и налог с нее, если она все-таки подпадает под обложение НДФЛ.

Беспроцентный заем: материальная выгода и НДФЛ

Матвыгода по беспроцентным займам рассчитывается по следующей формуле (подп. 1 п. 1, п. 2 ст. 212 НК РФ):

Количество дней пользования займом рассчитывается:

- в месяце, когда заем выдан, — со дня, следующего за днем выдачи займа и по последнее число месяца;

- в месяце, когда заем погашен, – с первого числа месяца по день погашения займа;

- в остальных месяцах – как календарное число дней в месяце.

Материальная выгода по договору процентного займа: НДФЛ

Если заем выдан под проценты, но процентная ставка по договору меньше 2/3 ключевой ставки ЦБ, то матвыгода считается по следующей формуле (подп. 1 п. 1, п. 2 ст. 212 НК РФ):

Расчет НДФЛ с материальной выгоды по займам

Ставка НДФЛ с материальной выгоды по займам составляет (ст. 224 НК РФ):

- если физлицо является резидентом – 35%;

- если физлицо – нерезидент — 30%.

Удержать налог нужно из ближайшего выплачиваемого физлицу денежного дохода.

https://www.youtube.com/watch?v=-7lfffE4CAo

Для расчета Ндфл с материальной выгоды по займу вы можете воспользоваться Калькулятором на нашем сайте.

Читайте так же: Земельный налог за неполный год

Уплата Ндфл с материальной выгоды по займу

НДФЛ, удержанный из любого выплачиваемого физлицу дохода (кроме отпускных и пособий по временной нетрудоспособности), перечисляется в бюджет не позднее чем на следующий день после выплаты дохода (п. 6 ст. 226 НК РФ).

Образец платежного поручения на уплату НДФЛ приведен здесь.

НДФЛ и материальная выгода при займе от физического лица

Если физлицо получило беспроцентный заем от другого физического лица, то дохода в виде материальной выгоды от экономии на процентах не возникает. То есть уплачивать НДФЛ по такому займу никому не нужно.

Удержание НДФЛ с материальной выгоды

Для того чтобы определить, по какой ставке материальная выгода облагается НДФЛ, необходимо выяснить, что такое материальная выгода и за счет каких источников она образуется.

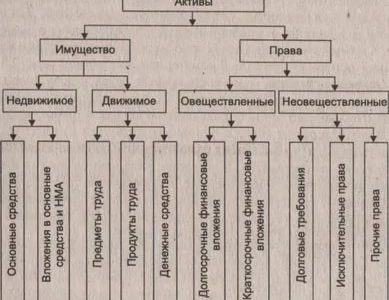

Доход в виде материальной выгоды возникает у налогоплательщика по следующим основаниям (ст. 212 НК РФ):

- Экономия на процентах по заемным средствам, полученным от организации или предпринимателя.

Обратите внимание! С 2021 года условия налогообложения матвыгоды данного вида скорректированы.

- Ценовая разница при приобретении материальных ценностей у взаимозависимых лиц (предпринимателей, организаций) по договорам гражданско-правового характера.

- Ценовая разница при приобретении ценных бумаг и финансовых инструментов срочных сделок.

Материальная выгода НДФЛ облагается в полном объеме в отношении всех приведенных оснований. Однако при получении экономии на процентах за пользование кредитными средствами имеются некоторые особенности. Во-первых, не подлежит налогообложению:

- Выгода в виде беспроцентного периода кредитования по банковской карте, полученная от банка, находящегося на территории РФ.

- Экономия процентов при пользовании кредитными средствами на строительство или приобретение нового жилья (комнаты, квартиры, доли) или земельного участка для строительства на территории РФ. Данное исключение действует, если налогоплательщик обладает правом на имущественный вычет, которое подтверждено налоговым органом (подп. 1 п. 1 ст. 212 НК РФ).

- Экономия на процентах при перекредитовании или рефинансировании займов на приобретение или строительство нового жилья (квартир, домов, комнат, долей) или земельных участков под строительство жилых домов. Действует при наличии действующего права на имущественный вычет, подтвержденного налоговым органом (подп. 1 п. 1 ст. 212 НК РФ).

Во-вторых, с 2021 года экономия на процентах за пользование заемными (кредитными) средствами, признается доходом по НДФЛ только в случаях, если:

- заем получен от организации или ИП, которые являются взаимозависимыми с физлицом либо с которыми оформлены трудовые отношения;

- такая экономия фактически является материальной помощью либо формой встречного исполнения обязательства перед физлицом.

Видео:Договор займа | Консультация юристаСкачать

Беспроцентный займ между физическими лицами ндфл

Рассчитывать доход в виде материальной выгоды от экономии на процентах по займам необходимо на последнее число каждого месяца. Например, заем выдан 15 января, а возвращен 23 марта. Тогда рассчитать матвыгоду придется 31 января, 28(29) февраля и 31 марта (подп. 7 п. 1 ст. 223 НК РФ).

Если заем физлицу (например, своему сотруднику) выдала организация, то именно она будет являться налоговым агентом по НДФЛ в отношении дохода в виде матвыгоды. Следовательно, организация должна будет (ст. 226 НК РФ):

- ежемесячно рассчитывать доход в виде матвыгоды и НДФЛ с него;

- удерживать налог из ближайших денежных выплат физлицу;

- перечислять удержанный налог в бюджет;

- по итогам года подавать на физлицо справку 2-НДФЛ.

Если же денежные доходы физлицу не выплачиваются и удержать налог не из чего, то по окончании года не позднее 1 марта нужно сообщить в ИФНС о невозможности удержать налог (п. 5 ст. 226 НК РФ).

Мы же расскажем о том, как рассчитать материальную выгоду и налог с нее, если она все-таки подпадает под обложение НДФЛ.

Уплата НДФЛ с материальной выгоды по займу

НДФЛ, удержанный из любого выплачиваемого физлицу дохода (кроме отпускных и пособий по временной нетрудоспособности), перечисляется в бюджет не позднее чем на следующий день после выплаты дохода (п. 6 ст. 226 НК РФ).

Образец платежного поручения на уплату НДФЛ приведен здесь.

Ндфл и материальная выгода при займе от физического лица

Если физлицо получило беспроцентный заем от другого физического лица, то дохода в виде материальной выгоды от экономии на процентах не возникает. То есть уплачивать НДФЛ по такому займу никому не нужно.

https://www.youtube.com/watch?v=PaEG8JdvJLM

Многие уверены — предоставление займа между физическими лицами — знакомым и друзьям не должно беспокоить государство.

Особенно ежели человек не занимается такой деятельностью профессионально, а всего лишь изредка помогает людям заемными деньгами (не забывая, однако, о своей выгоде). Но это не так.

По мнению налоговиков — любой полученный россиянином доход должен подвергаться налогообложению — не считая некоторых случаев, конкретно указанных в соответствующих законах.

Проценты полученные Вами по частным ссудам, однозначно облагаются НДФЛ! Законопослушный россиянин ежегодно должен подсчитывать свои доходы от займов, которые он выдал в каждом прошлом году, и, посетив местную налоговую службу, заполнить форму 3-НДФЛ.

Кстати, под доходами подразумеваются реально полученные в этом году деньги, а не те деньги, которые вам должны отдать по договору. Так что если заемщик задержал выплаты процентов (именно процентов, но не тела кредита!) к 31 декабрю прошедшего года, то налог не платится. Точнее, оплатить придется, но на год позже.

Беспроцентный заём между резидентами

Займодавец

Налогоплательщик/агент

Примечание

Беспроцентный заём между юридическим лицом- резидентом (Займодавец) и физическим лицом-резидентом (Заемщик)

У Займодавца, в случае предоставления беспроцентного займа налогооблагаемых доходов не возникает.

У Заемщика возникает доход в виде материальной выгоды на процентах за пользование налогоплательщиком заемными средствами (пп.1, пункта 1 статьи 212 НК РФ).

При пользовании заемными (кредитными) средствами материальная выгода как доход, облагаемый НДФЛ, возникает у физлица, если процентная ставка по займу (кредиту) меньше:

- 2/3 ставки рефинансирования при получении денег в рублях;

- 9 процентов годовых при получении денег в иностранной валюте.

Данные требования прописаны в п.2 ст. 212 НК РФ.

Согласно п. 2 статьи 224 НК РФ суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в пункте 2 статьи 212 НК РФ, облагаются по ставке 35%.

Определение налоговой базы при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств, исчисление, удержание и перечисление налога осуществляются налоговым агентом в порядке, установленном настоящим Кодексом.

Российские организации, от которых (или в результате отношений с которыми) граждане получают доходы, признаются налоговыми агентами. Они обязаны рассчитывать НДФЛ и удерживать сумму налога непосредственно из доходов граждан при их фактической выплате (п. 4 ст. 226 НК РФ). Датой получения дохода признается день его выплаты.

Под выплатой в этом случае понимается в том числе зачисление денег на банковский счет третьих лиц по поручению получателя дохода (подп. 1 п. 1 ст. 223 НК РФ).

При этом обязанности налогового агента в такой ситуации организация должна выполнять в отношении именно получателя дохода (человека, с которым у нее есть договорные отношения, например заключен трудовой или гражданско-правовой договор).

По отношению к третьему лицу (не имеющему с организацией никаких отношений), она налоговым агентом не признается.

Такой вывод следует из комплексного толкования положений пункта 1 статьи 24, пунктов 1, 4 статьи 226, подпункта 1 пункта 1 статьи 223 Налогового кодекса РФ и пункта 1 статьи 182 Гражданского кодекса РФ.

Аналогичные разъяснения содержатся в письме Минфина России от 14 сентября 2010 г. № 03-04-06/10-214.

В данном случае уплата налога должна производиться налогоплательщиком (заемщиком) самостоятельно на основании налоговой декларации, поданной в налоговый орган по месту жительства.

Самостоятельно придется платить НДФЛ и тем, у кого возникает материальная выгода от экономии на процентах за пользование заемными средствами, привлеченными у иностранных организаций. Такой доход признается полученным от источников за пределами России.

Следовательно, заемщики – налоговые резиденты должны сами определять сумму дохода и отражать его в декларациях по НДФЛ на общих основаниях (подп. 3 п. 1, п. 2, 3 и 4 ст. 228 НК РФ). Аналогичные разъяснения содержатся в письме Минфина России от 27 февраля 2012 г.

№ 03-04-05/6-221.

У Заемщика от налогообложения освобождается материальная выгода, полученная:

1) по операциям с банковскими картами, полученными от российских банков, в течение установленного договором периода беспроцентного пользования кредитом;

2) по заемным средствам, привлеченным для приобретения (строительства) жилья:

- по займам (кредитам), предоставленным организациями и предпринимателями на покупку (строительство) жилья и земельных участков под жилыми домами;

- по кредитам, предоставленным российскими банками на рефинансирование (перекредитование) кредитов, выданных на приобретение (строительство) жилья и земельных участков под жилыми домами (отведенных под строительство);

3) при приобретении (строительстве) жилья и земельных участков под жилыми домами с предоставлением беспроцентной рассрочки по оплате. По сути такая рассрочка тоже является разновидностью займа (кредита) (ст. 823 ГК РФ).

Материальная выгода от экономии на процентах по заемным средствам, привлеченным для приобретения или строительства жилья, а также при беспроцентной рассрочке оплаты приобретенного жилья освобождается от налогообложения, если заемщик имеет право на получение имущественного налогового вычета по расходам на покупку жилья за счет заемных (кредитных) средств. При этом заемщику не обязательно фактически пользоваться правом на имущественный вычет – главное, чтобы такое право было подтверждено (например, уведомлением от налоговой инспекции).

Материальная выгода освобождается от НДФЛ даже в том случае, если заемщик продолжает погашать свои обязательства по займу после того, как имущественный налоговый вычет был полностью использован.

https://www.youtube.com/watch?v=WUnYeAn04Jw

Это следует из положений подпункта 1 пункта 1 статьи 212 Налогового кодекса РФ и подтверждается письмами Минфина России от 16 декабря 2014 г. № 03-04-05/64921, от 8 апреля 2014 г. № 03-04-05/15908, ФНС России от 8 августа 2012 г. № ЕД-3-3/2805.

Беспроцентный заём между физическим лицом- резидентом (Займодавец) и юридическим лицом-резидентом (Заемщик)

Читать дальше: Как правильно внести изменения в трудовую книжку

У Займодавца-физлица, в случае предоставления беспроцентного займа налогооблагаемых доходов не возникает.

У Заемщика доход в виде экономии на процентах так же отсутствует

Доходом для целей налогообложения признают полученную экономическую выгоду, которую можно оценить. Однако в главе 25 Налогового кодекса РФ нет порядка расчета экономии на процентах.

Поэтому неуплаченная сумма процентов не признается доходом заемщика. Полученные заемные средства также не учитывают при определении базы для расчета налога на прибыль.

Следовательно, не возникнет и налогооблагаемый доход (ст. 41 и подп. 10 п. 1 ст. 251 НК РФ).

📽️ Видео

Договор займа или расписка: как давать и брать деньги в долг?Скачать

Договор займа между физическими лицами.Скачать

Беспроцентные займы. Налоговые последствия и риски.Скачать

Договор займа между физическими лицамиСкачать

Договор займа между физическими лицами: на что обратить внимание ВЫПУСК #1 2019Скачать

ЦБ: новые параметры контроля за банковскими картами | переводы | блокировки | налогиСкачать

Как уходят от налогов. Объяснение на пальцахСкачать

🤓Договоры займа между взаимозависимыми лицамиСкачать

Договор займа между физическим и юридическим лицомСкачать

Займ: КАК ПРИЗНАТЬ ДОГОВОР ЗАЙМА НЕДЕЙСТВИТЕЛЬНЫМСкачать

Как составить гражданско-правовой договор оказания услуг с физическим лицом?Скачать

Договор займа между физическими лицамиСкачать

Заключение договора займа у нотариуса VS обычный договор займа: в чем разница?Скачать

8.1. Договор займаСкачать

НДФЛ с компенсации затрат физического лица по договору ГПХСкачать

Чем опасны беспроцентные займы между взаимозависимыми лицамиСкачать