Это вид страхования, при котором вам выплатят деньги, если вы умрёте или доживёте до определённого возраста или срока. Точные условия прописываются в договоре. В него также могут быть включены дополнительные риски в виде травм, инвалидности, тяжёлых заболеваний и тому подобного. Это необязательные, но полезные опции.

Размер выплат будет зависеть от взносов, программы страхования и множества других факторов. Все они, а также размер суммы и условия, при которых страховщик сможет разорвать контракт или оставить вас без денег, будут указаны в договоре, поэтому читайте его внимательнее.

Страхование жизни довольно выгодное вложение для тех, кто хочет обезопасить себя на случай тяжёлой ситуации, ведь выплаты значительно превышают уплаченные взносы (впрочем, и тут возможны варианты, так что читайте договор).

Вы можете застраховать свою или чью-то жизнь. Но во втором случае обязательно нужно получить письменное согласие застрахованного. Иначе договор легко оспорить через суд.

Бывает ещё совместное страхование:

- по случаю первой смерти — когда один из застрахованных умрёт, деньги выплатят второму;

- по случаю второй смерти — когда оба застрахованных умрут, деньги получат наследники.

- Кому, когда и зачем страховать жизнь

- 1. Семейному человеку с ипотечным кредитом

- 2. Путешественнику

- 3. Молодой семье

- 1. Рисковое страхование

- 2. Накопительное страхование

- 3. Инвестиционное страхование

- 4. Добровольное пенсионное страхование

- 1. Временем платы за страхование

- 2. Временем действия договора

- 3. Формой страхового покрытия

- 4. Видом страховых выплат

- Как выбрать страховку

- Как выбрать страховщика

- Где оформить договор

- 1. Не врите

- 2. Внимательно читайте договор

- 3. Спрашивайте

- 4. Проверьте, все ли данные на месте

- 5. Проверьте бумаги

- «Росгосстрах» — Страхование Жизни и Здоровья, Программа, Договор, Отзывы о Доходности, Калькулятор Стоимости

- «Росгосстрах-Жизнь» – Особенности Страхования Жизни и Здоровья

- Инвестиционные Программы в «Росгосстрах» – Страхование Жизни и здоровья

- Накопительные Программы в «Росгосстрах» – Страхование жизни и Здоровья

- Страхование от Несчастных Случаев в «Росгосстрах» – Взрослые и Дети

- Страхование от Критических Заболеваний в «Росгосстрах» – Защита Онкологии

- «Росгосстрах-Жизнь» – Адреса Офисов на Официальном Сайте

- «Росгосстрах» – Страховой Случай Жизни и Здоровья – Выплата и Документы

- Отзывы о Доходности в «Росгосстрах-Жизнь» – Инвестиции и Накопления

- Что дает страхование жизни при ипотеке в 2021 году: риски, цены полиса в разных страховых, порядок оформления и действия при страховом случае

- Стоит ли страховать

- Обязательно ли страховать

- Какие риски защищает

- Стоит ли приобретать полис

- Цена займа без страховки

- Цена страховки

- От чего зависит цена

- Калькулятор

- Где дешевле страховать

- Порядок приобретения через интернет

- Какую страховую выбрать

- Список необходимых документов

- Инструкция

- Отказ от страхования жизни

- Что делать при страховом случае

- Пошаговая инструкция

- Какие документы потребуются

- Отзывы

- Страховка жизни и здоровья — стоимость (Росгосстрах, Согаз и другие), сумма страховки, выплаты

- Что такое страховка жизни и здоровья

- Виды страхования

- Типы страховки

- Базовые категории для расчета страховки

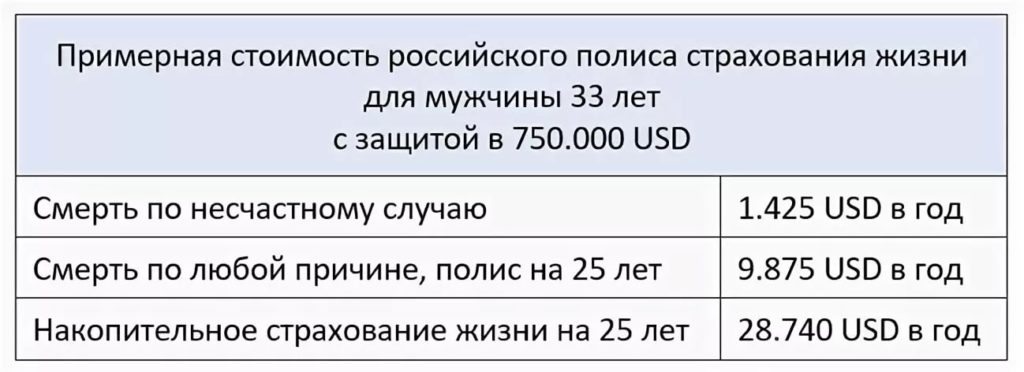

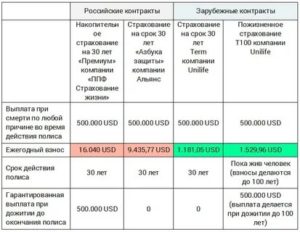

- Стоимость и условия страхования

- Российские компании, осуществляющие страхование жизни

- 🎬 Видео

Кому, когда и зачем страховать жизнь

Этот инструмент страхования может пригодиться всем, если грамотно его использовать.

1. Семейному человеку с ипотечным кредитом

Человек может умереть, но долг при этом не рассосётся. В итоге семья либо будет мучительно экономить, выплачивая ипотеку, либо лишится квартиры, которую продадут для возвращения средств банку. Страховка поможет этого не допустить.

Кроме того, полис обычно помогает снизить процентную ставку по ипотеке. При этом нужно понимать, что страхование при получении кредита не может быть обязательным .

2. Путешественнику

Жизнь и здоровье страхуют при выездах за рубеж. Это поможет не потратить состояние, например, на репатриацию тела. Кроме того, полис обязателен для получения визы в ряд стран.

Нужно обращать внимание на исключения, которые страховка не покрывает. А их может быть много. Например, следствие травм (включая смерть), полученных в нетрезвом состоянии или обострения хронических болезней.

Сергей Леонидов, генеральный директор финансового агрегатора «Сравни.ру»

3. Молодой семье

В этом случае стоит выбрать накопительное или инвестиционное страхование. Если с вами что-то случится, семья получит деньги. Если всё будет хорошо, то вы сами получите средства и потратите их, например, на образование ребёнка.

Застраховать свою жизнь может каждый желающий. Но особенно это требуется тем, чья работа или иная деятельность связана с опасностью для жизни. Это сотрудники государственных служб (МЧС, МВД и другие), граждане, работающие во вредных и опасных условиях труда, работники Крайнего Севера и так далее.

Константин Бобров, директор юридической службы «Единый центр защиты»

1. Рисковое страхование

Если вы умрёте, деньги отдадут человеку, который указан в договоре как получатель выплат.

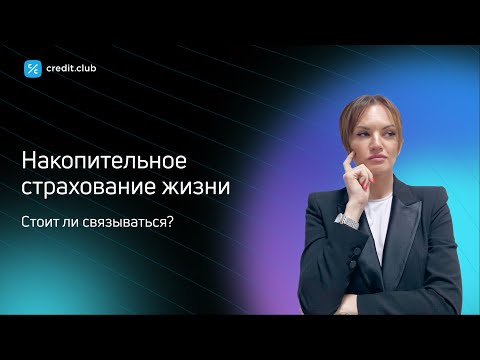

2. Накопительное страхование

Совмещает функции страховки и накопительного счёта, на который вы периодически докладываете деньги. Если вы умрёте или случится что-то ещё, указанное в договоре, вам или вашим родственникам отдадут страховую сумму. Если доживёте до оговорённой в полисе даты, заберёте накопленное.

Я бы рекомендовала программу накопительного страхования жизни на срок от 5 лет. Так вы можете копить деньги, и в то же время ваша жизнь застрахована.

Елена Потапова, кандидат экономических наук, консультант по финансовой грамотности проекта Минфина РФ

3. Инвестиционное страхование

Страховщик заставляет ваши деньги работать и получает доход, которым поделится и с вами. Мысль о пассивном заработке соблазнительна, но и риски есть: взносы и инвестиционный доход не застрахованы. Обанкротится компания, и вы потеряете деньги, а вложения могут не принести желаемой или заявленной страховщиком прибыли.

Расторжение договора инвестиционного страхования досрочно грозит потерей не только заработанных процентов, но и внушительной суммы собственных средств. Те же последствия будут при невозможности платить регулярные взносы.

Сергей Леонидов, генеральный директор финансового агрегатора «Сравни.ру»

По словам Леонидова, среди плюсов инвестиционного страхования — защита от судебных претензий. Деньги инвестстраховки нельзя отсудить при разводе или изъять в пользу истца, в то время как средства с вклада или счёта можно.

https://www.youtube.com/watch?v=8ES2izUuYcU

Выплаченная страховая сумма не будет облагаться налогом, а при договоре на срок от 5 лет можно получить налоговые вычеты по НДФЛ с регулярных взносов (13% в год с суммы до 120 000 рублей). Кстати, эти же плюсы относятся и к накопительному страхованию.

Если вы умрёте, то деньги по договору страхования достанутся человеку, который указан в бумагах как получатель выплат, или наследникам, если получателя вы не указали.

4. Добровольное пенсионное страхование

Этот пункт перекликается с накопительным страхованием, но дожить нужно до пенсионного возраста.

1. Временем платы за страхование

Вы можете отдать деньги один раз при заключении полиса или вносить средства с оговорённой периодичностью — раз в год, в квартал и так далее.

2. Временем действия договора

Он может быть пожизненным или заключаться на определённый период. Например, при ипотеке человек чаще всего страхует жизнь на год, так как заключать договор на весь срок невыгодно: если кредит удастся погасить раньше, часть денег на страховку будет потрачена впустую и придётся побегать, чтобы вернуть её.

3. Формой страхового покрытия

При наступлении страхового случая вы получаете или фиксированную сумму, или увеличившуюся из-за роста цен и инвестирования, или уменьшившуюся (например, если страховка связана с кредитом: чем меньше долг, тем меньше выплаты).

4. Видом страховых выплат

Вам могут выплатить сумму страховки разом или частями в течение оговорённого периода.

Как выбрать страховку

Всё зависит от ваших целей. По словам кандидата экономических наук, консультанта по финансовой грамотности проекта Минфина РФ Елены Потаповой, продукты страхования жизни очень гибкие: каждую программу можно дополнить или изменить с учётом ваших потребностей и целей.

Чтобы сделать правильный выбор, изучите как можно больше вариантов. Для этого загляните на сайты компаний или используйте агрегаторы предложений вроде «Сравни.ру».

Как выбрать страховщика

На это стоит потратить время, чтобы избежать сложностей с получением выплат при страховом случае.

В первую очередь учитывайте опыт близких и знакомых людей. Нелишним будет почитать отзывы и комментарии в интернете.

Кроме того, поищите принятые в отношении страховщика судебные решения. Для этого нужно зайти на сайт суда (общей юрисдикции и арбитражного) по месту нахождения страховой компании, открыть раздел «Поиск судебных дел» и внести в поисковую строку официальное название страховщика (к примеру, ООО «Страховая компания»).

В результате откроется список дел. Тексты судебных решений позволят выяснить, соблюдает ли страховщик права лиц, застраховавших свою жизнь.

Где оформить договор

По словам директора юридической службы «Единый центр защиты» Константина Боброва, чтобы оформить договор, нужно просто обратиться с паспортом в страховую компанию и написать заявление.

Сделать это можно и онлайн, но не во всех компаниях и не по каждой программе. Например, оформить туристическую страховку через интернет довольно просто.

А для заключения договора по программе накопительного страхования уже придётся посетить офис.

Чтобы узнать, можно ли получить полис онлайн, зайдите на сайт страховой компании.

1. Не врите

Директор юридической службы «Единый центр защиты» Константин Бобров советует при заполнении заявления на страховку указывать только достоверные данные. Иначе компания сможет отказать в выплатах, сославшись на обман с вашей стороны.

2. Внимательно читайте договор

Потребители часто сталкиваются с тем, что страховщики отказывают в выплатах. Обычно в компаниях отвечают, что ситуация не попадает под страховой случай.

Геннадий Локтев, ведущий юрист Европейской юридической службы.

Чтобы этого не происходило, нужно внимательно читать условия договора. В одной компании страховым случаем будет болезнь, в другой — болезнь, вызванная несчастным случаем. Это существенная деталь, так как во вторую страховую компанию придётся предоставить документ, подтверждающий, что во всём виноват несчастный случай.

https://www.youtube.com/watch?v=yWmBLzA_YZk

И обязательно читайте то, что набрано мелким шрифтом.

Если сомневаетесь в себе, попросите опытного знакомого или юриста прочесть бумаги.

3. Спрашивайте

Если какие-либо положения в договоре непонятны, попросите сотрудника страховой организации разъяснить их.

4. Проверьте, все ли данные на месте

Как сообщил ведущий юрист Европейской юридической службы Геннадий Локтев, в договоре должны быть указаны:

- сведения о застрахованном лице;

- сведения о характере страхового случая (к примеру, причинение вреда жизни или здоровью, смерть, дожитие до определённого возраста);

- размер страховой суммы;

- срок действия договора страхования жизни.

Если хотя бы один из этих пунктов не раскрыт, договор не считается заключённым и выплат по нему не дождаться.

5. Проверьте бумаги

Помните, что страховщик обязан предоставить гражданину каждый подписанный им документ. На всех бумагах должна быть подпись сотрудника страховой компании.

Видео:Как застраховать жизнь. Зачем нужно личное страхование? Цена - сколько стоит страховка жизниСкачать

«Росгосстрах» — Страхование Жизни и Здоровья, Программа, Договор, Отзывы о Доходности, Калькулятор Стоимости

Предусмотрены инвестиционные, накопительные направления, договоры для несчастных случаев и тяжелых заболеваний. Что следует знать при появлении желания заключить полис ИСЖ, НСЖ и каковы особенности личного страхования.

«Росгосстрах-Жизнь» – Особенности Страхования Жизни и Здоровья

Продукты по защите жизни и гарантии на выплату при травме популярны среди разных категорий населения. В «РГС-Жизнь» есть несколько программ для семей, офисных работников, путешественников и людей, заботящихся о здоровье.

Стандартные условия включают:

- Компенсации медицинского обслуживания.

- Гарантированные выплаты при восстановлении после травмы или тяжелой болезни.

- Оплата расходов при появлении критических заболеваний (рак, неврологические диагнозы и т.п.).

Клиенту предлагаются индивидуальный список рисков, которые он выбирает исходя из занятости, увлечений и желаний. Оплатить полис можно в личном кабинете или офисе компании. Со страхователем работает агент, связь с которым осуществляется лично, по телефону или посредством сообщений в ЛК. Есть приложение, где функционал не отличается от интернет-сайта.

Сообщить о страховом случае можно на горячую линию, сделать заказ звонка на ergolife.ru или направить уведомление с пакетом необходимых документов по электронной, обычной почте.

Инвестиционные Программы в «Росгосстрах» – Страхование Жизни и здоровья

Одним из продуктов является инвестиционная программа, характеризующаяся получением прибыли без потери вложенных средств. Основные преимущества:

- При заключении договора финансовые вложения делятся на две части, одна из которых (консервативная) инвестируется в инструменты с фиксированной доходностью, а вторая (инвестиционная) может вкладываться в активы на усмотрение клиента.

- Не существует ограничений по будущим доходам.

- Действует гарантия защиты – инвестиционные доходы страхуются, и компания обеспечивает возврат 100% вклада.

Благодаря возможности выбора инструментов для инвестиций человек сам определяет область, куда «уйдут деньги». Например, популярны нефтегазовые, горнодобывающие компании, космонавтика, производство и инновационные технологии. Высокая доходность позволяет накопить состояние за несколько лет.

Для фиксированной части предусмотрено вложение на определенный договором срок, чтобы вклад вернулся в 100%-размере.

При подключении к инвестиционной программе страхователь может рассчитывать на налоговые вычеты и льготы. При уходе из жизни полагающаяся выплата не облагается НДФЛ.

https://www.youtube.com/watch?v=PrCRS2szUqk

Выгодоприобретателю по договору выплачиваются деньги сразу при предъявлении соответствующих документов. Полученные от инвестиций средства не подлежат включению в общее наследство.

Накопительные Программы в «Росгосстрах» – Страхование жизни и Здоровья

С пакетом «Накопительное страхование» страхователю доступно осуществление давно задуманных желаний или получение резерва при выходе на пенсию. При этом его жизнь страхуется по риску присуждения инвалидности, временной нетрудоспособности, травмирования и госпитализации.

Отличительные характеристики Накопительной программы «Росгосстрах» – страхование жизни и здоровья:

- Рассчитана на формирование накоплений к пенсии, созданию финансовой подушки или капитала для оплаты обучения детей.

- Договор предусматривает страховую защиту при наступлении событий, угрожающих жизни.

- При выплатах по дожитию или выкупе НДФЛ взимается с учетом ставки рефинансирования.

- В случае кончины страхователя выплата полагается в полном размере без учета налога на доходы.

- Оформление полиса со сроком более 5 лет подразумевает подачу документов на возврат социального налогового вычета.

- Средства по программе накопительного страхования являются собственностью страхователя, не включаются в общее имущество при разводе и полагаются выгодоприобретателю при смерти.

Обратите внимание: Договор НСЖ подразумевает выбор периодичности взносов, способа оплаты и сроки получения накопленных средств.

При подключении к программе клиент регулярно вносит страховые взносы, средства которых инвестируются компанией в высокодоходные активы. По окончании соглашения выплачивается обязательная часть (запланированная по договору) и дополнительная с учетом получения дохода от инвестиционных инструментов.

Когда страхователь сообщает о невозможности внесения взносов, Росгосстрах продолжает вкладывать деньги до момента выплаты. В результате при наступлении неблагоприятных обстоятельство клиент может достигнуть ранее поставленной цели по накоплениям даже при отсутствии регулярных платежей.

Страхование от Несчастных Случаев в «Росгосстрах» – Взрослые и Дети

Пакеты страхования от РГС-Жизнь для защиты детей и взрослых предусматривают выплату возмещения при заболеваниях и несчастных случаях. Клиент сам выбирает сумму покрытия с учетом сферы деятельности, статуса и увлечений. Из особенностей программы выделяют:

- Разные тарифы для трудящихся на производстве и офисных работников.

- Действие защиты распространяется в любой точке мира на протяжении всех суток.

- При смерти близкие получает гарантированные выплаты.

- Возможно онлайн-оформление.

Для детей предлагается соответствующие полисы с покрытием при наступлении несчастного случая. В неблагоприятной ситуации страхователь получает средства на возмещение лечения и восстановление после травмы.

Взрослые могут выбрать подходящее предложения исходя из вида занятости. Для офисных сотрудников удобно пользоваться узкими пакетами, характеризующими широким набором рисков и сниженными тарифами.

При увлечении экстремальным спортом заключается договор «На всякий случай», включающий защиту на случай возникновения травмы у спортсмена или любителя активного отдыха (статус указывается при заключении договора).

Страхование от Критических Заболеваний в «Росгосстрах» – Защита Онкологии

Компания «Росгосстрах» – Жизнь и Здоровье предлагает клиентам полисы с покрытием на серьезные заболевания, лечение которых требует немалых средств. Застрахованный получает защиту на случай диагностирования:

- Онкологии.

- Нейрохирургических отклонений.

А также при необходимости проведения аортокоронарного шунтирования, замены/восстановления сердечного клапана или трансплантации органов, тканей застрахованный обеспечивается бесплатными консультациями в режиме онлайн, бесплатным лечением специализированных российских и зарубежных клиниках.

Важно: При приобретении полиса «Страхование от критических заболеваний» человек получает психологическую помощь на всех этапах лечения, на бесплатную транспортировку к месту проведения операции и покрытие реабилитации, медикаментов.

Пакет предусматривает объединение нескольких рисков, от чего меняется сумма страховой премии и перечень дополнительных рисков. Величина покрытия варьируется в пределах 1000000-20000000 руб.

«Росгосстрах-Жизнь» – Адреса Офисов на Официальном Сайте

Офисы «Росгосстрах-Жизнь» расположены на территории страны в крупных городах:

- Москва.

- Санкт-Петербург.

- Воронеж.

- Волгоград.

- Казань.

- Магнитогорск.

- Красноярск.

- Нижний Новгород.

- Нижнекамск.

- Новосибирск.

- Самара.

- Челябинск.

- Тюмень.

- Ярославль.

- Череповец.

- Тольятти.

Все подразделения наделены полномочиями по приему заявлений на оформление договоров страхования, внесение изменений и расторжение. При каждом филиале есть отдел по урегулированию, где занимаются рассмотрением претензий, заявок на выплату и иных обращений. Найти адреса компании можно на сайте ergolife.ru:

- На главной странице установить город (левый верхний угол).

- Перейти на вкладку «Офисы».

- Ознакомиться с адресом и графиком работы.

Дополнительно представлен адрес электронной почты, куда можно направить обращение для разъяснений относительно выплаты, заключения полиса. Оплатить премию можно в личном кабинете или офису компании. Доступ к аккаунту возможен после оформления договора страхования. Возможен заказа обратного звонка с сайта или набор номера горячей линии.

«Росгосстрах» – Страховой Случай Жизни и Здоровья – Выплата и Документы

Процедура назначения выплаты сопровождается получением уведомления от застрахованного лица. Сделать это необходимо в течение 30 дней с момента наступления неблагоприятных событий (считаются календарные дни).

Страхователь должен сообщить саму СК «Росгосстрах Жизнь» или дочернее общество (филиалы страховой компании). Сделать это можно одним из способов:

- Позвонить по телефону: +78001001210.

- Направить заключение врача и уведомительное письмо по адресу электронной почты claim@rgsl.ru.

- Отправить почтовое извещение в офис: Москва 109028, Серебряническая наб. д.29 (для Московского региона).

Прежде стоит обратиться за медицинской помощью для фиксации страхового случая.

https://www.youtube.com/watch?v=xH3FS68iVXA

При подаче документов необходимо заполнить заявление и сделать копию полиса, паспорта. Перечень других прилагаемых бумаг отличается применительно к виду страхового случая.

| Травма | Выписка эпикриз из истории болезни при лечении в стационаре, выписка из амбулаторной карты при нахождении на амбулаторном лечении, справка об отсутствии алкогольных веществ в крови на момент попадания в НС, снимок с заключением врача, результаты дополнительных обследований. |

| Инвалидность | Выписка из амбулаторной карты, истории болезни, листок нетрудоспособности (с указанием диагноза), копия направления на медико-социальную экспертизу, копия выписки из акта освидетельствования, свидетельство о выводе на группу. |

| Смерть | Заявление на выплату от каждого выгодоприобретателя, копия свидетельства о смерти с печатью нотариуса, подлинник полиса, копия справки о смерти, копия постановления из уголовных органов (отказ или возбуждение дела), копия свидетельства о браке, о праве на наследство, результаты исследований патологоанатома. |

| Критическое заболевание | Выписка квалифицированного специалиста по результатам обследования на предмет установления диагноза (кардиолога, невролога, нефролога, онколога и др.). |

Если страховой случай наступает за границей, все документы должны содержать удостоверенный перевод. Страховая компания вправе запросить заявление, свидетельствующее об освобождении специалистов от несения врачебной тайны.

При звонке в СК или направлении письма указывается подробная информация о застрахованном и произошедшей ситуации:

- Номер полиса.

- ФИО.

- Место и время наступления страхового случая.

- Последствия.

Все медицинские бумаги заверяются подписью главного врача или заведующего учреждением. На документы ставится медицинской организации, треугольную печать и данные о пациенте.

Отзывы о Доходности в «Росгосстрах-Жизнь» – Инвестиции и Накопления

Найти положительные отзывы о выгодности страховок «Росгосстрах-Жизнь» с инвестиционным или накопительным направлением сложно. Большинство пользователей отмечают отсутствие доходности при малом сроке действия договора.

Страхователи по инвестиционному полису за три года часто ничего не получают, на что компания дает ответ об отрицательной динамике выбранного инструмента финансирования. Но при наличии полиса клиент обеспечен страховой защитой на случай НС и дается гарантия на возврат средств.

При обобщении отрицательных отзывов сделаны выводы:

- Клиентам навязывают полисы страхования ИСЖ и НСЖ в банках-партнерах, офисах компании.

- При заключении договора предоставляется малая доля информации по рыночной ситуации относительно стоимости активов.

- За 3 года действия инвестиционного или накопительного полиса начисляется небольшая сумма или отсутствует доход.

- Сроки возврата гарантированных средств по окончании договора увеличиваются ввиду приема всего пакета документов для вынесения решения.

Видео:Страхование Жизни: зачем и как выбрать? Виды страхования жизни и здоровьяСкачать

Что дает страхование жизни при ипотеке в 2021 году: риски, цены полиса в разных страховых, порядок оформления и действия при страховом случае

› Финансы › Ипотека

Страховка позволяет гражданам получить денежную выплату в случае наступления какого-либо страхового случая.

Например, если застрахован риск гражданской ответственности, то выплата будет, если застрахованное лицо нанесет ущерб здоровью других людей или их имуществу.

Один из популярных продуктов – страхование жизни при ипотеке, оформить которое допускается непосредственно в банковском учреждении при взятии ипотечного займа.

Стоит ли страховать

Заемщик самостоятельно решает – застраховать жизнь или нет. Наличие страховки позволит покрыть задолженность перед банком при возникновении проблем со здоровьем. Если нет полиса, то вне зависимости ни от каких факторов долг придется погашать.

Обязательно ли страховать

Когда в банке навязывают страховку, перед заемщиком встает резонный вопрос – а обязательно ли страхование жизни, или от него вполне можно отказаться?

В соответствии со ст. 31 ФЗ № 102 от 16-го июля 1998-го года, в обязательном режиме ипотечный заемщик должен застраховать заложенное имущество от рисков утраты или нанесения повреждений. Оформление иных видов страховок (титул, жизнь, от несчастных случаев, утери работы и др.) по закону не является обязательным.

Однако приобретение страхования жизни для ипотеки иногда может оказаться выгодным, а вот почему:

- снижается процентная ставка по жилищному займу;

- не нужно выплачивать долг перед кредитором при возникновении страхового случая;

- повышается вероятность того, что ипотеку одобрят.

Какие риски защищает

Если заемщик оформил страховку жизни для ипотеки, то ему не придется выплачивать долг перед банком при возникновении следующих событий:

- смерть по любой причине;

- наступление инвалидности 1-й или 2-й группы, подтвержденной справкой из бюро медико-социальной экспертизы;

- временная нетрудоспособность, то есть нахождение на больничном листе, сроком от 30 дней (в некоторых страховых компаниях – более 60 или 90 дней) непрерывно.

Стоит ли приобретать полис

Преимущества приобретения страхования жизни и здоровья при ипотеке:

- страхователь сам выбирает, по какой программе страховаться (например, только от рисков смерти, или только от наступления инвалидности), также в некоторых СК могут быть дополнительные программы именно по ипотеке (например, дожитие застрахованного лица до определенного срока);

- дифференцированные тарифы – молодой заемщик, не страдающий хроническими заболеваниями, может купить страховку, стоимость которой будет наиболее низкой.

Недостатки:

- большое количество исключений из страхового покрытия (например, если инвалидность наступила по вине застрахованного лица, то страховщик не выплатит компенсацию);

- чтобы получить выплату по договору страхования жизни при ипотеке, нужно собрать много подтверждающих медицинских документов.

Цена займа без страховки

Кредитные учреждения повышают ставку по ипотеке, если клиент оформляет ипотеку без страхования жизни и здоровья.

Цена страховки

Чтобы осуществить расчет цены страховки по ипотеке, необходимо воспользоваться формулой:

СС * СТ * ПН * ПВ, где:

- СС – страховая сумма;

- СТ – страховой тариф;

- ПН – понижающие коэффициенты;

- ПВ – повышающие коэффициенты.

От чего зависит цена

Цена на страхование жизни при ипотеке находится в прямой зависимости от следующих факторов:

- тарифная политика страховщика (разные компании устанавливают свои расценки, так как на государственном уровне тарифы не регулируются);

- кредитор (страховщики дифференцируют тарифы в зависимости от конкретного банка, где заемщиком была взята ипотека);

- пол застрахованного лица (для женщин тарифы ниже);

- возраст (устанавливаются повышающие коэффициенты, которые тем выше, чем старше застрахованное лицо);

- состояние здоровья клиента по ипотеке (при наличии хронических болезней стоимость страховки увеличивается);

- род занятий (если заемщик трудится на опасных работах, устанавливается повышающий коэффициент);

- иные факторы.

Калькулятор

Рассчитайте премию, рассчитать которую можно не только по формуле, но и на нашем калькуляторе при помощи формы ниже.

Чтобы узнать, сколько стоит страхование жизни, нужно указать:

- название банка-кредитора;

- процентную ставку по кредиту, остаток задолженности;

- дату начала и окончания срока действия полиса (по умолчанию, страхование делается на 1 год);

- данные о заемщике (год рождения, пол).

Где дешевле страховать

Наша редакция провела анализ – где дешевле купить дешево можно страховку жизни:

| № | Наименование страховщика | Базовый страховой тариф, в процентах |

| 1 | РЕСО | 0,182 |

| 2 | СОГАЗ | 0,21 |

| 3 | ВТБ-Страхование | 0,25 |

| 4 | Сбербанк-Страхование | 0,34 |

| 5 | Альфа | 0,26 |

| 6 | ВСК | 0,29 |

| 7 | Росгосстрах | 0,2 (для заемщиков банка ВТБ) |

| 8 | Ингосстрах | 0,25 |

| 9 | Альянс (РОСНО) | 0,19 |

| 10 | Либерти | 0,24 |

Важно! Данный расчет был сделан для самостоятельной покупки полиса в офисе страховой или банке. Если вы решите приобрести полис онлайн, то он обычно оказывается дешевле на 10-15%. Оформить страховой полис для ипотеки можно с помощью калькулятора выше.

Порядок приобретения через интернет

Полис страхования жизни оформлять обязательно, но если заемщик все же решил сделать себе такую защиту, то ему нужно следовать порядку оформления:

- сделать расчет на онлайн калькуляторе;

- оплатить страховую премию банковской картой;

- распечатать электронный полис, который придет на почту после оплаты;

- подписать его собственоручно;

- предоставить в банк на сделку или для ежегодного продления договора.

Важный момент! При оформлении полиса онлайн дополнительно предоставлять большой перечень бумаг и посещать страховую не требуется.

Какую страховую выбрать

По умолчанию страхование должно оформляться у того страховщика, который входит в установленный банком список одобренных (аккредитованных) СК.

https://www.youtube.com/watch?v=pwV0S2QQYw0

Однако возможен и вариант приобретения страхования и в неаккредитованной СК. В таком случае, этой СК нужно подать в банк заявление и документы, подтверждающие соответствие требованиям. Кредитор рассмотрит их и сообщит заемщику свое решение – примет ли он защиту от этого страховщика или все же нет.

Главным критерием стоит определять надежность и стабильность компании. Бесспорными лидерами страхового рынка в России являются такие компании как:

- Ингосстрах;

- ВСК;

- РЕСО;

- Альфа-страхование;

- СОГАЗ.

На практике чаще всего оформляют полис в компании Ингосстрах, т.к. она аккредитована почти во всех банках, очень давно на рынке, имеет высокий уровень надежности и позволяет оформить полис через интернет.

Важный момент! При расчете на калькуляторе достаточно выбрать банк, где у вас ипотека, а далее он сам подберет вам нужный вариант страховой.

Список необходимых документов

В случае оформления страхования недвижимости при ипотеке, по недвижимому имуществу нужно собрать пакет правоустанавливающих и технических документов.

Если страховка жизни оформляется не в рамках комплексного продукта (жизнь, титул, имущество), тогда документы по недвижимости предоставлять не потребуется. Все, что нужно будет подать, это:

- общегражданский паспорт;

- заявление на заключение договора (скачать образец);

- анкета с основными сведениями о трудовой деятельности, о наличии хронических заболеваний и др.;

- копия ипотечного договора и, при наличии, закладная;

- справка из банка об остатке кредитной задолженности;

- выписка из амбулаторной карты;

- прочая документация, предоставляемая по требованию страховщика.

Важно! При покупке полиса страхования жизни через интернет, нужен только паспорт и ипотечный договор.

Инструкция

Получить бланк заявления можно:

- в офисе банка / страховщика;

- на официальном сайте банка / страховщика;

- на нашем сайте (см. выше).

Внимание! Обычно полис страхования жизни можно получить уже в день обращения, кроме случаев, когда требуется дополнительная проверка документации или состояния здоровья.

Также возможно оформление полиса онлайн (например, по программе “Защищенный заемщик” от Сбербанк-страхование). Но указанная возможность реализована не всеми СК.

Оплата страховой премии в 2021 году может быть произведена:

- путем внесения наличных в кассу страховщика;

- безналичным переводом денежных средств на расчетный счет СК;

- с банковской карты (при онлайн-оформлении).

Отказ от страхования жизни

Если заемщик решил, что страхование жизни не дает ему никаких преимуществ, он может отказаться от полиса:

- еще до оформления ипотеки;

- уже после заключения страхового соглашения, но тогда возможно, что уплаченную страховую премию либо вообще не вернут, либо вернут только пропорционально “неиспользованным” дням.

Отказаться как от страхования квартиры, жилья прочего вида, так и от страхования жизни, можно абсолютно в любое время действия договора (ч. 2 ст. 958 ГК РФ). Вопрос лишь в том – вернут или не вернут страховую премию.

Возврат возможен:

- при отказе в “период охлаждения”, который по закону равен 14 дням с момента заключения страхового договора (СК может увеличить этот срок);

- а также в случаях, предусмотренных в договоре сторон (например, там может быть сказано, что страховка аннулируется при полном погашении обязательств перед банком в досрочном порядке, и премия в таком случае возвращается в пропорциональном размере за “неиспользованные” дни).

Отказ от страховки после ее оформления осуществляется следующим образом:

- в СК или банк подается заявление (скачать примерный образец) по почте, лично или через доверенное лицо;

- к заявлению прилагается комплект документации (см. ниже);

- ожидается ответ от банка или СК;

- деньги приходят на расчетный счет, указанный в заявлении.

Прилагаемые документы:

- общегражданский паспорт;

- страховой полис;

- ипотечный договор;

- выписка с реквизитами банковского счета;

- квитанция об уплате страховой премии.

Что делать при страховом случае

Если заемщик умер или получил инвалидность, ему или его наследникам нужно обратиться к страховщику, подтвердив наступление страхового случая соответствующими медицинскими документами. Важно соблюсти сроки обращения, установленные Правилами или договором сторон.

Пошаговая инструкция

Порядок действий заемщика при возникновении таких случаев, таких ситуаций:

- уведомить страховщика в срок, установленный в договоре (обычно – это 30-35 дней с даты страхового случая);

- предоставить заявление и документы, подтверждающие факт смерти или наступления инвалидности, способом, указанным в договоре – лично, через представителя, по почте;

- дождаться, пока страховщик вынесет решение о признании или непризнании случившегося страховым случаем (около 10 дней) и оформит страховой акт;

- получить выплату на расчетный счет (еще около 14 дней после истечения вышеуказанных 10).

Какие документы потребуются

Перечень документации зависит от вида страхового случая.

Например, при смерти застрахованного лица выгодоприобретатель предоставляет:

- заявление на выплату (скачать примерный бланк), с указанием банковских реквизитов для перечисления средств;

- копия страхового полиса и всех доп. соглашений к нему;

- копия кредитного договора;

- квитанция об уплате премии;

- свидетельство о смерти застрахованного;

- карта амбулаторного / стационарного больного;

- копия медзаключения о причинах смерти;

- протокол патологоанатомического вскрытия;

- прочие документы, предоставляемые по требованию страховщика.

Отзывы

Вероятно, не все читают наш портал, отсюда и отзывы, содержащие совершенно банальные вопросы об обязательности страховки.

https://www.youtube.com/watch?v=1AdN9BfrRxQ

Некоторые граждане просто пишут отзывы с очевидной всем информацией – о повышении ставки по кредиту при отказе от страховки жизни.

Есть и более содержательные отклики. Например, о том, как приходится иногда выстаивать большие очереди, чтобы оформить полис.

А некоторые форумчане пишут, что страховка жизни очень даже полезная штука, и дают полезные рекомендации другим людям.

Итак, при ипотеке нужно обязательно страховать залоговый предмет. Страхование же своих жизни и здоровья не может быть возложено на физлицо по закону (ч. 2 ст. 935 ГК РФ).

Далее читайте о том, где выгоднее оформить комплексное страхование ипотеки в 2021 году.

В статье рассматриваются типичные ситуации – для быстрого решения частных случаев лучше проконсультироваться с профессиональным юристом (чат в правом нижнем углу экрана).

А после консультации неплохо бы поставить лайк и поделиться нашим полезным материалом со своими друзьями в ВК, ОК, Твиттере, Telegram или .

Что дает страхование жизни при ипотеке в 2021 году: риски, цены полиса в разных страховых, порядок оформления и действия при страховом случае Ссылка на основную публикациюПодробнее про другие виды ипотечного страхования (титула и квартиры), читайте далее.

Видео:Страхование жизни и здоровья в Сбербанке. Обзор условийСкачать

Страховка жизни и здоровья — стоимость (Росгосстрах, Согаз и другие), сумма страховки, выплаты

Страхование является важной частью жизни каждого человека. Так, любой гражданин Российской Федерации знает про ОСАГО как страхование транспортных средств. Кроме этого, существует также обязательное медицинское страхование и многие другие варианты страховки. Но одним из самых распространенных вариантов становится страховка жизни и здоровья человека.

Данный вариант помогает человеку не волноваться попусту за свое здоровье, а быть уверенным в том, что даже в случае несчастного происшествия, болезни или другой ситуации, страховая компания выплатит деньги вам или вашим близким, как покрытие ваших затрат. Давайте разберемся во всех тонкостях данного страхования, а также в ее цене.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

Что такое страховка жизни и здоровья

Для того чтобы зарегистрировать свою жизнь сегодня, необязательно быть миллионером или суперзвездой, сейчас это может сделать каждый смертный. Как говорят страховщики, с каждым годом часть тех, кто решается на страховку жизни, все больше и больше растет, но они пока не могут дать точного ответа с чем связана эта тенденция.

Некоторые утверждают, что всем сейчас нужны деньги, особенно с такой дорогой медициной в стране. Другие же говорят, что в наше время стало возможным чувствовать себя под защитой, вот люди и хотят поскорее оформить данный вид страховки. Но, как бы там ни было, страхование жизни и здоровья остается важной и развитой частью каждой страны.

Объектом страхования выступает жизнь и здоровье страховщика, который пострадал от несчастного случая, в итоге получил болезнь, какую-либо инвалидность или даже смерть.

Так, в этом случае все деньги приобретет человек, если он болен, или же его близкие родственники или лица, прописанные в контракте, в случае смерти страхуемого.

Объект может поучить свои деньги, если возникнут две ситуации:

- смерть страхуемого, если она была достигнута через болезнь или несчастный случай;

- если после несчастного случая или какого-либо другого происшествия объекту дают инвалидность первой или второй группы.

Виды страхования

Получается, что в страхование жизни входят все виды страховки, предметом которых является жизнь человека. Именно по этой причине защищаться будет только инвалидность или смерть объекта.

Так, компании помогут защитить вас не только от несчастных случаев и болезней, но также в страховой полис войдут условия о том, что вы или ваши родственники получите свои деньги, если вред будет нанесен третьим лицом.

Отдельным случаем является нетрудоспособность, так как хоть объект и остается жив, он больше не может нести основную функцию и зарабатывать деньги.

https://www.youtube.com/watch?v=swqOY7cool0

В любой страховой компании вам скажут, что минимальный срок заключения страховки жизни и здоровья должен составлять 1 год. Если же страховка является накопительной, то от 5 лет.

По этой причине в страховых компаниях распространены случаи смешанной страховки, которые включают в себя как рисковую, так и накопительную систему.

Страхования жизни можно поделить сразу на несколько видов, и данные будут зависеть от того, какими критериями вы руководствуетесь.

Так, по форме проведения страховка бывает:

- Обязательная. В этом случае застраховать свою жизнь вас могут попросить на работе или же в любой другой организации, к которой вы имеете непосредственное отношение. В этом случае, страховка жизни станет для вас обязательным действием.

- Добровольна. В этом случае страхуемый сам, добровольно, приходит в страховую компанию и сам заключает договор с ней на выгодных ему условиях.

Согласно сроку страхования, оно может быть, как кратковременное, то есть сроком около года, так и долгосрочное, данный вид страховки применяется в тех ситуациях, когда страховка происходит на долгое время, возможно на всю жизнь объекта.

Типы страховки

В страховых компаниях вы не найдете точную классификацию страховки жизни и здоровья, в каждой из них существуют свои критерии, которые обуславливают условия страховки и выплаты. Но существует несколько типов, которые употребляются на страховых рынках наиболее часто.

Так, для полной ясности, давайте выделим три абсолютно разных полиса, с отдельными критериями и условиями:

- Срочная страховка жизни и здоровья. В этом случае, в случае внезапной смерти раньше положенного срока, все деньги получит ближайший родственник или лицо, прописанное в контракте со страховой фирмой. Кроме этого, компания предлагает периодическую систему премий для страхуемого. Данный вид страховки не имеет возможности выкупа, но является самым дешевым вариантом. Чаще всего его используют перед неминуемой смертью объекта, которая будет в ближайшее время.

- Пожизненная страховка жизни и здоровья. В этом случае деньги получат объекты в независимости от того, когда умрет субъект, и что станет для этого причиной. Тут также присуща система премий, но чаще всего банки предоставляют ее одноразово. Возможность выкупа появляется не сразу, а с истечением какого-то времени. Основной выгодой данного страхования является то, что субъекты точно поучат свои деньги. А не только если объект умрет вовремя.

- Смешанная страховка. Данный вид принимается, если объект умрет раньше срока, или же если доживет до него. Из его особенностей хотелось бы отметить возможность полного выкупа, а также периодическую возможность премии. Данный вид страхования эксперты называют своеобразной инвестицией, так как платить вам придется достаточно много. А вот риском остается вопрос, получите ли вы свои деньги назад.

Базовые категории для расчета страховки

Важно знать, что стоимость вашей страховки зависит не только от страховой компании, но и от вас. Так, при расчете данных будет учитываться ваш возраст, пол, а также состояние вашего здоровья. Кроме этого, банки должны будут просмотреть так называемые таблицы смертности, и уже на основе всей этой информации вынести решение по поводу того, какими же будут ожидаемые выплаты.

Стоимость и условия страхования

Важно знать, что цена вашего полиса будет зависеть от разных факторов.

Кроме вашего состояния, страховые компании должны просчитать:

- набор рисков при страховании;

- условия страховки;

- срок, на который заключается страховка.

Из личных данных анализу подвергнуться: возраст объекта, его физическое состояние, профессия (вредная ли у вас работа и влияет ли она на состояние вашего здоровья) и даже пол.

Так, например, почти во всех страховых компаниях используют плату таким образом, что мужчины всегда платят больше, чем женщины.

Так, например, если дело касается возраста до 40 лет, разница является незначительной, или ее вообще может не быть.

https://www.youtube.com/watch?v=hvAVsAQVFDk

Но вот все, что касается срока после данного периода, могут иметься большие различия. Так, согласно исследованиям экспертов, мужчина после 40 лет постоянно подвергает себя риску, а потому, чаще всего им придется платить на 10% больше, чем женщине в тех же самых ситуациях. Еще одним фактором является то, что согласно статистике, женщины живут намного дольше мужчин.

Согласно разности страховых компаний, страховые взносы вы также можете уплачивать по-разному. Одни требуют совершать выплаты ежемесячно, другие же – ежегодно или же вообще лишь единожды.

Сроки уплаты могут равняться тому, каков срок вашей страховки, или же быть значительно короче его – этот вопрос зависит от договоренности страховой компании со страхуемым.

Так, если полис является бессрочным, в контракте отдельно прописывается время внесения выплат.

После того как данный срок будет закончен, объект больше не должен будет вносить деньги, но будет застрахован до конца своих дней. Интересно знать, что некоторые контракты ставят ограничение на бессрочный образ, чем заканчивают его в тот момент, когда страхуемый достигает 100 лет.

Также многие из них предлагают варианты неуплаты взносов, если объект поучит какую-либо инвалидность и больше не сможет приносить в семью доход.

Российские компании, осуществляющие страхование жизни

На рынках существует великое множество компаний, которые помогут вам застраховать свою жизнь, к ее выбору стоит подойти ответственно, так как это является вашим гарантом в случае болезни или смерти.

Так, существует ТОП компаний, которые распределяются в зависимости от сумм, которые им выплачивают объекты. Так, на первый взгляд эта отдаленная цифра поможет понять нам, какой компании доверяют больше всего.

Ведь никто не будет нести деньги в малоизвестную и непорядочную фирму.

| Компания | Суммы, которые были собраны в качестве сборов за год в миллионах рублей |

| Росгосстрах | 7 100 |

| Алико | 6 856 |

| Альфастрахование | 6 534 |

| СК Согаз-Жизнь | 4 056 |

| Альянс Росно Жизнь | 3 987 |

| СИВ Лайф | 3 156 |

| Ренессанс Жизнь | 2 031 |

🎬 Видео

Что такое рисковое страхование жизни - обзор. Цена полиса – сколько стоит рисковая страховкаСкачать

Сколько стоит страхование жизни. Калькулятор - как рассчитать стоимость страховки жизни и здоровьяСкачать

КАК ЗАСТРАХОВАТЬ ЖИЗНЬ | Ответы на главные вопросы.Скачать

Сколько стоит рисковое страхование жизни. Калькулятор – как рассчитать цену рисковой страховки жизниСкачать

Страхование жизни, Ожидание и реальность/ Страховка которая нарушает права человека/Скачать

Страхование Жизни: Стоимость человеческой жизни.Скачать

Страхование жизни и здоровья - на что обращать внимание?Скачать

Рисковое страхование жизни. Чем отличается от накопительного страхования жизни? Стоит ли страховать?Скачать

Привычки, которые ИЗМЕНИЛИ мою ЖИЗНЬ за 1 месяц (СТОИЦИЗМ)Скачать

СТОИМОСТЬ ПОЛИСА СТРАХОВАНИЯ ЖИЗНИ | Причины влияющие на цену полисаСкачать

Страхование жизни и здоровья от ТинькоффСкачать

Стоит ли инвестировать в накопительное страхование жизни? Вся суть в коротком роликеСкачать

Зачем страховать жизнь?Скачать

Как застраховать себя от несчастного случая и болезни?Скачать

Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Страхование жизни или как ты теряешь деньги - все что нужно знать. Виды страхование жизни и здоровьяСкачать

ППФ страхование жизни - обзор полиса НСЖ. Как работает накопительное страхование жизни "Премиум" PPFСкачать