Выберите букву

Имуществом признаются материальные и нематериальные объекты, которые могут быть предметами владения, а зак годы жизни человека и деятельности предприятия их накапливается огромное количество. Среди объектов гражданских прав, предусмотренных ГК РФ, существенное место занимают движимое и недвижимое имущество.

- Что такое имущество

- Какое имущество относится к движимому

- Примеры недвижимого имущества

- Отличие движимого имущества от недвижимого

- Бесхозяйное имущество

- Правовое регулирование имущества

- Какое имущество признается движимым и освобождается от налога на имущество

- Водопровод, канализация, электросеть и кабельные линии связи

- Сигнализация, кондиционеры, рекламные конструкции, банкоматы и платежные терминалы

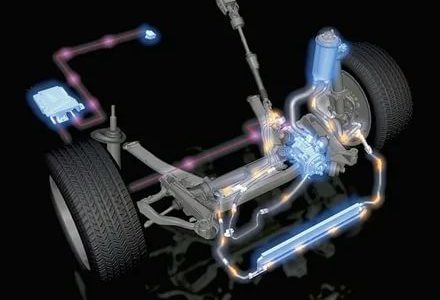

- Транспортные средства

- Улучшения в арендованном помещении

- Предметы лизинга и объекты, предназначенные для сдачи в аренду

- Имущество, полученное при реорганизации или в качестве вклада в уставный капитал

- Объекты, бывшие в употреблении

- Модернизированное имущество

- Понятия и различия движимого и недвижимого имущества согласно законодательству (с примерами)

- Основные отличия движимого и недвижимого имущества

- Законодательное регулирование

- Примеры движимого и недвижимого имущества

- Единый недвижимый комплекс

- Коммерческая недвижимость

- Как определить «недвижимое» и «движимое» имущество?

- 1. История возникновения понятий «движимое» и «недвижимое» имущество

- 2. Понятие движимого и недвижимого имущества в российском праве

- Что относится к движимому имуществу по закону

- Движимое имущество в 2021 году

- Движимое имущество юридических лиц

- Отличительные признаки движимого и недвижимого имущества

- 💥 Видео

Что такое имущество

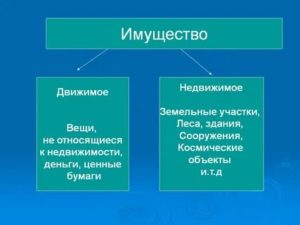

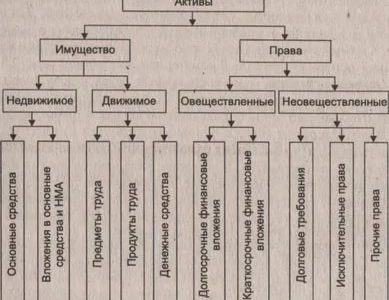

Имущество – совокупность вещей, которые находятся в собственности какого-либо физического лица, юридического лица или публично-правового образования (включая деньги и ценные бумаги), а также их имущественных прав на получение вещей или имущественного удовлетворения от других лиц, представляющие для собственника какую-либо полезность.

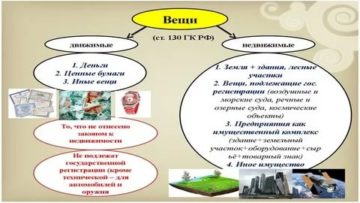

Согласно статье 128 Гражданского кодекса РФ, имущество — это вещи, включая ценные бумаги, деньги, делимые и неделимые, движимые и недвижимые, результаты интеллектуальной деятельности, информацию, которые находятся в частной собственности, либо в иной: государственной, муниципальной, либо в собственности юридического лица.

Среди объектов гражданских прав, предусмотренных ГК РФ, существенное место занимают движимое и недвижимое имущество.

Какое имущество относится к движимому

К движимому имуществу относятся все вещи, которые не являются недвижимыми, в том числе деньги и ценные бумаги (п. 2 ст. 130 ГК РФ).

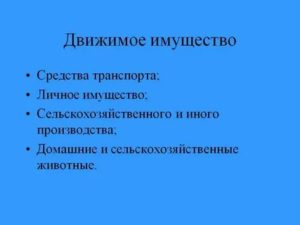

Движимые вещи не имеют прочной связи с землей, поэтому их можно перемещать без несоразмерного ущерба назначению. К примеру, почти все транспортные средства, оборудование — это движимое имущество.

Однако некоторые вещи, очевидно движимые в силу своих физических свойств, являются недвижимостью по закону. Например, это подлежащие госрегистрации морские и воздушные суда, суда внутреннего плавания (п. 1 ст.

130 ГК РФ).

Иногда определить, является объект движимым или недвижимым, трудно. В таких случаях вопрос обычно решает суд. При этом нередко проводится экспертиза.

Например, рекламные конструкции признаются движимым имуществом, несмотря на то что связаны с земельным участком. Такие конструкции устанавливаются на определенный срок и демонтируются (перемещаются) без несоразмерного ущерба назначению их как технических средств (см. Позицию ВАС РФ, АС округов).

А такие объекты, как ограждение (забор), колодец, инженерная инфраструктура, асфальтовые покрытия, суды часто вообще не признают ни движимыми, ни недвижимыми вещами. Эти объекты не имеют самостоятельного значения, поэтому их рассматривают как принадлежность вещи или как вспомогательную (составную) часть недвижимой вещи.

Примеры недвижимого имущества

Определение понятия недвижимого имущества законодатель дает через перечисление объектов (и некоторых их признаков), которые к нему относятся (ст. 130 ГК РФ):

- земельные участки и участки недр;

- объекты, прочно связанные с землей, перемещение которых без несоразмерного ущерба их назначению невозможно (здания, строения, сооружения, объекты незавершенного строительства);

- жилые и нежилые помещения, а также предназначенные для размещения транспортных средств части зданий или сооружений (машино-места), если границы таких помещений, частей зданий или сооружений описаны в установленном законодательством о государственном кадастровом учете порядке;

- подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания;

- иное имущество, отнесенное законом к недвижимости (например, космические объекты — ст. 17 Закона РФ от 20.08.1993 №5663-1 «О космической деятельности» (далее — Закон о космической деятельности)).

Определение движимого имущества производится по принципу исключения: вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги, признаются движимым имуществом. Регистрация прав на движимые вещи не требуется, кроме случаев, указанных в законе (ч. 2 ст. 130 ГК РФ).

Отличие движимого имущества от недвижимого

По своей сути, природным свойствам движимое имущество отличается от недвижимого тем, что оно:

- не имеет прочной связи с землей;

- не всегда индивидуально определено (зерно, стулья и т.д.). Недвижимость всегда определена четко (например, у здания есть в том числе адрес, кадастровый номер и технические характеристики — площадь, этажность и др.).

При решении вопроса о том, относится ли объект к недвижимости, суд в том числе выявляет его природные свойства (Обзор судебной практики Верховного Суда РФ N 1 (2021)).

От того, движим объект или нет, может зависеть, к примеру, необходимость согласия собственника на совершение сделки с ним, форма договора.

Поэтому не полагайтесь только на выписку из ЕГРН, оценивайте признаки объекта. Ошибка может привести к признанию сделки недействительной.

То, что объект зарегистрирован в ЕГРН, не означает, что он действительно является недвижимостью (Постановление Президиума ВАС РФ от 04.09.2012 N 3809/12).

Отличие движимого имущества от недвижимого можно рассмотреть через их признаки. Признаки недвижимого и движимого имущества связаны с природой тех вещей, которые относятся к данному виду имущества. Можно назвать следующие признаки:

- объекты недвижимости — это всегда объекты материального мира, которые можно увидеть, потрогать. Движимое имущество не всегда материально. Конечно, деньги и ценные бумаги имеют материальное, вещественное выражение, но сами купюры или документы — это только подтверждение, ценность имеет не купюра, а то, что можно приобрести с ее помощью;

- недвижимость — это всегда индивидуально определенное имущество: конкретный дом, конкретный земельный участок (с этим связаны возможность и необходимость регистрации прав на недвижимое имущество). Движимое имущество может обладать таким признаком (например, автомобиль, картина, предмет интерьера и т.д.), а может и не обладать (например, деньги или ценные бумаги);

- можно назвать также такой признак, как незаменимость недвижимого имущества и заменимость движимого. Этот признак несколько условен, так как эта категория может рассматриваться как оценочная. Но хорошо просматривается данное отличие на примере денег как вида движимого имущества: для участника гражданского оборота важны не конкретные купюры, а соответствующая сумма (применительно к электронным деньгам вопрос о купюрах вообще не возникает). Так что можно говорить о том, что некоторые виды движимого имущества объективно (а не с точки зрения конкретного лица) обладают признаком заменимости. У недвижимости такой объективный признак отсутствует;

- нельзя не остановиться на том признаке недвижимого имущества, который приводит сам законодатель, — прочная связь с землей, невозможность перемещения без существенного ущерба. Этот признак является не общим признаком недвижимости, а признаком отдельных ее видов: зданий, строений, сооружений, объектов незавершенного строительства, их частей. В новой редакции ГК РФ (ФЗ от 03.07.2021 №315-ФЗ) законодатель отдельно указал в качестве объектов недвижимости части объектов, прочно связанных с землей: жилые и нежилые помещения, а также предназначенные для размещения транспортных средств части зданий или сооружений (машино-места), если границы таких помещений, частей зданий или сооружений описаны в установленном законодательством о государственном кадастровом учете порядке. Правовая природа этих объектов всегда толковалась таким же образом, но внесение изменений исключает возникновение спора в некоторых ситуациях;

- называют также такой признак, как значимость или ценность недвижимых вещей. Несмотря на достаточную субъективность и оценочность этого признака, иногда применение его является важным (например, при определении законодателем порядка перехода прав и обязанностей в отношении разных видов имущества).

С указанными выше признаками связан еще один, касающийся правовой природы недвижимого имущества: обязательная государственная регистрация прав на недвижимое имущество (ст. 130 ГК РФ). Для движимого имущества такая регистрация тоже может быть установлена, но в некоторых, исключительных случаях (например, регистрация транспортного средства, выпуска ценных бумаг).

Справочно:

- Что такое движимое имущество

- Что такое недвижимое имущество

В различных правовых нормах, в зависимости от сферы применения, это понятие может употребляться в разных значениях. Оно является собирательным и разнородным по своему составу. Имущество может рассматриваться как отдельная вещь или как некая совокупность материальных ценностей (см. ст. 133-135 ГК).

В другом значении этот термин может охватывать и имущественные права (см. 301, 303 ГК РФ). В наследственном праве в понятие «имущество» включаются не только предметы материального мира и права, но и обязанности наследодателя (см. ст. 1112 ГК РФ). До сих пор в юридической литературе не существует единого понимания имущества.

Что такое Отчуждение имущества.

Бесхозяйное имущество

Официально не имеющей хозяина (владельца) вещь или объект недвижимости, а также автомобиль могут быть признаны в том случае, если собственник неизвестен, отсутствуют любые подтверждающие право владения объектом документы.

Статус бесхозной получает вещь, от которой владелец/собственник отказался добровольно. Это может быть также брошенная вещь, общая стоимость которой не превышает 5 МРОТ.

Не относятся к объектам, имеющим владельцев и способных перейти в разряд бесхозных:

- отходы различного назначения (бытовые или строительные);

- металлический лом, в том числе остатки производства, сломанные или пораженные ржавчиной детали;

- продукция (непищевая), имеющая явный производственный брак;

- отходы сплава.

Правовое регулирование имущества

Общие положения о движимом и недвижимом имуществе и некоторых его видах содержатся в ГК РФ. Особенности, связанные с оборотом некоторых видов имущества, раскрываются в отдельных нормативно-правовых актах. В качестве примера можно назвать:

- Федеральный закон от 13.07.2015 №218-ФЗ «О государственной регистрации недвижимости» (предусматривает порядок регистрации прав на недвижимое имущество и учет объектов недвижимого имущества);

- Жилищный кодекс РФ (определяет особенности права собственности и иных прав на жилые помещения (глава 2 раздела I, разделы II — IV), предусматривает государственный учет жилищного фонда — п. 4 ст. 19);

- Земельный кодекс РФ (определяет особенности прав на земельные участки);

Видео:Недвижимые вещи. Недвижимое имущество. НедвижимостьСкачать

Какое имущество признается движимым и освобождается от налога на имущество

Разница между движимым и недвижимым имуществом обозначена в статье 130 Гражданского кодекса. Там говорится, что недвижимость — это участки недр и земли, а также все, что прочно связано с землей.

Здесь же дано разъяснение: прочно связанными с землей считаются объекты, перемещение которых без несоразмерного ущерба их назначению невозможно (в частности, здания, сооружения, незавершенное строительство).

Кроме того, к недвижимости относятся подлежащие госрегистрации воздушные и морские суда, космические объекты и суда внутреннего плавания.

Движимое имущество — это вещи, которые не признаются недвижимыми. Движимым имуществом являются, в частности, деньги и ценные бумаги. В общем случае регистрация прав на движимое имущество не требуется.

https://www.youtube.com/watch?v=v9CjaIpFxiE

К сожалению, определение движимого имущества весьма расплывчато. Поэтому нет полной ясности, какие именно движимые вещи освобождены от налога на имущество согласно подпункту 8 пункта 4 статьи 374 НК РФ. Рассмотрим в отдельности объекты, которые чаще всего вызывают вопросы у бухгалтеров (здесь и далее речь идет об имуществе, поставленном на баланс с 1 января 2013 года).

Водопровод, канализация, электросеть и кабельные линии связи

Пожалуй, самыми спорными объектами являются коммуникационные сети, проложенные в зданиях.

На первый взгляд может показаться, что они относятся к движимому имуществу, и, как следствие, подпадают под льготу.

Действительно, канализация, а также сети водо- и электроснабжения, хотя и находятся в помещении, но являются лишь его частью. К тому же государственная регистрация коммуникационных сетей не требуется.

Тем не менее, подобные объекты — это недвижимость. Дело в том, что по определению, приведенному в Федеральном законе от 30.12.09 № 384-ФЗ*, здание представляет собой единую объемную систему, в которую, в числе прочего, входят системы инженерно-технического обеспечения.

Получается, что сети водо-, газо- и электроснабжения, канализация, отопительные батареи и лифты функционально связаны со зданием, и их перемещение причинило бы ему несоразмерный ущерб. Значит, данные объекты — недвижимые, и они облагаются налогом на имущество. Такую точку зрения высказал Минфин России в письме от 15.08.13 № 03-04-06/33238 (см.

«Минфин напомнил, какие основные средства относятся к недвижимому имуществу в целях уплаты налога на имущество»).

А вот кабельные линии связи относятся к движимым объектам. Такой вывод следует из пункта 5 постановления Правительства РФ от 11.02.

05 № 68 «Об особенностях государственной регистрации права собственности и других вещных прав на линейно-кабельные сооружения связи».

В нем говорится, что госрегистрации подлежат объекты инженерной инфраструктуры, созданные или приспособленные для размещения кабелей связи. Это кабельные канализации, наземные и подземные сооружения, а также кабельные переходы.

Что касается самих кабельных линий, то их регистрировать не нужно. Следовательно, они являются движимыми объектами, и в отношении них применяется льгота. Об этом говорится в письме Минфина России от 27.03.13 № 03-05-05-01/9648 (см. «Организации вправе не платить налог на имущество в отношении кабельных линий связи, принятых на учет с 1 января 2013 года»).

Сигнализация, кондиционеры, рекламные конструкции, банкоматы и платежные терминалы

Применение льготы по кондиционерам и сигнализации (как пожарной, так и охранной) зависит от того, являются ли они составной частью системы инженерно-технического обеспечения. Проще говоря, вмонтированы ли они в здание при его постройке, или установлены позже как отдельные объекты.

Если кондиционеры встроены в стены и представляют собой единую вентиляционную систему здания, то они относятся к недвижимости и подпадают под налог.

То же самое относится и к сигнализации, которая входит в единую инженерно-техническую систему здания.

Но если указанные выше объекты — самостоятельные, и их можно демонтировать без ущерба для здания, то это движимые основные средства. Их можно исключить из облагаемой базы по налогу на имущество.

С банкоматами, платежными терминалами и рекламными конструкциями дело обстоит еще проще. Они априори являются самостоятельными объектами, и в отношении них можно применять льготу без каких-либо оговорок.

К таким выводам пришли специалисты Минфина России в письме от 11.04.13 № 03-05-05-01/11960 (см.

«Стоимость отделимых улучшений в арендованном помещении, принятых на учет после 1 января 2013 года, налогом на имущество не облагается»).

Транспортные средства

С автомобилями и другим транспортом все предельно ясно. Они полностью удовлетворяют определению движимого имущества, приведенному в статье 130 Гражданского кодекса. Исключение составляют лишь самолеты, космические ракеты и водные суда, подлежащие государственной регистрации. Но у большинства компаний подобных объектов на балансе нет, и никогда не будет.

https://www.youtube.com/watch?v=S9TWbUn_GmQ

Все прочие транспортные средства под налог на имущество не подпадают. Это подтвердила ФНС России в письме от 18.02.13 № БС-4-11/2677@ (см. «Транспортные средства, принятые на баланс в качестве основных средств до 1 января 2013 года, облагаются налогом на имущество»).

Улучшения в арендованном помещении

Многие арендаторы за свой счет улучшают помещение, которое они снимают у арендодателя. В некоторых случаях такие усовершенствования попадают в базу по налогу на имущество арендатора, в других случаях не попадают. Все зависит от того, какими являются улучшения — отделимыми или неотделимыми.

Если улучшения отделимые, то их можно переместить или разобрать, не причинив ущерба зданию. В такой ситуации улучшения признаются движимыми объектами ОС, и налогом на имущество не облагаются. Это подчеркнул Минфин России в письме от 11.04.13 № 03-05-05-01/11960.

Неотделимые улучшения — это капитальные вложения в арендованное помещение. Деньги, потраченные на такие вложения, учитываются в первоначальной стоимости помещения. Это следует из положений ПБУ 6/01 «Учет основных средств».

Значит, неотделимые улучшения неразрывно связаны со зданием, и их следует относить к недвижимым объектам. Как следствие, арендатор обязан платить налог на имущество в отношении таких объектов в течение всего срока аренды.

Правда, налогоплательщики не всегда соглашаются с данным подходом. Можно услышать мнение, что неотделимые улучшения, наравне с отделимыми, исключаются из облагаемой базы. В качестве подтверждения приводится такой аргумент — арендатор не является собственником улучшений.

По этой причине он лишен возможности встать на учет в ИФНС по местонахождению арендованного объекта и сдать декларацию по налогу на имущество. Но Минфин России в письме от 14.03.13 № 03-05-05-01/7760 заявил, что подобная точка зрения ошибочна, и руководствоваться ей не нужно (см.

«Стоимость неотделимых улучшений в арендованное имущество, как и прежде, облагается налогом на имущество»).

Предметы лизинга и объекты, предназначенные для сдачи в аренду

Освобождение от налога на имущество, предусмотренное подпунктом 8 пункта 4 статьи 374 НК РФ, распространяется на движимые объекты, переданные в лизинг. Воспользоваться льготой вправе либо лизингодатель, либо лизингополучатель — в зависимости от того, на чьем балансе учтено основное средство.

Напомним, что вопрос о том, кто поставит предмет лизинга на свой баланс, решают лизингодатель и лизингополучатель. Об этом сказано в пункте 1 статьи 31 Федерального закона от 29.10.98 № 164-ФЗ «О финансовой аренде (лизинге)».

И если движимое ОС окажется на балансе лизингодателя, то он не должен будет платить налог на имущество. То же относится и к лизингополучателю. С таким подходом согласился Минфин России в письме от 11.09.13 № 03-05-05-01/37418 (см.

«Движимое имущество, учтенное на балансе лизингодателя или лизингополучателя с 1 января 2013 в качестве основных средств, не облагается налогом на имущество»).

Под льготу также подпадает движимое имущество, предназначенное для предоставления за плату во временное пользование. Данное имущество относится к основным средствам и отражается в бухучете как доходные вложения в материальные ценности (п. 5 ПБУ 6/01).

А раз это основное средство, то для него справедливы все нормы, предусмотренные для ОС — в том числе, и освобождение от налога. Об этом сказано в письме Минфина России от 15.08.13 № 03-05-05-01/33164 (см.

«Движимое имущество, которое было приобретено после 1 января 2013 года для последующей передачи в аренду, налогом на имущество не облагается»).

Имущество, полученное при реорганизации или в качестве вклада в уставный капитал

После реорганизации в форме присоединения компания-правопреемник наследует имущество, ранее принадлежавшее предшественнику. И если данное имущество — движимое, то правопреемник получает в отношении этого объекта освобождение от налога.

Такие комментарии содержатся в письме Минфина России от 05.08.13 № 03-05-05-01/31412 (см. «Движимое имущество, полученное после 1 января 2013 года в результате реорганизации компании в форме присоединения, налогом на имущество не облагается»).

Аналогичным образом обстоит дело и с движимыми объектами, которые получены компанией, образованной в результате выделения (письмо Минфина России от 25.09.13 № 03-05-05-01/39723, см.

«Движимое имущество выделившейся в результате реорганизации компании, учтенное на балансе в 2013 году, налогом на имущество не облагается»).

Помимо этого, право на льготу получает коммерческая компания, созданная путем преобразования из унитарного предприятия.

Если вновь созданная организация получила от ГУПа или МУПа движимые объекты, то она вправе исключить их из облагаемой базы по налогу на имущество. Это разъяснили специалисты Минфина России в письме от 03.04.13 № 03-05-05-01/10876 (см.

«ООО, созданное в 2013 году в результате приватизации госпредприятия, может воспользоваться освобождением от налога на имущество в отношении движимого имущества»).

Кроме того, от налога на имущество освобождаются движимые основные средства, которые учредитель внес как вклад в уставный капитал. Такой вывод следует из письма Минфина России от 29.05.13 № 03-05-05-01/19527 (см. «Движимое имущество, полученное в качестве взноса в уставный капитал и принятое на учет в 2013 году, не облагается налогом на имущество»).

Объекты, бывшие в употреблении

Нередко организации приобретают движимое имущество, которое уже эксплуатировалось бывшим владельцем. Соответственно, такие объекты уже были учтены в качестве основных средств на балансе продавца. Означает ли это, что покупатель лишается права на применение льготы?

Специалисты финансового ведомства ответили отрицательно. Чиновники растолковали, что никаких ограничений для имущества, бывшего в употреблении, в Налоговом кодексе нет.

Другими словами, подержанные движимые объекты подпадают под освобождение от налога на имущество точно так же, как новые. Данную точку зрения Минфин России изложил в письме от 07.02.13 № 03-05-05-01/2766 (см.

«Бывшее в употреблении движимое имущество, поставленное на учет в качестве основных средств в 2013 году, налогом на имущество не облагается»).

Модернизированное имущество

Для многих компаний актуальна следующая ситуация. Движимые основные средства, поставленные на баланс до 1 января 2013 года, после этой даты подверглись модернизации или реконструкции.

https://www.youtube.com/watch?v=9qZ7oIn85aA

Чиновники из Минфина полагают, что в отношении таких объектов льгота не действует. Данная позиция основана на положениях ПБУ 6/01, согласно которым основное средство принимается к учету по первоначальной стоимости. А модернизация и реконструкция лишь корректируют ранее сформированную стоимость.

Выходит, что ни модернизация, ни реконструкция не изменяют дату постановки объекта на баланс. И если эта дата относится к 2012 году и более ранним периодам, то имущество облагается налогом на общих основаниях. Именно так говорится в письме Минфина России от 01.03.13 № 03-05-05-01/6096 (см.

«Движимое имущество, учтенное в составе основных средств до 1 января 2013 года и модернизированное после этой даты, облагается налогом на имущество в общем порядке»).

* Название документа — «Технический регламент о безопасности зданий и сооружений».

От редакции

На нашем сайте вы можете не только читать статьи, но и подписаться на аудиосеминары наших экспертов: ведущего эксперта «Бухгалтерии Онлайн» Елены Маврицкой; главного налогового эксперта форума «Бухгалтерия Онлайн» Александра Погребса, а также менеджера разработки программы «Контур-Зарплата» и консультанта портала «Бухгалтерия Онлайн» Вячеслава Шинкарева.

Стоимость подписки — 300 рублей. За эту сумму подписчик получает доступ на три месяца ко всем записанным и выложенным аудиосеминарам. Это не менее нескольких десятков лекций. Новые аудиосеминары выкладываются каждую неделю. Кроме того, по понедельникам размещается аудиообзор новостей для бухгалтера за минувшую неделю.

Оплатить доступ можно с помощью банковской карты через систему мгновенных платежей ASSIST или по квитанции Сбербанка.

Список доступных аудиосеминаров

Инструкция по оплате

Видео:Понятие недвижимого имуществаСкачать

Понятия и различия движимого и недвижимого имущества согласно законодательству (с примерами)

По общему правилу к недвижимости относятся все объекты, тесно связанные с землёй, когда их перемещение с одного места на другое повлечёт повреждение или причинение ущерба. Из этого правила есть и исключения, о которых поговорим ниже.

К движимому имуществу относят все объекты, которые не подпадают под определение недвижимости.

Основные отличия движимого и недвижимого имущества

Дополнительная статья

Владелец может по своему усмотрению застраховать имеющуюся собственности от имущественных рисков — пожара, затопления, стихийных бедствий. кражи и так далее.

Стоимость полиса страхования имущества физических лиц будет зависеть от стоимости самой собственности, сроков страхования и вероятности наступления страхового случая.

Согласно материальному фактору различия движимости и недвижимости выражаются в следующем:

- Движимое имущество можно без проблем двигать и перемещать, никак его, при этом не изменяя и не нанося ему урон. Перенос недвижимости связан, как правило, с большими затратами и восстановлением в последующем имущества в исходное состояние.

- Уникальность недвижимого имущества. Конечно этот критерий может относиться и к некоторым движимым вещам, но это случается достаточно редко, в то время как каждый объект недвижимости уникален. Например, две одинаковые квартиры в одном и том же доме, построенные по одному проекту, всё равно будут разные. Каждая из них имеет свой особый адрес, который отличает её от остальных объектов. Движимое же имущество, как правило, выпускается сериями, и одна вещь может быть заменена второй точно такой же без особых проблем.

- Юридический критерий. Этот признак до сих пор вызывает споры и не является однозначным. Речь идёт о государственной регистрации собственности. По этому признаку недвижимое имущество в своем большинстве подлежит государственной регистрации, а движимое имущество – нет.

Законодательное регулирование

Законодательство предусматривает различный порядок для приобретения и отчуждения движимого и недвижимого имущества, поэтому статья 130 Гражданского Кодекса даёт точное определение каждой категории имущества. Вместе с тем у граждан нередко возникают споры по этому вопросу. Такие ситуации разрешаются в судебном порядке.

Ещё одной причиной возникновения споров является перевозимое из-за границы имущество, так как критерии отнесения вещи к движимости или недвижимости могут кардинально отличаться в законодательстве разных стран. В связи с этим ст.

1025 ГК поясняет, что отнесение вещи к тому или иному типу имущества происходит на основании законов страны пребывания имущества. При перевозке объекта права той страны, которую он покидает прекращаются при пересечении границы.

Примеры движимого и недвижимого имущества

Информация к размышлению

https://www.youtube.com/watch?v=NUaevkhMSrQ

Может возникнуть вопрос, почему самолет недвижимое имущество, хотя он может летать, то есть передвигаться.

По Гражданскому Кодексу, определение «движимости» не основывается полностью на физических характеристиках объекта, но также включает в себя и юридические аспекты.

Так, если воздушное судно пилотируемое и подлежит государственной регистрации, оно автоматически признается недвижимым имуществом.

Перечень недвижимого имущества гораздо уже чем движимого. Основными объектами недвижимости являются:

- Земля и земельные участки.

- Различные здания, постройки и сооружения, стоящие на земле: дом, квартира, хозяйственные построй, промышленные сооружения и т.д. Объекты незавершённого строительства также относятся к недвижимости. При этом не имеет значения кто является владельцем имущества, физическое или юридическое лицо.

- Недра земли.

- Крупные воздушные и морские суда (о страховании водного транспорта можно прочитать тут).

- Суда внутреннего плавания.

- Космические корабли и объекты.

В 2006 году из числа недвижимости были исключены леса, многолетние насаждения и отдельные водные объекты.

Список движимого имущества можно продолжать очень долго, к нему относится всё, что не включено в недвижимость:

- Деньги;

- Ценные бумаги и акции;

- Мебель;

- Техника;

- Автомобили;

- Драгоценности и т.д.

О том, что относится к движимому и недвижимому имуществу — расскажет юрист в видео ниже:

Единый недвижимый комплекс

В 2013 году в ГК РФ было введено новое понятие – единый недвижимый комплекс. Статья 133.

1 Кодекса определяет его как совокупность зданий, сооружений и других объектов, которые объединены одной целью и неразрывно связаны между собой технологически или физически.

Как правило, эти объекты расположены на одном земельном участке либо включают также линейные объекты (трубопровод, железнодорожные пути и т.д.).

Такой комплекс регистрируется в государственных органах как один объект недвижимости, что значительно упрощает и сокращает процесс оформления бумаг при его отчуждении. В то же время недвижимый комплекс в последующем воспринимается как единая вещь и не может быть разделён на части. Это может стать проблемой при совместной собственности нескольких человек на единый объект.

Коммерческая недвижимость

К коммерческой недвижимости могут относится только нежилые помещения. Даже квартира, используемая хозяином для сдачи в аренду и получения прибыли, не является коммерческой недвижимостью.

Такое недвижимое имущество можно разделить в зависимости от цели использования:

- Помещения для розничной торговли: магазины, аптеки, автосалоны и т.д.;

- Офисные помещения: сюда включаются как крупные здания, предназначенные для нескольких арендаторов, так и отдельные небольшие сооружения, занимаемые одним собственником.

- Производственные площади: сюда же включаются склады для продукции производства.

- Коммерческая недвижимость в сфере услуг: кафе, рестораны, аэропорты, медицинские центры, отели, гостиницы и т.д.

Видео:Даже ребенок знает, что станок – это движимое имущество...Скачать

Как определить «недвижимое» и «движимое» имущество?

На практике часто встаёт вопрос о возможности отнесения к недвижимому имуществу разнообразных объектов: наружных и подземных инженерных сетей (водо-, тепло- и газопроводов, линий электропередач и их опор и др.), ларьков, павильонов сборно-разборных конструкций капитального типа и т. п.

На первый взгляд никаких споров в отношении того, что является недвижимостью, быть не должно, поскольку статья 130 Гражданского кодекса Российской Федерации (ГК РФ) содержит чёткое определение недвижимости и примеры ее конкретных видов.

Однако проблема существует и связана она, по мнению экспертов, с нечеткостью главного критерия недвижимого имущества — степенью связи объекта с землей, в результате которой его перемещение становится невозможным без несоразмерного ущерба назначению (ст. 130 ГК РФ).

Поэтому информация, содержащаяся в данном материале, для многих может оказаться полезной.

1. История возникновения понятий «движимое» и «недвижимое» имущество

Разделение вещей на движимые и недвижимые было известно еще в римском гражданском праве. К движимым относились пространственно- перемещаемые вещи, а к недвижимым — земельные участки и все создаваемое на них, а кроме того — недра, пространство над землей.

https://www.youtube.com/watch?v=OM7hh5RdFGo

В царской России понятие недвижимости было введено Петром I в связи с принятием Указа «О порядке наследования в движимых и недвижимых имуществах».

С приходом советской власти Гражданским кодексом РСФСР, введённым в действие 1 января 1923 года, право частной собственности на землю было отменено (ст. 21 ГК РСФСР). В примечании к ст. 21 было указано, что «с отменой частной собственности на землю деление имуществ на движимые и недвижимые упразднено».

В связи с проводимой политикой национализации эти понятия были заменены на термины «основные фонды» и «неосновные фонды», включающее в себя предметы производственного и непроизводственного назначения.

В современной России понятие «недвижимость» введено в оборот относительно недавно, а именно, начиная с 1991 года, когда была ликвидирована всеобщая государственная собственность на объекты недвижимости, и началась бесплатная передача гражданам предприятий и их имущества, жилья, находящегося ранее в государственной собственности, т.е. начался процесс приватизации.

Деление имущества на движимое и недвижимое характерно для всех современных правовых систем.

Примечательным является то, что разграничение недвижимого и движимого имущества в разных странах проводится неодинаково.

Подробнее

Например, во Франции к недвижимым вещам отнесена не только земля и связанные с ней строения, леса, урожай на корню, но и все предметы, помещенные на земельный участок для его обслуживания — сельскохозяйственные машины, орудия, и другие вещи, хотя и движимые по своей физической природе, но предназначенные для эксплуатации и обслуживания недвижимости в физическом смысле.

В Испании к недвижимому имуществу отнесены статуи и живопись, которые помещены на строениях в такой форме, которая может свидетельствовать о намерении крепко соединить данные объекты с недвижимостью.

Англосаксонская правовая система также предлагает достаточно специфическое содержание понятия «недвижимость», включающее в себя два вида недвижимого имущества — реальное (real property) и персональное (personal property). Такое деление связано с тем, что используются различные формы исковой защиты.

К реальному имуществу отнесена земля, а также объекты, которые имеют связь с ней – здания, урожай на корню, скот на ферме и т.д. Данные объекты защищаются с помощью предъявления реального (вещного) иска к ответчику. Персональным имуществом являются все остальные виды имуществ, в том числе деньги.

Кстати, в результате сокращения фразы real-estate agent образовано название профессии риелтор (realtor), которое широко применяется сегодня в нашей стране.

2. Понятие движимого и недвижимого имущества в российском праве

Как уже упоминалось ранее, в России понятие «недвижимость» (недвижимое имущество, недвижимые вещи) закреплено в Гражданском кодексе Российской Федерации, принятом Государственной Думой 21 октября 1994 года.

Определение недвижимой вещи (недвижимого имущества, недвижимости) дается в статье 130 ГК РФ. Исходя из положений данной нормы закона к недвижимым вещам (недвижимому имуществу, недвижимости) относятся:

- земельные участки;

- участки недр;

- здания;

- сооружения, в том числе линейные объекты (водо-, тепло- и газопроводы, линии электропередач);

- объекты незавершенного строительства;

- жилые и нежилые помещения;

- предназначенные для размещения транспортных средств части зданий или сооружений (машино-места), если границы таких помещений, частей зданий или сооружений описаны в установленном законодательством о государственном кадастровом учете порядке.

Законом к недвижимым вещам может быть отнесено и иное имущество, например, предприятие в целом как имущественный комплекс (ст. 132 ГК РФ).

Также к недвижимому имуществу отнесен единый недвижимый комплекс (ст. 133.1 ГК РФ).

Подробнее

ГК РФ относит к недвижимым вещам также, подлежащие государственной регистрации, воздушные и морские суда, суда внутреннего плавания.

https://www.youtube.com/watch?v=wpwIvTGQWlI

Юридическое признание указанного имущества в качестве недвижимого (хотя по своей физической сути оно является движимым), обусловлено тем, что оно является дорогостоящим и поэтому требует особого порядка регистрации, который предусмотрен для недвижимости.

Исходя из предложенных законом норм, для отнесения объекта к недвижимости следует руководствоваться наличием следующих характерных признаков:

- наличие крепкой связи с землёй;

- нахождение на поверхности земли или в земной коре;

- возведение для длительного периода эксплуатации;

- наличие индивидуальных материальных характеристик;

- невозможность перемещения без разрушения, существенно влияющего на стоимость и назначение объекта.

Из этого следует, что недвижимость — это всегда индивидуально-определенная вещь, то есть материальный объект, обладающий индивидуальными техническими и юридическими признаками.

Определение движимого имущества производится по принципу исключения, а именно: вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги, признаются движимым имуществом.

Основными объектами, относящимися к движимому имуществу, являются:

- деньги;

- ценные монеты;

- музейные экспонаты;

- некоторые виды оружия;

- автотранспорт;

- ценные бумаги, которые удостоверяют обязательственные права (векселя, чеки, сберегательные и депозитные сертификаты, выпускаемые государством облигации, сберегательные книжки на предъявителя, акции и т.д).

Видео:Движимое и недвижимое имущество | В чем разница?Скачать

Что относится к движимому имуществу по закону

]]>]]>

В законодательстве понятие «имущество» включает в себя две категории: недвижимое и движимое имущество. Что относится в ту или иную группу определяет статья 130 ГК РФ. Но если в ней дан перечень вещей, которые можно отнести к недвижимости, то с понятием движимого имущества нередко возникают спорные моменты.

Движимое имущество в 2021 году

Вышеуказанная норма ГК РФ говорит буквально следующее: движимое имущество – это то, что нельзя отнести к категории недвижимости. Значит, прежде всего, нужно определить, что российское законодательство относит к недвижимому имуществу. Пункт 1 статьи 130 ГК РФ дает следующий перечень недвижимых объектов:

Земельные участки, участки недр и все, прочно связанное с землей (то, что невозможно переместить без ущерба для него).

Здания, сооружения, помещения (как нежилые, так и жилые).

Объекты незавершенного строительства.

Части сооружений (зданий), на которых размещают средства транспорта (машиноместа), при условии, что их границы описаны в установленном порядке, согласно законодательству о кадастровом учете.

Суда (морские, воздушные и внутреннего плавания), которые подлежат государственной регистрации.

Прочие объекты, которые законодательными актами отнесены к недвижимым вещам (например, космические объекты).

Соответственно, к движимым вещам можно отнести все, что не перечислено в вышеприведенном списке. Об этом говорит пункт 2 статьи 130 ГК РФ, относя к движимому имуществу также деньги и ценные бумаги.

В большинстве случаев владелец не должен регистрировать свое движимое имущество. Наглядный пример вещи, относящейся к движимому имуществу и подлежащей регистрации – автомобиль.

Сделки с движимым имуществом также не требуют обязательной госрегистрации, за некоторым исключением (например, если вещь, являющаяся предметом сделки, ограничена в обороте).

Движимое имущество юридических лиц

Для чего необходимо определять, к какой из категорий нужно относить имущество? Можно выделить следующие причины:

Налогообложение. Недвижимое имущество компаний облагается налогом, а за некоторую часть движимого имущества его владелец не несет никакой налоговой нагрузки. Так, не облагается налогом движимое имущество организаций, учтенное в составе основных средств, и отнесенное к первой или второй группе амортизации (пп. 8 п. 4 ст. 374 НК РФ).

Юридические сделки. При купле, продаже, дарении и т.д. последовательность действий будет зависеть от того, с каким имуществом совершается сделка, с движимым или относящимся к категории недвижимости. Например, все сделки с недвижимостью оформляются только в письменном виде и должны быть зарегистрированы в установленном законом порядке.

Бухгалтерский учет на предприятии. Движимое имущество бюджетного учреждения отражается в учете на отдельных счетах, это же касается прочих хозяйствующих субъектов. От того, к какой группе будет отнесено имущество, будет зависеть организация его учета. Например, порядок начисления амортизации (ее отсутствие), отнесение имущества к основным или оборотным средствам и т.д.

В случае с физическими лицами все несколько проще – им необходимо знать, какое из имущества можно отнести к недвижимому и движимому, но подлежащему регистрации. Обладание прочими движимыми вещами, например, домашней утварью и бытовой техникой, не несет для них никаких налоговых последствий.

Отличительные признаки движимого и недвижимого имущества

Основными признаками недвижимости можно назвать следующие:

Постоянное местоположение, привязка к местности.

Невозможность изменить местоположение имущества без потери его качества или целостности.

Так, например, нельзя изменить местоположение земельного участка или увезти дом. Также нельзя считать движимыми различные коммуникации – водопровод, канализацию, встроенную систему кондиционирования и т.п.

https://www.youtube.com/watch?v=zVkuPq6EETM

Основным отличительным признаком движимых вещей является возможность перемещать их в пространстве без потери их основных качеств. К движимому имуществу относятся и одушевленные предметы имущества (домашние и сельскохозяйственные животные, птицы и т.п.).

Законодательство не содержит конкретный список вещей, которые можно отнести к движимому имуществу. В нормах ГК РФ приведен перечень недвижимых вещей, а все имущество, которое не входит в него можно отнести к движимому. Определять принадлежность имущества к той или иной категории необходимо для целей налогообложения и оформления сделок с ним.

💥 Видео

Линии электропередач это движимое или недвижимое имущество (из старых видео)Скачать

Проблема разграничения движимого и недвижимого имуществаСкачать

Понятие недвижимого имущества – Роман БевзенкоСкачать

Движимость или недвижимость – вот в чём вопрос!Скачать

Обзор семинара "Движимое/Недвижимое имущество. Особенности нотариальных сделок"Скачать

Квалификация движимого и недвижимого имущества / Qualification of movable and immovable propertyСкачать

Критерии движимого имущества / Criteria for movable propertyСкачать

ОЦЕНКА ДЛЯ РОСИМУЩЕСТВА || НЕДВИЖИМОСТЬ, ДВИЖИМОЕ ИМУЩЕСТВО И АКЦИИСкачать

Собственность. Право собственности. Имущество.Скачать

Уведомляем о залоге движимого имуществаСкачать

Оценка движимого имуществаСкачать

Участки недр как недвижимое имуществоСкачать

Новые правила раздела имущества после развода супругов по решениям судовСкачать

Движимое и недвижимое имущество. ЕГЭ по ОБЩЕСТВОЗНАНИЮ. #егэ #обществознание #учительСкачать

Завещание: что нужно знать и как правильно его оформить?Скачать

5.2. ВещиСкачать