Незаконная предпринимательская деятельность считается таковой, если лицо продает товары и услуги, преследует цель получить прибыль, но при этом не оформляет ИП, ООО либо лицензию, и налоги государству не платит. Такие действия преследуются в России по закону и могут наказываться штрафом от 500 до рублей, могут применяться принудительные работы до пяти лет или лишение свободы на срок до семи лет.

- Что понимается под словами «предпринимательская деятельность»?

- Какая предпринимательская деятельность незаконна?

- Имеют ли значение масштабы незаконной предпринимательской деятельности для налоговой инспекции?

- Кто и как может уличить в незаконной предпринимательской деятельности?

- Наказание за нелегальный бизнес в России

- Уголовный кодекс

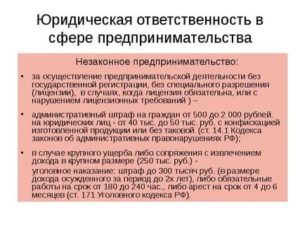

- Ответственность за незаконную предпринимательскую деятельность

- Что является незаконной предпринимательской деятельностью

- Наказание за незаконную предпринимательскую деятельность

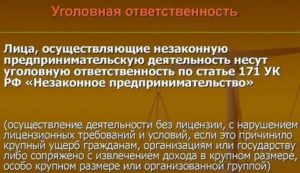

- Уголовная ответственность за незаконное предпринимательство

- За незаконную предпринимательскую деятельность штрафуют

- Законодательные нормы

- Что означает термин «незаконная»

- Виды наказаний

- Административная

- Налоговые штрафы за незаконное предпринимательство

- Уголовная

- Как избежать наказания

- Незаконное предпринимательство: виды и ответственность

- Предпринимательская деятельность согласно ГК РФ

- Виды незаконного предпринимательства

- Ответственность за незаконное предпринимательство

- Виды ответственности за незаконное предпринимательство: законодательство | Правоведус

- Кто может определить незаконное предпринимательство

- Виды наказаний за ведение незаконного предпринимательства

- Незаконное предпринимательство УК РФ

- Незаконное предпринимательство: налоговая ответственность

- Что будет за работу без ИП

- Как понять, что вы занимаетесь предпринимательством

- Что не считается предпринимательством

- Как вычисляют незаконных предпринимателей

- Что грозит незаконным предпринимателям

- Что делать

- 📹 Видео

Что понимается под словами «предпринимательская деятельность»?

Чтобы разобраться, какое именно предпринимательство в России является незаконным, стоит сначала понять, что законодательство подразумевает под самой предпринимательской деятельностью.

В Гражданском кодексе РФ (статья 2) содержится достаточно точное определение: «предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от использования имущества, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке». Стоит учесть, что систематической контролирующие органы могут посчитать работу на основании всего двух однотипных сделок в течение года. А наличие или отсутствие прибыли в данном случае роли не играет: главное, что действия лица направлены на ее получение, а получает он или нет – для налоговиков неважно.

Деятельность может классифицироваться, как предпринимательская, если ее субъект:

- самостоятельно действует от своего имени и в своих интересах, не иметь трудовых отношений, связанных с выполнением данной работы;

- рекламирует товары или услуги;

- демонстрирует образцы товаров потенциальным покупателям;

- получает расписки о передаче денежных средств;

- делает оптовые закупки;

- принимает оплату от покупателей за товары и услуги: и клиенты это подтверждают;

- ведет учет хозяйственных сделок;

- подписывает договор аренды коммерческого помещения;

- имеет регулярные деловые связи с контрагентами.

Все это означает, что назвать продажу старого светильника на распродаже предпринимательством нельзя, а вот сбыт самодельной бижутерии через интернет с использованием наложенного платежа – вполне возможно.

Какая предпринимательская деятельность незаконна?

Незаконной предпринимательство считается, когда его субъект не регистрируется в налоговых органах, не получает лицензии или разрешения на определенный вид работ (если это положено по закону), или грубо нарушает в процессе своей деятельности условия и требования этими разрешением или лицензией предписанными.

Пример незаконного ведения бизнеса – проведение медицинских процедур в учреждении или на дому без наличия соответствующей лицензии, дающей право на такую работу.

В подобных случаях существует реальная вероятность получить от налоговой инспекции взыскание – штраф. Он может быть дополнен другими санкциями за правонарушения сопутствующего характера – обман покупателей, торговлю контрафактной продукцией, использование товарных знаков, принадлежащих кому-то другому, без законных на то оснований.

Имеют ли значение масштабы незаконной предпринимательской деятельности для налоговой инспекции?

В России существует устоявшееся мнение, что если нелегальный доход сравнительно невелик, опасаться наказания не стоит. Это серьезное заблуждение, за которое можно поплатиться своими деньгами.

Согласно закону, ответственность полагается за любое незаконное предпринимательство, даже если его масштабы минимальны. При этом фискальным органам даже не нужно доказывать, что человек получил доход при продаже товара или услуги.

Хватит доказательств того, что его действия имели своей целью этот самый доход получить.

Например, если кто-то прорекламировал в газете свои услуги или купил оптовую партию товара, у налоговиков уже есть право предъявить ему претензии по поводу нелегального занятия бизнесом.

https://www.youtube.com/watch?v=2CV_Aphs7rI

Наказание может последовать, даже если товар или услуга так и не были проданы, а прибыль не была получена.

А вот на размер наказания масштабы незаконной предпринимательской деятельности влияют напрямую: чем выше нелегальный доход, тем тяжелее будет кара.

До определенной суммы дохода (250 000 рублей) закон предусматривает административную ответственность (штраф), после перехода этой границы – уголовную.

Кто и как может уличить в незаконной предпринимательской деятельности?

Правом предъявить претензии к предпринимателю в том, что он ведет нелегальный бизнес в России, и обратиться с соответствующим иском в суд закон наделяет полицию, налоговую инспекцию, антимонопольную службу, органы надзора за потребительским рынком, о чем говорится в статье 28.3 КоАП РФ. Это может сделать и прокурор, согласно статье 28.4 КоАП.

Чтобы начать проверку, достаточно письменного обращения от любого гражданина. К примеру, если кто-то заказал у портнихи костюм, но результатом остался недоволен, он может пожаловаться в налоговую инспекцию.

После того, как будут собраны доказательства ведения нелегального бизнеса, дело передается в суд, который может принять решение взыскать с виновника определенную денежную сумму – в размере неуплаченного НДФЛ плюс пени за просроченные платежи. Также полагается штраф. А при определенных условиях незаконный предприниматель может даже получить уголовный срок.

Привлечение к ответственности возможно в период до двух месяцев с того момента, как сотрудники уполномоченного ведомства составили протокол, например, по результатам проведения контрольной закупки у предпринимателя.

Наказание за нелегальный бизнес в России

Ответственность за незаконное предпринимательство в России предусматривается в трех вариантах – налоговая, административная и уголовная.

Налоговый кодекс отводит этой теме две статьи – 116 и 117. В 117-ой говорится, что

- если гражданин уклоняется от постановки на налоговый учет, он может быть оштрафован на сумму до 10% от полученного дохода (не меньше 20000 рублей);

- если незаконное предпринимательство длилось больше, чем 90 календарных дней, суд может оштрафовать на 20% от объема дохода (не меньше, чем на 40000 рублей).

Статья 116-я регламентирует нарушения, связанные с просрочкой срока постановки на учет в фискальной службе. Если он просрочен больше, чем на 90 календарный дней, сумма штрафа – 5 000 или 10 000 рублей.

Данное наказание может применяться при условии, что гражданин подал заявление на регистрацию ИП или ООО до того, как налоговики составили акт о проверке, однако это было сделано после того, как была получена его первая выручка.

Если же на момент проверки сотрудниками фискальных органов заявление на регистрацию еще не поступило, вступает в действие статья 117. В любом случае вопрос решается только в суде.

Кроме штрафа возможно доначисление налогов: придется заплатить НДФЛ или ЕНВД за период ведения незаконной предпринимательской деятельности и взносы в фонды. Налоговики также могут начислить пени за просрочку выплаты налогов, плюс штраф – 20% от суммы налогов и пени.

Административную ответственность регулирует Кодекс об Административных нарушениях РФ. В статье 14.1 части первой говорится о возможности наказания в виде штрафа от пятисот до двух тысяч рублей.

Привлекать или нет к административной ответственности физическое лицо, решает мировой судья. Такие полномочия ему даются статьей 23.1 КоАП РФ.

Уголовный кодекс

Уголовная ответственность за ведение нелегального бизнеса в нашей стране оговаривается в 171-ой статье УК РФ.

Если лицо занимается предпринимательством, не регистрируя ИП ООО или не получая лицензию (при условии необходимости таковой), и при этом было доказано, что полученный доход составил от 250 тысяч рублей или получен крупный ущерб государством, организацией или физическим лицом (размер такого дохода или ущерба определен примечаниями к статье 169 УК РФ) предусмотрены следующие санкции:

- сумма штрафа может достигать 300 тысяч рублей или заработной платы (другого дохода) виновника за два года;

- суд может привлечь нарушителя к исправительным работам, время которых может достигать 480 часов;

Видео:Предпринимательская деятельность гражданина (комментария к ст. 23 ГК РФ)Скачать

Ответственность за незаконную предпринимательскую деятельность

Едва ли не каждый взрослый человек хотя бы однажды в своей жизни что-нибудь продавал, однако никому не придёт в голову называть распродажу бабушкиной мебели предпринимательством.

Но что, если человек начинает целенаправленно искать по городу старую мебель, покупать её и сбывать новым владельцам? Такая деятельность уже несёт характер предпринимательской, а значит, нужно оформляться и платить налоги, чтобы не пришлось платить штраф за незаконную предпринимательскую деятельность.

Не стоит уповать на то, что в налоговых органах сквозь пальцы смотрят на нелегальный бизнес, если тот приносит сравнительно небольшие доходы.

Чтобы привлечь лицо к ответственности за незаконную предпринимательскую деятельность, даже доказательств получения дохода не потребуется.

Достаточно уличить его в том, что своими действиями он преследовал цель получения прибыли — к примеру, дал рекламу в газету или закупил оптом товар.

Что является незаконной предпринимательской деятельностью

Бытует мнение, что налоговые органы заинтересуются предпринимателем лишь в том случае, когда он заработает серьёзную сумму. На деле это не так.

Даже если человек время от времени рассылает самодельную бижутерию, получая оплату наложенным платежом, он должен быть готов к персональному вниманию со стороны налоговой. Понести наказание за незаконную предпринимательскую деятельность можно и с мизерным доходом.

От размера доходов зависит тяжесть наказания: по достижении некоторой суммы административная ответственность за незаконное предпринимательство перерастает в уголовную.

https://www.youtube.com/watch?v=JuQew2UAHYo

Чтобы понять, что является незаконной предпринимательской деятельностью, нужно разобраться с понятием “предпринимательская деятельность”. Гражданский кодекс трактует его как деятельность, которая направлена на систематическое получение прибыли. Теоретически двух однотипных сделок за год хватит, чтобы усмотреть в действиях лица такую направленность.

Среди признаков предпринимательской деятельности стоит выделить:

- показания клиентов — лиц, которые оплатили услуги или товары;

- реклама товаров и услуг;

- выставление товарных образцов;

- оптовые закупки;

- наличие расписок в получении денег;

- налаженные связи с контрагентами;

- заключение договоров аренды коммерческих площадей;

- учёт хозяйственных операций по сделкам.

Если для деятельности лица характерно что-то из вышеперечисленного, бесполезно упирать на отсутствие прибыли. Незаконное предпринимательство — это деятельность, которая на получение прибыли направлена, но не обязательно её приносит.

Те, кто сдаёт в аренду жильё, могут не регистрировать ИП: чтобы не нести ответственность за незаконное предпринимательство, нужно оформить с арендатором договор, вовремя подавать налоговую декларацию и платить НДФЛ. То же касается лиц, которые заключили разовую сделку по продаже на приличную сумму: подав декларацию, продавец избавит себя от разбирательств с налоговыми органами.

Если деятельность касается сферы услуг, а регистрировать ИП или ООО совсем не хочется, можно оказывать услуги на основании договоров гражданско-правового характера. Это не квалифицируется как незаконное предпринимательство, однако у такого сотрудничества есть очевидные недостатки:

- нельзя рекламировать свои услуги;

- налоговые органы могут посчитать такие деловые отношения трудовыми, что повлечет проблемы для заказчика услуг;

- при прочих равных условиях заказчик предпочтёт сотрудничать с ИП или компанией, поскольку ему это будет выгоднее.

Обратите внимание: с 2021 года лица, самостоятельно оказывающие услуги на территории Москвы, Московской и Калужской областей и Татарстана, могут легализовать свою деятельность в качестве самозанятых.

Чтобы заниматься бизнесом полноценно, стоит оформиться надлежащим образом. Сделать это очень легко с помощью нашего бесплатного сервиса подготовки документов: времени на саму процедуру уйдёт немного, а свидетельство о государственной регистрации выдадут в течение трех рабочих дней.

Если же продолжать вести незаконную предпринимательскую деятельность, последствия могут оказаться самыми неприятными — от штрафов вплоть до лишения свободы.

Наказание за незаконную предпринимательскую деятельность

За нелегальный бизнес несут налоговую, административную, уголовную ответственность.

Уличать в незаконной предпринимательской деятельности уполномочены сотрудники налоговой инспекции, полиции, прокуратуры, антимонопольных органов, органов надзора за потребительским рынком.

Поводом для проверки послужит сигнал от бдительных граждан: к примеру, клиент нелегального таксиста окажется недоволен сервисом и подаст жалобу.

Налоговики по суду добиваются от владельца нелегального бизнеса компенсации налогов, которые по вине последнего государство недополучило. Наказание для физического лица за незаконную предпринимательскую деятельность будет предполагать выплату НДФЛ на сумму доказанного дохода и пени за просрочку. Кроме того, за уклонение от налогов полагаются штрафы:

- 10 % суммы извлечённого от незаконной предпринимательской деятельности дохода, но минимум 20 тысяч рублей, составляет штраф для предпринимателя, который не подавал в ИФНС заявление на регистрацию собственного бизнеса;

- 20 % суммы дохода, но минимум 40 тысяч рублей, заплатит предприниматель, который ведёт нелегальный бизнес более 90 дней;

- На 5 тысяч рублей штрафуют предпринимателей за просрочку регистрации бизнеса. Это ситуация, когда физическим лицом поданы документы на регистрацию ИП или ООО, однако выявлен факт получения выручки ранее. Если оформление затянулось на срок более 90 дней, размер штрафа возрастает вдвое — 10 тысяч рублей.

Кодекс об административных правонарушениях РФ предусматривает штрафные санкции. За незаконное предпринимательство штраф в 2021 году составит минимум 500 рублей.

- Размер штрафа за незаконное предпринимательство без регистрации ИП или ООО — от 500 до 2000 рублей;

- Осуществление физическим лицом лицензируемых видов деятельности без лицензии влечёт за собой штраф от 2000 до 2500 рублей. Продукция и средства производства могут быть конфискованы.

Решение по делу о незаконном предпринимательстве выносит судья по месту жительства обвиняемого или месту осуществления деятельности. Дело рассматривают в течение двух месяцев с даты составления протокола о нарушении, в противном случае делу не дают ход.

Уголовная ответственность за незаконное предпринимательство

Если нелегальный бизнес нанёс ущерб государству или гражданам, предприниматель рискует понести уголовную ответственность за незаконное предпринимательство. Под статьи Уголовного кодекса подпадает извлечение незаконного дохода в крупном (1,5 млн рублей и более) или особо крупном размере (6 млн рублей и более). Обвинение по такого рода делам — задача полиции и прокуратуры.

https://www.youtube.com/watch?v=EYAiHest6_0

За незаконную предпринимательскую деятельность УК РФ предполагает следующие наказания:

- за причинение ущерба в крупном размере — штраф до 300 тысяч рублей или в размере заработка нарушителя за два года; Также наказанием для физического лица за незаконную предпринимательскую деятельность могут стать 180-240 часов обязательных работ или лишение свободы на срок 4-6 месяцев.

- за причинение ущерба в особо крупном размере — штраф до 500 тысяч рублей или в размере заработка нарушителя за три года; лишение свободы на срок до пяти лет вкупе со штрафом до 80 тысяч рублей или в размере шестимесячного дохода.

Штраф за незаконную предпринимательскую деятельность может дополниться санкциями за сопутствующие правонарушения: незаконное использование в бизнесе чужих товарных знаков, обман покупателя, торговля контрафактом.

Видео:Наказание за незаконное предпринимательство / Чем грозит незаконный бизнес?Скачать

За незаконную предпринимательскую деятельность штрафуют

Занятие предпринимательской деятельностью без регистрации ИП — это ведение бизнеса без постановки на учет в ФНС в качестве ИП или без получения лицензии, если она требуется. Является нарушением закона и наказывается административным и налоговым штрафом. Могут привлечь и к уголовной ответственности.

Если гражданин ведет бизнес, пусть самый маленький, без регистрации ИП или юрлица, ему грозит штраф за незаконную предпринимательскую деятельность, в 2021 году он применяется на основании статей КоАП РФ, УК РФ, НК РФ (расчет дополнительных налогов).

Законодательные нормы

В соответствии со ст. 23 ГК РФ, гражданин вправе заниматься предпринимательской деятельностью и без образования юрлица, но только после постановки на учет в ФНС в соответствующем качестве — индивидуального предпринимателя (ИП). В соответствии со ст.

2 ГК РФ, предпринимательство — это такое занятие, которое осуществляется на свой страх и риск для извлечения прибыли.

Предприниматель отвечает по своим долгам всем принадлежащим ему имуществом (за исключением вещей, на которые не обращается взыскание по ГПК РФ).

Привлечение к ответственности производится на основании норм соответствующих кодексов. Так, наказание за незаконную предпринимательскую деятельность в 2021 году производится по следующим статьям:

Что означает термин «незаконная»

По нормам законодательства, осуществление предпринимательской деятельности без регистрации ИП является незаконным и преследуется.

Что означает «незаконная»? Ответ на этот вопрос уже дан в перечислении норм, регулирующих предпринимательство: без постановки на учет в этом качестве в ФНС РФ.

Кроме того, незаконным является ведение бизнеса по группе занятий, для которых законодательством установлено обязательное получение специального разрешения — лицензии.

Для выявления фактов незаконного предпринимательства специалисты ФНС исследуют следующие признаки, которые косвенно на нее указывают (Постановление Пленума ВС РФ № 18 от 24.10.2006):

- показания контрагентов или клиентов, оплативших товары или услуги;

- осуществление рекламы, в том числе в виде образцов и объявлений в СМИ;

- осуществление оптовых закупок;

- налаживание связей и контактов с контрагентами и клиентами для ведения предпринимательства;

- наличие расписок или иных документов о реализации товаров и оказании услуг;

- ведение учета операций по сделкам;

- заключение договоров в хозяйственных целях.

Виды наказаний

По нормам действующего права, ответственность за незаконную предпринимательскую деятельность в 2021 году бывает административной, уголовной и налоговой.

Административная

По ст. 14.1 КоАП РФ штраф назначают в следующих размерах в зависимости от вида нарушения и его субъекта.

| Состав | Субъект | Штраф в рублях |

| Предпринимательство без постановки на учет в качестве ИП или юрлица | Физлица | От 500 до 2000 |

| Без лицензии, если ее получение является обязательным | Физлица | От 2000 до 2500 |

| —//— | Должностные лица | От 4000 до 5000 |

| —//— | Юрлица | От 40 000 до 50 000 |

Налоговые штрафы за незаконное предпринимательство

По ст. 116 НК РФ, ведение бизнеса без постановки на учет грозит штрафом в размере 10% от доходов, полученных в ходе предпринимательской деятельности, но не менее 40 000 рублей.

Уголовная

По ст. 171 УК РФ, штраф за нелегальную предпринимательскую деятельность, если ведение незаконного предпринимательства причинило ущерб в крупном размере гражданам, организациям или государству (либо получен доход в таком размере), назначают в следующих размерах:

| Нарушение, состав | Размер штрафа в рублях |

| Ведение бизнеса без постановки не учет | До 300 000 или доход за 2 года |

| Ведение бизнеса без лицензии | До 300 000 или доход за 2 года |

Кроме штрафа, суд вправе назначить обязательные работы или арест. Предельный размер штрафа увеличивается до 500 000 рублей или дохода за 3 года, если ущерб причинен особо крупный или преступление совершено организованной группой.

Как избежать наказания

Чтобы не наступила ответственность за предпринимательскую деятельность без регистрации ИП, своевременно встаньте на учет в налоговой. В соответствии с п. 70 ст. 217 НК РФ, допускается без регистрации ИП (и уплаты НДФЛ, но с подачей уведомления) вести следующие занятия:

- репетиторство;

- оказывать услуги няни;

- уборку квартир;

- уход за престарелыми;

- помощь с домашними делами.

Разрешено оказывать услуги по гражданско-правовым договорам, но без рекламы, и для партнеров, привлекающих исполнителей по договору ГПХ. Есть риск, что госорганы сочтут такое партнерство незаконным и признают, что заключен все-таки трудовой контракт. Также сдача имущества в аренду или единичная продажа его не являются предпринимательской деятельностью, но налог уплатить нужно.

https://www.youtube.com/watch?v=OVce2TUK04c

Есть еще один финансово выгодный способ «выйти из тени» для тех, кто ведет предпринимательскую деятельность: с 2021 года в 4 регионах, а с 2021 года еще в 9 регионах функционирует новый налоговый режим — налог на профессиональный доход, или так называемый режим самозанятых. Подробнее о постановке на учет в качестве самозанятого и принципах применения такого налогового режима читайте в статье «Как стать самозанятым».

Видео:⚖️ ОТВЕТСТВЕННОСТЬ ЗА НЕЗАКОННОЕ ПРЕДПРИНИМАТЕЛЬСТВО | Юрист PROСкачать

Незаконное предпринимательство: виды и ответственность

В данной статье мы рассмотрим виды незаконного предпринимательства, а также выясним, какая ответственность предусмотрена за эти преступления. Но для начала давайте разберёмся с нормативным актом, в котором сформулировано само понятие «предпринимательская деятельность».

Предпринимательская деятельность согласно ГК РФ

Итак, применительно к законодательству Российской Федерации, определение предпринимательской деятельности сформулировано в статье 2 пункте 1 Гражданского кодекса:

«Предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке».

В данном определении обратите внимание на следующие ключевые фразы:

- Самостоятельная деятельность.

- Систематическое получение прибыли.

- Лицами, зарегистрированными в установленном законом порядке.

Кстати, в предыдущей статье детально рассмотрены основные признаки предпринимательской деятельности. Всем, кто не успел её прочитать, рекомендую обязательно это сделать.

Виды незаконного предпринимательства

Незаконное предпринимательство бывает трёх видов:

- Без регистрации ИП или юридического лица. Любой бизнес должен быть зарегистрирован в установленном законом порядке. Однако некоторые предприниматели игнорируют этот шаг, чем и нарушают действующее законодательство. Например, Светлана оказывает парикмахерские услуги на дому у клиентов. У неё есть необходимое образование и опыт работы, но она не желает регистрироваться индивидуальным предпринимателем. Естественно, её деятельность квалифицируется, как незаконная. В случае поимки, ей грозят неприятности. Она знает об этом, а потому постоянно вздрагивает по ночам от звуков останавливающихся машин и пьёт успокоительное. А ведь могла бы зарегистрироваться и спать спокойно.Кстати, рекомендую ознакомиться с циклом статей о бизнесе без регистрации. Из них вы почерпнёте для себя много интересного, а также узнаете интересный способ, позволяющий ничего не нарушать и законно вести бизнес без регистрации.

- Без лицензий и необходимых разрешений. Для работы в некоторых сферах бизнеса недостаточно одной лишь регистрации. Речь идёт о лицензируемых видах деятельности. Лицензия выдаётся на определённый период времени, а также диктует предпринимателю условия работы. Запрещено заниматься без лицензии бизнесом, подлежащим лицензированию. Такое нарушение является незаконным предпринимательством.Кстати, несоблюдение условий, диктуемых лицензией, также ведёт к автоматическому зачислению предпринимателя в ряды «незаконников». Например, просроченная лицензия; ведение бизнеса за пределами территории, указанной в лицензии; нарушение правил маркировки товара и т.д.

- Прочая преступная деятельность. Часто обвинение в незаконном предпринимательстве предъявляют в совокупности с другими видами преступлений. Например, мошенничество, уклонение от уплаты налогов, незаконное использование чужой торговой марки и т.д.

Лучше всего отрезвляет предпринимателя, решившего заняться незаконной деятельностью, понимание наказания, которое ему грозит. Вот о нём мы сейчас и поговорим.

Ответственность за незаконное предпринимательство

За данное преступление предусмотрено три вида ответственности: административная, налоговая и уголовная. Предлагаю их детально рассмотреть.

- Административная ответственность регулируется главой 14 Кодекса РФ об административных правонарушениях (КоАП). В этой главе детально расписаны все нарушения в области предпринимательской деятельности, а также предусмотренные за это наказания в виде штрафов и конфискаций.

- Налоговая ответственность регулируется статьями 116 и 122 Налогового кодекса РФ. Статья 116 предусматривает различные штрафы за нарушение срока постановки на учет в налоговом органе, а статья 122 – за неуплату или неполную уплату налогов.

- Уголовная ответственность регулируется статьёй 171 Уголовного кодекса РФ. Под эту статью попадают преступления, причинившие ущерб гражданам, организациям и государству в крупных и особо крупных размерах. В зависимости от тяжести преступления, нарушителю могут присудить крупный штраф, обязательные или принудительные работы, арест и даже лишение свободы на длительный срок.

Я специально не стал указывать конкретные цифры. Дело в том, что законодательство постоянно меняется, а потому актуальную информацию лучше искать непосредственно в указанных нормативных актах.

Надеюсь, теперь никто не сомневается в том, что надо работать легально. И прежде всего, необходимо зарегистрировать своё дело. А вы знаете, какие бывают формы ведения бизнеса? Давайте их рассмотрим в следующей публикации.

⇧

Видео:Неосновательное обогащение. Как взыскать? Что нужно доказать? Проценты? Что необходимо учесть?Скачать

Виды ответственности за незаконное предпринимательство: законодательство | Правоведус

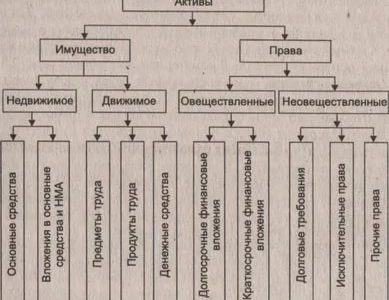

Ведение любой предпринимательской деятельности является особым видом гражданско-правовых отношений между физическими и юридическими лицами, регулирующимся федеральным законодательством. Под понятием предпринимательства понимаются:

- систематическая реализация товаров одного направления или систематическое предоставление одних и тех же услуг;

- регулярное получение прибыли от продажи товаров или услуг.

Отметим, что прибыль от ведения предпринимательской деятельности рассчитывается в денежном эквиваленте. Расчет натуральными продуктами не требует учета в уполномоченных органах.

Любая предпринимательская деятельность должна быть легализирована, то есть быть зарегистрированной в специализированных государственных органах и иметь лицензию, разрешающую вести данный вид бизнеса на территории РФ. Незаконное предпринимательство влечет за собой серьезные последствия, как преступление в сфере экономической деятельности. К видам незаконного предпринимательства относятся такие случаи, как:

- производство, хранение и реализация нелицензионной и не сертифицированной продукции (ст. 171.1 УК РФ);

- оказание платных услуг по ремонту крупной бытовой техники и электронного оборудования без регистрации деятельности в уполномоченных органах;

- предоставление платных медицинских, парикмахерских и ветеринарных услуг без имеющегося на то специального разрешения (лицензии;.

- регулярная сдача жилой недвижимости или транспортных средств в аренду без оплаты ежегодного налога на доходы физического лица по форме 3-НДФЛ;

- торговля продуктами и промышленными товарами на стихийных рынках;

- ведение предпринимательской деятельности, не соответствующей заявленной информации в государственных органах;

- подача индивидуальным предпринимателем или юр.лицом заведомо ложных сведений о себе в регистрационные органы.

Кто может определить незаконное предпринимательство

Обязанность по выявлению признаков ведения незаконной предпринимательской деятельности возложена на государственные уполномоченные органы:

- налоговая и торговая инспекция;

- антимонопольная служба;

- органы прокуратуры;

- комитет по охране и защите прав потребителей.

Нарушения в деятельности компаний и индивидуальных предпринимателей могут быть выявлены в ходе специально проведенных проверок. Наказания за правонарушения применяются по истечении 2-х месяцев с момента их обнаружения.

Наказание за ведение незаконной деятельности не может наступить по окончании двух месяцев после выявления нарушения, если данный факт не был оформлен документально и не доведен до суда.

Жалоба на незаконное предпринимательство, в частности, на отсутствие лицензии или официального свидетельства о государственной регистрации предпринимательской деятельности, может быть подана любым лицом в вышеназванные уполномоченные органы.

Виды наказаний за ведение незаконного предпринимательства

Незаконная предпринимательская деятельность влечет за собой три вида ответственности: административную, налоговую и уголовную. Остановимся более подробно на каждом из них.

https://www.youtube.com/watch?v=OLb6Wevc7cc

Российское законодательство, в частности КоАП РФ, предусматривает следующие меры наказания за незаконное ведение предпринимательской деятельности:

- за отсутствие регистрации своей деятельности в государственных органах в качестве ИП — штраф в размере от 500 до 2000 рублей;

- за ведение деятельности, требующей лицензирования, без оформления специального разрешения – штрафные санкции составляют:

- для физических лиц от 2000 до 2500 рублей с возможностью конфискации продукции и инструментов производства;

- для юридических лиц от 40 000 до 50000 рублей с конфискацией либо без таковой;

- для должностных лиц от 4000 до 5000 рублей с возможностью конфискации.

- за нарушение требований лицензии выносится штраф:

- для физических лиц от 1500 до 2500 рублей;

- для юридических лиц от 30 000 до 40 000 рублей;

- для должностных лиц от 3000 до 4000 рублей.

- за грубое неоднократное нарушение условий лицензии закон предусматривает приостановление предпринимательской деятельности сроком до 90 суток либо штраф в размере:

- для физических лиц – от 4000 до 8000 рублей;

- для юридических лиц – от 100 000 до 200 000 рублей;

- для должностных лиц – от 5000 до 10 000 рублей.

Факт незаконного предпринимательства выявляется в ходе проверочных мероприятий в виде контрольной закупки, осмотра помещения и др., по факту выявления нарушения органами государственного контроля составляется протокол.

Решение о привлечении к административной ответственности предпринимателей, осуществляющих незаконную деятельность, выносится мировым судьей по месту жительства лица, допустившего нарушение, или по месту ведения незаконного предпринимательства.

Дело об административном нарушении рассматривается в срок до 2-х месяцев с момента оформления протокола, в случае превышения названного срока, суд обязан вынести решение о прекращении производства.

Незаконное предпринимательство УК РФ

Уголовная ответственность за ведение незаконной предпринимательской деятельности является крайней мерой наказания, которая выносится в отношении лица, неоднократно нарушающего закон и порядок ведения своего бизнеса. В ряде основных случаев, которые предусматривают наказание на основании ст. 171 Уголовного кодекса:

- систематическое нарушение закона одним лицом;

- прибыль в особо крупных размерах, как результат ведения незаконной предпринимательской деятельности, либо полученная в результате ведения незарегистрированного бизнеса;

- существенный ущерб, нанесенный клиентам, организациям и государству, в ходе осуществления незаконного предпринимательства, выраженный в оплате товаров или услуг компании, которая не зарегистрирована в соответствующих органах или не имеет официального разрешения на осуществление определенного вида деятельности.

Прибыль от ведения незаконной предпринимательской деятельности в размере более 2 250 000 рублей является основанием для привлечения предпринимателя к уголовной ответственности.

УК РФ предусматривает следующие виды наказаний за осуществление незаконного предпринимательства:

- причинение ущерба в крупном размере (от 2 250 000 рублей): штраф до 300 тысяч рублей либо в размере, составляющем заработок нарушителя в течение 24 месяцев; выполнение обязательных работ на срок от 180 до 240 часов; лишение свободы сроком от 4-х до 6 месяцев.

- причинение ущерба в особо крупном размере (от 2 250 000 рублей до 9 млн. рублей) либо деяние, совершенное группой лиц: штраф в размере от 100 тысяч до 500 тысяч рублей; штраф в размере, равный доходу правонарушителя в течение 3-х лет; лишение свободы до 5 лет с выплатой штрафа до 80 тысяч рублей либо в размере, равному доходу осужденного в течение 6 месяцев.

Обязанность по выявлению факта нарушения и извлечения крупного дохода либо нанесения ущерба третьим лицам в особо крупном размере возложена на органы прокуратуры и полицию. Ответственность за незаконное предпринимательство возлагается полностью на руководителя организации-нарушителя. Уголовную ответственность в данном случае не несут:

- лица, заключившие с нелегальным предпринимателем трудовой договор на работу;

- собственник помещения, сдаваемого в аренду лицу, осуществляющему незаконную предпринимательскую деятельность.

Уголовный кодекс РФ предусматривает также и смягчающие обстоятельства, которые могут быть учтены при вынесении судебного решения: предоставленные положительные характеристики на виновного и факт первичного привлечения виновника к уголовной ответственности.

В случае, если незаконное предпринимательство сопровождается иными уголовно наказуемыми деяниями в сфере экономических преступлений (например, незаконное использование товарного знака, производство и реализация акцизных товаров или контрафактной продукции, и другие), меры уголовной ответственности назначаются в совокупности всех совершенных деяний.

Незаконное предпринимательство: налоговая ответственность

Кроме административной и уголовной ответственности, за ведение незаконной предпринимательской деятельности российское законодательство предусматривает также ответственность перед налоговыми органами. Так, в соответствии со ст. 116 НК РФ на предпринимателя могут быть наложены следующие штрафные санкции:

- штраф в размере 10 тысяч рублей – за несвоевременную регистрацию своей деятельности в налоговых органах;

- штраф в размере 10% от общей суммы дохода за весь период осуществления незаконной предпринимательской деятельности (но не менее 40 тысяч рублей) – за ведение своего бизнеса без регистрации в соответствующих органах.

Также, стоит отметить, что если предприниматель, осуществляющий свою деятельность незаконно, нарушает еще какие-либо правовые нормы, он будет нести ответственность в совокупности за все совершенные правонарушения.

К примеру, лицо, осуществляющее деятельность в области медицины, не получило соответствующее разрешение, и кроме того, нанимая на работу сотрудников, не обеспечило полную конфиденциальность их личных данных, допустив утечку информации сторонним лицам.

Подобные действия повлекут за собой совокупную ответственность за незаконное предпринимательство и нарушение законодательства об охране персональных данных.

Видео:Незаконное предпринимательство / Статья 171 УК РФСкачать

Что будет за работу без ИП

Тот, кто занимается бизнесом, обязан его зарегистрировать и платить налоги. Неважно, что вы делаете — шьёте футболки, печёте торты, делаете брови, ногти или шугаринг у себя дома. Если вы берёте деньги за товары, работы или услуги, вы занимаетесь предпринимательством.

Предпринимательство — это регулярная продажа товаров, работ или услуг ради прибыли (ст. 2 ГК РФ).Тот, кто занимается бизнесом без регистрации, становится незаконным предпринимателем (ст. 171 УК РФ).

Как понять, что вы занимаетесь предпринимательством

1. Работаете ради прибыли. Цель любого бизнеса — получение прибыли. Достаточно задать себе вопрос: «Я это делаю, чтобы заработать?» Если да, значит, вашу работу можно назвать предпринимательством. Важна цель, а не факт получения прибыли. Можно работать себе в убыток, но это не значит, что вы работаете не ради прибыли.

2. Регулярно берёте с клиентов деньги. В законе нет чётких критериев регулярности, поэтому окончательное решение о том, систематически вы работаете или нет, останется за налоговой или судом. Учтут частоту получения прибыли за какой-то период времени и размер этой прибыли. В некоторых случаях даже двух однотипных сделок за год хватит, чтобы найти в продажах систему.

3. Сами принимаете бизнес-решения. Например, вы сами решаете, печь торты самостоятельно или взять помощника. Или вы взяли в аренду швейную машинку и начали шить футболки на заказ. Если вы сами решаете, на чём и как зарабатывать, сами распоряжаетесь личным или арендованным оборудованием, вы — предприниматель.

4. Рискуете. Вы сознательно идёте на риск, ведь нельзя однозначно предвидеть, получите вы прибыль или останетесь в убытке. Например, вы продаёте китайские товары в социальных сетях. В любой момент поставщик может подвести — не пришлёт товары, за которые вы уже заплатили. В результате вы потеряете деньги и клиентов.

5. Устанавливаете цены или тарифы на свои товары, работы или услуги. Например, если вы делаете маникюр и у вас есть чёткие расценки: маникюр без покрытия — 1000 ₽, с покрытием — 2000 ₽, дизайн — от 100 ₽. Это признак предпринимательства. Всё разложено по полочкам и имеет свою цену.

6. Запускаете рекламу. Это говорит только об одном: вы настроены на систематическую прибыль от товаров, работ или услуг, которые рекламируете. Неважно, где и как вы это делаете: расклеиваете объявления на домах и остановках или публикуете в соцсетях. Главное — вы ищете клиентов.

7. Закупаете товары оптом. Если вы заказали партию модных чехлов для смартфонов, чтобы перепродать подороже, это один из признаков предпринимательства.

8. У вас есть постоянные клиенты. Например, вы решили попрактиковаться в новом увлечении — мужских стрижках. Сначала вы звали в модели своих друзей, потом за символическую плату пришли друзья друзей, а позже к вам стали возвращаться и те, и другие.

9. Арендуете офис или торговый зал. Если каждые выходные вы гуляете по лесу с камерой или делаете фото друзей на пикнике, это хобби. Но арендовать фотостудию и за деньги приглашать на съёмки людей стоит только после регистрации.

https://www.youtube.com/watch?v=R_ygtpJc25c

Если вы один или два раза что-то продали и заработали на этом, это ещё не значит, что вы предприниматель. Но если совпадут сразу несколько факторов, налоговая может прийти к вам с вопросами.

Настя, которая шьёт одежду у себя дома, работает ради прибыли, сама принимает решения, рискует, знает цены на изделия, регулярно берёт со своих постоянных клиенток деньги и закупает ткани оптом. Она — незаконный предприниматель.

Что не считается предпринимательством

Продажа своего имущества. Маша, которая разгружала гардероб и продавала личные вещи через Авито, ничего не нарушила. Она разово продаёт одежду, которая стала ей не нужна.

Если вы продаёте свой земельный участок, дом, квартиру, машину или одежду, из которой выросли ваши дети, вы не становитесь предпринимателем. Главное, чтобы это было ваше личное имущество, а не купленное специально для продажи.

Вам не нужно платить налоги и отчитываться перед госорганами.

Письма налоговой про сдачу в аренду:

своей квартиры

нежилого помещения

Сдача своей квартиры в аренду. Собственник может сдавать комнату, квартиру, дом, гараж или сарай в аренду другому человеку для личных целей. Вам не нужно регистрироваться как ИП, если вы сдаёте свою квартиру семейной паре или гараж автолюбителю, который будет держать там свою машину. Главное — не забыть заплатить НДФЛ 13% и раз в год заполнить декларацию.

Но если вы сдаёте квартиру или гараж для коммерческих целей, вы предприниматель. Например, вы сдаёте одну или несколько квартир подённо, на ночь, на несколько часов. Или компания снимает у вас несколько гаражей под служебные авто или помещение под офис, где она ведёт бизнес. Чтобы не иметь проблем с налоговой, вам нужно зарегистрироваться.

Выполнение разовой работы или поручения. Если вы иногда выполняете работы или оказываете услуги за деньги, необязательно регистрироваться как предприниматель.

Например, компания заказывает вам дизайн сайта или текст для брошюры. Чтобы не иметь проблем с налоговой, подпишите с заказчиком договор подряда или оказания услуг.

По договору он заплатит за вас все налоги и взносы и отчитается перед госорганами — вам не придётся делать это самостоятельно.

Как вычисляют незаконных предпринимателей

Неважно, какой у вас бизнес — продажа воздушных шаров в городском парке или изготовление домашних тортов на заказ, — вы рискуете попасть под пристальное внимание налоговой. Вот как вас могут вычислить:

1. Реклама в социальных сетях. Налоговики стали отслеживать соцсети, чтобы выявить тех, кто ведёт бизнес без регистрации. Так что фото торта, запущенное в таргет, может стать основанием для проверки — вас попросят явиться и дать пояснения.

2. Наводка покупателей. Часто нелегальных бизнесменов выявляют после жалоб. Например, на шум из квартиры-хостела, на невыданный чек или низкое качество торта. А показания покупателей, денежные расписки, акты передачи или договоры на оказание услуг станут доказательствами и для налоговиков, и для судов.

Контрольная закупка: как проходит и можно ли оспорить

3. Полицейский рейд. Сама налоговая не может заниматься розыском, зато они сотрудничают с полицией и прокуратурой, проводят совместные рейды и контрольные закупки. Подключаются и другие ведомства: Роспотребнадзор, антимонопольная служба, органы, которые заведуют лицензиями.

Про выездные налоговые проверки — в письме Минфина

4. Налоговая проверка. Налоговая может проверять всех, кто платит или должен платить хотя бы один налог. Они вправе приехать прямо к вам домой с выездной проверкой — проверить, нет ли у вас дома незаконной торговой точки или подпольного производства.

5. Профилактическая проверка. Роспотребнадзор инспектирует объекты общепита и торговые точки, чтобы выявить нарушения, например, санитарных правил, но иногда случайно вычисляют и незаконных предпринимателей.

Что грозит незаконным предпринимателям

Налоговая подаст на нарушителя в суд — только он может признать предпринимательство незаконным. Суд учтёт десяток факторов: как давно ведётся бизнес, сколько денег предприниматель успел заработать, нужна ли для бизнеса лицензия, работал один или с кем-то.

Незаконного предпринимателя могут оштрафовать, заставить заплатить налоги, отправить на принудительные paбoты и даже посадить.

| Нарушил сроки регистрации бизнеса | 10 000 ₽ | ст. 116 НК РФ |

| Получил доходы от незаконного бизнеса | 10% дохода, но не меньше 40 000 ₽ + неуплаченные налоги на весь доход и пени за их неуплату | ст. 116 НК РФ |

| Вёл бизнес без регистрации | 500–2 000 ₽ | ст. 14.1 КоАП РФ |

| Вёл бизнес без обязательной лицензии | Штраф 2 000–2 500 ₽ с конфискацией продукции и оборудования | ст.14.1 КоАП РФ |

| Получил от незаконного бизнеса доход от 1,5 млн рублей | Одно из наказаний: — штраф до 300 000 ₽ или сумма дохода до 2 лет; — обязательные работы до 480 часов; — арест до полугода | ст.171 УК РФ |

| Получил от незаконного бизнеса доход от 6 млн рублей или работал с напарниками | Одно из наказаний: — штраф 150 000–500 000 ₽ или доход до 1-3 лет; — принудительные работы до 5 лет; — срок до 5 лет + штраф до 80 000 ₽ или сумма дохода до полугода | ст.171 УК РФ |

| Нарушил сроки регистрации бизнеса |

| 10 000 ₽ |

| ст. 116 НК РФ |

| Получил доходы от незаконного бизнеса |

| 10% дохода, но не меньше 40 000 ₽ + неуплаченные налоги на весь доход и пени за их неуплату |

| ст. 116 НК РФ |

| Вёл бизнес без регистрации |

| 500–2 000 ₽ |

| ст. 14.1 КоАП РФ |

| Вёл бизнес без обязательной лицензии |

| Штраф 2 000–2 500 ₽ с конфискацией продукции и оборудования |

| ст.14.1 КоАП РФ |

| Получил от незаконного бизнеса доход от 1,5 млн рублей |

| Одно из наказаний: — штраф до 300 000 ₽ или сумма дохода до 2 лет; — обязательные работы до 480 часов; — арест до полугода |

| ст.171 УК РФ |

| Получил от незаконного бизнеса доход от 6 млн рублей или работал с напарниками |

| Одно из наказаний: — штраф 150 000–500 000 ₽ или доход до 1-3 лет; — принудительные работы до 5 лет; — срок до 5 лет + штраф до 80 000 ₽ или сумма дохода до полугода |

| ст.171 УК РФ |

Что делать

Если вы занимаетесь предпринимательством, у вас три пути:

1. Работать без регистрации, рисковать попасть на штрафы и постоянно бегать от налоговой.

2. Зарегистрироваться как ИП.

https://www.youtube.com/watch?v=YtdBeD0tIR8

Как зарегистрировать ИП

3. Стать самозанятым — зарегистрироваться плательщиком налога на профессиональный доход. Пока этот вариант доступен только тем, кто работает в Москве, Московской и Калужской областях или в Татарстане.

Как стать самозанятым

Тот, кто занимается бизнесом, обязан его зарегистрировать и платить налоги. За незаконное предпринимательство грозит штраф от 500 ₽ до 500 000 ₽, принудительные работы и даже тюрьма.

Девять признаков предпринимательства:

- Работаете ради прибыли.

- Регулярно берёте с клиентов деньги.

- Сами принимаете бизнес-решения.

- Рискуете.

- Устанавливаете тарифы и цены.

- Запускаете рекламу.

- Закупаете товары оптом.

- У вас есть постоянные клиенты.

- Арендуете офис или торговый зал.

Вот как вычисляют незаконных предпринимателей:

— по наводке покупателей, — по рекламе из социальных сетей, — во время полицейского рейда, — во время налоговой проверки,

— во время профилактической проверки.

Чтобы законно заниматься предпринимательством, зарегистрируйтесь как ИП или как самозанятый.

, пожалуйста, выделите фрагмент текста и нажмите 111 Ctrl+Enter.

15 октября 2021

📹 Видео

Навальная не приедет на речь Байдена. Удар рядом с кортежем Зеленского. Матвиенко о покаянии звездСкачать

Когда неосновательное обогащение можно не возвращатьСкачать

Как ФНС находит нелегальных предпринимателей. Деятельность без регистрации. Что будет?Скачать

👀 Незаконное предпринимательство. История женщины, которая попала на налоги и штрафыСкачать

Что такое ПРЕДПРИНИМАТЕЛЬская деятельность по ГК РФСкачать

Как поймать за незаконную предпринимательскую деятельностьСкачать

Взыскание неосновательного обогащенияСкачать

ПОЧЕМУ НЕЛЬЗЯ ПОЛУЧАТЬ ДЕНЬГИ НА КАРТУ БЕЗ ДОГОВОРА | НЕОСНОВАТЕЛЬНОЕ ОБОГАЩЕНИЕСкачать

Признаки предпринимательской деятельности | Штрафы за незаконную предпринимательскую деятельностьСкачать

Мошенничество с неосновательным обогащениемСкачать

Незаконное предпринимательство: признаки, последствия.Скачать

О процентах за пользование чужими денежными средствамиСкачать

21. Незаконное предпринимательство и незаконная банковская деятельностьСкачать

Арбитражное дело может стать уголовным/ Юридическая помощь / ГК РФ/ УК РФСкачать

Неосновательное обогащение. Оплата без договораСкачать