В статье мы разберемся, как рассчитать проценты по договору лизинга для юридических лиц. Узнаем, из чего складывается эффективная ставка и как определить среднее значение процента удорожания. Рассмотрим, как рассчитать проценты на калькуляторе и в таблице Excel.

- Из чего складывается переплата по лизингу

- Удорожание лизинга

- Процентная ставка по договору

- Эффективная ставка лизинга

- Как рассчитать платежи по лизингу на калькуляторе

- Можно ли оформить лизинг без процентов

- Лизинг оборудования для малого бизнеса в 2021 году — как правильно оформить и рассчитать ставки

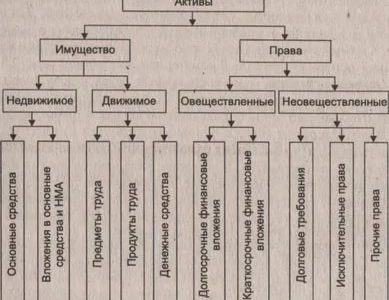

- Общие понятия

- Особенности лизинга б/у оборудования

- Как рассчитать ставки по лизингу в 2021 году

- Как оформить лизинг оборудования

- Где получить оборудование в лизинг

- Российский рынок лизинга по итогам 2021 года: комплексная оценка

- При участии:

- Расчет ставки по лизингу: как узнать реальный процент?

- Из чего состоит размер переплаты по лизингу

- Что такое процент удорожания?

- (Общая сумма платежей − Стоимость предмета лизинга) / Стоимость предмета лизинга×100%.

- (3,5−3,0)/3,0×100=16,6%.

- 16,6/2=8,4%.

- 16,6/100×1,2+1,2=1,4 млн рублей.

- Величина процентной ставки кредитования по лизинговому договору

- Средний годовой процент удорожания×1,65 / Доля кредита лизингодателя.

- Как получить более выгодные условия?

- Процентная ставка по лизингу авто

- Кто устанавливает размер

- Как рассчитать

- Какая процентная ставка по лизингу авто

- Что означает эффективная ставка и как она рассчитывается

- : Правда о лизинге — Как выбрать лизинговую компанию для заключения договора лизинга

- 📺 Видео

Из чего складывается переплата по лизингу

Лизинг — долгосрочная аренда имущества с последующим переходом его в собственность получателя. По своей сути лизинг мало чем отличается от ипотеки, при которой приобретаемая недвижимость выступает залогом сделки и остается в собственности банка до полного погашения задолженности.

Также прочитайте: ТОП-12 банков и условия кредита на покупку недвижимости для ИП и юридических лиц

Однако, в ипотеке заемщик знает такие параметры, как первоначальная стоимость имущества, сумма аванса и годовая процентная ставка. Но лизингодатели умалчивают о том, сколько процентов будет начислено на покупку.

Вместо этого они сообщают лишь размер ежемесячных (или ежеквартальных, еженедельных) платежей.

А значит, чтобы узнать процентную ставку по лизингу авто и сравнить ее с кредитом, придется сделать вычисления самостоятельно.

Также прочитайте: Лизинг или кредит: что лучше, плюсы и минусы, условия оформления

Платеж за лизинг состоит не только из стоимости автомобиля, но также из компенсационной оплаты (вознаграждения лизингодателя) и дополнительных платежей за вторичные услуги. Вместе эти позиции формируют ту самую переплату, которая отличает лизинг от простой покупки без посредников и рассрочки.

Экономисты вычисляют проценты по лизингу разными способами. В то время как одни рассчитывают ставку лизинга оборудования или техники по аналогии со ставкой по кредиту, другие обращают внимание на процент удорожания лизинга. Остается открытым вопрос, стоит ли включать в расчет аванс, первоначальный взнос и другие составляющие.

Разберемся, чем удорожание лизинга отличается от процентной ставки по договору, и какие расчеты лизингополучатель может произвести самостоятельно.

В качестве примера возьмем лизинг автомобиля со следующими показателями:

- Рыночная стоимость автомобиля — 1 500 000 руб.

- Аванс — 15% (225 000 руб.).

- Срок лизинг — 3 года.

- Итоговая стоимость лизинга — 1 900 000 руб.

Удорожание лизинга

Процент удорожания в лизинге — это отношение переплаты к первоначальной стоимости приобретаемого имущества. Он рассчитывается на весь срок договора или в среднем на год.

Снизить процент удорожания довольно просто. Для этого нужно всего лишь увеличить аванс или изменить график платежей. Поэтому при, казалось бы, низком годовом удорожании реальная стоимость кредита может оказаться в разы больше. Как посчитать удорожание, зная лишь рыночную стоимость покупки и общую стоимость лизинга?

Воспользуемся формулой:

(Общая сумма по договору — Сумма основного долга) / Сумма основного долга * 100%

Таким способом ведется расчет удорожания на всем сроке лизинга. Чтобы узнать средний процент в год, необходимо разделить полученное значение на количество лет. Нельзя забывать, что данный пример действителен лишь при схеме равномерного погашения долга. Если платежи со временем будут уменьшаться, то и процент удорожания будет изменяться вместе с ними.

В нашем примере процент удорожания будет равен: (1 900 000 — 1 500 000) / 1 500 000 * 100% = 26,7%. Мы задали срок лизинга 3 года, соответственно, среднегодовая величина будет равна 26,7%/3=8,9%.

Процентная ставка по договору

Ставка процентов по договору лизинга — более объективный показатель стоимости договора, нежели процент удорожания. На нее не влияют размер аванса и структура погашения. Более опытные экономисты, при покупке в лизинг авто для юр. лиц, стараются обращать внимание именно на то, какой процент будет начисляться по договору.

https://www.youtube.com/watch?v=f6zFVUIkubQ

Процентная ставка по договору — это начисления на остаток задолженности по стоимости приобретаемого имущества. По упрощенной модели для графика с равномерным погашением ставка рассчитывается так:

Среднегодовое удорожание * 1,65 / Доля кредита в стоимости имущества

Доля кредита — это часть стоимости оборудования, финансируемая лизинговой компанией. В нашем примере, где аванс составил 15%, лизингодатель предоставляет 100-15=85%. Значение для формулы будет равно 0,85.

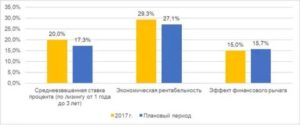

Если взять полученное нами ранее удорожание 8,9% в год, мы получим ставку кредитования: 8,9% * 1,65 / 0,85 = 17,3%. Неплохое значение по сравнению со средними ставками по лизингу в 2021 году.

Такая формула позволяет рассчитать ставку без глубокого анализа. Но при этом по ней можно судить о стоимости лизинга как разновидности кредита.

Эффективная ставка лизинга

Эффективная ставка по лизингу, как и по любому другому кредиту, является самым объективным показателем стоимости услуги. Она включает в себя абсолютно все платежи в рамках кредита: аванс, комиссии, страхование.

Понятие эффективной процентной ставки в лизинге дано Центробанком в положении №254.

Там же приведена сложная формула ее расчета. Рядовой лизингополучатель без экономической практики не сможет в уме посчитать ЭПЦ по лизингу, но если воспользоваться программой Excel, задача упростится.

В 2006 году Центробанк опубликовал разъяснение к своему положению, в котором официально призвал граждан использовать для расчетов Excel, а именно функцию ЧИСТВНДОХ. Чтобы использовать такой расчет, необходимо иметь таблицу с графиком платежей.

- Создаем или импортируем в Excel таблицу, где первый столбик — даты платежей, а второй — сумма, добавляем в начало новую строку. В первом столбике новой строки прописываем дату приобретения лизингодателем оборудования, а во втором — сумму финансирования со знаком минус. Например, в нашем случае это будет -1 275 000.

- Вызываем функцию ЧИСТВНДОХ. Она расположена в категории «Финансовые» меню «Формулы».

- В аргумент «Даты» захватываем значения первого столбика. В аргумент «Значения» — весь второй столбик. Количество строк в них должно совпадать.

Таким способом рассчитать средневзвешенную ставку можно всего за пару минут. Единственный недостаток метода в том, что необходимо иметь на руках точный график платежей со всеми датами и суммами.

Как рассчитать платежи по лизингу на калькуляторе

Рассчитать приблизительные ежемесячные платежи лизингополучатель может самостоятельно, еще до подачи заявки в лизинговую компанию. Это возможно благодаря онлайн-калькуляторам, которые лизингодатели размещают на своих официальных сайтах. Такой расчет стоимости машины в лизинг подходит для физических и юридических лиц.

Для работы с калькулятором потребуются следующие данные:

- Стоимость приобретаемой техники или оборудования.

- Размер аванса.

- Срок лизинга.

Многие калькуляторы выдают в итоге два значения (с вычетом НДС и без него) для юридических лиц, приобретающих в лизинг недвижимость или оборудование. Однако, в любом случае такие расчеты являются лишь приблизительными. Большая часть условий договора лизинга носит индивидуальный характер, а значит, и суммы могут быть изменены как в большую, так и в меньшую сторону.

Юридическим лицам, прежде чем купить авто в лизинг, рекомендуется не только самостоятельно посчитать платежи на калькуляторе, но и заказать подробный расчет от эксперта лизинговой компании.

Можно ли оформить лизинг без процентов

Купить автомобиль или оборудование в рассрочку без какой-либо переплаты — идиллия, для которой пока нет места в нашей реальности.

Лизинговые компании — это тоже представители бизнеса, они нацелены на прибыль, которая и складывается из переплаты лизингополучателей.

Компании всегда предлагают клиентам минимальный процент, они снижают его по максимуму. Во многом этому способствуют оптовые скидки от производителей.

https://www.youtube.com/watch?v=_y0JKAcE8tw

Чем дешевле лизингодатель закупит автомобиль или оборудование, тем ниже процент по лизингу он сможет предложить, но довести его до нуля не удастся никогда.

Погоня за лизингом без процентов, как охота на бесплатный сыр, может завести искателя в мышеловку. Обещание сказочных условий — верная примета мошенников.

Видео:ФЛ05. Стоимость лизинга - это не процент удорожания в годСкачать

Лизинг оборудования для малого бизнеса в 2021 году — как правильно оформить и рассчитать ставки

Евгений Маляр # Нюансы бизнеса

Ежемесячные выплаты по лизингу зависят от срока действия договора. Чем он дольше, тем больше растягивается платеж, но и кредитные услуги обойдутся дороже.

- Общие понятия

- Особенности лизинга б/у оборудования

- Как рассчитать ставки по лизингу в 2021 году

- Как оформить лизинг оборудования

- Где получить оборудование в лизинг

Одним из популярнейших способов приобретения основных средств в наши дни считается лизинг оборудования. Для малого бизнеса в 2021 году он обладает рядом преимуществ по сравнению с покупкой в кредит или обычной арендой. При этом у него есть свои особенности, которые необходимо учитывать при составлении договора.

Общие понятия

Лизинг в российской правовой документации также называется финансовой арендой. Ещё у этого понятия есть сходные черты с кредитованием и арендой. Понимание разницы между всеми тремя способами приобретения основных средств действительно кажется сложным. Тем не менее, она есть, и на ней есть смысл сконцентрировать внимание.

Первый признак существенного отличия — в судьбе предмета после окончания срока договора. Аренда однозначно предполагает возврат собственнику (арендодателю). После выплаты кредита объект принадлежит его владельцу.

Оборудование и станки, переданные в лизинг, часто переходят в собственность лизингополучателя, но не всегда. Дело в том, что существует оперативная (операционная) форма этой финансовой услуги, при которой изначально предусматривается возврат предмета.

Второй критерий, демонстрирующий сходства и различия — время действия договора. При лизинге и кредите он фиксируется конкретным сроком, по истечении которого отношения считаются завершенными. Аренда может длиться практически бесконечно (пределы законом не установлены) до тех пор, пока арендатор готов платить за пользование предметом.

Третий существенный отличительный признак лизинга касается приобретаемого объекта. Обычный арендатор выбирает его из того, что предлагает арендодатель. Лизингополучатель может указать конкретную марку и тип, заказать любое спецоборудование, и компания купит именно его. Кредит оформляется вообще по другим принципам — банк не занимается приобретением, а лишь выдает денежные средства.

Четвертое различие между обычной арендой и лизингом проявляется в субъекте «дателя». Арендодателем может выступать любое лицо, если оно является собственником предмета. Услугу лизинга оказывают специализированные компании (лизинговые).

Кроме перечисленных критериев есть и другие, но они не считаются абсолютными и действуют по принципу «может быть». Например, нормой признано получение в лизинг нового оборудования (в аренду может сдаваться даже неисправное, если арендатор на это согласен). Однако есть компании, предлагающие и бывшее в пользовании оборудование.

К главным отличиям лизинга от прочих форм приобретения основных средств относятся:

- возможность стать собственником после выплаты всей суммы лизингового платежа;

- специфическая система расчета регулярных выплат.

Последний фактор имеет смысл рассмотреть наиболее подробно.

Особенности лизинга б/у оборудования

Классическая форма лизинга подразумевает, что клиент сам выбирает нужный ему объект и его продавца.

Компания заключает договор купли-продажи и передает предмет финансовому арендатору, а тот в течение определенного срока выплачивает лизинговый платеж.

Общая сумма включает все расходы и издержки лизингодателя (собственно цену предмета, дополнительные траты на доставку, наладку, страхование, налоги и пр.) плюс его прибыль.

https://www.youtube.com/watch?v=FBNy7iWaoFI

При оперативном лизинге объект после завершения договора остается в собственности компании. Это оборудование пригодно для производственного использования и имеет значительный остаточный моторесурс. При этом существенная часть его начальной стоимости списана на амортизацию.

В совокупности эти свойства предмета придают ему привлекательность для следующих арендаторов, так как задают относительно низкую цену услуги. Однако в этом случае возникают дополнительные риски, выраженные главным образом в последствиях непредвиденного выхода из строя приобретаемых единиц оборудования и техники.

Исходя из этого сформировались правила лизинга б/у оборудования, согласно которым ограничивается возраст имущества. В зависимости от типа и ремонтопригодности, объекты не должны быть старше трех, пяти а в некоторых случаях десяти лет. Также эта финансовая операция характеризуется двумя дополнительными особенностями:

- Увеличенным первоначальным взносом. Для б/у техники он обычно составляет 15–20% суммарного лизингового платежа. Для сравнения — при лизинге нового оборудования он редко превышает 10%.

- Более коротким сроком действия договора лизинга, что требует относительно быстрого погашения суммы в процентном выражении за единицу времени (обычно — месяц).

Как рассчитать ставки по лизингу в 2021 году

Каждого будущего лизингополучателя в первую очередь интересует сумма, которую ему придется регулярно платить за пользование объектом и его конечный выкуп. Нужно ему это для оценки и сравнения. Ведь существуют и другие способы приобретения, включая кредит.

Правда, в данном случае имеет значение и фактор доступности. Получение кредита предполагает некоторые трудности, в том числе и процедурные. Взять оборудование в лизинг значительно проще.

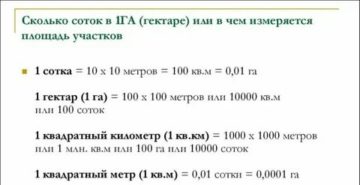

Расчет лизинга базируется на нескольких начальных параметрах. Во-первых, это форма расчетов. Она может быть денежной, натуральной или смешанной (комбинированной). В реальных российских условиях лизинговые компании предпочитают брать плату деньгами, делая редкие исключения для особо ликвидных продуктов.

Второй фактор, влияющий на размеры лизингового платежа — принятый на данном предприятии метод амортизации.

В идеале к моменту истечения срока финансовой аренды стоимость объекта должна максимально приблизиться к нулю или составлять выкупную цену (в зависимости от условий соглашения).

В свою очередь амортизация производится по одному из пяти сценариев: линейному, ускоренному, уменьшаемого остатка, кумулятивному и производственному.

Исходя из скорости списания стоимости объекта устанавливается график регулярных платежей. Он может быть аннуитетным (равными долями) или нелинейным. Под последним видом понимаются прогрессивный или регрессивный расчеты, при которых суммы погашения раз от разу увеличиваются или уменьшаются.

Практикуется также сезонная зависимости долговой нагрузки, учитывающая зависимость платежеспособности лизингополучателя от времени года (особенно в отношении сельхозпроизводителей).

Главный принцип, которым руководствуются лизинговые компании — безубыточность финансовой аренды на каждом этапе договора. Иными словами, если процесс погашения стоимости отстает от его амортизации, возникает ситуация, крайне неприятная для бухгалтерского и налогового учета.

Наконец, на размер удорожания непосредственно влияют средние ставки лизинга. На оборудование, переданное в финансовую аренду, действует определенная норма прибыли, запланированная предприятием.

Есть также такие понятия, как авансовый платеж и выкупная цена. В некоторых случаях стороны обходятся без какого-то из них или даже обоих сразу, но в общем виде формулы они присутствуют.

Ежемесячные выплаты зависят от срока действия договора. Чем он дольше, тем больше растягивается платеж, но и кредитные услуги обойдутся дороже.

Расчет общей суммы лизингового платежа производится следующим образом:

Где:П — сумма лизингового платежа;ЦП — цена, по которой лизинговая компания приобретает предмет у продавца;АП — сумма авансового платежа;ВЦ — выкупная цена предмета;СК — стоимость услуги кредитования приобретения предмета лизинга;ДУ — суммарные издержки на дополнительные услуги, сопутствующие предоставлению предмета в лизинг;КЛ — сумма комиссии, взимаемой лизингодателем за его услугу;

СтНДС — действующая ставка налога на добавленную стоимость.

https://www.youtube.com/watch?v=mT7yOopMipQ

Система регулярных платежей по лизингу предоставляется компаниями в виде таблиц, в которых указаны даты и суммы на каждый из месяцев действия договора. Проще всего выглядит такой документ при аннуитетном способе погашения: все платежи одинаковые и хронологически распределены равномерно.

Различают два других метода расчета по лизингу: прогрессивный и регрессивный. Оба они характеризуются изменением суммы платежей, то есть увеличением или уменьшением к моменту окончания действия договора.

Для примера будет рассмотрен наиболее часто применяемый регрессивный график.

Начальные условия:

- Сумма лизингового платежа — 11 млн руб.

- Начальный взнос — 3 млн руб.

- Выкупная цена — 2 млн руб.

- Срок договора лизинга — 12 месяцев.

Исходя из заданных величин рассчитывается общая сумма регулярных выплат. Она составляет 6 млн руб. (11 млн. — 3 млн. — 2 млн. = 6 млн.). Остается составить график платежей с указанием сумм:

| Июнь | 923 076,92 |

| Июль | 846 153,85 |

| Август | 769 230,77 |

| Сентябрь | 692 307,69 |

| Октябрь | 615 384,62 |

| Ноябрь | 538 461,54 |

| Декабрь | 461 538,46 |

| Январь | 384 615,38 |

| Февраль | 307 692,31 |

| Март | 230 769,23 |

| Апрель | 153 846,15 |

| Май | 76 923,08 |

| Всего | 6 000 000,00 |

Расчет графика платежей прогрессивным методом производится по тому же, но «перевернутому» принципу. Расчет производился исходя из арифметической суммы номеров месяцев (она составляет 78) без дополнительных коэффициентов ускорения.

Как оформить лизинг оборудования

Приобретение оборудования в лизинг по сравнению с кредитованием выглядит намного проще. Тем не менее, проверка финансовой отчетности предстоит и в этом случае.

Не следует удивляться, если лизинговая компания попросит предоставить следующие необходимые документы:

- Налоговые декларации по НДС за последние четыре отчетных периода.

- Форму 3-НДФЛ за последний прошедший отчетный период.

- Выписку ЕГРИП.

- Справку о постановке на учет в ФНС.

Возможно расширение списка (данные последнего аудита, банковская выписка и т. п.). Лизинг выгодно отличается от кредита отсутствием требований к залогу и поручительству.

Если проверка на надежность успешно преодолена, можно переходить непосредственно к делу:

- Выбирается подходящее оборудование нужной марки и модели с указанием важнейших отличительный черт.

- Подача заявки в лизинговую компанию. Это несложно — специалисты фирмы окажут необходимую помощь.

- Выбор оптимального графика лизинговых платежей. Сначала рассчитывается общая сумма с учетом всех издержек. Затем составляется календарный план. Не исключено сравнение с конкурентными предложениями. Вполне возможно, что другая компания может предоставить лучшие условия лизинга оборудования.

- Подписание лизингового договора лизинга с участием продавца оборудования.

- Перечисление авансового (первоначального) платежа на счет лизинговой компании. Как правило, на это отводится три дня.

- Передача оборудование по акту после проведения всех подготовительных мероприятий. Окончательное оформление, включающее страхование и регистрацию (если она необходима по закону).

Где получить оборудование в лизинг

Лизинговый рынок в России стремительно развивается. На нем постоянно появляются новые операторы, стремящиеся обойти конкурентов и предоставить наилучшие условия своим клиентам.

Как найти лизинговую компанию, сочетающую надежность с приемлемыми расценками? При выборе следует руководствуется несколькими важнейшими принципами.

Финансовая устойчивость. В большинстве случаев компании приобретают оборудование на заемные средства. Отсутствие проблем при покупке свидетельствует о хорошей репутации фирмы в глазах финансово-кредитный учреждений. Любые заминки и трудности можно трактовать как тревожные признаки.

https://www.youtube.com/watch?v=q4wpzFl6Acw

Следует помнить о том, что компании, не всегда педантично выполняющей собственные обязательства, грозит банкротство. В этом случае вся его собственность (включая данный предмет лизинга) будет отчуждена в пользу кредитора. Клиент окажется в проигрыше.

Специализация. Иногда узкая направленность деятельности хороша. Однако если клиент захочет сотрудничать с лизинговой компанией по широкому спектру оборудования, могут возникнуть осложнения. Опытные финансовые арендаторы отдают предпочтение универсальным фирмам.

Стоимость услуги. Дело не только в желании сэкономить, хотя и оно вполне закономерно. Имеет значение прозрачность деятельности. Декларируя низкую ставку, компания пытается привлечь клиентуру. Но если в ходе переговоров возникает необходимость в значительных дополнительных выплатах, это говорит, в лучшем случае, о недостаточном опыте менеджмента.

Длительность рассмотрения заявки. Обычно принятие решения о предоставлении оборудования в лизинг занимает от трех до пяти рабочих дней. «Тугодумие» воспринимается клиентами как проявление невысокой квалификации. Опытный лизингодатель в состоянии быстро оценивать своего перспективного финансового арендатора на предмет перспектив возможного сотрудничества.

По величине авансового платежа судить о лизинговой компании не следует. Первоначальный взнос чаще всего требуется и составляет 10–30% суммы общего платежа.

Видео:Расчет кредитов и лизингаСкачать

Российский рынок лизинга по итогам 2021 года: комплексная оценка

Это исследование сильно отличается от всего, что авторы готовили за последние двадцать лет.

Во-первых, нет прогноза.

В условиях, когда невозможно прогнозировать ни развитие пандемии, ни действия правительств разных стран по противодействию ей и по поддержке бизнеса, ни, тем более, реакцию экономики на эти условия (прогнозы мирового ВВП пересматриваются в широких пределах чуть ли не ежедневно) давать сколько-нибудь определённый прогноз российского лизинга — это просто авантюризм. Будет ли это просто спад на 20–30% в терминах нового бизнеса (пожалуй, сейчас это можно уже рассматривать как супероптимистический сценарий), сильный спад (–60% — как мы наблюдали в 2009) или очень сильный (до 80–90%), пока говорить не имеет смысла.

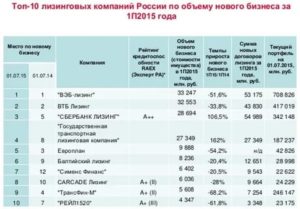

Во-вторых, анализ рынка на основе объёма нового бизнеса в настоящее время не вполне адекватно отражает ситуацию. Поэтому в исследовании применён комплексный рейтинг лизинговых компаний. Новый бизнес хорош в стабильных условиях, он улавливает малейшие тенденции, колебания конъюнктуры.

Этот показатель очень комфортен для компаний с высокой оборачиваемостью (например, в автолизинге соотношение нового бизнеса и портфеля составляет около единицы; по новому бизнесу они становятся сопоставимы с многократно более масштабными компаниями, занимающимися долгосрочным лизингом в инфраструктурных отраслях).

Именно эти компании сейчас в зоне максимального риска. Также показатель нового бизнеса очень выигрышен для начинающих компаний (у региональных лизинговых компаний, которые только разворачивают свою деятельность и имеют скромный лизинговый портфель показатель нового бизнеса может превышать портфель в десятки раз.

Ну и, наконец, достоверность расчёта нового бизнеса, как минимум, вызывает вопросы.

Использование для комплексного рейтинга помимо нового бизнеса таких более консервативных и инерционных показателей как лизинговый портфель, профинансированные средства и лизинговые платежи, собственные средства и уровень кредитного рейтинга в условиях турбулентной экономики, на наш взгляд, более адекватно отражает рыночные позиции и перспективы лизинговых компаний.

Как уже неоднократно отмечалось, рынок лизинга заблаговременно отражает общую экономическую ситуацию, изменения в нём происходят за 6–9 месяцев до того, как они отразятся на ВВП. Лизинг стал испытывать затруднения ещё в 2021 году, когда не было ни COVID 19, ни трений с ОПЕК+. То есть предкризисные условия сформировались независимо от них.

Рынок лизинга уже в 2021 году показал наихудший результат с 2021 года: объём нового бизнеса участников рейтинга вырос всего на 11% по сравнению с 17% годом ранее. Абсолютный прирост составил 141,5 млрд рублей.

Рост был обеспечен, главным образом, автолизингом, а также лизингом строительной и дорожно-строительной техники. Основным сдерживающим фактором стало сокращение сегмента лизинга железнодорожной техники и авиализинга (–43% и –51% к показателям 2021 года соответственно).

Слабая динамика корпоративных сегментов обусловила снижение концентрации рынка, а также сокращение доли государственных компаний в совокупном объёме нового бизнеса.

Темпы прироста лизингового рынка по итогам 2021 года снизились до 11%, а темпы прироста лизингового портфеля — до 16%.

Торможение рынка связано с сокращением важнейших сегментов транспортного лизинга — железнодорожной и авиационной техники. При этом ключевые розничные сегменты продолжили стабильный рост.

Так, новый бизнес в автолизинге вырос на 20%. Однако они не смогли оказать достаточную поддержку рынку.

Наибольшее абсолютное сокращение объёмов нового бизнеса по итогам 2021 года продемонстрировали сегменты авиализинга и лизинга железнодорожного транспорта — на 87 млрд рублей и 145 млрд рублей соответственно.

Основным фактором, повлиявшим на сжатие этих сегментов, стало насыщение рынка подвижного состава на фоне стагнации объёмов перевозок, а также значительное сокращения количества сделок с самолётами российского производства.

Наиболее высокие темпы роста показали сегменты лизинга морского и речного транспорта и оборудования для газо- и нефтедобычи (69% и 68% к уровню 2021 года соответственно).

Автолизинг остаётся основным драйвером роста рынка лизинга. На фоне торможения остальных транспортных сегментов лизинг легкового и грузового автотранспорта третий год растёт двузначными темпами: темпы прироста нового бизнеса в этих сегментах в 2021 году составили 25,6% и 15,2% соответственно.

Вместе с тем динамика роста нового бизнеса в сегменте грузового автолизинга снизилась по сравнению с показателем 2021 года (64%) и 2021 года (20%), тогда как темпы прироста лизинга легкового автотранспорта оставались стабильно высокими.

Эта тенденция отразилась и в росте доли лизинга легкового автотранспорта в совокупном объёме нового бизнеса в автолизинге по сравнению с 2021 годом на 5 процентных пунктов до 49%.

Торможение обусловило снижение концентрации и разгосударствление рынка.

Слабая динамика корпоративных сегментов, в первую очередь лизинга железнодорожного транспорта и авиализинга, обусловила снижение концентрации рынка, а также сокращение доли государственных компаний в совокупном объёме нового бизнеса.

Концентрация нового бизнеса на топ 10 участников рейтинга снизилась в 2021 году по сравнению с предыдущим годом с 73% до 71,4%.

В то же время доля государственных компаний в совокупном объёме нового бизнеса в 2021 году уменьшилась на 6 процентных пунктов — с 56,5% до 50,5%.

Доля оперативного лизинга в совокупном объёме нового бизнеса участников рейтинга снизилась до 7%. Это наименьший показатель за последние семь лет: средняя доля оперлизинга за указанный период составила 12%. Основная причина — продолжающееся второй год подряд сокращение сегмента авиализинга, в котором такого рода сделки играют ключевую роль.

RAEX (РАЭКС-Аналитика) проводит исследования рынка лизинга и составляет списки крупнейших лизинговых компаний по итогам каждого года, полугодия и девяти месяцев.

https://www.youtube.com/watch?v=37trxnooniA

В проекте «Лизинг в России» может принять участие любая лизинговая компания (или группа аффилированных компаний), зарегистрированная как юридическое лицо на территории РФ, осуществляющая деятельность по предоставлению оборудования и других объектов в финансовую аренду. Исследование проводится на основе анализа анкетных сведений, предоставленных лизингодателями — участниками исследования.

В исследовании мы не учитывали долю рынка, приходящуюся на компании, чья деятельность ориентирована исключительно на распределение ресурсов внутри холдингов с использованием возможностей налоговой оптимизации. Информация об этих компаниях обычно недоступна, а их деятельность находится вне тенденций, характерных для рыночных лизинговых компаний.

В составе лизинговых сделок мы считаем необходимым выделить оперативный лизинг. Под основными терминами, используемыми в обзоре, мы понимаем следующее:

Новый бизнес — это стоимость переданных клиентам предметов лизинга в течение рассматриваемого периода без НДС (соответствует методике Leaseurope: new business is the total value of assets provided during the period, excluding VAT and finance charges).

Сумма новых договоров лизинга — это вся сумма платежей по договорам лизинга, заключённым за рассматриваемый период, с учётом НДС.

При этом критерии учёта новых сделок для обоих показателей одинаковы — должно выполняться одно или оба условия: получен ненулевой аванс от клиента для осуществления сделки либо лизингодателем приобретён предмет лизинга для его передачи клиенту. В новые сделки оперативного лизинга (арендные сделки) входят сделки, по смыслу являющиеся оперативным лизингом, но юридически оформленные как договор аренды, по которым в рассматриваемый период получен первый арендный платёж.

Объём профинансированных средств — средства, потраченные лизинговой компанией в рассматриваемом периоде по текущим сделкам для их исполнения (закупка оборудования, получение лицензий, монтаж и прочие расходы лизингодателя).

Объём полученных платежей — это общая сумма платежей по договорам лизинга, перечисленных на расчётный счёт организации в течение периода.

Текущий портфель компании (объём лизинговых платежей к получению) — объём задолженности лизингополучателей перед лизингодателем по текущим сделкам (с отчётной даты до конца срока) за вычетом задолженности, просроченной более чем на два месяца.

Показатели объёма полученных лизинговых платежей и объёма текущего портфеля характеризуют эффективность деятельности компании в периодах, предшествующих исследуемому.

Все показатели по компаниям, кроме нового бизнеса, приведены с учётом НДС.

Для проверки правильности предоставляемых компаниями сведений используются процедуры сравнения запрашиваемых показателей с данными финансовой отчётности и результатами предыдущих периодов.

При обработке анкетные данные сопоставляются с показателями баланса, в результате чего выявляются компании с нехарактерными соотношениями, у которых запрашиваются уточнения и разъяснения.

Кроме этого сравнивается динамика развития компании за несколько временных периодов, что тоже демонстрирует нехарактерные сдвиги в объёмах деятельности. Также соотносятся показатели портфеля, нового бизнеса и полученных платежей.

Очевидно, что рост или падение объёмов деятельности в предыдущих периодах влечёт соответствующие изменения в денежных потоках (полученных платежах), которые также анализируются нами как критерий оценки достоверности предоставляемой информации.

В рамках этого исследования впервые был подготовлен комплексный рэнкинг лизинговых компаний. При расчёте рейтингового функционала использовались критерии (нормированные на интервал 0;1), характеризующие кредитное качество, новый бизнес, портфель и собственные средства:

- Уровень кредитного рейтинга — вес 20%

- Объём нового бизнеса (за 2021 и 2021 годы — показатели в соотношении 2 к 1) — вес 20%

- Сумма новых договоров лизинга (за 2021 и 2021 годы — показатели в соотношении 2 к 1) — вес 10%

- Платежи к получению (портфель) (на начало 2021 г. и 2021 г. — показатели в соотношении 2 к 1) — вес 30%

- Объём полученных лизинговых (в т. ч. арендных) платежей (за 2021 и 2021 годы — показатели в соотношении 2 к 1) — вес 7,5%

- Объём профинансированных средств (за 2021 и 2021 годы — показатели в соотношении 2 к 1) — вес 7,5%

- Собственные средства (на начало 2021 г. и 2021 г. — показатели в соотношении 2 к 1) — вес 5%.

Для определения влияния уровня кредитного рейтинга использовалось следующее сопоставление рейтинговых шкал различных рейтинговых агентств, рекомендованное Банком России (см., в частности, приказ от 20 сентября 2021 года № ОД 2201):

| Номер группы кредитного качества (*) | и кредитных рейтинговых агентств | ||||

| Standard & Poor's | Moody's Investors Service | Fitch Ratings | Эксперт РА | АКРА | |

| 1 | BBB− и выше | Baa3 и выше | BBB− и выше | ruAAA | AAA (RU) |

| 2 | BB+ | Ba1 | BB+ | ruAA+, ruAA | AA+ (RU), AA (RU) |

| 3 | BB | Ba2 | BB | ruAA-, ruA+ | AA− (RU), A+ (RU) |

| 4 | BB- | Ba3 | BB- | ruA, ruA− | A (RU), A-(RU) |

| 5 | B+ | B1 | B+ | ruBBB+, ruBBB | BBB+ (RU), BBB (RU) |

| 6 | B | B2 | B | ruBBB−, ruBB+ | BBB− (RU), BB+ (RU) |

| 7 | B− | B3 | B− | ruBB | BB(RU) |

| 8 | CCC — C | Caa — C | CCC — C | ruBB− и ниже | BB− (RU) и ниже |

| 9 | Нет рейтинга | Нет рейтинга | Нет рейтинга | Нет рейтинга | Нет рейтинга |

| 10 | D | D | D | ruD | D (RU) |

(*) согласно п. 2.3. раздела 2 приложения к приказу Банка России от 20.09.2021 № ОД-2201 «Об утверждении сценариев стресс-тестирования финансовой устойчивости негосударственных пенсионных фондов и отмене приказа Банка России от 25 марта 2021 года N ОД-655»

Мы благодарим за интервью и комментарии к исследованию ниженазванных спикеров: Татьяну Антипову, директора по стратегии и внешним коммуникациям АО «Росагролизинг»

Алексея Биушкина, генерального директора ООО «Эксперт-Лизинг»

При участии:

Видео:Проценты и ставки по лизингуСкачать

Расчет ставки по лизингу: как узнать реальный процент?

Приобретение чего-либо в лизинг всегда будет сопровождаться некоторой переплатой в сравнении с покупкой за собственные средства, поскольку ни одна лизинговая компания не будет предлагать помощь в финансировании покупки безвозмездно. Будущего лизингополучателя, который пытается оценить выгоду того или иного предложения, должны, прежде всего, интересовать размеры этой переплаты, которые можно выразить в процентах от общей стоимости объекта лизинга.

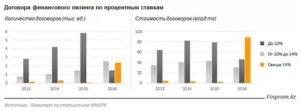

Сложность заключается в том, что в разных компаниях оперируют разными понятиями процента: где-то в документах или рекламных предложениях фигурирует так называемый процент удорожания, в других речь идет о величине процентной ставки кредитования по лизинговому договору, причем последняя может быть фиксированной (для аннуитетных, равных по своим размерам платежей) либо плавающей.

Из чего состоит размер переплаты по лизингу

Перед тем, как провести любые расчеты, важно зафиксировать тот момент, что в категорию переплат следует относить не только разницу между общей суммой платежей по лизингу и стоимостью предмета лизинга, но и все дополнительные платежи, которые может истребовать лизинговая компания либо принимающий платежи банк.

Что такое процент удорожания?

Под этим определением скрывается процент той самой переплаты, но его расчет всегда привязывается к определенному периоду, поэтому процент удорожания в месяц или год в отношении одной и той же лизинговой сделки будет сильно отличаться. Рассмотрим пример со следующими вводными данными:

- стоимость приобретаемого в лизинг промышленного станка (предмета лизинга) — 3 млн рублей;

- общая сумма вносимых лизингополучателем платежей — 3,5 млн рублей.

Чтобы посчитать процент удорожания за весь срок лизинга, необходимо применить следующую формулу:

(Общая сумма платежей − Стоимость предмета лизинга) / Стоимость предмета лизинга×100%.

В нашем случае процент составит:

(3,5−3,0)/3,0×100=16,6%.

Если срок лизинга — 2 года, то расчет годового процента удорожания будет следующим:

16,6/2=8,4%.

Чем больше срок лизинга, тем меньше годовой процент удорожания, но это справедливо только при условии, что мы точно знаем всю сумму переплаты.

https://www.youtube.com/watch?v=VNYbK63Izpg

Важно учесть и то, что в нашем примере не фигурирует понятие авансового платежа.

Если лизингодатель финансирует 60% стоимости покупки (1,8 млн рублей), тогда как остальную часть компенсирует клиент, то в формулу расчета процента удорожания придется добавить стоимость предмета лизинга, равную 3,0−1,8=1,2 млн рублей. Действуя от обратного и помня о том, что общий процент удорожания равен 16,6%, общая сумма платежей по лизинговому договору составит:

16,6/100×1,2+1,2=1,4 млн рублей.

Заметим, что в нашем примере при такой ставке процента удорожания гораздо выгоднее приобретать оборудование в лизинг с авансовым платежом, поскольку 3,5 млн рублей — это больше, нежели 1,4+1,2 млн рублей.

Вместе с тем такая существенная разница не должна пугать, поскольку в первом случае промышленный станок приобретается вовсе без первоначального взноса, т. е.

лизингополучатель получает возможность выплачивать платежи, пользуясь прибылью, которую ему приносить условно бесплатный станок.

Величина процентной ставки кредитования по лизинговому договору

Для расчета годовой процентной ставки кредитования по лизинговому договору лизингодатели используют разные формулы, которые могут учитывать неравномерность размеров вносимых платежей. Наиболее простой способ получить реальную цифру для аннуитетных платежей — воспользоваться следующей формулой:

Средний годовой процент удорожания×1,65 / Доля кредита лизингодателя.

Воспользуемся нашим примером и получим следующие вводные данные:

- средний годовой процент удорожания — 8,4%;

- доля кредита лизингодателя — 0,6 (или 60%).

Процентная годовая ставка кредитования составит:

Как получить более выгодные условия?

Лизинг часто сравнивают с кредитом, и такое сравнение отлично подходит при формулировании условий, которым должен соответствовать лизингополучатель, претендующий на смягчение финансовой нагрузки. Если вы планируете предложить лизингодателю снизить процент по ставке кредитования, просто предоставьте ему документы, которые демонстрируют устойчивое развитие вашей компании:

- вашу положительную кредитную историю;

- устойчивое финансовое положение вашей компании;

- рекомендации от других лизинговых компаний и т.п.

Видео:Европлан процентная ставка и лизинговые платежи в калькулятореСкачать

Процентная ставка по лизингу авто

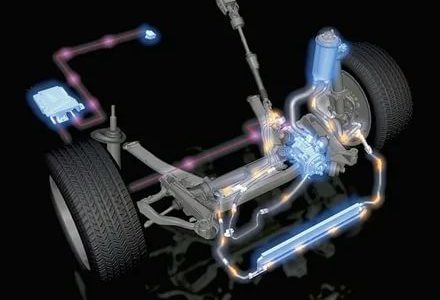

Лизинг позволяет получить автомобиль в аренду с правом выкупа. Эта услуга доступна физическим и юридическим лицам. Лизингодатель (тот, кто предоставляет транспортное средство), взимает определенную процентную ставку за использование машины.

Получается, что лизинг – это вид кредитования. Только платить придется несколько меньше, чем при обычном кредитовании.

При лизинге условия формируются из нескольких параметров – доступная сумма, срок и процентная ставка. И если с первыми двумя все более-менее понятно, то с процентами разобраться сложнее.

Ставка – это фактически доход кредитора за предоставление услуги. Конечно, банк работать бесплатно не будет, поэтому переплата есть всегда.

Для начала, рассмотрим кратко что такое лизинг. Это сделка между двумя лицами, подразумевающая финансирование покупки транспортного средства.

Схема выглядит так:

- Клиент выбирает транспортное средство, которое планируется купить в лизинг. Денежные средства предоставляются на новые и подержанные авто. Но чаще лизинговые компании работают только с дилерами производителей ТС, поэтому приобрести б/у технику намного сложнее.

- Клиент обращается к лизингодателю и подает заявку на получение необходимой денежной суммы.

- В случае одобрения составляется договор и вносится аванс. Он составляет от 10% до 80% стоимости автомобиля.

- Лизингодатель выкупает транспортное средство у продавца.

- Автомобиль передается во владение заемщику. Но в собственность не переоформляется.

- Заемщик пользуется автомобилем и вносит ежемесячные платежи, согласно графику.

- После погашения всей суммы долга (равна стоимости авто минус аванс плюс комиссионные сборы), автомобиль переходит в собственность лизингополучателя.

Основополагающим нормативным актом, регламентирующим процесс лизинга, является закон №164-ФЗ от 29.10.1998 г. В нем указаны основные положения формирования сделки между двумя участника.

https://www.youtube.com/watch?v=7Ky2RZy9jmk

Рекомендуется детально изучить этот закон, чтобы не дать банку обмануть себя. А также знать свои права и обязанности перед лизингодателем.

Право на получение платы за использование транспорта обговорено в пункте 1 статьи 28 этого закона. В нем сказано, что в сумму платежа за аренду авто входит не только основной платеж, но и доход владельца машины. Конкретно, какой процент можно начислять на сумму долга, не указано.

Этот момент обговаривается сторонами самостоятельно. В каждой лизинговой компании сформированы общие условия лизинга, на которые опираются при оформлении сделки.

Кто устанавливает размер

Размер процентной ставки по лизингу устанавливает лизингодатель. Как правило, процент формируется после рассмотрения документов лизингополучателя и с учетом нескольких параметров:

- размер авансового платежа;

- размер дохода;

- стоимость транспорта;

- срок лизинга.

По сути, формирование ставки по лизингу происходит таким же способом, как и при кредитовании. Лизингодатель оценивает собственные риски, учитывая платежеспособность потенциального клиента. По этой причине у разных заемщиков ставка может сильно отличаться.

Как правило, рассчитывать на сниженную ставку могут заемщики с положительной кредитной историей и те, кто хорошо зарекомендовал себя в банке, куда обращается за лизингом.

Благоприятным фактором становится высокий уровень дохода, возраст более 30 лет, отсутствие иждивенцев.

Но при оформлении лизинга понятие «процентная ставка» практически не используется. Чаще встречается термин «удорожание».

Удорожание – это отношение переплаченной суммы к сумме фактической стоимости автомобиля. Чтобы его рассчитать, нужно знать точный график платежей. И чем дольше производятся выплаты суммы долга, тем выше процент удорожания.

В банках могут применяться как процентные ставки, так и удорожание. В первом случае заемщику легче ориентироваться, поскольку этот термин знаком, да и размер его кажется меньше. Но фактически удорожание практически всегда выгоднее.

Как рассчитать

Если говорить конкретно о процентной ставке, то она озвучивается перед заключением договора. Как и при обычном кредите, банк делает предварительные расчеты, указывая размер ежегодной переплаты.

Что касается удорожания, то чтобы вычислить процент, нужно знать фактическую стоимость автомобиля, срок выплаты, размер первоначального взноса.

В некоторых случаях переплата равна нулю, если изначально дилер сделал скидку, равную проценту удорожания. Но такие сделки заключаются, как правило, на небольшой срок и с первоначальным взносом от 50%.

Рассчитать процентную ставку достаточно легко по формуле:

Х = ((ОС – РС)/РС) * 100%

| Х | процент удорожания |

| ОС | общая сумма к выплате по лизингу |

| РС | рыночная стоимость автомобиля |

Рассмотрим пример. Рыночная стоимость автомобиля равна 500 тыс. руб. Кредитный эксперт подсчитал, что за весь срок клиенту придется заплатить 1 млн. руб.

Получается: ((1 000 000 – 500 000)/500 000) * 100% = 100%. Это ставка удорожания за весь период действия договора лизинга. А поскольку выплачивать долг придется в течение 5 лет, то ставка составляет 20% годовых.

Чем быстрее будет погашен долг, тем меньше ставка по удорожанию. Поэтому выгодно вносить крупную сумму первоначального взноса и заключать сделку не на 10 лет, к примеру, а на 2-3 года.

Рассчитать фактическую ставку удорожания могут кредитные консультанты перед заключением сделки. Более того, этот параметр должен быть указан в договоре, как и общая сумма к выплате.

Какая процентная ставка по лизингу авто

Услуги лизинга предлагают специализированные лизинговые компании и банки. Сравним процентные ставки для сравнения.

Только стоит учитывать, что точный процент удорожания формируется на индивидуальных условиях и зависит от множества факторов:

| Компания | Процент удорожания | Какой транспорт можно купить |

| Альфа-Банк | от 4% | любой транспорт, спецтехника, оборудование |

| Локо-Банк | от 7% | любой вид ТС |

| ВТБ Лизинг | от 0% | любой транспорт, автобусы, спецтехника, оборудование, воздушные и морские суда |

| ВЭБ Лизинг | от 0% | все виды ТС, оборудование и спецтехника |

| Сбербанк Лизинг | от 0% | все виды ТС, оборудование и спецтехника |

Когда указан нулевой процент удорожания, то покупка транспорта осуществляется в компаниях-партнерах. В этом случае выбор транспорта будет слегка ограничен.

https://www.youtube.com/watch?v=LZTJP0cUHTM

Более того, такая акция не распространяется на подержанные виды автомобилей и актуальна для юридических лиц. Такая акция выгодна не всегда.

Во-первых, дилеры предлагают по акции только дорогостоящие модели, на которые снизился спрос. Делая скидку, они могут быстрее реализовать залежалый товар.

И важно не слепо кидаться подписывать документы, а тщательно проверить транспорт. Возможно, что у него есть существенные недостатки.

При выборе лизинговой компании нужно обращать внимание не только на процентную ставку, но и на сумму финансирования, если запланирована покупка дорогостоящего транспорта.

При обращении в крупные банки доступная сумма может быть не ограниченной, но размер авансового взноса составит не менее 20%.

Срок лизинга редко превышает 10 лет. Например, в Сбербанке можно оформить сделку только на 3 года, в Локо-Банке – 5 лет. А если процент удорожания равен нулю, то и вовсе сделка оформляется на 1-2 года.

Что означает эффективная ставка и как она рассчитывается

Эффективная процентная ставка – это фактическая ставка, рассчитываемая по сумме переплате.

Многие банк и лизинговые компании вводят клиентов в заблуждение, указывая только на процент удорожания. Например, называется ставка в 9%.

И это достаточно выгодно, если учитывать, что кредит обходится дороже. Но в итоге клиент платит больше, чем заявлено банком. Это и есть эффективная ставка.

Эффективная ставка включает в себя абсолютно все платежи, включая аванс, страхование, различные комиссионные сборы. Самостоятельно, даже на калькуляторе, рассчитать ее достаточно трудно.

Но все же можно воспользоваться руководством:

- Первым делом, нужно открыть документ EXCEL и создать таблицу.

- Первый столбец – дата платежей, второй – сумма. В первом столбце нужно указать дату покупки транспорта, а во втором – сумму финансирования со знаком «-».

- Вызывать функцию ЧИСТВНДОХ по команде: финансовые-формулы.

- В аргумент «дата» захватить значение первого столбца. В аргумент «значение» захватить весь второй столбец.

- Получить среднюю эффективную ставку.

Чтобы произвести расчет, нужно иметь при себе график платежей. Понадобятся даты внесения платежей и сумма.

Реальная сумма к оплате окажется больше, чем должна быть, если рассчитывать по ставке удорожания. Но в сфере кредитования это нормальное явление.

Например, если сумма долга составляет 1 000 000, процент – 10%, то общая сумма к выплате должна быть равна 1 100 000 руб. Но на практике она несколько больше.

По этой же причине для досрочного погашения долга точную сумму нужно уточнять в самом банке, а не ориентироваться на показатели в личном кабинете интернет-банкинга.

Процентная ставка по лизингу рассчитывается индивидуально, в зависимости от условий банка, уровня дохода заемщика, размера авансового платежа, срока лизинга и т.д.

Можно приобрести транспорт под 0%, если дилер предлагают скидку, равную сумме удорожания. Купить транспорт в лизинг можно в банке или специализированной лизинговой компании. Перед обращением стоит изучить условия кредиторов, чтобы выбрать наиболее подходящие.

: Правда о лизинге — Как выбрать лизинговую компанию для заключения договора лизинга

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

📺 Видео

КАК ЗАРАБОТАТЬ НА ЛИЗИНГЕ | Что такое лизинг? | Как оформить лизинг | Лизинг спецтехникиСкачать

Что такое лизинговое удорожание?Скачать

Плата за финансирование проценты [ЛИЗИНГ]Скачать

![Плата за финансирование проценты [ЛИЗИНГ]](https://i.ytimg.com/vi/_y0JKAcE8tw/0.jpg)

Что такое лизинг? Плюсы и минусы лизингаСкачать

От чего зависит платёж в лизинге?Скачать

Что такое ЛИЗИНГ, Минусы и Плюсы | Что брать: КРЕДИТ или ЛИЗИНГ?Скачать

Лизинг: как правильно рассчитывать ставки (Часть 2)Скачать

ФЛ04. Почему в лизинговом договоре не указывается настоящая стоимость лизинга?Скачать

Лизинг на авто для физлиц. В чем фишка и зачем это нужноСкачать

Лизинг: что это и как работает (Часть 1)Скачать

Выгоды лизинга: возмещение НДССкачать

Райффайзен Лизинг лизинговые платежи в калькуляторе и процентная ставка по кредиту в РайффайзенбанкСкачать

ДОСРОЧНОЕ РАСТОРЖЕНИЕ ДОГОВОРА ЛИЗИНГА [Лексториум - Андрей Егоров]Скачать

![ДОСРОЧНОЕ РАСТОРЖЕНИЕ ДОГОВОРА ЛИЗИНГА [Лексториум - Андрей Егоров]](https://i.ytimg.com/vi/34QL-0Yao60/0.jpg)

Как правильно выбирать лизинговый графикСкачать

Переуступка лизинга грузовых и легковых автомобилей | Договор цессияСкачать

Какая процентная ставка в РЕСО Лизинг?Скачать