08.02.2021

Пеня или, привычнее, пени – денежные средства, которые взыскиваются как штраф с плательщика за просрочку платежа в установленные законодательством сроки. Они могут взиматься по налогам и страховым взносам.

Их начисляют за каждый день, прошедший с даты, когда нужно было перечислить платеж, до дня погашения задолженности. Рассчитываются исходя из ставки рефинансирования.

В этой статье мы рассмотрим нюансы их учета и основные проводки по начислению и выплате пеней по налогам.

Пеня – это процентное соотношение 1/300 к ставке рефинансирования ЦБ РФ Плательщик перечисляет суммы пеней в добровольном или принудительном порядке (без согласия плательщика деньги списывают с его расчетного счета), одновременно или после погашения задолженности по налогам или страховым сборам.

- Учет штрафов по налогам в бухучете

- Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

- Проводки по начислению пени по страховым взносам

- Начисление пени по налогам бухгалтерские проводки

- Начисление пени: проводки

- Понятие штрафных санкций

- Учет неустойки к получению по договорам

- Учет неустойки к уплате по договорным обязательствам

- Штрафные санкции по налогам и взносам

- Похожие публикации

- Отражение штрафов в бухгалтерском и налоговом учете

- Как отразить пени в бухгалтерском учете проводки

- Что такое неустойка как объект бухгалтерского учета?

- Отражение в бухгалтерском учете санкций по договорам с контрагентами

- Как отражаются в учете уплаченные штрафы (пени) обязанной стороной договора?

- Учет пеней в бухгалтерском учете

- Виды существующих штрафных санкций

- Неустойка и НДС: начислять ли налог?

- Проводки штрафы по кредитному договору

- Договор займа: составляем правильно

- Правила бухучета штрафов по налогам и договорам

- Неустойка по договору поставки

- Пени за просрочку кредита проводки 2021 год

- Учет пеней в бухгалтерском учете

- Пени по договорам

- Пени за просрочку по кредиту бухучет

- Пени по налогам: бухгалтерские проводки

- Учет штрафов по налогам

- Как отразить в учете пени по налогу

- 💡 Видео

Учет штрафов по налогам в бухучете

При отражении пени в учете возникает вопрос, можно ли учесть их в составе расходов. Ведь, по сути, при перечислении этих сумм организация несет затраты.

Согласно ПБУ 10/99 они признаются прочими расходами в бухгалтерском учете и отражаются по дебету счета 99 «Прибыли и убытки» и кредиту счетов 68 и 69. В налоговом учете эти расходы не могут быть признаны.

Другими словами, эти штрафы не уменьшают налогооблагаемую прибыль фирмы.

Мнение о том, что суммы перечисленных пеней нужно отражать по дебету счета 91 «Прочие расходы» и кредиту 68 и 69, получило широкое распространение в бухгалтерской практике. Если учитывать пени именно по этому счету, возникает постоянное налоговое обязательство (ПНО), что усложняет учет.

Основным аргументом для отражения пени по 91 счету является определение санкций в Налоговом Кодексе, в котором фигурирует понятие «штраф». А на 99 счете можно отразить именно налоговые санкции. В отчетности по налогу на прибыль такие суммы объединяют в одну категорию.

Еще одно «за» в пользу учета пеней на 99 счете – достоверность отчетности. Если сумма попадает на 91, происходит занижение налогооблагаемой базы прибыли, так как прочие расходы учитываются в затратах.

В то же время суммы санкций на 99 счете не формируют расходы. Это не противоречит основной задаче бухгалтерского учета – представление безусловной и подлинной информации о финансовых показателях организации.

Проводки по начислению и уплаты пени по налогам: на прибыль, НДС, НДФЛ

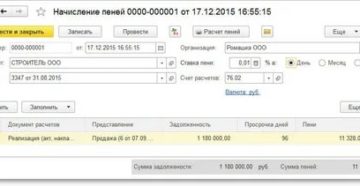

Как говорилось выше, пени не должны уменьшать налог на прибыль. Поэтому лучше использовать проводку Д99 «Налоговые санкции» К 68.4 «Налог на прибыль». Если же организацией принято решение учитывать их на 91 счете, проводка будет выглядеть: Д91 «Прочие расходы» К 68.4.

«Альфа» не перечислила вовремя налог на прибыль в размере 78540 руб.. Срок уплаты был 28 апреля. Фирма погасила свою задолженность 20 мая. Вместе с налогом были перечислены штрафа. Ставка рефинансирования 8,25%.

- Расчет:

- 78540 х (1/300 х 8,25%) х 22 = 475,17 руб.

- Проводки по штрафам:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 99.06 | 68.04.1 | Начислены пени по налогу на прибыль | 475,17 | Бухгалтерская справка |

| 68.04.1 | 51 | Штраф перечислен в бюджет | 475,17 | Платежное поручение |

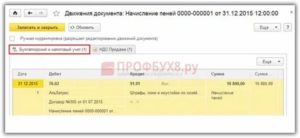

Если учитывать пени на 91 счете нужно будет отразить ПНО в размере 95,03 руб. (475,17 х 20%), проводки по начислению и выплате налоговых штрафов будут выглядеть так:

| Дт | Кт | Описание проводки | Сумма проводки | Документ-основание |

| 91.02 | 68.04.1 | Начислены пени по налогу на прибыль | 475,17 | Бухгалтерская справка |

| 99 | 68.04.1 | Отражено ПНО | 95,03 | Бухгалтерская справка |

| 68.04.1 | 51 | Уплачено в бюджет | 475,17 | Платежное поручение |

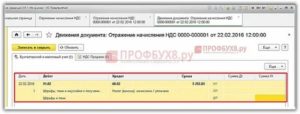

Для НДС, НДФЛ и прочих налогов проводки будут идентичны. Меняться будет только субсчет по 68 счету. Для НДС – это 68.2, для НДФЛ – 68.1. Способ расчета пени для всех налогов идентичен.

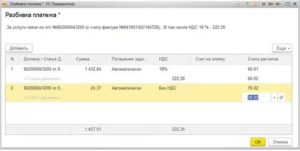

Проводки по начислению пени по страховым взносам

«Альфа» перечислила страховые взносы в Пенсионный фонд по пенсионному обеспечению за апрель в сумме 39847 руб. 10 июня.

- Пени составят:

- 39847 х (1/300 х 8,25%) х 25 = 273,95

- При учете штрафа на 99 счете:

- При учете на 91 счете ПНО равно 54,79 (273,95 х 20%):

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 91.02 | 69.02 | Начислены пени по страховым взносам по пенсионному обеспечению | 273,95 | Бухгалтерская справка |

| 99 | 68.04.1 | Отражено ПНО | 54,79 | Бухгалтерская справка |

| 69.02 | 51 | Пени перечислены в бюджет | 273,95 | Платежное поручение |

Начисление пени по налогам бухгалтерские проводки

Согласно действующему налоговому законодательству, под пенями понимаются платежи, которые учреждение должно погасить в качестве обеспечения в случае наступления просрочки уплаты по своим обязательствам (п. 1 ст. 72 НК РФ). Такая неустойка начисляется, если организация нарушила срок оплаты налогового (в том числе и авансового) платежа, взноса, сбора (п. 1 ст. 75 НК РФ).

Начислены пени (проводка далее в статье) могут быть за каждый календарный день просроченного платежа. Моментом начала считается день, следующий за законодательно установленным сроком перечисления.

https://www.youtube.com/watch?v=XGaiORZGqTs

Расчет ведется за весь период просрочки, включая дату погашения.

Неустойки также могут образоваться и за нарушенный порядок оплаты за поставленный товар, выполненные работы или оказанные услуги, предусмотренный договорными отношениями.

Бухгалтерский и налоговый учеты штрафных санкций определяются каждой организацией самостоятельно и прописываются в учетной политике (п. 7 ПБУ 1/2008). Бухучет неустойки, образовавшейся в результате просрочки налоговых платежей, ведется в составе счета 99 «Прибыли и убытки» в связи с тем, что такие санкции не имеют прямого отношения к производству товаров, работ или услуг.

Не стоит забывать, что при расчете налога на прибыль суммы начисленных неустоек и штрафов учреждение учитывать не вправе (п. 2 ст. 270 НК РФ).

Взыскания также можно проводить и по счету 91. Однако при бухучете через счет 91 «Прочие доходы и расходы» у предприятия будут возникать налоговые обязательства, так как такие расходы не принимаются для налогообложения (п. 4, 7 ПБУ 18/02).

Договорные неустойки отражаются на счете 91 «Прочие доходы и расходы» (п. 7 ПБУ 9/99, п. 11 ПБУ 10/99). Если взыскание начисляется, то бухгалтерская запись будет учтена в составе прочих доходов. Если уплачивается, то задействуется расходная часть.

Начисление пени: проводки

- Дт 91.2 Кт 68

- Дт 68 Кт 51

- Пени по НДС (проводки).

- Перечисление суммы взыскания в бюджет.

- Пени за просрочку платежа по договору (проводки).

Взыскания, образовавшиеся по налогам и сборам (на усмотрение организации, наиболее приемлемый вариант закрепляется в учетной политике).

Дт 99 Кт 68.12Санкции при УСН.Дт 99 Кт 69Начисление пени по взносам (бухгалтерские проводки).

Дт 91.

2 Кт 76.2

Понятие штрафных санкций

Правовое понятие «пени» установлено в параграфе 2 главы 23 ГК РФ . Согласно статье 330 , неустойка — это денежная сумма, которую должник обязан уплатить при ненадлежащем исполнении своих обязательств.

Такие платежи могут быть:

- установлены законодательным актом;

- прописаны в договоре.

Условие о начислении неустойки за ненадлежащее исполнение каких-либо обязательств должно быть установлено в письменной форме в обязательном порядке. Исключение составляют лишь законодательно установленные штрафные санкции (по налогам и сборам).

Учет неустойки к получению по договорам

Стороны договора могут установить любые санкции за ненадлежащее исполнение его условий, согласовав их между собой.

Если это условие прописано в договоре, то для получения штрафных санкций с контрагента за ненадлежащее исполнение условий договора необходимо выставить ему требование об уплате пени.

Если контрагент признает долг и перечисляет запрашиваемую сумму неустойки, то их необходимо отразить в прочих доходах на дату признания.

Нередки ситуации, когда покупатель или поставщик, не исполнившие свои обязательства, не согласны уплачивать сумму неустойки. В этом случае можно обратиться в суд о взыскании. И отразить их в доходах будет необходимо на дату вынесения решения суда о взыскании.

Пени за просрочку платежа по договору, проводки:

ОперацияДебетКредитПризнана неустойка контрагентом или вынесено решение суда о взыскании7691-1Поступила оплата от контрагента51

76

В налоговом учете неустойка признается в составе внереализационных расходов в аналогичном порядке (п. 3 ст. 250 НК РФ ).

Учет неустойки к уплате по договорным обязательствам

У плательщика неустойки за ненадлежащее исполнение договорных обязательств, в том числе пени по договору лизинга, проводки будут зеркальными. Отразить штрафные санкции в составе прочих расходов необходимо на ту дату, на которую:

- либо вы добровольно признали свою обязанность по их уплате;

- либо вступило в силу решение суда об их взыскании.

По судебному решению платеж может быть взыскан с должника принудительно через службу судебных приставов.

https://www.youtube.com/watch?v=RJ5qMKsn-c0

Начисление пени, проводки у плательщика:

ОперацияДебетКредитПризнаны санкции, подлежащие выплате91-276Перечислена неустойка получателю76

51

В налоговом учете санкции учитываются в составе внереализационных расходов в соответствии с пп. 13 п. 1 ст. 265 НК РФ .

[3]

Штрафные санкции по налогам и взносам

Штрафные санкции по таким платежам могут быть начислены:

- налогоплательщиком добровольно при самостоятельном обнаружении недоимки;

- налоговым органом при обнаружении несвоевременной уплаты налога или взноса;

- при доначислении налоговым органом по результатам камеральной или выездной проверки.

Санкция рассчитывается исходя из 1/300 ставки рефинансирования за первые 30 дней просрочки и 1/150 — за последующие (п. 4 ст. 75 НК РФ).

Если штрафные платежи начисляются компанией самостоятельно, то отразить их необходимо на дату расчета и уплаты в бюджет. При начислении по результатам проверки отразить их следует на дату вступления в силу решения по проверке.

Учет расчетов с бюджетом по налогам организуется, в соответствии с планом счетов, на счете 68. Если производится начисление пени по взносам, бухгалтерские проводки отражаются на счете 69. Для удобства контроля за начислением и уплатой неустоек по налоговым платежам следует организовать их аналитический учет в разрезе соответствующих налогов.

Например, при начислении пени по НДС проводки необходимо отразить на субсчете счета 68, открытого для учета начисления этого налога.

Читайте так же: Средняя зарплата

Налоги и взносы: начислены пени, проводка:

ОперацияДебетКредитНачислены пени:по налогам и сборам9968по страховым взносам9969Санкции за несвоевременную уплату перечислены в бюджет68, 69

51

В налоговом учете начисленные неустойки по несвоевременному перечислению налоговых платежей в расходах не признаются (п. 2 ст. 270 НК РФ ).

Налоговые органы имеют право на взыскание любых налоговых платежей, в том числе и штрафных, без судебного решения. В этом случае налогоплательщику в начале выставляется требование об уплате, а если перечисление в бюджет так и не будет сделано, то ИФНС выставит инкассовое поручение о списании недоимки на расчетный счет компании.

Похожие публикации

Пени и штрафы по налогам – взыскания в виде денежных выплат за нарушение требований законодательства в части начисления и уплаты налогов.

И если штраф – это, в большинстве случаев, установленная законом фиксированная сумма, то пени рассчитывают в процентах от определенной величины (к примеру, от суммы просроченной задолженности) за каждый день, а их размер напрямую зависит от продолжительности существования невыполненного обязательства. Разберемся, как осуществляется учет пеней и штрафов по налогам.

Отражение штрафов в бухгалтерском и налоговом учете

Штраф в НК РФ классифицируется, как налоговая санкция, и применяется при нарушении установленного порядка расчета налогов, их уплаты и декларирования. Чаще всего штрафы взыскивают за несвоевременное представление отчетности. К примеру, в соответствии со ст.

Видео:Бухгалтерский учет понятно за 10 минутСкачать

Как отразить пени в бухгалтерском учете проводки

Начисление пени: проводка. Начислен штраф — проводка по такой операции будет иметь корреспонденцию счетов, зависящую от того, кому предназначаются штрафные санкции. О том, кто может быть их получателем и как это определит запись операций по начислению и уплате штрафов и пеней, читайте в нашей статье.

Что такое неустойка как объект бухгалтерского учета?

Что такое неустойка как объект бухгалтерского учета?

Неустойка — это определенная законом или договором штрафная санкция за неисполнение обязательств одной стороной соглашения перед другой (другими). С точки зрения бухгалтерского учета неустойку правомерно считать:

- прочим доходом получающей стороны (п. 7 ПБУ 9/99);

- прочим расходом обязанной стороны (п. 11 ПБУ 10/99).

Неустойки как доходы отражаются в учете в том отчетном периоде, в котором появились правоустанавливающие документы, на основании которых сформировалась неустойка.

Таким документом может быть, например, решение суда или двусторонний акт участников договора (п. 16 ПБУ 9/99).

Неустойка как доход или расход должна быть отражена в бухгалтерском балансе до фактических расчетов сторон (п. 76 положения по приказу Минфина России от № 34н).

Основной бухгалтерский счет для формирования проводок по неустойкам — 76. Изучим, каким образом он и его субсчета используются для отражения операций, связанных с уплатой хозяйствующим субъектом неустойки (либо получения им соответствующего дохода от контрагента).

Отражение в бухгалтерском учете санкций по договорам с контрагентами

Как в бухучете проводками отразить штрафы или пени, возникающие в отношениях с контрагентами? Расходы или доходы, образующиеся у юрлица в этом случае, относятся к числу прочих (п. 7 ПБУ 9/99 и п.

11 ПБУ 10/99, утвержденные приказами Минфина России от № 32н и № 33н).

План счетов бухучета (утвержден приказом Минфина РФ от № 94н) рекомендует для их отражения использовать счет 91, по кредиту которого будут показываться доходы, а по дебету — расходы.

https://www.youtube.com/watch?v=J-7kPus0Bw4

Корреспондирующим счетом для счета 91 в проводке по отражению штрафа или пени в бухгалтерском учете станет счет учета расчетов 76, к которому Планом счетов бухучета предусмотрено открытие субсчета, именующегося «Расчеты по претензиям». Аналитика на этом субсчете организуется по контрагентам и каждой возникающей претензии.

То есть записи проводок по начислению штрафных санкций будут иметь следующий вид:

- Дт 91 Кт 76 у юрлица, отражающего адресованную ему претензию (т. е. свой расход);

- Дт 76 Кт 91 у юрлица, выставившего претензию своему контрагенту и рассчитывающего на поступление средств в свой адрес.

Сумма, сопровождающая эти проводки, для обеих записей будет определяться одинаково: как соответствующая объему начислений, либо признанных должником, либо установленных судом (п. 10.2 ПБУ 9/99, п. 14.2 ПБУ 10/99). Соответственно, и момент отражения в учете совпадет с моментом либо признания, либо принятия судебного решения.

Оплата санкций выразится проводкой Дт 76 Кт 51 (перечисление контрагенту) или Дт 51 76 (поступление от контрагента).

Как отражаются в учете уплаченные штрафы (пени) обязанной стороной договора?

Как отражаются в учете уплаченные штрафы (пени) обязанной стороной договора?

Сторона договора, которая обязана возместить контрагенту убытки посредством выплаты неустойки, сформирует следующие проводки:

- Дт 91.2 Кт 76 (неустойка признана на основании правоустанавливающего документа);

- Дт 76 Кт 51 (неустойка перечислена в сроки, определенные законом или договором).

Если неустойка выплачивается физлицу наличными, то это будет отражено проводкой: Дт 76 Кт 50.

В предусмотренных законом случаях при расчетах с физлицом не только уплаченные неустойки — штрафы (пени) отражаются в учете, но и начисленные на них налоги и взносы.

Так, если получатель неустойки — физическое лицо, не зарегистрированное как ИП, то дополнительно могут быть составлены следующие корреспонденции:

- Когда неустойка возникла в рамках правоотношений по договору, выплаты по которому облагаются страховыми взносами (например, по договору ГПХ на выполнение работ физлицом):

- Дт 76 Кт 68 (начислен НДФЛ за неустойку);

- Дт 68 Кт 51 (НДФЛ уплачен);

- Дт 91.2 Кт 69 (на сумму неустойки начислены взносы — пенсионные и медицинские, в соответствии с подп. 1 п. 1 ст. 420 НК РФ);

- Дт 69 Кт 51 (взносы уплачены).

- Когда неустойка возникла в рамках прочих правоотношений:

- Дт 76 Кт 68 (начислен НДФЛ);

- Дт 68 Кт 51 (НДФЛ уплачен).

В качестве примера такой неустойки можно привести компенсацию физлицу по договору долевого строительства (письмо Минфина России от № 03-04-06/59629). Взносы на данный вид неустоек не начисляются.

Уплатить НДФЛ в обоих указанных случаях нужно не позднее чем на следующий день после проведения расчетов (п. 6 ст. 226 НК РФ). Взносы при их наличии — как обычно, до 15-го числа месяца, идущего за тем, когда были произведены расчеты.

Учет пеней в бухгалтерском учете

В соответствии с Планом счетов бухгалтерского учета (Приказ Минфина от № 94н) суммы причитающихся налоговых санкций отражаются по Дебету счета 99 «Прибыли и убытки» в корреспонденции со счетом учета расчетов с бюджетом по налогам.

Поэтому если организации были начислены пени по налогам, то бухгалтерская проводка будет такая:

Дебет счета 99 – Кредит счета 68 «Расчеты по налогам и сборам»

При этом, поскольку аналитический учет по счету 68 ведется по видам налогов, то по кредиту этого счета указывается вид налога, по которому пени были начислены.

Так, при начислении пени по налогу на добавленную стоимость проводка будет такая:

Дебет счет 99 – Кредит счета 68, субсчет «НДС»

Соответственно, перечисление суммы начисленных пеней отразится бухгалтерской записью:

Дебет счета 68, субсчет «НДС» — Кредит счета 51 и др.

А при начислении пени по налогу при УСН бухгалтерская проводка, соответственно, будет:

Дебет счета 99 – Кредит счета 68, субсчет «УСН»

При начислении пени по взносам бухгалтерские проводки будет также состоять из дебета счета 99, а вот по кредиту нужно указывать счет 69 «Расчеты по социальному страхованию и обеспечению»

Виды существующих штрафных санкций

Прежде чем рассматривать вопрос о том, как проводками отразить штраф или пени в бухгалтерском учете, разберемся, какими могут быть санкции такого рода. Делятся они на две группы:

- Начисляемые друг другу контрагентами в связи с нарушением договорных обязательств.

- Возникающие в случае неисполнения налогового законодательства.

Санкции первой группы предусматриваются в текстах заключаемых между контрагентами договоров как взаимные и могут в равной степени возникать у каждой из сторон. Например, для покупателя обычно устанавливают пени за задержку платежа, а для поставщика — за нарушение срока поставки.

Более серьезные санкции (в виде штрафа) призваны обеспечить выполнение обязательств, серьезно влияющих на сам факт функционирования контрагента либо приводящих к существенным для него потерям (в т. ч. из-за невыполнения обязательств перед третьим лицом).

Размер санкций, возникающих между контрагентами, указывается в договоре либо прямо (как, например, величина процентов за каждый день просрочки оплаты или поставки), либо путем описания алгоритма расчета.

Ситуации, в которых начисляются пени и штрафы за нарушения налогового законодательства, приведены в НК РФ, там же есть указания на их конкретные размеры, а в необходимых случаях — на алгоритмы расчета.

Здесь плательщиками санкций обычно становятся налогоплательщики, хотя в ряде случаев (например, задержка возврата излишне уплаченного в бюджет налога или суммы подлежащего возмещению НДС) ответственность такого же рода установлена и для налоговых органов.

https://www.youtube.com/watch?v=Ng4Ifp0Mgog

Таким образом, конкретное юрлицо может оказаться как плательщиком, так и получателем платежей обоих групп, и бухгалтерские проводки по штрафам и пеням будут возникать у его не только при учете расходов по ним, но и при отражении доходов.

Неустойка и НДС: начислять ли налог?

Существует 2 противоположные точки зрения касательно данного вопроса:

- НДС начислять нужно, поскольку в соответствии с подп. 2 п. 1 ст. 162 НК РФ налоговая база по НДС формируется за счет любых сумм, которые связаны с оплатой проданных товаров (и нет очевидных оснований рассматривать суммы неустойки как исключения).

- НДС начислять не нужно, поскольку соглашение о неустойке в соответствии со ст. 331 ГК РФ составляется отдельно от основного договора сторон. Поэтому неустойку не следует связывать с оплатой товаров (письмо Минфина России от № 03-07-11/33051).

Видео:Начисление пени и штрафов: проводки в 1С 8.3Скачать

Проводки штрафы по кредитному договору

Как отразить в учете организации-заемщика сумму пени за просрочку исполнения обязательства по уплате процентов по договору краткосрочного займа?

Организация уплатила сумму процентов за пользование займом позже установленного срока. На дату погашения задолженности по процентам сумма пени за время просрочки составила 5000 руб.

Гражданско-правовые отношения

Договор займа: составляем правильно

В данном случае организация не уплатила в установленный срок сумму процентов. Общими положениями п. 1 ст. 330, п. п. 1, 3 ст. 395 ГК РФ установлена обязанность должника по уплате пени за просрочку уплаты денежных средств (процентов по займу).

Бухгалтерский учет

Сумма процентов, уплачиваемая заимодавцу за пользование денежными средствами, относится к расходам, непосредственно связанным с получением займа (п. 3 Положения по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008), утвержденного Приказом Минфина России от 06.10.2008 N 107н).

Что касается пени за просрочку уплаты процентов, то данный вид платежа не относится к расходам, непосредственно связанным с получением займа, учет которых ведется в соответствии с нормами ПБУ 15/2008. Отражение в учете подлежащей уплате суммы пени производится по общим нормам признания расходов в виде неустоек за нарушение условий договора.

Таким образом, сумма пени отражается в составе прочих расходов на дату ее признания организацией (по состоянию на последнее число каждого месяца просрочки или на дату погашения задолженности по уплате пени) (п. п. 11, 14.2, 19 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Расчеты с заимодавцем по сумме пени могут отражаться на счете 76 «Расчеты с разными дебиторами и кредиторами» либо на счете учета расчетов по договору займа обособленно.

Обособление может быть организовано путем открытия отдельного аналитического счета по счету 66 «Расчеты по краткосрочным кредитам и займам», например 66-пн «Расчеты по пеням за просрочку платежей по договору займа».

Налог на прибыль организаций

Санкции за нарушение договорных или долговых обязательств учитываются в составе внереализационных расходов на основании пп. 13 п. 1 ст. 265 Налогового кодекса РФ. В соответствии с пп. 8 п. 7 ст.

272 НК РФ датой осуществления таких расходов является дата признания пеней должником.

Следовательно, сумма пени, начисленная за просрочку уплаты процентов по договору займа, уменьшает налогооблагаемую прибыль на дату признания суммы пеней организацией .

m.ppt.ru

Правила бухучета штрафов по налогам и договорам

Компанию могут оштрафовать налоговые органы, к примеру, за несвоевременную сдачу отчетности. Штрафы могут предъявить контрагенты за нарушение условий договоров. Может случиться и обратное — организация сама получит денежную компенсацию от поставщика, который вовремя не отгрузил товар. Учет санкций в каждом конкретном случае имеет свои особенности. Остановимся на них подробнее.

Неустойка по договору поставки

Штраф можно предъявить как покупателю, так и поставщику товара в таких ситуациях:

1. Поставщик нарушил сроки поставки товара, указанные в договоре.

2. Покупатель не оплатил товар в сроки, прописанные в договоре поставки.

https://www.youtube.com/watch?v=pffM1QrB8Xw

Чаще всего нарушитель платит пени, рассчитанные за каждый день просрочки платежа. При нарушении условий договора виновная сторона должна заплатить неустойку согласно договору.

Компания, права которой нарушены, выставляет в адрес виновной организации письменное требование (претензию) об уплате неустойки (ст. 331 ГК РФ).

Стороны могут договориться о переносе сроков выплаты штрафа, подписав дополнительное соглашение.

Нередко нарушитель договора отказывается платить штраф. В таком случае можно подать иск в суд. Если суд вынесет положительное решение, контрагент будет обязан выплатить штраф. Скорее всего, нарушителя обяжут возместить судебные издержки и государственную пошлину, уплаченную истцом за рассмотрение дела в суде.

Учет у пострадавшей стороны

В налоговом учете полученная пострадавшей стороной неустойка отражается в составе внереализационных доходов (п. 3 ст. 250 НК РФ). В бухгалтерском учете сумма неустойки признается прочими доходами (п. 8 ПБУ 9/99 «Доходы организации»).

Проводки будут такими:

Дебет 76 Кредит 91.01 — отражена сумма неустойки в учете

Дебет 91.02 Кредит 68 — отражена госпошлина за рассмотрение иска в суде

Дебет 76 Кредит 91.01 — сумма госпошлины по решению суда предъявлена к возмещению нарушителем

Дебет 51 Кредит 76 — сумма неустойки поступила на расчетный счет

Учет у нарушителя

В налоговом учете сторона договора, допустившая нарушение, включает неустойку в состав внереализационных расходов (подп. 13 п. 1 ст. 265 НК РФ).

В бухгалтерском учете сумма неустойки признается прочими расходами (п. 12 ПБУ 10/99).

Проводки будут такими:

Дебет 91.02 Кредит 76 — начислена неустойка

Дебет 76 Кредит 51 — сумма неустойки перечислена пострадавшей стороне.

Видео:как научиться понимать проводки: ключ к дебету и кредиту (часть 1)Скачать

Пени за просрочку кредита проводки 2021 год

Если организация или ИП не уплатили вовремя свои налоги, помимо просроченной суммы задолженности таким налогоплательщикам придется заплатить пени.

Пеня – это денежная сумма, которая подлежит уплате сверх суммы просроченных налогов (п. 1 ст. 75 НК РФ). Но бывает, что уплата пени предусматривается и в хозяйственных договорах (например, договоре купли-продажи).

О том, какая при начислении пени проводка формируется в бухгалтерском учете, расскажем в нашей консультации.

Учет пеней в бухгалтерском учете

В соответствии с Планом счетов бухгалтерского учета (Приказ Минфина от 31.10.2000 № 94н) суммы причитающихся налоговых санкций отражаются по Дебету счета 99 «Прибыли и убытки» в корреспонденции со счетом учета расчетов с бюджетом по налогам.

Поэтому если организации были начислены пени по налогам, то бухгалтерская проводка будет такая:

Дебет счета 99 – Кредит счета 68 «Расчеты по налогам и сборам»

При этом, поскольку аналитический учет по счету 68 ведется по видам налогов, то по кредиту этого счета указывается вид налога, по которому пени были начислены.

Так, при начислении пени по налогу на добавленную стоимость проводка будет такая:

Дебет счет 99 – Кредит счета 68, субсчет «НДС»

Соответственно, перечисление суммы начисленных пеней отразится бухгалтерской записью:

Дебет счета 68, субсчет «НДС» — Кредит счета 51 и др.

А при начислении пени по налогу при УСН бухгалтерская проводка, соответственно, будет:

Дебет счета 99 – Кредит счета 68, субсчет «УСН»

При начислении пени по взносам бухгалтерские проводки будет также состоять из дебета счета 99, а вот по кредиту нужно указывать счет 69 «Расчеты по социальному страхованию и обеспечению»

Пени по договорам

При начислении пени в бухгалтерском учете проводки могут быть другие, если речь идет не о нарушении налогового законодательства, а о неисполнении условий хозяйственных договоров, заключенных между контрагентами.

https://www.youtube.com/watch?v=nOsI14ZgMz8

Ведь санкции за нарушение условий договора (штраф, неустойка, пеня и т.д.) – это прочий доход или расход в зависимости от того, к начислению или уплате причитаются эти суммы (п. 7 ПБУ 9/99 , п. 11 ПБУ 10/99 ). Поэтому в проводках по начислению пени за просрочку платежей по договору будет задействован не счет 99, а счет 91 «Прочие доходы и расходы» (Приказ Минфина от 31.10.2000 № 94н).

Так, на причитающиеся к уплате пени за просрочку платежа по договору проводки у должника будут такие:

Дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы» — Кредит счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям»

А, к примеру, на причитающиеся к получению лизингодателем пени по договору лизинга проводку необходимо отразить такую:

Дебет счета 76 – Кредит счета 91, субсчет «Прочие доходы»

Пени за просрочку по кредиту бухучет

Бухгалтерский учет Сумма процентов, уплачиваемая заимодавцу за пользование денежными средствами, относится к расходам, непосредственно связанным с получением займа (п.

3 Положения по бухгалтерскому учету «Учет расходов по займам и кредитам» (ПБУ 15/2008), утвержденного Приказом Минфина России от 06.10.2008 N 107н).

Что касается пени за просрочку уплаты процентов, то данный вид платежа не относится к расходам, непосредственно связанным с получением займа, учет которых ведется в соответствии с нормами ПБУ 15/2008.

Отражение в учете подлежащей уплате суммы пени производится по общим нормам признания расходов в виде неустоек за нарушение условий договора. Таким образом, сумма пени отражается в составе прочих расходов на дату ее признания организацией (по состоянию на последнее число каждого месяца просрочки или на дату погашения задолженности по уплате пени) (п. п.

Пени по налогам: бухгалтерские проводки

Но иногда эти 11 месяцев не такие уж и отработанные.

Нередко нарушитель договора отказывается платить штраф. В таком случае можно подать иск в суд. Если суд вынесет положительное решение, контрагент будет обязан выплатить штраф.

Скорее всего, нарушителя обяжут возместить судебные издержки и государственную пошлину, уплаченную истцом за рассмотрение дела в суде.

Учет штрафов по налогам

Определение налогового штрафа можно найти в ст. 114 НК РФ. Согласно нормам Налогового кодекса, штраф относится к категории налоговых санкций. Применяется он в случае совершения налогового правонарушения и исчисляется в денежном выражении.

Размер штрафа зависит от вида нарушения (гл. 16 НК РФ). Самые распространенные налоговые санкции, с которыми сталкивается бухгалтер, это штрафы за несвоевременную уплату налогов и сдачу отчетности.

Например, при подаче декларации по НДС позже установленного срока компанию ждет штраф в размере от 5 до 30 % суммы налога, указанного в декларации. При этом минимальный штраф составит 1000 рублей (ст. 119 НК РФ). А если бухгалтер забыл перечислить налог, придется заплатить еще и пени за каждый день просрочки.

Все штрафы по налогам выносятся на основании решения ФНС и подлежат уплате виновной организацией, а не должностным лицом. Иногда штрафы по отчетности удерживают из зарплаты исполнителя (например, главбуха) — такие действия должны быть закреплены в локальных нормативных актах (в положении об оплате труда, в порядке о премировании работников и т. п.).

Штрафы отражаются по дебету счета 99 и кредиту счетов 68 или 69. Для подробной аналитики можно открыть дополнительные субсчета к счету 68 в разрезе видов налогов. Например, счет 68 субсчет «Штрафы по НДС». Такая аналитика позволит бухгалтеру отследить, штрафы по каким налогам уже уплачены.

Дебет 99 Кредит 68 — начислен штраф по налогу.

Дебет 68 Кредит 51 — перечислен в ФНС штраф по налогу.

Дебет 99 Кредит 69 — начислен штраф по страховым взносам.

Суммы налоговых санкций не уменьшают налогооблагаемую прибыль (п. 2 ст. 270 НК РФ).

Как отразить в учете пени по налогу

Пени не относятся к налоговым санкциям, а поэтому их учет мы рассмотрим отдельно.

https://www.youtube.com/watch?v=Zy1K3HzlvOg

Пеня — это денежная сумма, которую компания (ИП) должна заплатить в бюджет, если налоги (взносы, сборы) уплачены не вовремя (ст. 75 НК РФ).

Пени начисляются за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора начиная со следующего за установленным законодательством днем уплаты налога или сбора. Если срок уплаты налога выпадает на 25 января, то пени нужно начислять с 26 января.

💡 Видео

БУХГАЛТЕРСКИЕ ПРОВОДКИ | Бухучет для чайников | Бухгалтерия для начинающих | Двойная запись | СчетСкачать

Проводки Двойная запись Активы Пассивы Дебет Кредит Бухучет с нуля Бухгалтерия для начинающихСкачать

Как начислить пени (штрафы) к уплате за нарушение договорных обязательств в 1С 8.3Скачать

Беру кредит у коллектора и списываю долг бесплатно. Банкротство физических лицСкачать

Пени по налогамСкачать

Проводки по овердрафту. Бухгалтерский и налоговый учет овердрафтаСкачать

Как запомнить много проводокСкачать

Как рассчитать пеню по договору - Пеня за просрочку оплаты.Скачать

Диссертация 2019 Пени в налоговом и таможенном праве /Dissertation Penalties in tax and Customs lawСкачать

Как оформить штрафы, пени и неустойки в "1С"Скачать

Проводки в бухучете в виде самолетиков | Бухучет для начинающих | Решение задач по бухучету #3Скачать

Проценты по кредитам и займам при УСНСкачать

Занятие № 29. Кредиты и займыСкачать

Как научиться читать проводки -Скачать

Урок 3. Как за 4 минуты выучить счета и бухгалтерские проводки. Учет для начинающих.Скачать

Бухгалтерский учет для начинающих | Бухгалтерские проводки | Счета бухучета | Двойная запись | УчетСкачать

Что такое проводка? (двойная запись, дебет, кредит)Скачать