Несмотря на то, что заемщик получает свидетельство о собственности после покупки квартиры в ипотеку, его право распоряжаться имуществом ограничивается обременением в виде залога в пользу банка.

Ипотечный кредит рассчитан на длительный период времени, в течение которого жизненные обстоятельства могут поменяться, и потребуется квартира большей или меньшей площади.

Рассмотрим, что необходимо сделать заемщику, чтобы произвести обмен, и какие варианты сделки можно использовать.

- Имеет ли право заемщик произвести обмен ипотечной квартиры

- Способы обмена ипотечной квартиры

- Замена залогового имущества

- Новый ипотечный договор

- Перенос ипотеки в Сбербанке на другую квартиру

- Как заменить залог?

- Требования к залоговой квартире

- Продажа залогового имущества

- Безопасные расчёты

- Обмен ипотечной квартиры на другую, более большую

- Разрешение от банка

- Требование закона к процедуре

- Как происходит обмен ипотечной квартиры?

- Как обменять ипотечную квартиру?

- Что потребуется?

- Пошаговые действия

- Преимущества и недостатки обмена квартиры в ипотеке

- Как поменять квартиру в ипотеке на другую в 2021 году

- Возможен ли обмен ипотечной квартиры: нюансы и законодательство

- Какие варианты обмена могут быть: их плюсы и минусы

- Снятие обременения банком с залоговой недвижимости и ее продажа с покупкой новой

- Замена залога по согласованию банка на другой

- Продажа и покупка квартиры в одном банке по ипотеке

- Порядок замены залога в Сбербанке

- Какие документы понадобятся

- Как поменять квартиру в ипотеке на другую, большую или меньшую

- Можно ли поменять ипотечную квартиру на другую?

- Замена залога по ипотеке

- Условия обмена

- Документы для проведения данной процедуры

- Альтернативные варианты обмена/продажи, основные шаги сделки

- Можно ли обменять квартиру купленную в ипотеку на дом

- Можно ли обменять квартиру в ипотеке на большую

- Обмен ипотечной квартиры в Cбербанке

- Военная ипотека — отдельные нюансы

- Обмен по переуступке

- 📺 Видео

Имеет ли право заемщик произвести обмен ипотечной квартиры

Возможность замены залогового имущества, а также заключение нового договора залога вместо действующего, предусмотрена законом. Также законом не запрещено передавать ипотечную недвижимость по завещанию.

При этом действия заемщика в отношении залогового имущества должны быть согласованы с банком.

В противном случае кредитная организация имеет право потребовать досрочного исполнения обязательств по договору, а при неисполнении требования – взыскать залоговое имущество.

Первое, что необходимо сделать заемщику, – обратиться в банк, объяснить причины необходимости обмена ипотечной квартиры, и получить согласие залогодержателя. При этом сразу оговаривается схема, по которой будет производиться обмен. Банк выдаст разрешение только в том случае, если на каждом этапе сделки его интересы будут учтены.

Какие варианты обмена могут быть:

- Обмен на жилье, стоимость которого равнозначна стоимости залогового имущества. В этом случае банк ничего не теряет, а заемщик может переехать в квартиру как большей, так и меньшей площади в зависимости от выбранного района и типа объекта недвижимости.

- Обмен на квартиру большей площади. При этом варианте необходимо предусмотреть, за счет каких средств будет оплачена разница в стоимости. Самый простой способ – внести собственные средства. Если большая часть действующей ипотеки закрыта, можно договориться с банком о доплате за счет оформления нового кредита.

- Обмен на объект недвижимости меньшей площади. Банку не выгодно производить обмен, если новое залоговое имущество будет стоить дешевле. Этот вариант можно рассматривать в ситуации, когда остаток по ипотеке не превышает 80% от стоимости нового объекта.

Способы обмена ипотечной квартиры

Для получения согласия банка на обмен ипотечной квартиры заемщику необходимо обосновать такую схему сделки, при которой кредитная организация не имеет рисков потери залога и гарантированно вернет свои средства.

Замена залогового имущества

В этом случае переход права собственности от одного владельца к другому осуществляется по договору мены. Как происходит процедура:

Перед тем, как проводить сделку, необходимо предупредить вторую сторону по договору мены о наличии обременения.

- заемщик получает согласие залогодержателя;

- подбирается подходящий вариант для обмена;

- проводится оценка нового объекта недвижимости;

- заключается договор мены;

- при регистрации права собственности на новое имущество накладывается обременение;

- после регистрации сделки первый объект недвижимости выводится из залога.

Если покупатель ипотечной квартиры планирует оформлять кредит, можно воспользоваться возможностью замены заемщика. Передача долговых обязательств по выплате действующей ипотеки переходит к новому собственнику с сохранением залога. При этом продавец получает разницу в стоимости и может использовать эти средства в качестве первоначального взноса для покупки другой недвижимости.

Процесс усложняется, если первоначальная ипотека была оформлена на двоих. В таком случае для проведения сделки понадобится согласие созаемщика по ипотечному кредиту.

https://www.youtube.com/watch?v=Adl-DZv7OPA

Перед заменой банк будет проверять нового заемщика также, как при оформлении нового ипотечного кредита. Необходимо, чтобы он полностью соответствовал требованиям кредитной организации, в том числе имел постоянное место трудоустройства и стабильный доход, достаточный для взноса ежемесячных платежей.

Еще одна особенность сделки по передаче долговых обязательств – сохранение условий кредитного договора. Поэтому новому собственнику необходимо с ними ознакомиться, прежде чем давать согласие на оформление.

Новый ипотечный договор

Самый распространенный способ обменять ипотечную квартиру – закрыть действующий кредитный договор за счет средств от продажи недвижимости и оформить новую ипотеку.

Такие сделки обычно проводятся с обязательной арендой двух сейфовых ячеек в банке-залогодержателе.

В одну ячейку закладывают сумму, необходимую для погашения ипотечного кредита, во вторую – остаток средств, который заберет продавец.

После государственной регистрации перехода права собственности к новому владельцу, залог в пользу банка сохраняется. Зарегистрированный договор необходимо предоставить в банк, после чего деньги из ячейки вносятся в счет погашения долга.

Банк выдает справку о том, что кредит погашен, которая является основанием для снятия залога. После предоставления в банк справки об отсутствии обременения, продавец получает свою часть средств и приступает к оформлению новой сделки.

Видео:▶️ ВТБ, ОТДАВАЙ ЗАКЛАДНУЮ! ❗ Почему очень важно ЗАБРАТЬ ЗАКЛАДНУЮ в банке после погашения ипотеки? 👍Скачать

Перенос ипотеки в Сбербанке на другую квартиру

Оформление ипотеки предполагает предоставление залоговой недвижимости. На жильё накладывается обременение, ограничивающее операции с жилплощадью. Одним из вариантов снятия обременения является перенос ипотечного кредита Сбербанка на другую квартиру. Это непростая процедура, требующая одобрения кредитного комитета.

Как заменить залог?

Замена залогового обеспечения проводится по разным причинам. Кто-то хочет оформить недвижимость в собственность.

Другие меняют залоговое имущество вследствие чрезвычайных событий (пожар, залив, обрушение строительных конструкций и др.), которые привели к разрушению или порче квартиры.

Для осуществления операций с заложенным имуществом требуется разрешение банка. Если кредитная организация одобрит заявление, то клиенту следует поступить следующим образом:

- Получить письменное согласие других владельцев помещения (если таковые имеются);

- Произвести оценку нового залога;

- Оформить полис страхования залоговой недвижимости;

- Заключить новое ипотечное соглашение.

Все действия, касающиеся смены залога, должны быть согласованы с банком (согласно ст. 345 ГК РФ). Новый залог должен соответствовать старому по своей стоимости.

Перенос ипотечного кредита связан со значительными финансовыми издержками. Клиенту придётся платить нотариусам, страховщикам и оценщикам.

Перезаключение договора займа потребует оплаты комиссионного вознаграждения в пользу финансовой организации.

Требования к залоговой квартире

В качестве залога банк принимает:

- Таунхаус;

- Дом или коттедж с прилегающим земельным участком;

- Недвижимость в многоэтажном здании;

- Объекты нежилого фонда;

- Отдельно стоящие объекты коммерческой недвижимости.

Квартиры проверяются юристами и кредитными специалистами банка. Ипотечный отдел принимает в качестве залога объекты, которые обладают необходимой ликвидностью и могут быть без труда реализованы на рынке.

Низколиквидными считаются элитные жилые комплексы и строительные объекты, расположенные на большом расстоянии от областного центра (30-50 км).

Сбербанк не принимает в качестве обеспечения недвижимость, находящуюся в аварийном состоянии или подлежащую сносу.

Недвижимость, являющаяся обеспечением по ипотеке, не должна иметь обременений (арест, рента и др.). Если в квартире есть нелегальные перепланировки, то она не может быть оформлена в качестве залога.

Сотрудники банка внимательно изучают состав собственников помещения. Если в квартире прописаны несовершеннолетние, недееспособные или судимые граждане, тогда заявка будет отклонена.

Не допускаются сделки, ведущие к ухудшению жилищных условий детей.

Продажа залогового имущества

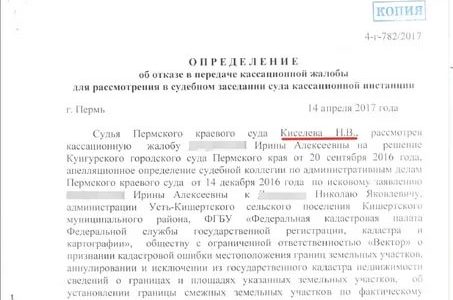

В некоторых случаях поменять объект залога можно путём продажи обременённой недвижимости. Для этого необходимо предпринять следующие шаги:

- Получить разрешение банка на реализацию квартиры (согласно 102-ФЗ). Если речь идёт о строящемся жилье, то понадобится разрешение застройщика, предоставляемое на платной основе;

- Найти покупателя, желающего приобрести ипотечную недвижимость. Многие люди с опаской относятся к покупке собственности, находящейся под обременением, поэтому имеет смысл сделать скидку на реализуемую недвижимость;

- Заключите договор. Если у покупателя достаточно денежных средств для покупки квартиры, то сделка проходит в два этапа. Одна часть суммы идёт на досрочное погашение и перенос ипотеки, а другая помещается в сейфовую ячейку. После этого подаются документы в Росреестр. Обременение снимается и происходит регистрация недвижимости. Права на жилплощадь переходят к покупателю, а продавец получает разницу между ценой залога и суммой, помещённой в банковский сейф.

Если покупатель берёт ипотечный кредит для приобретения жилья, то после завершения регистрации сделки он должен обратиться в банк для получения денежных средств. После завершения сделки бывший заёмщик может взять ссуду,

перенеся ипотеку на другую квартиру.

Безопасные расчёты

Использование наличных денежных средств связано с большим риском. Довольно часто различные махинации случаются именно на стадии подписания предварительного соглашения. Преступники всеми путями пытаются взять у покупателя задаток. Доверчивые люди передают деньги и не берут долговую расписку.

https://www.youtube.com/watch?v=Oab4fCIL6GI

После этого мошенники аннулируют сделку, пропадают с наличными денежными средствами в неизвестном направлении и начинают поиск новой жертвы. Заключение предварительного соглашения не влечёт за собой передачу прав собственности на квартиру. Сделка по покупке недвижимости приобретает законную силу после регистрации основного договора продажи квартиры.

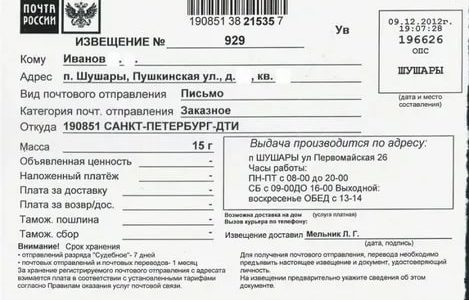

Покупатели и продавцы жилья могут воспользоваться специальным электронным сервисом Сбербанка, который обеспечивает безопасность расчётов. Все операции с деньгами производятся в безналичной форме через специальный счёт.

Оформление данной услуги занимает не более 15 минут. Деньги переводятся на счёт продавца только после государственной регистрации сделки. Продавцу не требуется лично встречаться с покупателем и передавать наличные.

Если у обоих контрагентов открыты счета в Сбербанке, то комиссия при переводе не взимается.

Для совершения сделки с использованием цифрового сервиса необходимо предоставить:

- Паспорт гражданина РФ;

- ИНН;

- Договор, являющийся юридическим основанием сделки.

Перевод денежных средств подтверждается уведомлениями, которые приходят сторонам договора на электронную почту. Услугу можно оформить в любом отделении кредитной организации. Другим вариантом переноса ипотеки и оплаты сделки является электронное поручение, высылаемое через личный кабинет.

Ежемесячно аннуитетными платежами в соответствии с графиком платежей. Какую комиссию я должен заплатить Банку за предоставление кредита? Комиссия за выдачу кредита отсутствует. Можно ли оформить квартиру, купленную в кредит, в общую собственность? Да, приобретенная квартира может быть оформлена в общую собственность:

- созаемщиков;

- заемщика и членов его семьи (детей и родителей);

- созаемщика и его супруги, а также членов его(их) семьи (детей и родителей супругов).

Будет ли квартира, приобретенная по ипотеке, находиться в залоге у Банка? Да, приобретаемый объект недвижимости находится в залоге у Банка до момента полного погашения кредита (в случае если условия предоставления кредита предусматривают оформление кредитуемого объекта недвижимости в залог). В рамках программ «Приобретение готового жилья», «Приобретение строящегося жилья» возможно оформление в качестве обеспечения по кредиту как залога приобретаемой квартиры, так и залога уже имеющейся квартиры. Может ли Банк предоставить кредит без учета платежеспособности? Нет, максимальная сумма кредита может быть определена только исходя из платежеспособности заемщика/созаемщиков. При этом в качестве созаемщиков по кредиту могут выступать физические лица в количестве не более трех человек. Какую максимальную сумму кредита может выдать Банк? Сумма кредита определяется на основании вашей платежеспособности и зависит от предоставленного обеспечения, при этом она не может превышать установленных Банком максимальных значений в соответствии с условиями выбранного Вами кредита. Есть ли возможность как-то снизить процентную ставку? Да, возможность понижения процентной ставки предусмотрена для кредита, в соответствии с условиями которого предусмотрена ипотека кредитуемого объекта недвижимости, после надлежащего оформления которой, а также страхования кредитуемого объекта недвижимости в пользу Банка, ставка может быть снижена. Подробную таблицу процентных ставок вы можете посмотреть на сайте Банка. От чего зависит процентная ставка по кредиту? Ставка зависит от вида и срока кредита, размера первоначального взноса, а также от категории, к которой относится клиент Банка. Где я могу получить жилищный кредит? Получить кредит можно в филиале Банка по месту регистрации заемщика или одного из созаемщиков, по месту нахождения кредитуемого Объекта недвижимости. А если вы работаете на предприятии, аккредитованном или обслуживаемом Банком в рамках «Зарплатного проекта», получить кредит вы можете также по месту нахождения компании-работодателя. Какую недвижимость можно приобрести на деньги, полученные по жилищному кредиту? На кредит Банка вы можете приобрести расположенные на территории Российской Федерации и не обремененные правами третьих лиц квартиру, жилой дом или иное жилое помещение на вторичном рынке недвижимости, а также на первичном рынке недвижимости (новостройка).

Видео:Закладная по ипотеке - что это такое?Скачать

Обмен ипотечной квартиры на другую, более большую

Нередко после приобретения жилья в ипотеку возникает необходимость его последующей продажи или обмена до погашения займа. Для своих клиентов банки предусматривают такую возможность.

Но требуется соблюдение определённых условий процедуры. Приобретаемая квартира оформляется при ипотечном кредитовании как залоговое имущество.

Это предполагает наложение обременения, которое ограничивает любые возможные сделки с этой недвижимостью.

- Возможен ли обмен?

- Разрешение от банка

- Требование закона к процедуре

- Как происходит обмен ипотечной квартиры?

- Как обменять ипотечную квартиру?

- Что потребуется?

- Пошаговые действия

- Преимущества и недостатки обмена квартиры в ипотеке

Возможность обмена ипотечной квартиры до окончания всех выплат в РФ регламентируется Гражданским кодексом. Меняется залог: им становится новая недвижимость вместо имеющейся. Все условия ипотечного договора сохраняются для нового объекта кредитования.

https://www.youtube.com/watch?v=Q4zZ2dII00Q

Банки не слишком приветствуют подобные сделки. Для них никакой финансовой выгоды нет. Для банка это предполагает дополнительные издержки и длительное переоформление, потому кредитор может и отказать заёмщику.

Однако при соблюдении нескольких обязательных для заёмщика условий услуга обмена ипотечной квартиры на другую клиентам предоставляется.

Разрешение от банка

Получить согласие у банка на обмен своей ипотечной квартиры можно при соблюдении следующих требований:

- прошло 5 лет с момента подписания договора по ипотечному кредитованию и большая часть задолженности клиента уже погашена;

- клиент является добросовестным плательщиком, выполняющим свои обязательства без просрочек;

- новая квартира будет выступать в сделке залогом, её стоимость не должна быть ниже цены прежней недвижимости;

- покупаемое жильё должно находиться в том же регионе, в котором работает обслуживающий банк.

Некоторые условия совершения обмена озвучиваются банковскими организациями сразу же, при обращении клиента. Иногда финансовое учреждение выставляет их отдельно.

Требование закона к процедуре

Квартиру, находящуюся в ипотеке, согласно статье 345 ГК РФ можно обменять, соблюдая условия банка. Но происходит это исключительно через оформление сделки купли-продажи. Каждое финансовое учреждение разрабатывает условия обмена квартиры для своих клиентов самостоятельно. Банк в обязательном порядке требует проведение оценки нового объекта недвижимости. Услуги оплачивает заёмщик.

Также кредитор рассматривает место, в котором расположена квартира. Она не должна находиться в другом регионе или в слишком большой удалённости от инфраструктуры. Банк не пойдёт на такую сделку, ведь недвижимость будет выступать его залогом. По сути, заёмщик заново оформляет ипотеку.

К новому объекту кредитования предъявляются не меньшие требования, чем при первоначальном оформлении ипотеки.

Как происходит обмен ипотечной квартиры?

После получения официального согласия от банка на обмен квартиры можно проводить процедуру. Она осуществляется несколькими способами.

- Подписание договора мены – сделка заключается с заменой залога по договору, им становится другой объект недвижимости.

- Оформление потребительского кредита – клиент берёт займ для погашения задолженности по предыдущей ипотеке, после чего возможна покупка нового жилья.

- Одновременное заключение двух договоров купли-продажи – старая квартира продаётся, а новая – покупается заёмщиком.

Возможность произведения обмена ипотечной недвижимости по тому или иному варианту зависит от выбора банковского учреждения. Самостоятельно заёмщик не может решить, какой из них подойдёт. Обратиться в банк следует ещё до выбора новой квартиры.

Как обменять ипотечную квартиру?

Для обмена ипотечной квартиры заёмщик должен собрать пакет своих документов, которые обычно требуются для оформления кредита. Также нужны бумаги на старое жильё, являющееся залогом по договору с банком. Документы на новую квартиру также необходимы в полном объёме, включая оценку недвижимости.

После сбора всех бумаг клиент должен подать заявление в банк, в котором он хочет получить ипотеку.

Что потребуется?

Заёмщику необходимо представить следующий список документов:

- паспорт гражданина РФ и его копии;

- трудовую книжку и её копии;

- справку о доходах с места работы по форме 2-НДФЛ или по установленной форме банка;

- оригинал и копию военного билета (для мужчин, которые не достигли возраста 27 лет).

Помимо этого перечня, потребуются также комплекты документов на квартиру, являющуюся залоговым имуществом, и новую недвижимость, которую заёмщик планирует приобрести. Список бумаг следующий:

- правоустанавливающие документы;

- кадастровый паспорт на залоговую недвижимость (для квартир, ипотека на которые оформлялась менее 5 лет назад, подходит документ, который предоставлялся при заключении сделки с банком);

- выписки из домовых книг квартир;

- заключение оценщика о стоимости обеих квартир, обмен которых планируется совершить;

- справки с подтверждением отсутствия задолженностей по коммунальным платежам.

Также дополнительно может потребоваться согласие органов опеки и попечительства, если в какой-то из двух квартир прописаны несовершеннолетние дети.

Пошаговые действия

Человеку, желающему произвести обмен своей ипотечной квартиры на другую, придётся совершить ряд последовательных действий.

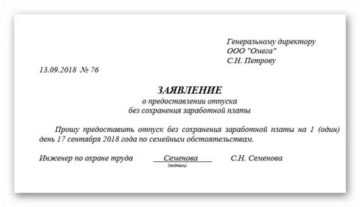

- Первым шагом должно стать посещение отделения банка. Клиенту нужно написать заявление в банк, в котором будет указан регион покупки новой недвижимости.

- Следующий этап – это проверка банком информации, предоставленной клиентом. Финансовое учреждение должно убедиться, что заёмщик соответствует всем требованиям.

- Третий шаг – это проведение проверки выбранной клиентом квартиры. Покупаемая недвижимость должна быть юридически чистой, без каких-либо задолженностей. Этот этап обычно требует вмешательства риелторской фирмы, которая занимается перепродажей недвижимости. Также служба безопасности банка проводит изучение квартиры и её подноготной.

- Пока длится проверка банком недвижимости, клиент собирает документы по своей старой квартире и по новому жилью, которое он планирует приобрести. Их необходимо представить кредитору для рассмотрения.

Банк после прохождения всех этапов подготавливает для заёмщика пакет документов сразу для двух сделок: купли-продажи залоговой недвижимости и купли-продажи новой квартиры, которую приобретает клиент. Сделка оформляется с участием всех сторон. Если подписание договора и процесс обмена ипотечного жилья осуществляется через риелтора, то вся процедура занимает около 3х месяцев.

Преимущества и недостатки обмена квартиры в ипотеке

Главное преимущество обмена ипотечной квартиры – это возможность сменить жильё, которое находится в обременении, на более подходящий вариант.

Это означает, что, однажды оформив кредит на недвижимость, человек не будет находиться в жёстких рамках.

У него есть возможность улучшения своих жилищных условий, переезда из одного города в другой, смены своего адреса, покупки большей или меньшей квартиры на своё усмотрение.

https://www.youtube.com/watch?v=l7KOifm833I

Другими достоинствами обмена жилья в ипотеке является возможность проведения рокировки, как равноценных объектов недвижимости, так и с разницей в стоимости. Если квартиру нужно сменить на аналогичную по площади и по цене, то проблем с банком, скорее всего, не возникнет. Он даст согласие на проведение сделки.

Но бывают и другие варианты обмена. Новая жилая площадь может быть дороже предыдущей или наоборот – её стоимость ниже. В таком случае банковское учреждение может и отказать клиентам в проведении обмена. Основной недостаток такой процедуры – это то, что кредитор не обязан идти навстречу своему заёмщику. Получить разрешение банка бывает проблематично.

Однако сделку по обмену ипотечной квартиры можно совершить и с привлечением другого банка. Если цена покупаемой квартиры выше, чем залоговой, то деньги от продажи последней клиенту целесообразно потратить на погашение долга по кредиту. Оставшаяся сумма позволит внести первоначальный взнос по новой ипотеке.

Иногда и у покупателя недостаточно средств для покупки залоговой квартиры. Это создаёт дополнительные проблемы для обмена недвижимости. Тогда целесообразно сменить должника по договору. Но банк может отказаться от такой сделки, если новый заёмщик не соответствует его требованиям.

Видео:Изменение предмета ипотекиСкачать

Как поменять квартиру в ипотеке на другую в 2021 году

За период погашения ипотечного кредита в жизни заемщика могут возникнуть непреодолимые обстоятельства, требующие обмена приобретенной с помощью заемных средств квартиры. Подробнее о том, как поменять квартиру в ипотеке на другую – читайте далее.

Возможен ли обмен ипотечной квартиры: нюансы и законодательство

В соответствии с российским законодательством и подписанным кредитным договором банк является залогодержателем недвижимости и заинтересованным лицом. Поэтому любые действия с обремененной недвижимостью должны производиться только с согласия кредитора.

К таким действиям относятся продажа, обмен, любые улучшения жилплощади, а в некоторых случаях даже сдача в аренду. В частности, по 102-ФЗ установлено, что с согласия банка-залогодержателя квартиру можно подарить, обменять, продать, внести ее в качестве вклада в имущество хозтоварищества и т.д.

Законодательным актом, регулирующим процесс замены залога, помимо 102-ФЗ является Гражданский кодекс РФ (ст. 345). Именно эти документы устанавливают нормы, правила и возможность обмена недвижимости, находящейся в залоге по ипотечному договору.

При процедуре непосредственного обмена заложенной по кредиту квартиры имеются следующие нюансы:

- Обмен предполагает замену существующего залога, то есть переоформление ипотеки на другой объект недвижимости.

- Банк может дать свое согласие на замену залогового имущества, но делать это он не обязан.

- Процесс замены регулируется не столько кредитным договором, заключенным с конкретным заемщиком, а больше внутренними положениями, инструкциями и регламентами банка (одни кредиторы могут разрешить обмен только после погашения задолженности более половины срока кредитования, другие – не имеют жесткой привязки к дате заключения сделки).

- Обмен одной квартиры на другую возможен только при наличии положительной кредитной истории у клиента (отсутствие длительных просрочек).

- Приобретаемая недвижимость должна покрывать остаток задолженности (учетом начисленных процентов) с дисконтом минимум в 20-30%.

Важно! Перед поиском нового жилья и подписанием любых документов заемщику следует получить предварительное разрешение от своего банка. Если этого не сделать, можно потратить силы и время впустую и получить при этом отказ.

Какие варианты обмена могут быть: их плюсы и минусы

Поменять квартиру в ипотеке можно с помощью нескольких вариантов, каждый из которых имеет своих особенности, плюсы и минусы. Рассмотрим каждый в деталях.

Снятие обременения банком с залоговой недвижимости и ее продажа с покупкой новой

Данный вариант обмена ипотечного жилья будет предпочтительнее для тех заемщиков, которые планируют купить новую квартиру большей площади и, соответственно, с более высокой стоимостью.

https://www.youtube.com/watch?v=U0ITTMqWrSQ

В этом случае, сделка будет осуществляться путем погашения остатка задолженности с помощью собственных средств или привлечения обычного потребительского займа. Для того, чтобы продать имеющуюся в залоге банка квартиру, следует получить его разрешение на такую процедуру и дополнительно на снятие обременения с нее.

Как показывает практика, банки неохотно идут на такие операции из-за повышенных рисков. Выгода здесь имеется только для клиента, улучшающего свои жилищные условия.

Процесс снятия обременения с залоговой недвижимости и ее продажа с одновременным приобретением новой включает в себя следующие шаги:

- Получение разрешения от банка-кредитора на продажу обремененной недвижимости и одновременная подача заявки на получение новой ипотеки.

- Погашение остаточной задолженности по действующему договору и последующее снятие обременения с недвижимости.

- Поиск покупателя на квартиру и заключение договора купли-продажи.

- Поиск новой квартиры (аналогично заключается договор купли-продажи).

- Заключение нового кредитного договора.

- Обременение нового залога в регистрирующем органе.

Для покупателя старой квартиры никаких минусов не будет, так как приобретает он недвижимость уже без какого-либо обременения.

Подробнее о том, можно ли продать квартиру в ипотеке и как это сделать читайте далее.

Замена залога по согласованию банка на другой

Альтернативным вариантом обмена квартиры в ипотеке на другую является простая смена залога посредством заключения договора мены. Заключение такого договора будет актуально только при условии практически идентичной стоимости двух объектов. Установление такого факта производится заинтересованным банком-кредитором.

Процесс замены залога в этом случае будет производиться в следующем порядке:

- Получение согласия банка.

- Предоставление полного пакета документов на новую жилплощадь.

- Оценка новой жилплощади и уточнение условий ипотеки по предстоящей сделке.

- Подписание договора мены.

- Передача новой квартиры в залог банку.

- Снятие обременения со старой недвижимости.

Такая сделка имеет ряд сложностей в своей реализации, так как среди собственников недвижимости найдется мало людей, готовых согласиться на обмен квартиры, находящейся в залоге банка.

Продажа и покупка квартиры в одном банке по ипотеке

Данный способ обмена ипотечной недвижимости является наиболее предпочтительным для банка, так как имеет минимальные риски. Простыми словами, заемщик продает имеющуюся недвижимость с разрешения банка и покупает новую также с привлечением заемных средств (с доплатой через ипотеку).

Процедура состоит из нижеприведенных шагов:

- Получение официального согласия банка и подача заявки на новую ипотеку.

- Выставление старой квартиры на продажу и заключение договора купли-продажи с покупателем.

- Поиск приобретаемой квартиры (также заключается договор покупки).

- Оформление сделки по новому ипотечному кредиту.

- Снятие старого обременения и передача в залог новой квартиры.

То есть здесь происходит одновременный процесс продажи старой квартиры и покупка новой. Для уменьшения возможных рисков можно использовать банковские ячейки для расчетов.

Организационно такую сделку можно оформить в один день.

Отдельно следует сказать, что обмен ипотечной квартиры на более дешевую будет крайне затруднителен. Получить разрешение от банка в этом случае будет практически невозможно, так как ни один банк не согласиться сознательно снижать ликвидность залога.

Выйти из этой ситуации можно с помощью двойного договора купли-продажи на оба объекта недвижимости, когда первая квартира в ипотеке продается после снятия обременения. Об этом рассказывалось выше.

Порядок замены залога в Сбербанке

Сбербанк является крупнейшим кредитным учреждением, пользующимся высокой популярностью среди российского населения. Условия кредитования в нем отличаются минимальными процентными ставками, лояльным отношением к заемщикам и быстрыми сроками оформления.

https://www.youtube.com/watch?v=XvasfU45oPo

Порядок замены залога в Сбербанке имеет ряд свои особенностей. В частности, к ним можно отнести следующие нюансы:

- обмен ипотечной квартиры на другую происходит по писменному заявлению клиента;

- заемщик предоставляет полный пакет документов на ипотеку на себя и всех созаемщиков и поручителей по действующей ипотеке (паспорта, справки, трудовые и т.д.);

- предоставляется пакет документов на квартиру, которая идет под замену (оценка, правоустанавливающие документы и т.д.);

- банк рассматривает такое заявление заемщика в срок до 30 дней;

- если решение Сбербанка положительное, то пописывается дополнительное соглашение к договору ипотеки о смене залога;

- происходит одновременная регистрация нового залога и снятие обременение по первой квартире в органах юстиции.

Вывод: К процедуре замены ипотечного жилья Сбербанк подходит с высокой степенью ответственности, минимизируя свои риски и действуя только в своих интересах.

Какие документы понадобятся

Для осуществления обмена залоговой ипотечной квартиры необходимо подготовить следующий комплект бумаг:

- паспорт заемщика (с копиями каждой страницы);

- документы, подтверждающие стабильную занятость клиента и его текущий стаж;

- документы, подтверждающие платежеспособность (минимум за последние полгода);

- документы на приобретаемую квартиру.

Это основной комплект документов. Дополнительно банк может затребовать ИНН, военный билет, СНИЛС, свидетельство о заключении/расторжении брака, согласие от супруга/супруги на сделку и т.д.

Что касается документов на приобретаемую квартиру, то здесь потребуются:

- правоустанавливающие бумаги (свидетельство о праве собственности);

- выписка из домовой книги с указанием всех прописанных в конкретном объекте недвижимости;

- кадастровый паспорт жилплощади;

- справка из управляющего органа об отсутствии долгов за услуги ЖКХ (например, справка из ТСЖ);

- отчет об оценке недвижимого имущества, выполненный аккредитованной оценочной компанией.

Уточненный список необходимой документации может несколько отличаться в зависимости от выбранного банка.

Важно! Собирать согласованный с банком пакет бумаг следует начать как можно раньше, так как этот процесс может затянуться, что устроит далеко не каждого покупателя и продавца недвижимости.

Законодательство РФ не запрещает обмен жилья, обремененного ипотекой, на другое. Поэтому ответ на вопрос «Можно ли обменять квартиру, находящуюся в ипотеке?» будет положительным.

Главным условием такой сделки является обязательное получение официального разрешения кредитора.

Получив согласие банка, заемщик может выбрать один из вариантов замены ипотечной квартиры: с помощью договора мены, двойного договора купли-продажи или путем первичного снятия обременения с залогового жилья и его последующей продажи.

Подробнее о том, можно ли взять две ипотеки одновременно читайте далее.

Напоминаем, что на сайте ведется запись на бесплатную консультацию по сложным вопросам юридического характера и по кредитованию. Просто запишитесь через форму в углу экрана.

Ждем ваших вопросов и будем признательны за оценку поста и репост.

Видео:Как снять обременение с квартиры после погашения ипотеки?Скачать

Как поменять квартиру в ипотеке на другую, большую или меньшую

Ипотечный займ берется на продолжительное время. Однако обстоятельства в жизни могут измениться в любой момент, вследствие чего понадобится заменить жилье на другое. Мы расскажем вам, можно ли поменять квартиру в ипотеке на другую, как это сделать и другие нюансы.

Можно ли поменять ипотечную квартиру на другую?

Пока заемщик не погасит ипотечный кредит, квартира в залоге у банковской организации. Без ее согласия никакие операции с жильем невозможны. Права на него принадлежат банку.

Но замена квартиры все-же возможна и до полного погашения задолженности!

Замена залога по ипотеке

В 345 статье Гражданского Кодекса РФ четко указано, что замена залога по ипотеке возможна после согласия залогодержателя, то есть, банка.

С юридической точки зрения сделка может быть осуществлена. Но в реальности, это сложная процедура, которая потребует потратить много денег. Придется заново проходить те же процедуры, что и при оформлении ипотеки. Каждое действие придется согласовывать с банковской организацией.

https://www.youtube.com/watch?v=42iMEdti1-w

Такое случается нередко. Заемщик получает жилье в наследство и желает предоставить банку как залог. Таким образом, он может сразу оформить право собственности на ипотечное жилье.

Если с начальным залогом что-то случается, заемщик теряет право собственности на него, он должен быть заменен, любым, равноценным имуществом.

Условия обмена

Как мы уже говорили, основное условие — согласие банка. Если он одобрил, придется продать залоговую квартиру и сразу же приобрести другую. Важно, чтобы новая недвижимость отвечала всем требованиям финансовой организации.

Обратите внимание! Банк проведет оценку нового жилья. Оплачивает ее заемщик.

Понадобится заново собирать весь пакет документов. Банковские сотрудники убедятся, что вы платежеспособны. Кредитная история также будет проверена, поэтому лучше не просрочивать платежи за ипотеку.

Документы для проведения данной процедуры

Залог успешной сделки — хорошо подготовленные документы:

- Паспорт гражданина РФ.

- Идентификационный код.

- Если заемщик в браке, нужно взять письменное согласие у второго супруга.

- Выписка из банка, где видно, что клиент чист. Ее можно получить прямо в отделении банковской организации.

Альтернативные варианты обмена/продажи, основные шаги сделки

Как только банк даст добро, нужно приступать к поиску подходящей квартиры. Она должна удовлетворять требованиям обеих сторон. Затем следует найти того, кто купит старую квартиру. Однако нужно учесть, что мало кто захочет приобретать квартиру в залоге.

Важно! Банк обязательно проверить доходы нового заемщика. Он должен быть платежеспособным.

Далее вы продаете квартиру, а вырученными деньгами закрываете долг по ипотеке. Банк, в свою очередь, снимает с квартиры обременение. После этого вы покупаете новое жилье и оформляете с кредитной организацией договор о соразмерном увеличении суммы ипотеки. После того, как имущественные права на квартиру будут зарегистрированы на вас, жильем получает статус залогового имущества.

Есть еще один метод, когда берется займ, а потом, используется, чтобы погасить действующую ипотеку. Для этого понадобится собрать пакет всех документов для оформления нового займа.

Если банк не против, то выдает вам займ на короткий срок. Им вы оплачиваете уже имеющийся кредит и квартира более не под залогом. После этого нужно найти покупателя на квартиру. Полученные с этого деньги уйдут на погашение краткосрочного займа. То что останется, вы тратите на покупку нового жилья и первоначальный взнос за него.

Можно ли обменять квартиру купленную в ипотеку на дом

Это возможно, но только с согласия банка. Квартира находится в залоге у кредитной организации, все сделки с ней возможны после разрешения финансовой организации.

Можно ли обменять квартиру в ипотеке на большую

Банк соглашается, при условии, что стоимость нового жилья, превышает старую не более чем на 20-30%.

Бывают случаи, когда старое жилье обменивается на новое, но по той же цене. Значит новая квартира находится в неблагополучном районе. Банк пойдет на уступки, если там есть его отделение, учитывайте это.

Процедура состоит из следующих этапов:

- Получение согласия банка, поиск нового жилья. Оценка недвижимости кредитной организацией.

- Через агентство недвижимости находится покупатель на старую квартиру.

- Кредитуемый продает старое жилье, и на полученные деньги приобретает новое.

- Со старого жилья снимаются обременения, новая квартира становится залогом для банка.

Учтите, что все расходы на эту процедуру оплачивает заемщик. Будьте готовы к этому.

Обмен ипотечной квартиры в Cбербанке

Сбербанк крайне неохотно идет на подобные сделки. Обменять заложенную квартиру на большую могут только те клиенты, в которых банковская организация может быть уверена:

- ни разу не просрочили платеж.

- участвуют в зарплатном проекте.

- хорошая кредитная история.

Если банк согласен, то обмен происходит по схеме, которую мы неоднократно упоминали ранее.

Военная ипотека — отдельные нюансы

Обменять квартиру, купленную по программе военной ипотеки проще всего, погасив задолженность. Тогда квартира полностью переходит в вашу собственность и вы делаете с ней все что угодно:

- Вы договариваетесь с владельцем нужного жилья.

- Он выплачивает банку остаток вашей задолженности.

- Квартира становится вашей.

- Вы продаете ее новому владельцу, а он продает вам свою.

Учитывая особенности военной ипотеки, лучше обменивать жилье именно таким методом. Он простой и безопасный.

Обмен по переуступке

Существует понятие переуступка обязательств по договору. Оно может касаться как недвижимости, так и прав и обязанностей, касающихся кредитного обязательства. Покупатели предпочитают приобретать жилье в ипотеку по переуступке, так как срок выплаты может быть довольно скромным.

Важно! Если банк дает согласие на такую процедуру, то новый заемщик соглашается со всеми условиями договора, который подписывал предыдущий владелец.

https://www.youtube.com/watch?v=XgQv9fCrJ7A

Как только факт перехода будет зафиксирован в росреестре, новый владелец получает права собственности на жилье. Пока не будет осуществлена регистрация, стороны могут отказаться от сделки, подав заявление.

Специалисты кредитного отдела оценят нового заемщика и примут решение. Если он является таким же надежным, как и предыдущий, банк даст согласие. Однако бывают случаи, когда у кредитной организации нет выбора, так как старый заемщик не может платить и они соглашаются на любого нового владельца.

Чтобы получить разрешение на переуступку, нужно обратиться в отдел ипотечного кредитования своего банка. В случае вынесения положительного решения, финансовая организация начинает подготовку всей документации.

По окончанию сделки:

- Покупатель становится новым заемщиком.

- Продавец теряет статус собственника и заемщика.

- Условия кредитования остаются прежними.

Преимущества переуступки:

- Меньший долг перед банком.

- Все чисто в юридическом плане.

- Банк выступает в качестве гаранта сделки.

- Новый заемщик быстро выплачивает остаток кредита и получает дополнительный «плюсик» в свою кредитную историю.

Обменять ипотечную квартиру на другую можно, но только, если банк согласится на эту сделку. На решение кредитной организации влияет множество факторов, в том числе и расположение нового жилья. Оно должно находиться в хорошем районе.

Если банк согласился, нужно тщательно подготовиться, найти хорошее жилье, финансовая организация произведет его оценку. Найти покупателя на старую квартиру. Он должен быть с положительной кредитной историей.

Используйте наши рекомендации и у вас, обязательно, все получится.

📺 Видео

Не выплачивай ипотеку досрочно #мышлениемиллионера #деньги #бизнес #игорьрыбаков #ипотека #успехСкачать

Квартира в ипотеке (в залоге у банка) - как продать или купить? Подробная пошаговая инструкцияСкачать

Договор об ипотеке (залоге недвижимого имущества)Скачать

Закладная на квартиру: что банк может сделать без согласия заемщика / Семейный юрист Бадеев ДмитрийСкачать

Что такое залог и ипотека?Скачать

Отказали в ипотеке перед сделкой, банк продал закладную и другие нюансы ипотеки: советы риелтораСкачать

Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Что такое закладная по ипотеке простыми словами? Для чего она нужна?Скачать

087 Залог недвижимости (ипотека)Скачать

Как оформить закладную по ипотекеСкачать

Взыскание залога в виде жилья с должников по ипотеке признано законнымСкачать

ОТКАЗАЛИ В ИПОТЕКЕ ПОСЛЕ ОДОБРЕНИЯ? // Почему так вышло?Скачать

Организация и обеспечение проведения сделок ипотечного кредитования под залог недвижимого имуществаСкачать

Закладная по ипотеке. Стоит ли опасаться покупателю жилья?Скачать

Как взять ипотеку под залог имеющейся недвижимостиСкачать

Покупка квартиры из под залога (ипотеки). Несколько способов безопасной покупки.Скачать