: 19 мая 2021

Дебиторская задолженность для предприятий определяет некую ответственность, а именно списание подобного рода долга в тех категориях, когда он признаётся нереальным для взыскания.

Большой ошибкой многих бухгалтеров является отражение дебиторской задолженности не документально, а используя кассовый метод для учёта доходов и расходов, что характерно для предпринимателей и юридических лиц, ведущих свою хозяйственную деятельность по УСН (упрощённой системе налогообложения).

- В каких случаях целесообразно списание задолженности?

- Истечение срока давности

- Ликвидация контрагента

- Списание дебиторских долгов при УСН

- Списание дебиторской задолженности при усн доходы 2021

- Списание дебиторской и кредиторской задолженности: учет при усно

- Как списать дебиторскую задолженность

- Списание дебиторской и кредиторской задолженности при УСН

- Причина ликвидации

- Время требования

- Невозможность истребования задолженности, подтвержденная актом государственного органа

- Исключение контрагента из ЕГРЮЛ

- Цель списания долгов при УСН

- Начало отсчета

- Подготовительный этап

- Исполнение

- Дополнительный учет

- Списание кредиторской задолженности при УСН

- Сроки списания кредиторской задолженности

- Документальное оформление списания кредиторской задолженности

- Бухгалтерский учет списания кредиторской задолженности

- Определение срока исковой давности

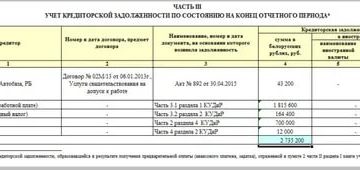

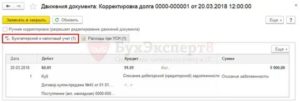

- Отражение списания кредиторской задолженность в бухгалтерском учете

- Налоговый учет при УСН

- Порядок списания задолженностей по дебиту и кредиту при УСН

- Списание дебиторской задолженности при УСН

- Причины для списания дебиторской задолженности при УСН

- Документальное сопровождение процедуры списания

- Отражение операции в отчётности предприятия

- Особенности списания долга при УСН

- 📸 Видео

В каких случаях целесообразно списание задолженности?

Задолженность переходит в категорию дебиторских тогда, когда не могут быть выполнены условия для отражения расходов. Они указаны в пункте №16 Положения по бух. учёту «Расходы организации», который утверждён Приказом Министерства Финансов Российской Федерации.

Для того чтобы произвести списание дебиторки, должны присутствовать следующие причины:

- Истечение срока исковой давности.

- Ликвидация контрагента.

Истечение срока давности

Приказом и положениями 195 статьи ГК Российской Федерации определяется период исковой давности, его общий срок равняется трём годам. Однако длительность срока может быть изменена по соглашению сторон, что определено в 198 статье Гражданского Кодекса России.

Некоторые требования могут быть обеспечены более длительными или, наоборот, более короткими сроками. К примеру, исковой срок по исполнению последствий недействительной сделки может составлять 10 лет.

Для каких требований действуют сокращённые сроки исполнения:

- Договор страхования имущества.

- Ненадлежащее качество выполненных работ со стороны подрядчика.

- Перевозка груза.

Период исковой давности начинается со дня, следующего за тем, когда должно быть выполнено исковое обязательство.

Иногда стороны не прописывают точные сроки исполнения обязательств, в таких случаях период начинается с момента предъявления требований по исполнению условий договора.

Гражданский кодекс рассматривает ситуации, при которых возникает возможность приостановить срок исковой давности:

- Если истец не выполнил обязательства вследствие чрезвычайных и непреодолимых обстоятельств.

- Если ситец или ответчик состоят в Вооруженных силах, которые перевели в военное положение.

- Если был установлен мораторий — отсрочка по правительственному приказу.

- Если документ или приказ, регулирующий данные отношения, больше не имеет силы.

- Если стороны нацелены на проведение процедуры медиации.

Так как списание задолженности дебиторов при УСН происходит в результате истечения сроков давности, важно знать в каких случаях прекращается данный период:

- При подаче искового заявления.

- Когда лицо признаёт дебиторскую задолженность совершением определённых своих действий.

- Если претензию признают.

- При частичной уплате долга.

- При выплате процентов по задолженности.

- Если ответчик признаёт долг и подаёт прошение о внесении изменений в договор, обычно это касается рассрочки или отсрочки.

- Когда есть согласие инкассового поручения.

Ликвидация контрагента

Второй причиной, по которой возможно списание дебиторки при УСН, считается ликвидация контрагента. В результате ликвидации происходит прекращение обязательств, однако в некоторых случаях исковые обязательства могут лечь на плечи другого юридического лица. Подробнее о ликвидации и банкротстве фирмы вот тут.

Следует понимать, что при ликвидации организация теряет не только статуи и права, также аннулируется запись в Едином государственном реестре.

После публикации приказа о ликвидации все права кредитора должны быть соблюдены, комиссия определяет размер дебиторской задолженности и займодателей, а затем уведомляет их о ликвидации предприятия. В момент утверждения приказа о ликвидации фирмы выходит также и другой приказ, который говорит о выплатах кредиторам в порядке очерёдности.

Очерёдность выплат может быть нарушена, если существуют обязательства, которые гарантированы залогом имущества ликвидируемого предприятия.

https://www.youtube.com/watch?v=j_ZmQDZCIZw

Для списания безнадёжных долгов дебиторов понадобится оценка дебиторской задолженности. Как она выполняется, можно узнать на нашем ресурсе.

Классификация дебиторской задолженности здесь. Её нужно знать для правильного управления дебиторской задолженностью.

Списание дебиторских долгов при УСН

Списание задолженности при УСН обязательно должно быть указано в бухгалтерской справке. Если причиной, по которой при УСН списывают дебиторку, является приказ о ликвидации предприятия, то к справке прикладывают копию свидетельства о ликвидации или выписку из ЕГРЮЛ. В случае истечения срока исковой давности к выписке прикладывается расчёт искового периода.

Организация прекращает свою деятельность после занесения записи в ЕГРЮЛ, после этого издаётся приказ о списании задолженности при УСН.

Длительность срока исковой давности может быть изменена по соглашению сторон.

На первый взгляд не списание дебиторки при УСН не влечёт за собой никаких последствий, однако, это не так. При упрощённой системе налогообложения дебиторские долги не отразятся, статья «доходы» в этом случае не учитывает расходы, уменьшающие доходы на определённую величину.

Также законом не предоставлена возможность обращения к внереализационным расходам по налогу на прибыль при упрощённой системе налогообложения. Из этого следует, что предприниматель или юридическое лицо не имеет причин для того, чтобы вести учёт дебиторских долгов в расходах.

Кассовый метод определяет дебиторку в состав доходов в случае ликвидации кредитора. Для налогоплательщика на УСН день списания долга является днём получения дохода, но фактически такой доход не несёт никакой выгоды.

debitorskaya-zadolzhennost/spisanie-pri-usn.html

Списание дебиторской задолженности при усн доходы 2021

НК РФ не содержат условий о таком восстановлении НДС при списании.

Судебная практика сложилась таким образом, что арбитражные суды однозначно признают список случаев для восстановления ранее принятого к учету НДС, указанных в ст. 170 НК РФ, как исчерпывающих.

На основании позиции судов можно сделать вывод – если дебиторская задолженность списывается покупателем товара, восстановление НДС недопустимо.

Правила списания свыше 3 лет НК РФ как одно из оснований для списания предусматривает окончание времени исковой давности. Течение срока для долгов, время погашения которых регламентировано в договоре сторон, осуществляется с даты завершения срока исполнения.

Для тех обязательств, по которым время их выполнения не определено или установлено моментом до востребования, течение давности осуществляется, начиная с даты предъявления кредитором соответствующих требований об исполнении. Пример.

Внимание В частности, и применительно к УСН в Письме от 23 марта 2007 г. Правила бухучета регламентируют возможность вывести долги с баланса только в двух случаях:

- если дебитор полностью рассчитается по обязательствам;

- если задолженность признают как безнадежную и спишут в установленном порядке.

Именно поэтому важно скорее списать задолженность, как только возникнет любое из 4-х оснований для ее списания.

Иначе она так и останется “висеть на балансе”, что приведет к ряду неприятных последствий.

Порядок Из-за низких объемов продаж или поставок, нехватки собственных средств и нестабильной ситуации на экономическом рынке контрагенты не всегда способны вовремя “расплатиться по счетам”.

А раз этого не происходит, то долги нужно списывать, причем как можно быстрее. Порядок списания дебиторской задолженности при усн.

Списание дебиторской и кредиторской задолженности: учет при усно

63 ГК РФ. В этом случае задолженность может быть признана как нереальная к взысканию и, соответственно, списана. Восстановление НДС Возможность восстановления НДС зависит от того, кем является налогоплательщик – продавцом или покупателем.

Важно

Коррекция НДС для продавца не требуется, так как налог уже был начислен им на дату отгрузки товара. А вот для покупателя товара все не столь однозначно.

Существует определенная коллизия между законодательными нормами и позицией Минфина по данному вопросу. Так, Минфин трактует позицию, что при вычете НДС с перечисленного продавцу аванса должен быть восстановлен в том периоде, когда списывается задолженность.

В то же время, нормативные положения ст.

Как списать дебиторскую задолженность

Важно! Если денежные средства задолжал индивидуальный предприниматель, списать “дебиторку” лишь по причине ликвидации ИП не получится, так как ИП отвечает по обязательствам всем своим имуществом. Если дебитор является ИП, списать долги можно лишь при:

- смерти предпринимателя;

- запуске в его отношении процедуры банкротства;

- вынесении судебным органом вердикта о невозможности определить местонахождение ИП, и, как следствие, взыскать долги.

Срок Каждое юридическое лицо, осуществляющее экономическую деятельность, обязано формировать налоговую и бухгалтерскую отчетность.

Видео:Учет дебиторской и кредиторской задолженности: ошибки с налоговыми претензиямиСкачать

Списание дебиторской и кредиторской задолженности при УСН

Любая предпринимательская деятельность формулируется на взаимоотношениях с контрагентами.

По результатам работы с определенным кругом лиц у организаций, ИП на упрощенном режиме налогообложения может сформироваться неисполненное обязательство, срок требования по которому заканчивается.

В связи с этим важно знать, как происходит учет и списание дебиторской и кредиторской задолженности при УСН.

Причина ликвидации

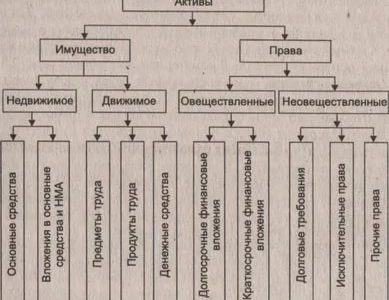

Дебиторская задолженность – сумма обязательств контрагентов по излишне перечисленному авансу в бюджет государства при возмещении налогов, превышение суммы платежа персоналу, если излишне выплачена заработная плата. Кредиторка – долги перед поставщиками, покупателями, работниками, бюджетными и внебюджетными фондами.

https://www.youtube.com/watch?v=6nsW55EYq_M

Согласно регламенту бухгалтерского учета (БУ) компания обязана регулярно отслеживать состояние взаиморасчетов, вести активную работу по истребованию долгов, чтобы не просрочить время истребования денежных средств, отражения хозяйственных операций по прекращению существования долга. Своевременное списание неликвидной, не возможной к истребованию задолженности, позволяет фирме сформировать достоверную информацию об имущественном и финансовом положении.

Основаниями для прекращения действия обязательств и списания в налоговом учете (НУ) кредиторской (КЗ) и дебиторской (ДЗ) задолженности являются следующие:

- Окончание срока давности и прочие факторы: согласно п. 18 ст. 250 НК РФ кредиторка подлежит включению во внереализационные доходы, исключением для ликвидации становятся обязательства по выпущенным облигациям, задолженность перед бюджетом государства и внебюджетными фондами.

- Дебиторка по требованиям пп. 2 п. 2 ст. 265 НК РФ подлежит погашению с одновременным включением во внереализационные расходы либо из специального резерва после наступления обстоятельств признания ее безнадежной. Долг считается невозможным к взысканию (п. 2 ст. 266 НК РФ) по истечении срока, на основании обстоятельств, определяемых ГК РФ (решение госоргана, прекращение предпринимательской деятельности контрагента путем ликвидации и др.).

Документальным основанием списания ДЗ и КЗ является инвентаризационная опись, письменный приказ исполнительного органа компании

В бухгалтерском учете КЗ и ДЗ закрываются по балансу по причинам, определенным в Положении № 34н от 29.07.1998 г. по приказу Минфина:

- Пункт 77 утверждает регламент списания в фирме на УСН дебиторской задолженности с истекшим сроком исковой давности, по причине невозможности взыскания посредством отнесения на счет фонда по сомнительным долгам. Обязательство погашается из финансовых результатов предпринимательской деятельности коммерческого предприятия, если в предшествующем отчетному периоде не сформировано необходимого резерва, а также идет на увеличение величина текущих расходов для некоммерческой фирмы. Важно знать, что задолженность не теряет своей актуальности после того, как ее списали, кредитор обязан вести учет на забалансовых счетах последующие 60 месяцев с целью контроля финансово-имущественного положения должника и выявления возможности удовлетворения требований.

- Проводки по списанию просроченной кредиторской задолженности, обязательств по невыплаченной депонированной заработной плате сотрудников юрлица на УСН подлежат включению в доходы некоммерческой организации или увеличивают финансовые результаты коммерческого предприятия по п. 78 Положения.

Время требования

Согласно главе 12 ст. 196 ГК РФ общеустановленный срок истребования обязательств составляет тридцать шесть месяцев. В исключительных случаях временной промежуток может быть сокращен или продлен.

Например, претензии по качеству товара принимаются судом не позднее двадцати четырех месяцев, по работам на основании договора подряда – в течение года, право возмещения ущерба по инциденту в морской перевозке сохраняется за пострадавшей стороной в течение десяти лет, на истребование компенсации вреда окружающей среде предусмотрено 240 месяцев.

Исчисление исковой давности начинается со дня возникновения долга, нарушения права либо времени, когда сторона могла узнать о данных обстоятельствах. Например, покупатель не оплатил поставку в день отгрузки, что регламентировано условиями сделки. Тогда именно с момента формирования реализации начнется течение срока.

Ст. 203 ГК РФ определяет порядок прерывания исковой давности по факту совершения должником действий, подтверждающих существование долга, влияющих на размер обязательств и порядок их исполнения.

Например, если дебитор обратился к контрагенту с предложением заключить договор реструктуризации задолженности, тем самым признал ее действительность.

С момента регистрации письма должника во входящей корреспонденции получателя исковая давность исчисляется заново.

https://www.youtube.com/watch?v=kXm9Oux5lkQ

Срок исковой давности равен трем годам

Стоит отметить, что законное время востребованности распространяется на все обязательства, как основной долг, так и штрафные санкции. Заключение договора цессии (изменения лица в договоренности) не изменяет исковой срок.

Невозможность истребования задолженности, подтвержденная актом государственного органа

Это спорная причина для списания кредиторки и дебиторки, так как существует обширная практика предъявления претензий контролирующими органами к компаниям по неправомерности действий. Несмотря на позицию ИФНС, судебные органы в спорах принимают сторону налогоплательщика.

Исключение контрагента из ЕГРЮЛ

Юридическое лицо правомочно осуществлять предпринимательскую деятельность в рамках промежутка времени с момента регистрации в системе ИФНС до ликвидации и исключения из единого госреестра.

Цель списания долгов при УСН

Перечислим основные задачи оформления списания ДЗ и КЗ:

- Соблюдение законодательных норм ведения бухгалтерского учета.

- Избегание убытков, дополнительных расходов по содержанию долга.

- Приведение данных баланса к достоверности.

- Рентабельность компании.

- Формирование корректной налоговой базы.

- Подтверждение стабильной платежеспособности и др.

Начало отсчета

Первым днем исчисления срока давности согласно ГК РФ признается момент неисполнения обязательств.

Например, согласно условиям контракта, арендатор должен до 10 числа текущего месяца внести платеж за пользование недвижимостью.

Должник не перечислил денежные средства, поэтому первым днем периода действия долга станет 11 число, при условии, что контрагент за исковой срок не проявит себя и не предпримет действий по погашению задолженности.

Списание дебиторки с кредиторкой при упрощенке позволяет избежать убытков

Если между сторонами обязательства не оформлены договорные отношения, то моментом отсчета станет последняя документальная претензия в адрес неплательщика.

Для прекращения действия долга ликвидированной компании достаточно получить выписку из ЕГРЮЛ посредством бесплатного доступа к порталу ИФНС.

Момент исключения должника из реестра станет основанием для списания кредиторки и дебиторки даже до истечения срока.

Когда у компании зафиксирована задолженность по взаиморасчетам с физическим лицом, который признан государственным органом без вести пропавшим, либо выдано свидетельство о смерти, именно дата акта станет допустимым моментом списания долга. Издание официального документа, подтверждающего неплатежеспособность должника и невозможность исполнения исковых требований, также возникает основанием для списания с учета ДЗ и КЗ.

Подготовительный этап

На 2021 г. законодательство определяет минимальное количество фактов проведения инвентаризации обязательств – не реже раза в календарный год. Допускается проводить процедуру чаще. Изначально руководитель компании издает приказ о назначении ответственных лиц, членов комиссии для участия в процедуре, дату мероприятия и срок документального оформления.

Далее инвентаризационная комиссия приступает к оценке и анализу обязательств, проверяет период существования долга и основания для его списания. Подтвердить состояние задолженности должны следующие документы:

- Товарные накладные.

- С/ф.

- Акты выполненных работ.

- Платежные формы.

- Контракты.

- Счета на оплату.

- Письменные претензии.

- Судебные решения, исполнительные листы.

- Акты судебного пристава и др.

Наличие задолженности должно иметь письменное подтверждение

По итогам работы формируется инвентаризационная опись ИНВ-17. В настоящее время компании не обязаны применять данную форму, они могут разработать свою, дополнить необходимыми графами и утвердить внутренним нормативно-правовым актом.

Если задолженность списывается не по основанию истечения срока, бухгалтеру рекомендуется составить справку произвольной формы с фиксированием информации об обстоятельствах возникновения долга, действиях контрагента и основания для прекращения обязательств.

https://www.youtube.com/watch?v=lz3UuNvi45I

Завершающим этапом документального оформления процедуры погашения дебиторки и кредиторки становится издание исполнительным органом юридического лица приказа произвольной формы с назначением срока исполнения действий, ответственных лиц.

Важно строго отслеживать исковую давность долгов, своевременно инвентаризировать, списывать обязательства, чтобы не получить замечания проверяющих органов и требований по внесению корректировок в налоговую и бухгалтерскую отчетность.

Исполнение

На основании сформированных и подписанных документов бухгалтерская служба оформляет проводки в БУ и НУ. Важно знать, что регламент учета рекомендует создавать специальные резервы для покрытия долгов.

Если при проведении камеральной проверки будет выявлено искажение отчетности более чем на одну десятую часть, должностное лицо может быть привлечено к административной ответственности в виде штрафа по ст. 15.

11 КоАП РФ.

Налоговый учет по упрощенной системе ведется согласно ст. 346.16 НК РФ, то есть база для исчисления налога к уплате формируется вычитанием сумм затрат из выручки. Дебиторка не входит в перечень регламентированных статей расходов, поэтому в НУ ее закрытие не отражается.

Особенным моментом является погашение кредиторской задолженности путем списания в налоговом учете компании на упрощенке, так как согласно ст. 346.15 такие проводки формируют внереализационный доход.

Строгих сроков увеличения налоговой базы за счет закрытой кредиторки не предусмотрено кодексом, но проверяющие органы рекомендуют осуществлять процедуру в периоде возникновения основания.

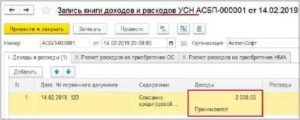

Касаемо Книги учета доходов и расходов момент фиксирования операции может совпадать с датой истечения искового срока либо последним днем отчетного периода.

Неверные данные в отчетах могут привести к штрафным санкциям

Если в сумму кредиторки по обязательствам перед поставщиком входит НДС, он также подлежит включению во внереализационные доходы.

Важным моментом стоит выделить то, что в составе расходов признать стоимость неоплаченного товара не получится, так как это противоречит условиям ст. ст. 346.17 НК РФ. Исключение составляет ситуация при ликвидации компании, перед которой существует КЗ, тогда по ст.

419 ГК РФ долги полностью перестают существовать, а стоимость материалов, услуг допускается включать в расходы.

Не увеличивает налоговую базу величина списания кредиторской задолженности с истекшим сроком исковой давности компании на УСН, если она является налогом, сборами, взносами, штрафными санкциями, отмененными или уменьшенными по решению исполнительной власти внебюджетных и бюджетных фондов (ст. 346.15 пп.1 ст.1.1). Данная норма распространяется также на невостребованные проценты от прибыли, обязательства сторон, участвующих более чем в половине уставного капитала друг друга, по операциям прощения долга с целью увеличения активов.

Типовые проводки по списанию КЗ и ДЗ приведены в таблице.

Дополнительный учет

Дебиторка подлежит учету за балансом на сч. 007 в течение ближайших шестидесяти месяцев после даты списания.

Такая необходимость обоснована вероятностью возникновения обстоятельств, по которым задолженность станет не безысходной и сможет быть погашена.

Списание сумм кредиторской задолженности при УСН доходы минус расходы по общим рекомендациям не учитывается на забалансе, но компания имеет право создать обособленный счет для ее отражения.

Забалансовый учет предназначен для обеспечения сохранности имущества, учета обязательств, потенциальных к взысканию. Сведения применяются для общей оценки финансово-имущественного положения юридического лица, а также контроля возможности удовлетворения требований.

Списание дебиторки и кредиторки позволяет фирме на УСН сформировать достоверную информацию по состоянию взаиморасчетов, определить реальную величину актива и пассива. Такие операции позволяют упрощенцу вести отчетность по нормам действующего законодательства, предоставлять сведения внешним пользователям с целью подтверждения ликвидности, рентабельности, платежеспособности.

https://www.youtube.com/watch?v=4Zdi9uTRpeU

Речь в видео пойдет о списании кредиторки с дебиторкой:

Видео:УСН доходы минус расходы Как списать расходы?Скачать

Списание кредиторской задолженности при УСН

В процессе своей деятельности многие компании, фирмы сталкиваются с возникновением задолженностей. Причин их появления множество, достаточно всего лишь не оплатить долг перед любым кредитором – неважно, учредитель это, сотрудник или поставщик.

Если непогашенная сумма по истечении срока исковой давности осталась невостребованной, то бухгалтер должен провестисписание кредиторской задолженности при учете доходов УСН.

Особенности проведения этой операции, сроки, нормативную регламентацию и ряд других важных вопросов нужно рассматривать максимально подробно, ведь нарушение подобной процедуры может привести к проблемам с ИФНС.

Сроки списания кредиторской задолженности

Кредиторская задолженность представляет собой, по сути, все долги, которые имеются в компании. Возникает она при неисполнении финансовых обязательств перед бизнес-партнерами или сотрудниками, а также в том случае если на счет фирмы была перечислена предоплата за товары или услуги, но они так и не были предоставлены.

Сроки, в которые должно быть произведено погашение долго прямо предусмотрены в Положении по бухучету и статье 250 НК. Кроме того, дополнительно регламентируют данный вопрос письма ФНС № ГД-4-3/25307@, ЕД-4-3/8754, КЕ-4-3/2303 и ряд писем Минфина.

Так, сроки напрямую зависят от того, на каком основании будет произведено списание:

- Истечение срока, отведенного для подачи искового заявления – дата окончания срока исковой давности.

- Прекращение деятельности компании или организации, выступающей в роли кредитора –момент фиксации в реестре записи о ликвидации юридического лица.

- Исключение организации, выступившей в роли кредитора из ЕГРЮЛ на основании прекращения действия – дата внесения соответствующей записи в реестр.

Отдельно стоит выделить сроки, которые применяются в учете при прощении долга. Так, аннулирование производится на дату подписания акта о прощении или дату, получения лицом документа, который подтверждает факт отсутствия у кредитора претензий.

Документальное оформление списания кредиторской задолженности

Списание кредиторской задолженности при УНС документально оформляется главным бухгалтером предприятия. Порядок проведения процедуры регламентирован в Положении по ведению бухгалтерского учета и отчетности, утвержденного Минфином. Так, для проведения процедуры необходимы:

- Акт инвентаризации, отражающий расчеты с покупателями, поставщиками и иными категориями лиц. Необходимость этого документа обусловлена тем, что выявление задолженности возможно только в случае инвентаризации. Составляется акт в произвольной форме или применяются унифицированный образец формы № ИНВ-17.

- Бухгалтерская справка. В ней прописываются все необходимые сведения о задолженности и причины для ее списания.

На основании этих двух бумаг руководителем оформляется акт о списании кредиторской задолженности на предприятии.

Бухгалтерский учет списания кредиторской задолженности

Списание формирует собой определенный доход, который отражается на счете 91. Причем при проводке могут использоваться дебетовые категории 61, 62, 67, 70, 71, 76.

ВАЖНО! Такая запись производится на дату, проведения и проверки результатов инвентаризации. Соответствующее положение отражено в ФЗ №402.

Это связано с тем, что согласно пункту 78 Положения, аннулирование обязательств должно производиться в том же отчетном периоде, в котором перестал исчисляться срок исковой давности. При этом на момент списания у бухгалтера уже должно быть полное документальное обоснование.

Определение срока исковой давности

Большинство обязательств такого рода в процессе своей деятельности фирмы погашают, но те, которые закрыть не удалось подлежат списанию на основании истечения срока исковой давности.

По общему правилу, отраженному в статье №196 ГК РФ срок в течение которого кредитор может предъявить свои требования равен 3 годам. Однако для отдельных видов гражданско-правовых сделок могут быть установлены иные ограничения.

Все исключения из общего правила прописаны в статье 197 ГК РФ и иных нормативно-правовых актах.

https://www.youtube.com/watch?v=ADYa4hkf0kY

Отсчет искового периода также производится на базе определенных правил, установленных в статье 200 ГК РФ. Для тех обязательств, дата завершения которых известна, он начинается со следующего дня после окончания платежа.

При неопределенном сроке, отсчет начинается с того момента, когда кредитор отправил требования о погашение задолженности.

Если на выполнение обязательств компании предоставлялось определенное время, то отсчет начинается с последнего дня установленного срока.

Однако, стоит отметить, что в отдельных случаях срок исковой давности может быть прерван. В качестве основного обстоятельства для этого выступает совершение лицом действий, направленных на признание долга, или заявление кредитором требований. После таких событий, срок может начать отсчитываться заново, однако, пройденный период во внимание не принимается.

Отражение списания кредиторской задолженность в бухгалтерском учете

Проведение операции списания означает, что компании не нужно будет в дальнейшем проводить процедуру погашения задолженности, а, следовательно, расходов не будет. Поэтому в бухгалтерском учете такие доходы вносятся в графу «Прочие доходы». При этом бухгалтером должно быть указанно основание списания.

Налоговый учет при УСН

ВАЖНО! Списание дебиторской и кредиторской задолженности при УНС проводится по общим правилам.

В налоговом учете кредиторская задолженность при УНС отражается во внереализационных доходах. Такое положение содержится в статье 250 НК РФ. Стоит отметить, что некоторые виды задолженности не подлежат включению в доходную часть, а именно:

- Уплата налогов, штрафов, пени.

- Уплата средств в обязательные внебюджетные фонды.

- Погашение задолженности перед участником, который является владельцем более чем 50% уставного капитала компании.

- Выполнение обязательств перед организацией, доля участия которой в уставном капитале компании более 50%.

- Погашение задолженности при УНС перед любым участником фирмы для повышения чистых активов компании.

- Аннулирование обязательств перед участниками компании по невостребованным дивидендам.

Отличительной чертой, применяющейся только при УНС, выступает то, что в доходы не включаются:

- Списанные авансы, в счет которых предоставлялись товары или услуги. Это связано с тем, что такие суммы отражались в доходной части в момент их получения. Соответствующее пояснение содержится в письме Минфина, Налоговом кодексе и в ряды ссылок других нормативно-правовых актов, касающихся бухгалтерского учета.

- Оплаченными признаются товары или услуги долги, по которым прощены или организация, с которой проводилась сделка ликвидирована. Такое пояснение закреплено в письме Минфина №03-11-11/169, в котором министерство выражает свою позицию на 2012 год.

Списание кредиторской задолженности при УСН требует от бухгалтера особой внимательности, ведь игнорирование некоторых правил или неправильная квалификация доходов может спровоцировать возникновение проблем с налоговыми органами.

Видео:Списание кредиторской задолженности при УСН в 1С Бухгалтерия 8Скачать

Порядок списания задолженностей по дебиту и кредиту при УСН

Любая предпринимательская деятельность формулируется на взаимоотношениях с контрагентами.

По результатам работы с определенным кругом лиц у организаций, ИП на упрощенном режиме налогообложения может сформироваться неисполненное обязательство, срок требования по которому заканчивается.

В связи с этим важно знать, как происходит учет и списание дебиторской и кредиторской задолженности при УСН.

Видео:1С:БГУ Списание кредиторской задолженностиСкачать

Списание дебиторской задолженности при УСН

Если долг признан безнадёжным и нереальным к взысканию, он подлежит незамедлительному списанию. Как осуществляется эта процедура, если предприятие использует упрощённую систему налогообложения, вы узнаете в данной статье.

Причины для списания дебиторской задолженности при УСН

Если дебиторка (долг, подлежащий возвращению от контрагентов предприятию) признана нереальной к взысканию, она должна быть списана в установленные законодательством РФ сроки. Данная операция обязательно отражается в документах юридического лица, выступающего в роли кредитора.

Списание кредиторской и дебиторской задолженности при УСН осуществляется по общим правилам и требованиям ведения бухгалтерского учёта. Актив, не приносящий компании экономической выгоды, относится к убыткам.

Выделяют следующие основания для инициирования процедуры списания долгов:

- истечение срока исковой давности, равного трём годам, согласно 196 статье ГК РФ;

- ликвидация дебитора (например, лишение ИП его статуса и прекращение осуществления предпринимательской деятельности).

Стоит отметить, что срок исковой давности начинает отсчитываться с момента просрочки даты платежа, указанной в договоре, заключённом сторонами сделки.

При этом течение этого периода может регулярно прерываться и отсчитываться заново, если дебитор или кредитор предпринимал какие-либо действия для погашения/взыскания задолженности. Если в течение трёх лет кредитор не направлял должнику письменную претензию с требованием о возврате долга, дебиторка подлежит списанию.

Ликвидация юридического лица осуществляется по добровольному решению учредителей компании (самого предпринимателя, если речь идёт о закрытии ИП), при вынесении соответствующего решения суда или после признания предприятия (гражданина) финансово несостоятельным.

Документальное сопровождение процедуры списания

Процесс списания дебиторской задолженности при УСН «Доходы» и «Доходы минус расходы» должен сопровождаться подготовкой нижеуказанных бумаг:

- актом инвентаризации по форме № ИНВ-17 (допускается оформление на ином бланке в свободном виде), подтверждающим наличие долга;

- бухгалтерской справки, содержащей информацию о величине задолженности и основаниях для признания её безнадёжной к взысканию.

К перечисленным документам могут приобщаться прочие бумаги, имеющие отношение к безнадёжному долгу (договоры, накладные, платёжные квитанции, акты сверок, передаточные акты и т. д.).

Кроме этого, руководство должно дополнить перечисленный список документов прочими бумагами, подтверждающими обоснованность списания.

Например, если основанием для инициирования процедуры выступила ликвидация дебитора, к перечню приобщается выписка из ЕГРЮЛ либо ЕГРИП о прекращении деятельности компании/предпринимателя. Другим таким подтверждением может выступать решение суда.

https://www.youtube.com/watch?v=fAQm9ej3sF0

На основании перечисленной документации издаётся приказ руководства о списании долга с указанием его суммы.

Отражение операции в отчётности предприятия

Порядок осуществления списания зависит не от разновидности УСН, а от наличия либо отсутствия резерва по сомнительным долгам, созданного компанией заранее. Если он имеется у предприятия-кредитора, операция отражается в налоговых документах следующей записью – Дт 63, Кт 62 (76). В этом случае дебиторка списывается за счёт резервных средств.

Другая запись делается в документации компании, если величина задолженности превышает размеры созданного резерва – Дт 91.2, Кт 62. Оставшаяся сумма долга переносится на счёт прочих затрат.

Стоит отметить, что списанная дебиторка должна значиться на балансе фирме в течение пяти календарных лет с момента оформления операции. Она учитывается в полной сумме по дебету счёта 007. Окончательное списание допустимо лишь после завершения данного пятилетнего периода.

Иначе обстоит ситуация, если резерв компанией не был создан. В таком случае бухгалтер, ответственный за заполнение отчётности, должен указать в документах Дт 91.2, Кт 62. При этом учёт величины долга за балансом предприятия осуществляется с помощью той же проводки – Дт 007.

Стоит отметить, что документы, сопровождающие данную операцию, должны храниться в архиве компании на протяжении пятилетнего периода, то есть до фактического списания дебиторки.

В течение четырёх лет с момента оформления процедуры налоговая инспекция вправе запросить предоставление данных бумаг для осуществления соответствующей проверки.

Особенности списания долга при УСН

Затраты, связанные со списанием дебиторки, не относятся к перечню расходов, на которые возможно уменьшить налоговую базу лицу, использующему УСН. Данные затраты также не подлежат отражению в КУДИР, потому как они не поименованы.

В налоговом учёте при УСН (равно как и при ОСНО) списанный долг не относится к расходам предприятия, потому как он не поименован в закрытом списке, содержащемся в первом пункте 346.16 статьи НК РФ. Именно поэтому в отчётности он не отражается.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас или заполните форму онлайн:

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (Санкт-Петербург)

Это быстро и бесплатно !

📸 Видео

👛 УСН Доходы минус Расходы 2023 \ УСН Когда и какие отчеты сдавать \ Как списать расходы УСНСкачать

Списание кредиторской задолженности в 1С Бухгалтерия 8Скачать

Дебиторская и кредиторская задолженность в 1С 8.3 БухгалтерияСкачать

Списание просроченной кредиторской задолженностиСкачать

УСН при объекте «доходы минус расходы». Как правильно всё организовать и вести учет без ошибокСкачать

Правила списания дебиторской задолженности, которые нужно знать всемСкачать

Урок 10. Дебиторская и кредиторская задолженностиСкачать

Александр Шоршин: Отвечаю на ваши вопросы. Правильное списание кредиторской задолженности?Скачать

Списание кредиторской задолженности: налоговые последствияСкачать

Списание кредиторской задолженности в 1С Комплексной автоматизации 2 и ERPСкачать

Отчет по дебиторской и кредиторской задолженности. Сервис: Удобные отчеты и обработки в 1С.Скачать

КУДиР: как вести книгу учёта доходов и расходов ИП на УСН и патенте?Скачать

БУХУЧЕТ ДЛЯ НАЧИНАЮЩИХ 152 Прочие доходы и расходы Списание кредиторской задолженностиСкачать

Списание задолженности и взаимозачет в 1С - урок курса "1С: Бухгалтерия для начинающих и не только"Скачать

Книга доходов для ПСН и УСН (д). Как вести Книгу доходов ИП?Скачать

Учет при переходе на УСН с ЕНВДСкачать