полать

Налог на доходы физических лиц (НДФЛ, подоходный налог) – один из налогов общей системы налогообложения, обязательный к уплате всеми ИП, применяющими данный режим.

- Алгоритм расчета и уплаты НДФЛ для ИП на ОСНО

- Уплата НДФЛ в 2021 году

- Сроки уплаты НДФЛ

- Как рассчитывается НФДЛ в 2021 году для ИП

- Отчетность по НДФЛ для ИП в 2021 году

- Ндфл за сотрудников

- Ндфл для физических лиц

- Общая система налогообложения для ИП — отчетность на ОСНО

- Ндфл с доходов предпринимателя

- НДС

- Налог на имущество физических лиц

- Ндфл за работников

- Страховые взносы ИП за себя

- Взносы на страхование сотрудников

- Отчетные формы ИП-работодателя

- Ндфл для ип на осно: как считать и платить налог

- Как рассчитывается НДФЛ для ИП

- Полученный доход

- Налоговые вычеты

- Авансовые платежи

- Ставка НДФЛ для ИП

- Расчет налога НДФЛ по итогам года

- Отчетность ИП по НДФЛ

- Заключение

- Порядок и сроки уплаты авансовых платежей по НДФЛ для ИП на ОСНО

- Общие сведения об этом налоге

- Сроки выплаты налога

- Форма 4-НДФЛ

- Важные аспекты

- Ндфл для ип на разных системах налогообложения в 2021 году

- Ндфл для ип на усн в 2021 году

- Ндфл для ип на осно в 2021 году

- 1. Авансовыми платежами

- 2. Доплата или возврат средств из бюджета на основании корректировки поданных сведений

- НДФЛ для ИП на ЕНВД в 2021 году

- Ндфл для ип на псн в 2021 году

- Вывод

- Тоже может быть полезно:

- 🔥 Видео

Алгоритм расчета и уплаты НДФЛ для ИП на ОСНО

Обратите внимание! С начала 2021 года изменился порядок расчета НДФЛ предпринимателями. Раньше авансовые платежи рассчитывали специалисты ИФНС, теперь ИП должны делать это сами.

Ниже представлен пошаговый алгоритм по расчету и уплате НДФЛ для ИП на ОСН, который был актуален до 2021 года:

- ИП получал первый доход в году.

- Рассчитывал сумму предполагаемого дохода за целый год (за вычетом расходов).

- Заполнял и подавал в ИФНС декларацию 4-НДФЛ (с информацией о предполагаемом доходе).

- Получал из ИФНС уведомления с рассчитанными суммами авансов на уплату НДФЛ.

- Уплачивал авансовые платежи в установленные сроки (указаны в уведомлениях).

- По итогам года составлял и подавал декларацию 3-НДФЛ.

- Уплачивал или возвращал рассчитанный по декларации 3-НДФЛ налог.

Уплата НДФЛ в 2021 году

С начала 2021 года предприниматели должны считать свои авансовые платежи сами. Поэтому декларацию 4-НДФЛ подавать больше не нужно — она отменена.

По окончании 1, 2 и 3 кварталов ИП рассчитывает сумму авансового платежа исходя из полученной выручки, налоговых вычетов и ставки НДФЛ. Полученную сумму он перечисляет в бюджет.

По итогам года ИП производит расчет налога за год с учетом перечисленных авансов. Полученную сумму он доплачивает в бюджет. Если сумма НДФЛ получилась меньше, чем перечисленные авансы, разницу можно вернуть.

Сроки уплаты НДФЛ

Авансовые платежи уплачиваются ИП до 25 числа месяца, следующего за окончанием квартала. С учетом переноса выходных дней в 2021 году сроки такие:

- аванс за 1 квартал — до 27 апреля;

- аванс за полугодие — до 27 июля;

- аванс за 9 месяцев — до 26 октября.

По итогам года ИП заполняет декларацию 3-НДФЛ, в которой производит расчет налога к доплате (возврату). Подать ее нужно не позднее 30 апреля. Доплатить сумму налога нужно до 15 июля.

С подробным порядком расчета авансовых платежей и годового налога можно ознакомиться ниже (слайдер «Пример расчета авансов и налога за год»).

Как рассчитывается НФДЛ в 2021 году для ИП

Расчет налога за год производится по следующей формуле:

НДФЛ = (Полученный доход ИП – Налоговые вычеты) х Налоговая ставка – Авансовые платежи

Для определения базы по НДФЛ учитывается весь доход ИП, полученный им в денежной и натуральной формах, в виде материальной выгоды, а также при возникновении права на данный доход. Учету подлежит доход, полученный как на территории РФ, так и за ее пределами.

ИП должен определять налоговую базу отдельно по каждому виду доходов, в отношении которых предусмотрены разные ставки налога.

Полный перечень доходов, учитываемых при расчете подоходного налога, приведен в ст. 208 НК РФ.

ИП при расчете суммы налога к уплате может воспользоваться всеми видами налоговых вычетов. Основным вычетом для ИП является профессиональный и представляет собой возможность учета всех произведенных в процессе осуществления предпринимательской деятельности расходов.

Профессиональные вычеты могут быть предоставлены в размере:

- Фактически произведенных расходов, если они экономически обоснованы и документально подтверждены;

- В сумме 20% от всего полученного за год дохода, если документальное подтверждение расходов отсутствует.

Состав расходов определяется ИП самостоятельно, в порядке, предусмотренном гл. 25 НК РФ.

Примечание: использовать вычет в сумме 20% от полученного дохода выгодно тогда, когда подтвержденная документально сумма произведенных расходов меньше вычета, предоставляемого в размере 20%.

Помимо профессиональных, ИП может применить имущественные, социальные, стандартные, инвестиционные и «убыточные» вычеты. Порядок их заявления аналогичен тому, что предъявляется к обычным гражданам (то есть к декларации должны быть приложены все необходимы документы).

Примечание: на вычеты могут быть уменьшены доходы, облагаемые ставкой 13% (кроме доходов от долевого участия в организации). Таким образом, если ИП нерезидент, вычеты он заявить не сможет (в том числе профессиональные).

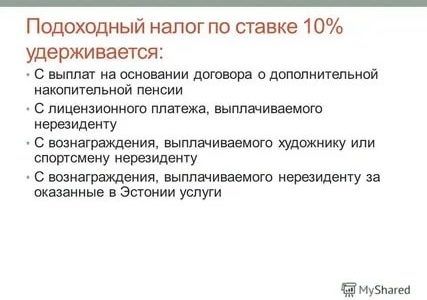

Основная налоговая ставка по НДФЛ – 13%.

Если ИП является нерезидентом РФ – 30%.

ИП Иванов И.И. применяет ОСНО. За 1 квартал 2021 года он заработал дохода в сумме 400 000 рублей. Его авансовый платеж составит: 400 000 х 13% = 52 000 рублей. Уплатить его нужно до 27 апреля.

https://www.youtube.com/watch?v=8x6cFk6fv8A

За 6 месяцев доход ИП составил 700 000 рублей. До 27 июля он должен заплатить: 700 000 х 13% — 52 000 = 39 000 рублей.

Сумма дохода за 9 месяцев равна 1 000 000 рублей. Авансовый платеж составит: 1 000 000 х 13% — (52 000 + 39 000) = 39 000 рублей. Его нужно перечислить до 26 октября.

Всего за год ИП Иванов заработал 1 200 000 рублей. До 30 апреля 2021 года ему необходимо подать декларацию 3-НДФЛ. Его налог за год составит 1 200 000 х 13% — (52 000 + 39 000 + 39 000) = 26 000 рублей. Уплатить его нужно до 15 июля 2021 года.

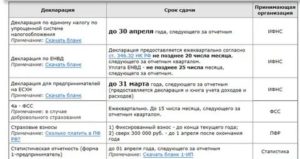

Отчетность по НДФЛ для ИП в 2021 году

Декларация 3-НДФЛ сдается один раз в год до 30 апреля. В случае если этот день приходится на выходной, он переносится на ближайший рабочий день.

Декларация 3-НДФЛ за 2021 год подлежит представлению в налоговый орган до 30 апреля 2021 года.

Декларация 3-НДФЛ за 2021 год подлежит представлению в налоговый орган до 30 апреля 2021 года.

Сведения в декларацию 3-НДФЛ заносятся в соответствии с КУДиР (книгой учета доходов, расходов и хозяйственных операций), которую ИП обязаны вести на общем режиме налогообложения.

Более подробно про декларацию 3-НФДЛ.

Ндфл за сотрудников

В случае если ИП имеет наемных работников, он является по отношению к ним налоговым агентом, в связи с чем у него возникает обязанность расчета, удержания и уплаты подоходного налога с суммы всех выплат, произведенных своим сотрудникам.

Более подробно про НДФЛ за работников.

Ндфл для физических лиц

ИП, помимо доходов от предпринимательской деятельности, обязан при расчете налога и сдаче декларации учитывать доходы, полученные им как физлицом.

Подробно про НДФЛ за физических лиц.

Видео:Как ИП платить налоги и подавать уведомления в 2024 годуСкачать

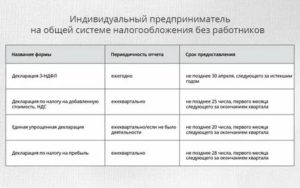

Общая система налогообложения для ИП — отчетность на ОСНО

Индивидуальные предприниматели обычно выбирают льготные налоговые режимы. Это позволяет им оптимизировать расходы и подавать меньше отчетных форм. Общая система налогообложения для ИП — не самый оптимальный вариант. Как правило, ее выбор продиктован необходимостью. А в некоторых случаях его и вовсе нет, ведь оказаться на ОСНО можно не по своей воле.

Это случится, если выйти за ограничения, установленные в рамках режима налогообложения для доходов ИП, численности работников или видов деятельности.

Или в том случае, если вовремя не перейти на упрощенную налоговую систему. Общая система налогообложения для ИП актуальна в том случае, если он работает с крупными покупателями, которые платят НДС.

Давайте разберемся, что такое режим ОСНО, и какую отчетность здесь надо сдавать.

Ндфл с доходов предпринимателя

ИП платит НДФЛ с суммы доходов, которые получает от предпринимательской деятельности. Он вправе уменьшить их на профессиональные вычеты в размере затрат, которые может подтвердить документами. Если документов нет, ИП на ОСНО вправе вычесть 20% из своего дохода. В итоге получается налоговая база, к которой применяется ставка НДФЛ 13%.

Порядок уплаты налога описан в статье 227 НК РФ. В течение года предприниматель делает 3 авансовых платежа, а по его окончании — доплату налога. В настоящее время авансы платятся в такие сроки:

- за первое полугодие — до 15 июля:

- за 3 квартал — до 15 октября;

- за 4 квартал — до 15 января следующего года.

Сумму авансовых платежей исчисляют специалисты ИФНС по данным деклараций, поданных предпринимателем ранее. Ему направляется уведомление, на основании которого нужно уплатить налог в указанные выше сроки. Если ИП на ОСНО только начал свою деятельность, он должен заполнить декларацию 4-НДФЛ. В ней он указывает предполагаемый доход, на основании которого ИФНС исчислит первый авансовый платеж.

https://www.youtube.com/watch?v=O_VNoN6ts6c

С 1 января 2021 года в статью 227 НК РФ будут внесены изменения. Рассчитывать авансы по НДФЛ начнут сами предприниматели. Это нужно будет сделать по окончании 1 квартала, полугодия и 9 месяцев. Уплатить авансы нужно будет не позднее 25 числа месяца, следующего за окончанием 1, 2 и 3 кварталов.

По окончании года ИП должен самостоятельно пересчитать НДФЛ, основываясь на том, сколько по факту он получил дохода и уплатил авансов. Доплату налога нужно произвести до 15 июля следующего года.

А до 30 апреля ИП на ОСНО обязан предоставить в ИФНС декларацию 3-НДФЛ. Какую-либо иную отчетность по этому налогу предприниматель не сдает.

Декларация 4-НДФЛ упраздняется с 2021 года, ведь ИП будет рассчитывать авансовые платежи сам.

НДС

ОСНО — одна из двух систем налогообложения, которая предполагает уплату НДС. Начисляется налог со стоимости реализованных товаров, работ и услуг. Стандартная ставка с 2021 года — 20%. Есть ряд льготных товаров, которые облагаются по ставке 10%. Это продовольствие, товары для детей, печатная периодика, некоторые медицинские изделия. Полный список представлен в пункте 2 статьи 164 НК РФ.

Кроме того, в некоторых случаях действует нулевая ставка НДС. Она применяется при экспорте, международных перевозках и транспортировке грузов. Также есть ряд операций, которые не являются объектом обложения НДС (статья 149 НК РФ). Среди них реализация отдельных медицинских товаров и услуг, уход за инвалидами, занятия с детьми в кружках и другие.

НДС, выделенный во входящем счете-фактуре, покупатель может принять к вычету. Именно из-за этой возможности предприниматели зачастую и выбирают основной режим налогообложения. Это позволяет их контрагентам уменьшать налог к уплате. Сам ИП также может воспользоваться вычетом и снизить НДС на сумму «входного» налога, который ему выставляют поставщики.

НДС исчисляется по окончании каждого квартала. Полученная сумма делится на 3 равные части и уплачивается до 25 числа каждого месяца следующего квартала.

Декларацию по НДС подают 4 раза в год — до 25 апреля, 25 июля, 25 октября и 25 января. Особенность в том, что подается этот отчет только в электронном виде. Нельзя заполнить бумажную форму и принести ее в ИФНС либо направить почтой. В таком случае считается, что декларация не была подана. Это правило распространяется и на «нулевые» декларации по НДС.

Налог на имущество физических лиц

Налогом на имущество облагается недвижимость, которую ИП на ОСНО использует в своем бизнесе. Это может быть квартира, комната, жилой дом, в том числе объект незавершенного строительства, хозяйственное строение или сооружение, гараж, машино-место.

Ставка налога варьируется от 0,1 до 2%. Ключевым моментом является то, по какой стоимости имущества определяется налоговая база — кадастровой или инвентаризационной. Это правило актуально до начала 2021 года. Далее вся оценка будет производиться по кадастровой стоимости.

Исчисляют налог на имущество специалисты инспекции. Предприниматель получает уведомление и производит платеж не позднее 1 декабря следующего года. Отчетность по этому налогу не подается.

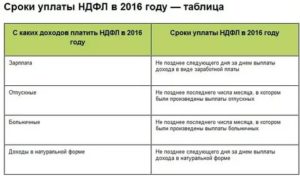

Ндфл за работников

Если ИП является работодателем или нанимает физических лиц по договорам гражданско-правового характера, он должен перечислить в бюджет НДФЛ с выплат, которые им производит.

Налог уплачивается из сумм, которые начислены физическому лицу. Порядок такой:

- производится начисление облагаемого НДФЛ дохода;

- рассчитывается сумма налога с учетом полагающихся работнику вычетов (статьи 218-220 НК РФ);

- считается налог по ставке 13% для резидентов РФ и 30% — для нерезидентов;

- полученная сумма удерживается из дохода и не позднее следующего дня переводится в бюджет.

Для отдельных видов доходов установлен собственный срок уплаты налога. Например, НДФЛ с больничного пособия или отпускных нужно перечислить до конца месяца, в котором они выплачены.

Отчетность по НДФЛ за сотрудников подается в виде таких форм:

- расчета 6-НДФЛ — по окончании каждого отчетного квартала, не позднее последнего дня следующего месяца;

- справки 2-НДФЛ — до 1 апреля следующего года (если НДФЛ невозможно удержать — до 1 марта).

Страховые взносы ИП за себя

Каждый предприниматель, вне зависимости от того, какой он выбрал режим налогообложения, платит на свое страхование такие взносы:

- Медицинские. В 2021 году это 6 884 рублей, в 2021 году — 8 426 рублей.

- Пенсионные. Сумма взноса состоит из двух частей. Первая часть фиксированная — 29 354 рублей за весь 2021 год, 32 448 рублей — за 2021 год. Если доход предпринимателя не превышает 300 000 рублей, он платит только эту часть. Если его доход больше, то с суммы превышения он уплачивает 1%. ИП на ОСНО для расчета этой суммы уменьшает полученные доходы на профессиональные вычеты. Максимальный размер пенсионных взносов предпринимателя в 2021 году составляет 234 832 рублей.

Медицинские взносы и первая часть пенсионных уплачиваются в течение календарного года. Расчетную часть пенсионных взносов нужно перечислить не позднее 1 июля следующего года. Отчетность по собственным взносам ИП не предоставляется.

Взносы на страхование сотрудников

Работодатели должны страховать нанятых ими физических лиц. Такая обязанность есть не только у ИП на ОСНО, но и на другой налоговой системе. Страхование производится за счет средств работодателя. Действующие тарифы взносов представлены в таблице.

| Пенсионные |

|

| Медицинские |

|

| Социальные | 5,1% |

| На травматизм | 0,2% — 8,5% в зависимости от класса риска деятельности |

Платить взносы за работников нужно каждый месяц. Крайний срок уплаты — 15 число следующего месяца.

Отчетные формы ИП-работодателя

В заключение перечислим, какую отчетность сдает ИП с работниками. Она не зависит от того, была ли выбрана предпринимателем основная система налогообложения, УСН, ЕНВД, ЕСХН или патент. При наличии хотя бы одного нанятого работника ИП обязан сдавать:

- Расчет по страховым взносам. Подается в налоговую инспекцию по окончании квартала до 30 числа следующего месяца.

- Формы персонифицированного учета. Ежемесячно в Пенсионный фонд сдается СЗВ-М, срок подачи — 15 число следующего месяца. По окончании года до 1 марта сдается СЗВ-СТАЖ вместе с формой ОДВ-1.

- 4-ФСС. Представляется в Фонд социального страхования каждый квартал. Сроки: в бумажном виде — до 20 числа месяца, следующего за окончанием квартала, в электронном виде — до 25 числа.

- Сведения о среднесписочной численности работников. Подается только теми ИП, кто в течение отчетного года нанимал физических лиц. Крайний срок — 20 января следующего года.

Видео:Как ИП уплачивает НДФЛ?Скачать

Ндфл для ип на осно: как считать и платить налог

Здравствуйте! Сегодня поговорим про НДФЛ для ИП на ОСНО. Наконец-то, уважаемые читатели, мы добрались до темы уплаты налогов индивидуальным предпринимателем в случае, когда он не переходит на какой-нибудь спецрежим (упрощенку, вмененку или патент), а остается на ОСНО. Какие налоги ему нужно платить? На общем режиме основных налога два: первый – налог с доходов, второй – НДС.

Налог с доходов для ИП и юрлиц разный:

- ИП платят НДФЛ;

- Юрлица платят налог на прибыль.

Сегодня речь и пойдет об особенностях уплаты НДФЛ физлицами, зарегистрированными в качестве ИП. А особенностей здесь довольно много.

Все мы привыкли, что НДФЛ – налог, который работодатель удерживает у нас из зарплаты (это я сейчас об обычных работниках). Для ИП расчет и уплата этого налога с доходов, полученных от предпринимательской деятельности, выглядят по-другому.

Итак, обо всем по порядку!

Как рассчитывается НДФЛ для ИП

Формула расчета налога НДФЛ выглядит так:

НДФЛ = (Полученный доход – Налоговые вычеты – Авансовые платежи) * Ставка

А теперь о каждой составляющей этой формулы по очереди.

Полученный доход

Для расчета налога ИП учитывает в доходах все поступления в денежной и натуральной форме, а также суммы материальной выгоды. Где получен этот доход – на территории РФ или за ее границами – неважно. Весь список доходов переписывать не будем, смотрите ст. 208 НК РФ.

Важно! Если в отношении разных видов доходов установлены разные ставки, то ИП должен обеспечить раздельный учет таких доходов и определять налогооблагаемую базу отдельно по каждой из ставок.

Налоговые вычеты

При расчете НДФЛ предприниматель имеет право использовать все полагающиеся ему виды налоговых вычетов: стандартные, имущественные, социальные, инвестиционные и т.д. Для того чтобы учесть такие вычеты при расчете налога, их придется подтвердить необходимыми документами.

https://www.youtube.com/watch?v=S3Vcga1FSq4

Но важнейшее значение для обычного ИП на общем режиме имеет профессиональный вычет: он позволяет учесть при расчете налога все произведенные в процессе ведения бизнеса расходы. А вот здесь не все так просто:

- ИП может уменьшить полученный доход на все произведенные в процессе предпринимательской деятельности расходы при условии, что они экономически обоснованы и подтверждены документами – то есть стандартные требования подтверждения расходов и здесь никто не отменял;

- ИП может уменьшить полученный доход на 20% (принять расходы, равные 20% от суммы доходов), если не может документами подтвердить свои расходы.

Что получается? Получается, что если у вас расходы очень большие, то без подтверждающих документов учесть их при расчете налога вы не сможете, поэтому максимально собирайте все подтверждающие бумажки.

Если у вас расходы небольшие, то нет смысла заморачиваться с их подтверждением – вы сможете вычесть 20% от суммы дохода. Ну и, логичный вывод, что если у вас расходы совсем маленькие, то выгоднее использовать именно второй вариант расчета профессионального вычета в виде 20% от доходов.

Авансовые платежи

ИП на общем режиме в течение года должен платить авансовые платежи. Всего их три:

- За 1 полугодие – перечисляется до 15 июля;

- За 3 квартал – перечисляется до 15 октября;

- За 4 квартал – уплачивается до 15 января.

Важно! Авансовые платежи по НДФЛ для ИП считает не сам предприниматель, а налоговая! Налоговики делают расчет либо на основании предоставленных ИП сведений о предполагаемом доходе, либо на основании декларации за прошлый год. Налоговая присылает уведомление с расчетом – вы оплачиваете аванс по этому уведомлению.

Ставка НДФЛ для ИП

Основная стандартная ставка установлена в размере 13%. Ставка 30% установлена для случаев, когда ИП признается нерезидентом РФ.

Расчет налога НДФЛ по итогам года

На протяжении года ИП согласно полученным из налоговой уведомлениям уплачивает авансы. Затем после завершения года делает окончательный расчет, сдает декларацию и либо доплачивает налог, либо возвращает излишне перечисленную в течение года сумму.

Порядок действий в течение года

Ниже приведен порядок действий для только что зарегистрировавшегося ИП:

- Ведем деятельность и получаем первый доход;

- Исходя из первого дохода считаем предполагаемую сумму дохода за год (в расчете учитываем и доходы, и расходы, то есть, по сути, приблизительно считаем налогооблагаемую базу за год);

- Проставляем полученную цифру в 4-НДФЛ и сдаем эту декларацию в налоговую (срок сдачи – месяц + 5 дней от даты получения первого дохода);

- Налоговая получает нашу 4-НДФЛ, считает авансы по налогу и направляет нам уведомления;

- Платим в течение года авансы согласно этим уведомлениям;

- По окончании года заполняем декларацию 3-НДФЛ и делаем окончательный расчет.

Важно! Для ИП, которые работают не первый год и уже отчитывались перед налоговой декларацией 3-НДФЛ, первые три пункта из приведенного порядка действий выполнять, конечно же, не нужно. Налоговая сделает расчет авансов по информации из 3-НДФЛ за прошлый год.

Пример: как налоговая считает авансы? Здесь цифры можно прикинуть самим. Например, вы сообщаете, что предполагаемый доход за год составит 400 тыс. руб. Соответственно, налог будет равен 400 тыс. руб. * 13% = 52 тыс. руб. За полугодие аванс составит 52 тыс. руб. / 2 = 26 тыс. руб., за 3 и 4 кварталы по 52 тыс. руб. / 4 = 13 тыс. руб.

Отчетность ИП по НДФЛ

Здесь важно отметить три вида отчетов, касающихся именно НДФЛ:

- КУДИР для ИП на ОСНО – ИП обязательно ведет книгу, где отражает все хозяйственные операции (напомним, что только при условии ведения КУДИР предприниматель освобождается от обязанности вести бухгалтерский учет);

- 4-НДФЛ – сведения о предполагаемом доходе (сдается, как мы уже сказали ранее, предпринимателями, которые либо только зарегистрировались как ИП, либо перешли на ОСНО с других режимов);

Важно! 4-НДФЛ подается один раз. Но, в принципе, может быть такая ситуация, что надо подать корректировочную декларацию. Такая необходимость возникает в случае резкого изменения условия бизнеса, из-за которых предполагаемый доход изменяется в большую или меньшую сторону более чем на 50%.

Если ваш предполагаемый доход сильно возрос, то сдавать заново 4-НДФЛ необязательно – все, что вы не заплатите авансами, вы заплатите при окончательном расчете по итогам года. А вот при резком снижении дохода 4-НФДЛ все-таки лучше подать – это выгодно именно ИП. На основании новой информации налоговики пересчитают авансы, и вы их в течение года уже не будете переплачивать.

- 3-НДФЛ — сама декларация по НДФЛ сдается один раз по результатам прошедшего года до 30 апреля уже следующего года.

Заключение

Ну вот и все основные моменты, касающиеся уплаты предпринимателями НДФЛ. Отмечу, что ИП при сдаче декларации должен также учесть и доходы, которые он получил просто как физлицо.

Прочитайте статьи: Об НДФЛ для физлиц, не являющихся ИП, а также о заполнении индивидуальным предпринимателям декларации о предполагаемом доходе по форме 4-НДФЛ и декларации по итогам работы 3-НДФЛ.

Видео:Какие налоги платит ИП на общей системе налогообложения в 2021 году? НДС и НДФЛ.Скачать

Порядок и сроки уплаты авансовых платежей по НДФЛ для ИП на ОСНО

Некоторые бизнесмены не знают, как работать с основной системой налогообложения: как учитывать авансы, сколько отчетов необходимо высылать, какой НДФЛ за работников и по какой причине нельзя вносить авансом и т. д. Эта статья поможет выяснить нюансы вроде того, как вносить авансовые платежи по НДФЛ для ИП на ОСНО и прочие схожие аспекты.

Общие сведения об этом налоге

На ОСНО существует два основных налога: налог с доходов и НДС. ИП и юрлица платят разные налоги с полученных доходов. Первые выплачивают НДФЛ, вторые выплачивают налог на доход.

Специфика выплаты НДФЛ ИП разнообразна. Считается, что НДФЛ – налог, который наниматель вычитает из зарплаты своих работников. Однако, ИП еще проводит расчет и выплату налога с доходов, заработанных в ходе предпринимательства.

Налог начисляется на основании прибыли, полученной в результате коммерческой деятельности за конкретный временной промежуток, облагаемый налогом.

https://www.youtube.com/watch?v=U4zxis4NNSg

Он состоит из:

- дохода от продажи;

- сумм, полученных без оплаты (обнаруженных при инвентаризации).

Учет прибыли осуществляется в день зачисления денежной суммы на счет предпринимателя. При получении ИП предоплаты в счет будущего предоставления услуг или доставки товара, этот аванс также представляет собой налоговую основу с момента зачисления на расчетный счет.

Формула того, как рассчитать НДФЛ, имеет следующий вид:

НДФЛ = (Полученный доход – Налоговые вычеты – Авансовые платежи) х Ставка

Для недавно зарегистрировавшегося ИП существует определенный порядок действий:

- Осуществляется деятельность, которая приведет к получению первого дохода.

- Основываясь на первой прибыли высчитывается ожидаемая сумма за 365 дней (в расчете учитываются доходы и расходы ИП на ОСНО для НДФЛ, а именно определяется применяемая налогооблагаемая основа за 365 дней).

- Затем эта цифра проставляется в 4-НДФЛ и декларация сдается в налоговую (на сдачу дается один месяц и 5 дней с момента получения первой прибыли).

- Налоговикам присылается 4-НДФЛ, работники службы высчитывают аванс согласно налогу и высылают оповещение.

- В течение года выплачиваются авансы согласно этим оповещениям.

- В конце года заполняется 3-НДФЛ и осуществляется окончательный расчет НДФЛ у ИП на ОСНО.

Отчетность по НДФЛ для ИП, стаж работы которых составляет больше года и которые уже отправляли в налоговую форму 3-НДФЛ, имеет другой вид. Из вышеописанного списка ИП не нужно выполнять действия с первого по третий пункт. Служащие ФНС вычислят аванс согласно данным из 3-НДФЛ за прошлый год.

Если ИП нанимает работников, то выплата НДФЛ за работников обязательна. Однако, в таком случае предприниматель выступает в качестве налогового агента, а наемный рабочий – плательщиком.

При этом, необходимо сдать справку 2-НДФЛ на каждого сотрудника в ИФНС. Бизнесмену необходимо выплачивать НДФЛ в следующий день после выплаты зарплаты налогоплательщику.

Перечисление НДФЛ авансом запрещено, данная выплата будет рассматриваться как неверная и будет возвращена.

НДФЛ, вычитаемый из отпуска и больничного, зачисляется в отведенный период, заканчивающийся в последний день месяца, в котором поступил платеж. НДФЛ с аванса не взымается.

Сроки выплаты налога

Бухгалтерия ФНС рассчитывает авансовые платежи ИП на ОСНО. Налоговики производят вычисления в соответствии с предоставленной ИП информацией об ориентировочной прибыли или основываются на документации за предыдущий год. Затем высылается оповещение с расчетом и на основе уведомления ИП оплачивает аванс.

В течение года индивидуальными предпринимателями авансы по НДФЛ выплачиваются в соответствии с полученным уведомлением из контролирующего налогового органа. По завершении года составляется финальный расчет, сдается декларация и либо доплачивается налог, либо возвращаются лишние перечисленные в течение года деньги.

Бизнесмен в течение года обязан выплачивать авансовые платежи.

Существует три обязательных платежа со сроком уплаты:

- за срок в полгода – выплачивается до 15 июля;

- за период третьего квартала – выплачивается до 15 октября;

- за период четвертого – выплачивается до 15 января.

Документально подтвержденные затраты могут считаться расходами. Следовательно, если у предпринимателя большие расходы, необходимо собрать максимальное количество подтверждающих бумаг. Правила, установленные законодательством, разрешают снизить прибыль на 20%.

Если затраты ИП маленькие, то нет необходимости собирать пакет документов, подтверждающих это, можно просто использовать право уменьшения на 20%.

Форма 4-НДФЛ

Четвертая форма представляет собой особый документ, в который заносят предполагаемую информацию. Здесь предпринимателю необходимо задокументировать предположительную сумму, которую он получит за следующий налоговый период.

Специалистам ФНС нужны эти данные, чтобы контролировать деятельность ИП, работающих на ОСНО. Помимо этого, с помощью этой информации вычисляется аванс по налоговым платежам, который внесут в государственный бюджет. По большому счету эта форма субъективна и информация, записанная в ней, некорректна.

https://www.youtube.com/watch?v=4xgYdleD03k

Форма № 4 подается в период:

- Новые ИП в течение 5 дней с момента получения первого дохода подают 4 форму. Зарегистрированные ИП, не начавшие коммерческую деятельность, не подают 4-НДФЛ.

- Предприниматели, функционирующие на ОСНО в течение нескольких лет, оформляют 4-НДФЛ при возможном уменьшении или повышении прибыли на 50% и более в следующий налоговый период. Существует возможность подачи расчета вместе с декларацией № 3.

В случае работы без изменения прибыли не нужно отправлять 4-НДФЛ. Сумма авансовых выплат высчитывается, основываясь на информации, записанной в отчете 3-НДФЛ.

Если прибыль, полученная ИП в текущем году, выше, чем информация, указанная в форме 4 НДФЛ, отправлять документ с корректировкой необязательно. Сумма уплаты НДФЛ скорректируется, основываясь на годовых результатах.

Если сумма вышла меньше, для экономии средств можно подать расчет с уточнением, чтобы понизить авансовые выплаты.

Когда предприниматель работает длительное время, но осознает, что его доход существенно больше либо меньше того, который изначально был записан в документ № 4, он имеет право подать новый документ. Тогда нужно учитывать, что возможно уменьшить или увеличить сумму лишь на половину от первоначальной.

Повторный документ подается вместе с 3-НДФЛ. Это корректирует размер авансовых платежей для ИП.

Важные аспекты

В статье описаны аспекты, связанные со спецификой оплаты НДФЛ физлицами, оформленными как индивидуальные предприниматели, а также составлена схема расчета налога на доходы с примерами.

Схема содержит:

- Условия внесения платежей.

- Порядок действий.

- Сроки внесения НДФЛ.

Также стало ясно, как оплачивать этот налог недавно зарегистрировавшимся ИП. В статье расписан порядок действий для таких граждан.

Также упомянуто, что в течение года ИП обязан выплачивать авансовые платежи. Согласно новой формы 3-НДФЛ 2021 года существует три обязательных платежа с фиксированным сроком оплаты. Была подробно разобрана декларация № 4 и время ее подачи в налоговую службу. Информация, предоставленная выше, сможет помочь начинающим ИП с организацией и учетом их налогов.

Выплата налогов для ИП, как и для другой формы бизнеса (например, АО или ООО), является важным аспектом функционирования.

Если вовремя и правильно не вносить налоговые платежи, налоговая служба России вправе заблокировать все счета предпринимателя, остановить его деятельность и наложить штраф за невыполнение требований.

Видео:Сроки уплаты налогов и сдачи отчетов ИП в февралеСкачать

Ндфл для ип на разных системах налогообложения в 2021 году

Налог на доходы физических лиц (НДФЛ) — это основной вид прямых налогов. НДФЛ исчисляется в процентах (от совокупного дохода физических лиц за вычетом документально подтверждённых расходов), в соответствии с нормами действующего законодательства Российской Федерации.

В этой статье рассмотрим, в каких случаях ИП платит НДФЛ на УСН, ОСНО, ЕНВД и ПСН, а в каких случаях индивидуальному предпринимателю не нужно быть плательщиком налога на доходы физических лиц.

Ндфл для ип на усн в 2021 году

Налогоплательщики, которые применяют УСН, освобождаются от уплаты НДФЛ относительно прибыли, которая образовалась в результате ведения предпринимательской деятельности. Данная прибыль подлежит обложению УСН. При этом, ИП на УСН не освобождается от уплаты НДФЛ в случаях, предусмотренных пунктами 2, 4, 5 статьи 226 Налогового кодекса РФ.

Не облагаются сборами средства, которые индивидуальный предприниматель получил от выполнения тех видов деятельности, которые указаны при регистрации и внесены в ЕГРИП.

Прибыль, которую получает ИП на УСН от сделок, не перечисленных в ЕГРИП, по законодательству считается сделкой, совершенной физическим лицом и подлежит налогообложению по ставке 13%.

Индивидуальный предприниматель на УСН может воспользоваться своим правом на налоговый вычет и уменьшить налогооблагаемый доход.

https://www.youtube.com/watch?v=IIoZ7VTW2XY

ИП на УСН является плательщиком НДФЛ в следующих случаях:

- от прибыли в виде денежных (материальных) призов в результате участия в различных рекламных акциях, которые проводятся продавцами (производителями) продукции на выигрыш, который превышает 4 000 рублей;

- от прибыли, образовавшейся в случае получения займов (от займов в рублях — сумма, рассчитанная как 2/3 ставки рефинансирования минус денежный эквивалент процентов по договору займа; от займов в валюте — денежная выгода рассчитывается из ставки 9% годовых минус проценты, которые указаны в условиях договора — в соответствии со статьями 212 и 224 Налогового кодекса РФ);

- от прибыли, которая образовалась в результате получения процентов по банковским вкладам (вклады в рублях рассчитывается как сумма ставки рефинансирования ЦБ РФ и 5 процентных пунктов; вклады в иностранной валюте рассчитываются по ставке 9% годовых);

- от прибыли из иностранных источников;

- в форме дивидендов (от участия в сторонних организациях);

- от полученных средств, по которым ранее он не был перечислен и удержан в соответствии со статьей 228 Налогового кодекса РФ.

Таким образом, индивидуальный предприниматель на УСН, которому необходимо уплатить НДФЛ, должен до 30 апреля года, следующего за годом образования прибыли, отчитаться в налоговые органы (подав декларацию) и оплатить налог не позднее 15 июля.

В случае если ИП на УСН является работодателем, он признается налоговым агентом касательно доходов, уплачиваемых своим работникам. В соответствии с законодательством, ИП обязан вычесть из их заработка 13% (или 30% — для иностранцев), перечислить их в бюджет и передать соответствующие справки в налоговую инспекцию.

Обновление 19.10.2021: для иностранцев правительство РФ планирует снизить ставку НДФЛ с 30% до 13%, уравняв ее со ставкой для резидентов РФ.

Ндфл для ип на осно в 2021 году

В соответствии с нормами Налогового кодекса РФ, у индивидуальных предпринимателей, которые применяют общую систему налогообложения (ОСНО) в некоторых случаях возникает обязанность по уплате НДФЛ. При исполнении обязанности по расчету, стоит руководствоваться нормами главы 23 Налогового кодекса РФ.

В соответствии со статьей 223 Налогового кодекса, ИП на ОСНО оплачивают НДФЛ двумя способами:

1. Авансовыми платежами

Авансовые платежи уплачиваются ИП на основании полученных налоговых уведомлений в следующие сроки:

- за полугодие — до 15 июля в размере 50% от годовой суммы авансов;

- за 3 квартал — до 15 октября в размере 25 % от годовой суммы авансов;

- за 4 квартал — до 15 января следующего года в размере 25 % от годовой суммы авансов.

2. Доплата или возврат средств из бюджета на основании корректировки поданных сведений

Обратите внимание, что в случае неуплаты авансового платежа (в установленный срок), на задолженность будет начисляться пеня (статья 75 Налогового кодекса РФ).

Авансовые платежи ИП на ОСНО рассчитываются ФНС, исходя из предположительной (фактической) прибыли. При этом, учитываются вычеты (статьи 218 и 221НК РФ), отраженные в декларации за предыдущий отчетный период.

После того как расчет авансов по платежам ИП на ОСНО был произведен (но не позднее чем за 30 дней до наступления даты указанного платежа), индивидуальный предприниматель получает уведомление об обязанности совершения платежа.

Отметим, что если ИП на ОСНО не получил такое уведомление, то он не обязан самостоятельно рассчитывать сумму платежа (письмо Минфина № 03-04-05/3–266 15.04.2011 г.). При этом пени и штрафы на неуплаченные авансы при неполучении уведомления из ИФНС не начисляются.

Как уже отмечалось выше, доплата или возврат денежных средств из бюджета происходит на основании корректировки поданных ИП на ОСНО сведений.

То есть, если в одном отчетном периоде у налогоплательщика произошло изменение выручки (более чем на 50%), он обязан сдать декларацию для корректировки авансовых платежей по форме 4-НДФЛ.

Помимо этого, нужно подавать декларацию, если появились новые виды предпринимательской деятельности (которые зарегистрированы в ЕГРИП). В такой ситуации индивидуальный предприниматель самостоятельно определяет предполагаемый размер дохода и указывает его в извещении.

https://www.youtube.com/watch?v=vUl6ZINOA8I

По итогам отчетного года ИП обязательно должен сдать декларацию в ФНС (по месту регистрации) в срок до 30-го апреля. Размер сбора за вычетом авансовых платежей и вычетов необходимо оплатить до 15 июля.

В случае если ИП на ОСНО является работодателем, то он признается налоговым агентом (относительно заработка своих работников). По законодательству он должен вычесть из заработка своих сотрудников (13% или 30%). В ФНС предприниматель передает справки 2-НДФЛ.

Платеж нужно перечислить не позже дня, следующего за днем выдачи заработной платы и не позже последнего дня месяца, в котором выданы отпускные или больничные пособия (Письмо Министерства Финансов № 03–0405/8–216 14.03.2013 г.).

Пункт 1 статьи 220 Налогового кодекса РФ предусматривает для ИП право на вычеты в отношении доходов, подлежащих налогообложению. Правом на социальный вычет предприниматель может воспользоваться при возникновении расходов на:

- добровольное пенсионное страхование;

- благотворительность;

- лечение;

- обучение.

Не забывайте, что ИП, который по итогам отчетного года понес убытки от ведения работ, не может уменьшать начисления облагаемые налогом.

НДФЛ для ИП на ЕНВД в 2021 году

На основании Письма ФНС России № АС-4-3/6753 26.04.2011 г. если у индивидуального предпринимателя есть виды деятельности, не подпадающие под ЕНВД, но при этом он указал их в ЕГРИП, то ИП не освобождается от предоставления декларации соответствующей формы.

В соответствии с НК РФ, индивидуальный предприниматель на ЕНВД не признается плательщиком НДФЛ в части прибыли от ведения основной работы. Таким образом, он не удерживает налог от своего чистого дохода и не предоставляет информацию в ФНС.

Налоговый кодекс предписывает ИП на ЕНВД уплатить подоходный налог в случае появления у него прибыли от деятельности, не предусмотренной кодом ОКВЭД и полученные в качестве физического лица, например:

- прибыль от продажи недвижимости;

- призы, полученные от проведения рекламной акции;

- дивиденды (от участия в других организациях);

- средства от осуществления предпринимательской деятельности.

Если ИП на ЕНВД является работодателем, то он удерживает НДФЛ из зарплаты своих работников (в размере 13%). Сбор уплачивается по месту регистрации предпринимателя в соответствии со статьей 224 НК РФ.

Ндфл для ип на псн в 2021 году

Индивидуальный предприниматель, применяющий патентную систему налогообложения (ПСН) не является плательщиком НДФЛ для ИП. Это касается части прибыли от деятельности, на которую распространяется действие патента.

На оплату патента налог на доходы не начисляется и не подлежит к уплате.

В случае если ИП на ПСН применяет виды деятельности, которые не попадают под патент, он обязан предоставить декларацию 3-НДФЛ.

Платеж налогоплательщиком производится не позднее 15 июля следующего года.

ИП на ПСН в качестве работодателя признается налоговым агентом в отношении денежных средств, которые им уплачиваются. В соответствии с нормами действующего законодательства, он обязан вычесть из заработной платы сотрудников сумму в размере 13% или 30% — для иностранных работников. При этом, предприниматель передает в ФНС справку 2-НДФЛ.

В соответствии с Письмом Министерства Финансов № 03–0405/8–216 от 14.03.2013, удержанные денежные средства уплачиваются ИП на ПСН не позже дня, следующего за днем выдачи зарплаты работникам, а при выдаче отпускных или больничных последним сроком перечисления НДФЛ является последний день месяца, в котором были произведены выплаты.

Вывод

НДФЛ, рассчитанный от прибыли, полученной от предпринимательской деятельности, должны платить только ИП, применяющие ОСНО. ИП, работающие на специальных налоговых режимах – УСН, ЕНВД и ПСН, облагаются налогом на прибыль только с доходов, полученных вне предпринимательской деятельности, т.е. как обычные физические лица, а не предприниматели.

Материал актуализирован в соответствии с действующим законодательством РФ 19.10.2021

Тоже может быть полезно:

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

https://www.youtube.com/watch?v=8xd-SP6PoJc

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

🔥 Видео

НДС 2023, Основная система налогообложения, или ОСНОСкачать

Как ИП на ОСНО сэкономить на НДФЛ при оптовой и розничной торговле. Бизнес и налогиСкачать

Все, что нужно знать ИП о налогах в 2023 годуСкачать

3-НДФЛ ИП ОСНО в 1С БухгалтерияСкачать

Сроки уплаты налогов и сдачи отчетов ИП в февралеСкачать

НДС / Общая система налогообложения или ОСНОСкачать

Все налоги ООО на ОСН. Какие налоги на общей системе налогообложения?Скачать

Взносы ИП в 2024Скачать

Патентная система налогообложения для ИП в 2023 годуСкачать

ОПЛАТА НАЛОГОВ И ВЗНОСОВ ИП САМОСТОЯТЕЛЬНО ОН-ЛАЙН ЧЕРЕЗ САЙТ НАЛОГ.РУ В 2023 ГОДУ. ЕНП и ЕНС.Скачать

ЗАПОЛНЯЕМ НАЛОГОВУЮ ДЕКЛАРАЦИЮ ПО УСН ДЛЯ ИПСкачать

Подробный разбор режима ОСНО для ИПСкачать

ИП на ОСНО в 2020 году: учет, отчетность, подводные камниСкачать

Как платить налоги и взносы в 2024 году и другие январские новостиСкачать

Срок уплаты налоговСкачать

Учёт у предпринимателя на общей системе налогообложения (подоходный налог ИП). Беларусь.Скачать