С возрастом способность пенсионера трудиться снижается. А следовательно, и уровень получаемого им дохода падает, порой у него остается толь. Законодательство предусматривает, что НДФЛ не облагается пенсия, которая выплачивается ПФР ежемесячно.

Однако, если пенсионер все-таки продаст принадлежащее ему имущество при определенных обстоятельствах у него может возникнуть обязательство по налогу. Рассмотрим подробнее платит ли пенсионер в бюджет налог с продажи квартиры.

- Законодательное регулирование вопроса

- Льготы по налогообложению для пенсионеров

- Взимается ли налог с неработающих?

- Сроки владения недвижимостью

- Учет кадастровой стоимости

- Налог с унаследованной квартиры

- Учет понесенных на реализуемый объект расходов

- Сроки подачи декларации и уплаты налога после реализации квартиры

- Какие документы потребуются для оформления налогового вычета?

- Правила заполнения налоговой декларации

- В какие сроки ожидать возврата средств?

- Должен ли пенсионер платить налог с продажи квартиры?

- Отвечает юрист Аркадий Емельянов:

- Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

- Отвечает налоговый юрист ООО «Лирио» Лилия Григорьева:

- Отвечает руководитель отдела правового сопровождения компании «НДВ – супермаркет недвижимости» Ксения Буслаева:

- Какой налог платят пенсионеры при продаже квартиры

- Обязанность платить НДФЛ от возраста не зависит

- Когда НДФЛ платить не надо

- Вычеты по НДФЛ

- Выводы

- Подписывайтесь на наш канал

- Налог с продажи квартиры для пенсионеров 2021: порядок оплаты

- Нормативно-правовое регулирование

- Особенности налоговых выплат

- Период владения недвижимостью

- Обязательный учет кадастровой стоимости жилья

- Расходы, которые понесли пенсионеры на содержание жилья

- Льготная поддержка пенсионерам при продаже квартиры

- Вычет с имущества

- Перечень необходимых документов

- Правила составления декларации

- Сроки возврата средств

- Налог с продажи квартиры для пенсионеров — новый закон

- 1. Период владения квартирой

- 2. Имущественный вычет

- 3. Налог с недвижимости, полученной по наследству

- 🔥 Видео

Законодательное регулирование вопроса

Рассмотрим подробно, платит ли пенсионер налог с продажи квартиры. НК РФ предусматривает обязанность физлиц уплачивать налог на доходы, при возникновении у них таковых.

Перечень облагаемых НДФЛ доходов приведен в статьях налогового кодекса. Обязанность по уплате распространяется на всех физлиц, которые получают на территории России доходы.

Налоговый кодекс четко устанавливает, какой налог платит пенсионер при продаже собственного жилья — подоходный по ставке 13%.

Если человек продает принадлежащую ему собственность, то он должен уплачивать налог со стоимости полученного дохода от ее продажи. При условии, что данная собственность находилась у него менее пяти лет (трех лет при наследовании).

При этом при определении базы по налогу физлицо может применить имущественный вычет при продаже или учесть в качестве расходов стоимость приобретения продавцом этого имущества.

Не уплачивается налог с продаж с реализации квартиры, дома, земельного участка, если он принадлежал продавцу более пяти лет (трех лет).

Внимание! С 2021 года вступили поправки, согласно которым, при исчислении доходы для целей налогообложения НДФЛ, если объект был в собственности менее пяти лет, выручку от продажи недвижимости нужно сравнивать с кадастровой стоимостью этой собственности.

При этом разрешается применять специальный понижающий коэффициент. Его значение установлено на уровне федерации 0,7. Регионам дано право устанавливать его значение самостоятельно в пределах своей территории.

При исчислении НДФЛ облагается наибольшая из сравниваемых сумм (стоимость реализации или скорректированная на коэффициент кадастровая стоимость).

Льготы по налогообложению для пенсионеров

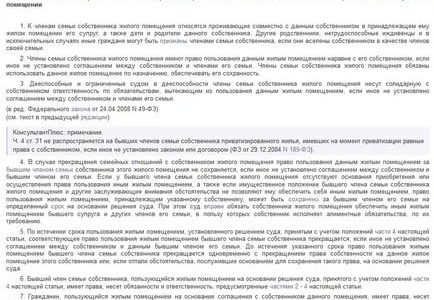

Самой главной льготой по налогообложению для пенсионеров, установленной НК РФ является то, что получаемая ими пенсия не подлежит обложению НДФЛ. Однако, данная льгота распространяется только в отношении пенсионного обеспечения, выплачиваемого за счет средств ПФР.

Пенсионерами при условии, что они являются работающими и получают по трудовым договорам вознаграждения, могут предоставляться социальные вычеты, а также имущественные вычет при покупке или при продаже недвижимости.

Отдельные льготы пенсионерам по НДФЛ при продаже квартиры не предусматривается. Они обладают такими же правами и обязанностями по уплате НДФЛ, что и обычные граждане. Таким образом, налог с продажи квартиры для пенсионеров в 2021 году уплачивается на общих основаниях.

Взимается ли налог с неработающих?

Если пенсионер является неработающим, то у него нет зарплаты или иного дохода, с которых удерживается НДФЛ. Пенсия, начисляемая и выплачиваемая из ПФР, согласно НК РФ не облагается НДФЛ.

Обязанность по уплате НДФЛ у пенсионера может появляться только в исключительных случаях – если он реализует имущество или сдает его внаем. В последнем случае доход. Может носить постоянный характер и требует оформления предпринимательства.

Пенсионеры не часто продают свою недвижимость, поэтому в общем можно сказать, что они при условии отсутствия трудовой занятости и получения только пенсии – не являются плательщиками НДФЛ.

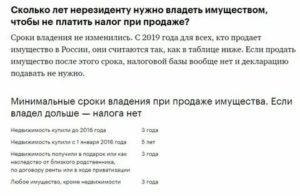

Сроки владения недвижимостью

НК РФ устанавливает, что НДФЛ не надо исчислять с продажной стоимости недвижимости, если она находилась в собственности более пяти лет. Если реализуемый объект был получен физлицом в порядке наследования, то тогда действует срок, равный трем лет.

https://www.youtube.com/watch?v=i-MqagHu8Ps

Если продается имущество, которое принадлежало собственнику меньшие периоды, то тогда у него возникает обязательство по уплате НДФЛ.

Также надо учитывать, что приобретенное имущество до 2021 года учитывается по старым правилам, которые устанавливали общий срок на владения недвижимостью в течение трех лет, какой позволял получать освобождение от уплаты налога без учета основания получения имущества.

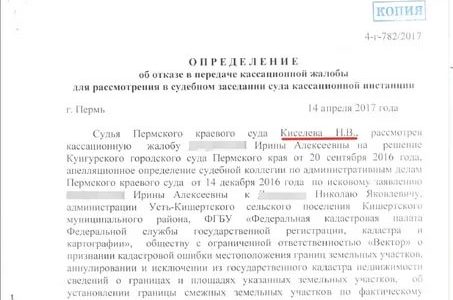

Учет кадастровой стоимости

Новшеством 2021 года стало правило, которое требует учитывать при исчислении ндфл с продажи недвижимости, находившаяся в собственности менее пяти лет (трех лет), кадастровой стоимость объекта.

При исчислении базы по НДФЛ в данном случае сравнивается кадастровая стоимость объекта,

скорректированная на понижающий коэффициент, который на территории России составляет 0,7. Регионам дано право устанавливать его значение на своей территории. Однако, многие субъекты пока воздерживаются от данного права, применяя значение федерального коэффициента.

Налог с унаследованной квартиры

Если недвижимость поступает к ее владельцу, который в последствии ее продает, по наследству, то на ее реализацию действуют общие правила, за исключением срока нахождения в собственности.

согласно НК РФ, физлицо освобождается от НДФЛ, если объект находился в собственности более трех лет, а не пяти – по общим правилам.

Учет понесенных на реализуемый объект расходов

По правилам, если физлицо продает объект недвижимости, находящийся в собственности менее трех лет, то он при исчислении базы по НДФЛ может в расходы поставить:

- стоимость, за которую недвижимость была приобретена по первоначальному договору купли-продажи,

- проценты, какие были уплачены по кредиту на ее приобретение, чеки

- акты по ремонтно-проектным работам.

Все эти расходы должны быть документально подтверждены документально. С оставшейся же суммы нужно исчислить и уплатить НДФЛ.

Сроки подачи декларации и уплаты налога после реализации квартиры

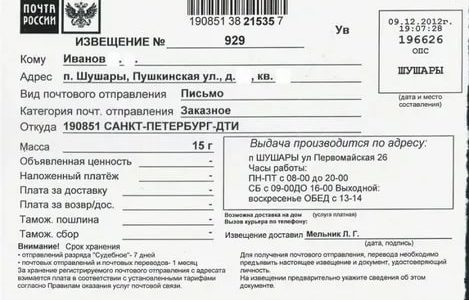

Заполнение декларации необходимо произвести на следующий год, после года продажи квартиры.

После того, как документ был заполнен, его нужно отправить в налоговый орган. Сделать это требуется до 30 апреля года, какой идет за годом продажи.

В случае, если данный срок будет сорван, то на нарушителя будет наложен штраф в 5% от размера налога, за каждый месяц просрочки. Минимальное наказание составляет 1000 рублей, максимальное — 30% от суммы налога, какой указан в декларации.

Уплатить налог в бюджет нужно до 15 июля того же года.

Какие документы потребуются для оформления налогового вычета?

Подтверждать документально право на вычет необходимо только в том случае, если налогоплательщик хочет воспользоваться уменьшением суммы продажи квартиры на размер фактически понесенных затрат.

НК не дает никаких указаний на то, какие именно документы необходимо предоставить.

Чаще всего под такими документами понимают те, которые могут фактически подтвердить понесенные затраты на покупку этого жилья:

- договор купли-продажи;

- акт приема-передачи недвижимости.

В числе расходов можно учитывать и иные затраты, но которые были прямо направлены на приобретение квартиры и могут быть подтверждены документально.

Например, это также могут быть услуги по найму риелтора, проценты по ипотечному кредиту и т. д. Нельзя в качестве затрат использовать расходы на ведение ссудного счета, затраты на страхование квартиры, расходы на приобретение металлической входной двери и т. д.

В качестве документов, подтверждающих дополнительные расходы, можно предъявлять корешки приходных кассовых ордеров, товарные и кассовые чеки, выписки банков, расписки продавца и т. д.

Правила заполнения налоговой декларации

При заполнении декларации, оформляемой по причине продажи квартиры, необходимо учитывать несколько нюансов.

Так, чаще всего в состав декларации включаются следующие листы:

- Титульный лист;

- Разделы 1 и 2;

- Приложения 1 и 6;

- Расчет к приложению 1.

На титульном листе указывается информация о лице, который заполняет документ, коды налоговой инспекции, отчетный период и т. д.

В разделе 1 указываются сведения о бюджетных кодах, а также сумме налога, которая подлежит перечислению в бюджет.

https://www.youtube.com/watch?v=RNupQj0atq0

Раздел 2 содержит итоги расчета налога при использовании сведений о доходах из приложения 1 и сведений о вычетах из приложения 6.

При указании налога необходимо помнить, что если стоимость квартиры согласно договору купли-продажи установлена меньше, чем 70% от кадастровой стоимости этого объекта жилья, то налог необходимо будет заплатить именно с 70% от кадастровой стоимости.

Для определения, исходя из какой стоимости будет исчисляться налог используется расчет к приложению 1. Здесь указываются обе стоимости, и наибольшая переносится в итоговый расчет.

В приложении 6 необходимо выбрать, какой именно вычет будет использоваться — в виде фиксированной суммы либо путем уменьшения полученных средств на сумму затрат.

В какие сроки ожидать возврата средств?

Вычет, который предоставляется гражданину при продаже квартиры, не является денежным. По своей сути, это возможность от государства уменьшить сумму, с которой будет уплачиваться налог, на 1 млн. рублей либо сумму фактически понесенных расходов. Поэтому, «монетизировать» его нельзя.

Однако, пенсионер после продажи одной квартиры может приобрести новую. В этой ситуации, если в предыдущие годы у него были доходы, облагаемые налогом, он может оформить и подать декларацию 3-НДФЛ.

Если право на возврат налога будет подтверждено, то далее ему необходимо будет подать заявление с указанием банковских реквизитов для перечисления.

Проверка поданной декларации может длиться до 3 месяцев. В случае, если возврат будет одобрен, то перечисление будет произведено в течение 1 месяца.

Выплату можно произвести только на банковский счет. Нельзя сделать возврат налога наличными деньгами, на электронный кошелек или счет в иностранном банке.

Видео:Платят ли пенсионеры налог при продаже квартирыСкачать

Должен ли пенсионер платить налог с продажи квартиры?

При определении налоговой базы при продаже квартиры нужно прояснить три основных момента.

- Срок владения – от него зависит, есть ли у продавца право на получение имущественного налогового вычета.

- Основание приобретения права собственности – от него зависит срок владения, необходимый для применения права на вычет.

- Является ли продавец налоговым резидентом РФ – от этого зависит ставка налога.

Какие тонкости нужно знать о налоге с продажи квартиры?

Налог с продажи квартиры: правила и примеры

По общему правилу имущественный налоговый вычет в размере полной стоимости имущества при продаже предоставляется, если срок владения имуществом не менее пяти лет. Но есть исключения. Этот срок сокращается до трех лет, если имущество приобретено:

- по договору дарения от близких родственников;

- по наследству от близких родственников;

- в порядке приватизации;

- по договору ренты.

Имущественным налоговым вычетом могут воспользоваться только налоговые резиденты. Никаких дополнительных льгот для пенсионеров в части уменьшения НДФЛ закон не предусматривает.

В Вашем случае срок владения составляет менее трех лет. Поэтому вне зависимости от основания приобретения права собственности максимальный имущественный налоговый вычет составит 1 млн рублей.

Однако есть и другой способ сократить налоговое бремя. Это уменьшение суммы полученного от продажи дохода на сумму расходов, связанных с покупкой этой квартиры.

Формула расчета налога: (доход – стоимость квартиры) х 13%.

Если квартира была приобретена без отделки, и это указано в договоре, в сумму расходов можно также включить расходы на отделку. Правда, только официально подтвержденные документами.

Подтверждением будет чек, приходный ордер, договор поставки, договор выполнения работ, подряда и т. д. Это касается и подтверждения стоимости самой квартиры.

Расписка продавца в получении оплаты квартиры признается подтверждающим документом.

https://www.youtube.com/watch?v=ARzdP7889HQ

Для получения имущественного налогового вычета необходимо подать декларацию по форме 3-НДФЛ. Если квартира продана в 2021 году, декларация подается в 2021 году. Налог нужно заплатить до 1 июля 2021 года.

Должен ли я платить налог на продажу доли ценой менее 1 млн?

Нужно ли платить налог на продажу подаренной квартиры?

Отвечает юрист Аркадий Емельянов:

НК РФ, к сожалению, безразлично относится к социальному статусу продавца квартиры – пенсионер или трудоспособный гражданин. Таким образом, пенсионеры подчиняются общим правилам исчисления налога с доходов, полученного от продажи недвижимого имущества.

Как следует из вопроса, срок владения квартирой составляет менее пяти лет. Однако в зависимости от ряда обстоятельств, перечисленных в ст. 217.1. НК РФ (получение объекта в дар от членов семьи, приватизации, в порядке наследования), срок может быть равен и трем годам.

С учетом норм НК РФ и сведений в вопросе, доход, полученный от продажи такой квартиры, включается в налоговую базу в полном объеме (ст. 217 и 217.1 НК РФ).

Однако не все так безнадежно и в этой ситуации. Есть статья 220 НК РФ, где подробно указаны легальные способы минимизации налоговых обязательств перед государством.

При реализации квартиры пенсионер может уменьшить свой доход на вычеты:

- 1 млн рублей (что, например, для Москвы ничтожно мало);

- или вместо этого вычета можно из суммы дохода вычесть расходы, понесенные на оплату квартиры (при наличии документов по оплате, включая и расписки от продавца); это, конечно, предпочтительнее, если сумма продажи квартиры существенно не занижалась продавцом.

При этом можно дополнительно при наличии расходов у пенсионера на лечение, приобретение лекарств, взносов на добровольное медицинское страхование для себя и/или супруга в 2021 году уменьшить доход от продажи квартиры на эти суммы в пределах 120 тысяч рублей (ст. 219 НК РФ). А еще можно уменьшить сумму доходов и на стандартные вычеты (ст. 218 НК РФ), но размер их мал.

Все указанные вычеты необходимо обязательно заявить при подаче декларации о доходах пенсионера в налоговый орган в 2021 году.

Какие налоги действуют при продаже квартиры с последующей покупкой?

Продаю квартиру, покупаю дом. Должен ли я платить налог?

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

Для пенсионеров нет льгот при налоге с продажи. Единственное, на что может рассчитывать Ваша мама, – это предоставление всех стандартных налоговых вычетов, которые предусмотрены для резидентов РФ.

Можно предложить следующий вариант: при заполнении налоговой декларации заявить при продаже сумму, за которую данная квартира была приобретена, и попросить предоставить налоговый вычет в данной сумме.

Учитывая, что объект был приобретен после 1 января 2021 года, к нему применяются новые правила налогообложения: налогооблагаемая база будет составлять 70% от кадастровой стоимости.

В случае, если при продаже стоимость данного объекта будет превышать 70% или ранее была указана иная сумма, налог придется заплатить с разницы между суммой, указанной в договоре, и суммой, за которую был приобретен данный объект.

Отвечает налоговый юрист ООО «Лирио» Лилия Григорьева:

Поскольку минимальный срок владения квартирой (пять лет по общим основаниям и три года в случае получения квартиры в дар, наследство, по договору ренты или в рамках приватизации) не выдержан, налог на доходы физических лиц должен быть уплачен в полном объеме. Это 13% от суммы дохода, то есть стоимости продажи квартиры.

Данную сумму можно уменьшить за счет имущественного налогового вычета. При этом пенсионеры могут заявлять вычет не только на текущий и следующие периоды, но и на предыдущие периоды, но не более трех лет.

Других льгот по налогу на доходы физических лиц для пенсионеров нет. Сумму дохода также можно уменьшить на сумму подтвержденного расхода при приобретении квартиры.

Тогда налог будет исчисляться не со всей стоимости продажи, а с разницы между ценой покупки и ценой продажи квартиры.

Каков налог при продаже квартиры, полученной после сноса?

Может ли неработающий пенсионер получить налоговый вычет?

Обращаем внимание, что получение налогового вычета – право, а не обязанность налогоплательщика. Налог будет начислен по общим основаниям на всю сумму продажи квартиры. Для уменьшения суммы налога к уплате необходимо подать в налоговый орган налоговую декларацию и комплект документов для получения налогового вычета или уменьшения дохода за счет учета произведенных расходов.

Отвечает руководитель отдела правового сопровождения компании «НДВ – супермаркет недвижимости» Ксения Буслаева:

Пенсионеры освобождаются от имущественного налога, но не от налога на доход от продажи имущества (в частности, недвижимости).

Продажа всех объектов недвижимости, приобретенных с 1 января 2021 года, не облагается налогом по истечении пяти, а не трех лет с момента перехода прав собственности.

Квартиру, купленную 30 июля 2021 года, продать без уплаты налога можно только после 30 июля 2021 года.

https://www.youtube.com/watch?v=Br_qjsNvgjE

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

Может ли работающий пенсионер получить налоговый вычет?

Календарь налогов на недвижимость в 2021 году

Налоги при покупке и продаже жилья: 23 полезные статьи

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Видео:Налог с продажи квартиры в 2022 году - Надо ли платить налог при продаже квартиры, дома, земли 3НДФЛСкачать

Какой налог платят пенсионеры при продаже квартиры

Что важно знать, чтобы избежать штрафов и проблем с ФНС.

Решила моя знакомая пенсионерка Ирина Константиновна, что выгоднее ей будет квартиру не в аренду сдавать, а продать ее. Так не нужно платить коммуналку, которая растет каждый год, а то и по два раза.

А деньги можно в банк положить под проценты. И в валюту вложить и под матрас сложить, если банку не доверяешь. И жить себе на проценты. Даже название этому красивое есть — «рантье», почти как из всех тех мыльных сериалов, которые российские пенсионеры давно уже не смотрят, лишь изредка вздыхая, как раньше хорошо умели снимать: «Рабыня Изаура», «Богатые тоже плачут», «Санта-Барбара»…

А сейчас и отдохнуть-то после дачи глазу не на чем, нет места простым историям в сетке коммерческого вещания. И даже реклама того самого мыла не спасает.

Но вернемся к планам Ирины Константиновны. Прежде чем превратить свою недвижимость в наличность, она озаботилась вопросом, придется ли ей платить налоги? Может быть, льгота для пенсионеров предусмотрена, да о ней никто не рассказывает? А если не вовремя заплатить и не все, так небось и штрафы есть?

Пришлось помогать пенсионерке во всем разобраться, да и с вами заодно поделиться полезной информацией.

Обязанность платить НДФЛ от возраста не зависит

Когда человек продает квартиру или какое-то другое имущество, у него образуется доход. Государство традиционно должно получить часть этого дохода в виде налога на доходы физических лиц (НДФЛ). И это не российское изобретение. Делиться доходами с государством приходится гражданам всех стран, без исключения. Ведь это основа государственного финансового благополучия.

Плательщиками НДФЛ являются абсолютно все граждане, независимо от возраста, пола и места жительства. Даже если младенец вдруг получит налогооблагаемый доход (а что к нему относится, написано в Налоговом кодексе РФ), он должен будет заплатить НДФЛ. За него это, конечно же, сделают родители, но плательщиком будет считаться сам ребенок.

Поэтому и пенсионеры исключением не являются.

Стандартная ставка НДФЛ составляет 13%. С некоторых пор она не зависит от размера дохода и даже его типа. Но для некоторых видов доходов все же установлены повышенные ставки, но к доходам от продажи квартиры, дома, или дачи они не относятся, поэтому говорить о них мы не будем.

По нормам Налогового кодекса, пенсии и социальные пособия не относятся к налогооблагаемым доходам, поэтому многие пенсионеры не платят НДФЛ в обычной жизни. Работающим пенсионерам НДФЛ удерживает из заработной платы работодатель.

Его называют налоговым агентом и именно он занимается перечислением НДФЛ в бюджет и отчетами в ФНС России.

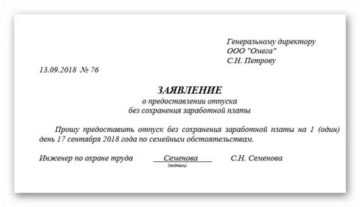

Но если пенсионер или другой гражданин продал квартиру или получил другой налогооблагаемый доход не по месту работы, он обязан самостоятельно:

- Вычислить сумму НДФЛ.

- Заполнить и сдать в территориальную налоговую инспекцию налоговую декларацию по форме 3-НДФ.

- Заплатить налог в бюджет.

Никаких льгот по уплате НДФЛ для налогоплательщиков-пенсионеров российское налоговое законодательство не предусматривает. Пожилые граждане платят налог на общих основаниях, в том числе и при продаже квартиры или другой недвижимости. Но некоторые послабления все же имеются. Правда, не все смогут ими воспользоваться.

Когда НДФЛ платить не надо

Итак, Ирина Константиновна теперь знает, что она должна платить НДФЛ наравне со всеми. Но не всегда эта обязанность возникает при продаже квартиры. Дело в том, что нормами статьи 217.

1 НК РФ предусмотрен минимальный предельный срок владения объектом недвижимого имущества для целей налогообложения. Этот тот срок при продаже недвижимости в течение которого нужно платить налог. Обычно он составляет 5 лет.

Это означает, что если человек владеет квартирой дольше, он не платит НДФЛ с ее продажи. Этот срок сокращается до 3 лет, если право собственности на недвижимость получено налогоплательщиком:

- в порядке наследования;

- по договору дарения от члена семьи или близкого родственника налогоплательщика;

- в результате приватизации;

- по договору пожизненного содержания с иждивением, в рамках которого налогоплательщик выступал в качестве плательщика ренты.

Дату приобретения недвижимости в собственность пенсионер самостоятельно может посмотреть в свидетельстве о государственной регистрации права собственности на квартиру (до 15.07.2021) или выписке из Единого государственного реестра недвижимости (ЕГРН). У ФНС эти данные есть.

https://www.youtube.com/watch?v=C47PDxyKzLY

К сожалению для Ирины Константиновны свою квартиру она купила сама, и она находится в собственности менее 5 лет. Поэтому доход от ее продажи облагается налогом. Но его сумму при желании, а главное наличии определенных возможностей можно уменьшить. Это называется…

Вычеты по НДФЛ

В статье 220 НК РФ сказано, что любой плательщик НДФЛ при определении размера налоговой базы имеет право на получение имущественного налогового вычета в размере 1 000 000 рублей. То есть если квартира была продана за 999 999 рублей, то никакого налога платить не нужно. Значит, можно указать в договоре меньшую цену и не платить налог? Конечно, нет.

- Во-первых, это будет являться нарушением налогового законодательства. При выявлении такой махинации налоговики не только доначислят налог, но и оштрафуют хитрого налогоплательщика. Как они это вычислят? Элементарно — по кадастровой стоимости квартиры, а также по рыночной стоимости жилья в этом районе. Все необходимые для этого инструменты у них есть.

- Во-вторых, налогоплательщик, который решил сэкономить на НДФЛ, может потерять больше, если сделка вдруг будет признана недействительной. Ведь ему вернут только ту сумму, которая указана в договоре.

- В-третьих, такие махинации вообще тянут на уголовное преступление. Как говорится, оно вам надо?

Поэтому в договоре купли-продажи нужно всегда указывать реальную сумму. А для вычисления налога к уплате просто отнять от нее 1 000 000 рублей. Остаток умножить на 13%. Но это будет не совсем правильно.

Можно не уменьшать полученный доход на гипотетический 1 000 000 рублей, а вместо этого уменьшить его на фактически произведенные и документально подтвержденные расходы по приобретению квартиры.

То есть если у пенсионера есть документы, подтверждающие, что он ранее купил эту квартиру за определенную сумму, он может заявить и получить именно такую сумму вычета.

Логично, что ранее потраченные деньги нужно вычесть из дохода.

Ирина Константиновна купила новостройку в ипотеку за 5 600 000 рублей, а продала за 6 800 000 рублей. То есть она получила прибыль всего:

6 800 000 — 5 600 000 = 1 200 000 рублей.

Именно с этой суммы она и должна будет заплатить 13 %:

1 200 000 × 13% = 156 000 рублей.

Сумма немалая, но все же меньше, чем с полной стоимости квартиры, даже за минусом 1 000 000 рублей. Налоговый вычет можно получить, заявив его в налоговой декларации 3-НДФЛ, в соответствии с п.7 статьи 220 НК РФ).

Эту декларацию следует обязательно направить в ИФНС по месту жительства до 30 апреля года, следующего за тем, в котором была продана квартира.

Если ее своевременно не сдать, даже если налога к уплате нет, инспекторы ФНС оштрафуют минимум на 1000 рублей.

Выводы

Вместе с Ириной Константиновной мы узнали, что:

- У пенсионеров нет льгот по НДФЛ и они не освобождены от его уплаты.

- Ставка НДФЛ при продаже квартиры составляет 13%.

- Имущественный вычет составляет минимум 1 000 000 рублей, но может быть увеличен до суммы фактически понесенных расходов.

- Продажа квартиры, которая находится в собственности более 5 лет (в некоторых случаях 3 лет), НДФЛ не облагается.

- Декларацию 3-НДФЛ при продаже квартиры нужно сдавать обязательно 1 апреля года, следующего за отчетным.

И тогда никаких проблем и штрафов можно не опасаться.

Подписывайтесь на наш канал

Видео:3-НДФЛ при продаже КВАРТИРЫ 2024: Заполнение декларации 3-НДФЛ продажа квартиры в личном кабинетеСкачать

Налог с продажи квартиры для пенсионеров 2021: порядок оплаты

Нужно ли платить налог пенсионеру при продаже квартиры регулируется Налоговым кодексом Российской Федерации. Он содержит положения, устанавливающие размер, порядок и срок налоговых выплат.

Нормативно-правовое регулирование

Налоговым кодексом Российской Федерации установлено, что каждый гражданин, который имеет какой-либо источник дохода, обязан уплачивать процент от него.

Пенсионеры не являются исключением, поэтому при продаже своей недвижимости они должны также оплатить 13% от полученных денег. Ранее в Кодекс были внесены поправки, которые утвердили новые условия налогового вычета для престарелых граждан.

Для определения размера суммы оплаты за квартиру учитываются:

- сроки владения имуществом;

- расходы;

- кадастровую стоимость объекта.

Из всех этих факторов, согласно закону, складывается налоговая сумма.

Особенности налоговых выплат

Налог с продажи квартиры в 2021 году пенсионерам складывается из многочисленных критериев, которые определяют порядок и размер налоговых выплат.

https://www.youtube.com/watch?v=QVWWQeMHyfQ

Максимальная сумма, допустимая для взимания налоговыми органами – 260 000 рублей.

При продаже нескольких квартир гражданин обязан выплатить вычет 13% только с одного жилого помещения. На все остальное влияние оказывают другие факторы.

Период владения недвижимостью

От сроков пользования собственностью зависит необходимость уплаты налога для пенсионера. Например, если гражданин владеет жильем более 5 лет, то он автоматически освобождается от налога на имущество. Это правило не затрагивает пенсионеров, которые живут в квартире менее 3 лет. Таким гражданам несомненно придется платить.

Важно! Нельзя путать два вида налогов: НДФЛ и имущественный. Первый придется все равно заплатить, поскольку взимание 13% распространяется на всех продавцов недвижимости независимо от их возраста.

Но с поправками пришли и некоторые исключения. Теперь от имущественного налога освобождаются и те пенсионеры, которые владеют квартирой от 3 лет и более.

Такое условие распространяется для пенсионеров:

- владеющих недвижимостью, полученной по наследству;

- оформивших жилье в результате приватизации;

- получивших квартиру после заключения договора ренты при условии содержания иждивенца до конца жизни.

Эти специальные условия помогают сэкономить пенсионерам и не понести денежный вычет.

Обязательный учет кадастровой стоимости жилья

Необходимо документально подтвердить истинную цену квартиры. Такое условие было введено с целью предотвратить намеренное занижение цены продавцами и риелторами. Поэтому при расчете налога используют именно кадастровую стоимость недвижимости.

При помощи общепринятого понижающего коэффициента, который равен 0,7, происходит расчет налога, который должен уплатить пенсионер.

Расчет происходит по следующей формуле:

- устанавливается кадастровая стоимость объекта;

- умножается на понижающий коэффициент;

- процент рассчитывается от полученного числа, а не от стоимости квартиры.

По этому алгоритму гражданин самостоятельно может рассчитать размер требуемой от него суммы. Например, кадастровая стоимость была оценена в 3 000 000 рублей, а продали ее за 2 000 000. Следовательно, нужно умножить 3 000 000 рублей на коэффициент 0,7. В результате получится 2 100 000, и именно с этой суммы будет произведен налоговый вычет.

Расходы, которые понесли пенсионеры на содержание жилья

Если пенсионер прожил в квартире менее 5 лет, то он имеет право на учет его расходов при приобретении недвижимости.

К таким ситуациям относится:

- продажа жилья по стоимости, которая значительно меньше изначальной. В таком случае в налоговые органы необходимо предоставить договор купили-продажи, который подтверждает цену приобретения квартиры;

- покупка недвижимости в долг. Если пенсионер оформил кредит на покупку жилья 3 года или 5 лет назад, то он имеет право рассчитывать на снижение налога, предоставив договор с банком и соответствующие чеки о выплате кредита;

- ремонт помещения и его обустройство. Такая ситуация предусматривает снижение налога на продающееся имущество, поскольку пенсионер мог потратить огромные средства на отделку квартиры. В этом случае нужно предоставить чеки со всеми расходами, а также акты о ремонтных работах.

Если пенсионер представил все подтверждающие документы, то затраченная сумма вычитается из доходов после продажи квартиры. Остаток подлежит налогообложению. Если он равен нулю – никаких средств не будет востребовано.

Льготная поддержка пенсионерам при продаже квартиры

Налоговые льготы для пенсионеров при продаже квартиры немногочисленны. Особенностью социальных выплат пенсионерам является то, что с их пенсии не взимается 13% НДФЛ, в отличие от заработной платы работников. Но эта льгота сохраняется до тех пор, пока гражданин получает доход только от Пенсионного фонда.

https://www.youtube.com/watch?v=zmN9OszJYK4

Если пенсионер решит устроиться на работу и станет получать фиксированный оклад, то возникает вопрос о том, облагаются ли налогом его доходы. Ответ положительный – будет взиматься налоговый вычет. Других особенностей при продаже квартиры пенсионерами НК РФ не предусматривает. Права и обязанности граждан в этом случае равны вне зависимости от возраста.

Вычет с имущества

Если срок владения, установленный законодательством, меньше нужного, то в таком случае гражданин обязан еще оплатить и налоговый вычет.

Для того чтобы сэкономить можно прибегнуть к помощи минимального вычета, который составляет 1000 000 рублей. То есть после подачи декларации из дохода гражданина будет вычтена эта сумма.

Важно! Если квартира находится в долевой собственности, то сумма будет поделена между прописанными в этой квартире гражданами.

Перечень необходимых документов

Сначала пенсионеру требуется подать налоговую декларацию в органы ФНС, подтверждающую получение денег от продажи квартиры.

Следующим шагом становится сбор пакета документов:

- документ, удостоверяющий личность;

- распечатанная декларация о доходе;

- заявление на погашение налога;

- номер ИНН;

- согласие на продажу недвижимости.

Органы ФНС могут потребовать дополнительные справки и выписки, поэтому при подаче данных бумаг следует уточнить в отделении, что еще необходимо прикрепить.

Правила составления декларации

Этот документ является официальным подтверждением того, что гражданин получил доход с продажи своего жилья. Декларация должна быть составлена в двух формах: электронной и письменной.

В ней должна быть указана следующая информация:

- сведения о налогоплательщике и его паспортные данные;

- сведения о налоговом органе, в который подается декларация;

- точная сумма, полученная после продажи квартиры;

- размер налога, рассчитанный в соответствии со всеми условиями.

Важно! Если пенсионер попробует утаить истинный доход с продаж или исказит информацию, то его ждет юридическая ответственность за противозаконные деяния.

Сроки возврата средств

После продажи своего имущества пенсионер без труда сможет купить новую недвижимость. Для этой цели ему следует оформить декларацию 3-НДФЛ, по которой возвращается налог с доходов от продаж. Но важно указать цель, чтобы он был начислен.

ФНС проверяет данный документ в течение 90 дней с момента подачи.

В случае одобрения все необходимые выплаты производятся на банковский счет.

Таким образом, надо ли платить налог, когда пенсионер продал квартиру, следует из основ налогового законодательства. НДФЛ обязан выплачивать каждый гражданин. Но пенсионеры должны знать свои права и льготы, которые предоставляет им государство. Воспользовавшись ими, можно значительно уменьшить налоговый вычет.

Видео:Налог с продажи квартиры в 2023 году менее 3, 5 лет в собственности: надо ли платить + ЗаконопроектСкачать

Налог с продажи квартиры для пенсионеров — новый закон

Платит ли пенсионер налог с продажи квартиры? Отечественное законодательство отвечает на данный вопрос положительно.

Продавцу пенсионного возраста потребуется продекларировать доход и погасить налог с продажи недвижимости, находящейся в собственности.

Для каждого налогоплательщика устанавливаются равные правила, при этом возраст человека непринципиален. Однако существуют ситуации, при которых налог с реализации имущества отсутствует.

Если пожилой человек продает квартиру, то с полученных денежных средств ему придется погасить налог в размере 13 %. Предельная сумма налога в рассматриваемой ситуации – 260 тысяч рублей. Требовать большей суммы работники налоговых органов не вправе.

Если пожилой человек продал за год несколько квартир, то отечественное законодательство предоставляет ему финансовое послабление – необходимость оплатить налог только за одно жилье. В результате можно выбрать ту квартиру для налогообложения, стоимость которой меньше всех.

Период нахождения квартиры в собственности, вычет, получение имущества в порядке наследования – все это влияет на наличие или отсутствие обязанности выплачивать НДФЛ с продажи жилья и предоставлять декларацию.

1. Период владения квартирой

Если жилье находилось у пожилого человека в собственности менее 5 лет, оно подвергается налогообложению.

В том случае, когда пенсионер владел ею в течение 5 лет и дольше, то погашать налоги и декларировать продажу не придется.

Раньше от налога высвобождались собственники квартир, которые владели жильем в течение 3 лет и больше, однако правительство РФ посчитало, что данный срок недостаточно продолжительный.

https://www.youtube.com/watch?v=Y3aWGpnWNso

Иногда пенсионеры путают НДФЛ, уплачиваемый с проданного жилья, и имущественный налог. Ошибочно полагать, что освобождение от имущественного налога лишает их обязанности платить НДФЛ.

Отечественное законодательство не разрабатывает льгот при проведении купли-продажи жилья. Налоговая ставка для всех продавцов составляет 13 %, причем их текущий возраст непринципиален.

2. Имущественный вычет

Помимо этого, в качестве уменьшения суммы можно воспользоваться вычетом, если пожилой человек продает жилье и покупает новую квартиру в одном и том же налоговом периоде.

Его размер составляет 1 млн рублей. Вследствие этого полученный доход будет уменьшен на сумму вычета, который не больше 1 млн. Налог 13 % выплачивается с суммы денег, вырученных пенсионером при проведении сделки, за вычетом 1 млн.

А если стоимость имущественного объекта меньше 1 млн рублей, то налог нулевой, однако и в этом случае потребуется заполнить требуемую декларацию. Если пенсионер ее не подаст, то ему потребуется погасить штраф – 1000 рублей.

3. Налог с недвижимости, полученной по наследству

С доставшейся по наследству недвижимости налог с ее продажи не оплачивается, если жилье было в собственности пенсионера в течение 3 лет и дольше. То же самое можно сказать и о недвижимости, полученной в дар либо переданной плательщику ренты по соглашению пожизненного содержания с иждивением.

Для подобного жилья наименьший период владения, после которого налоги не оплачиваются, не изменился и составляет по-прежнему 3 года. Также в этой ситуации необязательно подавать декларацию.

Для того чтобы заполнить декларацию 3-НДФЛ при реализации жилья, потребуется установить период владения им.

- Период нахождения жилья в собственности в случае с наследством начинает свой отсчет с того момента, как наследодатель скончался, то есть с даты открытия дела.

- Если пенсионер приобрел жилье по ДДУ или по уступке права требования, то период владения недвижимостью начинается с даты оформления права собственности на нее.

- В ситуации с покупкой квартиры у ЖКС период владения исчисляется с того момента, когда сумма паевых взносов целиком выплачена, а акт приема-передачи жилья оформлен и подписан.

- Если жилье было приватизировано, то период владения им начинается с момента заключения соответствующего договора (при проведении процедуры до 1998 или оформления права собственности (после 1998).

- В случае долевого владения период исчисляется с даты регистрации права на построенный объект. Дата подписания акта приема-передачи с компанией-застройщиком непринципиальна.

Пожилой человек должен предоставить декларацию о полученных денежных средствах до 30 апреля того года, который идет за отчетным, – не позже. Если предельный срок выпадает на субботу или воскресенье, то документ необходимо вручить сотрудникам налоговых органов в ближайший рабочий день, следующий за крайним сроком.

В декларации указываются сведения о налогоплательщике, налоговых органах, размере вырученных средств и налога. Бланк документа выложен на официальном сайте ФНС РФ.

Заполнить и сдать декларацию допускается в электронном и бумажном варианте – на выбор пенсионера. В последнем случае потребуется использовать темно-синюю или черную ручку. Необходимо избегать корректировок и помарок, иначе сотрудники налоговой службы не примут документ.

Налог оплачивается с 30 апреля по 15 июля, после того как заполненная декларация сдана.

Следующим шагом пенсионеру потребуется направиться в локальное отделение ФНС, вручив сотрудникам учреждения такой пакет документации:

- распечатанная декларация;

- паспорт заявителя;

- ИНН;

- заявление на погашение налога после продажи жилья;

- соглашение по купле-продаже имущественного объекта.

Данный список не является исчерпывающим.

Помимо личного посещения, есть и альтернативные варианты передачи документов:

- отправка справок и бумаг в дистанционном режиме, через интернет, воспользовавшись веб-порталом госуслуг или официальным сайтом ФНС РФ;

- отправка Почтой России заказным письмом с описью вложения.

Работники налоговых органов проверяют документы и предоставляют реквизиты для погашения налога.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Если заявитель не заполнит и не вручит декларацию в установленные законом сроки, а также допустит просрочку погашения налога, то за каждые 24 часа просрочки ему будут начисляться штрафные санкции.

1. Некоторые продавцы ошибочно полагают, что если не заполнить декларацию и не вручить ее налоговым работникам в установленные сроки, то ФНС не будет проинформирована о совершившейся сделке.

Однако в действительности данный налоговый орган узнает о проведении процедуры, когда в Росреестре будет зарегистрирован передачу права собственности или когда покупатель обратится к ним за налоговым вычетом в связи с приобретением жилья.

2. Помимо этого, некоторые собственники имущества специально занижают стоимость квартиры с целью предотвращения налогообложения. Однако при этом ст. 217 НК РФ утверждает следующее правило: сумма продажи недвижимого объекта не должна быть меньше 70 % от размера его кадастровой стоимости на начало того года, когда она была реализована.

3. Нерезиденты при продаже недвижимости вынуждены погасить налог в размере 30 % от полученной прибыли, при этом они не вправе воспользоваться преимуществами вычета.

Чтобы рассчитать налог на недвижимость, стоит воспользоваться онлайн-калькулятором, который находится на сайте ФНС. Потребуется выбрать вид налога, налоговый период, субъект РФ, после чего внести кадастровый № квартиры и другие запрашиваемые данные.

Таким образом, пенсионеры не могут воспользоваться какими-либо льготами при погашении налога с реализации жилья – ни на федеральном уровне, ни на региональном. Правительство РФ постановило, что вопрос об отмене налогового бремени для пожилых людей окончательно решен и в дальнейшем пересмотру не подлежит.

Предельный размер налога – 260 тысяч рублей.

Если пожилой человек продает квартиру после 5 и более лет владения либо стоимость жилья – 1 млн рублей и меньше, то от налогообложения он освобождается. Помимо этого, человек вправе воспользоваться преимуществами вычета на установленную законно сумму.

Заявителю потребуется грамотно заполнить декларацию и вручить ее вместе со всей документацией налоговым работникам, которые передадут реквизиты для погашения налога.

Специалисты советуют укладываться в сроки вручения документации и оплаты налогов, чтобы не столкнуться в дальнейшем с юридическими проблемами.

🔥 Видео

Налог с продажи квартиры в 2024 году: Надо ли платить налог при продаже квартиры, дома в 2024Скачать

Законные способы НЕ ПЛАТИТЬ налог с продажи квартиры в 2023 году / Налог на недвижимость 2023Скачать

НАЛОГИ ПРИ ПРОДАЖЕ КВАРТИРЫ, ПОЛУЧЕННОЙ В НАСЛЕДСТВО | Когда можно не платить налогСкачать

Налогообложение при продаже квартиры. Как и когда продать квартиру без налога?Скачать

Какой налог платят пенсионеры при продаже квартирыСкачать

Налог на дарение, когда платить налог при дарении квартиры надо даже близким родственникамСкачать

Как пенсионеру избежать налога с продажи квартиры??? #ндфл #налоговыйюрист #shorts #налоги2023Скачать

освобождение от уплаты НДФЛ при продаже недвижимостиСкачать

Теперь продать квартиру или дом без уплаты налога стало проще: семь случаевСкачать

Налог с продажи квартиры (ДДУ) Статья 217.1 Сроки владения при продаже по уступке прав требованияСкачать

В каких случаях не платят 13 налога с продажи квартиры?Скачать

Сделай ЭТО и НЕ ПЛАТИ налог на недвижимость при продаже квартиры / Налог на недвижимость 2024Скачать

Кто освобождается от уплаты транспортного налога?Скачать

3-НДФЛ 2023 при продаже квартиры Как заполнить декларацию 3-НДФЛ Онлайн при продаже квартирыСкачать

Как рассчитать налог с продажи квартиры в 2022 году и как можно не платить?Скачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать